В каких случаях требуется перевод ипотеки

Банк не является заинтересованной стороной в этом вопросе, так как для него важно, чтобы выплаты по выданному займу поступали своевременно. Но в некоторых ситуациях он может пойти навстречу

Правда, для этого должны быть причины. Приведем перечень обстоятельств, при которых банк рассматривает возможность переоформления ипотечного займа:

Расторжение брачных отношений. Если супруги расторгают брак, то переоформление ипотеки является обязательной процедурой, так как в период брака оформленная ипотека считается совместным имуществом супругов. При выходе из брака одного из них, другой должен взять на себя обязательства по выплате кредита и стать собственником жилого помещения, возможно, с выделением доли второму супругу, но только после окончания выплаты ипотечного займа.

Потеря здоровья. Если основной заемщик по каким-то причинам не может в дальнейшем осуществлять трудовую деятельность, и не имеет средств для выплаты ипотечного кредита, то он может переоформить банковский займ на своего родственника или третье лицо

Но стоит обратить внимание, что если оформлено страхование жизни и здоровья, то в данном случае переоформление ипотеки не требуется, так как страховая компания обязана уплатить задолженность в полном объеме.

Смена места жительства. Иногда жизненные обстоятельства заставляют поменять место жительства, например, переехать в другой город

Необходимость в ипотечной квартире отпадает. В данном случае можно поступить двумя способами: полностью погасить банковский кредит, продать жилье и приехать либо провести переоформление ипотеки на другое лицо. В последнем случае нет никаких гарантий того, что банк даст положительное решение.

Ухудшение материального положения заемщика. Для банка это является уважительной причиной, потому что, если человек потерял работу или его доход снизился, он не сможет в будущем выплачивать кредит. Здесь переоформление ипотечного займа является вынужденной мерой, но заемщик теряет приобретенную недвижимость.

Заемщику в первую очередь нужно явиться в банк и объяснить кредитному специалисту сложившуюся ситуацию. Он более подробно проконсультирует о том, что нужно для переоформления ипотеки, и существует ли такая возможность. Нелишним будет до визита в банк изучить подробнее кредитный договор.

Это интересно: Как узнать задолженность по транспортному налогу: все способы

Необходимые документы

Если вы хотите переоформить на кого-то другого собственную ипотеку, то на себя и своего последователя вы должны собрать такие документы:

- Паспорта и (для военнообязанных) военные билеты.

- СНИЛС.

- Справки 2-НДФЛ.

- Подтверждение собственности (любые документы).

- Экспертиза недвижимости.

- Пакет кадастровых документов.

- Выписка с количеством уже выплаченных платежей;

- Согласие банка, где оформлена ипотека, на рекредитования;

- Заявка-анкета.

Некоторые банки могут также требовать дополнительные документы. Их перечень всегда можно узнать у консультанта при обращении в банк. Оформлять всю документацию необходимо одним пакетом. Все они должны быть актуальны (в том числе, нотариально заверенные копии). При этом документацию собирают оба участника сделки – бывший и будущий владелец ипотечного жилья.

Основания для проведения процедуры переоформления

Чтобы узнать, возможно ли переоформление ипотеки на другое лицо в Сбербанке в данном конкретном случае, предварительно стоит проанализировать имеющуюся ситуацию. Учитывая, что Сбербанк далеко не всегда дает разрешение на проведение такой операции. У заемщика должны быть веские основания и предпосылки для этого. Например:

- Жилищный займ оформлен для покупки недвижимости для родственников или близких людей и у них возникла возможность самостоятельно оплачивать ссуду.

- Бракоразводный процесс, когда созаемщиком является супруг/супруга и происходит раздел имущества.

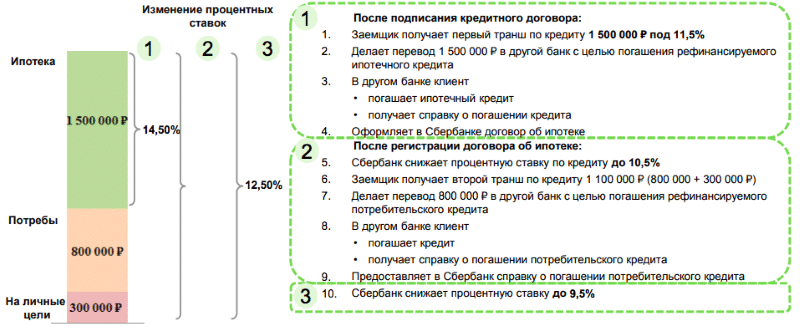

- Необходимость рефинансирования, то есть объединение имеющихся займов в один.

- Ухудшение собственного финансового положения. И наличие родственников или близких людей, которые, чтобы не потерять квартиру, готовы взять на себя оплату ипотеки.

Чтобы узнать все нюансы предстоящей процедуры, когда требуется переписать ипотеку на другого человека в Сбербанке, стоит рассмотреть каждую причину более подробно. Необходимо учитывать, что каждое веское основание для переоформления обладает конкретными условиями, при несоответствии которым банк не даст согласие.

Падение уровня платежеспособности

Если в жизни происходят некие непредсказуемые и неожиданные ситуации, которые влекут за собой значительное ухудшение в платежеспособности клиента, то порой единственным выходом для собственника и становится процесс переоформления ссуды. Главным условием для получения разрешения на этой банка становится соответствие нового заемщика всем существующим требованиям.

Полезные советы заемщику

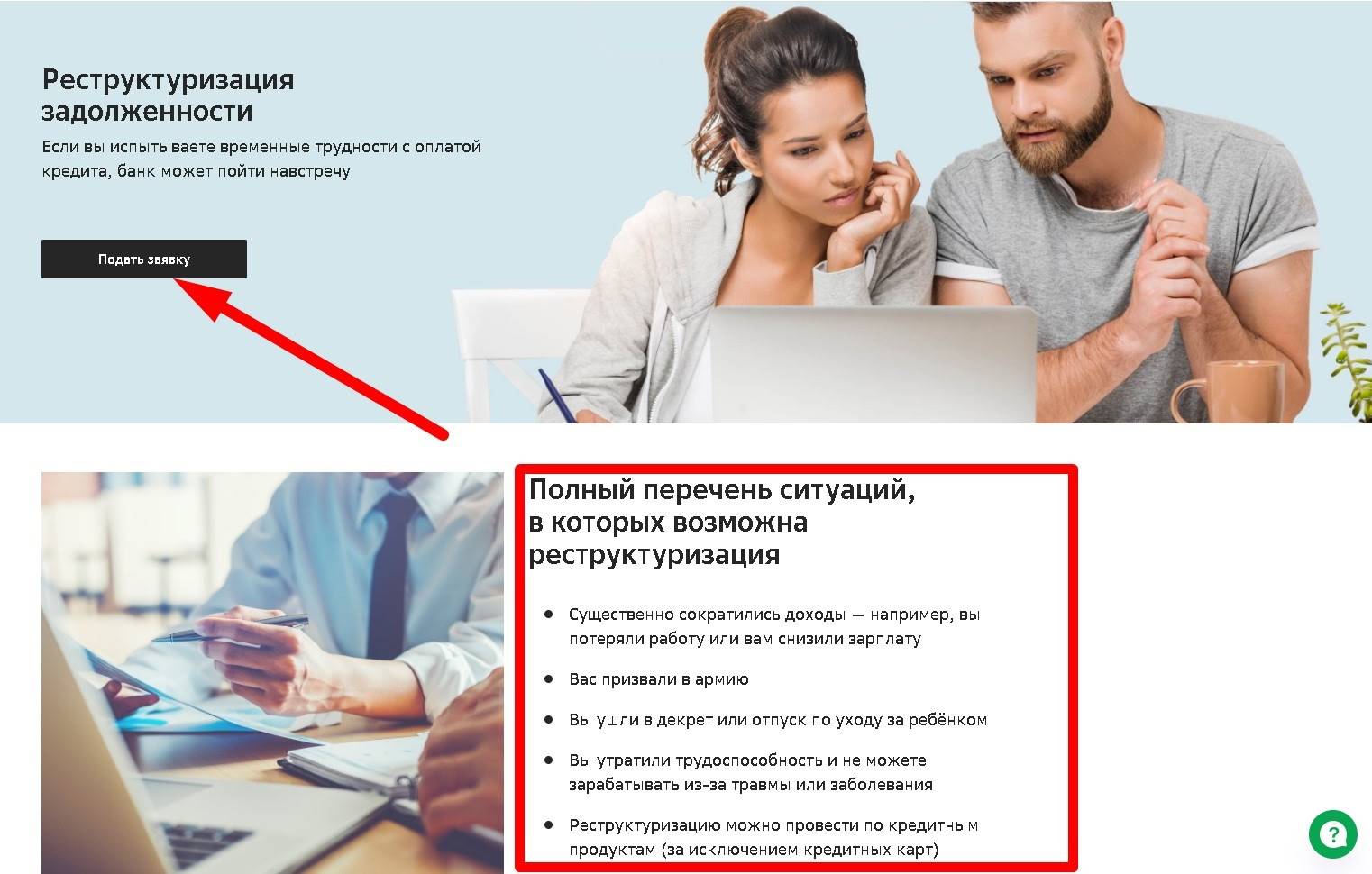

Кстати, Сбер может предложить и альтернативу переоформлению – реструктуризацию ипотеки. Процедура заключается в пересмотре действующих ипотечных условий, закрытии имеющегося займа и оформление нового, со смягченными процентами. Но в этом случае от заемщика требуется официальное и документальное подтверждение неплатежеспособности.

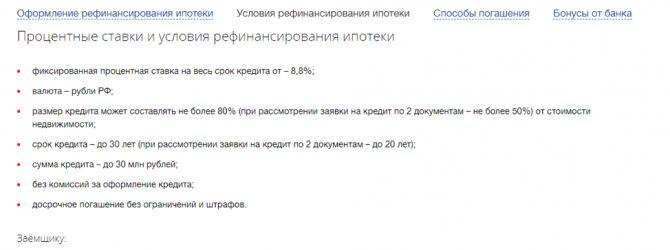

Переход в другой банк для кредитования

Крупные финансово-кредитные структуры регулярно разрабатывают и предлагают россиянам новые ипотечные программы, отличающиеся выгодными условиями и льготами. И порой предложения какого-либо банка становятся чрезвычайно привлекательными и удобными для лица, отягощенного ипотечным обязательством в Сбербанке.

В данном случае заемщик желает переоформить жилищную ссуду в целях понижения процентов и провести рефинансирование

При желании переоформить ипотеку в иную банковскую организацию, стоит обращать внимание на ряд следующих нюансов:

- уровень процентной ставки;

- размер регулярного платежа и длительность кредита.

Эти нюансы стоит тщательно проанализировать и сравнить с иными предложениями. Ведь далеко не всегда выгодно переоформлять ипотеку и переводить ее в другой банк ради уменьшения процентовки. Эксперты советуют задуматься о такой возможности при таких условиях, как:

- Размер процентной ставки в ином банке ниже существующих минимум на два пункта.

- Все предстоящие расходы, включая и оценку независимой жилищной комиссии намного ниже в сравнении с предполагаемой выгодой.

Как происходит переоформление ипотеки при переходе заемщика в другой банк

Изменения семейного статуса

Порой печальные события касаются и личной жизни, человек сталкивается с разводом. В этом случае вопрос, можно ли переоформить ипотеку на созаемщика в Сбербанке, всегда решается положительно, учитывая, что в этой роли обычно выступает вторая половина. Ипотека переоформляется на одного человека, а второй исключается из договорных обязательств.

Это интересно: Как погасить ипотеку с помощью государства: объясняем суть

Можно ли рефинансировать ипотеку на другого человека

Вопрос о возможности рефинансирования ипотеки на другого человека возникает в таких случаях, как:

- развод супругов;

- продажа залоговой недвижимости;

- перевод ипотечного кредита на родственников или третьих лиц.

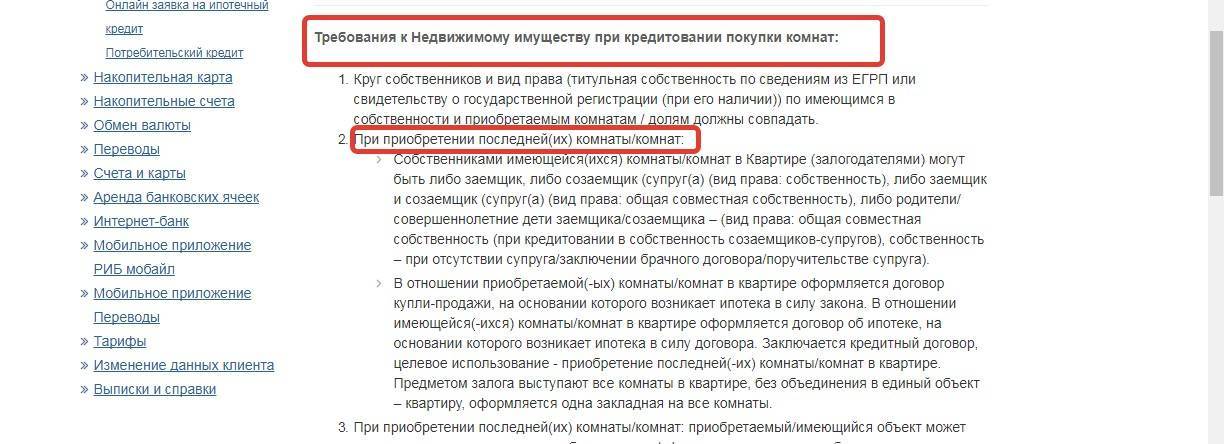

Взять ипотеку на квартиру и, со временем оформить ее на другого человека достаточно хлопотно, если это не ваши супруг/супруга. Только во время деления имущества при разводе можно беспрепятственно переписать кредит на того, кто по праву будет являться владельцем квартиры. В других случаях, обычно, оформляют продажу залогового имущества.

Можно платить ипотеку за другого человека, не оформляя документов. Обычно, так могут поступить самые близкие родственники в пользу своих детей или внуков, у которых нет высокого постоянного дохода. Устный или письменный договор имеет добровольный характер. Но в этом случае нет гарантий, что условия соглашения будут выполняться. Случается, что человек добровольно берет на себя обязательства по ипотеке в пользу другого по соглашению, при условии возврата сумм платежей в удобное время. Юридически не закрепленные сделки по недвижимости, на практике, часто приводят к последующим затяжным судебным разбирательствам. Винить в недобросовестности партнера приходится только себя.

Есть случаи, когда нужно переписать ипотеку на поручителя. Чаще всего поручителем выступают супруги. Чтобы эта операция имела будущее необходимо обратиться в банк, который выдал ипотечный кредит. Только после согласия финансово-кредитной организации и второго супруга возможно рефинансирование. Банк затребует от поручителя все документы и справки о доходах. Кроме этого, необходимо иметь положительную кредитную историю. Если квартира переходит в дар поручителю, то налог по дарственной нужно будет оплатить обязательно. Передача полномочий постороннему лицу практически исключена. Каждое заявление рассматривается индивидуально и должно иметь веские, документально подтвержденные, аргументы.

Поменять заемщика по ипотеке можно в случае, когда созаемщиками выступают двое или более лиц по ст. 389 и 391 ГК РФ. Обычно, такая ситуация рассматривается банком по заявлению созаемщика и при письменном согласии основного заемщика в случаях:

- банкротства основного плательщика;

- если разведенные супруги выплачивают ипотеку в равных долях за одну квартиру и по каким-либо причинам один из них не может погасить свои долги по кредиту;

- если с течением времени заемщик желает передать свою долю квартиры созаемщику вместе с оставшимся кредитом, путем дарения недвижимости.

Сменить заемщика по ипотеке бывает необходимо при срочной продаже квартиры. В случаях, когда владелец вынужден уехать, например. Чтобы ипотеку переоформить на другого человека, переписав квартиру в его собственность, нужно согласие обеих сторон и всех созаемщиков, если они есть. Крупные банки, которые практикуют такой вид рефинансирования, обычно не отказывают. Все документы о платежеспособности покупателя должны соответствовать требованиям банка.

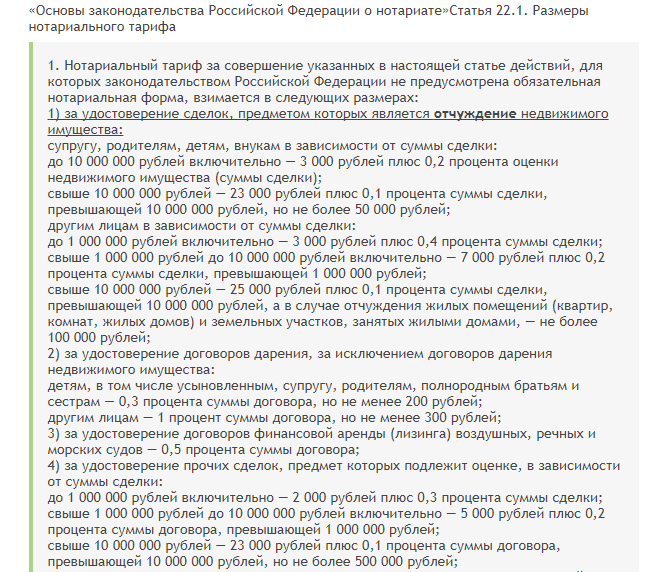

Любая перерегистрация ипотечного кредита на другого человека должна быть совершена с его согласия. Обе стороны в письменной форме заключают договоры, и в присутствии представителя банка подписывают документы. Чтобы процедура передачи ипотеки другому человеку прошла в соответствии с законом, в банк представляются, официально заверенные нотариусом, акт купли-продажи, дарения или другие документы о передаче недвижимости в собственность.

Передача прав собственности на квартиру, которая находится в ипотеке может быть совершена только после переговоров с банком! Исключением может быть полное досрочное погашение кредита покупателем. Сделка совершается только безналичным расчетом. Если продавец выигрывает в сумме, то излишки переводятся на его личный счет в банке.

Переоформление ипотеки: нюансы кредитования

Разные причины заставляют заемщиков продавать объекты ипотеки: переезд в другой регион, развод или болезнь, потеря работы и пр. В каждом конкретном случае приходится обращаться в банк за разрешением и помощью в совершении сделки.

Как относятся банки к просьбе переписать на другого человека кредитные обязательства? В подавляющем большинстве они не рады подобным сделкам из-за риска потерять доходы. Но экономическая ситуация последних лет заставляет кредитные структуры искать компромиссные решения для сложных случаев. Поэтому, при угрозе просрочки или невозврата, банк пойдет навстречу заемщику и предложит способы перевести ипотеку.

Как переоформить ипотеку на другого человека

Прежде чем искать покупателя на ипотечную квартиру или договариваться с родственниками о передаче ипотеки, заемщику стоит получить консультацию в своем банке. Крупные кредитные структуры: Сбербанк, ВТБ, Газпромбанк и др. имеют большой опыт в переоформлении ипотеки и смогут предложить оптимальный вариант сделки.

В зависимости от конкретной ситуации каждого заемщика, подбирается схема сделки. Для кого-то лучшим способом станет предложение перевести ипотечный договор на созаемщика с его согласия.

Другим будет выгоднее переоформить ипотеку на жену или мужа. В некоторых случаях ипотечную квартиру целесообразнее продать и погасить долг банку.

В каждом банке действует процедура перевода ипотеки и заемщику придется пройти все ее этапы.

Процедура перевода ипотеки

Начальным этапом переоформления станет консультация в банке. Предоставьте кредитному менеджеру максимально полную информацию о причинах, своем финансовом состоянии и способах перевода договора

Это важно сделать, чтобы оценить сроки предстоящей сделки и не допустить просрочки текущих взносов

Обращение в банк не дает заемщику права прекратить оплату ипотеки. Только после заключения договора с новым заемщиком, и получения подтверждения из банка об отсутствии претензий, выплаты регулярных взносов прекращаются.

Основные этапы процедуры перевода долга:

- действующий заемщик подает заявление о расторжении договора и переводе долга на нового клиента;

- новый заемщик подает заявку на получение ипотеки и предоставляет кредитору полный пакет документов. Если договор переводится на созаемщика (например, на жену), дальнейшие процессы проходят оперативно: в банке уже есть часть информации о платежеспособности и занятости клиента. Но в любом случае кредитор будет оценивать состоятельность потенциального плательщика по ипотеке, и принимать решение на перспективу;

- после одобрения заявки, заемщик и новый клиент готовят документы по объекту недвижимости. Банк потребует проведения оценки и предоставления всех данных о техническом состоянии, прописанных жильцах и пр.;

- новый договор заключается на остаток долга. Например, ипотека была выдана в 2013 году в сумме 3 млн. рублей на срок 12 лет. На момент перевода, в 2019 году, остаток основного долга составлял 1,2 млн. рублей. На эту сумму и заключается новый договор. Срок ипотеки устанавливается по согласованию нового заемщика и банка.

Вопросы, касающиеся уже выплаченной суммы банку, решают самостоятельно бывший и новый заемщик. Банк не будет выступать посредником, и возвращать уплаченную сумму бывшему владельцу ипотечного договора.

Основания для проведения процедуры переоформления

Чтобы узнать, возможно ли переоформление ипотеки на другое лицо в Сбербанке в данном конкретном случае, предварительно стоит проанализировать имеющуюся ситуацию. Учитывая, что Сбербанк далеко не всегда дает разрешение на проведение такой операции. У заемщика должны быть веские основания и предпосылки для этого. Например:

- Жилищный займ оформлен для покупки недвижимости для родственников или близких людей и у них возникла возможность самостоятельно оплачивать ссуду.

- Бракоразводный процесс, когда созаемщиком является супруг/супруга и происходит раздел имущества.

- Необходимость рефинансирования, то есть объединение имеющихся займов в один.

- Ухудшение собственного финансового положения. И наличие родственников или близких людей, которые, чтобы не потерять квартиру, готовы взять на себя оплату ипотеки.

Чтобы узнать все нюансы предстоящей процедуры, когда требуется переписать ипотеку на другого человека в Сбербанке, стоит рассмотреть каждую причину более подробно. Необходимо учитывать, что каждое веское основание для переоформления обладает конкретными условиями, при несоответствии которым банк не даст согласие.

Полезные советы заемщику

Полезные советы заемщику

Кстати, Сбер может предложить и альтернативу переоформлению – реструктуризацию ипотеки. Процедура заключается в пересмотре действующих ипотечных условий, закрытии имеющегося займа и оформление нового, со смягченными процентами. Но в этом случае от заемщика требуется официальное и документальное подтверждение неплатежеспособности.

Крупные финансово-кредитные структуры регулярно разрабатывают и предлагают россиянам новые ипотечные программы, отличающиеся выгодными условиями и льготами. И порой предложения какого-либо банка становятся чрезвычайно привлекательными и удобными для лица, отягощенного ипотечным обязательством в Сбербанке.

В данном случае заемщик желает переоформить жилищную ссуду в целях понижения процентов и провести рефинансирование

При желании переоформить ипотеку в иную банковскую организацию, стоит обращать внимание на ряд следующих нюансов:

- уровень процентной ставки;

- размер регулярного платежа и длительность кредита.

Эти нюансы стоит тщательно проанализировать и сравнить с иными предложениями. Ведь далеко не всегда выгодно переоформлять ипотеку и переводить ее в другой банк ради уменьшения процентовки. Эксперты советуют задуматься о такой возможности при таких условиях, как:

- Размер процентной ставки в ином банке ниже существующих минимум на два пункта.

- Все предстоящие расходы, включая и оценку независимой жилищной комиссии намного ниже в сравнении с предполагаемой выгодой.

Как происходит переоформление ипотеки при переходе заемщика в другой банк

Как происходит переоформление ипотеки при переходе заемщика в другой банк

Порой печальные события касаются и личной жизни, человек сталкивается с разводом. В этом случае вопрос, можно ли переоформить ипотеку на созаемщика в Сбербанке, всегда решается положительно, учитывая, что в этой роли обычно выступает вторая половина. Ипотека переоформляется на одного человека, а второй исключается из договорных обязательств.

Причины переоформления займа на другого человека:

- выявление серьезного заболевания;

- снижения уровня жизни по причине утраты работы;

- развод и прочее.

Эти причины должны быть подтверждены документально. То есть, заемщик предоставляет справки, протоколы, свидетельства и прочие документы.

Как переоформить ипотеку на другого человека

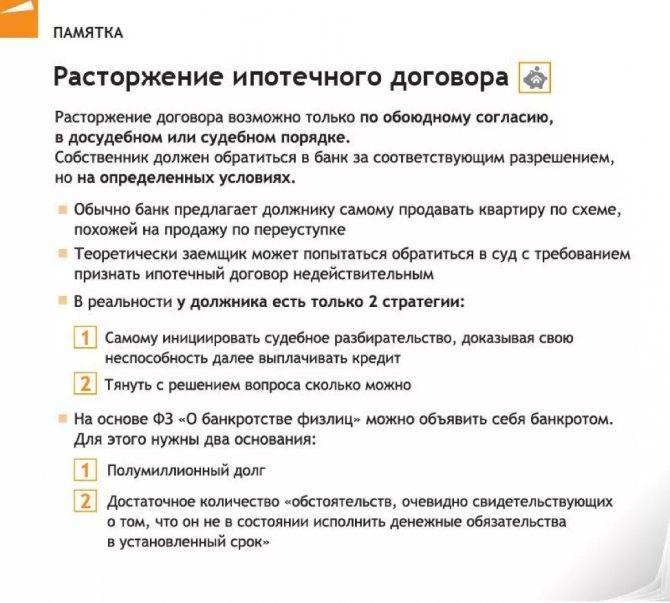

Существуют два основных способа переоформить ипотеку на другого человека. Какой из них будет использоваться, решает кредитор, поскольку сделка не должна нарушать его интересы.

Новый договор

Самый простой вариант переоформления предусматривает выдачу нового кредита с закрытием текущих долговых обязательств. При этом новый ипотечный кредит желательно оформлять в том же банке, что и первый договор. Таким образом залогодержатель сможет полностью контролировать ход сделки.

Этапы оформления:

- Действующий заемщик подает заявление в банк с целью согласования продажи ипотечной квартиры.

- Новый заемщик оформляет анкету на ипотечный кредит и подает ее вместе с документами, подтверждающими его платежеспособность.

- Если банк одобрит оба заявления, необходимо провести новую независимую оценку имущества.

- Новый заемщик вносит первоначальный взнос в счет погашения старого долга и подписывает новый кредитный договор с банком.

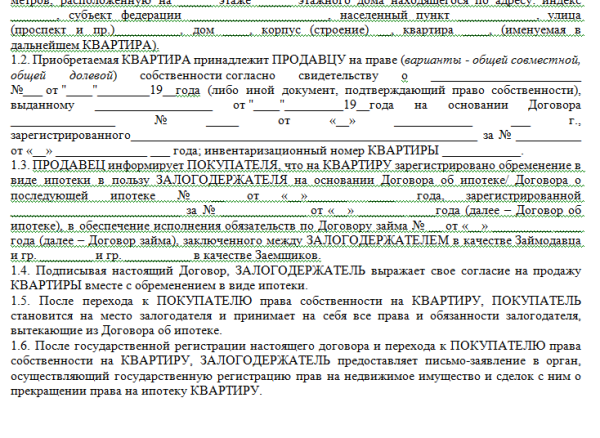

- Стороны заключают договор по купле-продаже и передают документы на государственную регистрацию.

- Банк переводит средства по новому кредитному договору в счет полного погашения действующих обязательств. Остаток средств переводится прежнему собственнику жилья.

Замена титульного заемщика

При расторжении брака между супругами или заключении брачного договора, устанавливающего режим раздельной собственности, возможно изменение количества и состава созаемщиков по кредитному договору. Эта процедура также предусматривает получение согласия кредитора.

В договор могут быть внесены следующие изменения:

Новый титульный заемщик должен быть собственником залоговой квартиры. Если до этого право собственности на него оформлено не было, то права ему передаются в момент внесения изменений в кредитный договор.

- перевод долга на другое физическое лицо;

- вывод одного или нескольких созаемщика из состава должников;

- замена созаемщиков;

- перевод созаемщика в статус титульного без изменения состава должников.

Этапы замены титульного заемщика:

- Сбор пакета документов, включающий справки о доходах и трудоустройстве нового титульного заемщика, а также другие документы, связанные заменой (мировое соглашение, решение суда, свидетельство о расторжении брака и т.д.).

- Если замена титульного заемщика предусматривает передачу права собственности на объект недвижимости или выделение имущественной доли, то нужно подготовить проект документа, на основании которого будут зарегистрированы изменения (брачный договор, соглашение о разделе имущества между супругами, договор купли-продажи, дарения и т.д.).

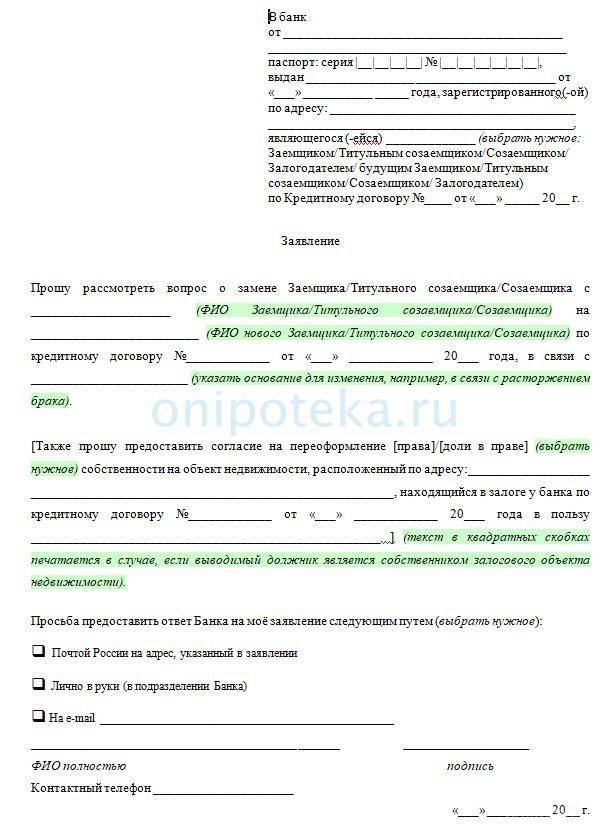

- Подача заявления в банк о замене титульного заемщика. Оно подается вместе с пакетом документов. Кредитор в течение 30 дней рассматривает обращение и сообщает о принятом решении.

Если решение банка положительное, в ипотечный договор и закладную вносятся изменения. После этого документы необходимо подать на государственную регистрацию.

Как происходит процесс переоформления ипотеки в Сбербанке

Чтобы перевести ипотеку на другого человека, необходимо пройти все этапы, начиная с подачи заявки и заканчивая передачей права собственности на квартиру.

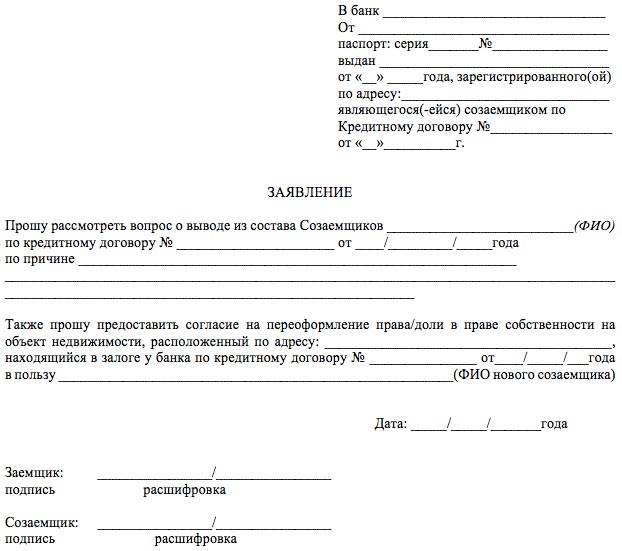

Обращение клиента в банк

Оформить заявление для переоформления ипотеки на другого человека можно только в отделении банка, где выдавался займ

При составлении обращения особое внимание следует уделить причинам передачи долговых обязательств и прав на недвижимость

Сдача пакета документов

После оформления прошения, кредитору необходимо передать следующие документы будущего заемщика:

- Паспорт.

- ИНН, СНИЛС, военный билет, загранпаспорт.

- Копию трудовой книжки.

- Справку по форме банка или 2-НДФЛ (за 6 месяцев).

- Свидетельства о заключении/расторжении брака и рождении детей.

При обращении в банк, текущему владельцу недвижимости нужно иметь с собой паспорт, заявление на переоформление и ипотечный контракт.

Проверка потенциального должника

После предоставления всех необходимых документов, заявление передается на рассмотрение в отдел оценки. Организация тщательно изучает указанные данные, сопоставляя их с требованиями банка.

Помимо общих критериев, соискателю требуются: хорошая кредитная история без просрочек, высокий доход и российское гражданство.

Получить согласие банка-кредитора можно только при соблюдении всех установленных требований.

Принятие решения банком

if ( function_exists( ‘dynamic_output_buffer_test’ ) ) dynamic_output_buffer_test(); …

Срок обработки заявления – 1-5 дней. Затянуть с принятием решения банк может только в случае предоставления недостоверной информации, завышения дохода или упоминание заемщика в черном списке.

Подписание необходимых документов для переоформления

После одобрения, с заемщиком и новым плательщиком согласуется дата подписания документом. Прежний владелец квартиры оформляет заявление на полное досрочное погашение

за счет полученных средств, а новый заемщик подает заявление на получение кредита.

Затем заключается договор купли-продажи с оформлением закладной, производится переоформление прав собственности в Регистрационной палате.

Как переоформить ипотеку по шагам

Начальным этапом процедуры переоформления ипотеки является обращение в банк с обозначением причин принятия такого решения. Банк после ознакомления с деталями сложившейся ситуации может предложить один или несколько вариантов решения проблемы.

Переоформление ипотеки представим в виде стандартной схемы шагов после получения консультации в отношении требований и пакета бумаг. Среди них:

- Сбор и подготовка документов новым заемщиком.

- В период рассмотрения заявки и всех организационных мероприятий «старый заемщик» должен будет продолжать вносить ежемесячные платежи во избежание допущения просрочки.

- Оценка залогового имущества за счет нового клиента (данный шаг может и не потребоваться, все зависит от банка).

- Вынесение заявки по замене клиента на Кредитный комитет.

- Оформление самой сделки.

В назначенный день прежний плательщик должен будет написать заявление на досрочное погашение задолженности с помощью тех средств, который получит новый клиент. Первый получит на руки справку о закрытии кредита и отсутствии долга перед банком. Второй – кредитный договор с графиком платежей и договор об ипотеке.

Факт нового обременения (залога жилья) обязательно потребуется зарегистрировать в Регпалате или МФЦ.

Список документов, который понадобится для переоформления

В перечень документации, которую потребуется предоставить банку новому плательщику, входят:

- российский паспорт;

- документы, подтверждающие занятость и трудовой стаж;

- документы, подтверждающие получение стабильного дохода;

- заявление-анкета.

Дополнительно кредитор может запросить: ИНН, СНИЛС, документы о семейном статусе потенциального заемщика, военный билет, заграничный паспорт, сведения об имеющемся в собственности движимого и недвижимого имущества.

От прежнего заемщика потребуется только паспорт гражданина РФ и подписанное заявление.

Это интересно: Переоформление ипотечного кредита — год назад оформила ипотеку в одном банке