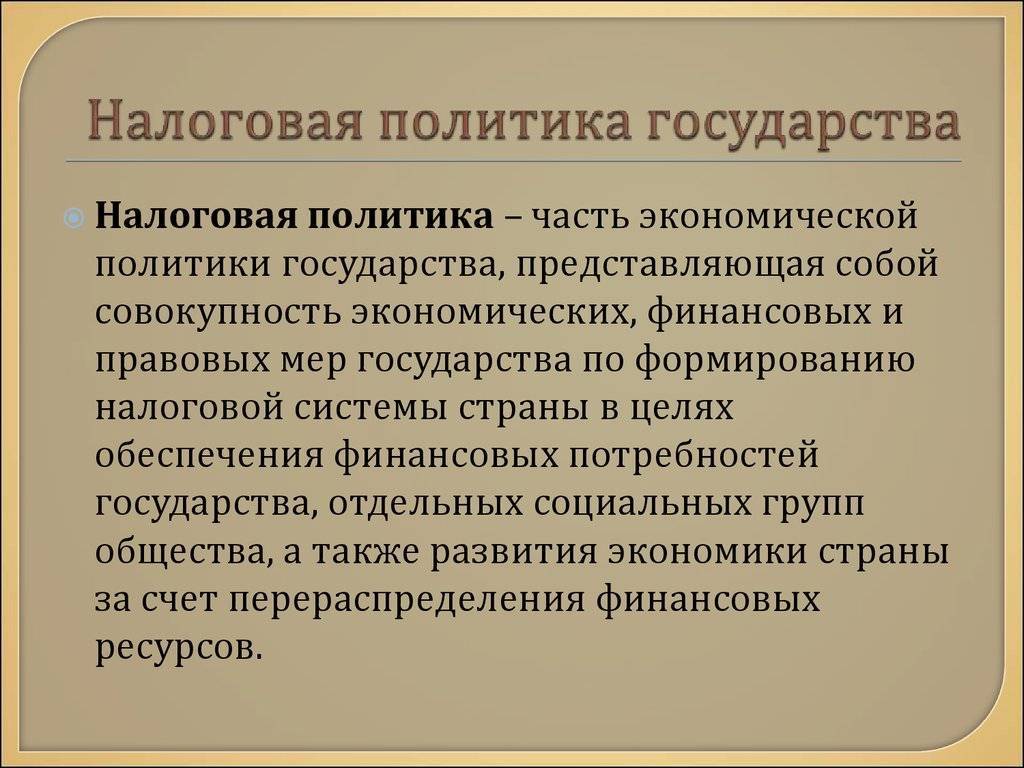

Налоговая политика государства

Теория и функции налогов – основные критерии, которые определяют налоговую политику государства.

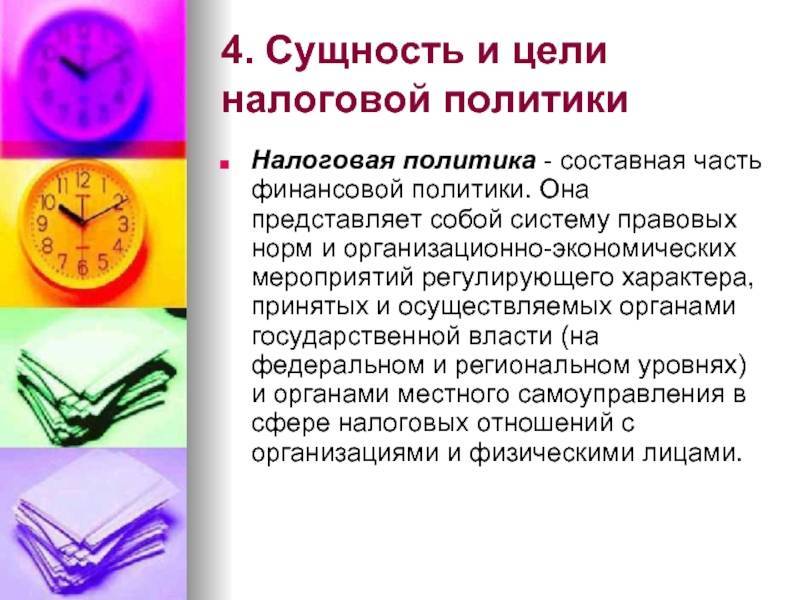

Определение 4

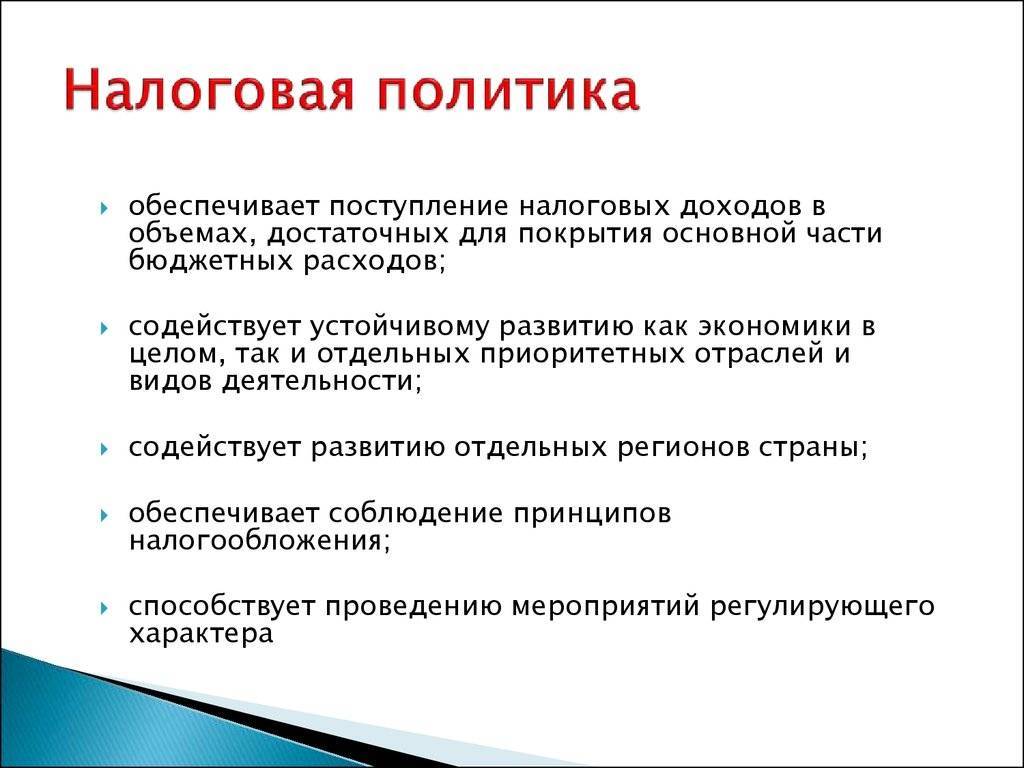

Налоговая политика – это совокупность экономических, финансовых и правовых мер государства, которые направлены на формирование налоговой системы страны, с целью обеспечить финансовую потребность государства, а также отдельных социальных групп общества и развитие экономики страны посредством перераспределения финансовых ресурсов.

Для налоговой политики характерны последовательные действия государства, которые сконцентрированы на выработке научно-обоснованной концепции развития налоговой системы по определению важнейших направлений применения налогового механизма, а также разработка мер по внедрению налоговой системы и контролю за её эффективностью.

От состояния экономики, от целей, которые видит государство приоритетными в данный момент, зависят те методы, которые будут использоваться для осуществления налоговой политики. Он проводится с помощью следующих методов:

- Управления.

- Информирования.

- Воспитания.

- Консультирования.

- Льготирования.

- Контроля.

- Принуждения.

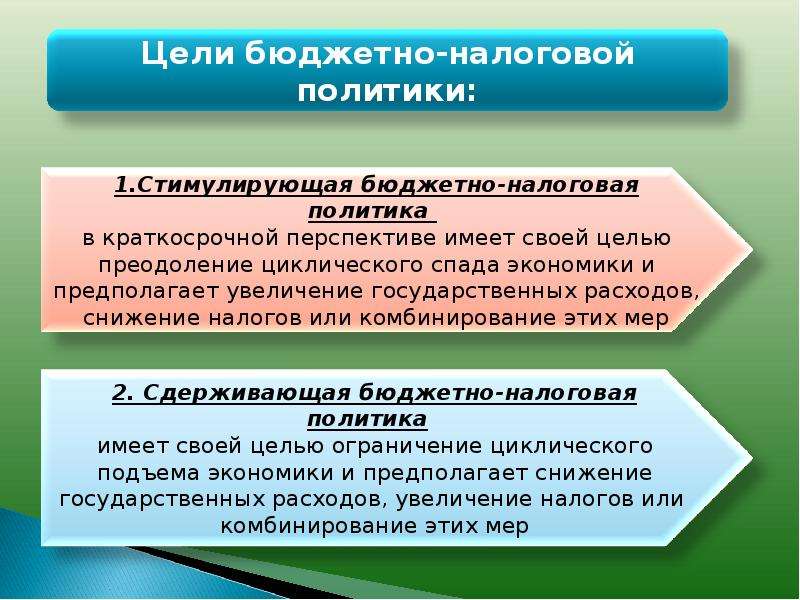

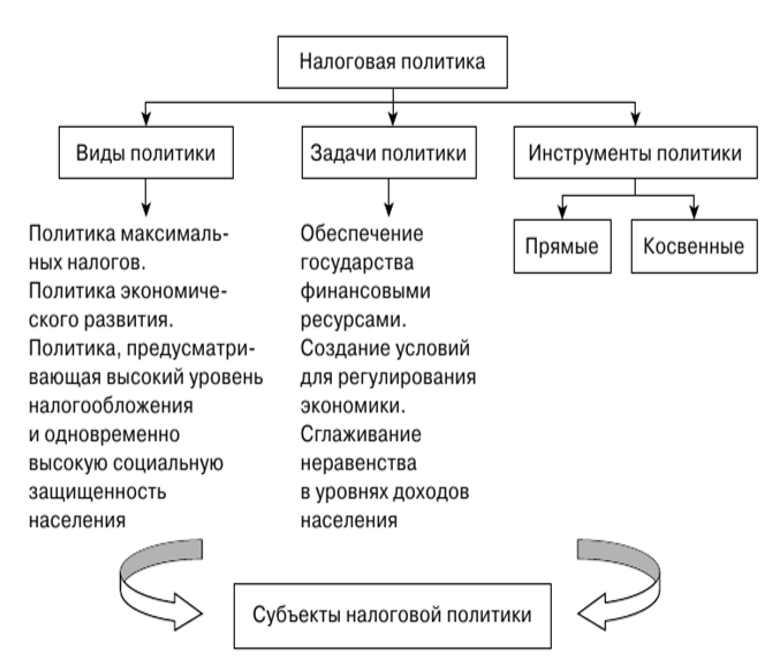

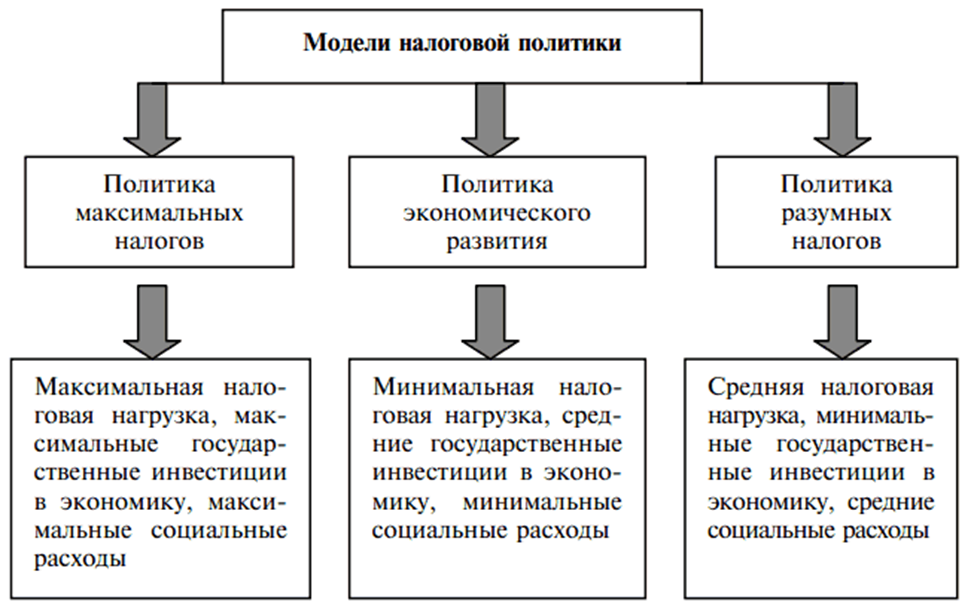

Согласно основам экономической теории, выделяют три основные формы налоговой политики, однако на практике в чистом виде они не встречаются.

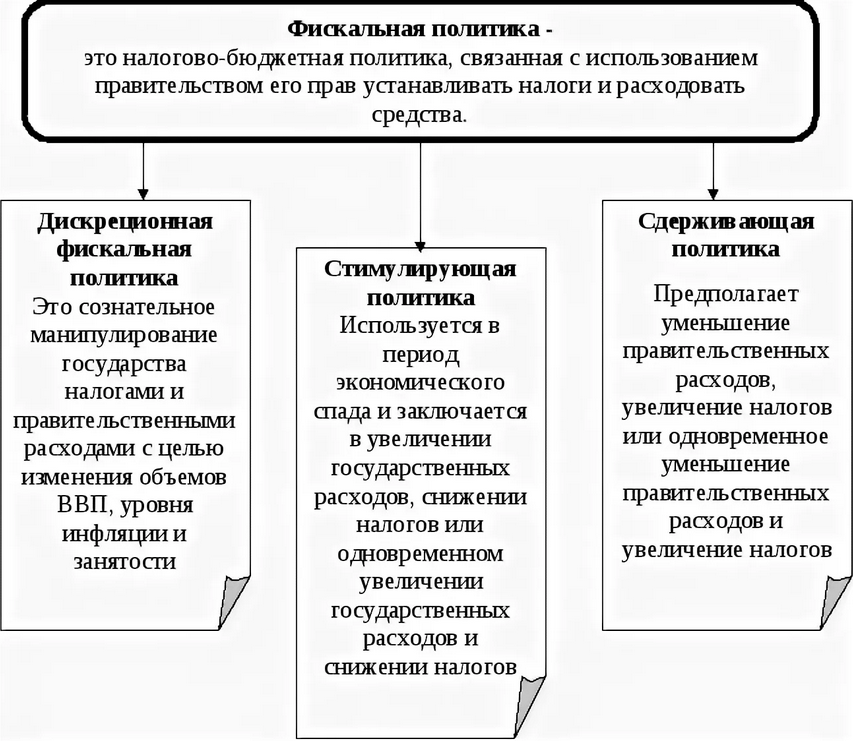

Первая форма. Выраженная фискальная политика, или политика максимальных налогов. Это тот случай, когда государство всеми методами повысить налоги и наполнить казну, чтобы покрыть превышение доходов над расходами. Такая политика чаще всего не достигает своей конечной цели и имеет крайне негативные последствия.

Пример 5

А. Лэффер говорил, чем выше предельные налоговые ставки, тем более сильный побудительный мотив появляется у индивидуумов для уклонения от них. Люди не работают для того, чтобы платить налоги.

Население регулярно оказывает пассивное сопротивление данному курсу, что провоцирует массовое уклонение от уплаты налогов. Уклонение от налогов рождает теневую экономику.

Вторая форма – налоговая политика экономического развития. Суть состоит в том, что государство массово снижает налоги, перекладывая финансовую нагрузку на хозяйствующие субъекты. На первый взгляд может показаться, что именно эта политика является идеальным вариантом. Однако она влечёт за собой весьма тяжёлые последствия, такие как: сокращение социальных программ, снижение уровня качества жизни работников бюджетных организаций, в том числе врачей, учителей и т.д.

Третья форма – оптимальная налоговая политика. Она строится только после проведения детального анализа экономической ситуации. Только после этого можно прогнозировать последствие любых налоговых изменений и комплексно принимать решения. Успех этой формы заключается в том, что она строится на опыте предыдущих лет, учитывая национальные особенности экономики.

Замечание 4

Оптимальная налоговая политика основывается на научной теории налогов.

При проведении налоговой политики могут разойтись фискальные интересы государственных органов и налогоплательщиков. Чтобы достичь гармонии в этом процессе необходимо учитывать интересы бюджета и широких масс населения. Это вполне реально. Поскольку все до единого заинтересованы в устойчивом развитии экономики высокими темпами, в развитии расширенного производства с применением новых технологий, а также в решении социальных задач.

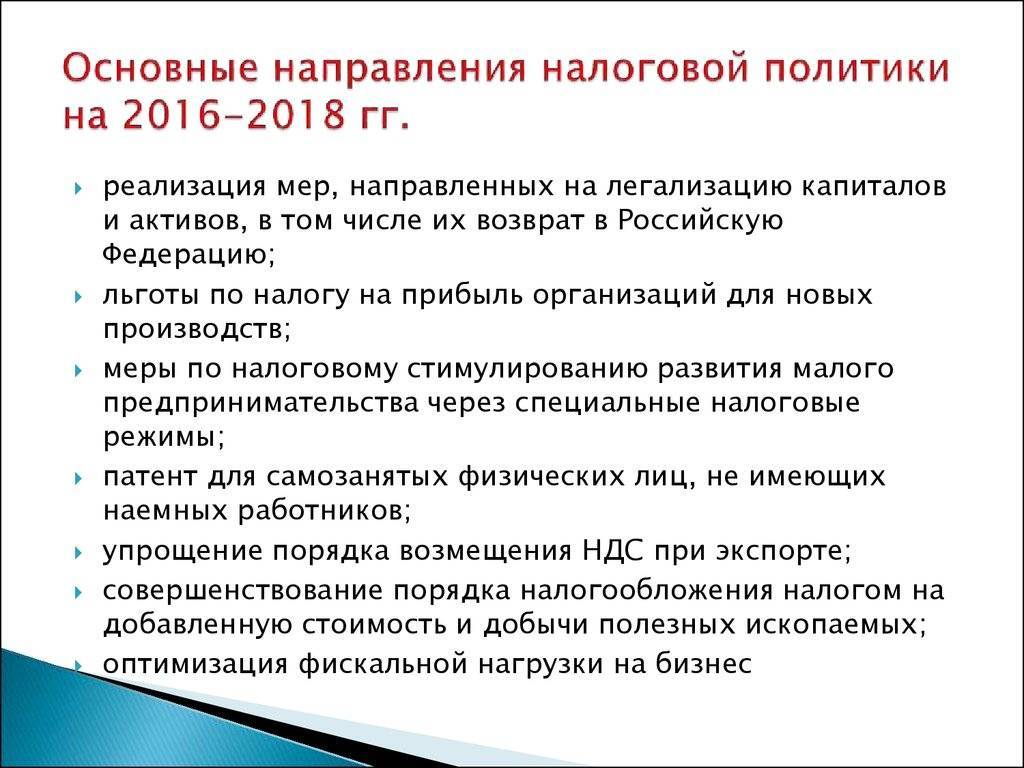

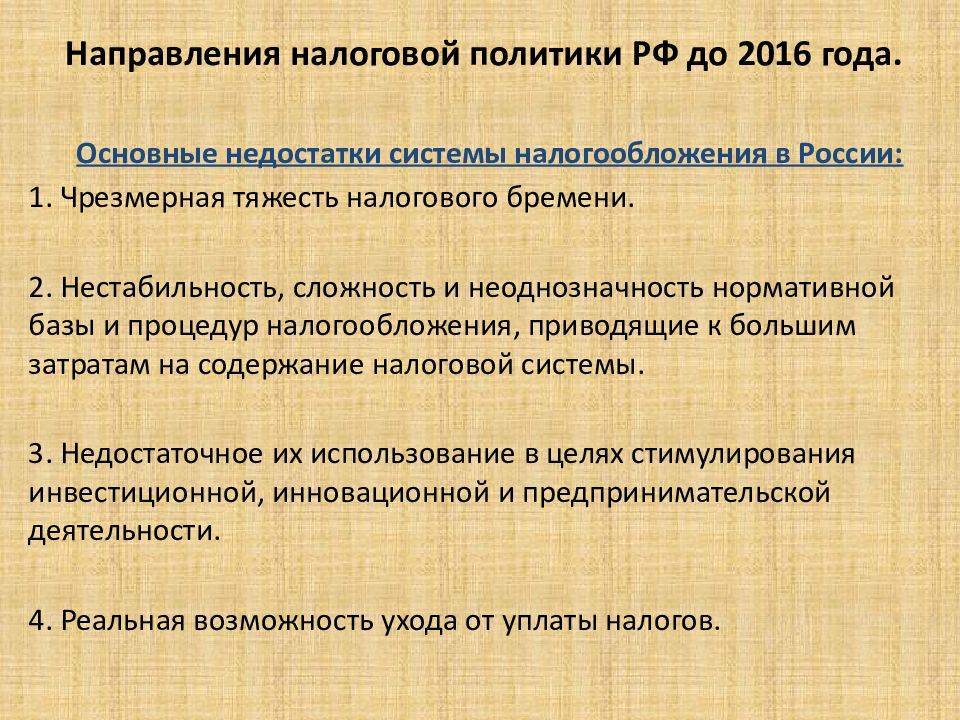

Российская модель налоговой политики

Какими особенностями характеризуется налоговая политика России? Мнения экспертов на этот счет самые разные. Можно отметить, что налоговая политика РФ имеет фактически официальный статус: издаются федеральные законы, в положениях которых в конкретных цифрах указаны те или иные показатели, характеризующие приоритеты государства в организации сборов в казну. Однако предмет дискуссий — интерпретация данных цифр.

Есть эксперты, которые считают, что современная налоговая политика России выстроена в достаточной мере сбалансированно. В частности, ставки в отношении выручки организаций — ниже, чем во многих западных странах. Есть льготные режимы налогообложения – «упрощенка», патентная система, ЕНВД. Важным достижением российских властей аналитики считают выстроенную систему отчислений федеральных и региональных налогов в пользу муниципалитетов в рамках нормативов, отраженных в Бюджетном кодексе РФ. Таким образом ликвидируется неравенство регионов и городов в аспекте ресурсов для экономического развития. Единство бюджетной системы, таким образом, оценивается как позитивный фактор в аспекте повышения эффективности налоговой политики государства.

Если охарактеризовать российскую модель налоговой политики в рамках очень простой схемы, то устроена она примерно так. Сборы в казну РФ делятся на федеральные, региональные и муниципальные. Платятся они в общем случае с целью финансирования расходов на соответствующих уровнях бюджета. В РФ принято сразу несколько видов налогов. Классифицировать их можно на несколько основных групп:

- подоходные (налоги на прибыль);

- имущественные;

- пошлины;

- акцизы и сборы;

При этом в рамках каждой из групп может присутствовать достаточно большое количество очень несхожих сборов. Так, например, есть подоходный налог для физических лиц — НДФЛ, который составляет 13%. Есть сбор, взимаемый с прибыли предприятий, — 20%. Есть налог, который исчисляется в рамках упрощенной схемы, — 6% с выручки или 15% с чистой прибыли.

Существуют сборы социального характера — пенсионные, направляемые в ПФР, а также взносы в ФСС или ФОМС. Исчисляются они на основе величины оплаты труда персонала, работающего в организациях, или же как фиксированные величины для индивидуальных предпринимателей. Также предусмотрен ряд механизмов, в рамках которых возможно зачтение определенных видов налогов по факту уплаты иных сборов. Также законом предусмотрены различные сценарии возврата налогоплательщиками излишне уплаченных сумм в государственную казну.

Есть специалисты, которые считают, что налоговая политика РФ далека от сбалансированной и требует модернизации — пусть и не срочной, но осуществимой в обозримом будущем. Дело в том, что, как полагают аналитики, тот объем социальных задач, которые взяло на себя государство, с трудом осуществимы при текущей системе сбора налогов.

Это выражается, в частности, в том, что фактическая налоговая нагрузка предприятий номинально, быть может, и не самая объемная дополняется широким спектром социальных обязательств. Так, например, российские предприятия должны отдавать значительный объем средств из фондов оплаты труда сотрудников на взносы в ПФР, ФСС и ФОМС. Также, как полагают исследователи, в РФ было бы неплохо ввести прогрессивную модель сбора налогов, как это организовано во многих странах мира. При этом целесообразно, полагают аналитики, ввести порог выручки, не облагаемый налогом — это могло бы стимулировать предпринимательство.

Другие классификации

Еще один критерий — это охватываемый период. Стратегическая БНП ставит цели на 3 года и более, тактическая — на 1-3 года.

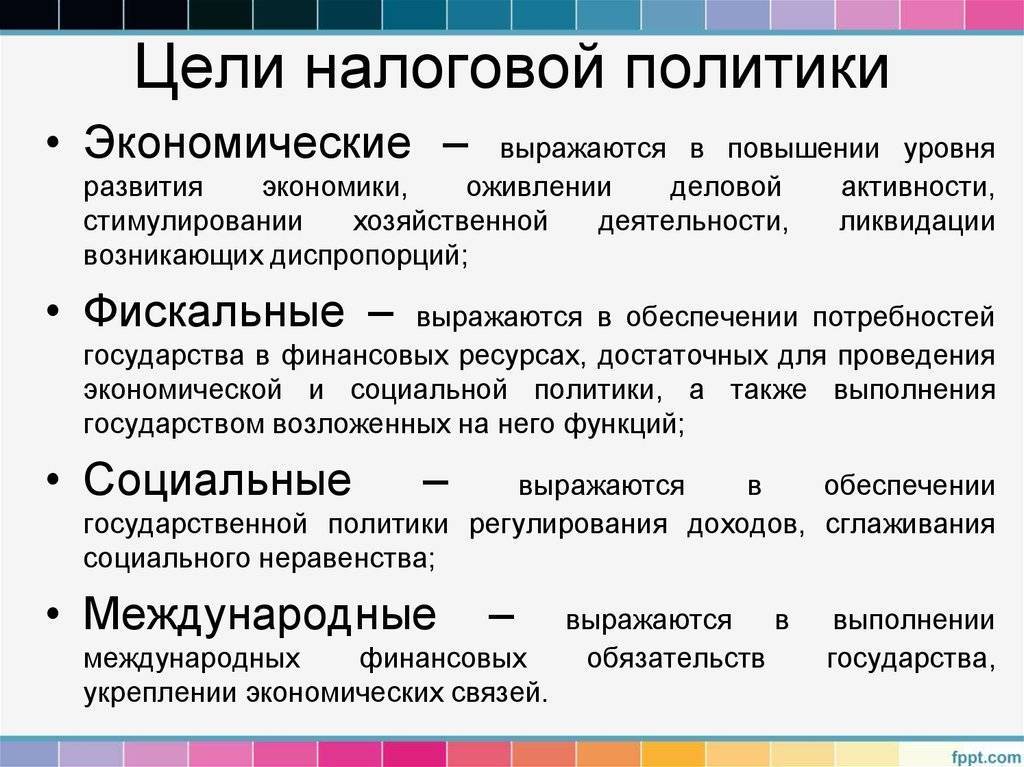

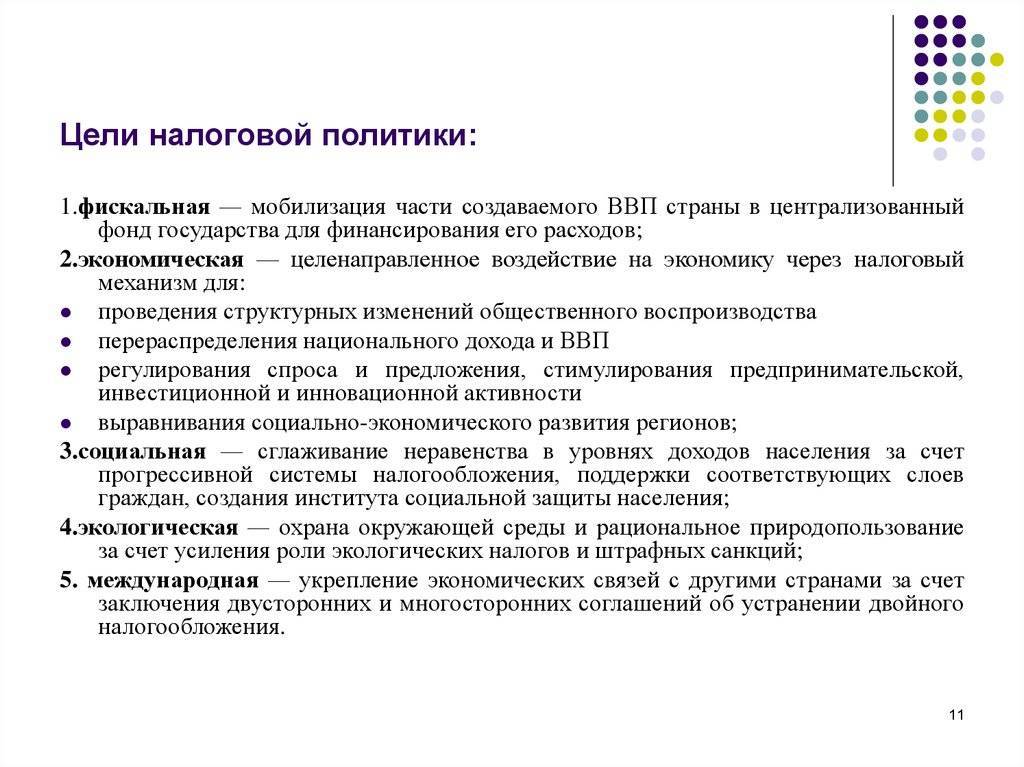

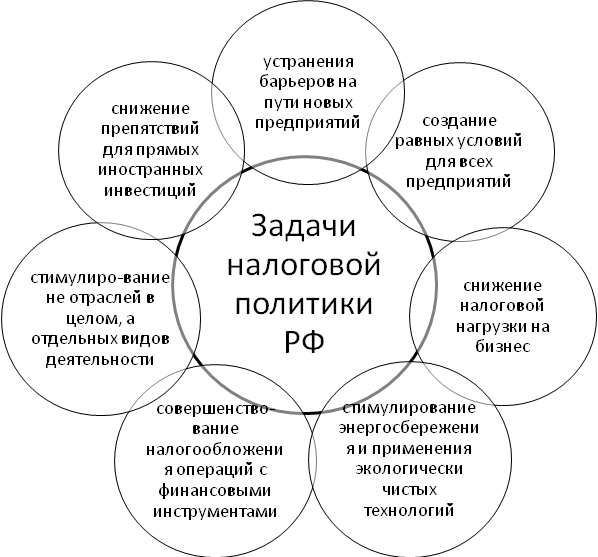

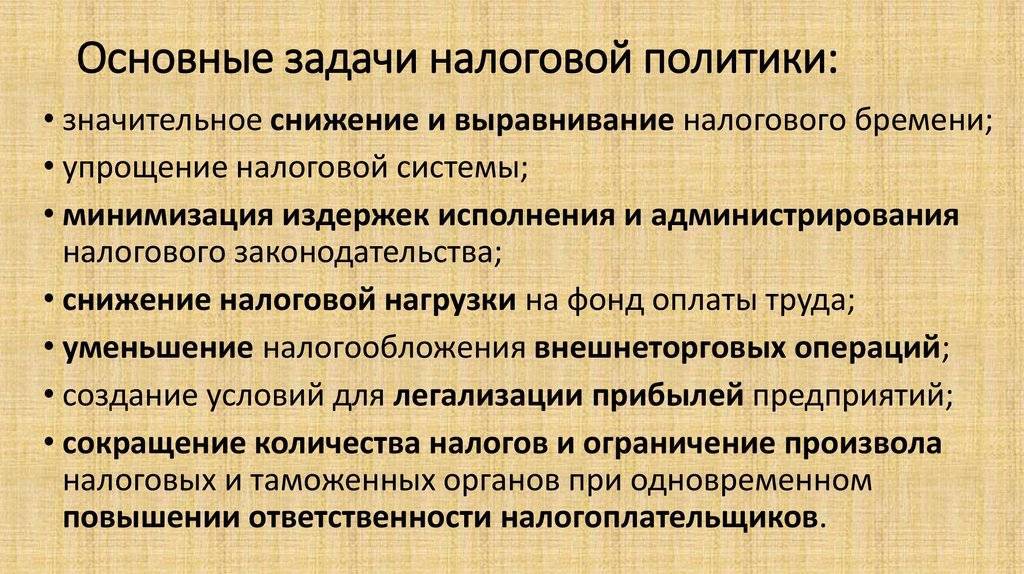

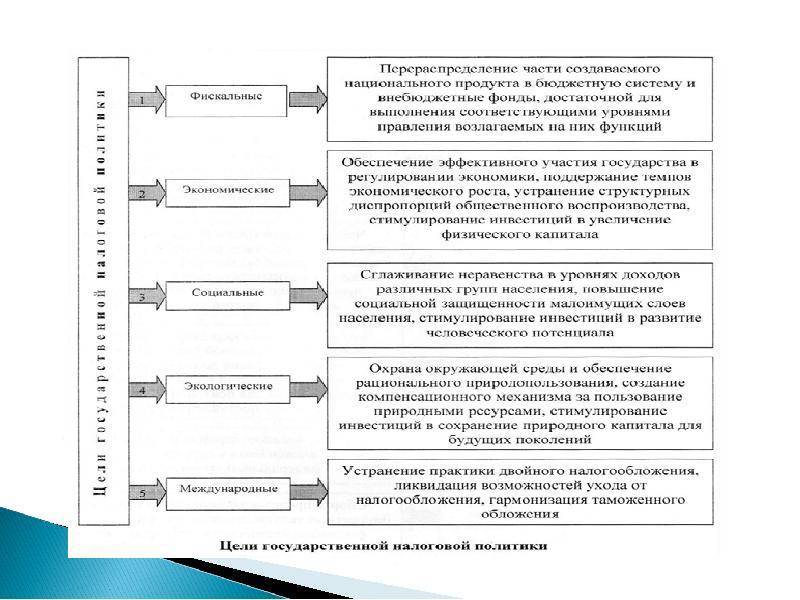

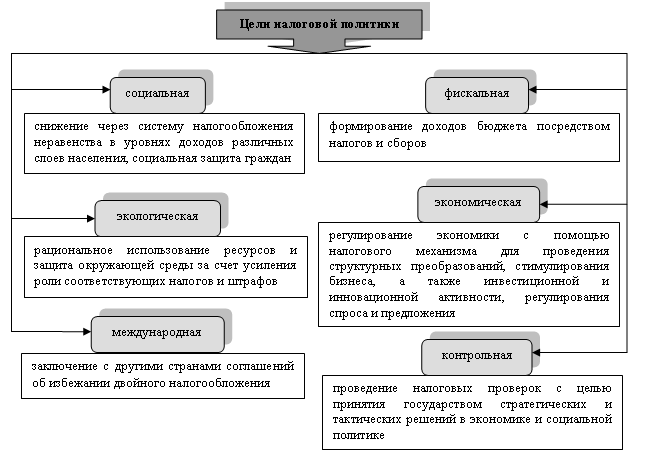

Налоговая система как инструмент государственной политики имеет несколько функций. Поэтому в определенный период времени одна из них имеет большее значение, чем остальные. Соответственно, разновидности БНП выделяются на основе этих приоритетов:

- Фискальная. Главная цель — увеличение бюджетных доходов. Интересы плательщиков могут игнорироваться. Такому типу характерно отсутствие или значительное сокращение налоговых льгот.

- Регулирующая. Здесь возможны разные цели: стимулирование одних экономических процессов, сдерживание других, а также накопление средств на цели воспроизводства. Этому типу присущи разнообразные льготы, специальные режимы обложения, ослабление контроля. Есть риск недополучения отчислений, достаточных для страны.

- Распределительная. Потери в отдельных сферах (например, социальной) власть компенсирует за счет увеличения налогового бремени некоторых категорий субъектов. Чаще всего это выражается в штрафах и прочих санкциях.

- Комбинированная. Она направлена на достижение равновесия при реализации вышеприведенных функций. С ее помощью можно оптимизировать поступления и предотвратить неоправданные репрессии налогоплательщиков.

Налогово-бюджетная система и налогово-бюджетная политика — это важнейшие элементы финансовых отношений любого государства. Поэтому достижение их обоснованности и справедливости — ключевая задача профильных органов власти.

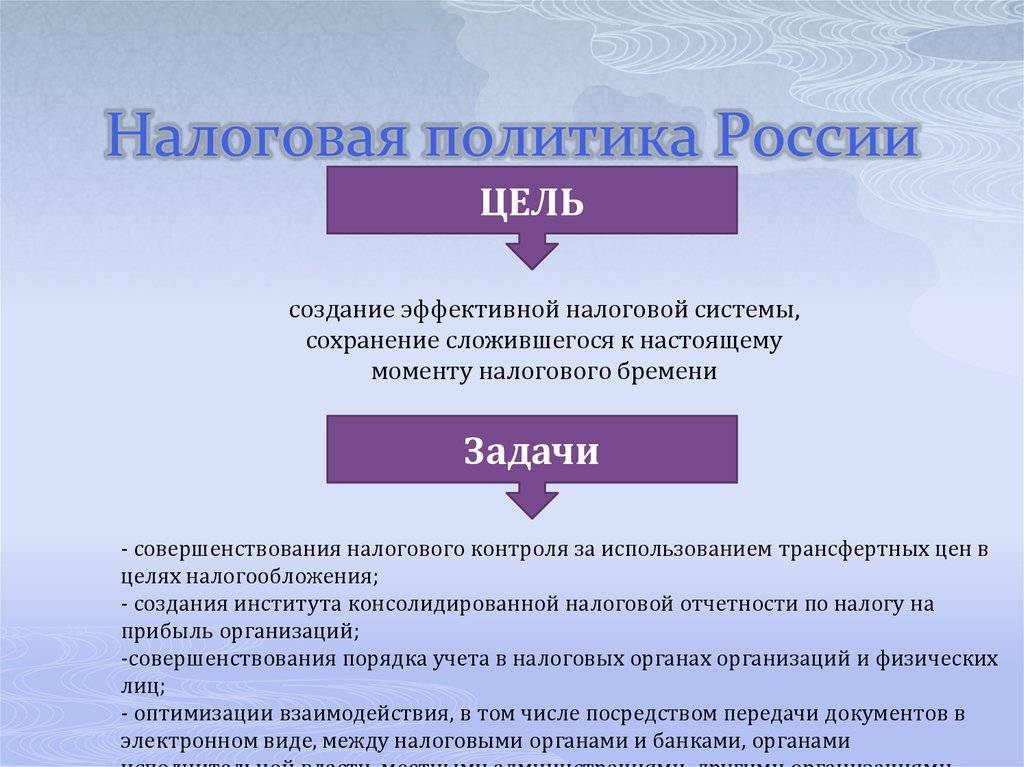

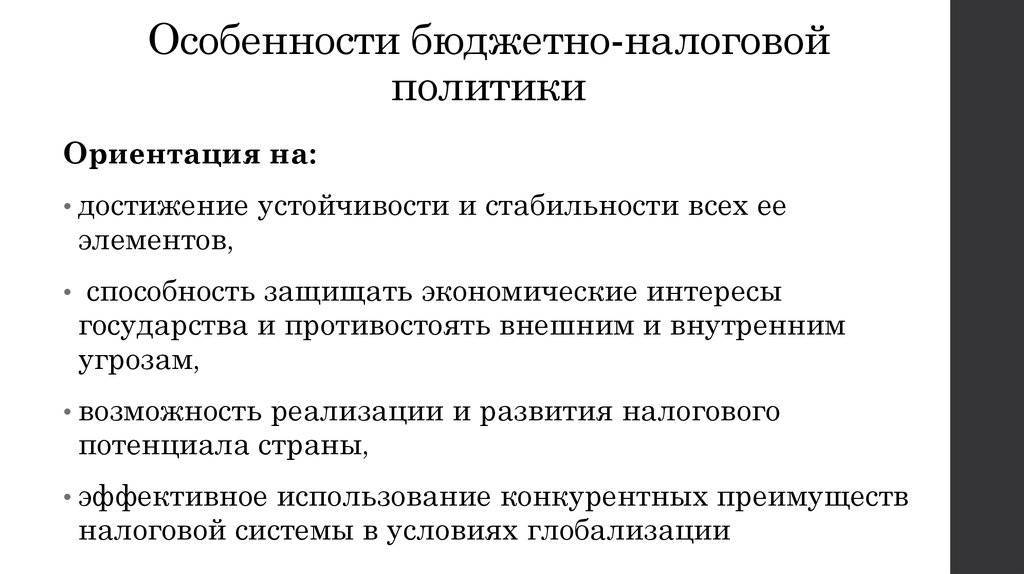

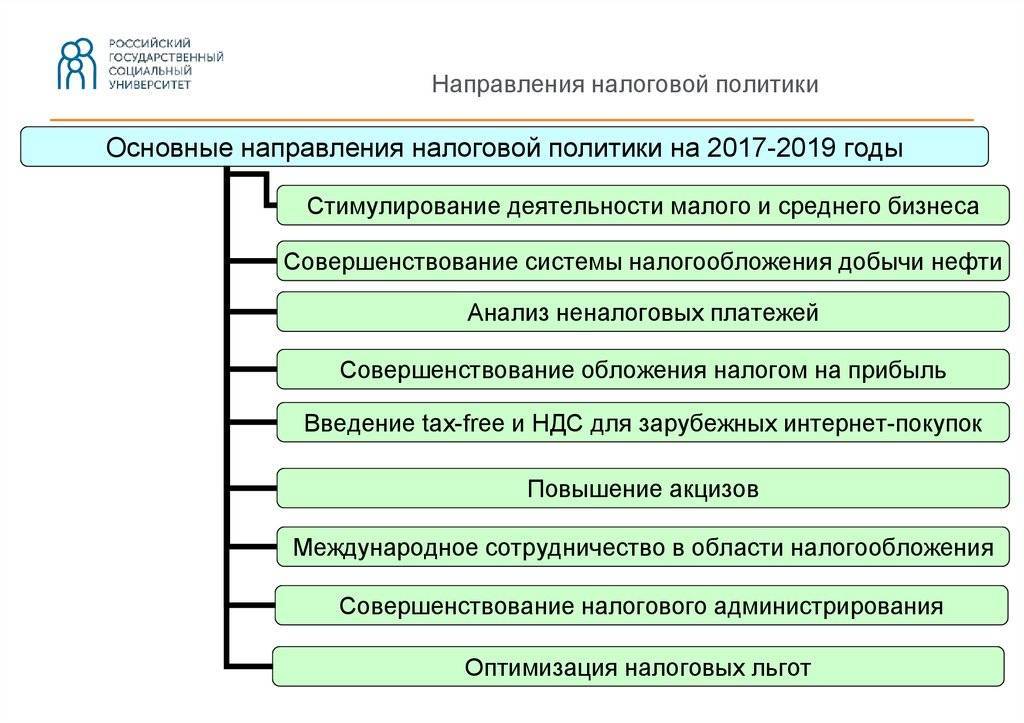

Особенности и направления совершенствования налоговой политики России на современном этапе

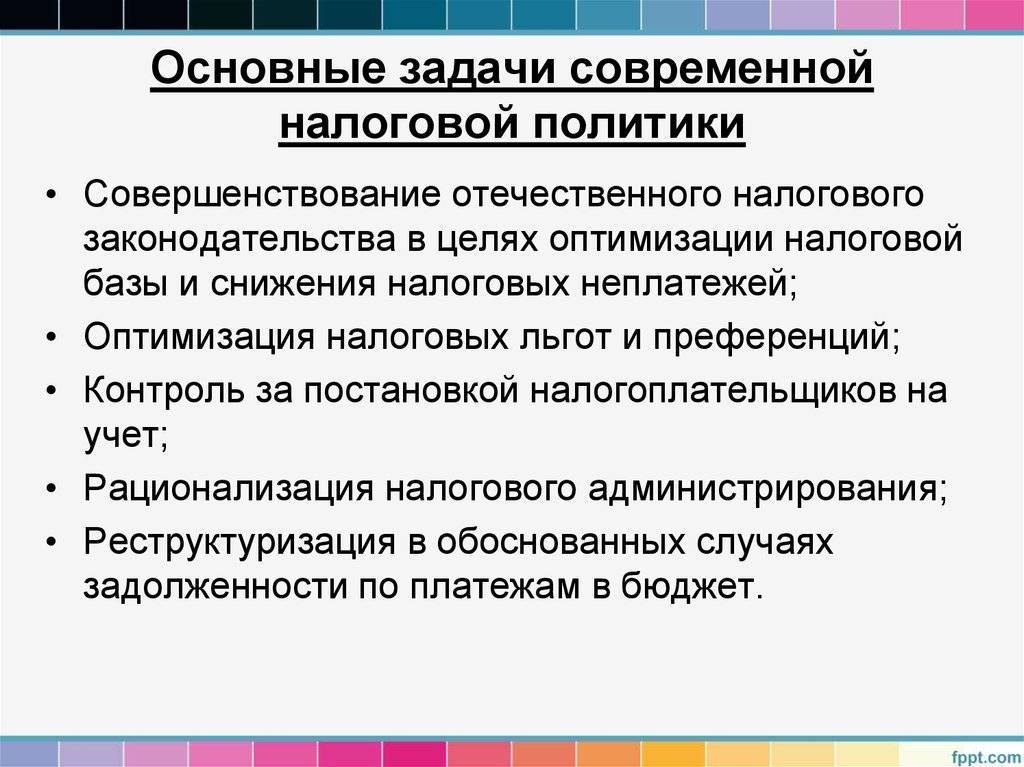

На сегодняшнем этапе

налоговая политика выступает одним из наиболее важных звеньев экономической

политики в целом, регулирующим экономические процессы в обществе.

Налоговая политика

представляет собой комплекс мер в области налогового регулирования, задача

которых установить оптимальный уровень налогового бремени и зависимости от

характера поставленных в данный момент макроэкономических задач.

Успешное

функционирование налоговой политики может достигаться за счет соотношения ее

функций и интересов государства и налогоплательщиков. Налоговая политика не

может оставаться неизменной на протяжении длительного периода. Это обусловлено

тем, что происходят изменения на уровне экономики страны и это приводит к

соответствующим изменениям в налоговой политике. Для того, чтобы добиться

эффективного функционирования налоговой политики, необходимо адаптировать ее к

действующим условиям экономики.

Одной из первостепенных

задач государства является решение проблемы стимулирования системы

налогообложения на экономическую деятельность организаций, развития

производства и экономического развития страны.

Правильно выбранная налоговая политика позволит справиться с поставленными целями и задачами государства. Для страны в целом эффективность системы налогообложения сводится первостепенно к увеличению доходов за счет налоговых поступлений, а также к развитию базы налогообложения. Для хозяйствующих субъектов эффективность заключается в следующем — получить максимально возможную прибыль и минимизировать налоговые платежи. Для граждан страны эффективность налогообложения сводится к получению социальных льгот и услуг при уплате обязательных налоговых платежей.

1.2. Основы налогообложения. Принципы налогообложения

- Налогоплательщики или плательщики сборов. На основе Налогового Кодекса РФ налогоплательщиками являются юридические и физические лица;

- Налоговые органы, представляющие собой государственные учреждения, которые отвечают за сбор, исчисление и уплату налогов. В России таковыми являются Федеральная налоговая служба и ее подразделения;

- Налоговые агенты. На основе статьи 24 Налогового Кодекса РФ налоговыми агентами являются лица, на которых возлагаются обязанности по исчислению, удержанию и перечислению налогов в государственный бюджет;

- Таможенные органы, которые представляют собой федеральный орган исполнительной власти, который осуществляет свою деятельность в области таможенного дела, а также подчиненные ему таможенные органы РФ.

- В срок уплачивать установленные законом налоги;

- Встать на учет в налоговых органах, если это обязуется Налоговым Кодексом (НК) РФ;

- Вести учет о своих доходах и расходах, а также объектах налогообложения, если это обязуется законодательством о налогах и сборах;

- В срок представлять в налоговый орган по месту учета налоговые декларации, если это обязуется законодательством о налогах и сборах;

- Юридическим лицам представлять в налоговый орган по его запросу книгу учета доходов и расходов и хозяйственных операций, а также годовую финансовую отчетность не позднее 3-х месяцев после окончания отчетного года;

- Представлять в налоговые органы документы, которые необходимы при исчислении и уплате налогов;

- Выполнять законные требования налогового органа и не препятствовать его деятельности;

- В течение 4-х лет сохранить данные документов, которые были необходимы при исчислении и уплате налогов;

- Нести иные обязанности, которые предусмотрены законодательством.

- Соблюдение законов о налогах и сборах;

- Осуществление контроля за тем, чтобы были соблюдены законы о налогах и сборах;

- Ведение учета организаций и физических лиц;

- Бесплатное информирование налогоплательщиков о действующих налогах и сборах, законодательстве о налогах и сборах, порядке и сроках уплаты налогов, правах и обязанностях налогоплательщиков;

- Предоставление формы налоговых деклараций и разъяснение порядка их заполнения;

- Соблюдение налоговой тайны;

- Принятие решения о возврате излишне уплаченных сумм налогоплательщику.

- Правильное и своевременное исчисление, удержание и перечисление налогов в бюджетную систему Российской Федерации на счета Федерального Казначейства;

- Уведомление в налоговый орган в письменном виде о том, что невозможно удержать налог, или о том, какая сумма задолжена у налогоплательщика, в течение одного месяца со дня осведомленности налогового агента;

- Ведение учета начисленных и выплаченных налогоплательщикам доходов и перечисленных в бюджетную систему налогов;

- Предоставление в налоговый орган необходимых документов по осуществлению контроля за правильностью исчисления, удержания и перечисления налогов;

- Сохранение в течение 4-х лет документов, которые необходимы для исчисления, удержания и уплаты налогов.

построения и организации взимания налогов

- Принцип законности;

- Принцип всеобщности и равенства;

- Принцип справедливости;

- Принцип гласности;

- Принцип установления налогов и сборов в должной правовой процедуре;

- Принцип экономической обоснованности налогообложения;

- Принцип определенности налоговой обязанности;

- Принцип единства экономического пространства РФ и единства налоговой системы;

- Принцип единства системы налогов и сборов.

- Равный метод налогообложения;

- Пропорциональный метод налогообложения;

- Прогрессивный метод налогообложения;

- Регрессивные метод налогообложения.

Функции налогов

Наиболее распространённым и точным вариантом функций является следующий:

- Фискальная.

- Распределительная или социальная.

- Регулирующая.

- Контрольная.

- Внешнеэкономическая.

Фискальная функция

Фискальная функция получила своё название в Римской империи от слова фиск. Так называлась казна императора, которая произошла от воинской кассы.

Фискальная функция выполняет прежде всего задачу наполнения деньгами казны, проецируя на современность – государственного бюджета

Важно понимать, что здесь имеется в виду бюджет любого уровня, будь то общегосударственный, региональный или местный

Распределительная или социальная функция

Посредством распределительной или социальной функции государство осуществляет перераспределение финансовых средств, в том числе из производственной сферы в социальную.

Благодаря данной функции существуют школы, детские сады, больницы, поликлиники, организации социального обслуживания, происходит выплата пенсий и других видов пособий, а также поддерживается культурная сфера.

Налоговая система помогает государству сглаживать имущественное и материальное неравенство граждан.

Пример 2

Можно вспомнить слова Наполеона Бонапарта, которые он сказал после провозглашения его императором Франции: «Монарх обязан пристально следить за тем, чтобы раздел материальных благ происходил равномерно, в противном случае он не сможет удержать бедных и защитить богатых».

Регулирующая функция

Эта функция служит для определения задач налоговой политики государства. Налоговые методы помогают стимулировать или дестимулировать развитие различных отраслей или регионов, помогает достигать желаемых изменений, которые касаются структуры производства или его размещения. С помощью данной функции можно проводить протекционистскую экономическую политику или, наоборот, предоставлять свободу товарному рынку, регулировать направление инвестиций.

Пример 3

Д. М. Кейнс – основоположник научного регулирования экономики, выступал с идеями уничтожения свободного рынка как базы для капиталистического общества. Его оппоненты постоянно обвиняли его в этом. Но Д. М. Кейнс всегда говорил и был уверен в том, что именно эти меры смогут спасти капитализм.

Контрольная функция

Контрольная функция налогов позволяет получать налоговую статистику и анализировать налоговые декларации. Это, в свою очередь, является источником информации для составления картины истинного финансового положения страны. Даёт возможность получить представления о финансово-хозяйственной деятельности организаций, а также об источниках доходов юридических и физических лиц.

Точные знания о состоянии экономики дают возможность вносить адекватные изменения и предложения в бюджетную и налоговую политику.

Замечание 3

Эту функцию налогов первым выделил У. Петти ещё в XVII в.

Внешнеэкономическая функция

Особенность этой функции заключается в том, что зачастую она противоречит фискальной. Это связывают с тем, что в разных странах разные режимы налогообложения.

Пример 4

В недавнем времени было заключено соглашение между Россией и Беларусью о взимании косвенных налогов по принципу страны назначения.

Внешнеэкономическая функция не относится к новым функциям налогов. Можно вспомнить князя Олега и его отношения с днепровскими северянами и радимичами. Также в качестве примера можно вспомнить и Гая Юлия Цезаря, которые применял налоги как рычаг политического давления.

Кроме основных перечисленных функций чаще всего упоминается ещё поощрительная, которая выполняет роль установления налоговых льгот. Однако, выделять её в качестве самостоятельной не совсем верно, т.к. она поглощается социальной и регулирующей функциями.

Очевидно, что функции налогов тесно связаны с налоговыми теориями. До сих пор среди учёных нет единого мнения по поводу регулирующей функции налогов. В современном мире можно столкнуться с мнением финансистов-практиков, которые значительно преувеличивают фискальную функцию, при этом отрицают социальную функцию налогов.

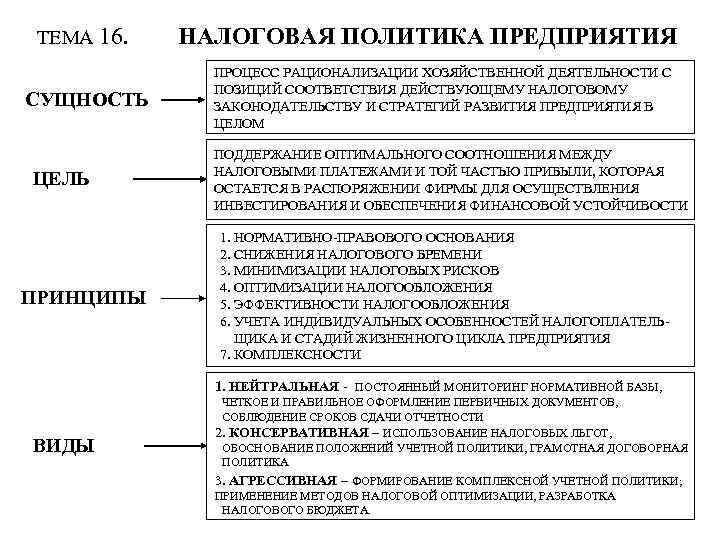

Принципы формирования налоговой стратегии

Для создания эффективной и работающей модели поведения в сфере налогообложения предприятию необходимо придерживаться следующих правил:

- Отсутствие противоречий между предпринимаемыми действиями и нормами законодательства. Это обеспечит минимизацию риска возникновения серьезных споров с налоговыми органами, исключит вероятность образования задолженности и штрафных санкций по налоговым платежам.

- Минимизация налоговых отчислений должна осуществляться без снижения темпов производства. То есть стремиться следует не столько к уменьшению суммы налогов, сколько к их оптимальному соотношению с результатами хозяйственной деятельности.

- Максимальное использование на практике возможных налоговых льгот.

- Внесение своевременных и оперативных корректив в налоговую политику на фоне изменения норм действующего законодательства.

- Ежегодное планирование объемов расчетов по налогам, контроль над исполнением бюджета и анализ отклонений от него.

Пошаговая инструкция создания налоговой политики предприятия

Процесс создания налоговой политики предприятия характеризуется большими трудовыми затратами, поэтому начинать сбор данных и их систематизацию надо за месяц до окончания текущего отчетного периода. Пошагово механизм действий выглядит так:

Шаг 1

Составление перечня налогов и сборов.

В него вносят налоговые платежи, которые могут оказывать влияние на финансовое положение организации. В списке должны оказаться только те налоги, плательщиками которых является предприятие.

Шаг 2

Анализ путей оптимизации налогов.

Для этого каждый вид налога из созданного списка оценивается с точки зрения возможного влияния предприятием на его размер, изучается вопрос допущения на законодательном уровне применения налоговых послаблений. При наличии шанса применить льготы по конкретному налогу следует сразу уточнять, что необходимо предпринять для реализации такого права.

На данном этапе следует провести полную проверку правильности:

- списаний износа различных категорий ценностей;

- переоценки основных средств;

- формирования запасов ТМЦ;

- создания расходов, относящихся к будущим периодам.

Шаг 3

Составление плана действий в долгосрочной и краткосрочной перспективе, проработка ключевых элементов реализации налоговой политики.

Для этого понадобятся сводные данные планируемых доходов и расходов предприятия в разрезе продаж, закупки и расходования материалов, услуг сторонних организаций, затрат на оплату труда и инвестирование.

Шаг 4

Создание наиболее подходящего для нужд предприятия варианта налоговой политики путем комбинирования самых эффективных в конкретной ситуации мер.

Запомните! Необходимо создать алгоритм действий ответственных работников, обеспечивающий непрерывное и быстрое отражение в учете всех хозяйственных операций с соблюдением хронологии событий.

Важное место на данном этапе отводится формированию принципов систематизации финансовых сведений для отражения в налоговых декларациях

Для правильной проработки всех возможных вариантов поведения в налоговой сфере надо уделить внимание:

- расчету планируемых сумм начислений по налогам в предстоящем году;

- определению предварительных размеров налоговых платежей с распределением их во времени;

- составлению прогнозных показателей баланса, выделяя возможное возникновение задолженности перед бюджетом.

Шаг 5

Закрепление системы контроля над правильностью выполнения норм учетной налоговой политики.

Для этого необходимо прописать способы доступа ответственных пользователей к полной информации об исчисления налогов и соблюдении сроков их уплаты. Отдельным пунктом следует прописать обязанности конкретных сотрудников по анализу всех отклонений от прогнозных сведений и причин их возникновения.

Налоговый механизм

Налоговая политика предприятия (если условиться, что данный термин в полной мере применим к деятельности субъектов вне государственной сферы) или политических институтов, так или иначе, базируется на совокупности неких принципов, которые, в свою очередь, становятся частью налогового механизма, в функционировании которого принимает участие непосредственный субъект финансовых отношений. Каковы его характеристики и особенности?

Налоговый механизм, реализуемый на уровне национальной экономики, хозяйственной системы региона, муниципалитета или отдельного предприятия — это совокупность методов, с помощью которых тот или иной субъект правоотношений в финансовой сфере достигает своих целей. Для государства это увеличение налогов (не в ущерб интересам бизнеса), для предприятий – уменьшение сборов (без негативного влияния на бюджет). Основные элементы механизма, о котором идет речь — это планирование, регулирование, а также контроль.

Налоговая политика организации в аспекте планирования предполагает выстраивание системы прогнозирования необходимых для конкретного предприятия отчислений, обусловленных законодательными предписаниями или же объективным ходом экономических процессов на уровне национальной, региональной или отраслевой хозяйственной систем. В свою очередь, государство, в принципе, задействует тот же метод — составление прогнозов, однако выступает субъектом сбора налогов. Планирование может быть при этом оперативным, текущим или же стратегическим.

Налоговое регулирование — тип активностей, который, в свою очередь, характерен только для государственных органов, вовлеченных в процессы финансового управления. Предприятие в силу закона не может быть субъектом данного типа активностей. Ключевые принципы налогового регулирования, которое можно считать прерогативой государства — обоснованность, целесообразность, а также приоритет баланса интересов различных субъектов правоотношений.

Налоговый контроль, в свою очередь, может осуществляться как предприятиями, так и государством. При этом бизнесы могут быть как субъектом, так и объектом соответствующего контроля. В первом случае налоговая политика предприятия предполагает ведение мониторинга структур, ответственных за корректное исчисление и своевременную уплату сборов в казну, во втором — возможные проверки со стороны государственных органов. В свою очередь, политические институты в общем случае выступают субъектами налогового контроля, проверяя, насколько, в частности, высок уровень платежной дисциплины тех же предприятий в аспекте перечисления необходимых сборов в казну.