Создание страницы в системе РГС

Личный кабинет, доступ к которому предоставляет негосударственный пенсионный фонд «РосГосСтрах», считается отдельной услугой. Она не требует внесения платы, просто опцию потребуется подключать отдельно. Для этого необходимо обратиться в офис фонда РГС и предоставить письменное заявление. Бумага подается в любое удобное отделение организации. Документ можно скачать на официальном сайте компании, зайдя на страницу авторизации в системе.

Получив заявку с просьбой создать личный кабинет, представители фонда РГС зарегистрируют клиента в базе. Действие производится в течение 30 суток. Затем заявителю предоставят пароль. Он будет сообщен при помощи способа, выбранного при подключении услуги. Это может быть отправка сообщения на электронную почту или SMS на телефон. Имея пароль, пользователь может выполнить вход в личный кабинет. Чтобы попасть в него, потребуется выбрать соответствующий пункт в выпадающем меню на официальном сайте организации.

Если вход в личный кабинет НПФ «РосГосСтрах» невозможен из-за того, что пароль забыт, его можно восстановить следующими способами:

- указав личный номер СНИЛС в соответствующем поле формы восстановления;

- ввести капчу;

- кликнуть на пункт «восстановить пароль».

Код доступа – временный. Он поступит на электронную почту или будет отправлен в SMS-сообщении. Способ зависит от выбора клиента.

Телефон горячей линии НПФ «РГС»

Если возникли вопросы по поводу работы, то обращайтесь в офис по телефону горячей линии 8 800 200 5 999, где наши сотрудники ответят на интересующие вопросы и предоставят необходимую информацию.

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Ничего смешного нет. так смеясь, люди теряют свои пенсионные деньги. 1. Если все это произошло в декабре 16 года — ничего сделать нельзя, вас перевели в нпф ргс с 17 года. подайте новое заявление в другой пфр/нпф. 2. Если все произошло в январе 17, вас переведут в нпф ргс с 1 января 18 года. вы можете подать новое заявление куда хотите, в ПФР или другой НПФ. по закону принимается последнее поданное заявление, этим вы предотвратите переход в ргс. 3. в обоих случаях самая грусть, что вы потеряли свои доход по пенсионному счету за все неполные 5 лет, так как переход ранее чем полные 5 лет в предыдущем нпф/пфр — досрочный переход. это примерно 20-30% всех денег которые у вас есть на счету будущей пенсии, и он останется прежнему фонду где были (пфр/нпф). по варианту 1 вы потеряете % доход 4,9 лет+ за 2017. по варианту 2 потеряете весь доход по счету за 4,9 лет. средний счет пенсии сегодня — 120 000 руб. вы потеряли где то 20-36 000 рублей. 3 года отбивать кешбеком 4. вы можете конечно оперативно устроить жалобы, ПФР и ФАС. есть 10% шанс отката. но вы оформили переход через ЭЦП, все подтвердили, сказали СМС. вероятно вам не отдали бумажные документы, но это не критично. личное подтверждение вы подтвердили всей этой операцией электронным образом. доказательств что вас обманули у вас нет. варианты 2,3 по сути единственные ваша подпись по сути однократная, требовалась для сделки. концов вы ее не найдете, забудьте. , когда сделаете опять переход — на вас опять подпись оформит ваш новый нпф

Общая информация

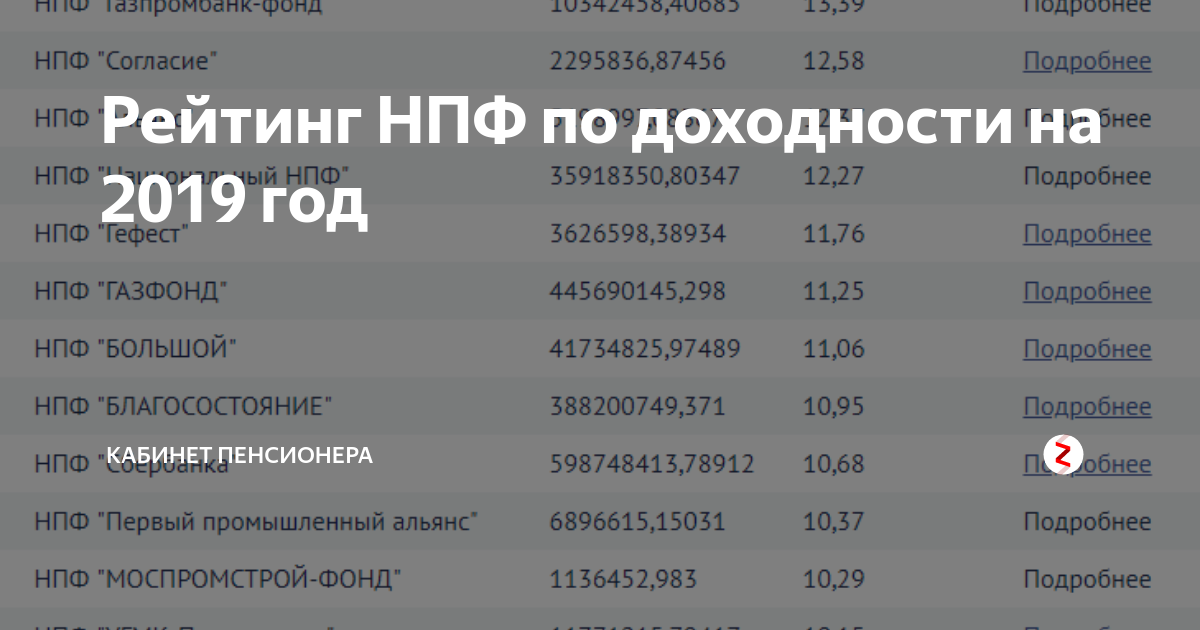

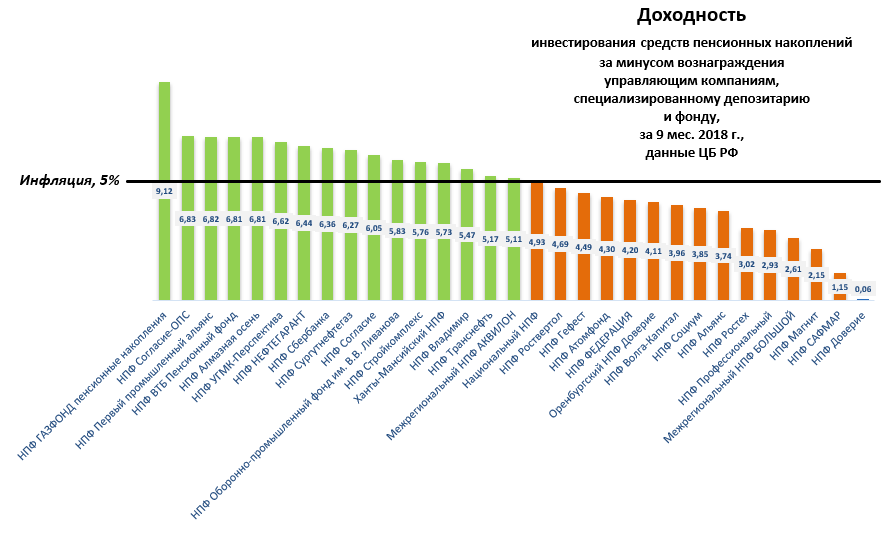

Для начала необходимо отметить, что показатели доходности НПФ, действующих в России, составляются и основываются исключительно на данных, размещенных для публичного просмотра самими организациями. При этом подобные данные публикуются в конце календарного года.

По информации Центрального Банка РФ на сегодняшний день экономическая ситуация для НПФ достаточно благоприятна. Вклады увеличиваются, а доходность существенно возросла. Также на рынке отмечается ситуация, когда экономически слабые компании закрываются, а сильные наращивают потенциал.

Если судить по данным, опубликованным в 2017 году, на рынке присутствовало около 120 НПФ. На данный момент число аккредитованных учреждений составляет всего 43 организации.

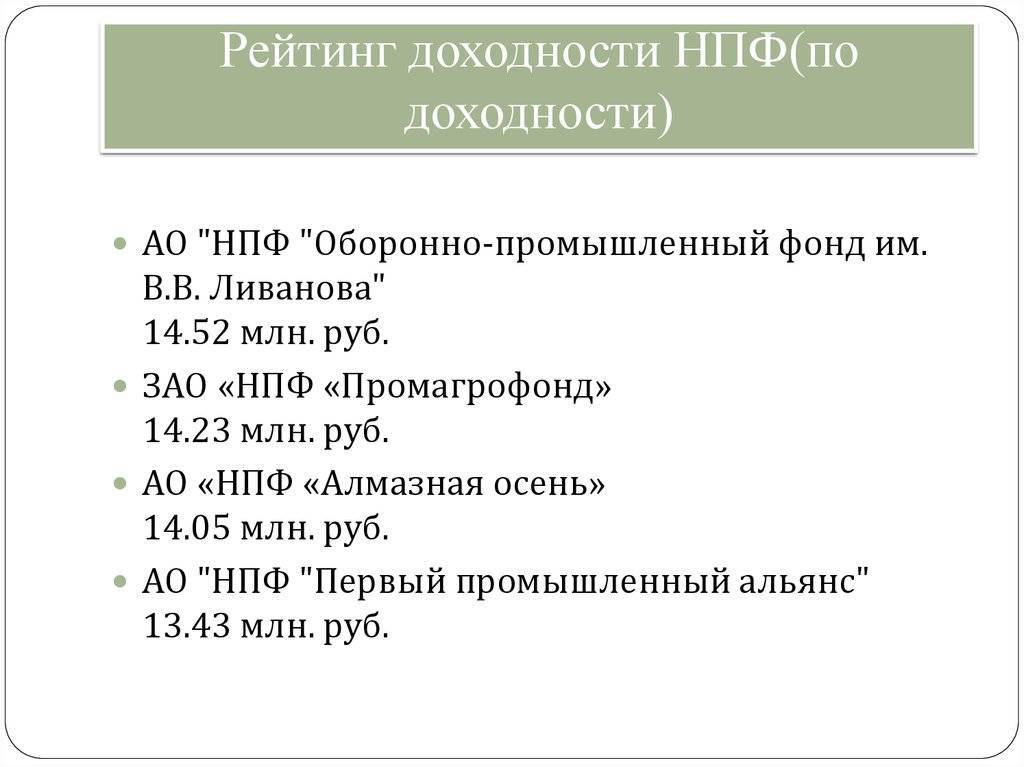

Оптимальные компании за 2020 год

В первую очередь при выборе оптимальной компании необходимо учитывать ее позиции относительно других учреждений.

Рейтинг 20 НПФ по доходности за 2020 будет представлен в виде таблицы:

| Название организации | Уровень дохода выражаемый в процентах (%) |

| ГАЗФОНД (пенсионные накопления) | 17.08% |

| НПФ Владимир | 12.80% |

| Национальный | 12.56% |

| Перспектива (АО) | 12.52% |

| МНПФ Большой (АО) | 12.39% |

| Сургутнефтегаз (АО) | 11.57% |

| Телеком-Союз (АО) | 11.57% |

| Согласие (АО) | 11.12% |

| Алмазная осень (АО) | 10.68% |

| НПФ Сбербанка (АО) | 10.61% |

| Согласие-ОПС (АО) | 10.47% |

| Гефест (АО) | 10.13% |

| Стройкомплекс | 9.55% |

| Аквилон | 9.39% |

| АвтоВАЗ | 8.45% |

| Альянс | 7.56% |

| Оборонно-промышленный фонд | 7.45% |

| Росгосстрах | 6.25% |

| Волга-капитал | 6.02% |

| ВТБ | 3.71% |

Стоит отметить, что данные, использованные для рейтинга, были опубликованы 31.03.2018.

Критерии выбора для перевода накоплений

Выбирая НПФ для своих средств, нужно прежде всего оценить:

Надежность. Это способность НПФ в полной мере и своевременно выполнять свои финансовые обязательства, выплачивать пенсию по ОПС и НПО с учетом результатов инвестирования. Один из значимых показателей этого — участие фонда в системе гарантированных прав. Актуальные списки аккредитованных НПФ опубликованы на сайтах ЦБ РФ и Агентства по страхованию вкладов.Все деньги, перечисленные гражданами в аккредитованные фонды, защищены государством. В случае их банкротства или отзыва лицензии Агентство по страхованию вкладов переведет средства в ПФР. Гарантирована только сумма взносов: доход от инвестирования будет получен, если у НПФ хватит активов на это.

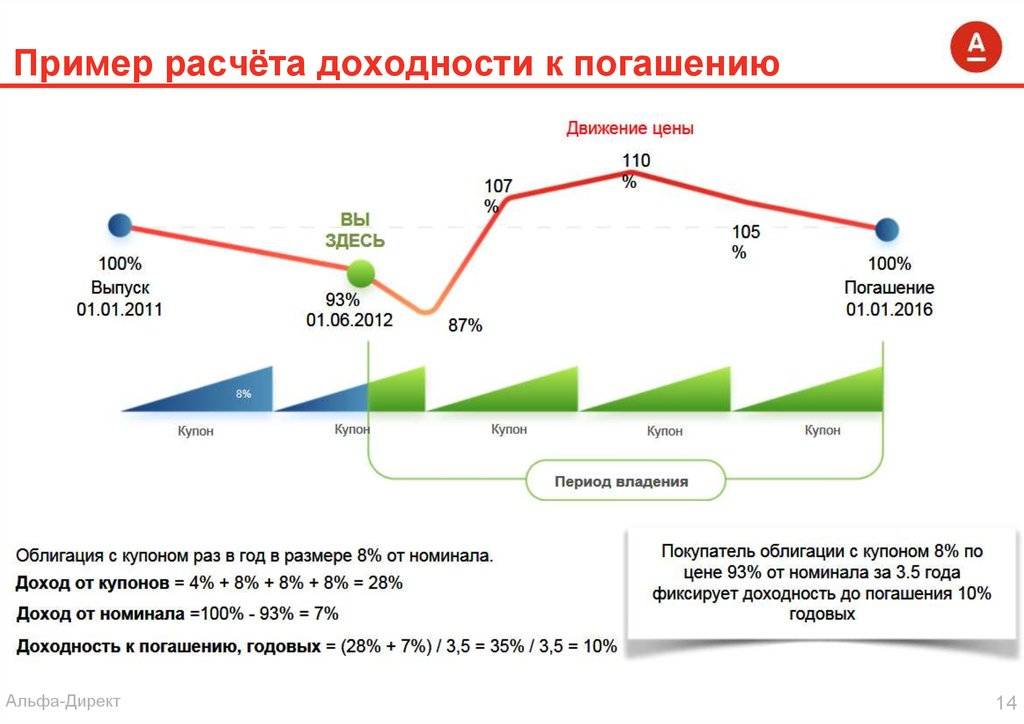

Доходность. Это результат инвестиций. Определяя подходящий по этому показателю НПФ, рекомендуется изучить данные с 2013–2014 гг. Более ранняя сводка неактуальна из-за изменений в ФЗ № 75, согласно которым деятельность фондов стала сильнее контролироваться

Нужно обращать внимание на средние показатели. Сверхдоходность практически всегда означает высокорисковые инвестиции

Комфортность в общении и уровень сервисного обслуживания

Это важный критерий, так как взаимодействовать с представителями фонда придется очень долго до и после выхода на заслуженный отдых. Комфортность — это то, насколько просто и удобно взаимодействовать с представителями фонда после размещения в нем своих средств. Желательно понаблюдать, как ведется общение с клиентами в соцсетях, на форумах, сайтах, при личном контакте, почитать отзывы. Хорошо, если в регионе проживания будущего пенсионера расположен филиал НПФ.

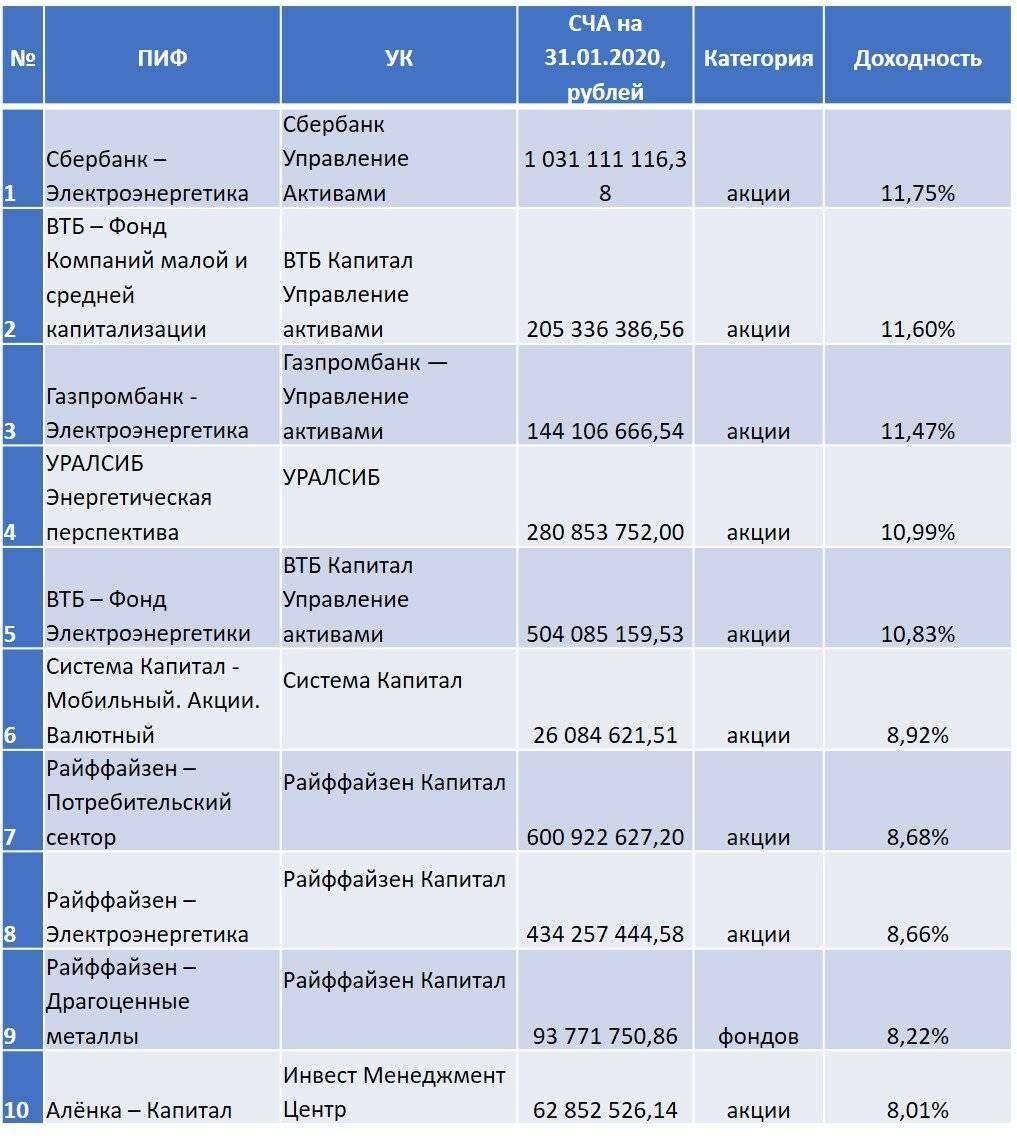

Данные о доходности

Доходность фонда — то, насколько эффективно он приумножает деньги клиентов. Делает это он не сам, а с помощью управляющих компаний. Соответственно, задача НПФ — правильно распределить средства между УК, определить направления вложений. На результаты инвестирования влияет и общая экономическая и политическая ситуация.

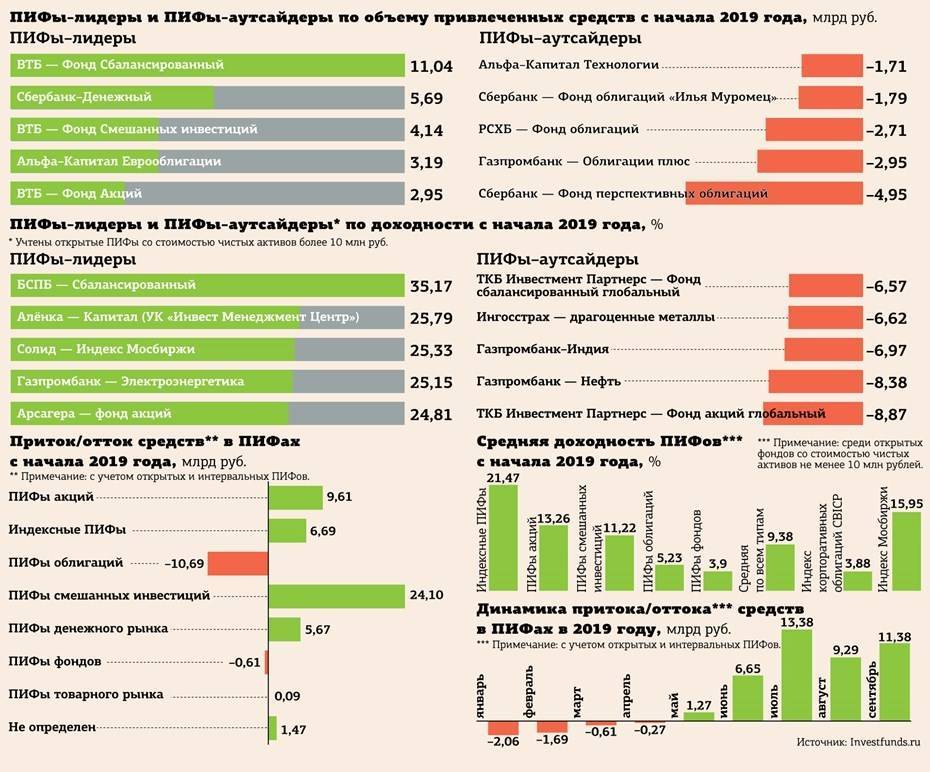

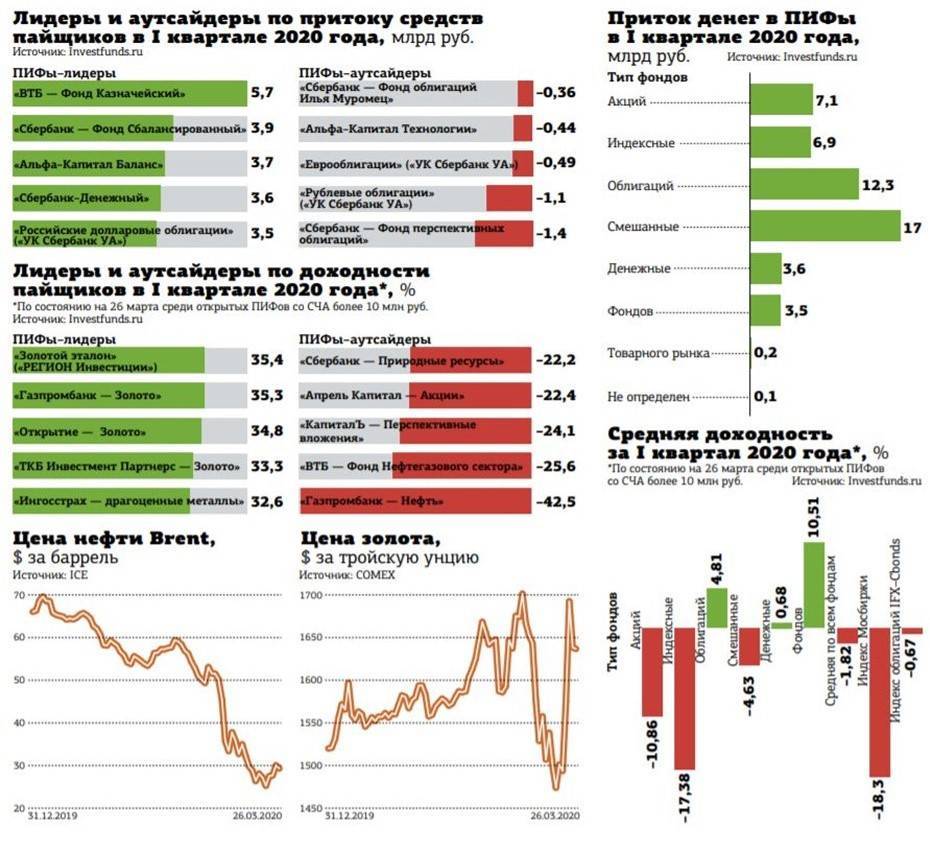

Информация о доходности обновляется поквартально. Итоги подсчитываются каждые 6 и 12 месяцев, а также средние за все время деятельности. По данным Центробанка, эти НПФ самые прибыльные по результатам первого полугодия 2019 г.:

| Фонд | ОПС, % | Фонд | НПО, % |

| Социальное развитие | 14,72 | Поддержка | 11,73 |

| Национальный НПФ | 12,09 | Национальный НПФ | 11,55 |

| УГМК-Перспектива | 10,91 | Внешэкономфонд | 11,5 |

| Алмазная осень | 10,69 | НПФ Сбербанка | 11 |

| Альянс | 10,6 | Ингосстрах-Пенсия | 11 |

| Атомфонд | 10,55 | ВТБ Пенсионный фонд | 10,66 |

| ВТБ Пенсионный фонд | 10,54 | Альянс | 10,62 |

| НПФ ОПК | 10,51 | Стройкомплекс | 10,61 |

| Большой | 10,38 | ВНИИЭФ-Гарант | 10,5 |

| НПФ Сбербанка | 10,13 | НПФ ОПК | 10,3 |

Результаты инвестирования средств ОПС заметно выше, чем НПО. Некоторые фонды по негосударственному пенсионному обеспечению сработали даже в минус. Но все успешные НПФ перекрыли инфляцию в 2–2,5 раза (за 6 месяцев 2019 она составила 4,7 %).

Как получить накопительную часть пенсии

Есть два способа, как узнать сумму накоплений вашей пенсии. Во-первых, эта информация размещается в Личном кабинете, во-вторых, можно заказать бумажную выписку.

Для получения своих накоплений при достижении пенсионного возраста или в случае приобретения права на выплату пенсии досрочно вы приходите в отделение Сбербанка или центральный офис фонда, находящийся в Москве (ул. Шаболовка, д. 31г), пишете заявление и собираете пакет документов, включающий ваш паспорт, СНИЛС, пенсионное удостоверение, банковские реквизиты, куда будут перечислены накопления, и справку из Пенсионного фонда, в которой указан страховой стаж, позволяющий обратиться за выплатой).

Возможна отправка документов и заявления в фонд почтовыми операторами, но обязательно с удостоверением подлинности подписей владельца накоплений лица у нотариуса.

Существуют 3 разновидности выплат пенсионных накоплений:

- единовременная (выплачивается в случае, если предполагаемая накопительная пенсия не превышает 5% от страховой);

- срочная (выплачивается ежемесячно при условии оформления на срок от 10 лет);

- накопительная пенсия (ежемесячная пожизненная).

Для двух последних видов НПФ может произвести корректировку суммы выплат с учетом результатов инвестирования и перечисленных вами средств.

В своем договоре клиенты вправе назначать, кому достанутся их накопления в случае преждевременной смерти. Для этого есть специальный пункт, где перечисляются правопреемники. Если же они не будут указаны, то законными правопреемниками станут первоочередные наследники (это дети, супруг и (или) родители), а при их отсутствии — второй очереди (бабушки, дедушки, братья, сестры, внуки). При указании наследников в договоре в составлении завещания на пенсионные накопления нет необходимости.

О фонде

Основные события НПФ «Наследие»:

- 1994 г. – регистрация под вывеской НПФ «Интеррос-Достоинство»;

- 2006 г. – слияние и смена названия на НПФ «Норильский никель»;

- 2013 г. – продолжаем менять имидж, негосударственный пенсионный фонд становится «Наследием»;

- 2014 г. – фонд становится акционерным обществом.

Группа «Интеррос» на сегодня хвастается 25 инвестиционными проектами (банк «Норникель», курорт и т. п.). Вполне возможно, что В. О. Потанин – владелец всех этих заводов, газет, пароходов – с помощью залоговых аукционов сколотил состояние «с душком»:

- НПФ «Норникель» отметился скандалом, связанным с виртуозным перечислением денег из Пенсионного фонда РФ в свои карманы. Разумеется, руководству удалось остаться в стороне (отделались откупом и легким испугом, списав все на предыдущую «верхушку»);

- ПФР расторг трансферагентское соглашение, но кто захочет отказываться от потока легких денег? На свет появился НПФ «Наследие», который затем прошел реорганизацию до ЗАО.

Информация

Статистика

| объем пенсионных накоплений и резервов | Нет данных |

| объем выплаченных пенсий | Нет данных |

| количество клиентов | Нет данных |

| доходность | Нет данных |

| рейтинг надежности | Ранее АА+, теперь не участвует |

| награды | Нет |

Условия и сервис

| программы фонда | Нет данных |

| условия вступления | Требования не предъявляются |

| виды выплат | 1. Устанавливаются договором с правопреемником (подробнее читайте на официальном сайте). 2. Наследникам. |

| личный кабинет пользователя на официальном сайте | На сайте правопреемника https://lk.gazfond-pn.ru |

| мобильное приложение | нет |

Как вступить и оформить договор с фондом: бланк заявления

Повторюсь, НПФ «Наследие» больше не существует. Вместо него НПФ «Газфонд пенсионные накопления». Подробнее об этом читайте на официальном сайте.

Договор заключают в одном из филиалов фонда. Туда же нужно обратиться наследникам.

Образцы договоров можно скачать на сайте https://gazfond-pn.ru/consumers/ipp/gazfond/gaz-npo/.

Как перевести пенсию

Если вы настаиваете на сотрудничестве с правопреемником НПФ «Наследие», для перевода пенсии:

- заключается договор, в котором указана выбранная стратегия;

- пишется заявление в ГПФ по месту жительства.

Предварительно советую прочитать договор со старым НПФ, в котором пока лежат отчисления. А также почитать открытую отчетность НПФ «Газфонд пенсионные накопления» на официальном сайте. Может, желание пропадет.

Как узнать свои накопления

Я рекомендую проверять любые накопления через сайт «Госуслуги». Второй вариант:

- зарегистрироваться на сайте правопреемника НПФ «Наследие»;

- отслеживать средства в личном кабинете.

Возврат НДФЛ

Налоговый вычет рассчитывают из ставки 120 тыс. руб. Для этого дается 3 года, т. е. в 2020 оформляете возврат НДФЛ за 2019, 2018 и 2017 гг. По всем вопросам нужно обратиться в налоговую (потребуется пакет справок и ксерокопий).

Через бухгалтерию работодателя получится вернуть лишь сумму за год.

Уплата взносов

Обращаю ваше внимание, что взносы принимает не НПФ «Наследие», а филиалы НПФ «Газфонд пенсионные накопления». Если сетевой брокер предлагает стать клиентом несуществующего фонда или перевести средства, это мошенник.Согласно выбранной программе в договоре оформить платеж можно:

- через личный кабинет фонда на сайте самостоятельно;

- через расчетный отдел бухгалтерии – по заявлению;

- через автоматический платеж в личном кабинете банка.

Слияние с НПФ Открытие

В августе 2016 года стало известно, что НПФ Росгосстрах принял решение объединиться с фондом Открытие и войти в состав Лукойл-Гарант. Данная информация была размещена на официальном сайте организации.

Внимание! Стоит отметить, что клиенты НПФ Росгосстрах могут получить на портале всю необходимую информацию, пользоваться доступными сервисами в том числе и личным кабинетом. В июле Центральный банк выразил согласие на реорганизацию банков, включенных в группу «Открытие»

По данному поводу были внесены коррективы в Единый государственный реестр юр. лиц. Правомочия и обязанности в полном объеме были переданы в Лукойл-Гарант. Использовался универсальный способ правопреемства

В июле Центральный банк выразил согласие на реорганизацию банков, включенных в группу «Открытие». По данному поводу были внесены коррективы в Единый государственный реестр юр. лиц. Правомочия и обязанности в полном объеме были переданы в Лукойл-Гарант. Использовался универсальный способ правопреемства.

В совокупности активы указанных фирм составили к концу 2018 года порядка 586 миллиардов рублей, накопленная пенсия 497,9 млрд, в Лукойл перешли почти 8 млн граждан. Кроме того, было сообщение о том, что фонды избавились от плохих активов, так как произошла их передача в соответствующий банк.

По результатам работы за первые 6 месяцев, статистика показала, что Лукойл-Гарант сработал в убыток размером 2,290 млрд рублей, при этом величина убытка от инвестиционной деятельности составила 2,005 млрд рублей. Причиной такого убытка выступило то, что была произведена переоценка бумаг Росгосстраха и Открытие.

В мае 2018 года руководство Открытие сообщило о том, что все фонды получат дополнительные капиталы в размере 20-30 млрд рублей. Если активы являются неактивными, они должны быть переведены в банк непрофильных активов.

За счет того, что выделяется финансовая помощь, это позволяет в третьем квартале 2018 года установить результат положительного значения. За счет данного действия и стратегии в сфере инвестиций, фонд, полученный по итогам объединения обеспечивает в настоящее время стабильный уровень доходности.

Отдача

Правда, не стоит торопиться сюда обращаться. Ведь фонд находится лишь в десятке лидеров по сохранению пенсий населения. Значит, иногда можно подыскать себе более надежную и хорошую фирму.

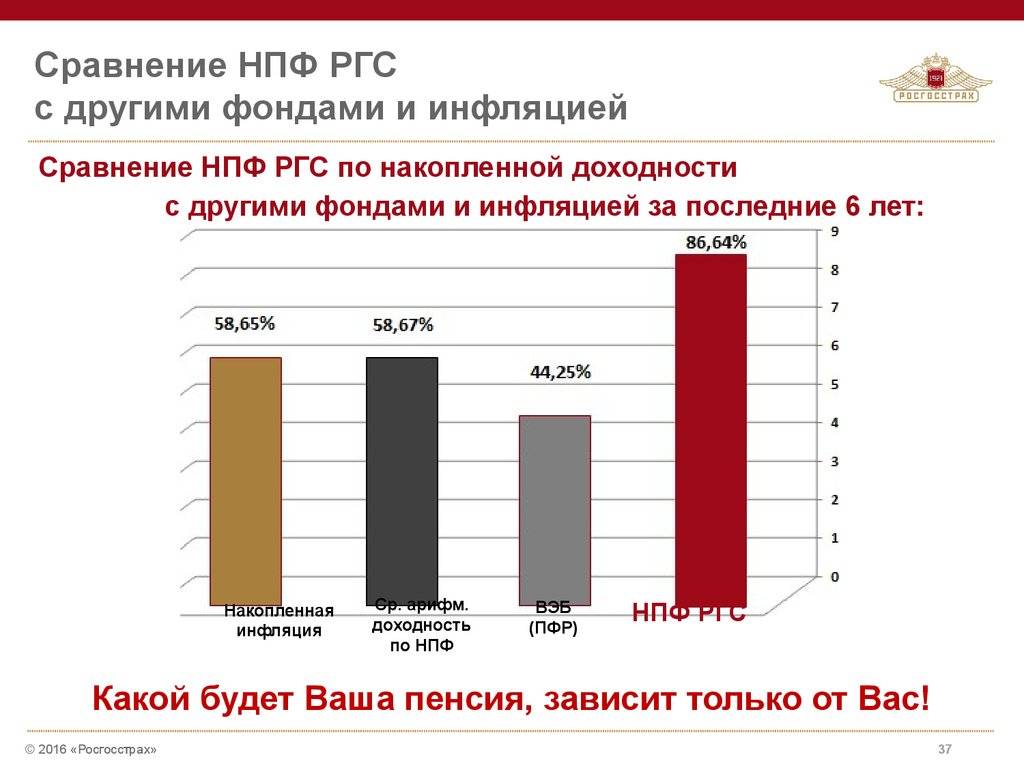

Одним из показателей, привлекающих население, стала доходность. Чем она выше, тем лучше. Ведь вам изначально обещают не только сохранить пенсионные отчисления, но и увеличить их в какой-то степени. Поэтому доходность НПФ «Росгосстрах» играет важную роль.

Здесь ситуация тоже неоднозначная. Ведь фонд обещает вам одно, а на практике получается совсем другое. Организация уверяет, что в год ваши денежные средства увеличатся приблизительно на 9%. Правда, несмотря на высокий рейтинг, НПФ по доходности не слишком выделяется. Ведь на деле вы получите всего порядка 4% прибыли в год. Остальное съедает инфляция.

Из-за подобного явления некоторые потенциальные вкладчики уверяют, что вас попросту обманывают. В какой-то степени так оно и есть. Во всяком случае, ничего удивительного. Подобная картина складывается у большинства негосударственных пенсионных фондов. Значит, ничем «Росгосстрах» не выделяется в области своих недостатков.

В принципе, если вам важнее стабильность работы компании, нежели доходность, то можно доверять фонду свои денежные средства. Ведь рейтинг у компании сам по себе высокий, как и надежность.

Подробнее об учреждениях

Большинство граждан нашей страны слышали информацию о том, что негосударственные фонды предоставляют своим вкладчикам наиболее выгодные условия.

При этом гражданин может осуществлять:

- самостоятельный контроль за средствами, поступающими на счет;

- участвовать в индивидуальных и корпоративных программах;

- определять размер будущей пенсии.

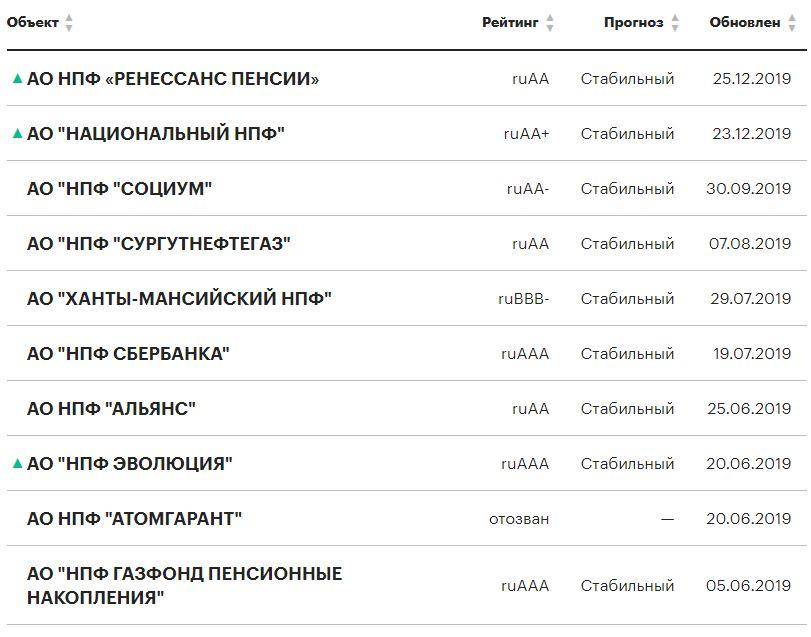

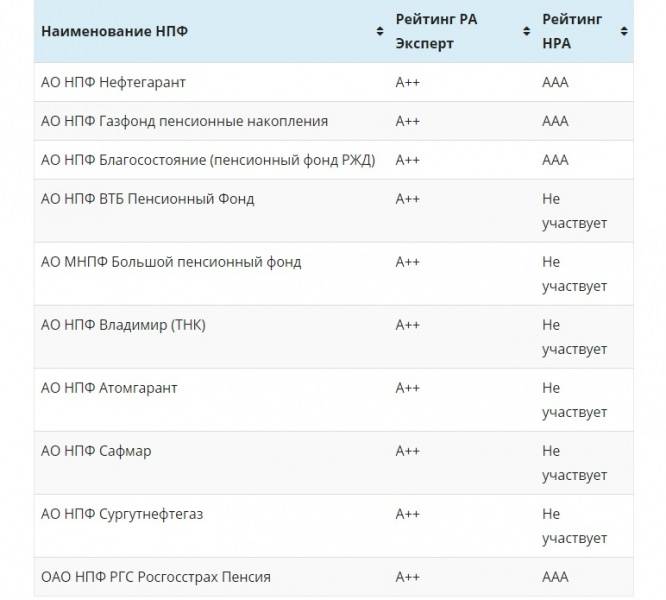

Необходимо ориентироваться на рейтинги негосударственных пенсионных фондов в 2020, составленные с использованием официальных данных. В нашей стране такой деятельностью занимаются компании Эксперт РА и Национальное Рейтинговое Агентство (НРА).

| Название организации | Уровень дохода выражаемый в процентах (%) |

| ГАЗФОНД (пенсионные накопления) | 17.08% |

| НПФ Владимир | 12.80% |

| Национальный | 12.56% |

| Перспектива (АО) | 12.52% |

| МНПФ Большой (АО) | 12.39% |

| Сургутнефтегаз (АО) | 11.57% |

| Телеком-Союз (АО) | 11.57% |

| Согласие (АО) | 11.12% |

| Алмазная осень (АО) | 10.68% |

| НПФ Сбербанка (АО) | 10.61% |

| Согласие-ОПС (АО) | 10.47% |

| Гефест (АО) | 10.13% |

| Стройкомплекс | 9.55% |

| Аквилон | 9.39% |

| АвтоВАЗ | 8.45% |

| Альянс | 7.56% |

| Оборонно-промышленный фонд | 7.45% |

| Росгосстрах | 6.25% |

| Волга-капитал | 6.02% |

| ВТБ | 3.71% |

Стоит отметить, что данные, использованные для рейтинга, были опубликованы 31.03.2018.

Рейтинг надежности

Не стоит опираться только на доходность при выборе НПФ, необходимо знать уровень надежности учреждения и делать выбор, учитывая полученную информацию.

| Название учреждение | Уровень надежности |

| ГАЗФОНД (пенсионные накопления) | А |

| НПФ Сбербанка | А |

| ГАЗФОНД | А |

| Росгосстрах | А |

| Алмазная-осень | А |

| Национальный | А |

| Сургутнефтегаз (АО) | А |

| ВТБ Пенсионный фонд | А |

| МНПФ Большой | А |

| Благосостояние | А |

| Наименование организации | Уровень надежности |

| Благосостояние | ААА (максимальный) |

| ГАЗФОНД | ААА (максимальный) |

| Доверие (АО) | АА- (высокий, третий уровень) |

| Лукойл-Гарант | ААА (максимальный) |

| Наследие | АА (высокий, первый уровень) |

| Нефтегарант | ААА (максимальный) |

| Оборонно-промышленный фонд | АА- (высокий, первый уровень) |

| Росгосстрах | ААА (максимальный) |

| НПФ Сбербанка | ААА (максимальный) |

На основе приведенных рейтингов можно сделать правильный выбор в пользу той или иной организации.

Теперь стоит подробно поговорить о наиболее популярных у граждан негосударственных пенсионных фондах. Необходимо разобраться с тем, по каким принципам осуществляется их деятельность. Вкладчику, размещающему свой капитал в НПФ, нужно знать о том, что при грамотном вложении средств доходы будут значительно увеличиваться.

НПФ Сбербанка

Заслуживший доверие многих граждан, проживающих в нашей стране. Данное учреждение было создано в 1995 году и является старейшим из всех. Главной причиной, по которой граждане доверяют свои средства этому фонду, является их защищенность. При этом у данной организации предусмотрены различные стимулирующие программы, которые направлены на накопления пенсионных средств.

ГАЗФОНД

Еще один наиболее популярный НПФ среди вкладчиков. Данная организация предоставляет своим клиентам индивидуальные программы пенсионного обеспечения. При этом подписать договор на формирование будущего пособия по старости может любой гражданин, достигший совершеннолетия. Трудовой стаж для заключения соглашения не предусматривается.

Компания предлагает своим клиентам следующие возможности:

- самостоятельно определять периодичность взносов;

- самостоятельно выбирать способ внесения взносов;

- наследование пенсионных накоплений;

- контроль за счетом;

- расторжение договора в любое время и выплата всех взносов и накопившихся процентов.

Согласие

Учреждение является одним из наиболее привлекательных в рамках доходности. Согласно экспертной оценке, Согласие имеет высокий потенциал стабильности и инвестирования. За несколько лет он смог повысить показатели доходности в несколько раз.

НПФ предлагает клиентам следующие возможности:

- защита пенсионных накоплений;

- наследование накопленных средств близкими родственниками;

- обязательное пенсионное страхование;

- выплата накопительной части пенсии.

Клиентам предлагаются следующие преимущества:

- высокий уровень доходности, сочетающийся с государственным контролем за средствами вкладчиков;

- индивидуальные и корпоративные программы;

- контроль за состоянием счета и поступающих денежных средств;

- наследования пенсионных накоплений родственниками;

- качественное обслуживание клиентов.

В этой статье были рассмотрены рейтинги доходности негосударственных пенсионных фондов за 2020 год. Нужно полагаться не только на прибыльность, но и надежность таких организаций. Стоит отметить, что учреждения создают наиболее благоприятные условия для существенного увеличения накоплений.

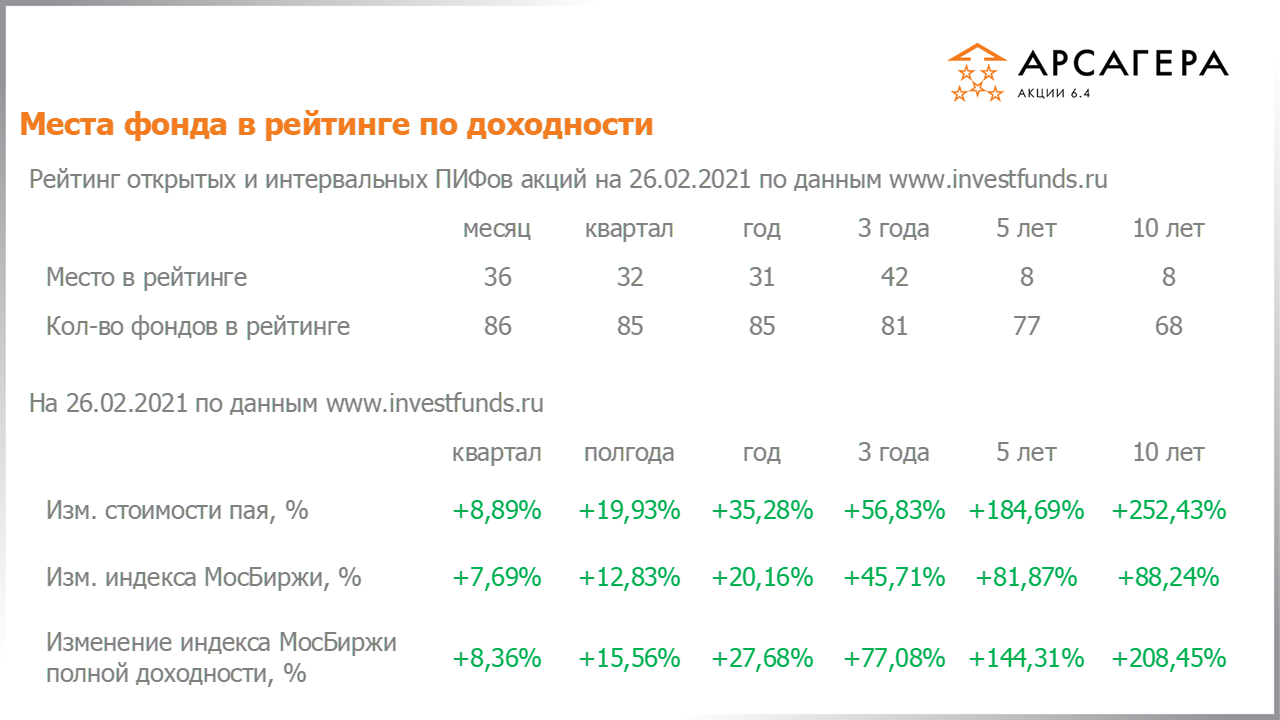

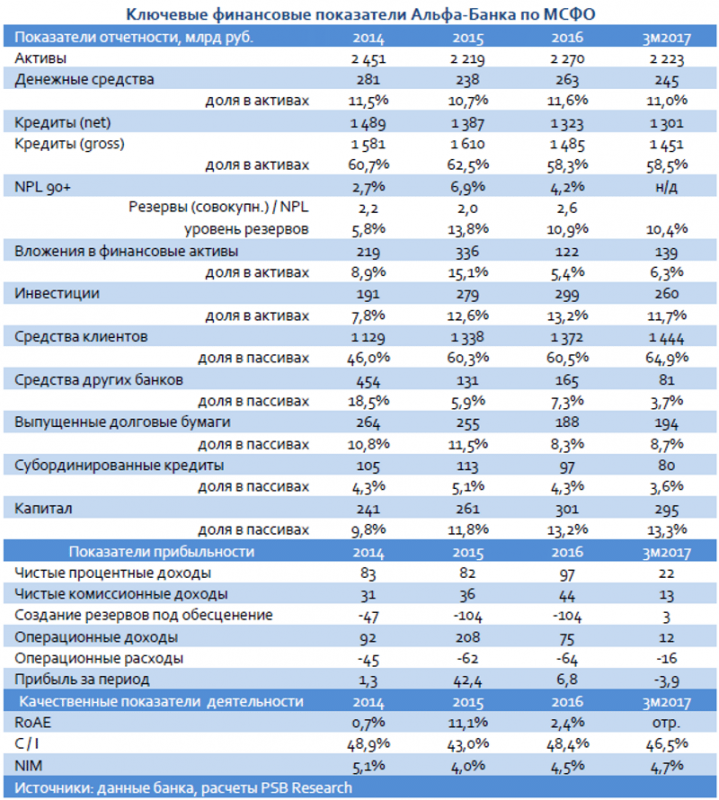

Доходность и инвестиционная политика

Согласно данным Центробанка, доходность НПФ «Будущее» 2021 по ОПС составила 3,38%, по НПО – 4,82%. Минимальный показатель был зафиксирован во время кризиса в 2011 году, он составил 0,91%. По итогам 2021 года доходность была равна 4,08%, в 2015 она составляла 5,58%.

НПФ «Будущее» реализует понятную и прозрачную инвестиционную политику. Пенсионные накопления поступают на личный счет клиента, а затем передаются управляющим компаниям для инвестирования. Деньги вкладываются только в надежные и проверенные инструменты, прошедшие многочисленные проверки.

Инвестиции осуществляются в акции крупных компаний страны, депозиты в банках, ценные бумаги государства, инфраструктурные проекты. Для контроля вложений существует специальный депозитарий.

Доход, полученный от инвестирования, начисляется на клиентские счета ежегодно. Накопления и размер будущих выплат увеличиваются, и с наступлением пенсионного возраста человек получает одновременно гарантированные страховые выплаты от ПФР и негосударственную пенсию за счет накоплений.

Основные принципы инвестиционной политики НПФ «Будущее» заключаются в:

- сохранности средств, которые клиенты доверили организации;

- надежности и высокой доходности инвестиционных портфелей;

- информационной открытости;

- профессиональном управлении вложениями.

При инвестировании реализуется комплексная система управления рисками. НПФ не стремится получить высокий доход за короткое время, рискуя клиентскими деньгами. Для вложения подбираются долгосрочные активы с высоким уровнем надежности.

Возможности личного кабинета

Через личный кабинет НПФ РГС для клиента пенсионной программы реализованы следующие опции:

- Отслеживание увеличения пенсионных накоплений онлайн.

- Просмотр начислений с фильтрацией по временному периоду.

- Полная история операций по счетам, открытым в соответствии с пенсионными договорами.

- Доступность для скачивания бланков релевантных документов.

- Настройка способа восстановления пароля.

- Воспользоваться калькулятором пенсии.

- Листа идентификации клиента, необходимый для информирования Фонда о смене персональных данных.

- Заказать обратный звонок.

- Найти контактные данные ближайшего офиса.

Плюсы и минусы

Негосударственный пенсионный фонд «Росгосстрах» осуществляет успешную деятельность на протяжении более чем 10 лет. Она за эти годы обрела большую репутацию, поэтому НПФ «Росгосстрах» доверили свои пенсионные накопления 1,5 млн. российских граждан.

Он предоставляет высокий уровень сервисного обслуживания в 3 500 точках, расположенных по всей территории Российской Федерации.

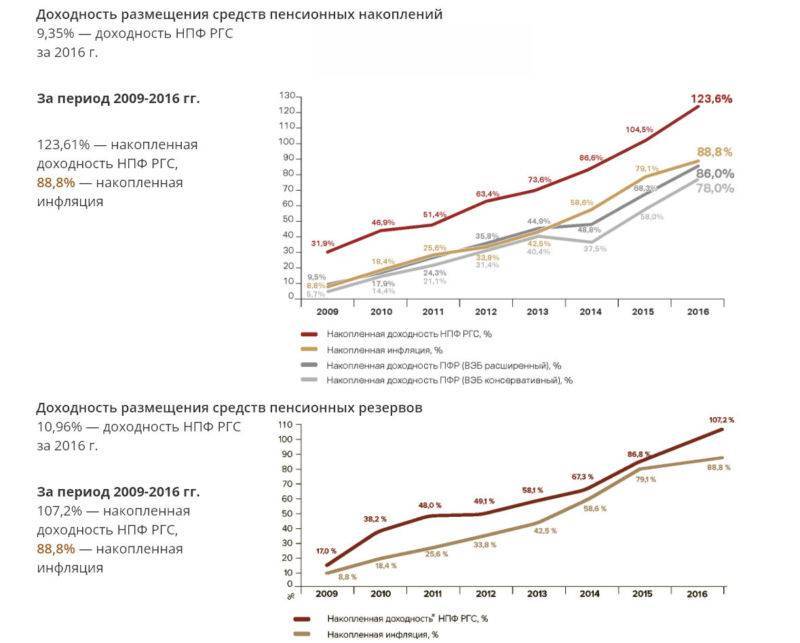

У него показатель доходности по инвестициям намного выше показателя инфляции. Например, на протяжении 4 последних лет НПФ распределила на счета клиентов накопленный доход в размере 73,6%.

Негосударственный пенсионный фонд «Росгосстрах» обладает надежностью, потому что:

- его деятельность контролирует государство. Она организована сообразно указаниям постановления правительства РФ «Об инвестировании накопительной части трудовой пенсии», поэтому он не работает с финансовыми инструментами, которые вызывают сомнения, вкладывает средства в акции нескольких компаний;

- он заключает с клиентами персональный договор обязательного пенсионного страхования, обеспечивая защиту интересов клиента. При этом каждый пенсионер имеет право назначить своего правопреемника;

- гражданам предоставлена возможность осуществления контроля над пенсионными накоплениями посредством личного кабинета;

- несет ответственность по пенсионным обязательствам имуществом, которое ему принадлежит на правах собственности.

В нем организован первоклассный сервис, позволяющий индивидуально подходить к каждому клиенту. Его сотрудники предоставляют консультацию любому обратившемуся к ним пенсионерам по вопросам, связанным с пенсионным обеспечением.

Они могут получить информацию в личном кабинете на сайте, размещенном в сети Интернет, что, безусловно, создает дополнительное удобство.

Он имеет развитую сеть офисов по продажам, филиалов и представительств в целом по всей территории Федерации. Клиенты получают выгоду, потому что фонд инвестирует пенсионные накопления в надежные, эффективно действующие управляющие компании.

Его среднегодовая доходность за последние годы дошла до 13,1%, что подтверждает факт сохранения пенсионных накоплений и рост процентных отчислений в результате получения дохода за счет инвестиций.

НПФ Росгосстрах накопительная часть пенсии проценты в прошлом году составили 18,5. Что касается 2019 года, то показатель процентных начислений на накопительную часть пенсии будет известно в начале 2019 года.

На 30 сентября 2019 годы доходность НПФ «Росгосстрах» была на уровне 11, 82 %. При этом пенсионные резервы составили 412 954 рублей, а количество участников программы составляет 29 402 человек.

Существенным минусом в деятельности НПФ «РГС» является некорректная работа его сотрудников, вызывающая недоверие у российских граждан.

Помимо него можно отметить:

- недостаточность информации;

- не проведение разъяснительной работы среди населения;

- отсутствие четкой рекламной политики, проявленное в неорганизованности мероприятия по внедрению накопительной программы в широкие слои населения.

И в заключении необходимо отметить, что гражданам необходимо своевременно решить вопрос о накопительной части пенсии.

Только от них зависит их материальное состояние в будущем. К тому же государство предпринимает конкретные действия в решении вопросов пенсионного обеспечения, поэтому различные высказывания российских граждан необоснованные.

Где получить накопительную часть пенсии, вы можете узнать в статье: как получить накопительную часть пенсии.

Как рассчитать единовременную выплату накопительной части пенсии, .

Что делать, чтобы сохранить накопительную часть пенсии, рассматривается на этой странице.

Преимущества и недостатки

Деятельность компании в условиях жесткой конкуренции и непрекращающихся экономических кризисов сопряжена с немалыми трудностями. Исходя из этого вполне понятно, что помимо очевидных плюсов работе минусы тоже неизбежны.

Так, по отзывам клиентов и работников СК «Росгосстрах Жизнь» об условиях страхования и выплатах, ее преимущества следующие:

- большой выбор привлекательных программ;

- круглосуточная юридическая консультация;

- помощь в любой точке земного шара;

- гарантированная выплата компенсации по медицинским расходам;

- выгодные условия для корпоративных работников;

- возможность получения хороших доходов от вложений;

- доступ к отслеживанию динамики рынка и руководства собственными средствами;

- финансовая защита сбережений;

- отсутствие налогообложения по выплатам при смерти страхователя;

- возможность изменить выгодоприобретателя;

- простота оформления документов;

- адресное оформление капитала, которые не считается совместно нажитым имуществом и наследством.

Минусы в работе СК тоже имеются. Главным является человеческий фактор, что выражается в большом количестве неподготовленных сотрудников и их нежелание принимать на себя ответственность. Из этого вытекает такой недостаток, как задержка по выплатам компенсаций, что порождает большое количество негативных отзывов о «Росгосстрахе».

Мои рекомендации

Мои постоянные читатели уже знают мое мнение по поводу всей этой идеи с пенсией в РФ: не вкладывать туда ничего сверх того, что отчисляется работодателем!

Вот лишь несколько причин не инвестировать туда личные деньги:

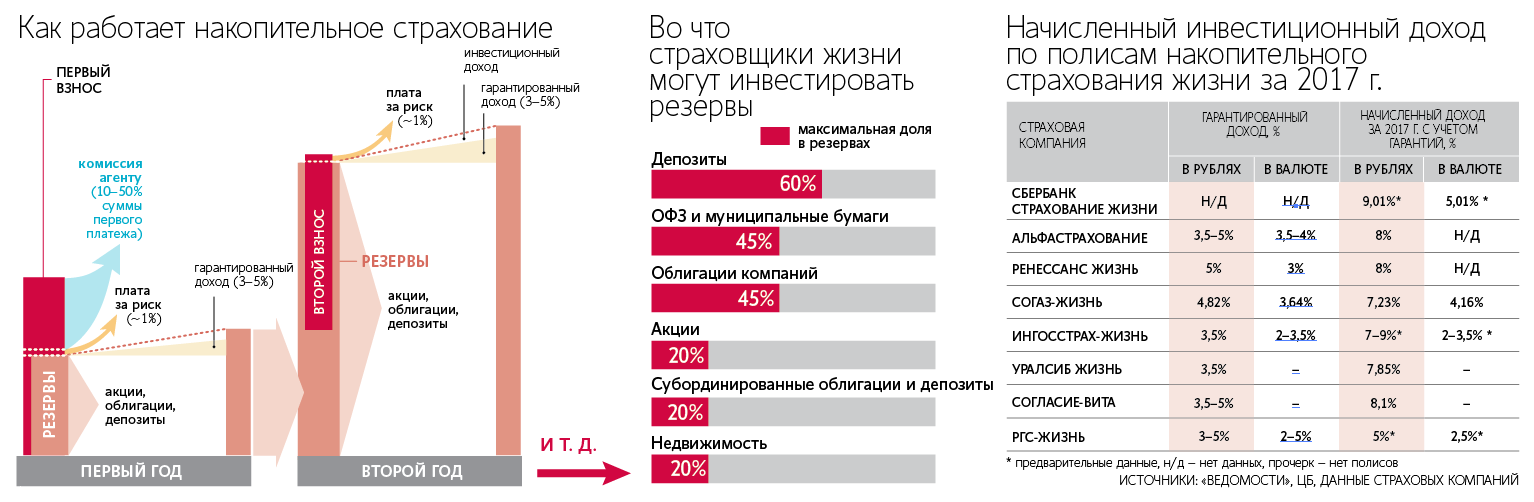

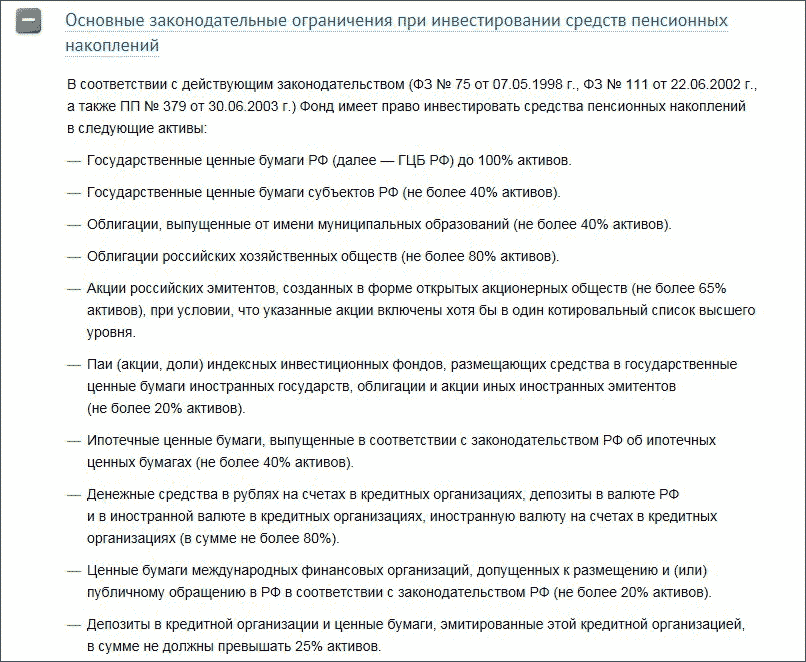

- Пенсионное будущее у россиян, мягко говоря, весьма туманное

- Структура инвестиций через НПФ неверна в принципе: самые длинные деньги на рынке законодательно разрешено вкладывать только облигации и депозиты(!), оставляя на акции только 20%. Таким образом инфляция ежегодно подъедает наши с вами накопления, а на промежутке в 10-20-30 лет от них не останется и следа…

- Средства в управляющих компаниях не застрахованы (в отличие от тех же продуктов unit-linked).

Формировать будущую пенсию я настоятельно рекомендую только самому через грамотно диверсифицированный портфель! На эту тему я уже не раз писал статьи на сайте.