Международный и внутренний рынки валюты

Международный объединяет валютные рынки всех государств мира. Под ним подразумевается цепь мировых региональных рынков, связанных системой спутниковых и кабельных коммуникаций. Между ними наблюдается перелив средств под влиянием текущей информации, а также прогнозов насчет возможного положения тех или иных валют, которые делают ведущие участники рынка.

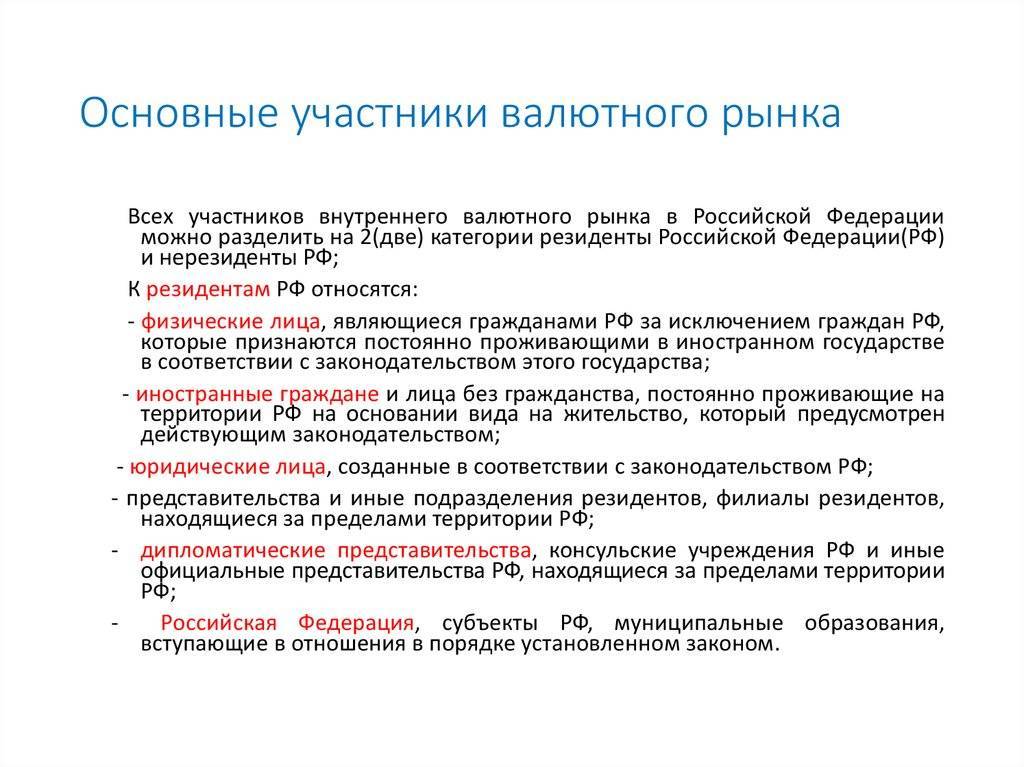

Внутренний валютный рынок – рынок одного государства, то есть функционирующий в пределах той или иной страны. Он состоит из региональных внутренних рынков, которые включают в свой состав валютные, центры которых находятся в межбанковских биржах.

Двойной режим

Рынок с двойным режимом – тот, на котором применяется одновременно плавающий и фиксированный курс валюты. Примером его является валютный рынок РФ. Введение такого режима используется странами как мера, направленная на регулирование движения капиталов на международном и национальном рынке ссудных капиталов. Такая мера призвана контролировать и ограничить влияние на экономику этой страны международного рынка ссудных капиталов. В нашем государстве, к примеру, “Внешэкономбанк” по отношению к блокированным счетам для иностранных инвестиций (в случае если расчеты завершены не полностью) применяет валютный курс рубля, который является коммерческим, установленным ЦБ РФ.

Свободные и несвободные рынки

Можно выделить также несвободный и свободный валютные рынки по отношению к тем или иным валютным ограничениям.

Последние представляют собой систему мер государства (административных, организационных, экономических, законодательных) по установлению порядка осуществления операций с различными валютными ценностями. Они включают в себя меры, направленные на целевое регулирование платежей, а также переводов за границу иностранной и национальной валюты. Валютно-финансовый рынок, на котором присутствуют валютные ограничения, является несвободным, а в случае их отсутствия – свободным.

Как торговать на валютном рынке Форекс?

Сегодня имеется большое количество людей, которых привлекают отличные перспективы торговли на валютном рынке. Это возможность получать стабильный доход, и при этом затрачивать не много усилий. Главное только на начальных этапах разобраться, как зарабатывать. Ведь для этого нужно сделать большое количество вещей:

- найти хорошего брокера с отличными условиями сотрудничества и большим выбором торговых инструментов

- пройти обучение

- открыть торговый счет

- установить торговый терминал

- определиться со стратегией

- выбирать сделки и стараться на них зарабатывать

Выбор брокера

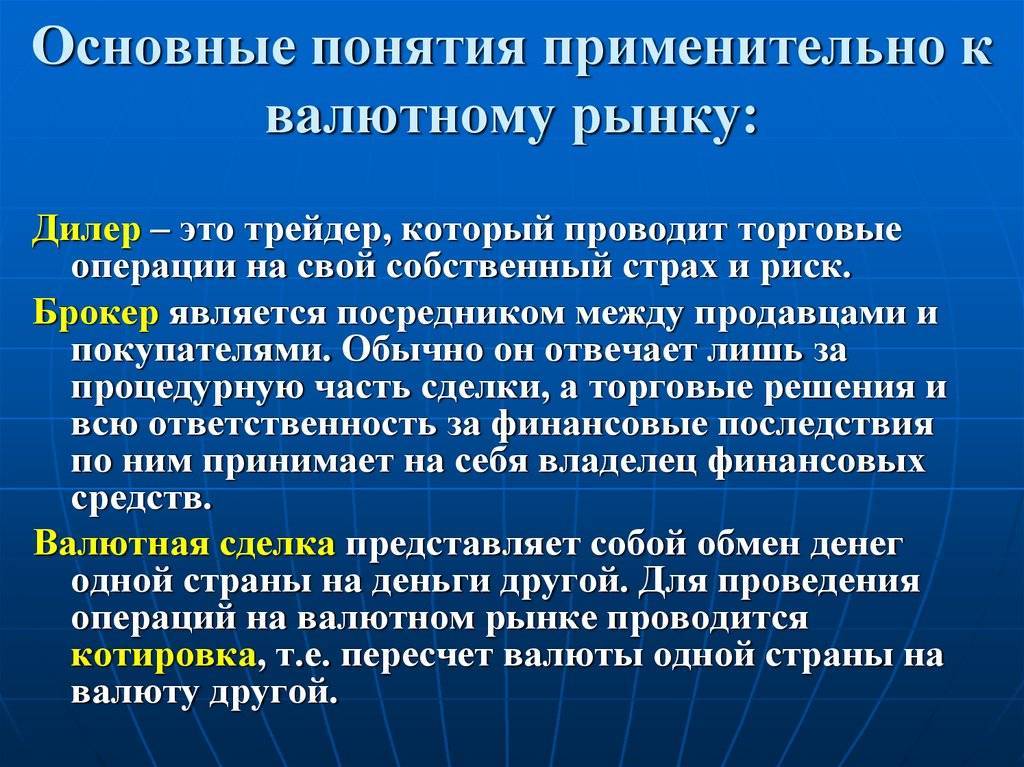

Торговля на валютном рынке осуществляется при помощи брокеров. Сегодня имеется немалое количество фирм, предлагающих надежное кредитное плечо и возможность осуществлять торговлю Форекс. Для того чтобы выбрать для себя оптимальную компанию для сотрудничества необходимо ознакомиться с условиями предоставления услуг, финансовыми инструментами, размером депозита и т.д. Чаще всего брокеры предлагают изначально пройти обучение. Они предоставляют для этого большое количество материалов, с которыми можно ознакомиться. Они помогут ознакомиться с принципами совершения сделок и выбрать стратегию, которая представляет собой набор правил. Им должен следовать трейдер даже если сделка изначально кажется убыточной.

ТОП брокерских компаний

Для торговли на валютном рынке может потребоваться профессиональная помощь брокеров. В настоящее время имеется ряд надежных брокерских компаний, среди которых выделяются:

- Альпари

- Forex4you

- Instaforex

- RoboForex

Для трейдеров, которые только начинают свой путь предлагается центовый счет Nano. Для того чтобы начать торговать будет достаточно не более двух долларов. Те клиенты, которые готовы больше вкладывать могут воспользоваться счетом Standard. Если не хочется торговать самостоятельно, можно воспользоваться ПАММ счетами, и получать стабильный заработок.

Также надежным брокером является компания Теле Трейд Групп. Она является лицензированной Центральным Банком нашей страны. Компания предлагает воспользоваться учебными счетами для тренировки в проведении сделок. Forex Club является еще одним весьма успешным брокером, который предлагает торговать не только валютой, но и прочими финансовыми инструментами. Среди них и акции ведущих российских фирм.

Открытие торгового счета

После проведения тренировки торговли на бирже при помощи демо счета, предлагаемого выбранным брокером, можно переходить к открытию реального счета, который поможет получать в качестве дохода настоящие деньги, а не виртуальные. Для открытия своего счета необходимо внести депозит. У каждого брокера установлена его минимальная сумма. В зависимости от того, на какие суммы трейдер готов заключать сделки, он может вносить суммы в большем или меньшем объеме от минимального депозита. Опытные трейдеры рекомендуют участвовать в сделках не менее чем на 250 долларов. Если же сумма сделки на валютном рынке будет меньше, то уровень рисков будет высоким.

Для торговли необходимо скачать и установить торговый терминал. Он обычно устанавливается непосредственно на компьютер. Однако сегодня становится все большее количество компаний, которые проводят онлайн торги. Для того чтобы начать принимать участие в сделках необходимо запустить торговый терминал и авторизоваться

Чтобы проводить сделки важно уметь производить технический и фундаментальный анализ рынка

Среднедневной оборот кассовых и форвардных конверсионных операций российского валютного рынка*

Вид операций | Млрд. дол. | Доля в мировом обороте, % |

Операции спот | 41,9 | 4,2 |

Форвардные сделки | 1,1 | 0,3 |

Валютные свопы | 18,3 | 1,1 |

Совокупный оборот | 61,3 | 2,1 |

* Основные показатели внутреннего валютного рынка России представлены Банком России за апрель 2007 г. по методологии Банка Международных Расчётов в рамках программы Triennial Central Bank Survey of Foreign Exchange and Derivatives Market Activity.

Как видно из таблицы, доля внебиржевых операций спот в совокупном обороте российского валютного рынка наиболее значительна. В качестве главных субъектов торговли валютой в России выступают крупнейшие банки с собственными электронными торговыми системами.

К числу основных организаторов торговли на российском валютном рынке относятся биржи. В 1992-1993 гг. по инициативе Центрального банка России были учреждены ММВБ в Москве и ряд региональных бирж, в т.ч. в Санкт-Петербурге. Исторически наши биржи складывались как универсальные биржи. На ММВБ в 1993г. появился первый электронный, информационно-открытый, обеспечивающий участникам свободный доступ, механизм торгов. Правда, это был механизм рынка ГКО. Сегодня биржа ММВБ – крупнейший игрок на всех сегментах финансового рынка.

Среди российских бирж в настоящий момент также биржа «Санкт-Петербург» в рамках группы РТС развивает проект, целью которого является биржевая форма работы на международном валютном рынке (речь идет о валютных фьючерсах). Данный проект позволяет включить валютный рынок Forex в российское правовое поле, а также привлечь большее количество мелких участников.

Революционный характер изменений проявляется в том, что Интернет открывает доступ практически для неограниченного числа инвесторов. Сделки теперь осуществляются на основе удаленного доступа. Forex сегодня не является “рынком” в традиционном смысле этого слова. Он не имеет конкретного места совершения сделок, как, например, валютная или фондовая биржа. Это именно арена сделок. Торговля происходит с помощью электронных торговых систем (ЭТС) и через компьютерные терминалы банков, бирж и различных внебиржевых организаций одновременно во всем мире. Так как практически в каждом из часовых поясов (Сидней, Токио, Гонконг, Франкфурт, Лондон, Нью-Йорк и т.д.) есть дилеры, желающие купить или продать валюту, то валютный рынок с появлением Интернет работает 24 часа в сутки, и обмен валюты не прекращается в течение всей рабочей недели. Современный валютный рынок технологически можно рассматривать как электронную организацию торговли на основе удаленного доступа.

Основные объемы на рынке Forex делают крупнейшие мировые коммерческие банки, совершая конверсионные операции, как в интересах своих клиентов, так и за свой счет. Тем не менее, прогресс в области компьютерных технологий позволил и в этой сфере финансов найти область приложения для средств более мелких (в том числе индивидуальных) инвесторов. Появляется все большее количество валютных брокеров, банковских и биржевых структур по обслуживанию валютных операций, которые открывают доступ всем частным инвесторам на Forex через Интернет, осуществляя торги. Появляются также специализированные информационные системы, предоставляющие открытый доступ к информации и ее равному распределению. Складывается глобальная информационная система торговли, открытая для всех.

Рынок Forex организован как территориально-распределенный рынок. Имеется в виду, что рынок Forex – это глобальный рынок, участники которого распределены по всему миру, но совершают операции на единой электронной площадке. Forex представляет собой систему взаимодействующих между собой региональных валютных рынков. Наиболее значительными из них можно считать Азиатский (Токио, Сингапур, Гонконг), Европейский (Лондон, Франкфурт на Майне, Цюрих) и Американский (Нью-Йорк, Чикаго, Лос-Анджелес) рынки. Можно также говорить о существовании национальных валютных рынков (например, валютный рынок России) с широким комплексом валютных операций.

В связи с расположением мировых региональных валютных рынков в различных часовых поясах можно сказать, что международный валютный рынок работает круглосуточно. Свою работу в календарных сутках он начинает на Дальнем Востоке, в Новой Зеландии (Веллингтон), проходя последовательно часовые пояса – в Сиднее, Токио, Гонконге, Сингапуре, Москве, Франкфурте на Майне, Лондоне и заканчивая день в Нью-Йорке и Лос-Анджелесе.

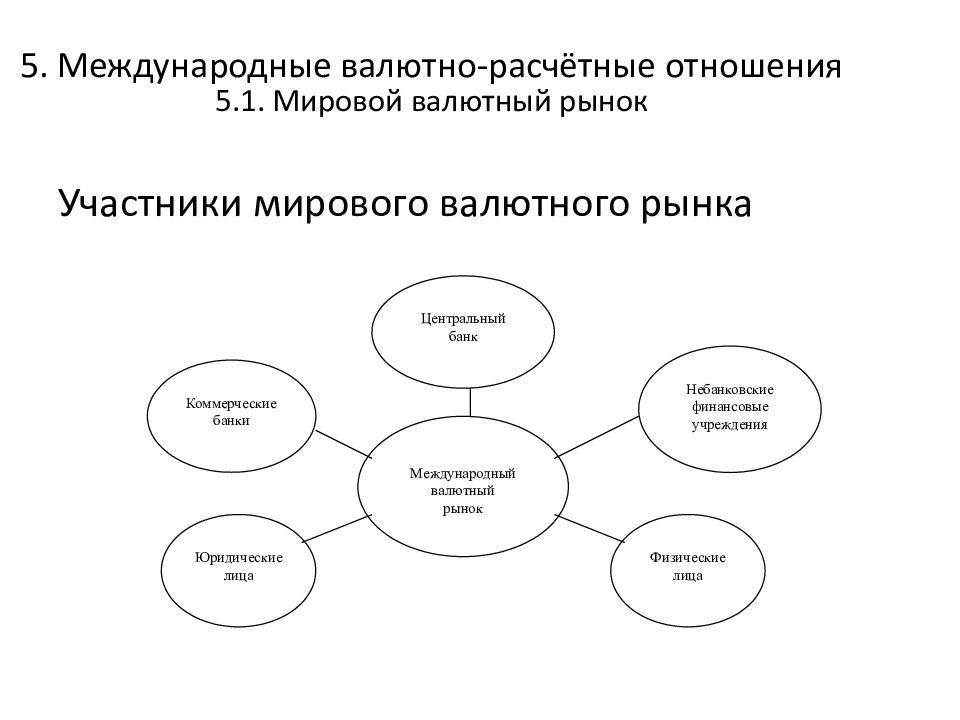

Мировой валютный рынок

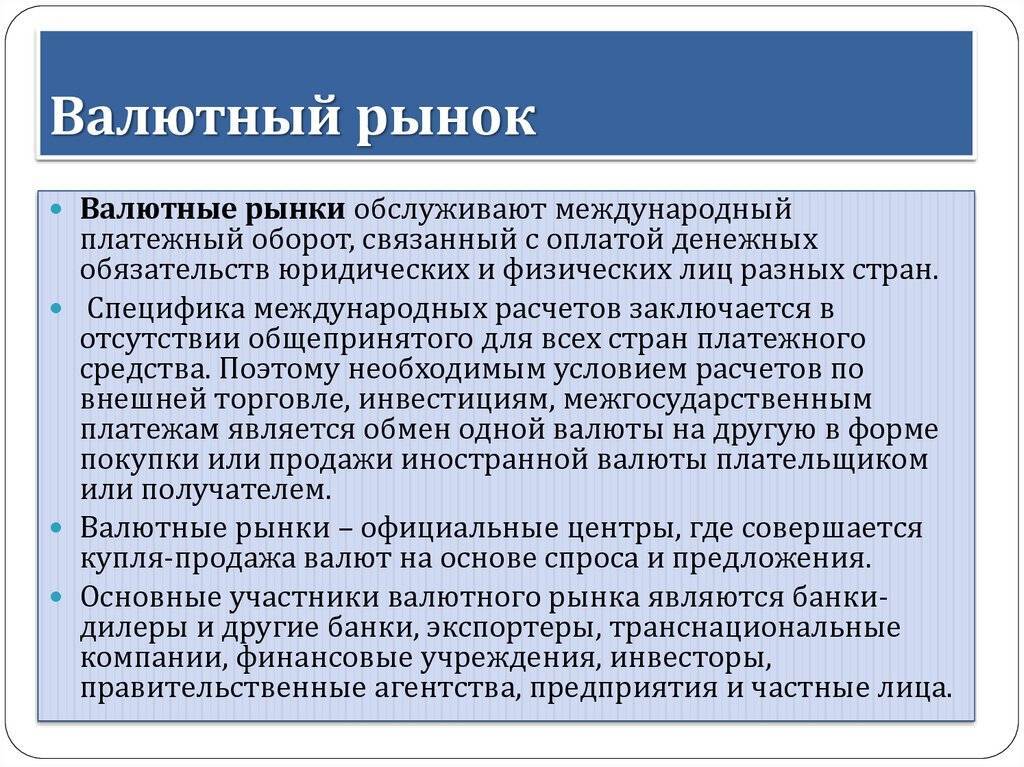

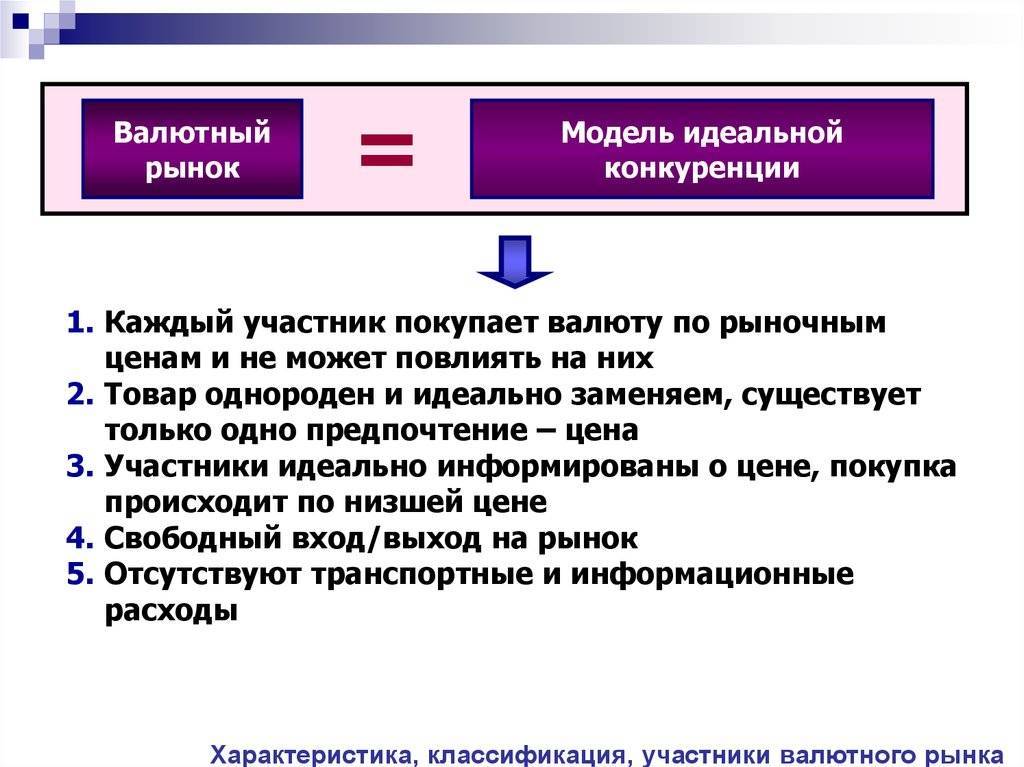

Валютный рынок — это место, где осуществляется купля-продажа иностранной валюты.

Особенности мирового валютного рынка как отдельной структуры:

- существование организационного механизма, обеспечивающего выполнение валютных операций. Этот механизм включает финансовую инфраструктуру (банки, биржи, брокерские компании) и принципы поведения участников мирового валютного рынка, зафиксированные в нормативных актах и правилах деятельности;

- особенность мирового валютного рынка состоит в его способности обслуживать международную торговлю, международное движение капитала;

- функционирование мирового валютного рынка основано на фундаментальных рыночных законах спроса и предложения. На мировом валютном рынке валюты разных стран становятся объектами международной рыночной оценки.

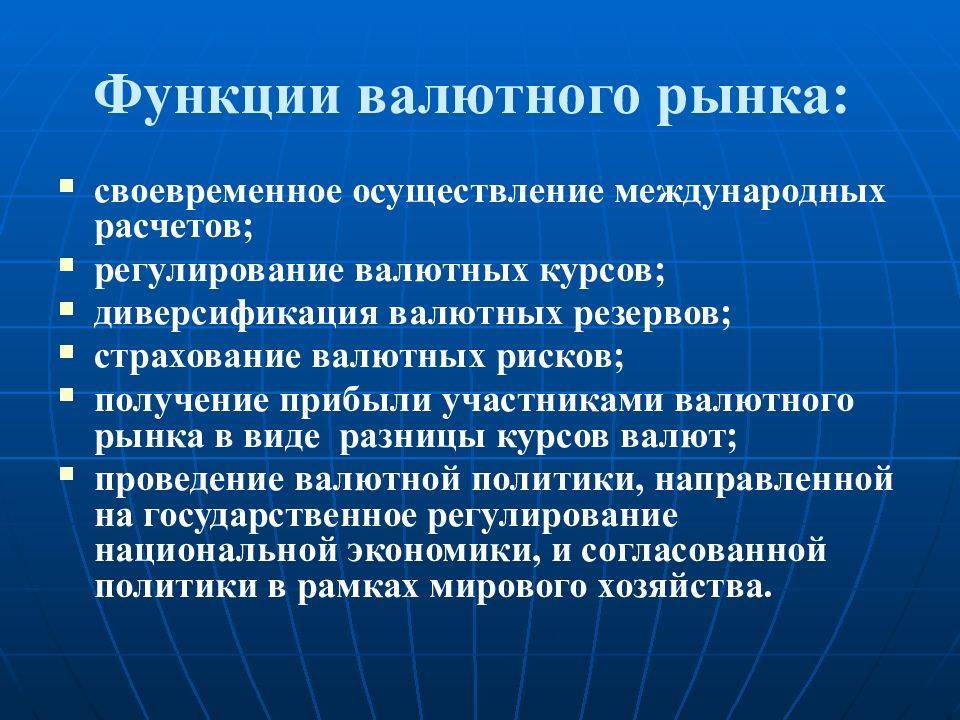

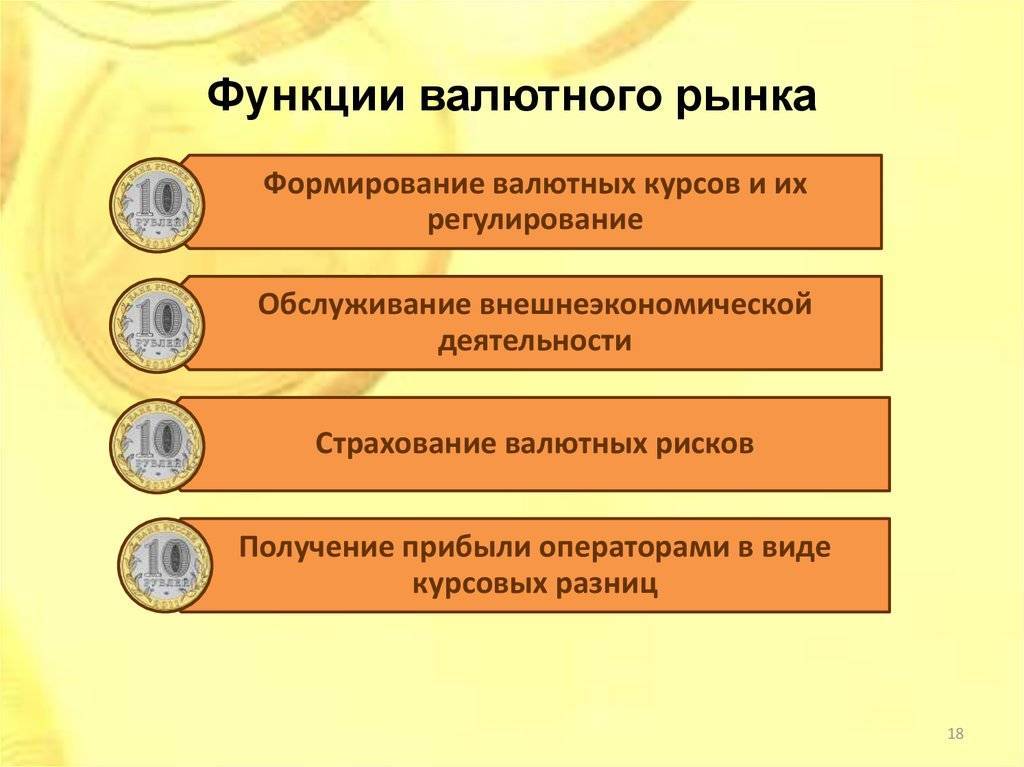

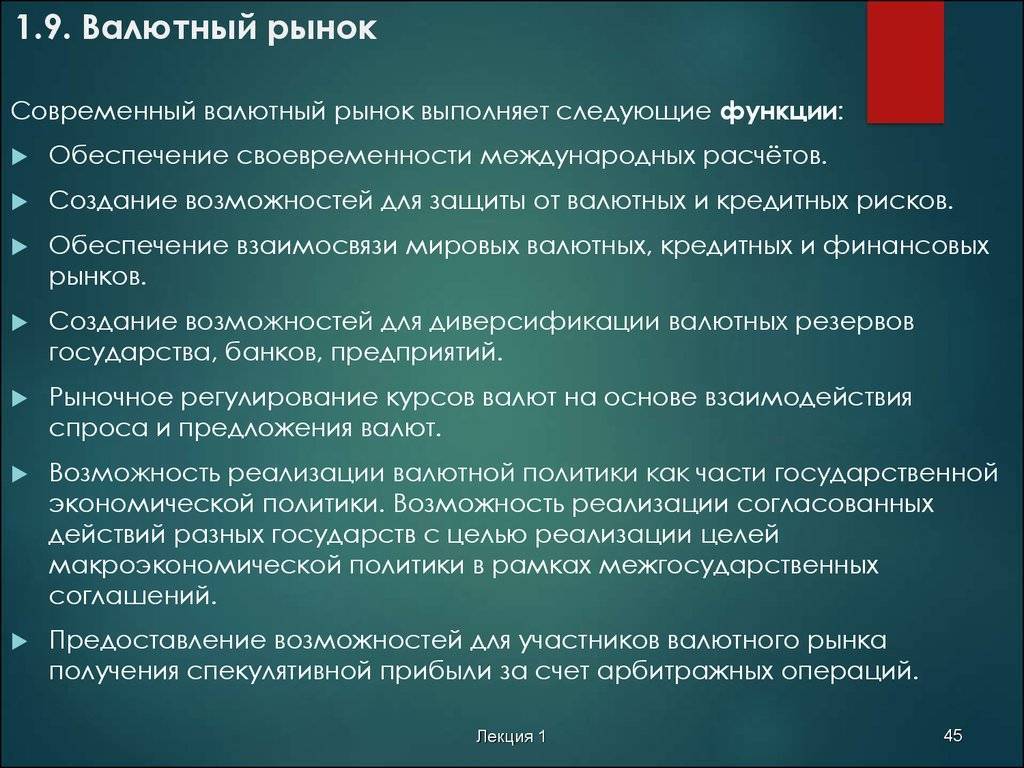

Основные функции валютного рынка

Вообще изначально валютный рынок был создан, прежде всего, для обеспечения текущих взаиморасчетов и определения текущих котировок национальных валют. Но постепенно его функции расширились и его значение возросло.

В современной мировой экономике валютный рынок осуществляет следующие функции:

- Быстрое осуществление текущих международных финансовых расчетов;

- Определение текущих валютных курсов;

- Регулирование национальных валютных курсов;

- Диверсификация государственных валютных резервов;

- Страхование всех видов валютных рисков;

- Обеспечение функционирования единой международной валютной системы;

- Проведение национальной валютной политики государств;

- Проведение согласованной международной экономической политики в рамках всего мирового хозяйства.

Все эти функции являются важными и обеспечивают существование мировой экономики на основании свободных рыночных принципов.

Финансовые инструменты валютного рынка Forex

Спот

Спотовая сделка — это двухдневная сделка по поставке (за исключением сделок между долларом США, канадским долларом, турецкой лирой, евро и российским рублем, которые рассчитываются на следующий рабочий день). Эта сделка представляет собой «прямой обмен» между двумя валютами, имеет самые короткие временные рамки, включает в себя наличные деньги, а не контракт.

Спотовая торговля является одним из наиболее распространенных видов торговли на рынке Форекс. Часто форекс-брокер взимает небольшую комиссию с клиента за перенос истекающей позиции в новую аналогичную позицию для продолжения торговли. Этот сбор за перенос позиции называется «плата за своп».

Форвард

Одним из способов уменьшения валютного риска является форвардная сделка. В этой сделке деньги фактически не переходят из рук в руки, пока не будет достигнута договоренность о будущей дате. Покупатель и продавец договариваются об обменном курсе на любую дату в будущем, и сделка происходит в эту дату, независимо от рыночного курса.

Продолжительность сделки может быть один день, несколько дней, месяцев или лет. Дата и другие параметры форвардного контракта определяются и согласовывается обеими сторонами сделки.

Беспоставочный форвард

Банки и крупные форекс-брокеры предлагают форвардные контракты, которые являются производными инструментами, но не имеют реальной возможности поставки. Беспоставочные форварды популярны среди валют, которые имеют ограничения по торговле (например, аргентинское песо).

Хеджер на валютном рынке может хеджировать такие риски только с помощью беспоставочных форвардов, поскольку валюты, имеющие ограничения на торговлю, не могут торговаться на открытых финансовых рынках.

Своп

Наиболее распространенным видом форвардных сделок является валютный своп. В свопе две стороны обменивают валюты в течение определенного периода времени и соглашаются отменить сделку на более поздний срок. Свопы не являются стандартизированными контрактами и не торгуются через биржу.

Фьючерс

Фьючерсы являются стандартизированными форвардными контрактами и обычно торгуются на фьючерсной бирже. Средняя продолжительность контракта составляет около 6 месяцев. Валютные фьючерсные контракты — это контракты, в которых указан стандартный объем конкретной валюты, подлежащей обмену на определенную дату расчета. Таким образом, валютные фьючерсные контракты аналогичны форвардным контрактам с точки зрения обязательств, но отличаются от форвардных контрактов тем, как они торгуются.

Кроме того, Форекс фьючерсы рассчитываются ежедневно, устраняя кредитный риск, существующий в форвардах. Они обычно используются международными корпорациями для хеджирования своих валютных позиций. Кроме того, они торгуются спекулянтами, которые надеются извлечь выгоду из своих ожиданий относительно изменений обменного курса.

Опцион

Опцион на иностранную валюту (FX опцион) является производным финансовым инструментом. Владелец опциона имеет право, но не обязательство обменять деньги, номинированные в одной валюте, на другую валюту по заранее согласованному обменному курсу на указанную дату. Рынок FX опционов является крупнейшим в мире и наиболее ликвидным среди опционных рынков.

Фондовый рынок: как он работает

В свою очередь, фондовый рынок (рынок ценных бумаг) на макроуровне делится на первичный и вторичный. Первичный фондовый рынок во многом определяет эффективность экономики страны и производит размещение впервые выпущенных ценных бумаг. Такие бумаги обычно приобретаются крупными индивидуальными и институциональными (инвестиционные фонды, страховые организации и др.) инвесторами.

Сам процесс первичного размещения называется IPO (Initial Public Offering) и проводится банками-андеррайтерами: например, одно из самых крупных IPO в 2010 году провёл китайский банк Agricultural Bank of China, который привлёк 22,1 млрд. долларов США. 24 мая 2011 года состоялось IPO российской интернет-компании «Яндекс», в ходе первой торговой сессии на американской бирже Nasdaq её акции прибавили в цене 55,4 %.

Во вторичный фондовый рынок входят внебиржевой рынок и фондовые биржи. Фондовая биржа — это организатор торговли на рынке ценных бумаг. Доступ на нее возможен только с помощью фондового брокера, сервера которого транслируют заявки клиентов на сервера биржи. Основные функции фондовой биржи:

- Предоставление места и инфраструктуры

- Роль центрального контрагента

- Гарантия сделок

- Законная передача прав собственности

- Выявление рыночной цены

- Разработка норм и правил торговли

В отличие от первичного, вторичный рынок используется с разными целями. Тут уже более заметно действие спекулянтов, которые покупают ценные бумаги по низкой цене, а затем стараются продать их по более высокой.

Причем как и на валютном рынке, у многих фондовых брокеров бумаги возможно «шортить», т.е. зарабатывать на понижении без реального владения активом. Однако эта возможность обычно есть только для самых главных бумаг, а плечо гораздо ниже, чем на форекс (обычно не более 1:4). На внебиржевом рынке ценных бумаг сделки совершаются напрямую, без посредничества биржи — например, так может происходить покупка акций малых предприятий, не имеющих листинг на Московской бирже.

В мире существует множество фондовых бирж: Нью-йоркская, Франкфуртская, Лондонская, Московская… доступ к ним, как говорилось выше, предоставляется с помощью лицензированных по местному законодательству фондовых брокеров. Известная цена актива и минимум посредников делает этот рынок гораздо более прозрачным и защищенным для его участников.

Как правило, на каждой бирже обращаются активы преимущественно своей страны — хотя, например, на площадке Санкт-Петербурга представлено несколько десятков американских акций и расчеты ведутся в долларах. При этом брокеры могут предоставлять доступ не только на свои, но и на зарубежные биржы — так, Interactive Brokers позволяет покупать и продавать акции на более, чем двадцати мировых площадках.

Отличительной особенностью фондового рынка является наличие депозитария для хранения ценных бумаг — в случае банкротства брокера могут пострадать только денежные средства на счетах клиентов, тогда как активы по запросу должны быть просто переведены в другой депозитарий.

Роль фондовых брокеров могут выполнять и относительно крупные банки — ввиду большого числа банковских банкротств последних лет в России некоторым участникам фондового рынка уже приходилось сталкиваться с необходимостью перевода своих активов в другой депозитарий.

Фондовые биржи открыты в разное время по рабочим дням в течение 6-9 часов. При открытии биржи возможны сильные гепы на акции — по причинам, рассмотренным выше в валютном разделе.

P.S. Кроме того, по сроку исполнения договора можно выделить так называемый спот рынок (spot market), на котором все операции выполняются по текущим ценам (с исполнением обязательств в реальном времени при наличном расчете с разницей не более чем в 2-3 дня) и срочный рынок (forward market), где сделка также заключается в реальном времени, но исполняется спустя определенное время по курсу, установленному в момент заключения сделки. Такое разделение есть как на фондовой, так и на товарной и валютной секции биржи.

Факторы, влияющие на колебания курсов валют

Курсы валют

На обменные курсы валют влияет множество макроэкономических факторов. Постоянно меняющиеся события влияют на факторы спроса и предложения, соответствующим образом меняется цена одной валюты относительно другой. На спрос и предложение влияет не один элемент, а сочетание нескольких факторов. Они подразделяются на три основные категории:

- Экономические факторы;

- Политическая конъюнктура;

- Психология рынка.

Экономические факторы

К ним относятся экономический курс, распространяемый Центробанками и правительствами стран, состояние экономики, раскрываемое в экономических отчетах и другие экономические показатели.

- Экономический курс включает государственную налогово-бюджетную политику и денежно-кредитную политику (средства, с помощью которых Центральный банк и правительство влияют на «стоимость» денег, что отражается на уровне процентных ставок).

- Дефицит или профицит государственного бюджета. Валютный рынок негативно реагирует на увеличение дефицита государственного бюджета и позитивно на сокращение бюджетного дефицита. Курс национальной валюты изменяется относительно курсов зарубежных валют.

- Баланс торговых отношений. Товарооборот между странами характеризует спрос на товары и услуги, что в свою очередь увеличивает или уменьшает спрос на валюту для ведения международной торговли.

- Уровень инфляции. Как правило, валюта теряет в цене, если в стране высокий уровень инфляции. Это связано с тем, что инфляция уменьшает покупательскую способность валюты и, соответственно, спрос на нее.

- Экономический рост. Статистические данные по ВВП, уровню занятости, розничным продажам показывают уровень экономического роста и состояние экономики. Чем устойчивей экономика страны, тем выше спрос на ее национальную валюту.

Политическая конъюнктура

Внутренние и международные политические события могут оказать большое влияние на валютные рынки. Политические потрясения и нестабильность могут оказать негативное влияние на экономику страны. Кроме того, события в одной стране региона могут вызвать положительный или отрицательный эффект в соседней стране и повлиять на ее национальную валюту.

Психология рынка

Психология участников рынка влияет на курсы валют. Различные политические и экономические события могут привести к резкому изменению котировок, что в свою очередь тоже повлияет на психологию участников валютного рынка. К основным факторам, которые оказывают влияние на психологический настрой инвесторов, относятся:

- Бегство в качество. В случае сильных рыночных потрясений инвесторы предпочитают выводить свои финансы в надежные активы. На эти активы повысится спрос, что в свою очередь приведет к росту цен. Традиционными убежищами во время финансовых кризисов всегда были доллар США, швейцарский франк, золото.

- Долгосрочные тенденции. Котировки валют часто движутся в определенном направлении. Хотя валютные рынки не имеют сезонных факторов спроса, на них оказывают влияние экономические циклы. Анализ экономических циклов позволяет предугадать долгосрочное движение валютной пары на основе политических и экономических событий.

- «Покупай на слухах, продавай на фактах». Эта рыночная пословица отражает влияние определенного фактора до того, как он произойдет. Когда ожидаемое событие происходит, рынок Форекс часто реагирует на него не так, как ожидает большинство участников валютного рынка.

- Экономические показатели. Многие экономические показатели оказывают сильное влияние на психологию участников рынка Forex. Часто психология рынка оказывает более сильное влияние на цены, чем реальный экономический эффект от опубликованного экономического показателя.

- Технический анализ. Как и на других рынках, движения валютных пар рисуют графические модели, которые используются участниками валютного рынка для прогнозирования дальнейшего движения рынка. Множество трейдеров изучает графики Фррекс, чтобы идентифицировать такие модели.

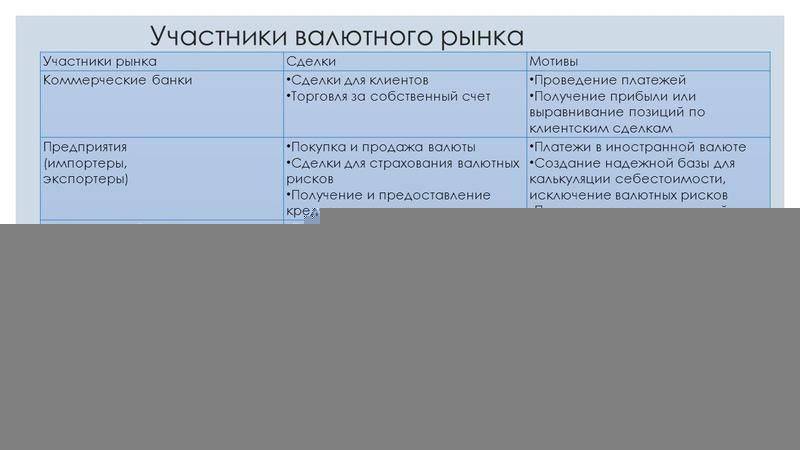

Функции и цели валютного рынка

Выделяют 3 основных функции валютного рынка:

- Ценностная. Формирование валютного курса;

- Коммерческая. Обеспечение иностранной и национальной валютой, поддержка международных платежей за товары, услуги;

- Управление. Инструмент государства (ЦБ РФ) для проведения денежно-кредитной политики (ДКП);

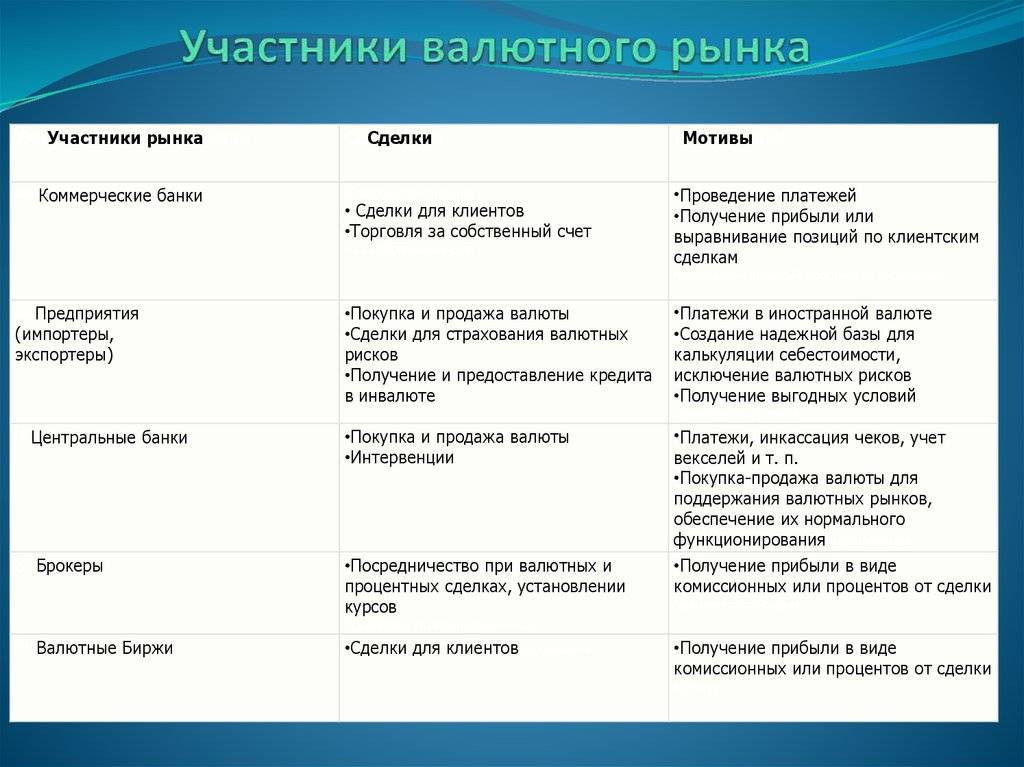

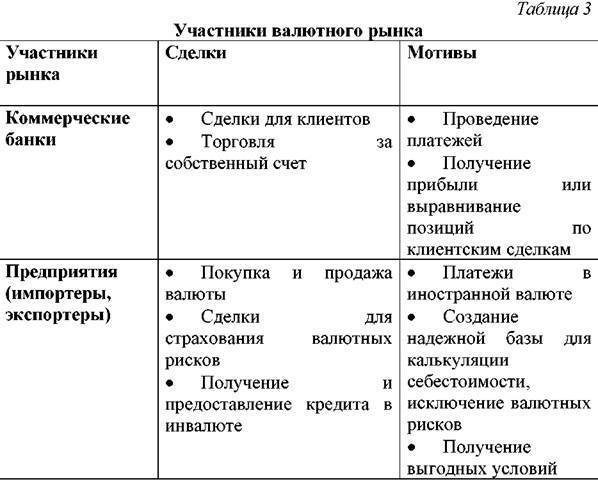

Участники валютного рынка преследует разные цели:

- Предприниматели. Совершение торговых операций для своих компаний;

- Хеджеры. Страхуются от неблагоприятных изменений курса валюты;

- Спекулянты. Трейдеры, которые зарабатывают на изменение курса;

- Посредники. Оказывают услуги по доступу к валютному рынку, составление отчётов;

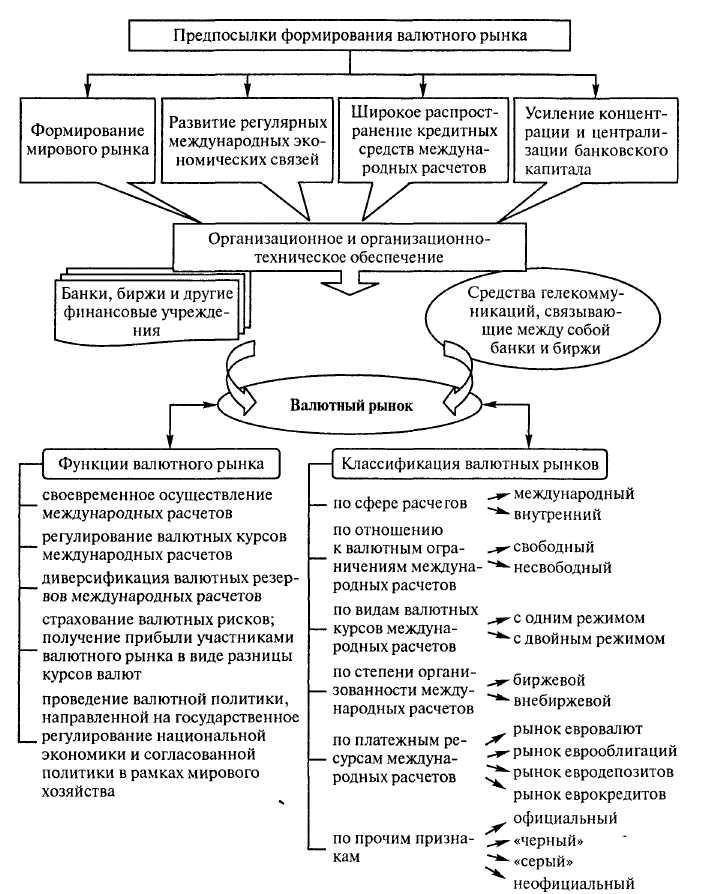

Функциональные, институциональные и организационно-технические особенности валютных рынков

Валютные рынки с точки зрения функциональности обеспечивают сегодня осуществление различных международных расчетов, а также страхование от рисков, связанных с валютой, диверсификацию валютных резервов, получение прибыли участниками из-за разницы курсов, валютную интервенцию. С институциональной позиции они являются совокупностью инвестиционных компаний, уполномоченных банков, брокерских контор, различных бирж, а также иностранных банков, которые осуществляют валютные операции. Валютный рынок с точки зрения организационно-технической – совокупность связывающих друг с другом банки различных стран коммуникационных систем, которые осуществляют международные расчеты и иные валютные операции.

Общее понятие валютного рынка

Мировой рынок валют – это международная система, в рамках которой происходят операции купли-продажи иностранной валюты, финансовых платежных документов в валюте. Одновременно это и рынок движения капитала международных иностранных инвесторов.

На международном валютном рынке происходит свободное рыночное согласование интересов продавцов и покупателей валют всех стран, а также согласование интересов инвесторов из любых государств.

В общем виде мировой валютный рынок можно представить, как сеть современных средств связи, соединённых между собой техническими системами коммуникации, цифровыми сетями. Эти сети соединяют национальные Центральные банки государств, коммерческие банки и брокерские фирмы всех государств, обеспечивая тем самым, существование единой независимой ни от кого торговой площадки.

В структуре валютного рынка можно выделить рынок Форекс. Это, по сути, площадка межбанковского обмена валюты, где происходит международный обмен государственных валют по свободным рыночным ценам, определяются их текущие котировки.

На данном рынке действует свободные рыночные принципы ценообразования без каких-либо фиксированных значений, и котировки каждой валюты в любой момент времени определяются наличием спросом и предложением именно в данный момент без всяких ограничений.

Foreign Exchange, то есть Forex /Форекс, обозначает зарубежный обмен или в более широком смысле, рынок межбанковского обмена валют по свободным рыночным ценам. Этот рынок международного валютного обмена так и называется – рынок Форекс или Forex Market.

В России термин «рынок Форекс», обычно используются в несколько другом более узком смысле. У нас под рынком Форекс понимается обычно спекулятивная торговля на валютном рынке через посредников. Посредниками в России обычно выступают коммерческие банки, российские или зарубежные дилинговые центры. Торговля осуществляется с использованием кредитного плеча, то есть средств банка или дилингового центра.

Виды операций:

- Торговые – проводятся в основном крупными коммерческими банками для операций на меж.банке (кредитование более мелких коммерческих банков и межбанковские взаиморасчеты) и обеспечения взаиморасчетов крупных транснациональных компаний;

- Спекулятивные – проводятся в основном посредническими финансовыми структурами и частными инвесторами;

- Хеджирующие – проводятся в основном крупными страховыми компаниями и хедж-фондами;

- Регулирующие – проводятся центробанками государств.

Регулирующие финансовые операции, которые проводят центральные банки государств называют еще валютными интервенциями центробанков. Обычно они проводятся с целью понижения или повышения курса их нац.валюты для создания более благоприятных экономических условий внутри страны, либо для стабилизации курса при значительных кратковременных колебаниях нац.валюты.

Хеджирующие операции осуществляются для страхования валютных рисков, при осуществлении операций покупки или продажи любой иностранной валюты. Для этих целей на рынке присутствуют хедж-фонды. Эти фонды являются гигантами рынка и управляют громадными капиталами.

Основную долю торговых операций производят международные центральные и коммерческие банки. Коммерческие банки проводят свои операции для осуществления текущих расчётных операций компаний и корпораций между собой. Центральные банки производят покупку продажу валюты для осуществления национальных интересов государств, контроль и регулирование курса собственных национальных валют.

Как начать торговать валютой на Московской бирже

Рассмотрим пошаговую инструкцию: как торговать валютой физическому лицу. Все доступные валюты можно найти на Московской бирже.

Шаг 1. Регистрация у брокера

Для доступа к торгам на фондовой бирже необходимо зарегистрироваться у одного из фондовых брокеров с соответствующей лицензией. Рекомендую работать со следующими лидерами (сам работаю через них):

Почему именно эти брокеры? Перечислим кратко их плюсы:

- Есть все доступные финансовые инструменты (акции, облигации, ETF фонды, фьючерсы, опционы);

- Есть доступ к Московской и Санкт-Петербургской бирже;

- Минимальные комиссии за торговый оборот;

- Бесплатное пополнение/снятие денег;

- Удобные мобильные приложения для торговли;

- Регистрацию можно пройти удалённо;

Форма регистрации брокера:

Шаг 2. Открытие торгового счёта

Для участия в торгах необходимо открыть брокерский счёт. На этом счёте могут одновременно находится деньги, валюта и ценные бумаги.

Для открытия брокерского счёта в личном кабинете брокера нажмите на ссылку “Открыть новый договор”:

После чего выбрать тип брокерского счёта:

Есть несколько вариантов брокерских счётов. На любом счёте можно совершать торговые операции, отличия лишь в условиях.

Например, есть ЕДП (единая денежная позиция), на котором можно одновременно покупать акции, облигации, опционы, валюту, товары — что очень удобно.

Есть ИИС (индивидуальный инвестиционный счёт), который также позволяет приобретать все финансовые инструменты. Главным плюсом ИИС является наличие возможности получать налоговые льготы (доступна одна из двух):

- «Тип А» (вычет от сумму пополнения). Налоговый вычет от внесённой суммы. Например, пополнили на 400 тыс. рублей, значит можно вернуть 52 тыс. рублей. Максимальная сумма вычета в год 52 тыс. рублей. Пополнять ИИС и получать вычет можно ежегодно;

- «Тип Б» (освобождение от налогоа на прибыль). Полностью освободить от подоходного налога всю прибыль на этом счёте. Исключение: налоги на дивиденды и купонный доход;

При открытии ИИС тип вычета не указывается. Если вы в дальнейшем воспользуетесь типом А, то будет первый тип. Если ничего не будете делать, то автоматически считается, что выбран тип Б.

Более подробно про ИИС читайте:

Шаг 3. Пополнение торгового счёта

После открытия брокерского счёта его можно будет пополнить. Это можно сделать в любое время. Счёт может существовать без денег сколь угодно долго. Пополнение бесплатное и не облагается никакими комиссиями.

Например, можно приехать в банк брокера и пополнить счёт наличными. Это удобно для жителей Москвы и Подмосковья. Если банк находится на большом отдалении или нет возможности приехать, то можно перевести средства безналичным переводом.

Шаг 4. Торговля валютой

Брокер предоставит доступ к бирже через торговый терминал (Quik и приложение для смартфонов). Через них будет осуществляться торговые операции.

Также в приложении есть удобная возможность просмотреть текущий график торгов:

И биржевой стакан:

Если нет возможности торговать валютой через торговые терминалы, то можно выставить через телефонный звонок брокеру. Он выставит заявку от вашего имени.

Покупать валюту можно только лотами. В 1 лоте 1000 единиц валюты. Московская биржа хотела изменить эти правила, уменьшив лот до 1 единицы валюты.

На бирже присутствуют две пары доллар рубль: USDRUB_TOM, USDRUB_TOD. Приставка _TOM (tomorrow) означает поставку валюты на завтра, а _TOD (today) сегодня.

Купленные контракты USDRUB_TOM, на следующий день превращаются в USDRUB_TOD.

Другие виды валютных рынков

Следует выделить также при классификации рынков валютных рынки еврооблигаций, евровалют, еврокредитов, евродепозитов, “серый” и “черный” рынки.

Рынок евровалют представляет собой международный рынок западноевропейских валют, где происходят операции в валютах данных государств. Его функционирование связано с тем, что валюты используются в депозитно-ссудных безналичных операциях за пределами государств-эмитетов. На рынке еврооблигаций происходят финансовые отношения в евровалютах по долговым обязательствам в случае долгосрочных займов, оформляемых как облигации заемщиков.

На рынке евродепозитов осуществляются финансовые отношения по вкладам коммерческих банков различных государств в валюте за счет средств, которые обращаются на рынке евровалют. Соответственно, на рынке еврокредитов происходят устойчивые финансовые отношения и кредитные связи по предоставлению различных международных займов коммерческими банками государств в валюте.