Полезные советы

Дам вам еще несколько общих советов по тратам.

Закажите карту с кэшбэком

Я вам рекомендую карту Тинькофф Блэк, которой пользуюсь сам. Вот ссылка на нашу статью про карту Тинькофф Блэк, там подробно разъясняются все ее условия.

Я пользуюсь этой картой почти год. Тинькофф стабильно платит мне кэшбэк с покупок, плюс я каждый месяц получаю проценты на остаток.

Не могу сказать, что кэшбэк очень уж крупный, но я и живу в маленьком городе, траты у меня небольшие.

Ведите учет финансов

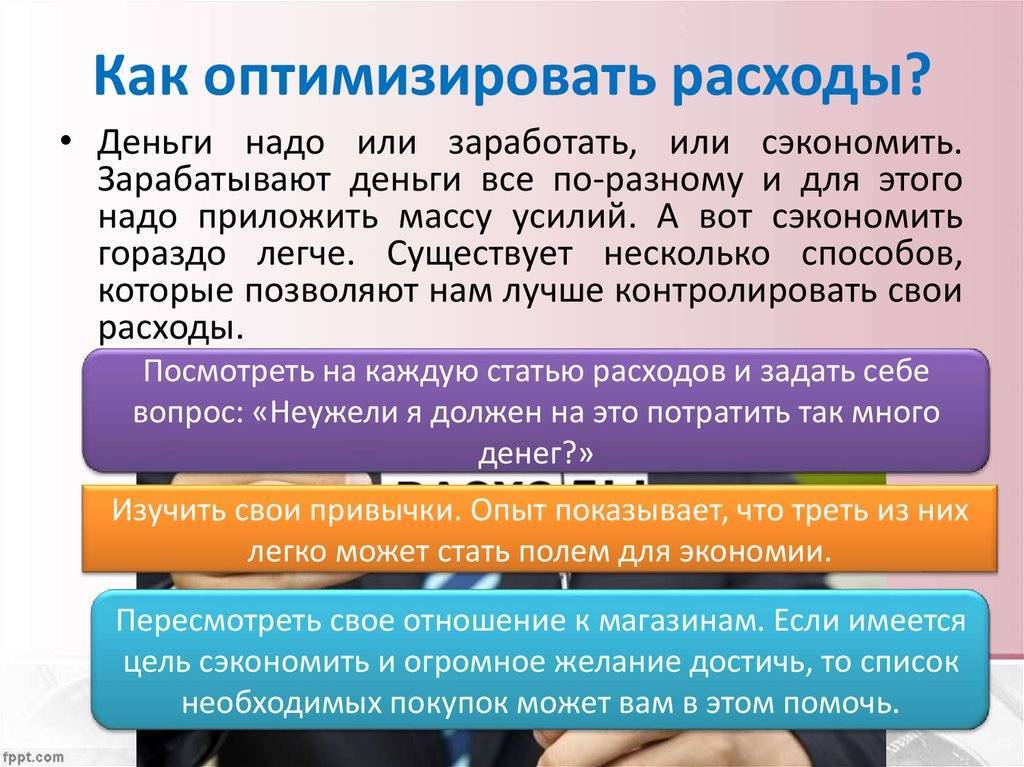

Учет можно вести автоматически. Я, например, везде расплачиваюсь картой, поэтому все мои расходы отображаются в банковском мобильном приложении. Там все фиксируется и сортируется, я каждый месяц вижу, сколько потрачено на продукты, сколько – на лекарства, на книги и даже на корм хомячку.

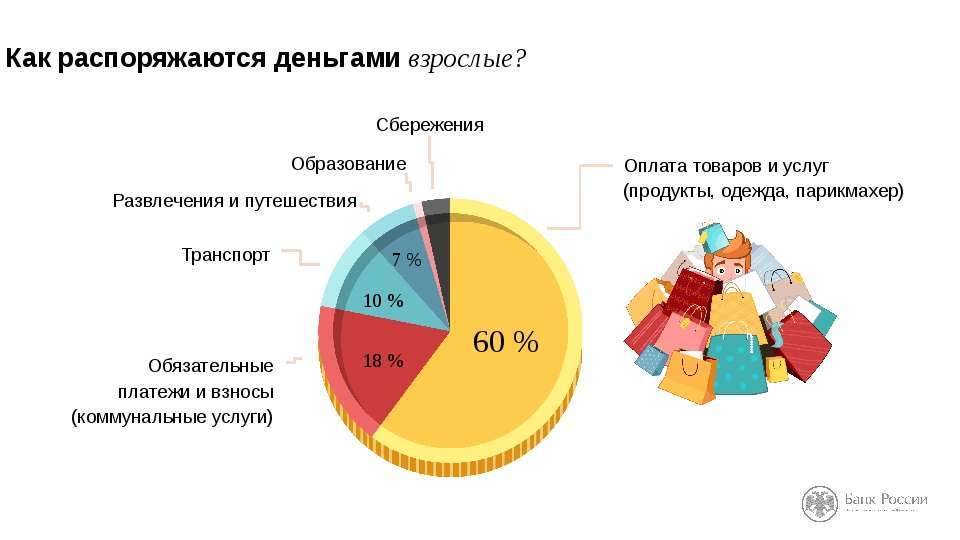

Обратите внимание, бюджет надо не просто вести, его надо анализировать. Ежемесячно, ежеквартально и ежегодно просматривайте перечни своих трат и задумывайтесь над тем, куда уходят ваши деньги

Составьте финансовый план

Определите, сколько вы хотите зарабатывать, скажем, через двадцать лет. Вернее, сколько вы хотите тратить. И задумайтесь, как вам сделать эти траты возможными, на какие доходы вам надо выйти, чтобы позволить себе покупать все то, что хочется.

Финансовый план поможет вам тратить деньги с умом. Каждый раз, собираясь потратить на что-то деньги, вы будете задумываться о своих целях, о том финансовом будущем, которое вы хотите обрести. Это хороший «сдерживающий фактор», который будет мотивировать вас на инвестиции и «полезные» траты, а не простое потакание своим прихотям.

Не перекусывайте

Это может звучать странновато, но на перекусы люди тратят огромные суммы. На пирожки, кофе и прочие подобные вещи. Эти деньги можно либо экономить, либо направлять на более полезные траты.

Старайтесь нормально завтракать, обедать и ужинать, чтобы вас не мучал голод и не приходилось делать постоянные перекусы. Плюсов в этом случае будет три:

- Экономия денег.

- Экономия времени.

- Забота о здоровье.

Помните, перекусы вредны. Сухомятка – тем более.

Смените тариф

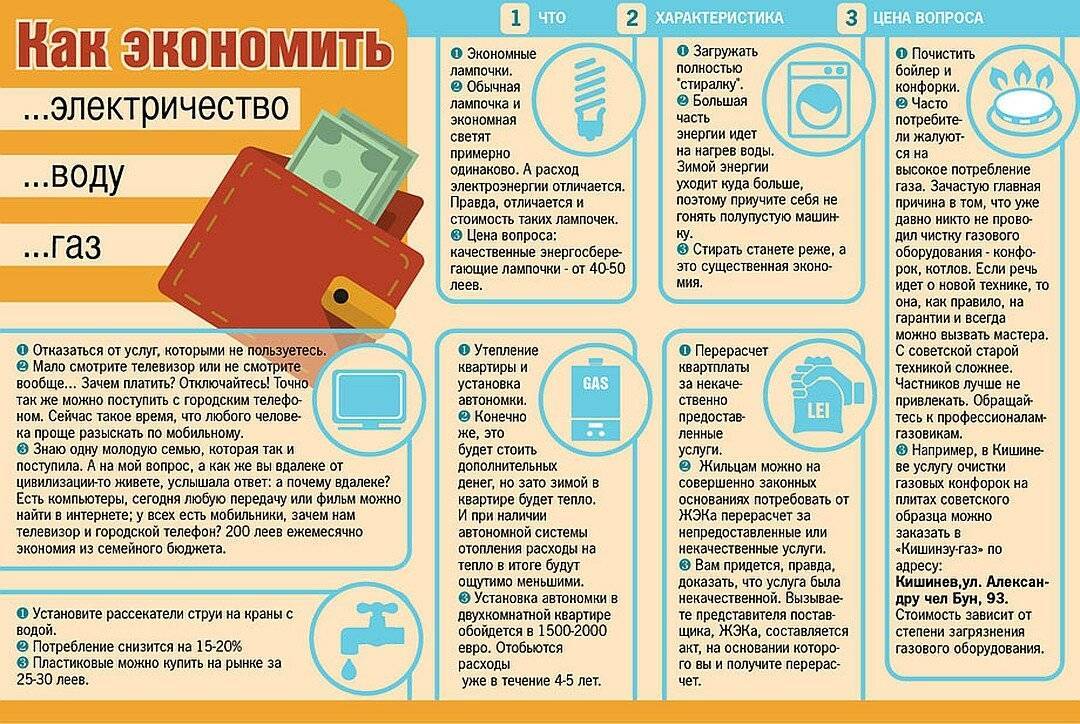

Если вы тратите на интернет или мобильную связь слишком много денег – изучите все тарифы, которые предлагает ваш оператор, и подумайте, можете ли вы сменить текущий тариф.

Если вам к концу месяца регулярно не хватает зарплаты, смена тарифа (и отказ от перекусов) могут помочь вам набрать недостающие суммы.

Для современных

Если у вас не хватает силы воли, чтобы регулярно откладывать деньги, доверьте это новым технологиям. Как они работают?

Интересный инновационный сервис встроен, например, в мобильное приложение «Сбербанк-онлайн». Он называется «Мои копилки». Находится этот сервис в «Настройках» банковских карт. Накапливать деньги можно разными способами:

1. «По расписанию». Можно указать сумму, которая будет автоматически отправляться с карты в копилку раз в месяц (или раз в неделю).

2. «Процент от доходов». В вашу кубышку будет идти 5 (10, 15, 25, 50)% от всех поступлений на карточку (при этом есть возможность ограничить максимальную сумму отчислений).

3. «Процент от расходов». Чем больше человек тратит, тем больше средств программа будет отправлять на формирование его сбережений. В копилку будет поступать 5 (10, 15, 25, 50)% от суммы покупок за вчерашний день. Максимальный размер отчислений также можно ограничить.

4. «Откладываем сдачу». Ежедневно держатели пластиковых карт совершают покупки. Сумму в их чеках программа будет округлять до 10, 50 или 100 рублей. А сдачу с каждой покупки отправлять на накопления.

5. «План на 52 недели». В соответствии с этим планом человек должен будет каждую неделю отправлять в кубышку больше денег, чем на предыдущей. Шаг увеличения суммы может составлять 10, 25, 50 или 100 рублей. При самом скромном варианте человек должен будет отправить в копилку, например, 10 рублей на 1-й неделе, 100 рублей на 10-й, 520 — на 52-й. Всего за год он таким способом накопит 13 780 рублей.

Похожий сервис разработал и банк Тинькофф. Он называется «Инвесткопилка». Здесь на накопления можно отправлять:

- сдачу с покупок (предварительно округляя чеки до 10, 50 или 100 рублей);

- кэшбэк и процент на остаток, которые банк начисляет держателям пластиковых карт Tinkoff Black;

- любую сумму по расписанию, настроенному самим пользователем.

Накопленные деньги направляются на покупку ценных активов через сервис «Тинькофф Инвестиции».

Как посчитать, сколько денег нужно детям на карманные

Чтобы посчитать, сколько карманных денег нужно давать детям, можно использовать наш калькулятор. Если не готовы доверить детям какие-то из этих расходов, ставьте ноль:

Проезд

Мобильный

Школьные обеды

Развлечения

Необязательные

Кружок

Репетитор

Одежда

Подарки друзьям

Гаджеты

Что-нибудь еще

Ребенку нужно выдавать

0 руб

Сколько детей в семье

На карманные расходы всем детям нужно

0 руб

Если у детей разные расходы, придется считать бюджет для каждого ребенка отдельно.

Квартира не всегда дорого

Группа «Самолет» строит квартиры за нормальные деньги, а покупать их можно в рассрочку и в ипотеку. Так что ставим финансовую цель и берем курс на квартиру. Уи!

Посмотреть, что там есть

Что делать?

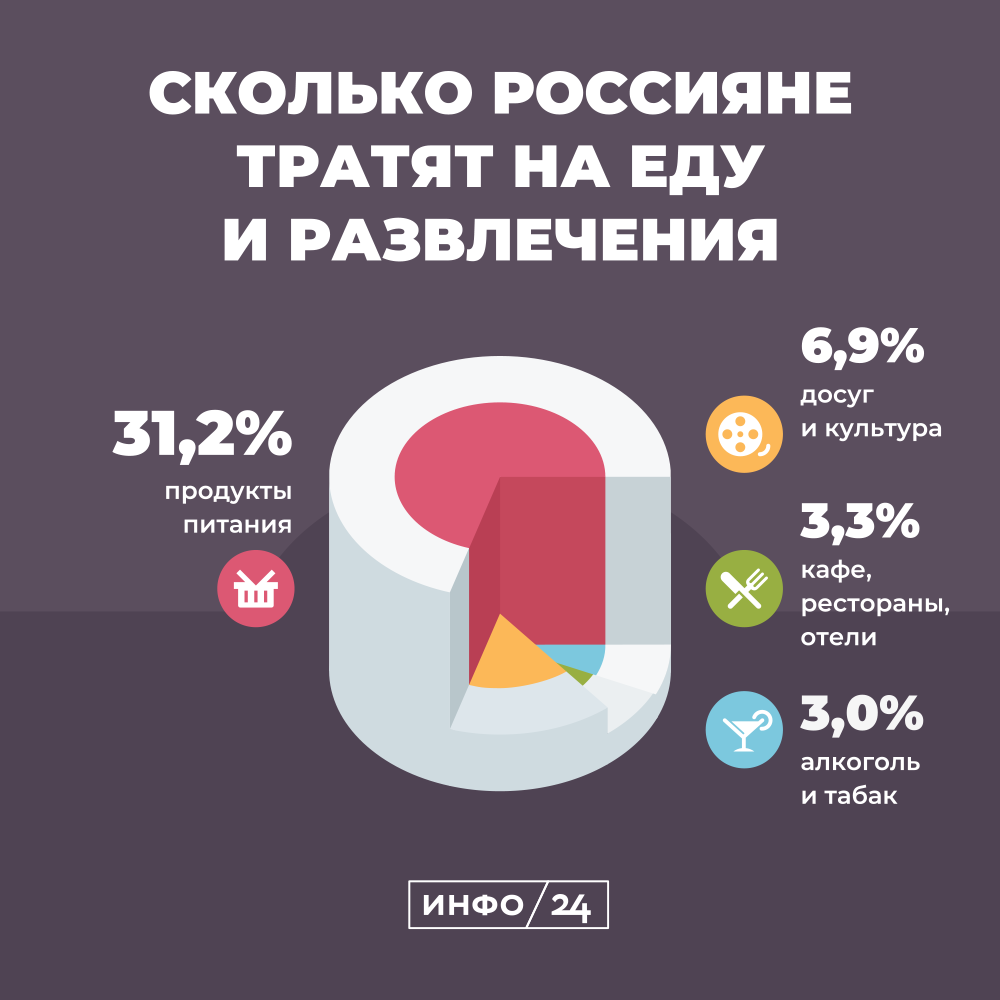

Понимать, на что именно и сколько конкретно вы тратите, полезно, даже если у вас ежемесячно остается какая-то сумма в остатке. Вы можете неожиданно обнаружить, что, даже не подозревая об этом, стали тратить на кафе и рестораны 20 000 рублей в месяц с тех пор, как вам повысили зарплату, — хотя ежедневные траты были какими-то совсем незаметными. У вас появились свободные деньги — но распорядились вы ими как «лишними».

Иногда просто сам подсчет расходов может открыть глаза на неправильное распределение трат и изменить вашу жизнь. У меня так произошло с кофе, я не могла поверить, что трачу на привычку, которая меня нервирует и вызывает бессонницу, 6000 рублей в месяц. Нет, я люблю кофе — но несколько чашек в день, оказалось, были лишними не только для моего организма, но и для кошелька.

Я использовала свои профессиональные знания (и некоторые знания по нейробиологии), чтобы обмануть свою внутреннюю кофеманку-транжирку и получить с нее доход.

Совет 8: найдите дополнительный источник дохода

Чтобы быстро накопить деньги, стоит не только откладывать, но и искать источники дополнительного заработка. Самое простое — провести ревизию старых вещей и продать то, чем давно не пользуетесь, на Avito или «Юле». А можно попробовать зарабатывать на хобби: вкусно печете — продавайте пироги на воскресных маркетах, умеете рисовать — выкладывайте рисунки на стоки, вяжете — сделайте магазин в соцсетях.

Вероятность того, что у вас есть навык, который можно монетизировать, высокая. Вспомните, чем увлекались раньше. А если доходного дела в вашем прошлом не находится, то это отличный повод подумать о том, какое хобби вы могли и хотели бы завести и как на нем зарабатывать.

Действие второе. Рассчитываем оптимальную сумму для регулярных накоплений

Помните, что накопить очень быстро большую сумму не получится. Можно провести аналогию с диетой: если вы решили похудеть на 10 кг, это невозможно сделать за неделю, сидя на воде

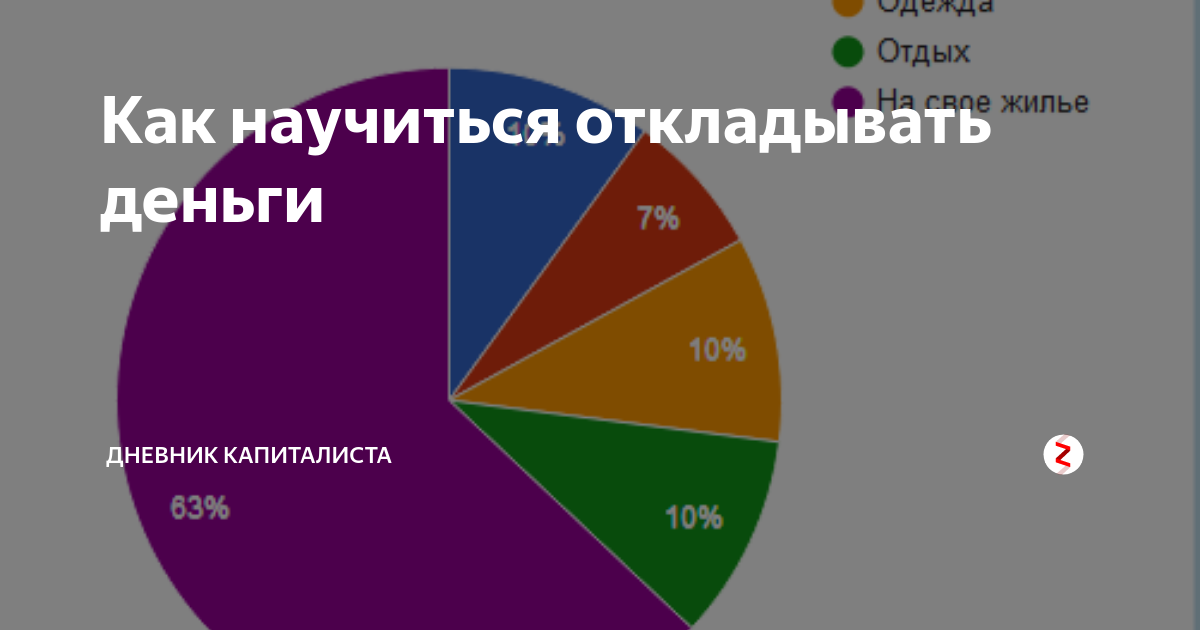

Можно серьезно навредить здоровью или сорваться и съесть целый торт (и диета пойдет прахом), поэтому важно худеть постепенно, по плану. То же и с деньгами: если вы решите откладывать почти все деньги, ограничив себя во всем, это приведет к срыву и дисбалансу. Сумма ежемесячных отчислений на накопления (при условии, что у вас нет кредитов) не должна быть больше 20–30% вашего ежемесячного дохода

Самый верный путь — рассчитать, запланировать и действовать четко по плану несколько лет подряд

Сумма ежемесячных отчислений на накопления (при условии, что у вас нет кредитов) не должна быть больше 20–30% вашего ежемесячного дохода. Самый верный путь — рассчитать, запланировать и действовать четко по плану несколько лет подряд.

Пример расчета оптимальной суммы № 1: Сумма — 300 000 рублей. Срок — 3 года. Ежемесячно нужно откладывать — 8300 рублей (17% от дохода в 50 000 рублей) Сумма в итоге (на пополняемом счете на 3 года под 4,4%) — 320 000 рублей

Пример расчета оптимальной суммы № 2: Сумма — 900 000 рублей. Срок — 5 лет. Ежемесячно нужно откладывать — 15 000 рублей (19% от дохода в 80 000 рублей). Сумма в итоге (на пополняемом счете на 5 лет под 4,4%) — 1 000 000 рублей.

Что нужно учесть и какие есть варианты

Откладывать запланированную сумму нужно во что бы то ни стало, без отговорок и послаблений. Возьмите за правило первым делом сберегать, а уже потом тратить оставшееся. Первые полгода будет тяжело, потом войдет в привычку.

Настройте в приложении интернет-банка автоперевод нужного процента от доходов на свой сберегательный счет.

Как накопить студенту крупную сумму?

Многие студенты параллельно со стартом учебы в вузе пытаются «запустить» и свою трудовую деятельность. Однако далеко не всем удается совмещать эти две части жизни: в одних институтах категорически не допускают формат свободного посещения, в других – время учебы длится с раннего утра до вечера. Что делать, если путешествие за границу, брендовые джинсы или покупка модного гаджета соблазняют тебя начать работать и копить на приобретение своей мечты? Существуют разные способы накопления и несколько нехитрых приемов, которые помогут в этом.

Варианты заработка

Если ты все время посвящаешь учебе, времени переключаться на другую работу у тебя нет, преврати свое постоянное занятие или хобби в возможность получения денег. Помогай сокурсникам решать домашние задания, писать курсовые и дипломные работы. Это принесет тебе не только прибыль, но и расширит твой кругозор. Другой вариант, который может принести заработок в стенах университета, – возможность трудоустройства в стенах родного вуза: библиотекарь на полставки, помощник в деканате, лаборант или секретарь. Ты будешь больше времени проводить в любимом университете, пополняя при этом свой кошелек и обретая полезные знакомства.

Откладывай понемногу, но регулярно

Если у тебя есть карманные деньги или тем более подработка, то какую-то сумму ты можешь сохранить на будущее, ради своей цели. Результаты исследований доказывают – лучше всего откладывать около 10% от ежемесячного дохода. Это не слишком накладно, и уже через несколько месяцев можно будет накопить весомую сумму. Если есть возможность, то в отдельные месяцы откладывай чуть больше средств. Например, хотя бы раз в три месяца – 15–20% от дохода.

Важно!

Не нужно ждать конца месяца, чтобы отложить процент на мечту. Лучше сразу отделить то, что хочешь накопить, и убрать подальше. Прелесть этого способа заключается в том, что, скорее всего, ты и не заметишь нехватки этих 10%, а деньги будут сохранены.

Разделение трат

К необходимым тратам относится то, без чего прожить нельзя: еда, проездной на транспорт, лекарства. Нужно понимать, что и в перечисленных видах трат есть то, без чего вполне можно обойтись или оптимизировать расходы. Например, без хлеба нельзя, а вот без пачки чипсов – не только можно, но и нужно. Оплачивать мобильную связь необходимо, а вот онлайн-игры – это лишние траты. Покупки можно продумывать и экономить благодаря выгодному варианту. К примеру, вечерний поход в кино можно перенести на утро, так он окажется дешевле, да и есть вероятность того, что в зале ты будешь один, а это тоже весомый аргумент.

Подумай над тем, чтобы завести полезную привычку учета своих расходов. Можно записывать их в блокнот, а можно скачать специальное приложение на гаджет. Среди таких мобильных помощников популярны приложения: CoinKeeper, CashFlow, CashTrails и другие. Эта хорошая привычка записывать все, что ты потратил, избавит от мысли: «Куда делись деньги?» – ведь вся информация по приходу-расходу средств будет под рукой.

Вижу цель – иду к ней

Для того чтобы процесс накопления денег был реальным и структурированным, необходим мотиватор. Просто копить деньги «в никуда» обычно не приносит ни результата, ни удовольствия от этого занятия. Лучше с самого начала определить не только цель, но и конкретную сумму накоплений и сколько времени ты готов откладывать на мечту: месяц, полгода, год и т. д. Растягивать накопления на 5 лет – бессмысленно.

Главное – стараться воспитывать в себе навык разумной экономии: не становиться скупердяем, чувствовать грань между жадностью и экономией, вести учет расходов и доходов.

Собираем деньги в копилку

Метод общей копилки является простым, но не совсем организованным. Дело в том, что, используя его, вы четко устанавливаете сумму, которую вы готовы оторвать от семейного бюджета и поместить в копилку.

А чтобы было что «отрывать» от семейного бюджета, нужно изучить его правильное ведение — http://vlozitdengi.ru/azy/pravilnoe-vedenie-semejjnogo-byudzheta.html. Обязательно прочтите наш подробный, скрупулезный материал, в котором мы привели ТОП-10 советов по этому вопросу.

С копилки деньги берутся на все непредвиденные расходы. Но психология человека такова, что у каждого свое понимание непредвиденных расходов. В результате, копилка может оказаться пуста еще до того, как вы до нее доберетесь.

Копилка должна вызывать у вас желание положить туда деньги

Для экономных

В современном мире покупки можно совершать по акциям, экономя при этом определенное количество денег. Например, приобретать продукты питания и хозтовары можно в сетях типа «Светофор» (в так называемых «магазинах низких цен»). На чеке из этого магазина всегда будет написано: «Ваша экономия по сравнению со средне рыночными ценами составляет столько-то рублей». Указанную сумму можно направить в копилку.

Или, например, совершить покупку в «Спортмастере», и 30% от цены товара оплатить бонусами. Либо купить новый телефон на старте продаж со скидкой. А недоплаченные продавцам деньги не тратить, а откладывать в кубышку.

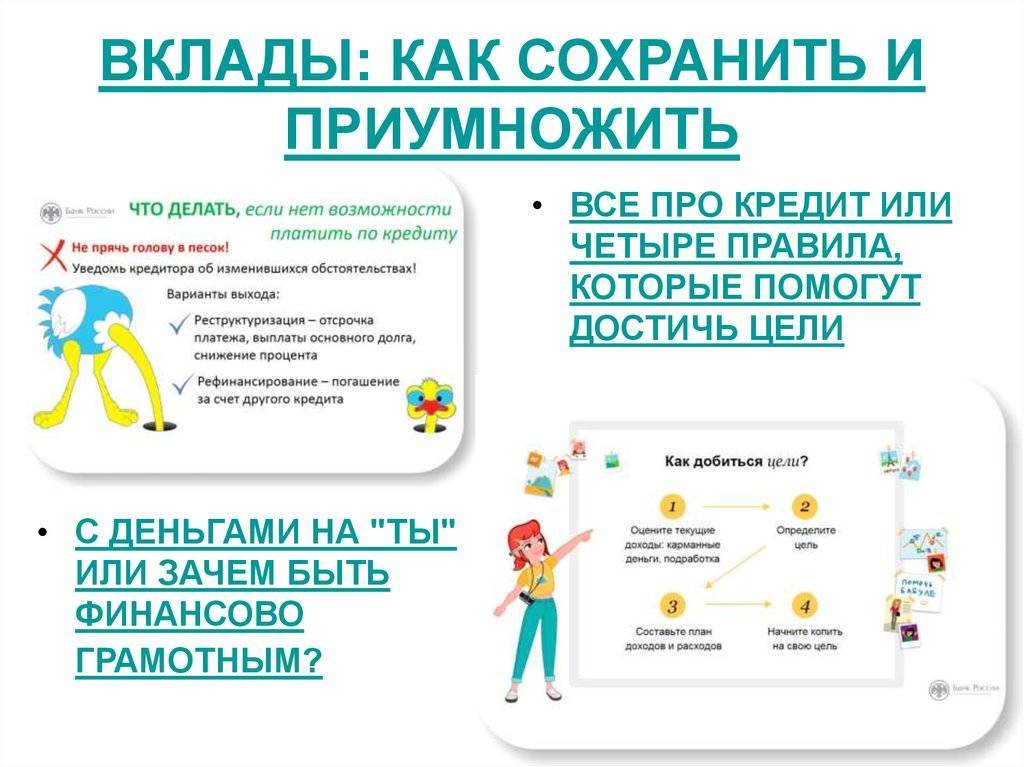

Совет 5: ставьте цели

Перед тем как откладывать средства, определитесь, для чего они вам. Сформулируйте цель четко, например, так: «Накопить 100 тысяч рублей к сентябрю на отпуск с семьей». Вам будет понятно, как эффективно двигаться к цели, — по сколько нужно откладывать каждый месяц.

Например, если копите обозначенные 100 тысяч с марта, то собрать деньги нужно за шесть месяцев, то есть откладывать по 16,6 тысячи рублей ежемесячно. Держа в голове эту сумму, вам будет понятнее, как накопить деньги.

Если у вас нет подушки безопасности, сперва накопите на нее. Это ваш личный резервный фонд. Денег из него должно хватить на три, а лучше — на шесть месяцев жизни без дополнительных поступлений.

На что нужно откладывать деньги с зарплаты

После того, как вы начнете вести учет своих расходов, экономить на покупках и перестанете тратить средства впустую, у вас будут оставаться сэкономленные деньги до зарплаты. Самая распространенная ошибка, которая не дает людям накопить денег: в одном месте сэкономил, в другом потратил. Поэтому в свой список затрат пора внести новый пункт — отложенные сбережения.

Сколько бы вам лет ни было на данный момент, именно сейчас — самое время начать копить деньги. Если у вас есть долги или кредиты — избавьтесь от них как можно быстрее, это должно быть первоочередной задачей. Никаких поездок на моря, никаких новых смартфонов и модных тряпок, пока вы живете в минус. Нужно как можно быстрее выйти в ноль, а потом уже начинайте копить.

Самый простой вариант — в любой ситуации откладывать определенный процент дохода, например — 10% в месяц. Финансовые консультанты называют это зарплатой самому себе. Но и тут могут быть варианты, вы можете откладывать больше.

Я бы распределил откладываемые деньги по их назначению на три части:

- Чрезвычайный фонд;

- Пенсионные сбережения;

- Большие покупки.

1. Чрезвычайный фонд

Чрезвычайный фонд — это конверт с деньгами, которые у вас припасены для внештатных ситуаций:

- потеря работы;

- поломка техники;

- проблем со здоровьем;

- и так далее.

Эту «заначку» вы можете использовать в любой непонятной ситуации, когда срочно нужны деньги, и хранить ее можно дома. А для того, чтобы вы при каждом форс-мажоре не лишались всех сбережений, есть следующие два пункта.

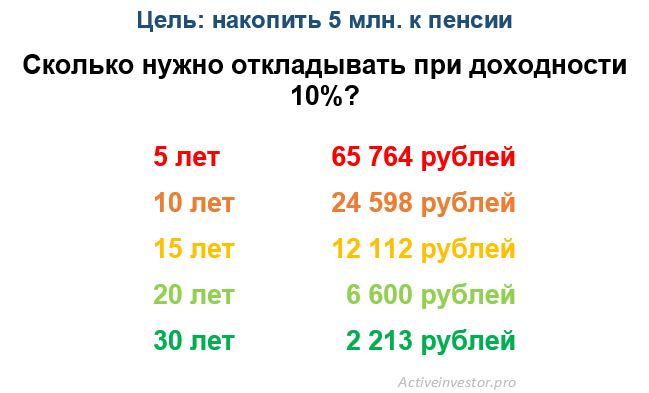

2. Пенсионные сбережения

Для тех, кто планирует в старости беззаботно жить на пенсию, у меня плохие новости: у вас ничего не выйдет. Во-первых, пенсию получает далеко не каждый. Во-вторых, на нее можно только существовать, и то с трудом. Из этой ситуации есть два выхода:

- хорошо воспитывать детей и надеяться, что они обеспечат вам безбедную старость;

- начать откладывать пенсионные сбережения прямо сейчас.

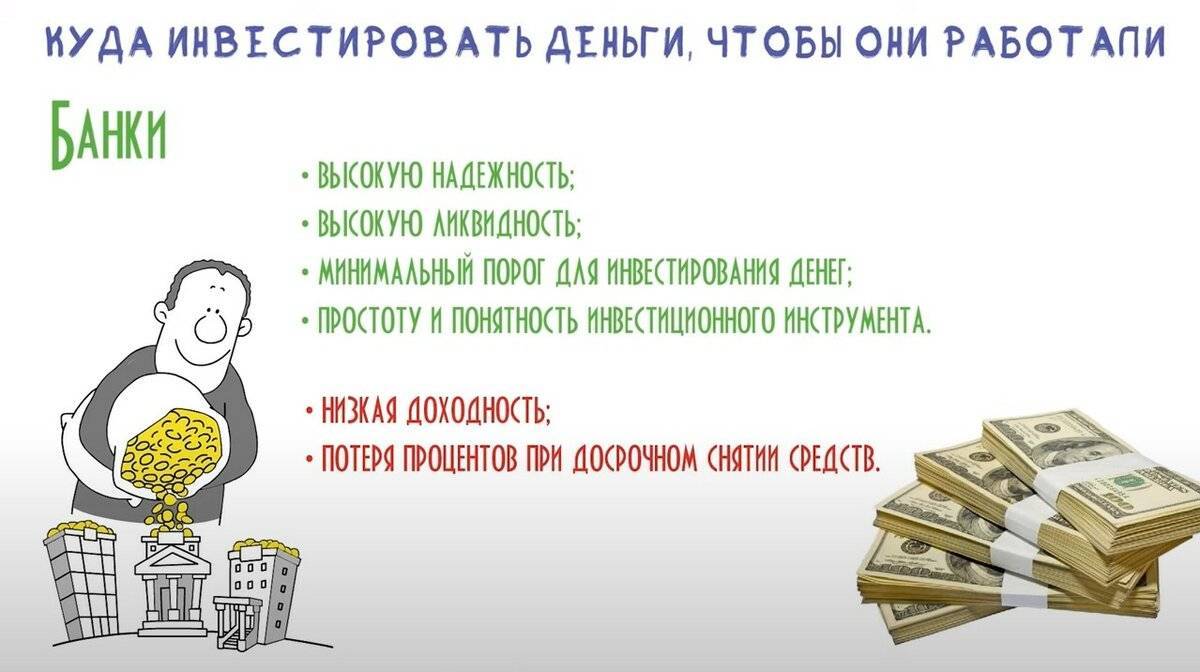

По результатам опроса, пенсионных сбережений нет более чем у 60% населения России, а на черный день откладывают только 37% россиян. Если вы не хотите в старости олицетворять бедных пенсионеров постсоветского пространства, половину своих сбережений можно смело определять в пенсионные.

Это самая долгосрочная часть сбережений, поэтому будет разумно вложить ее во что-нибудь или положить под проценты в банк. Чтобы обезопасить себя, лучше не держать всю сумму в одном месте. Банк может лопнуть, инвестиции могут себя не оправдать. Это уже тема для отдельной статьи, главное — не храните все яйца в одной корзине.

3. Большие покупки

Как покупать дорогие вещи, если не пользоваться кредитами? Правильно — копить на них. И копить нужно начинать уже сейчас, а не когда вы захотите что-то купить. Иначе этот способ покажется слишком долгим и нудным, а кредит — не таким уж и страшным.

Эта часть сбережений включает в себя все, что вы не сможете позволить себе сразу:

- ново жилье;

- ремонт;

- образование;

- отпуск;

- огнемет;

- новенький смартфон с уникальным дизайном;

- и так далее.

Если вы распланировали свой ежемесячный бюджет, то на все эти вещи в нем, скорее всего, уже нет места. Поэтому на них нужно копить.

Чтобы облегчить себе задачу, нужно четко знать, на что именно вы копите. Если у вас есть большие цели, визуализируйте их, постоянно держите в голове. Например, если на одной моей работе начальник хотел себе Porsche Cayenne. Он поставил на рабочий стол своего компьютера вид из салона желаемого автомобиля. А сейчас он давно уже на нем рассекает по улицам. Я к тому, что когда вы точно знаете направление, то двигаться легче.

Меня мотивирует моя семья, поэтому мне легко прилагать усилия и порой заниматься тем, что мне не нравится, ради нашего счастья. Начните разумно распоряжаться своими финансами как можно быстрее, через несколько лет вы будете себе благодарны за такое решение.

Откладываемые деньги нужно оберегать от себя же самого, чтобы ненароком не потратить. Иначе все это теряет смысл. Помните, чем больше сэкономите, тем больше отложите, а если потратите отложенное, то не сэкономите.

Для получающих «сверхдоходы»

В данном случае под «сверхдоходами» мы понимаем любую сумму, которую человек получает помимо зарплаты. Это может быть неожиданная премия от руководства, доход от продажи ненужной вещи на Авито, возврат давнего долга и т. д.

Сверхдоходом можно признать и кэшбэк (когда покупателям возвращают часть потраченных денег). Кэшбэк можно получать от банков (если покупка была оплачена пластиковой картой) или на специализированных cashback-сайтах. Иногда кэшбэк может выплачивать даже государство. Например, за путешествия внутри страны (прочитайте нашу статью про все виды кэшбэка).

Эти дополнительные доходы не обязательно тратить на сиюминутные удовольствия. Их можно отправлять на формирование сбережений.

Как откладывать деньги на машину

Прежде чем вдохнуть запах салона и насладиться плавностью хода авто, необходимо вернуться к пункту «бюджет». Автомобиль ныне не только средство передвижения, а и способ «пустить пыль в глаза» и казаться не тем, что мы есть. 86% тех, кто ездит на дорогих и престижных машинах, не являются миллионерами. Более того, сопутствующие расходы: бензин, зимняя резина, страховка и техобслуживание, зачастую оказываются неподъемным грузом для бюджета семьи. Вам не хочется этого слышать, но – живите по средствам!

Рекомендованные для вас статьи:

- Как правильно торговаться чтобы продавец влюбился в вас

- Как выбрать зарубежный банк и открыть там счет

- Что выбрать – VISA или MasterCard

- Лучшие программы для домашней бухгалтерии

- Что такое Финансовая подушка безопасности и где её хранить

«Правило 20%», на которое ориентируются жители западных стран, гласит, что стоимость автомобиля не должна превышать двадцати процентов годового дохода. Увы, это правило редко применимо в наших реалиях, поэтому будем ориентироваться на стоимость обслуживания и кредита.

Сколько должен стоить автомобиль

Вы не должны тратить более 10% ежемесячного дохода семьи на обслуживание автомобиля. Менее 10% – еще лучше. Сюда должны войти все затраты на машину:

- цена кредита;

- страхование;

- налог на транспортное средство;

- техническое обслуживание;

- летняя/зимняя резина;

- заправка и мойка;

- оплата парковок.

Чем дороже авто, тем выше стоимость его содержания. В случае дорожного инцидента ремонт повреждений может разорить и посадить на «голодный паёк» семью. Подумайте об этом.

Как правильно откладывать деньги на машину

Покупка автомобиля, нового или подержанного, для большинства – второй самый большой расход (после квартиры). Это среднесрочная цель, которую необходимо зафиксировать в бюджете и определить, сколько денег нужно откладывать каждый месяц.

С финансовой точки зрения авто – не инвестиция. Машина теряет в цене почти треть стоимости в первый год эксплуатации, требует вложений и постоянных расходов.

Чем меньше вы потратите на машину, тем больше у вас останется для всего остального.

Краткая памятка о том, как планировать покупку и сэкономить:

Займитесь математикой: к стоимости непосредственно транспорта приплюсуйте страховку, установку охранной сигнализации и диагностику (если авто не новое). Оставьте пространство для маневра на всякий случай: внеплановая замена масла, изменения в страховании. Разделите полученную цифру на ту сумму, которую вы в состоянии регулярно откладывать с зарплаты. Результат – срок, за который накопятся деньги.

Если вы решились взять авто в кредит, определите, сколько вы можете платить каждый месяц. Старайтесь не выходить за рамки бюджета, оговоренные выше.

Потратьте немного времени и поинтересуйтесь условиями кредитования у автодилеров. Маленький совет на заметку: в декабре – январе многие торговцы снижают цены или предлагают беспроцентные кредиты, мониторьте цены.

Как правило, чем выше авансовый платеж, тем ниже процентная ставка. Поэтому оптимально будет найти золотую середину: часть денег отложить заблаговременно, на оставшуюся сумму оформить кредит.

Торгуйтесь! Спросите в салоне о возможных скидках. В конце отчетных периодов (месяца или квартала) руководитель отдела продаж может пойти вам навстречу и сделать некоторый дисконт.

Как минимум, вам предложат в подарок коврики, защиту или еще какую-нибудь полезную мелочь.

Теперь, когда вы определили стоимость, сроки и свои возможности, переходим к сложной части: придерживаться плана и экономии.

Как копить деньги – ваше решение; лучший способ – делать это автоматически. Заведите отдельный депозитный счет в банке с возможностью пополнения и капитализацией. Деньги, отложенные в банке, немного подрастут. Установите регулярный платеж с основного счета, каждый месяц банк будет переводить оговоренную сумму на указанный депозит.

Либо по старинке убирайте в комод подписанный конверт с деньгами. Запечатайте его! Если однажды неодолимо захочется окунуться в «заначку», вы задумаетесь «а стоит ли оно того», пока будете открывать конверт.

Что такое подушка безопасности

Финансовый резерв (подушка, подушка безопасности) — это деньги на случай финансовых затруднений. Сумма, на которую вы сможете прожить несколько месяцев, если, например, лишитесь работы.

Алексей Максимченков, эксперт по финансовой грамотности, инвестор:

«Финансовая подушка безопасности необходима, во-первых, чтобы была возможность воспользоваться деньгами, отложенными на чёрный день, если произошла непредвиденная ситуация, например, человек попал в больницу. Во-вторых, это нужно для внутреннего успокоения. Подушка безопасности даёт уверенность в завтрашнем дне. Например, что в случае увольнения с работы, в течение 3–6 месяцев будут деньги, на которые можно спокойно жить и отдыхать».

Эти деньги вам могут понадобиться в кризисных ситуациях:

️ увольнение,

️ поиск работы больше одного месяца,

️ длительная болезнь или травма,

️ помощь родным/друзьям в беде и др.

Ирина Андриевская, директор по контенту и аналитике финансового маркетплейса «Выберу.ру»:

«Финансовую подушку безопасности человека можно сравнить с золотовалютными резервами государства, о которых сейчас так много говорят и пишут. Проведя параллель, легче ответить на вопрос, для чего нужно формировать такой резерв. Прежде всего, для независимости. Очевидно, что в трудную минуту, когда срочно понадобятся деньги на лечение или ремонт автомобиля, личная копилка — деньги на счёте или вкладе — выручат вас и вашу семью. Резерв денег обеспечит стабильность и даст больше уверенности в завтрашнем дне. Не придётся менять привычки в еде, особенно для детей, или отказываться от каких-то постоянных семейных расходов. Ведь тратить деньги на лекарства, образование или коммунальные услуги предстоит каждый месяц».

По словам экспертов, при формировании финансовой подушки важна положительная мотивация.

Виктор Богомазов, основатель инвестиционно-девелоперской компании SANDI:

«Страх не приносит свободу и благополучие, страх за завтрашний день — не решает проблемы человека в отношениях с деньгами. По моему опыту правильный размер подушки, — это тот, что даёт ощущение, что у вас есть деньги, вы защищены! Только с таким настроем можно финансово расти. До финансовой свободы не дойти накоплениями, тут нужно и увеличивать доходы, и инвестировать, и даже менять окружение. Многие мечтают про внезапные несметные богатства, но это психология бедности. Когда человек впервые ощущает собственные накопления, свои деньги, себя благополучным — он осваивает позитивное отношение к деньгам. А значит начинает видеть и выбирать финансовые возможности, а не трудности».

Подушку безопасности можно использовать только для чрезвычайных ситуаций и нельзя тратить, например на отпуск или развлечения. Ремонт квартиры, досрочное погашение кредитов, спонтанные покупки — тоже нет.

Рекомендации по тому, как откладывать средства

Подросток может придерживаться для накопления средств следующих рекомендаций:

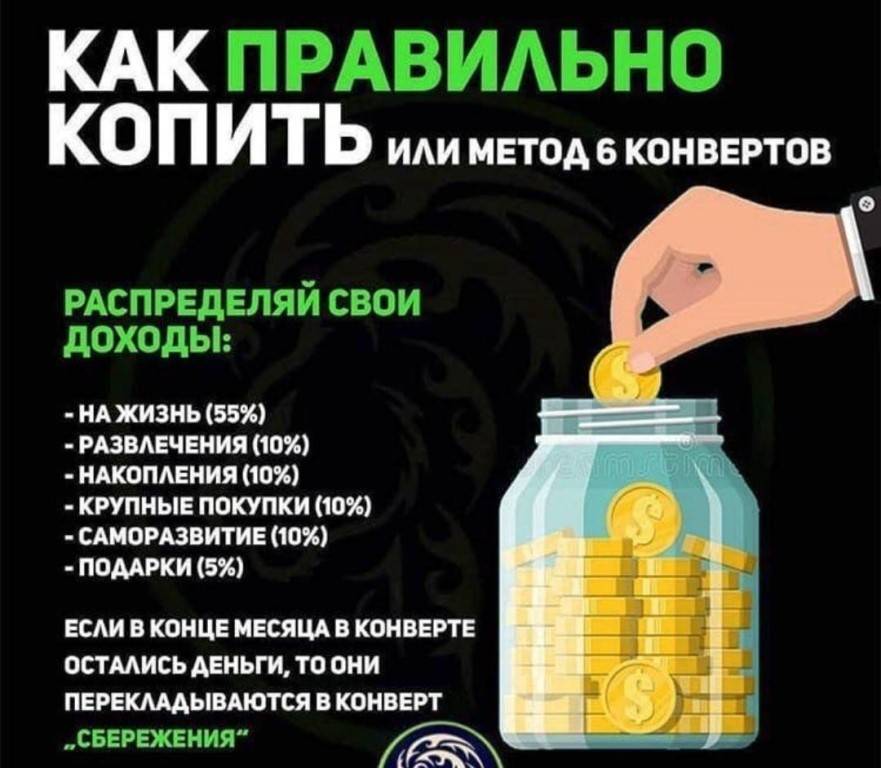

- В начале каждого месяца подросток должен делать по четыре конверта. И класть в них те суммы денег, которые ему необходимо потратить на конкретной неделе месяца. Больше этой суммы подросток не имеет права брать. Оставшиеся сбережения тинейджеру рекомендуется класть в банк. Или на отдельную полку в сейфе.

- Подростку не нужно носить с собой большие суммы денег. Пусть берет только то количество средств, которое должен потратить в конкретный промежуток времени. Если он возьмет большее количество средств, то рискует в тот же день потратить их. Не уложившись в бюджет дня.

- В магазинах подросток должен покупать только то, что необходимо. Объясните ему, что не стоит тратить деньги на приобретение чипсов. Или любых других продуктов этого типа. Поскольку они являются вредными для организма. А также очень дорого стоят. Как следствие, делают тинейджера беднее.

- Подросток может приобретать различные акционные товары. Например, если он хочет купить себе игровую консоль, то пусть посмотрит в интернете. Возможно, в какой-то конкретный день недели на нее будет скидка. Или же в комплекте с ней будет идти несколько игр. В этом случае покупка консоли будет выгодной.

- Подросток в обязательном порядке должен сравнивать цены на приобретаемые вещи. Вполне возможно, что в одном магазине беспроводные наушники определенной марки будут стоить дешевле, чем во втором. Причем, экономия может составить несколько тысяч рублей.

- Подростку нужно отказаться от необдуманных покупок. Он должен покупать только то, к чему настроился морально. Тинейджер должен попытаться понять для себя, нужна ли ему конкретная вещь. Насколько сильно. И, если не нужна, то отказаться от ее приобретения.

- Подростку нужно отказаться от поглощения нездоровой пищи. Различных видов сухариков. Кока-колы. Сладкой ваты. И прочих вредных продуктов. Кушать их – бессмысленно. Подросток не получит никакого удовольствия от их потребления, поскольку не сможет ни наесться, ни напиться. Но деньги потратит. Причем, не маленькие.

- Если отказаться от потребления подобных продуктов, то это положительно повлияет на здоровье тинейджера. И на его сбережения.

На портале Vikids вы можете:

На чем можно сэкономить

Многие советы как накопить деньги рассказывают о том, как сэкономить на определенных группах товаров. Однако нужно помнить, что есть две вещи, расходы на которые сокращать не стоит — это продукты и лекарства.

В категории продуктов речь идет в первую очередь про овощи, фрукты, молочную группу: например, не лучшая идея заменять сливочное масло копеечным спредом.

Что касается лекарств, сэкономить не получится на том, что нужно купить и использовать прямо сейчас, в экстренной ситуации. А если брать какие-то сезонные средства вроде условного жаропонижающего на период эпидемии гриппа, их можно, во-первых, покупать в несезон, например, летом, во-вторых, заказывать через приложения — такой формат покупки дешевле, чем в физической точке.

В остальных вещах экономить можно: в покупке одежды и обуви, книг, товаров для дома и многого другого.

- Во-первых, глобальная экономика сегодня позволяет найти условные качественные джинсы производства Турции за 3000 рублей вместо производства Франции за 12 000 рублей.

- Во-вторых, учимся покупать сезонные вещи в несезон: верхнюю одежду или зимние сапоги летом, велосипеды весной. Но для этого нужно учиться планировать свои потребности и желания.

- В-третьих, ищем акции и скидки, планируем несрочные покупки на «черную пятницу». Я, например, так пополняю свою детскую библиотеку, приобретая в ноябре книги в два раза дешевле.

Итог

Эти рекомендации помогут вам экономно распоряжаться своими деньгами и сберегать их, обеспечивая себе уверенность в завтрашнем дне и возможность совершать покупки без кредитов. Теперь вы знаете, как сэкономить деньги на квартиру или что-то вкусное. И ждать лучших времен, чтобы начать управлять своими финансами, не стоит.

Подписывайтесь на обновления, чтобы не пропустить обзор самых популярных способов составить семейный бюджет.

Друзья, а как вы экономите деньги? Если откладываете, то каких принципов придерживаетесь? Будет интересно почитать ваши комментарии и советы.

До новых встреч, ваш Александр Горохов