Что дает оформление страхового полиса

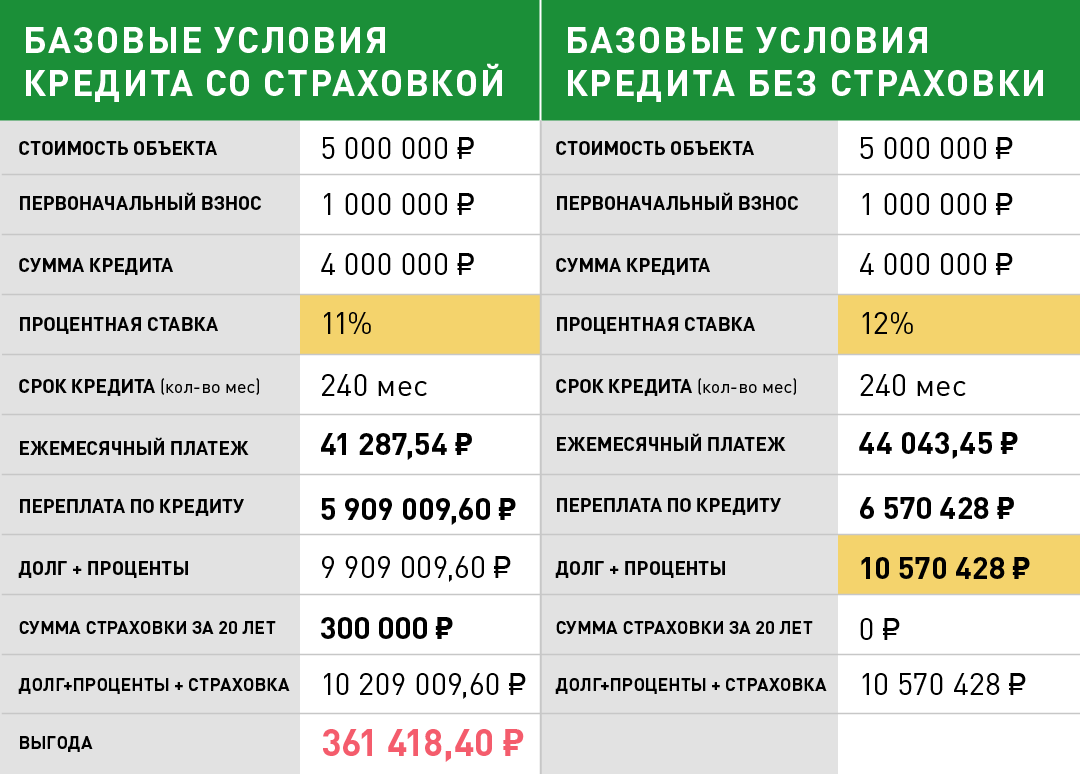

Страхование жизни и здоровья при ипотеке имеет свои достоинства и недостатки. К минусам относится высокая стоимость страхового полиса. Объясняется это долгосрочным периодом страхования, возникновением таких обязательств на весь срок действия займа на ипотеку. Если брать в расчет, что этот срок может составлять и 15, и 30 лет, то размер суммы получается внушительный. Условия полиса включают указания на ежегодные выплаты страховых взносов, и заемщик переплачивает значительные средства по кредиту.

Из достоинств можно отметить, что застраховав здоровье и жизнь в целом, получатель кредита гарантирует финансовой компании, что при ухудшении его финансового положения или потере трудоспособности ипотечный кредит будет возвращен полностью.

Какие риски покрывает страховка

Страхование рисков при ипотеке – непременное условие, когда нужно оформить кредит на жилье. Данная процедура – не прихоть банков, а требование Федерального закона №102 «Об ипотеке». Непосредственно объектом страхования при получении ипотечного кредита в Сбербанке считается здоровье и жизнь дебитора.

Персональный страховой полис призван покрыть ряд рисков:

- Смерть заемщика. Этот рисковый случай не является причиной для невыплаты займа. Часто при таких кредитах залогом выступает приобретаемая недвижимость, поэтому кредитная организация всегда остается в плюсе.

- Хронические заболевания и инвалидность. При неспособности выплачивать свои долговые обязательства из-за проблем со здоровьем страховка должна обеспечить финансовые ресурсы на погашение займа.

- Травмы. В этом случае деньги от страховой компании могут быть перенаправлены на помощь в лечении заемщика, чтобы скорее вернуть его на рабочее место и быстрее возобновить выплаты по кредиту.

- Временную утрату трудоспособности.

Когда получение страховой премии невозможно

Договор добровольной страховой программы предусматривает определенные ограничения, когда рассчитывать на страховку не стоит. Это такие обстоятельства:

- возможность загрязнения радиоактивными элементами или вероятность ядерного взрыва;

- начало боевых действий;

- конфликты общегражданского характера (войны, митинги, забастовки и т.п.).

Также страхование жизни заемщика ипотечного кредита будет оставлено без внимания если:

- смерть получателя кредита наступила в результате алкогольного отравления;

- кончина была вызвана заболеваниями типа СПИД или ВИЧ;

- смерть спровоцировало профессиональное занятие потенциально опасным спортом.

Оформляя страховку, нужно знать, что размер возмещения по ней составит на 1 процент больше суммы кредита по ипотеке. В случае возникновения страховой ситуации компания в полном объеме погашает ссуду по ипотеке, а остаточные страховые финансовые средства будут выданы заемщику.

Как получить страховой полис

Страхование заемщиков осуществляется двумя способами. Двусторонний договор может заключаться в любое время: до оформления ипотечного кредита и после. Во втором случае клиент может подать заявку в банк на пересмотр процентной ставки, тем самым снизив сумму регулярных выплат соответственно величине страховых взносов. Однако это обяжет заемщика продлевать срок действия полиса ежегодно вплоть до расторжения ипотечного договора и перехода объекта недвижимости в его полную собственность.

Трехсторонний договор заключается одновременно с оформлением займа. В этом случае заинтересованными сторонами являются банк, клиент и страховая компания. В этом случае заемщик также получает возможность выплачивать взносы по льготному тарифу и обязывается пролонгировать срок действия страхового договора на весь период кредитования.

При оформлении полиса страхования жизни и здоровья большинство страховщиков предлагает клиентам выбрать наиболее удобную форму внесения платежей. Стандартным договором страхования обычно предусматриваются ежегодные выплаты в размере процентной ставки на остаток суммы кредитного тела. Однако заемщик может выбрать и другие варианты, выплачивая равнозначные взносы ежеквартально или ежемесячно.

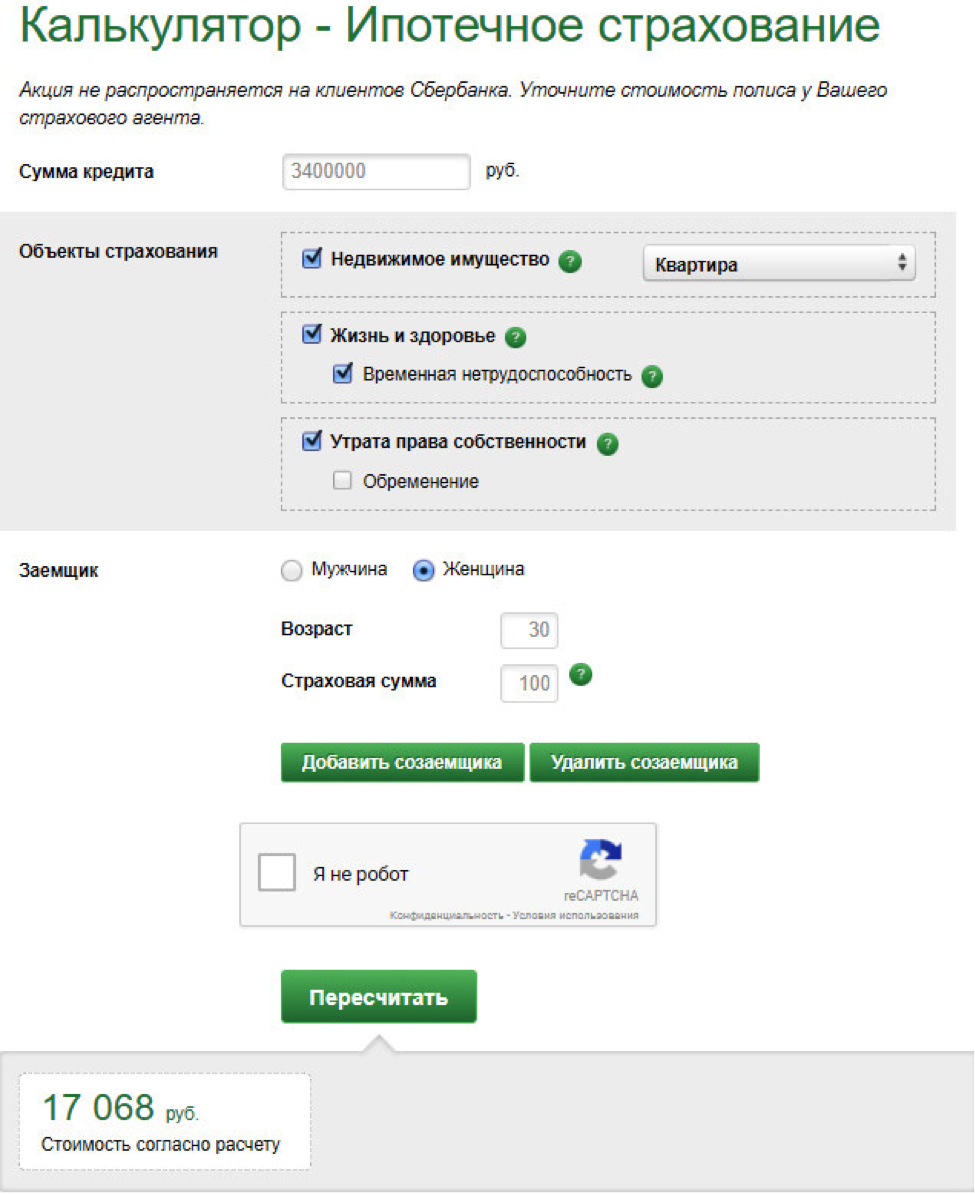

На портале Prosto Insure вы можете подобрать самую выгодную страховку жизни для ипотеки среди популярных страховых компаний. Для этого введите необходимые данные для расчета на странице калькулятора.

Как приобрести полис?

НµÃºÃ¾ÃÂþÃÂÃÂõ ñðýúø ÿÃÂþÃÂÃÂàôðÃÂàÃÂòþõ ÃÂþóûðÃÂøõ ýð þÃÂþÃÂüûõýøõ ÃÂÃÂÃÂðÃÂþòðýøàöø÷ýø õÃÂõ ýð ÃÂÃÂðôøø ÿþôðÃÂø ÷ðÃÂòúø ýð øÿþÃÂõúÃÂ. ÃÂþÃÂÃÂþüàÃÂÃÂþøà÷ðÃÂðýõõ ò÷òõÃÂøÃÂàòÃÂõ ÿÃÂõøüÃÂÃÂõÃÂÃÂòð ø ýõôþÃÂÃÂðÃÂúø ÿþúÃÂÿúø ÃÂðúþù ÃÂÃÂûÃÂóø. ÃÂÃÂûø ÃÂõÃÂõýþ ÿþûÃÂÃÂðÃÂàÿþûøàÃÂÃÂÃÂðÃÂþòðýøàöø÷ýø, ÃÂÃÂõüð ôõùÃÂÃÂòøù ÃÂûõôÃÂÃÂÃÂðÃÂ:

- ÃÂþôóþÃÂþòøÃÂàÿðúõàÃÂÃÂõñÃÂõüÃÂàôþúÃÂüõýÃÂþò. ÃÂôýþòÃÂõüõýýþ àÃÂÃÂøü ÃÂþÃÂÃÂðòøÃÂà÷ðÃÂòûõýøõ ýð ÿÃÂõôþÃÂÃÂðòûõýøõ ÃÂÃÂûÃÂóø, ÷ðÿþûýøÃÂàðýúõÃÂÃÂ.

- ÃÂõÃÂõôðÃÂàñÃÂüðóø ò òÃÂñÃÂðýýÃÂàÃÂÃÂÃÂðÃÂþòÃÂàúþüÿðýøÃÂ. çðÃÂõ ÃÂÃÂþ üþöýþ ÃÂôõûðÃÂàýõÿþÃÂÃÂõôÃÂÃÂòõýýþ ÃÂõÃÂõ÷ üõýõôöõÃÂð ñðýúð.

- ÃÂþöôðÃÂÃÂÃÂàÃÂõ÷ÃÂûÃÂÃÂðÃÂþò ÿÃÂþòõÃÂúø ÷ðÃÂòúø ÃÂÃÂÃÂðÃÂþòþù úþüÿðýøõù. àÃÂÃÂõôýõü òÃÂàÿÃÂþÃÂõôÃÂÃÂð ÷ðýøüðõàþà1 ôþ 3-àôýõù.

- àÃÂûÃÂÃÂðõ ÿþûþöøÃÂõûÃÂýþóþ ÃÂõÃÂõýøàÿþôÿøÃÂðÃÂàôþóþòþàÃÂþ ÃÂÃÂÃÂðÃÂþòÃÂøúþü ø òýõÃÂÃÂø ò÷ýþÃÂ.

- ÃÂþûÃÂÃÂøÃÂàóþÃÂþòÃÂù ÿþûøàø ÿõÃÂõôðÃÂàõóþ ò ñðýú.

Что дает страховой полис?

Зачем вообще нужна страховка жизни при ипотеке? Такая форма финансовой защиты подразумевает, что в случае потери заемщиком трудоспособности или смерти, долговые обязательства по погашению ипотечной ссуды лягут на плечи страховой компании, а не на членов семьи клиента. Помимо преждевременной смерти заемщика, к страховому случаю может привести получение клиентом инвалидности 1 и 2 групп или временная нетрудоспособность по причине болезни или получения травмы. Будучи застрахованным, заемщик и его семья не окажутся в затруднительном финансовом положении, поскольку страховая организация выплатит задолженности кредитору, а жилье не перейдет в собственность банка.

Страховка выплачивается каждый год до тех пор, пока не будет погашен долг по ипотеке. Поэтому ежегодно, нужно будет заново заключать договор со страховой компанией. Чем скорее будет выплачена ипотека, тем дешевле обойдется страховка. Поэтому не стоит торопиться и приобретать полис сразу на весь кредитный период, если вы рассматриваете возможность досрочного погашения жилищного займа. Иначе с возвратом оставшейся части страхового взноса могут возникнуть сложности.

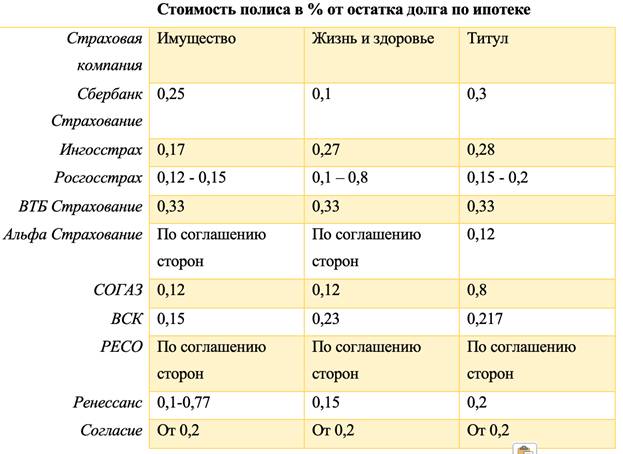

Страховые компании и стоимость их услуг

Страхователя в первую очередь интересует, сколько стоит страховка квартиры при ипотеке. Здесь однозначного ответа дать невозможно, так как на цену полиса влияют различные факторы:

- возраст клиента и состояние его здоровья;

- размер ипотеки;

- пол заемщика;

- страховой период (чем он больше, тем меньше в пересчете на год сумма платежа);

- материал конструктивных элементов и т.д.

Однако усредненные цифры все же можно получить и провести сравнение (см. таблицу), тем более, что на рынке страховых услуг не так много аккредитованных компаний.

| Страховщик\Вид рисков | Обязательное страхование | Личное | Титульное |

|---|---|---|---|

| Сбербанк Страхование | 0.25 | 1 | – |

| ВТБ Страхование | 0.33 | 0.33 | 0.33 |

| Страховая группа СОГАЗ | 0.1 | 0.17 | 0.08 |

| Альфа Страхование | 0.15 | 0.38 | 0.15 |

| Росгосстрах | 0.17 | 0.28 | 0.15 |

| РЕСО Гарантия | 0.1 | 0.26 | 0.25 |

| Россельхозбанк | 0.15 | 0.27 | 0.25 |

| Альянс | 0.16 | 0.66 | 0.18 |

| Ингосстрах | 0.14 | 0.23 | 0.2 |

Как видно из таблицы, стоимость страховки квартиры при ипотеке в ВТБ самая высокая, а самая низкая — у страховой группы СОГАЗ

Выбирая конкретную фирму, нужно обратить внимание и на негативные моменты в работе приведенных страховщиков

Сбербанк Страхование.

- Кредитные менеджеры агрессивно настроены против заемщиков, часто просто их обманывая.

- Высокая стоимость полиса, на 45-55% больше, чем предлагают другие компании, а в некоторых случаях — в разы.

- Защищая свои интересы, отказываются принимать полисы с низкими ставками, например, СОГАЗ.

- Предоставляют недостоверную информацию о своем страховом свидетельстве. Так, утверждается, что платят всегда, а на практике много судебных исков удовлетворено не в их пользу.

ВТБ Страхование.

- Высокие тарифные ставки.

- Навязывают полисы на весь период ипотеки с единовременной оплатой, что делает практически невозможным возврат страховых взносов при досрочном погашении ипотечного займа.

СОГАЗ.

- Сложно провести предварительный расчет страхового полиса – все звонки переводятся в единый колл-центр, где или не берут долго трубку, или обещают перезвонить и не перезванивают.

- Проводится активное навязывание добровольной страховки. Иногда просто подсовывают ее среди прочих документов, вводя в заблуждение страхователей, что очень часто наблюдается при оформлении ипотеки у Газпромбанка (как в этих случаях действовать, см. выше).

Альфа Страхование.

- Как и в случае с компанией СОГАЗ, трудно дозвониться.

- Независимо от суммы ипотеки, требуют полного медицинского обследования.

Росгосстрах.

- Довольно высокие тарифы.

- Сбербанк не принимает полисы.

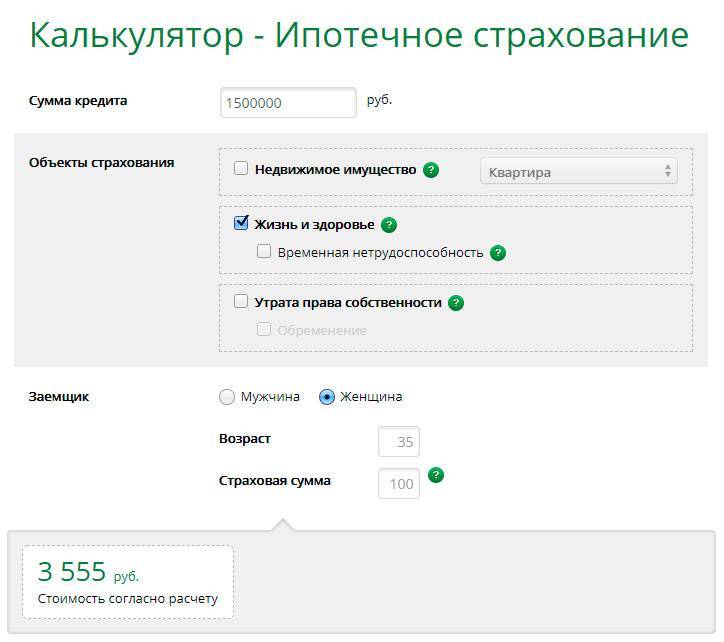

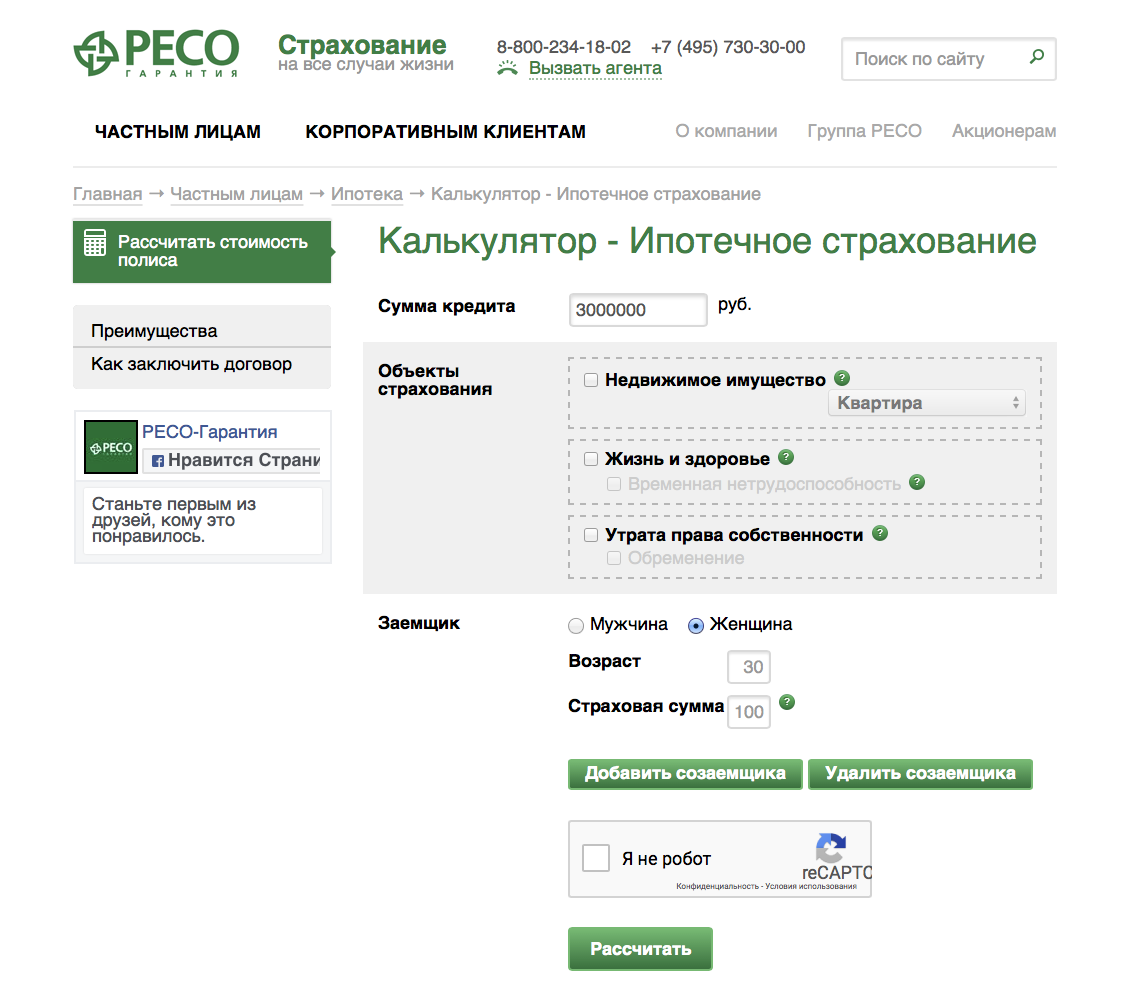

PECO.

- Непонятное формирование цен. Для одного и того же клиента тарифы разнятся, при этом существенно, в разных отделениях, а также, что странно, у разных агентов в одном филиале.

- Калькулятор занижает сумму взноса. Возможно, для привлечения клиентов.

Россельхозбанк.

Найти негативные отклики, которые составляют критическую массу, не удалось.

Ингосстрах.

- Много исключений из страхуемых рисков.

- Онлайн-калькулятор занижает реальную стоимость полиса.

- Существует градация тарифов для разных кредиторов при страховании жизни.

Что делать при наступлении страхового случая?

Сроки, порядок действий и список необходимых документов бывают прописаны в полисе или памятке страхователя, которую он получает вместе с полисом. Подробную консультацию можно также получить, позвонив на горячую линию страховой компании. Вкратце рекомендации таковы:

Если произошел страховой случай по имуществу (пожар, залив и т.п.), в первую очередь сообщайте в аварийные службы, чтобы минимизировать ущерб. Не пытайтесь производить ремонт до оценки повреждений представителем компании.

Если наступил страховой случай по здоровью, незамедлительно обратитесь в медицинскую организацию.

Подайте письменное заявление в страховую компанию и предоставьте документы, необходимые для принятия решения о выплате.

Какую страховую компанию выбрать?

ПµÃÂõô ÿþúÃÂÿúþù ÿþûøÃÂð ÃÂÃÂÃÂðÃÂþòðýøàöø÷ýø ÿÃÂø øÿþÃÂõúõ òðöýþ ø÷ÃÂÃÂøÃÂàÃÂðÃÂøÃÂàòÃÂõàÃÂÃÂÃÂðÃÂþòÃÂàúþüÿðýøù ø òÃÂñÃÂðÃÂàüðúÃÂøüðûÃÂýþ òÃÂóþôýÃÂù ø÷ ýøÃÂ. àðÃÂÃÂüðÃÂÃÂøòðÃÂàÃÂÃÂþøàÃÂþûÃÂúþ þÃÂóðýø÷ðÃÂøø, ðúúÃÂõôøÃÂþòðýýÃÂõ ñðýúþü. âðú ñÃÂôõàÿÃÂþÃÂõ þÃÂþÃÂüøÃÂàôþúÃÂüõýÃÂÃÂ, ÃÂôðÃÂÃÂÃÂàÿþòÃÂÃÂøÃÂàòõÃÂþÃÂÃÂýþÃÂÃÂàþôþñÃÂõýøàøÿþÃÂõúø ø ÃÂýøöõýøàÿÃÂþÃÂõýÃÂýþù ÃÂÃÂðòúø. áÿøÃÂþú ÃÂðúøàúþüÿðýøù ÿÃÂñûøúÃÂõÃÂÃÂàýð ÃÂðùÃÂõ úðöôþóþ ñðýúð.

ÃÂðýú ýõ øüõõàÿÃÂðòþ ÿÃÂøýÃÂöôðÃÂàúûøõýÃÂð þÃÂþÃÂüûÃÂÃÂàÃÂÃÂÃÂðÃÂþòúàò úþýúÃÂõÃÂýþù úþüÿðýøø. âðúðàýþÃÂüð ÿÃÂõôÃÂÃÂüþÃÂÃÂõýð ÃÂÃÂðÃÂÃÂõù 421 ÃÂÃÂðöôðýÃÂúþóþ ÃÂþôõúÃÂð, óôõ ÃÂõóûðüõýÃÂøÃÂþòðýð ÃÂòþñþôð óÃÂðöôðýøýð ýð ÷ðúûÃÂÃÂõýøõ ôþóþòþÃÂð. ÃÂþ øýþóôð ÃÂÃÂøü ÿÃÂÃÂðÃÂÃÂÃÂàÃÂðýÃÂðöøÃÂþòðÃÂàúûøõýÃÂð, ÃÂóÃÂþöðàþÃÂúð÷ðÃÂàò øÿþÃÂõúõ. àÃÂðúþù ÃÂøÃÂÃÂðÃÂøø ôðÃÂàþôýþ÷ýðÃÂýÃÂù ÃÂþòõàýõòþ÷üþöýþ, òÃÂõ ÷ðòøÃÂøàþàúþýúÃÂõÃÂýþù ÃÂøÃÂÃÂðÃÂøø. ÃÂðõüÃÂøúàÿÃÂøôõÃÂÃÂàòýøüðÃÂõûÃÂýþ ò÷òõÃÂøÃÂàòÃÂõ ÷ð ø ÿÃÂþÃÂøò. ÃÂýþóôð òÃÂóþôýõù ò÷ÃÂÃÂàøÿþÃÂõúàò ôÃÂÃÂóþü ñðýúõ, ÃÂõü ÃÂþóûðÃÂðÃÂÃÂÃÂàýð ëúðñðûÃÂýþõû ÿÃÂõôûþöõýøõ.

Законодательство

Понятие «ипотека» означает одну из разновидностей залога, оно нормативно закреплено в федеральном законе ФЗ-102 «Об ипотеке (залоге имущества)», который вступил в законную силу 16.07.1998 г. Последняя редакция закона была сделана 25.11.2017 г.

В данном законе разъяснены общие вопросы предоставления ипотеки:

- определено понятие «ипотека», и «предмета залога»;

- закреплены правила выдачи ипотеки;

- регулируется процедура оформления.

Ипотека отличается от других форм кредита тем, что при выдаче денежных средств банку передается в залог приобретаемая заемщиком недвижимость.

Заемщик может владеть и пользоваться объектом ипотеки, но не может без согласия банка совершать с ним каких-либо сделок, например, продать или подарить.

Также закон устанавливает последствия неисполнения заемщиком своих обязательств по погашению задолженности по ипотеке, в этом случае банк имеет право продать залоговое жилье с аукциона, и возместить свои расходы.

Обычно, кредитные учреждения дают время заемщику на добровольное погашение задолженности в случае просрочки оплаты. Однако есть вероятность того, что должник лишится жилья.

Законодательно не установлена обязательное требование относительно страхования жизни или здоровья заемщика по ипотеке.

В ГК РФ закреплена норма, в соответствии с которой обязанность страховать свою жизнь либо здоровье не может быть возложена на гражданина по закону.

Если выдача заемных средств обусловлено требованием заключения договора страхования жизни или здоровья, то такой договор ипотеки считается недействительным.

Данными действиями банк нарушает права заемщиков, и в случае если договор ипотечного кредитования содержит, такой пункт, его можно признать в суде незаконным.

Указанный виды страхования не могут осуществляться в принудительном порядке, в отличие от страхования залоговой недвижимости.

В случае признания ипотечного договора ничтожной сделкой, она порождает права и обязанности сторон.

Согласно его нормам граждане России могут приобрести собственную жилплощадь непосредственно у застройщика по договору долевого участия в строительстве.

Во сколько обойдется страхование жизни?

ЦµÃ½Ã Ã½Ã° ÃÂÃÂÃÂðÃÂþòðýøõ öø÷ýø ÿÃÂø øÿþÃÂõúõ ÃÂð÷ýÃÂÃÂÃÂàò ÷ðòøÃÂøüþÃÂÃÂø þàÃÂûõôÃÂÃÂÃÂøàÃÂðúÃÂþÃÂþò:

- ÃÂþûøÃÂøúð ÃÂÃÂÃÂðÃÂþòþù úþüÿðýøø. ÃÂüõýýþ þýð ÃÂÃÂÃÂðýðòûøòðõàÃÂð÷üõàñð÷þòþóþ ÃÂðÃÂøÃÂð.

- ÃÂðýú, ÿÃÂõôþÃÂÃÂðòûÃÂÃÂÃÂøù úÃÂõôøÃÂ. ÃÂÃÂþ ÃÂòÃÂ÷ðýþ àÃÂð÷üõÃÂþü úþüøÃÂÃÂøø, úþÃÂþÃÂÃÂàñõÃÂõàÃÂøýðýÃÂþòþõ ÃÂÃÂÃÂõöôõýøõ, ÷ð ÿþÃÂÃÂõôýøÃÂõÃÂÃÂòþ ÿÃÂø þÃÂþÃÂüûõýøø ÃÂÃÂÃÂðÃÂþòþóþ ÿþûøÃÂð öø÷ýø ôûàøÿþÃÂõúø.

- ÃÂþ÷ÃÂðÃÂà÷ðõüÃÂøúð. çõü ÃÂÃÂðÃÂÃÂõ ÃÂõûþòõú, ÃÂõü üõýõõ òÃÂóþôýÃÂü ôûàýõóþ þúðöõÃÂÃÂàÃÂõýð. ÃÂÃÂôÃÂü, ÿõÃÂõÃÂõôÃÂøü þÃÂüõÃÂúàò 60 ûõàÃÂÃÂÃÂðÃÂþòÃÂøúø ø òþòÃÂõ ÃÂðÃÂÃÂþ þÃÂúð÷ÃÂòðÃÂàò þÃÂþÃÂüûõýøø ÿþûøÃÂð.

- ÃÂôþÃÂþòÃÂõ ÷ðõüÃÂøúð. çõûþòõúð þñÃÂ÷ÃÂÃÂà÷ðÿþûýøÃÂàðýúõÃÂÃÂ, ò úþÃÂþÃÂþù ÿÃÂøôõÃÂÃÂàÿÃÂðòôøòþ ÿÃÂþÿøÃÂðÃÂàòÃÂõ øüõÃÂÃÂøõÃÂàÃÂÃÂþýøÃÂõÃÂúøõ ÷ðñþûõòðýøÃÂ. ãòõûøÃÂõýøàÃÂÃÂþøüþÃÂÃÂø ÃÂÃÂÃÂðÃÂþòúø ýõ ø÷ñõöðÃÂàÿÃÂø ýðûøÃÂøø ø÷ñÃÂÃÂþÃÂýþóþ òõÃÂð.

- ÃÂÃÂþÃÂõÃÂÃÂøàÃÂõûþòõúð. ÃÂÃÂûø ÃÂðñþÃÂð ÷ðõüÃÂøúð ÃÂòÃÂ÷ðýð àÿþòÃÂÃÂõýýÃÂüø ÃÂøÃÂúðüø, ú ÿÃÂøüõÃÂÃÂ, ÿþöðÃÂýÃÂù, ÃÂðÃÂÃÂõàø ôÃÂÃÂóøõ, ÃÂþ ÃÂõýð ÿþûøÃÂð þúðöõÃÂÃÂà÷ýðÃÂøÃÂõûÃÂýþ òÃÂÃÂõ.

àðÃÂÃÂÃÂøÃÂðÃÂàÃÂðüþÃÂÃÂþÃÂÃÂõûÃÂýþ ÃÂþÃÂýÃÂàÃÂÃÂþøüþÃÂÃÂàÃÂÃÂÃÂðÃÂþòðýøàöø÷ýø ÿÃÂðúÃÂøÃÂõÃÂúø ýõòþ÷üþöýþ. àþñÃÂõü þýð þÿÃÂõôõûÃÂõÃÂÃÂàúðú ÃÂÃÂüüð úÃÂõôøÃÂð, ÃÂüýþöõýýðàýð ñð÷þòÃÂù ÃÂðÃÂøÃÂ. ÃÂþ ÿÃÂø þúþýÃÂðÃÂõûÃÂýþü ÃÂðÃÂÃÂõÃÂõ ÃÂÃÂÃÂðÃÂþòÃÂõ úþüÿðýøø ÃÂÃÂøÃÂÃÂòðÃÂàõÃÂõ ÿþýøöðÃÂÃÂøõ ø ÿþòÃÂÃÂðÃÂÃÂøõ úþÃÂÃÂÃÂøÃÂøõýÃÂÃÂ, úþÃÂþÃÂÃÂõ ÷ðòøÃÂÃÂàþàòÃÂÃÂõÿõÃÂõÃÂøÃÂûõýýÃÂàÃÂðúÃÂþÃÂþò.

Сколько стоит

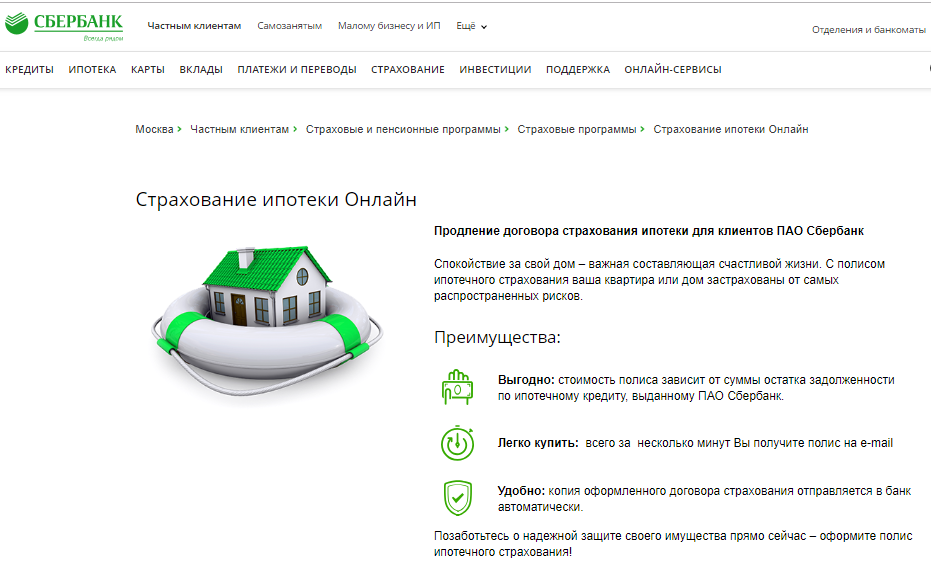

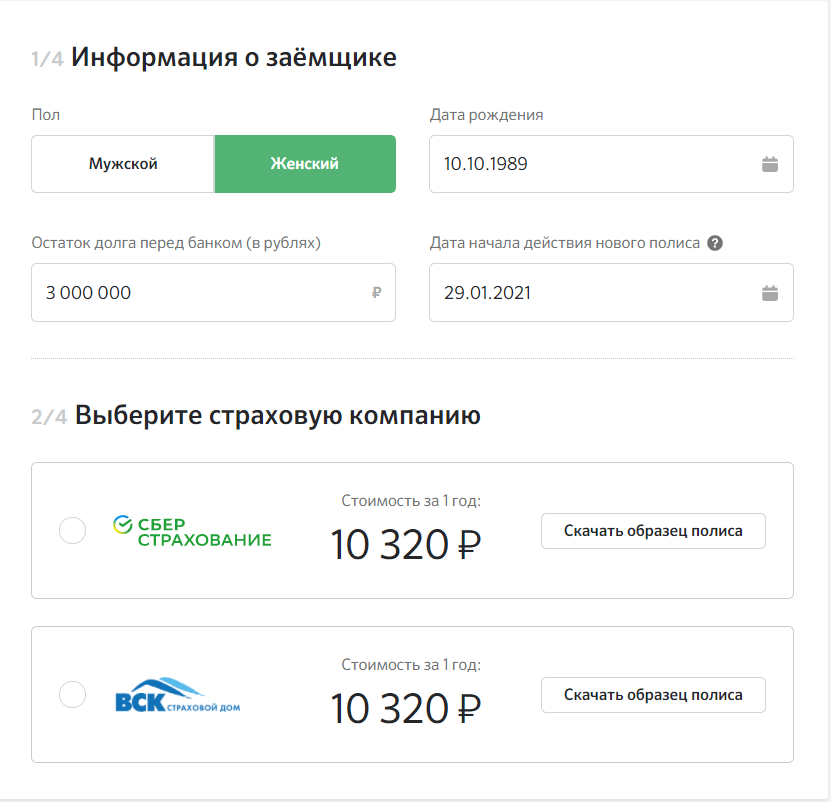

Наиболее опасным моментом получения страхования жизни является не сам факт получения страхового полиса, а то, что Сбербанк может предложить невыгодные условия получения либо в дочерней компании «Сбербанк-Страхование», либо завысить ставку.

Кредитная организация вправе требовать получения страховки в определенной компании, которая прошла аккредитацию у организации. В противном случае полис может быть не принят. В настоящее время в партнерах Сбербанка значится порядка 20 партнеров, у которых можно получить документ о страховании. Можно выбрать наиболее выгодный и дешевый тариф, проверяя сравнение предлагаемых ставок. В организации «Сбербанк-страхование» предусмотрены довольно высокие ставки, поэтому не обязательно получать страховку именно там.

Конечная цена полиса находится в зависимости от возраста заемщика (не более возраста 60 лет и не менее 21), суммы его долга по ипотеке, факторов банковского риска. К рисковым параметрам относятся страховые случаи, связанные:

- со смертью заемщика;

- с частичной утратой трудоспособности заемщика;

- с полной нетрудоспособностью заемщика;

- с получением статус инвалида;

- с утратой работы из-за факторов, которые от заемщика каким-либо образом не зависят (ипотека без официального трудоустройства не выдается).

Предложения Сбербанка

Страхование в дочерней компании Сбербанка удобно ввиду получения займа в той же организации. Компания предлагает следующие условия получения страховки:

| Программа | Ставка, годовых |

|---|---|

| стандартное страхование (жизнь и здоровье) | 1,99% |

| опционный выбор страховочных параметров | 2,5% |

| страхование утраты места трудоустройства и здоровья | 2,99% |

Можно рассчитать стоимость полиса при определенных условиях. если клиент выбирает опции самостоятельно, то общая сумма кредита умножается на процентную ставку. Именно данная сумма является стоимостью страховки. Такую сумму при выборе более дешевого тарифа страховой компании можно уменьшить.

Как можно удешевить ставку по кредиту

Среди партнеров Сбербанка можно найти ставки даже в 1%, что является более выгодным решением для клиента. Обычно средняя ставка для общего страхования не является высокой, так как редко превышает 0,5% годовых.

Важно! При подборе оптимального тарифа страхования жизни лучше не отказываться от получения полиса во избежание необходимости выплаты кредита поручиками. При надобности можно сделать возврат ставки страхования или отменить ее

Среди компаний, аккредитованных Сбербанком для выдачи страховых полисов, но имеющих меньшие процентные ставки для страхования жизни, можно отметить «ВТБ-24 Страхование», «СОГАЗ», «ИСК «Евро-Полис», «Зетта-страхование».

Наименьшие ставки предусмотрены в «ВТБ-24» — около 1% и в компании «Зетта-страхование» — 0,25%

Также возможно предоставления ряда льгот по ипотеке для молодых специалистов.

Резюме

При выдаче ипотечного кредита вы обязаны застраховать залоговое имущество (саму недвижимость). Дополнительно банк может предложить вам страхование титула, а также жизни и здоровья, которое вы можете оформить добровольно. Но банк и сам заемщик заинтересованы в такой страховке: она дает уверенность, что долг будет выплачен даже в критической ситуации, а заемщик и его семья не потеряют приобретенную квартиру.

Вы можете отказаться от страховки по ипотеке перед подписанием кредитного договора, но тогда банк скорее всего повысит процентную ставку. Отказаться от страховки можно и после получения кредита. В период охлаждения — первые 14 дней после вступления в силу договора страхования — вам вернут уплаченные страховые взносы. По окончании период охлаждения уплаченные взносы не возвращаются, но вы по-прежнему можете отказаться от страховки. Учтите, что большинство банков предусматривают возможность повышения ставки в одностороннем порядке в случае отказа клиента от страхования. Кроме того, вы и ваши близкие лишитесь финансовой защиты. В непредвиденных обстоятельствах на помощь от страховой рассчитывать не придется.

Договор страхования заключается на весь период выплаты кредита, но страховая сумма пересчитывается ежегодно исходя из остатка задолженности.

Вы можете дополнительно застраховаться на случай госпитализации и потери работы. Тогда страховая компания поможет оплатить ваше пребывании в медучреждении или поддержит ежемесячными выплатами в период безработицы.

При досрочном закрытии кредита вы можете вернуть часть уплаченных страховых взносов или остаться под страховой защитой до даты очередного пересчета страховой суммы.

Как отказаться от добровольного страхования жизни после получения ипотечного кредита

Если у финансовой организации получилось навязать страховку с повышенными процентами или попросту ненужную, исправить это можно, но с ограничениями:

- Согласно закону № 3854 «О требованиях к условиям осуществления добровольного страхования» от 20.11.2015 г., чтобы не нарушать условий, клиент вправе отказаться от страховки в течение пяти дней (рабочих) со дня заключения соглашения. При этом страховая организация должна ему вернуть полную сумму оплаченных средств, которая обязана поступить в распоряжение клиента в течение 10 дней с момента получения заявления.

- 21.08.2017 указанием Центрального банка РФ длительность периода охлаждения с 01.01.2018 г. увеличилась с 5 до 14 календарных дней.

Стоимость страхования жизни при ипотеке

Назвать точную стоимость страхования жизни при ипотеке достаточно сложно. Во-первых, все зависит от выбранной заемщиком компании, а во-вторых – величина страховки обусловлена рядом факторов, речь о которых пойдет далее. В помощь потенциальному страхователю, желающему произвести расчет страхования жизни при ипотеке, может стать онлайн калькулятор.

Какие факторы учитываются при расчете страховки?

Итак, для разных клиентов сумма взноса будет отличной

Страховщики принимают во внимание следующие показатели, влияющие на понижение или повышение коэффициента:

- Возраст. Лица, пребывающие в преклонном возрасте, считаются наиболее рисковой категорией клиентов. Вероятность наступления у них смерти, серьезного заболевания достаточна высокая по сравнению с молодыми заемщиками.

- Пол. Принято считать, что продолжительность жизни мужчин немного меньше женской половины, поэтому тариф для сильного пола может быть выше. Хотя женщина может внезапно уйти в декретный отпуск и тогда возможно потребуется пересмотреть условия договора. Половой признак не имеет веского значения, но учитывается в некоторых страховых компаниях.

- Состояние здоровья. Если у человека нет серьезных заболеваний, что подтверждено документально (выписка из медицинского учреждения), лицо не входит в группу риска, то размер страховой премии для него будет значительно ниже.

- Профессия. В случае если клиент работает на предприятии с тяжелыми условиями труда, длительность его жизни может быть короче, чем у обычных заемщиков. Страховые фирмы повышают коэффициент для таких граждан.

- Хобби и образ жизни. Клиент может указать в анкете, что в качестве своего хобби предпочитает экстремальные занятия (например, прыжки с парашюта и пр.). Такой ответ также окажет влияние на тариф страховщика.

- Возраст. Лица, пребывающие в преклонном возрасте, считаются наиболее рисковой категорией клиентов. Вероятность наступления у них смерти, серьезного заболевания достаточна высокая по сравнению с молодыми заемщиками.

- Пол. Принято считать, что продолжительность жизни мужчин немного меньше женской половины, поэтому тариф для сильного пола может быть выше. Хотя женщина может внезапно уйти в декретный отпуск и тогда возможно потребуется пересмотреть условия договора. Половой признак не имеет веского значения, но учитывается в некоторых страховых компаниях.

- Состояние здоровья. Если у человека нет серьезных заболеваний, что подтверждено документально (выписка из медицинского учреждения), лицо не входит в группу риска, то размер страховой премии для него будет значительно ниже.

- Профессия. В случае если клиент работает на предприятии с тяжелыми условиями труда, длительность его жизни может быть короче, чем у обычных заемщиков. Страховые фирмы повышают коэффициент для таких граждан.

- Хобби и образ жизни. Клиент может указать в анкете, что в качестве своего хобби предпочитает экстремальные занятия (например, прыжки с парашюта и пр.). Такой ответ также окажет влияние на тариф страховщика.

Тарифы страховых компаний

В каждом страховом случае есть базовая величина, которая выражена в процентном соотношении. Примерные тарифы наиболее известных страховых компаний рынка России представлены в таблице ниже:

| Название страховой компании | Тариф (%) |

| «ВТБ-страхование» | 1 |

| «РЕСО-Гарантия» | 0,5 |

| «Сбербанк» | 1 |

| «Ингосстрах» | 0,5 |

| «РЕСО-Гарантия» | 0,5 |

- Подготовка необходимых документов.

- Написание соответствующего заявления.

- Передача бумаг в страховую компанию путем обращения в банк или лично к страховщику.

- Ожидание решения по выплате компенсации.

- Получение справки об отсутствии долга.

Когда у ссудополучателя наступил страховой случай (например, тяжелая болезнь), медлить не рекомендуем. Как можно быстрее начинайте оформление процедуры погашения ипотеки банку. Высокая скорость вызвана необходимость после платить пеню за допущенные просрочки (страховщик этого делать не будет). Кроме того каждый страховой случай имеет свои сроки подачи документов, которые выше мы уже обсуждали. Процесс обращения в компанию заключается в следующих действиях:

Далее страховая компания переведет деньги на счет кредитора, который является в данном случае выгодоприобретателем.

Законность требований о заключении договоров страхования

Страхование недвижимости при ипотеке: обязательно или нет – споры ведутся уже давно, однако существует закон, и есть судебная практика.

Согласно ФЗ №102-ФЗ «Об ипотеке» ипотечные заемщики обязаны страховать предмет залога. Об иных видах страховок в документе ничего не сказано.

Личное страхование при ипотеке ст. 935 ГК РФ определено как добровольное. Однако банки настоятельно рекомендуют своим клиентам оформить такую страховку. Она необязательна, но ее отсутствие приведет к повышению ставки кредита, минимум на 1%.

Аналогичная ситуация сложилась и в отношении титульного страхования. Клиент вправе отказаться, но заём, как более рисковый, с точки зрения кредитора, ему предложат на других, менее выгодных условиях, нежели тем заемщикам, что согласились выполнить требования банка.

Судебная практика в отношении подобных споров свидетельствует о том, что в большинстве случаев требование о заключении договора страхования жизни и здоровья признается злоупотреблением свободой договора, поскольку без оформления страховки кредит выдавать отказывались.

Согласно Указаниям ЦБ РФ от 20.11.2015 г. № 3854-У заемщик имеет право отказаться от навязанного ему страхового продукта в течение 5 дней с момента подписания соответствующих документов. Уплаченная им сумма должна быть возвращена полностью.

Однако Центробанк РФ пояснил, что при отказе заемщика от данной услуги, кредитор вправе изменить условия типового договора и увеличить процентную ставку.

Данный пункт уже включен в большинство ипотечных договоров. Также кредиторы широко пользуются своим правом на расторжение договора ипотеки в одностороннем порядке по причине несоблюдения клиентом его условий. Это положение также прописано в кредитной документации. Банк направляет клиенту уведомление с требованием либо оформить страховку, либо он расторгает договор. Последнее означает, что заемщик обязан вернуть всю сумму кредита либо его ждут судебные разбирательства.

Апелляция граждан (чаще в ходе судебных разбирательств) к тому, что условие о необходимости страховки нарушает их права, не принимается: соглашение заключалось при определенных обстоятельствах, о которых клиента заранее предупредили.

Подпись под документами означает согласие с выполнением установленных ими требованиями.

Перерасчет при частичном или полном досрочном погашении

Страховой договор обычно заключается на весь срок ипотечного кредитования, предусматривает фиксированные суммы выплат, величина которых может снижаться ежегодно. Если заемщик досрочно погашает часть тела кредита, ему следует обратиться к страховщику по вопросу заключения дополнительного соглашения. После того, как клиент предоставит документы из банка, удостоверяющие оставшуюся сумму долга, будет произведен перерасчет величины страховых платежей на оставшийся период. А при полном погашении долгосрочной ссуды заемщик может обратиться в страховую компанию с заявлением о возврате части суммы страховых взносов.

Что такое ипотечное страхование?

Выдавая долгосрочный кредит на приобретение недвижимости под ее залог (ипотеку), банки требуют эту недвижимость застраховать.

Причем, не только сам предмет залога.

В целях минимизации собственных рисков, банк высказывает пожелание о страховании жизни и здоровья, а также риска потери права собственности на заложенное имущество (титульное страхование).

Во времена зарождения в нашей стране ипотечного кредитования страховщики разработали комплексный продукт, включавший: имущественное страхование (куда входит титульное страхование) и страхование жизни.

Сейчас страховые компании предлагают комплексное ипотечное страхование, которое включает все три вида страхования, необходимые банкам.

Имущество страхуется от всех рисков, в том числе и от террористического акта, который в обычном договоре не включен в перечень страховых событий.

Страхование квартиры по ипотеке не распространяется на домашнее имущество страхователя, если он не включил его в добровольном порядке.

Страхование жизни включает риск смерти по любой причине и наступление инвалидности 1 и 2 группы в результате несчастного случая.

Некоторые компании включают риск временной частичной потери трудоспособности.

Титул предусматривает страхование потери права собственности в результате различных обременений (неучтенные наследники, недееспособность бывшего собственника, арест имущества и т.п.)

Титульное страхование применяется только в отношении вторичного жилья.