Какие бывают риски при торговле на валютном рынке Форекс — 5 главных рисков

На сайте любого брокера мелким-мелким шрифтом будет написано «Торговля на валютном рынке сопряжена с риском потери капитала».

К сожалению, это действительно так. С какими же рисками чаще всего встречаются трейедры? И как их избежать?

Риск 1. Изменение курса

Самое простое и банальное – рынок иногда идёт против трейдера и съедает весь депозит. Единственный способ защититься от этого риска – установить защитный приказ под названием «Stop Loss».

Принцип Стоп Лосса в следующем – когда цена доходит до определенного значения, брокер автоматически закрывает сделку, даже если трейдер не сидит в этот момент за компьютером.

Уровень «Лося» нужно устанавливать в момент открытия торговой позиции, поскольку рынок способен на резкие ценовые колебания (особенно при выходе важных экономических новостей).

В каких случаях желательно устанавливать больший или меньший Стоп Лосс? Этот вопрос подробно рассмотрен в материале «Торги на валютной бирже».

Риск 2. Возникновение паники

Первый приступ паники вы почувствуете уже тогда, когда откроете первую позицию на рынке и увидите минус на счете из-за уплаченного спреда.

Паника становится причиной потери власти над рассудком – трейдер слепо следует эмоциям. Спекулянты могут открывать позиции там, где не надо, закрываться раньше положенного срока и т.п.

Риск 3. Психологический риск

Рынок – большое сборище людей. Люди влияют друг на друга. Поэтому, когда все покупают доллары по 80 руб. в расчете на рост их стоимости – как тут удержаться? Если толпа продает рухнувшие акции Сбербанка – где найти повод для оптимизма и уверенности в росте?

Трейдер не должен следовать психологии толпы. Он обязан думать собственной головой, если не хочет потерять деньги. Рынок не желает, чтобы отдельно взятые личности зарабатывали: чем больше заработают одни, тем меньше получат другие.

Отсюда следствие – все окружающие вас люди на валютном рынке – ваши враги, мечтающие заполучить ваши деньги. Так что не поддавайтесь толпе, если не хотите слиться.

Риск 4. Нерыночный риск

Потеря денег может произойти вследствие нерыночных причин. Простой пример – вы открыли сделку, еще не выставили Стоп Лосс, а в квартире вдруг погас свет. Вышла новость, рынок пошел против вас, и пока электрики копошились с проводами, депозита как не бывало.

Риск 5. Риск потери депозита при торговле с кредитным плечом

Допустим, доллар стоит 60 рублей. У нас есть 6000 руб., кредитное плечо отсутствует. Сколько долларов мы можем купить? 6000/60 = 100$. В каком случае мы потеряем депозит? Когда 1 доллар будет стоить 0 рублей.

А если мы используем плечо 1:10? Теперь мы открываем сделку на сумму, в десять раз превышающую имеющуюся. То есть на 60 000 рублей. Итого мы купили 1 000 долларов. На сколько должен подешеветь доллар, чтобы мы лишились всех денег (у нас 6 000 руб.)?

На 6 рублей. Если тысяча купленных долларов подешевеет на 6 рублей, общий убыток составит 6 000 руб. – все наши деньги. Результат – мы вылетели с рынка.

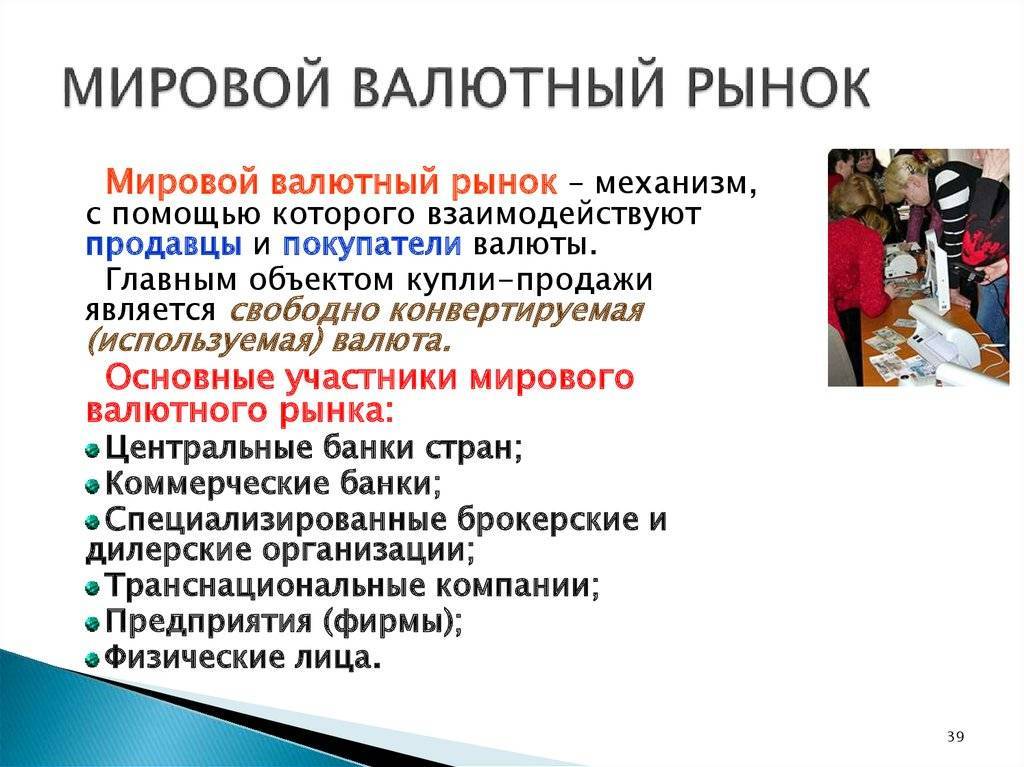

Валютный рынок это

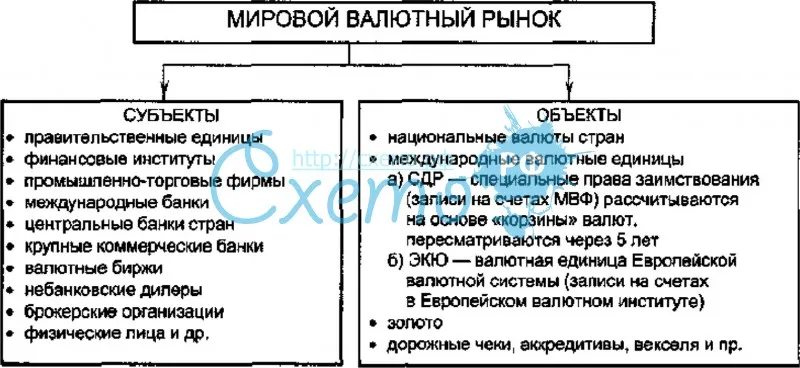

Инвестиционный рынок состоит из большого количества частей, одной из которых является валютный рынок

Для того чтобы трейдеру или инвестору добиваться отличных результатов во время торговли и обращения с финансовыми инструментами важно иметь представление о самых важных составляющих мирового инвестиционного рынка

История появления валютных рынков начала зарождаться еще в период существования Древнего Рима. Еще в те далекие времена существовали отношения по обмену валютой между разными странами мира. Во время существования Руси даже были такие люди, которых еще называли «менялы». Для них валюта была средством заработка. Эти люди оказывали услуги по размену денег. При этом они получали оплату за них.

Однако первые валютные рынки в привычном их понимании начали зарождаться в 19 веке. Сначала начали появляться национальные валютные рынки. Именно благодаря им каждый желающий мог приобрести валюту любой страны мира. В это же время развитие получила и фондовая биржа.

Современный валютный рынок практически безграничен. Форекс брокеры и многие другие его участники имеют возможность покупать валюту любой страны мира, не выходя из дома. Главное только иметь доступ к интернету и совершать сделки по купле-продаже валюты.

Валютный рынок это наиболее важная часть мирового хозяйства, которая очень чутко реагирует на политические и экономические события любой страны.

Характеристики рынка Forex

Валютный рынок Форекс является уникальным благодаря следующим характеристикам:

- Огромный объем торгов, самый ликвидный рынок в мире;

- Распределение по всему миру;

- Круглосуточный режим работы (кроме субботы и воскресенья);

- Разнообразие факторов, влияющих на курсы валют;

- Низкий уровень маржи по сравнению с другими рынками;

- Использование кредитных плеч, для увеличения размера прибыли (или убытка, в случае ошибочной сделки).

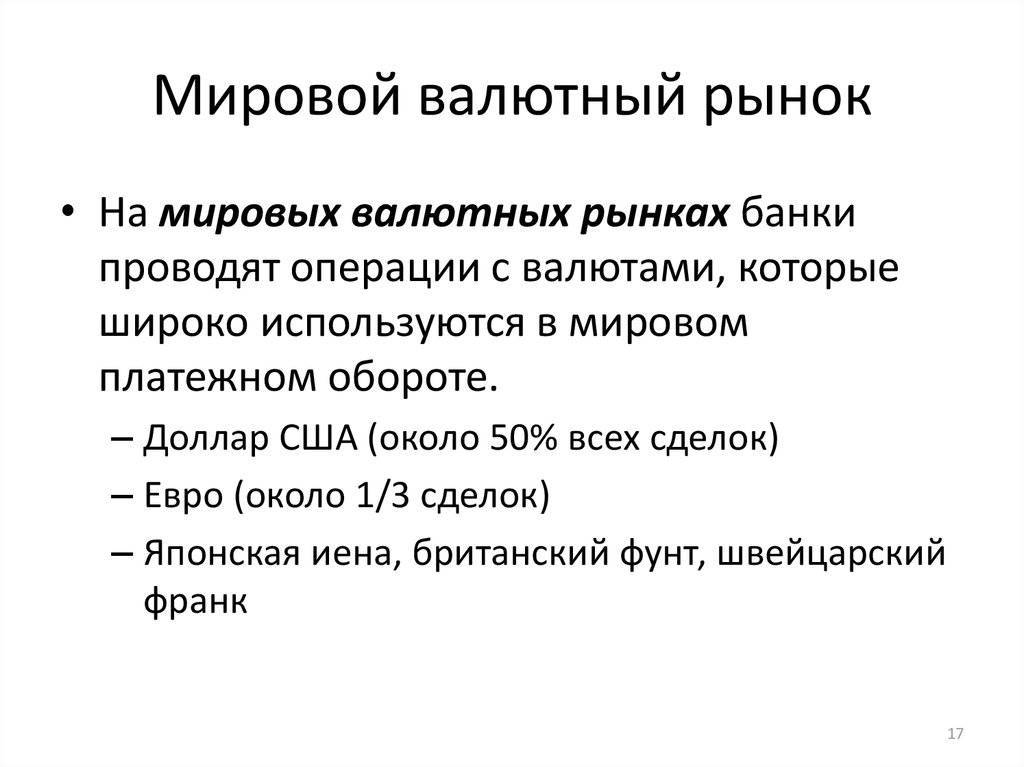

Рынок Forex считается наиболее близким к идеальному рынку совершенной конкуренции, несмотря на валютные интервенции со стороны центральных банков разных стран. Из-за внебиржевой природы валютных рынков существует множество торговых площадок, на которых торгуются различные валютные инструменты. Это подразумевает, что существует не один, а несколько разных курсов одной валюты, в зависимости от того, кто производит обмен валюты (банк или маркетмейкер) и где они находятся. На практике курсы валют близки друг к другу из-за арбитража и ориентируются на курсы валют, устанавливаемые в Лондоне.

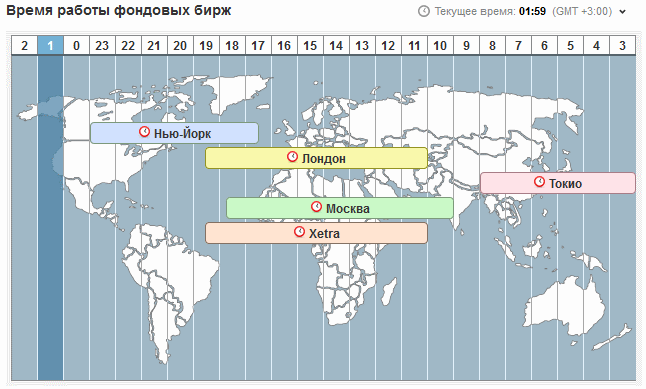

Основными центрами Форекс торговли являются Лондон, Нью-Йорк, Токио, Гонконг и Сингапур. Торговля на Форекс происходит круглосуточно, за исключением выходных дней. По окончании азиатской торговой сессии начинается европейская сессия, за ней следует североамериканская сессия, затем снова азиатская торговая сессия. Колебания валютных курсов зависят от денежных потоков, новостей и статистических данных. Наибольшее влияние на курсы валют оказывают изменения в структуре Валового внутреннего продукта (ВВП), инфляция, процентные ставки, дефицит бюджета и торгового баланса страны. Основные новости Форекс публикуются в средствах массовой информации, часто в определенное время, поэтому множество инвесторов и спекулянтов одновременно узнают новость и начинают совершать сделки на рынке Форекс в зависимости от поступившей информации.

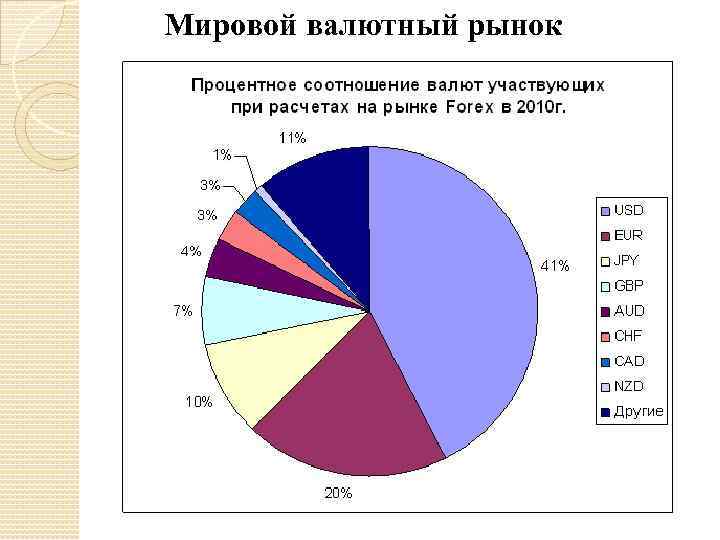

Поскольку валюты торгуются парами, валютный рынок Forex не устанавливает абсолютное значение валюты, а определяет ее относительную стоимость, устанавливая рыночную цену одной валюты относительно другой. Таким образом, каждая Форекс пара обозначается XXX / YYY, где XXX и YYY — международный трехбуквенный код ISO 4217 участвующих валют. Первая валюта (XXX) — это базовая валюта, котируемая по отношению ко второй валюте (YYY), называемая валютой котировки. Например, котировка EUR/USD 1.5465 — курс евро, выраженный в долларах США, что означает 1 евро = 1,5465 доллара. Большинство валютных курсов относительно доллара США указывается с долларом США в качестве базовой валюты (USD/JPY, USD/CAD, USD/CHF). Исключением являются британский фунт (GBP), австралийский доллар (AUD), новозеландский доллар (NZD) и евро (EUR), где USD является контрвалютой (GBP/USD, AUD/USD, NZD/USD, EUR/USD). Факторы, влияющие на XXX, будут влиять как на XXX / YYY, так и на XXX / ZZZ. Это вызывает положительную валютную корреляцию между XXX / YYY и XXX / ZZZ. На рынке Forex валютными парами с наибольшим оборотом являются:

- EUR/USD;

- USD/JPY;

- GBP/USD.

Фондовый рынок: как он работает

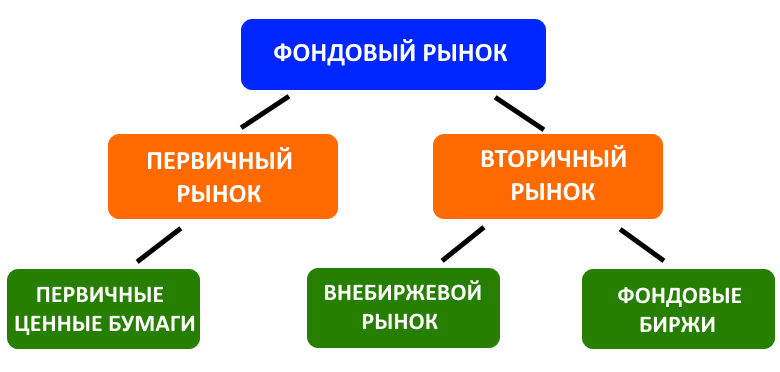

В свою очередь, фондовый рынок (рынок ценных бумаг) на макроуровне делится на первичный и вторичный. Первичный фондовый рынок во многом определяет эффективность экономики страны и производит размещение впервые выпущенных ценных бумаг. Такие бумаги обычно приобретаются крупными индивидуальными и институциональными (инвестиционные фонды, страховые организации и др.) инвесторами.

Сам процесс первичного размещения называется IPO (Initial Public Offering) и проводится банками-андеррайтерами: например, одно из самых крупных IPO в 2010 году провёл китайский банк Agricultural Bank of China, который привлёк 22,1 млрд. долларов США. 24 мая 2011 года состоялось IPO российской интернет-компании «Яндекс», в ходе первой торговой сессии на американской бирже Nasdaq её акции прибавили в цене 55,4 %.

Во вторичный фондовый рынок входят внебиржевой рынок и фондовые биржи. Фондовая биржа — это организатор торговли на рынке ценных бумаг. Доступ на нее возможен только с помощью фондового брокера, сервера которого транслируют заявки клиентов на сервера биржи. Основные функции фондовой биржи:

- Предоставление места и инфраструктуры

- Роль центрального контрагента

- Гарантия сделок

- Законная передача прав собственности

- Выявление рыночной цены

- Разработка норм и правил торговли

В отличие от первичного, вторичный рынок используется с разными целями. Тут уже более заметно действие спекулянтов, которые покупают ценные бумаги по низкой цене, а затем стараются продать их по более высокой.

Причем как и на валютном рынке, у многих фондовых брокеров бумаги возможно «шортить», т.е. зарабатывать на понижении без реального владения активом. Однако эта возможность обычно есть только для самых главных бумаг, а плечо гораздо ниже, чем на форекс (обычно не более 1:4). На внебиржевом рынке ценных бумаг сделки совершаются напрямую, без посредничества биржи — например, так может происходить покупка акций малых предприятий, не имеющих листинг на Московской бирже.

В мире существует множество фондовых бирж: Нью-йоркская, Франкфуртская, Лондонская, Московская… доступ к ним, как говорилось выше, предоставляется с помощью лицензированных по местному законодательству фондовых брокеров. Известная цена актива и минимум посредников делает этот рынок гораздо более прозрачным и защищенным для его участников.

Как правило, на каждой бирже обращаются активы преимущественно своей страны — хотя, например, на площадке Санкт-Петербурга представлено несколько десятков американских акций и расчеты ведутся в долларах. При этом брокеры могут предоставлять доступ не только на свои, но и на зарубежные биржы — так, Interactive Brokers позволяет покупать и продавать акции на более, чем двадцати мировых площадках.

Отличительной особенностью фондового рынка является наличие депозитария для хранения ценных бумаг — в случае банкротства брокера могут пострадать только денежные средства на счетах клиентов, тогда как активы по запросу должны быть просто переведены в другой депозитарий.

Роль фондовых брокеров могут выполнять и относительно крупные банки — ввиду большого числа банковских банкротств последних лет в России некоторым участникам фондового рынка уже приходилось сталкиваться с необходимостью перевода своих активов в другой депозитарий.

Фондовые биржи открыты в разное время по рабочим дням в течение 6-9 часов. При открытии биржи возможны сильные гепы на акции — по причинам, рассмотренным выше в валютном разделе.

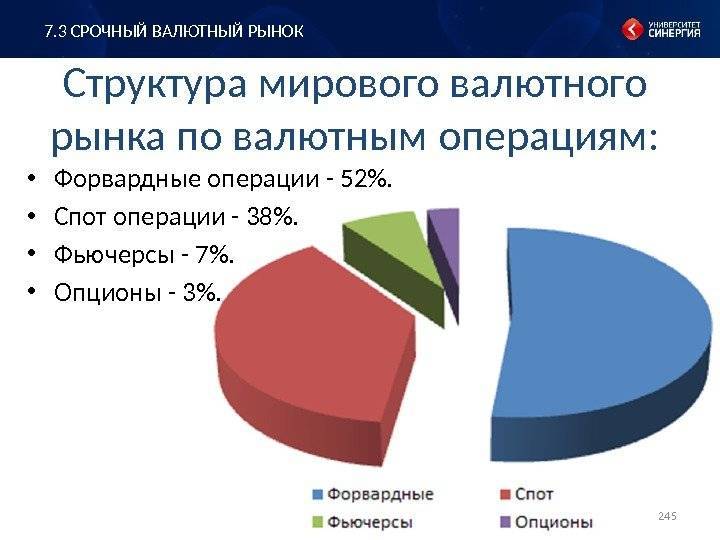

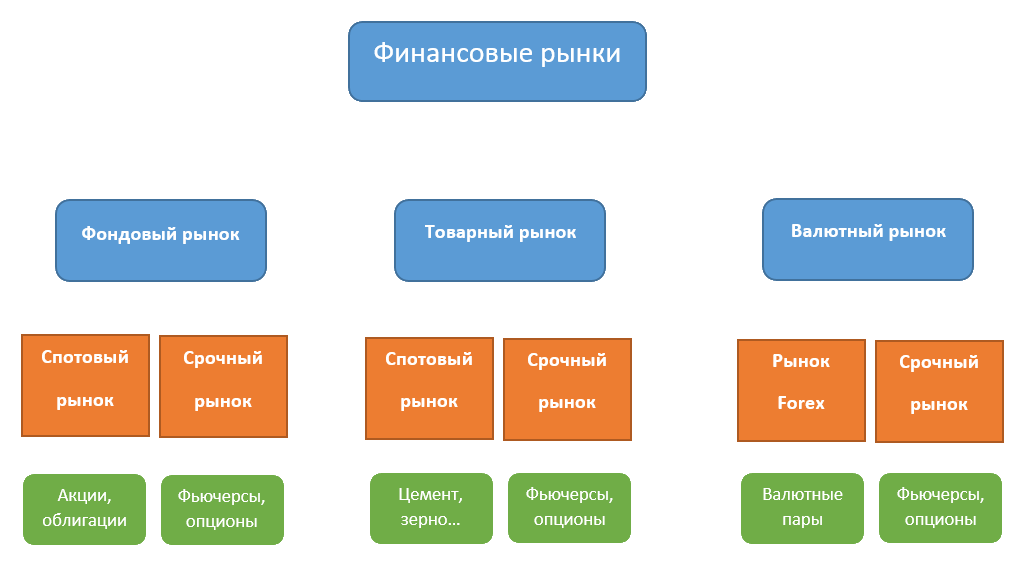

P.S. Кроме того, по сроку исполнения договора можно выделить так называемый спот рынок (spot market), на котором все операции выполняются по текущим ценам (с исполнением обязательств в реальном времени при наличном расчете с разницей не более чем в 2-3 дня) и срочный рынок (forward market), где сделка также заключается в реальном времени, но исполняется спустя определенное время по курсу, установленному в момент заключения сделки. Такое разделение есть как на фондовой, так и на товарной и валютной секции биржи.

Среднедневной оборот кассовых и форвардных конверсионных операций российского валютного рынка*

Вид операций | Млрд. дол. | Доля в мировом обороте, % |

Операции спот | 41,9 | 4,2 |

Форвардные сделки | 1,1 | 0,3 |

Валютные свопы | 18,3 | 1,1 |

Совокупный оборот | 61,3 | 2,1 |

* Основные показатели внутреннего валютного рынка России представлены Банком России за апрель 2007 г. по методологии Банка Международных Расчётов в рамках программы Triennial Central Bank Survey of Foreign Exchange and Derivatives Market Activity.

Как видно из таблицы, доля внебиржевых операций спот в совокупном обороте российского валютного рынка наиболее значительна. В качестве главных субъектов торговли валютой в России выступают крупнейшие банки с собственными электронными торговыми системами.

К числу основных организаторов торговли на российском валютном рынке относятся биржи. В 1992-1993 гг. по инициативе Центрального банка России были учреждены ММВБ в Москве и ряд региональных бирж, в т.ч. в Санкт-Петербурге. Исторически наши биржи складывались как универсальные биржи. На ММВБ в 1993г. появился первый электронный, информационно-открытый, обеспечивающий участникам свободный доступ, механизм торгов. Правда, это был механизм рынка ГКО. Сегодня биржа ММВБ – крупнейший игрок на всех сегментах финансового рынка.

Среди российских бирж в настоящий момент также биржа «Санкт-Петербург» в рамках группы РТС развивает проект, целью которого является биржевая форма работы на международном валютном рынке (речь идет о валютных фьючерсах). Данный проект позволяет включить валютный рынок Forex в российское правовое поле, а также привлечь большее количество мелких участников.

Революционный характер изменений проявляется в том, что Интернет открывает доступ практически для неограниченного числа инвесторов. Сделки теперь осуществляются на основе удаленного доступа. Forex сегодня не является “рынком” в традиционном смысле этого слова. Он не имеет конкретного места совершения сделок, как, например, валютная или фондовая биржа. Это именно арена сделок. Торговля происходит с помощью электронных торговых систем (ЭТС) и через компьютерные терминалы банков, бирж и различных внебиржевых организаций одновременно во всем мире. Так как практически в каждом из часовых поясов (Сидней, Токио, Гонконг, Франкфурт, Лондон, Нью-Йорк и т.д.) есть дилеры, желающие купить или продать валюту, то валютный рынок с появлением Интернет работает 24 часа в сутки, и обмен валюты не прекращается в течение всей рабочей недели. Современный валютный рынок технологически можно рассматривать как электронную организацию торговли на основе удаленного доступа.

Основные объемы на рынке Forex делают крупнейшие мировые коммерческие банки, совершая конверсионные операции, как в интересах своих клиентов, так и за свой счет. Тем не менее, прогресс в области компьютерных технологий позволил и в этой сфере финансов найти область приложения для средств более мелких (в том числе индивидуальных) инвесторов. Появляется все большее количество валютных брокеров, банковских и биржевых структур по обслуживанию валютных операций, которые открывают доступ всем частным инвесторам на Forex через Интернет, осуществляя торги. Появляются также специализированные информационные системы, предоставляющие открытый доступ к информации и ее равному распределению. Складывается глобальная информационная система торговли, открытая для всех.

Рынок Forex организован как территориально-распределенный рынок. Имеется в виду, что рынок Forex – это глобальный рынок, участники которого распределены по всему миру, но совершают операции на единой электронной площадке. Forex представляет собой систему взаимодействующих между собой региональных валютных рынков. Наиболее значительными из них можно считать Азиатский (Токио, Сингапур, Гонконг), Европейский (Лондон, Франкфурт на Майне, Цюрих) и Американский (Нью-Йорк, Чикаго, Лос-Анджелес) рынки. Можно также говорить о существовании национальных валютных рынков (например, валютный рынок России) с широким комплексом валютных операций.

В связи с расположением мировых региональных валютных рынков в различных часовых поясах можно сказать, что международный валютный рынок работает круглосуточно. Свою работу в календарных сутках он начинает на Дальнем Востоке, в Новой Зеландии (Веллингтон), проходя последовательно часовые пояса – в Сиднее, Токио, Гонконге, Сингапуре, Москве, Франкфурте на Майне, Лондоне и заканчивая день в Нью-Йорке и Лос-Анджелесе.

Финансовые инструменты валютного рынка Forex

Спот

Спотовая сделка — это двухдневная сделка по поставке (за исключением сделок между долларом США, канадским долларом, турецкой лирой, евро и российским рублем, которые рассчитываются на следующий рабочий день). Эта сделка представляет собой «прямой обмен» между двумя валютами, имеет самые короткие временные рамки, включает в себя наличные деньги, а не контракт.

Спотовая торговля является одним из наиболее распространенных видов торговли на рынке Форекс. Часто форекс-брокер взимает небольшую комиссию с клиента за перенос истекающей позиции в новую аналогичную позицию для продолжения торговли. Этот сбор за перенос позиции называется «плата за своп».

Форвард

Одним из способов уменьшения валютного риска является форвардная сделка. В этой сделке деньги фактически не переходят из рук в руки, пока не будет достигнута договоренность о будущей дате. Покупатель и продавец договариваются об обменном курсе на любую дату в будущем, и сделка происходит в эту дату, независимо от рыночного курса.

Продолжительность сделки может быть один день, несколько дней, месяцев или лет. Дата и другие параметры форвардного контракта определяются и согласовывается обеими сторонами сделки.

Беспоставочный форвард

Банки и крупные форекс-брокеры предлагают форвардные контракты, которые являются производными инструментами, но не имеют реальной возможности поставки. Беспоставочные форварды популярны среди валют, которые имеют ограничения по торговле (например, аргентинское песо).

Хеджер на валютном рынке может хеджировать такие риски только с помощью беспоставочных форвардов, поскольку валюты, имеющие ограничения на торговлю, не могут торговаться на открытых финансовых рынках.

Своп

Наиболее распространенным видом форвардных сделок является валютный своп. В свопе две стороны обменивают валюты в течение определенного периода времени и соглашаются отменить сделку на более поздний срок. Свопы не являются стандартизированными контрактами и не торгуются через биржу.

Фьючерс

Фьючерсы являются стандартизированными форвардными контрактами и обычно торгуются на фьючерсной бирже. Средняя продолжительность контракта составляет около 6 месяцев. Валютные фьючерсные контракты — это контракты, в которых указан стандартный объем конкретной валюты, подлежащей обмену на определенную дату расчета. Таким образом, валютные фьючерсные контракты аналогичны форвардным контрактам с точки зрения обязательств, но отличаются от форвардных контрактов тем, как они торгуются.

Кроме того, Форекс фьючерсы рассчитываются ежедневно, устраняя кредитный риск, существующий в форвардах. Они обычно используются международными корпорациями для хеджирования своих валютных позиций. Кроме того, они торгуются спекулянтами, которые надеются извлечь выгоду из своих ожиданий относительно изменений обменного курса.

Опцион

Опцион на иностранную валюту (FX опцион) является производным финансовым инструментом. Владелец опциона имеет право, но не обязательство обменять деньги, номинированные в одной валюте, на другую валюту по заранее согласованному обменному курсу на указанную дату. Рынок FX опционов является крупнейшим в мире и наиболее ликвидным среди опционных рынков.

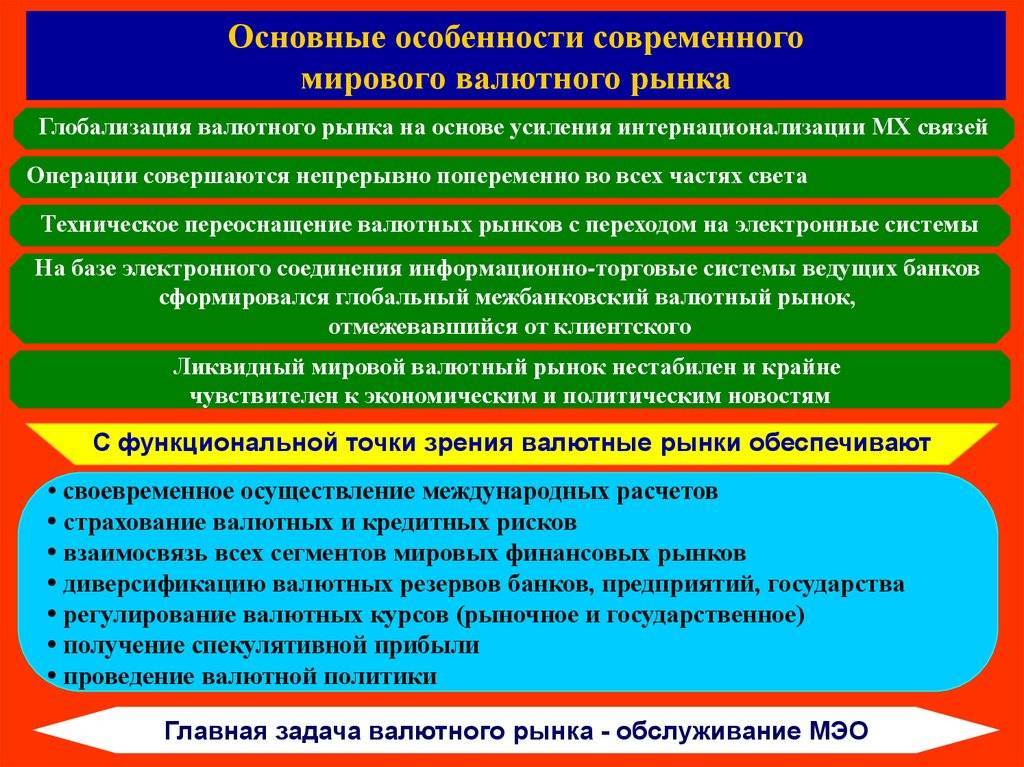

Основные функции валютного рынка

Вообще изначально валютный рынок был создан, прежде всего, для обеспечения текущих взаиморасчетов и определения текущих котировок национальных валют. Но постепенно его функции расширились и его значение возросло.

В современной мировой экономике валютный рынок осуществляет следующие функции:

- Быстрое осуществление текущих международных финансовых расчетов;

- Определение текущих валютных курсов;

- Регулирование национальных валютных курсов;

- Диверсификация государственных валютных резервов;

- Страхование всех видов валютных рисков;

- Обеспечение функционирования единой международной валютной системы;

- Проведение национальной валютной политики государств;

- Проведение согласованной международной экономической политики в рамках всего мирового хозяйства.

Все эти функции являются важными и обеспечивают существование мировой экономики на основании свободных рыночных принципов.

Значимость валютного рынка

Современный развитый валютный рынок и новейшие технические средства, помогают значительно снизить затраты на проведение финансовых операций и повысить их доступность, что способствует общему росту экономики, свободному эффективному использованию и перераспределению капитала.

Современный валютный рынок позволил создать международную систему финансовых структур, которые свободно могут обмениваться финансовыми ресурсами, эффективно управлять финансовыми потоками внутри государств и вести свободную торговлю между компаниями разных стран. Появились также и развитые схемы страхования от финансовых и иных возможных рисков для государств, предприятий, корпораций, частных инвесторов и обычных граждан.

Всё это помогает снижать издержки для конечных клиентов и потребителей, повышая доступность финансовых услуг для всех субъектов, поскольку издержки снижаются, любые риски страхуются – услуги дешевеют. В конечном счёте, выгоду получают и профессиональные участники рынка, и обычные граждане. Всё это ведёт к бурному развитию экономики всех стран, которая основывается, прежде всего, на свободных рыночных принципах.

Таким образом, развитие валютного рынка способствовало увеличению объема мировой экономики в несколько раз в течение последних двух-трех десятилетий.

Международная система торговли на валютном рынке помогает определять рыночные курсы национальных валют, которые затем устанавливаются Центробанками на ежедневной основе. Эти котировки используются для взаиморасчетов между организациями и гражданами, как внутри страны, так и между иностранными партнерами.

Профессиональная помощь в торговле на валютном рынке — обзор ТОП-3 брокерских компаний

Чтобы спекулировать валютой, нужно выбрать брокера – компанию, которая будет исполнять ваши торговые приказы на рынке.

Ниже представлен список фирм, которые считаются наиболее надежными и перспективными.

1) Альпари

Брокер Альпари предлагает трейдерам три торговых счета на выбор. Есть счет «Nano» — центовый, для успешных торгов требуется 1-2 доллара, не более. Для более состоятельных клиентов – «Standard» (минимальный депозит равен 100 долларам) и ECN (профессиональный).

Таким образом, можете попробовать реальную торговлю на центовом счете, а потом перейти на стандартный. ECN пока лучше не трогать.

Не хотите торговать сами? Инвестируйте в ПАММ-счета и получайте стабильные прибыли.

Видео о вложениях в ПАММ-счета Альпари:

Альпари предоставляет отличные обучающие программы, причем совершенно бесплатно. Ежедневно профессионалы делают обзоры рынков, чтобы трейдеры могли успешно спекулировать в течение дня.

2) ТелеТрейд Групп

Вы видели когда-нибудь рекламные баннеры ТелеТрейд с Еленой Летучей в перчатках? Так вот, вам предлагал свои услуги один из крупнейших российских брокеров. Компания лицензирована Центральным Банком РФ.

Перед реальной торговлей желательно открывать учебные счета и практиковаться на них. Все сделки совершаются через популярную платформу МетаТрейдер 4 с интуитивно простым интерфейсом.

Отзывы доказывают, что ТелеТрейд – проект вполне надежный и перспективный, здесь можно успешно зарабатывать деньги.

3) Forex Club

В компании Форекс Клуб трейдеры торгуют не только валютой, но и акциями крупнейших российских компаний. Есть даже возможность зарабатывать на биткоинах – курс этой криптовалюты недавно превысил стоимость золота.

Существует несколько типов торговых терминалов: МетаТрейдер, Rumus (уникальная разработка компании), Libertex (терминал для торговли в Интернете, скачивать не нужно). Условия вполне выгодные, регулярно проводятся акции и конкурсы.

Обучающих материалов не особо много, но по базовому курсу информация исчерпывающая.

Факторы, влияющие на колебания курсов валют

Курсы валют

На обменные курсы валют влияет множество макроэкономических факторов. Постоянно меняющиеся события влияют на факторы спроса и предложения, соответствующим образом меняется цена одной валюты относительно другой. На спрос и предложение влияет не один элемент, а сочетание нескольких факторов. Они подразделяются на три основные категории:

- Экономические факторы;

- Политическая конъюнктура;

- Психология рынка.

Экономические факторы

К ним относятся экономический курс, распространяемый Центробанками и правительствами стран, состояние экономики, раскрываемое в экономических отчетах и другие экономические показатели.

- Экономический курс включает государственную налогово-бюджетную политику и денежно-кредитную политику (средства, с помощью которых Центральный банк и правительство влияют на «стоимость» денег, что отражается на уровне процентных ставок).

- Дефицит или профицит государственного бюджета. Валютный рынок негативно реагирует на увеличение дефицита государственного бюджета и позитивно на сокращение бюджетного дефицита. Курс национальной валюты изменяется относительно курсов зарубежных валют.

- Баланс торговых отношений. Товарооборот между странами характеризует спрос на товары и услуги, что в свою очередь увеличивает или уменьшает спрос на валюту для ведения международной торговли.

- Уровень инфляции. Как правило, валюта теряет в цене, если в стране высокий уровень инфляции. Это связано с тем, что инфляция уменьшает покупательскую способность валюты и, соответственно, спрос на нее.

- Экономический рост. Статистические данные по ВВП, уровню занятости, розничным продажам показывают уровень экономического роста и состояние экономики. Чем устойчивей экономика страны, тем выше спрос на ее национальную валюту.

Политическая конъюнктура

Внутренние и международные политические события могут оказать большое влияние на валютные рынки. Политические потрясения и нестабильность могут оказать негативное влияние на экономику страны. Кроме того, события в одной стране региона могут вызвать положительный или отрицательный эффект в соседней стране и повлиять на ее национальную валюту.

Психология рынка

Психология участников рынка влияет на курсы валют. Различные политические и экономические события могут привести к резкому изменению котировок, что в свою очередь тоже повлияет на психологию участников валютного рынка. К основным факторам, которые оказывают влияние на психологический настрой инвесторов, относятся:

- Бегство в качество. В случае сильных рыночных потрясений инвесторы предпочитают выводить свои финансы в надежные активы. На эти активы повысится спрос, что в свою очередь приведет к росту цен. Традиционными убежищами во время финансовых кризисов всегда были доллар США, швейцарский франк, золото.

- Долгосрочные тенденции. Котировки валют часто движутся в определенном направлении. Хотя валютные рынки не имеют сезонных факторов спроса, на них оказывают влияние экономические циклы. Анализ экономических циклов позволяет предугадать долгосрочное движение валютной пары на основе политических и экономических событий.

- «Покупай на слухах, продавай на фактах». Эта рыночная пословица отражает влияние определенного фактора до того, как он произойдет. Когда ожидаемое событие происходит, рынок Форекс часто реагирует на него не так, как ожидает большинство участников валютного рынка.

- Экономические показатели. Многие экономические показатели оказывают сильное влияние на психологию участников рынка Forex. Часто психология рынка оказывает более сильное влияние на цены, чем реальный экономический эффект от опубликованного экономического показателя.

- Технический анализ. Как и на других рынках, движения валютных пар рисуют графические модели, которые используются участниками валютного рынка для прогнозирования дальнейшего движения рынка. Множество трейдеров изучает графики Фррекс, чтобы идентифицировать такие модели.

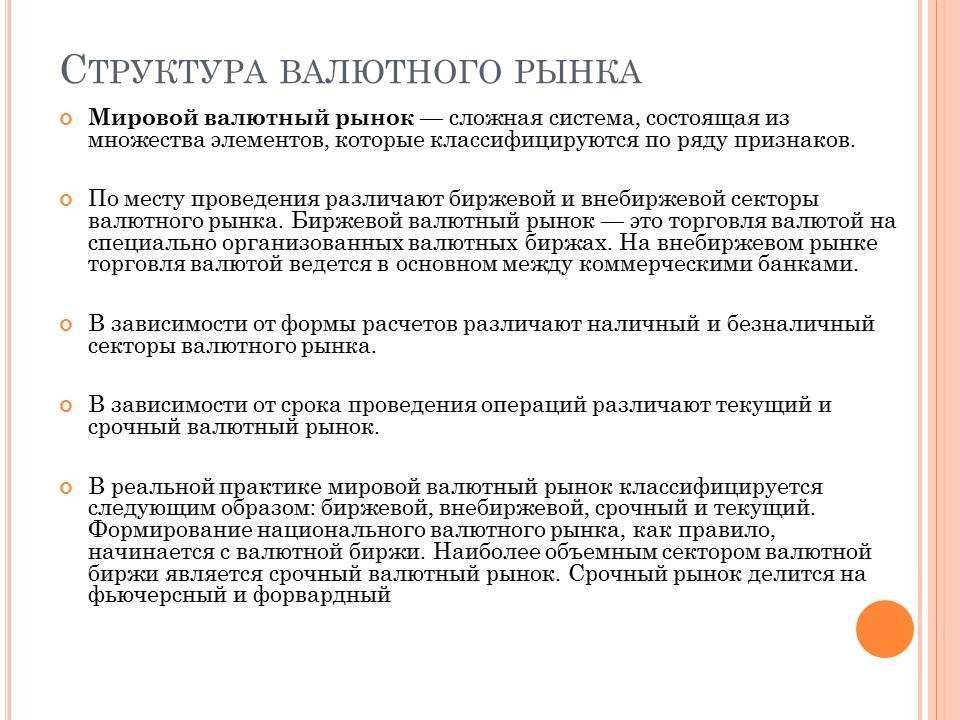

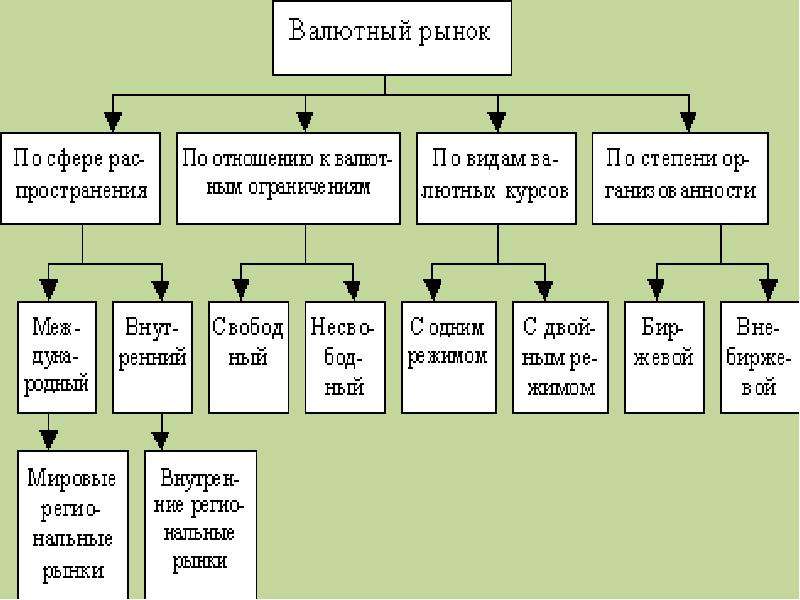

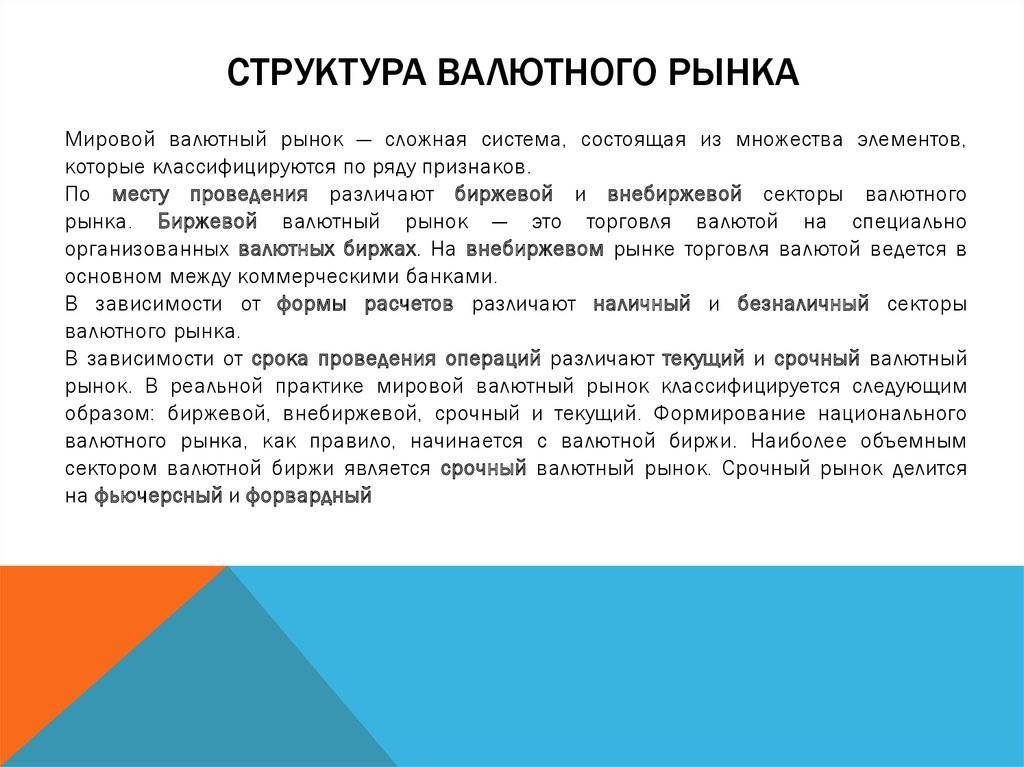

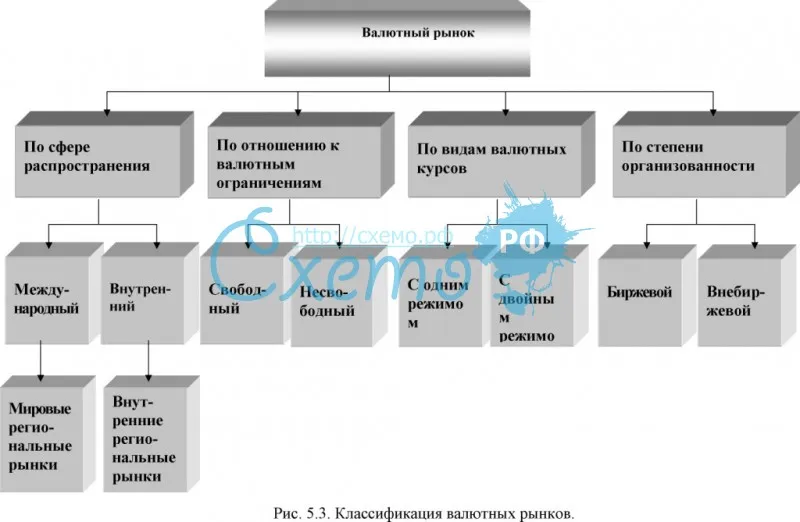

По каким признаками классифицируется валютные рынки — ТОП-6 главных признаков

Валютный рынок – это нечто единое целое, однако экономисты (да и сами трейдеры) всячески дробят его на составные части.

Существует семь ключевых признаков для дифференциации бирж Форекса, охарактеризуем их.

Признак 1. По сфере распространения валютных сделок

Большая часть Форекс-брокеров предоставляет трейдерам возможность торговать только на национальных рынках – внутри России, стран СНГ и т. п. Однако крупные компании (такие как Финам, о котором поговорим ниже) открывают путь на мировые рынки.

Начинающий трейдер особой разницы между национальным и мировым сегментами валютного рынка не почувствует, но на заработки профессионалов этот параметр влияет, причем достаточно сильно.

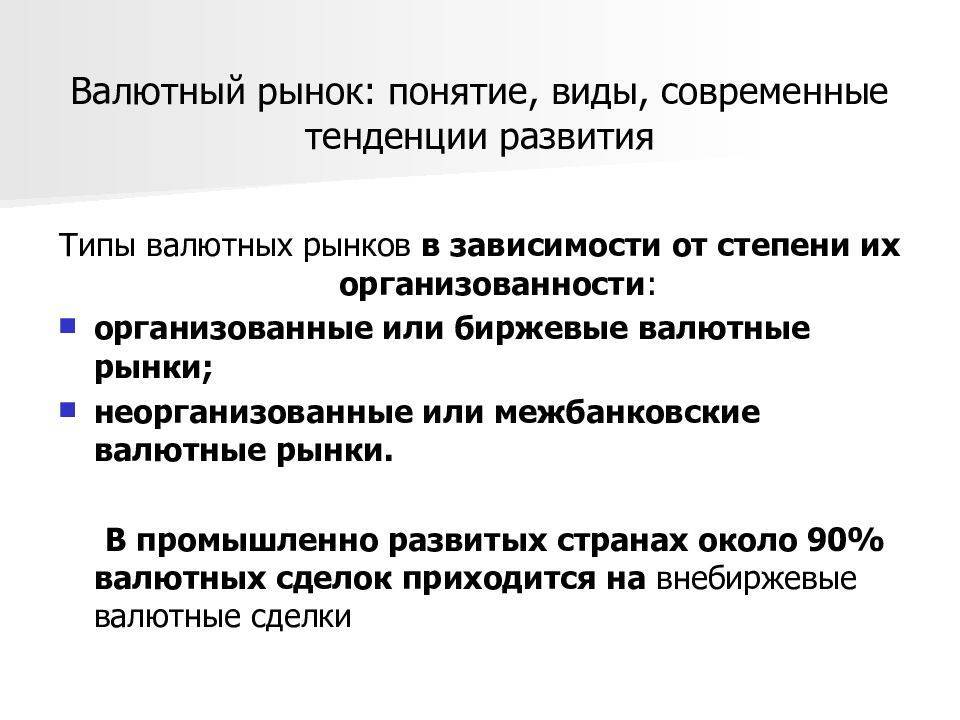

Признак 2. По степени организации

Этот критерий, конечно, применим к Форексу, но в значительно меньшей мере, чем к рынкам других типов. По степени организации торги валютой бывают внебиржевыми и биржевыми. Форекс, как мы уже выяснили, полностью внебиржевой, торговля ведется только через Интернет.

Поэтому биржевая форма организации касается обычно лишь некоторых сегментов Форекса. В частности, трейдеры, совершающие сделки на Московской Бирже, получают в распоряжение не только ценные бумаги, но и валюту.

Признак 3. По составу участников

Крупные компании, такие как «Калита Финанс» и подобные ей, позволяют трейдерам самостоятельно назначать цену для валюты, а не принимать брокерскую как единственно существующую.

Когда мы приходим на валютный рынок, то видим цены разных валют, к примеру, вот график цены доллара, выраженной в рублях:

Если доллар стоит 58,982 рубля, то купить/продать его дешевле или дороже мы не можем. Подобный тип организации называется «брокерским» — брокер сам устанавливает стоимость.

Другая ситуация – большое количество трейдеров приходят на биржу и предлагают друг другу свои доллары. Кто-то будет продавать по одной цене, кто-то по другой, аналогично и с покупками. Получается «прямой» тип организации.

Прямые торги дают значительно больше прибыли, но и риск серьезно повышается: может не найтись желающих купить у вас валюту по установленной цене, или никто не захочет продать ее вам. «Брокерский» вариант надежнее, стабильнее.

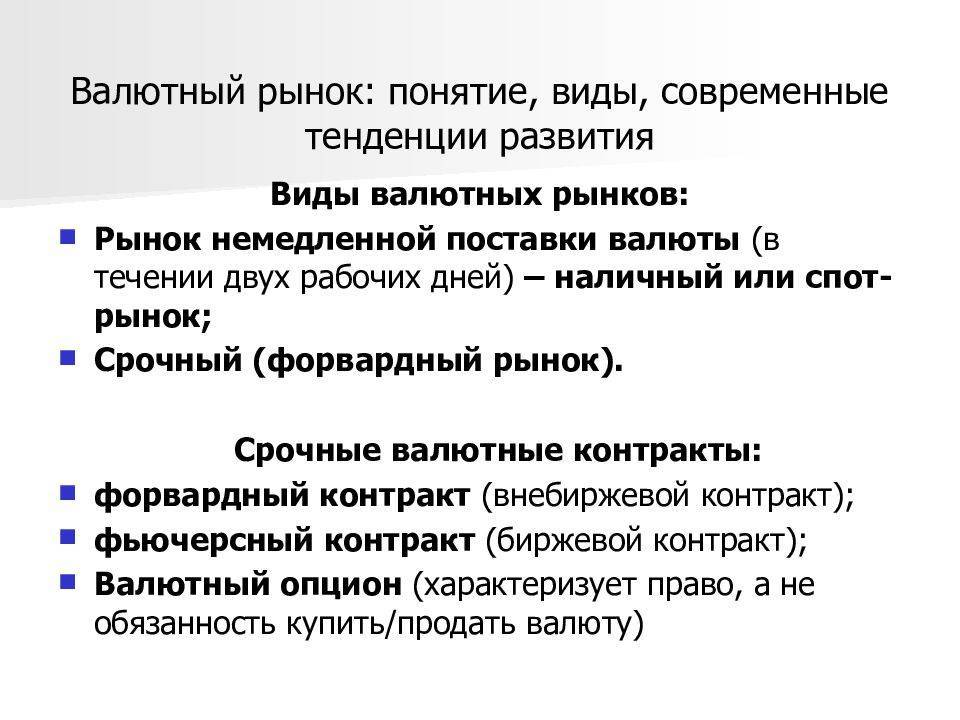

Признак 4. По времени совершения сделок

По времени совершения сделок валютные рынки могут быть «наличными» или «срочными». Наличные рынки – это биржи, на которых покупают/продают валюту только по существующей цене.

Срочные функционируют так же, как и «фьючерсы» (разновидность ценных бумаг). То есть трейдеры заключают договоры с брокерами, согласно которым брокеры обязуются передать трейдерам определенное количество валюты по заранее обговоренной цене в указанный срок.

Когда срок наступит, реальная цена валюты может быть ниже той, по которой осуществлена поставка, или выше. Если ниже – трейдер потеряет деньги, если выше – заработает.

Из четвертого признака плавно вытекает пятый.

Признак 5. По торгуемым контрактам

Обычно трейдеры просто торгуют валютой и не заморачиваются. Профессионалы с очень большими деньгами инвестируют в валютные фьючерсы (на срочном валютном рынке) или в опционы.

Принцип опциона – мы строим предположение, будет цена выше или ниже какого-либо уровня в определенный момент времени (через день/месяц/год). Если мы оказываемся правы – зарабатываем, если нет – теряем деньги.

Признак 6. По режиму

У валюты бывает фиксированный курс и плавающий. Фиксированный курс устанавливается государством, вследствие чего одна валюта не колеблется относительно другой.

Зарабатывать на спекуляциях при фиксации можно разве что только при удержании позиций на несколько дней (поскольку в большинстве случаев государство пересматривает курсы ежесуточно).

Плавающий курс меняется постоянно, трейдеры при этом зарабатывают деньги даже в течение нескольких секунд (почитайте про стратегии «Скальпинга»).

Соответственно валютные рынки бывают однорежимными (только фиксированный/плавающий курс) или с двойным режимом (и то, и другое).

Влияние на обменные курсы

Оказывают влияние на обменные курсы краткосрочные и долгосрочные факторы, которые необходимо учитывать для получения более полной картины мира. Эти факторы можно разбить на группы:

- Экономические. К ним относятся относительные процентные ставки, паритет покупательской способности, экономические условия, спрос на капитал и его предложение.

- Политические. Среди них характер экономической политики, которую проводит правительство страны, уровень нестабильности политической ситуации в стране, политика центрального банка и иных регулирующих органов, участие центрального банка в работе валютного рынка для поддержания национальной валюты.

Стоит отметить, что с практической стороны валюты, которые имеют более низкое значение процентной ставки, чаще всего растут в цене по отношению к другим валютам.

Определение 6

Паритет покупательной способности – это показатель относительной покупательной способности различных валют.

Паритет покупательной способности определяется посредством сопоставления цен ан одинаковые товары в разных странах в пересчёте на базовую валюту. Суть данного показателя состоит в том, что, если товар в одной стране дешевле, чем в другой, то есть смысл заняться его экспортом туда, где стоимость его выше. В долгосрочной перспективе на обменный курс оказывают воздействие экономические условия, которые существуют в стране

Особое внимание в этой связи уделяется платёжному балансу, экономическому росту, уровню инфляции, предложению денег, безработице и ставе налогов

Стоит отметить, что краткосрочные изменения обменных курсов зачастую интерпретируются настроениями, как именуют это явление участники рынка. Настроение банка зависит от позитивных и негативных условий. При позитивных условиях валюта укрепляется, а при негативных – ослабевает.

Всё ещё сложно?

Наши эксперты помогут разобраться

Все услуги

Решение задач

от 1 дня / от 150 р.

Курсовая работа

от 5 дней / от 1800 р.

Реферат

от 1 дня / от 700 р.