Виды вычетов за обучение

Получение вычета за собственное обучение

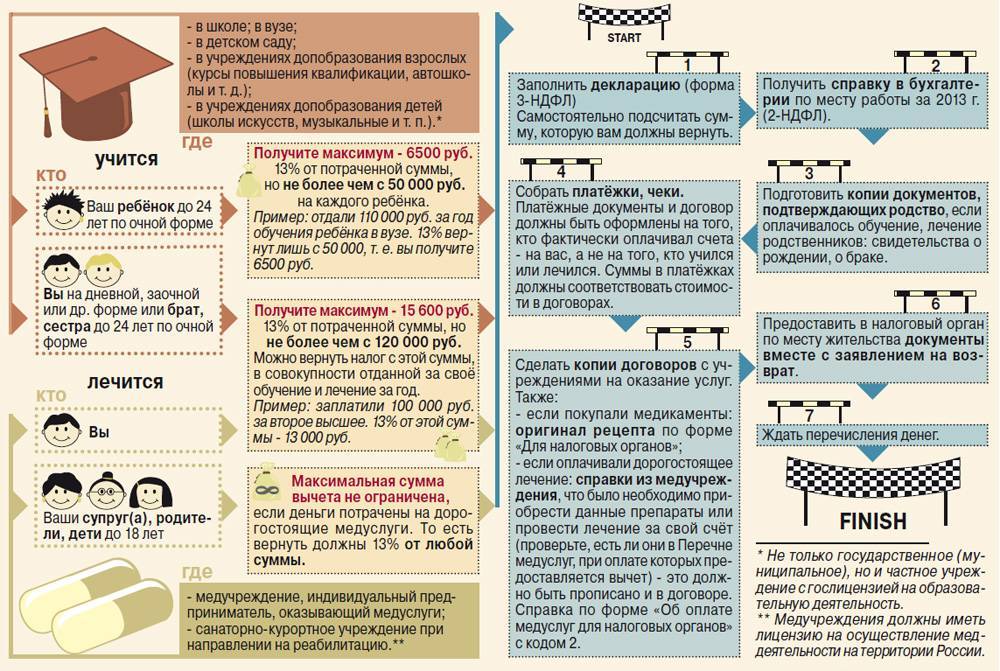

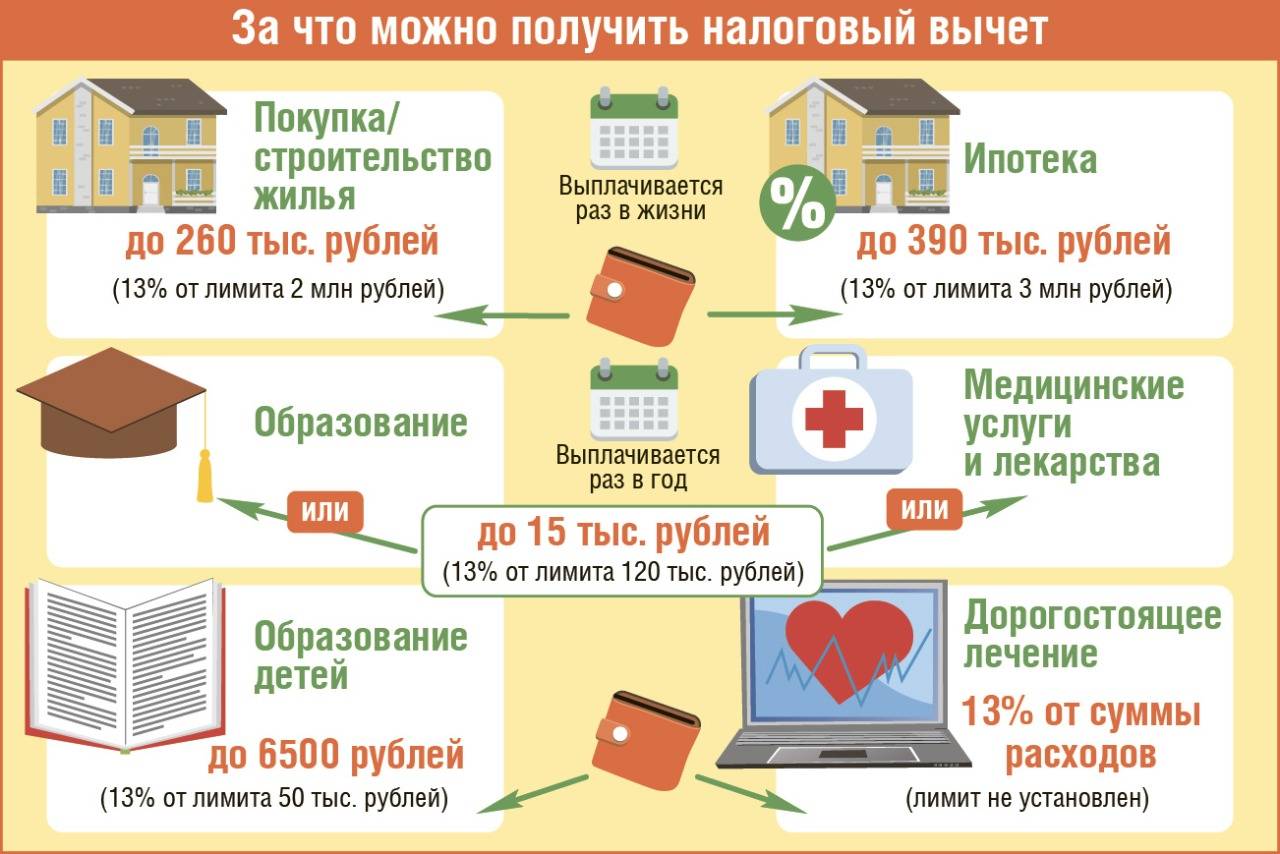

В настоящее время довольно часто встречается ситуация, когда человек работает и одновременно проходит обучение в каком-либо образовательном учреждении. Если расходы на свое образование несет он сам, то ему предоставляется право на использование социального вычета. То есть по прошествии календарного года он может подать декларацию о своих доходах и вернуть всю или часть суммы уплаченного НДФЛ.

Однако, НК РФ устанавливает для этой категории вычетов ограничение в размере 120000 рублей.

Более этой суммы не облагать налогом доход нельзя. К тому же ограничение относится ко всем видам социальных вычетов. Это означает, что если у работника есть расходы на лечение и другие затраты, которые можно рассматривать как данную льготу, то они учитываются в этой сумме. Максимально вернуть можно 15600 рублей (120000*13%).

Пример. Механик ООО «Столицы» Павлов О.Д. проходит обучение на заочной форме обучения ВУЗА. За 2015 год на учебу согласно имеющимся квитанций он израсходовал 180000 рублей. В ИФНС он подал декларацию, в соответствии с которой его годовой доход составил 360000 рублей и уплатил 46800 рублей. Учитывая ограничение, налоговая вернула по его заявлению 15600 рублей.

Вычет на обучение ребенка

Законодательством предусмотрена возможность предоставления льготы родителям и опекунам, которые осуществляют финансирование расходов на образование своих детей, в том числе проходящих учебу на очном отделении до 24 лет. Льготу можно получить только если используются собственные средства. При направлении для этих целей материнского капитала, вычет за обучение не предоставляется.

НК РФ также установлено ограничение в виде 50000 рублей на каждого ребенка в год.

То есть родители могут вернуть часть НДФЛ в размере 6500 рублей.

Договор на обучение детей может быть заключен на другого супруга, а в квитанциях будут стоять его личные данные. Но в соответствии с Семейным кодексом, этой льготой может воспользоваться любой из супругов.

Пример. Водитель ООО «Столица» Седов П.Р. осуществляет оплату обучения своего сына на очной форме медакадемии в размере 240000 рублей в год. При этом за 2015 год его суммарный годовой доход составил 420000 рублей, а НДФЛ — 52160 рублей. Учитывая ограничение, налоговая вернула по его заявлению 6500 рублей.

Вычет за обучение братьев и сестер

Воспользоваться льготой при оплате обучения также возможно при осуществлении расходов в пользу своих родных братьев и сестер. При этом не имеет значения, являются оба родителя общими или только один.

Главным при этом является также условие о том, что брат или сестра должны быть в возрасте до 24 лет и проходить обучение очно. Договор с образовательным заведением должен быть заключен на налогоплательщика.

Как и для всех социальных вычетов существует ограничение в размере 150000 рублей.

Пример. Главный бухгалтер ООО «Столица» Майская О.П. осуществляет оплату обучения своей сестры 1997 года рождения, студентки очного отделения Государственного университета в размере 240000 рублей в год. При этом за 2015 год ее суммарный годовой доход составил 600000 рублей, а НДФЛ — 78000 рублей. Учитывая ограничение, налоговая вернула по заявлению 15600 рублей (150000*13%).

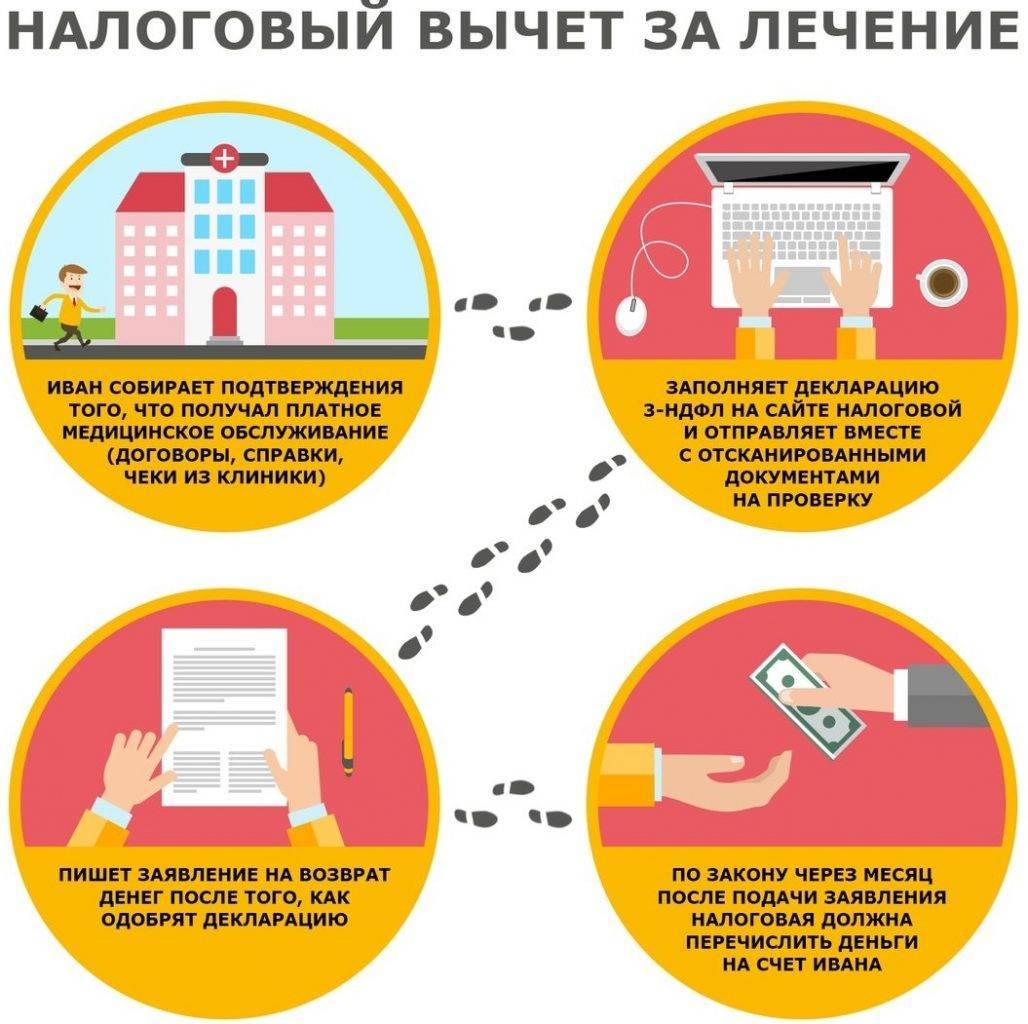

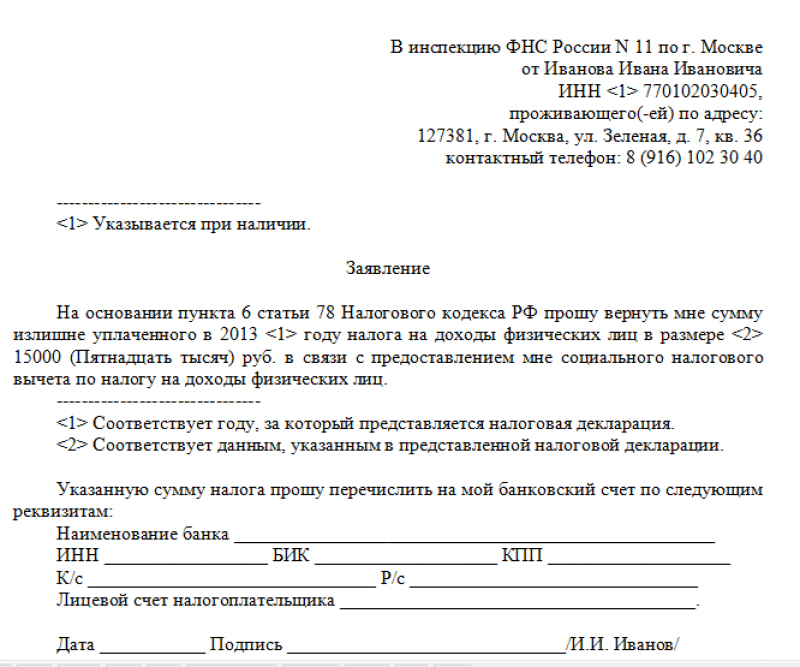

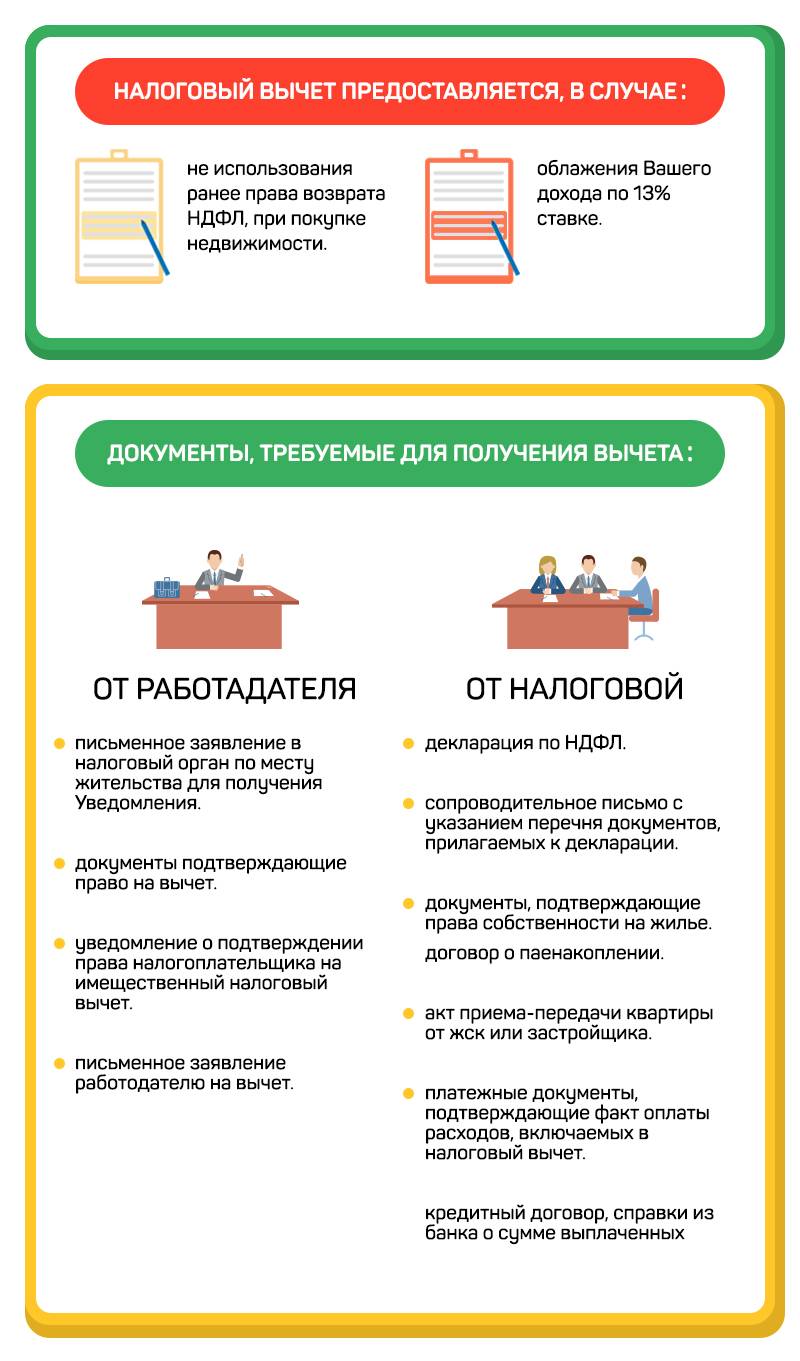

Порядок оформления возвращаемого налога

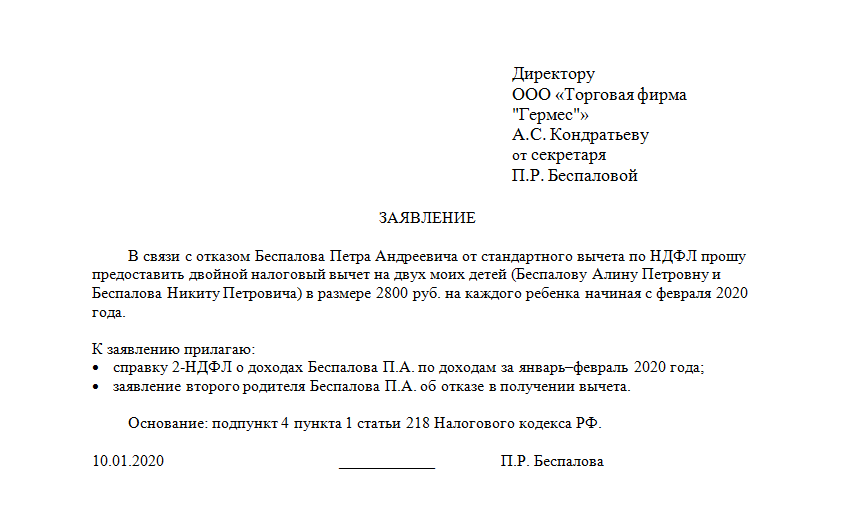

Вернуть налог с суммы, уплаченной за обучение, вы можете двумя способами — у вашего работодателя и в налоговом органе. Вы можете выбрать любой. Рассмотрим более подробно каждый из указанных способов.

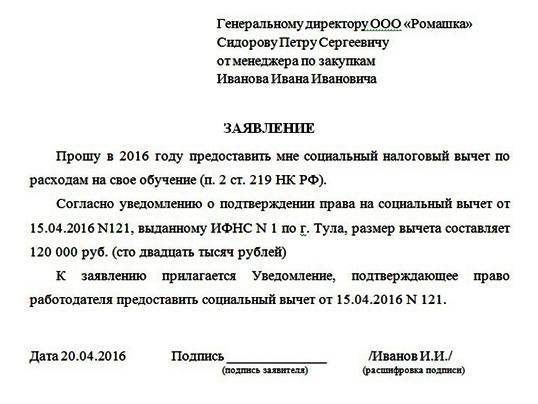

Оформить возврат налога у работодателя вы сможете не только после, но и до окончания календарного года, в котором оплатили свое обучение или учебу ваших родных.

Для этого вы должны представить работодателю два документа:

- заявление, написанное в произвольной форме;

- уведомление из налогового органа, подтверждающее ваше право на возврат НДФЛ.

Для получения уведомления из налогового органа (он нужен для передачи работодателю), вам надо подготовить необходимые документы и подать их в налоговый орган.

Уведомление, подтверждающее ваше право на возврат излишне уплаченного налога, налоговый орган выдаст вам в течение 30 календарных дней. Вы это уведомление должны передать работодателю.

Работодатель после получения от вас уведомления и вашего заявления организует возврат вам подоходного налога, перечисленного ранее с суммы, уплаченной вами за обучение.

Если вы планируете оформить возврат налога за обучение в налоговом органе, то обращаться к работодателю вам не надо. Подготовьте требуемые документы (их перечень приведен в предыдущем разделе) и обратитесь с ними в налоговую инспекцию по вашему месту жительства. Сделать это можно по завершению календарного года, в котором вы оплатили обучение.

Для оформления возврата НДФЛ за тот год, в котором вы оплатили обучение, у вас есть три года. Поэтому документы для возврата подоходного налога подайте до истечения трех лет с момента окончания года, в котором вы оплатили обучение.

На основании полученных от вас документов налоговый орган примет решение о возможности или невозможности возврата НДФЛ в связи с оплатой обучения. О своем решении налоговый орган вас проинформирует.

При положительном решении налоговая инспекция вернет вам сумму переплаты налога.

Как подать заявление в налоговую службу

Собственное обучение

Если у вас есть возможность самому оплачивать свое обучение и параллельно с учебным процессом работать, вы также входите в круг лиц, имеющих право на налоговые льготы

Если вы получали образование на платной основе, причем, не важно, какая форма обучения была — очная и заочная — вы можете подать заявление в свою налоговую инспекцию. Найдите время для личного визита

Если процедура вам хорошо известна, сделайте это через интернет.

Обучение детей

Учить детей — святое дело. Если на вашем содержании находятся дети до 18 лет, вы вправе нести расходы за их обучение. Законом не запрещено платить за образование детей. Имеется ввиду — на официальной основе, то есть с заключением договора.

Оплачивать курс обучения можно из личных сбережений или из семейного бюджета, то есть документы могут быть оформлены на любого из родителей.

Ключевой момент в процедуре получения вычета связан с наличием у УО лицензии. Документ может дать только Минобразования и науки РФ. Вычеты за оплату обучения полагаются родителям, оплачивающим образование своих детей, не достигших 24 лет.

Обучение родных братьев или сестер

Любой гражданин РФ вправе оплачивать обучение своих близких родственников, в том числе братьев и сестер. Главное — это лицензия УО, документы, подтверждающие родство, очная форма обучения и возраст не старше 24 лет.

В каких случаях можно получить вычет за собственное обучение?

Правила предоставления вычета за обучение предусматривают получение налогоплательщиком сумм, потраченных на свое образование.

Правила предоставления вычета за обучение предусматривают получение налогоплательщиком сумм, потраченных на свое образование.

Это может быть любое официально действующее учебное заведение, у которого есть устав, лицензия и право на оказание образовательных услуг.

Возраст налогоплательщика не имеет значение. Например, если оплата производится за обучение в автошколе, то возраст ученика может быть абсолютно любым.

Кроме, того обязательно наличие регулярных выплат НДФЛ. Отсутствие официального трудоустройства далее при наличии фактического станет препятствием.

Форма обучения здесь значения не имеет. Однако указанные правила действуют, если в качестве обучающегося и плательщика указан тот, кто обращается за получением вычета.

Условия получения возврата

Существует ряд условий необходимых к выполнению, которые позволяют вернуть 13 процентов

Можно сделать возврат, если вы:

- гражданин страны;

или иностранный гражданин, и при этом проживаете на территории государства официально на постоянной основе (минимум 183 дня в год);

- имеете источники дохода, оформленные в соответствии сзаконодательством;

- регулярно вносите в казну 13% от суммы заработка, иными словами налог на доходы физических лиц;

родитель и оплачиваете образование ребенка;

- брат, сестра либо опекун обучающегося гражданина и финансируете его учебу;

- сами обучаетесь и оплачиваете собственное обучение -то можете смело претендовать на получение сей выплаты.

Прописан возраст обучаемого. Если учащийся сам оплачивает обучение – ограничений нет. При оплате обучения детей, опекаемых, братьев и сестер, их возраст может быть не более 24 лет.

Предъявляются справедливые требования к организации, предоставляющей образовательные услуги. Учитываются только платежи, вносимые на счета организаций, имеющих соответствующую лицензию. Это могут быть так же лицензированные соответствующим образом индивидуальные предприниматели и иностранные организации. Для ИП допускается указание в ЕГРИП информации о непосредственной образовательной деятельности.

Лицензирование образовательной деятельности

С образовательной организацией необходимо заключить договор о предоставлении услуг обучения.

Если обучается ребенок, то форма обучения засчитывается только очная.Получение вычета может требовать любой из родителей, в том числе и тот, кто не подписывал сам договор. В случае, когда речь о собственном образовании – подойдет любой ВУЗ. По своему профилю образование может быть общим, профессиональным либо дополнительным.

Социальный налоговый вычет предоставляется лицам, оплативших обучение определенного круга граждан

Не получится вернуть средства, затраченные на образование, если для этой цели был задействован материнский капитал или другие меры государственной поддержки.

Без специальных юридических знаний можно справиться с важной процедурой.Как известно, купюры в кармане не бывают лишними. Действовать придется адресно

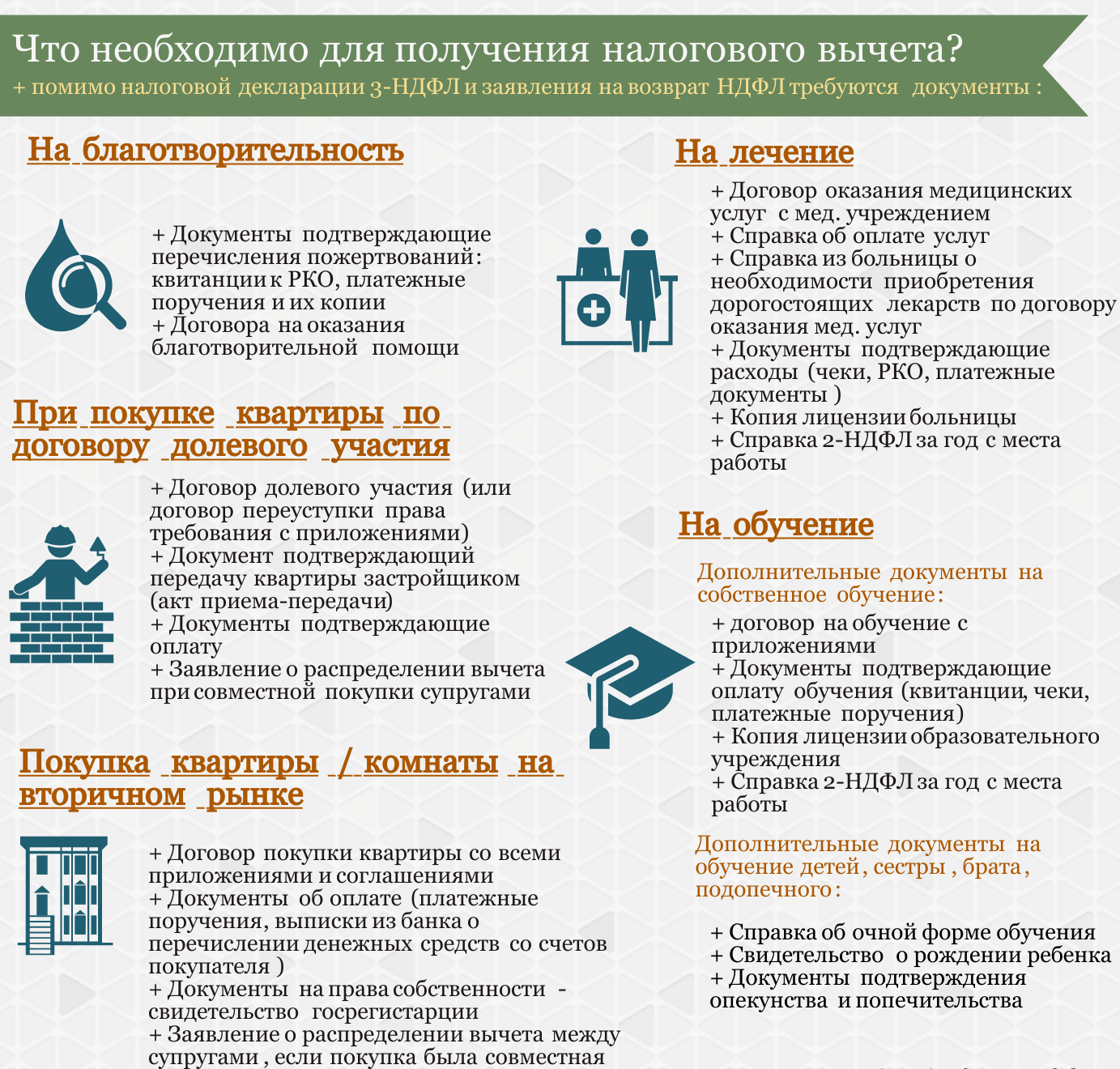

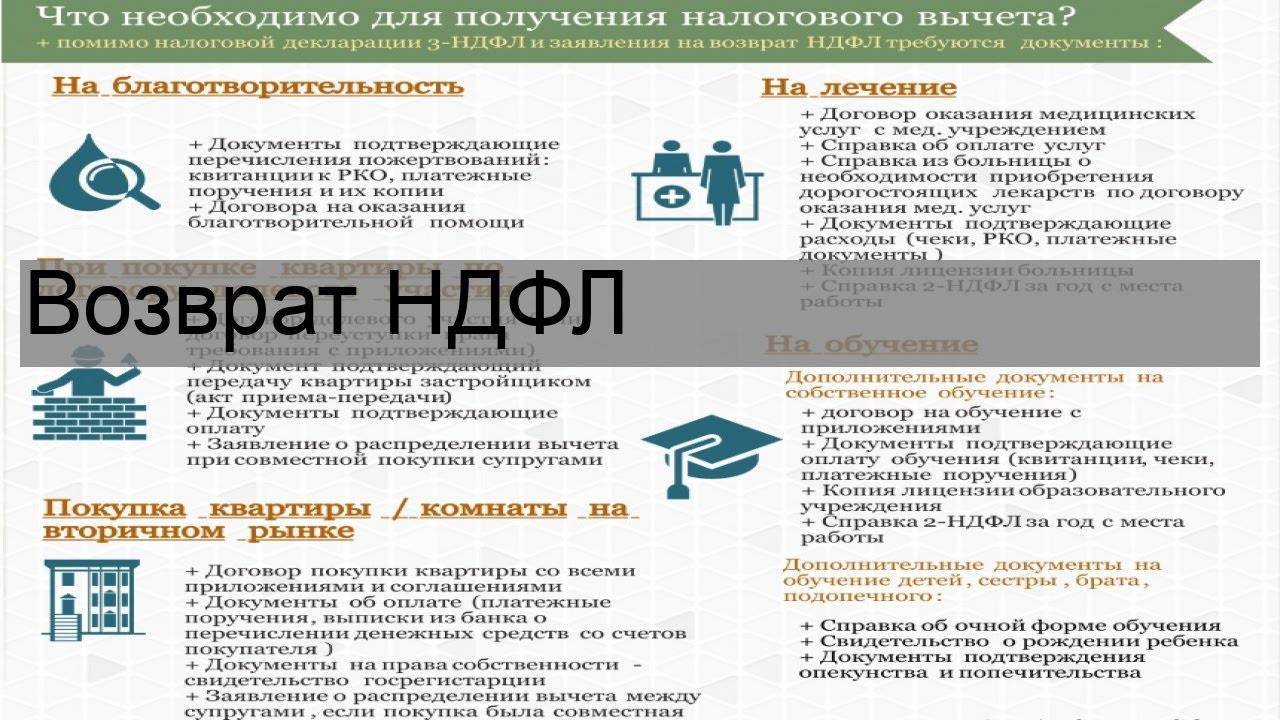

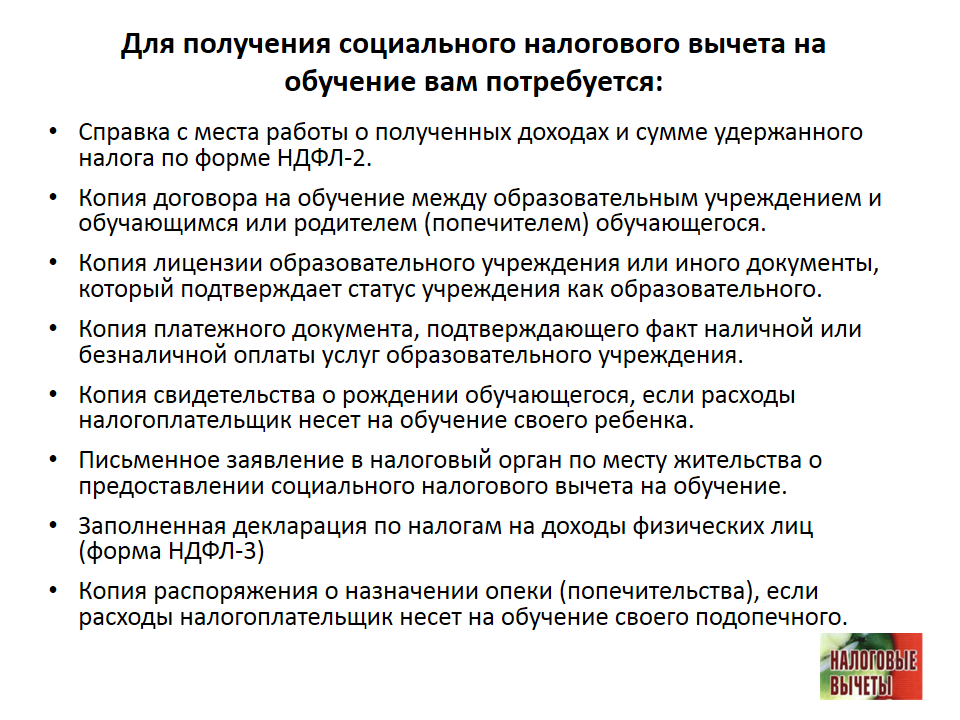

Документы для возврата подоходного налога за обучение

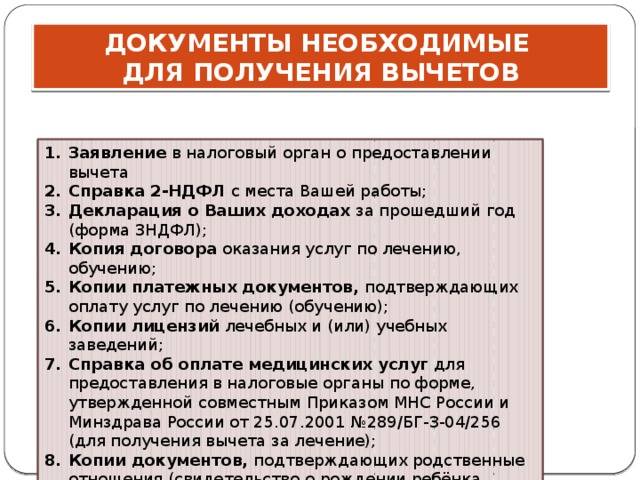

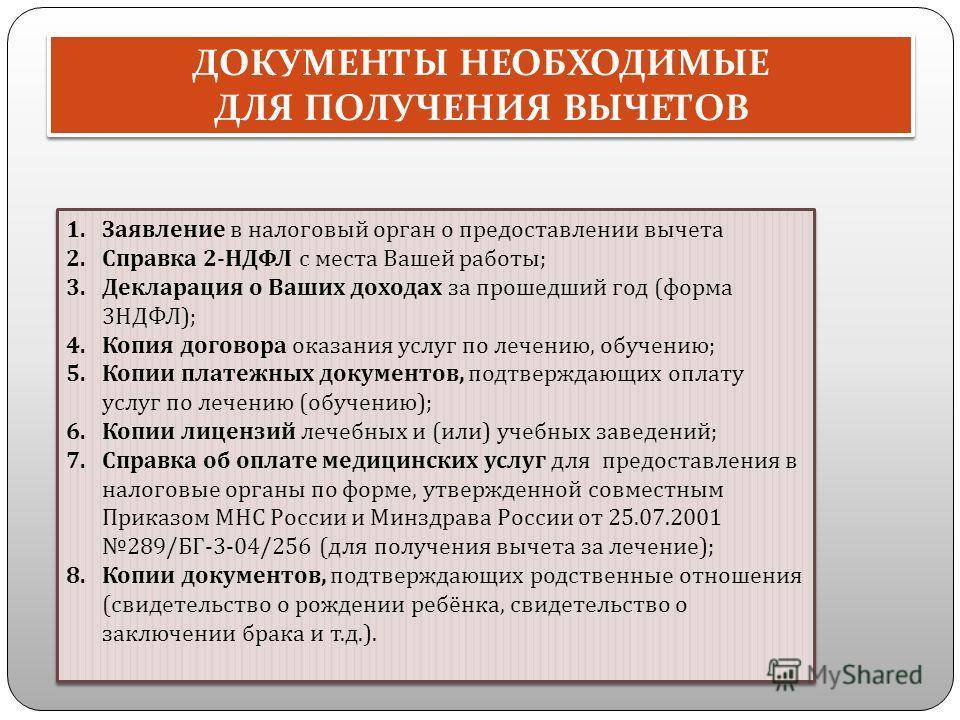

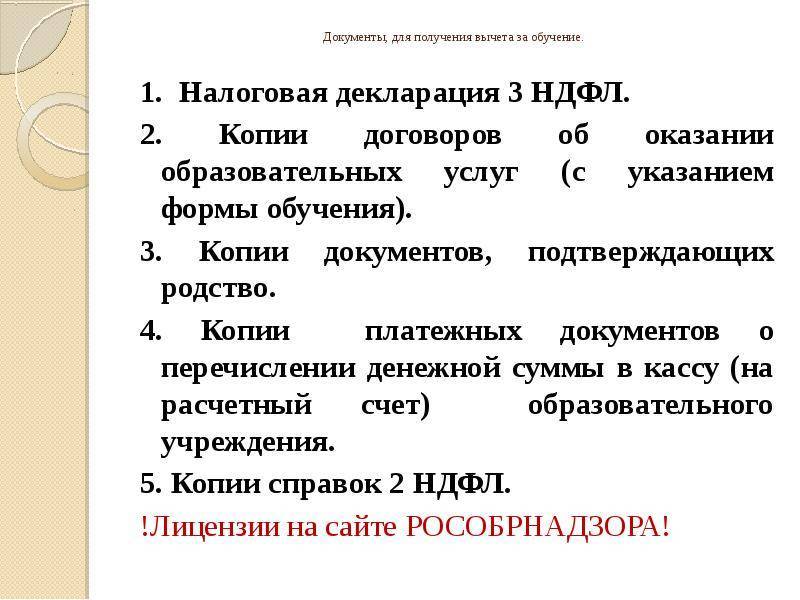

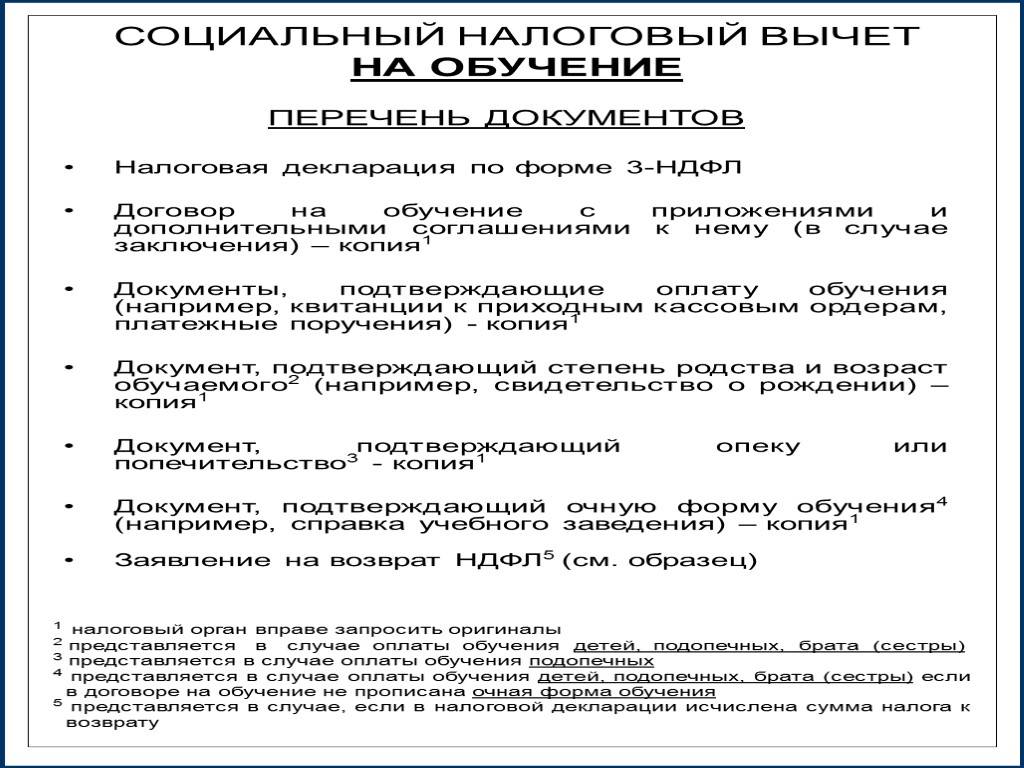

Для того, чтобы воспользоваться вычетом, нужно подготовить и предоставить следующие документы:

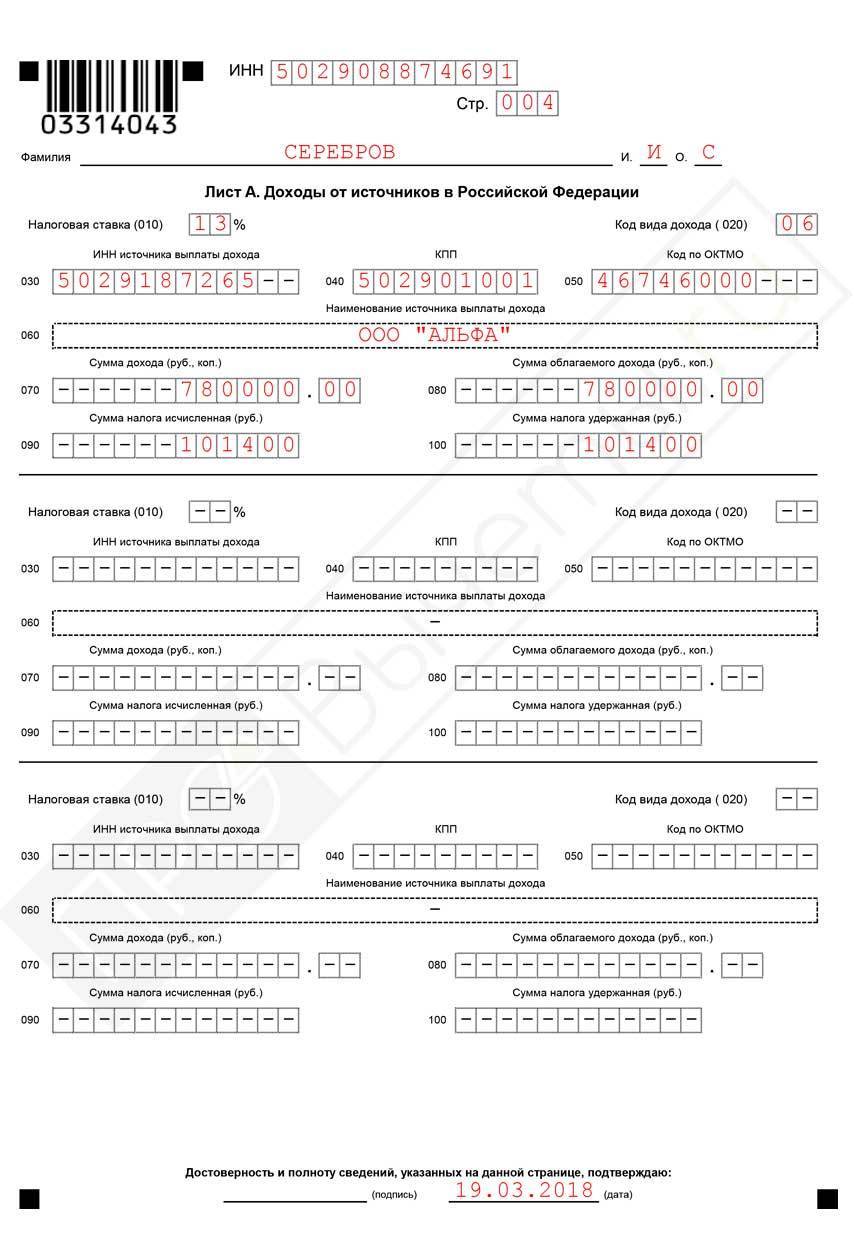

- Декларация на стандартном бланке 3-НДФЛ;

- Копии паспорта — развороты с личными данными и пропиской;

- Справка на бланке 2-НДФЛ. Ее необходимо получить в бухгалтерии на месте работы. Если гражданин в период, за который подаются документы, работал в нескольких местах, то такие справки нужно получить с каждого;

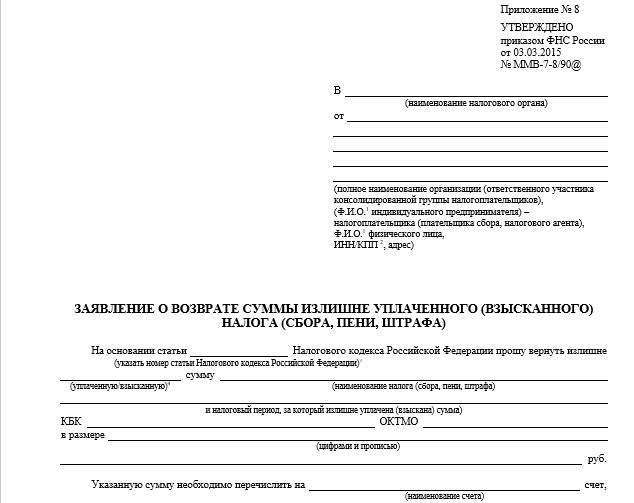

- Заполненное заявление на возврат уплаченного налога. Вместе с ним нужно предоставить реквизиты банковской карты или счета, куда будет производиться перечисление;

- Договор с образовательным заведением. В нем обязательно должен быть пункт, в котором зафиксирована оплата. Если во время обучения производилось увеличение оплаты, то к договору должны быть приложены допсоглашения об изменении цены;

- Копия лицензии учебного заведения;

- Документы, подтверждающие оплату. Обычно ими являются платежные поручения, квитанции, корешки приходных ордеров и т. д.

Если вычет оформляется за детей, то сюда также включаются:

- Копия свидетельства о рождении на ребенка;

- Справка из образовательного заведения с указанием, что ребенок обучается на очной форме;

- Копия свидетельства о браке (если договор заключен на одного супруга, а документы на вычет подает другой).

Если вычет подается на брата или сестру, то нужно добавлять:

- Копию своего свидетельства о рождении;

- Копию свидетельства сестры или брата;

- Справку из образовательного учреждения с указанием формы обучения (должна быть очная).

Внимание! Если ребенок учится за границей, то все документы из иностранного ВУЗа, на которых нет перевода на русский язык, нужно перевести и заверить его нотариально.

Кому положен налоговый вычет

Социальный налоговый вычет предоставляется на детей с рождения до исполнения им 18 лет (а если ребенок учится по очной форме — до 24 лет). Причем за календарный год, в котором ребенок достигает указанного возраста, вычетом можно воспользоваться в полном объеме.

ПримерЕсли ребенку в феврале 2020 года исполнилось 24, то вычет можно получить за расходы на его обучение, понесенные с января по декабрь. Сумма средств к возврату также будет рассчитываться из дохода родителя за весь 2020 год.

Оформить возврат подоходного налога за обучение могут:

- родители (усыновители);

- опекуны (попечители) — на находящихся под опекой несовершеннолетних;

- бывшие опекуны (попечители) — на обучающихся очно бывших подопечных в возрасте до 24 лет;

- лица, оплатившие обучение братьев и сестер: полнородных (при общих родителях) или неполнородных (имеющих одного общего родителя).

Вычет на обучение можно получить одновременно со стандартным детским или другими социальными (например, на лечение ребенка). Но в отличие от стандартного, который предоставляется каждому из родителей, вычет за обучение рассчитывается в общей

При этом не важно: кто заплатил за обучение — мать или отец — вернуть часть уплаченных средств может любой из них

Налоговый вычет за обучение ребенка в вузе

Социальный налоговый вычет на образование детей предоставляется только при наличии у учебного заведения лицензии, которая подтверждает его статус

При этом не важно, является учреждение государственным или частным

Возможность реализации права выбора образовательной организации не ограничена только российскими учебными заведениями. Можно получить компенсацию уплаченных налогов и в случае оплаты обучения за рубежом (при наличии у заведения документа, подтверждающего статус учебного).

В соответствии с Письмом Минфина РФ № 03-04-05/41163 от 18.08.2014 вычет также может быть оформлен при получении образовательных услуг непосредственно у индивидуального предпринимателя, если одним из видов деятельности являются образовательные услуги.

Наличие у него лицензии при этом не требуется согласно Федерального закона № 273-ФЗ от 29.12.2012 «Об образовании в Российской Федерации».

Чаще всего родители обращаются за получением вычета за оплату образования детей в средних специальных и высших учебных заведениях (включая бакалавриат, магистратуру, аспирантуру):

- университете;

- институте;

- академии;

- колледже;

- техникуме;

- училище.

В соответствии с НК вычет за обучение детей предоставляется только в том случае, если они обучаются по очной форме. По таким формам обучения, как очно-заочная, заочная или вечерняя оформить вычет нельзя (согласно Письмам Минфина РФ: № 03-04-05/17204 от 24.03.2017, № 03-04-05/30655 от 27.05.2016).

Налоговый вычет предоставляется за период обучения лиц в образовательном учреждении, включая академический отпуск, оформленный в установленном порядке.

Налоговый вычет за детский сад и другие учебные заведения

Возврат уплаченного налога с дохода можно оформить при оплате образовательных услуг, предоставленных не только в высшем или средне-специальном учебном заведении, но и в дошкольных образовательных организациях, учреждениях дополнительного образования (УДО) детей и взрослых, например:

- яслях;

- детских садах;

- школах (лицеях, гимназиях, коррекционных, специализированных, авторских и т. д.);

- музыкальных, спортивных, художественных и др. УДО;

- автошколах;

- курсах иностранных языков, программирования, фотографии и др.

Важно отметить, что налоговый вычет предоставляется только за образовательные услуги. Нельзя получить вычет за оплату пребывания или питания ребенка в детском саду или нахождения в группе продленного дня в школе

Возврату подлежат только уплаченные налоги в связи с предоставленными там образовательными услугами, например:

- занятия со специалистами: психологом, логопедом, дефектологом и др.

- платные занятия, секции, кружки.

Поскольку важным условием предоставления налоговой льготы является дневная (очная) форма обучения, возникает вопрос: к какой форме относятся занятия в данных учебных заведениях.

Очное обучение подразумевает стандартную форму получения образования, а заочное — самостоятельную подготовку и периодический контроль. Деление на формы обучения (очную, заочную, вечернюю, очно-заочную) относятся в большинстве случаев только к получению высшего или средне-специального образования.

Всевозможные курсы, кружки, секции, занятия в автошколе, вне зависимости от частоты, времени проведения и продолжительности занятий, в большинстве случаев считаются очной формой обучения.

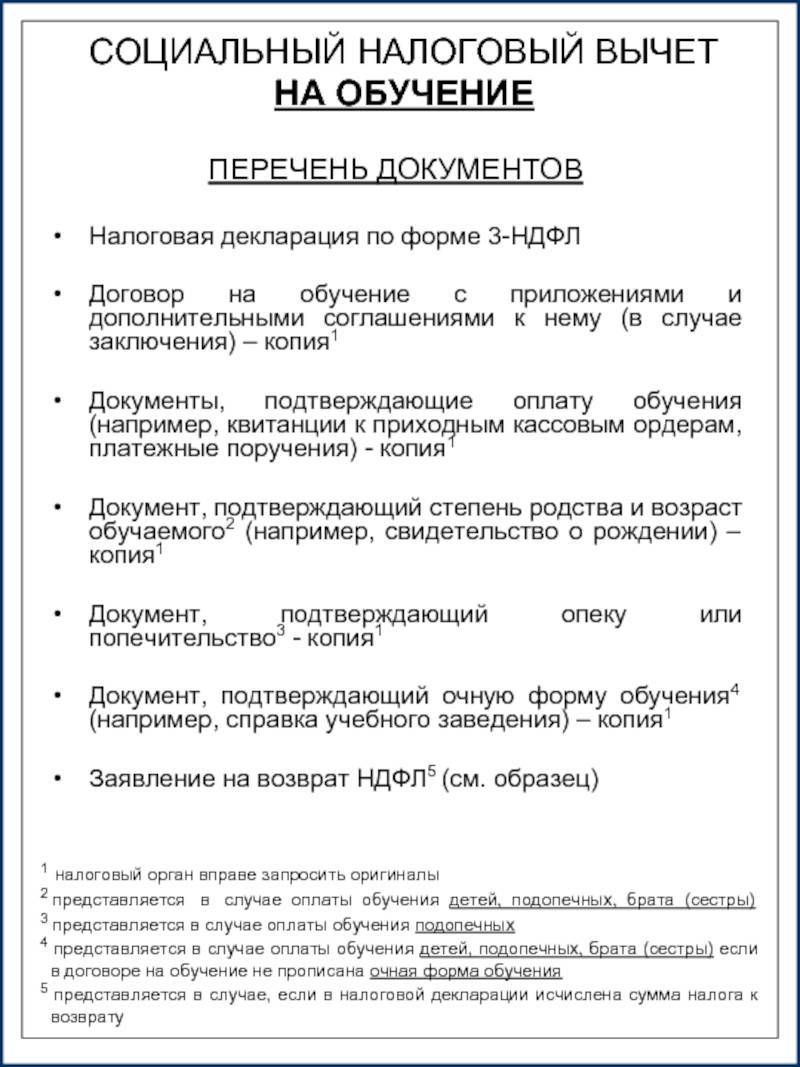

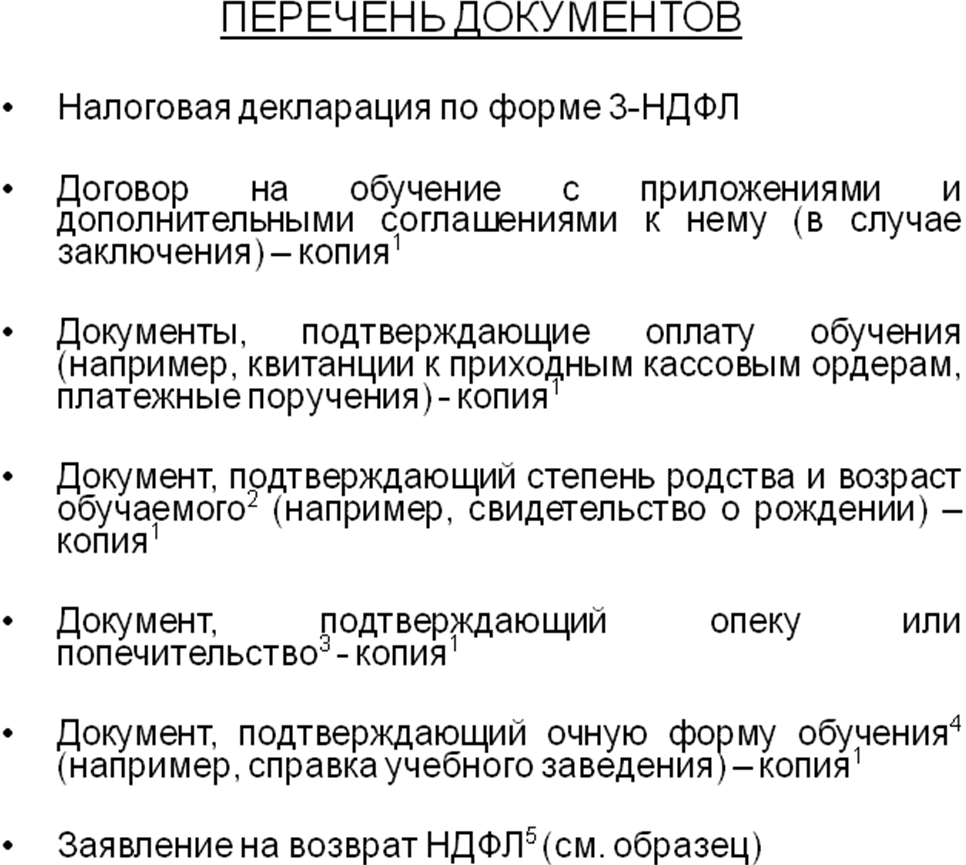

Документы, необходимые для оформления вычета за обучение

Если заявитель предоставит сотруднику ФНС не все требуемые бумаги, спустя несколько месяцев рассмотрения он получит отказ в налоговом вычете. Может быть также ситуация, в рамках которой работник ФНС просто откажется принимать заявление с документами. Поэтому следует внимательно изучить перечень документов для возврата 13 процентов за обучение:

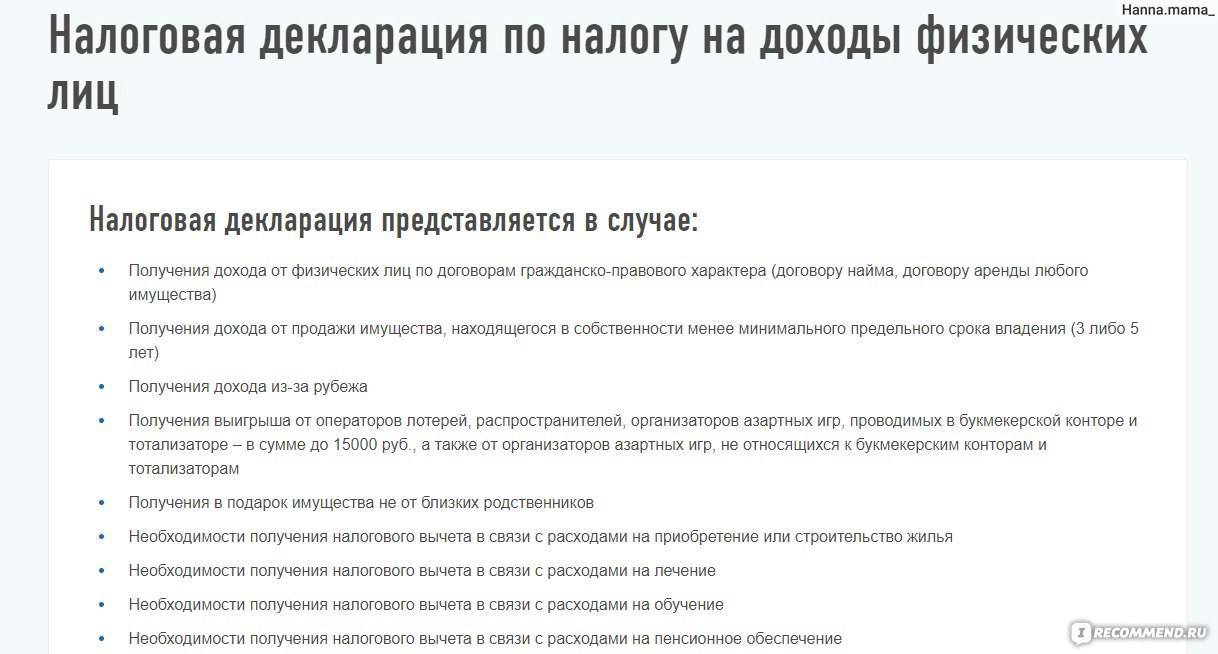

| Наименование документа | Комментарий |

|---|---|

| Справка по форме 2-НДФЛ | Подтверждает исправную выплату налога на доход физических лиц государству. Брать бумагу нужно у работодателя в бухгалтерии. На справке должна стоять печать организации, а также подписи руководителя и главного бухгалтера. |

| Налоговая декларация по форме 3-НДФЛ | Декларация отображает количество всех уплаченных налогов государству за отчетный период. Подавать декларацию нужно за тот же год, из которого производится вычет. Документ заполняется заявителем самостоятельно; скачать бланк для заполнения можно на официальном сайте ФНС. С образцом документа вы можете ознакомиться у нас на сайте. |

| Справка о прохождении обучения или любой другой документ, подтверждающий окончание курса или всей образовательной программы | Документ выдается сотрудниками образовательной организации. |

| Внутренний паспорт РФ | Правом на налоговый вычет обладают также иностранцы, но только те, кто имеет в России вид на жительство. Тогда вместо паспорта нужно предоставить ВНЖ. |

| ИНН | Нужен сотрудникам ФНС для быстрого поиска налогоплательщика в базе данных. |

| Договор о предоставлении платных образовательных услуг | При утере оригинала документа можно запросить копию договора в бухгалтерии образовательного учреждения. |

| Копию лицензии образовательной организации | Сотрудники учреждения обязаны выдать этот документ — отказать вам не вправе. |

| Копии документов, подтверждающие факт оплаты — чеки, исполненные платежные поручения, квитанции и т.д. | На них должна стоять печать организации и подпись уполномоченных лиц. |

| Свидетельство о рождении ребенка заявителя или свидетельство об усыновлении | Необходимо в случае, если заявитель возмещает налог за своего ребенка. Нужно предоставить оригинал и копию: после визирования оригинал возвращается, а копия идет вместе с остальным пакетом документов. |

Кому налоговые вычеты за обучение положены по закону?

Можно хорошо сэкономить на расходах по оплате образовательного процесса, но право на вычеты есть не у всех. Эта тема в законе обозначена в статье 219 НК РФ. В ней перечислены физлица с правом на льготы по вычетам за образование, условия их получения, дано четкое определение, что представляет собой вычет.

Это некоторая сумма, на которую снижается налог на доходы. Проще говоря, государство вернет часть уплаченных вами налогов, если вы добросовестно трудились в течение отчетного периода, получали «белую» зарплату и честно платили подоходный налог.

Вы можете платить за себя или за своих детей, других родных (с подтверждением родства). Они должны быть моложе 24 лет, а их обучение может быть организовано только на дневном отделении. Оплата своего образования разрешается и при заочной форме. Такой формат обучения присутствует практически у всех, кто самостоятельно оплачивает свое обучение. Очень сложно работать, выплачивать подоходный налог и параллельно быть слушателем дневного отделения. Но законодательство это не запрещает.

Учебный процесс может проходить в высших УЗ, УО типа школы или детского сада на платной основе, УО-центрах, на курсах водителей

Важно, чтобы заведение имело пакет документов, разрешение предоставлять образовательные услуги. Законом не запрещена любая форма собственности — государственная или частная

Все описанные условия имеют ключевое значение. Не пытайтесь обмануть налоговую службу, так как все сведения тщательно проверяются и перепроверяются. Ложь будет вскрыта, а наказание за это будет достаточно серьезным.

Условия получения

Как получить налоговый вычет за обучение? Необходимо определиться с тем, для кого он. Существует несколько вариантов, так как вернуть деньги за обучение можно при получении образования самим плательщиком налогов, если это его дети или даже братья и сёстры. Каждая предложенная группа субъектов будет иметь свои условия, которые позволят осуществить процедуру возврата денег за обучение. Однако несмотря на некоторые различия, налоговый вычет на учёбу будет в некоторых момент схож для любого, кто имеет на него право.

Итак, говоря о каждой группе лиц отдельно, следует начинать с собственного образования, когда налог за обучение возвращается конкретно тому, кто поступил на учёбу.

К условиям в данной ситуации относят:

- налоговая возвращает ту сумму вычета, которая не превысила общего размера уплаченных за конкретный период налогов;

- максимальная сумма самого вычета не должна выходить за пределы ста двадцати тысяч;

- можно получить налоговый вычет за последние три года обучения сразу;

- оформление вычета возможно как при очной, так и при заочной форме учёбы.

Пример расчёта с учётом указанных условий может быть таким: лицо заплатило за год обучение 111 000 рублей, а отчисления в бюджет по налогам составили 85 000 рублей. Соответственно, вычет будет равен 111 000 * 13% = 14 430 рублей.

Следующий вариант — это налоговый вычет на обучение ребёнка. Распространяться такая возможность будет как на родных детей, которые учатся в университете, так и на приёмных.

Условия следующие:

- ребёнок не должен достигнуть двадцати четырёх лет;

- форма получения образования исключительно очная;

- родитель подписывает соглашение на учёбу, а не сам ребёнок;

- максимальная сумма для определения вычета равна пятидесяти тысячам рублей.

Примером подобного расчёта послужит следующий вариант: за год учёбы было выплачено 65 000 рублей. Соответственно, рассчитываться вычет будет так: 50 000 (так как это максимальный предел) * 13% = 6 500 рублей возврата.

И последняя категория, это братья и сёстры, но только которые признаются близкими членами семьи.

Здесь также будут следующие необходимые для процедуры условия:

- исключительно очное обучение;

- возраст должен быть не больше двадцати четырёх лет;

- соглашение оформляется работником, то есть получателем вычета, а не обучающимся;

- обязательно подтверждение наличия родственных связей;

- предельный размер вычета составляет двенадцать тысяч рублей.

Здесь примером расчёта может быть следующая ситуация: на учёбу было потрачено 33 000 рублей, соответственно, высчитывается 13% только от 12 000 рублей. Вычет равен 1 560 рублей, что выступает максимальной величиной возможной выплаты.

Получаем вычет за обучение брата/сестры

Вычет за обучение полнородных и не полнородных братьев и сестер можно получить в том же размере, что и за самого себя (до 120 000 рублей). Но действует право на возврат налога только до того момента, как брату или сестре исполнится 24 года. Как и в случае с детьми, брат или сестра обязательно должны учиться на очной форме. Место обучения принципиального значения не имеет, оно может находиться в России или за рубежом. Необходимое требование – лицензия той страны, в которой зарегистрирована образовательная организация. Заверенную копию этого документа обязательно нужно предоставить налоговикам.

Родство с братом или сестрой вы будете доказывать при помощи свидетельств о рождении – своего и брата/сестры. В редких случаях ИФНС может потребовать других подтверждающих документов (решений суда о разводе родителей, решений органов опеки и попечительства и так далее.

Обратите внимание! В договоре на оказание образовательных услуг заказчиком должны быть указаны вы. Если документ подписывал брат/сестра, тогда на вас должны быть оформлены квитанции по оплате их обучения.. Пример

Алексей П

заплатил в 2018 году за обучение своей тогда еще 18-летней сестры на дневном обучении вуза 400 000 рублей за 4 года. В 2021 году он решил получить налоговый вычет. Все условия подходили: трехлетний срок не прошел, доход П. в 2017 году составил 930 000 рублей, все документы о родстве с сестрой (свидетельства о рождении) – в наличии. Возраста в 24 года сестра не достигла.

Пример

Алексей П. заплатил в 2018 году за обучение своей тогда еще 18-летней сестры на дневном обучении вуза 400 000 рублей за 4 года. В 2021 году он решил получить налоговый вычет. Все условия подходили: трехлетний срок не прошел, доход П. в 2017 году составил 930 000 рублей, все документы о родстве с сестрой (свидетельства о рождении) – в наличии. Возраста в 24 года сестра не достигла.

Максимальная сумма, полагающаяся Алексею П. к возврату, составляет 15600 рублей (13% от 120 000 руб. — вычет ему положен только за тот год, в который он заплатил за обучение). Эта сумма могла бы быть намного больше, если бы он, скажем, поместил свои деньги на депозит и оплачивал с него обучение сестры каждый год по 100 000 рублей. Тогда можно было бы получить по 15 600 руб. за 2018-й, 2019-й и 2020-й годы, а в 2021-м оформить за текущий год. Итого П. мог вернуть 62 400 рублей.

Как получить

- Сбор документов;

- подача документов и ожидание согласования компенсации;

- получения подтверждения согласования компенсации;

- получение выплаты.

Какие документы потребуются

В перечень документов входят:

- удостоверение личности (оригинал и копия);

- договор между учебным заведением и подателем запроса на вычет (заверенная копия);

- заверенная копия лицензии на предоставление учреждением образовательных услуг;

- заявление на возмещение НДФЛ за обучение (скачайте образец или обратитесь за получением бланка в свое отделение ИФНС);

- форма 3-НДФЛ — форма отчета налогоплательщика о своих доходах и расходах (см. далее);

- форма 2-НДФЛ — справка с места работы о доходах и налоговых отчислениях за последний календарный год; является документальным подтверждением формы 3-НДФЛ (если имела место смена места работы или податель заявления одновременно числится в нескольких компаниях, количество справок должно соответствовать этому факту); выдается в бухгалтерии по месту работы;

- документы оплаты (квитанции, бланки, банковские выписки, справки образовательного учреждения об отсутствии задолженности и пр.), подтверждающие факт оплаты образовательных услуг подателем заявления.

Бланк заявления на возврат НДФЛ за обучение

К общему списку могут потребовать приложить дополнительные документы:

- подтверждение родства между учащимся и подателем заявления;

- справка об обучении на очном отделении;

- документы о повышении оплаты за обучение и пр.