Сроки выплат заработной платы

Порядок выдачи заработной платы работникам регулируется ст. 136 ТК, в соответствии с которой оплата труда должна производиться не реже 2-х раз в месяц с разницей в выдаче платежей не более 15 дней.

Основные ежемесячные выплаты работникам состоят из двух частей:

- авансовая – рассчитывается на основании фактически отработанного времени, выплачивается в период с 15 по 31 число текущего месяца;

- окончательный расчет – оставшаяся часть зарплаты, выплачивается с 1 по 15 число последующего месяца.

В правилах внутреннего распорядка предприятия должны быть прописаны дни выдачи аванса и завершающего расчета, их соблюдение является обязанностью работодателя.

В случае нарушения сроков выплат одной частей заработной платы, на руководителя предприятия будет наложен штраф в размере 50 000 руб. (ст. 5.27 КоАП РФ). В случае, если день выплаты аванса или завершающего расчета выпадает на выходной или праздничный день, их выдача должна быть произведена в последний рабочий день, до момента их наступления.

При увольнении сотрудника все положенные выплаты, в том числе и отработанная заработная плата, должны быть произведены не позднее последнего рабочего дня. В случае ухода работника в отпуск с последующим увольнением – выплаты осуществляются за день до наступления отпуска.

Просрочка по выплате заработной платы наступает уже на следующий день после установленной даты.

Что может предпринять работник

Рассмотрим какие действия может предпринять сотрудник в случае несвоевременной выплаты заработной платы.

В первый день отсутствия зарплаты сотрудник может подать заявление в Федеральную инспекцию труда. На основании этого заявления будет проведена проверка факта невыплаты зарплаты.

При подтверждении данного факта, предприятие обязано выплатить штраф в размере от 30 до 50 тыс. руб. Для руководителей, бухгалтеров – от 10 до 20 тыс. руб., и для ИП штраф будет составлять от 1000 до 5000 руб.

Кроме того, возможна приостановка его деятельности на 90 дней. Работодателя также обязуют произвести расчет и выплату компенсации сотрудникам за каждый день просрочки.

В случае отсутствия выплаты зарплаты более 15 дней, сотрудник имеет право не выходить на рабочее место. Эта норма права действует только в том случае, если сотрудник уведомил своего руководителя в письменной форме о решении не выходить на работу. При этом необходимо составить второй экземпляр заявления, поставить на нем отметку о вручении работодателю и хранить его у себя. В противном случае, согласно трудовому законодательству, самовольное оставление рабочего места может расцениваться руководителем фирмы как прогул, и повлечь за собой соответствующие меры.

В случае отсутствия выплаты зарплаты более 15 дней, сотрудник имеет право не выходить на рабочее место. Эта норма права действует только в том случае, если сотрудник уведомил своего руководителя в письменной форме о решении не выходить на работу. При этом необходимо составить второй экземпляр заявления, поставить на нем отметку о вручении работодателю и хранить его у себя. В противном случае, согласно трудовому законодательству, самовольное оставление рабочего места может расцениваться руководителем фирмы как прогул, и повлечь за собой соответствующие меры.

Также в статье 142 ТК РФ приводится список работ и ситуаций, при которых сотрудник не имеет права прекращать трудовую деятельность, например, исполнение трудовых обязанностей в ВС РФ, введение чрезвычайного положения, работы на опасном производстве и так далее. Кроме того, данная статья приводит перечень рабочих специальностей, которые не позволяют оставлять свое рабочее место при невыплате зарплаты, например, работники скорой медпомощи, газоснабжения, отопительных и теплоснабжающих предприятий.

Работник имеет право прекратить исполнение своих обязанностей до полной оплаты задолженности по заработной плате. Помимо того, работодатель обязан известить сотрудника о том, что долг будет погашен, отправив ему уведомление, в котором будут указаны дата и место выдачи зарплаты.

Если имеют место систематические нарушения в отношении выплаты заработной платы, работник имеет право обратиться за защитой своих прав в Госинспекцию труда, прокуратуру или непосредственно в суд.

Как видим, компенсация за невыплату зарплаты стала выше, руководители предприятий теперь несут более серьезную ответственность за какие-либо нарушения в отношении любых выплат. Если имеют место какие-либо ущемления прав работников, студентов или пенсионеров, решить эти вопросы теперь будет намного проще. Конечно, разобраться во всех нюансах трудового законодательства не так просто, поэтому можно воспользоваться помощью профессионального юриста.

О данном виде компенсации рассказано в следующем видеосюжете:

Расчет размера компенсации

Материалы по теме

Пред.

След.

1 из 37

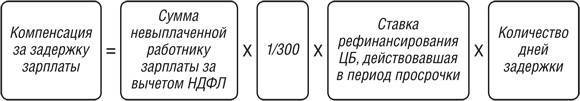

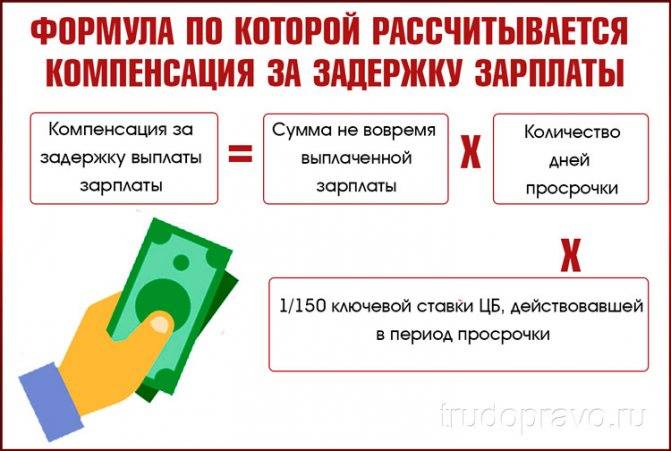

Ключевой величиной при расчетах является 1/150 ставки рефинансирования. За основу берется ставка, действующая на официальную дату выплаты зарплаты.

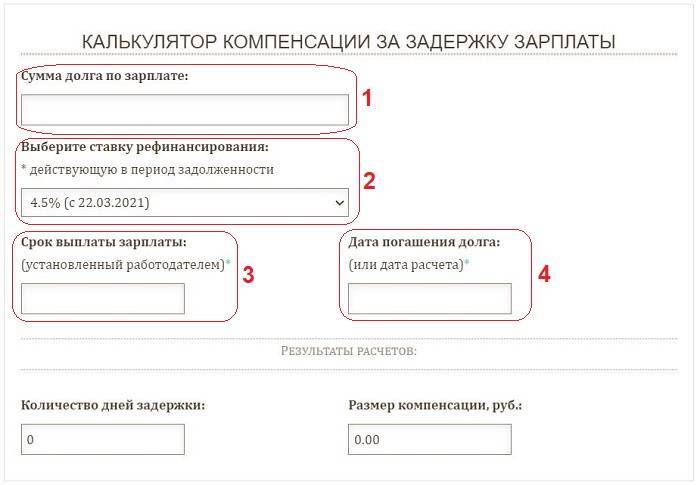

Перед расчетами необходимо знать сумму долга, дату выдачи, прописанную в документах и фактическое число выдачи.

При определении размеров з/п берется сумма за вычетом всех налогов, сборов либо внутренних штрафов. То есть, та, что уходит на руки работнику.

Для расчетов используется простая формула: сумма зараб-ой платы умножается на часть ставки ЦБ и умножается на просрочку в днях.

Временной интервал задержки определяется по правилам:

- Первым днем просрочки считается следующий за официально закрепленной датой выдачи денежного вознаграждения за отработанный период;

- Последний – день выплаты заработанных денег (включительно).

Предположительно Петрову И.С. 7 марта 2022 должны быть переведены деньги – 30 000 рублей. Но в связи с рядом обстоятельств он получил их только 15 марта. То есть, период просрочки составляет 8 дней. Ставка Центробанка в этот период составляла 6,0% годовых. Размер компенсации определяется следующим образом: 30 000 рублей * на 1/150 от 6% * 8. Итого – 9 600 рублей. Столько работодатель должен выплатить Петрову после покрытия своего долга по заработной плате.

Компания вправе установить и повышенный размер компенсационных платежей. Это отражается во внутренней документации либо трудовом договоре. В этом случае они будут высчитываться, исходя из величин, определенных руководством.

Формула расчетов в случае с повышенной оплатой будет такой: сумма задержанной з/п*на указанный в ТД процент*на количество дней.

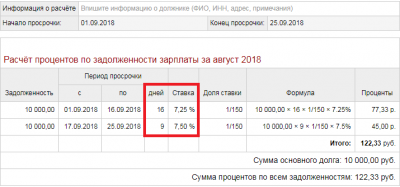

Ставка Центробанка отслеживается на официальном сайте. Случается, что в период задержки она меняется. Тогда расчеты нужно проводить дважды – отдельно для каждого из периодов и потом суммировать полученные результаты.

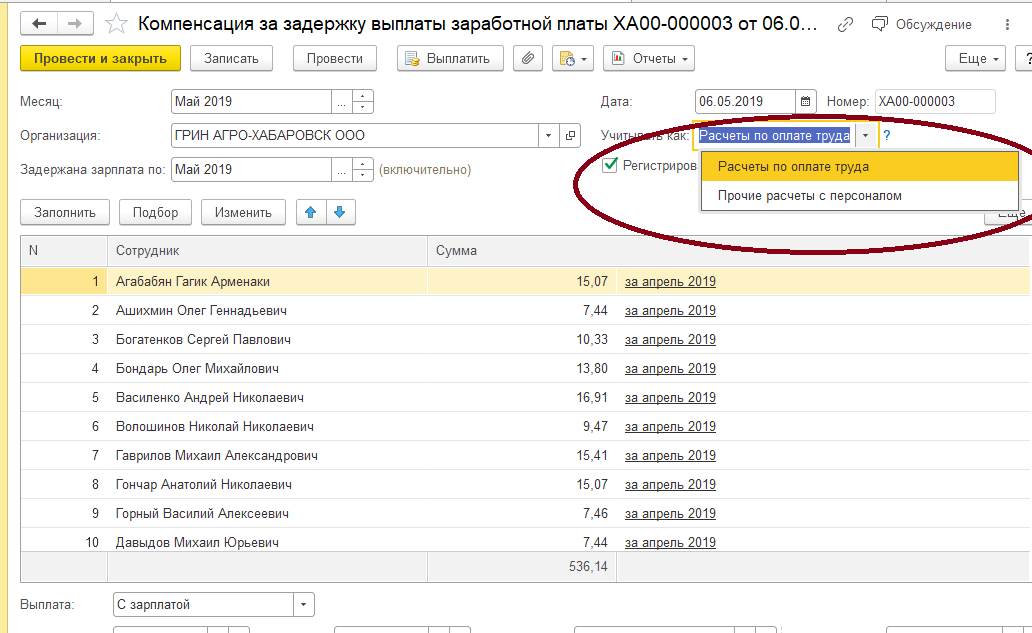

Расчет компенсации за задержку заработной платы

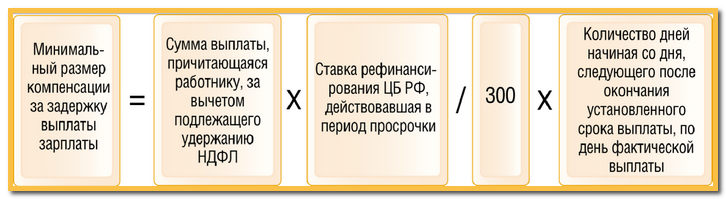

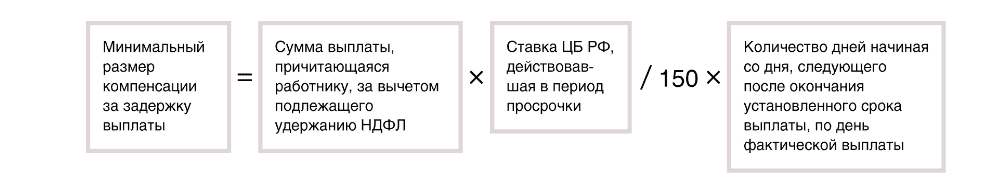

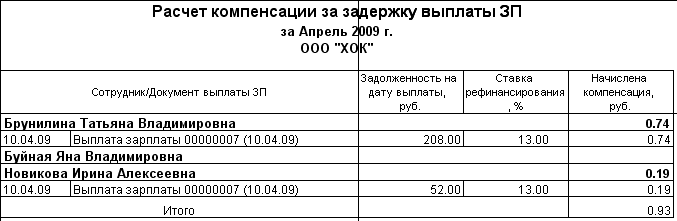

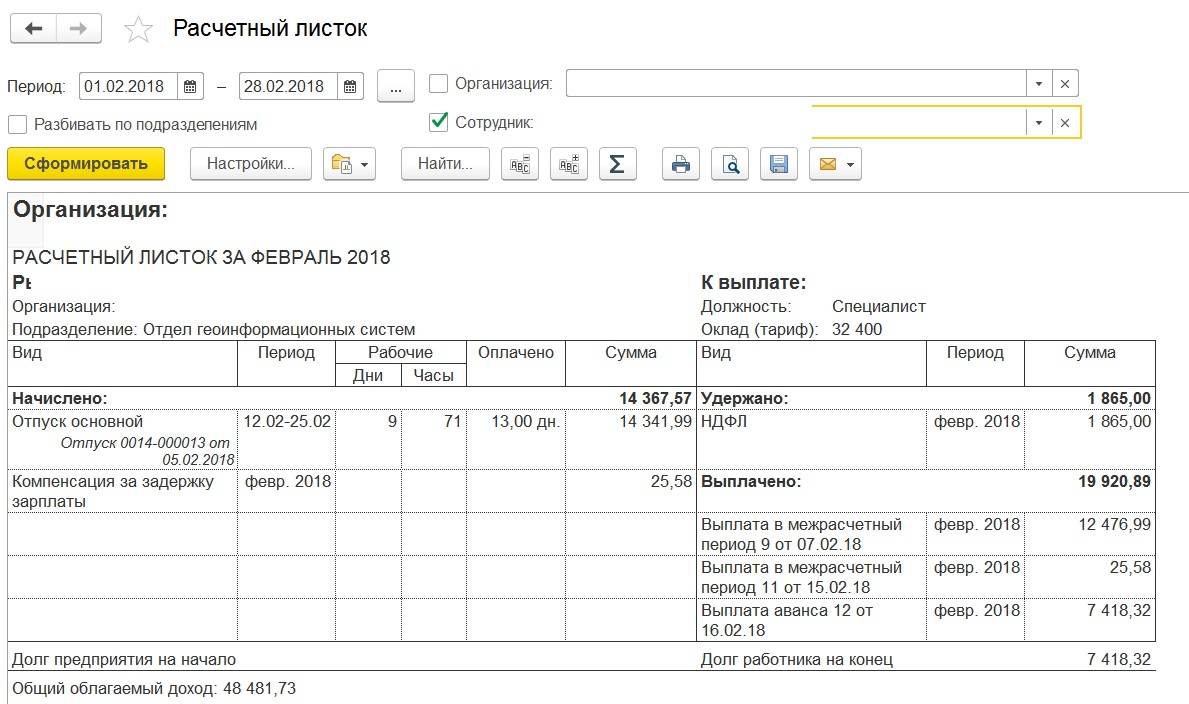

Для расчета величины компенсации необходимо владеть информацией об установленной дате выплаты заработной плате и об ее значении. Процент начисляется за период просрочки, крайний срок которой ограничен днем фактической выплаты. При определении количества дней учитывается временной период с первого дня после утвержденной даты платежа до последнего дня задолженности включительно. День, в который была произведена выплата, не учитывается.

В сумму задолженности не включаются страховые взносы и НДФЛ. Компенсация работнику начисляется на сумму, полагающуюся ему к выплате без учета удержаний. Ее математический расчет осуществляется произведением:

- числа дней просрочки;

- суммы заработка;

- ключевой ставки Центрального Банка, соответствующей 10 процентам;

- размера материально ответственности, соответствующего значению 1/150.

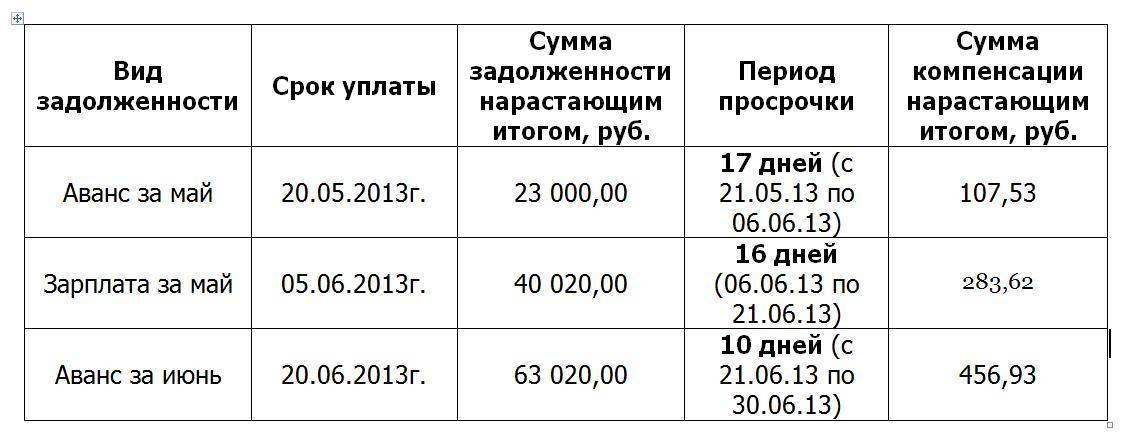

Пример расчета

На предприятии внутренними актами были установлено, что аванс выплачивается 20-го числа текущего месяца, а основной заработок — 10 числа следующего за учетным месяцем. В 2017 году, ввиду финансовых проблем у субъекта предпринимательства, аванс был выплачен 25 января, а заработная плата за январь – 17 февраля. Заработная плата менеджера составляет 40000 рублей. По авансу ему полагается начисление в 16000 рублей, а вторая часть сумы соответствует 18800 рублей.

Компенсация по обоим видам платежей рассчитывается раздельно. Ее величина по авансу соответствует 16000х5х1/150х10%=53,33 рубля. Выплата по основному заработку соответствует 18800х7х1/150х10% = 87,70 рублей.

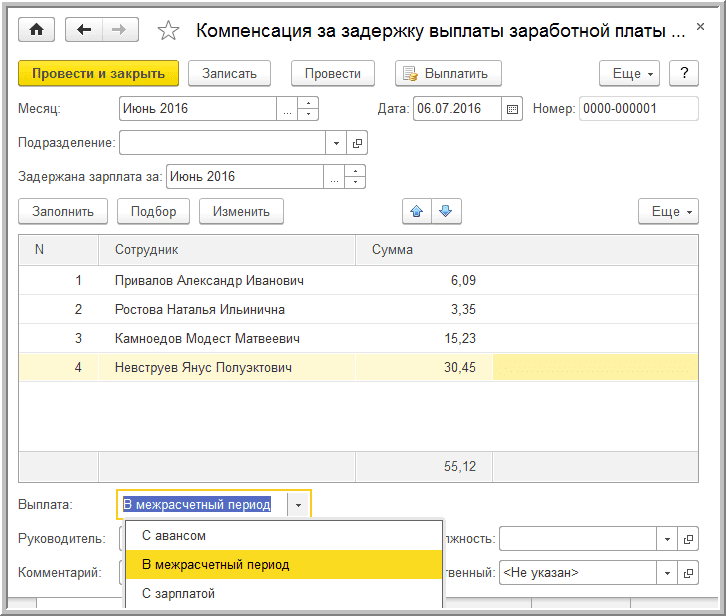

Расчет компенсации

Компенсацию за задержку зарплаты рассчитайте по формуле:

| Компенсация за задержку зарплаты | = | Задолженность по зарплате | × | 1/300 ставки рефинансирования (или больший процент, установленный организацией) | × | Количество дней задержки |

Пример расчета компенсации за задержку зарплаты. Размер компенсации установлен в коллективном договоре

В коллективном договоре, принятом организацией, установлены следующие сроки выплаты зарплаты:

- 20-го числа – аванс в размере 40 процентов от зарплаты;

- 5-го числа – окончательный расчет.

По коллективному договору компенсация за задержку зарплаты составляет 0,06 процента за каждый день просрочки.

Окончательный расчет за декабрь 2015 года, а также всю сумму зарплаты за январь 2016 года организация выплатила 16 февраля 2016 года.

Суммы задолженности и срок задержки составили:

- 300 000 руб. (окончательный расчет за декабрь 2015 года) – 47 дней (с 1 января по 16 февраля 2016 года (1–8 января 2016 года – праздничные дни, поэтому зарплата за декабрь должна быть выплачена 31 декабря 2015 года));

- 250 000 руб. (аванс за январь 2016 года) – 27 дней (с 21 января по 16 февраля 2016 года);

- 300 000 руб. (окончательный расчет за январь 2016 года) – 11 дней (с 6 по 16 февраля 2016 года).

Вместе с задолженностью по зарплате организация выплатила компенсацию за задержку. Сумма компенсации составила:

300 000 руб. × 47 дн. × 0,06% + 250 000 руб. × 27 дн. × 0,06% + 300 000 руб. × 11 дн. × 0,06% = 14 490 руб.

Ситуация: как рассчитать сумму задолженности перед сотрудником, с которой надо платить компенсацию за задержку выплаты зарплаты, – с учетом НДФЛ или без учета?

Сумму задолженности по зарплате, с которой рассчитывается компенсация, определяйте без учета НДФЛ.

При выплате зарплаты организация обязана удержать из нее НДФЛ, а значит, она не должна выплачивать его сотруднику (п. 4 ст. 226 НК РФ). НДФЛ не является частью невыплаченной зарплаты. А компенсацию за задержку нужно рассчитывать исходя из фактической суммы задолженности (ст. 236 ТК РФ).

Ситуация: как рассчитать компенсацию за задержку зарплаты, если в периоде просрочки ставка рефинансирования менялась несколько раз? Согласно коллективному (трудовому) договору, компенсация рассчитывается исходя из ставки рефинансирования.

Сумму компенсации рассчитайте, учитывая все изменения ставки рефинансирования. Период просрочки выплаты зарплаты разделите на периоды, в которых действовали разные размеры ставки рефинансирования и рассчитайте компенсацию за каждый из таких периодов. Такой вывод следует из буквального толкования статьи 236 Трудового кодекса РФ. В ней сказано, что размер компенсации за задержку зарплаты составляет не ниже одной трехсотой ставки рефинансирования, действовавшей в это время (т. е. в период просрочки).

Пример расчета компенсации за задержку зарплаты. Размер компенсации коллективным (трудовым) договором не установлен

В коллективном договоре, принятом организацией, установлены следующие сроки выплаты зарплаты:

- 20-го числа – аванс в размере 40 процентов от зарплаты;

- 5-го числа – окончательный расчет.

Окончательный расчет за декабрь 2015 года, а также всю сумму зарплаты за январь 2016 года организация выплатила 26 февраля 2016 года.

Суммы задолженности и срок задержки составили:

- 300 000 руб. (окончательный расчет за декабрь 2015 года) – 57 дней (с 1 января по 26 февраля 2016 года (1–8 января 2016 года – праздничные дни, поэтому зарплата за декабрь должна быть выплачена 31 декабря 2015 года));

- 250 000 руб. (аванс за январь 2016 года) – 37 дней – с 21 января по 26 февраля 2016 года;

- 300 000 руб. (окончательный расчет за январь 2016 года) – 21 день – с 6 по 26 февраля 2016 года.

Вместе с задолженностью по зарплате организация выплатила компенсацию за задержку. Ее размер в коллективном договоре не установлен, поэтому расчет производится исходя из 1/300 ставки рефинансирования, которая составляет 11 процентов.

Следовательно, сумма компенсации составила:

– за просрочку зарплаты за декабрь 2015 года:

6270 руб. (300 000 руб. × 57 дн. × 1/300 × 11%);

– за просрочку аванса за январь 2016 года:

3391,67 руб. (250 000 руб. × 37 дн. × 1/300 × 11%);

– за просрочку зарплаты за январь 2016 года:

2310 руб. (300 000 руб. × 21 дн. × 1/300 × 11%).

Общая сумма компенсации составила 11 971,67 руб. (6270 руб. + 3391,67 руб. + 2310 руб.).

Права сотрудников при задержке зарплаты

Закон всегда на стороне работника. Его права защищены нормами ТК РФ, а суды действуют, прежде всего, в его интересах при задержке или невыплате заработной платы.

| В каких случаях | Что делать |

| Правонарушением со стороны работодателя считается просрочка даже на один день сверх установленного локальными нормативными актами. | Написать заявление на имя руководителя предприятия с указанием периода просрочки и требованием, во-первых, погасить задолженность, а во- вторых, выплатить положенную компенсацию. |

| При задержке выплат на период более 15 дней. | Написать заявление на имя руководителя предприятия, в котором он уведомляется о прекращении работы вплоть до погашения задолженности (кроме отдельных специальностей). И несмотря на приостановку исполнения служебных обязанностей, этот период должен также оплачиваться, поскольку это произошло по вине работодателя. |

Оба эти заявления выполняются в двух экземплярах. Один остается у работника. На нём принявший заявление сотрудник должен расписаться и поставить дату приема. Это защитит работника от возможных обвинений в прогулах. Также заверенный таким образом документ может быть представлен в суде при дальнейших разбирательствах.

После подачи такого заявления сотрудник вправе не выходить на работу вплоть до произведения выплат либо до получения уведомления (в письменном виде) от предприятия о намерении погасить долги с указанием конкретной даты.

Оптимальный вариант, если компания идет на встречу и старается оперативно решить проблемы. Бывает, что задержки заработной платы становятся регулярными, а администрация предприятия не реагирует на законные требования персонала. Тогда защитить свои права можно в других инстанциях.

Обращение в трудовую инспекцию и прокуратуру

Обращаться в эти органы лучше после того, как направлена претензия работодателю, а тот не отреагировал. С письменной жалобой в трудинспекцию человек вправе обратиться при любой продолжительности задержки выплат, хоть в один день. В ней излагаются обстоятельства дела, длительность просрочки, указывается сумма долга. К жалобе прилагаются копии трудового договора и претензии в адрес работодателя. Хорошо также было бы приложить документы, подтверждающие сумму долга.

Если задержки продолжаются более двух месяцев, то с жалобой следует обращаться в прокуратуру. Документ также подается письменно. Жалоба направляется в подразделение прокуратуры по месту нахождения предприятия-работодателя. Заявление пишется в свободной форме. Главное: четко указать суть дела и привести детальную информацию, необходимую для прокурорской проверки.

Надо привести:

- правильное и полное название компании;

- то, какую должность занимает заявитель;

- как долго он работает здесь;

- период просрочки;

- сумма задолженности на дату подачи заявления;

- с какого числа работником приостановлена служебная деятельность (если таковой факт имеется).

Также следует изложить свои требования. Это может быть не только выплата долга и материальной компенсации, но и привлечение работодателя к ответственности. Имейте в виду, что обращение в инспекцию либо прокуратуру будет результативным только в том случае, если у вас есть официальный трудовой договор и «белая» зарплата.

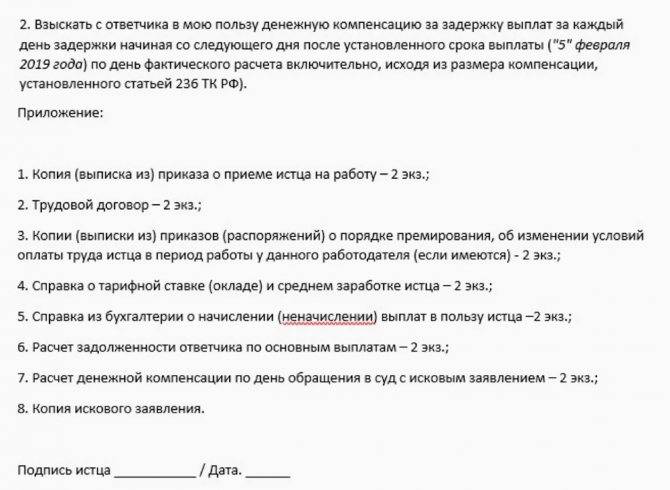

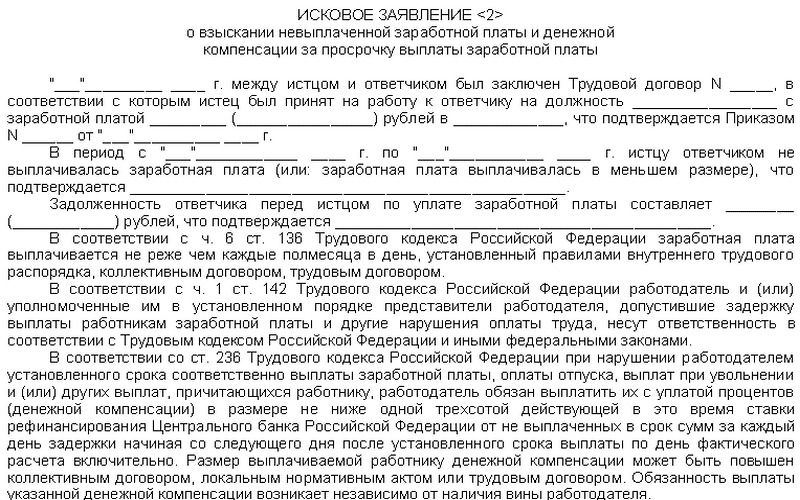

Обращение в суд

Защитить свои права можно и в судебных инстанциях. Обращаться следует в районный (городской) суд по фактическому адресу работодателя. Иск составляется в свободной форме. Необходимо представить детальную информацию об ответчике. Содержание заявления аналогично тому, что подается в прокуратуру.

Пошлина не оплачивается, все издержки по делу будет нести работодатель.

После внесения поправок в ТК РФ с 2016 года срок давности по таким искам увеличен с прежних трех месяцев до года. Работник вправе потребовать в суде не только погашения задолженности, но и выплаты неустойки. Также можно стребовать возмещения морального ущерба.

Если работодатель не выплачивает компенсацию

Если работодатель не оплачивает своевременно труд работника и отказывается добровольно начислить компенсацию за несоблюдение установленных сроков для выдачи денежных средств персоналу, то данный вопрос можно передать на рассмотрение в трудовую инспекцию (обращаться можно, начиная с 1-го дня задержки и не позже 3-ех месяцев).

Если это действие не поможет, то можно пойти дальше и обратиться с заявлением в прокуратуру. Сделать это можно, если срок задержки превысил 2 месяца.

Если вынесенные решения данными службами не оказали должного влияния на работодателя, и он по-прежнему отказывается погашать долг и выплачивать компенсацию, то предпринимается следующий последний шаг – обращение с исковым заявлением в судебные органы. В иске приводится подробное описание проблемы, указывается величина задолженности, приводится расчет денежной компенсации и высказывается просьба рассмотреть вопрос о взыскании с должника положенных величин. Подать иск следует в срок до 3-ех месяцев с даты расторжения отношений с работодателем.

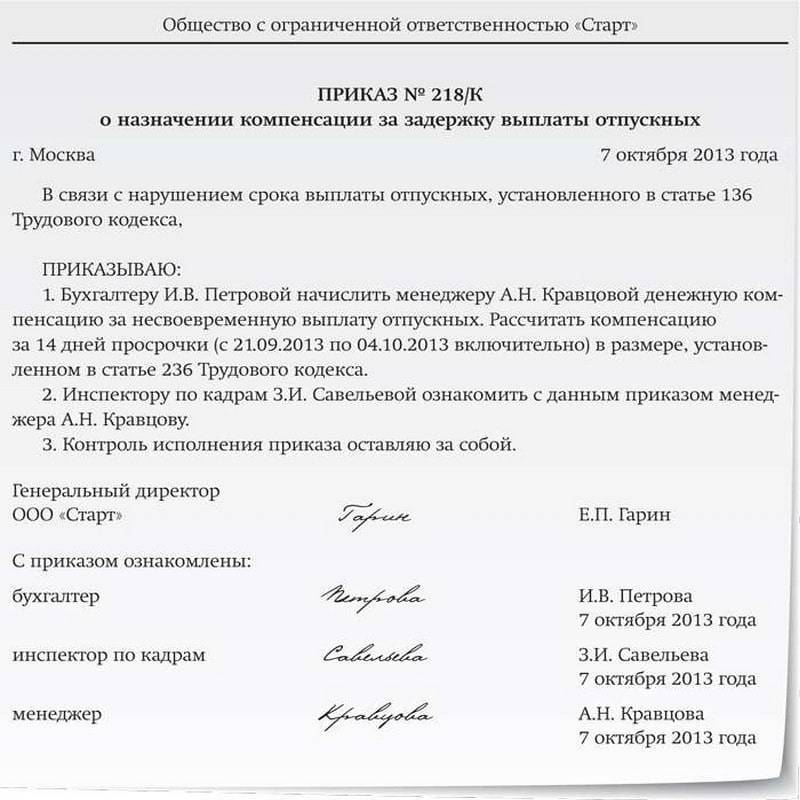

Обращаясь в указанные инстанции, нужно быть готовым документально подтвердить факт нарушения со стороны работодателя. Для этого нужно иметь копию документа:

- подтверждающего работу в данной компании (приказ о трудоустройстве),

- прописывающего сроки выплаты зарплаты (Правила трудового распорядка или Коллективный договор),

- определяющего величину заработной платы (трудовой договор).

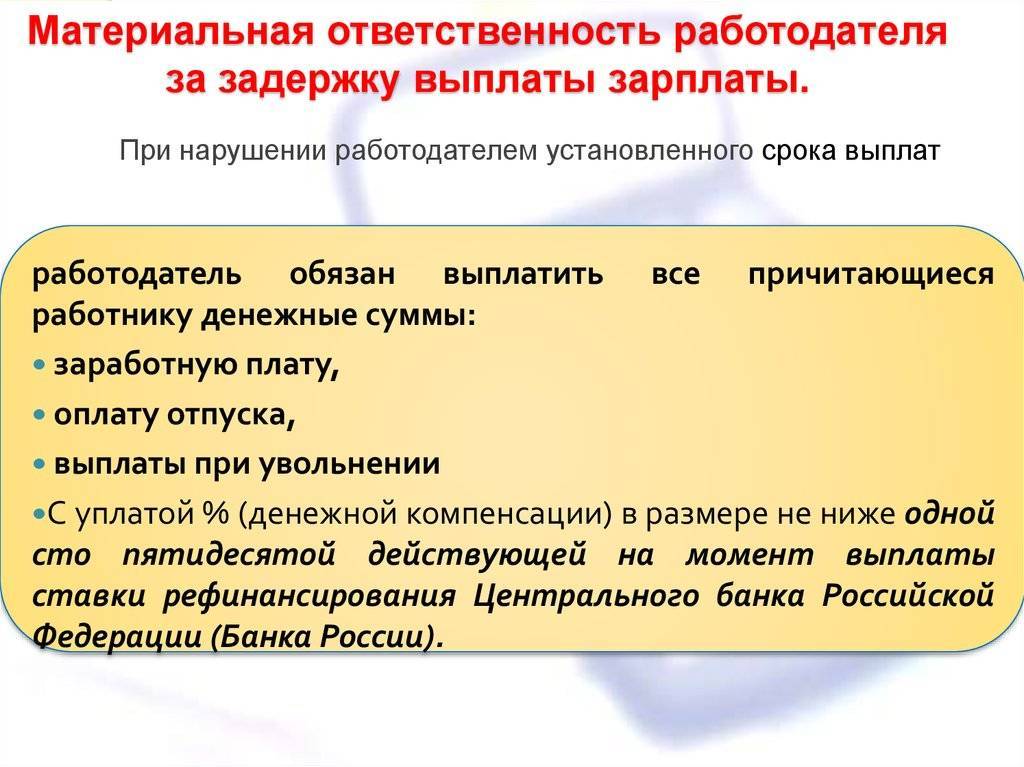

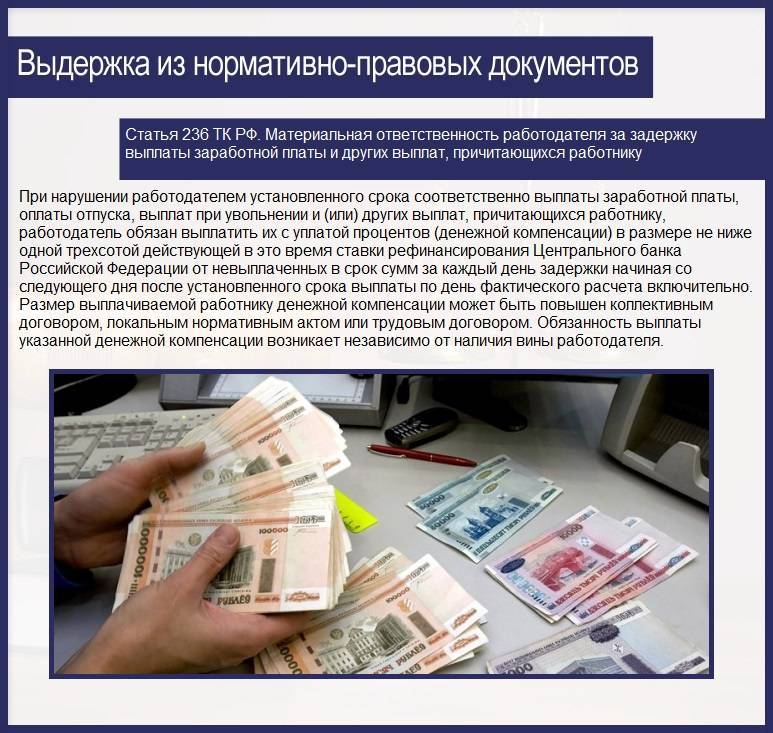

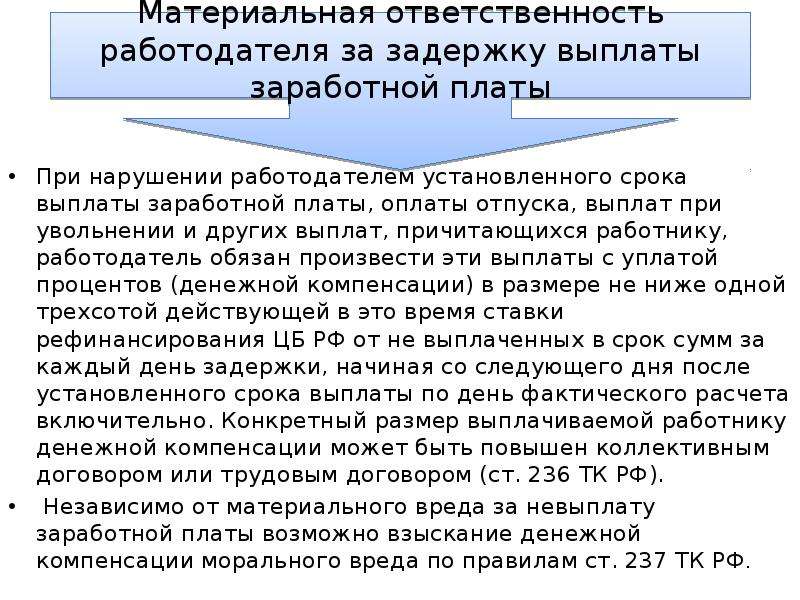

Ответственность работодателя за несвоевременную выплату

Закон защищает трудовые права граждан. Поэтому любое виновное в нарушении прав сотрудников лицо будет нести ответственность. Помимо материальной компенсации, закон предусматривает и другие виды ответственности.

Если нарушение не столь значительное, виновник понесет административное наказание. Более серьезные случаи грозят уголовной статьей. Обязательное условие наступления административной (статья 2.1 КоАП) и уголовной (статья 14 УК) ответственности – вина.

Подробнее разберем, что грозит работодателю за невыплату зарплаты, отпускных, аванса и других начислений.

Административное наказание

Ответственность по статье 5.27 КоАП РФ наступает по части 6 и 7 – если не выплачена или частично не выплачена в определенный законом срок зарплата и прочие начисления, полагающиеся работнику в рамках трудовых правоотношений.

Виновных лиц за просрочку выплаты ждут следующие наказания:

- Должностное лицо или просто предупредят, или назначат штраф в размере от 10000 до 20000 р. (по части 6), при повторности – от 20000 до 30000 р. либо дисквалифицируют на период 1-3 года (по части 7).

- Для лиц, занимающихся неофициальной предпринимательской деятельностью, полагается штраф от 1000 до 5000 р. (по части 6), и при наличии повторности – от 10000 до 30000 р. (по части 7).

- Юрлицам придется заплатить гораздо больше – от 30000 до 50000 р. (по части 6) и после повторного совершения правонарушения – от 50000 до 100000 р. (по части 7).

Если определена вина юрлица и доказана причастность к нарушению отдельных должностных лиц, последние будут привлечены к ответственности по той же норме, что и организация (согласно части 3 статьи 2.1 КоАП РФ, ПП ВС РФ №5 от 24 марта 2005 – абзац 1 пункт 15).

Уголовная ответственность

Ответственность по уголовной статье руководитель будет нести, если не произвел выдачу (перечисление) зарплаты или других положенных по закону платежей, будучи заинтересованным в этом. Действия по статье 145.1 УК РФ квалифицируются, если имеется корыстный или другой личный интерес.

Только частичная невыплата в установленные сроки охвачена частью 1 статьи, но если выплаты не произведены за период больше 3 месяцев. Виновнику грозят следующие санкции:

- оштрафуют на сумму до 120000 р. или же в объеме зарплаты (прочего дохода) за период до 12 месяцев;

- не сможет в течение года занимать конкретную должность или вести деятельность;

- обяжут выполнять работы принудительного характера на срок до 2 лет;

- назначат тюремный срок длительностью до года.

Невыплата будет частичной, если виновной стороной выдано менее 50% положенных выплат.

Ужесточение санкций произойдет, если виновник допустил полную невыплату, длительность которой составила свыше двух месяцев или когда зарплата выдавалась ниже МРОТ на протяжении того же срока.

- штраф увеличится до 500000 р. (минимум – 100000 р.), или как вариант взыщут зарплату (доход), получаемую (-ый) за период до трех лет;

- максимальный срок принудительных работ составит 3 года + лишат должности (запретят деятельность) на трехлетний период (дополнительная мера);

- изменится и тюремный срок – до трех лет, с дополнительной мерой или без нее.

Частью 3 статьи предусматривается наказание при совершении указанных выше преступлений, но при допущении тяжких последствий:

- виновника оштрафуют на круглую сумму – до 500000 р. (минимальная сумма – 200000 р.) или в объеме зарплаты (дохода) получаемых за период от 1 до 3 лет;

- более строгое наказание – тюрьма на срок до 5 лет с запретом деятельности (пребывания на должности) на тот же срок или без.

УСН

Если организация применяет упрощенку с объектом налогообложения доходы, компенсацию за задержку зарплаты при расчете единого налога не учитывайте (п. 1 ст. 346.14 НК РФ).

Ситуация: можно ли учесть сумму компенсации за задержку выплаты зарплаты в составе расходов на оплату труда? Организация применяет упрощенку, единый налог платит с разницы между доходами и расходами.

Нет, нельзя.

Организация может уменьшить полученные доходы на расходы на оплату труда (подп. 6 п. 1 ст. 346.16 НК РФ). В расходы на оплату труда включаются в том числе компенсационные начисления, связанные с режимом работы или условиями труда, предусмотренные нормами законодательства России, трудовыми (коллективными) договорами (ст. 255, п. 2 ст. 346.16 НК РФ).

Компенсация за задержку выплаты зарплаты не связана с режимом работы и условиями труда (ст. 236 ТК РФ). Поэтому учесть компенсацию за задержку выплаты зарплаты в составе расходов на оплату труда нельзя. Аналогичный вывод содержится в письме УФНС по г. Москве от 6 августа 2007 г. № 28-11/074572.

Такие же разъяснения приведены в письмах Минфина России от 31 октября 2011 г. № 03-03-06/2/164 и от 17 апреля 2008 г. № 03-03-05/38. Несмотря на то что разъяснения специалистов финансового ведомства адресованы плательщикам налога на прибыль, ими могут руководствоваться и организации на упрощенке (п. 2 ст. 346.16 НК РФ).

Совет: есть аргументы, позволяющие учесть сумму компенсации за задержку зарплаты в составе расходов на оплату труда. Они заключаются в следующем.

В расходы на оплату труда включаются любые начисления сотрудникам в денежной и (или) натуральной форме, в том числе компенсационные начисления, предусмотренные трудовыми и (или) коллективными договорами (абз. 1, п. 3 ст. 255, п. 2 ст. 346.16 НК РФ). Кроме того, перечень расходов на оплату труда, которые учитываются при налогообложении прибыли, открыт (п. 25 ст. 255, п. 2 ст. 346.16 НК РФ). Поэтому компенсацию за задержку зарплаты можно учесть в составе расходов на оплату труда при расчете единого налога при упрощенке.

Подтверждает такой вывод ФАС Московского округа в постановлении от 11 марта 2009 г. № КА-А40/1267-09. Указанное постановление посвящено организациям на общей системе налогообложения. Однако выводами, сделанными в нем, могут руководствоваться и организации на упрощенке (п. 2 ст. 346.16 НК РФ).

Пример, как учесть компенсацию за задержку зарплаты. Организация применяет упрощенку («доходы минус расходы»)

ООО «Альфа» применяет упрощенку и платит единый налог с разницы между доходами и расходами. В августе «Альфа» задержала выплату зарплаты сотрудникам. Сумма задолженности (за вычетом НДФЛ) – 300 000 руб. Сумма рассчитанной компенсации составила 1650 руб.

На сумму компенсации бухгалтер начислил взносы на обязательное пенсионное (социальное, медицинское) страхование и взносы на страхование от несчастных случаев и профзаболеваний. Общая сумма страховых взносов составила 495 руб. (1650 руб. × 30%), в том числе:

- в ПФР– 363 руб. (1650 руб. × 22%);

- в ФСС России – 47,85 руб. (1650 руб. × 2,9%);

- в ФФОМС – 84,15 руб. (1650 руб. × 5,1%).

Тариф взносов на страхование от несчастных случаев и профзаболеваний составляет 0,2 процента. Сумма начисленных взносов составила 3,30 руб. (1650 руб. × 0,2%).

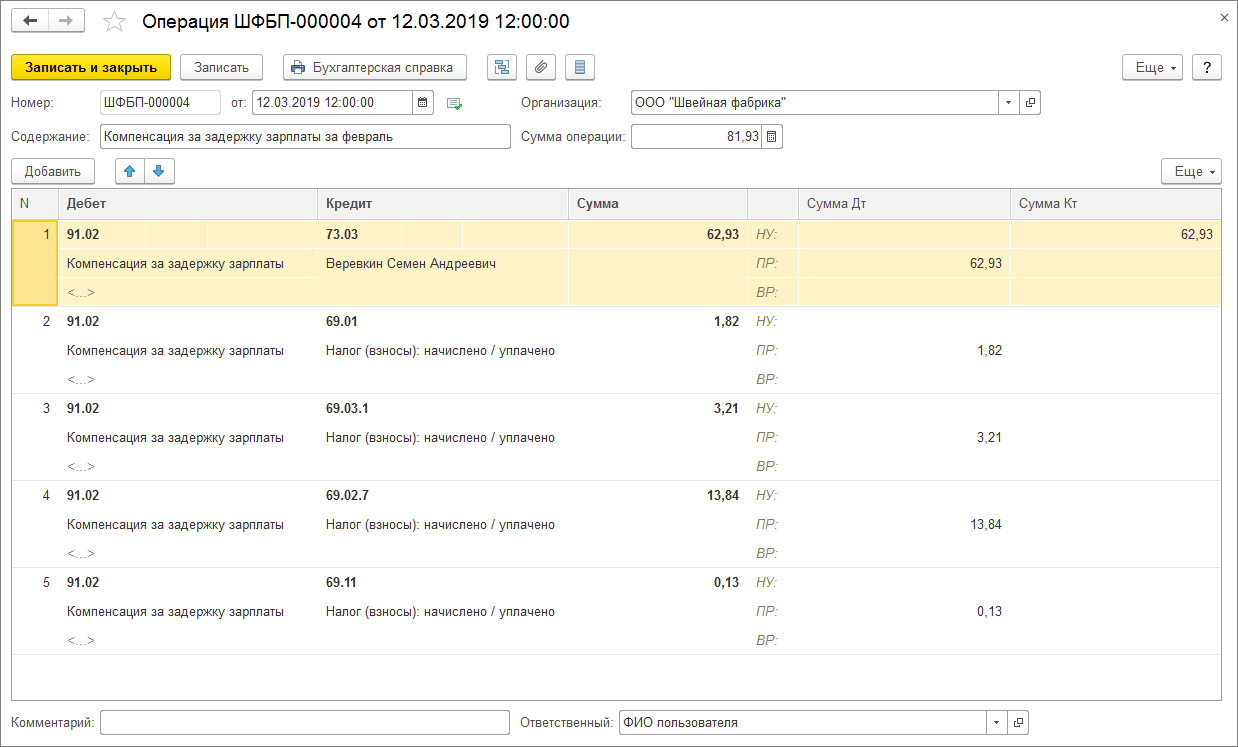

В день выплаты задолженности в бухучете организации сделаны проводки:

Дебет 70 Кредит 50

– 300 000 руб. – выплачена зарплата сотрудникам;

Дебет 91-2 Кредит 73

– 1650 руб. – начислена компенсация за задержку зарплаты сотрудникам;

Дебет 73 Кредит 50

– 1650 руб. – выплачена сотрудникам компенсация за задержку зарплаты;

Дебет 44 Кредит 69 субсчет «Расчеты с ПФР»

– 363 руб. – начислены пенсионные взносы;

Дебет 44 Кредит 69 субсчет «Расчеты с ФСС по взносам на социальное страхование»

– 47,85 руб. – начислены страховые взносы в ФСС России;

Дебет 44 Кредит 69 субсчет «Расчеты с ФФОМС»

– 84,15 руб. – начислены страховые взносы в ФФОМС;

Дебет 44 Кредит 69 субсчет «Расчеты с ФСС по взносам на страхование от несчастных случаев и профзаболеваний»

– 3,30 руб. – начислены взносы на страхование от несчастных случаев и профзаболеваний.

При расчете единого налога компенсация за задержку зарплаты в расходах не учитывается. НДФЛ с суммы компенсации «Альфа» не удерживает.

Уголовная ответственность за задержку зарплаты

Невыплата заработной платы, пенсий, стипендий, пособий и иных выплат свыше двух месяцев, совершенная руководителем организации независимо от формы собственности из корыстной или иной личной заинтересованности, влечет уголовную ответственность (ст. 145.1 УК РФ).

Статья 145.1 УК РФ. Невыплата заработной платы, пенсий, стипендий, пособий и иных выплат

1. Невыплата свыше двух месяцев заработной платы, пенсий, стипендий, пособий и иных установленных законом выплат, совершенная руководителем организации, работодателем – физическим лицом из корыстной или иной личной заинтересованности, – наказывается штрафом в размере до 120 000 рублей или в размере заработной платы или иного дохода осужденного за период до одного года, либо лишением права занимать определенные должности или заниматься определенной деятельностью на срок до пяти лет, либо лишением свободы на срок до двух лет.

2. То же деяние, повлекшее тяжкие последствия, – наказывается штрафом в размере от 100 000 до 500 000 рублей или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет либо лишением свободы на срок от трех до семи лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового.

Расчет при сокращении и увольнении

При увольнении сотруднику полагается:

- заработная плата за период работы перед увольнением, включая премии, надбавки и иные выплаты.

- денежная компенсация за неотгулянный отпуск.

- выходное пособие в размере среднего оклада за месяц.

Предположим, что внутренним распорядком предприятия установлены следующие сроки для расчетов с персоналом:

- 15-ое число – по выплатам аванса.

- 1-ое число – по выплатам заработной платы

Пример 1. В 2017 году у работодателя возникли сложности в выплате и задерживает сроки перечисления средств сотрудникам. Так, за январь месяц аванс был выплачен не пятнадцатого числа, а 17 февраля вместо 15 января, по зарплате – 14 марта вместо 1 февраля. Рассчитаем компенсацию за задержку в выплатах

Заработок бухгалтера 50 000 руб. ежемесячно. Аванс ему полагается 25 000 руб., заработная плата без налога на доходы физических лиц составит 18 500 руб. Используем приведенную выше формулу.

- Компенсация по авансу = 25 000 х 1/300 х 9 % х 28 дн. = 210 руб.за день

- Компенсация по заработку = 18 500 х 1/300 х 9 % х 32 дн. = 177.60руб.

- На указанные суммы выплат бухгалтером компании составляется справка расчет и делается проводка: Д 91.2 К 73.

Уволенному работнику положена компенсация в размере средне месячного оклада, который сохраняется за ним на двухмесячный срок, пока сотрудник не устроится на новое место работы. Согласна законодательства такая выплата может сохранятся и на третий месяц после сокращения, однако нужно соблюсти некоторые требования: