Введение: что такое кризис и защитные активы

Каждый экономический кризис уникален по-своему. У каждого свои причины и методы выхода из него. Поэтому никто не может с гарантией сказать, как именно надо распределить свои средства, в какие активы вложиться, чтобы с гарантией сохранить и приумножить свой капитал. В какой-то момент лучше вложить деньги в валюту, в какой-то в золото, в какой-то в недвижимость.

В периоды стабильного роста на бирже почти всегда все ждут кризиса и по телевизору об этом говорят чуть ли не каждый день. Это связано с тем, что негативные новости гораздо интереснее широкой публике. Мало кого интересуют новости, что всё хорошо и мы медленно растём вверх. Также надвигающаяся рецессия мотивирует людей больше тратить денег сейчас.

Каждый человек может снизить риски путём диверсификации рисков портфеля. Для этого стоит иметь в своём инвестиционном портфеле несколько видов активов, которые никак не связаны между собой. Поговорка «не класть все яйца в одну корзину» в инвестициях и сбережениях имеет место быть.

Фазы кризисов

Как известно, экономические процессы развивается циклично. За последние 100 лет каждые 10-12 лет происходит кризис, который развивается по традиционному сценарию:

- Рост;

- Эйфория;

- Падение;

- Депрессия (самая короткая стадия);

- Циклический. Рост перепроизводства;

- Локальный. Затрагивает лишь отдельные компании;

- Отраслевой. Происходит во всей отрасли;

- Финансовый (денежно-кредитный). Повышение ставок по кредиту, уменьшение ликвидности у банков;

- Энергетический. Повышение или наоборот, понижение цен на энергоресурсы. Проблемы с их добычей;

- Валютный. После сильного изменения курса национальной валюты. Причём плохо как её укрепление, так и ослабление;

- Биржевой. Нехватка ликвидности, обвалы;

Размеры падений и роста также изменяются в зависимости от циклов и масштабов. Более детально про теорию циклов и их виды можно прочитать в статье: экономические циклы.

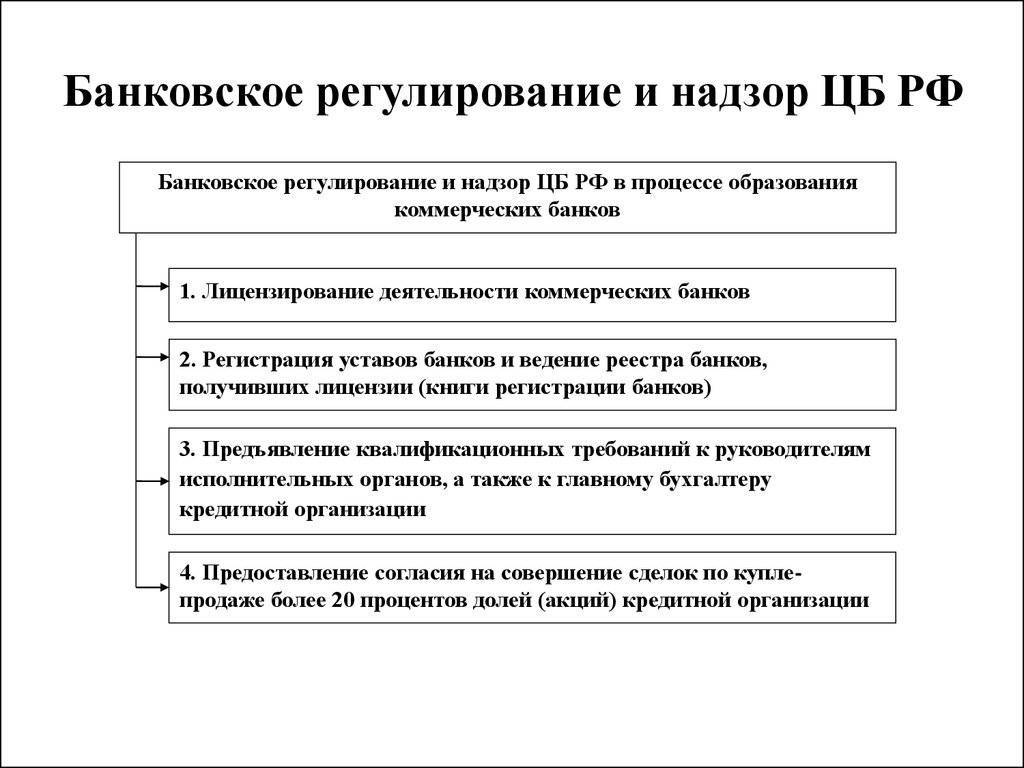

Методы надзора за банками

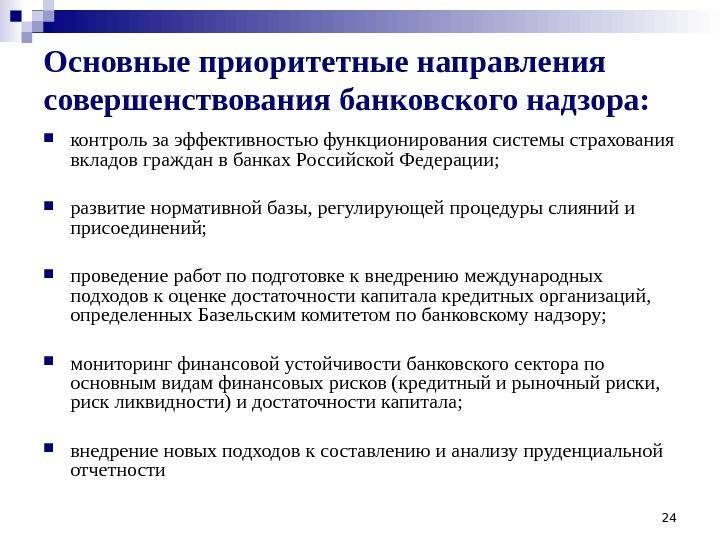

Организация банковского надзора и его осуществление включает применение четырех групп методов:

- непосредственно надзорные методы — проверка выполнения кредитными организациями нормативных актов

- методы административного воздействия — выдача, проверка соблюдения и отзыв лицензий, наложение запретов и ограничений на виновные в нарушениях банки

- методы регулирующего воздействия, направленного на снижение банковских рисков, включающие письменные рекомендации регулятора проблемным банкам

- методы экономического воздействия — изменения нормативов и налоговые меры по отношению к финорганизациям

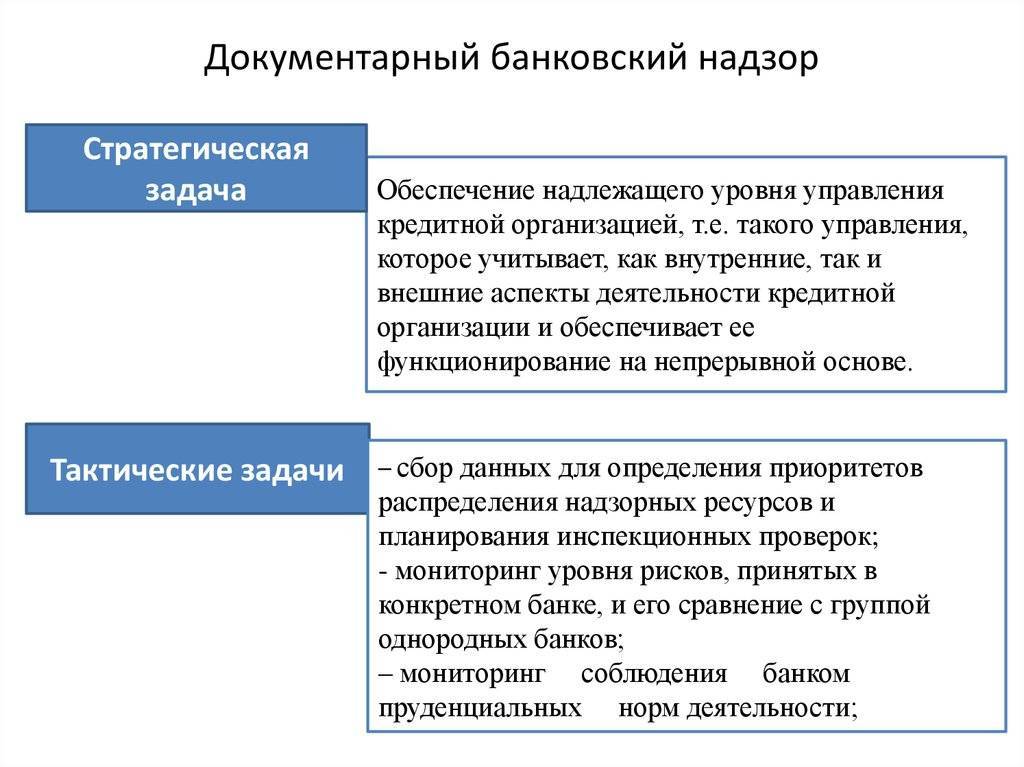

Промежуточные задачи

Банковский надзор устанавливается для обеспечения собственной и общественной эффективности финансовой системы. Первая означает такой результат деятельности организаций, при котором уровень доходов позволяет максимизировать прибыль и возместить убытки по неликвидным активам. Это позволяет сформировать реальный потенциал для компенсации рисков за счет собственных средств банковских структур. Это соответствует принципу экономического распределения ресурсов. Общественная эффективность – результат деятельности финансовых организаций, способствующий совершенствованию хозяйственной системы страны в целом и создающий наиболее выгодные для социума цены. Параметры достижения промежуточных целей находятся в зависимости от политики надзорных органов, в рамках которой выбирается или приоритет какой-либо из них, или компромисс.

Варианты источника питания для водяного насосного оборудования

Питание насосного агрегата может осуществляться от электричества и за счет жидкого топлива. Первый тип устройств для работы двигателя использует переменный ток, вследствие чего он полностью зависит от электрической сети. Поэтому электрический насос для воды выбирается в случае ее присутствия

Очень важно учитывать напряжение в сети, поскольку конкретная модель агрегата рассчитана на определенное количество фаз

Жидкотопливные насосы оснащены двигателем внутреннего сгорания. Такие агрегаты отличаются меньшими габаритами, мобильностью и простотой в эксплуатации, ремонте и обслуживании.

Существует два типа жидкотопливных насосных агрегатов – бензиновые и дизельные. Бензиновые насосы в качестве топлива используют бензиново-масляную смесь, которая готовится в определенном соотношении компонентов. Такие агрегаты работают намного тише и имеют более низкую стоимость. Однако они потребляют довольно много топлива, в результате чего не отличаются экономичностью. Дизельные агрегаты в качестве топлива используют солярку. Насосы работают с повышенным уровнем шума, однако характеризуются высокой экономичностью.

Насосы для перекачки воды могут работать от электричества или за счет жидкого топлива

Меры воздействия, применяемые к кредитным организациям

В целях реализации полномочий по надзору за деятельностью кредитных организаций, определенных Законом о Банке России, формирования системного подхода к применению мер воздействия и повышения эффективности надзора Банком России утверждена инструкция от 31 марта 1997 г. № 59 «О применении к кредитным организациям мер воздействия за нарушения пруденциальных норм деятельности»

1. Основной задачей, решаемой надзорными органами при применении мер воздействия, является регулирование деятельности кредитных организаций в целях ее приведения в соответствии с нормами и требованиями федеральных законов и Банка России. Выбор мер воздействия, если это специально не предусмотрено нормативными актами, производится надзорными органами самостоятельно с учетом характера допущенных нарушений, причин, обусловивших возникновение нарушений и общего финансового состояния кредитной организации.

Меры воздействия разделены на две группы — предупредительные и принудительные.

Предупредительные меры воздействия применяются в основном в тех случаях, когда недостатки в деятельности кредитной организации непосредственно не угрожают интересам кредиторов и вкладчиков, т. е. на ранних стадиях возникновения недостатков.

Содержание предупредительных мер включает:

- доведение до органов управления кредитной организации информации о недостатках в ее деятельности и об обеспокоенности надзорного органа состоянием дел в кредитной организации;

- изложение рекомендаций надзорного органа по исправлению создавшейся в кредитной организации ситуации;

- предложение представить в надзорный орган программу мероприятий, направленных на устранение недостатков, включая при необходимости обязательства, принимаемые на себя кредитной организацией, ее учредителями (участниками);

- установление дополнительного контроля за деятельностью кредитной организации и за ее выполнением мероприятий по нормализации деятельности.

Принудительные меры воздействия применяются в отношении кредитной организации в тех случаях, когда это вытекает из характера допущенных нарушений с учетом того, что применение одних только предупредительных мер воздействия не приносит или не может обеспечить надлежащую корректировку деятельности кредитной организации. К принудительным мерам воздействия относятся: штрафы; требование об осуществлении кредитной организацией мероприятий по ее финансовому оздоровлению; требование о приведении в соответствие величины собственных средств (капитала) и размера уставного капитала кредитной организации; требование о реорганизации кредитной организации; ограничение проведения кредитными организациями отдельных операций на срок до шести месяцев; запрет на осуществление кредитными организациями банковских операций на срок до одного года; запрет на открытие филиалов на срок до одного года; требование о замене руководителей кредитной организации; назначение временной администрации по управлению кредитной организацией; отзыв лицензии на осуществление банковских операций в случаях, угрожающих стабильности банковской системы и интересам кредиторов и вкладчиков. Как правило, принудительные меры воздействия оформляются в виде предписания.

Таким образом, в случае выявления нарушений к кредитным организациям применяются меры воздействия, вид которых определяется надзорным органом исходя из характера допущенных нарушений и обусловивших их причин.

показать содержание

Понятие и сущность банковского надзора

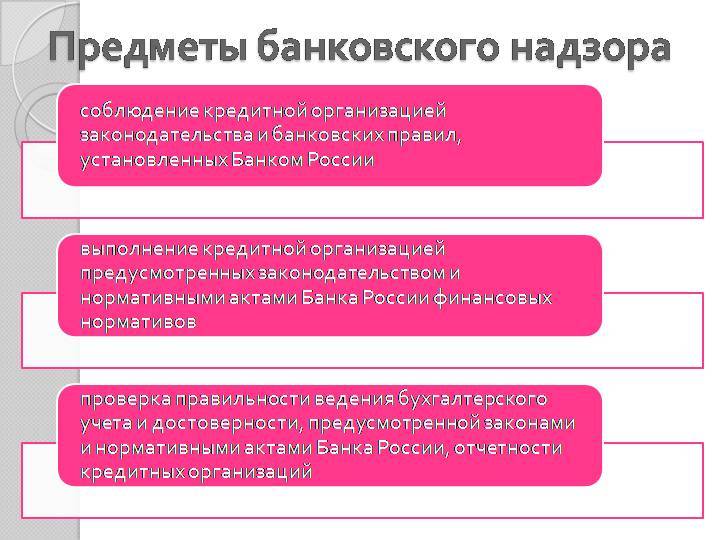

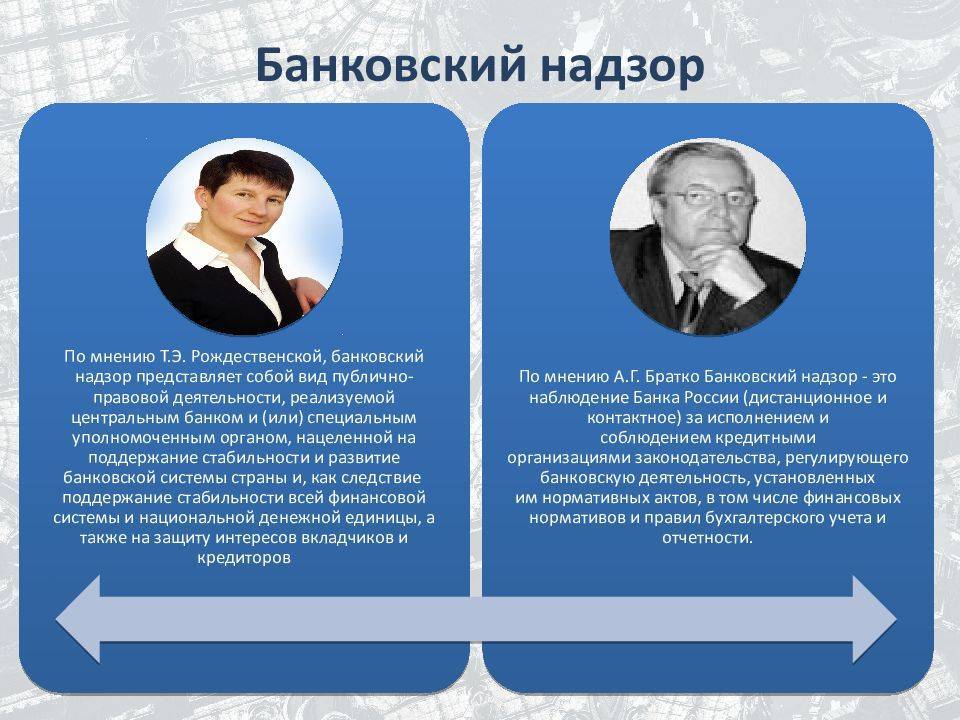

Банковский надзор — это наблюдение Банка России (дистанционное и контактное) за исполнением и соблюдением кредитными организациями законодательства, регулирующего банковскую деятельность, установленных им нормативных актов, в том числе финансовых нормативов и правил бухгалтерского учета и отчетности.

Сущность банковского надзора состоит в проверке соответствия решений и действий кредитной организации законам, регулирующим банковскую деятельность, и нормативным актам Банка России.

По сути, это надзор за реализацией нормативности в банковской деятельности. Его значение заключается в том, что он используется Банком’ России для управления рисками в банковской системе.

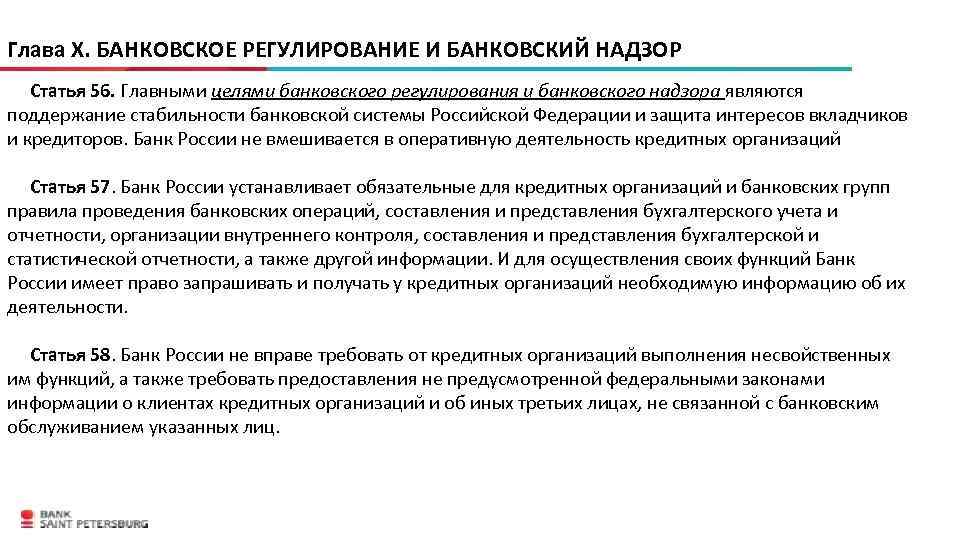

Банковская система регулируется не административным, а банковским правом, как мы уже указывали в главе II настоящей книги. Соответственно этому Банк России не имеет административных полномочий по управлению коммерческими банками и другими кредитными организациями. Он не имеет права вмешиваться в деятельность коммерческих банков и других кредитных организаций, поскольку они самостоятельны и действуют на основе договорных отношений. Поэтому Федеральный закон не предоставил Банку России полномочия контролировать целесообразность деятельности кредитных организаций. Ему предоставлены права осуществлять надзор, то есть наблюдать за кредитной организацией с точки зрения нормативности принимаемых ею решений. Это означает, что Банк России может проверять соблюдение кредитной организацией законов, финансовых нормативов и нормативных актов Банка России.

Дистанционное наблюдение — это наблюдение за деятельностью кредитных организаций на основе представленных ею банковских и, в частности, бухгалтерских документов (балансы, отчеты о прибылях и убытках, платежные документы и т.п.).

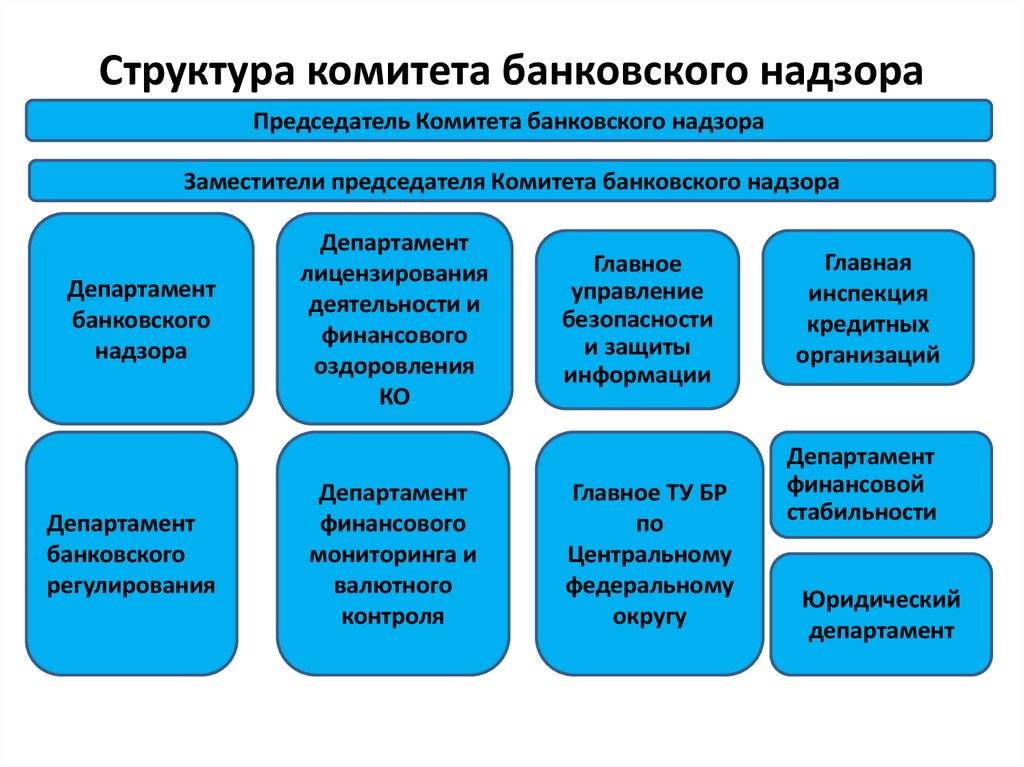

Для решения этих задач в системе Банка России созданы подразделения банковского надзора — Департамент пруденциального надзора, Департамент лицензирования кредитных организаций и некоторые другие департаменты, а в территориальных учреждениях — управления (отделы) регулирования банковской деятельности.

Контактный надзор — это проверки деятельности кредитных организаций с выходом на места их расположения и изучением всех запрашиваемых группой инспекторов банковских документов.

Для этих целей в структуре Банка России создаются специальные подразделения — Департамент инспектирования кредитных организаций и соответствующие структуры в его территориальных учреждениях (управления, отделы).

И тот и другой вид банковского надзора должны быть взаимосвязаны. Характер этой взаимосвязи имеет значение с точки зрения оперативности надзора и достоверности его результатов.

Понятие и сущность банковского надзора

Банковский надзор – это наблюдение Банка России (дистанционное и контактное) за исполнением и соблюдением кредитными организациями законодательства, регулирующего банковскую деятельность, установленных им нормативных актов, в том числе финансовых нормативов и правил бухгалтерского учета и отчетности.

Сущность банковского надзора состоит в проверке соответствия решений и действий кредитной организации законам, регулирующим банковскую деятельность, и нормативным актам Банка России.

По сути, это надзор за реализацией нормативности в банковской деятельности. Его значение заключается в том, что он используется Банком’ России для управления рисками в банковской системе.

Банковская система регулируется не административным, а банковским правом, как мы уже указывали в главе II настоящей книги. Соответственно этому Банк России не имеет административных полномочий по управлению коммерческими банками и другими кредитными организациями. Он не имеет права вмешиваться в деятельность коммерческих банков и других кредитных организаций, поскольку они самостоятельны и действуют на основе договорных отношений. Поэтому Федеральный закон не предоставил Банку России полномочия контролировать целесообразность деятельности кредитных организаций. Ему предоставлены права осуществлять надзор, то есть наблюдать за кредитной организацией с точки зрения нормативности принимаемых ею решений. Это означает, что Банк России может проверять соблюдение кредитной организацией законов, финансовых нормативов и нормативных актов Банка России.

Дистанционное наблюдение – это наблюдение за деятельностью кредитных организаций на основе представленных ею банковских и, в частности, бухгалтерских документов (балансы, отчеты о прибылях и убытках, платежные документы и т.п.).

Для решения этих задач в системе Банка России созданы подразделения банковского надзора – Департамент пруденциального надзора, Департамент лицензирования кредитных организаций и некоторые другие департаменты, а в территориальных учреждениях – управления (отделы) регулирования банковской деятельности.

Контактный надзор – это проверки деятельности кредитных организаций с выходом на места их расположения и изучением всех запрашиваемых группой инспекторов банковских документов.

Для этих целей в структуре Банка России создаются специальные подразделения – Департамент инспектирования кредитных организаций и соответствующие структуры в его территориальных учреждениях (управления, отделы).

И тот и другой вид банковского надзора должны быть взаимосвязаны. Характер этой взаимосвязи имеет значение с точки зрения оперативности надзора и достоверности его результатов.

Циклическое инвестирование простыми словами

Как правило, фазы развития фондового рынка опережают фазы экономического цикла. Инвесторы стремятся на самом дне войти в бычий рынок и выйти из него ещё до начала медвежьего. Схематично это выглядит примерно так:

Нередко по данной причине на графике может наблюдаться двойная вершина или двойное дно. Первую из этих фигур формируют «умные деньги», успевающие заблаговременно перейти в защитные активы. Финишный рывок совершают спекулянты, стремящиеся сыграть на пиках и низах экономического цикла. При первых признаках перегрева экономики опытные инвесторы на рынке США выходят из акций автомобильных и транспортных компаний. Защитить портфель от глубокой просадки помогают бумаги торговых сетей (напр. Walmart) и производителей лекарств (напр. Pfizer).

В это время на рынке акций ещё возможно тестирование новых максимумов, но риск уже слишком велик. С приближением дна (поздний спад) дальновидные инвесторы начинают присматриваться к акциям транспортных и финансовых компаний. Как наиболее пострадавшие от кризиса, они находятся в глубокой просадке. Желательно, чтобы это были крупные и надёжные компании, ведь попытки сыграть на отскоке лидеров падения могут привести к покупке потенциальных банкротов.

Несмотря на сырьевую ориентацию российской экономики, в ней тоже работают подобные закономерности. В качестве примера изучим корреляцию между акциями Норникеля (японские свечи) и Сбербанка (линия).

Несмотря на отсутствие чёткой закономерности, графики намекают на противофазу. Это позволяет рассматривать российский банковский сектор как страховку от просадок сырьевого сектора. Возможно также поочерёдное циклическое инвестирование в эти сектора.

Инвесторам, стремящимся извлечь максимальную выгоду из каждой фазы рынка, рекомендуется придерживаться плана ребалансировки портфеля. Образец такого плана на примере рынка США показан на следующем рисунке. Это так называемая инвестиционная матрица. Она показывает типовой состав портфеля в процентах применительно к разным фазам экономического цикла.

Основной вопрос, который в этом случае встаёт перед портфельным инвестором, – «Каким образом я могу определить текущую фазу экономического цикла?» Точного рецепта на этот счёт не существует. Тем не менее, есть пара тезисов, полезных для понимания сути.

- Официальная статистика неизбежно оперирует запаздывающими данными;

- Опытные инвесторы ориентируются на настроения потребителей и опросы в деловой среде.

Эффективность надзора сомнительна

Участившееся в 2014-2016 годах применение к коммерческим банкам именно крайней меры (при нынешней главе ЦБ Эльвире Набиуллиной лицензий лишены более 400 банков) оппоненты российских властей яростно критикуют, но многие эксперты называют следствием реальных проблем, накопившихся в банковском секторе. Эти проблемы связывают среди прочего с недостаточной эффективностью банковского надзора, который оказывался неспособным предотвращать потери ликвидности и вовремя выявлять «дыры» в балансе банковских организаций.

Так, российский экономист Андрей Мовчан в статье, опубликованной в британской The Financial Times 15 января 2018, утверждает, что ЦБ не заметил и не предотвратил ни одного грядущего краха банка, даже системно значимого. Регулятор даже не стал разбираться с собственными аудиторами, не обратившими внимания на завышение в отчетности Банка «Открытие» общеизвестных цен российских гособлигаций.

В декабре 2015 РБК опубликовал список 16 частных аудиторских компаний, которые выдавали положительные заключения финорганизациям, вскоре признанным банкротами и лишенным лицензий. Такие заключения получили шестьдесят девять из восьмидесяти двух банков, ликвидированных в 2013-2015 годах. При этом издание отмечает, что и сами аудиторы кивают на Банк России — он-то куда смотрел, обладая гораздо большими возможностями выявлять проблемы у кредитных организаций, — и Минфин РФ, контролирующий рынок аудиторов, не считает оправданными обвинения ЦБ в их адрес.

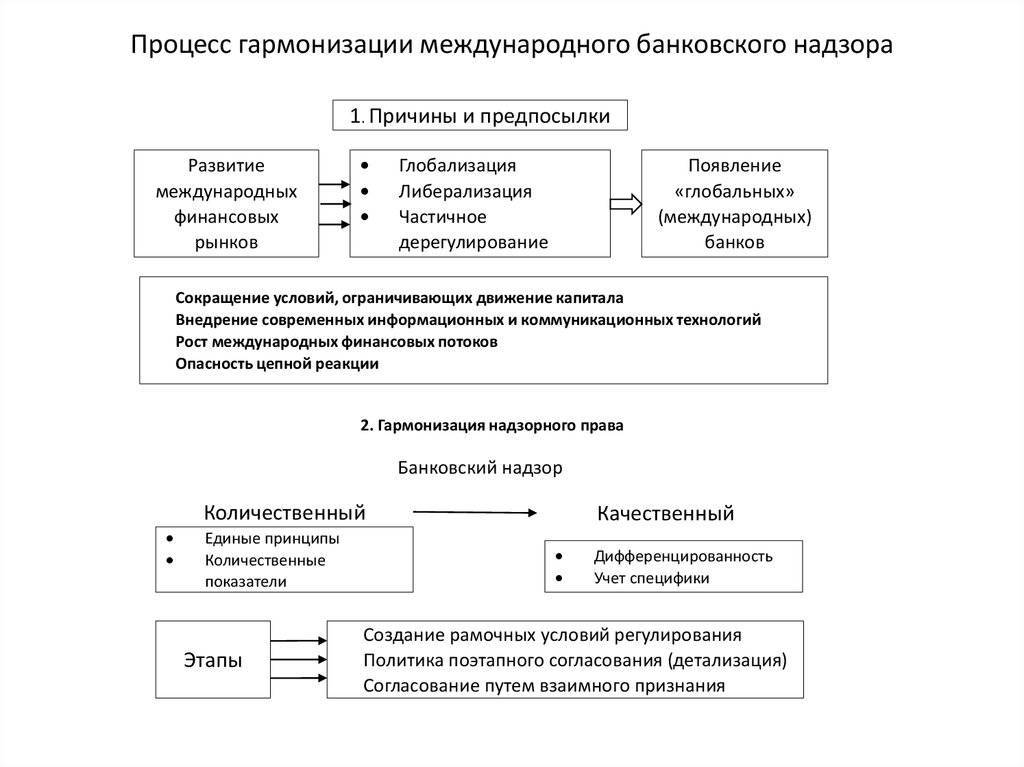

Корпоративное управление

B сентябре 1999 г. Базельский комитет по банковскому надзору опубликовал специальный документ “Совершенствование корпоративного управления в кредитных организациях”, конкретизировавший применительно к банкам принципы корпоративного управления, которые были разработаны Организацией экономического сотрудничества и развития. Согласно данному документу, корпоративное управление в банковских организациях — это руководство их деятельностью, осуществляемое советами директоров и менеджерами высшего звена и определяющее методы, с помощью которых банки:

- устанавливают цели своего бизнеса, к которым относится, в числе прочего, и создание стоимости для владельцев банков;

- совершают каждодневные финансовые операции;

- учитывают в своей работе позиции заинтересованных сторон (сотрудников, клиентов, общественности, регулирующих органов и государства);

- осуществляют корпоративные действия в соответствии с правилами обеспечения надежности банковского бизнеса и требованиями нормативно-правовых актов;

- защищают интересы вкладчиков.

Корпоративное управление является инструментом для определения целей банка и средств достижения этих целей, а также обеспечения эффективного контроля за деятельностью банка со стороны акционеров и других заинтересованных сторон.

Необходимо отметить, что корпоративное управление в банке есть тогда, когда реально работают акционеры и комитеты Совета директоров. Работе данных комитетов Банк России не уделяет достаточного внимания, по большому счету установлено заявление, что они должны бы быть. Нет, например, перечня обязательных вопросов, подлежащих рассмотрению комитетами, нет минимального перечня таких комитетов, которые должны образовываться, периодичности их заседаний.

Необходимо обратить внимание на тот факт, что нет требований по оформлению протоколов и других рабочих документов в части требований к наличию подписей всех членов того или иного органа управления банка. Отсутствие подписей в протоколе заседания позволяет впоследствии говорить членам органа, что они его не подписывали и участия в его работе не принимали

Не установлена персональная ответственность членов органа управления банка.

Отсутствуют как таковые требования, по какому принципу строится структура управления банка, например, по линейно-функциональному, дивизионному или другому. Отсутствие таких требований может нарушать порядок принятия решений в банке.

Не уделяется внимание Банком России и такому вопросу как установление лимитов как способу уменьшения рисков принятия неправильных решений органами управления банка. Нет даже требований к необходимости принятия банками такого документа как “Лимитная политика”.. Корпоративная структура российских банков устарела и не соответствует лучшим международным практикам

Так, например, во многих международных банках есть директор по этике.

Корпоративная структура российских банков устарела и не соответствует лучшим международным практикам. Так, например, во многих международных банках есть директор по этике.

Многие вопросы, связанные с корпоративным управлением, лежат за пределами законодательной сферы и имеют этический, а не юридический характер.

Многие положения законодательства, регулирующие в том числе корпоративное управление, основываются на этических нормах и на нормах общепринятой деловой практики. Примером таких правовых норм могут служить нормы гражданского законодательства, устанавливающие возможность при отсутствии применимого законодательства исходить из требований добросовестности, разумности и справедливости, требующие осуществлять гражданские права разумно и добросовестно, а также запрещающие осуществление гражданских прав исключительно с намерением причинить вред другому лицу, действия в обход закона с противоправной целью и иное заведомо недобросовестное осуществление гражданских прав. Таким образом, морально-этические стандарты разумности, справедливости и добросовестности являются составной частью действующего законодательства.

Контрольная структура

В качестве органа, уполномоченного вести банковский надзор, выступает ЦБ. Он постоянно контролирует соблюдение кредитными структурами и финансовыми группами положений отраслевого законодательства, установленных нормативов. Надзор Центробанка выступает в качестве средства пруденциального регулирования. В данном случае деятельность рассматривается в узком смысле. Проще говоря, ЦБ устанавливает надзор за конкретными банковскими структурами, как за элементами системы. Усиление контроля может обуславливаться общими интересами укрепления сектора (например, необходимостью совершенствования управления системными рисками). Вместе с этим проявляются и проблемы банковского надзора в РФ. Подконтрольная кредитная структура может потерять свои преимущества в сфере конкурентных отношений. Сведения о том, что финансовая организация находится под интенсивным надзором, могут вызвать сомнения в надежности у ее клиентов.

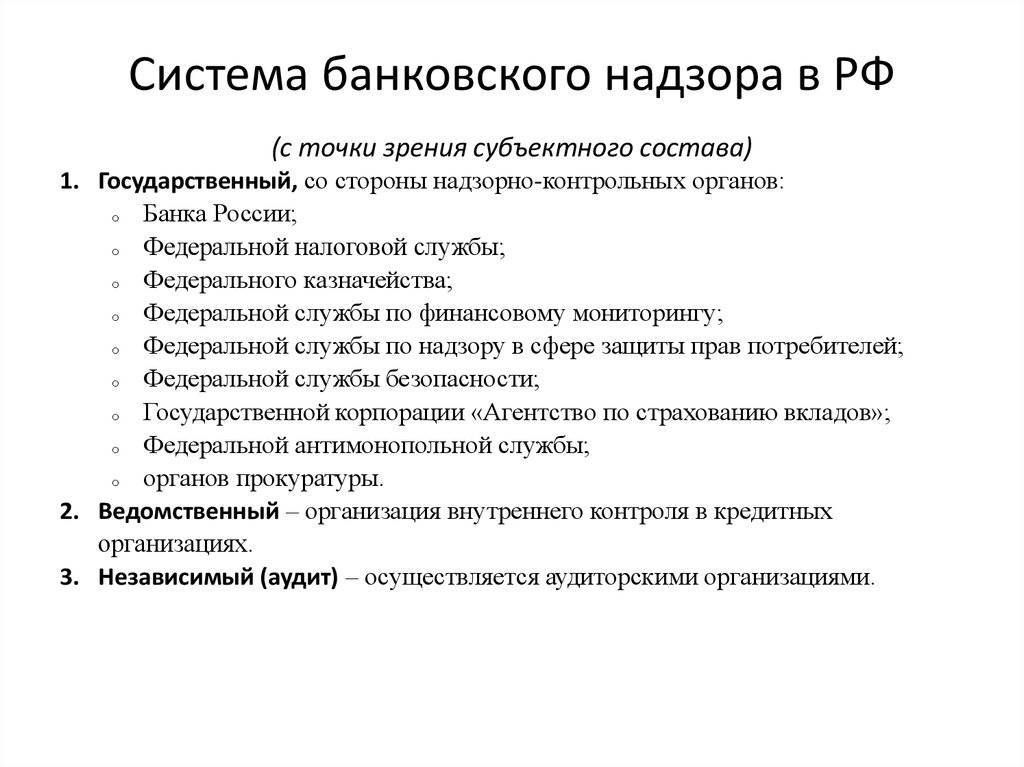

Классификация надзора над банковской деятельностью

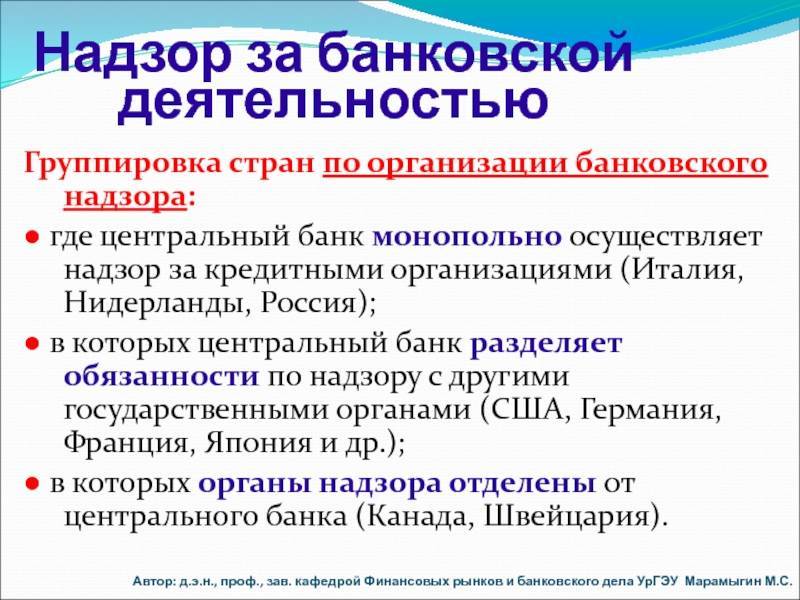

Банковский надзор, который осуществляется непосредственно центральным банком, может быть трех видов:

- Пруденциальный надзор. Характеризуется дистанционностью и осуществляется на документальной основе. Данную операцию проводит комитет банковского надзора.

- Инспектирование. Осуществляется специализированной инспекцией самого банка.

- Контроль со стороны функциональных подразделений Центрального банка. Под контроль попадают отдельные функции, выполняемые банком. Например операционное обслуживание клиентов ,кредитование, проведение бухгалтерских операций и т.д.

Риски

Требования по созданию системы управления рисками и капиталом путем реализации внутренних процедур оценки достаточности капитала подробно изложены Указании Банка России от 15.04.2015 № 3624-У “О требованиях к системе управления рисками и капиталом кредитной организации и банковской группы”.

Однако Банк России не выстроил систему рисков, так называемую пирамиду рисков. Вроде бы главным провозглашен регуляторный риск, но отсутствует даже его элементарное описание. Есть ряд положений по направлениям рисков и непонятно даже, какая концепция внутреннего контроля лежит в основе нормативного регулирования Банка России. Можно даже сказать, что Банк России в принципе избегает упоминания в своих документах какой-либо модели внутреннего контроля.

С точки зрения теории риск-менеджмента, к рискам первого уровня относится регуляторный риск как риск применения мер надзорного реагирования Банком России по отношению к банку.

К рискам второго уровня относятся: стратегический риск как риск нереализации Стратегии развития банка и риск ликвидности как потеря банком возможности осуществлять платежные обязательства.

К рискам третьего уровня относят по важности: валютный, правовой, операционный, рыночный.

Основным методом при исчислении рисков для Банка России остается балльный метод. Одним из самых распространенных на сегодняшний день методов, используемых практически в каждом банке, является коэффициентный метод, как правило, базирующийся на расчете экономических показателей, таких как ликвидность, рентабельность, деловая активность, уровень кредитной нагрузки и других коэффициентов. В результате произведенного расчета показателей, как правило, утвержденных внутренними документами банка, используется рейтинговая оценка, позволяющая разделить заемщиков на группы, например, А, В и С.

Технология последовательного применения методов многомерного шкалирования, регрессионного и кластерного анализа практически лишена недостатков и одно из ее главных преимуществ – это визуальное представление, рассматриваемых объектов, что дает возможность сформировать приблизительную картину мира.

В настоящее время в западном банковском мире широко применяется многомерное шкалирование угроз и мультифакторный анализ.

Многомерное шкалирование учитывает в нескольких плоскостях уровень нарастания напряжение системы и соответственно угроз в каждой точке прогнозного развития банка. Мультифакторный анализ позволяет выстроить систему факторов, воздействующих на банк, определенная совокупность которых может оказывать критическое воздействие, приводя к дисфункции. Данные методы позволяют видеть картину развития банка в целом.

Балльный метод не учитывает прогноз деятельности банка, а оценивает только здесь и в настоящий момент времени конкретный параметр и не более того.

Крупной ошибкой явилось просто постулирование необходимости регуляторного риска без раскрытия методологии его оценки. В ситуации, когда данный риск был заявлен как главный, банки были вынуждены самостоятельно его оценивать в условиях полной неопределенности позиции Банка России.

В Указании от 15 апреля 2015 года № 3624-У Банк России установил требования к системам управления рисками и капиталом, или к внутренним процедурам оценки достаточности капитала (ВПОДК). Эффективность этих процедур в крупнейших кредитных организациях регулятор оценит в начале 2017 года, а в остальных — весной 2018 года. Требуя разработать ВПОДК, регулятор ожидает, что банки учтут в системе управления рисками то, чего не учитывают его унифицированные подходы.

Необходимым условием эффективного функционирования системы управления рисками Банка является ее периодический пересмотр с учетом изменений во внутренней и внешней среде, подходах Банка к управлению рисками, результатов мониторинга и независимой оценки системы управления рисками Банка.

Заключение

В процессе совершенствования методологии планирования и контроля банковской деятельности Банк России не реализует принцип обратной связи – отсутствует ответственность ЦБ и его должностных лиц за неэффективный контроль за банковским сектором. Для предотвращения вывода активов и доведения банков до банкротства целесообразно ввести лицензирование аудиторов со стороны ЦБ РФ, повысить их ответственность вплоть до введения уголовного наказания за ложные заключения, а также усилить меры для бизнеса за преднамеренное банкротство банков. Главной задачей финансового регулятора должна быть не ликвидация банка, когда он уже пуст, а принятие превентивных мер еще до его разорения. Свою задачу Банк России сможет выполнить только путем разработки и совершенствования методологических документов по перечисленным направлениям надзорных функций.

Литература

- Чая В.Т., Ассанаев Н.Ш. Влияние институциональных аспектов на процессы управленческого учета и формирования управленческой отчетности. Аудит и финансовый анализ, 2016, № 2.

- Пашков Роман, Юрий Юденков, Альтернативы стратегии развития в кризис, Бухгалтерия и банки, 2015, № 12, с. 36-41

- Интернет-технологии в банковском бизнесе: перспективы и риски: учебно-практическое пособие /Ю.Н.Юденков и др.; предисл. чл-корр. РАН А.С.Сигова. –М.: КНОРУС, 2013 – 320 с.

- Чая В.Т., Кобозева Н.В., Винидиктова В.И. Система внешнего контроля качества аудиторов: результаты и перспективы. Аудит и финансовый анализ, 2014, № 1

- Кох Тимоти У. Управление банком: пер. с англ. В 5-ти книгах, 6-ти частях. Уфа: “Спектр”, 1993.

- Управление рисками и капиталом банка: монография /Р.В.Пашков , Ю.Н.Юденков . – М.: РУСАЙНС, 2016 -234с.

Интегрированная концепция внутреннего контроля (Internal Control – Integrated Framework). Коми-тет спонсорских организаций Комиссии Трэдуэйя (COSO), 1992.

Заключение

Поддержание собственной результативности банковского сектора обеспечивается стимулированием прибыльного и невысокорискованного функционирования каждой финансовой структуры. В случае падения ликвидности должны своевременно приниматься управленческие решения, в том числе в условиях чрезвычайного кредитования. Достижение общественной эффективности становится возможным за счет включения в состав тактических (операционных) целей соблюдения технической (оказание услуг по минимально возможной стоимости, с точки зрения расходов населения), аллокационной (работа по ценам на уровне показателей предельных издержек банков), общественно-экономической результативности всей системы. Она должна подразумевать такой итог деятельности, при котором становится возможной трансформация поступающих депозитов в новый функционирующий капитал (ссуды).