Виды аккредитивов

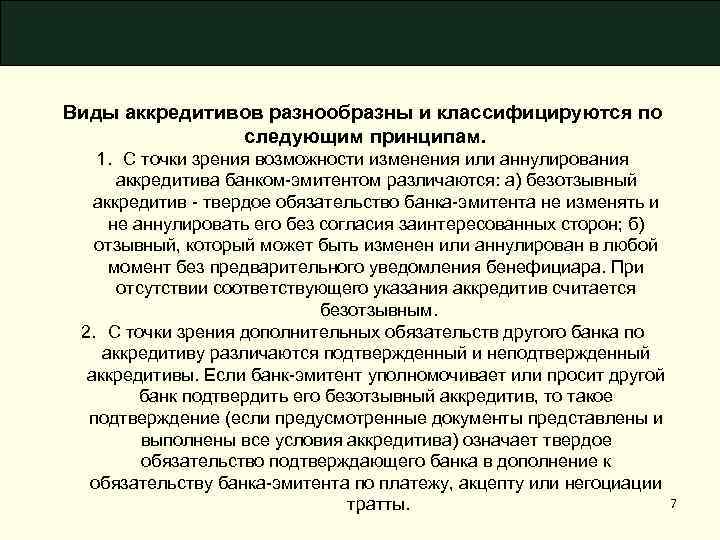

Для регулирования аккредитивной формы взаимодействия в Российской Федерации используется Положение «О безналичных расчетах», где прописаны виды аккредитивов, которые доступны для открытия в банках:

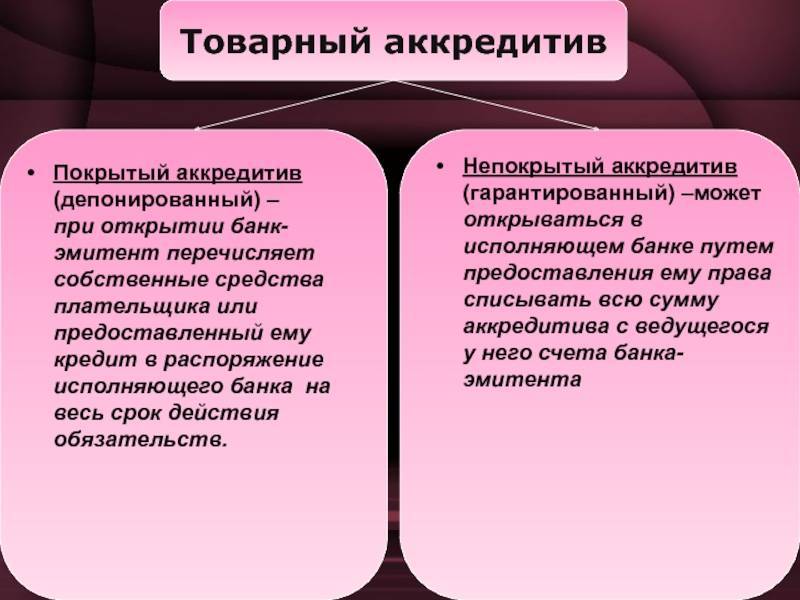

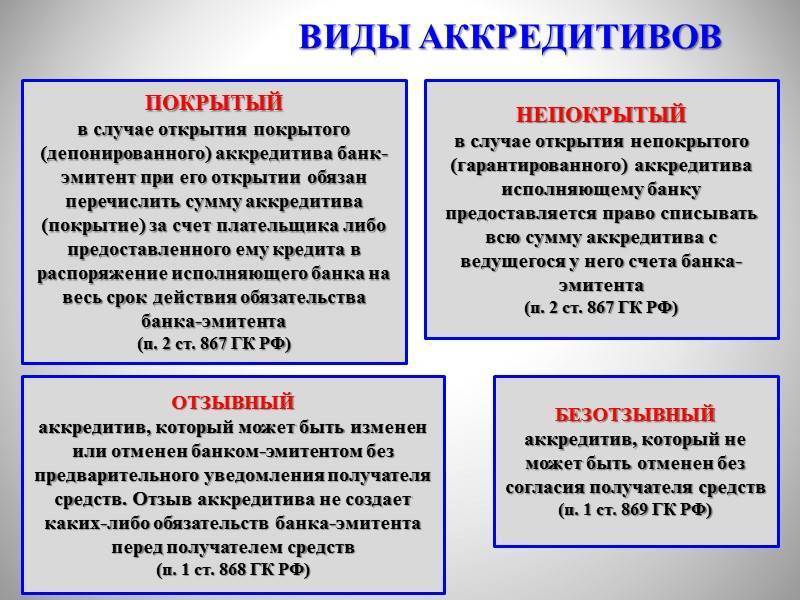

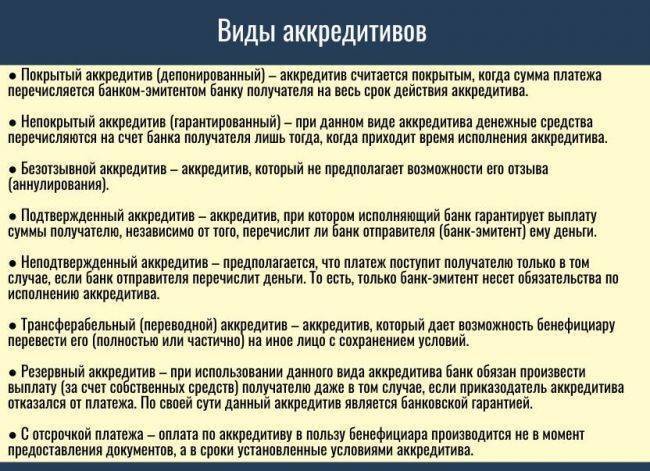

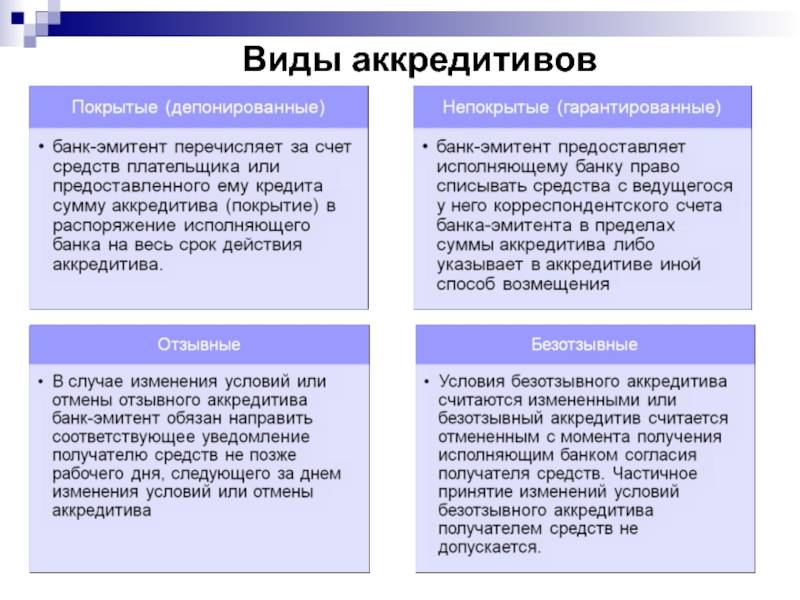

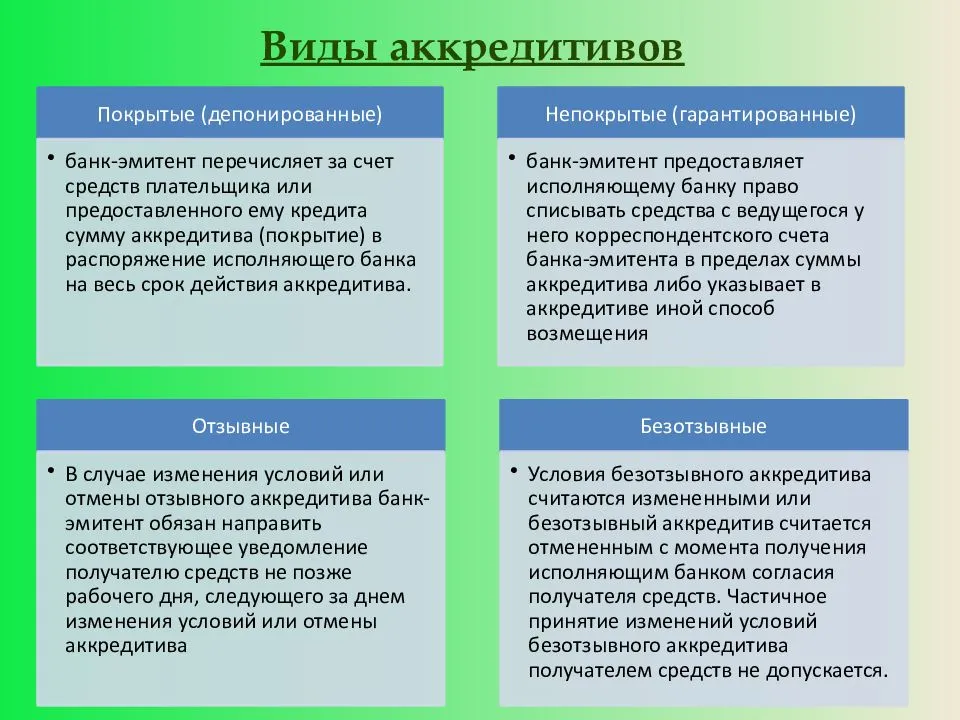

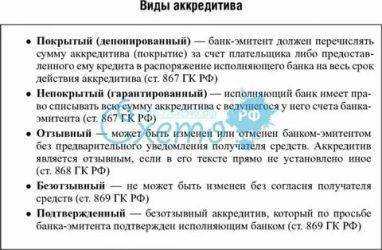

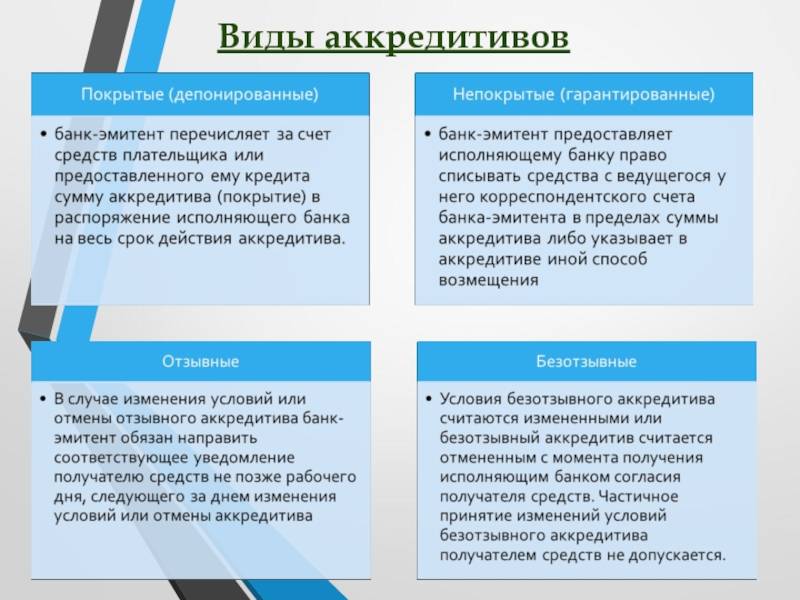

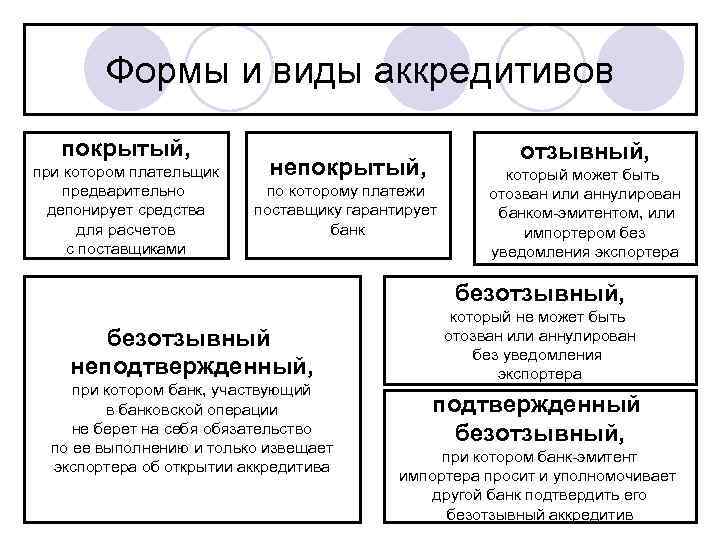

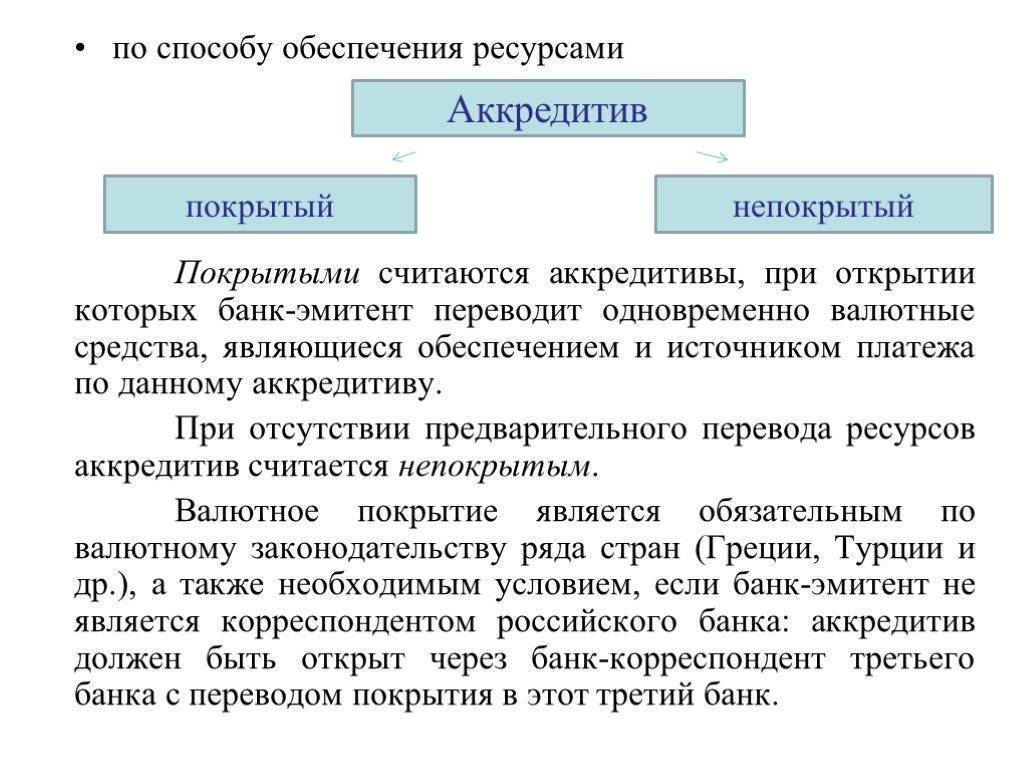

- покрытые и непокрытые (депонированные и гарантированные);

- отзывные и безотзывные.

Можно рассмотреть каждый из видов подробнее. Депонированный безотзывный аккредитив представляет собой форму взаимодействия, в соответствии с которой банк-эмитент осуществляет перечисление за счет финансовых активов плательщика либо кредита, полученного им, суммы аккредитива в распоряжение исполняющего банка на протяжении всего срока действия договора. Такая форма расчетов используется банками довольно часто для таких целей кредитования, как приобретение недвижимости за рубежом, покупка оборудования, чтобы не только снизить свои риски, но и риски клиента.

Непокрытый безотзывный аккредитив предполагает, что банком-эмитентом предоставляется исполняющему банку право на списание денежных активов с корреспондентского счета, ведущегося в нем, в пределах аккредитивного договора, либо в нем указывается иной способ возмещения банку-исполнителю сумм, выплаченных в соответствии с предписанным в договоре. Между банками заключается соглашение, в соответствии с которым производится списание средств с корреспондентского счета в банке. Порядок, в котором плательщиком будет производиться возмещение средств по непокрытому аккредитиву, устанавливается в договоре, заключаемом между клиентом и банком-эмитентом.

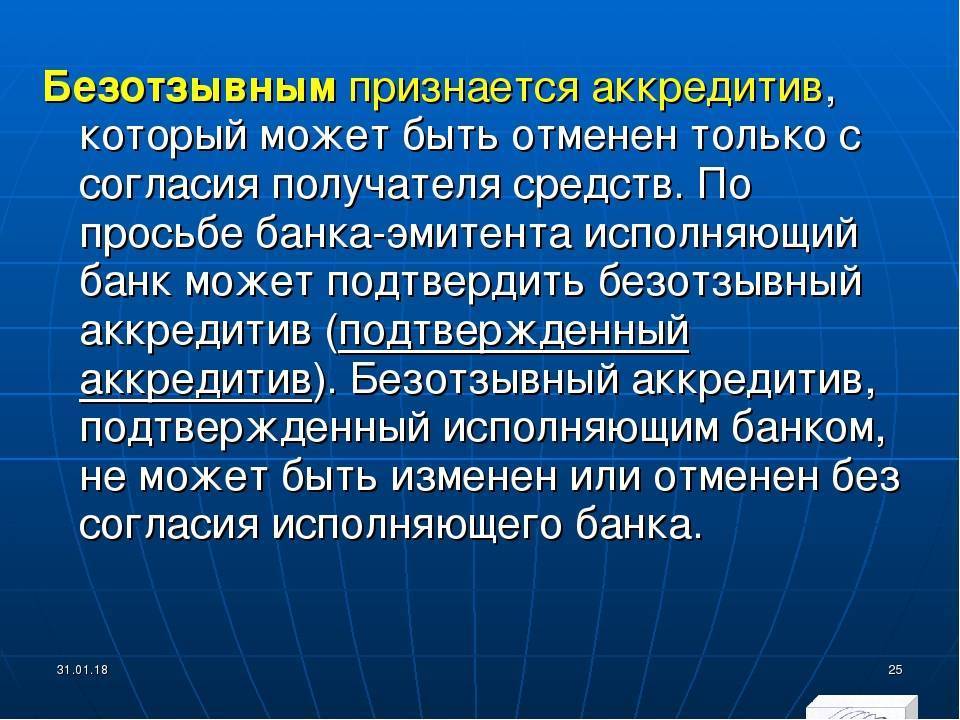

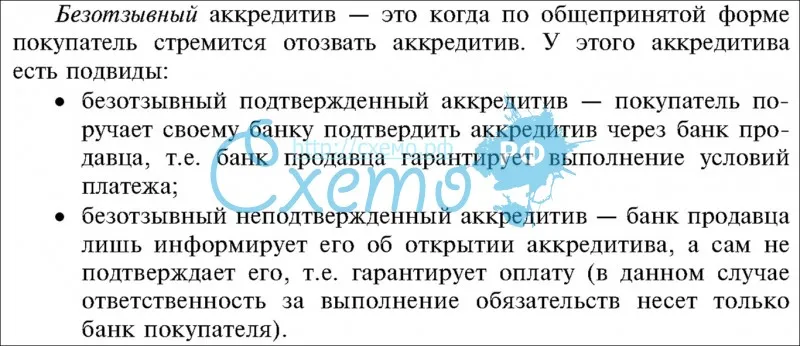

Безотзывный аккредитив является такой формой документа, при которой отмена или изменение условий допускается только после того, как исполняющим банком будет получено согласие получателя средств на определенные изменения в текущих условиях.

Аккредитив. Виды аккредитивов. Расчеты аккредитивами

Аккредитив — это поручение банка плательщика банку получателя

Аккредитив — это поручение банка плательщика, банку получателя средств, производить по распоряжению и за счет средств клиента платежи физическому или юридическому лицу в пределах обозначенной суммы и на условиях, указанных в этом поручении.

При установлении новых партнерских отношений между предприятиями и организациями, частными лицами и индивидуальными предпринимателями часто встает вопрос: Как избежать потери денег или товара, при заключении сделки и расчетов с еще незнакомой фирмой? Как подстраховать свой бизнес от необязательных и нечестных партнеров, особенно, если контракт заключается на значительную сумму? Ответ простой – применят при расчетах аккредитивы. Конечно, достаточно сложно изучить все тонкости работы с аккредитивами и применять их в расчетах, но зато появляется чувство защищенности. А изучив аккредитивную форму расчетов однажды, клиенты от нее отказываются редко. Итак, расчет по аккредитиву осуществляется под контролем двух банков и исключает невыполнение условий по заключенным контрактам, как со стороны поставщика продукции, так и со стороны покупателя. Аккредитив – это самая безопасная форма расчетов между клиентами. Был в моей практике случай, когда большинство потребителей каустической соды крупнейшего химического завода, перешли с ним на расчеты через аккредитив. В то время, Химзавод, являясь единственным на постсоветском пространстве производителем каустической соды, был на гране банкротства, но продолжал работать и отгружать продукцию. Зачисление денег на расчетный счет с аккредитива, поступавшего в банк, осуществлялся банком после отгрузки продукции и представления в банк всех отгрузочных документов в соответствии с контрактом и поручением плательщика. Все документы тщательно проверялись. Аккредитив давал уверенность потребителям (плательщикам) в том, что если продукция в установленный срок не будет отгружена, то средства без проблем и задержек банком поставщика будут возвращены. А завод, находясь в «финансовой яме» был уверен, что его не кинет без оплаты очередной потребитель.

Аккредитив – это расчетный документ, на бумажном носителе, на основании которого банк, действующий по поручению плательщика об открытии аккредитива (далее — банк-эмитент), обязуется произвести платежи в пользу получателя средств по представлении последним документов, соответствующих всем условиям аккредитива, либо предоставить полномочие другому банку (далее — исполняющий банк) произвести такие платежи.

Безналичные расчеты аккредитивами осуществляются на основании следующих нормативных актов:

- Положение ЦБ РФ от 03 октября 2002 г. N 2 — «Положение о безналичных расчетах в РФ»

- Положение ЦБ РФ от 01 апреля 2003 г. N 222-П — «Положение о порядке осуществления безналичных расчетов физическими лицами в РФ»

- Гражданский кодекс РФ (ГК РФ) от 26.01.1996 N 14-ФЗ — Часть 2 статьи 867 — 873

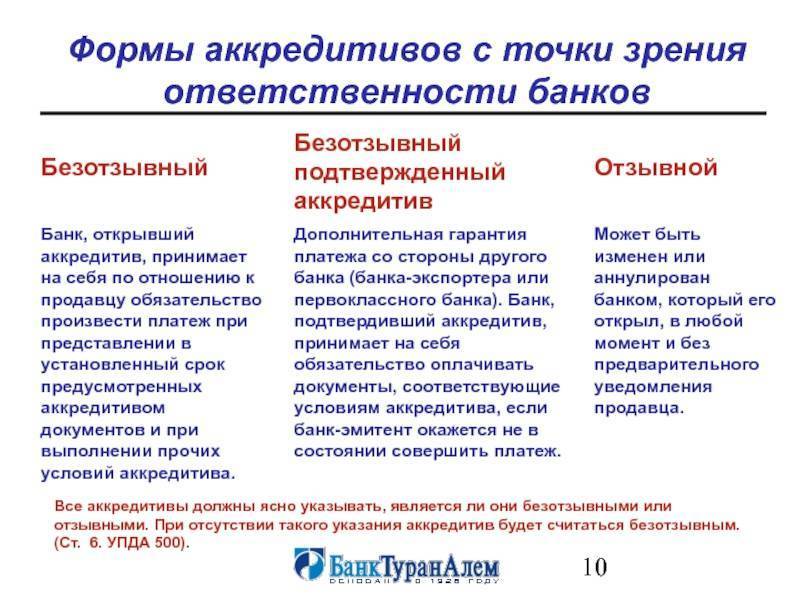

Какие виды безотзывных аккредитивов существуют?

Стоит отметить, что наиболее популярными в нашей стране являются именно безотзывные аккредитивы. Главное его преимущество в том, что он не может быть изменен либо отменен без согласия принимающей деньги стороны. Аккредитив по умолчанию будет считаться безотзывным, если в документе не указана другая информация. Банк, который открыл аккредитив, обязывается провести платежи в сторону поставщика в течение определенного срока, прописанного в договоре, при предоставлении документов.

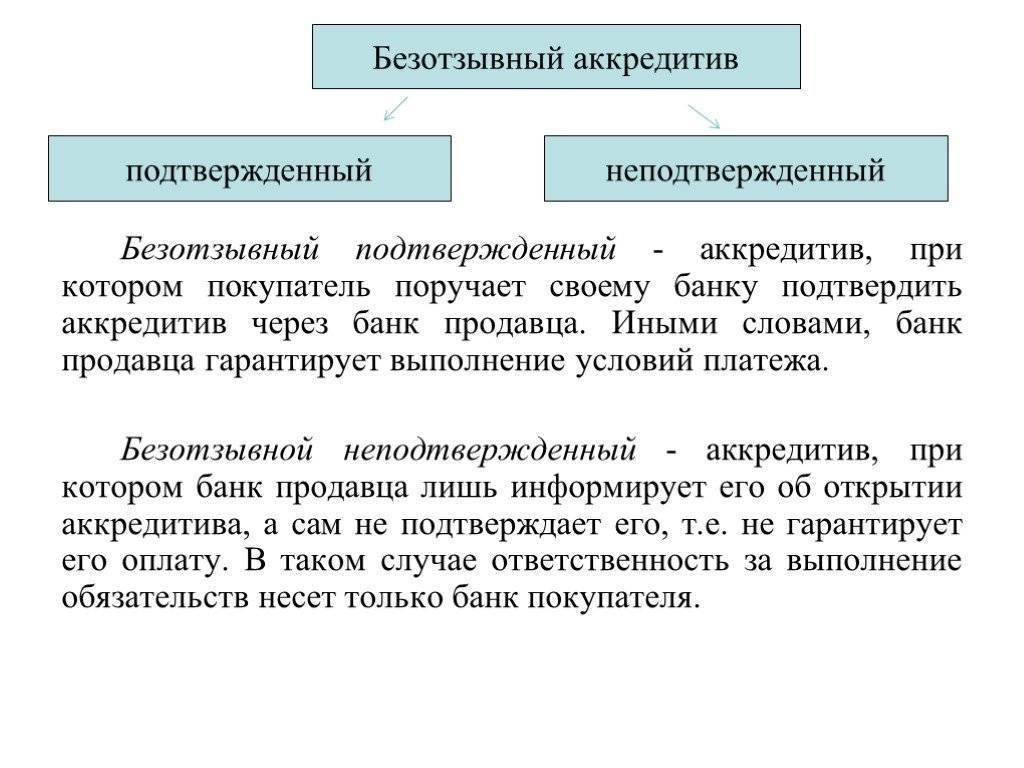

Безотзывный аккредитив также делится на следующие виды:

- Подтверждённый.

- Неподтвержденный.

Давайте подробнее рассмотрим каждый из них.

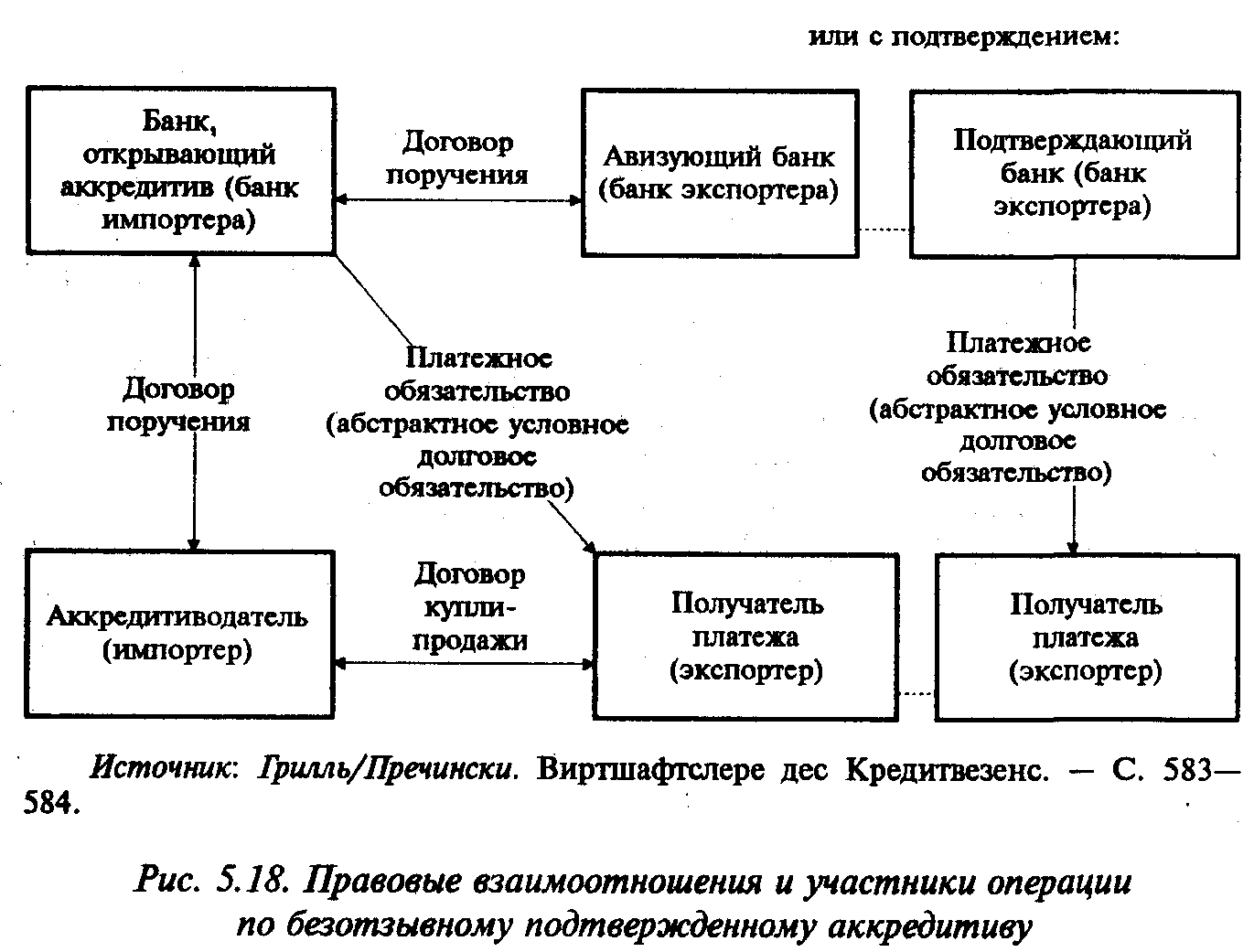

Подтвержденный безотзывный аккредитив

Такой аккредитив подразумевает повышение безопасности платежи, поскольку к ответственности банка, открывшего аккредитив, прибавляется ответственность банка-партнера, подтвердившего его. Таким образом, он принимает на себя все обязательства по оплате документов и договоров, если второй банк откажется проводить платежи.

Чтобы банковское учреждение выполнило свои обязательство, нужно соблюдать некоторые важные условия:

- Необходимо открыть непосредственно безотзывный аккредитив.

- Аккредитив должен четко предусматривать полномочия, выданные банком-эмитентом банку-исполнителю в добавлении своего подтверждения об оплате.

- Аккредитив должен быть оплачен в подтвердившемся банке.

При этом текст договора должен быть четким и понятным, исключающим любые неверные толкования – прежде всего, в нем не должно быть никаких оговорок, которые могли бы стороне покупателя препятствовать исполнению условий документа.

Неподтвержденный безотзывный аккредитив

В данном случае ответственность за выполнение всех оговоренных условий ложится на банк-эмитент, а банк продавца выполняет лишь роль посредника.

Как открыть аккредитив

Сторонам, которые собираются заключить договор, придется мириться с требованиями исполняющего банка. Поэтому им рекомендуется заранее определиться с ключевыми моментами аккредитива, но не предпринимать никаких попыток оформить документы до тех пор, пока банк не даст на это согласие.

Предварительное соглашение между участниками сделки должно касаться следующих аспектов:

- формы аккредитива;

- перечня документов для его исполнения;

- периода действия;

- банков, услугами которых стороны собираются воспользоваться.

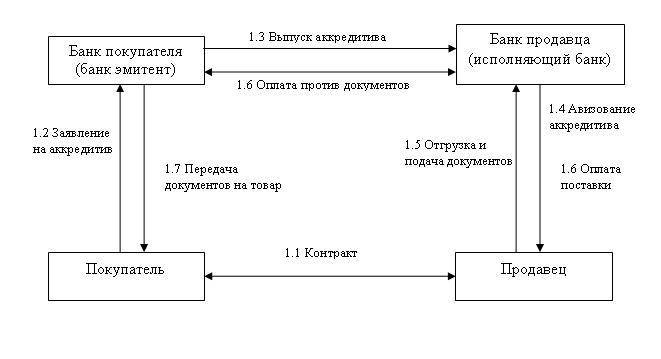

Банк, выбранный покупателем для открытия счета и резервирования на нем средств для отсроченной оплаты поставки, называется «банком-эмитентом».

Банк, на который возлагается обязанность проверить предоставленную продавцом документацию и перечислить ему деньги, называется «исполняющим банком».

Зачастую роль эмитента и исполняющего банка играет одно и то же учреждение.

Но не всегда все так просто. Иногда у банков, выбранных продавцом и покупателем, отсутствуют взаимные корреспондентские счета. В этом случае сторонам приходится прибегнуть к помощи третьего банка, в котором эти счета как раз присутствуют.

Разумеется, оказывая услуги продавцу и покупателю, банк преследует свои интересы. Поэтому еще один важный момент в согласовании условий аккредитива – это схема оплаты банковских комиссий.

Основной договор (например, купли-продажи) должен обязательно содержать информацию о способе расчета, то есть аккредитиве, и его ключевых условиях. Отдельно оформляется такой документ, как соглашение об открытии аккредитива, в котором содержатся все детали сделки, в том числе менее значимые.

Итак, чтобы открыть аккредитив, участники сделки действуют следующим образом:

- 1. Определяются с условиями основного договора и условиями соглашения об открытии аккредитива.

- 2. Осуществляют подписание основного договора.

- 3. Покупатель обращается в банк-эмитент и открывает там счет, а продавец делает то же самое в исполняющем банке. Бывает и так, что счета к этому моменту уже открыты.

Кроме того, покупатель должен:

- Подать заявление по форме, установленной банком-эмитентом, и подписать с ним соглашение об открытии аккредитива.

- При необходимости перечислить на открытый для этих целей счет средства в количестве, достаточном для исполнения аккредитива.

- Оплатить банковскую комиссию.

Поставщик же, со своей стороны, соглашается с условиями по аккредитиву, когда банк сообщает ему об открытии такового (см. Положение № 383-П).

За открытием аккредитива должно следовать его исполнение. Поставщик отгружает товар и собирает комплект документов, который предъявляет сотрудникам банка-эмитента или исполняющего банка (выбор банка остается за ним). Банк должен произвести проверку документов в течение 5 рабочих дней. Если бумаги полностью отвечают условиям аккредитива, деньги переводятся на счет поставщика. Из исполняющего банка документы попадают в банк-эмитент, а там их получает покупатель.

Важно помнить, что, если продавец осуществил поставку, и покупатель принял груз, он в любом случае должен оплатить его, даже если исполняющий банк по каким-либо причинам не перевел продавцу оговоренную сумму. Исполнение аккредитива может быть сорвано только в том случае, если банк не получил необходимые бумаги

Если же выяснилось, что качественные, количественные и иные параметры товара не соответствуют заявленным, заказчик может отказаться от него. Поставщик в таком случае не получит обещанных денег, если в условиях аккредитива прописано, что он обязуется передать банку документы, свидетельствующие о должном качестве, количестве и ассортименте товара. В такой ситуации от покупателя требуется корректно составить отказ и уведомить о своем решении поставщика.

Виды аккредитивов

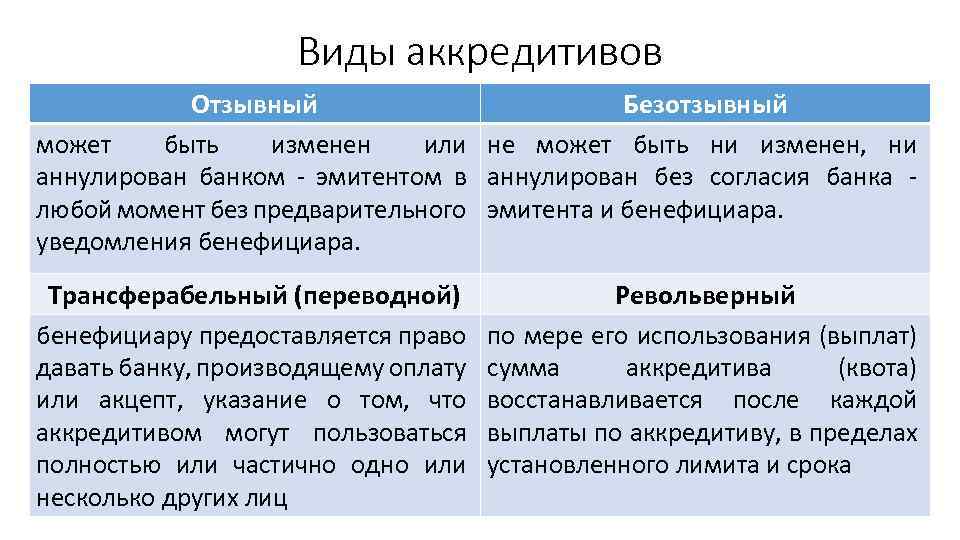

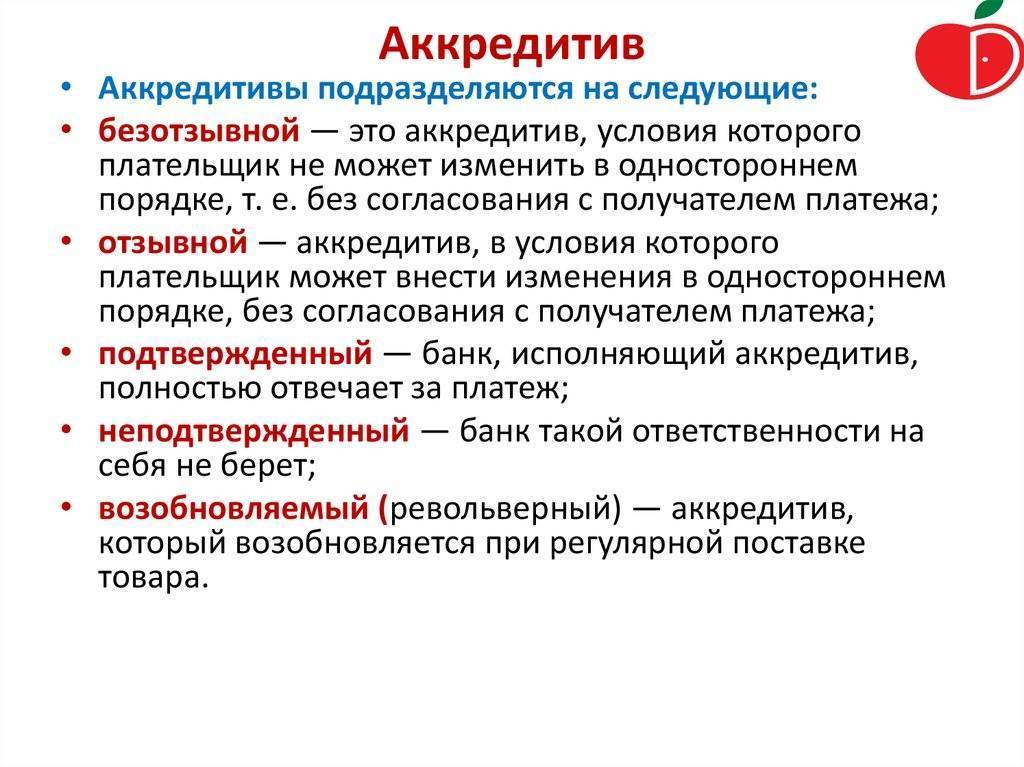

- Отзывный аккредитив

Может быть аннулирован или его условия могут быть изменены без уведомления продавца.

- Безотзывный аккредитив

Не может быть аннулирован и его условия не могут быть изменены без согласия заинтересованных сторон.

- Переводной (трансферабельный) аккредитив

Продавец, не являющийся поставщиком всей партии товаров передает свои права на получение средств полностью или частично третьим лицам и дает соответствующие указания исполняющему банку.

- Гарантийный (резервный) аккредитив

Представляет собой гарантию обеспечения платежа, если покупатель по резервному аккредитиву не выполняет своих обязательств по контракту.

- Револьверный (возобновляемый) аккредитив

Применяется при регулярных поставках товара. Сумма аккредитива по мере выплат автоматически пополняется в рамках установленного общего лимита и срока действия аккредитива.

Какие виды аккредитива бывают?

Этот вид сделки делится на несколько категорий:

- безотзывной,

- непокрытый,

- отзывной,

- подтвержденный,

- покрытый.

При последнем виде субъект должен перечислить сумму на счет исполняющего учреждения. Это делается на весь срок действия новых договорных отношений.

Непокрытый тип подразумевает, что покупатель не перечисляет деньги. Они переводятся с уже имеющегося счета в пределах заранее оговоренного количества денег. Порядок списания обговаривается заранее.

Открытый аккредитив корректируется или отменяется одной из сторон по письменному обращению плательщика без согласования этого факта с получателем средств без выполнения обязательств.

Оформить безотзывный вид следует, если хотите, чтобы деньги были переведены независимо от поступления средство от банка, где был открыт специальный счет. Порядок такого перевода определяется на основе письменного соглашения.

Актуальны и два новых вида. Вы можете оформить аккредитив:

- С красной оговоркой.

Тогда происходит выплата аванса продавцу недвижимости в заранее оговоренном количестве денег до предоставления необходимой документации. - Револьверный.

Аккредитив открывается на часть платежей от общей суммы. Этот вид автоматически возобновляется по мере проведения расчетных операций.

Особенности применения аккредитива

- Покупатель, выполнивший предоплату, рискует не получить оплаченный товар вовсе (или получить не ту номенклатуру, не того качества, с несоблюдением сроков и пр.)

- Компания, продающая товар, при уже открытом счёте (отгрузка совершается раньше оплаты), рискует не получить деньги за добросовестно выполненную поставку.

Особенно ярко это проявляется при сделках между резидентами разных государств.

Повышению надёжности подобных сделок служит оплата аккредитивом: надёжная и нейтральная сторона (банк, или даже два банка) берёт функцию проследить, что:

- поставка выполнена должным образом (защита Покупателя);

- после предоставления должных подтверждающих документов, поставка будет оплачена (защита Поставщика — Бенефициара по Аккредитиву).

Возникла проблема? Позвоните нашему специалисту по таможенным вопросам:

Москва и Московская область: +7 (499) 703-48-81 (звонок бесплатен)Санкт-Петербург и Лен.область: +7 (812) 309-93-24

Виды

Существует несколько видов:

- Отзывной – покупатель имеет право отозвать свои деньги и закрыть счет в любой момент сделки. Данный вариант не слишком надежен для продавца, т. к. недобросовестный посредник может вступить в сговор с приобретателем недвижимости и отозвать средства уже после регистрации жилья в Росреестре.

- Безотзывный – покупатель не может аннулировать аккредитив без согласия второй стороны.

- Покрытый – банк будущего владельца недвижимости перечисляет денежные средства организации-исполнителю. Деньги хранятся там до завершения сделки. После перерегистрации квартиры или дома, продавец может снять средства со счета.

- Непокрытый – возможен, если в банке покупателя есть корреспондентский счет продавца. Организация-получатель списывает средства, после чего приобретатель помещения перечисляет деньги банку-исполнителю.

Справка: Чаще всего используется безотзывной. Такой вариант позволяет защитить интересы всех участников сделки.

Что собой представляет аккредитив?

Деятельность любой крупной компании сопряжена с заключением сделок, разветвленными партнерскими отношениями. Данная сфера богата недобросовестными людьми, а потому возникает насущная необходимость в обеспечении защиты своего предприятия. В качестве защитной функции и выступают аккредитивы. Это надежный банковский инструмент для финансовой безопасности.

Аккредитив – это счет, открытый в банке, на котором резервируются деньги. Используется при проведении торговых операций. Средства на него поступают от отправителя. Получателю они выдаются только в том случае, если он выполнил все пункты договора по сделке.

Банк является гарантом. Его функция в рамках операции – выдача средств и ответственность за это. Деньги предоставляются только при выполненных условиях, определенных отправителем или обоими участниками сделки. Применяться данная форма взаиморасчетов может и между российскими партнерами, и при международных операциях.

Вопрос: Применяется ли для целей налога на прибыль ст. 269 НК РФ при учете в расходах комиссионного вознаграждения, уплаченного по аккредитиву (ст. 269 НК РФ)?Посмотреть ответ

ВНИМАНИЕ! Аккредитив предполагает участие двух финансовых учреждений. Это банк-эмитент и банк-исполнитель

Виды и характеристики документарных аккредитивов, используемые в международной торговой практике

Чтобы быстрее освоиться в нюансах работы с аккредитивом, прежде всего, нужно понять, что аккредитив, по своей экономической сути, это специфическая форма расчётов, а не ценная бумага, и негарантийное обязательство. Применяется зачастую именно во внешнеэкономической деятельности, как в области, подверженной риску неполучения платежа от партнёра чуть больше внутренней торговли.

Он обладает собственными характеристиками и схемой действия, разнящимися в зависимости от конкретного его вида. Мы расскажем о классификации данной формы расчётов по существующим признакам и об особенности их использования в ВЭД.

Что такое аккредитив — простыми словами

Если сильно не вдаваться

в специфику вопроса (и не злоупотреблять

разного рода финансовыми терминами),

то можно дать такое достаточно простое

и понятное определение понятия аккредитив:

Аккредитив это простое

обязательство банка выплатить указанному

лицу определённую сумму денег при

условии выполнения этим лицом возложенных

на него требований.

В примере с покупкой

квартиры, аккредитив предполагает

выплату денег продавцу при условии

предъявления в банк документов

подтверждающих переход прав собственности

к покупателю.

Гарантии при оформлении аккредитива в Сбербанке

В оформлении аккредитива

задействованы три стороны:

- Плательщик по

аккредитиву. Это та сторона, средства

которой выступают в качестве оплаты

(в примере с покупкой квартиры это

покупатель); - Банк-эмитент —

кредитно-финансовая организация в

которой оформляется аккредитив. Служит

посредником между плательщиком и

бенефициаром; - Бенефициар. Это лицо

получающее деньги (в примере с квартирой

— продавец).

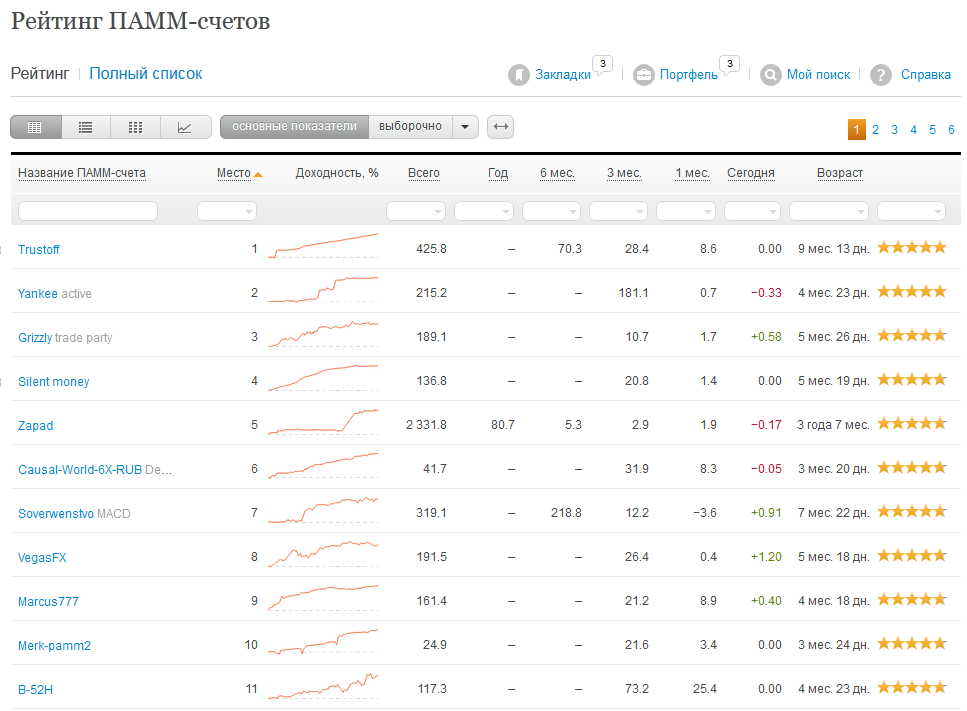

Рейтинг ПАММ-счетов ДЦ Alpari

Что такое ПАММ-счета мы уже знаем, если вы новичок то рекомендую просмотреть все статьи, переходите в раздел карта сайта и выбирайте интересующуюся вам тему.

Давайте посмотрим на рейтинг топ-10 управляющих:

В рейтинг входят как агрессивные счета, так и консервативные, главное правильно сделать свой выбор, в следующей статье сделаю свой рейтинг и покажу, как сам выбираю ПАММ-счет для инвестирования.

При выборе ПАММ-счета рекомендую ознакомиться с правилами инвестирования.

Самое главное это срок работы счета, количество инвестированных денег самим управляющим, а также не забывайте о максимальной просадке.

Давайте для начала зарегистрируемся.

Отдельные аспекты соглашения по открытию аккредитивного счёта

Проводя расчёты через аккредитив, рекомендуем проследить за такими моментами:

- правильность реквизитов сторон;

- чтобы был чётко прописан порядок проведения расчётов между сторонами, без двусмысленных фраз;

- на чьи плечи ляжет выплата денег за открытие и использование аккредитива;

- какая ответственность устанавливается, если открывший аккредитив гражданин нарушит условия соглашения.

Плюсы расчётов с аккредитивом

Везде реально найти свои плюсы и минусы. Если рассматривать положительные стороны воплощения в жизнь такой методики расчётов как денежный аккредитив при покупке имущества, следует отметить следующие:

- стороны защищены от мошеннических либо других недобросовестных действий со стороны контрагента;

- вспомогательная правовая поддержка от финансового учреждения;

- такая форма обеспечивает равность всех сторон, принимающих участие в операции.

Возможные риски такой схемы расчётов

Несмотря на явные преимущества покупки квартиры через аккредитив, подобная схема содержит и определённые риски:

- расчёт через аккредитив занимает довольно-таки много времени;

- не слишком гибкая система условий, за смену которых повышается цена обслуживания;

- открывать аккредитив достаточно затратно;

- банк информирует налоговые органы о купле-продаже объекта, его стоимости и участниках.

Статья 867. Общие положения о расчетах по аккредитиву

1. При расчетах по аккредитиву банк-эмитент, действующий по поручению плательщика, обязуется перед получателем средств произвести платежи или акцептовать и оплатить переводной вексель, выставленный получателем средств, либо совершить иные действия по исполнению аккредитива по представлении получателем средств предусмотренных аккредитивом документов и в соответствии с условиями аккредитива.

2. Банк-эмитент может уполномочить другой банк (исполняющий банк) произвести платежи или акцептовать и оплатить переводной вексель, выставленный получателем средств, либо совершить иные действия по исполнению аккредитива по представлении получателем средств предусмотренных аккредитивом документов и в соответствии с условиями аккредитива.

Исполняющий банк вправе принять поручение банка-эмитента или отказаться от такого поручения, направив банку-эмитенту соответствующее уведомление. Частичный отказ исполняющего банка от исполнения поручения не допускается. Исполняющий банк считается принявшим поручение банка-эмитента, если он прямо выразил на это согласие, в том числе путем совершения действий в соответствии с условиями аккредитива. Согласие исполняющего банка на исполнение аккредитива не препятствует его исполнению банком-эмитентом.

3. В случае открытия покрытого (депонированного) аккредитива банк-эмитент обязан перечислить сумму аккредитива (покрытие) за счет плательщика либо предоставленного ему кредита в распоряжение исполняющего банка на весь срок действия обязательства банка-эмитента.

В случае открытия непокрытого (гарантированного) аккредитива банк-эмитент может предоставить исполняющему банку, принявшему поручение банка-эмитента, при осуществлении действий по исполнению аккредитива право списывать средства со счета банка-эмитента, открытого в исполняющем банке, в пределах суммы аккредитива либо может указать в аккредитиве иной способ возмещения исполняющему банку сумм, выплаченных им по аккредитиву. При исполнении непокрытого аккредитива исполняющий банк вправе не осуществлять исполнение аккредитива до поступления денежных средств от банка-эмитента, за исключением случая подтверждения аккредитива исполняющим банком.

4. Аккредитив считается открытым с указанной в нем даты открытия аккредитива, если иное не предусмотрено законом, банковскими правилами и договором.

Банк, дающий инструкции другому банку по совершению действий по аккредитиву, обязан оплачивать или компенсировать любые комиссии или затраты такого банка, связанные с выполнением им полученных инструкций. Банк-эмитент, пользующийся услугами другого банка для выполнения инструкций плательщика, делает это за счет плательщика и на его риск. Плательщик обязан возместить банку-эмитенту все расходы, понесенные им в связи с выполнением его инструкций по аккредитиву.

5. Расчеты по аккредитиву регулируются настоящим Кодексом, банковскими правилами, условиями аккредитива, а в части, ими не урегулированной, обычаями, применяемыми в банковской практике.