Как сделать банковский перевод из России другую страну?

Вы можете воспользоваться услугами традиционного банка, но, как мы уже упоминали выше, это достаточно дорого, и вы много потеряете на комиссиях и курсовой марже. Кроме того, в некоторых случаях могут быть ограничения на переводы в банке.

Второй и более выгодный вариант – сервисы международных денежных переводов. С ними легко можно гарантировать, что вы максимально сэкономите и сократите срок перевода.

На данный момент уже сформировался рынок надёжных и безопасных систем денежных переводов, доступных для жителей России, позволяющих сделать перевод быстро и дёшево.

Ниже мы собрали основные направления международных денежных переводов из России и варианты переводов для них:

Перевод денег на банковский счёт в Германию (и другие страны Евросоюза).

Межбанковские переводы на счёт в страны Евросоюза происходят с помощью кода IBAN (номер счёта внутри ЕС/ЕЭС).

Перевод с помощью банка, как мы уже писали выше, будет задействовать банк-посредник и, таким образом, комиссию может взять банк-отправитель, банк-посредник и банк-получатель.

Наиболее простой и более дешёвый способ – воспользоваться системой для международного перевода. Согласна механизму сравнения Monito, лучший вариант будет Paysend.

Данные актуальны на 27.12.2021

Так как данные страны входят в одну экономическую зону, то в некоторых банках, как, например, Сбербанк и МТС, вы можете перевести деньги на счёт в Узбекистан, Таджикистан Азербайджан, Киргизскую республику, Армению, Беларусь, Казахстан, Молдову по номеру телефона. Список банков-партнёров Сбер мы указывали здесь.

Для переводов в данные страны можно также воспользоваться .

Но самым выгодным вариантом перевода будет одна из систем международных денежных переводов, как Paysend, Western Union или другие.

По данным на 27.12.2021 самый выгодный вариант будет PaySend.

Перевод денег на банковский счёт в Украину.

Переводы на счёт в украинские банки из России возможен через SWIFT, но, как мы упоминали ранее, это не самый быстрый и дешёвый вариант.

Наиболее выгодный способ-это перевод с помощью систем международных денежных переводов, которые доступны в России, как Paysend и Western Union, если у вас открыт в ней аккаунт.

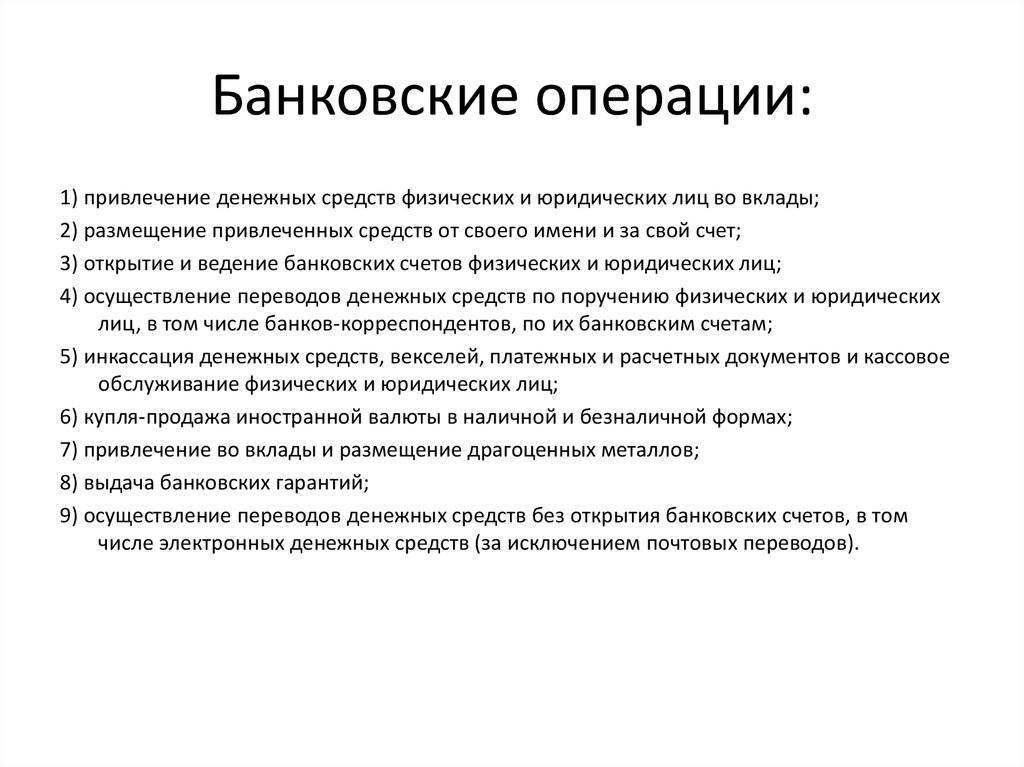

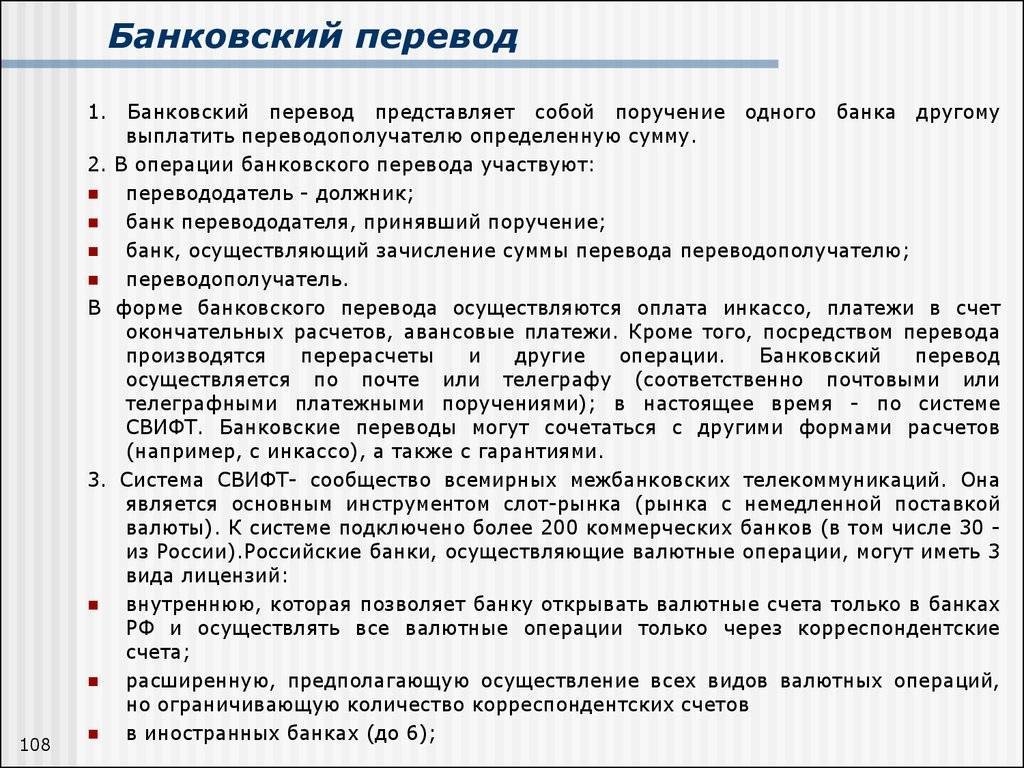

Правовые особенности проведения сделок посредством банковских переводов

Расчеты с использованием платежных поручений – форма, которая достаточно часто применяется в имущественном обороте. Существуют правоотношения, в которых применение данной формы расчетов приобретает приоритетный характер, например во взаимосвязях касательно поставок товаров покупатель производит оплату поставленных товаров с соблюдением установленного порядка, формы расчетов, которые предусмотрены договором поставки. Когда в соглашении сторон порядок, формы расчетов не зафиксированы, они производятся посредством платежных поручений.

Применение такой формы расчетов подразумевает, что банк обязан по поручению своего плательщика перевести конкретную сумму из средств, находящихся на счету его, на счет лица, указанного плательщиком, в данном банке либо другом указанном банке в предусмотренный законом срок. Если в договоре не предусмотрен более короткий срок или не устанавливается традициями делового оборота, используемыми в практике банка, то отталкиваются от установленного на основании закона.

Сроки перевода между картами разных банков

Стремясь привлечь клиентов, банки прилагают усилия для того, чтобы обеспечивать мгновенный перевод денег с карты на карту, независимо от того, в каких регионах они расположены. Однако и здесь возможны задержки по перечисленным выше причинам до 5 дней.

Есть ли разница для разных платежных систем карт

Использование в расчетах карт разных мировых платежных систем владельцами не ощущается – деньги зачисляются быстро. Исключение составляет российская платежная система «Мир», которая не до конца интегрирована в мировую систему платежей. Здесь задержки носят хронический характер.

Как сделать банковский перевод?

- Откройте раздел «Платежи и переводы» в мобильном приложение банка или сайт.

- Если перевод внутри страны, то введите реквизиты получателя, если в другую страну, то выберите страну получения и укажите SWIFT код банка назначения или IBAN.

- Проверьте сумму перевода и подтвердите операцию.

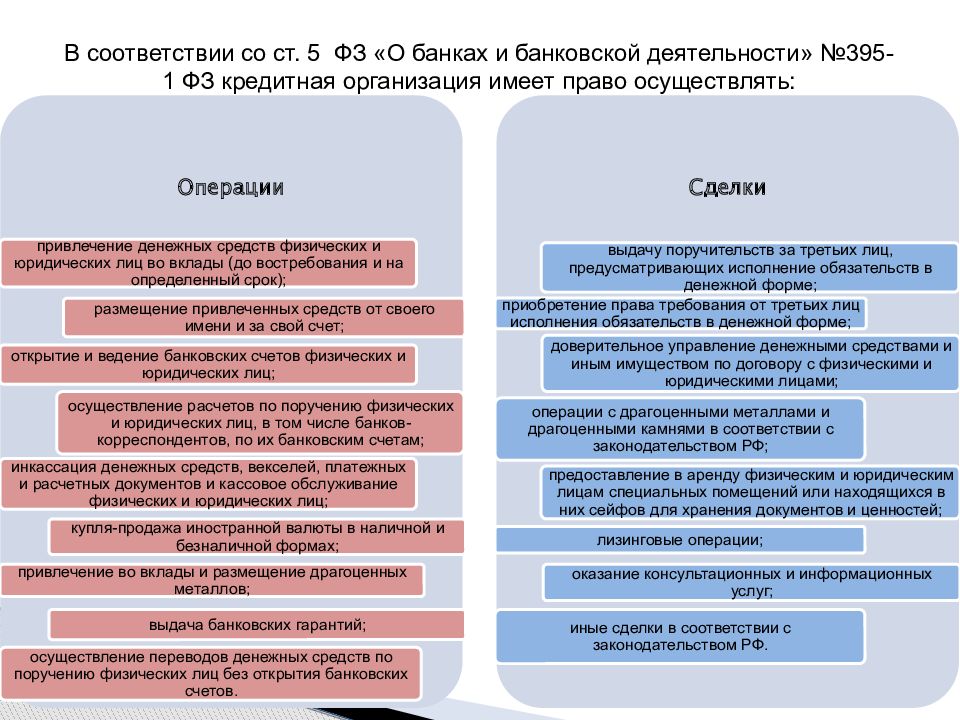

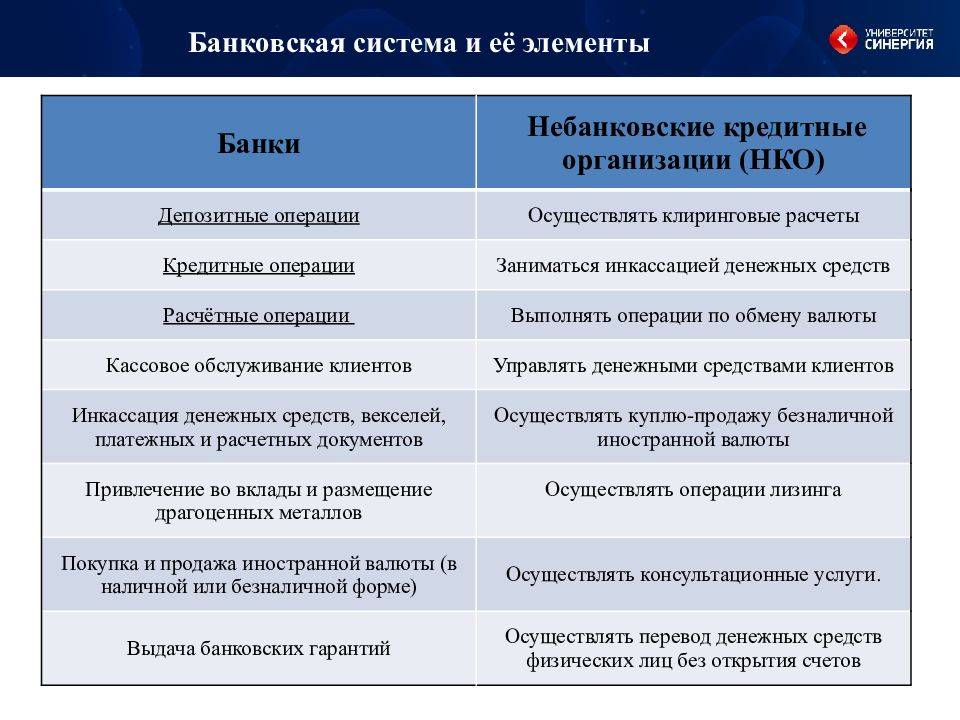

Согласно Федеральному закону «О национальной платёжной системе» № 161 (ред. 02.07.2021) денежные переводы (электронный банковский перевод и перевод с помощью специализированных систем) можно разделить так:

- Банковский перевод, который обеспечивается с банковского счёта отправителя или без открытия счёта в банке отправителя.

- Перевод электронных денег (т.е. с помощью онлайн переводов в банке или в специализированных системах переводов) на счёт в банке получателя, выдача наличных в отделении или получение средств без открытия счёта в банке (имеется в виду получение на электронные кошельки, как PayPal и ЮMoney).

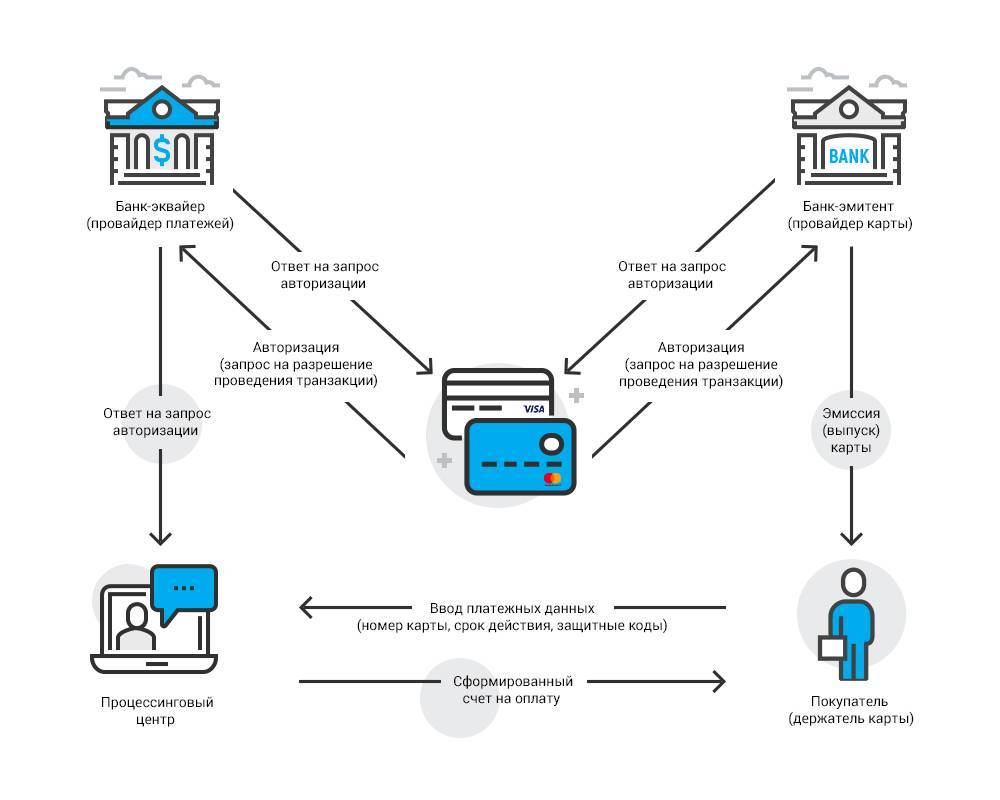

Когда вы переводите денежные средства с помощью онлайн банкинга, то их можно разделяться на:

- Внутрибанковский перевод – это денежный перевод между клиентами одного банка, т.е. денежные средства отправляют с одного счёта на другой счёт в рамках одной финансовой организации без сторонних банков.

- Перевод денег из одного банка в другой, находящихся на территории России. В данном случае в процесс перевода включают дополнительное звено, а именно Центральный Банк России, который получает платёжное поручение от банка отправителя, что тот хочет перевести определённую сумму на счёт в другой банк. ЦБ РФ проверяет перевод и далее пересылает платёжное поручение в банк-получатель, который фиксирует сумму у себя на стороннем счете и потом высылает сумму на счёт бенефициара. Так как в процессе перевода задействованы дополнительные ресурсы, то банки возьмут дополнительную комиссию порядка 1% от суммы перевода.

- Международный банковский перевод – это движение денежных средств между банками, которые находятся в разных странах. Перевод осуществляется между банком-резидентом России (или другой страны) и банком-нерезидентом.

Внутренний перевод и его особенности

Для осуществления точной отправки денег пользователь должен знать основные данные своего получателя.

К платежным реквизитам относятся следующие сведения:

- наименование банка;

- номер открытого расчетного счета;

- БИК – цифровое значение банковского идентификационного кода;

- ИНН;

- сумма;

- предназначение.

Что означает банковский перевод?

Что означает банковский перевод?

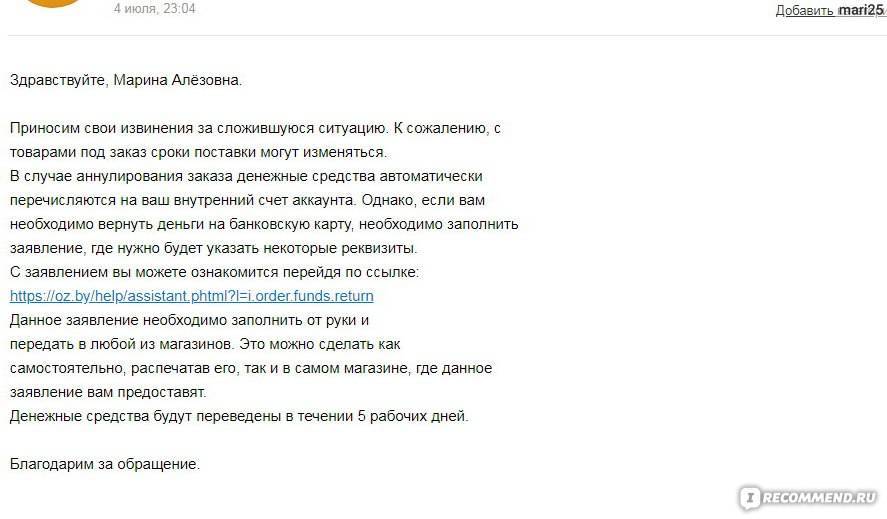

В случае недостоверности в указанных реквизитах транзакцию отменяют, средства будут возвращены отправителю кроме комиссии.

Пересылать деньги на территории одного государства можно между разными финансовыми учреждениями они осуществляются с помощью национального банка.

Что предлагает Альфа-Банк по переводам между картами? Подробнее здесь.

Действия выполняет операционист на основании поданной заявки или при использовании интернет-банкинга, в этом случае происходит экономия на финансирование обслуживающего персонала.

Межфилиальной пересылкой пользуются менеджеры, если возникла необходимость рассчитаться между разными отделениями, но в одном учреждении. Подобный метод используют при недостаточности средств в пункте, чтобы выплатить клиенту значительную сумму.

Оформление трансакции

Международный банковский перевод осуществляется на основании заявления. В нем указывается:

- Сумма трансакции (цифрами и прописью) в валюте цены контракта. Если платеж осуществляется в иной денежной единице, то перевододатель приводит точный курс пересчета. Разница регулируется за счет отправителя.

- Способ выполнения (воздушной почтой или телеграфом).

- Наименование бенефициара, его адрес.

- Название банка, обслуживающего клиента.

- Цель перевода.

| Пример реквизитов | Описание полей |

| Beneficiary: | 1. ФИО получателя (на английском языке) |

| Account: | 2. Номер счёта |

| Beneficiary bank: | 3. Название банка |

| Adress | 4. Адрес (город, страна) |

| SWIFT: | 5. Код в SWIFT |

| Cor. account: | 6. Номер счёта в банке |

| With | 7. Наименование корреспондента |

| Adress | 8. Адрес банка |

| SWIFT: | 9. SWIFT корреспондента (если есть) |

Вместе с заявлением представляется также копия контракта. Отправитель обязан сообщить, кто будет оплачивать комиссию, расходы по переводу и другие данные. Заявление оформляется в 3-х экземплярах: один подписывает руководитель или главный бухгалтер предприятия отправителя. Сверху ставится печать. Корректно оформленные документы принимаются банком под расписку на копии. На основании данных, указанных в заявлении, составляется платежное поручение иностранному корреспонденту.

Что такое реквизиты банковских переводов

Каждый клиент Банка имеет свои уникальные данные, присваемые Автоматизированной Банковской Системой и называются реквизитами клиента. Кроме этого, сам Банк при регистрации в Центральном Банке РФ получает личные идентификационные данные, которые также называются реквизитами Банка. Для того, чтобы отправить Банковский перевод Плательщик составляет платежное поручение.

Это расчетный документ, позволяющий владельцу счета (плательщику) давать распоряжение Банку на перевод безналичных денежных средств в пользу клиента другого Банка (Получателю). Платежное поручение принимается Банком к безоговорочному исполнению и является безотказным, если остаток на расчетном счету клиента-отправителя позволяет произвести транзакцию. В исполняемом документе указываются полностью все реквизиты Банка-плательщика, Банка-получателя и клиента-плательщика и клиента-получателя.

Обязательными реквизитами к заполнению являются: для Банка:

- Наименование Банка-плательщика и Банка-получателя

- Банковский Идентификационный Номер (БИК) Банка-плательщика и Банка-получателя

- Форма отправки (факсимильная, телеграфная, электронная)для клиента-плательщика:

- Наименование клиента

- № расчетного счета(обычно 20 символов)

- Общероссийский Классификатор Предприятий и Организаций (ОКПО)

- Индивидуальный Номер Налогоплательщика (ИНН)

- Сумма платежа (цифрами и прописью)

- Назначение платежа (не должно противоречить законодательству РФ)для клиента-получателя:

- Наименование клиента

- № расчетного счета

- Индивидуальный Номер Налогоплательщика (ИНН)

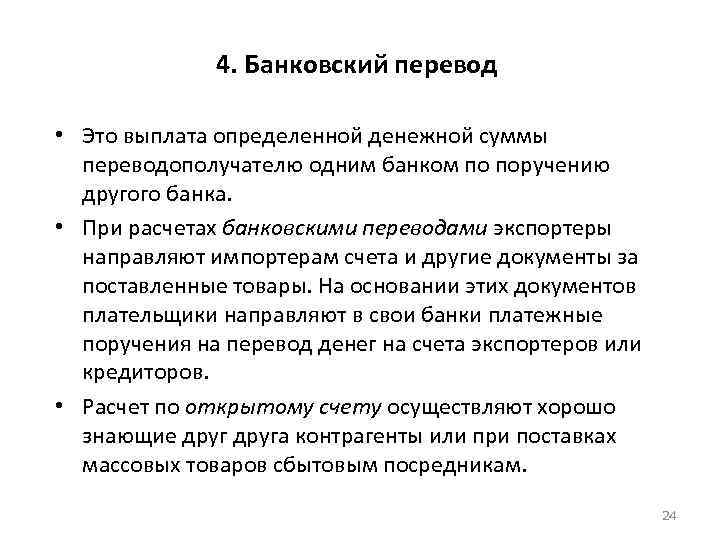

Международный банковский перевод

Давайте подробнее остановимся на международных банковских переводах.

С помощью международной системы SWIFT.

К системе SWIFT подключены крупные банки в разных странах (в России такие как Тинькофф, Райффайзен Банк и другие), по сути это обмен сообщениями (финансовыми и системными). Финансовые выглядят, как запрос на перевод денежных средств.

В процесс перевода участвуют:

- банк отправитель;

- банк посредник;

- банк получатель.

Какие комиссии могут быть включены SWIFT в банке?

- Комиссия банку отправителю минимум 1% от суммы перевода (минимальную и максимальную сумму лучше уточнить у своего банка, но, например, в Сбербанке это минимум 150 рублей и максимум 10 000 рублей (или эквивалентная сумма в другой валюте)).

- Система SWIFT берёт фиксированную комиссию за передачу запроса.

- Банк-посредник берет комиссию за пользование средствами.

- Банк получатель тоже может взять комиссию за обработку.

- Плюс маржа курса обмена валют, которая отличается от банка к банку, но, как правило, выше среднерыночной на 1.5-2%.

В совокупности размер комиссии может быть от 5 до 10%.

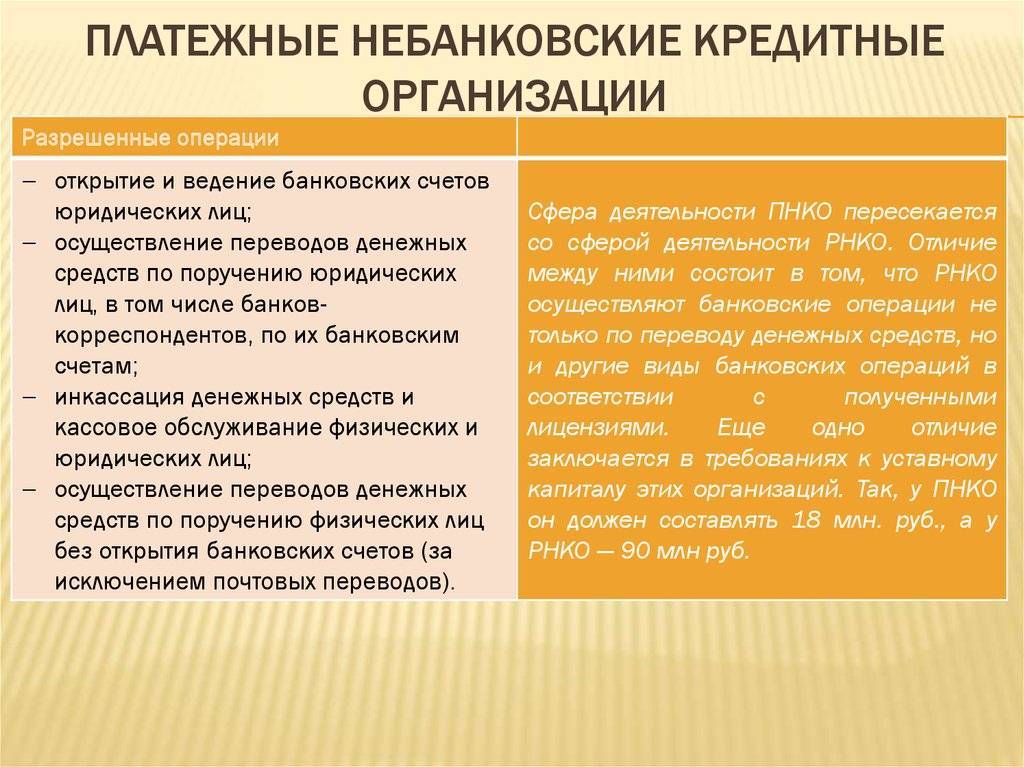

С помощью банков партнёров.

В ряде стран могут быть банки партнёры, и переводы можно совершить по номеру телефона, например, мы писали о похожем варианте в случае перевода в Сбербанке в страны ближайшего зарубежья, как Таджикистан, Узбекистан и другие.

С помощью сторонних систем международных переводов.

Перевести деньги в иностранный банк можно без открытия счёта, пополнив счёт аккаунта или привязав банковскую карту к аккаунту. Действие платформ по переводу также регулируются ФЗ-161.

Банковский перевод на счет

Если подумать, с ним мы сталкиваемся очень часто. Оплата мобильной связи, коммунальных услуг, интернета, всевозможных курсов – это и есть оплата банковским переводом. По сути, отправка перевода физлицу выглядит так же. Для этого необходимо заполнить бланк, указать в нем наименование банка получателя, 20-значный номер счета корреспондирующего банка, паспортные данные самого адресата. В случае осуществления перевода на счет получателя дополнительно необходимо указать номер его счета или карты (если перевод денег на банковскую карту).

Дополнительно может потребоваться еще и банковский SWIFT-код, туда производится перевод. Сведения по нему можно уточнить в банке.

Произвести его можно двумя способами – использовав при этом либо банковский перевод наличными через кассу банка, либо с личного счета. Понятно, что за данную операцию банк взимает комиссию, ее размер зависит от границ перевода (по стране или за рубеж), валюты. Она может быть фиксированной – 10-25 долларов США независимо от величины перевода, в качестве процента от переводимой суммы (0,5-2%), смешанной (фиксированная ставка и небольшой процент).

Срок перевода зависит от числа банков-посредников, через которых будет производиться перевод, к примеру, в столицу либо Берлин средства дойдут за пару дней, а вот в российскую глубинку – минимум через неделю.

Итак, мы узнали, что существует 2 способа отправки денег в рассматриваемом аспекте:

- Банковский перевод наличными.

- С индивидуального счета.

По реквизитам в мобильном банке

В банковских приложениях есть функция денежного перевода за рубеж. Для этого вам нужны полное имя получателя или наименование организации-получателя перевода, номер счета или IBAN (для стран Европы), SWIFT-код/ BIC банка получателя. Введите эти данные и отправьте деньги — все как с обычным переводом.

Перевод за рубеж в Сбербанке. Проходим по пути: Платежи —> За рубеж и выбираем подходящий способ.

Единственное отличие заключается в длительности перевода — деньги поступят на счет не сразу, а в период от 30 минут до 5 дней. Точный срок зависит от банков-посредников.

Деньги также можно перевести в отделении банка.

Там вам понадобятся фамилия, имя, отчество и реквизиты получателя, для получения услуги нужно взять с собой паспорт. В этом случае у вас может быть больше возможностей, все зависит от условий банка. Например, у Сбербанка в мобильном приложении наибольшая сумма перевода — 750 000 рублей, тогда как в офисе банка максимальная сумма не ограничена. При этом, в приложении нет комиссии, а в отделении от 1%.

Мгновенные трансакции

Услугу перевода средств с лицевого счета на банковский в России предоставляют многие операторы: «МегаФон», «Билайн», «МТС», TELE2 (Ростелеком). Деньги снимаются с карты платежной системы VISA или MasterCard.

В случае с оператором «Мегафон» перевод на банковскую карту можно заказать на сайте компании. В форме нужно ввести номер телефона. На него придет пароль, который открывает доступ к сервису. После авторизации нужно ввести номер карты получателя. Тарифы:

- от 1 до 4999 рублей — 7,35 % + 95 руб.;

- от 5 тыс. до 15 тыс. руб. — 7,35 % + 259 рублей.

Перевод на карту с «Билайна» осуществляется через услугу «Оплата со счета». В форме заявки нужно выбрать вид пластикового носителя, вписать номер мобильного, сумму и счет получателя. Тариф — 4,95 %.

Если говорить об операторе «МТС», перевод на банковскую карту можно заказать также на сайте компании. Для формирования заявки нужно указать номер телефона, сумму, счет, с которого будут списаны деньги, реквизиты получателя. Тарифы: от 1700 до 15000 руб. — 4 %, но мин. 25 руб. В сутки можно сделать только 5 заявок.

Перевод на карту с TELE2 осуществляется через сайт компании. В соответствующем разделе нужно указать номер телефона, сумма и карту получателя. Тарифы: от 50 до 15 тыс. руб. —5,75 %, мин. 25 руб. Ограничение: 10 переводов за день.

Во всех случаях плата за SMS не взимается. Выводить с абонентского счета бонусные или кредитные средства нельзя.

Как осуществить рассматриваемый перевод?

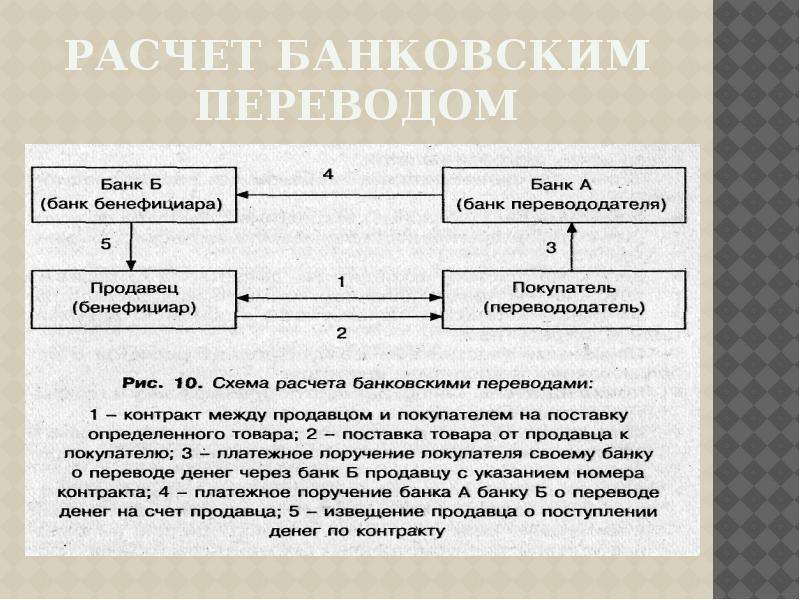

Операция банковского перевода включает:

- Экспортер передает требуемый пакет документов согласно заключенному контракту, импортеру.

- Другая сторона – импортер – выставляет в свой банк платежное поручение.

- Банк, обслуживающий импортера, направляет приказ касательно перечисления определенной суммы в пользу экспортера в банк корреспондента.

- Последний перечисляет денежные средства, списывая их с корсчета банка, обслуживающего импортера, в банк экспортера.

- Банк, обслуживающий экспортера, зачисляет принятые средства уже на счет экспортера, затем авизует его о поступлении конкретной суммы денег.

Сколько времени идут деньги в других банках

Изложенная выше информация об особенностях поступления средств на счета клиентов Сбербанка справедлива и для других крупных кредитных организаций, которые имеют региональные отделения и обслуживают крупных плательщиков. К таким учреждениям относятся Газпромбанк, МКБ, Альфа-Банк, Росбанк, ВТБ, Точка Банк, Райффайзенбанк и др.

Законодательством определен крайний срок проведения транзакции — 5 дней.

Перевод наличных средств

Наличные средства для перевода с платежным поручением предоставляются в кассу кредитно-финансового учреждения. В большинстве банков установлен лимит на сумму перевода. Комиссионные зависят от типа перевода – обычного или срочного.

Пополнение счетов

Время прохождения средств на расчетный счет зависит от варианта перевода. Виды безналичного расчета включают перечисления с банковского счета или карты, наличные средства могут быть внесены на расчетный счет через отделение банка или банкомат. Комиссионные на все операции устанавливаются кредитной организацией самостоятельно.

Перечисления онлайн

Популярность этого вида обслуживания клиентов растет из года в год, поскольку предоставляет клиенту использовать услуги банкинга в любой точке страны и мира. Онлайн-переводы в разных банках предоставляют следующие услуги по переводу:

- с карты на карту внутри одной или между разными финансовыми организациями;

- со счета карту и наоборот одного банка или разных;

- между картами и счетами собственными или сторонних лиц;

- по номеру телефона (в том числе и в страны ближнего и дальнего зарубежья);

- заранее настроенные автопереводы (за коммунальные услуги, обучение и т. п.)

Механизм отправления наличности

Пока денежный эквивалент поступит по адресу, он проходит через определенную обработку.

Процедура состоит из последовательных этапов:

- Пользователь направляет для исполнения платежного поручения в финансовое учреждение «А»;

- Получатель имеет открытый расчетный счет в банке «B»;

- Исполнитель заведения «А» списывает со счета заявителя указанную сумму;

- Деньги отправляют на корсчет Центрального банка;

- Платежку проверяют, она должна соответствовать требованиям ЦРБ;

- Средства переводят в учреждение «B»;

- Проводят идентификацию обозначенных сведений получателя, соответствие всех реквизитов и только затем зачисляют пришедшую сумму.

Финансовые отделения не отвечают за ошибки в платежных поручениях, они обязаны исполнить инициативу, исходящую от отправителя.

Как быстро поступают деньги на счет Сбербанка

Время поступления средств на счета Сбербанка зависит от характеристик банка-плательщика. При внутрибанковских операциях процесс занимает несколько часов, если поручение или перечисление произведены в течение операционного дня.

Внимание! Если речь идет о межбанковских транзакциях, срок поступления перечисленных средств колеблется от нескольких часов до нескольких дней, поскольку все операции проходят через корреспондентские счета в Центробанке.

На время поступления средств также влияет сумма перевода, которая может стать причиной проверки Центробанка.

В случае отсутствия претензий со стороны Центробанка средства зачисляются на следующий день после поступления.

Эта информация касается сумм в рублях. Срок зачислений валютных средств может затянуться на более длительный срок в связи с особенностями законодательства по внешнеэкономической деятельности.

Как видим, далеко не всегда в увеличении сроков виновато банковское учреждение.

Какие есть ограничения на международные переводы в российских банках

Три основных:

1. Резиденты РФ (граждане страны и люди, постоянно проживающие в ней) могут переводить за границу без открытия счета максимум $5000 через один банк за один операционный день. Курс считается на день проведения операции. Этот лимит не действует для близких родственников и при отправке денег на свой собственный счет за границей.

2. Если вы открываете счет в иностранном банке, вы обязаны уведомить об этом Федеральную налоговую службу (ФНС). Помимо этого, вы раз в год должны рассказывать ведомству о движении средств по этому счету — сколько денег получили, потратили и сколько осталось на балансе.

3. Для нерезидентов РФ лимитов нет. Они вправе перечислять деньги со счетов в банках за пределы РФ без ограничений. Предельные суммы могут устанавливать конкретные платежные системы и банки. Например, в Western Union они могут переводить до $7499,99 или ваналогичной суммы в рублях в день.

Мне должны перевести деньги из за границы. Какие реквизиты нужны?

Чтобы вам перевели деньги на счет из-за границы, нужно предоставить отправителю следующие реквизиты:

SWIFT код/BIC банка — SABRRUMM или SABRRUMMXXX (если банк отправителя запрашивает 11 знаков)

Наименование банка на латинице — например, SBERBANK

Фамилию, имя и отчество получателя перевода на латинице

Номер счета получателя — Your account number (20 цифр). Номер счета можно уточнить в мобильном банке или в офисе банка.

Если вы стабильно получаете деньги из за границы, есть смысл открыть валютный счет. Он обеспечивает мгновенным зачислением средств — если вам регулярно приходит валюта по проверенному контракту, деньги будут приходить сразу.

Какие есть риски при переводе денег за границу?

Перевод может быть заблокирован по нескольким причинам. Две основных:

Во-первых, при переводе важно сформулировать назначение платежа: «Оплата проживания», «Гонорар за работу», «Оплата языковых курсов». В противном случае международная система SWIFT (международная система межбанковских платежей) может заблокировать его

Плюс перевода в отделении — вам помогут четче сформулировать назначение платежа и точнее оценят сроки исполнения перевода. Визит в банк не ускорит процесс перевода денег, они будут идти столько же, сколько и при переводе онлайн.

Во-вторых, переводы на сумму 600 000 рублей строго проверяются. Статья 6 Федерального закона от 07.08.2001 г. № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» гласит:

«Операция с денежными средствами или иным имуществом подлежит обязательному контролю, если сумма, на которую она совершается, равна или превышает 600 000 рублей либо равна сумме в иностранной валюте, эквивалентной 600 000 рублей, или превышает ее, а по своему характеру данная операция относится к определенному виду операций».

В зависимости от суммы, которую вы отправляете, банк может запросить документы о происхождении денег (справка с работы, договор об аренде жилья, документы о продаже собственности и т. д.), справку из налоговой, информацию о получателе (имя, банковские реквизиты и, вероятно, статус ваших отношений) и назначении переводов.

iPhones.ru

Перевод денег за границу — более сложный и длительный процесс, чем обычная транзакция с карты на карту в пределах одной страны. Для перевода нужно указать больше данных получателя, деньги идут дольше, а для проверки перевода в некоторых случаях нужно отчитываться перед налоговой. Есть три основных способа перевода денег за границу: через банк, с помощью электронных…

Рассказать

Структура заявления на банковский перевод

В нем перевододатель указывает следующие данные:

- полное (расшифрованное) наименование плательщика;

- номер дебетуемого банковского счета;

- код суммы, валюты платежа;

- расшифрованное наименование бенефициара, номер счета его;

- название, номер, дату документа, на основании которого осуществляется оплата;

- лицо, которое несет расходы на проведение перевода (почтовые, телефонные расходы, банковская комиссия);

- цель, назначение перевода (название товара, услуг, которые оплачиваются данным переводом).

Если сумма платежа в валюте другой стороны, а сам платеж имеет отличную валюту, в заявлении прописывается курс перерасчета либо способ установления данного курса. Это заявление подписывается руководителем, главным бухгалтером (их заместителями), затем скрепляется печатью.

Банки, которые принимают к исполнению такого рода заявления при оплате такого поручения, как инкассовое, осуществляют процедуру строго под расписку, она делается на копии заявления (поданного). В случае, когда перевод предусматривает еще и оплату товара, который импортируется, в данном документе указывается и срок его отгрузки в России.

Что влияет на сроки переводов

Насколько быстро поступят деньги на расчетный счет или карту, зависит от множества факторов, основные из которых приведены ниже:

Начнем с самого определения понятия «операционный день», от длительности которого зависит скорость обработки поступивших поручений на отправление платежей и зачисление поступивших денежных средств.

Важно знать! Операционный день в банковской организации — время, в течение которого обрабатываются запросы клиентов на различные операции. Длительность операционного дня банк устанавливает самостоятельно — в соответствии с положением о ведении бухгалтерского учета для кредитных организаций.

Для сравнения: операционный день в Альфа-Банке длится с 01:00 до 19:50, в Тинькофф — с 01:00 до 20:00, в Сбербанке — в основном с 9:00 до 16:00, в Точка Банк — с 0:00 до 21:00.

Но и здесь есть исключения — для поступления и зачисления денег на счета в некоторых из банков, как, например, в Тинькофф, нет ограничения во времени, если транзакции проводятся внутри банковских организаций.

В пределах одного банка или его регионального представительства определенные законом сроки зачисления средств на счет, как правило, выдерживаются

Также при этих условиях в соответствии с законодательством выдерживается срок отправления платежей по поручениям клиентов.

В межбанковских операциях в качестве посредника и гаранта участвует также Центробанк России. Он проводит две промежуточные операции — списание средств с корсчета банка-отправителя и зачисление на корсчет банка-получателя. По этой причине деньги по межбанковским платежам идут дольше, чем при внутрибанковских операциях.

ЦБ РФ для межбанковских переводов установлены банковские рейсы. В 2019 году таких рублевых рейсов — пять, для которых четко определено время приема и отправки (списания и зачисления на корсчета). Но не все кредитные организации используют все пять рейсов, вследствие чего обработка платежей и перечислений занимает гораздо больше времени, чем операционный день.

Полезно знать! Ряд банковских организаций, среди которых Тинькофф, выпускают дебетовые карты для быстрых межбанковских переводов.

Время перевода с карты на карту во многом зависит от их типа и платежной системы. В единой системе платежи проходят быстро, а в разных — могут быть задержки. То же касается и перечислений с кредитной карты на кредитную или дебетовую. В первом случае поступление на счет происходит быстро, во втором — может задерживаться.

Крупные суммы межбанковских переводов (от 50 000 рублей) подлежат проверке Центробанка, что продлевает время их зачисление на счет получателя. При перемещении таких сумм в пределах одного банка проблем обычно не возникает, поскольку кредитная организация знает своих крупных плательщиков.

Ведущие кредитные организации России — Сбербанк, Газпромбанк, Альфа-Банк, Росбанк, Точка Банк, Московский кредитный банк, Росбанк и др. — заключили партнерские соглашения о взаимном использовании клиентами банкоматов. Такая договоренность расширяет возможности держателей пластиковых карт, экономит их время на поиски банкомата от единственного кредитного учреждения. Но иногда это становится причиной задержки перевода.

Международные переводы

Для тех, кто интересуется, что такое банковский перевод за границу, расскажем, что эта операция по передаче средств в валюте между счетами клиентов или банков, находящихся в разных странах.

Такие операции принято совершать в валюте страны получателя или в денежных единицах, отнесенных к валютам первой категории:

- доллары;

- евро;

- йены;

- фунты стерлингов;

- швейцарские франки;

- и т.д.

Для международных операций используются несколько банков-посредников. Они расположены в основном в США, Германии, Японии, Великобритании. Через их корреспондентские счета проходят практически все международные переводы.

Для этого используются системы SWIFT, TELEX и некоторые другие. Они помогают совершать безопасные переводы между разными странами.

Для международных реквизитов используются данные банков-корреспондентов, SWIFT-коды, номера счетов и IBAN.

Стандартная схема

Банковский перевод — поручение кредитного учреждения своему корреспонденту переслать определенную сумму за счет бенефициара. В таком документе содержится способ возмещения выплаченных средств. Эта операция осуществляется платежным поручением, которое адресуется одним учреждением другому, а при условии наличия договоренности – через чек. Он выписывается кредитной организацией по указанию переводителя. Плательщик инструктирует учреждение об условиях осуществления трансферта. В таких операциях банк руководствуется инструкцией № 1 «О порядке совершения международных переводов», а также условиями, указанными в платежном поручении. Схема расчетов:

- Экспортер пересылает своему контрагенту документы. Поставка товара может осуществляться до или после платежа.

- Импортер выписывает платежное поручение.

- Банк перечисляет деньги на счет «Лоро».

- Авизируемый банк получает уведомление о предыдущей операции.

- Деньги со счета «Лоро» зачисляются на счет экспортера.

- Авизование экспортера о предыдущей операции.

Уполномоченные банки выполняют поручения российских клиентов на перевод инвалюты за границу для оплаты: товаров, услуг, арбитражных сборов, штрафных санкций, погашение задолженности, которая образовалась после перерасчетов, членских взносов, авансовых платежей по условиям контракта и т. д.

При выполнении таких операций банк руководствуется указаниями из платежного поручения. В документе может содержаться условие о выплате бенефициару суммы после предоставления им коммерческих, финансовых документов или расписки. Банки не несут ответственности за трансакцию, они не контролируют факт поставки. Обязанность организации – перевести средства после предоставления документов.