Аккредитив

Определение 9

Аккредитив является обязательством, в силу которого банк, действующий по поручению клиента-приказодателя (то есть банк-эмитент), должен совершить платеж получателю денег (бенефициару) или акцептовать и оплатить, или принять во внимание переводной вексель, или передать полномочия другому банку (который должен будет исполнить обязательства по аккредитиву) осуществить данный платеж получателю денежных средств, акцептовать и оплатить, либо учесть переводной вексель от бенефициара в случае, если соблюдаются все условия аккредитива. Расчеты при помощи аккредитивов в республике регулируются согласно Инструкции о порядке выполнения банковских документарных операций, которая утверждена постановлением Правления Национального банка Беларуси от 29.03.2001-го г

В международной практике аккредитивы относят к документарным операциям, так как осуществление платежей по ним связывают с реализацией особых условий и сопровождается представлением коммерческой документации (счетов, транспортных документов и др.)

Расчеты при помощи аккредитивов в республике регулируются согласно Инструкции о порядке выполнения банковских документарных операций, которая утверждена постановлением Правления Национального банка Беларуси от 29.03.2001-го г. В международной практике аккредитивы относят к документарным операциям, так как осуществление платежей по ним связывают с реализацией особых условий и сопровождается представлением коммерческой документации (счетов, транспортных документов и др.).

Определение 10

Аккредитив – это самостоятельное обязательство в отношении к обязательствам, которые вытекают из договора купли-продажи либо другого договора, в котором предусматривается данная форма расчетов. Для банков условия подобных договоров не обязательны.

Определение 11

Банковская пластиковая карточка представляет собой платежный инструмент, который обеспечивает доступ к банковскому счету, совершение безналичных платежей за покупку товаров (работ, услуг), получение денежной наличности и иные операции, предусматриваемые законодательством государства.

Определение 12

Банковские пластиковые карточки – это карточки, используемые в национальной/международной системе расчетов в качестве платежного средства, а также частные банковские карточки.

Как специфический инструмент, карточки при осуществлении расчетов рассматривают в качестве временной замены денег функцией платежа. Назначение – переносить информацию о средствах держателей, которые хранятся на банковских счетах.

Всё ещё сложно?

Наши эксперты помогут разобраться

Все услуги

Решение задач

от 1 дня / от 150 р.

Курсовая работа

от 5 дней / от 1800 р.

Реферат

от 1 дня / от 700 р.

Примеры клиринга

В качестве наглядного примера рассмотрим клиринговую схему межбанковских расчетов. В схеме участвуют четыре банка, которые в течение дня должны выполнить платежи в адрес друг друга. Размеры обязательств и требований каждого банка представлены в таблице. Для расчетов используются условные единицы (у.е.).

| Банки-отправители платежей | Суммы переводов банкам-получателям платежей (в у.е.) | Общие обязательства (в у.е.) | |||

| №1 | №2 | №3 | №4 | ||

| №1 | — | 150, 250, 300, 400 | 150, 200, 250 | 300, 400 | 2400 |

| №2 | 700, 500 | — | 350, 350 | 300 | 2200 |

| №3 | 300, 400 | 300 | — | 500 | 1500 |

| №4 | 450, 150 | 100 | 200 | — | 900 |

| Общие требования (в у.е.) | 2500 | 1500 | 1500 | 1500 | 7000 |

Урегулировать взаимные обязательства можно несколькими способами:

- Индивидуальные расчеты. Банк №1 имеет требования на оплату по 9 сделкам (первая строка таблицы) на общую сумму 2400 у.е. Он также должен принять 6 переводов (второй столбец) на сумму 2500 у.е. Общее количество платежей — 15. Итоговое сальдо составит +100 у.е.

- Двусторонний взаимозачет. Банк №1 выполняет всего три платежа на ту же общую сумму – 2400 у.е. Получатели платежей: №2 – 1100 у.е., №3 – 600 у.е. и №4 – 700 у.е. Также Банк №1 принимает три объединенных платежа от банков №2, №3 и №3 на общую сумму – 2500 у.е. Итоговое сальдо, как и при индивидуальных расчетах 100 у.е., однако банк участвует лишь в 6 платежах вместо 15

- Многосторонний взаимозачет. Сальдо всех платежей банка №1 устанавливается клиринговым центром в конце дня. Итоговое сальдо будет таким же — 100 у.е. Однако банк №1 не будет совершать ни одного платежа. Клиринговому центру достаточно будет выполнить сальдирование (окончательное погашение долга), переведя банку №1 100 у.е. Все остальные платежи будут погашены взаимозачетами

Обратите внимание! Суть клиринговых операций одинакова во всех секторах экономики, поскольку задача всегда одна и та же — «очистка» платежных обязательств контрагентов. Ниже показан еще один пример клиринга в система Visa

Сам процесс при этом делится на несколько стадий, чтобы исключить отмену операции в случае сбоя у одного из участников. После согласования всех стадий происходит взаимозачет обязательств и одна транзакция. Данная схема также известна как интернет-эквайринг:

Ниже показан еще один пример клиринга в система Visa. Сам процесс при этом делится на несколько стадий, чтобы исключить отмену операции в случае сбоя у одного из участников. После согласования всех стадий происходит взаимозачет обязательств и одна транзакция. Данная схема также известна как интернет-эквайринг:

Требования законодательства

На организации, получившие в России лицензии для клиринговой деятельности, закон накладывает определенные ограничения. Они не имеют права дополнительно заниматься:

- страхованием;

- производством товаров;

- хранением ценных бумаг;

- торговой деятельностью.

Также им запрещено участие в инвестиционных и пенсионных фондах. Но своим имуществом они могут распоряжаться в полной мере. Это допускает, например, инвестирование собственных средств в ценные бумаги.

Когда клиринговые компании обслуживают финансовые биржи, чаще всего им необходим статус центрального контрагента. Это дает возможность выступать гарантом совершения сделок.

Понятие о структуре

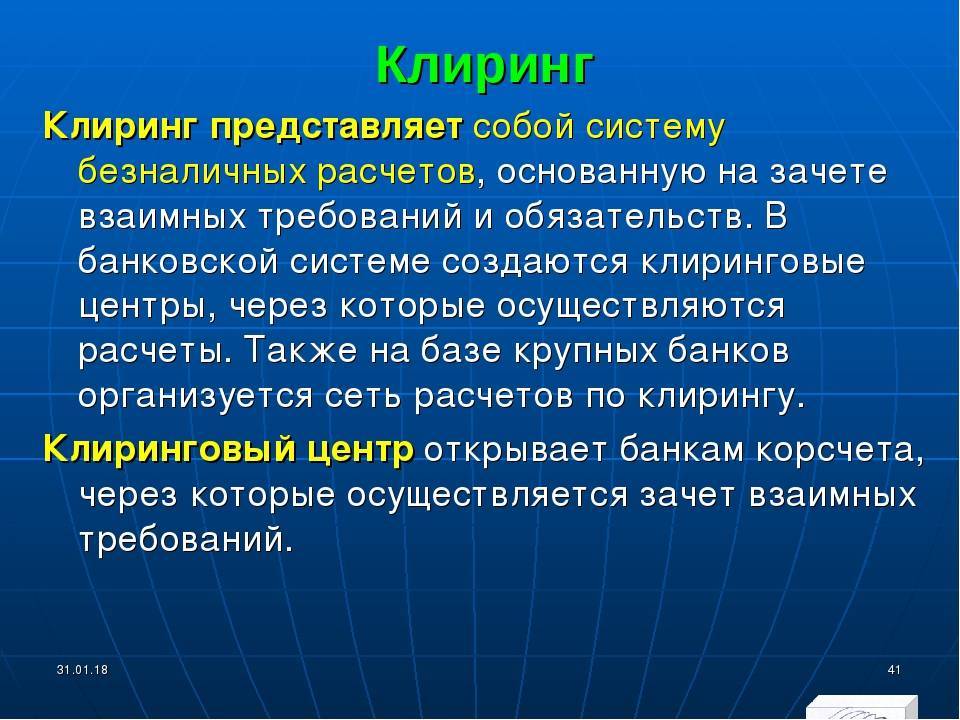

Клиринговые компании – это организации, выполняющие посреднические функции между сторонами, договорившимися о проведении каких-то операций.

Фактически это посредники, специализирующиеся на осуществлении взаиморасчетов после наступления завершения событий. Причем расчеты делаются так, чтобы не было лишних транзакций.

Например, предприятие заключило договор о поставке сырья с какой-то фирмой. Они договорились, что часть выпущенной на его основе продукции вернется продавцу сырья.

Чтобы не гонять деньги в полном объеме, делается расчет на основе количества и стоимости обоих видов товаров. В итоге выясняется, какая из двух сторон имеет долг перед другой и в каком размере.

Чтобы выполнить такие расчеты, стороны предоставляют клиринговым организациям все необходимые документы. Подобные центры могут действовать не только внутри страны, но и между государствами.

Они разрабатывают собственные правила, которых обязаны придерживаться в дальнейшем. На их основе заключаются договора с теми, кто обращается за выполнением клиринговых услуг.

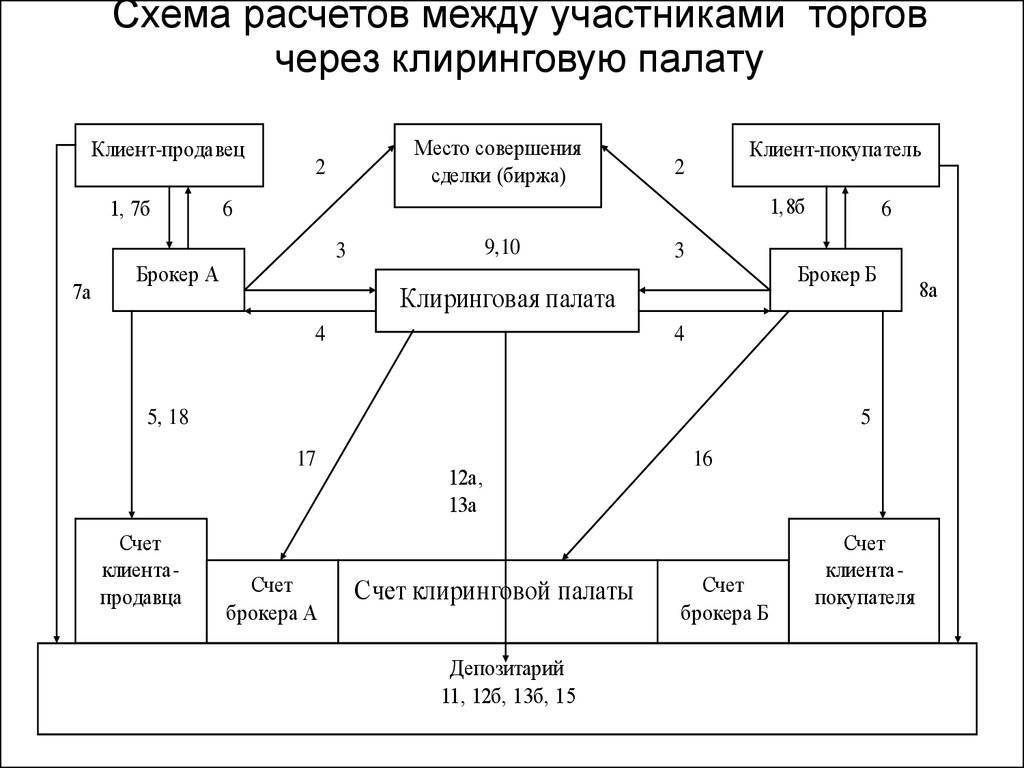

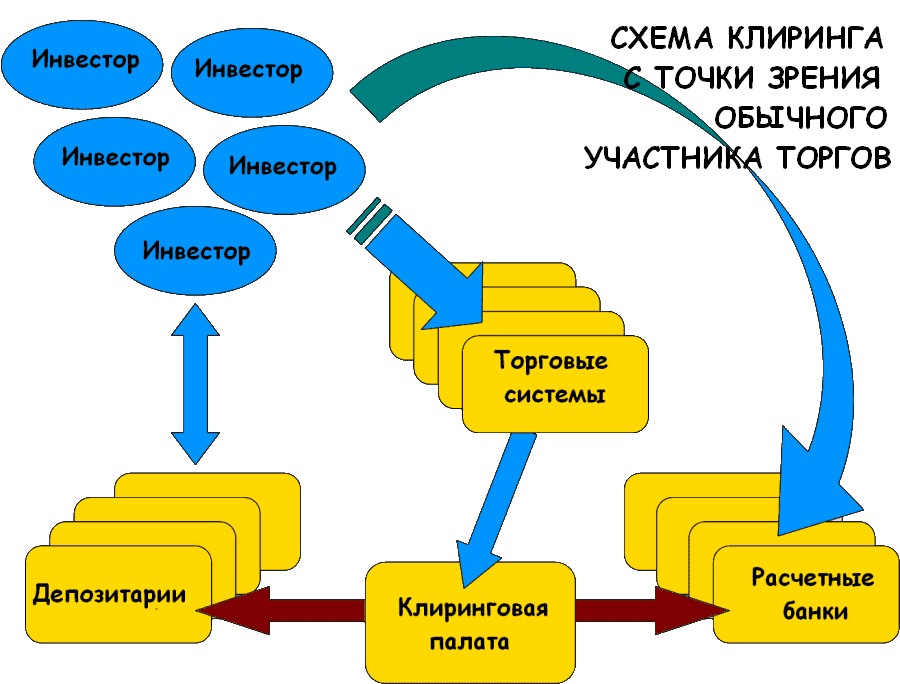

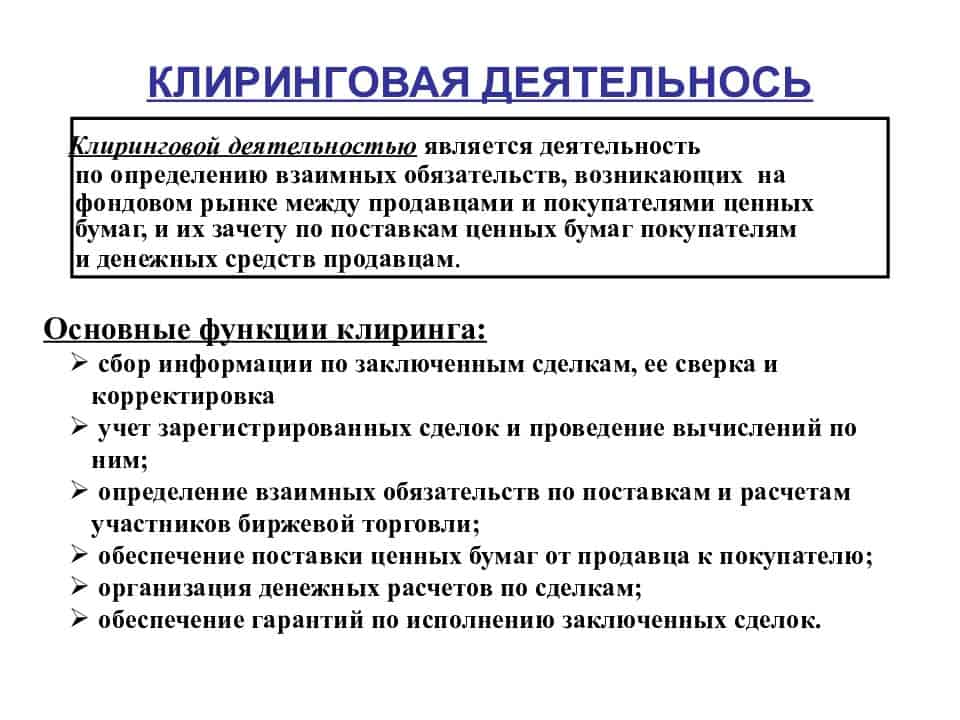

Клиринг на бирже

Организации, занимающиеся процессами взаимозачета между участниками рынка, называют клиринговыми компаниями, центрами или палатами. Фактически это центральные контрагенты при осуществлении множества различных действий.

Клиринговый центр выполняет следующие функции:

- Сбор данных по сделкам и расчеты по ним

- Анализ взаимных обязательств

- Обеспечение доставки ценных бумаг между контрагентами, организация финансовых расчетов

- Гарантирование выполнения обязательств, взятых на себя участниками рынка

Клиринговый центр должен соответствовать ряду требований законодательства РФ:

- Иметь капитал в сумме не менее 50 млн. рублей (в том числе собственные средства — не меньше 20 млн. рублей)

- Обладать высоким рейтингом кредитоспособности

- Получить лицензию ЦБ. Требование лицензирования клиринговых компаний прописано в ФЗ №7 «О клиринге, клиринговой деятельности и центральном контрагенте».

Этапы клиринга при купле/продаже ценных бумаг:

- Проведение сделки между контрагентами

- Проверка соответствия сделки заданным условиям

- Проверка документации

- Уточнение, корректировка параметров сделки

- Регистрация сделки

- Подтверждение статуса сделки ее субъектами

- Выдвижение взаимных требований контрагентами (суммы к перечислению, комиссионные и т.д.)

- Оплата со стороны покупателя и поставка со стороны продавца

- Подтверждение оплаты покупателем и направление документов в депозитарий

- Выдача справки из реестра или депозитария о получении покупателем ценных бумаг

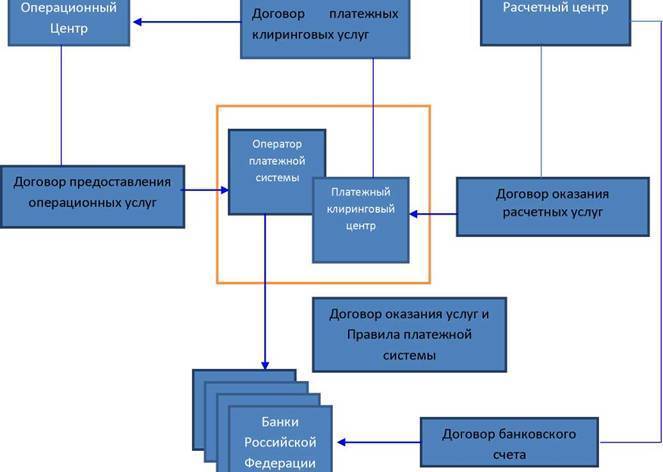

Клиринговыми расчетами российских бирж занимается ЗАО «Национальный клиринговый центр». Его операции распространяются не только на фондовые, но и на товарные и валютные рынки. Выше показан частный случай клиринга на фондовой бирже (фондовой секции Московской биржи), тогда как более общая схема в России следующая:

В течение суток на ММВБ проводится три клиринговых сессии:

- Дневная. Начинается в 2 часа дня и длится всего три минуты.

- Промежуточная. Расчетная и самая продолжительная: с 5 до 6 вечера

- Вечерняя. С 18.45 до 19.00

В это время клиринговый центр занимается фиксацией сделок и внесением их в базу данных. К примеру, если одна и та же акция была многократно куплена и продана между клиринговыми сессиями, клиринговый центр проведет взаимозачет и учтет результат как одну операцию. Кроме того, клиринговый центр регулярно пересчитывает маржу для сделок на срочном рынке, устанавливает размер гарантийного обеспечения и пр.

К числу крупнейших в мире клиринговых компаний относятся:

- «Eurex Clearing» (Германия)

- «Depository Trust and Clearing Corporation» (США)

- «LCH. Clearnet» (Великобритания)

- «Euroclear» (Бельгия)

- «ICE Clear Europe» (США)

- «NYSE Liffe Clearing» (собственная платформа NYSE)

Функции в банковской системе

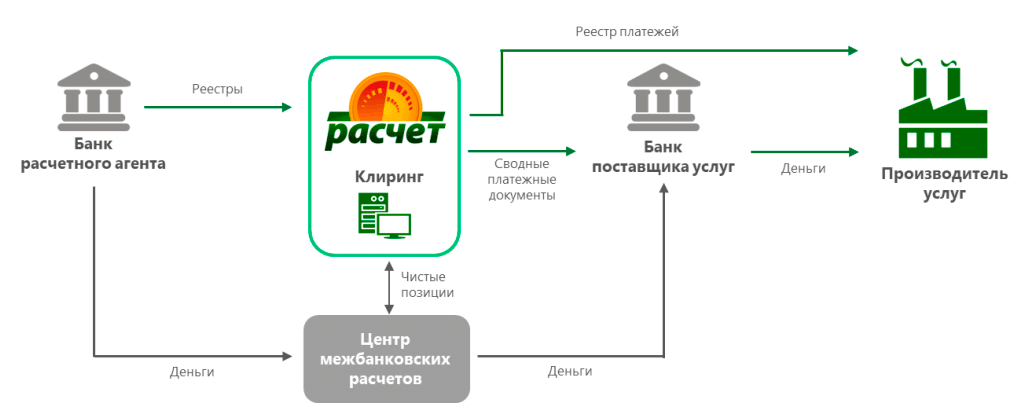

В банковском секторе РФ функции клиринговой палаты исполняют:

- ЦБ РФ и его территориальные расчетно-кассовые центры;

- банки-корреспонденты, открывающие корреспондентские счета для других кредитных учреждений с целью проведения взаиморасчетов;

- казначейства головного банка;

Ежедневно банки совершают финансовые сделки, привлекают и размещают свободные денежные средства. Клиринговый центр оптимизирует движение финансовых потоков, поддерживает информационную безопасность, проводит расчетные операции между банками или их подразделениями в строго определенное время несколько раз в день (клиринговые сессии). Обеспечивает скорость, достоверность и надежность проведения межбанковских расчетов.

Влияние современных технологий

В 1700-х годах Амстердамская фондовая биржа имела тесные связи с Лондонской. Для транспортировки товаров из одного города в другой и отправки-получения денег было необходимо время. Существовал даже стандартный клиринговый период в 14 дней. За это время курьер мог совершить путешествие из Лондона в Амстердам (или наоборот) на лошади или корабле. На протяжении следующих двух сотен лет похожая схема использовалась на всех существовавших в тот период биржах. С появлением новых технологий в середине 20 века стандартный клиринговый период сократился до трех дней. Такое нововведение еще больше увеличило объемы международной торговли.

На сегодняшний день клиринг – это в первую очередь электронные системы. В связи с дематериализацией ценных бумагах потребовалось внедрение нового оборудования, программного обеспечения, специальных депозитариев и реестров. До этого момента биржа могла сама выступать для себя в качестве расчетно-клиринговой организации. Однако внедрение компьютерных систем открыло финансовые рынки множества стран, поэтому объемы торговли значительно увеличились. Поэтому многие биржи передали свои клиринговые функции сторонним организациям. Эта тенденция проявилась еще в середине 20 века. Примерами могут быть Лондонская клиринговая организация и структура «Юроклир».

Клиринговые организации: особенности работы

Любая фирма, курирующая клиринговые расчеты, вправе помимо посреднической деятельности заниматься еще и организацией торгов. Но для этого должны соблюдаться следующие требования:

- компания не должна выступать депозитарием, брокером или дилером;

- она не может являться центральным контрагентом;

- ей запрещается вести управление ценными бумагами.

- организации необходимо передать клиринг в сферу ведения одного из своих подразделений.

Следует отметить, что для сопровождения клиринговых операций компании требуется лицензия Центрального банка. Что касается юридической формы, это может быть ООО или любая другая. Клиринговой структуре разрешается функционировать как на одном рынке (например, ценных бумаг), так и на нескольких, а также вести работу в международном формате.

Цели и функции

Любая фирма, оказывающая клиринговые услуги, призвана оказать помощь в достижении участниками сделки важных целей:

- уменьшение временного периода на осуществление взаимозачетов между сторонами;

- снижение издержек на проведение расчетов;

- предупреждение возможных рисков.

Ключевой функционал, который выполняет клиринговая организация в качестве посредника, включает в себя:

- проверка наличия начальной маржи на счете трейдера;

- прием заявок в торговом терминале и их регистрация;

- акцептирование заявок-оферт от клиентов;

- регистрация заключенной сделки;

- поиск встречной заявки;

- обеспечение исполнения обязательств обеих сторон сделки в полном объеме;

- расчет вариационной маржи и ее перечисление;

- формирование гарантийных фондов;

- обеспечение окончательного расчета между сторонами договора.

Клиринговая организация может одновременно представлять интересы обеих сторон контракта с их согласия.

https://youtube.com/watch?v=a0FWRsi-nOc

Виды взаимозачета

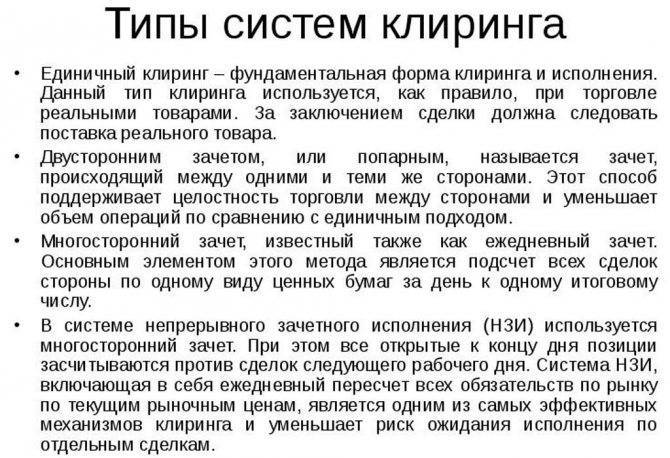

В основе работы клиринговых организаций лежит использование двух видов взаимозачета: многостороннего и двустороннего.

При многостороннем взаимозачете каждый контрагент определяет свои требования (обязательства) за установленный период, а затем высчитывается разница между тем, что он должен, и тем, что он хочет получить. Если эта разница равна нулю, позиция закрывается. Подобные сделки наиболее распространены в клиринге.

При двухстороннем взаимозачете расчет взаимных требований производится попарно с использованием денег либо ценных бумаг. Эта форма не так часто применяется, так как в рамках одного рынка взаимозачет сразу в акциях и в валюте проводится редко.

Требования в России

Клиринговая деятельность в нашей стране признается законной и регулируется на законодательном уровне.Помимо требований, указанных выше, такие организации обязаны соблюдать и некоторые другие условия:

- Запрещается передавать управление единоличному исполнительному органу, например, директору.

- Не разрешено вести страховую, торговую и производственную деятельность, являться членом негосударственных пенсионных и паевых инвестиционных фондов, вести реестры держателей ценных бумаг, управлять акционерными ИФ.

- Устанавливается обязанность сдавать консолидированную финансовую отчетность.

- Предоставляется право распоряжения своим имуществом по собственному усмотрению, в частности, разрешается приобретать ценные бумаги на свои средства.

Тем не менее клиринговая фирма — это законная, лицензируемая деятельность, которая в условиях развития рынка становится все более необходимой.

Основные функции

Услуги клиринговых палат можно разделить на две основные группы: операционную и финансовую. В рамках операционной части производится:

Сопоставление и проверка условий контракта

Самый важный этап процесса клиринга, в котором производится проверка сделки на соответствие требованиям законодательства и правилам биржи, что исключает возможность их отмены по техническим причинам (отсутствие достаточных денежных средств, неточные платежные и юридические реквизиты и прочие факторы). Сверка обычно занимает до 48 часов, но для типовых или «утвержденных сделок» все происходит практически мгновенно.

Типы клиринга

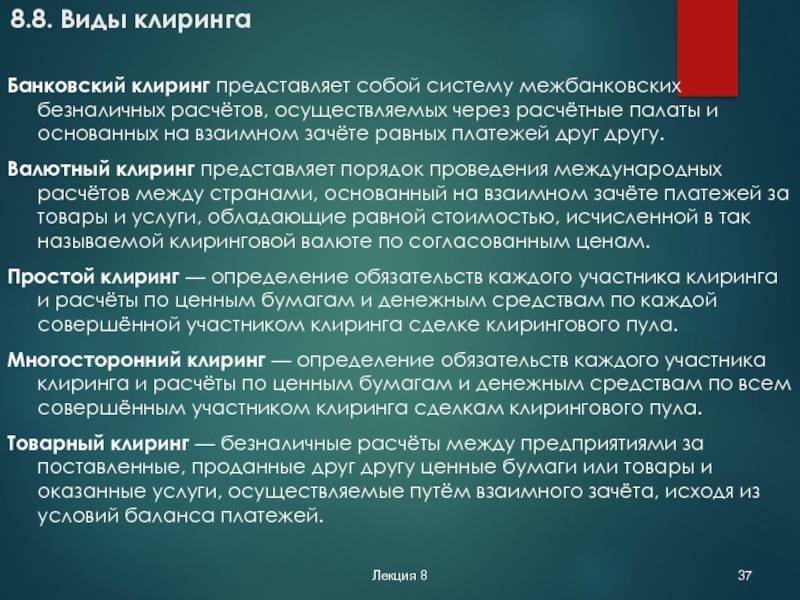

Клиринг бывает нескольких типов:

- банковский клиринг. Это своеобразная структура безналичных платежей между разными банковскими организациями, которые реализуются благодаря работе палаты расчетов. Он осуществляется при помощи одинаковых платежных взносов между организациями;

- валютный клиринг. Это система проведения платежей между разными странами, которые основываются на взаиморасчете товаров и услуг, которые имеют одинаковую стоимость;

- простой клиринг. Составление перечня прав и обязанностей каждой из сторон, где описываются различные расчеты и денежные операции по каждой клиринговой сделке;

- многосторонний клиринг. Здесь определяются права и обязанности всех участников клиринга, а также рассчитываются все затраты по клиринговым операциям;

- товарный клиринг. Система безналичных платежей между организациями за взаимную поставку, продажу товаров и услуг, которые были совершены при помощи взаимозачета бухгалтерского баланса организаций.

Клиринг всегда имеет лицензию на осуществление работ в финансовой сфере. Вся работа клиринговых организаций осуществляется под надзором Центрального банка или палаты расчетов. Клиринговая компания является юридически зарегистрированным лицом.

Банк Вир в Швейцарии и Европен Стандарт Банк в Панаме — финансовые организации, которые предоставляют возможность, используя собственные клиринговые организации, проводить клиринговые расчеты для любой компании, которая занимается процессом производства. Помимо этого, в них можно заполучить кредит на клиринг – деньги, используемые только внутри клиринговых банковских счетов. Он способен заменить практически на 100% денежные средства, которые подлежат новому выпуску.

Клиринг простыми словами

Если говорить простыми словами, то это определенное освобождение от оплаты путем наличных расчетов, которая была принята специальным договором между двумя взаимодействующими сторонами. Он основан на взаимных партнерских отношениях между субъектами и имеет определенные требования при работе с внутренними и внешними расчетами.

Клиринг бывает:

- межбанковского типа;

- межгосударственного типа;

- клиринг между организациями.

При работе с международными компаниями клиринг выступает как компенсационная транзакция, где происходит перенятие субъектом клиринга определенных договором задач приобретателя и продавца для последующего выполнения заказов для обеих сторон.

Непрерывная деятельность банковских организаций нуждается в «чистке» обязательств, которые у них имеются. Клиринговые фирмы являются посредниками при заключении данного вида договоренностей. Подобные фирмы могут осуществлять работу от лица государства или же от собственного лица, получив лицензию и разрешение на осуществление деятельности.

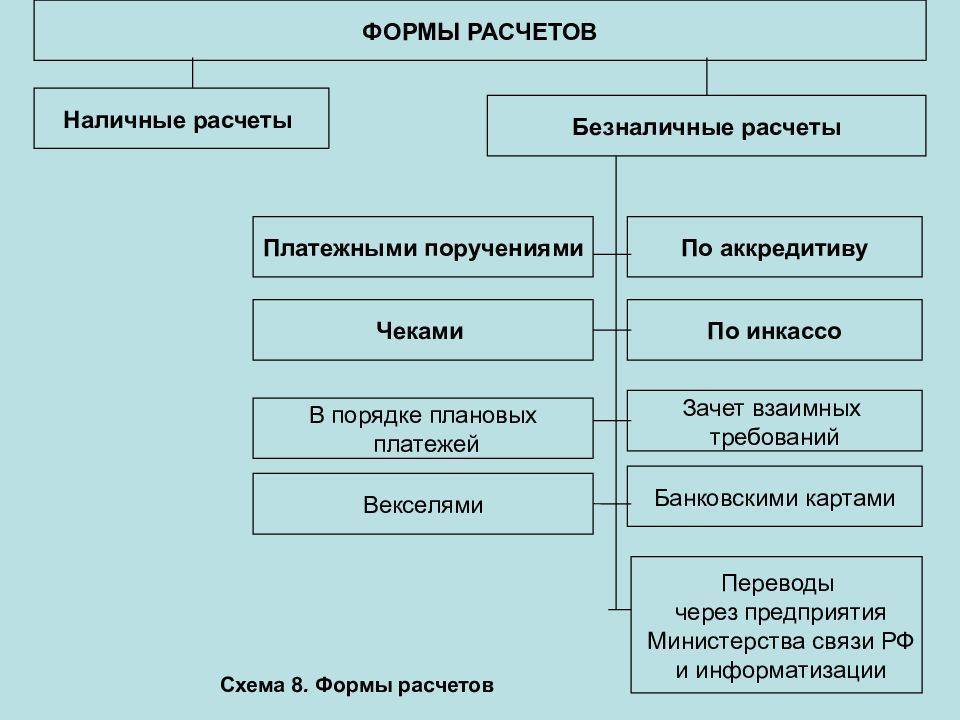

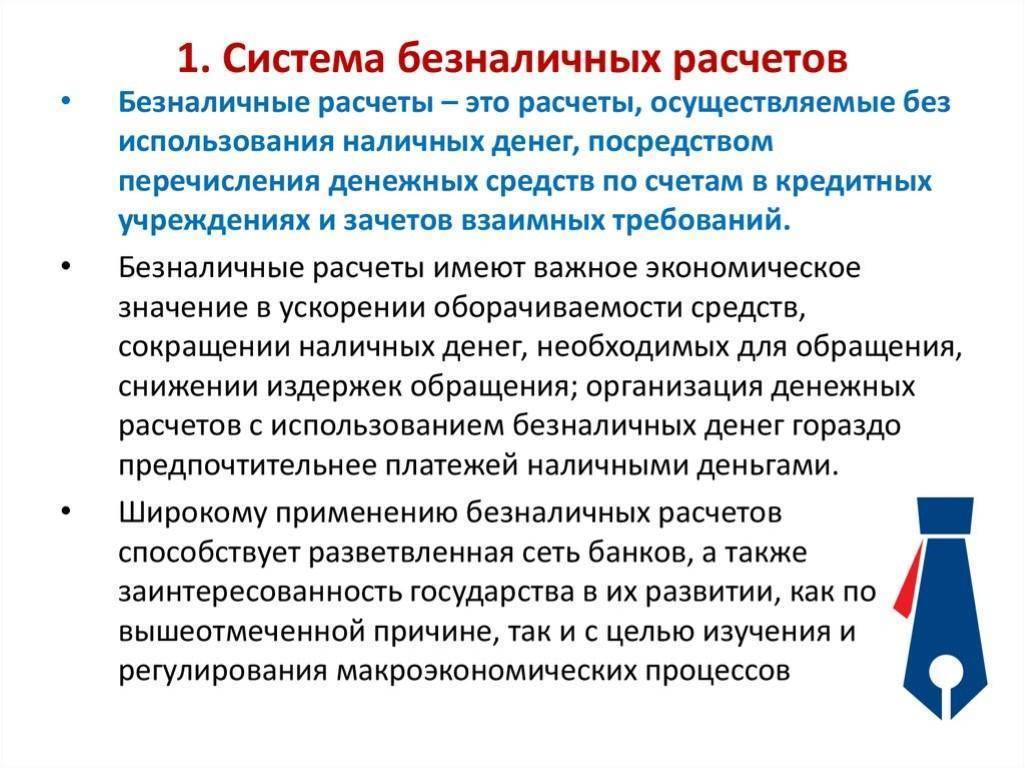

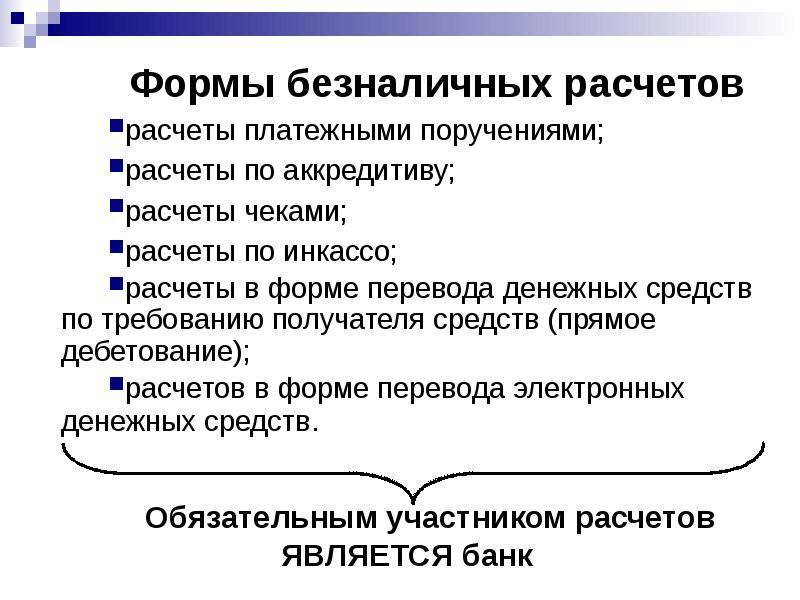

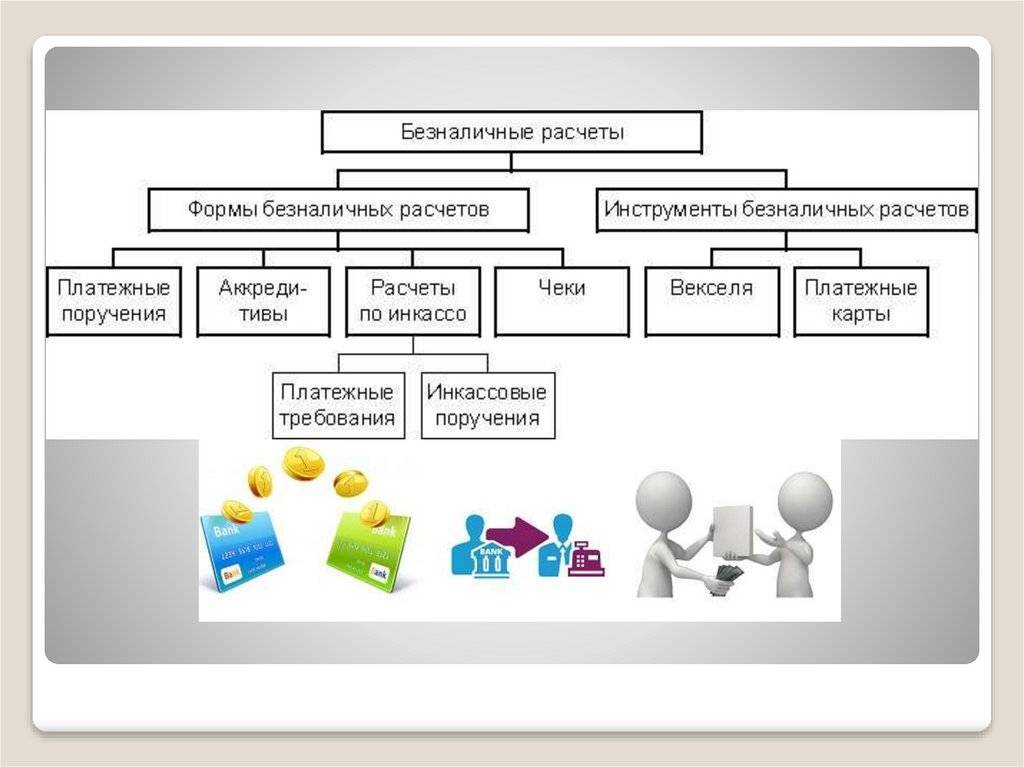

Что такое безналичный расчёт простыми словами

Безналичный расчёт (англ. “cashless payment”) — это разновидность денежных расчётов без использования наличных средств, которые могут осуществляться между организациями или физическими с помощью банковских счётов или других систем.

Данный формат переводов доступен каждому юридическому лицу предпринимателю и обычным гражданам. В современном мире большинство людей отдают предпочтение безналичным переводам, так как это самый удобный вариант отправки денег моментально, даже если получатель находится в другой стране.

При этом здесь практически отсутствуют какие-либо нормативные ограничения. В момент осуществления безналичного расчёта со счета отправителя списываются средства и поступают на счёт получателя в электронном виде. Если речь идёт об использовании банковского счёта, средства переводятся с помощью кредитных карт, клиринговых расчётов, вексельный, чеков или взаиморасчётов.

Благодаря этому потребность в наличных деньгах снижается, что также стимулирует оборот денежных средств и положительно влияет на скорость проведения сделок как между организациями, так и между физическими лицами. Безналичные расчёты достаточно сложно проводить без ведома контролирующих органов, поэтому государство стимулирует рост количества безналичных расчётов в общем денежном обращении внутри страны.

История развития

История развития клиринга начинается с середины XVIII столетия в Англии, когда возник дефицит золота. Чуть позже, на фоне этого, стала развиваться кредитная система и реализовываться различные пути их покрытия. С каждым последующим годом количество кредитов увеличивалось, поэтому государство стало искать способы контроля данной развивающейся направленности.

В конце XVIII века в столице Англии открылась первая палата расчетов. Со временем компании данного типа стали открываться в Соединенных Штатах Америки, во Франции, Германии и других развитых странах. В Российской империи роль палаты расчетов играл Государственный банк.

Клиринг также представляет собой некую финансовую процедуру, где субъект клиринга является посредником, принимая обязанности и продавца и покупателя одновременно для того, чтобы процедура заказа товаров между организациями была более эффективной.

Также процедура клиринга может выполняться при заключении торговых соглашений для урегулирования ценовой политики при определении численности и вида товаров, договоров платежа. Данные договоренности нужны для описания прав и обязанностей между сторонами, а также для равновесия бухгалтерского баланса при различного рода операциях.

В России клиринговые организации открываются благодаря любому государственному или частному имуществу, которые реализуются благодаря коммерческой форме деятельности. Но бывают некоторые учреждения, работающие не на коммерции.

Процесс оформления

Независимо от способа проведения безналичного расчёта, физическое лицо должно воспользоваться счётом в банке или открыть его в случае отсутствия. При этом, стоит знать о том, что ряд переводов можно провести, не открывая счёт. Открытие счёта происходит следующим образом:

- Гражданин приходит в банк и заключает договор с ним договор;

- На основании данного документа открывается счёт, позволяющей проводить необходимые расчёты, которые в дальнейшем не будут участвовать в предпринимательской жизни данного лица;

- После того, как счет будет открыт, его владелец имеет возможность передать другому физическому лицу право распоряжаться находящимися на нём деньгами. Это производит на основании доверенности, которую должен удостоверить банк;

- По собственному желанию, владелец счета имеет право прекратить действие доверенности в одностороннем порядке. Для этого достаточно подать соответствующее заявление.

Если данным счётом пользуется ещё одно физическое лицо, списание средств может осуществляться без согласия владельца счёта. Такой вариант возможен на основании действующего законодательства. Касательно принудительного списания средств, это возможно только по решению суда.

Например, речь может идти о взыскании алиментов. В таком случае, владельца счёта могут не уведомлять о проведении такой разновидности операции. Если на счёту не окажется денег, законные требования по отношению к должнику всё равно будут исполнены. Это означает, что на счёте будет образован отрицательный баланс. Поэтому, совершение каких-либо расходных операций на период задолженности будет невозможным.

Понятие безналичного денежного оборота

Основной частью денежного оборота является безналичный денежный оборот, в котором движение денег происходит путем перечислений по счетам в кредитных организациях или зачетов взаимных требований (клиринг).

Замещение расчетов наличными деньгами безналичными платежами и их рациональная организация в условиях рыночной экономики имеют важное значение для регулирования денежного обращения, образования банковских ресурсов, организации кредитных отношений, контроля за работой предприятий и сокращения издержек обращения, связанных с денежными расчетами. В развитых странах 80% совокупного платежного оборота составляет безналичный денежный оборот, и только 20% приходится на наличное денежное обращение, а в некоторых странах это соотношение еще больше

В России это соотношение составляет около 60 и 40%. Большая часть безналичного платежного оборота (около 80%) приходится на расчеты по товарным операциям, т.е. на платежи за отгруженные товары, выполненные работы и оказанные услуги, остальная часть платежного оборота — это расчеты по нетоварным операциям, т.е. расчеты с бюджетом, внебюджетными фондами и другими структурами.

В безналичном денежном обороте деньги функционируют в качестве средства платежа. Это определяется тем, что перечисления по счетам не обусловлены временем движения материальных ценностей, которые они опосредуют, погашение денежных обязательств происходит после их возникновения. При зачете взаимных требований на счетах в банках отражается лишь дебетовое или кредитовое сальдо, которое полностью погашается, а сумма зачитываемых средств включается в объем безналичного денежного оборота.

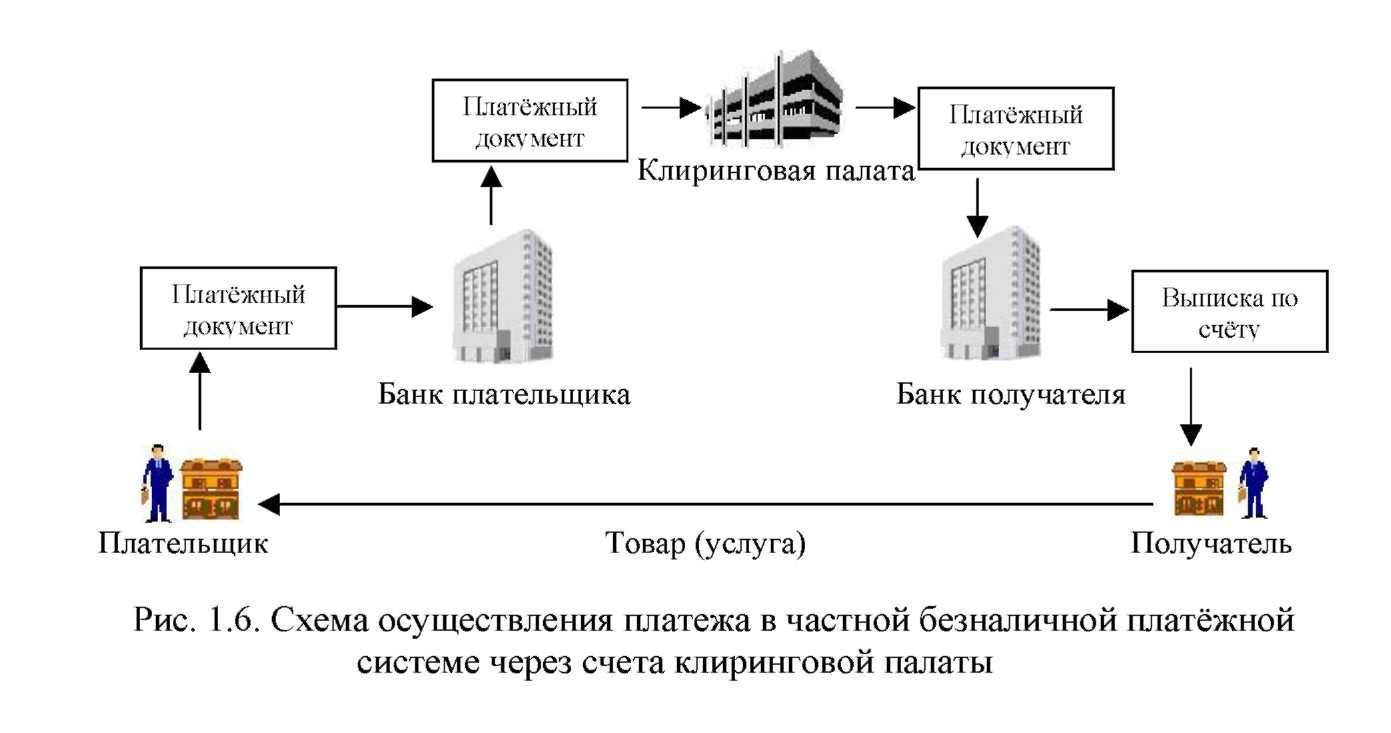

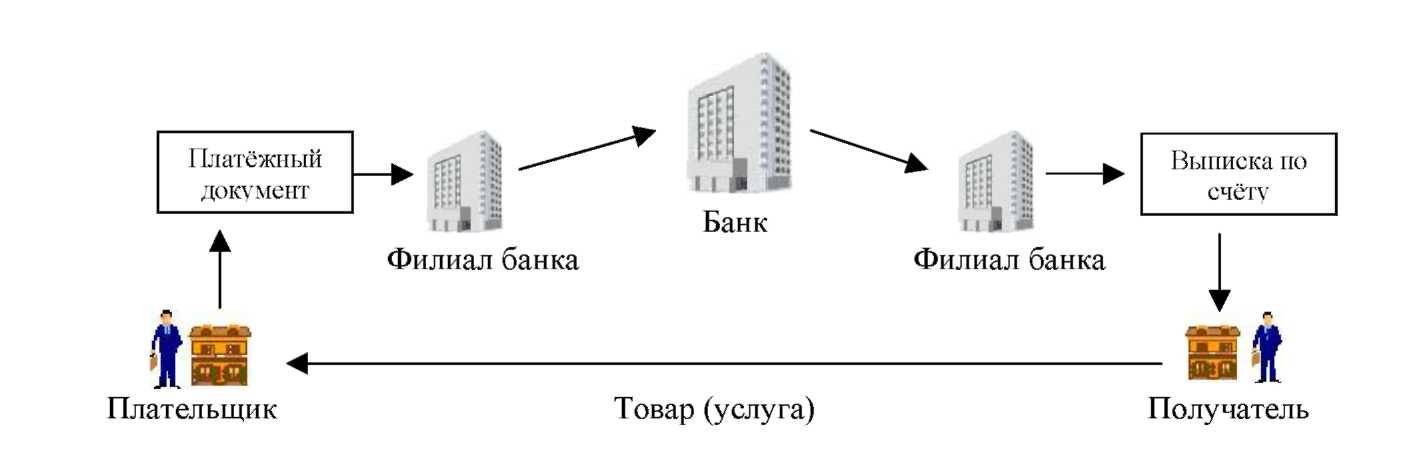

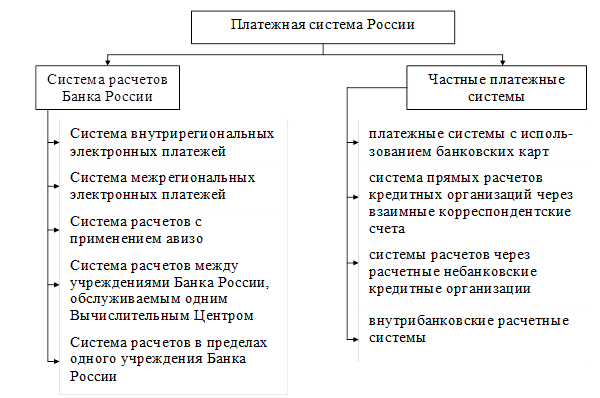

Механизм проведения безналичных расчетов осуществляется через платежную систему, которая имеет следующую структуру:

- платежи и расчеты в нефинансовом секторе экономики (между предприятиями);

- платежи и расчеты в финансовом секторе, т.е. между банками. Эти расчеты осуществляются следующим образом:

- расчеты через учреждения Банка России, т.е. путем открытия корреспондентского счета коммерческими банками в РКЦ ЦБ РФ (они составляют примерно 60%);

- прямые расчеты кредитных организаций через взаимные корреспондентские счета ностро и лоро (такие расчеты составляют примерно 10%);

- расчеты путем клиринга — через негосударственные расчетные и клиринговые центры (такие расчеты составляют всего лишь 0,2%);

- расчеты через счета межфилиальных расчетов (такие расчеты составляют около 29,8%);

- расчеты в личном секторе (безналичные расчеты населения — чеками, платежными картами и т.д.).

Таким образом, платежная система представляет собой совокупность учреждений, правовых норм, инструментов, процедур, программно-технических, коммуникационных и информационных средств, обеспечивающих проведение расчетов между участниками.

Поскольку все безналичные расчеты совершаются путем списания или зачисления денежных средств на банковские счета, то организации или физическому лицу необходимо открыть такой счет (расчетный, депозитный, ссудный, валютный, текущий или иной банковский счет), а коммерческие банки будут выполнять функцию расчетно-кассового обслуживания клиентов банка.

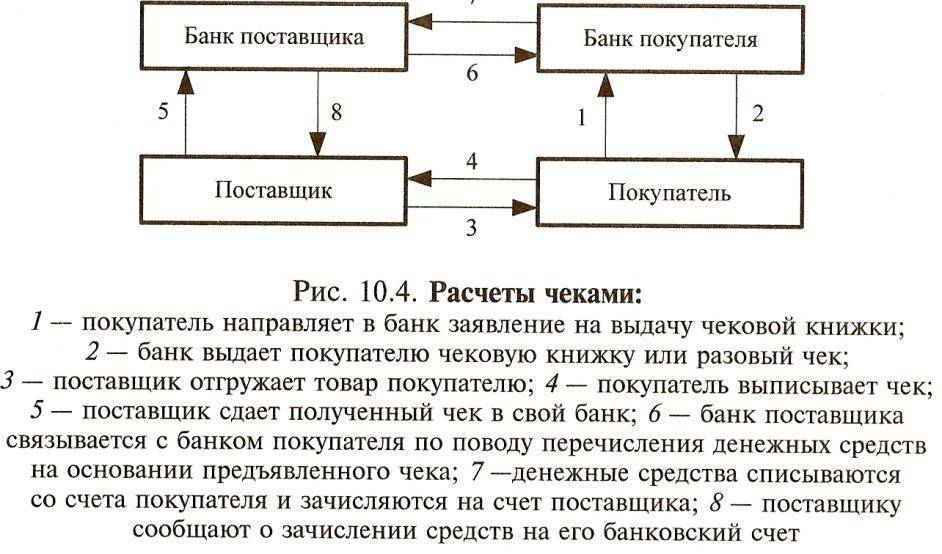

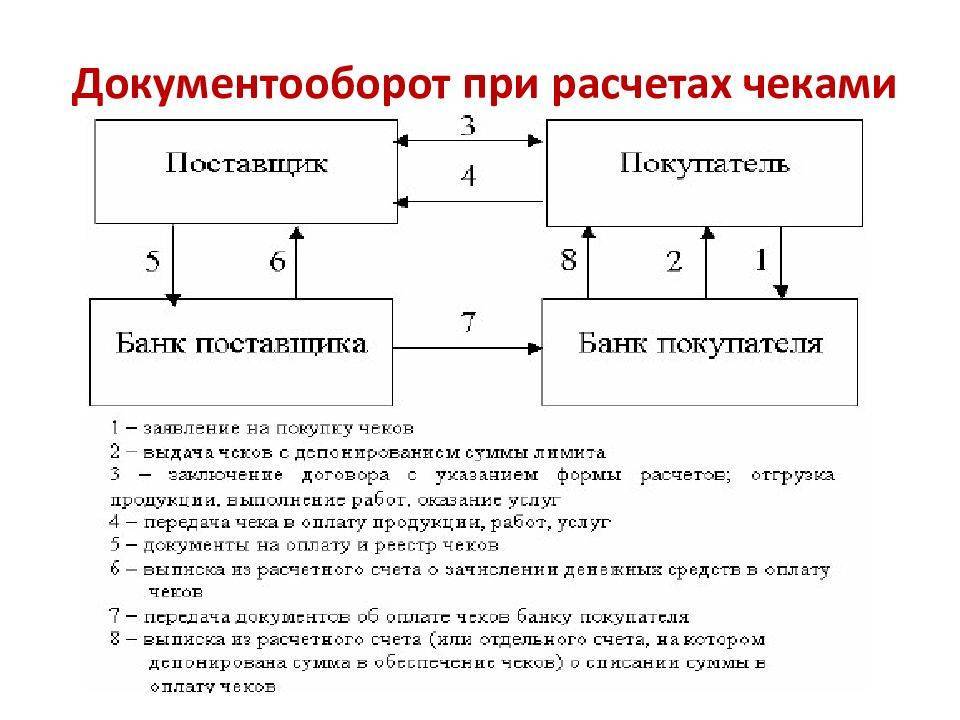

Понятие клиринга чеков

Данная ценная бумага представляет собой платежное поручение одной стороны по оплате определенной суммы в пользу другой. Это самая первая форма клиринга. При таком расчете чек движется из учреждения, в котором он был сдан, в банк, где был составлен. Деньги движутся в обратном направлении. Чеки появились еще в 17 веке. Первоначально эта операция занимала несколько дней. Так обстояли дела до перевода чеков в электронную форму в начале 1990-х. Сейчас она может проходить практически мгновенно. Если на счете плательщика недостаточно средств, то в ответ на запрос об оплате приходит соответствующее сообщение. То есть продавец может сразу понять, что чек не принят к оплате, и избежать многих рисков.

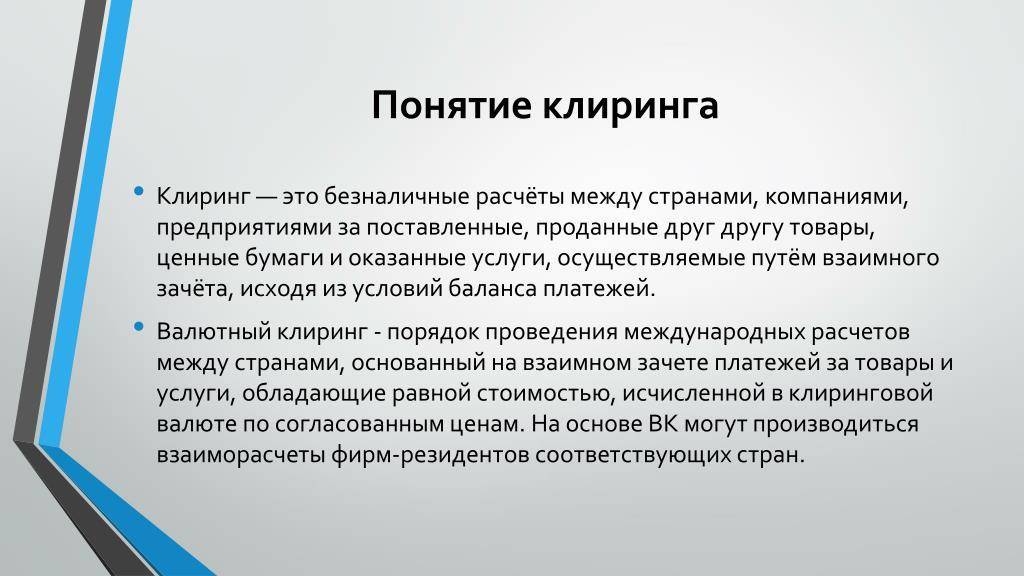

Клиринг: что это простыми словами?

Клиринг – способ взаимовыгодных расчетов по безналичной схеме между несколькими участниками: предприятиями, странами, банками. Проще говоря, клиринг – процедура уравновешивания финансовых оборотов без денег.

Сегодня создаются специальные клиринговые компании, которые уполномочены обеспечивать такие сделки. В их обязанности входит:

- Составление договоров, устанавливающих условия расчетов между сторонами.

- Уравновешивание стоимости.

- Определение количества и вида товаров.

- Обеспечение безопасности всех сделок.

Наличные расчеты могут производиться только между партнерами с целью выравнивания накопившейся разницы. Клиринговые организации обязаны получать лицензию на проведение своей работы регулируемую центральным банком страны.

Итак, когда вам предлагают обменять ваш автомобиль на мопед с доплатой – это и будет клиринговое соглашение.

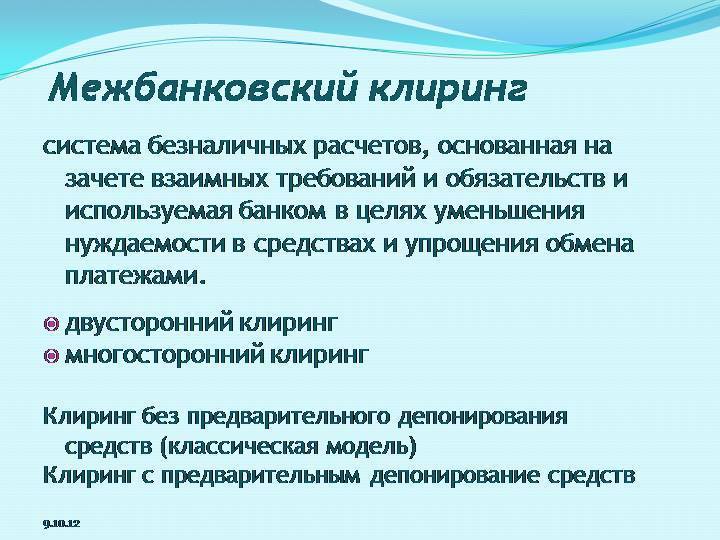

Банковский клиринг

Где есть оборот денег, там всегда присутствуют банки. Банкиры усматривают в клиринг, прежде всего, способ уменьшения потребности в средства платежа и упрощение урегулирования встречных обязательств.

Банковский клиринг включается в себя:

- межбанковского клиринга, который основан на системе корреспондентских отношений;

- внутрибанковского (межфилиальный) клиринга.

Межбанковский представляет собой система безналичных расчеты между банками путем зачет взаимных денежных требований юридические лица. Межфилиальный (внутрибанковский) клиринг — взаимозачет между филиалы и отделениями крупных банков.

На сегодня в банковской сфере наибольшим развитием получает два главных способа осуществления межбанковских расчеты:

- на валовая основа (брутто-расчеты);

- на чистая основа (нетто-расчеты, или клиринг).

Осуществление расчетов на валовой основе предусматривает совершение перевода денежных средств по принципу «один за одним». Они производятся индивидуальные и последовательные по каждому расчетному или платежному документу в соответствия с регламентом работы кредитная организация.

Ключевыми являются два вида систем расчетов на валовая основа:

- система, в которых расчеты проводятся в режиме реальное время, несмотря на то, что необходимых средств могут отсутствовать в момент их проведением (система FED WIRE в США);

- системы, в которых расчеты по операциями могут проводиться только при наличия достаточного количества средств на расчетный счет участника (система SIC в Швейцарии).

Валовый способ проведение расчетов используется преимущественно в стране с развитым денежным рынком. Такие системы характеризуют более простым механизмом регулирование в отличие от клиринговых систем, поскольку расчеты проводятся после каждая сделка. Системы валовых расчетов более надежные и стабильные при резком возрастания объемов и сумм платежей, что, однако, негативными отражается на скорости проведения расчетные операции.

Системы, функционирующие на основе брутто-расчетов, имеющие и отрицательные стороны. Им необходимы более высокие, чем в других системы, остатки денежных средств на счета, достаточных для проведения определенного объема платежей, а также в связи с этим более высоким уровень резервов и операционные издержки.

Системы, которые базируются на завершении клиринговой процедуры, известны как системы расчетов на чистая основа (нетто-расчеты). В подобной ситуация кредитные организация дают возможность требованиям и обязательства накопиться на протяжением определенного периода времени, в конце которого проводятся расчеты по взаимно погашающимся обязательства.

Межбанковский клиринг, который осуществляется на базе клиринговых палат, является существенное дополнительным фактором управления ликвидностью финучреждения в течение операционным днем. Он позволяет участникам расчеты обеспечивать платежи на суммы, значительно превышающих остатки денежных средства на их счетах в клиринговые палаты, а при некоторых условия платежи могут проводиться и при отсутствием средств на счетах участники расчетов.

Заключение

- Клиринг — это осуществление расчетов между сторонами в безналичной форме, путем взаимозачета требований, реализованных товаров или оказанных услуг.

- Клиринговая организация — это структура, выполняющая функцию посредника при клиринге. Ее основными задачами является сокращение времени и издержек на проведение клиринговых расчетов между сторонами и минимизация рисков.

- Деятельность клиринговых организаций на регулируется на законодательном уровне. Компании, выступающие в качестве посредников на этом поприще, должны иметь соответствующую лицензию, быть зарегистрированы в установленном порядке и выполнять целый ряд предъявляемых требований.

- Использование клирингового механизма расчетов в период кризиса способно помочь многим организациям предотвратить банкротство и преодолеть негативные явления в экономике. Несмотря на то, что к услугам клиринговых компаний в нашей стране прибегают нечасто, это не отменяет очевидного — подобные структуры выполняют важные функции, а их работа заслуживает внимания.