Что такое страхование на дожитие

Страхование на дожитие — один из самых распространенных видов накопительного страхования жизни. Его предлагает в РФ примерно 20 страховых компаний (например, Альянс-Жизнь, Уралсиб-Жизнь, АльфаСтрахование-Жизнь, Капитал-Лайф и пр.).

Его суть заключается в следующем:

- Застрахованный отчисляет страховщику страховые взносы в течение определенного периода времени (от 1 года до 25-40 лет).

- Страховщик формирует из них страховые резервы и инвестирует деньги в различные инвестиционные инструменты (вклады, ценные бумаги, недвижимость и пр.).

- По окончании страхового договора (дожитию до определенной даты), капитал выплачивается вместе с полученным инвестиционным доходом.

Обычно, такие программы являются комбинированными, и, помимо риска дожития, в них также предусмотрен риск внезапной смерти застрахованного от несчастного случая, ДТП или болезни, а иногда и получения инвалидности, потери трудоспособности.

Страховые суммы по этим двум основным рискам (смерть и дожитие) могут быть равны или отличаться, и будут тем выше, чем больше взнос. В итоге полисы на дожитие обеспечивают двойную защиту: накоплений от инфляции и возможной девальвации, и дополнительно — жизни клиента. Подобная страховка — идеальное решение для заемщиков, а также деловых людей, от которых финансово зависят родственники.

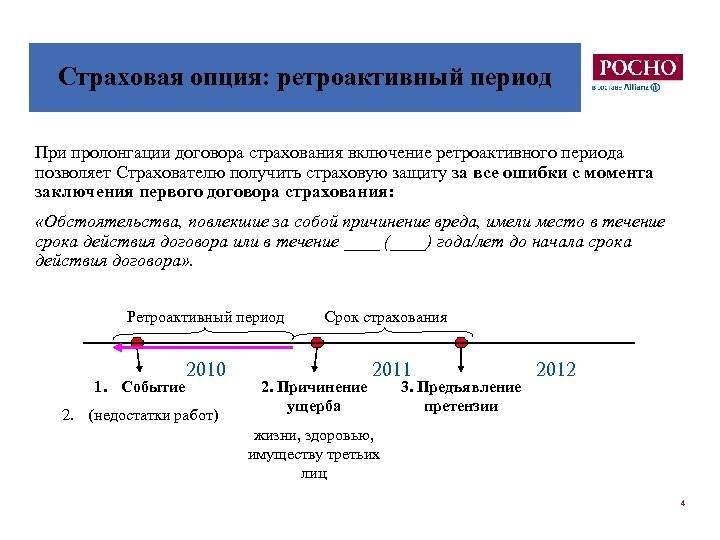

Ретроактивный период страхования: сфера, особенности и принципы ретроактивного периода страховки

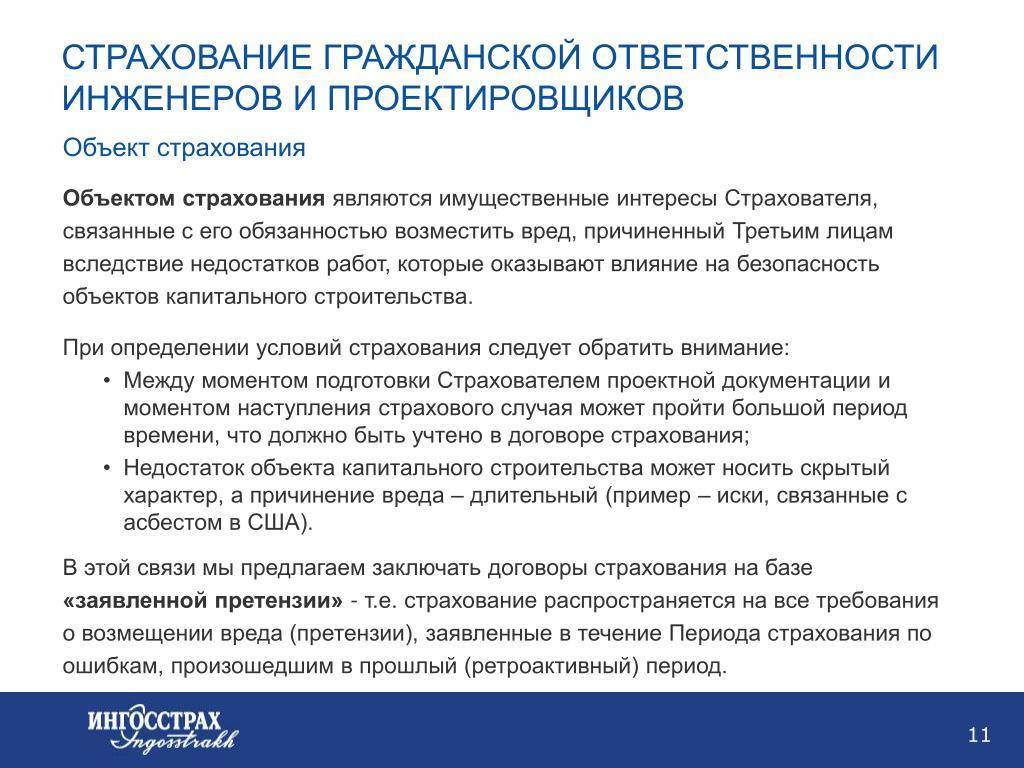

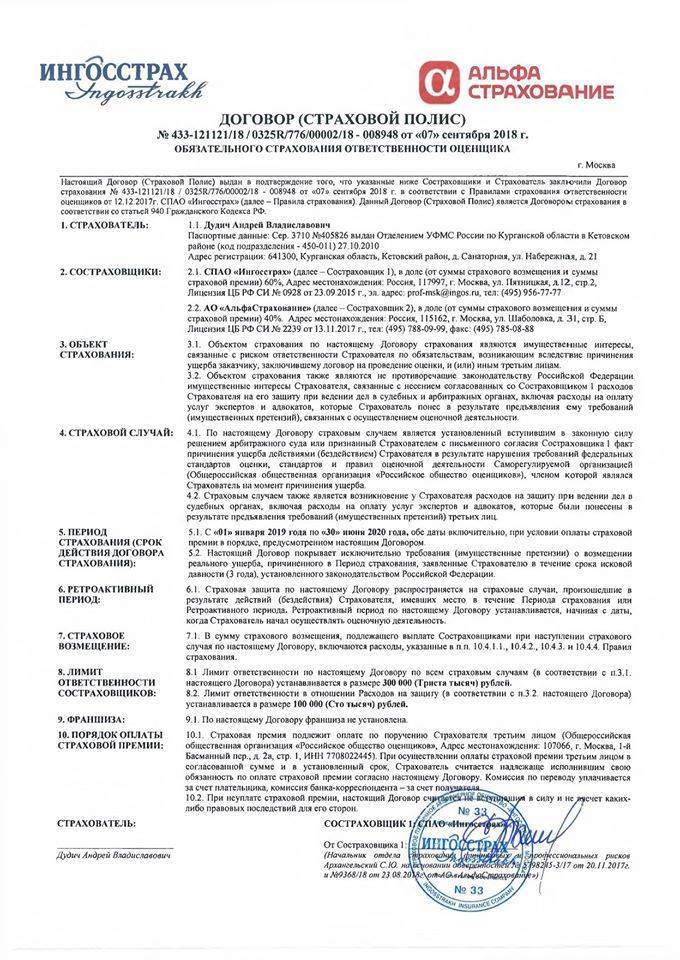

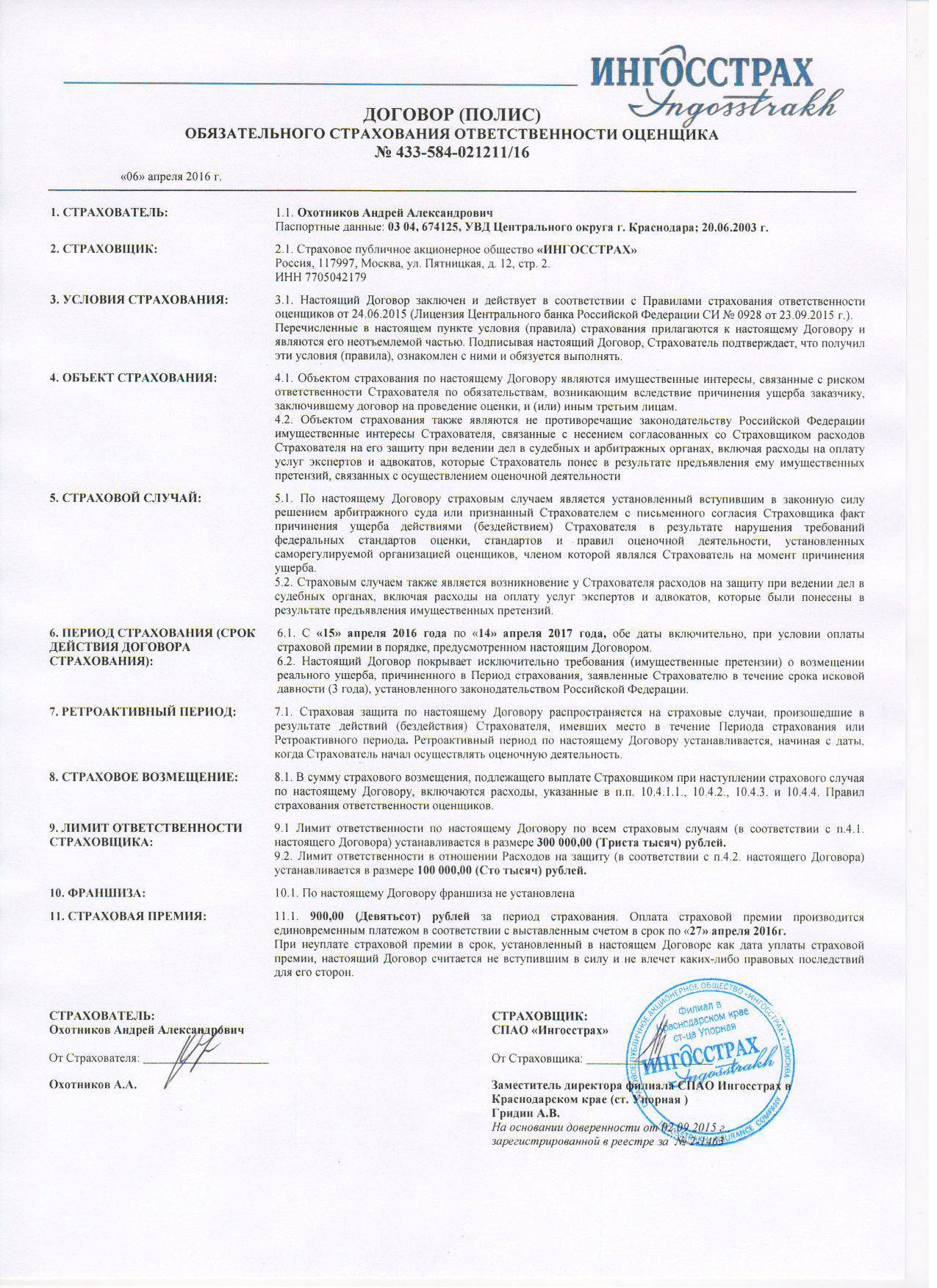

Ретроактивные даты можно включать в страхование гражданской ответственности (ГО) в разных сферах бизнеса, связанного с оказанием услуг и выполнением работ.

Сферы применения

Ретроактивный период актуален в страховании ответственности:

- арбитражных управляющих;

- аудиторов;

- оценщиков;

- изыскателей;

- проектировщиков;

- строителей;

- патентных поверенных;

- нотариусов;

- медиков (врачей) и других членов СРО.

Страховка помогает минимизировать ущерб, причиненный третьим лицам или окружающей среде в результате ошибок специалистов. Действие полиса привязано к срокам сдачи конкретных работ. Ретроактивные условия договора обеспечивают страховую защиту по тем случаям, которые произошли раньше начала действия страховки.

В судебной практике распространены споры, связанные с возмещением вреда, причиненного незаконными действиями (бездействиями) директоров предприятий и должностных лиц исполнительных органов. Их также можно застраховать от ошибок, допущенных в прошлых периодах и повлекших ущерб:

- представлением неверных и/или ложных сведений;

- упущением, халатностью;

- невыполнением обязанностей в рамках предоставленных полномочий;

- ошибочными действиями, связанными с трудовыми отношениями.

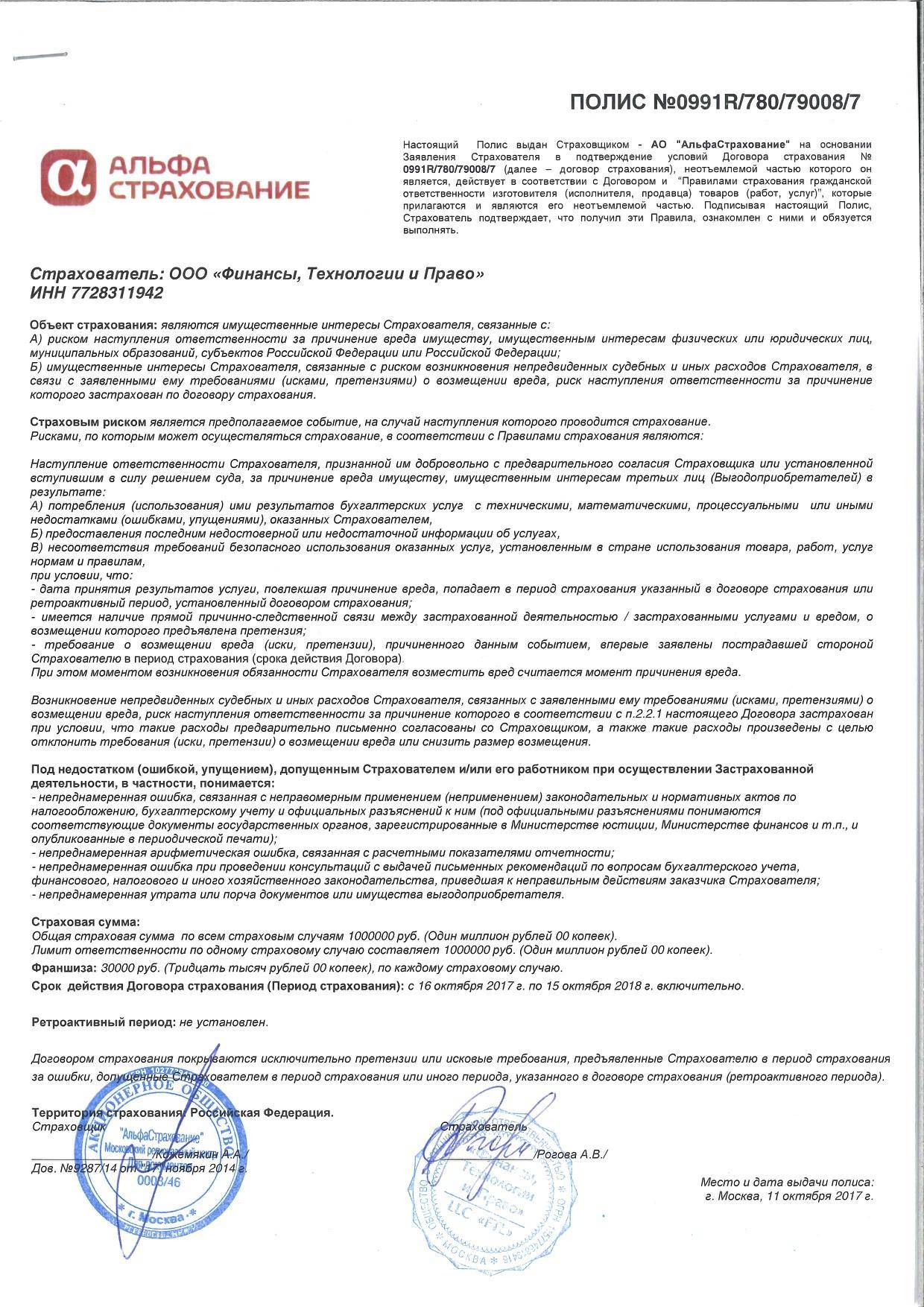

Объекты страхования — имущественные интересы страхователя, связанные с риском причинения имущественного вреда третьим лицам в процессе деятельности. В случае страхования на условиях ретроактивности страховое покрытие может распространяться на начало профессиональной деятельности застрахованного лица, когда его действия или бездействия могут причинить вред клиенту в будущем.

Страховой случай — событие, произошедшее из-за ошибок, допущенных специалистом в течение ретроактивного периода. Перечень событий, начало и окончание периода установлены в договоре страхования.

Особенности ретроактивной страховки

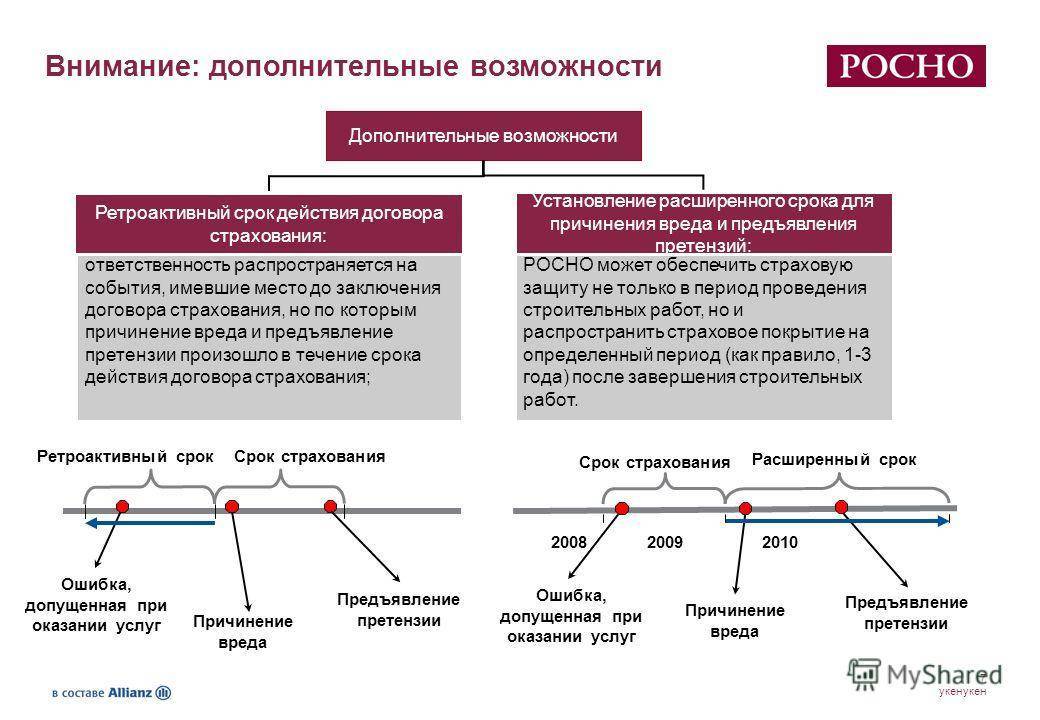

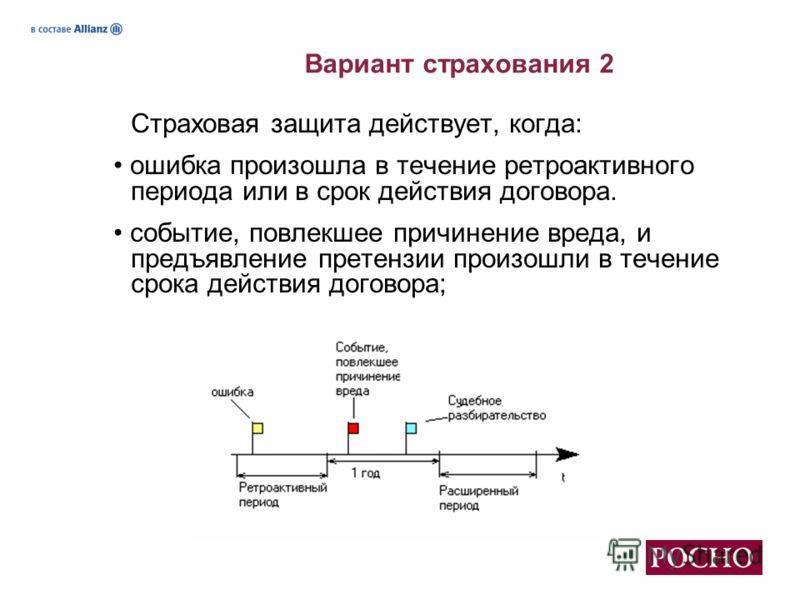

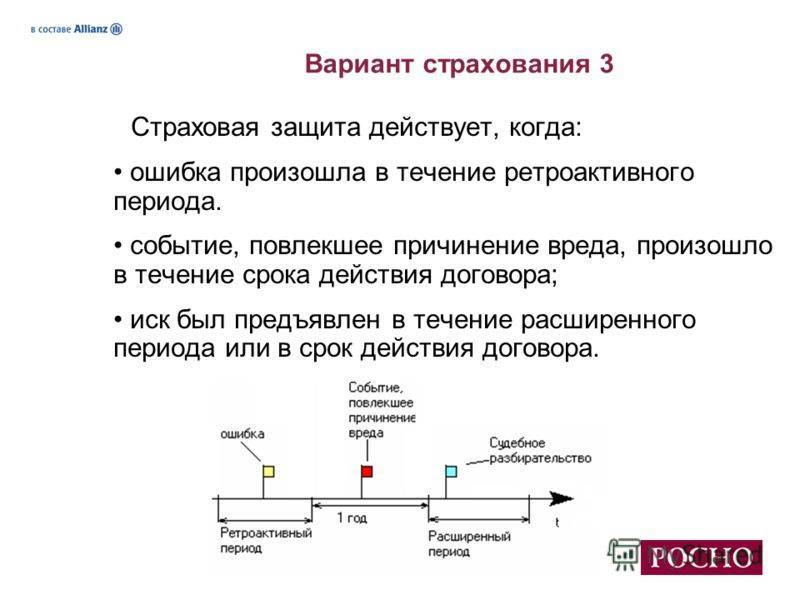

Порядок применения периода ретроактивности каждая СК разрабатывает и закрепляет в правилах страхования гражданской ответственности. Страховка может осуществляться:

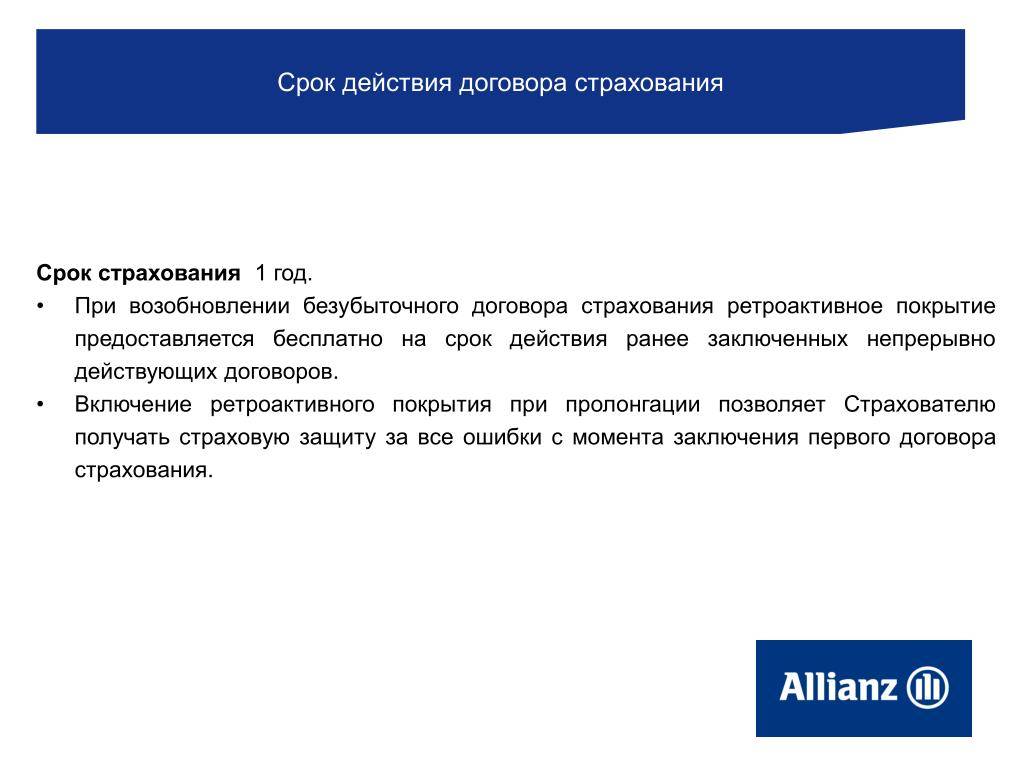

- на годовой базе — действует один год. Ретроактивный период — от 3 до 5 лет. Начало действия ретроактивности — с момента получения страхователем первого документа, разрешающего осуществление профдеятельности. Например, для СРО это — свидетельство о допуске к работам. Застрахованное лицо обязано обеспечивать непрерывность страховой защиты — своевременно обновлять страховку и продлять ее на один год. При этом срок действия нового полиса должен начинаться не позднее дня, следующего за днем окончания действия предыдущей страховки;

- на проектной базе — действует до начала работ по договорам подряда. Срок действия покрывает период выполнения работ страхователем плюс дополнительное время после их окончания (до 10 лет со дня окончания таких работ).

Страховщик возмещает ущерб, причиненный недостатками работ/услуг в ретроактивный период, при условии, что на день оформления страховки страхователь и выгодоприобретатель не знал о допущенных ошибках, или застрахованное лицо до подписания договора письменно уведомило об этом СК.

По страхованию ГО не устанавливают лимиты ответственности и франшизу.

При включении в договор условия о ретроактивном периоде страхователь получает дополнительную возможность уберечься от рисков, возникающих до даты страхования. При этом тарифы могут быть на 15-25% выше, чем за обычную страховку, — для СК этот вид страхования достаточно рискованный.

Не исключено мошенничество со стороны страхователя. Например, застрахованный застройщик использовал дешевые стройматериалы, качество которых не соответствует ГОСТам, что повлияло на прочность здания, или сельхозпроизводитель не обеспечил зимой сохранность посевного материала, что привело к неурожаю. Если страховщик докажет, что страхователь был недобросовестным и знал о таких недостатках, возмещение не выплачивают. Спорные случаи рассматривают в суде с привлечением экспертов.

Заключение:

основное условие страхового возмещения — четко прописанные в договоре даты ретроактивности.

Оставить заявку

Плюсы и минусы

В любом виде страхового сотрудничества обе стороны подвергаются определенному финансовому риску, равно как и получают возможность защиты своих финансовых интересов. Речь идет о возможности получения прибыли компаниями и возмещении своих убытков их клиентами.

Что касается договоров с ретроактивными датами, то они характеризуются такими преимуществами:

- компенсация ущерба, причины которого возникли до момента начала сотрудничества с компаниями;

- возможность сэкономить на вложениях в объект, при условии ухудшении его характеристик после сдачи в эксплуатацию.

Минусы тоже имеются:

- существенное увеличение страховой премии;

- риск мошенничества со стороны клиента, который может умышленно не принимать меры по сохранности своего имущества.

Значительность страхового риска

Страхование строится на неопределенности события во времени и пространства в сочетании с определенной вероятности его возникновения. Данное соотношение является показателем значительности риска.

То есть, при составлении соглашения не должно присутствовать одно или несколько таких условий:

- когда возникнет страховое событие;

- будет ли случай вообще;

- сумма, которую придется выплатить компании при срабатывании риска.

Когда предполагается выплата большого вознаграждения, значительно превышающего премию, то такой риск считается значительным. Также к данной категории относятся события, которые по статистике случаются часто и регулярно.

Порядок действий при страховом событии

Как отмечалось выше, страховая выплата может быть произведена в двух случаях (если в договоре не указано иное): при достижении срока дожития, либо при смерти застрахованного лица. Порядок действий в зависимости от ситуации будет разниться.

Если застрахованный дожил до обозначенной даты

В этом случае все предельно просто: по наступлению срока дожития страхователь лично обращается к страховщику с требованием выплатить положенную сумму. При этом он получит полный размер собственных вложений за весь период страхования и дополнительно проценты, начисленные от инвестирования средств клиента.

На случай смерти застрахованного

Если застрахованному лицу не удалось дожить до определенного договором страхования срока, все положенные выплаты будут произведены на имя выгодополучателя/наследников. Однако для этого указанные лица должны обратиться в страховую компанию в определенные полисом сроки с целью его уведомления о возникновении страхового события.

При этом выгодоприобретателям стоит прихватить с собой при обращении к страховщику следующий перечень документов:

- заявление установленного образца;

- ранее оформленный на имя погибшего полис страхования;

- свидетельство о смерти застрахованного лица (достаточно копии документа);

- выписку о причине гибели;

- удостоверяющий личность заявителя документ (паспорт гражданина РФ);

- документы на право наследования (актуально для случаев, когда в полисе не обозначался выгодополучатель).

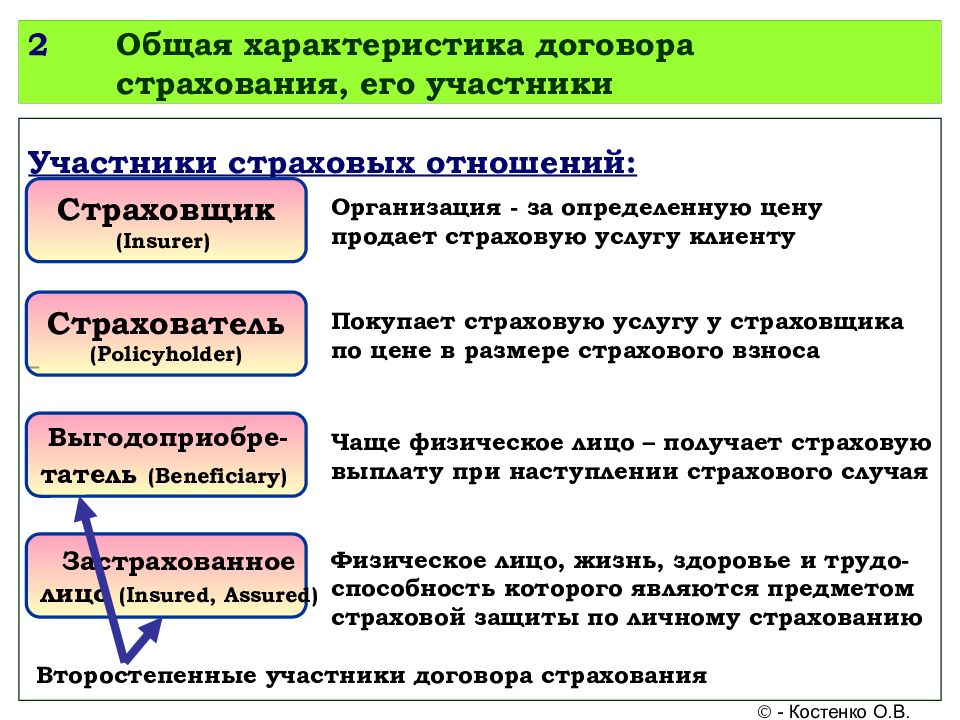

Субъекты договора страхования

К субъектам договора страхования относятся:

- страховщик;

- страхователь;

- факультативно – третьи лица, в пользу которых заключается договор (выгодоприобретатель или застрахованное лицо).

Страхователи, по общему правилу, могут быть любые физические и юридические лица (если только страхование не связано исключительно с рисками предпринимательской деятельности).

Застрахованным лицом является лицо, чей интерес страхуется (застрахованным лицом может быть и сам страхователь).

В договоре личного страхования застрахованным лицом может быть только гражданин.

Выгодоприобретателем называется то лицо, которому страховщик должен выплатить страховое возмещение (страховую сумму – по личному страхованию). Выгодоприобретателем может быть сам страхователь или третье лицо.

Страхователь вправе заменить выгодоприобретателя, названного в договоре, другим лицом, письменно уведомив об этом страховщика. Замена выгодоприобретателя по договору личного страхования, назначенного с согласия застрахованного лица, допускается лишь с согласия этого лица.

Выгодоприобретатель не может быть заменен другим лицом после того, как он выполнил какую-либо из обязанностей по договору или предъявил страховщику требование о страховых выплатах.

Страховщик вправе требовать от выгодоприобретателя (застрахованного лица) выполнения обязанностей по договору, включая обязанности, лежащие на страхователе, но не выполненные им, при предъявлении выгодоприобретателем требования об уплате страховых выплат. Риск последствий невыполнения или несвоевременного выполнения обязанностей, которые должны были быть выполнены ранее, несет выгодоприобретатель.

Преимущества и недостатки

Главная положительная сторона страхования на дожитие для застрахованных лиц – гарантированный возврат денег вне зависимости, наступил страховой случай или нет. При этом страхователь получает не просто свои деньги обратно, но с некоторым их увеличением. Естественно, возможность застраховать свою жизнь и получить от этого прибыль привлекает многих клиентов.

Однако это не единственные достоинства продукта для застрахованных лиц. Подобное предложение интересно и ввиду:

- неприкосновенности капитала в случае расторжения брака/конфискации;

- возможности выбора валюты инвестирования;

- доступности возврата части денег за счет оформления налогового вычета (подробнее об этом расписано в специальной статье);

- возможности защитить деньги от обесценивания.

Но имеются и отрицательные моменты от подобного инвестирования:

- преждевременное расторжение страхового договора приведет к уменьшению суммы вложенных средств;

- нередки случаи банкротства страховых компаний – тогда придется забыть обо всем вкладе;

- большое количество случаев-исключений, когда страховая выплата не производится.

Однако все «минусы» можно свести на нет: если тщательнее относиться к выбору страховой компании (отдавая предпочтение только известным компаниям), внимательно изучать условия договора и не вкладывать в полис «последние» деньги (чтобы не возникало необходимости в срочном снятии их).

Стоит ли оформлять полис

Однозначно рекомендовать или отговаривать от оформления полиса страхования на дожитие нельзя. Для начала следует выяснить, какие результаты хочет получить от сего действия застрахованное лицо: сберечь средства, накопить их или просто застраховать жизнь с гарантийной выплатой.

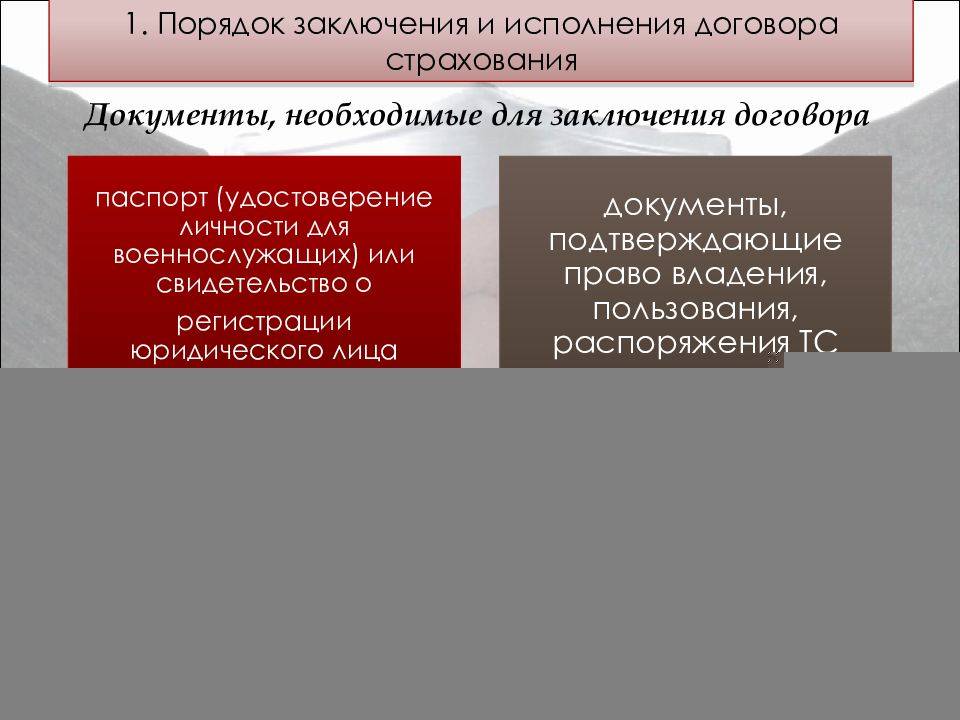

Как оформить договор пожизненного страхования

Для оформления договора пожизненного страхования необходимо выбрать страховую компанию и страховую программу. Делать это нужно очень ответственно, поскольку предполагается очень длительное сотрудничество, а значит, компания должна иметь устойчивое положение на рынке и хорошую деловую репутацию.

Для подписания договора достаточно предоставить:

- паспорт гражданина РФ или гражданина иностранного государства;

- заявление-анкету на страхование.

Дополнительно могут запросить:

- справку с работы или налоговую декларацию;

- отчет медицинского обследования;

- специальные опросники по заявленной в анкете патологии/заболеванию;

- протокол операции (если она была);

- выписной эпикриз по месту получения медицинской помощи;

- результаты эндоскопических, электрофизиологических методов исследования, УЗИ, томографию, рентген, суточного мониторирования АД и ЭКГ.

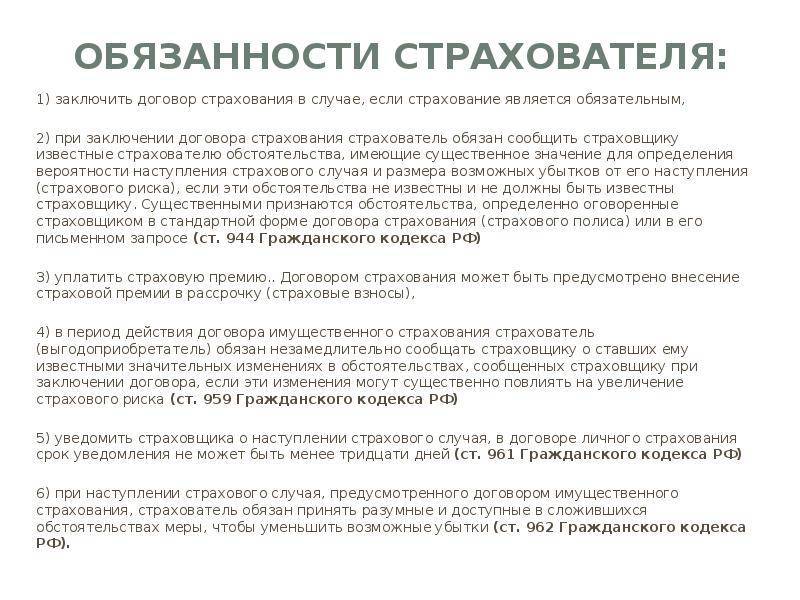

Страхователь обязан сообщить страховщику в заявлении-анкете обстоятельства, имеющие существенное значение для определения вероятности наступления страхового случая и размера возможных убытков от его наступления, а также предоставить по его запросу справки о состоянии здоровья.

Договор страхования жизни оформляется всегда в письменной форме после того, как все документы будут изучены и страховщик будет готов его подписать.

Особенности отдельных видов страхования

Имущественное страхование

1) Страхование имущества

Субъектом, в пользу которого заключен договор, признается только лицо, действительно могущее понести убытки в связи с нарушением застрахованных интересов (так, арендатор не может в свою пользу страховать арендованное имущество от риска случайной гибели, если этот риск остался на арендодателе как на собственнике).

Договор в пользу выгодоприобретателя может быть заключен без указания имени (наименования) выгодоприобретателя. При заключении такого договора страхователю выдается страховой полис на предъявителя.

При переходе прав на застрахованное имущество к другому лицу к последнему переходят права и обязанности по договору (за исключением случаев принудительного изъятия имущества и отказа от права собственности). Лицо, к которому перешли права на застрахованное имущество, должно незамедлительно письменно уведомить об этом страховщика.

2) Страхование ответственности за причинение вреда

Предметом страхования является риск ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц.

Лицо, риск ответственности которого за причинение вреда застрахован, должно быть названо в договоре. Если это лицо в договоре не названо, считается застрахованным риск ответственности самого страхователя.

Договор считается заключенным в пользу лиц, которым может быть причинен вред (выгодоприобретателей), даже если договор заключен в пользу другого лица либо в нем не сказано, в чью пользу он заключен.

В случае, когда ответственность за причинение вреда застрахована в силу того, что ее страхование обязательно, а также в других случаях, предусмотренных законом или договором страхования такой ответственности, лицо, в пользу которого считается заключенным договор страхования, вправе предъявить непосредственно страховщику требование о возмещении вреда в пределах страховой суммы.

3) Страхование ответственности по договору

Подобное страхование допускается в случаях, предусмотренных законом. По договору может быть застрахован только риск ответственности самого страхователя. Договор, не соответствующий этому требованию, ничтожен.

Риск ответственности за нарушение договора считается застрахованным в пользу стороны, перед которой по условиям этого договора страхователь должен нести соответствующую ответственность, – выгодоприобретателя, даже если договор заключен в пользу другого лица либо в нем не сказано, в чью пользу он заключен.

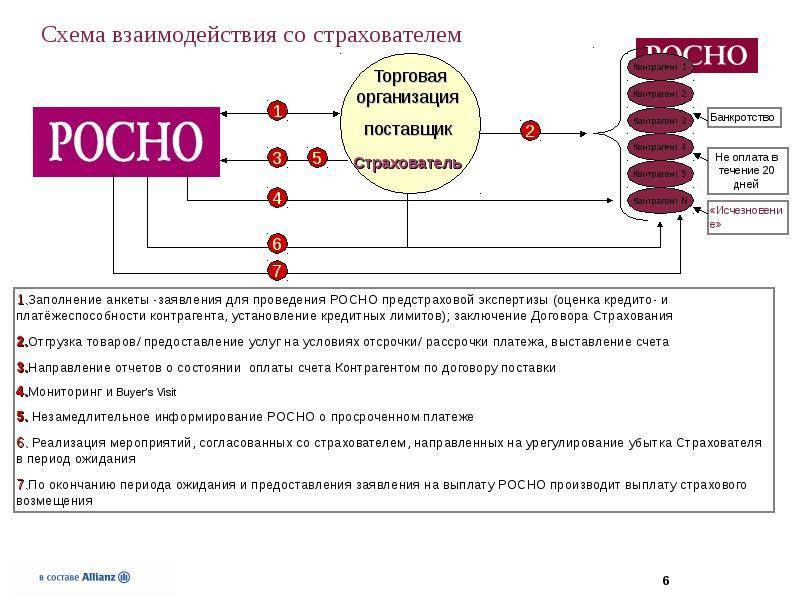

4) Страхование предпринимательского риска

Объектом страхования является риск убытков от предпринимательской деятельности из-за нарушения контрагентами предпринимателя своих обязательств или изменения условий этой деятельности по не зависящим от предпринимателя обстоятельствам, в т.ч. риск неполучения ожидаемых доходов.

По договору может быть застрахован предпринимательский риск только самого страхователя и только в его пользу. Договор в пользу лица, не являющегося страхователем, считается заключенным в пользу страхователя.

Личное страхование

Договор личного страхования является публичным договором.

В договоре может быть предусмотрена обязанность страховщика при наступлении страхового случая выплатить страхователю или застрахованному лицу страховую сумму единовременно или выплачивать ее периодически.

Договор считается заключенным в пользу застрахованного лица, если в договоре не названо в качестве выгодоприобретателя другое лицо. В случае смерти лица, застрахованного по договору, в котором не назван иной выгодоприобретатель, выгодоприобретателями признаются наследники застрахованного лица.

Договор в пользу лица, не являющегося застрахованным лицом, в том числе в пользу не являющегося застрахованным лицом страхователя, может быть заключен лишь с письменного согласия застрахованного лица. При отсутствии такого согласия договор может быть признан недействительным по иску застрахованного лица, а в случае смерти этого лица – по иску его наследников.

Застрахованное лицо, названное в договоре личного страхования, может быть заменено страхователем другим лицом лишь с согласия самого застрахованного лица и страховщика.

Особенности ретроактивной страховки

При составлении соглашения по страхованию тех или иных объектов строительства, принимаются во внимание следующие особенности:

- расчет размера премии исходя из статистики деятельности клиента;

- сопоставление суммы выплат с предполагаемым объемом производства;

- определение стоимости услуг в соответствии с уровнем рисков деятельности;

- назначение даты с момента начала проектирования или возведения нулевого уровня.

Пример ретроактивной страховой сделки

Наиболее характерные примеры следующие:

- Аграрий застраховался от потери урожая из-за плохой погоды, а также указал ретроактивный период с момента закупки семян. Материал оказался зараженным и плохого качества. Всходы оказались слабыми и редкими. В итоге фермер получил компенсацию.

- Застройщик закупил материалы, но они оказались низкого качества. В ходе работ на правильность технологии воздействовали неблагоприятные погодные условия. Через год на доме образовались трещины. Выплаты пострадавшим провела компания.

Сроки уведомления и выплаты

О страховом событии нужно уведомить страховщика в сроки, указанные в договоре. Обычно это 30-45 дней. Вместе с заявлением на выплату предоставляются и документы, подтверждающие факт наступления страхового события.

При дожитии выплачивается 100% накоплений и плюс дополнительный инвестиционный доход, который пересчитывается на основании инвестиционных результатов страховщика, размера резервов, а также задолженности по уплате страховых взносов.

Если застрахованный умер в период действия полиса, то его наследникам также выплачивается 100% страховой суммы с начисленным на день смерти доходом. Размер страховой выплаты может быть дифференцирован в зависимости от причин смерти застрахованного. Например, если клиент погиб в результате ДТП, то его наследники могут получить до 300% страховой суммы, если это оговорено договором.

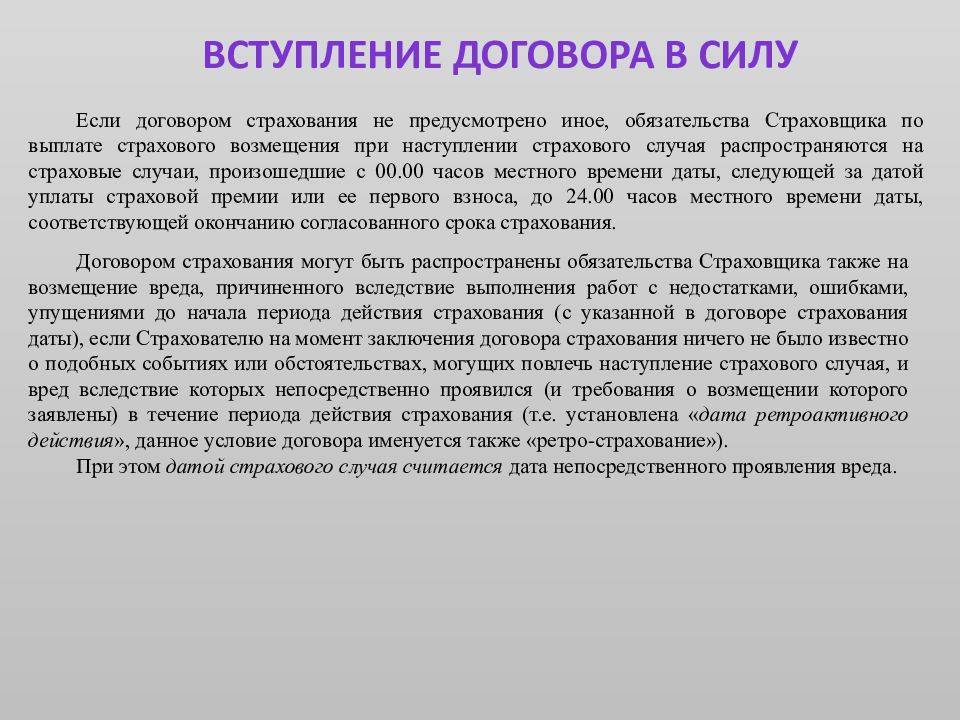

Свойство случайности при ретроактивном действии страховой защиты

При заключении договора с ретроактивным действием страховой защиты возникает вопрос о свойстве случайности события, на случай наступления которого производится страхование. Понятно, что такой договор будет действительным лишь при наличии у страхового риска этого свойства.

Важность этого показывает простой пример. Лет 10 назад одна страховая компания придумала для увеличения продаж, как ей казалось, прекрасный страховой продукт

Они продавали в автосалонах полисы КАСКО, но страховую премию при заключении договора не брали, а клиентам выдавали страховой полис, в котором момент начала страхования совпадал с моментом заключения договора (вручения полиса страхователю). Премию вы можете заплатить и позже, говорили они своим клиентам, а страховая защита действует у вас прямо с момента получения полиса. Разумеется, распространение полисов у этой компании возросло в разы.

Однако, подводя итоги года, компания выяснила, что выплаты по КАСКО возросли у них катастрофически, куда больше, чем возросла собранная премия. Элементарный анализ показал, что по всем вступившим в силу полисам КАСКО наступили страховые случаи и в подавляющем большинстве ситуаций премия платилась уже после наступления страхового случая. Не слишком грамотные в страховом деле менеджеры, резко увеличив распространение полисов, не подумали об убыточности такой практики. На этом примере видно, что конструкция ретроактивного действия договора должна использоваться очень аккуратно.

Как было показано в § 2 гл. 5 настоящей работы, при рассмотрении свойства случайности страхового риска под случайностью в страховании понимается добросовестное неведение в отношении факта причинения вреда, на случай которого заключается договор, либо размера этого вреда.

Также было показано, что основная цель этого требования к страховому риску состоит в том, чтобы у конкретного страховщика не искажалась статистика страховых случаев. Искажения же статистики возможны, если лицо, интерес которого застрахован и от которого зависит вступление договора в силу, будет информировано о вреде, на случай причинения которого заключается договор. Это хорошо видно на приведенном выше примере полисов КАСКО с ретроактивным действием.

Выше я говорил о том, что премию не обязательно уплачивает страхователь. Соответственно, несмотря на то что страхователь и только он заключает договор страхования, вступление договора в силу может зависеть не только от страхователя. Лицом, которому представляется страховая защита, может также являться не только страхователь.

Таким образом, при распространении действия страхования на события, произошедшие до вступления договора в силу, для обеспечения свойства случайности может оказаться недостаточным добросовестного неведения страхователя при заключении договора.

Участник договора страхования (помимо страхователя), который заинтересован в страховой защите и своими действиями может влиять на момент начала действия страхования, должен при совершении этих действий находиться в добросовестном неведении о вреде, на случай причинения которого заключается договор страхования. Только в этом случае договор страхования будет действителен.

Приведу пример корректного использования договоров страхования с ретроактивным действием в так называемых полисах BBB (Bankers Blanket Bond) – страхование на случай причинения убытков банку в результате недобросовестных действий его сотрудников, например, если сотрудники банка, ответственные за выдачу кредитов, выдают кредиты в нарушение действующих правил их выдачи или помогают заемщикам создавать видимость того, что взятые кредиты возвращаются, хотя в действительности они просто перекредитуются через подставные компании. В крупных банках с большой филиальной сетью выявление руководством банка подобных убытков, возникших в филиалах, происходит только при ревизиях филиалов. Часто это бывает через два-три года после того, как сами события произошли. Поэтому в такие договоры страхования, как правило, включают дату его ретроактивного действия – договор покрывает убытки, возникшие позже этой даты, но до заключения договора. Однако при этом всегда оговаривается, что события, о которых стало известно до заключения договора, в покрытие не включаются.

Существенные условия договора страхования

| Договор имущественного страхования | Договор личного страхования |

1. Об объекте страхования(определенное имущество или иной имущественный интерес):

| 1. О застрахованном лице |

2. О характере страхового случая:

| 2. О характере страхового случая:

|

| 3. О размере страховой суммы | |

| 4. О сроке действия договора |

Ничтожны условия договора страхования:

- о страховании противоправных интересов;

- о страховании убытков от участия в играх, лотереях и пари;

- о страховании расходов, к которым лицо может быть принуждено в целях освобождения заложников.

Если страховая сумма, указанная в договоре страхования имущества или предпринимательского риска, превышает страховую стоимость, договор является ничтожным в той части страховой суммы, которая превышает страховую стоимость.

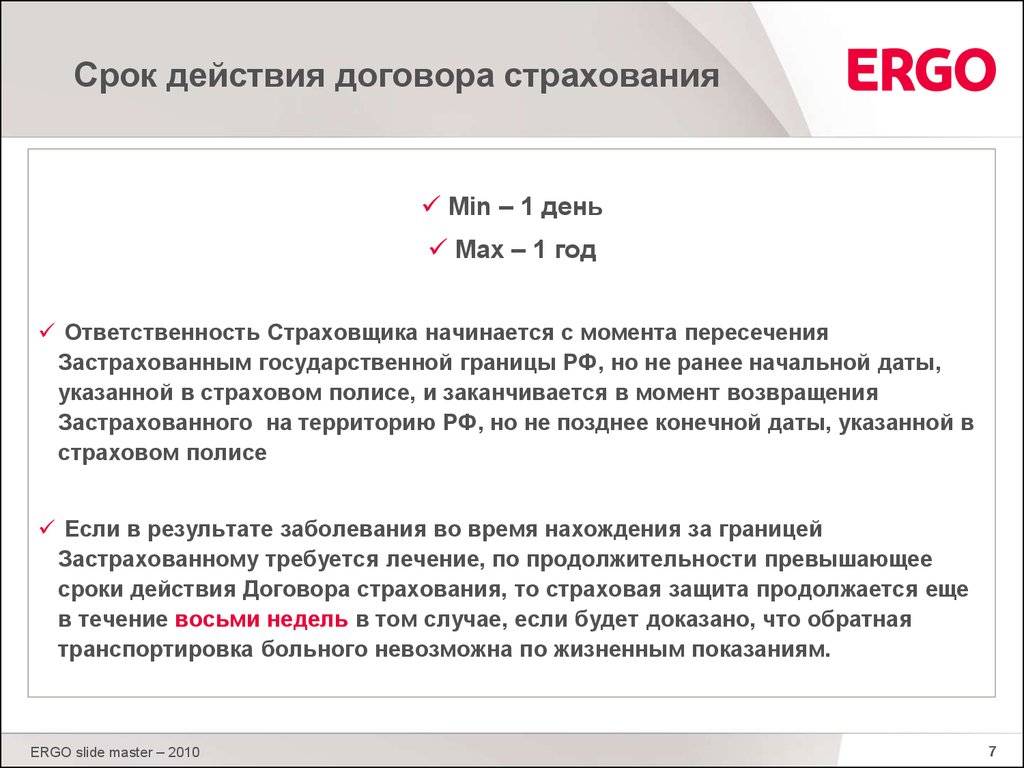

Вступление договора в силу

По общему правилу, договор вступает в силу в момент уплаты страховой премии. При данных условиях договор страхования будет реальным.

Договором может быть предусмотрено внесение страховой премии в рассрочку. Тогда договор вступает в силу с момента уплаты первого взноса, но в любом случае страховщик при наступлении страхового случая не может ставить размер страховых выплат в зависимость от суммы фактически внесенных взносов. При просрочке внесения очередного взноса, страховщик вправе всего лишь уменьшить страховую выплату на сумму просроченного взноса.

Соглашением сторон может быть установлен иной момент вступления договора в силу, например, момент его подписания. В этом случае договор будет консенсуальным.

Обязанность страховщика

Страховщик обязан уплатить страховое возмещение или страховую сумму при наступлении страхового случая.

Страховщик, по умолчанию, освобождается от этой обязанности, когда страховой случай наступил вследствие:

- воздействия ядерного взрыва, радиации или радиоактивного заражения;

- военных действий, а также маневров или иных военных мероприятий;

- гражданской войны, народных волнений всякого рода или забастовок;

- изъятия, конфискации, реквизиции, ареста или уничтожения застрахованного имущества по распоряжению государственных органов;

- умысла страхователя, выгодоприобретателя или застрахованного лица.

Исключение из исключения. Последнее исключение не распространяется на:

- страхование гражданской ответственности;

- случай самоубийства застрахованного лица, если договор личного страхования действовал до этого не менее двух лет.

Кто может получить страховку

Возраст застрахованного на момент покупки страховки должен быть от 18 до 75-80 лет. Полисы продают не только гражданам РФ, но и иностранцам. Отказывают в оформлении договора довольно редко, но если клиент уже находится в «черном списке» в связи с подозрением на мошенничество, то отказ вполне возможен.

С осторожностью относятся страховщики и к страхованию пожилых людей, а также тех, кто уже страдает какими-нибудь серьезными заболеваниями. Могут ограничить срок страхования, добавить дополнительные ограничения в выплатах в договор, либо предложить более высокие тарифы

Страховую выплату может получить сам клиент, если доживет до указанной в договоре даты, или его выгодоприобретатель, например, наследники. Деньги выплачивают единовременно или в виде ренты (ежемесячных выплат), в зависимости от условий полиса.

Периоды прошлых лет и страховое мошенничество

Договор страхования, включающий в себя прошлый период, может таить множество уловок, которыми пользуются различные мошенники. К примеру, на начальных этапах строительства подрядчикам сообщают о недочетах в проектной документации. Несмотря на это, возведение объекта продолжается, а администрация компании заключает договор страхования с ретроактивным периодом, надеясь в случае ЧП благополучно «выплыть» из ситуации, прихватив с собою страховую компенсацию.

Такие случаи стали довольно частыми, поэтому страховщики пытаются обезопасить себя от исков нечестных подрядчиков различными способами. Кроме повышенного страхового взноса, некоторые страховщики перепродают ретростраховки другим компаниям. Многие из них требуют непосредственного участия в работе над объектом своих экспертов.

Вариантов достаточно много, но ясно одно: если юристы страховой компании докажут в суде, что застрахованное лицо заблаговременно получило информацию о нарушениях, но не позаботилась об их устранении, никакой страховки такая фирма не получит. Действия администрации такой компании будут расцениваться как мошенничество в особо крупных размерах и преследоваться не по Гражданско-процессуальному, а по Уголовному кодексу.

Как можно видеть, ретроактивный период страхования не очень сложен для понимания. Достаточно знать, что в данном случае страхуется неудовлетворительный результат работы (в общем случае – разрушение готового здания). Смыслом страхования становятся причины, возникшие в прошлом, но имеющие непосредственное влияние на итоговый результат. А компенсационные выплаты в данном случае призваны смягчить итоговые последствия неверных действий, совершенных достаточно давно.

Как выглядит ретроактивный договор страхования?

Кроме стандартных пунктов, перечисляющих наступление страховых случаев, страховка за прошлый период может быть заключена по двум формам:

- Годовой срок отчета страхового периода. В данном случае срок страхования отсчитывается от даты допуска строительной организации к началу работ. Причина обнаруженного ущерба, попадающая под определение страхового случая, должна возникнуть не ранее, чем за три года до заключения договора страхования.

- Проектная база страхования. В этом случае ретроактивный страховой период начинается с момента официального начала работ над возведением строительного объекта.

Характеристика договора страхования

Сфера страхования регламентирована Законом РФ № 4015 от 27.11.1992. Нормативный акт многократно пересматривался и дополнялся документами, устанавливающими правила и механизмы его реализации. Одним из таких дополнений стал Отраслевой стандарт бухгалтерского учета, утвержденный положением Центробанка РФ N 491-П от 04.09.2015.

В частности Отраслевой стандарт дает описание характеристик страхового договора:

- название. Полис, контракт, соглашение, сертификат;

- правила сотрудничества и заключения;

- полная информация про страховую компанию;

- паспортные данные и адрес клиента;

- наименование объекта защиты;

- перечень рисков;

- сумма выплаты;

- размер премии и порядок ее внесения;

- срок действия;

- правила внесения изменений и прекращения сотрудничества.

Положения документа устанавливают регламент ведения учета страховых договоров в страховой компании, последовательность действий должностных лиц, так или иначе принимающих участие в процессе.

Сопровождение договора страхования

Сотрудничество с клиентом начинается с его волеизъявления о составлении соглашения с определенными условиями. Как правило, это делается в форме написания заявления в произвольной форме или заполнения бланка. После этого набирается текст самого договора, он проверяется, распечатывается и подписывается. В силу документ вступает сразу после осуществления первого взноса или всей премии сразу.

А дальше начинается процедура сопровождения, которая включает в себя:

- Введение информации в базы данных, которые для этого предназначены.

- Проведение финансовой операции по бухгалтерскому учету.

- Контроль процедуры перечисления клиентом взносов. При необходимости — напоминание тем или иным способом.

- Расчет страховых резервов.

- Инвестирование активов в безопасные правительственные проекты.

- Проверка состояния взятого под защиту объекта.

- Открытие дела урегулирования убытков при наступлении страхового случая.

- Внесение в документ изменений и дополнений.

- Проведение расчетов при окончании срока действия договора. Это производится при досрочном расторжении, выплате компенсации или наступлении определенного события по программе страхования жизни.

Учет договоров страхования

Учет страховых договоров осуществляется в филиалах по своим направлениям и в обобщенном виде в главном офисе. Кроме этого, она вносится в единую базу данных, где с ней могут ознакомиться контролирующие органы. Сведения хранятся в бумажной и электронной форме.

На автоматизированную систему возлагаются такие функции:

- первичный ввод информации при составлении соглашения;

- корректировка внесенных ранее данных;

- поиск необходимых сведений;

- тематическая сортировка и хранение информации;

- выдача установленных формализованных бланков для контракта и заявления;

- расчет резервов;

- нахождение и печать требуемых документов;

- обеспечение оперативного и удобного сотрудников компании к нужным данным;

- создание и поддержка электронного архива;

- распределение инвестиционного дохода.