Классификация экспорта

Существует 5 разновидностей экспорта продукции и услуг:

- Отправка товара в другие страны в рамках одной международной компании;

- Ввоз продукции, которая приобретена или произведена в государстве-экспортёре;

- Отправка за рубеж сырья или полуфабрикатов с целью переработки другими иностранными предприятиями с последующим возвратом;

- Реэкспорт – возврат продукции, ранее ввезенной из-за рубежа;

- Временная отправка продукции на аукционы, ярмарки или выставки.

Также экспорт делят на две категории:

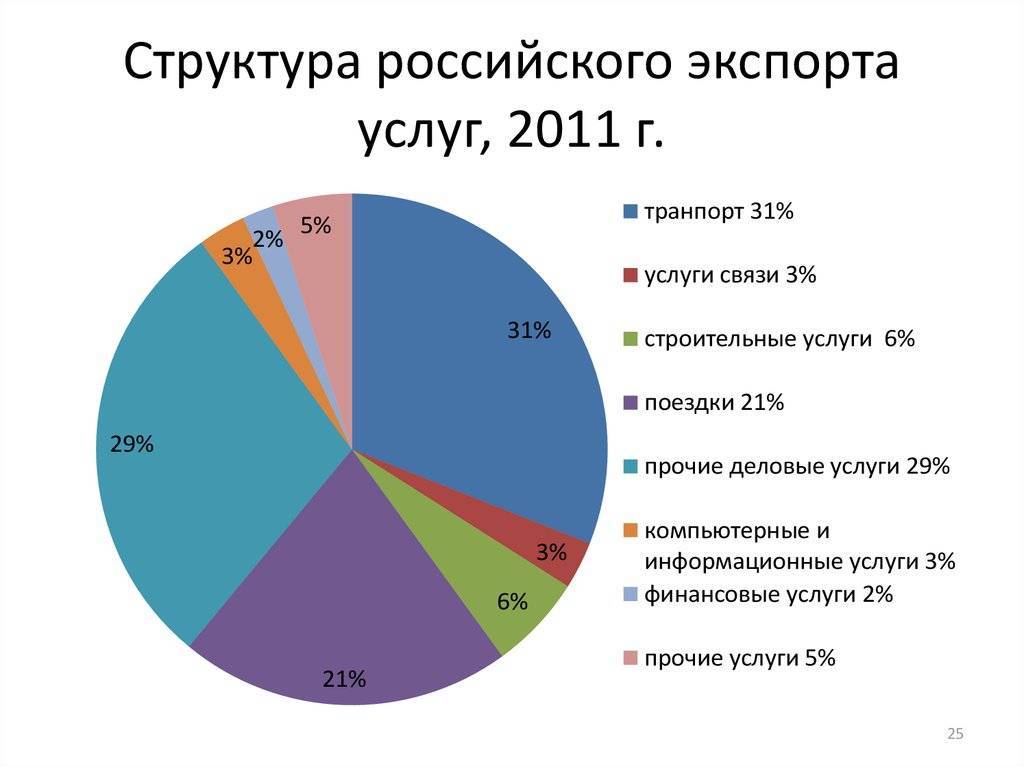

- Невидимый. Отправку нематериальных ценностей. Например, медицинских, транспортных или бытовых услуг;

- Видимый. Относится поставка сырья, материальных ресурсов, продовольственных товаров и бытовой техники;

Отличия услуг от товаров

Насколько услуги отличаются от товаров, настолько сервисный импорт и экспорт не похожи на классическую внешнюю торговлю товарами.

Принципиальное отличие услуг от товаров заключается в том, что услугу чаще всего нельзя пощупать или увидеть (кое-что увидеть все-таки можно: например, отчет консультанта на бумажном носителе).

Еще одним важным различием между услугой и товаром являются способы защиты отечественных производителей со стороны государства. Защита товаров и целых промышленных отраслей разработана давно и вполне понятна. Это различные нормативы, правила, контроль тарифов, таможенные платежи и т. д. Большинство способов в данном случае связано с пересечением товарами отечественных границ, что входит в сферу обязанностей таможенной службы России.

Совсем другое дело с экспортом услуг. Слово «экспорт» означает, что услуга оказана иностранному лицу, то есть нерезиденту. Причем этот нерезидент может находиться на территории страны производителя услуг. Защита услуг на границе попросту невозможна. Во-первых, их природа нематериальна. Во-вторых, оказание услуг редко связано с пересечением таможенных границ физическими лицами. Что делать, например, с услугами интернета? Вопросов много, все они требуют ясных и прозрачных ответов.

Возмещение, возврат или вычет НДС при экспорте

В интернете часто встречаются все три термина, означающие уменьшение или освобождение от налоговых платежей, и их легко спутать:

Уплата налогов зачастую приводит к ситуации, кода из-за вычетов сумма налога станет отрицательной. Дальнейшие действия по возмещению налога:

- Предприятие подает декларацию и заявление о зачете или возврате НДС. Зачет по декларации — сумма идет на штрафы, недоимки или будущие платежи; если по документам возврат — сумма перечисляется на банковский счет.

- Затем она в течение семи дней принимает решение о полном, частичном возмещении или отказе в нем. Форма возмещения — зачет или возврат — определяется либо ФНС для покрытия недоимок в бюджет, либо согласно заявлению.

- Федеральная инспекция отправляет платежные документы в Казначейство на следующий день после принятия решения о возврате. Деньги перечисляются Казначейством в течение пяти дней.

Преимущество №1. Совершенно иной взгляд на бизнес и развитие компании

Конечно, хочется сказать: А как же новые рынки сбыта, как же прибыль? — но на мой взгляд основным преимуществом является именно повышение уровня компании, которая хочет экспортировать свою продукцию на международный рынок.

Вам придется расширить конкурентные преимущества своего бизнеса, своей продукции, возможно даже не расширить, а осознать истинную конкурентоспособность вашей компании и продукции на международном рынке.

Понимание конкурентоспособности очень важный шаг, для того что бы в дальнейшем:

- удержать свою прибыль,

- не допустить заимствования продукции со стороны зарубежных партнеров/конкурентов,

- вовремя понять и оценить угрозы на внутреннем рынке

и это только начало, дальнейшая информация требует комплексной диагностики и анализа предприятия в целом.

Конечно в идеале вы можете задействовать избыточные производственные мощности, но на практике их нет, так как бизнес в большинстве своем оптимизирован под конкретный рынок и конкретные объемы производства. Соответственно можно предположить что экспортёрам придется или инвестировать свои ресурсы в развитие преимущества или отказываться от внутреннего рынка. В данном случае, я рекомендую сохранять баланс и не совершать резких действий, трезво оценивая перспективы внутреннего и международного рынка в стратегическом диапазоне 3-5 лет. Кроме этого необходимо очень внимательно рассматривать разные способы взаимодействия с зарубежными партнерами, об этом я очень подробно говорю на открытых бизнес-семинарах или на внутренних корпоративных тренингах.

Ваш зарубежный партнер может сделать за вас всю тяжелую работу (тяжелую для вас, но лёгкую для него) или наоборот создать вам множество барьеров сам того не желая.

Но о рисках и барьерах поговорим в других статьях.

Когда, я начинал писать про экспорт в статье Собрались экспортировать, что нужно знать? я пообещал вам рассмотреть экспортную деятельность с различных точек зрения, что мы собственно с вами и будем делать в дальнейшем.

Конкуренция и мировое лидерство

Западная Европа пока еще остается мировым экспортером услуг. Ее доля составляет 49% от сервиса, производимого во всем мире. Главными видами остаются транспортные и туристические услуги. Но им на пятки наступают услуги банков, медицины, обучения и т. д.

Туристический сервис в западноевропейских странах обогнать будет трудно. Оно и понятно, там сложилась уникальная инфраструктура в качестве дополнения к многочисленным историческим и культурным достопримечательностям. Отличный сервис в сфере гостеприимства интегрирован с экспортом образовательных услуг: в Европе учится огромное число студентов со всего мира.

Если говорить об отдельных странах в регионе, то в экспорте услуг лидируют Франция, Германия, Италия, Великобритания и Нидерланды.

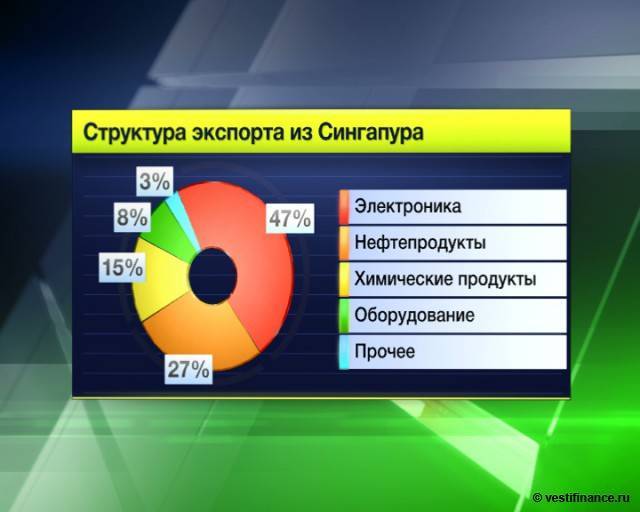

Второе место по экспорту услуг по праву принадлежит странам Азии. Профиль их доминирующего сервиса отличается от европейского. Азиатский регион силен морским и авиационным транспортом, ему нет равных в перевозках грузов любого объема и тоннажа. К этой же сфере относятся и автомобильные перевозки.

Бронзовую награду среди сервисных лидеров по объему услуг удерживает Северная Америка. Главным образом это США. Здесь сложно выделить какие-либо преимущественные виды услуг, американцы чем только не занимаются. Эксклюзивом можно было назвать продукцию Силиконовой долины, относящуюся к информационным и цифровым технологиям. Но здесь обнаруживается интереснейшее явление: на Силиконовую долину работает множество компаний и специалистов со всего мира в удаленном режиме. А это уже не что иное, как импорт услуг из других стран, включая Россию. Налицо великолепная картина международной интеграции интеллектуальных услуг, развитие которых происходит с космической скоростью.

Особенности исчисления НДС при экспорте работ и услуг

При экспорте работ и услуг действуют те же правила, что и при экспорте товаров. В частности, согласно п. 1 ст. 164 НК РФ при реализации услуг, связанных с производством и реализацией товаров на экспорт, в том числе с сопровождением, транспортировкой, погрузкой, перегрузкой экспортируемых и импортируемых товаров, а также при оказании услуг по международным перевозкам пассажиров и багажа, при выполнении работ в космическом пространстве, при реализации товаров и услуг дипломатическим представительствам и их персоналу и выполнении некоторых других работ и услуг на экспорт применяется налоговая ставка 0%.

Для подтверждения права на применение ставки 0% при выполнении работ или оказании услуг, указанных в п. 1 ст. 164 НК РФ, необходимо представлять документы, перечень которых для каждого вида услуг и работ установлен в ст. 165 НК РФ. Как мы уже отметили, если пакет документов не собран на 181-й день, считая с даты помещения товаров под таможенный режим экспорта, операции по реализации данных товаров подлежат включению в декларацию по ставке 0% за тот налоговый период, на который приходится день отгрузки товаров. При реализации работ (услуг), в частности предусмотренных пп. 2 и 3 п. 1 ст. 164 НК РФ, в подобной ситуации нужно учитывать, что днем отгрузки будет считаться день выполнения работ (оказания услуг).

В случае если организация получает аванс в счет выполнения работ или оказания услуг на экспорт, она обязана уплатить НДС так же, как и при экспорте товаров. Исключение составляют случаи получения авансов в счет предстоящего выполнения на экспорт работ или услуг, включенных в Перечень работ (услуг), выполняемых (оказываемых) непосредственно в космическом пространстве, а также при осуществлении комплекса подготовительных наземных работ (услуг), технологически обусловленного и неразрывно связанного с выполнением работ (оказанием услуг) непосредственно в космическом пространстве, длительность производственного цикла выполнения (оказания) которых составляет свыше шести месяцев, утвержденный Постановлением Правительства РФ от 16.07.2003 N 432.

Осуществляя выполнение работ или оказание услуг по договору с иностранными заказчиками, необходимо обращать особое внимание на то, что является местом реализации данных работ или услуг. Ведь если местом выполнения работ или оказания услуг будет признана территория Российской Федерации, они должны облагаться НДС в общеустановленном порядке, то есть по ставке 18% (или по ставке 10% в зависимости от вида услуг)

Для того чтобы определиться с местом реализации работ или услуг, необходимо изучить ст. 148 НК РФ. Согласно п. 1 ст. 148 НК РФ территория РФ признается местом реализации работ или услуг в следующих случаях:

- если работы (услуги) связаны непосредственно с недвижимым имуществом (за исключением воздушных, морских судов и судов внутреннего плавания, а также космических объектов), находящимся на территории РФ, – например, если речь идет о строительных, монтажных, строительно-монтажных, ремонтных, реставрационных работах или работах по озеленению объектов, принадлежащих иностранцам, но расположенных на территории РФ;

- если работы (услуги) связаны с движимым имуществом, находящимся на территории РФ (например, если речь идет о ремонте автомобиля иностранного гражданина во время его путешествия по России);

- если услуги фактически оказываются на территории РФ в сфере культуры, искусства, образования, физической культуры, туризма, отдыха и спорта (например, если иностранцы приехали в российский санаторий или дом отдыха и оплатили путевки в валюте);

- если покупатель работ (услуг) осуществляет деятельность на территории РФ – например, если заказчиком является постоянное представительство или филиал иностранной организации в России, этот принцип применяется в отношении услуг по продаже патентов, лицензий, авторских прав, консультационных, юридических, бухгалтерских, рекламных услуг, НИОКР и некоторых других работ и услуг;

- если деятельность организации или индивидуального предпринимателя, которые выполняют работы (оказывают услуги), осуществляется на территории РФ (в части выполнения работ или оказания услуг, не предусмотренных вышеуказанными принципами).

В соответствии с п. 4 ст. 148 НК РФ документами, подтверждающими место выполнения работ (оказания услуг), являются:

- контракт, заключенный с иностранными или российскими лицами;

- документы, подтверждающие факт выполнения работ (оказания услуг), – например, акт сдачи-приемки работ или услуг.

Способы предоставления экспортных услуг

Таких способов всего четыре:

- Трансграничный метод, при котором производитель и потребитель услуги таможенную границу не пересекают. Пересекает только услуга, и чаще всего с помощью телекоммуникаций. Это могут быть видеоконсультации через мессенджеры или услуги банков в виде переводов денежных средств за границу. Транспортные услуги в виде перевозки грузов также подпадают под этот способ. К нему же относятся, например, услуги фрахта и все, что связано с морскими перевозками.

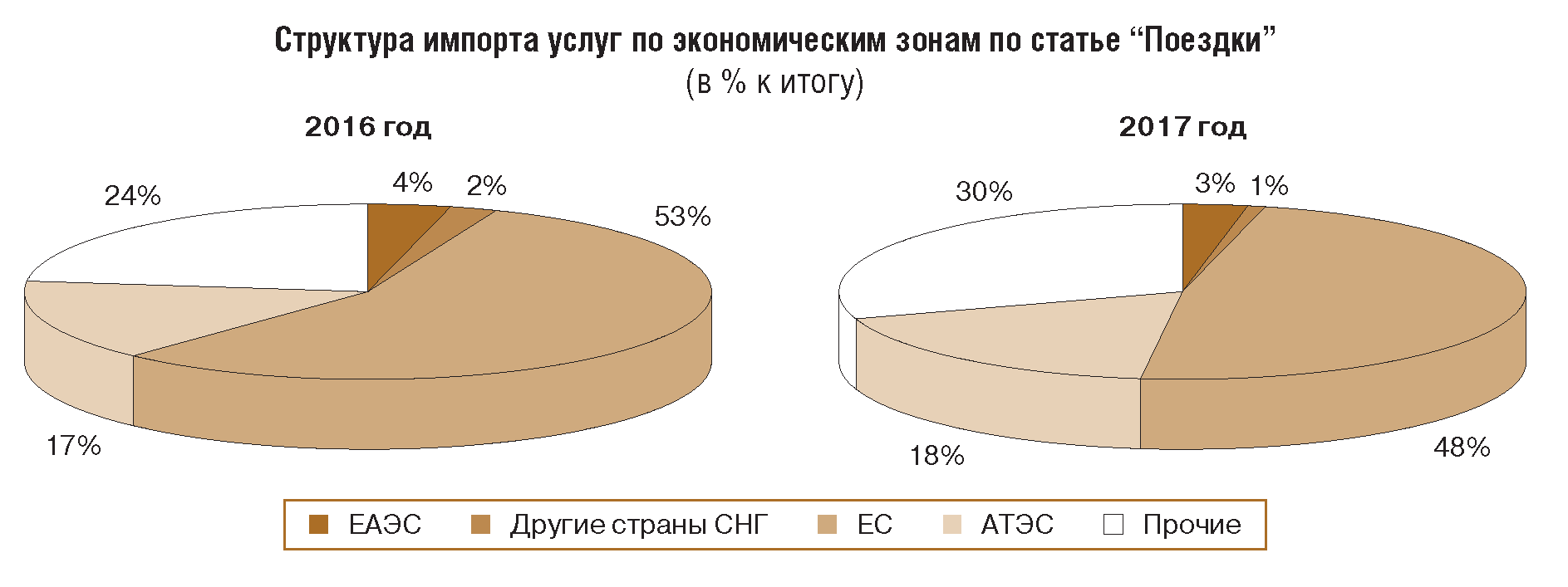

- Получение и потребление услуги за границей, то есть нахождение потребителя в стране экспорта. Производитель услуги, в свою очередь, никуда не перемещается. К такому способу сервиса относится целый пласт услуг, включающий туризм, лечение в зарубежных клиниках, ремонт авиационных лайнеров в зарубежном ангаре.

- Формирование «коммерческого присутствия» производителя услуги в стране предоставления этой услуги, то есть за рубежом. Для этого, например, открываются филиалы или местные «дочки». В результате перемещается производитель услуги. Речь идет о многочисленных процессах, связанных с трудовой миграцией. Иностранные инвестиции в различные проекты также чаще всего делаются через представителей «на местах».

- Временное перемещение физических лиц в качестве производителей услуг в страну получения этих услуг. Здесь все просто, это театральные гастроли, очная консультация, университетская лекция профессора и т. д.

Следует отметить, что два последних варианта относятся к привычным и традиционным способам экспорта услуг. Их больше и в общем объеме. Но это временное явление, и все идет к кардинальным переменам: технологии не стоят на месте. Судя по всему, трансграничный режим экспорта услуг скоро станет основным.

Школа экспорта импорта

Школа экспорта импорта 出口学校 Export Import School! Курсы для участников ВЭД по международной торговле. Развитие экспортного потенциала МСП. Схемы и стратегии выхода на внешние рынки? Практика ВЭД. повышение квалификации экспортера.

Лучшие практики в международной школе экспорта для глобальных предпринимателей:

- Поэтапное обучение, адаптация программ повышения квалификации.

- Стратегические сессии.

- Аудит международных проектов.

- Консультативная поддержка в вопросах поиска клиентов.

- Консультативная поддержка при ведении переговоров.

- Консультативная поддержка при заключение сделки.

- Консультативная поддержка в вопросах таможенного оформления.

- Консультативная поддержка в вопросах логистики.

- Консультативная поддержка в вопросах локализации и трансфера технологий.

Применение налоговых вычетов при осуществлении экспортных операций

Как мы уже отметили выше, применение ставки 0% по экспортным операциям означает, что “входящий” НДС, связанный с данными операциями, может быть предъявлен к вычету.

Согласно п. 3 ст. 172 НК РФ такие вычеты производятся на основании отдельной налоговой декларации по ставке 0%, причем только при представлении пакета документов, предусмотренных ст. 165 НК РФ.

Иными словами, предъявлять НДС по материалам, товарам, работам и услугам, связанным с осуществлением экспортных операций, можно только после фактического осуществления экспорта и сбора всех документов, о которых мы уже говорили выше. На практике это приводит к некоторым сложностям.

Во-первых, в случае, если организация предъявила НДС, уплаченный поставщикам товаров, к вычету сразу после оплаты этих товаров – например, если она не предполагала реализовывать их на экспорт – а впоследствии все же отгружает данные товары на экспорт, ей необходимо восстановить соответствующие суммы НДС, приходящиеся на товары, отгружаемые на экспорт. Эти суммы показываются по строке 370 “обычной” налоговой декларации по НДС за тот месяц, в котором произошла реализация товаров на экспорт. А уже после подтверждения права на применение ставки 0% данные суммы НДС будут снова предъявлены к вычету, но отражаться они будут уже в декларации по НДС по операциям, облагаемым по налоговой ставке 0%, причем за тот месяц, в котором собран полный пакет документов, прописанный в ст. 165 НК РФ.

Во-вторых, в случае, если организация осуществляет одновременно реализацию продукции или товаров как на территории России, так и на экспорт, ей придется вести раздельный учет “входящего” НДС. При этом порядок его осуществления применительно к экспортным операциям в Налоговом кодексе не прописан (в п. 4 ст. 149 и п. 4 ст. 170 НК РФ речь идет о раздельном учете операций, облагаемых и не облагаемых НДС, что не имеет места в нашем случае – ведь при экспорте речь идет об осуществлении операций, облагаемых НДС по ставке 0%). На этом основании некоторые налоговые инспекторы отказывают организациям в вычете НДС по экспортным операциям, обвиняя их в неправильной организации раздельного учета или его отсутствии. Кроме того, зачастую они требуют представлять вместе с налоговой декларацией и документы по раздельному учету. Хотя уже существует арбитражная практика в пользу налогоплательщика, например Постановление ФАС Волго-Вятского округа от 11.03.2005 по делу N А38-4627-17/611-2004.

Следовательно, во избежание проблем с налоговыми органами и для обеспечения правильности заполнения налоговых деклараций и осуществления расчетов по НДС в связи с осуществлением экспортных операций организации следует самостоятельно разработать и закрепить в своей учетной политике порядок раздельного учета сумм НДС по приобретаемому сырью, товарам, работам и услугам. При этом можно производить распределение “входного” НДС не только пропорционально выручке, но и пропорционально себестоимости реализованной продукции, стоимости закупленных товаров или иной базе.

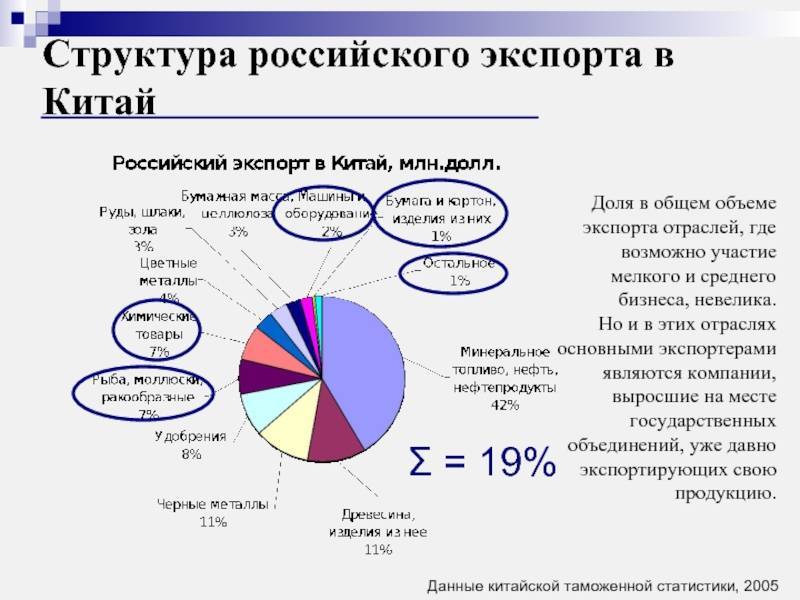

Экспорт товаров и услуг из России

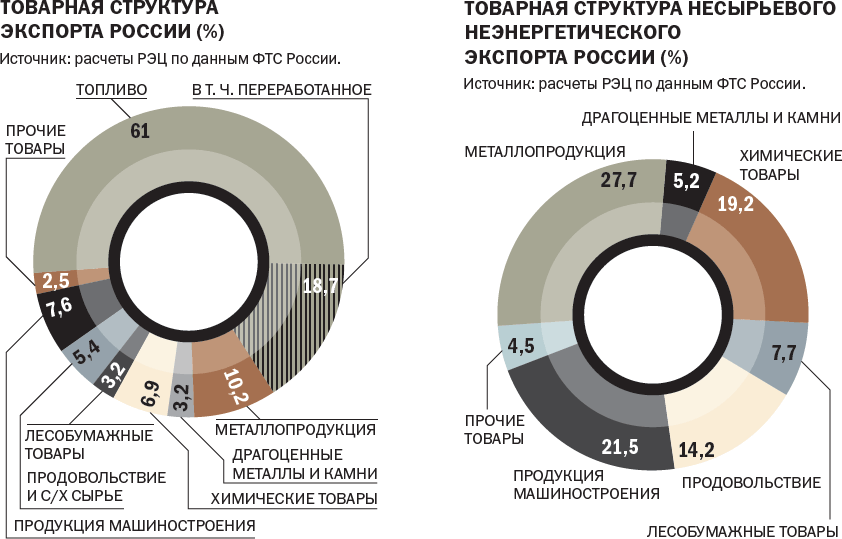

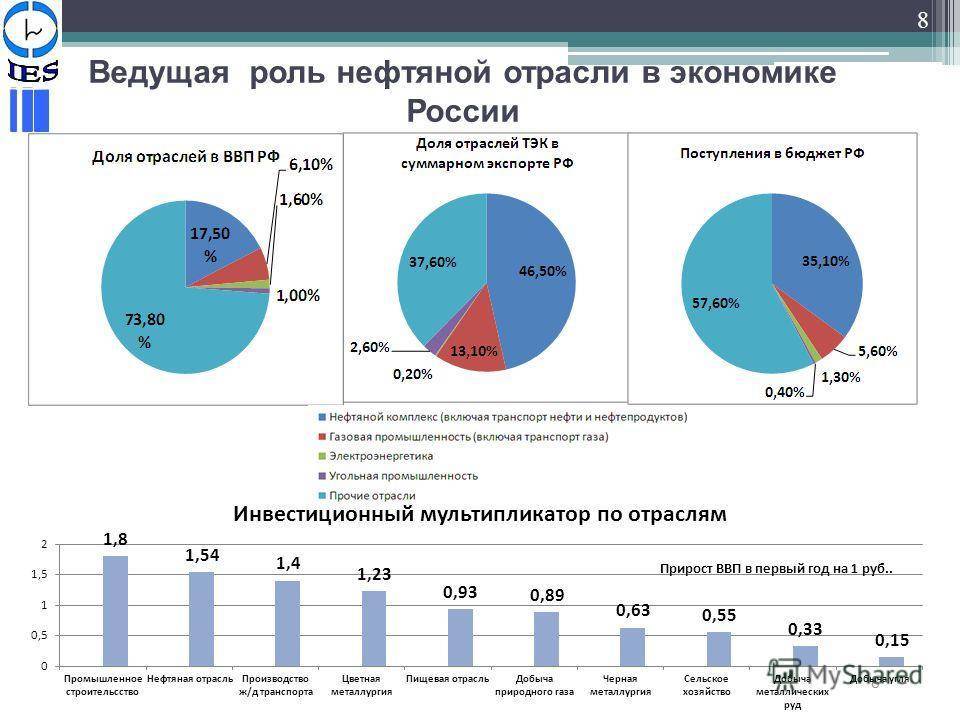

Экспорт России. Экспортная специализация России — минерально-сырьевые товары: нефть, нефтепродукты, газ . Их доля в экспорте за последние 10 лет — 60% — 70% (200-400 млрд долларов в год) в зависимости от ценовой конъюнктуры.

Виды импорта. ввоз из-за границы товаров и технологий, а также получение от иностранного партнера услуг потребительского или производственного назначения. реимпорт (обратный ввоз из-за границы отечественных товаров, ранее вывезенных оттуда). импорт товаров (сырья, полуфабрикатов, узлов, деталей) для переработки в данной стране и последующего вывоза за границу.

Классификация экспортных услуг

Денежные поступления по экспорту услуг являются по своей сути невидимыми статьями платежного баланса страны. Проблемы и вопросы международного регулирования таких поступлений начали возникать после Второй мировой войны. В связи с этим было сформировано и подписано известное «Генеральное соглашение по торговле услугами» (ГАТС), которое стало одним из основных документов при учреждении Всемирной торговой организации.

Поскольку Россия является членом ВТО, необходимо знать и придерживаться правил и принципов классификации услуг для экспорта, принятых Всемирной торговой организацией.

Согласно ВТО, все услуги подразделяются на двенадцать секторов, включающих в себя услуги в сферах экологии, связи, финансов, строительства, образования, туризма, транспорта, культуры и др.

Такого рода классификация необходима из-за абсолютно разной природы услуг. Разные характеристики определяют разные способы международных операций, которые нужно определять точно и без каких-либо сомнений. Ведь товары в виде экспорта или импорта так, или иначе перемещаются через таможенные границы из одного государства в другое. А из всех видов услуг через границу перемещается лишь малая доля. С помощью правильной классификации экспорт услуг легче анализировать.

Классификация Международного валютного фонда практически не отличается от таковой в ВТО: в ней на один сектор меньше. Всемирный банк оперирует более крупными группами международных услуг, в его системе таких групп всего две:

- Факторные услуги, связанные с перемещением факторов производства. Прежде всего это касается движения капитала и рабочей силы (инвестиционные доходы, заработная плата нерезидентам и т. д.).

- Нефакторные услуги, которые никак не связаны с факторами производства. К ним относится все, что связано с транспортом и поездками.

Экспорт — торговый агент по сбыту вашей продукции

Предлагаем рассмотреть возможность проектного сотрудничества с Сетью международных экспертов «Союзконсалт» по ключевым направлениям ВЭД:

- Старт бизнеса (стратегические сессии, продвижение, продажи, аутсорсинг процессов). Услуги торгового представителя в России и за рубежом. Экспертные команды — помощь в развитии.

- Проектное сопровождение бизнеса. Маркетинговые исследования, продажи, бухучет, юридическая защита бизнеса.

- Поиск делового партнера (экспорт, импорт, трансфер технологий, локализация).

- Организация переговоров бизнес-миссий, стажировок, мероприятия (выставки, конференции).

- Проектное сопровождение сделки: запуск, сопровождение, поддержка, закрытие.

Организуем продажи онлайн, оптом на экспорт. Для организации экспорта мы предлагаем онлайн платформу для экспортёров. Представим ваш товар найдем бизнес-партнёров, покупателей, поставщиков, инвесторов по всему миру.

Какими документами необходимо подтверждать факт экспорта для получения освобождения от уплаты акцизов?

В соответствии с п. 7 ст. 198 НК РФ при вывозе подакцизных товаров в таможенном режиме экспорта за пределы территории РФ для подтверждения обоснованности освобождения от уплаты акциза организация-экспортер обязана представить в налоговую инспекцию по месту своей регистрации в течение 180 дней со дня реализации данных товаров следующие документы:

- контракт или копию контракта организации-экспортера с контрагентом на поставку подакцизных товаров;

- платежные документы и выписку банка (их копии), которые подтверждают фактическое поступление выручки от реализации подакцизных товаров иностранному лицу на счет организации-экспортера в российском банке;

- грузовую таможенную декларацию (ее копию) с отметками российского таможенного органа, осуществившего выпуск товара в таможенном режиме экспорта, и пограничного таможенного органа (то есть российского таможенного органа, в регионе деятельности которого находится пункт пропуска, через который указанный товар был вывезен за пределы таможенной территории РФ);

- копии транспортных или товаросопроводительных документов или иных документов с отметками российских пограничных таможенных органов, подтверждающих вывоз товаров за пределы таможенной территории РФ (а при вывозе товаров в таможенном режиме экспорта через границу РФ с государством-участником Таможенного союза, на которой таможенный контроль отменен, представляются копии транспортных и товаросопроводительных документов с отметками российского таможенного органа, производившего таможенное оформление указанного вывоза товаров).

Обратите внимание – мы привели общий перечень документов для ситуации, когда организация экспортирует подакцизные товары, не являющиеся нефтепродуктами, самостоятельно и получает выручку непосредственно от покупателя. На практике возможны различные частные ситуации, порядок действий в которых также прописан в п

7 ст. 198 НК РФ. В частности, в случае, если экспорт осуществляется через посредника, необходимо по первому пункту представлять посреднический договор или его копию, контракт или копию контракта между данным посредником и зарубежным контрагентом, а по второму пункту – платежные документы и выписку банка (их копии), которые подтверждают поступление выручки на счет посредника. Или если, например, выручка от экспорта поступила не от иностранного покупателя, с которым заключен контракт, а от третьего лица, то помимо платежных документов и выписки банка дополнительно представляются договоры поручения по оплате товаров между иностранным лицом и организацией, осуществившей платеж. А если валютная выручка не поступила на валютный счет организации, но это произошло в соответствии с порядком, предусмотренным валютным законодательством РФ, организация-экспортер должна представить в налоговые органы документы (их копии), подтверждающие право на незачисление валютной выручки на территорию РФ. Также в п. 7 ст. 198 НК РФ особо прописан порядок оформления документов при экспорте подакцизных товаров, изготовленных из давальческого сырья, а также при вывозе нефтепродуктов трубопроводным и морским транспортом.

В соответствии с п. 8 ст. 198 НК РФ в случае, если организация не может представить вышеуказанные документы или представляет их в неполном объеме, она обязана уплатить акциз с данной сделки в порядке, установленном в отношении операций с подакцизными товарами на территории РФ.

Правда, если впоследствии организация сможет предоставить в налоговые органы документы (их копии), обосновывающие освобождение от налогообложения, уплаченные суммы акциза подлежат возмещению налогоплательщику в порядке и на условиях, которые предусмотрены ст. 203 НК РФ.

Право на отказ

С 2018 года обложение налогом на добавленную стоимость при экспорте по 0% стало не обязанностью, а правом плательщиков. Они получили возможность официально не применять льготу на экспортируемые товары. Отказ возможен по всем экспортным сделкам в комплексе при условии подачи в налоговую службу заявления в срок не позднее 1-го числа квартала, с которого налогоплательщик планирует рассчитываться по НДС по обычным правилам.

ВАЖНО!

Общий срок отказа — не менее чем на год. Плательщикам это необходимо, если они хотят принимать налог к вычету, выставленный по ставкам 20% или 10% теми поставщиками, которые, имея право на нулевую ставку, не хотят ее подтверждать, выделяя в результате в счетах-фактурах обычный налог. Для применения этой льготы фирме придется собирать документы для подтверждения 0 ставки при экспорте и предоставлять их в ФНС.

В прошлые периоды налоговики обращали пристальное внимание на тех, кто регулярно «забывает» собрать нужные документы. Организации хитрили, старались купить документы по НДС, проводили часть экспортных операций по обычной ставке 10% или 20% (18% до 2020 г.), но что-то оформляли под 0%

Теперь прибегать к таким сложностям не нужно.

Поддержка экспорта государствами

Как говорилось выше, каждая из стран пытается увеличить объём товаров, отправляемых на экспорт. Для этого иногда используется торговый протекционизм, что обеспечивает государственным отраслям ряд преимуществ. Например, это тарифы, повышающие цены на импорт. Кроме этого, государство предоставляет субсидии некоторым отраслям, чтобы в те, свою очередь, смогли снизить стоимость товаров.

При этом, как только происходит падение цены, предприятия из других отраслей сделают то же самое. В результате это спровоцирует снижение общей торговли. Считается, что это один из провокаторов Великой депрессии. После того, как субсидии и тарифы снизят торговлю, страны начнут подписывать торговые соглашения. Это повлияет на увеличение экспорта через сокращение торгового протекционизма.

Когда-то всемирная торговая организация сделала всё возможное для того, чтобы заключить договора между всеми странами, которые отправляют товар на экспорт. Операция была практически успешно завершена, но через некоторое время Соединенные Штаты и ЕС не приняли субсидии фермерам.

В современном мире, многие государства рассчитывают только на региональные или двусторонние торговые соглашения. Также страны нередко идут на снижение стоимости национальной валюты. Считаются, что это повлечет за собой увеличение экспорта за счет снижения цен. Это осуществляется через снижение процентных ставок, выпуска валюты или покупки иностранной валюты для повышения её стоимости.

Государственное регулирование: пошлины или налоги?

Вопрос в высшей степени актуальный, в особенности для финансовых отделов и бухгалтеров в организациях, имеющих дело с такого рода услугами. Кто должен контролировать растущий объем международного сервисного обслуживания в России? Таможенная служба? Налоговый комитет?

Регулятор есть. Это федеральный закон N 164-ФЗ «Об основах государственного регулирования внешнеторговой деятельности» от 08.12.2003.

Перед регуляторами внешней торговли в любой стране стоят две связанные, но противоположные по содержанию задачи. Первым делом отечественные производители должны быть защищены от импорта конкурирующих товаров или услуг из других государств

Второе, не менее важное, дело – это поддержка отечественного экспорта, расширение рыночных перспектив для российских продуктов

Что уж говорить, вводить запреты, ограничения и лимиты легче, чем повышать конкурентоспособность российского экспорта. Подавляющая часть внешнеторговых регуляторов связана с защитой внутреннего рынка от зарубежных конкурентов. Это обычная ситуация во многих странах, в том числе в РФ.

Закон «Об основах государственного регулирования внешнеторговой деятельности» не избежал доминирования «импортных» и «товарных» глав. Услугам в законе посвящена шестая глава под названием «Государственное регулирование внешнеторговой деятельности в области внешней торговли услугами». Три статьи, составляющие главу, описывают правила предоставления услуг, национальный режим и меры, необходимые для защиты интересов производителей отечественного сервиса.