Как проверить, застрахован ли вклад?

Некоторые банковские организации поступают недобросовестно по отношению к клиенту. Так, например, создается бухгалтерия с «двойным дном», в результате чего при наступлении финансового краха на бумаге останется информация, что вкладчик вовсе не вносил свои деньги в банк.

Чтобы предупредить подобные риски, следуйте инструкции:

- Держите при себе и оригинал депозитного договора, и все квитанции о выплатах от банка;

- Не будет лишним проверить информацию о своем депозите на официальном сайте банка. Если информация присутствует, сделайте скриншот;

- Сразу же после подписания договора позвоните в колл-центр и осведомитесь у оператора о состоянии вашего вклада. Сотрудник должен без каких-либо затруднений найти ваш вклад и сообщить о нем достоверную информацию;

- Как минимум раз в квартал берите в банке выписку о наличии вклада. В этих документах должны быть указаны реквизиты банка и состояние депозита.

Вся эта документация — спасение, если дело дойдет до суда. Именно поэтому мы рекомендуем на всякий случай увеличить безопасность собственных денежных средств. Можно, конечно, и не предпринимать эти меры, но тогда на всякий случай лучше обращаться в крупные проверенные организации вроде Сбербанка.

Список банков, включенных в ССВ, представлен здесь.

Как получить депозит через фонд страхования вкладов?

В ст. 8 Федерального закона прописаны случаи, при которых можно говорить о страховке.

Это отзыв банком России лицензии у финансовой организации, в которой у человека расположен депозит.

Также страховая ситуация возникает при введении в конкретной организации ЦБ России моратория на выплаты денег кредиторам организации, которыми есть и вкладчики.

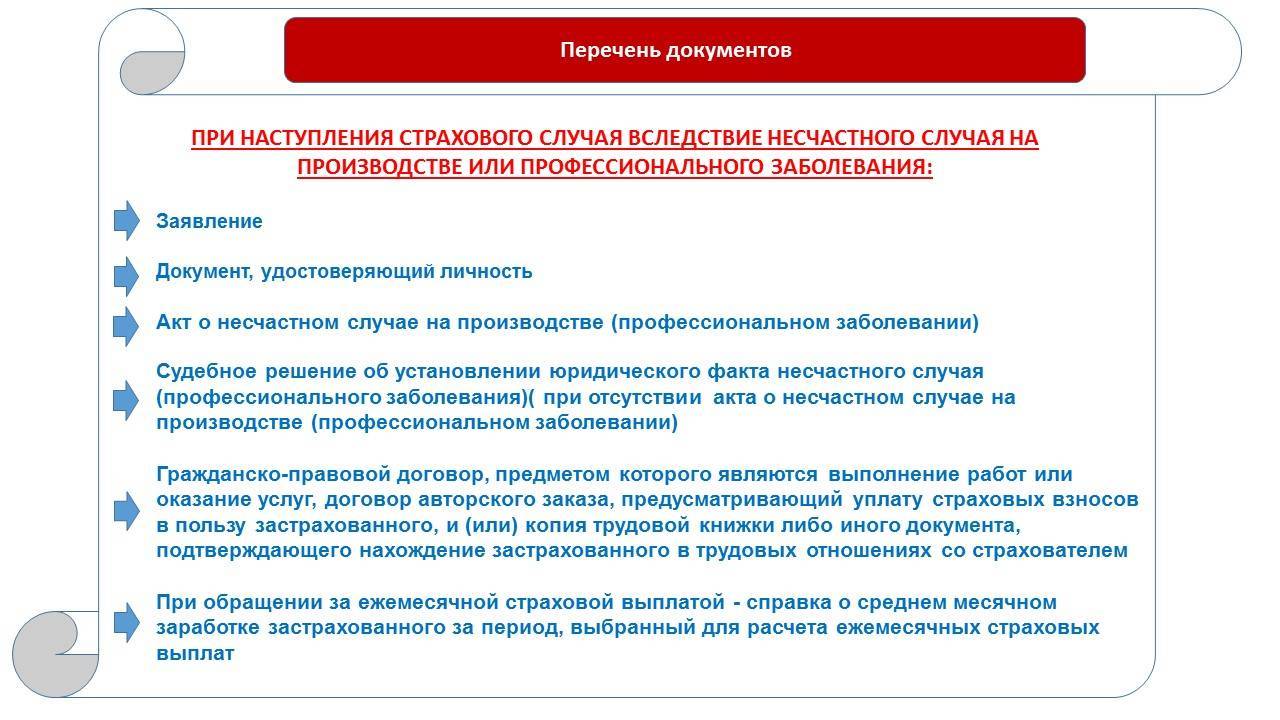

Конечно, необходимо предоставить бумаги, которые засвидетельствуют данные клиента и присутствие у него вложения в конкретной организации (паспорт и соглашение). Дальше фонд анализирует вопрос о назначении клиенту возмещения и оплачивает его через нужный банк.

При наступлении страховой ситуации клиент должен прописать заявление по назначенной форме, предназначенное для Агентства страховых компенсаций.

В бумаге нужно указать

:

- паспортные данные клиента;

- реквизиты банка;

- ИНН;

- телефон заявителя;

- время заполнения.

Пример и правильную форму заявления можно найти на сайте АСВ. Там есть подробная информация о порядке получения вложений, телефон горячей линии и новости, которые касаются страхования. Также здесь можно увидеть состояние вашего заявления.

Оплата может быть одержана до конца процесса банкротства финансовой организации – при введении моратория, получить деньги можно после его конца.

Бумаги, которые должен предоставить наследник:

- паспорт;

- бумага, которая свидетельствует о праве на наследство;

- нотариально заверенная доверенность.

Документы можно принести лично или отправить по почте.

Страхование денежных средств, полученных в качестве возмещения ущерба.

Право на получение страхового возмещения в повышенном размере в отношении денежных средств, полученных в качестве возмещения ущерба, причиненного жизни, здоровью или личному имуществу, социальных выплат, пособий, компенсационных и иных выплат возникает у вкладчика – физического лица, если страховой случай наступил в течение трех месяцев с даты зачисления таких денежных средств на счет вкладчика – физического лица в безналичном порядке.

К указанным денежным средствам относятся:

страховые выплаты по договору обязательного имущественного страхования;

страховые выплаты по договору обязательного личного страхования;

денежные средства, выплаченные в качестве пособия, компенсационных и иных выплат, размер и порядок осуществления которых установлены законодательством РФ, локальными нормативными актами, коллективным договором, трудовым договором, служебным контрактом, контрактом о прохождении военной службы, в случае прекращения трудового договора, увольнения со службы, прекращения полномочий в пределах минимального размера соответствующих выплат, установленного законодательством РФ;

денежные средства в виде доходов, на которые не может быть обращено взыскание в соответствии с требованиями законодательства РФ об исполнительном производстве.

Для подтверждения своих прав вкладчик должен дополнительно представить договор соответствующего вида страхования (при наличии), а также документы, подтверждающие факты заключения договора страхования (уплату страховой премии) и выплаты страхового возмещения по такому договору (при наличии).

Порядок возмещения при наступлении страхового случая

Порядок возмещения, формирования выплаты и ее получения установлен ст. 12 ФЗ № 177-ФЗ. Все начинается с действий самой АСВ: агентство должно в течение недели с момента получения реестра от застрахованного банка разместить в издании Вестник Банка России объявление с указанием точного места и времени, где граждане смогут подать заявление на получение компенсации. Кроме того, АСВ обязано в течение месяца отправить каждому застрахованному вкладчику отдельное сообщение о возможности получения возврата.

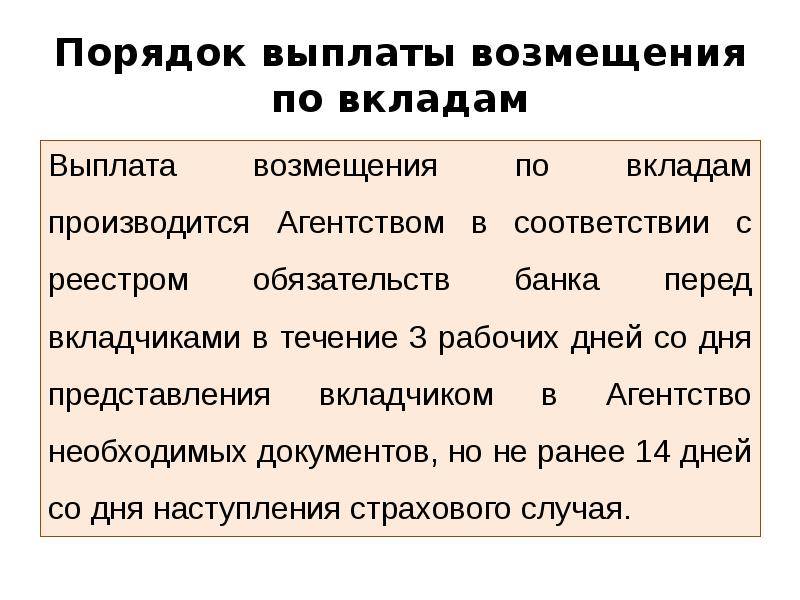

Сроки возмещения

Подать заявление можно либо до окончания действия моратория, либо до полного завершения ликвидации банка в случае аннулирования лицензии. Практика показывает, что на полную ликвидацию организации чаще всего уходит от года до трех лет.

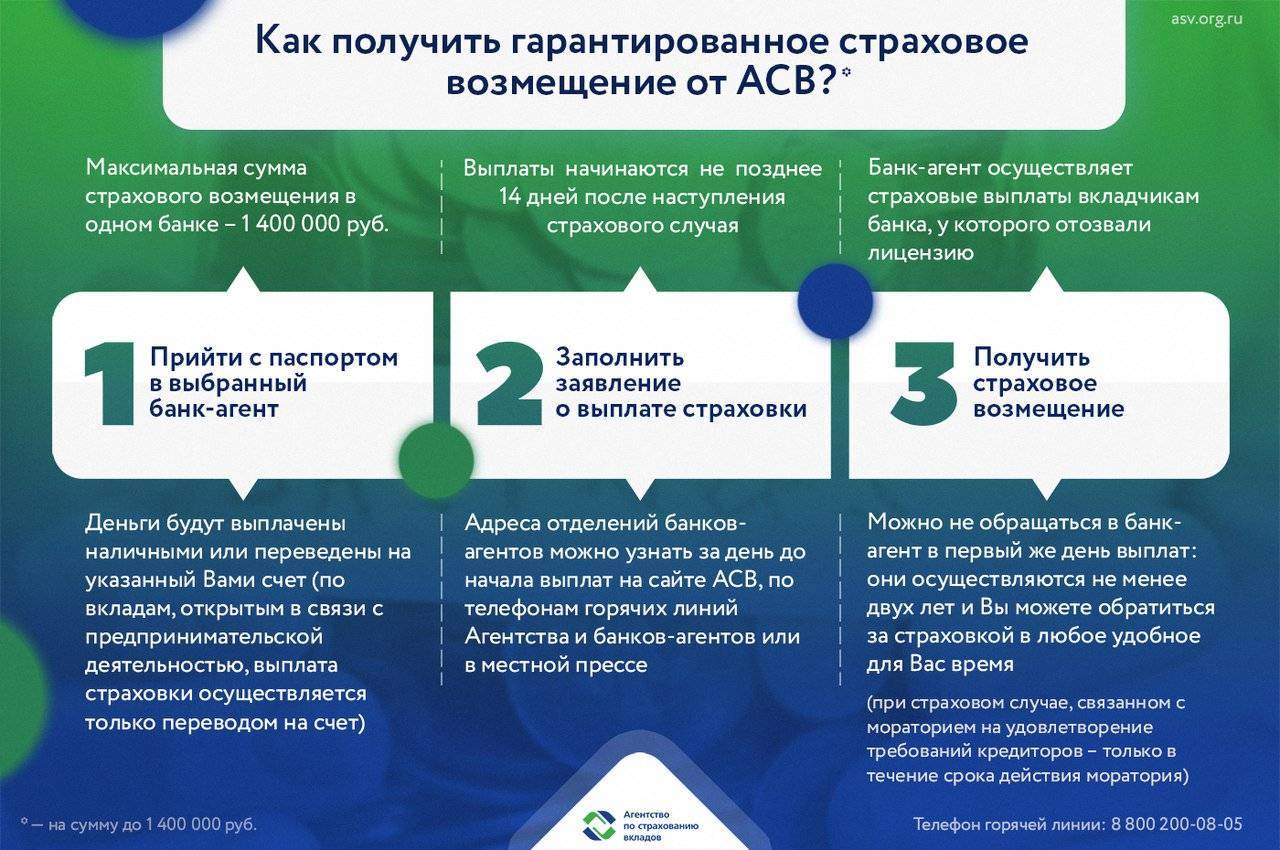

Что же касается сроков выплат, то согласованная с клиентом сумма переводится ему в течение 3 рабочих дней со дня представления вкладчиком в АСВ всех требуемых документов. При этом выплата не может быть произведена в срок меньше 14-ти дней с момента возникновения страхового случая.

Где и как можно получить деньги?

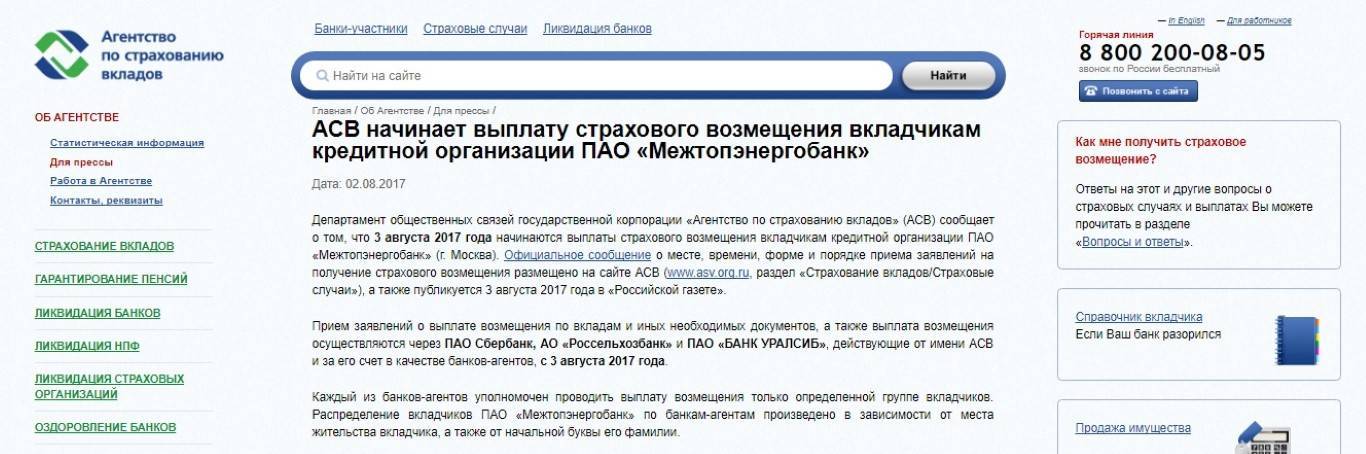

В информационном сообщении, публикуемом в «Вестнике Банка России», АСВ в обязательном порядке указывает свои банки-агенты или банки-партнеры, через которых и будут производиться выплаты. Соответственно, обращаться нужно в отделения указанных банков.

С собой нужно принести только паспорт, но документация о вкладе отнюдь не будет лишней — в случае возникновения споров эти бумаги можно будет сразу приложить к заявлению о несогласии. В отделении банка-агента гражданин получит выписку из реестра с указанием вклада и его состояния, бумаги со встречными требованиями и страховую документацию, в которой сразу же будет прописана сумма возмещения.

Если клиент согласен с условиями, ему нужно подписать ряд документов, и в тот же день он получит страховую выплату. Если же клиент не согласен с условиями, ему необходимо составить мотивированное заявление о несогласии. К нему прикладываются документы, подтверждающие позицию заявителя, после чего пакет бумаг передается сотрудникам банка-агента.

Деньги можно получить удобным клиенту способом: наличными в кассе банка либо безналичными на любой счет, открытый на имя вкладчика.

Застрахованные и незастрахованные средства

Подлежат возмещения деньги на:

- срочных вкладах и счетах до востребования;

- текущих и карточных счетах;

- пенсионных, зарплатных, стипендиальных и социальных счетах (включая ситуации, когда расчеты осуществляются с использованием карт);

- номинальных, опекунских и попечительских счетах;

- вкладах и счетах частных предпринимателей, целью открытия которых было осуществление коммерческой деятельности;

- счетах частных лиц, открытых для проведения сделок с недвижимым имуществом.

Все проценты, которые были зачислены клиенту до страхового события, также подлежат выплате.

Не страхуются средства:

- на вкладах на предъявителя;

- в сберегательных сертификатах;

- вложенные в обезличенные металлические счета;

- во вкладах, оформленных вне России;

- признанные электронными деньгами;

- на адвокатских, нотариальных и иных счетах, если таковые были открыты для ведения профессиональной деятельности;

- на номинальных счетах (за исключением опекунских и попечительских).

Важно, что не подлежат компенсации средства, вложенные в любого рода инвестиции в управляющих, брокерских или страховых компаниях (паевые фонды, страхование жизни, доверительное управление, индивидуальные инвестиционные счета и прочее), а также на счетах потребительских кооперативов и микрофинансовых компаний. Все перечисленные организации не входят в систему страхования

Полезные советы для гарантии получения компенсации

Основные советы клиентам банков:

открывая счет, убедитесь, что выбранный Вами банк реализует программу ССВ (на сайте АСВ). Если банка нет в реестре ССВ, то ему не стоит доверять свои денежные средства;

внимательно и серьезно относитесь к подписанию договора с банком при оформлении банковского счета. Проверяйте правильность указания личных данных (ФИО, данных паспорта, адреса проживания). При их изменении обязательно сразу же уведомляйте об этом банк;

убедитесь, что Ваш вклад может быть компенсирован;

учтите, что страхуется вклад и получаемые проценты по вкладу. Если по договору, проценты начислялись ежемесячно, то будет выплачен первоначальный взнос и процент за время размещения вклада;

обращайтесь за страховой компенсацией в установленные сроки;

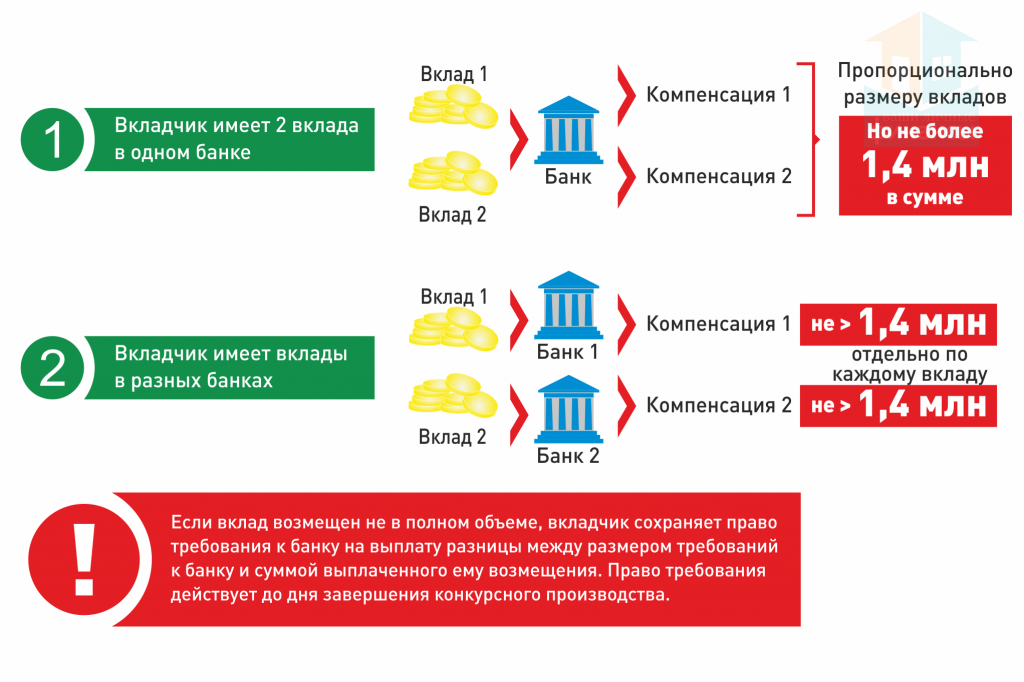

сохраняйте деньги ни в одном банке. При наличии даже разных счетов в одном банке, выплата проводится только в пределах суммы для страхования;

учтите что при наличии счета и банковских (кроме кредитных) карт того же банка, возмещается вся сумма средств (она не должна превышать установленную сумму выплат). При этом учитывается, что банковские карты – обычные счета;

при наличии кредита в банке, может поступить предложение досрочно погасить задолженность на более льготных условиях, например, под более сниженную процентную ставку. Необходимо воздержаться от использования заманчивого предложения – деньги могут пропасть. Если Вы все же внесете очередной платеж по долгу, обязательно сохраните чек, который подтвердит финансовую операцию;

при получении не полного возмещения по вкладу от Агентства, вкладчик, в соответствии с действующим законодательством, сохраняет за собой право требовать от банка выплаты ему оставшейся невыплаченной части вклада

Выплата может быть произведена после реализации имущества банка в порядке очередности.

важно не только знать свои законные права, но и вовремя отслеживать статус банка..

Наступление страхового случая

Чтобы процесс получения компенсации был максимально комфортным, важно понимать процесс проведения выплаты средств

Как организована выплата

Процедура компенсации денежных средств определяется решением Правления АСВ. После факта страхового события информация о нем публикуется на веб портале Агентства и в прессе. С момента отзыва лицензии или принятия моратория финансовая организация не может осуществлять операции, обязанности по работе с клиентами возлагаются на банки-агенты.

Агентство страхования вкладов организовывает конкурс среди банков на право осуществить выплату. Если выбирается несколько кредитных организаций, то вкладчики распределяются между ними по спискам (например, по алфавиту или месту жительства).

Агентством определяется день начала уплаты компенсаций (не ранее, чем через 14 дней после факта страхового случая). С указанной даты возможно обращение в банк-агент за возмещением.

Как оформить страховую компенсацию

Процесс получения выплаты следующий:

- вкладчик обращается в банк-агент с паспортом (если приходит не сам клиент, а его представитель, то обязательно наличие оригинала банковской или нотариальной доверенности, в которой будет прописана возможность закрывать вклады и распоряжаться средствами на счетах);

- специалист банка проверяет наличие данных об обратившемся в предоставленном АСВ реестре;

- если вкладчик успешно найден, то ему на ознакомление предлагается выписка из реестра с указание открытых счетов и суммы компенсации;

- клиент выбирает способ получения средств — в кассе банка или переводом в другую кредитную организацию (индивидуальные предприниматели получать компенсацию могут только безналичным способом);

- при несогласии с заявленной суммой вкладчик оформляет обращение, по возможности, подтверждая свои аргументы документами (договора, выписки по счетам, кассовые ордера и прочими) — составленное заявление будет отправлено в банк, который в течение 10 дней с даты получения обязан отчитаться перед АСВ о правомерности требований.

Если сумма на счетах клиента превышает страховую, то возможность забрать остатки появится только после ликвидации банковского учреждения. Для включения себя в список кредиторов вкладчику необходимо поставить отметки в соответствующем разделе заявления о выплате компенсации и передать его специалисту банка-агента. Если страховым событием был мораторий, то остатки средств могут быть получены после его окончания (если Центробанком не решено отозвать лицензию у кредитной организации или применить иные ограничения деятельности).

Если возможности посетить представительство банка-агента лично нет, то можно направить в адрес АСВ заявление с просьбой перечислить средства по желаемым реквизитам. Сумма возмещения в таком случае должна быть более 3 000 рублей, а подпись клиента заверена нотариально.

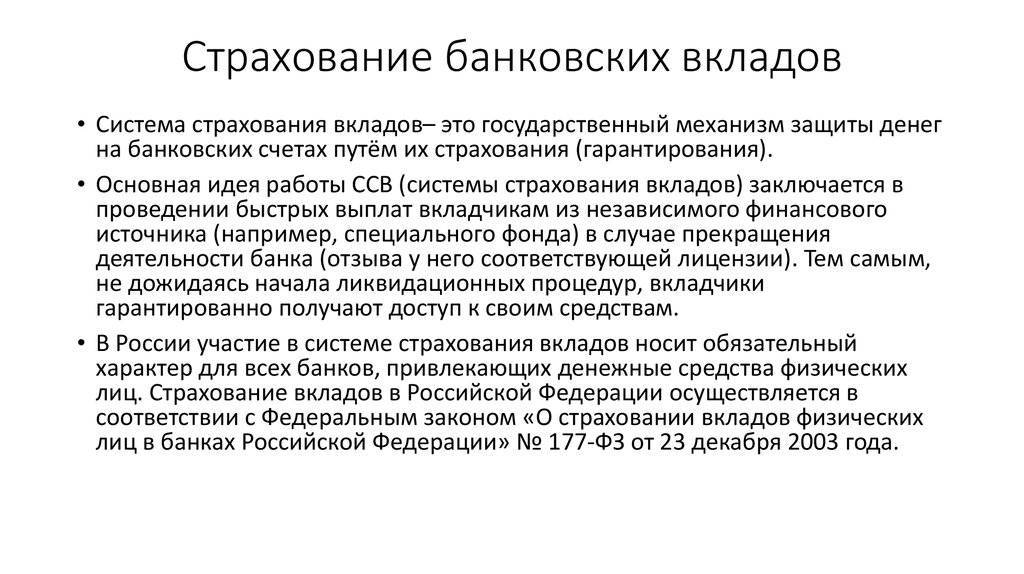

Суть системы страхования вкладов

Система страхования вкладов (ССВ) была создана с целью обезопасить депозиты от непредвиденных случаев, независящих от воли вкладчика. Принцип здесь такой же, как и в случае с обычными страховыми компаниями:

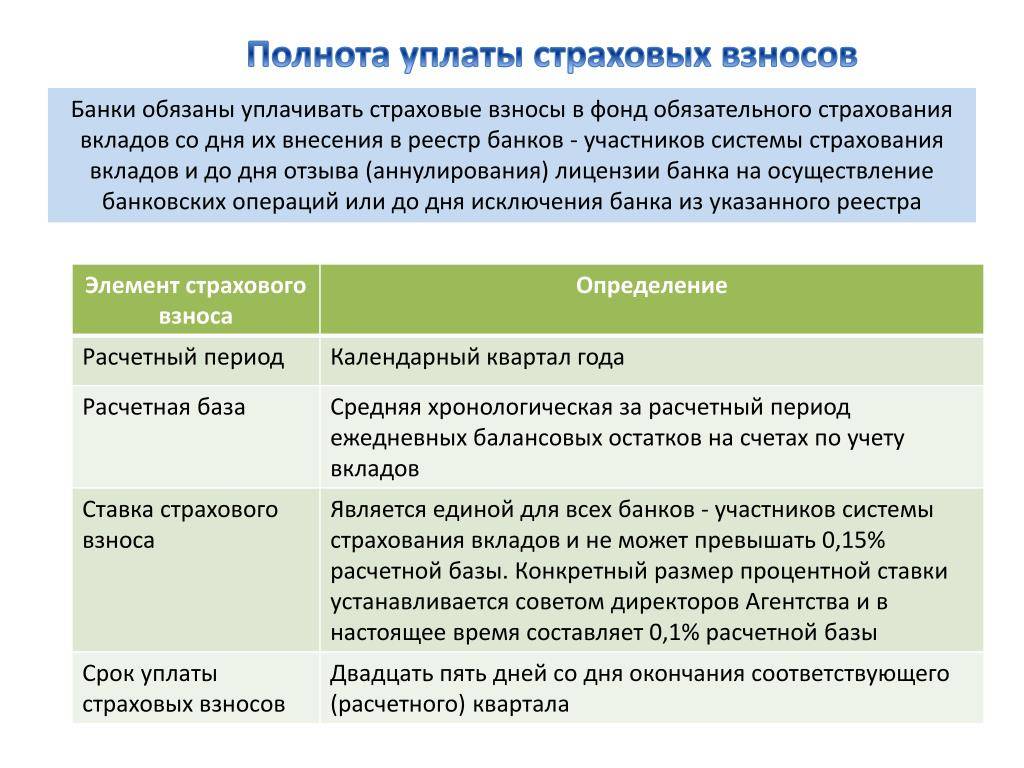

- Участники системы производят отчисления, они же страховые взносы;

- Если наступает страховой случай, фонд переводит определенную — не выше установленного законом порога — сумму в качестве компенсации;

- Эта выплата либо полностью возместит денежные средства, утраченные из-за форс-мажора, либо же возместит только часть вклада. Параметр главным образом зависит от величины депозита: если превысить установленный лимит, при наступлении страхового случая только сам вкладчик и банк будут ответственны за потерю суммы сверх порога.

Что еще более любопытно, сам клиент не должен подключаться к системе страхования вкладов физических лиц в банках РФ. За него это делает банковская организация. Соответственно, уплачиваемые банком страховые взносы априори учитываются в ценовой политике компании: как правило, у банков, подключенных к системе, чуть более высокие цены на услуги.

Все, что нужно вкладчику, чтобы присоединиться к системе страхования — это подписать стандартный депозитный договор в нужном банке. Все остальное участие в цепочке страхования принимает на себя банк: он раз в квартал высылает агентству по страхованию вкладов (АСВ) 0,1% от суммы депозита. В обмен же на такой вклад распространяется действие полиса. К ССВ подключаются как коммерческие, так и государственные банковские организации.

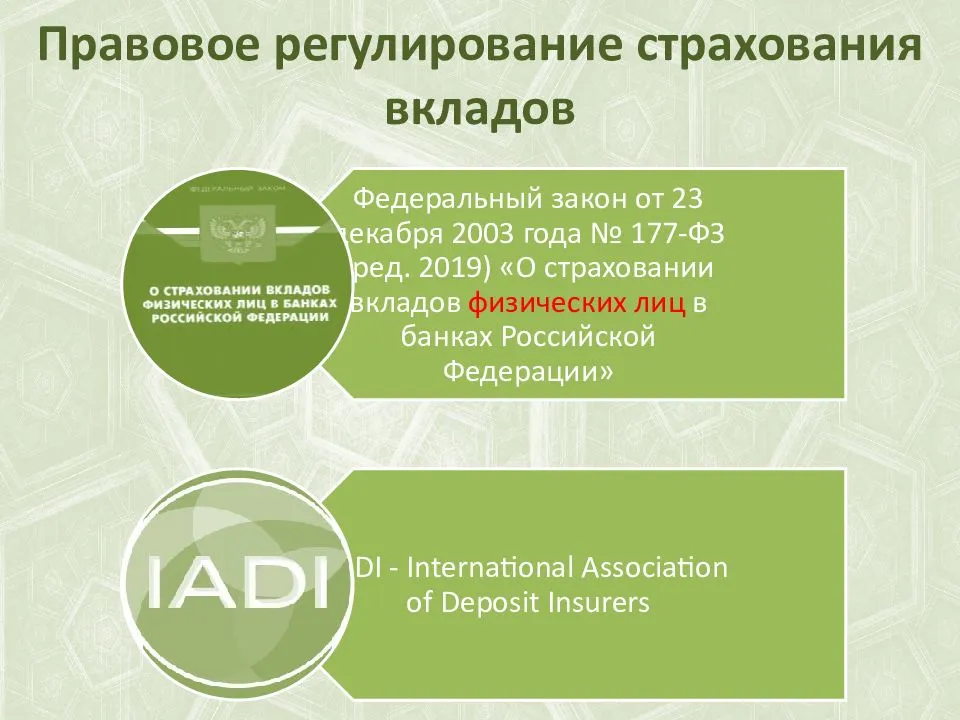

Историческая справка: идея всеобщего страхования депозитов была сформулирована правительством еще в 2004 году. Тогда же инициатива была реализована посредством закона о страховании вкладов №177-ФЗ.

Нужно заметить, что ССВ не только прижилась к экономике Российской Федерации, но и повлияла на нее самым позитивным образом. Граждане, знающие о возможном возврате средств «в случае чего», куда охотнее соглашаются инвестировать деньги. Особенно сильно эта инициатива повлияла на настроение граждан, родившихся до 1980-го года: дефолт 1998-го года, заморозка вкладов и колоссальная девальвация рубля привели к тому, что доверие к финансовой структуре и государству в частности было подорвано. ФЗ №177 это доверие успешно восстанавливает.

Не подлежат страхованию

Система страхования не включает в себя:

- Сберегательные банковские сертификаты на предъявителя. Именные сертификаты застрахованы.

- Обезличенные металлические счета (ОМС).

- Денежные средства, переданные банкам в доверительное управление.

- Вклады в филиалах российских банков, находящихся за границей.

- Электронные денежные средства.

- Профессиональные счета адвокатов и нотариусов.

На официальном сайте Агентства по страхованию вкладов на удивление очень подробно и понятно расписано, что делать, если банк обанкротится. Процедура возмещения своих денег очень простая и быстрая.

Как только вы узнали, что у банка отозвана лицензия Банка России на осуществление банковских операций, то есть наступил страховой случай, нужно зайти на сайт Агентства — www.asv.org.ru и найти там всю необходимую информацию о получении денег.

После наступления страхового случая АСВ выжидает 14 дней и по их истечении начинает производить выплаты на основании заявления вкладчика и паспорта. В течение трех дней страховка должна быть выплачена гражданину. Иногда Агентство прибегает к помощи банку-агенту, и тогда вкладчик обращается сразу к нему.

Система страхования вкладов в нашей стране работает четко и быстро, главное не паниковать и всю необходимую информацию о выплатах выяснять у Агентства по страхованию вкладов.

Сколько банков участвует в фонде?

Участие банков в фонде обязательно! По данным службы статистики взносы в фонд платят 862 банка. Это практически все финансовые учреждения, действующие на территории государства.

Список банков фонда гарантирования вкладов можно найти на сайтах Центробанка РФ и фонда. Прежде чем относить деньги в банк, нужно проверить, входит ли выбранное учреждение в перечень членов фонда. Лучше обезопасить себя! Задача каждого государства — заботиться о благосостоянии своих граждан. Работа фонда гарантирования направлена именно на это. В случае ликвидации банка его вкладчики уверены в том, что вложенные средства вернутся, то есть у людей не будет финансовых потерь.

МОРАТОРИЙ

1. В каком случае в банке вводится мораторий?

Мораторий (запрет) на удовлетворение требований

кредиторов банка может вводиться Банком России в том случае, когда банк в

связи с недостаточностью денежных средств на его корреспондентских

счетах допускает просрочку исполнения денежных требований кредиторов и

(или) уплаты обязательных платежей. Данная мера воздействия,

закрепленная статьей 189.38 Федерального закона от 26.10.2002 № 127-ФЗ

«О несостоятельности (банкротстве)», может применяться Банком России при

назначении в банк временной администрации и приостановлении полномочий

его исполнительных органов. Мораторий признается страховым случаем в

соответствии со ст. 8 Федерального закона № 177-ФЗ «О страховании

вкладов физических лиц в банках Российской Федерации».

2. На какой срок вводится мораторий?

По общему правилу мораторий может быть введен Банком России на срок, не превышающий три месяца.

Вместе с тем в период деятельности временной администрации по управлению

кредитной организацией действие моратория может быть продлено Банком

России на срок до трех месяцев, но не более срока действия временной

администрации по управлению кредитной организацией.

3. Всегда ли мораторий означает начало ликвидации банка?

Не обязательно. Основная цель введения моратория

– это поиск вариантов восстановления платежеспособности банка или

альтернативного (вне процедур банкротства) урегулирования требований его

кредиторов, для чего необходима временная «заморозка» всех расчетов по

основным обязательствам банка (за исключением текущих). Соответственно,

действие моратория может завершиться «удачно»: например, введением в

отношении банка процедур санации (финансового оздоровления) или

передачей части обязательств и имущества банка другому банку

(приобретателю). В случае «неудачи» мораторий завершается отзывом у

кредитной организации лицензии на совершение банковских операций с

последующим введением в ее отношении процедур конкурсного производства

(принудительной ликвидации).

4. Может ли клиент банка пользоваться своими денежными средствами в период моратория?

В период

действия моратория клиенты банка – юридические и физические лица не

могут воспользоваться теми денежными средствами, которые размещены в

банке на их счетах. С другой стороны, введение

моратория означает страховой случай, и застрахованные вкладчики могут

обратиться за получением страхового возмещения по остаткам вкладов, которое

можно получить оперативно.

Что касается новых денежных средств,

зачисленных в период действия моратория на счета вкладчиков банка («текущих»

поступлений, например, заработной платы на счета физических лиц, оплаты

товаров/услуг на счета юридических лиц), ими вкладчики банка могут

распорядиться – снять, перечислить на другой счет и пр.

5. Если в условиях действия моратория

у банка отзывается лицензия, наступает ли второй страховой случай? По

каким курсам пересчитываются валютные вклады при таком отзыве лицензии?

7. Начисляются ли проценты по вкладам в период действия моратория? Как их можно получить?

В течение срока действия моратория не

начисляются предусмотренные договором проценты по вкладу (счету). Вместо

них предусмотрены мораторные проценты, которые, в случае, если в

отношении банка начнутся ликвидационные процедуры, не будут отражаться в

реестре требований кредиторов и будут выплачиваться после

удовлетворения в полном объеме требований кредиторов соответствующей

очереди при наличии достаточного количества денежных средств в

конкурсной массе. Порядок начисления мораторных процентов установлен

статьей 189.38 Федерального закона «О несостоятельности (банкротстве)».

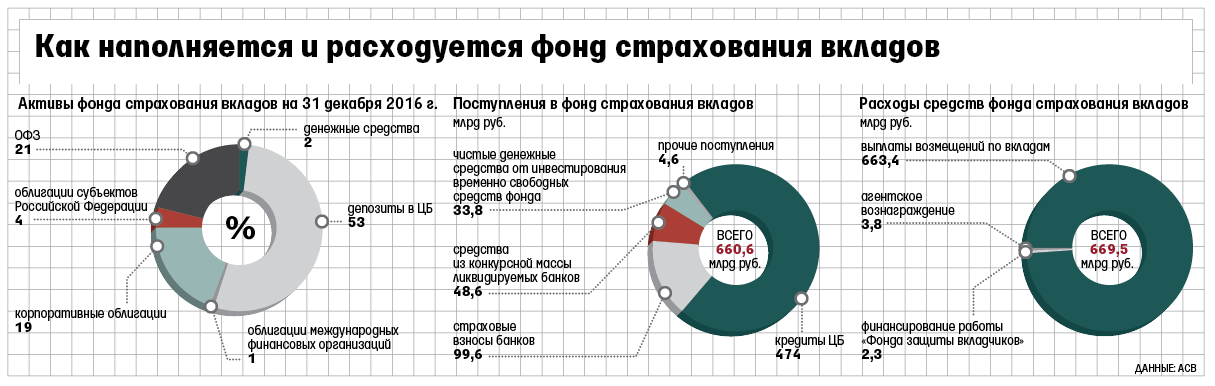

Формирование страхового фонда

Основными источниками формирования фонда для выплаты застрахованных вкладов являются:

- имущественный взнос государства (7,9 млрд рублей);

- обязательные ежеквартальные страховые взносы банков (единые для всех банков), пени за просроченные платежи.

Ставка страховых взносов устанавливается Советом руководителей Агентства:

доходы, полученные за счет инвестирования средств фонда.

Средства фонда страхования могут вкладываться:

- в ценные государственные бумаги, как РФ, так и отдельных субъектов РФ;

- в ценные бумаги Банка России;

- в облигации и акции российских и заграничных эмитентов;

- в акции, доли инвестиционных фондов;

- в ценные государственные бумаги развитых экономически государств.

Зачем нужна система страхования вкладов?

Инициатором создания такой системы всегда выступает государство. Страхование депозитов работает как на просторах российских регионов, так и в других государствах.

Страхование преследует несколько важных целей:

- поддерживает стабильность финансовой системы;

- уменьшает риски, связанные с денежными операциями;

- минимизирует вероятность углубления экономических кризисов;

- уменьшает панические настроения среди клиентов банковских учреждений;

- сохраняет конфиденцию населения к банковским институтам.

Законодательные аспекты

Российская система вкладов физических лиц страхования основана на нормах закона одноименного закона. Фундаментом для членства в системе является открытие депозита.

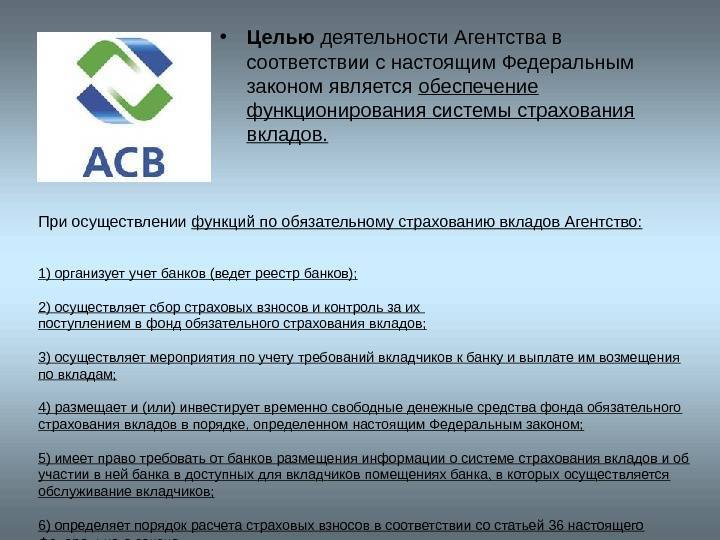

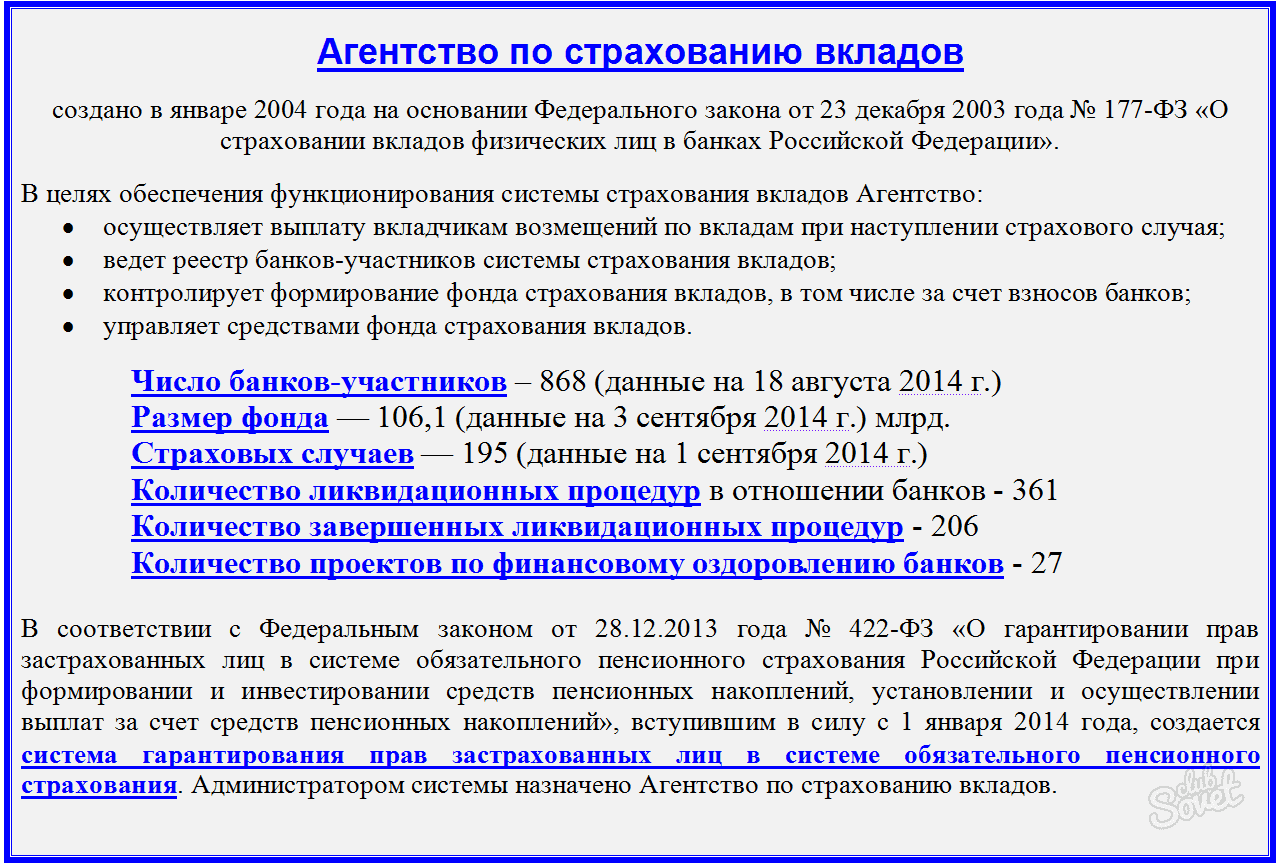

Законом не предусмотрено оформление дополнительной документации для страхователя. Менеджмент системы страхования осуществляет Агентство по страхованию вкладов, которое организует деятельность финансовых учреждений в сфере защиты интересов вкладчиков. Агентство является крупной корпорацией, контроль над деятельностью которой осуществляет государство.

Страхование банковских вкладов физических лиц является частью государственной политики, направленной на синхронизацию механизма оказания банковских услуг и протекции граждан от финансовых убытков, появляющихся в результате использования пассивных банковских инструментов.

Объекты страхования

Основным объектом страхования являются персональные вклады граждан, включая зарплатные карты и именные сберегательные сертификаты.

Финансовая компенсация не выплачивается в отношении :

- финансовых активов, участвующих в банковской программе доверительного управления;

- вкладов, которые открыты в филиалах финансовых организаций, расположенных в других государствах

- денежных ресурсов, размещаемых на металлических счетах;

- денежных переводов, реализуемых без открытия специального счета;

- счетов ИП, используемых в ходе хозяйственной деятельности;

- электронной наличности.

Страховые случаи

Страховое возмещение возникает в нескольких случаях, установленных законодательными нормами:

- отзыв лицензирующих документов у банка, инициированный регулятором в связи с сложным финансовым положением или наличием проблемных направлений деятельности;

- введение процедуры приостановления погашения обязательств перед кредиторами финансовой организации.

Порядок совершения выплат

Денежные выплаты по банковским вкладам физических лиц, страхование которых осуществлялось по стандартному принципу, происходят в течение 2 недель. Отчетной точкой является дата наступления события, которое расценивается как страховой случай. При этом вкладчику необходимо посетить Агентство с заявлением о совершении страховых выплат в отношении вкладов. Срок рассмотрения документации в агентстве составляет не более 3 суток.

Получить деньги можно в офисах Агентства или в уполномоченных финансовых учреждения, перечень которых можно узнать в АСВ. Сумма и схема предоставления финансовых средств определяется в персональном порядке с учетом количества вкладчиков банка и суммы депозитов.

Претендовать на выплаты может вкладчик, а также его наследники. Единственным условием является вступление в наследство на момент лишения финансовой организацией разрешительной документации или наступления иного страхового случая.

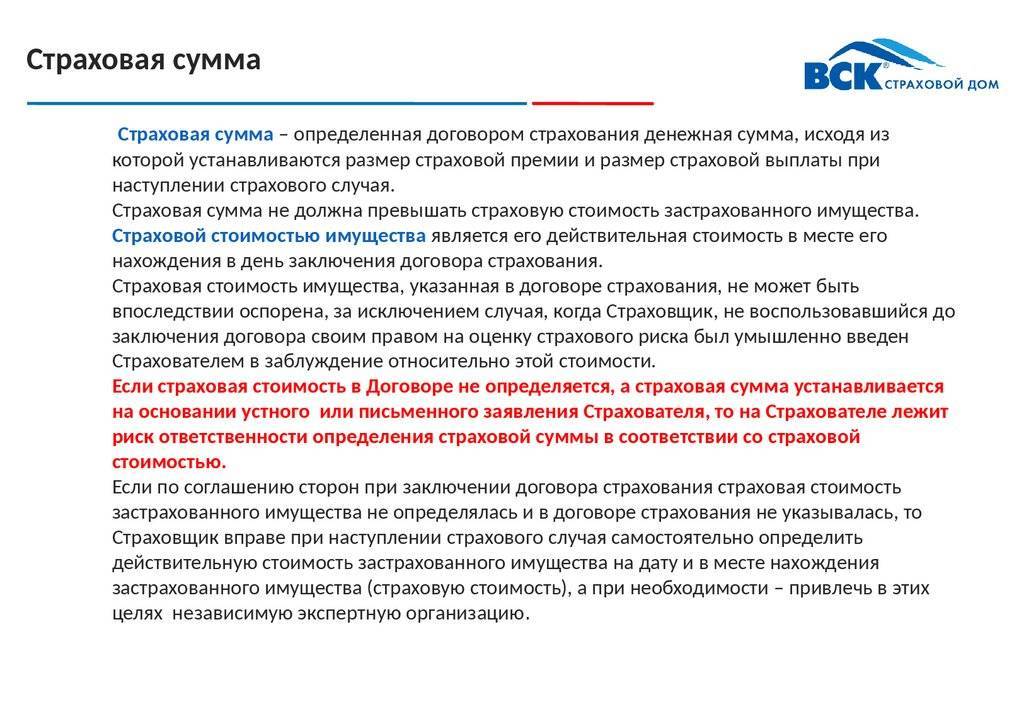

Максимальная сумма возмещения

Обязательное страхование вкладов физических лиц предусматривает 100 процентное денежное возмещение, в ситуации, когда размер депозита составляет менее 700 тысяч рублей. Если сумма открытого счета, превышает установленное значение, вопросы выплаты денежного возмещения решаются в индивидуальном порядке.

Система страхования не предполагает интеграции вкладов, открытых в различных финансовых учреждениях. Они рассматриваются, как автономные единицы. Если у вкладчика имеются пассивы перед банком (кредит), то сумма страхового возмещения в обязательном порядке уменьшается на остаток ссудной задолженности, зафиксированный на момент лишения банка разрешительных документов.

Список вкладчиков составляется Агентством самостоятельно. Организацией также производится расчет компенсации, положенной каждому вкладчику. О начале совершения выплат официально сообщается на интернет ресурсе агентства.