При покупке квартиры в ипотеку

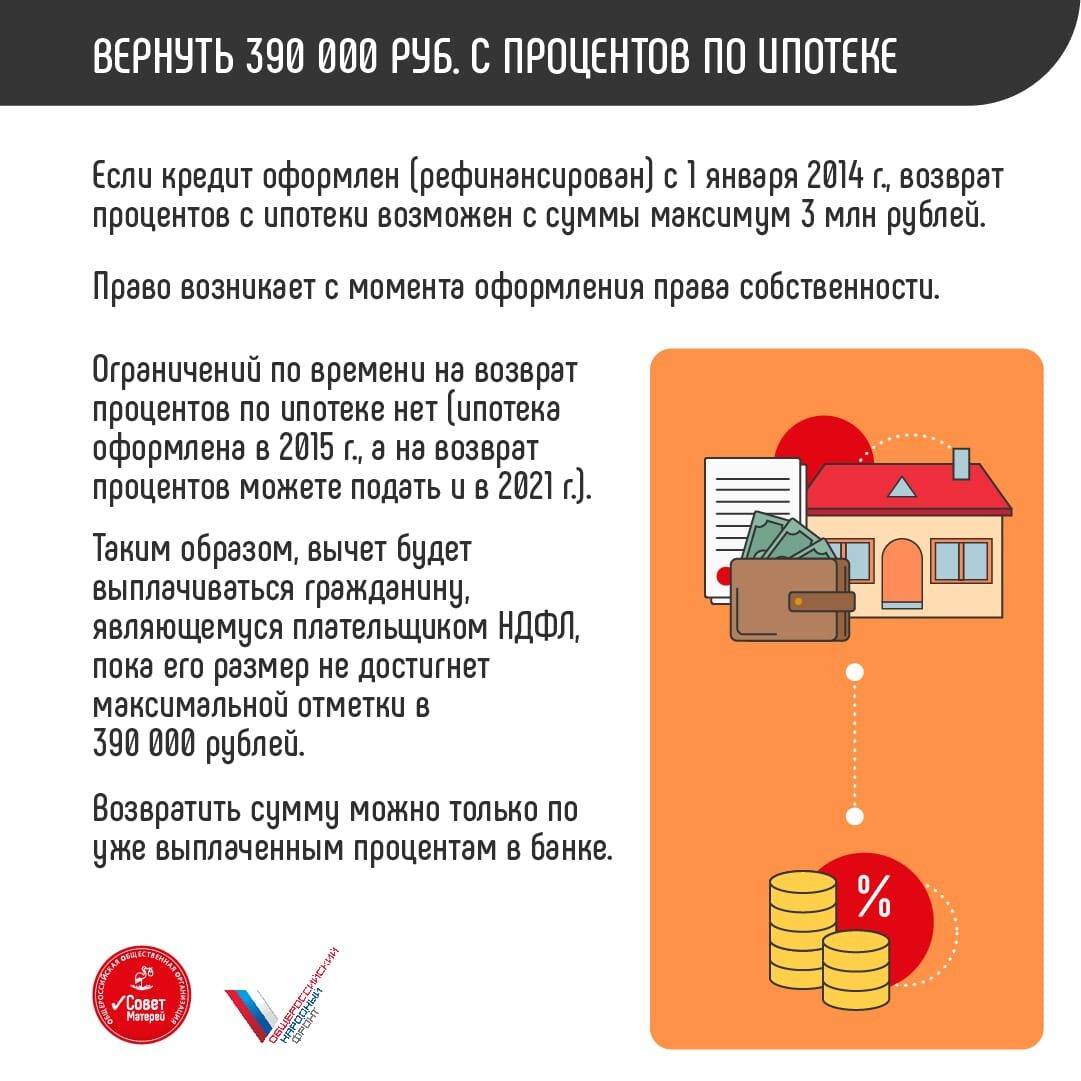

ВАЖНО !!!Сейчас большая часть недвижимости приобретается в ипотеку. Затраты покупателей весьма велики, ведь приходится оплачивать не только основной долг, но и проценты

- Возврат денег делается только за истекший год.

- Расчет делается только с учетом уже имеющихся трат из личных средств.

- Фактическое расположение жилища – на территории РФ.

- Если дом еще строится и была использована ипотека, есть возможность оформить компенсацию в ИФНС.

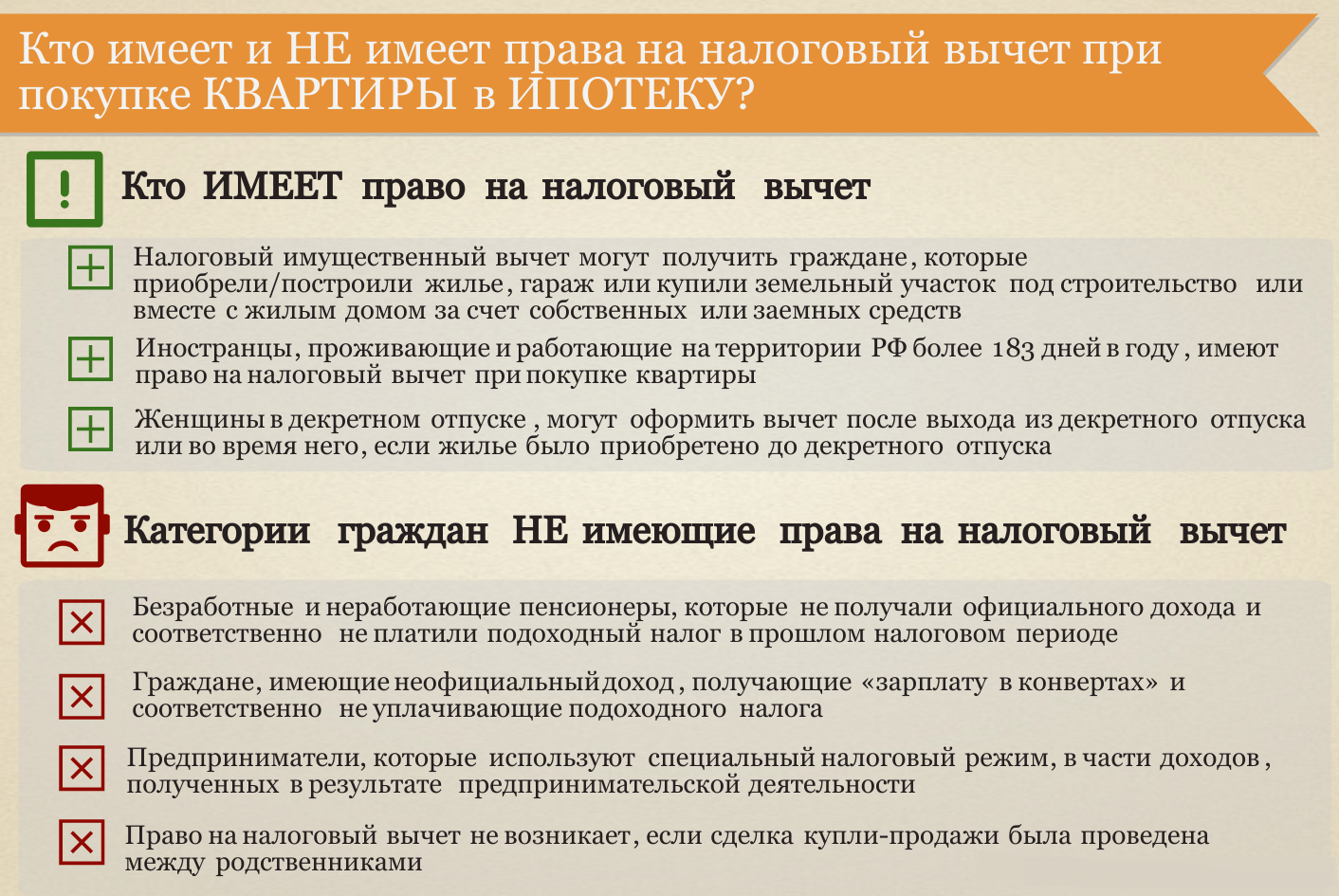

- Нельзя воспользоваться преференцией, если жилье было куплено у близкого родственника либо полностью за счет средств при участии в госпрограммах.

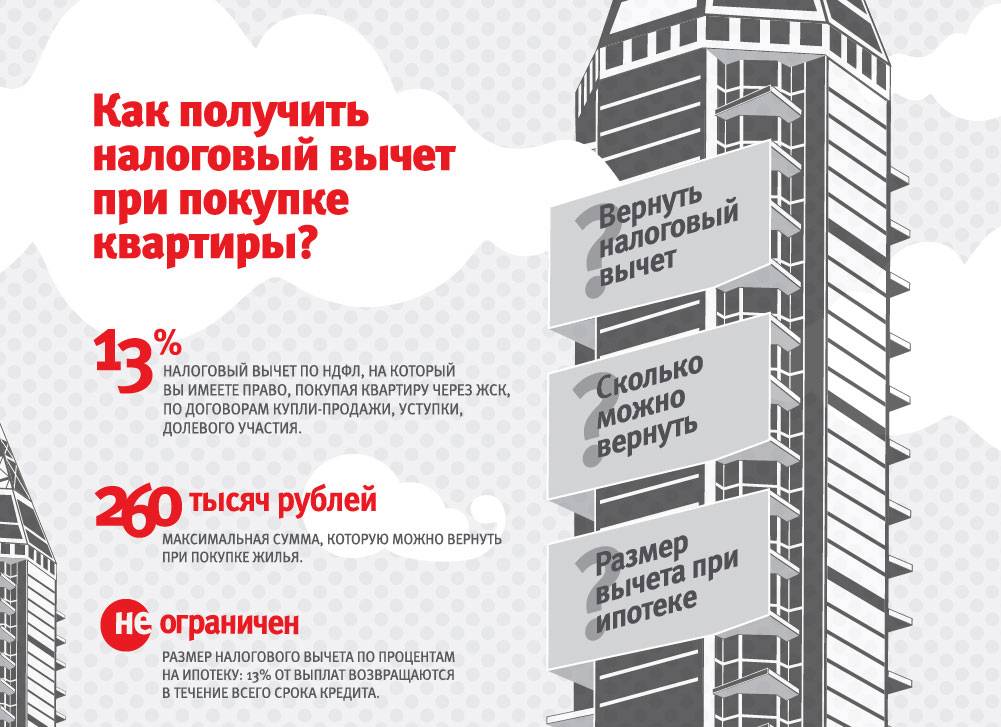

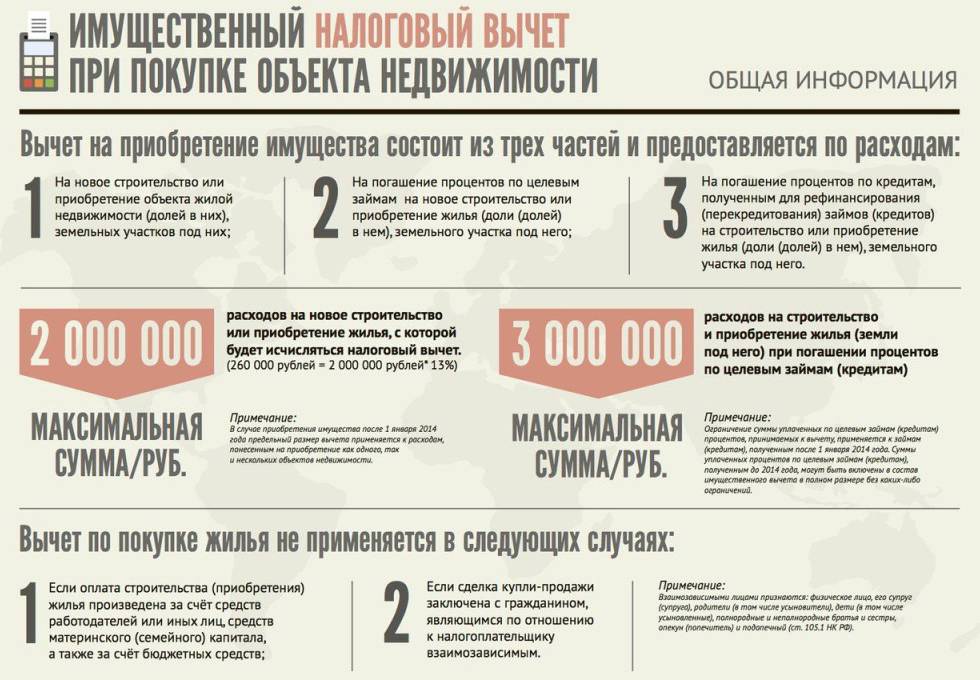

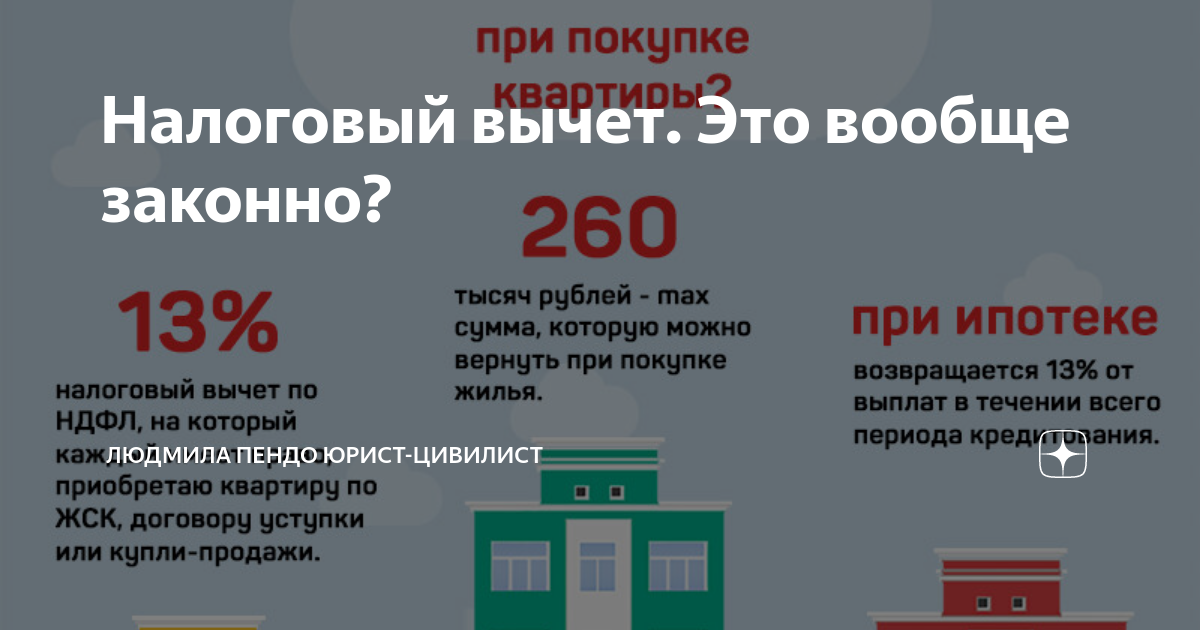

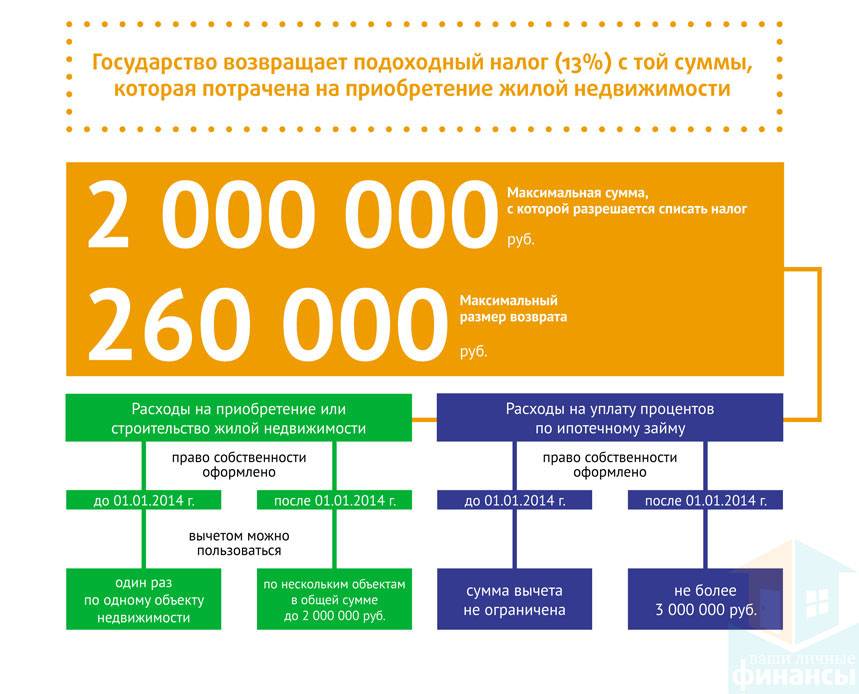

Предельный размер льготы, которую можно получить по оплате основного долга, составляет 2 млн. руб., по уплате кредитных процентов – 3 млн. руб., т.е. 260 000 и 340 000 руб. соответственно, при этом оформить получится только один из них.

Особенности оформления компенсации за ипотечное жилье отличаются от процедуры при трате собственных накопленных денег на квартиру.

Как это делается:

- Собственник квартиры или его законный представитель подает заявление в финансовое учреждение, чтобы ему выдали справку о состоянии ипотечного счета, уже понесенных расходах и остатке задолженности.

- Со справкой и остальными документами подается декларация 3-НДФЛ в ИФНС.

Законодательством срок возврата НДФЛ не регламентируется, поэтому обращаться за ним можно ежегодно до полного погашения базы в 2 000 000 руб.

Как получить вычет с Налогией

На веб-сайте Налогия Вы найдете все для того, чтобы получить вычет в любой части России. Налогия поможет не просто подготовить и подать документы, а максимизировать сумму возврата, подготовить документы правильно и сделать процесс возврата максимально простым для Вас. С Налогией вероятность того, что государство одобрит документы и их не придется переделывать, будет максимальной:

| Получить правильные документы на веб-сайте Налогия.С нами получить правильные документы для вычета (декларацию и заявление) будет быстро и просто. |

| Приложить к декларации документы по перечню. Перечень документов для вычета можно посмотреть в разделе веб-сайта «Полезное» / «Документы для вычета». |

| Подать документы и получить деньги. Подготовленные документы Вам останется подать онлайн через Налогию или отнести в инспекцию и получить деньги. |

Чтобы получить документы для вычета на нашем веб-сайте, нажмите, пожалуйста, кнопку Далее ниже.

Чтобы добавить эту страницу в избранное Вашего браузера (программы для просмотра страниц в Интернете), нажмите, пожалуйста, ссылку «В избранное» ниже. Вы также можете при помощи кнопочек справа от ссылки «Поделиться» ниже поделиться этой страницей в социальной сети. Тогда ссылка на эту страницу будет у Вас на Вашей странице в социальной сети, и Вам не придется вспоминать, как найти эту страницу.

Семьи с детьми освободят от НДФЛ при продаже квартиры

Основание: Федеральный закон от 29.11.2021 №382-ФЗ «О внесении изменений в часть вторую Налогового кодекса РФ»

В конце 2021 года принят закон, который освобождает семьи с двумя детьми от НДФЛ при продаже квартиры. Чтобы не пришлось платить налог за доходы, целью продажи недвижимости должно стать улучшение жилищных условий, то есть семья взамен приобретает квартиру большей площади.

Цель налоговой льготы – поддержать российские семьи в покупке нового более комфортного жилья. Поправка в ст.217 Налогового кодекса имеет обратную силу и распространяется на все доходы, полученные от продажи недвижимости, начиная с января 2021 года.

НДФЛ не нужно будет платить при продаже:

- квартиры;

- дома;

- комнаты;

- доли в праве собственности.

Причем, продолжительность владения недвижимостью для освобождения от налога значения не имеет. Даже если квартира была в собственности несколько месяцев, НДФЛ не начисляется. Но должны соблюдаться дополнительные условия:

- У родителей – не менее двух детей в возрасте до 18 лет (до 24 лет – при условии обучения на очной форме).

- В том же календарном году или не позднее 30 апреля следующего года родители купили другую квартиру. Например, при продаже квартиры в 2022 году новую недвижимость взамен нужно купить не позднее 30 апреля 2023 года, иначе придется заплатить налог.

- Кадастровая стоимость или площадь новой квартиры должна быть больше.

- Кадастровая стоимость продаваемой квартиры должна превышать 50 млн.руб.

- Налогоплательщикам не принадлежит на дату продажи доля более 50% в другой большей по площади недвижимости.

Напомним, что НДФЛ при продаже квартиры платят не все, а только те, кто владел недвижимостью менее положенного срока:

- Менее 5 лет, если квартира получена в собственность в рамках договора купли-продажи или долевого участия.

- Менее 3 лет – при приобретении прав собственности в рамках договора дарения, наследования или приватизации.

Более подробно о налогах при продаже квартиры в отдельном материале: Все о налогах в сделках с недвижимостью в 2021 году – простая схема расчета и уменьшения НДФЛ

При удержаниях из зарплаты учтут прожиточный минимум

Основание:

Это изменение напрямую не связано с налогообложением, но оказывает важное изменение на доходы россиян, имеющих задолженность перед банками или другими организациями. В 2022 году должникам обязаны сохранить минимальный доход в размере прожиточного минимума

Если в отношении человека открыто исполнительное производство (например, из-за долгов по кредитам или коммунальных услуг), то он может подать приставкам заявление с просьбой сохранить ему доход в размере прожиточного минимума. При наличии иждивенцев можно защитить от взыскания в счет долгов и большую сумму. Если приставы удовлетворят просьбу должника, новые правила удержаний должны учесть работодатели при выплате зарплаты.

Ограничения не затронут исполнительные листы по взысканию алиментов.

Реалии государственной поддержки

Наполнение государственного бюджета зависит от многих факторов. Основополагающими из них являются:

• хорошая динамика развития экономики;• повышение цен на нефтепродукты.

Все это является источником наполнения государственного бюджета. Это позволяет правительству распоряжаться большими финансовыми ресурсами и не урезать данную программу.

Важным звеном поддержки строительной отрасли являются государственные программы. Кризис наложил свой отпечаток на строительной индустрии, люди достаточно вяло приобретают недвижимость.

По мнению экспертов, нужно ожидать реформирование всего механизма возвращения налогового сбора

Важно учесть последние тренды развития отрасли. Ранее предлагалось использовать подобный ресурс в строительстве домов, приносящих доход

Но данную инициативу не поддержали чиновники. Правительство уже не раз намеревалось отменить программу льготной ипотеки, объясняя актуальность вопроса снижением ставки по кредитам.

Полный пакет документов необходимо подать в налоговую службу. Сотрудники проверят все данные, и причитающиеся денежные средства переведут на счет собственника квартиры. Если пакет документов передает работодатель, то из зарплаты не будет взиматься сумма налога до полного погашения компенсационной выплаты.

Вывод В конце мы решили подбить некий итог и еще раз остановиться на немаловажном моменте – способах получения компенсации. 1

Применение налогового вычета.2. Компенсация за счет работодателя

1. Применение налогового вычета.2. Компенсация за счет работодателя.

Работодатель охотно берется за это дело, поскольку никаких сложностей процедура не имеет. Наоборот, предприятие освобождается от всех видов страховых взносов.

Как рассчитать размер вычета

Важный момент: лимит в 2 млн рублей дается раз и на всю жизнь. По крайней мере такое правило действует в 2021 году. То есть нельзя купить одну квартиру за 2 млн, потом еще одну за 2 млн и с каждой получить вычет. Зато можно купить, например, долю в квартире за 600 тысяч рублей и квартиру за 1,4 млн. И с каждой сделки получить вычет. Покупать не обязательно одномоментно.

Или вы могли купить квартиру за 2 млн рублей, но вычет получили только с 1,2 млн рублей. Потом купили еще одну квартиру. У вас остался лимит на вычет с 800 тысяч рублей.

Но разом получить все 260 тысяч и/или 390 тысяч рублей в случае ипотеки, бывает не всегда возможно.

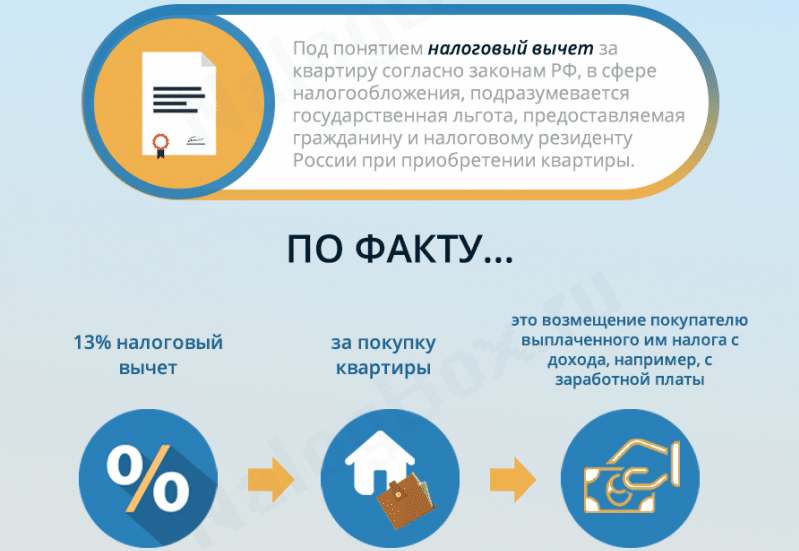

Имущественный вычет при покупке квартиры это ни что иное, как возврат от государства ваших же налогов с зарплаты. Если вы работаете официально, то с каждой получки отдаете 13% в бюджет. Попросите на работе справку 2-НДФЛ за прошлый год или скачайте ее в личном кабинете на сайте налоговой.

В справке 2-НДФЛ будет указано, сколько налогов вы перевели в бюджет за год. Например, заработали 800 тысяч рублей, 13% от этой суммы — 104 тысячи рублей. Значит ваш лимит по налоговому вычету при покупке квартиры будет составлять только 104 тысячи рублей.

260 тысяч рублей — 104 тысячи рублей = 156 тысяч рублей.

Эта сумма не сгорает. Ее можно получить в следующем году, когда вновь с зарплаты накопятся налоги.

С процентами по ипотеке так: вы можете просить с них вычет каждый год, пока не выберете всю сумму в 3 миллиона. Очень грубый пример: допустим, вы каждый год после покупки квартиры выплачиваете по миллиону рублей процентов. Соответственно вы три года можете просить налоговый вычет: с миллиона в первый год, еще с миллиона — во второй и с миллиона — в третий. Если выплаты процентов на этом не закончились, вычет уже не дадут.

Как получить имущественный вычет за предыдущие годы

В п.7 и п.8 ст.220 НК сказано, что пересчет НДФЛ разрешено проводить как в налоговой, так и прямо по месту работы. Однако работодатель вправе менять налоговую базу только в пределах текущего периода. За прошлые годы имущественный вычет предоставит только ФНС.

Общие правила:

- Идти в налоговую можно только после того, как закончился год, по доходам которого вы хотите отчитаться.

- Как уже упоминалось, одновременно разрешается подать декларации только за 3 последних периода.

- Для возврата налога вы вправе подать декларацию в течение года без ограничения.

Важно!

Обратиться за вычетом позволено даже спустя годы после оформления права собственности. Правило распространяется и на уплату процентов по жилищному кредиту.

Пример 3

Особые случаи при оформлении налогового вычета

Право на вычет нельзя передать родственникам. Когда человек покупает квартиру кому-то из родственников, то права на возврат части средств он не получит. Недвижимость следует оформлять на себя.

Нельзя вернуть деньги, если оплата была произведена за деньги материнского капитала.

Если жилплощадь покупают и оформляют на ребенка до 18 лет, то родители, которые оплачивают эту покупку, могут оформить имущественный вычет. Если жилье покупалось двумя людьми в браке, то оформить налоговый вычет могут оба партнера.

Налоговый вычет пенсионерам отличается особыми правилами. Если гражданин ушел на пенсию и стал собственником недвижимости в тот же год, то он может подать заявку на вычет за 3 прошедших года, поскольку ранее он был налогоплательщиком. Через 3 года после приобретения жилья право на получение возврата части налога аннулируется. Такое право имеют только пенсионеры. Что касается работающих пенсионеров, которые на момент покупки платят НДФЛ, то они на свое усмотрение могут вернуть налог за прошлый период до приобретения недвижимости.

Правительство упростило процедуру возврата налога при покупке квартиры в 2022 году. Налоговый вычет будут возмещать по заявлению, без подачи декларации. Сроки возврата налога при покупке квартиры сократили втрое.

- Налог на имущество физических лиц в 2022 году

- Налог с продажи квартиры в 2022 (менее 3 лет)

- Земельный налог 2022 для физических лиц: как рассчитать, сроки

- Индексация социальной пенсии в 2022 году

- Транспортный налог в 2022 году

Упрощенная процедура подачи заявления

На сайте госуслуг в личном кабинете нужно написать заявление на вычет. От грамотного заполнения всех граф зависит скорость оформления. Заявление формируется автоматически. Для выплаты потребуются указать банковские реквизиты личного счета.

Налоговая инспекция самостоятельно обрабатывает заявления. Проверяет все правоустанавливающие документы, налог на доход физических лиц, подаваемый работодателем.

По новым правилам проверка документов не должна превышать 30 дней. В течение двух недель после окончания проверки деньги поступят на счет заявителя.

Заявление о возврате денег от покупки квартиры можно оформлять по месту работы. В этом случае со следующих заработков новый налог взиматься не будет. Если оформлять вычет через многофункциональный центр или сайт госуслуг, деньги поступают целенаправленно на счет.

За какие год (ы) можно подавать документы на вычет в налоговую инспекцию

При покупке недвижимости по договору долевого участия (договору инвестирования) право на имущественный вычет появляется с того момента, когда оформлен акт приема-передачи квартиры. Документы на вычет можно подавать, начиная, с того года, в котором оформлен акт приема-передачи квартиры при наличии доходов, с которых удержан налог на доходы.

Пример 1. Вы заключили договор долевого участия (инвестирования) в 2012 году, в 2015 году у Вас оформлен акт приема-передачи квартиры. Соответственно, право на имущественный вычет появилось в 2015 году и первую декларацию по оформлению имущественного вычета Вы можете подать за 2015 год в 2016 году.

Пример 2. Вы заключили договор долевого участия (инвестирования) в 2012 году, в 2013 году у Вас оформлен акт приема-передачи квартиры. Соответственно, право на имущественный вычет появилось в 2013 году и первую декларацию по оформлению имущественного вычета Вы можете подать за 2013 год. Если Вы по каким-то причинам не подавали декларацию за 2013 год, то сейчас (в 2016 году) Вы можете подать декларации и вернуть налог за 2013 год, а также при необходимости за 2014 и 2015 годы. Налоговые инспекции в 2016 году примет у Вас декларации за три последних года — за 2013, 2014 и 2015 годы. Потому что налоги можно возвращать только за три последних года.

При покупке недвижимости по договору купли-продажи право на имущественный вычет появляется с того момента, когда оформлено свидетельство о регистрации права собственности. Документы на вычет можно подавать, начиная с того года, в котором оформлено свидетельство о регистрации права собственности при наличии доходов, с которых удержан налог на доходы.

Пример 1. Вы купили недвижимость по договору купли-продажи в 2013 году, в 2013 году у Вас оформлено свидетельство о регистрации права собственности. Соответственно, право на имущественный вычет появилось в 2013 году и первую декларацию по оформлению имущественного вычета Вы можете подать за 2013 год. Если Вы по каким-то причинам не подавали документы на имущественный вычет и не возвращали налог за 2013 год, то в 2016 году Вы можете подать документы на вычет в налоговую инспекцию и вернуть налог за 2013 год. В случае остатка по имущественному вычету, переходящего на следующий налоговый период, Вы можете заполнить декларации и вернуть налоги за 2014 и 2015 годы, соответственно. Налоговые инспекции в 2016 году примут у Вас декларации за 2013, 2014, 2015 годы. Потому что налоги можно возвращать только за три последних года.

Пример 2. Вы купили недвижимость по договору купли-продажи в 2015 году, в 2015 году у Вас оформлено свидетельство о регистрации права собственности. Соответственно, право на имущественный вычет появилось в 2015 году и первую декларацию по оформлению имущественного вычета Вы можете подать за 2015 год в 2016 году.

Как получить максимальный вычет быстро и просто?

Проще всего быстро подготовить правильные документы на максимальный возврат и подать эти документы с Налогией. С Налогией инспекция одобрит документы и их не придется переделывать. Вы получите правильные документы и консультацию эксперта. А потом сможете выбрать — отнести документы в инспекцию самому или подать онлайн.

Кому полагается имущественный вычет?

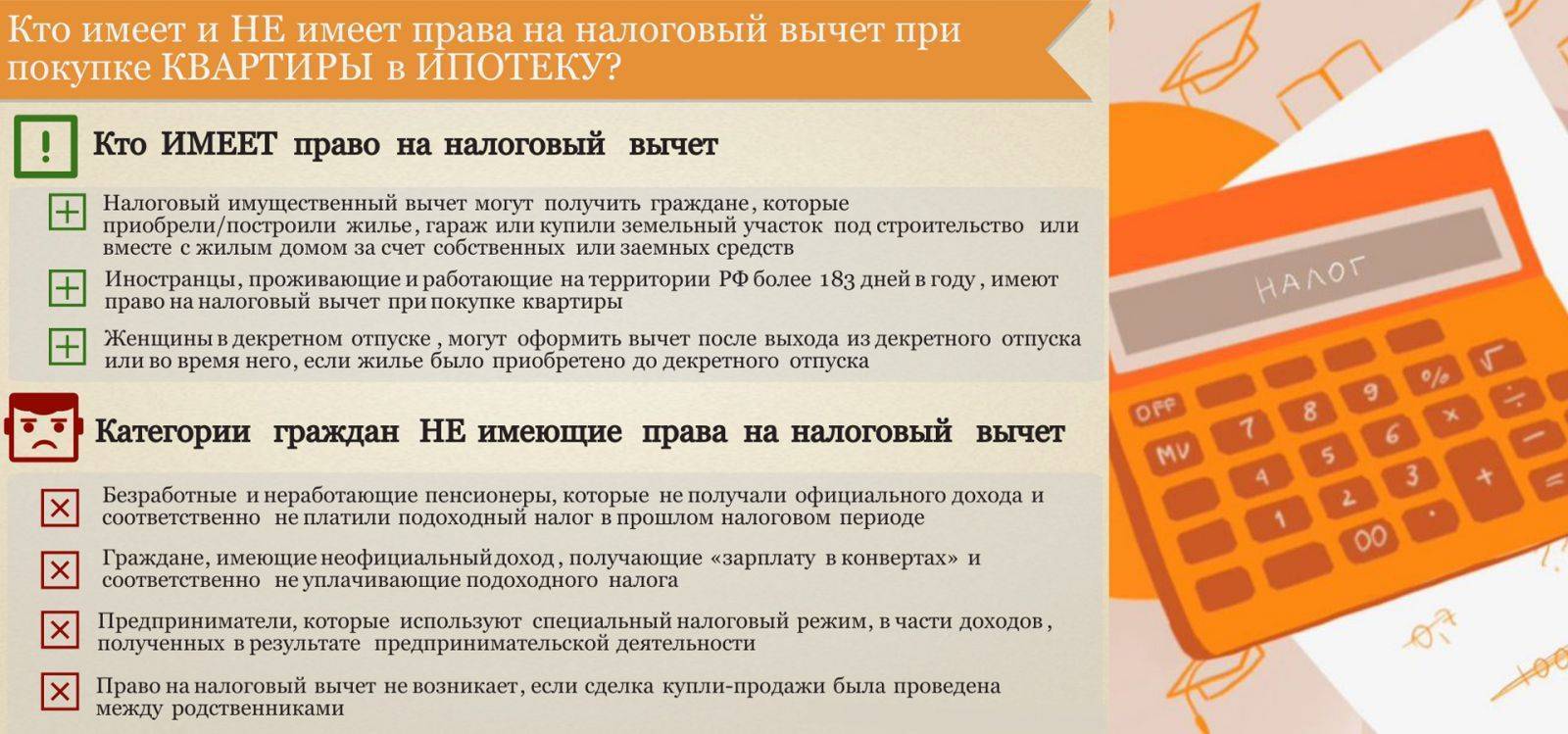

Согласно ст. 220 НК РФ, использовать свое право на вычет могут совершеннолетние лица, с доходов которых каждый месяц взимается налог в размере 13%. Сюда относятся трудоустроенные лица, учредители ООО и предприниматели.

Также получить льготу могут нетрудоустроенные граждане при условии, что от их имени в течение последних трех лет уплачивался подоходный налог. Например, при сдаче жилплощади в аренду, при этом общая сумма налоговых перечислений не должна быть менее размера вычета, который планируется оформить.

В целом, налоговая привилегия предоставляется в нескольких случаях:

- При приобретении квартиры (как за собственные деньги, так и в ипотеку). Исключение сделка с близкими родственниками: во избежание мошеннических действий законодательством установлен запрет на оформление вычета в данном случае.

- Если гражданин решает строить собственный дом самостоятельно или с помощью подрядной организации.

- При желании отремонтировать жилье.

- Если была взята ипотека, можно компенсировать часть процентов по ней.

Не получится оформить вычет, если он уже был получен ранее и квартира приобретена до 01.01.2017, а также при исчерпании лимита (2 млн. руб.).

Начнет действовать новый спортивный вычет

Основания: ст.219 Налогового кодекса

С 2022 года россияне, которые посещают фитнес-клубы, бассейны и спортивные секции, смогут воспользоваться новым налоговым вычетом на спорт. Государство начнет компенсировать часть затрат на оплату физкультурно-оздоровительных организаций.

Максимальная сумма расходов в рамках спортивного вычета 120 тысяч рублей в год. Размер вычета — до 15,6 тысячи рублей (120 000 *13%).

Для оформления спортивного налогового вычета требуется одновременной соблюдение 5 условий:

- Спортивная секция оплачена из личных средств. Если абонемент в фитнес-клуб предоставил работодатель или секция – бесплатная, то вычет не положен.

- Получатели вычета – налоговые резиденты (то есть жили в России не менее 183 дней в году).

- Они получают зарплату или имели иные доходы, которые облагаются по ставке 13% НДФЛ.

- Оплаченные спортивные услуги входят в перечень, утвержденный Правительством.

- Организация или ИП, оказывающие физкультурно-оздоровительные услуги, включены в список Минспорта.

Подробнее о порядке предоставления налогового вычета — в отдельном материале: Сколько можно сэкономить благодаря налоговому вычету за спорт и как его получить

Как оформить налоговый вычет?

С 2021 года налоговый вычет оформляется в упрощённом порядке. Справки, квитанции и прочие подтверждающие документы не понадобятся. Необходимо лишь заполнить заявление на возврат налога в личном кабинете ФНС, указав реквизиты счёта. Форму заявления можно . Чтобы вернуть налог, нужно заявить конкретную сумму вычета. Её считает налогоплательщик, а потом проверяет налоговая инспекция.

Документы, справки — всё это для оформления вычета не потребуется. Налоговая получит необходимую информацию из банка, через который проводилась покупка. При этом банк взаимодействует с ФНС сам. Поэтому перед покупкой квартиры уточните в кредитной организации насчёт возможности упрощённой процедуры вычета.

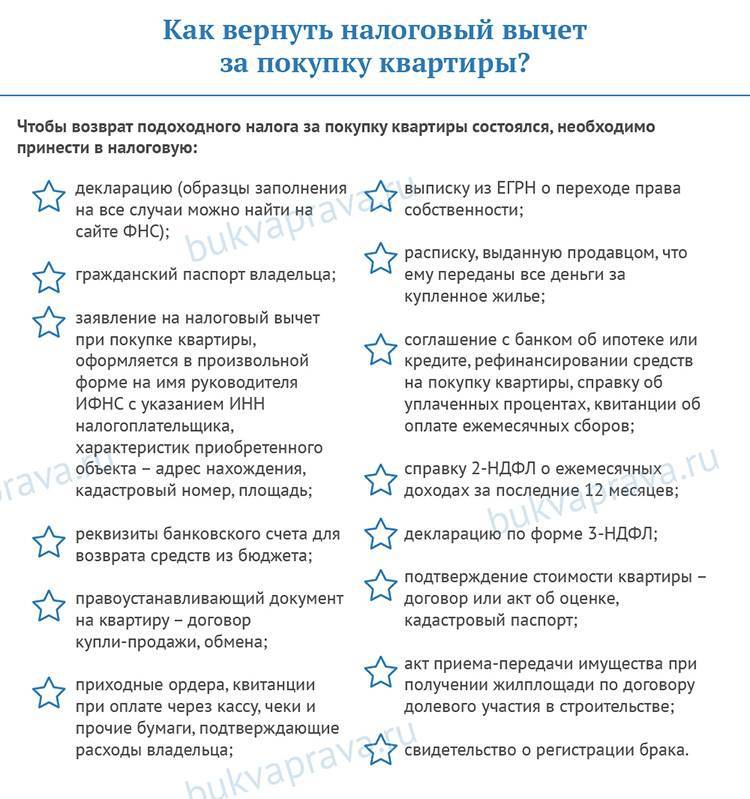

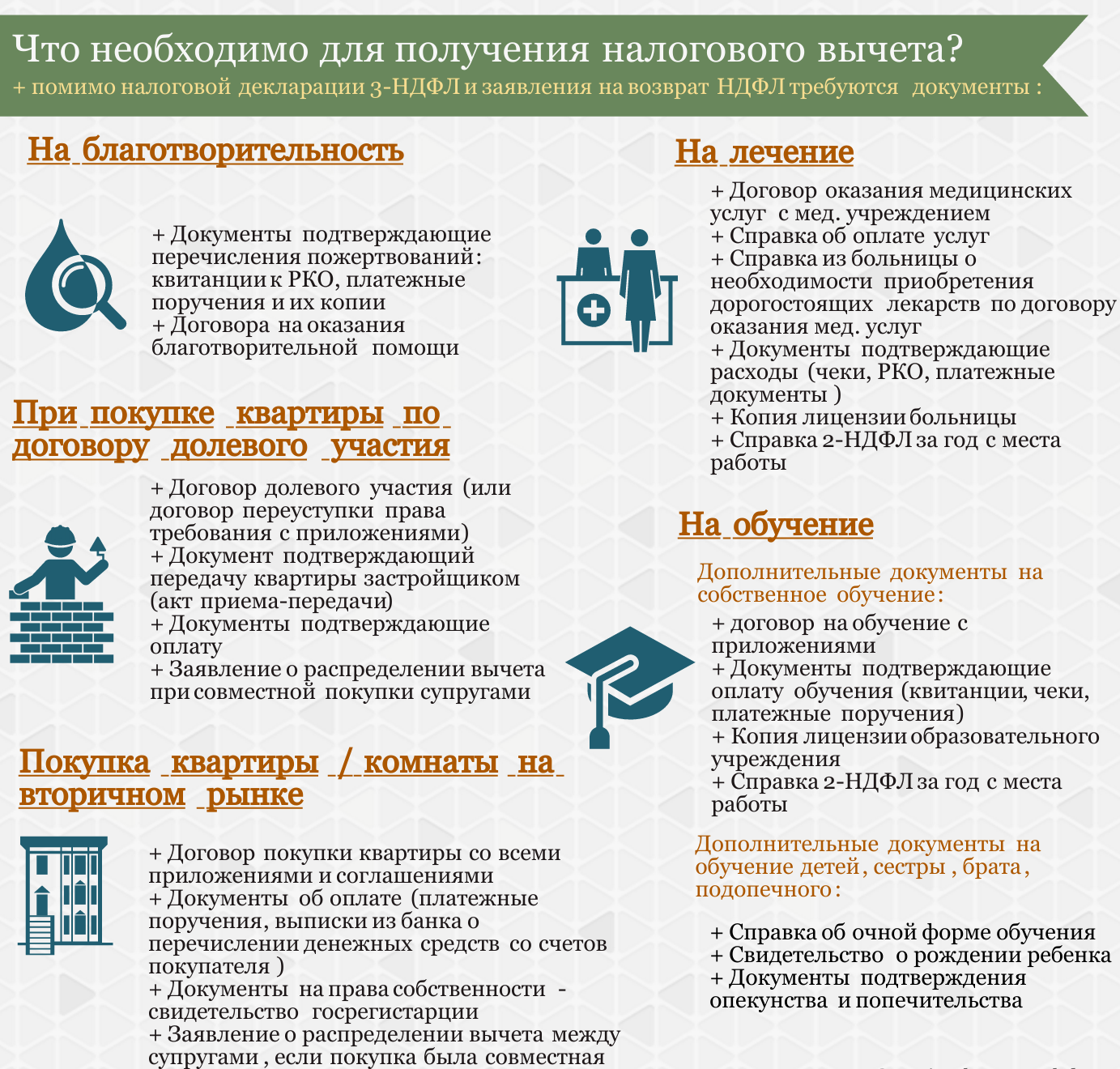

Важно! Новые упрощённые правила действуют только для тех граждан, которые приобрели жилье с 1 января 2020 года. Если квартира куплена ранее, придётся собрать полный пакет документов.. Какие документы потребуются для получения имущественного вычета:

Какие документы потребуются для получения имущественного вычета:

- заполненная налоговая ;

- справка о доходах (2-НДФЛ), её необходимо получить в бухгалтерии на работе;

- копии необходимых документов:

- паспорта;

- свидетельства о праве собственности на недвижимость или выписки из ЕГРН;

- акта приёма-передачи и договора участия в долевом строительстве, если вы покупали квартиру на этапе строительства;

- заявления от супругов, если они распределили вычет между собой;

- свидетельства о браке и рождении ребёнка, если платили за долю супруга или ребёнка;

- платёжные документы, подтверждающие оплату недвижимости (чеки, платёжные поручения, расписки или квитанции об оплате);

- заявление на возврат налога с указанием реквизитов счёта. Чтобы вернуть налог, нужно заявить конкретную сумму вычета. Её считает налогоплательщик, а потом проверяет налоговая инспекция.

Чтобы получить вычет на уплаченные проценты, необходимо собрать такой же пакет документов, как и для получения имущественного вычета, добавив к нему:

- договор ипотеки, график погашения кредита (займа) и уплаты процентов;

- копии платёжных документов, подтверждающих уплату процентов по ипотечному договору.

Каждый случай индивидуальный. Поэтому, если есть сомнения или вопросы, обратитесь в налоговую за консультацией.

Как видите, брать ипотеку не страшно: есть возможность снизить стоимость недвижимости. Во-первых, с помощью налоговых вычетов. Во-вторых, до 1 июля 2022 года действует льготная программа кредитования — со сниженной процентной ставкой. Соответственно, обслуживать такой заём значительно легче.

Приобретение квартиры в ипотеку с материнским капиталом

Налогоплательщик не сможет претендовать на льготу, если им было куплено жилище полностью за счет средств, выделяемых по госпрограммам. Сюда же относится и использование материнского капитала.

Исключение составляют случаи, когда граждане вносят первичный взнос в ипотеку с материнским капиталом, но в дальнейшем тратят свои деньги для погашения займа.

Для детального разбора стоит ознакомиться с практическим примером:

Жугина О.Л. в декабре 2018 года потратила 1 900 000 руб. из ипотечных средств на покупку жилья. Величина первичного взноса составила 453 026 руб. по сертификату, также было добавлено 400 000 руб. собственных денег.

Остаток долга после внесения первичного платежа составил 1 046 974 руб. Жугина О.Л. может запросить в 2019 году возврат НДФЛ только за свои потраченные средства, т.е. 400 000 руб., и в таком случае вычет составит 5 200 руб.

Сколько раз разрешается оформлять вычет?

Здесь огромное значение имеет дата покупки жилища. Если ДКП был составлен до 01.01.2017 года, оформить льготу можно только один раз, при этом стоимость жилья роли не играет.

ВНИМАНИЕ !!! Если жилплощадь куплена после внесения корректировок в НК РФ, граждане могут получать льготу неоднократно, но в пределах установленной суммы – 2 000 000 руб., при этом возвращено в общей сложности будет только 260 000 руб

Чтобы понять разницу, достаточно ознакомиться с детальными примерами:

Вариант 1: оформление вычета до 01.01.2017 года. Гражданка Иванова Р.Н. купила квартиру в новом доме, стоимость составляет 1 млн. руб. Согласно старым правилам, она может получить возврат 13%. В ее случае это 130 000 руб. В дальнейшем воспользоваться привилегией еще раз она уже не сможет.

Вариант 2: вычет с 01.01.2017 года. Абросимов Р.Е. купил жилье за 1, 8 млн. руб. Он работает, поэтому может посетить Налоговую, чтобы вернуть 13% от уплаченной цены. После рассмотрения документов ему было перечислено 234 000 руб. В дальнейшем, если он купит другую недвижимость, он сможет получить выплату от оставшейся суммы в 200 000 руб.

ВАЖНО !!! Если цена жилья свыше 2 млн. руб., вычет будет рассчитан от установленной суммы

Например:

Юнин Е.О. потратил на квартиру 3 500 000 руб. Преференция для него будет рассчитана так:

2 000 000 х 13% = 260 000 руб. – предельно допустимая сумма для перечисления гражданам.

Исходя из представленного выше, вычет за оставшиеся 1 500 000 Юнину Е.О. начислен не будет.

Стоит учитывать, что в расчет также берется общая величина уплаченного НДФЛ гражданином за последние 3 года. Пример:

Заработная плата Адонина В.К. составляет 20 000 руб. в месяц, ежемесячно работодатель за него отчисляет 2 600 руб. НДФЛ. За год эта сумма равна 31 200 руб. Общий стаж его работы составляет 1 год. Он решает купить жилище за 2 млн. руб., однако здесь от ИФНС ему будет возвращено не более 31 200 руб., т.к. за истекший период им была уплачена только эта сумма налогов.

Популярные вопросы и ответы

Когда придет налоговый вычет при покупке квартиры?

Сначала налоговая инспекция проведет камеральную проверку, ее срок 3 месяца. Если с документами все впорядке, тогда вас уведомят об этом в личном кабинете на сайте ФНС. После окончания проверки у государства есть еще 1 месяц на перевод денег.

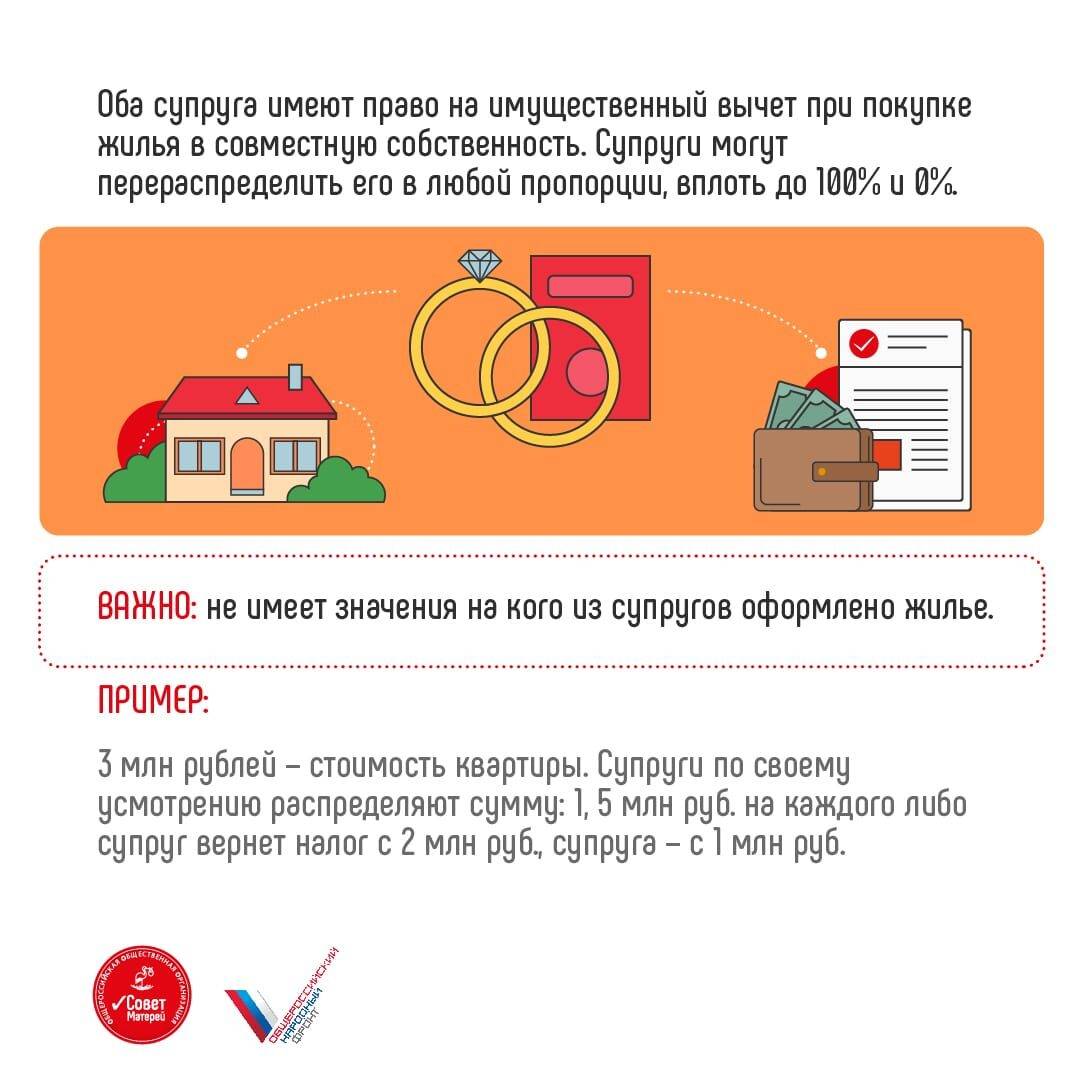

Могут ли оба супруга получить налоговый вычет с купленной квартиры?

Если супруги зарегистрировали брак и купили жилье, то оба имеют право на налоговый вычет с покупки квартиры и с процентов по ипотеке.

Причем неважно, на кого оформлена недвижимость и кто за нее реально платил. Все покупки в браке закон расценивает как совместно нажитое имущество

Однако есть нюанс с лимитами. Как мы помним, закон определяет каждому 2 млн рублей на покупку квартиры, с них можно получить 260 тысяч. В случае супругов лимит умножается на два. То есть можно получить вычет с квартиры стоимостью 4 млн рублей. Но если квартира стоит меньше, например, 3 млн рублей, то супруги должны договориться, кто какую часть получает. Например, каждый делает вычет с 1,5 млн рублей или муж с 2 млн, а жена с 1 млн. При этом у жены в последнем примере остается еще запас лимита в 1 млн рублей. С него она может в будущем получить вычет уже с другой жилой недвижимости.

Можно ли получить налоговый вычет при покупке квартиры безработным?

Нет, потому что безработный не платит НДФЛ 13%, а значит не с чего возвращать имущественный вычет. Однако нюанс закона в том, что право на налоговый вычет при покупке квартиры сохраняется всю жизнь. То есть если сейчас вы безработный, а потом трудоустроитесь официально и начнете делать отчисления в бюджет, то получите право получить вычет с ранее купленной квартиры.

Еще одна характерная категория — индивидуальные предприниматели на упрощенке или патенте. Они платят налоги по особой схеме и от обычного подоходного налога освобождены. Поэтому и права на налоговый вычет при покупке жилья не имеют.

Самозанятые также не имеют возможности получить имущественный вычет. Они платят не НДФЛ 13%, а налог 4-6%. Однако последние годы в публичном пространстве все чаще курсируют разговоры о том, чтобы расширить права самозанятых. Так что, возможно, через несколько лет и они смогут получать вычет.

Можно ли получить налоговый вычет за ремонт квартиры?

В сумму, с которой можно получить вычет, разрешается включить расходы на отделку квартиры либо достройку и отделку дома. Но только если в договоре указано, что вы приобрели «незавершенный строительством» жилой дом либо квартиру или комнату без отделки. Если в договоре такой строчки нет, то и включить эти расходы в итоговую сумму не получится. Поэтому будьте предельно внимательны.

Расходы, связанные с перепланировкой, покупкой сантехники и прочего оборудования, оформлением сделки купли-продажи и тому прочее, в вычет включить в любом случае нельзя.