Продажа квартиры в ипотеке

На сегодняшний день банки предоставляют возможность продать даже жилую площадь с обременением. То есть, если продавец купил квартиру по ипотеке, и она находится в залоге у финансового учреждения. Бывают ситуации, когда собственник по определенным причинам не может или не хочет выплачивать займ.

Продать квартиру с обременением можно по одной из следующих схем:

- найти покупателя самостоятельно, получить одобрение от банка, а после погашения будущим владельцем всего остатка по кредиту получить причитающуюся часть денег;

- передать обязанности по ипотеке покупателю (то есть, кредит переоформляется на другого заемщика);

- продать через банк (схема схожа с первым вариантом, но продавцу не придется искать покупателя самостоятельно).

Даже в этом случае для продавца и покупателя отсутствуют риски, если юридически заверять все документы. Чтобы обезопасить себя от мошенничества, нужно предварительно ознакомиться с процедурой.

Как продать квартиру вместе с ипотекой

Впрочем, ваш покупатель тоже может не обладать всей необходимой суммой и использовать кредитные средства для покупки квартиры. Хотя звучит сложно и путанно, но в реальности и такие сделки возможны. При этом очень желательно, чтобы покупатель получил предварительное одобрение на получение ипотечного кредита в том же самом банке, в котором выплачивается ипотека продавца. Будучи уверенным в платежеспособности покупателя, банк скорее всего не откажет в смене кредитора.

Для банка такая ситуация предпочтительнее, чем досрочное погашение кредита, ведь процент, который заемщик переплачивает за использование банковских денег, это и есть часть дохода организации.

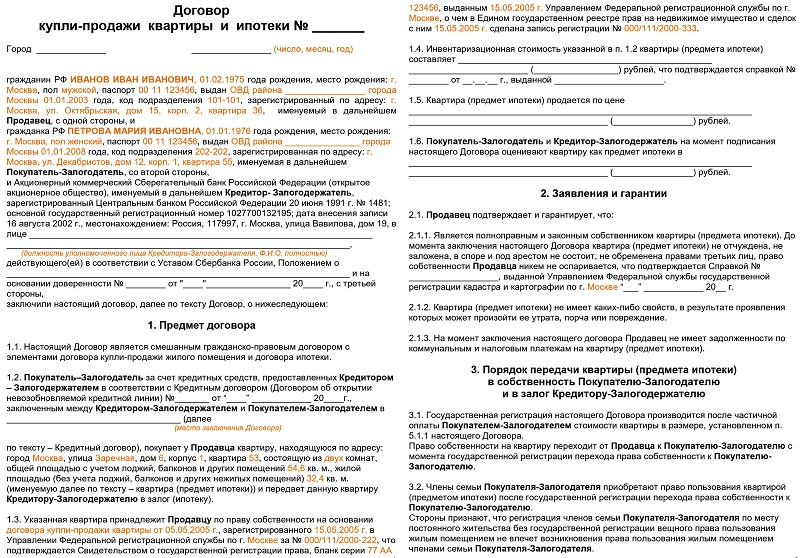

Если все стороны согласны с положением дел, происходит смена кредитора. Заключается договор цессии (договор уступки прав по кредиту), и вместе с ним – договор купли-продажи ипотечной квартиры. В купчей обязательно указывается, что квартира с обременением.

В результате покупатель получает право собственности на квартиру, обременение от банка и ипотечные платежи на несколько лет. Продавец же получает оставшуюся сумму и распоряжается ею в свое удовольствие.

Внимание: дальнейшие действия с новым кредитором остаются на усмотрение банка. Он либо переводит остаток долга на нового заемщика с теми же условиями, по которым платил предыдущий владелец недвижимости, либо заключает другой кредитный договор на новых условиях

При этом залоговое имущество (купленная квартира) не меняется.

Продажа квартиры собственными силами заемщика

Подобный способ осуществляется без привлечения третьих лиц исключительно силами самого заемщика. Главное условие – открытость и действие в рамках закона. Сокрытие факта обременения, наложенного на квартиру, приравнивается к мошенническим действиям. Если покупатель узнает об обременении в процессе оформления, велик риск отказа от заключения сделки. Поэтому перед тем, как продать ипотечную квартиру, необходимо сообщить покупателю о том, что она находится в залоге у финансовой организации.

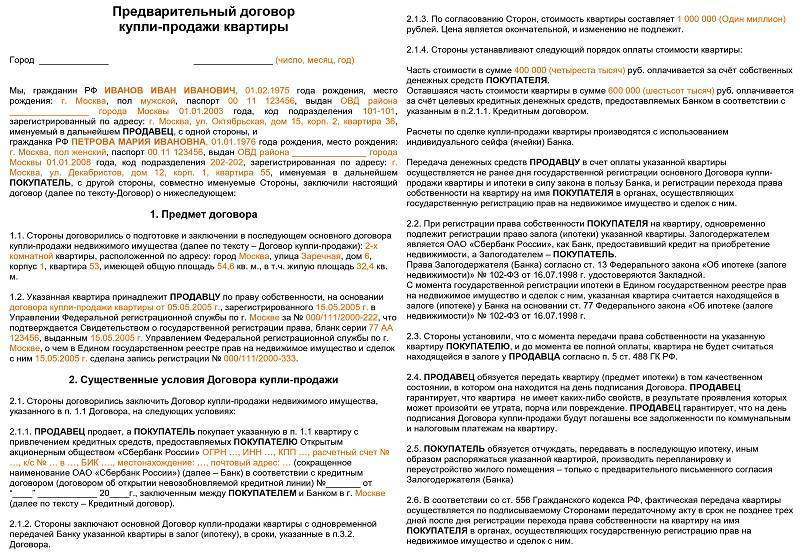

Реализация залоговой недвижимости при таком способе будет проходить в следующей последовательности:

- Обращение покупателя в кредитную организацию с целью уведомления о намерении выкупа залогового имущества.

- Оформление предварительного договора между покупателем и банком.

- Открытие депозитарных ячеек.

- Снятие кредитором обременения.

- Заключение договора купли-продажи с последующей регистраций сделки в органах Росреестра.

- Передача денежных средств банку и заемщику (если стоимость предусматривает остаток для выплаты продавцу).

Погашение ипотеки за счет средств Покупателя

Это один из самых распространённых способов продажи заложенной квартиры, который технически реализуется следующим образом.

Собственные денежные средства Покупателя делятся на две части: одна часть идет на погашение задолженности по ипотеке, вторая переходит Продавцу. Если используются наличные денежные средства, расчеты происходят с использованием двух банковских ячеек, если безналичные, то путем открытия двух аккредитивов.

Банковская ячейка – это индивидуальный сейф, который клиент арендует для хранения денег, важных документов, драгоценностей и других ценностей. Арендатором ячейки, обычно, выступает Покупатель квартиры, он же и закладывает туда деньги для Продавца.

Договор аренды банковской ячейки можно заключить также и между тремя сторонами: документ могут подписывать Покупатель, банк и продавец.

К одной ячейке получает доступ банк-залогодержатель, к другой Продавец. Оба получат доступ к ячейкам только после подписания Договора купли-продажи квартиры и регистрации перехода права собственности на квартиру.

Продавец может забрать эти деньги строго в соответствии с условиями соглашения об аренде банковской ячейки. В данном соглашении устанавливается перечень документов, при предоставлении которых денежные средства могут быть получены Продавцом, а также конкретные сроки.

Обычно только после регистрации права перехода права собственности на квартиру Продавец имеет право прийти в банк с экземпляром договора и забрать деньги из банковской ячейки, предоставив при этом подтверждающие документы.

Возможные риски использования банковских ячеек заключаются в том, что не все Банки контролируют денежную сумму, которую Покупатель закладывает в ячейку, и не все проверяют купюры на подлинность. Некоторые банки требуют дополнительную плату за услугу по описи вложения в банковскую ячейку, но опять же ее оказывают не все банки.

Чтобы обезопасить себя от таких рисков, необходимо выбирать надежные банки с хорошей репутацией, и дополнительно заказывать услугу по проверке купюр на подлинность до закладки их в ячейку.

Аккредитив – это форма безналичных расчетов, при которой покупатель и продавец взаимодействуют не напрямую, а с привлечением банков-посредников, которые следят за выполнением условий договора и проверяют предусмотренные сделкой коммерческие документы до перечисления денег.

Суть процедуры схожа с банковской ячейкой, разница лишь в том, что здесь расчет осуществляется безналичными денежными средствами.

Этот способ передачи денег наиболее безопасен. В данном случае банк в некоторой мере становится гарантом правильности взаиморасчетов между сторонами. В этом варианте не используются наличные денежные средства, поэтому исключаются связанные с ними риски – фальшивые купюры, кража денег и пр. Кроме того, факт поступления средств, размер суммы и подлинность денег контролирует банк, а не продавец. А в-третьих, защищена вся сумма, в то время как никто не знает, сколько денег положили в банковскую ячейку.

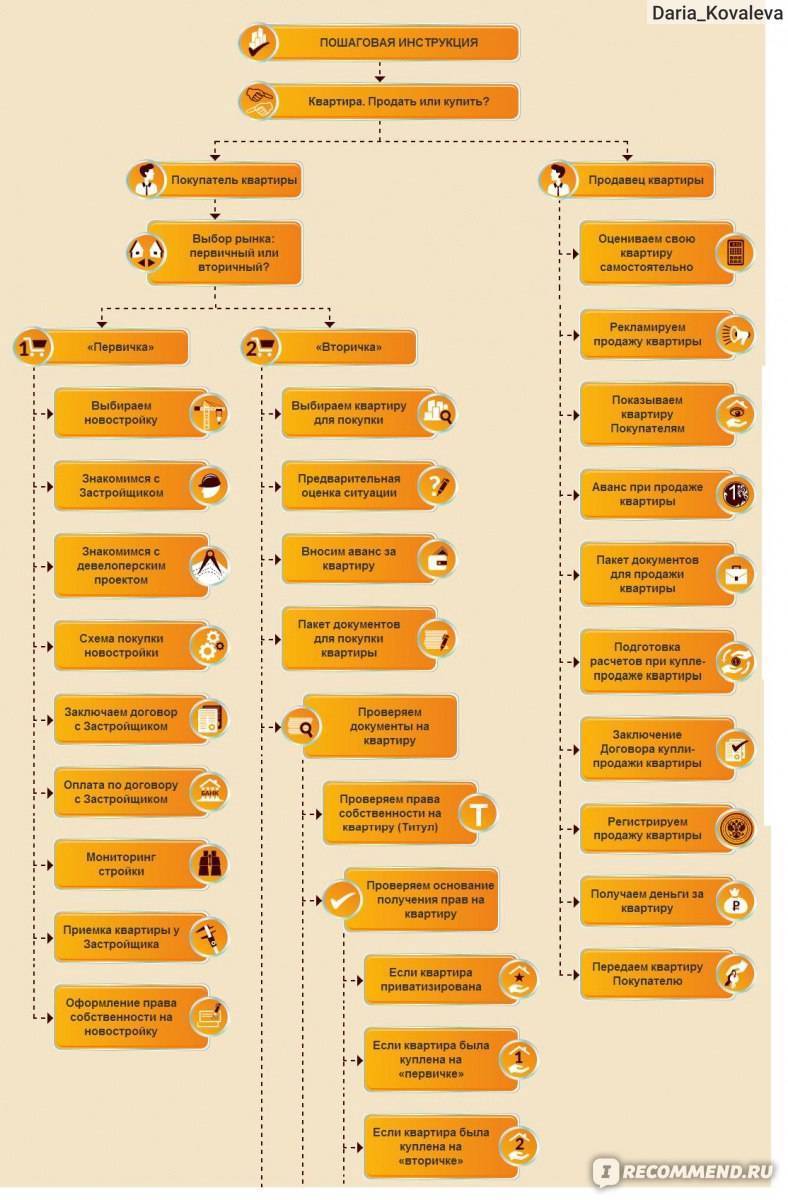

Можно ли продать ипотечную квартиру вообще?

Рассмотрим здесь подробную инструкцию, как продать ипотечную квартиру. Осуществляется это одним из четырёх способов.

1Самостоятельная реализация

Продавец в обязан известить потенциального покупателя: продаваемый объект недвижимости относится к разряду залогового имущества, и, по сути, принадлежит банку, предоставившему ипотечный кредит. Если продавец не поставит в известность покупателя о таком обстоятельстве, то его действия вполне можно будет квалифицировать, как мошеннические. Если гражданин осведомлён относительно того, что понравившаяся ему жилплощадь не простая, а с обременением ипотекой, то алгоритм действий будет таким:

- Покупатель извещает КФУ, что имеет намерение выкупить залог.

- Банковские служащие, ответственные за проведение таких сделок, составляют предварительный договор купли-продажи, требующий обязательного заверения у нотариуса.

- Гражданин, желающий приобрести объект недвижимости, вносит одну часть суммы в банковскую ячейку для КФУ, а в другую – для продавца. То есть, подразумевается, что хранение денежных средств будет осуществляться в разных ячейках, поскольку сделка – трёхсторонняя.

- С реализуемого жилья банк снимает обременение.

- В Росреестре происходит оформление «полноценного» договора купли-продажи.

- Продавцы получают доступ к ячейкам.

2Досрочное погашение

Найти покупателя, согласного на покупку квартиру, находящейся в ипотеке, непросто. Досрочное погашение актуально при продаже недвижимости, не введённой в эксплуатацию. Квартиры в достраивающихся новостройках, востребованы, и люди, желающие их купить, часто закрывают глаза на то, что они являются залоговым имуществом. В любом случае, продавец должен сообщить организации-кредитору о том, что он имеет намерение продать квартиру, которая находится в залоге у банка. Это значит, что кредит будет погашен досрочно, чего очень не любят КФУ по понятным причинам. Но если финансовая организация дала своё согласие, то алгоритм действий будет таким:

- Определяется сумма, которую заёмщик должен вернуть банку.

- Составляется договор между продавцом и покупателем, нотариально заверяющийся.

- Все лица, населяющие жилплощадь, должны с неё выписаться. Это касается и несовершеннолетних граждан.

- Вносится денежная сумма, ровно в том размере, чтобы она могла погасить ипотеку.

- С объекта недвижимости снимается обременение.

- Право собственности переходит к новому владельцу (для переоформления необходимо обратиться в Регистрационную палату).

3Ипотечную квартиру продаёт банк

В данной ситуации, ипотечное жильё продаётся при прямом участии КФУ, которое занимается всеми организационными вопросами. И всё, что требуется от продавца – проставлять свои подписи на документах. Покупатель вносит требуемую сумму в ячейку, открытую на кредитно-финансовое учреждение, а разницу (при её наличии, для передачи продавцу) – в другую ячейку. После этого КФУ извещает Регистрационную палату о полной выплате кредита, и с квартиры снимается обременение.

4Продажа долговых обязательств

Как продать квартиру другому гражданину, если она с обременением ипотекой? Заёмщик вправе предложить покупку своих долговых обязательств другому лицу: ипотека переоформляется на нового заёмщика, с которым финансовая организация заключает договор о переводе кредита. Примечательно, что такой способ достаточно популярен, поскольку жильё продаётся по приемлемой стоимости. Процедура переоформления максимально близка к стандартной, но сначала будущий собственник ипотечной квартиры должен предоставить банку требуемый пакет документов, доказывающий «чистоту намерений» и платёжеспособность. И если банк даст добро, то проводится оценка объекта.

Функцию покупателя может взять на себя и другой банк

Например, клиент «Сбербанка» решил избавиться от ипотечной квартиры по причине своей неплатёжеспособности, а «Газпромбанк» об этом узнал и хочет купить данный объект недвижимости, причём неважно с какой целью. Но наибольшее распространение получила другая ситуация, когда ипотечный кредит переводится в КФУ, предоставившее клиенту новый займ для погашения старого

Проще сказать, проводится перекредитование ипотеки, потому что заёмщику удалось найти финансовую организацию, предлагающую более низкий процент по кредиту, а это значит, что долг попросту переводится в КФУ, сумевшее предложить заёмщику более выгодные условия.

Шаг третий. Получение гарантий оплаты

Для уверенности всех сторон ипотечной сделки в итоговой реализации всех договорённостей финансовые организации предлагают три основных схемы расчётов с продавцом квартиры:

- Безналичный перевод кредитных средств банком непосредственно продавцу после регистрации недвижимости на имя покупателя. Это условие прописывается в предварительном и окончательном договоре приобретения недвижимости.

- Использование банковской ячейки для хранения кредитных средств. При этой схеме банк выдаёт заёмщику деньги, которые сразу помещаются в сейф финансового учреждения. Доступ к ячейке появляется у продавца только после переоформления квартиры на покупателя.

- Расчет через банковский аккредитив. Это аналог первого способа предоставления гарантий продавцу. Но вместо указания обязательства банка выплатить деньги на обычный счет продавца, в договоре указывается специальный аккредитивный счет и подробно описывается схема перечисления денег продавцу. Снять деньги с такого счета продавец сможет при предъявлении определенных документов, например, зарегистрированного договора купли-продажи либо расписки регистрирующего органа.

Все варианты подразумевают наличие доказательств факта регистрации недвижимости на нового собственника либо прием документов по сделке на регистрацию Росреестром или МФЦ.

Если покупатель посреди процедуры оформления исчез с документами, недоступен для контакта, то продавец может самостоятельно заказать в Росреестре выписку. Если в выписке из ЕГРН будет указан новый собственник, то продавец вправе получить свои деньги от банка.

Самостоятельный поиск покупателя

Данный способ покупки-продажи недвижимости одновременно и самый простой, и самый сложный. Продавец должен сам либо с привлечением риэлтерского агентства найти покупателя. Покупатель отдает продавцу определенную сумму, равную сумме долга продавца перед банком. Продавец снимает все имущественные обременения на недвижимость и получает соответствующую справку от банка. С этим документом продавец и покупатель идут к регистратору, оформляя сделку.

Главная сложность состоит в том, что покупатель фактически без каких-либо гарантий со стороны продавца выплачивает чужой долг. Найти человека, готового рискнуть существенной суммой денег, непросто. Единственным выходом из такой ситуации является написание продавцом расписки, которую стоит зарегистрировать у нотариуса. В случае недобросовестности со стороны продавца покупатель сможет истребовать свои деньги обратно в судебном порядке.

Основная сложность при самостоятельной продаже квартиры за наличный расчет состоит в поиске покупателя, готового выплатить долг продавца по ипотеке.

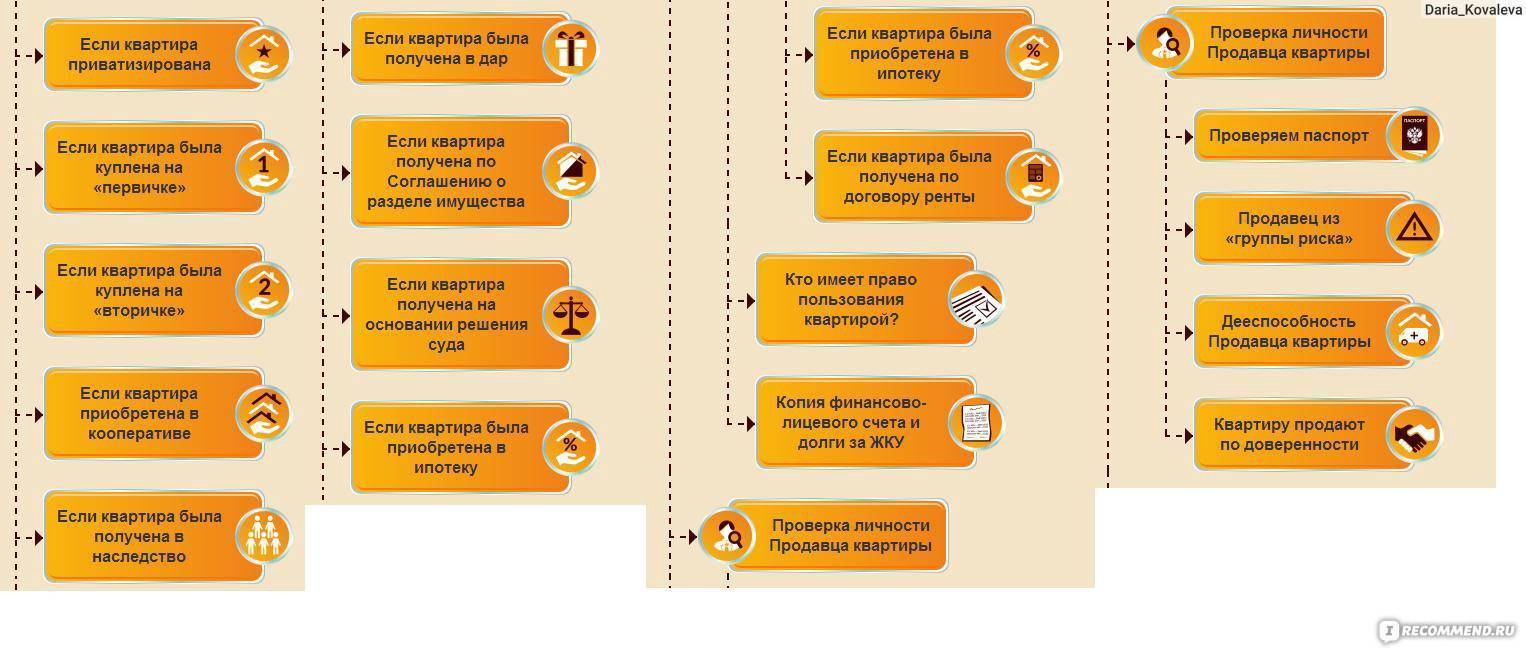

Способы продажи ипотечного жилья

Без договора продажа квартиры невозможна. Процедура начинается с обязательного посещения банка для определения приемлемого варианта реализации ипотечной недвижимости.

Досрочная оплата ипотеки покупателем

Способ предполагает внесение задатка от покупателя для погашения ссудной задолженности с дальнейшим снятием обременения. Остаток средств продавцу перечисляется после перехода права собственности.

Важно! При отсутствии нотариального заверения, владелец квартиры может отказаться от сделки, не вернув задаток, поэтому второй стороне необходимо защитить свои интересы

Продажа квартиры с погашением ипотеки

Существует еще один способ, позволяющий продать квартиру, взятую в ипотеку в Сбере. В этом случае кредитор выступает в роли получателя задатка, а во время сделки используются депозитарные ячейки: первая — для банка, а вторая — для продавца.

Из минусов можно выделить только то, что сделку контролирует банк, и сроки проведения зависят от него. При срочной продаже — это неудобно.

Продажа жилья вместе с ипотечным долгом

Схема, предполагающая передачу прав собственности на квартиру вместе с кредитными обязательствами. Подходит тем, у кого недостаточно средств на покупку жилья .

Продать дом/квартиру в ипотеке с долгами довольно сложно, поэтому сделка оформляется агентствами недвижимости, аккредитованных банком.

Продажа ипотечной недвижимости Сбербанком

Четвертая схема. Используется только при наличии серьезных просрочек или при условии, что заемщик уведомил кредитора о невозможности оплачивать ссуду. Продать квартиру банк может с торгов на специализированных интернет-площадках.

Почему жилье попадает под арест

Основной причиной ареста является несвоевременное исполнение кредитных обязательств владельцем квартиры. Если сумма долга по ипотеке приближена к стоимости недвижимости, то банк может потребовать наложение санкции.

Иные причины:

- Жилье выступает предметом споров по завещанию, и до разрешения конфликта квартира будет арестована.

- Владелец недвижимости имеет задолженность по налогам.

- Собственность заложена в ломбарде.

Принципы аукциона Сбербанка

Мнение эксперта

Ирина Богданова

Стаж работы в Сбербанке 12 лет.

Сбербанк соблюдает нормы законодательства на каждом этапе торгов. Он предлагает своим пользователям удобный, простой интерфейс, понятный функционал и доступные тарифные планы. С помощью сервиса возможно выкупить квартиру в залоге в любом субъекте РФ на условиях абсолютной анонимности.

Плюсы и минусы аукциона

Преимущества приобретения квартиры, находящейся в ипотеке Сбербанка, через аукцион:

- Быстрая продажа недвижимости с передачей прав собственности.

- Приобрести жилье можно с хорошей скидкой.

- Спрос объекта продажи отражается в системе.

Недостатки:

- На торгах стоимость квартиры может существенно возрасти.

- Оформить кредит или ипотеку на покупку лота невозможно.

- Только при постоянном контроле рынка недвижимости можно провести выгодную сделку.

- На каждые торги нужно оформлять заявки.

- При излишнем азарте можно превысить имеющийся лимит средств.

Продажа жилья в ипотеку другого банка

Существует два варианта продажи квартиры в ипотеку клиенту другого банка:

- Процедура двойного обременения. Первичный кредитор разрешает второму банку наложить обременение.

- Полное погашение ссудной задолженности за счет личных средств покупателя с последующим снятием закладной.

Самое главное — убедить банк в безопасности сделки.

Необходимые документы

Купля-продажа объекта жилой недвижимости представляет собой серьезную сделку, требующую определенного пакета сопроводительной документации.

Нередко продавец объекта жилой недвижимости обращается за содействием к профессиональному риелтору, который за определенную плату выполняет все действия по проверке и подготовке пакета документов. Для экономии оформить требующуюся документацию можно и самостоятельно. Следует понимать, что на эти действия понадобится определенное время.

В список обязательной документации входит:

- гражданский паспорт собственника квартиры;

- документ, удостоверяющий право собственности на объект жилой недвижимости;

- технический паспорт жилого помещения (с соответствующими пометками в случае перепланировки);

- выписка из Государственного Реестра об отсутствии обременений на данную жилую недвижимость;

- выписка из домовой книги с указанием всех лиц, зарегистрированных по данному адресу. При наличии инвалидов или несовершеннолетних детей необходимо отдельное разрешение на сделку от органов опеки;

- справка из ЖЭКа об отсутствии долгов по оплате коммунальных услуг;

- при наличии нескольких собственников необходимо согласие каждого на продажу квартиры.

На подготовительном этапе необходимо учесть, что некоторые документы обладают ограниченным по времени сроком действия. По этой причине их нет необходимости готовить заранее, а следует оформить непосредственно перед визитом в кредитное учреждение.

К сделке необходимо подготовиться не только тому, кто продает объект жилой недвижимости. От покупателя тоже потребуются некоторые бумаги:

- справка о ежемесячном доходе;

- согласие на сделку супруга (супруги);

- другие документы, согласно требованиям банковской организации.

Грамотный подход к покупке квартиры с использованием ипотечных средств предполагает, что покупатель должен уточнить список всех необходимых справок в банке. Требования к документации и форме справок о доходах в разных банковских учреждениях отличаются.

Особенности продажи квартиры по ипотеке

Ипотечный кредит представляет собой денежный займ с залоговым обеспечением. В качестве предмета залога чаще всего выступает объект недвижимости, для приобретения которого гражданин обращается в банк за денежными средствами.

Квартира на весь период полного погашения ипотечной задолженности служит для кредитной организации гарантией возврата долга. По этой причине новый владелец ограничен в правах собственности на приобретенное в ипотеку жильё. Только после полного расчета с банковской организацией он становится полноправным собственником своей квартиры. С этого момента владелец может продать, подарить или обменять объект недвижимости.

Приобрести квартиру с использованием ипотеки можно на вторичном рынке или в новостройке. Продать квартиру по ипотеке может любой собственник, но алгоритм сделки при этом имеет свои особенности. Больше всего беспокойства приносит собственнику тот факт, что договор купли-продажи необходимо подписать до получения денежных средств. Это является обязательным условием ипотечного кредитования. Новый собственник предоставляет банку в качестве залогового обеспечения свою жилую недвижимость и затем получает средства в рамках ипотечного кредитования.

Схема продажи предполагает получение оплаты в момент оформления сделки у нотариуса. Эта особенность продажи квартиры по ипотеке и отпугивает продавцов от покупателей с ипотекой.

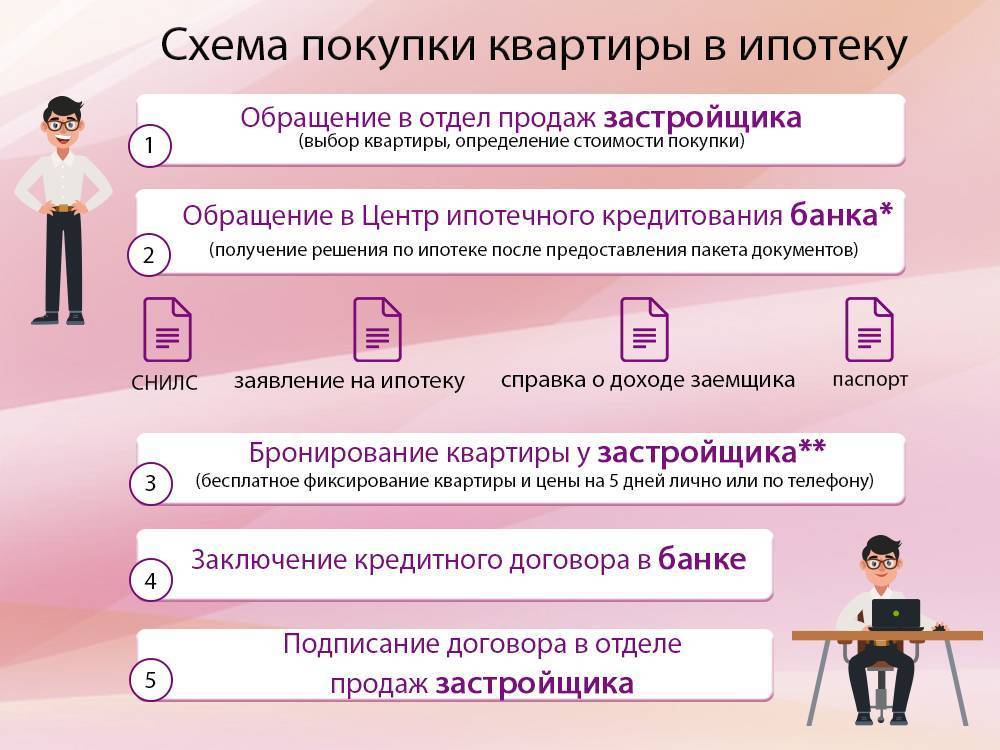

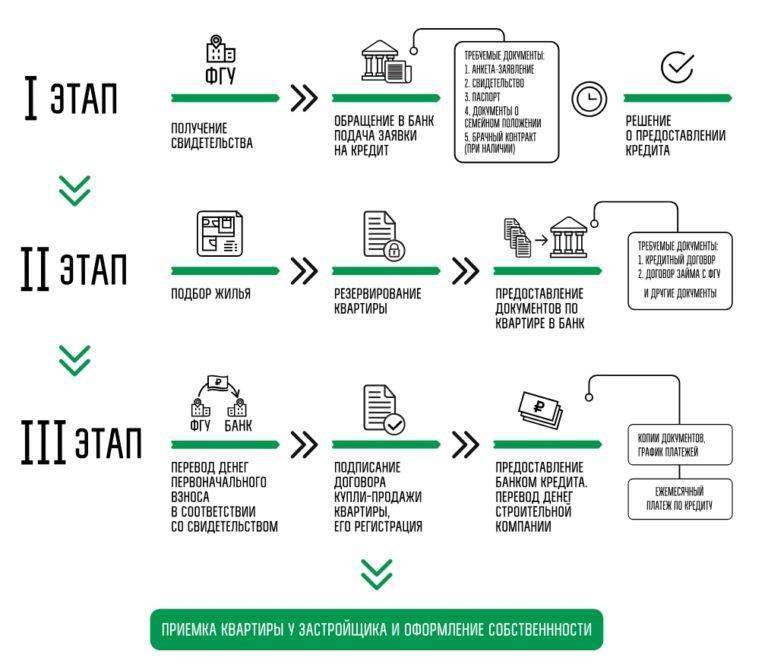

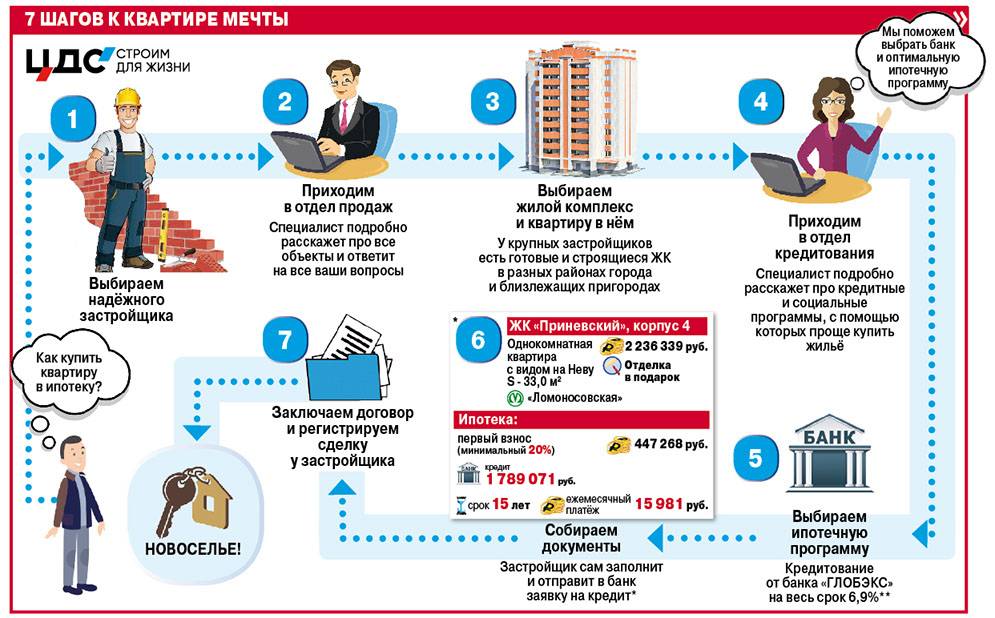

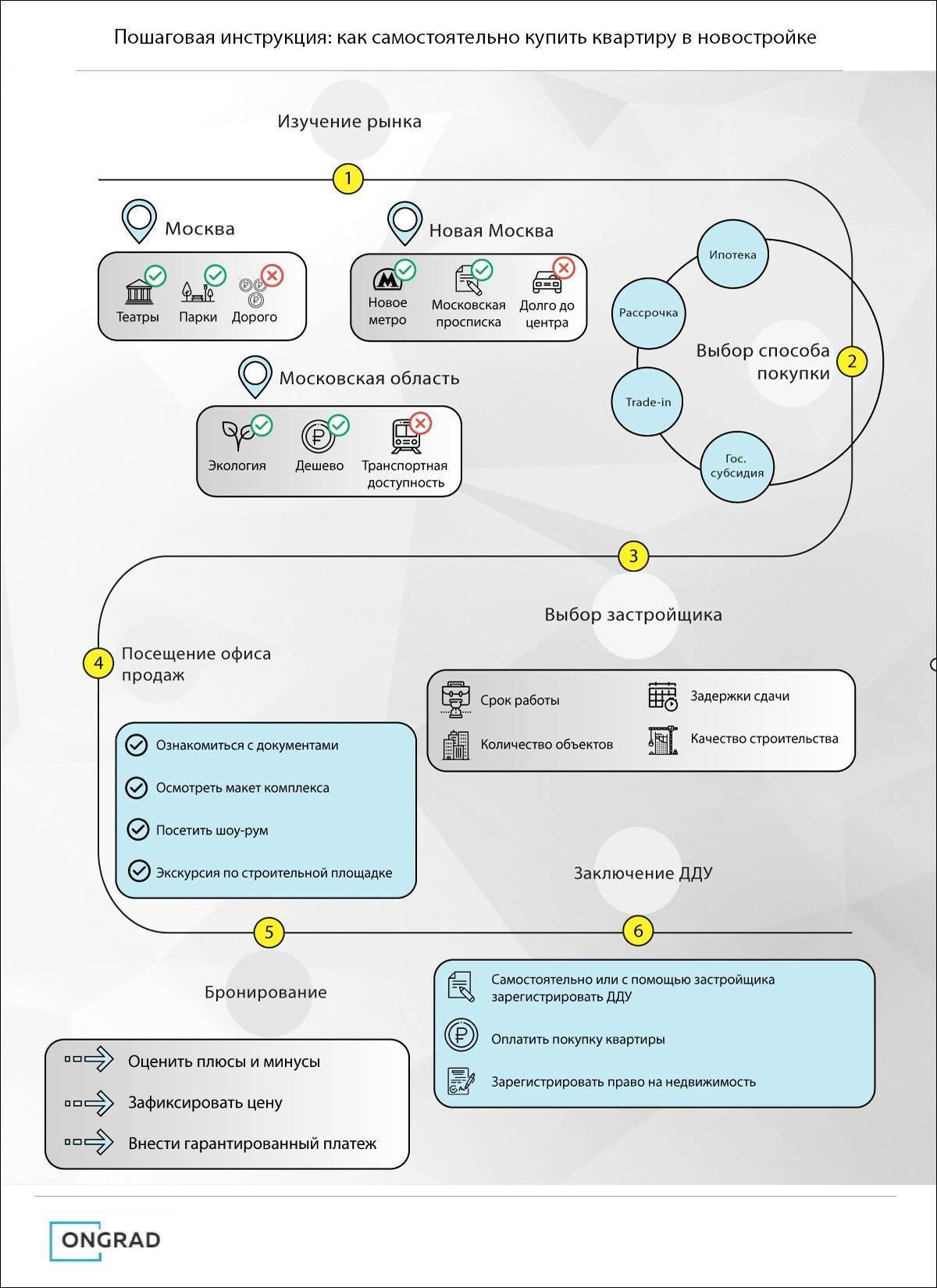

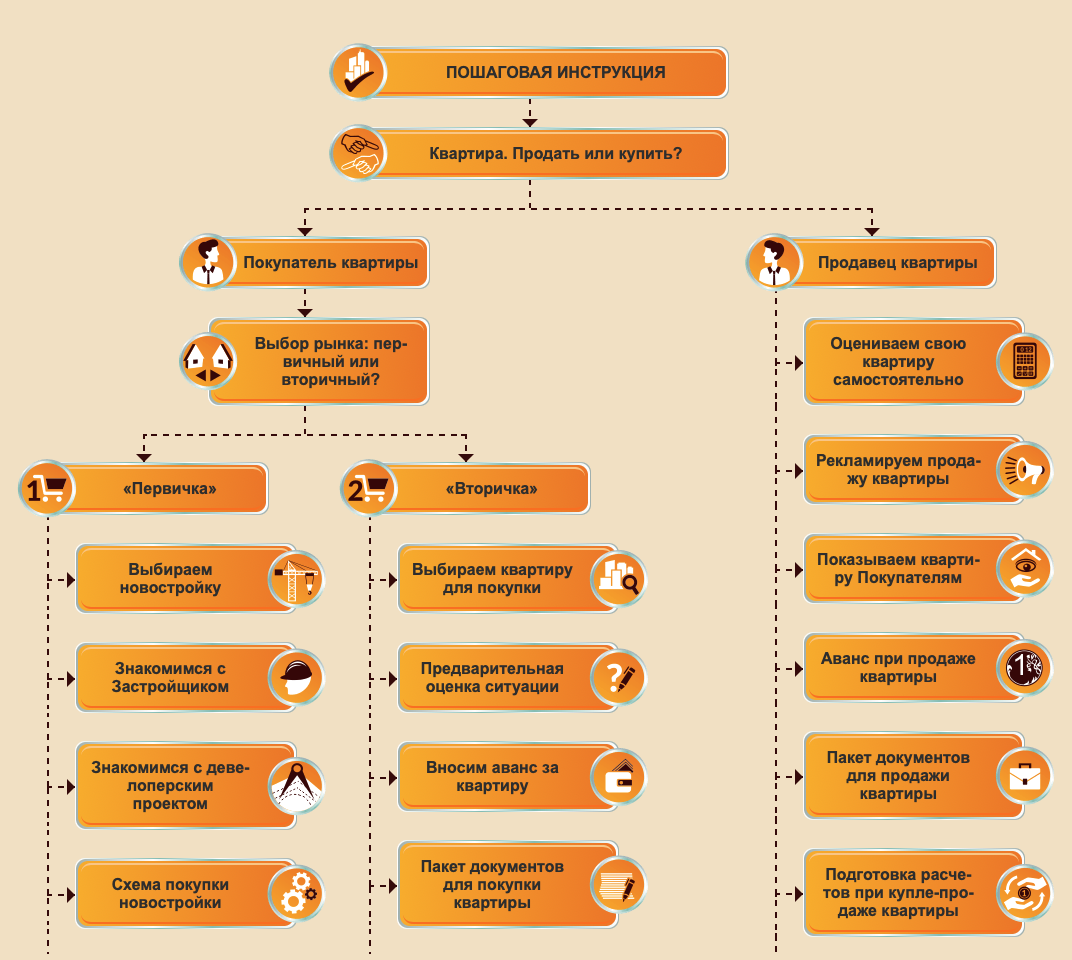

Как оформить кредит на приобретение собственности: пошаговая инструкция

Рекомендуем ознакомиться с пошаговой инструкцией по оформлению недвижимости в ипотеку. Следуйте пунктам плана – и взятие ипотеки на приобретение собственности не принесет много хлопот.

Куда обращаться?

У потенциального заемщика есть два варианта – либо обратиться сначала в банк и там посмотреть варианты партнеров в сфере недвижимости, либо выбрать в первую очередь застройщика и потом посетить отделение кредитной организации. Чаще всего заемщики пользуются возможностью подобрать жилье самостоятельно.

Первым шагом станет выбор застройщика. Отдавайте предпочтение компаниям, которым вы можете доверять, с завершенными проектами, полной документацией и готовым на 70% домом с квартирой.

С застройщиком подписывается соглашение на бронирование квартиры, понравившейся вам. Договор необходим прежде всего потенциальному покупателю, в нем будут содержаться характеристики недвижимости, условия купли-продажи, а также размер первоначального взноса.

Внимание! После подписания договора вы ничего не должны платить застройщику до момента заключения ипотечной договоренности с финансовой организацией.

- Скачать бланк договора бронирования квартиры в новостройке

- Скачать образец договора бронирования квартиры в новостройке

Как происходит рассмотрение заявки?

На первом этапе от заемщика потребуется стандартный перечень документов – документы, подтверждающие его личность, наличие работы, платежеспособность и договор с застройщиком, указанный в предыдущем абзаце. Заявка рассматривается на общих основаниях – банк может ее сразу же утвердить, запросить дополнительные документы или отклонить.

Будем исходить из того, что финансовой организации предложение покажется привлекательным, в этом случае представитель банка пригласит вас для подписания ипотечного договора в офис.

Какие документы понадобятся?

В данном случае сторонами сделки являются сразу три лица – юридическое лицо в виде банка, застройщик и покупатель недвижимости в кредит. Так что и документов для покупки квартиры требуется больше обычного – покупка на первичном рынке, да еще и в кредит отличается от стандартной договоренности покупателя и продавца на вторичном рынке недвижимости. От владельца дома банку понадобятся такие документы:

- Правоустанавливающий документ на земельный участок и дом.

- Разрешение на строительство многоэтажного здания.

- Акт распределения квартир.

- Инвестиционный контракт застройщика.

Для заключения сделки понадобятся не оригиналы, а копии вышеуказанных бумаг. Отметим, что иногда финансовые организации предъявляют в качестве обязательного меньший перечень, но ради собственного спокойствия советуем попросить у застройщика все документы.

Свой пакет бумаг подает в банк и заемщик, он будет таким:

- Паспорт гражданина РФ.

- Копия трудовой книжки.

- Справка о доходах по форме 2-НДФЛ.

- Согласие супруга, если есть, на приобретение недвижимости.

- Копии налоговых деклараций.

- Соглашение заемщика с застройщиком.

- Решение застройщика о начале реализации квартир.

Как составить ипотечный договор?

Ипотечный договор составляется по образцу, которым пользуется конкретная кредитная организация. По большому счету, заемщик только вписывает свои данные и ставит под документом подпись. Следуйте инструкциям кредитного менеджера, внимательно впишите свои паспортные данные печатным шрифтом.

Не подписывайте договор, не ознакомившись с ним полностью, не бойтесь задавать вопросы и просить вам разъяснить отдельные положения. Договоры в банках составляют опытные юристы, они не стремятся к тому, чтобы заемщику все было понятно. Однако именно для возможных объяснений с покупателем во время оформления всех документов и находится представитель банковской фирмы.

- Скачать бланк договора ипотеки

- Скачать образец договора купли-продажи квартиры с использованием кредитных средств

Регистрация сделки по переуступке прав от застройщика к заемщику

С момента подписания документов в силу вступает ипотечный договор – это означает, что у заемщика появляются обязательства перед банком, а у застройщика – перед заемщиком. Недвижимость переходит в собственность покупателя, несмотря на то, что жить он пока в помещении не может. Такую сделку необходимо на общих основаниях регистрировать в Росреестре. Точнее, регистрируется не сама сделка, а переуступка прав собственности от застройщика к заемщику.

Внимание! Поскольку право собственности оформлено по ипотеке, то в стандартный перечень документов входит и кредитный договор. Через десять дней после подачи документов в Росреестр новый владелец получит правоустанавливающий документ