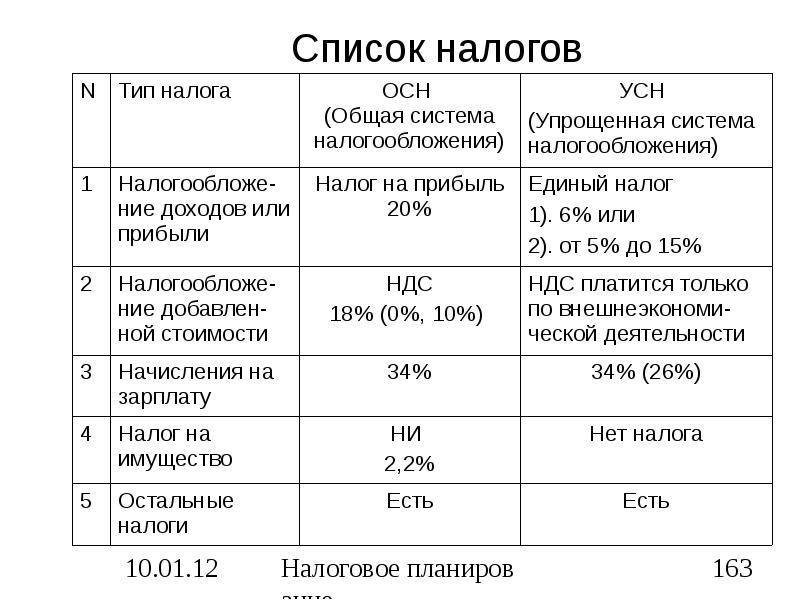

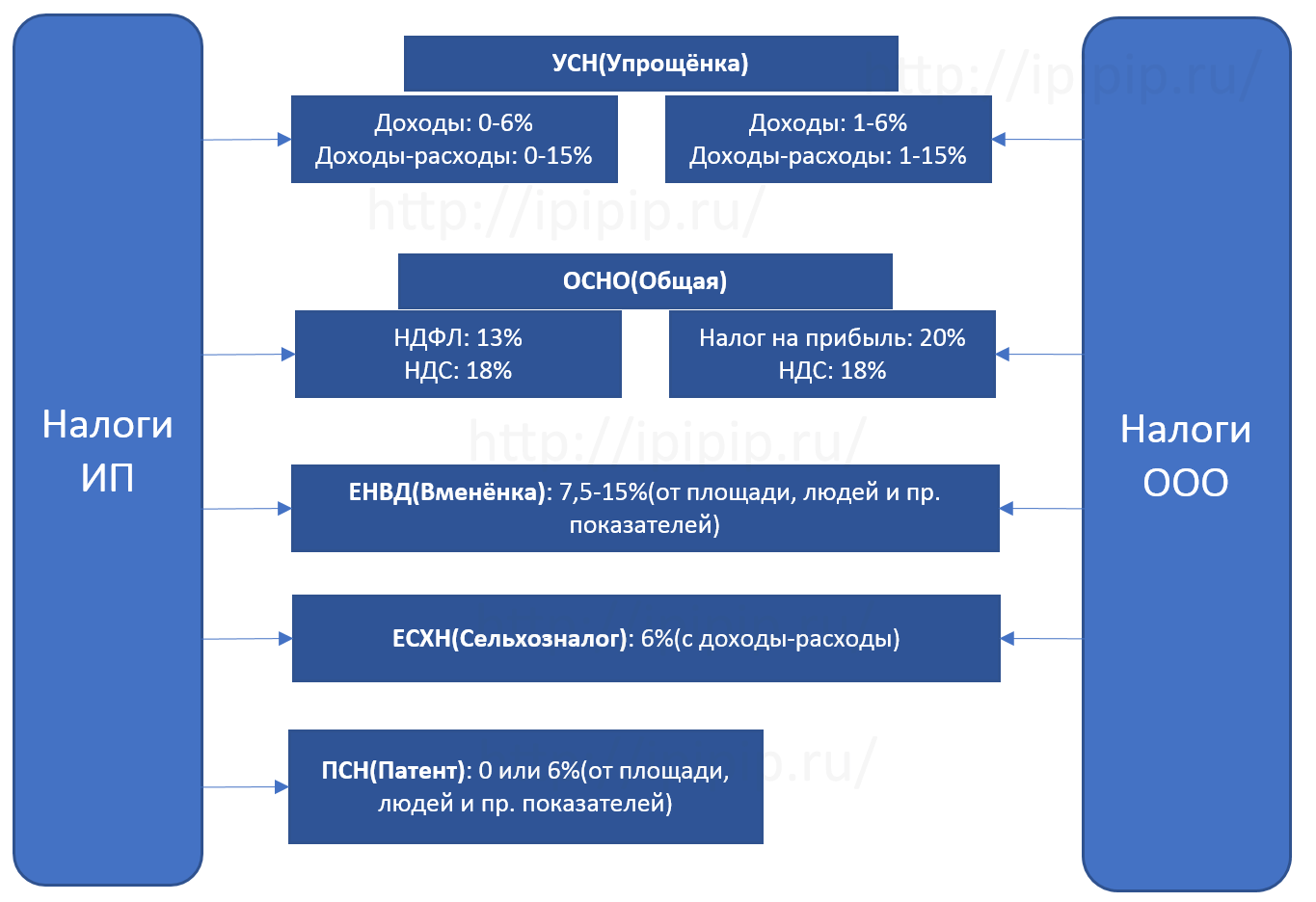

Виды налогообложения

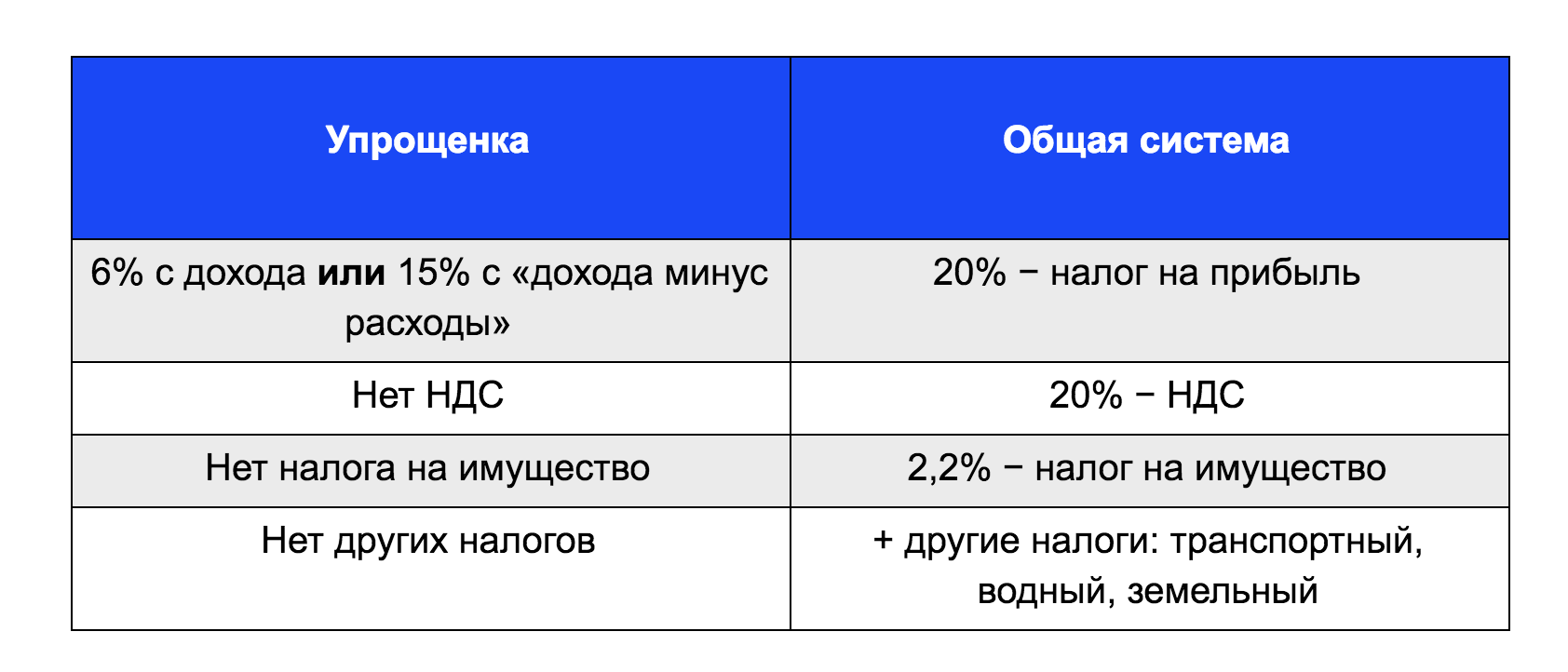

- Начинающие компании обычно ведут отчетность по упрощенной системе. Это отличный вариант, поскольку, не имея никаких доходов трудно прогнозировать будущее поступление прибыли. Такую систему налогообложения можно применять только в том случае, если в компании работает не более 100 сотрудников. Доходы фирмы не должны превышать 20 млн рублей. При УСНО в общее число не входят налоговые сборы на прибыль и НДС. Если вы интересуетесь, какие налоги платит ООО на УСН, следует знать, что вместе с единым налогом по закону вы должны вносить только страховые взносы, а также несколько других платежей. Предприниматели часто задают вопрос, что выгоднее УСН 6 или 15%? Если ваше предприятие имеет документальное подтверждение большей доли расходов, выгоднее применить УСН 15%. В противном случае более приемлемый вариант УСН 6%;

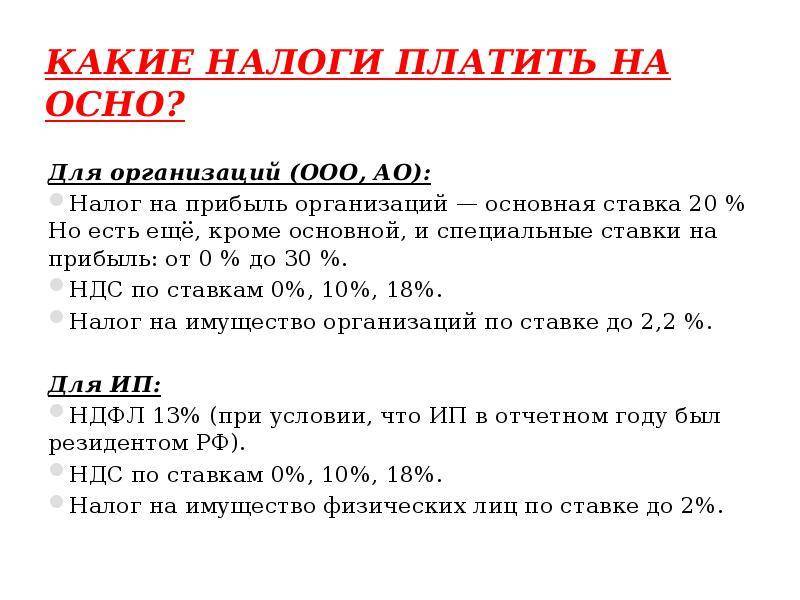

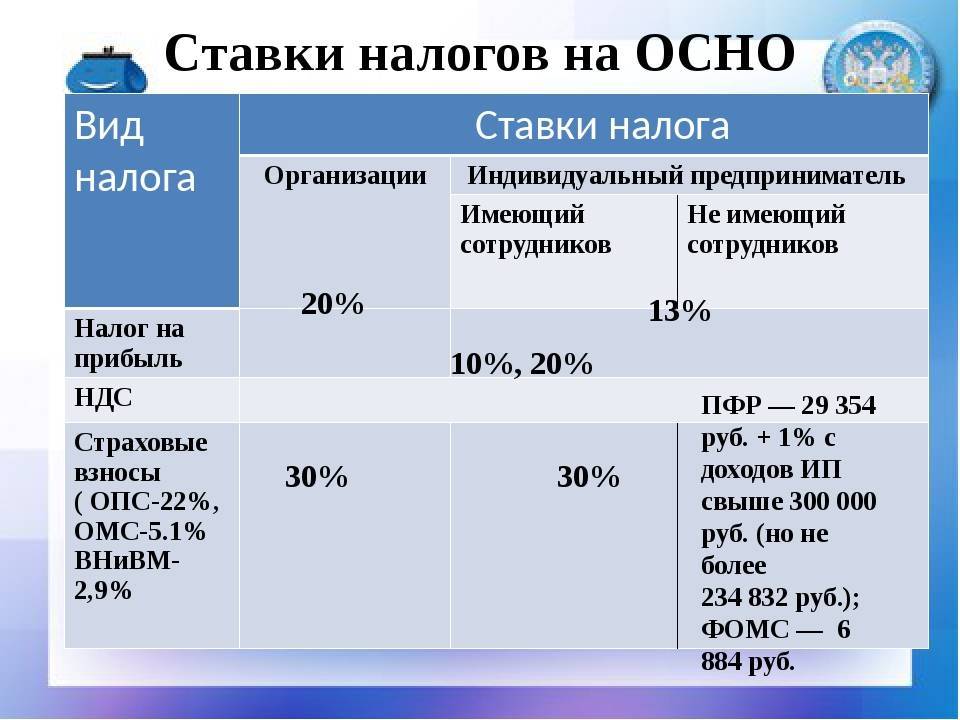

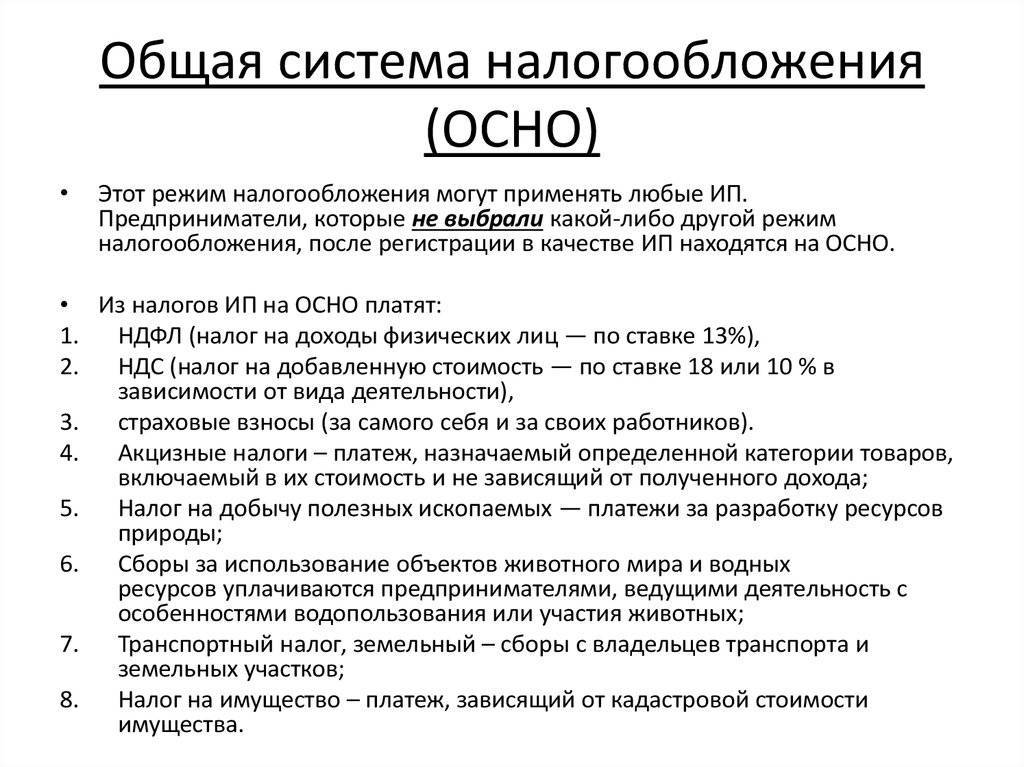

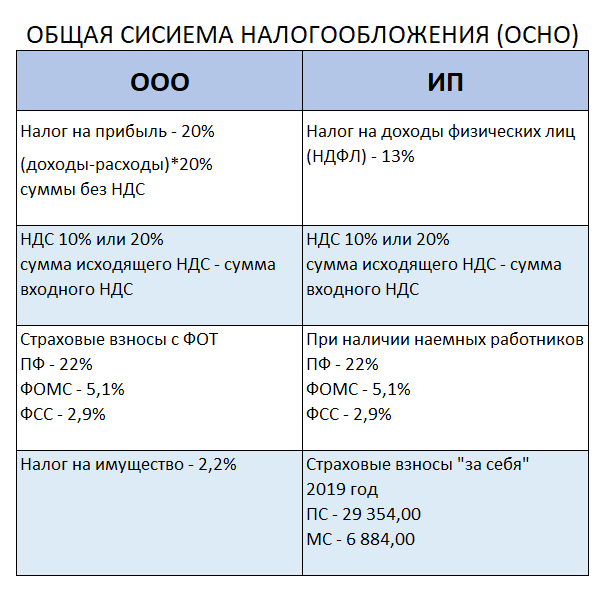

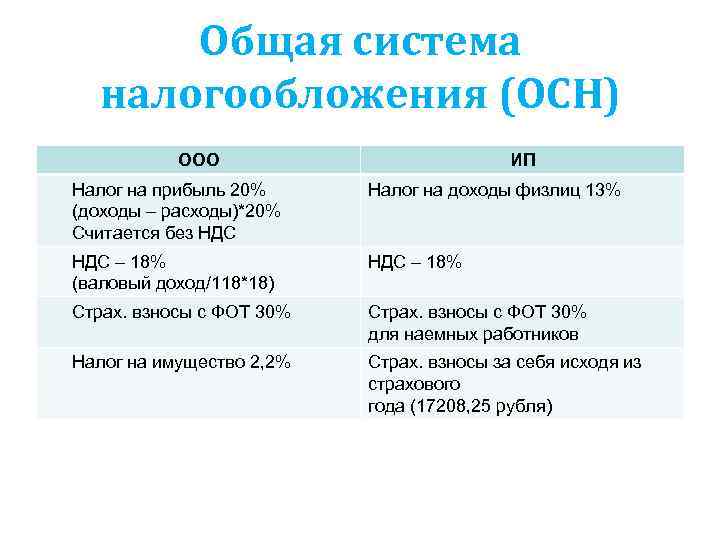

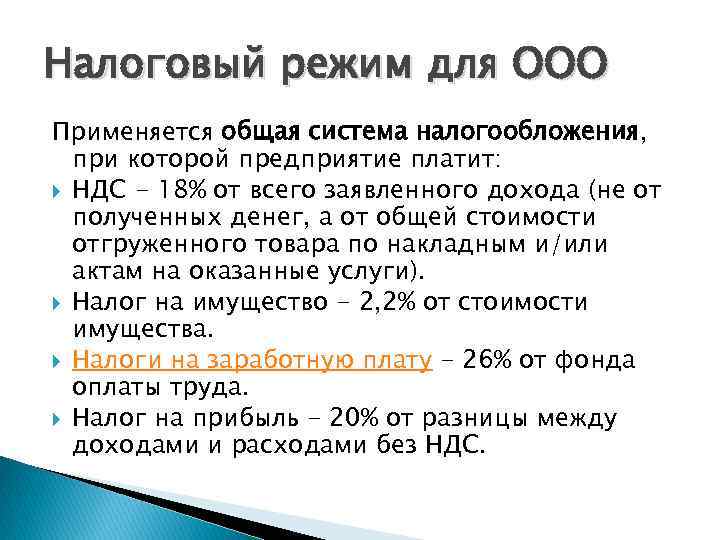

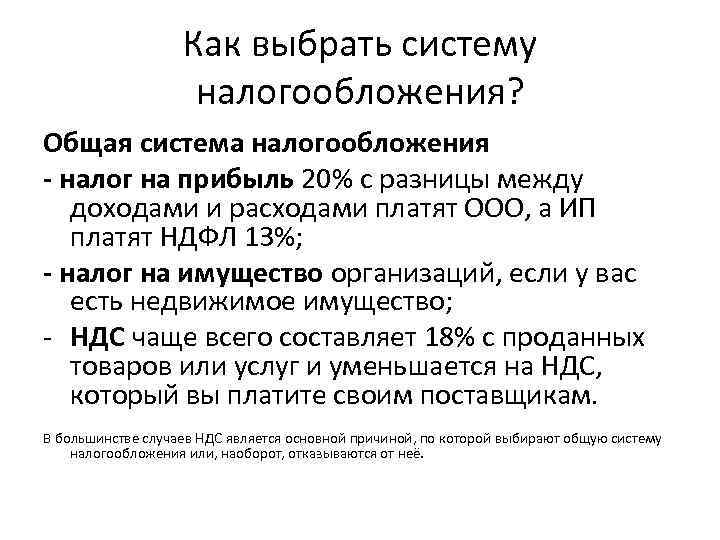

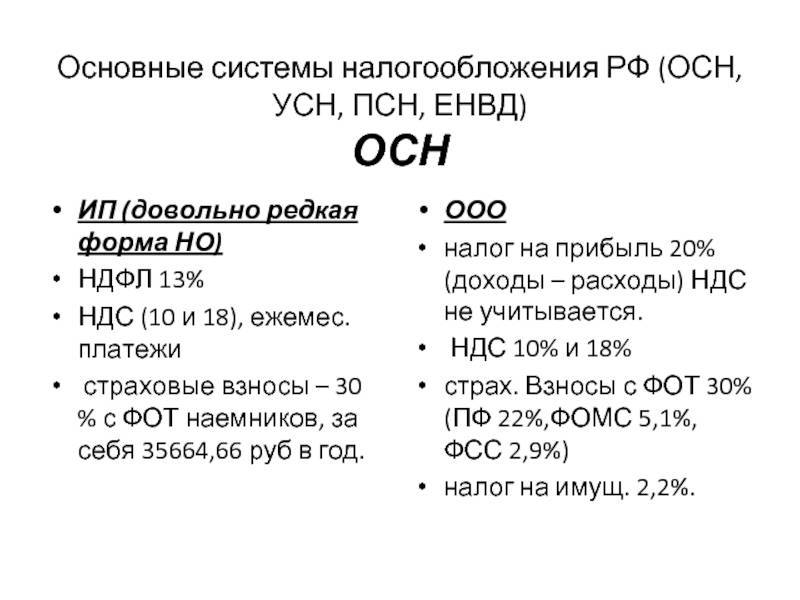

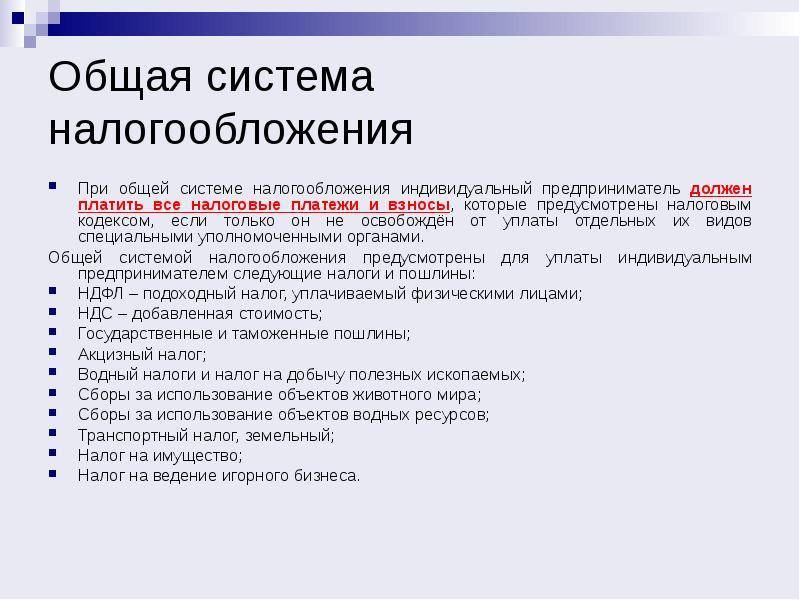

- Система ОСНО требует высокой квалификации и профессионализма от вашего бухгалтера. Для грамотного оформления отчетности потребуется наличие специальной программы. Как правило, такую систему выбирают опытные успешные компании, которые имеют большой оборот и давно работают на рынке. Итак, какие налоги платит ООО на ОСНО? Все, которые предусмотрены законодательством по данной системе налогообложения;

- Если вы занимаетесь сельскохозяйственной деятельностью, НДС заменяют налогами на прибыль;

- Отдельная категория – это ЕНВД. Если даже ваша компания не получает доход, вмененный налог нужно платить в любом случае. Давайте разберемся, какие налоги платит ООО на ЕНВД? Если вы выбрали такую систему налогообложения, по закону вас освобождают от уплаты налоговых сборов на имущество, прибыль и НДС. Компания платит только единый налог;

- Патентная налоговая система.

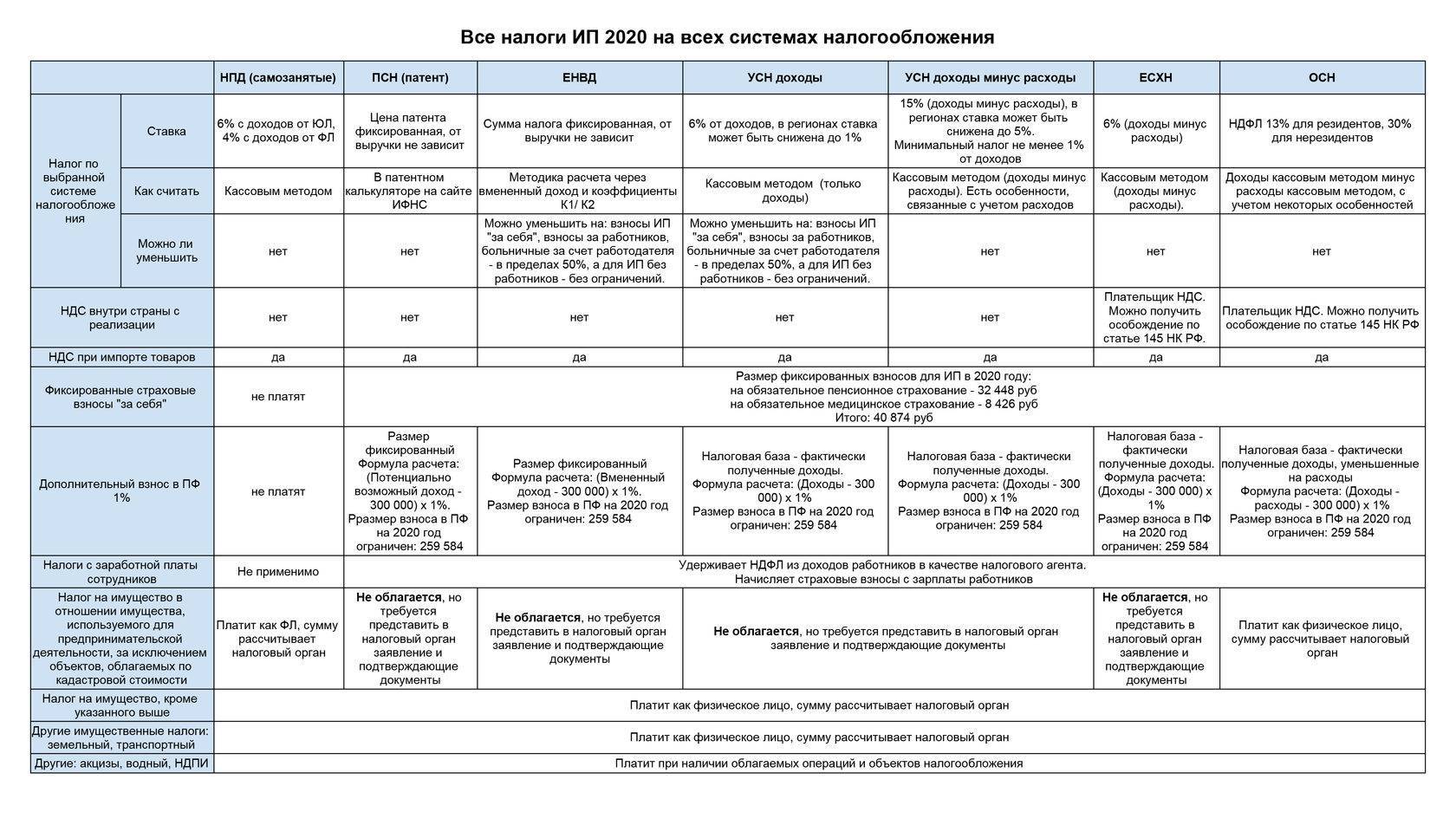

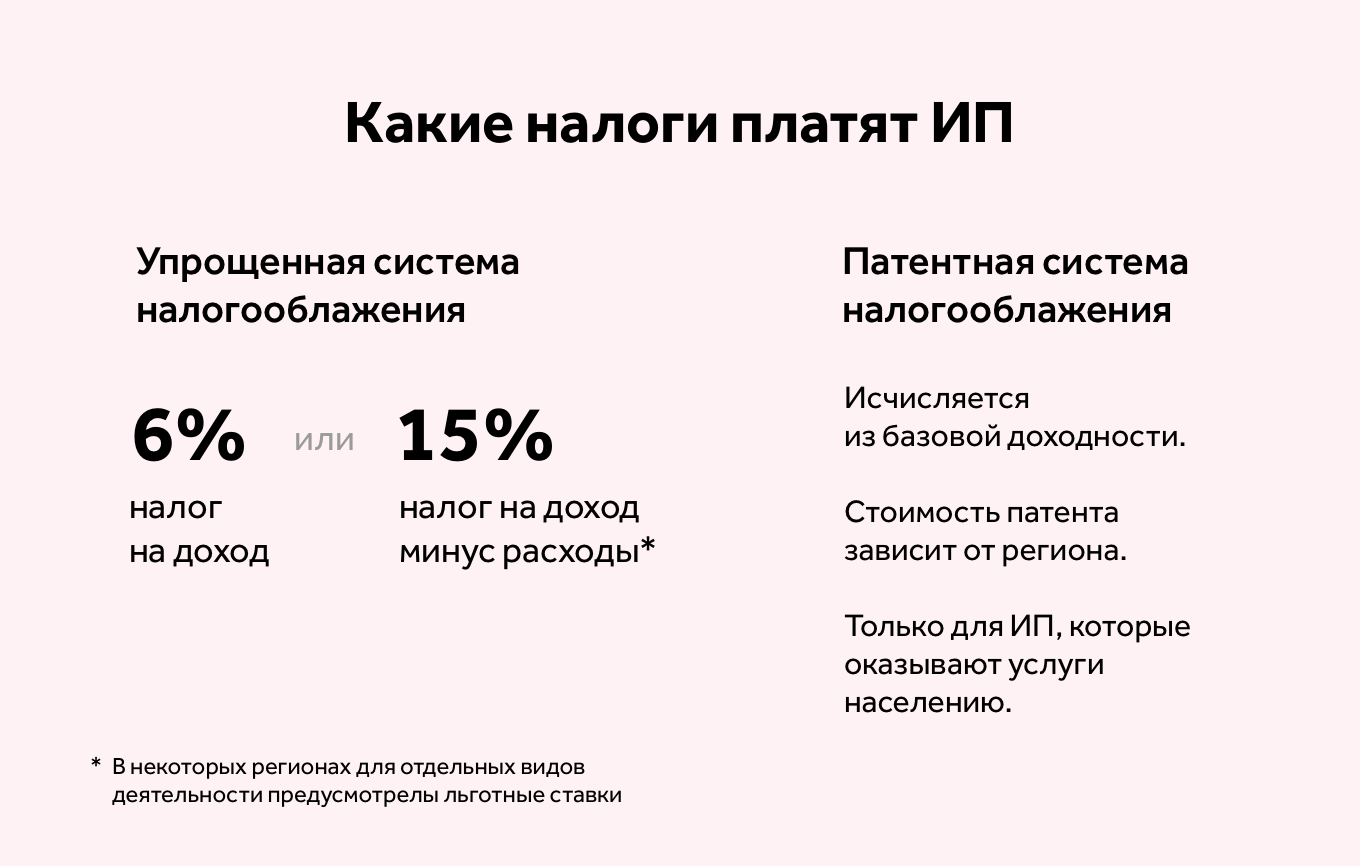

Налоги ИП на «упрощёнке»: доходы или доходы минус расходы?

Прежде чем ответить на вопрос о том, какие налоги платит ИП по упрощённой форме налогообложения, напомним о том, что перейти на «упрощёнку» можно только при добровольном волеизъявлении.

Сделать это необходимо либо при регистрации предприятия, либо, если по каким-то причинам сразу этого не произошло – со следующего календарного года.

Теперь перейдем к тем налогам, которые, собственно, и обязан уплачивать Индивидуальный предприниматель, работающий по «упрощёнке». Начнём с того, что гражданин, подающий документы в Налоговую инспекцию о регистрации в качестве ИП, к основному пакету документов, при желании, должен приложить Уведомления об упрощённой системе налогообложения. При этом ему сразу следует определиться с так называемым «объектом налогообложения», говоря понятным языком, по какой налоговой ставке он будет начислять и выплачивать налоги.

Всего, на упрощённом налогообложении существует два варианта: 6% с дохода или 15% с дохода минус расход.

Расскажем о них подробнее.

Для того, чтобы выбрать, какая ставка предпочтительнее, стоит учесть сферу деятельности вновь создаваемой организации и её перспективы развития, а также предварительно просчитать предполагаемый её оборот и прибыль.

- Что такое 6% с дохода. В данном случае платится 6% от продаж или услуг со всего дохода, независимо от того, какие расходы (производственные, закупочные, зарплатные и т.д.) несёт бизнесмен. То есть, чем меньше расходов, тем этот налог интереснее для предпринимателя. Плюсы этого объекта налогообложения, в том, что при нём возможен облегчённый бухгалтерский и налоговый учёт. Также преимуществом является и тот факт, что рассчитывается он довольно просто, не требует каких-то специальных навыков, а значит предприниматель, работающий по нему, вполне может вести бухгалтерию самостоятельно.

- Что такое 15% с дохода минус расходы. Смысл этой ставки заключается в том, что при вычислении налогов нужно учитывать как доходы, так и расходы предприятия и вычислять разницу между ними. Иначе говоря, 15%-ый налог рассчитывается как разница между доходами и расходами помноженная на 15%. Чем крупнее предприятие, чем больше у него доходов и расходов и тем выгоднее использовать этот объект налогообложения. Правда, выбирая 15% с доходов минус расходы, нужно быть готовым к тому, что придётся держать штатного бухгалтера – уж очень много специфики в данном объекте налогообложения.

Нюанс! Наиболее часто 15% с дохода минус расходы выгоднее 6% с дохода на этапе становления предприятия, поскольку в начале пути фирма несёт наибольшие затраты.

Внимание: если выбран налог доходы минус расходы 15%, то крайне важно правильно рассчитывать расходную часть. Искусственное изменение, в частности, её завышение, грозит серьезными штрафами от налоговиков, а при серьёзных нарушениях возможно наказание вплоть до уголовного преследования

Пример расчета налогов ООО на ОСНО

ООО «Компания», работающая на ОСН, получила результаты деятельности за год:

| Статья дохода/расхода | Сумма, руб. |

|---|---|

| Выручка от реализации товаров (без НДС) | 1 000 000 |

| Себестоимость проданных товаров (без НДС), приобретено с НДС | 600 000 |

| Зарплата | 200 000 |

| Амортизация | 20 000 |

| Среднегодовая стоимость ОС | 200 000 |

Земельных участков и транспортных средств на балансе организации нет.

Рассчитаем налоговые платежи с выплат работникам и на имущество:

| Вид налогового платежа | Налоговая база | Ставка | Сумма к уплате, руб. |

|---|---|---|---|

| Страховые взносы | 200 000 | 30 % | 60 000 |

| НДФЛ | 200 000 | 13 % | 26 000 |

| Налог на имущество | 200 000 | 2,2 % | 4400 |

Рассчитаем НДС к уплате:

| Налоговая база | Ставка | Сумма, руб. | |

|---|---|---|---|

| НДС с реализации | 1 000 000 | 20 % | 200 000 |

| НДС входящий по приобретенным товарам | 600 000 | 20 % | 120 000 |

| К перечислению в бюджет | 180 000–108 000 | 72 000 |

Рассчитаем налог на прибыль к уплате:

| Сумма, руб. | |

|---|---|

| Выручка от реализации товаров (без НДС) | 1 000 000 |

| Себестоимость проданных товаров (без НДС), приобретено с НДС | 600 000 |

| Зарплата | 200 000 |

| Страховые взносы | 60 000 |

| Амортизация | 10 000 |

| Налог на имущество | 4400 |

Налогооблагаемая база: 1 000 000 – 600 000 – 200 000 – 60 000 – 10 000 – 4400 | 125 600 |

Сумма налога на прибыль к уплате: 125 600 × 24 % | 30 144 |

Белочка

2022-05-12 11:39:07

откуда цифры 180000-108000=72000 при расчете в уплате ндс

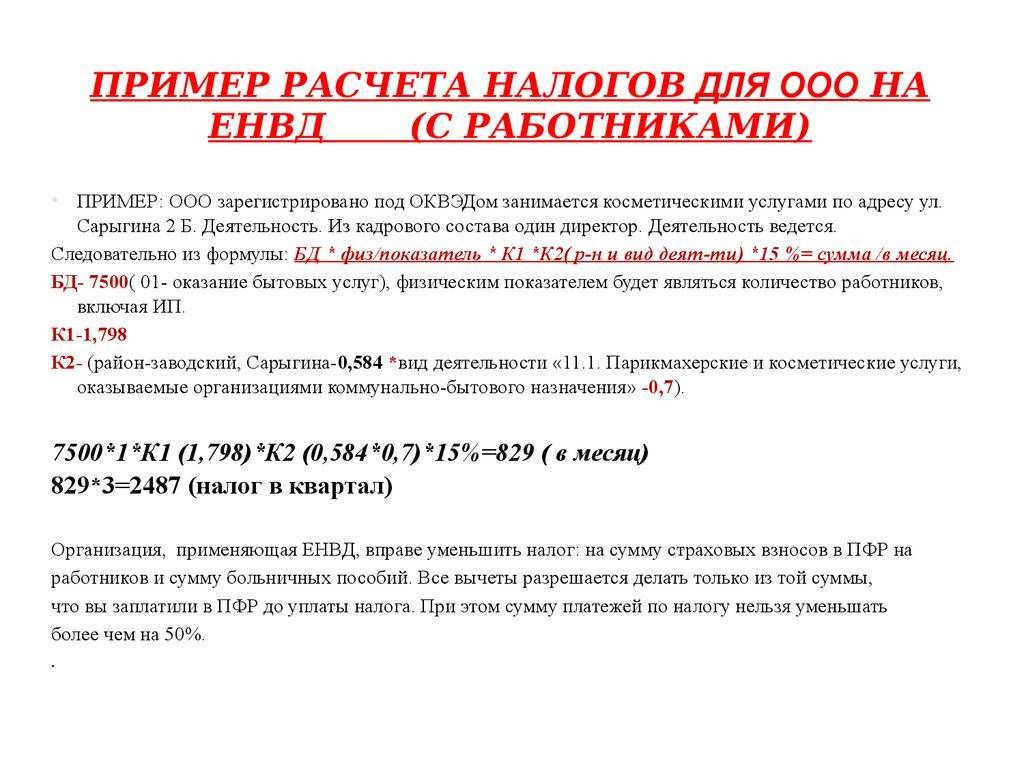

Единый налог на вмененный доход

ЕНВД является одним из специальных режимов налогообложения, и многие предприниматели пользуются им с успехом. Платеж составляет 15%. Этот режим позволяет значительно уменьшить траты, так как предприниматели освобождаются от уплаты большинства взносов (кроме НДФЛ). Есть довольно много нюансов, свойственных этой налоговой системе.

Применять ЕНВД могут не все организации, а только те, которые работают в сфере оказания услуг и розничной торговли. Препятствием к переходу на ЕНВД могут стать некоторые факторы и условия, которые должны быть соблюдены:

- сумма налоговых отчислений компании ниже 1 миллиарда рублей;

- фирма не является объектом социального обеспечения;

- компания не является образовательным учреждением;

- организация не заключала соглашение о создании товарищества;

- доля участия других субъектов не превышает 25%;

- численность персонала компании не должна превышать 100 человек;

- организация не должна быть плательщиком ЕСХН.

Последний пункт может показаться странным: если ООО находится на одной системе налогообложения, она априори не может быть плательщиком другой системы. Но с компаниями на ЕНВД всё немного иначе. Перейти на этот спец режим налогообложения можно не полностью, а лишь по одному виду деятельности, разумеется, с соблюдением всех вышеперечисленных условий. Таким образом появляется возможность в несколько раз снизить сумму платежа. Перечень ООО, чья деятельность позволяет компании перейти на ЕНВД, содержится в НК РФ.

Важно! Сумма налога для ООО на ЕНВД складываются из реальных показателей (учет численности работников, метража заведения) и коэффициентов. Определяющий коэффициент-дефлятор в 2021 году установлен в размере 1,798.

Налоги, которые платят ООО вне зависимости от схемы налогообложения

При наличии наемных работников ООО на любом режиме налогообложения платит НДФЛ с заработной платы сотрудников. Предприятие выступает налоговым агентом и удерживает 13% от оклада.

Наличие наемных работников создает для бизнесмена серьезную дополнительную налоговую нагрузку. Одна из наиболее расходных частей бюджета — отчисление страховых взносов в различные государственные структуры. Их размер зависит от общего фонда заработной платы и от того, сколько наемных сотрудников зарегистрировано в ООО. НДФЛ работодатель удерживает из оклада штатных специалистов, а заплатить налоги в пенсионный и страховой фонд он должен из бюджета фирмы.

Рассмотрим, какие налоги платит работодатель ООО во внебюджетные структуры:

- ПФР (пенсионный фонд России) — 22%;

- ФФОМС (Федеральный фонд обязательного медицинского страхования) — 5,1%;

- ФСС (Фонд социального страхования) — от 2,9%.

Выплаты в ФСС могут увеличиваться на 0,2–8,5%, если в результате СОУТ (специальной оценки условий труда) на рабочем месте были выявлены вредные или опасные производственные факторы: шум, вибрация, превышение содержания химических веществ, ионизирующее излучение.

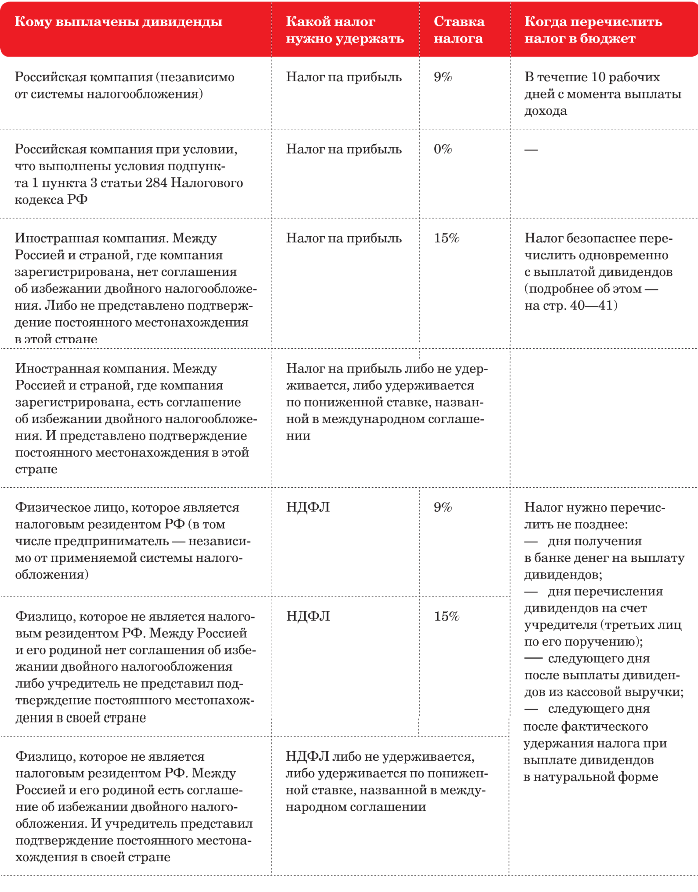

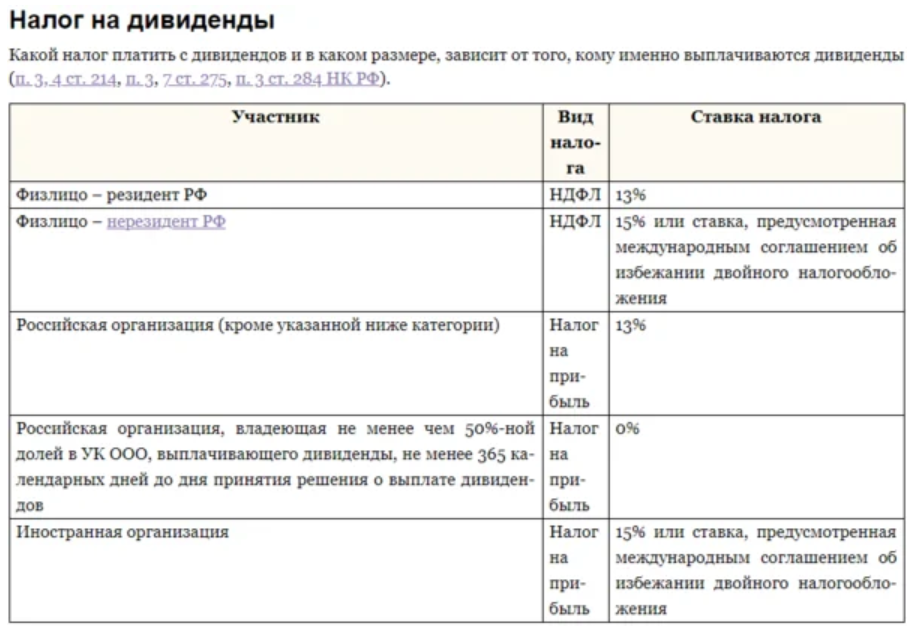

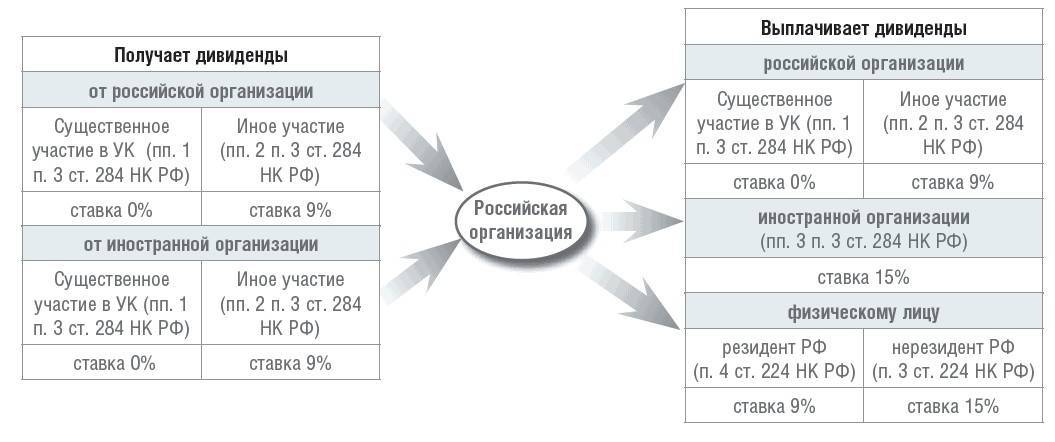

В конце отчетного периода собственники, учредители и участники ООО имеют право на получение дивидендов. Это возможно, если после оплаты налоговых и других обязательных взносов в конце квартала или года на балансе предприятия осталась прибыль. Сколько составляют отчисления с дивидендов? Они расцениваются как доход физического лица и подлежат налогообложению по ставке 13%.

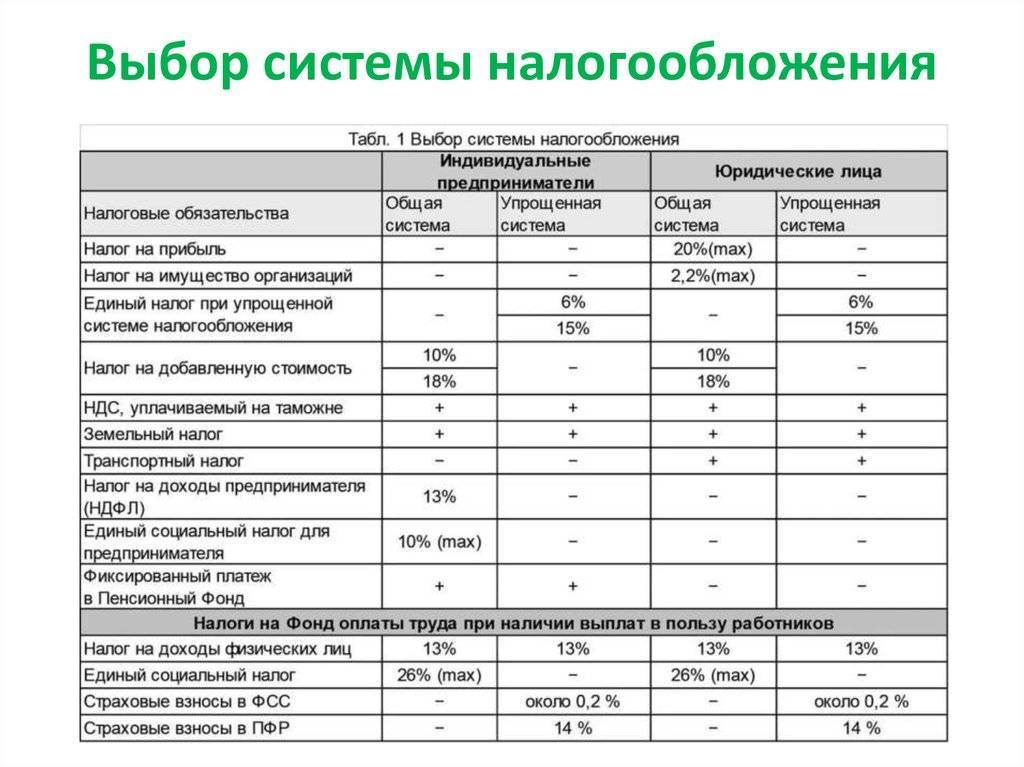

ИП или ООО?

Перед тем как заняться бизнесом, следует сначала определиться, какую организационно-правовую форму выбрать для своего предприятия. У каждого вида предпринимательской деятельности есть свои недостатки и преимущества. ? Попробуем ответить на этот вопрос.

Плюсы ИП:

- Простота регистрации;

- Упрощенное ведение кассы;

- Не взимается налог на имущество;

- Не нужно вести бухгалтерский учет;

- Простая процедура ликвидации;

- Низкие налоговые ставки.

Минусы ИП:

- Ответственность имуществом после ликвидации;

- Деятельность непривлекательна для инвесторов;

- Нельзя продать или переоформить предприятие;

- Предприниматель платит взносы в Пенсионный фонд даже в том случае, если его предприятие несет убытки;

- Нельзя продвигать бренд без регистрации.

Теперь разберемся, какие налоги должна платить ООО, и какую выгоду можно извлечь с этого вида предпринимательской деятельности.

Что выгоднее?

Что выгоднее?

Плюсы ООО:

- Учредители не отвечают имуществом по долгам;

- Предприятие можно расширить за счет привлечения инвесторов в качестве новых учредителей;

- Можно создать управляющий орган, соответствующий особенностям предприятия;

- Возможность привлечения инвесторов, в том числе и иностранных;

- Учредитель может выйти из дела в любой момент и получить свою долю;

- Возможность покрывать убытки прибылью.

Минусы ООО:

- Любой учредитель может выйти из дела и забрать свою долю;

- Ограниченное законом количество участников;

- Информация об учредителях открыта для третьих лиц;

- Сложная ликвидация;

- Высокие штрафы по сравнению с ИП.

Независимо от того, какие налоги надо платить ООО, некоторые предприниматели выбирают такой вид организационно-правовой деятельности потому, что это автоматически повышает их имидж. Безусловно, такие рассуждения несколько относительны, поскольку это во многом зависит от сферы деятельности. Например, покупателю безразлично, кто является владельцем магазина ООО или ИП. Самое главное, чтобы в нем продавался качественный товар по доступным ценам.

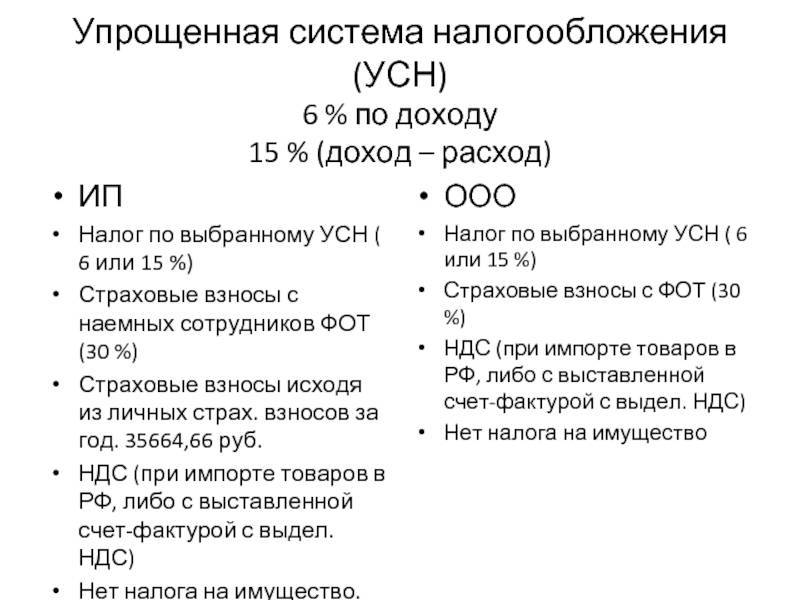

УСН

является самой популярной в малом и среднем бизнесе. Это вызвано менее заметной налоговой нагрузкой и относительной простотой в сдаче отчетности. Эта система разделяется на 2 типа в зависимости от того, что является базой для подсчета налога: доходы или доходы за вычетом расходов.

является самой популярной в малом и среднем бизнесе. Это вызвано менее заметной налоговой нагрузкой и относительной простотой в сдаче отчетности. Эта система разделяется на 2 типа в зависимости от того, что является базой для подсчета налога: доходы или доходы за вычетом расходов.

Если в качестве базы берется доход

, то ставка по налогу составляет 6%

, если доход за вычетом расхода – до 15%

, но это максимальная ставка, которая может изменяться в зависимости от региона. В некоторых регионах установлена ставка в 5% от разницы доходов и расходов.

Ставку по сборам можно значительно снижать за счет включения в расходы платежей по страховым взносам.

Для того чтобы применять этот режим, необходимо соответствовать нескольким требованиям:

- Доходы от деятельности организации не превышают 45 млн. рублей.

- Компании не занимается деятельностью, указанной в 346 статье Налогового кодекса. К таким предприятиям, например, относятся банки и ломбарды, страховые компании, казенные учреждения и пр.

Рассчитывается налог следующим образом: при выборе в качестве базы доходов, платеж составляет 6 процентов от их суммы. При выборе в качестве базы разницы между доходом и расходом, сбором будет облагаться сумма дохода за вычетом документально подтвержденного расхода. Ставка здесь зависит от региона, узнать ее можно в налоговом органе по месту ведения бизнеса.

Рассчитывается налог следующим образом: при выборе в качестве базы доходов, платеж составляет 6 процентов от их суммы. При выборе в качестве базы разницы между доходом и расходом, сбором будет облагаться сумма дохода за вычетом документально подтвержденного расхода. Ставка здесь зависит от региона, узнать ее можно в налоговом органе по месту ведения бизнеса.

Переход на упрощенку носит уведомительный характер. Для созданных организаций срок подачи уведомления составляет 30 дней с момента , его можно подать и сразу с регистрационными документами.

Компании, которые уже вели деятельность, могут подать уведомление о переходе со следующего года до 31 декабря текущего года.

Организации, применяющие ЕНВД, могут подать это уведомление и в течение года.

О том, что и когда нужно платить компании на данной системе, вы можете узнать из следующего видео:

Сроки регистрации в органах ФНС для нерезидентов

Любая иностранная компания, желающая законно вести в России свою деятельность, обязана пройти аккредитацию. Подробно этот процесс описывается в законе об инвестициях от заграничных субъектов (Федеральный закон от 9 июля 1999 г. N 160-ФЗ “Об иностранных инвестициях в Российской Федерации”).

Исполнительный орган, вносивший данные в госреестр иностранных инвесторов, передаст эту информацию в ФНС максимум в течение ближайшей декады. У самого инвестора есть тридцать дней с даты начала деятельности в РФ. Именно в этот срок предприятие должно стать на учет в качестве налогоплательщика.

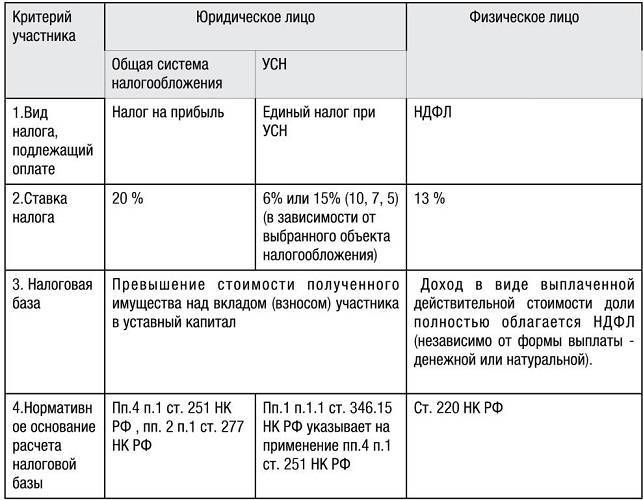

Налогообложение при увеличении долей

Операции по передаче дополнительного имущества или денежных взносов в уставный капитал в порядке ст. 19 закона 14-ФЗ не признаются реализацией. Ни с учредителей, ни с общества налоги не удерживают. Не является доходом и увеличение стоимости долей в результате:

- переоценки активов компании;

- выхода участника из состава с выкупом доли обществом (до распределения);

- погашение прав одного из участников с уменьшением уставного капитала.

Иная ситуация возникает при наращивании финансовой основы за счет нераспределенной прибыли. Объектом обложения становится разница между изначальной и итоговой стоимостью долей. Собственники-физлица платят с такого дохода НДФЛ (ст. 209 НК РФ). При этом хозяйственное общество является налоговым агентом. Оно либо удерживает средства для перечисления в бюджет, либо подает в инспекцию сообщение о невозможности исполнения обязанности. Извещение должно поступить в контролирующий орган до 1 марта следующего года.

Квалификация операции, с точки зрения налогообложения, учредителей-организаций вызывает многочисленные споры. В письме № 03-03-06/1/19742 от 30.05.13 Минфин России отнес стоимостную разницу к внереализационным доходам. Чиновники потребовали платить с удорожания 20% согласно ст. 284 НК РФ. Позицию сложно назвать однозначной. Так, компании-акционеры при наращивании капитала АО за счет нераспределенной прибыли от уплаты налога освобождены. Разница не является объектом обложения в силу ст. 251 НК РФ. Однако применять норму к ООО ведомство запрещает.

В аналогичном порядке будет облагаться налогами доход от распределения долей выбывших из состава учредителей. Разъяснения о необходимости удержания НДФЛ с участников-физлиц Минфин России давал в письме № 03-04-06/8031 от 15.03.13. Основой начислений в этой ситуации станет разница между исходной и конечной рыночной стоимостью доли.

Необходимым финансисты считают и уплату налога на прибыль. При распределении доли вышедшего участника у учредителей-организаций возникает внереализационный доход. О недопустимости применения к отношениям ст. 251 НК РФ чиновники в очередной раз заявили в письме № 03-03-06/1/732 от 09.11.11.

Упрощённая система налогообложения

УСН является самой популярной системой налогообложения уже несколько лет. Выбор большинства предпринимателей обусловлен тем, что схема уплаты налогов и подачи отчётностей гораздо проще, чем на той же ОСН (что наглядно демонстрирует таблица). Меньше бухгалтерской бумажной работы и головной боли, все показатели понятны, граф ясны, ошибиться в расчетах крайне сложно. Налоги для ООО в 2021 году на УСН остаются прежними:

- на доход в размере 6%;

- на прибыль в размере 15%;

- на доходы физических лиц.

Общество с ограниченной ответственностью вместо множества налогов платит один единый: на доход или на прибыль, здесь уже предприниматель сам решает, какая схема уплаты будет более выгодна и удобна. Отметим, что при отсутствии сотрудников налог для ООО на доходы физических лиц не требуется уплачивать. Срок, в который надо заплатить налоги и подать декларации в налоговый орган, не изменился. Ежеквартально следует сдавать отчетность до 25 числа предшествующего сдачи декларации месяца. Налог за год необходимо уплатить до 30 апреля, а годовой отчет в ФНС сдать до 31 марта.

Важно! В 2021 года лимит прибыли за прошлый год не должен превышать 90 миллионов рублей, а лимит дохода – 120 миллионов рублей. В случае превышения этих показателей организация будет вынужденно переведена на другую систему налогообложения.

Разновидности систем налогообложения ООО в РФ

Существует 4 системы налогообложения для фирмы, которая зарегистрирована в качестве ООО:

- Общая.

- Упрощенная.

- Сельскохозяйственная.

- Вмененная.

Какой бы не был выбран в данном случае налоговый режим, выплата по нему не является единственной. Кроме этого существуют другие виды взносов, некоторые из которых являются обязательными для всех.

Таким образом, расчет взносов во все внебюджетные фонды происходит с учетом определенной процентной ставки от заработной платы сотрудника:

- для Пенсионного фонда она составляет 22%;

- для ФСС – 2,9%;

- на обязательное медицинское страхование уходит 5,1%.

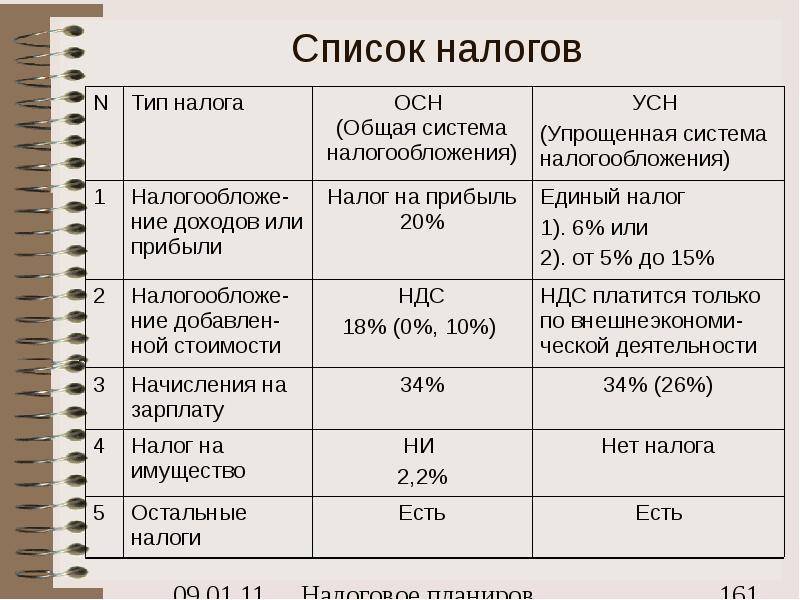

В целом, все выплаты можно представить в виде сводной сравнительной таблицы:

Чтобы вам было проще разобраться в вопросе выплаты налогов, рассмотрим по отдельности каждую систему.

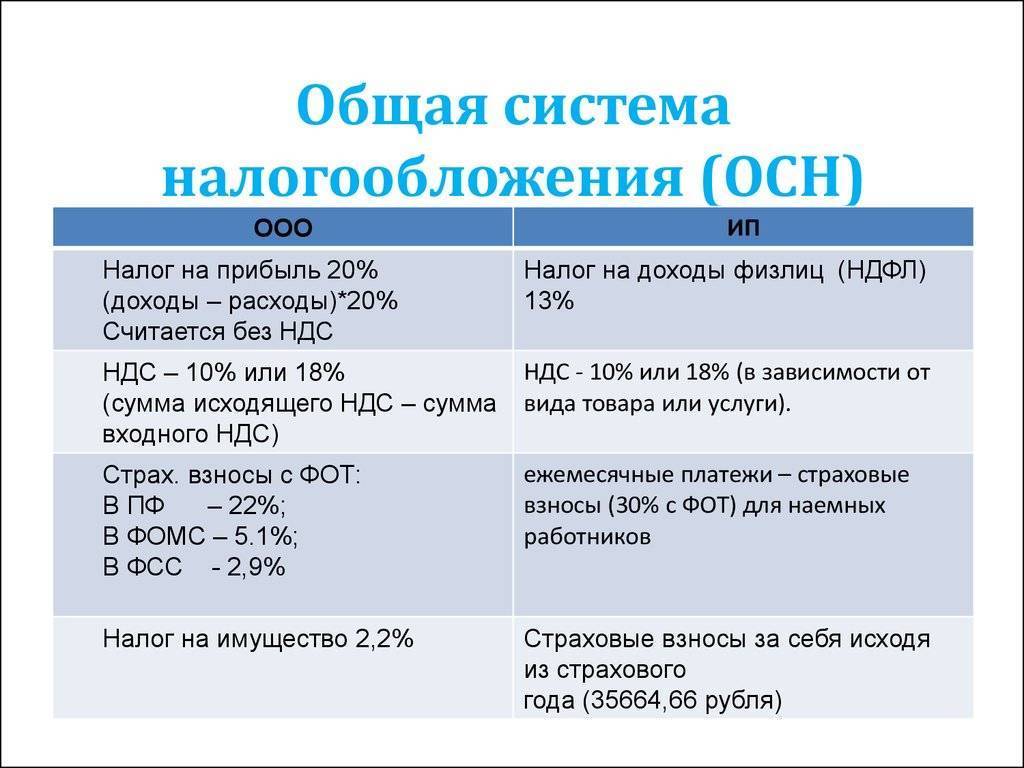

№1. ОСНО (общая система налогообложения).

С помощью данной системы платить налоговые отчисления достаточно хлопотно. Такой способ налогообложения характерен для больших корпораций и компаний, например, торговых центров, где осуществляется огромный оборот денежных средств (доходы и расходы).

Если предприятие предпочло использовать ОСНО, то оно берет на себя обязательство платить налоги на имущество, прибыль, добавленную стоимость, единый социальный налог.

Также закон требует ежеквартально предъявлять в различные учреждения следующую финансовую отчетность:

- Документы в ФСС (фонд социального страхования).

- Документы в ПФР (пенсионный фонд России).

- Заполненную декларацию НДС.

Плюсы ОСНО:

- можно использовать в любом виде бизнеса;

- нет ограничений на размер прибыли;

- нет ограничений в количестве сотрудников;

- предоставляется возможность арендовать неограниченное количество помещений;

- если предприятие работает в убыток, налог на прибыль можно не платить.

Минусы ОСНО:

- большой размер взносов в государственную казну;

- строгое соблюдение правил к хранению всех отчетов и документации.

Как выглядит налоговая документация для ОСНО?

Так выглядит бланк расчета страховых взносов для ООО, выбравших ОСНО:

№2. УСН (упрощенная система налогообложения).

Чтобы платить соответствующие взносы за осуществления предпринимательской деятельности, начинающие бизнесмены предпочитают использовать вариант УСН. Он отлично подходит для фирм, которые не могут предугадать свою будущую прибыль.

Для перехода на «упрощенку» достаточно написать заявления во время регистрации своего предприятия. Скачать его образец можно тут: https://www.regberry.ru/sites/default/files/content/files/uvedomlenie-o-perekhode-na-usn-2017-forma-26-2-1.PDF

Еще одной причиной, почему этим способом пользуется малый бизнес для того, чтобы платить налоги, являются заявленные требования по количеству персонала (до 100 человек) и размеру дохода (до 20 млн. рублей).

Используя данную систему налогообложения, ООО имеет право не платить налоговый вычет на доход, имущество, ЕСН и НДС. Закон предусматривает только оплату единого налога, осуществление страховых взносов и НДФЛ.

Таким образом, ООО должно вовремя подавать следующую документацию в налоговый орган:

- Заполненный бланк НДФЛ.

- Данные о количестве сотрудников в организации.

- Декларацию УСН.

Финансовую отчетность.

Отчет ФСС.

Форму расчета по страховым взносам.

Бухгалтерский баланс.

Плюсы УСН:

- небольшой размер взносов;

- требования к ведению отчетности упрощены;

- минимальное количество предоставляемых документов в налоговые органы.

Минусы УСН:

- ограничения по видам деятельности;

- запрещается открывать филиалы предприятия;

- ограничение в размере доходов.

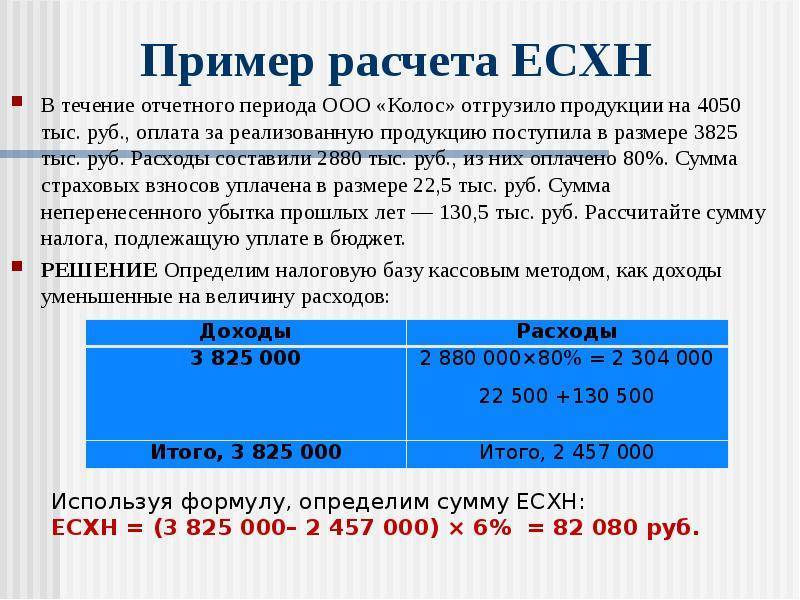

№3. ЕСХН (единый сельскохозяйственный налог).

Из названия можно догадаться, что данный вариант оплаты налогов предназначен для компаний, которые работают в сфере сельского хозяйства (животноводство, растениеводство и т.д.)

Чтобы использовать эту систему, ООО необходимо соблюдать определенные условия:

- доход предприятия должен составлять больше 70% общего дохода;

- численность сотрудников не превышает 300 людей.

№4. ЕНВД (единый налог на вмененный доход).

Этот вариант применим, как к ООО, так и к ИП, при котором отчисления государству высчитываются не из прибыли, а из вмененного дохода. Тем самым ООО может не платить налог на прибыль, имущество и НДС.

Организации, которые имеют право перейти на такую систему, занимаются следующей трудовой деятельностью:

- Ветеринарная.

- СТО.

- Грузоперевозки.

- Розничная продажа.

- Услуги по наружной рекламе и т.д.

Плюсы ЕНВД:

- фиксированный налог;

- уменьшение НДФЛ;

- простота в ведении отчетности.

Минусы ЕНВД:

- не все виды деятельности доступны;

- платить налоги приходится даже в период отсутствия прибыли;

Сравнение с ПАО

ПАО существенно отличается от ООО и НАО.

Акции ПАО открыто торгуются на фондовом рынке, и вступить в общество может любой желающий путем приобретения ценных бумаг.

Если бизнес регистрируется в правовой форме ПАО, то его наименование должно содержать прямую ссылку на публичность. Например, Публичное акционерное общество «Полюс». Если наименование не содержит слова «публичное», то акции такого общества не могут открыто торговаться на бирже.

▲ ПАО и НАО обязаны ежегодно проводить аудит годовой отчетности, независимо от сферы деятельности. ООО проводит аудит только в определенных законодательством случаях. Их перечень закреплен в ст. 5 Федерального закона «Об аудиторской деятельности».

Состав акционеров ПАО может изменяться хоть ежедневно. Учет ценных бумаг ведется специальной организацией – регистратором, на платной основе. Каждое ПАО должно выбрать своего (и только одного) регистратора. Изменения состава акционеров не отражаются в учредительной документации общества или ЕГРЮЛ.

Однако: при изменении состава учредителей информация в обязательном порядке передается в ФНС.

Проще некуда

Организации на УСН обязаны также заплатить налог на имущество, которое оценено по кадастровой стоимости. Отчетность и ставку по нему мы уже описали выше.

Сборы на «вмененке» – это обязательные платежи

Фискальным отделам не важно, работает компания или не работает, получает прибыль или находится в убытках. Налог начисляется по показателям, которые устанавливаются на федеральном и местном уровне

Налог уплачивается поквартально до 25 числа следующего месяца, а декларация сдается на пять дней раньше.

Список сборов со «вмененщиков» дополняется налогом на имущество. Компании на ЕНВД так же, как и на УСН, перечисляют фискальные платежи за недвижимые активы, которые оценены по кадастровой стоимости.

Сельхозналог рассчитывается по ставке 6 процентов с чистой прибыли и уплачивается по авансовой схеме. Аванс нужно оплатить в течение 25 дней после окончания полугодия. Декларация по ЕСХН сдается до 31 марта следующего года. Итоговый платеж нужно сделать в тот же срок.

Мы перечислили основные налоги, которые платит ООО, находясь на том или ином фискальном режиме. Подробную информацию о расчетах, применении, формах деклараций по каждому фискальному сбору вы легко можете найти в материалах «Жажды бизнеса», посвященных каждой из тем.

Права и обязанности участников

Все права участников ООО устанавливаются положениями устава, причем для каждого участника могут быть определены различные права. Если необходимо передать больше прав по управлению обществом одному из них, то такое решение принимается на общем собрании единогласно или же дополнительные права изначально предусматриваются уставом общества в момент создания.

В АО у держателей акций одного типа одинаковые права. Например, если обыкновенные акции являются голосующими и 1 акция = 1 голос, то такое право распространяется на всех держателей обыкновенных акций. Акционеры вправе:

- получать дивиденды;

- распоряжаться своими акциями;

- иметь доступ к отчетности;

- принимать участие в собрании акционеров;

- претендовать на имущество в случае ликвидации компании

Обязанности у участников ООО и АО совпадают. Они должны своевременно оплатить акции (доли) и не должны разглашать конфиденциальную информацию о деятельности компании.

Подведём итог

Разрешение налоговых вопросов непросто для любого лица, хоть физического, хоть юридического. Необходимо учесть множество нюансов, особенно это касается ООО. Есть и хорошая новость – в теме достаточно разобраться единожды, чтобы составить цельную картину налогообложения для обществ с ограниченной ответственностью. Что нужно сделать в первую очередь? Выбрать нужный налоговый режим и уже в его рамках изучать вопросы уплаты налогов. Мы постарались в полной мере осветить указанную тему, чтобы вам не пришлось платить лишние налоги, или, напротив, забыть про какие-то из них.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России)

Это быстро и бесплатно!