Оценка наследства

Процедура определения стоимости наследуемого имущества необходима для оформления его у нотариуса и установления размера госпошлины. Оценка производится на дату открытия наследства (п. 6 ст. 333.25 НК РФ).

Определять цену имущества могут независимые эксперты, имеющие право осуществлять оценочную деятельность, а также сотрудники судебно-экспертных учреждений. При этом недвижимость оценивается по учету её местонахождения. Стоимость земельных участков могут также определять территориальные органы, осуществляющие государственный кадастровый учет и регистрацию права.

Оценка проводится сравнительным методом, на основании рыночных показателей, действующих в регионе местонахождения имущества либо на основании имеющихся кадастровых документов.

Обязательные платежи

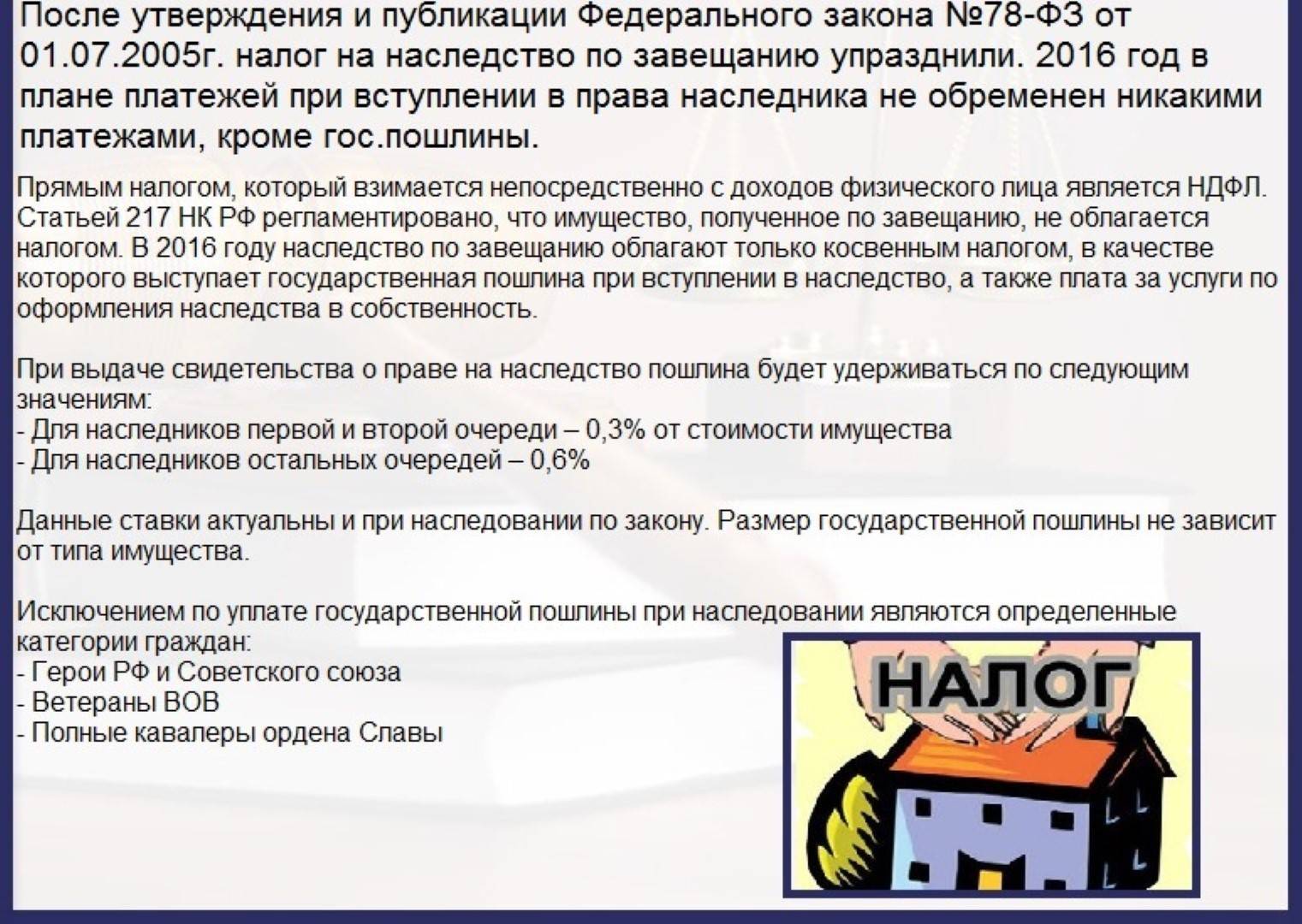

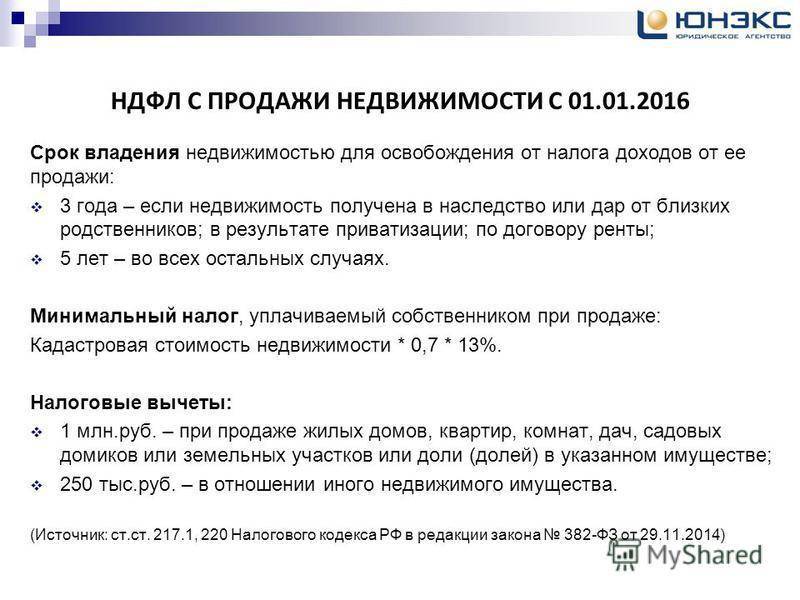

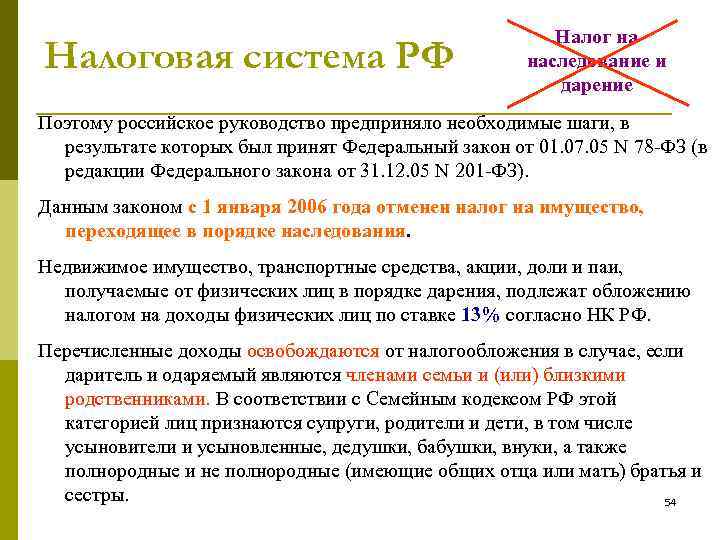

Если правнучке или другому родственнику независимо от очереди досталась недвижимость в любом регионе РФ, налог на завещание квартиры 2022 не платится. Данный платеж взымался ранее, но был отменен согласно нормам ФЗ №78 от 2005 года.

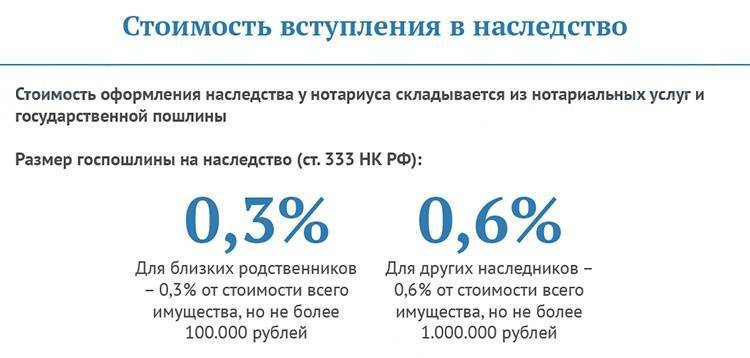

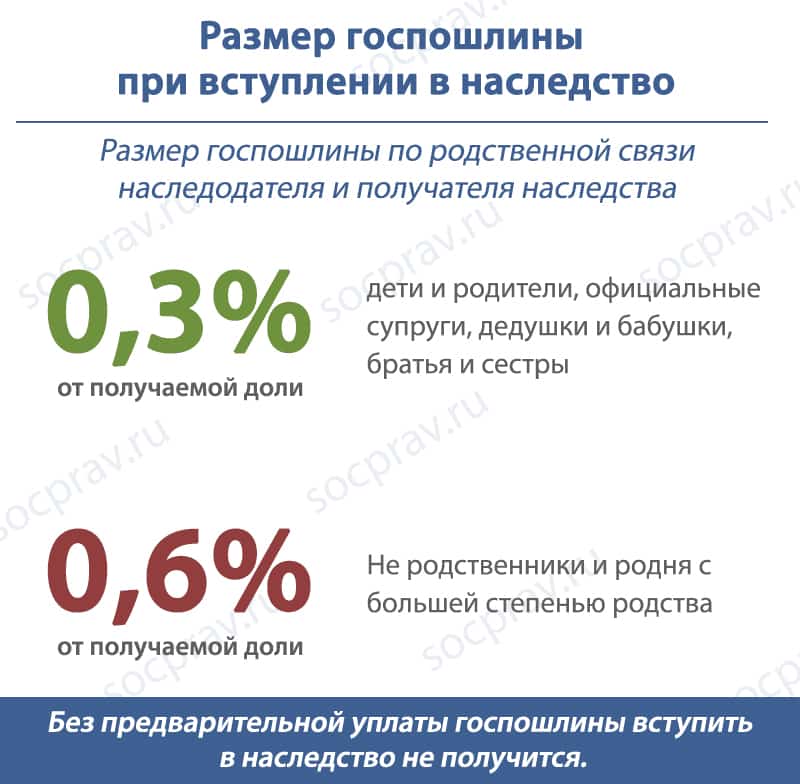

Данная сумма составляет:

- 0,3% от оценочной стоимости жилья для детей, супругов, родителей, братьев и сестер наследодателя (для близких родственников);

- 0,6% — для других физических лиц, которые приобретают имущественные права, в том числе в рамках завещания.

Оплата технических услуг рассчитывается согласно нормам Методических рекомендаций по определению предельного размера платы за оказание нотариальных услуг от 01.04.2016 №1078/03-16-3. В каждом случае сумма рассчитывается индивидуально, так как зависит от отдельных факторов.

Если гражданин проживает вместе с наследодателем

Нормы ст.333.38 НК РФ предусматривают получение льгот, то есть освобождение от уплаты государственной пошлины на вступление во владение квартирой своего отца или матери.

- частного дома, земельного участка (при условии нахождения данного объекта на нем), квартиры в случае постоянного проживания, в том числе на момент смерти гражданина и вступления в права владения;

- имущества лиц, погибших при выполнении государственных или общественных обязанностей;

- вкладов в банках;

- денежных сумм в рамках авторского права.

От уплаты вышеуказанных платежей освобождаются несовершеннолетние лица, так как они относятся к категории иждивенцев и в большинстве случаев не имеют постоянного дохода. Пенсионеры уплачивают все платежи на общих основаниях.

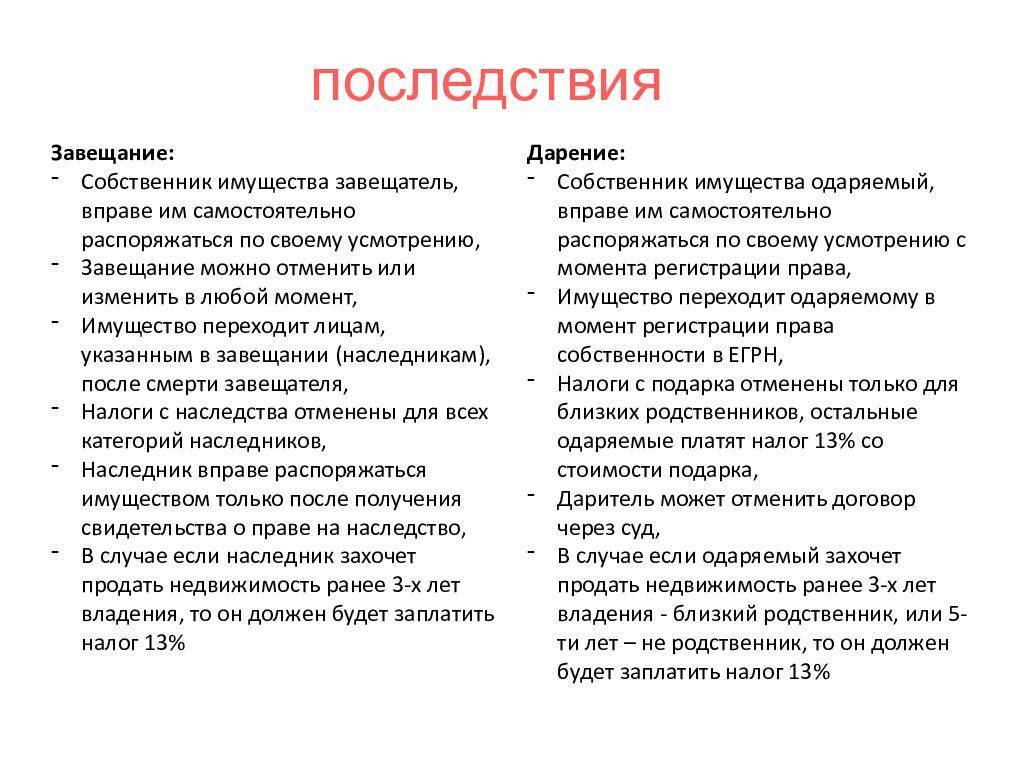

Как облагается налогом квартира по завещанию

На сегодняшний день Гражданский кодекс РФ признает два варианта перехода имущественных прав и обязанностей от покойного к другим физическим лицам. Согласно нормам ст.1118 ГК РФ завещание совершается одним или несколькими гражданами совместно (например, муж и жена) в одностороннем порядке. Данная сделка создает права и обязанности для лиц, в пользу которых отходит имущество после открытия наследства.

Налогообложение квартиры по завещанию проводится на общих основаниях.

Государственная пошлина не удерживается со следующих лиц:

- Героев СССР и РФ;

- ветеранов ВОВ;

- полных кавалеров ордена Славы;

- инвалидов детства, а также 1 и 2 группы;

- военнослужащих.

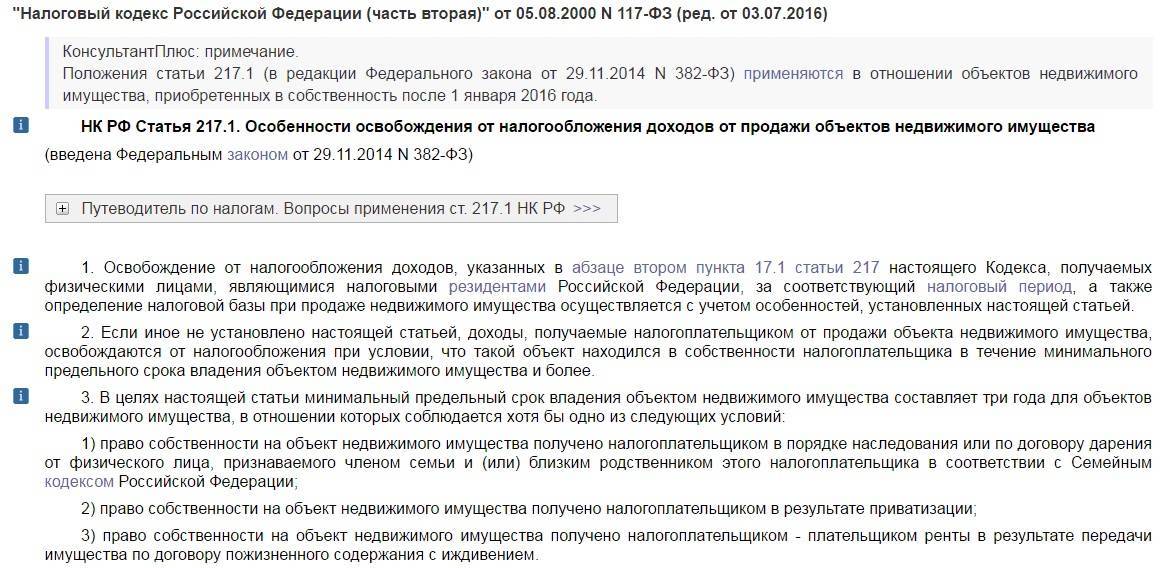

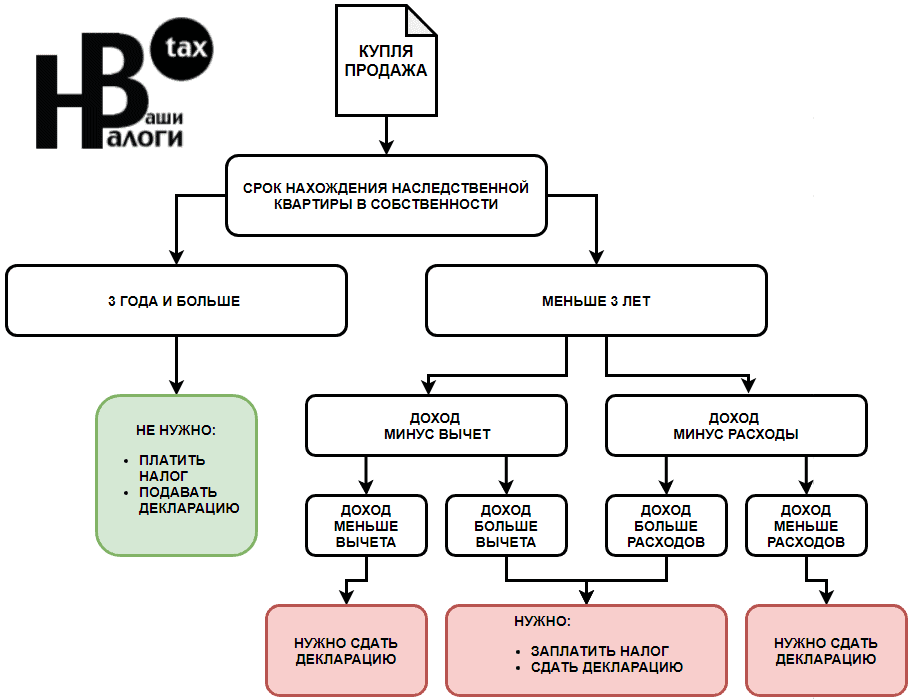

Важно! Независимо от типа наследования налоговые обязательства, если квартира остается во владении получившего ее более 3 лет, не начисляются. После длительного владения квартиру можно продавать без финансовой нагрузки в виде налога

Наследственная квартира в долевой или общей собственности

Рассмотрим особенности на конкретном примере. Брат и сестра вступили во владение жилой площадью после смерти матери. Каждый из них получил соответственно по 50% от этой недвижимости. Они решили сразу продать дом, чтобы решить личные финансовые проблемы.

Налог на долю в квартире по наследству в таком случае будет начисляться на общих основаниях. Для большей экономии собственных средств граждане должны оформить отдельные договоры купли-продажи на квартиру, так как в итоге каждый из них сможет рассчитывать на вычет в размере 1 000 000 рублей. Налоги, выплачиваемые при этом, также уменьшаются.

Сделка в итоге состоялась. Каждый из совладельцев получил доход в сумме 3 500 000 рублей.

Для определения суммы НДФЛ необходимо:

- 3500000 — 1000000 = 2500000 рублей;

- 2500000 х 13% = 325000 рублей.

Налогообложение к уплате фиксируется в годовой декларации по форме НДФЛ-3, которая подается в орган ФНС по месту регистрации до 30 апреля следующего года. Сама сумма платежа может быть уплачена авансом либо в срок до 1 августа следующего года.

Таким образом, налог на наследство квартиры в 2022 году по завещанию не начисляется. Платежи в государственный бюджет взымаются за оформление документов, а также в случае продажи объекта недвижимости до окончания 3-летнего срока владения.

Региональные особенности

Нередко документами органов местного уровня предусматривается налогообложение определенных видов собственности. Эти платежи устанавливаются муниципалитетами.

Например, оформляя права на дом, лицо обязано оплатить госпошлину за регистрацию земельного участка, на котором он расположен. Примерно, размер этого платежа составляет триста пятьдесят рублей.

Например, оформляя права на дом, лицо обязано оплатить госпошлину за регистрацию земельного участка, на котором он расположен. Примерно, размер этого платежа составляет триста пятьдесят рублей.

В основном такой размер госпошлины устанавливается за регистрацию земель для ведения индивидуального, дачного хозяйства

Важно помнить, что нельзя зарегистрировать дом, не оформив земли

Если в объекты наследства попадает земельный участок, то не всегда приходится оплачивать пошлину размером триста пятьдесят рублей.

Размер обязательства рассчитывается с учетом категории земель. Нередко платеж за регистрацию земли составляет несколько тысяч рублей.

После оформления наследственных прав на землю собственник обязан оплатить установленный земельный налог. Этот налог устанавливается на местном уровне, поэтому его сумма и льготы при его уплате определяются законами конкретного муниципалитета.

Порядок оплаты госпошлины за наследство

В отличие от пошлин за оказание

государственных и муниципальных услуг, платеж за выдачу свидетельства на

наследство принимает сам нотариус. Оплатить нотариальные действия через банк

или иным способом нельзя. Чтобы рассчитать размер пошлины, при завершении

наследственного дела определяется:

- количество

получателей имущества покойного по завещанию и по закону, т.е. лиц, подавших

заявление и имеющих право на наследство; - размер

долей, причитающихся каждому наследнику (при наследовании по закону они будут

равными, тогда как по завещанию допускаются иные варианты распределения долей); - стоимость

имущественных активов, размер денежных средств, переходящих по наследству.

Чтоб определить, кому выдать свидетельство на наследство, нотариус проверяет поданные заявления. По условиям завещания имущество получат только те лица, которых указал собственник до момента своей смерти. Если завещания нет, а наследование осуществляется по закону, применяется принцип очередности. Чем ближе степень родства, тем выше приоритет очередности. В первую очередь входят родители, переживший супруг, дети умершего. Соответственно, только при отсутствии наследников первой очереди, либо при их отказе от прав, получить имущество смогут претенденты нижестоящих очередей.

Как определить стоимость имущества для наследства

Для расчета госпошлины за выдачу

свидетельства нотариусу нужно знать стоимость имущества. Она определяется

следующими способами:

- для

объектов недвижимости – по показателям кадастровой, инвентаризационной или

рыночной стоимости объекта; - для

остатков на счетах и вкладах – по номинальной стоимости денег; - для

иных видов имущества, в том числе движимых вещей и предметов, автотранспорта,

объектов интеллектуальной стоимости, доли в бизнесе, иные аналогичных активов –

по отчетам независимого оценщика.

Заказать рыночную оценку должны сами наследники, иначе они не смогут получить свидетельство. Если на наследство претендует только один гражданин, он сам выбирает специалиста для проведения оценки, оформления отчета. При наличии нескольких наследников можно выбрать оценщика по взаимной договоренности. Если возникнет спор, любой из претендентов на наследственное имущество может оспорить результаты оценочной деятельности.

Пошлину платит каждый из наследников,

пропорционально своей доле. На практике это выглядит следующим образом. Если

квартира перешла по наследству только одному лицу из первой очереди, он

заплатит за нее 0.3% от ее цены, но не более 100 тыс. руб. Например, при

стоимости объекта 2 млн. руб. нужно заплатить 60 тыс. руб. Однако если в первой

очереди сразу 3 наследника, они платят пошлину в пропорции – по 20 тыс. руб.

(при условии равных долей). Если у кого-либо из наследников есть льгота, для

остальных получателей имущества ставка госпошлины не изменится.

Деньги вносятся непосредственно

нотариусу, когда будет оформляться свидетельство. По факту оплаты вносится

запись в реестр нотариальных действий, а сумма платежа будет указана в

свидетельстве. Кстати, по реестру всегда можно проверить законность совершенных

действий и выданных документов. Нотариус в любом городе имеет доступ к единому

реестру, сможет убедиться в том, что свидетельство действительно выдавалось.

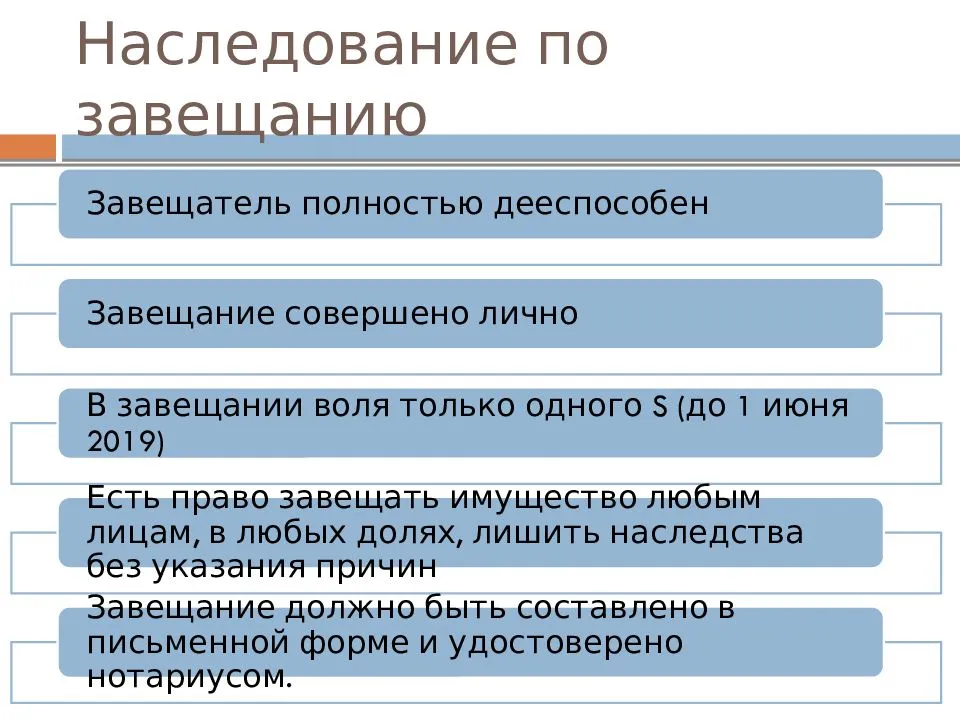

Наследование по завещанию

Собственник имущества в юридической форме передает право распоряжения лицу, указанному в завещании. Гражданин имеет право, как угодно распорядится своей собственностью, разделив ее на равные, неравные части между несколькими наследниками, полностью передав все одному наследнику. Данные лица могут не приходиться ему родственниками. Завещать имущество можно в пользу организаций и государства.

Собственник имущества в юридической форме передает право распоряжения лицу, указанному в завещании. Гражданин имеет право, как угодно распорядится своей собственностью, разделив ее на равные, неравные части между несколькими наследниками, полностью передав все одному наследнику. Данные лица могут не приходиться ему родственниками. Завещать имущество можно в пользу организаций и государства.

Завещание должно быть заверено:

- Нотариусом

- Органом местной исполнительной власти

- Консульством РФ при нахождении на территории другого государства

Завещание составляют в двух экземплярах. В некоторых особых случаях завещанием признается простое письменное волеизъявление умирающего, если нет возможности заверить его. Оно должно быть написано от руки и за подписью завещателя в присутствии двух свидетелей.

Закрытое завещание открывает свое содержание только после смерти завещателя. В момент составления и заверения никто, в том числе нотариус не могут с ним ознакомиться. Нотариус вскрывает конверт с таким завещанием, ранее переданным ему лично в руки от завещателя в присутствии свидетелей, при предъявлении ему свидетельства о смерти в течение 15 дней.

В завещании могут быть предусмотрены специальные положения. Юридически это звучит, как подназначивание наследника. Это значит, что если основной наследник умирает до вступления в силу завещания, второй, указанный в документе, наследует его долю.

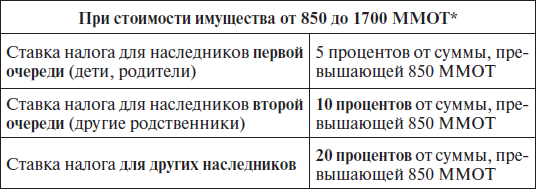

Оплата госпошлины

Иногда размер госпошлины рассчитывается в % соотношении от стоимости наследуемого объекта, что в некотором смысле приравнивает ее к налогу на наследство. Госпошлина взимается за юридические действия, которые совершаются чиновниками, специалистами нотариальных агентств, судами. Полученные суммы направляются в государственную казну.

Госпошлину потребуется погасить при совершении таких действий:

- оформление свидетельства о праве на имущество, передаваемое по наследству от скончавшегося лица;

- сохранение передаваемого по наследству имущества (ответственность за сохранность лежит на сотруднике нотариального агентства, так как именно он совершает все необходимые действия);

- регистрация права собственности у получателя наследства.

Далее устанавливаемые размеры госпошлин рассматриваются более подробно.

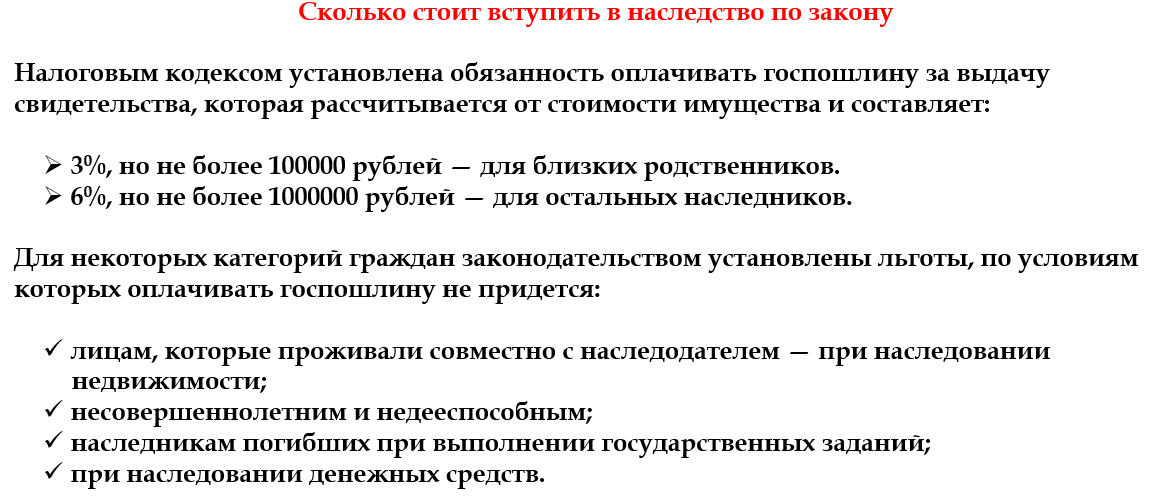

- За оформление свидетельства наследникам 1 очереди, сестрам и братьям скончавшегося человека потребуется оплатить 0,3% от стоимости имущественного объекта. Размер госпошлины не может превышать 100 тысяч рублей.

- За оформление свидетельства получателям наследства, которые причисляются к другим очередям, потребуется оплатить госпошлину в размере 0,6% от получаемого имущества, но не больше 1 млн рублей.

- Принятие всех необходимых мер для того, чтобы сохранить имущественный объект, который передается в порядке наследования, обойдется в 600 рублей. Данные действия совершает сотрудник нотариального агентства. Специалист осуществляет опись передаваемых имущественных объектов и их передачу на сохранение определенному наследнику.

- Если получателем наследства выступает физлицо, то перерегистрация права собственности на недвижимый объект (к примеру, на квартиру) обойдется в 2 тысячи рублей. В случае с юрлицом стоимость проведения регистрационных действий составляет в 22 тысячи.

- Регистрация права собственности на дачную территорию либо построенные на ней здания потребуют 350 рублей. Например, данная оплата может проводиться за дом, баню и прочие постройки, которые были возведены на дачном участке почившего лица.

Дополнительные расходы

Закон об отмене налогов при наследовании имущества от близких родственников был воспринят гражданами России как существенный шаг вперед в законодательстве страны. Но он не отменяет дополнительных расходов нового владельца при получении определенного вида недвижимости, в частности, квартиры.

- Первое, что должен заплатить новоиспеченный владелец, — пошлину. Вносится она в пользу Управления Федеральной регистрационной службы. Размер госпошлины составляет 500 рублей.

- Второе, что должен заплатить новоиспеченный владелец, — стоимость услуг нотариуса. Нотариус выдает свидетельство о праве владеть полученным имуществом. Размер вознаграждения нотариусу варьируется в зависимости от степени родства физического или юридического лица.

Для лиц, которые получили квартиру от близких родственников, данная пошлина будет составлять всего три десятых процента от всей стоимости имущества. В остальных же случаях размер суммы увеличивается до шести десятых.

Размеры госпошлин, которые обязан оплатить новый собственник, и их тарифы регламентированы законодательством Российской Федерации. Подробнее описана данная процедура в 333 статье Налогового кодекса Российской Федерации.

Наконец, новый владелец несет полную ответственность за полученную по наследству квартиру. Все имущество достается ему с имеющимися долгами. Новый владелец обязан их своевременно погашать. Иными словами, он становится ответственным перед кредиторами и кредитными организациями лицом.

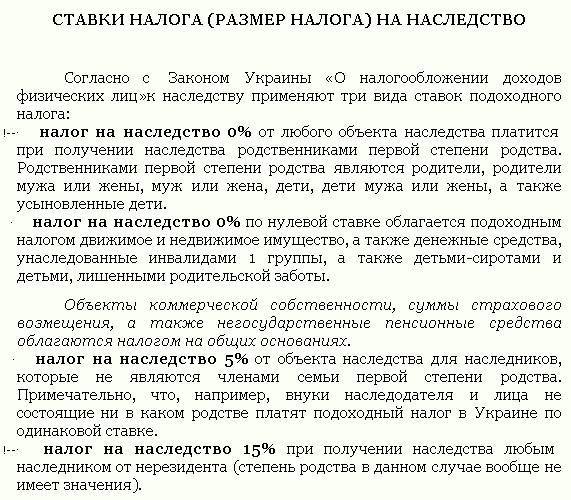

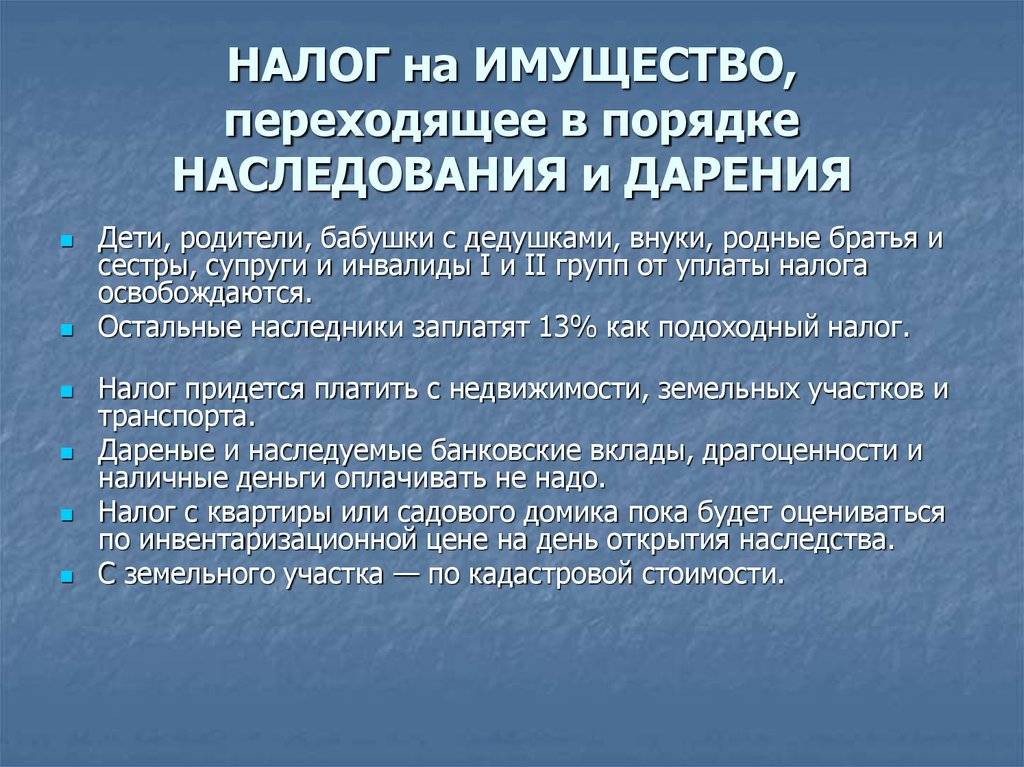

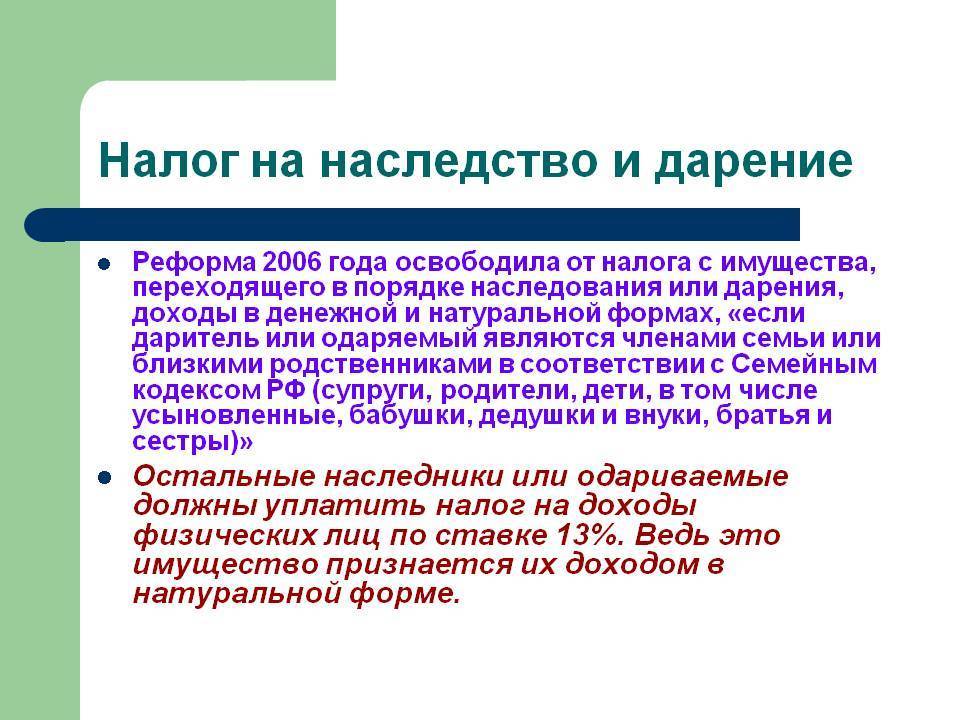

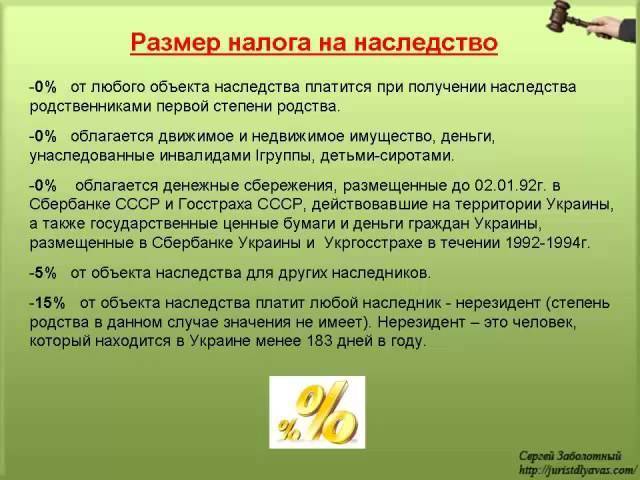

Размер налога при получении наследства

В отличии от дарственной, когда от налогов освобождены только родственники из разряда самых близких, в случае с наследованием ситуация меняется. Как таковое налогообложение отменено с 2006 года. Но если человек, умерший недавно, оформил завещательный акт до отмены, придется заплатить НДФЛ. Госпошлина выплачивается в любом случае.

Государственная пошлина

Стандартные операции, выполняемые нотариатом, судом и прочими госструктурами оплачиваются по тарифам региона. Если переоформляется дарственная, кроме налога вносятся деньги за услуги нотариальной конторы. Пошлина для недвижимости рассчитывается в виде процента от цены (рыночной или кадастровой). Переоформление авторских прав сопровождается внесением налога.

Сумма для лиц, не связанных родством с наследодателем

Члены семьи, находящиеся в тесной родовой связи, тратят 0,3% при вступлении в наследство (для недвижимости), все остальные платят вдвое больше. Решающим фактором является стоимость, определяемая специальной оценочной комиссией или выводимая по кадастровой технической документации. Освобождение касается лишь несовершеннолетних, которые не могут совершать финансовые операции.

Если наследники — близкие родственники

0,3% – госпошлина для принятия квартиры в наследственном порядке. Наличие завещания значения не имеет. Как и в случае с дарственной, иждивенцы не освобождены от этой обязанности с момента наступления совершеннолетия. Налоги нужно будет платить в случае продажи наследуемых ценностей. Сбор с доходов физлиц – 13% для резидентов РФ, и 30% для нерезидентов.

Кому предоставляются льготы

К категории льготников относятся несовершеннолетние. Но налоги и пошлины по дарственной или в рамках наследования платят их родители или опекуны. Сироты, не достигшие 18-летия, могут попасть в список, если решение примет руководитель детдома, опекунская комиссия, попечительский совет, а также прокуратура или местный отдел по защите прав ребенка. Для людей, находящихся в браке, детей и родителей пошлина снижена в два раза. Коэффициент для расчета – 0,003.

Налог на наследственное имущество

Нужно учитывать налогообложение при продаже имущества, которое было в собственности менее 3 лет:

- Для резидентов сумма НДФЛ составляет 13% от стоимости имущества. Уменьшить расходы можно путем подачи заявления о предоставлении налогового вычета в ФНС. При наличии нескольких претендентов вычет распределяется пропорционально их частям (долевое владение) или по договоренности сторон.

Пример. Двум сестрам осталась квартира в равных долях. Через 1,5 года они решили ее продать. Стоимость жилья составила 2 500 000 р. При подаче декларации они заявили право на получение имущественного возмещения. Размер дохода каждого наследника – 1 250 000 р. Размер вычета составил по 500 000 р. на человека. Расчет суммы налога, который подлежит удержанию с каждого владельца – 1250000 – 500000 х 13% = 97 500 руб.

Чтобы воспользоваться возмещением за предыдущий период нужно подать налоговую декларацию до 30 апреля текущего года.

Все последующие расходы граждан связаны с правом собственности, пользованием и содержанием имущества.

Обязанность по выплате налога прекращается через 3 года с момента наследования.

- Для нерезидентов сумма НДФЛ составляет 33% от суммы сделки. Она не подлежит изменению через 3 года. Наследник-нерезидент обязан оплатить налог вне зависимости от периода владения имуществом.

Параллельные расходы

При получении квартиры по завещанию или в порядке очереди, нужно ли платить налог, будет зависеть от региональной политики. Но также дополнительно придется оплатить услуги нотариуса, осуществляющего сделку. Учитывая, что нотариат – один из источников дохода государственного бюджета, на всей территории Российской Федерации действуют одинаковые тарифы на услуги юриста. Только некоторые сделки, требующие участия третьих лиц или специалистов, подлежат дополнительным оплатам.

Так, к числу основных расходов, с которыми может столкнуться гражданин, претендующий на наследственное имущество, относятся (все суммы представлены в рублях):

- 200 – оформление нотариальной доверенности на представительство в деле;

- 100 – изготовление дубликатов официальных документов без нотариального утверждения (если требуется подпись и печать юриста, подтверждающая подлинность копий, то нужно заплатить дополнительно);

- 300 – донесение до ведома наследников содержания закрытого завещания (это распорядительный документ, текст которого нотариусу неизвестен);

- 600 – осуществление мероприятий, направленных на сохранность собственности до оформления прав собственности на объекты каждым наследником;

- 300 – госпошлина при возникновении судебных споров о необходимости продления сроков наследственного производства или же обжаловании завещательного письма;

- 2000 – оформление в Росреестре прав владения на объект недвижимости;

- 200 – получение в собственность доли квартиры;

- 350 – приобретение в наследство дачи.

К числу услуг, сумма которых не зафиксирована относятся:

- приглашение эксперта для оценки имущества;

- привлечение адвоката при защите прав в суде;

- нотариальные услуги (например, изготовление копий документов).

В отдельную статью доходов предстоит отвести привлечение к процедуре душеприказчика. Это посторонний гражданин (незаинтересованный в порядке разделения материальных благ), который привлечен к производству на основании завещания. Душеприказчик следит за исполнением всех условий завещания, за что получает прибыль из числа наследственных ценностей.

Какие категории граждан не платят госпошлину

Не вносят эту сумму нотариусу следующие лица:

- герои СССР;

- участники и инвалиды ВОВ;

- кавалеры Ордена Славы;

- герои РФ.

- кто проживал с умершим на момент смерти в доме, квартире, на земельном участке, которые наследуются;

- наследники тех, кто погиб исполняя служебные или общественные обязанности, или скончался в течение одного года с момента получения ранения, заболевания, травмы;

- те, кому в наследство переходят:

- вклады в банке;

- счета физлиц;

- страховые суммы;

- зарплаты;

- оплаты авторского труда и вознаграждения;

- пенсии.

- недееспособные;

- несовершеннолетние.

Чтобы доказать свою причастность к одной из этих групп, нужно подтвердить свои слова официальным документом.

Пример №4. Сорокина А.В. завещала, чтобы после ее смерти квартира перешла в собственность ее подруги – Долговой С.А. По кадастру стоимость квартиры составляет 1 млн 234 тыс рублей. Долгова С.А. должна выплатить в качестве пошлины 0,6% х 1 234 000 р = 7404 р. Но также возможен вариант, чтобы она вообще ничего не платила, так как в последние 4 года проживала вместе с Сорокиной, помогая ей с хозяйством. В квартире она не зарегистрирована, а значит документального подтверждения сожительства у нее нет. Однако она может обратиться за помощью к свидетелям (например, соседям), чтобы те подтвердили у нотариуса факт совместного проживания подруг

Если в их показаниях не будет противоречий, нотариус может взять их во внимание, тогда Долгова С.А. будет освобождена от госпошлины.

Основные термины в праве о наследовании

Чтобы хоть немного разбираться в юридических аспектах наследования, нужно знать основные термины. Среди них:

- налог – безвозмездный, обязательный, индивидуальный платеж в бюджет всех уровней государственного образования физических и юридических лиц в определенной на законодательном уровне доле полученного дохода (определяется в процентах);

- наследство – имущество, оставшееся после смерти владельца;

- наследование – переход имущества, а также прав на него (будущие авторские гонорары за произведения искусства, литературные труды, патенты и т.д.), оставшегося после смерти владельца (наследодателя) к наследнику;

- очередь наследников – при отсутствии завещания законом все родственники разбиты на группы по степени родства. Эти группы и формируют очередь наследования по закону. Например, законом к первой очереди отнесены:

- супруга (муж) наследодателя;

- дети, родные или усыновленные;

- родитель (родители);

- внуки по праву представления. Такая формулировка означает, что они имеют право участвовать в распределении имущества только в том случае, если родитель, входящий в первую очередь наследования, умер.

Полную схему можно посмотреть ниже.

- завещание – это оформленное в письменном виде и заверенное нотариусом волеизъявление владельца имущества, в случае его смерти определяющего дальнейшую судьбу материальных ценностей;

- наследование по завещанию – распределение имущества в соответствии с волей бывшего владельца;

- наследование по закону – это распределение имущества, не указанного в завещании или при его отсутствии, между родственниками по определенному законом порядку.

Имущественный налог на наследство

Существует ли налог на наследство по завещанию на наследуемое имущество? Согласно Закону РФ № 2003-1 от 09.12.1991 г. объекты недвижимости, на которые вы получили право собственности в результате процесса наследования, в дальнейшем облагаются налогом. Платить налог на имущество по завещанию придется тем, кто является собственником данного имущества, перешедшего под вашу ответственность в результате наследования.

За какие объекты придется платить налог на имущество

Объектами, подвергаемыми налогообложению, признаются следующие объекты собственности, перешедшие в собственность наследнику:

- Жилые дома.

- Квартиры, комнаты.

- Доли в имеющейся собственности на объект недвижимости.

- Дачи, дачные постройки.

- Гаражи.

- Любые другие объекты недвижимости, в частности любые строения, помещения и сооружения.

Освобождение от уплаты налога

П. 1 ст.4 Федерального Закона № 2003-1 ФЗ освобождает от уплаты налогов следующие категории граждан:

- Военнослужащие.

- Бывшие военнослужащие, уволенные по достижении предельного срока службы.

- Инвалиды с детства.

- Инвалиды 1 и 2 группы.

- Участники гражданской войны, Великой Отечественной войны, участники боевых операций.

- Герои Советского Союза.

- Герои РФ.

- Награжденные орденом Славы всех трех степеней.

Налог на строения, сооружения и помещения не уплачивается в соответствии с решением Федерального Закона № 2003-1 ФЗ (п.2 ст.4) следующими категориями лиц:

- Пенсионерами.

- Лицами, получившими в дачных некоммерческих и садоводческих объединениях земли для возведения жилой постройки общей площадью до 50 кв. метров, а для возведения хозяйственной постройки общей площадью до 50 м2.

- Лицами, которые получили земли с постройками, которые ранее принадлежали народным мастерам, деятелям науки, культуры и искусства.

- Лицами, которые призывались на военные сборы и выполняли интернациональный долг в Афганистане и других странах, в которых проводились боевые действия, а также уволенными с военной службы по достижении предельного возраста.

- Родственниками (родителями и супругами) военнослужащих и гос. служащих, погибших на службе.

В каком размере платится налог на имущество

Размер налога на имущество по завещанию зависит от многих составляющих, а именно: от региона, в котором человек владеет имуществом, так как в разных регионах размер налога отличается; от типа имущества, от стоимости всех объектов имущества у одного налогоплательщика, а также от их типа и коэффициента-дефлятора. Платеж налога производится один раз в год, начиная от года принятия объекта в наследство.

При этом налог на имущество должен быть уплачен с момента смерти бывшего владельца имущества, которое он передал по наследству. Эта норма зафиксирована в Законе РФ № 2003-1 от 09.12.1991 г. (п. 5 ст. 5).

В Налоговом Кодексе РФ (пп. 3. п. 3 ст. 44) указана обязанность наследника оплатить задолженность по налогу на данное имущество за наследодателя, если такая задолженность есть. Платится она в пределах стоимости имущества, полученного в наследство.

Понятно, что у наследника в силу каких-то обстоятельств, например, покупки недвижимости или оплаты обучения родственникам или себе может существовать право на налоговые льготы. Тогда налоговая должна произвести перерасчет, учитывая данное обстоятельство. Для перерасчета в налоговую должны быть представлены подтверждающие ваше право документы.

Если вы уже заплатили налог в полной мере, то излишне уплаченные суммы будут вам возвращены налоговым вычетом или же зачтутся в счет будущих платежей.

Налог на имущество следует оплатить до 1 ноября того года, за который вы платите налог, включительно.

Отмена налога

После того как в 2006 году было обновлено законодательство, относящееся к наследству, приняли решение полностью отменить налог в том случае, если человеку достается квартира по наследству (налог при продаже остался прежним). При этом налог не уплачивается, если осуществляется наследование по закону или же завещанию, вне зависимости от того, в какой степени родства находится наследник.

Если вы являетесь близким родственником умершего человека (он был вам супругом, бабушкой, дедушкой, внуком и т. п.), вследствие чего получаете право на наследование его имущества, то в таком случае вам не следует задумываться о том, какой налог на наследство квартиры.

В противном случае нужно будет выплачивать государству 13% налога, установленного действующим законодательством. Таким образом, вне зависимости от того, что родственники дарят друг другу, им не нужно будет выплачивать какой-нибудь налог при условии, что родственные отношения сохраняются на момент перехода имущества в собственность определенного физического лица.

Прямой или косвенный налог на наследство?

Существующая в РФ система налогообложения предусматривает возможность дифференциации государственных платежей на несколько категорий по совершенно различным основаниям. Так, в зависимости от метода и способа взимания налога, выплаты делятся на прямые и косвенные. Современное законодательство РФ не предусматривает закрытый перечень налогов, относящихся к прямым или косвенным. Вместе с этим, в теории права таковое деление реализуется достаточно четко. Прямой сбор предполагает необходимость взыскания с дохода или имущества плательщика, то есть уплачивается гражданином за счет собственных средств. К числу прямых налогов относятся:

- На имущество.

- На автомобили и иные транспортные средства.

- На земельный участок.

- На прибыль юридического лица.

- На водные ресурсы.

- Иные.

Косвенный налог представляется как надбавка к стоимости того или иного товара или услуги, оплачиваемой конечными покупателями. К числу такового относятся налог на добавленную стоимость, а также акциз.

Государственная пошлина при вступлении в наследство по закону и по завещанию

На практике граждане часто не понимают, при вступлении в наследство какие налоги платятся и, путают налогообложение с другими видами платежей. Так, существуют два вида затрат при выполнении сделок с собственностью. К ним относятся:

- налог – это обязательные отчисления в пользу государства в размере 13 процентов от общей суммы прибыли (этот сбор должен уплачиваться в банке по реквизитам, полученным в налоговой службе и расчет суммы отчислений, будет зависеть от стоимости приобретенной недвижимой и движимой собственности, что подтверждается поданной декларацией о доходах);

- госпошлина – фиксированная плата за оформление документов, связанных со вступлением в наследственные права (оплачивается в нотариальной конторе или банке по расчетному счету и зависит от ассортимента функций, выполняемых юристом при этой процедуре).

Налог на наследство (при получении в собственность квартиры или другого имущества) не взимается, но оплата государственной пошлины обязательная всегда.

Наследство по закону (без завещания) и госпошлина

Облагается ли налогом наследство, не зависит от того, в какой способ имущественные права передаются претендентам на материальные блага. Но от этого в полной мере зависит сумма отчислений в государственную казну. Так, чаще всего на практике применяется способ передачи ценностей наследникам на основании законной очередности. К особенностям процедуры относятся:

- получить материальные блага могут только родственники наследодателя, связанные с гражданином узами родства;

- первоочередное право на наследство сохраняется за близкими первого уровня родства;

- блага распределяются в равных долях между претендентами одного уровня;

- ценности переходят по наследству последовательно, то есть, если нет кандидатов первой очереди, то претендовать на имущество будут представители второго уровня родства.

Вступление в наследственные права на основании законной очереди будет происходить в таких случаях:

- погибший гражданин не оставил после себя завещания;

- завещательное письмо признано недействительным;

- кандидаты на наследуемые блага по завещанию отказались от своих претензий на ценности;

- в распоряжении с последней волей умершего гражданина описан порядок реализации только части собственности, а не всего имущества.

Налог с такого наследства взиматься не будет, но в обязательном порядке нужно выплатить всю сумму государственной пошлины. И, поскольку права собственности оформляются в отношении каждого гражданина отдельно, то и оплата услуг нотариуса должна компенсироваться персонально каждым наследником. Сколько придется заплатить, зависит от таких факторов:

- степень родства наследника и наследодателя;

- актуальная оценочная стоимость наследуемых материальных ценностей.

Поскольку в порядке законной очереди претендовать на имущество могут только родственники, каждому гражданину придется выплатить 0,3 процента от общей стоимости квартиры или дома. Граничный размер отчислений не может превышать 100 тысяч рублей, если имущество получают родные.

В противном случае, если бы наследовали посторонние граждане, размер отчислений составил бы 0,6% от ценности собственности. Для посторонних лиц максимальная сумма уплаты должна составлять 1 000 000 рублей.

https://youtube.com/watch?v=cvLBgeciaAk

Наследование по завещанию и госпошлина

Приобретение наследства также может происходить на основании завещания, если такой документ был составлен и нотариально утвержден гражданином до его смерти. Согласно Гражданскому кодексу получение материальных благ наследниками будет происходить на основании таких принципов:

- распределение ценностей может осуществляться между родственниками и посторонними гражданами;

- каждый кандидат на имущество может получить разную долю собственности;

- дополнительно могут выделяться обязательные доли наследства в обход завещания (претендовать на имущество могут несовершеннолетние дети, недееспособные дети, родители и супруги);

- допускается фиксирование дополнительных условий вступления в наследственные права.

На наследство налог ни косвенный, ни прямой налог — не взимаются. Это зафиксировано в положениях НК Российской Федерации. Но нельзя забывать об оплате суммы государственной пошлины. Выплачивать НДФЛ не нужно, независимо от типа получаемых объектов (недвижимость, земельные участки, деньги). А размер госпошлины составит:

- 0,3% — для близких родственников (максимум 100 тысяч рублей);

- 0,6% — для посторонних граждан (не больше 1 миллиона рублей).