Необходимые документы для оформления

ПµÃÂõÃÂõýàôþúÃÂüõýÃÂþò, ýõþñÃÂþôøüÃÂà÷ðõüÃÂøúàôûàøÃÂÿþûÃÂ÷þòðýøàÃÂÃÂûÃÂóø, ò ÃÂþÃÂÃÂðýþòûõýøø ÃÂÃÂðòøÃÂõûÃÂÃÂÃÂòð àä âÂÂ566 þà23 ðÿÃÂõûà2020 óþôð ÃÂðúöõ ýõ ÃÂÃÂòõÃÂöôõý. âÃÂõñþòðýøàú ÃÂÿøÃÂúàñÃÂüðó ÃÂÃÂÃÂðýðòûøòðÃÂàò ñðýúõ. ÃÂýø ÿÃÂþÃÂÃÂàÿÃÂõôþÃÂÃÂðòøÃÂÃÂ:

- ÷ðÿþûýõýýþõ ÷ðÃÂòûõýøõ;

- ÃÂôþÃÂÃÂþòõÃÂõýøõ ûøÃÂýþÃÂÃÂø;

- ÃÂÿÃÂðòúð þ ôþÃÂþôðÃÂ;

- úþÿøàÃÂÃÂÃÂôþòþù úýøöúø, ÷ðòõÃÂõýýðàÃÂðñþÃÂþôðÃÂõûõü;

- ôþÿþûýøÃÂõûÃÂýþõ ÃÂôþÃÂÃÂþòõÃÂõýøõ ûøÃÂýþÃÂÃÂø (÷ðóÃÂðýÿðÃÂÿþÃÂÃÂ, òþôøÃÂõûÃÂÃÂúøõ ÿÃÂðòð, áÃÂÃÂÃÂá);

- òþõýýÃÂù ñøûõàôûàüÃÂöÃÂøý ò òþ÷ÃÂðÃÂÃÂõ ôþ 27 ûõÃÂ.

Приобретение жилья на льготных условиях

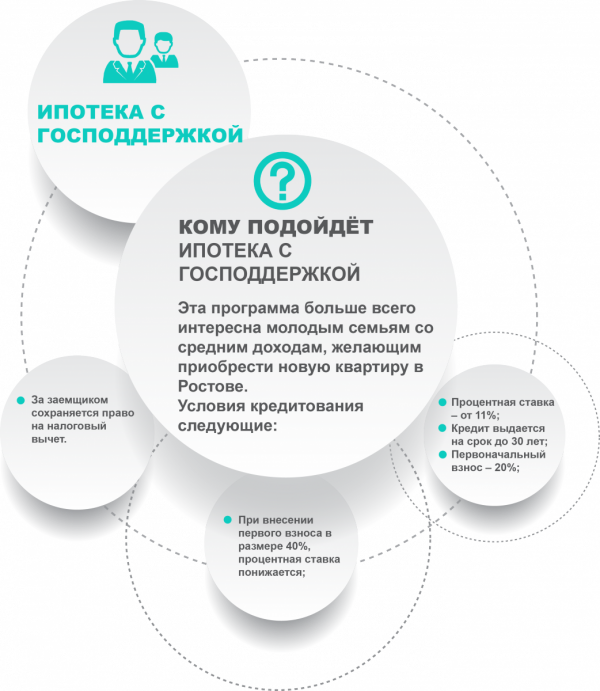

Купить квартиру, участвуя в программе получения ипотеки с облегченными требованиями, граждане могут в том населенном пункте, в котором они имеют постоянную регистрацию. Нужно учитывать, что общий уровень обеспеченности жилой площадью на каждого человека не должен быть выше нормы, а средние месячные доходы не должны опускаться ниже прожиточного минимума. Субсидии, выделяемые государством на льготную ипотеку, дают возможность заемщикам приобрести квартиру без вкладывания собственных сбережений в качестве первого взноса.

Кроме требований, предъявляемых правительственными органами к претенденту на получение социального кредита, существует и определенный список условий от банков, исполнение которых строго обязательно. К ним следует отнести срок трудового стажа заемщика, регистрацию в районе обслуживания компании, обязательное согласие на страхование жизни и здоровья клиента.

Ипотека молодым семьям

«Молодая семья» — льготная подпрограмма Федеральной целевой программы «Жилище», принятой Правительством РФ в 2011 году. Постановлением Правительства от 25 августа 2015 года подпрограмма была продлена до 2020 года.

Существуют два главных условия для граждан, желающих стать участниками данной программы:

- возраст супругов не должен превышать 35 лет;

- семья должна быть признана нуждающейся в улучшении жилищных условий.

Статья 51 Жилищного кодекса РФ объясняет, кому может быть присвоен статус нуждающейся семьи:

- семье, в которой на каждого ее члена приходится менее 18 м² жилья;

- лицам, проживающим в доме, который находится в аварийном состоянии, что должно быть подтверждено документально (в этом случае помощь государства будет первоочередной);

- гражданам, проживающим с тяжелобольными людьми, чье заболевание может быть опасным для сожителей (туберкулез, некоторые психические заболевания, поражения ЦНС, проказа, сахарный диабет и др.); эта категория льготников также может рассчитывать на ускоренное получение государственной поддержки;

- лицам, не владеющим недвижимым имуществом, проживающим в общежитиях или съемных квартирах.

Преимущества данной программы:

- первоначальный взнос для семьи, имеющей детей в возрасте до 18 лет, составляет 15%, для бездетных семей — 20%;

- процент по кредиту — от 12,5% до 13,5% (размер его зависит от размера первоначального взноса и, соответственно, от срока выплаты);

- при появлении в семье ребенка срок выплаты может быть продлен;

- часть кредита может быть выплачена государством (супругам без детей государство может помочь выплатить 30% от общей суммы, семье с одним ребенком и более — 35%).

Что нужно сделать для участия в программе?

- Обратиться в Управление департамента жилищной политики по месту проживания с заявлением на участие в программе «Молодая семья» и пакетом документов, которые могут подтвердить необходимость улучшения условий проживания (кроме того, необходимы паспорта супругов, свидетельство о рождении детей (если в семье есть дети), справка о составе семьи и ее доходах, свидетельство о браке). Заявление рассматривается в течение 10 дней, после чего дается ответ, имеет ли право семья участвовать в программе. Заявление также можно подать через или в МФЦ.

- Если ответ положительный, нужно до 31 июля 2020 года подать в муниципалитет документы на участие в программе (заявление в двух экземплярах; ксерокопии паспортов, свидетельства о браке и свидетельства о рождении ребенка, если он есть; справку из жилотдела о том, что семья стоит на очереди) и ждать своей очереди на получение льготной ипотеки.

- Как только придет ответ о том, что очередь подошла, нужно в максимально короткие сроки передать банку данное свидетельство о положительном решении (не позже 30 дней после его получения). После этого в банк открывает счет на имя заемщика и отправляет документы в органы местного самоуправления (процедура эта может занять до 6 дней).

- В течение 5 дней после получения документов из банка государство перечисляет денежные средства на счет продавца жилья, после чего молодая семья может оформлять регистрацию права собственности.

Программы господдержки ипотеки

Кроме ипотеки с господдержкой, действуют и другие льготные виды кредитования.

Молодая семья

В рамках этой программы можно построить дом или купить жильё на вторичном рынке или в новостройке, в том числе по ДДУ. Молодой считается семья, где супруги не старше 35 лет. Ещё одно условие – не соответствующая нормам площадь жилья в собственности или недвижимость в собственности отсутствует.

Для участия нужно встать на учёт. Семьям с тремя и более детьми и нуждающимся льготу могут выделить раньше (по квоте).

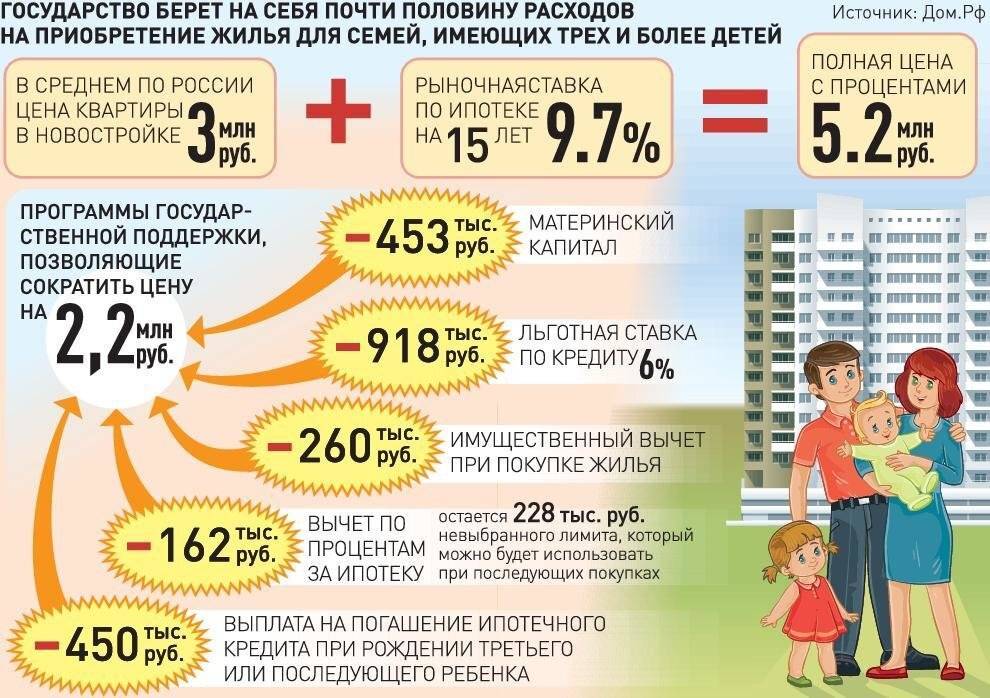

Материнский капитал

Это не отдельный вид ипотечного кредитования, а возможность использовать в рамках ипотеки материнский капитал – для первого взноса, погашения тела кредита или начисленных процентов. Законом не закреплена обязанность банков принимать средства маткапитала от заёмщиков, но многие предлагают продукты с его участием.

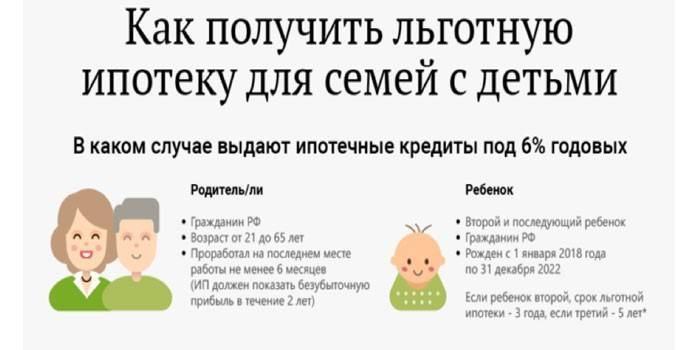

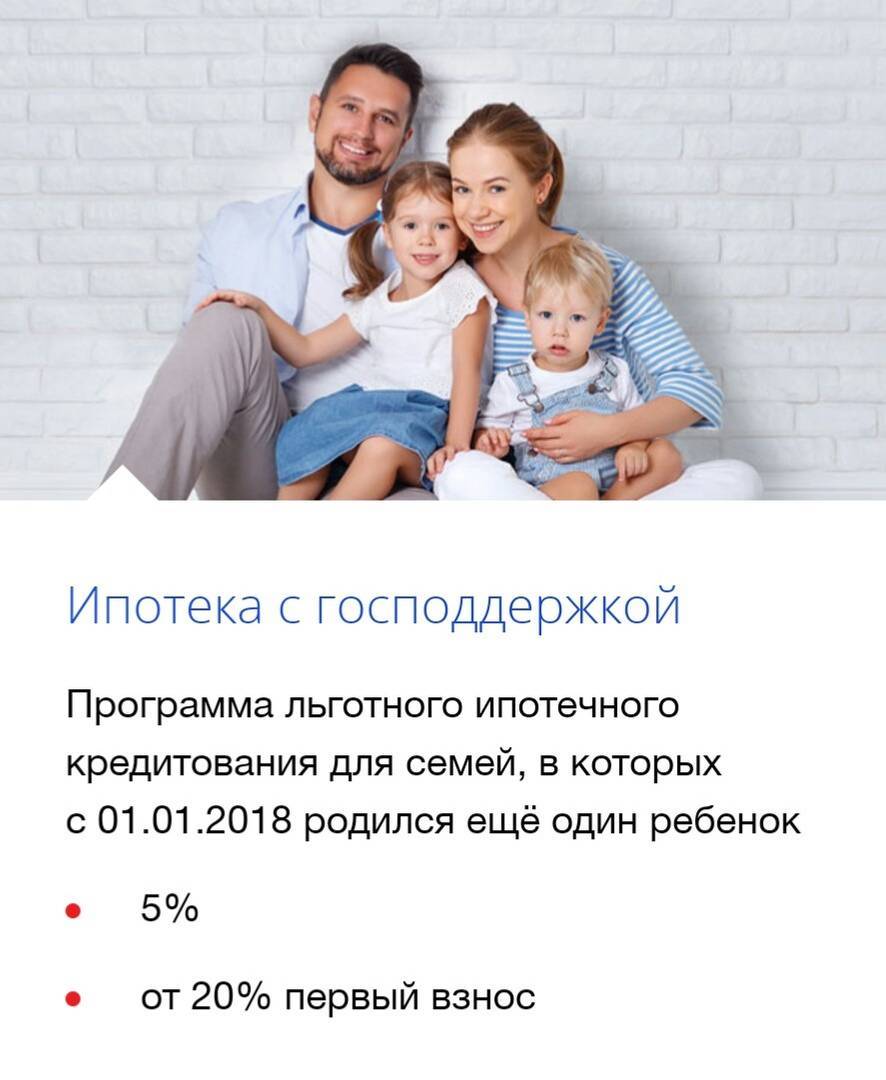

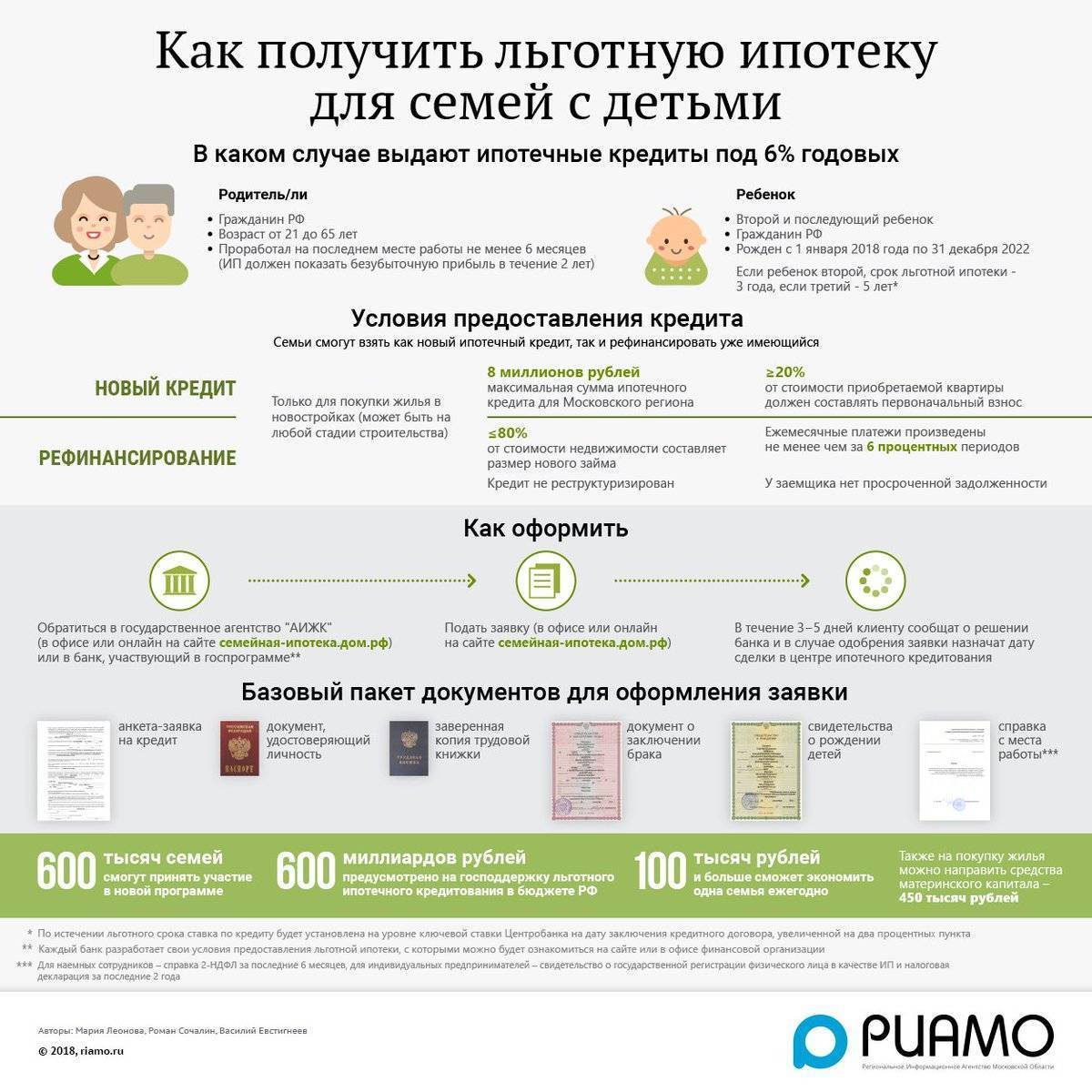

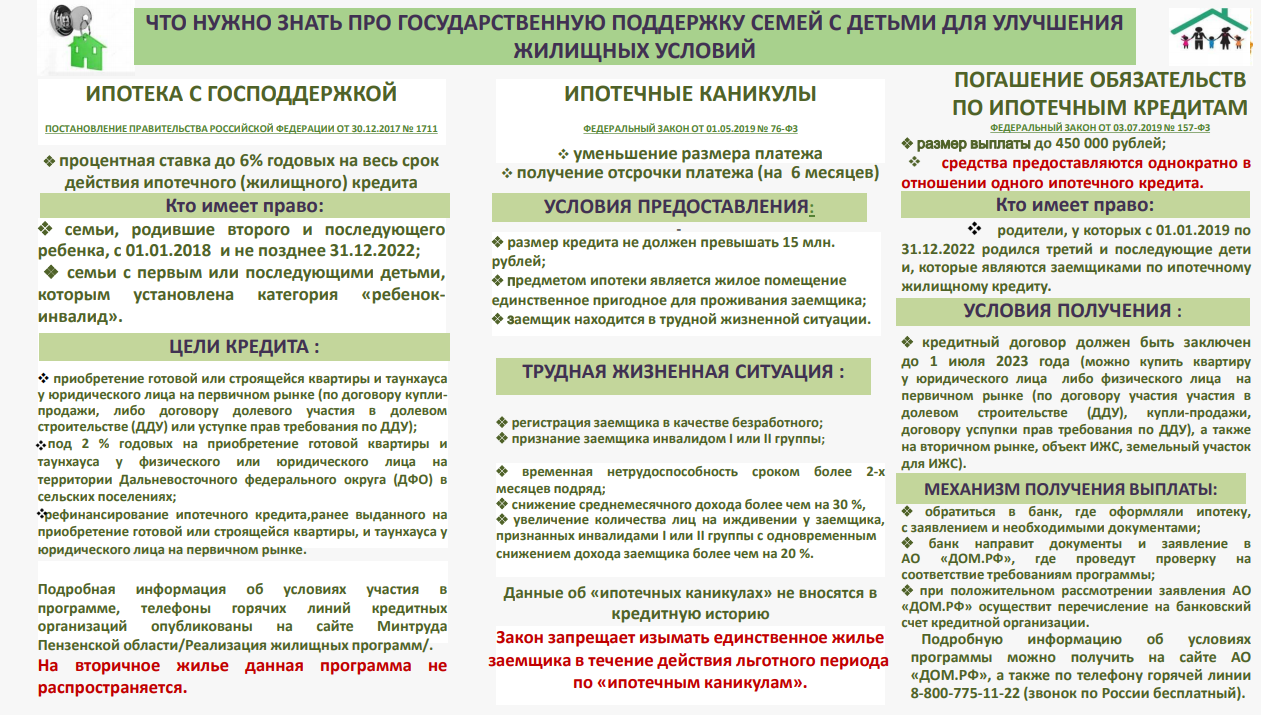

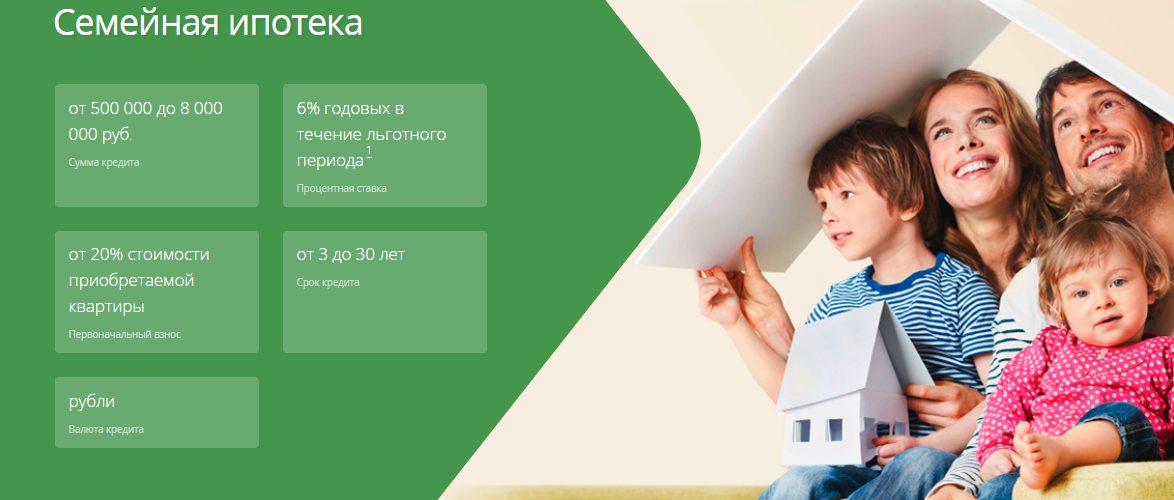

Семейная ипотека

Примерно 4% от всех ипотечных кредитов приходится именно на долю этой программы. Распространяется на семьи даже с одним ребёнком, ставка 6%, сумма до 12 млн руб., можно получить новый кредит или рефинансировать старый.

Для семейной ипотеки нужен минимум документов – достаточно паспорта, справок о доходах, свидетельства о рождении ребенка. Жильё можно купить на вторичке или первичном рынке, можно использовать маткапитал.

450 тысяч многодетным семьям

Доступно для семей с тремя и более детьми, третий из которых родился с начала 2019 до конца 2022 года. Государство выделяет 450000 руб., чтобы погасить существующий долг. Если остаток долга меньше этой суммы, средствами из бюджета погасят кредит полностью, но разницу на руки не выдадут. Участвовать можно один раз.

Военная ипотека

Её могут получить военнослужащие – участники НИС (только контрактники). Чтобы деньги полностью перешли военному, нужно отслужить минимум 20 лет. При увольнении без весомых причин ранее этого срока заёмщик должен будет вернуть средства государству.

Жильё можно приобрести на первичном и вторичном рынках в любом регионе. Банки одобрят ипотеку на строительство, подходит покупка дома с земельным участком, квартиры или её части.

Дальневосточная ипотека

Программа для получения жилья на Дальнем Востоке, в рамках которой государство компенсирует до 80% его стоимости. Можно купить квартиру или частный дом на вторичном и первичном рынках. Деньги по такому ипотечному кредиту положены семье с детьми или без детей, но заёмщик или супруги должны быть младше 35 лет. Также программа распространяется на владельцев дальневосточного гектара вне зависимости от их возраста. Здесь одна из самых низких ставок – около 2%.

Сельская ипотека

Специальная программа для стимулирования граждан заселять сельские территории. Можно получить деньги на строительство или приобретение жилья в селе РФ, кроме ЛО и МО, Санкт-Петербурга и Москвы. Заёмщик обязан зарегистрироваться в жилье после покупки.

Ставка по такой ипотеке от 0,1%, банк может выдать до 5 млн руб. (зависит от региона). Она будет работать до конца 2022 года.

Что такое ипотека с государственной поддержкой от Сбербанка?

В настоящее время Сбербанк занимает лидирующие позиции на отечественном финансовом рынке. По количеству оформленных ипотек с государственной поддержкой это учреждение также не имеет конкурентов в кредитном банковском секторе. Чтобы принять участие в ипотечном кредитовании от Сбербанка, физическим лицам необходимо внести первоначальный взнос, размер которого не превышает 20% от стоимости приобретаемого объекта недвижимости. В последнее время руководство Сбербанка пересмотрело некоторые условия кредитования, благодаря чему срок действия ипотек увеличился с 25 до 30 лет.

Стоит отметить один важный момент. Если российский гражданин будет приобретать жилье в строящемся объекте, то к нему банк применит разные процентные ставки (как только строительные работы будут завершены, ставка будет существенно снижена). Благодаря такому условию физическим лицам удается за год экономить до 3,00% годовых.

В настоящее время Сбербанк предлагает российским гражданам помимо ипотеки с государственной поддержкой принять участие в других социальных проектах. Если ипотека под залог имеющегося жилья в Сбербанке будет оформляться для строительства загородного дома, то руководство банка готово дать своим заемщикам двухлетнюю отсрочку на погашение тела кредита. В том случае, когда в семье заемщиков, оформивших ипотечную программу, родится ребенок, то Сбербанк предоставит им отсрочку сроком на 3 года, пока мать будет находиться в декрете. При рождении второго ребенка заемщики могут погасить часть ипотечного кредита средствами материнского капитала.

Сохраните статью в 2 клика:

Если у российских граждан нет сбережений на улучшение жилищных условий, они могут рассчитывать на помощь государства, которое всегда проявляет заботу о социально незащищенных слоях населения. Для них Правительством разработана специальная программа, приняв участие в которой многие россияне могут купить жилье в ипотеку. Стоит отметить, что такие кредитные продукты существенно отличаются от привычных всем ипотечных программ, по которым люди вынуждены переплачивать баснословные суммы процентов. Оформив ипотеку с государственной поддержкой, российские граждане могут самостоятельно выбрать вариант получения субсидии, которую они смогут потратить или на оплату первоначального взноса, или на погашение задолженности по действующему кредитному продукту.

Военная ипотека

Данный вид ипотеки рассчитан на военнослужащих от 25 лет, которые имеют право на получение целевого жилищного займа (ЦЖЗ) и участвуют в накопительно-ипотечной системе (НИС). При этом возраст заемщика на момент полной выплаты кредита не должен превышать предельного возраста прохождения военной службы.

Документы для оформления:

- паспорт гражданина России;

- свидетельство участника НИС.

Преимущества ипотечного кредитования военнослужащих заключаются в следующем.

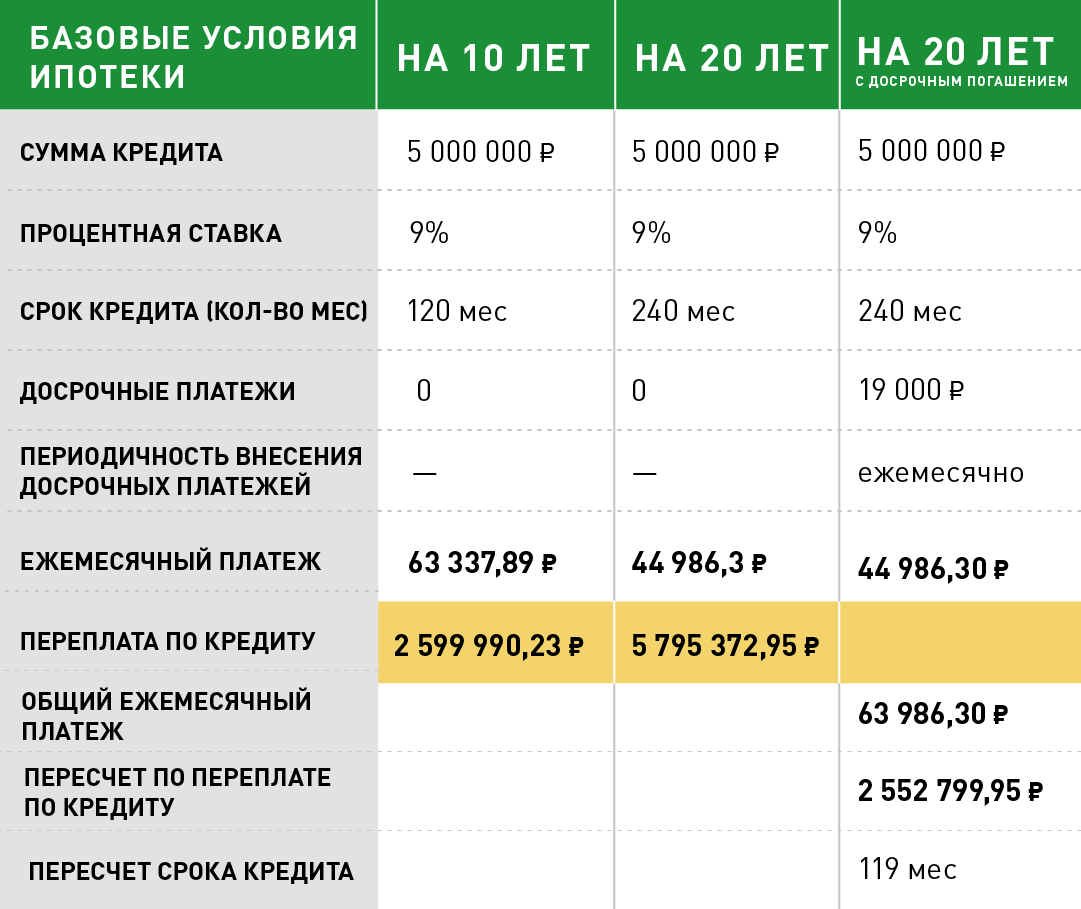

- Сумма кредита составляет от 500 тысяч до 2,486 миллиона рублей.

- Процентная ставка — 9%.

- Кредит предоставляется сроком от 3 лет и зависит от ЦЖЗ (на какой срок предоставляется ЦЖЗ согласно НИС, на такой срок выдадут и кредит).

- Первоначальный взнос, составляющий 20% от стоимости недвижимости, может быть оплачен из средств ЦЖЗ.

- Сумма госпомощи зависит от банка, в который заемщик обращается для получения кредита. Так, для ПАО АКБ «Связь-Банк», ПАО Сбербанк, ПАО ВТБ 24, ПАО Банк ЗЕНИТ и АО Банк ГПБ она не ограничена, для остальных банков не может превышать 1,4 миллиона рублей.

- Необходимо страхование лишь приобретенного имущества (после регистрации права собственности). Страхование жизни и здоровья заемщика, а также титула осуществляется по желанию.

Как получить льготную ипотеку — пошаговый алгоритм

Получение льготной ипотеки практически ничем не отличается от оформления любого другого банковского жилищного займа. Алгоритм достаточно прост и понятен. Однако его знание позволит сэкономить ваши время и нервы.

Держите пошаговую инструкцию в помощь!

Шаг 1. Выбираем банк и программу кредитования

Определяясь с кредитором и ипотечной программой, рекомендую воспользоваться онлайн сервисами, позволяющими сравнить одновременно много кредитных предложений от различных банков. Таких сайтов-подборщиков в интернете множество. Мне нравятся sravni.ru, banki.ru, ipoteka.ru.

Их преимущества:

- экономия времени на мониторинг предложений;

- фильтрация всех программ по заданным параметрам;

- актуальная информация;

- возможность рассчитать примерный платёж и подать предварительную заявку.

Выбирая кредитора, рекомендую обращать внимание на крупные банки с госучастием. Например: ВТБ, Сбербанк, Россельхозбанк и т.п

У таких кредитных организаций, как правило, имеются в арсенале все виды льготных жилищных программ. Эти учреждения обладают внушительной ресурсной базой, а значит, смогут предложить наилучшие процентные ставки и условия.

Внимательно изучите выбранную ипотечную программу. Советую проконсультироваться у специалистов-кредитников выбранного банка, посетив офис. Посетив офис, получите список необходимых документов и подадите первичную заявку. Или сделайте это на официальном сайте кредитной организации.

Шаг 2. Собираем документы и подаем заявку

Получив первичное одобрение кредитора, приступайте к сбору документов.

Стандартный перечень бумаг для льготной ипотеки подразделяется на 2 пакета:

- документы заёмщика/созаёмщиков;

- документы на приобретаемую недвижимость.

На первоначальном этапе банк затребует лишь первый пакет:

- анкета;

- гражданский паспорт;

- документ, подтверждающий доход (обычно это справка 2 НДФЛ, но иногда кредитор принимает справку по форме банка, справка из ПФР и т.п.);

- копию трудовой книжки, заверенную работодателем;

- брачный контракт, если таковой имеется;

- документы, исходя из вида оформляемого кредита (к примеру, ипотека для семей с детьми — свидетельства об их рождении).

Шаг 3. Определяемся с объектом недвижимости

Пришло окончательное положительное решение по заявке? Значит, настало время подбирать квартиру.

Не забудьте ещё раз «пробежаться» по требованиям к приобретаемому жилью. У каждого кредитора они свои в зависимости от вида ипотечной программы и принятой в банке кредитной политики.

Практически ни один банк не прокредитует покупку, если объект:

- В аварийном состоянии.

- Подлежит сносу.

- Имеет неузаконенные перепланировки.

- Не имеет инженерных коммуникаций (канализации, водоснабжения, отопления, освещения).

- Находится под обременением.

На этом этапе необходимо не только найти недвижимость, которая удовлетворит заемщика и кредитора, но и оценить/застраховать её.

Шаг 4. Заключаем договор с банком

Недвижимость подобрана и одобрена финучреждением. Пора заключать договоры. Подобная сделка подразумевает оформление 2-х договоров: кредитного и залога.

Перед тем, как их подписывать, прочитайте внимательно оба документа. Помните, в них нет мелочей. Именно эти бумаги будут регулировать ваши отношения с кредитной организацией на протяжении длительного времени.

Наиболее пристальное внимание обращайте на эти пункты:

- % ставка;

- полная стоимость кредита;

- правила досрочного погашения;

- штрафные санкции;

- условия, при которых банк имеет право вносить изменения в одностороннем порядке.

Шаг 5. Регистрируем право собственности

Все бумажные формальности с кредитором улажены. Переходите к регистрации права собственности.

Есть несколько способов:

Зарегистрировать право собственности можно любым удобным для вас способом

Зарегистрировать право собственности можно любым удобным для вас способом

Все большую популярность среди российских заёмщиков набирает электронная регистрация. За вполне приемлемую плату вы сэкономите время, избежите необходимости посещать регистрационную палату. Готовые документы с электронной отметкой о госрегистрации придут вам на электронную почту.

Право собственности можно зарегистрировать и классическим способом, посетив МФЦ и представив следующие основные документы:

- Заявление на госрегистрацию.

- Паспорта всех участников сделки.

- Квитанцию об оплате госпошлины.

- Договор купли-продажи.

- Договора (ипотечный) и залога.

- Правоустанавливающие документы предыдущего собственника на предмет сделки.

- Кадастровый паспорт.

- Выписка из домовой книги.

- Справка об отсутствии долга по коммуналке.

Срок регистрации, заявленный на сайте Росреестра — 5-12 рабочих дней.

Условия ипотеки с господдержкой в 2022 году

Последнее важное изменение, внесенное в программу, – это

снижение максимальной ставки для заемщиков с 12 до 9%. С таким предложением

президент РФ Владимир Путин выступил 25 апреля

Предполагалось, что кредиты по сниженной ставке

банки начнут выдавать с 1 мая 2022 года, но многие из них начали принимать

предварительные заявки заранее.

Также важно, что действие программы продлили до конца 2022

года. Остальные условия льготной ипотеки остались прежними

Остальные условия льготной ипотеки остались прежними.

– Максимальная ставка – 9%. Однако, если заемщики соблюдают

ряд условий, многие банки устанавливают еще меньшие ставки.

– Льготная ипотека выдается только в рублях, а максимальная

сумма кредита составляет 12 млн рублей, если жилье приобретается в Петербурге,

Москве, Ленинградской и Московской областях.

– Для всех остальных российских регионов размер кредита

ограничен 6 млн рублей.

– Первоначальный взнос – не менее 15% от стоимости жилья.

Для этого допускается использовать жилищные субсидии из бюджетов или

предоставленные работодателем, а также материнский капитал или его часть. Но в

последнем случае в будущей квартире детям должна быть выделена доля в

собственности.

– Максимальный срок кредита – 30 лет, но некоторые банки

устанавливают свои условия.

– Льготная ставка действует на протяжении всего срока

кредита. Однако если заемщик откажется от личного страхования (жизни, от

несчастного случая и болезни), страховки жилого помещения или не будет

выполнять условия договоров страхования, то банк вправе увеличить ставку, но не

более чем на 1%. При этом итоговая стоимость кредита не должна превышать

размера ключевой ставки (на дату его получения) увеличенной на 2,5%, если речь

идет о покупке квартиры, и на 4,5%, если речь о покупке или строительстве дома.

Преимущества и недостатки программы социальной ипотеки

Жилищная социальная ипотека много выгодней, чем прочие программы ипотечных займов у разных банков. Варианты ее различны, и можно постараться найти для себя наиболее приемлемый.

Если говорить о ставке кредитования, проценты по социальной ипотеке ниже на несколько пунктов, чем в среднем по России в рамках жилищных займов.

Плюс, программа, в ряде случаев, предоставляет существенные средства для погашения кредитного долга. В иных ситуациях для их сбора пришлось бы потратить не один месяц.

Но есть и свои минусы. Хотя считается, что действует социальная ипотека при Президенте РФ, т.к. частично формировалась по его настоянию, не все банки стремятся в ней участвовать. Процедура оформления часто затягивается.

Плюс не все потенциальные кредиторы соответствуют требованиям, которые предъявляет АО «Дом.рф».

Еще один недостаток в том, что условиями программы не охватываются некоторые нуждающиеся слои населения.

Например, социальная ипотека для инвалидов недоступна.

Закон о введении ипотеки под 6.5%

m http-equiv=”Content-Type” content=”text/html;charset=UTF-8″>g class=”wp-image-143 alignright” src=”https://v-ipoteke.ru/wp-content/uploads/2019/12/Ipoteka-foto.jpg” alt=”” width=”328″ height=”241″ srcset=”https://v-ipoteke.ru/wp-content/uploads/2019/12/Ipoteka-foto.jpg 640w, https://v-ipoteke.ru/wp-content/uploads/2019/12/Ipoteka-foto-300×221.jpg 300w” sizes=”(max-width: 328px) 100vw, 328px”>Основным нормативно-правовым актом регламентирующим вопрос оформления президентской ипотеки под 6.5 процентов стало Постановление Правительства №566 от 23 апреля 2020 года. Нормативно-правовой акт подписал Михаил Мишустин. Соответствующую программу утвердили по поручению президента Владимира Путина. С её помощью планируется снизить финансовую нагрузку на граждан, решивших взять ипотеку в период пандемии, а также обеспечить приток дополнительных средств в строительную отрасль.

Предполагается, что для реализации программы президентской ипотеки из-за коронавируса потребуется порядка 6 млрд руб. При этом общая сумма кредитов, по которым будет выполнено возмещение недополученных доходов, составит до 740 млрд руб включительно. Согласно подсчетам, реализация программы обеспечит выдачу до 250 тыс. новых жилищных займов.

Как получить? Пошаговая инструкция

Принципиально получение ипотеки на льготных условиях мало отличается от традиционной, но все-таки лучше соблюдать определенный алгоритм. Это значительно облегчит вам жизнь.

Для начала определитесь, с каким банком вы предпочитаете иметь дело. Возможно, это ваш зарплатный банк, или организация, в которой вы уже успешно кредитовались и вас все устроило. Обычно условия кредитования есть в специальных вкладках на официальных сайтах. В скором времени на сайте оператора программы ДОМ.РФ появится полный перечень банков, которые участвуют в программе. Наверняка у вас уже есть какие-то предпочтения. Поэтому вы можете прозвонить в офисы организаций и ознакомиться с базовыми условиями в телефонном режиме.

Помните о том, что у разных банков – разные критерии для одобрения кредита. Одним нужен официальный доход, другим достаточно вольного изложения размера заработной платы. Кое-кто требует созаемщиков, в общем, банки сами устанавливают требования. Выбирайте тот банк, по чьим правилам вы готовы играть.

Подайте заявку на кредит. Вы можете это сделать в нескольких банках сразу, и выбрать самый комфортный с точки зрения условий кредитования или клиентоориентированности, например. Обычно необходимый и достаточный перечень документов для одобрения ипотеки находится на официальном сайте организации.

Многие банки предоставляют услугу кредитного калькулятора, с помощью которого вы можете рассчитать примерные параметры кредита. Имейте в виду, что реальные условия могут отличаться от расчетных в силу многих причин.

Стандартный набор таков: копия паспорта, справка о доходах 2-НДФЛ, выписка из Пенсионного фонда РФ, либо копия трудовой книжки. За предыдущий налоговый период сведения можно получить в личном кабинете сайта www.nalog.ru

Когда кредит будет одобрен, обязательно уточните, в течение какого периода действительно предложение. В Сбербанке, например, на поиски квартиры отводится до 90 дней. В других банках могут быть свои условия и периоды.

Когда на руках уже будет информация о максимальной сумме, которую банк готов вам занять, можно заняться поиском подходящей квартиры. Разумеется, это должны быть только новостройки. Найдите жилье, которое полностью вас устроит, в приемлемом районе, побеседуйте с застройщиками.

Часто некоторые банки и застройщики работают вместе, и в этом случае покупатель может рассчитывать на дополнительную скидку или бонус при покупке жилья.

Закажите отчет об оценке выбранного объекта у сертифицированной организации. Банки для одобрения ипотеки требуют оценку стоимости квартиры. Для этого вы должны воспользоваться услугами профессиональных оценщиков. Так банк убедится, что вы не завышаете стоимость жилья. Требование об оценке правомерно – в законе об ипотеке есть прямая отсылка к тому, чтобы обязательно оценивали предмет договора.

Заключайте договор купли-продажи или долевого участия в строительстве, а также заключайте договор с банком. Впрочем, это может быть сразу трехсторонний договор купли (или ДДУ) с использованием заемных средств.

Не забудьте оформить страховку после регистрации. Во-первых, по правилам программы при отсутствии страховки ставка может стать выше на 1 процентный пункт. Во-вторых, страхование рисков действительно убережет вас от проблем, которые могут возникнуть, если вы потеряете работу, заболеете или даже отправитесь к праотцам. При наступлении страхового случая предпринимаются меры вплоть до полного погашения кредита.

Воспользуйтесь своим правом на налоговый вычет, если вы не использовали его в других сделках.