Процессинг НСПК вместо уплаты обеспечительного взноса

С момента появления Закона о НСПК не прекращается обсуждение жизнеспособности и будущей эффективности монетарной модели обеспечения бесперебойности денежных переводов в рамках платежных систем. По сути, данная модель напоминает механизм гарантийных фондов, формируемых за счет гарантийных взносов участников платежной системы с целью обеспечения исполнения обязательств самих участников. Отличие лишь в том, что Закон о НСПК обязывает непосредственно оператора платежной системы гарантировать исполнение своих обязательств.

В силу Закона о НСПК операторы платежных систем, которые не являются национально значимыми (фактически всех МПС), обязаны перечислить на специальный счет в Банке России обеспечительный взнос в размере суммы двухдневного оборота по операциям на территории России. Данный взнос перечисляется в форме ежеквартальных отчислений в размере 25% от среднедневного оборота платежной системы на территории России за предшествующий квартал.11 Из суммы депозита исчисляется и взыскивается штраф за нарушение обязательств по бесперебойности функционирования.12 Эти взносы по задумке законодателей должны были стать залогом бесперебойной работы МПС в России.

На поверку оказалось, что требование о размещении обеспечительного депозита было настолько негативно воспринято ведущими платежными системами, что последние в большинстве своем заявили о невозможности его исполнения и вероятном прекращении своей деятельности в России. Безусловно, в этом случае поставленная законодателем цель по обеспечению бесперебойности платежей в рамках платежных систем (в первую очередь, МПС) была бы достигнута. Граждане бы просто лишились самой возможности осуществления таких платежей с помощью платежных карт хорошо известных систем, в том числе Visa и MasterCard.

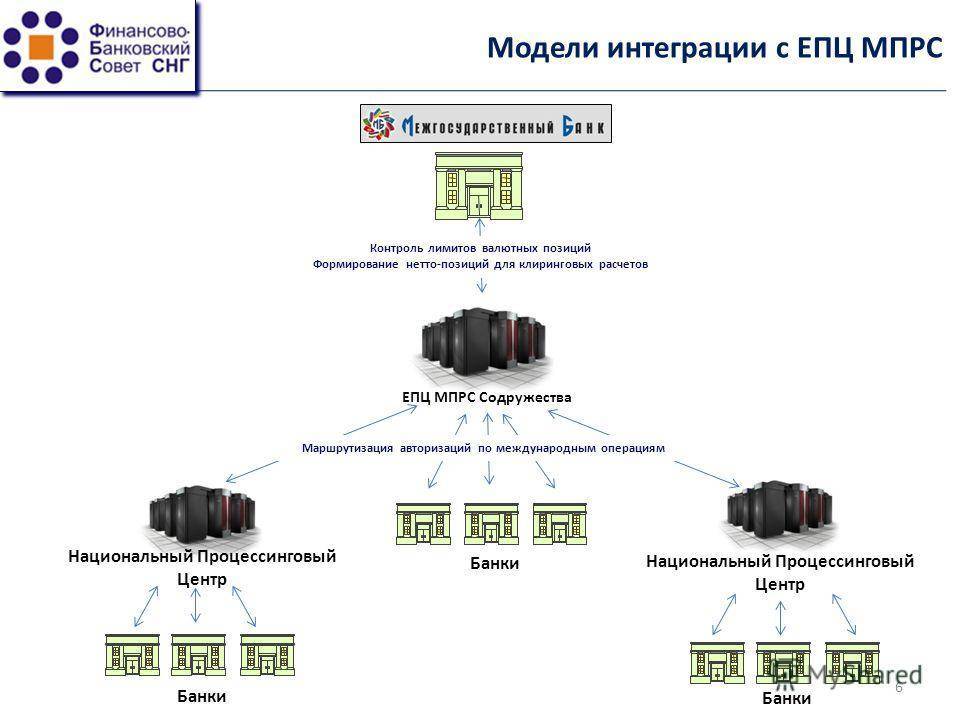

К счастью, спустя два месяца после принятия Закона о НСПК было найдено компромиссное решение. В случае передачи платежными системами, не признаваемыми национально значимыми, собственного процессинга внутрироссийских денежных переводов НСПК или же одной из национально значимых платежных систем, такие платежные системы освобождаются от необходимости размещать обеспечительные взносы.13 При этом на тот момент Правительство России предоставило платежным системам право выбора локального партнера по организации процессинга.

Однако менее чем три месяца спустя выбор такого партнера был сделан государственными властями, и этот выбор обязателен для МПС. Согласно Закону об Изменениях МПС, а также кредитные организации, осуществляющие переводы денежных средств с использованием МПК, будут обязаны получать операционные и клиринговые услуги от НСПК.14 Взаимодействие с НСПК будет организовано Банком России и будет, в том числе, регулироваться принимаемым в соответствии с его требованиями правилам НСПК. На данный момент эти документы не были утверждены и/или разработаны.

Было бы логично, если бы аналогичные изменения были бы также внесены и в ныне действующие положения Закона о НПС,15 позволяющие операторам платежных систем привлекать иностранные операционные центры. Несмотря на то, что данные положения утратят свою силу после 1 июля 2016 года, на данный момент налицо противоречие норм Закона о НПС, что будет порождать дополнительные вопросы со стороны участников рынка.

Закон об Изменениях прямо предусмотрел, что обеспечительный взнос не будет уплачиваться оператором платежной системы, не являющейся национально значимой платежной системой, при условии представления в операционный и платежный клиринговый центры НСПК распоряжений по всем денежным переводам, осуществляемым в рамках такой платежной системы на территории России с использованием МПК, в срок до 31 марта 2015 года.16 При невыполнении этого императивно сформулированного условия обеспечительный взнос будет уплачиваться в отношении осуществленных с 1 января 2015 года переводов, распоряжения по которым не представлены в операционный центр и платежный клиринговый центр НСПК до 31 марта 2015 года.

Таким образом, реализован компромиссный подход, позволяющий платежным системам, НЕ являющимся национально значимыми (в первую очередь, МПС), избежать уплаты обеспечительного взноса, воспользовавшись процессинговыми услугами НСПК. К сожалению, реальное развитие инфраструктуры НСПК не успевает за формированием правовых основ его деятельности и находится в зачаточном состоянии. Именно этим обусловлено предоставление операторам платежных систем отсрочки17 формирования обеспечительного взноса в течение переходного периода, необходимого для передачи обработки операций с использованием МПК в операционный центр и платежный клиринговый центр НСПК.

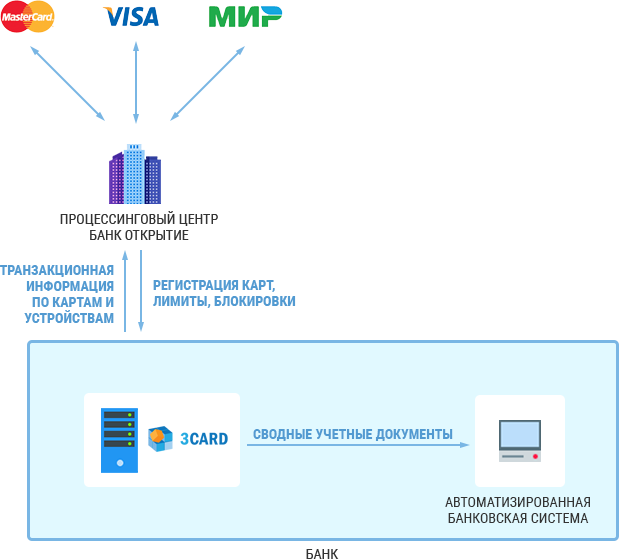

Построение собственного (In-House) процессингового центра

Рассмотрим наиболее важные аспекты построения собственного процессингового центра.

Если банк решает изначально, то есть до начала эмиссии карт, строить собственный процессинговый центр, ему приходится сталкиваться со следующими типовыми вопросами и задачами:

- выбор поставщика ПО. В настоящее время на рынке предлагается довольно много решений, также сертифицированных МПС, пригодных для построения процессинговых центров. Соответственно, с этой проблемой связаны такие аспекты, как организация и проведение тендера, согласование договоров, формирование бюджета и пр.;

- выбор решения для размещения программно-аппаратных комплексов (ПАК): на собственной территории или опять же на площадях аутсорсера (например, центра обработки данных – ЦОД);

- решения в области защиты информации (обеспечение соответствия требованиям PCI DSS, федеральных законов, построение систем защищенного документооборота – СЗДО);

- построение договорных и рабочих отношений с поставщиками смежных услуг (например, курьерскими службами и (или) шлюзами рассылки СМС);

- закупка серверного ПО, аппаратного обеспечения (hardware, т.е. системных блоков, ОЗУ, жестких дисков, источников бесперебойного питания, резервных комплектующих и пр.);

- оплата лицензионных сборов поставщиков ПО (систем баз данных – БД (Oracle), серверных операционных систем (OS) – Windows, Red Hat, иных возможных);

- закупка криптографического оборудования (например, Host Security Modules (HSM), которые необходимы для генерации и корректной обработки операций по криптографическим величинам, таким как CVV, CVC, PVV) и связанная с этим оплата лицензий ФСБ;

- построение системы контроля доступа (СКД) в помещения процессингового центра, организация мониторинга доступа, разработка и имплементация процедур работы в зонах повышенной безопасности (т.н. High Security Zone/Area);

- разработка, согласование и внедрение процедур для корректной работы с криптографическим оборудованием и величинами, а также выпуск внутренних нормативных документов, регулирующих вопросы работы офицеров безопасности (security officers);

- наем на работу и организация рабочих мест для штата дорогостоящих специалистов: DBA (database administrator), системных администраторов, инженеров, службы круглосуточной поддержки и центра авторизации. В этом же пункте стоит оговорить неизбежные сопутствующие проблемы такого рода, как разработка и утверждение штатного расписания, должностных инструкций, проведение собеседований, отбор кандидатов, формирование ФОТ и пр.;

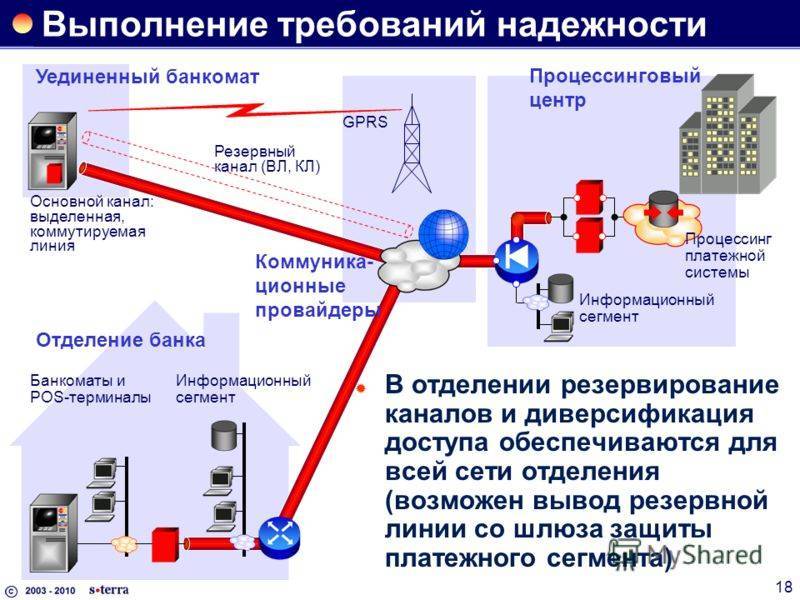

- организация, сертификация и поддержка основных и резервных каналов реального времени (авторизационный сервис) и файлового обмена (FTP);

- закупка, внедрение и периодическая проверка каналов резервного питания (например, дизель-генератора определенной мощности, позволяющего процессинговому центру проработать автономно в течение 48 часов при отсутствии внешнего электрического питания).

Преимущества банка, который пользуется услугами процессинговой компании

Воспользовавшись услугами процессинговой компании, банк получает определенные преимущества перед своими конкурентами.

- Благодаря «облачному» процессингу разгружается сервер банковской организации, и освобождаются средства, которые можно направить на дальнейшее развитие предприятия. Провайдер (Visa процессинг) предоставляет банку уже готовые схемы. Банк оплачивает те операции, которые клиенты уже совершили.

- Visa процессинг интегрирует банковские продукты и обеспечивает поддержку клиентов.

- Процессинговый провайдер не только обслуживает банковские карты, но и помогает организовывать розничный банковский бизнес, ориентируясь на метод «единого окна», что позволяет предоставить пользователям широкий ассортимент услуг: осуществлять переводы, производить платежи, пополнять счета (и электронные в том числе), погашать кредиты.

Разновидности процессинговых систем

На международном финансовом рынке функционирует 3 типа процессинговых систем:

- «Белые»;

- «Серые»;

- «Чёрные».

Рассмотрим подробнее каждый из видов,

«Белые»

К «Белым» относятся максимально безопасные системы, деятельность которых абсолютно прозрачна. По большей части они зарегистрированы в Европейском Союзе или Соединённых Штатах. К ним легко подключиться, затраты на подключение минимальны. Вы получаете качественные услуги за небольшие деньги и совершенно спокойны по поводу безопасности производимых платежей.

«Серые»

К данному типу относятся компании, зарегистрировавшиеся на азиатском континенте в различных оффшорах. Их нельзя назвать законопослушными, так как представители «серого» процессинга охотно заключают контракты с любыми видами бизнеса, в том числе и с сайтами для взрослых, и с компаниями из категории High Risk. «Серые» представители процессинга похожи на закрытые клубы, с которыми не так просто начать сотрудничество. Если получится, можно получить взаимовыгодные условия, в которых цена и качество соответствуют друг другу.

«Черные»

Тут ни о какой законности не идёт и речи. Представители данного сегмента не гнушаются никакими видами бизнеса и готовы предложить сотрудничество компаниям, ведущим откровенно противозаконную деятельность. Большинство представителей «чёрного» процессинга – банки, расположенные на территории Китая и не самые чистые на руку офшоры. Такие структуры работают в условиях глубокой конспирации, что затрудняет выход на них для заключения соглашения. Сотрудничество с «чёрными» связано с рисками.

Влияет ли расположение процессингового центра на операции?

российском рынке

Построить клиринговый центр собственной платежной системы, которая обслуживала бы только клиентов в России — процесс дорогостоящий и долгий, от 6 до 12 месяцев. «Открытие клирингового центра — это дорогостоящий проект», — подтверждают в пресс-службе «Яндекс.Денег», не уточняя при этом детали.

Представитель «Яндекс.денег» заявил iBusiness.ru, что «обычно платежные системы не размещают свои процессинговые (клиринговые) центры во всех странах присутствия, но если работа платежных систем в определенной стране будет ограничена санкциями, наличие или отсутствие их собственных локальных процессинговых центров вряд ли повлияет на ситуацию».

Юрий Божор из банка «Открытие» говорит, что разовые затраты иностранных платежных систем на строительство процессинговых центров в России составят от $10 до $50 млн. «Деньги необходимо затратить на закупку и настройку «железа» и программного обеспечения. Технологии совершенно понятны, здесь вопрос чисто технический», — говорит он.

В отличие от коллег из «Яндекс.Денег», Божор считает, что процессинговый центр на территории России, который построила бы, например, Visa, мог бы решить проблему санкций. «Если ЦОД будет на территории России, управляться российским юридическим лицом, действующим по российскому законодательству и подконтрольным российским органам надзора, то любая команда извне может быть не исполнена. Особенно, если этот процесс будет описан в нормативных документах», — объясняет эксперт.

Схожего мнения придерживается и Валентина Кузьмина, директор департамента платежных карт «Промсвязьбанка». По ее словам, чтобы национальным операциям никто не мог помешать, они не должны выходить за пределы страны как при прохождении авторизационных запросов, так и при проведении клиринга. «Если обеспечивающие это процессинговые центры платежных систем будут созданы, то они должны контролироваться российскими регуляторами, в том числе по тарифной политике, должно быть запрещено отключение по инициативе платежной системы каких-либо операций (за исключением мошеннических) и/или участников платежной системы без согласования с регуляторами», — предлагает эксперт.

Основы безопасности (стандарты)

Безопасность платежей – вопрос, который волнует всех участников процессинга. Безопасность процессов обеспечивают специальные технологии безопасности электронных платежей, соответствующие международным стандартам.

Для банков-эмитентов

- 3D Secure;

- Secure Socket Layer.

Secure Socket Layer – основной, 3D Secure – работающий на базе 3-х доменов: эквайера, эмитента и взаимодействия. Каждый домен имеет свою зону ответственности и обеспечения безопасности.

Для процессинговых центров

Процессинговые центры также используют сертификаты и протоколы безопасности платежей, так как несут ответственность за сохранность данных о клиентах. В частности, применяется описанный выше протокол SSL.

7. Nurbank.kz

Валовая выручка – $3,2 млн

Активные клиенты – нет данных

Средний чек – нет данных

Маржинальность – нет данных

Крупнейший клиент, его доля в обороте – Beeline.kz, 9%

Головной офис – Алматы

Год запуска – нет данных

АО «Нурбанк» создано 3 августа 1992 в Атырау. В 2003 головной офис перебазировался в Алматы. За короткий период из небольшого регионального банка он превратился в республиканский. На сегодняшний день Нурбанк предоставляет весь спектр банковских услуг, включая интернет-банкинг.

8. Wooppay.kz (нет данных)*

Валовая выручка – $0,8 млн

Активные клиенты – нет данных

Средний чек – нет данных

Маржинальность – нет данных

Крупнейший клиент, его доля в обороте – Olimp.kz, 70%

Головной офис – нет данных

Год запуска – 2013

Wooppay – это электронный кошелек, через который доступны для оплаты свыше 500 услуг и магазинов, при этом более 150 можно оплатить без комиссии. Все средства кошельков Wooppay хранятся на специализированном счете Евразийского банка. Политика информационной безопасности разработана на уровне стандартов, используемых в Visa и MasterCard.

У кошелька существует мобильная версия сайта и мобильное приложение для iOS-устройств.

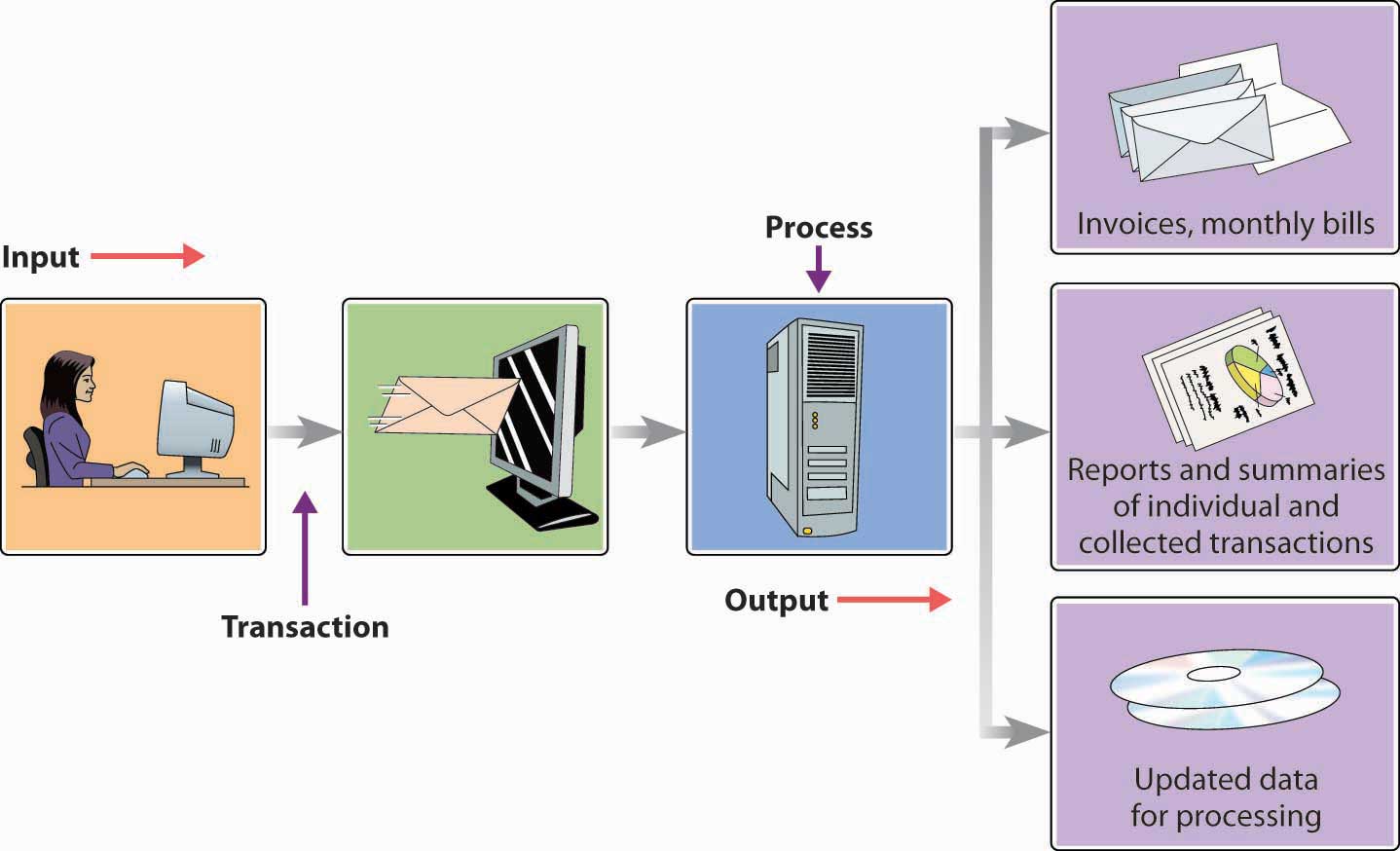

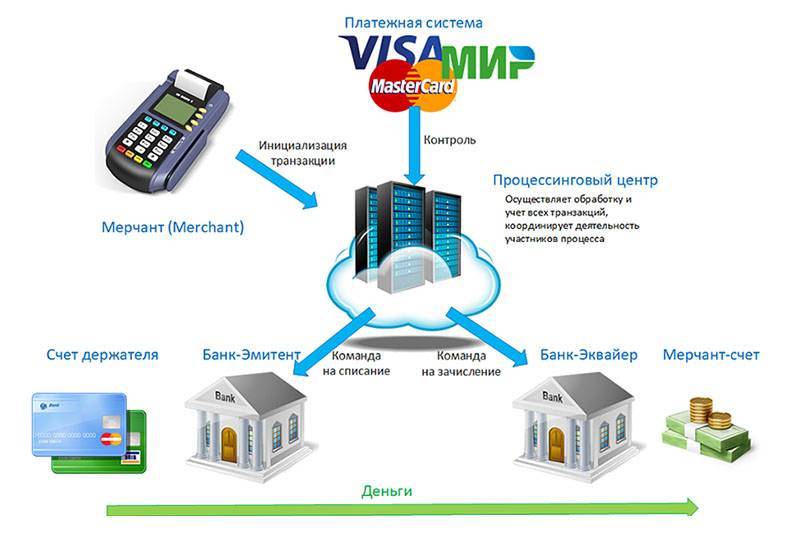

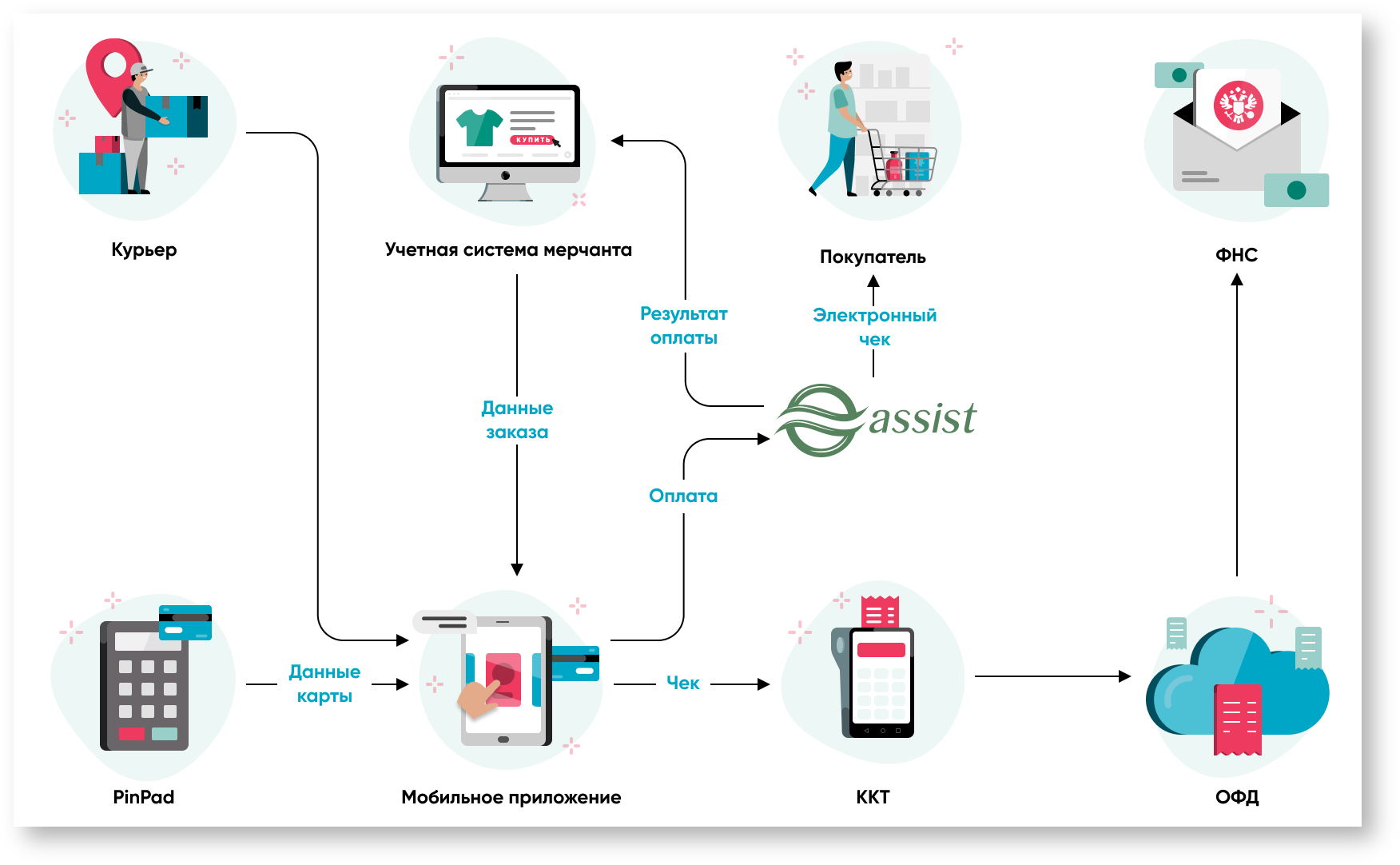

Механизм процессинга карт

Процессинг, как несложно догадаться, – это процесс обработки информации, которая существует в момент совершения денежной операции. Иными словами, это технология «доставки» денег от покупателя до продавца.

За привычными действиями по передаче и приему платежей стоит сложная система, которая связывается с различными участниками, проверяет, передает и фиксирует данные. Поскольку платежи каждый человек производит по несколько раз в день, а предприятие производит тысячи и миллионы операций, можно представить себе, как сложно и разветвленно работает процессинг.

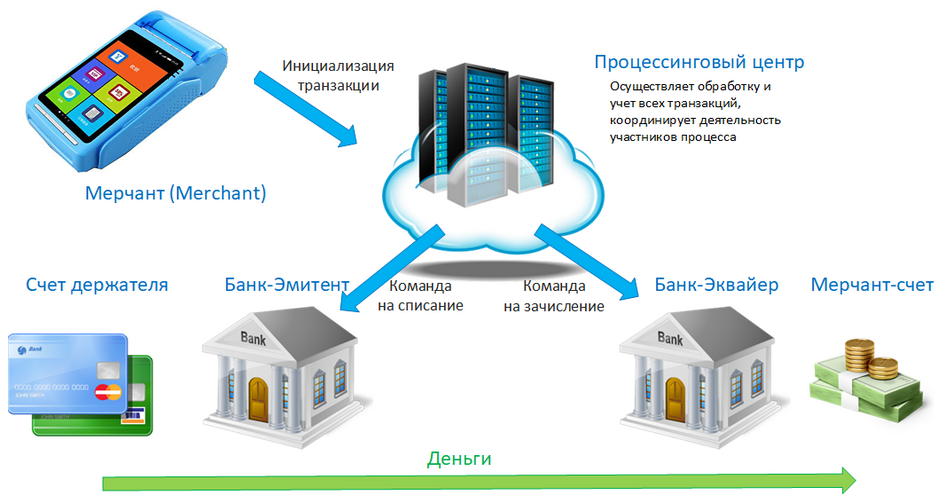

Основными участниками его являются:

- мерчант – так называют продавца каких-либо товаров или услуг,

- эмитент – это банк, выпустивший платежную карту покупателя,

- эквайер – это банк, принимающий платежи от покупателя,

- процессинговый центр – компания, обрабатывающая платежи,

- международная платежная система,

- и покупатель.

Чтобы пользоваться фактически виртуальными деньгами, построена система, которая при каждом активном действии проверяет информацию и изменяет ее. Если человек хочет купить что-либо в оффлайн или онлайн-магазине, он должен подтвердить свою платежеспособность. Для этого у него есть карта, которая содержит данные о банковском счете. Одна из функций процессинга – связаться с банком, запросить у него сведения о счете (действует ли он, не арестован и не заморожен), выяснить, достаточно ли средств для конкретной покупки. Если все в порядке, вступает в действие этап передачи средств с одного счета на другой, то есть эту информацию надо зафиксировать с обеих сторон: у покупателя заморозится или спишется сумма покупки, а у продавца пополнится.

Параллельно произойдут отчисления (свой процент получит платежная система и банк, осуществляющий эквайринг) и, например, передача данных в налоговую инспекцию о том, что продавец получил доход. Удобство заключается в том, что все операции производится автоматически, в любое время суток, день недели, и из любой точки, где есть соответствующий канал связи – Интернет.

Все процессы должны быть достоверными, надежными и своевременными, и за это готовы платить все игроки рынка – покупатели, продавцы и банки. Тем не менее, процессинг – это, в основном, забота продавца, так как он больше остальных стремится получить деньги с покупателей. Но, согласитесь, только единицам из общей массы удалось бы построить собственную систему, которая могла бы работать настолько точно, глобально и бесперебойно.

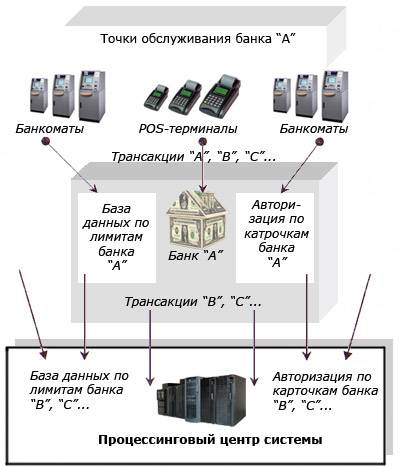

Особенности работы процессингового центра

Банковский процессинговый центр называют техническим ядром платежных механизмов. Он работает в жестких условиях: в режиме реального времени необходимо обрабатывать огромный поток информации. Каждую секунду клиенты совершают миллионы операций по всему миру. К примеру, человек поехал в путешествие. Он успешно оплачивает товары картой, хотя его банк расположен за десятки тысяч километров.

Процессинговый банковский центр может принадлежать конкретному кредитному учреждению или быть независимым и оказывать услуги на условиях аутсорсинга.

СПРАВКА:

| Аутсорсинг — привлечение к работе специалистов «со стороны». |

Любой ПЦ должен отвечать требованиям систем Visa и Mastercard: именно они обслуживают большинство пластиковых карт в мире. Кроме того, центр не имеет права работать без лицензии. Чтобы получить разрешение европейского образца, придется ждать несколько месяцев. Минимальная величина уставного капитала — €125 тыс.

Для российских компаний есть еще одно обязательное условие — лицензия ФСБ. Госструктура следит за шифрованием информации. Раньше отечественные финансовые учреждения применяли международные ПЦ, но сегодня многие создают собственные центры. Но сервисы разрабатывают исключительно для личного пользования, и это главный недостаток подобного подхода. Разрозненные системы пока сложно объединить в единую схему.

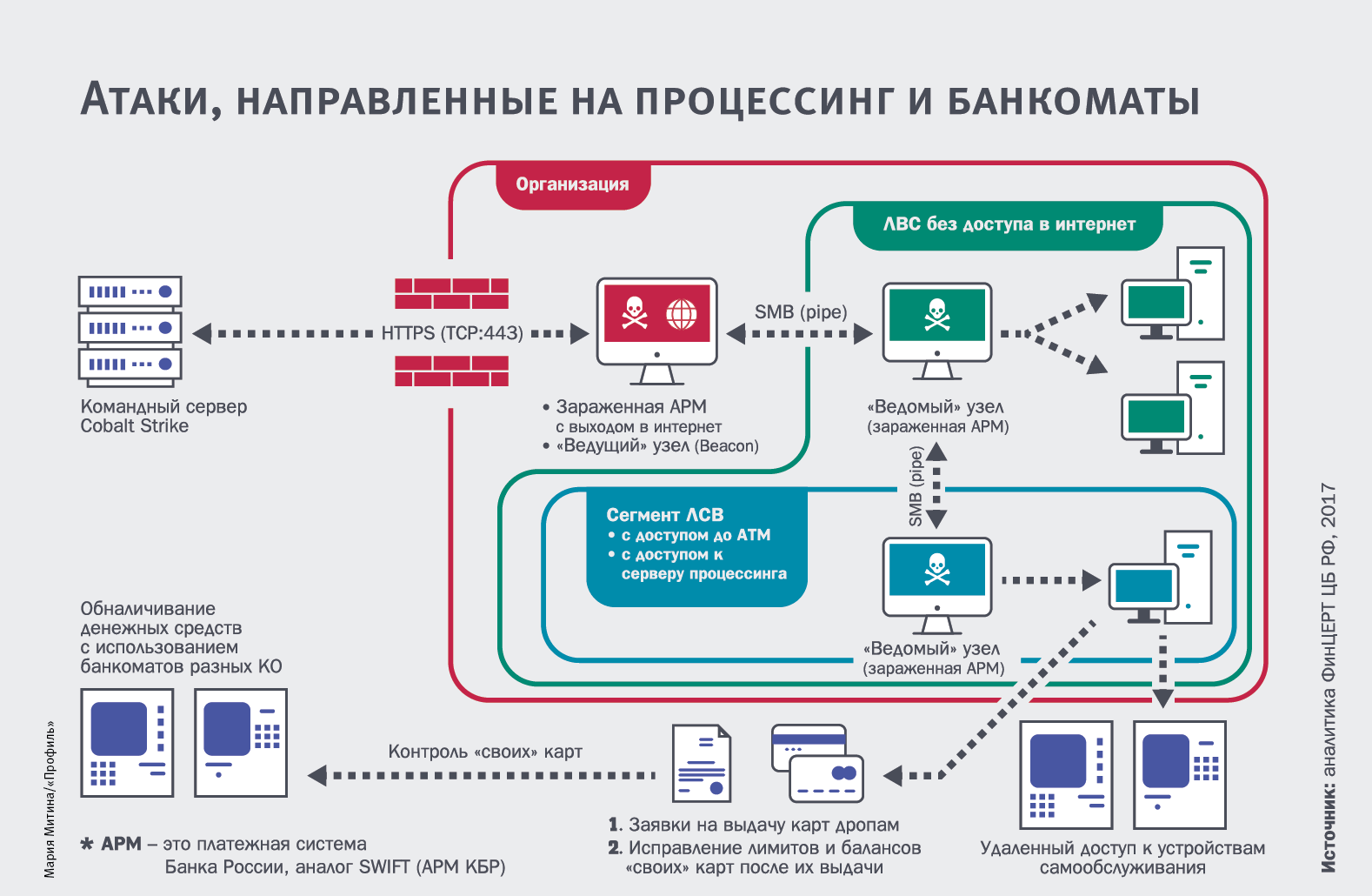

Может ли процессинговый центр дать сбой в работе? Такое маловероятно, но на 100% исключить нельзя. За безопасность отвечают специальные службы, которые ежедневно отражают сотни хакерских атак

Важно, чтобы никто не получил доступ к информации в преступных целях

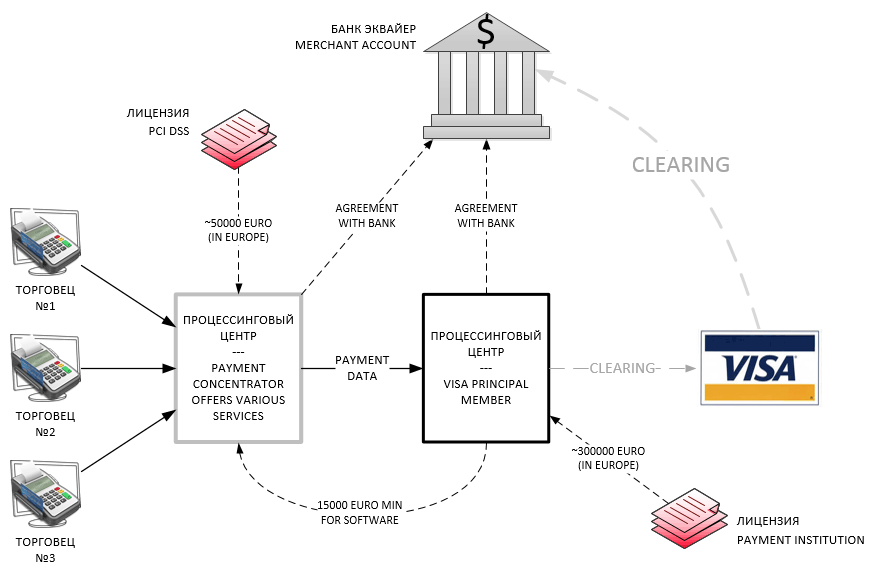

Преимущества аутсорсинга

Если некое юридическое лицо позиционирует себя на рынке как вендор процессинговых услуг, то это автоматически подразумевает наличие у данной фирмы сертификатов от международных платежных систем (МПС) на осуществление соответствующих видов деятельности (авторизация, управление устройствами, маршрутизация запросов, предоставление расчетной информации). На веб-сайтах МПС (Visa, MasterCard) всегда можно найти список сертифицированных поставщиков услуг (процессинг и (или) персонализация карт). Таким образом, если банк в начале своей деятельности принял решение использовать услуги сторонней фирмы для процессинга операций, ему предстоит лишь осуществить выбор из списка сертифицированных вендоров, анализируя финансовые (стоимость услуг вендора) и географические (удаленность, разница часовых поясов и пр.) параметры. Стоит отметить, что правила МПС не запрещают использовать услуги вендоров, имеющих иную юрисдикцию, чем банк-эмитент или эквайрер, то есть поставщик процессинговых услуг может располагаться в любой точке планеты. Более того, теоретически можно использовать одного вендора для онлайн (авторизационных) сервисов и другого для получения расчетной информации.

После того как банк определился с выбором MSP, проанализировав имеющиеся на рынке предложения, все остальное сделать несложно: необходимо лишь подписать типовые договоры (как правило, сертифицированные вендоры имеют готовые шаблоны), настроить каналы обмена информацией (в обеспечение надежной защиты передаваемых данных, таких как номера карт и иные конфиденциальные сведения), адаптировать под свои нужды типовые шаблоны клиентских договоров, заказать тираж карт, и можно приступать к эмиссии!

В случае принятия такого решения банк-эмитент экономит такой важный, невосполнимый ресурс, как время. В дополнение к вышесказанному следует отметить существенную экономию финансов, в том числе и на тех затратах, структура которых будет детально прописана ниже.

Понятие, структура, функции, как работают, термины

Понятие и структура платежной системы.

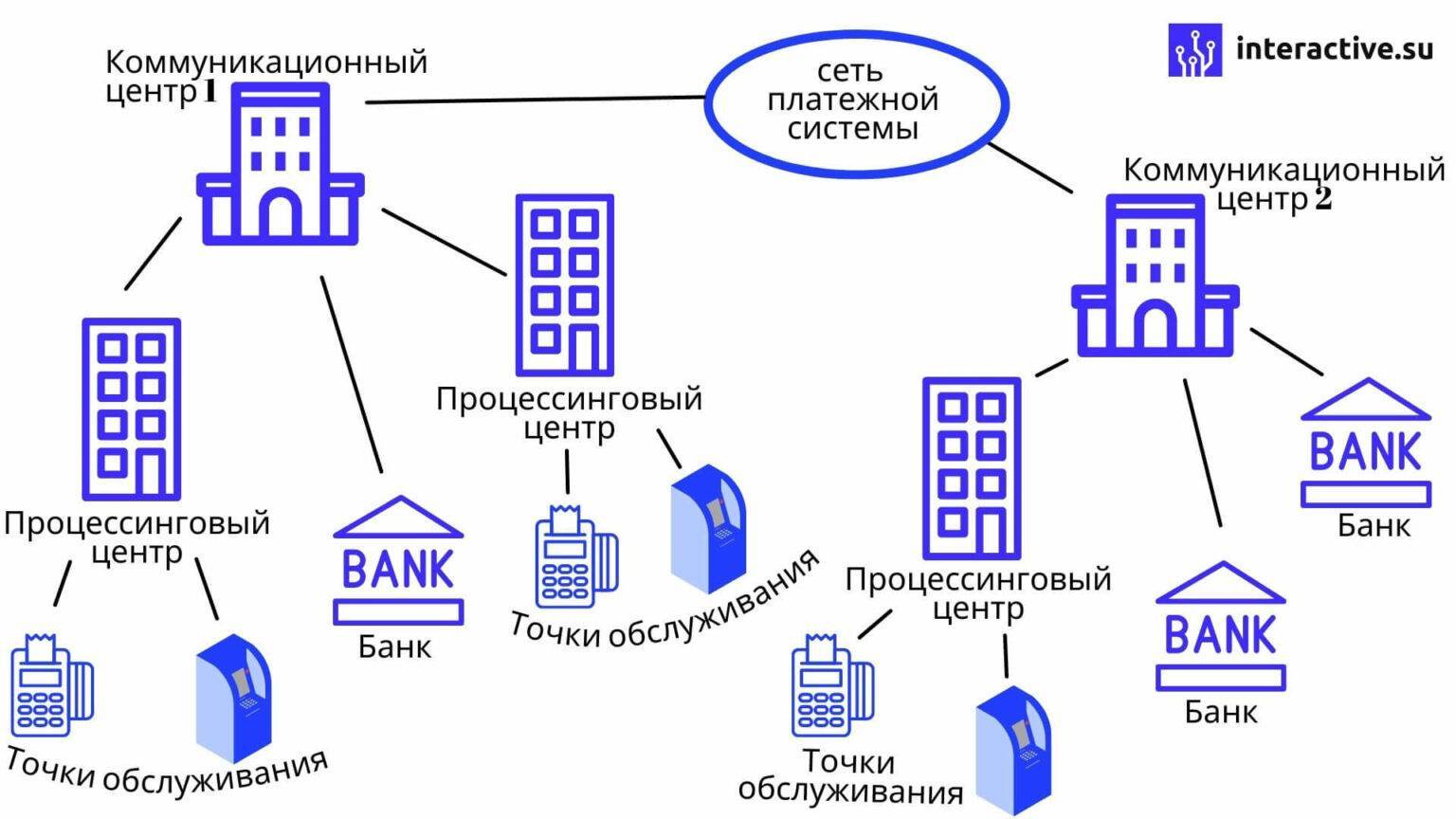

По-большому счету ПС существуют в каждой стране. Они необходимы для нормального проведения денежных расчетов между продавцами и покупателями, различными экономическими субъектами. Связующим звеном в них выступают банки, которые обеспечивают переводы денег и хранение денежных средств.

Во все времена ценилась и ценится скорость расчетов. У банков, как правило, они производятся в течении банковского дня, иногда 2-3 дней. С развитием коммуникационных технологий, появлением электронных сервисов платежа, быстрота денежных трансферов возросла, вплоть до мгновенных онлайн-операций.

Современные платежные системы являют собой сочетание определенных правил и процедур, использования новых технологий и структурных решений, специализированных организаций, создающих возможности для безопасного проведения финансовых расчетов между их участниками.

Основные задачи и функции платежной системы вытекают из указанного определения:

- организовать её бесперебойную и безопасную работу;

- не допустить сбоев в производстве расчетных операций.

Принципы, на которых строится функционирование платежных систем в России и других стран в мире, выработаны практикой и закреплены в соответствующих соглашениях.

- ПС располагают основательной правовой базой.

- Информационная составляющая, принятые условия и установленные процедуры должны нести участникам полную картину о денежных рисках, которым они могут подвергнуться.

- Подробно оговаривается ответственность операторов и других субъектов.

- Обязательным условием является проведение окончательного расчета в день завершения сделки.

Участники платежной системы — банковские и небанковские организации, наделенные правом:

- совершать денежные переводные операции;

- производить процессинговые действия;

- оказывать расчетные услуги.

В ПС должен быть координатор всех основных участников. Так, российская платежная национальная система возглавляется Центробанком РФ.

К участникам ПС следует отнести также представителей коммерческих структур (продавцов) и покупателей, за чьи платежи и содержится все объединение.

- правила и договоры между её субъектами;

- коммуникационные сервисы и финансовый инструментарий, обеспечивающие денежные транзакции.

Основное назначение платежной системы – организовать оперативный расчет клиента с банком или продавцом.

Рассмотрим, как работают платежные системы.

- Сигнал о платеже из терминала торгового предприятия приходит в банк (эквайер), с которым у продавца заключен договор.

- Он отсылает данные в систему.

- Процессинговый оператор переправляет полученную информацию в эмитент-банк, где открыт счет плательщика.

- Эмитент проверяет платежеспособность клиента, если все нормально, направляет разрешение на операцию процессинговому центру.

- Оттуда сигнал возвращается к эквайеру, который проводит ревизию терминала у продавца и разрешает прием платежа.

Все это происходит за считанные секунды и оформляется в виде цифрового кода авторизации.

В результате каждая из сторон приобретает свою выгоду. Эмитент получает комиссионные. Торгово-сервисные структуры избавляются от затрат, связанных с обращением наличных денег (хранение, инкассация, оплата труда кассиров). Покупатели пользуются скидками, возможными в связи с уменьшением затрат у продавцов.

В целях защиты операций вся внутренняя информация передается по зашифрованным протоколам. Каждая транзакция защищается подтверждением в виде кодированного сигнала. В интернете операции дополнительно защищаются посредством привязки к персональному компьютеру.

Некоторые термины

Что такое транзакция? Транзакция в переводе с английского означает договор, обмен информацией или предметами. Транзакция в экономике подразумевает трансфер некой денежной суммы с одного банковского счёта на другой.

Банк-эмитент – кредитное учреждение, осуществившее выпуск конкретных расчетных карт. Они являются его собственностью, а клиенты имеют вправе пользоваться ими для проведения финансовых операций.

Провайдер платежных систем – так называется процессинговая компания, предоставляющая услуги платежного сервиса. Выступает как посредник между эмитентом, эквайером и коммерсантом-продавцом. Должна быть технически оснащена, иметь коммуникационные каналы с банками и субъектами коммерции.

Банки-эквайеры. Призваны взаимодействовать непосредственно с предприятиями розничной коммерческой сети. В них продавец открывает торговый счет, они занимаются обслуживанием терминала продавца. Отношения между сторонами выстраиваются на основе договора.

Основные операционные бизнес-процессы предприятия

Современное промышленное предприятие представляет собой сложную систему, для эффективного управления которой нужно применять разнообразные инструменты и методы, направленные на достижение конкретных целей с наименьшими затратами.

Рано или поздно руководство сталкивается с необходимостью формализовать существующие бизнес-процессы. Бизнес-процесс (БП) — определенная совокупность действий, которые взаимосвязаны между собой и характеризуются регулярным повторением. Данные действия направлены на создание конечного продукта (товара или услуги), имеющего ценность для потребителя.

Примерами операционных бизнес-процессов являются «Закупки», «Управление производством», «Маркетинг» и «Продажи». В данной статье представим описание двух операционных бизнес-процессов предприятия: «Управление производством» и «Закупки».

1. Термины, сокращения и обозначения.

1.1. В настоящем бизнес-процессе применяются следующие термины:

- организация (предприятие) — совокупность необходимых средств и работников с распределением ответственности, полномочий и взаимоотношений.

- продукция — результат процесса;

- процесс — совокупность взаимосвязанных и взаимодействующих видов деятельности, преобразующих входы в выходы;

1.2. Сокращения:

- КД/ТД/КТД — конструкторская и технологическая документация;

- ППР — планово-предупредительный ремонт.

1.3.

Обозначения уровней ответственности должностных лиц: «Р» — общее руководство работами, разработка решений;

Договор процессинга (подряд на производство нефтепродуктов из давальческого нефтесырья)

Договор с банком-агентом о ведении счета с особым режимом Договор N ___ о ведении счета с особым режимомг. __________ «___»________ ____ г._______________________________________, именуем__ в дальнейшем «Банк»,(наименование)в лице ______________________________________________________, действующего(должность, Ф.И.О.

уполномоченного представителя)на основании ____________________________________________, с одной стороны,(документ, подтверждающий полномочия)и _______________________________________, именуем__ в дальнейшем «Клиент»,(наименование или Ф.И.О.)в лице ______________________________________________________, действующего(должность, Ф.И.О. уполномоченного представителя)на основании ___________________________________________, с другой стороны,(документ, подтверждающий полномочия)в соответствии с Федеральным законом от 09.07.2002 N 83-ФЗ

, ПостановлениемПравительства Российской Федерации от 30.01.2003 N 52 и Соглашениемо реструктуризации долгов от «___»________ ____ г.

N ___, заключенным междуКлиентом и его кредиторами (далее — «Соглашение»), заключили настоящийДоговор о нижеследующем:1.

ПРЕДМЕТ ДОГОВОРА1.1. Банк открывает Клиенту расчетный счет в валюте Российской Федерации с особым режимом N _______________________________ и осуществляет расчетное обслуживание Клиента в соответствии с законодательством Российской Федерации, нормативными актами Банка России и настоящим Договором.1.2. Расчетно-кассовое обслуживание Клиента осуществляется Банкомв течение времени, установленного Банком для обслуживания клиентов.Информация о времени обслуживания клиентов и порядке приема расчетныхдокументов доводится до сведения Клиента путем размещенияна информационных стендах в офисах Банка и web-сайте Банка в сети Интернетпо адресу: _______________________, либо _________________________________.(указать другой способ)1.3. Клиент обязан зачислять сумму очередного платежа по Соглашению о реструктуризации долгов на счет, указанный в п.

Законодательная база, контролирующая работу процессинговых центров

Времена меняются. Сегодня работу электронных платежных систем, в том числе и Visa процессинг, регламентирует законодательство (PSP/IPSP), в котором представлены права и обязанности процессингового центра. Например, чтобы начать деятельность в сфере процессинговых услуг, компании необходимо приобрести лицензию. В каждой стране предусмотрены свои цены на разрешительные документы подобного рода.

Получив лицензию IPSP, компания может заключить договор с каким-либо банком на проведение процедуры клиринга, предполагающую списание средств с одного банковского счета с последующим их зачислением на другой счет. Условия для партнерского банка:

- он должен работать с Visa;

- у банка должен быть разрешительный документ PSP на проведение банковского процессинга.

Однако законодательство для процессинговых центров не ограничивается лицензиями типа PSP/IPSP. Существует немало документов, которые контролируют и регламентируют деятельность организаций-регуляторов (ведь именно от этих компаний зависит, как будут разворачиваться события на мировом рынке платежных карт). Кстати, Visa процессинг обладает самым большим списком таких документов.

Как только электронные платежи прочно обосновались в сети Интернет, некоторые наиболее популярные процессинговые сервисы создали свои банковские системы. Но большая часть компаний, предлагающих процессинговые услуги, все-таки продолжает заниматься «чистым процессингом», заключив партнерские соглашения с несколькими банковскими организациями одновременно. Но здесь две стороны медали:

- с одной стороны – процессинговая компания обладает определенными преимуществами;

- с другой стороны – есть один большой недостаток: такие центры не имеют собственных денег.

Обзор некоторых международных платежных систем

Международные процессинговые системы представлены следующими известными компаниями:

PayPal – наиболее распространенная и безопасная платежная система. Занимается администрированием, выпуском депозитных сертификатов, выпуском финансовых инструментов, исполнением платежных транзакций, ведением банковских операций по лицензиям оффшорных банков.

- WebMoney – самая рапространенная платежная система на просторах стран СНГ. Поддерживает Visa и MasterCard. Выдает займы клиентам. Имеется возможность совершать переводы без дополнительной регистрации в системе. Платежи можно осуществлять посредством терминалов. Комиссия системы за транзакцию – 0,8% от суммы платежа.

- Western Express – сервис по обналичиванию чеков. Русскоязычный интерфейс. Вывод денежных средств на банковскую карту PayCard, WebMoney или Western Union.

- LiqPAY – поддерживает Visa и MasterCard. Можно переводить деньги на мобильный телефон. Поддерживает такие валюты, как евро, доллар, российский рубль и украинская гривна.

- Payza — международная платежная электронная система. Простая регистрация. Возможность дополнительного заработка в виде партнерского вознаграждения.

- «Яндекс.Деньги» – самый знаменитый российский электронный сервис интернет-платежей. Для регистрации необходимо зарегистрировать почтовый адрес в системе «Яндекс». Простая привязка банковской карты. Возможность проводить платежи посредством терминала.

Каждый может выбрать для себя ту систему, которая отвечает его представлениям о качестве услуг, скорости операций и безопасности.