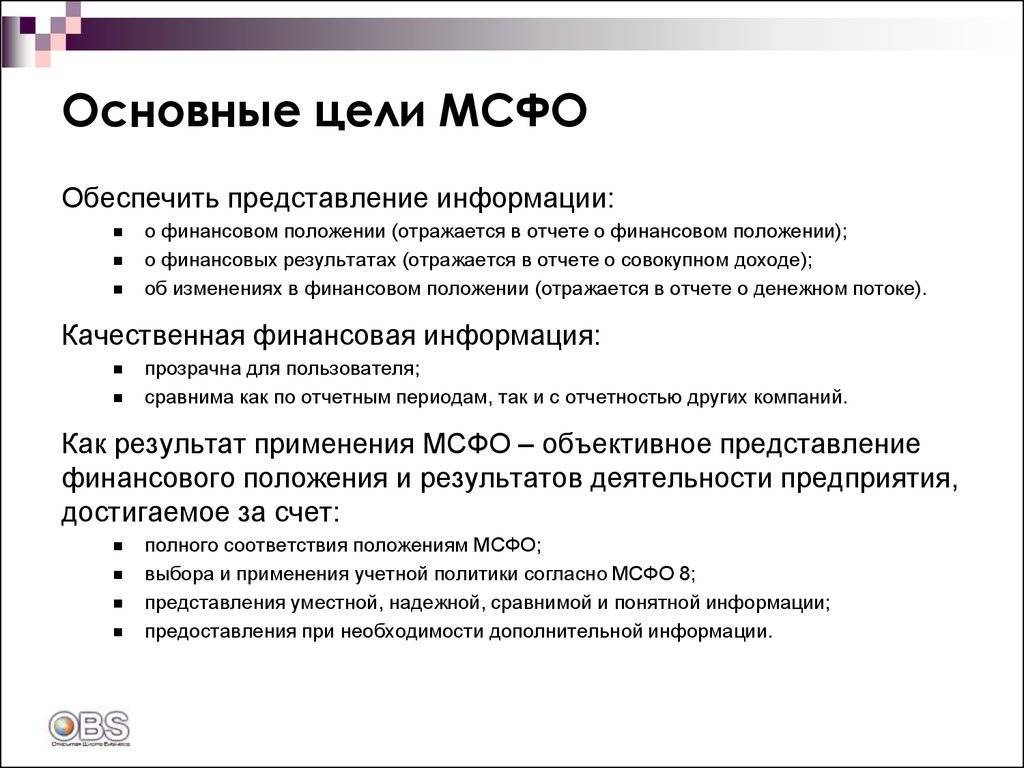

Для чего нужен МСФО?

МСФО – это основа, без которой сформировать отчетность, подходящую под трактовку международными компаниями, невозможно. Система стандартизации используется во многих странах мира, облегчая процедуру ведения бизнеса и привлечения инвестиции. Международные стандарты помогают вести бухгалтерский учет, а также используются в образовательных целях. МСФО подгоняет все виды отчетности под единый шаблон.

Представление финансовой отчетности согласно международной стандартизации позволяет вести бизнес с зарубежными партнерами. Это хороший виток для привлечения инвестиций. Партнерам или инвесторам достаточно ознакомиться с отчетностью и сделать свой выбор. Главное достоинство МСФО – это прозрачность. Компания отражает реальное финансовое положение, что позволяет выделить ее среди конкурентов. Построить бизнес с использованием «черной» бухгалтерии можно, но в итоге правда вскроется, и организация потеряет потенциальных партнеров.

Данные из отчетности позволяют будущим партнерам оценить реальное положение дел компании. Такой подход направлен на принятие финансовых и управленческих решений. Для инвесторов отчетность – это реальная возможность оценки прозрачности действий компании, а также проработки рисков в процессе сотрудничества.

При переходе на МСФО, организация получает ряд преимуществ, а именно:

полная глобализация с выходом на международный рынок;

возможность оформления кредитов на более лояльных условиях;

снижение затрат в процессе поиска инвесторов;

минимальные временны и финансовые расходы при составлении отчетности;

облегчение процесса ведения бухгалтерского учета.

Придерживаясь стандартов МСФО, компания предлагает партнерам прозрачный, легкий и простой в понимании отчет. Он содержит достоверную информацию о финансовом состоянии компании.

Будущим партнерам при наличии МСФО гораздо проще оценить данные представленные в отчете и сравнить их с реальным положением дел.

Стандартизация – это обобщение опыта ведения бухгалтерского учета, а также использование более эффективных решений.

МСФО важны для любого бизнеса, в том числе и для того, который развивается в России и за ее пределами. Благодаря внедрению стандартизации компании свободно выходят на фондовый рынок во многих странах мира. Организация бизнеса за пределами РФ – это партнерство с ведущими компаниями, а также возможность оформления кредитов на более выгодных условиях. Учет по МСФО позволяет отечественным компаниям выходить в другие страны мира и активно развиваться. Стандартизация – это поиск общего языка не только с организациями, но и европейскими банками при оформлении кредитов.

Российские банки также развиваются благодаря МСФО. Международная стандартизация позволяет получить о партнерах достоверную и прозрачную информацию. Большинство банков России перед заключением сотрудничества с другими кредитными организациями направляют запрос на предоставление отчетности по МСФО.

Главными преимуществами стандартов МСФО выступают:

универсальность;

гибкость;

простота применения.

Отчет МСФО позволяет найти изменения в бухгалтерских оценках и ошибки. Стандартизация направлена на создание единого финансового поля, в котором будут работать все страны мира. Представление отчетности по установленному алгоритму облегчает понимание для всех участников рынка.

Концепция формирования отчетности МСФО 1

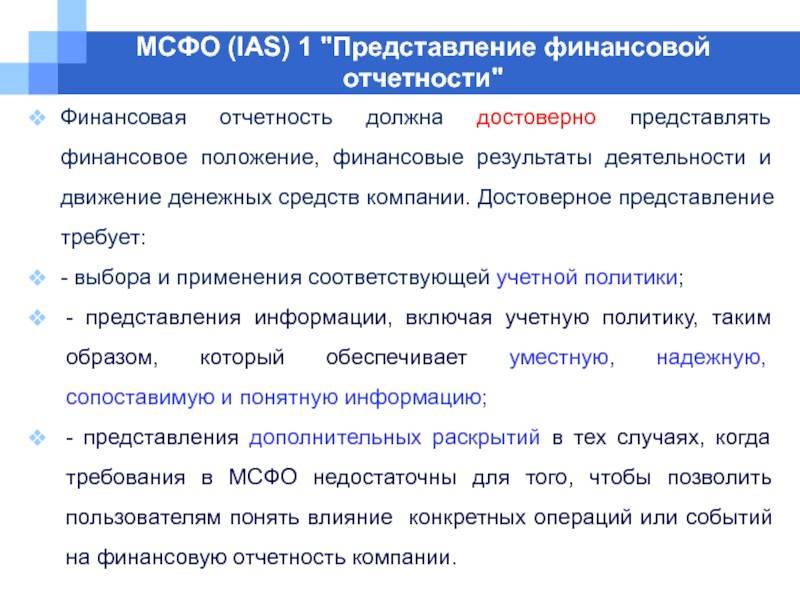

Достоверность данных

Сама идея формирования отчетности заключается в том, что применение стандартов МСФО обеспечивает предприятию открытую систему финансового менеджмента. Отсюда следует, что вся система отчетности будет прозрачной и при применении стандарта нет возможности маневрировать данные. Хотя на самом деле, ситуация может быть совершенно другой.

Когда аудитор, инвестор, акционер, или иные пользователи рассматривают отчетность, то в первую очередь обращают внимание на выручку, чистую прибыль и активы. Если у собственника возникает необходимость представить предприятие в более выгодном положении, к примеру, чтобы удовлетворить ожидание потенциальных инвесторов, то будет поставлена цель скорректировать эту отчетность

Как правило, эти корректировки касаются баланса, отчета о прибыли и убытке. Для грамотного специалиста нет проблемы исправить отчетность, чтобы получилось все так, как надо. Но такие действия всегда остаются на усмотрение руководства и последствия могут быть разными

Если у собственника возникает необходимость представить предприятие в более выгодном положении, к примеру, чтобы удовлетворить ожидание потенциальных инвесторов, то будет поставлена цель скорректировать эту отчетность. Как правило, эти корректировки касаются баланса, отчета о прибыли и убытке. Для грамотного специалиста нет проблемы исправить отчетность, чтобы получилось все так, как надо. Но такие действия всегда остаются на усмотрение руководства и последствия могут быть разными.

Неизменность

Формируя отчеты по стандарту МСФО, руководство и собственники фирмы дают гарантию того, что деятельность не будет приостановлена. Это дает уверенность в завтрашнем дне тем лицам, кому интересна данная отчетность. Если же в работе имеются факторы, которые могут оказать значительное влияние на бизнес, то обязательно все должно быть указано в примечаниях к отчетам.

Но возвращаясь к предыдущему пункту, всегда есть те лица, которые хотят приукрасить действительность. Да, в определенный момент это сработает. Но не стоит забывать, что впоследствии ситуация не изменится и могут возникнуть серьезные конфликты.

Возможность делать сравнительный анализ

Формируя всю отчетность, очень важно, чтобы учитывались данные не только настоящего периода, но и предыдущих. Это в первую очередь необходимо для того, чтобы можно было отразить работу фирмы в разрезе разных этапов времени

Конкретность информации

Отчеты о состоянии бизнеса — это огромное количество сведений, которые обработаны для более удобного проведения анализа деятельности. Объединять информацию в отчетах можно только так, чтобы они не искажали результат.

- В момент формирования отчетности по стандарту МСФО, предприятие должно полноценно отражать все нужные статьи, будь то активы, прибыль, издержки и обязательства.

- Регулярность — это одна из основных задач в формировании отчетности. Если говорить прямо, то создание такой отчетности заставляет предприятие жить по календарю. Не исключена гибкость, когда можно скорректировать сроки предоставления отчетов. Периоды могут быть более короткие, а могут быть долгосрочными. Чаще всего компании формируют ее на один год.

Все вышеперечисленные принципы МСФО 1 — это и есть основа стандарта. Они дают возможность понять, каким образом стандарт отражает работу бизнеса.

Практическое использование отчетности МСФО инвестором

Инвестор использует информацию из финансовой отчетности в следующих целях:

- Общий анализ динамики развития предприятия.

- Расчет мультипликаторов с целью поиска эффективного и недооцененного бизнеса для покупки.

- Предварительный расчет дивидендов до вынесения рекомендаций Совета директоров.

Рассмотрим, где искать отчеты и на какие показатели в первую очередь обращать внимание

Где искать

Я уже упоминала, что все публичные компании обязаны на своих сайтах выставлять финансовую отчетность. В основном, она находится в разделе “Акционерам и инвесторам” или “Инвесторы”. Ищите вкладки в главном меню в верхней части главной страницы сайта или в подвале.

Пример Роснефти:

Если не удобно каждый раз заходить на разные сайты и искать нужные вкладки, есть официальный ресурс, где публикуется отчетность всех публичных компаний. Это :

Выбираете вкладку “Поиск по компаниям”.

Вводите название эмитента

Обратите внимание, что в выдаче будут и другие компании с похожим названием. Например, по запросу “Роснефть” вышли 24 организации, материнская и дочерние.

В карточке каждой компании дается краткая характеристика, документация и отчетность по РСБУ и МСФО за несколько лет .Например, по НЛМК опубликованы документы с 2009 г.

Какие финансовые показатели смотреть

В отчетах для инвестора представляют интерес такие общие показатели деятельности, как:

- выручка;

- себестоимость;

- чистая прибыль общая и на одну акцию;

- капитальные вложения;

- чем владеет компания (активы) и какие у нее обязательства (пассивы).

Но для расчета мультипликаторов, если вы решили их определить самостоятельно, потребуются и другие показатели. Например, EBITDA рассчитывается как сумма чистой прибыли, налога на прибыль, уплаченных процентов, амортизации за минусом переоценки активов, полученных процентов и возмещенного налога на прибыль. Все нужные значения есть в отчете о прибылях и убытках.

На основе EBITDA определяются сразу несколько важных мультипликаторов:

- EV/EBITDA показывает, насколько недооценена или переоценена компания по сравнению со среднеотраслевым значением. Числитель определяем как сумма капитализации, денежных средств и их эквивалентов за минусом обязательств.

- ND/EBITDA показывает закредитованность компании. Для числителя в отчетах ищем обязательства.

- Рентабельность по EBITDA показывает эффективность основной деятельности компании. Определяется как отношение EBITDA к выручке.

Кроме перечисленных рассчитывают еще несколько мультипликаторов:

- P/E, для его расчета потребуются значения капитализации и чистой прибыли;

- P/BV – в формуле участвуют капитализация и сумма капитала;

- P/S – в формуле капитализация и выручка;

- ROE – нужны чистая прибыль и капитал.

Этапы составления финансовой отчетности

Замечание 2

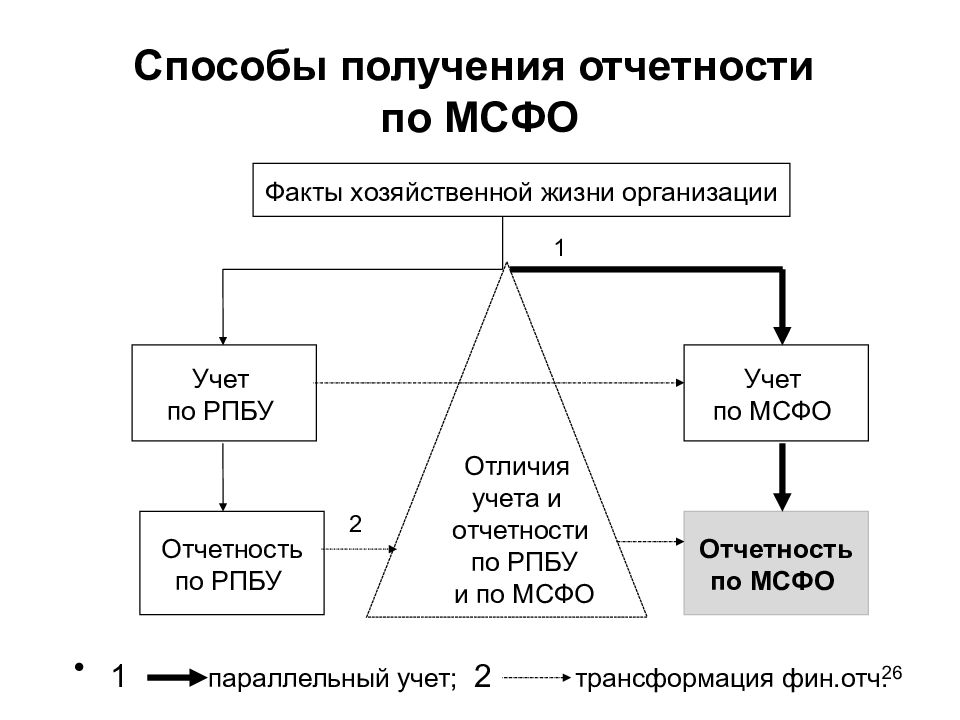

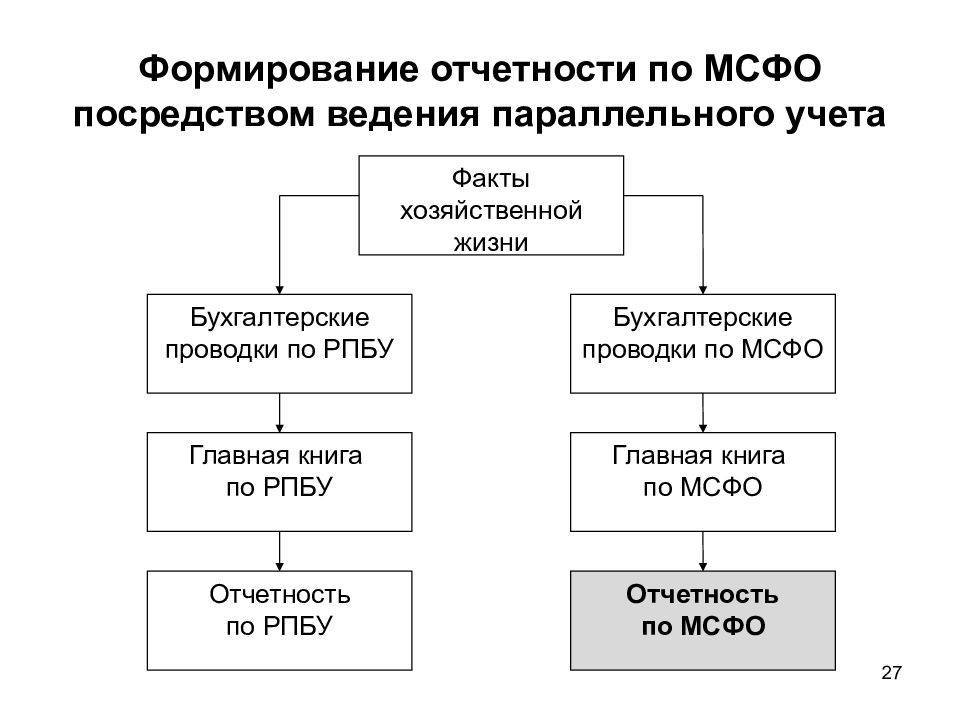

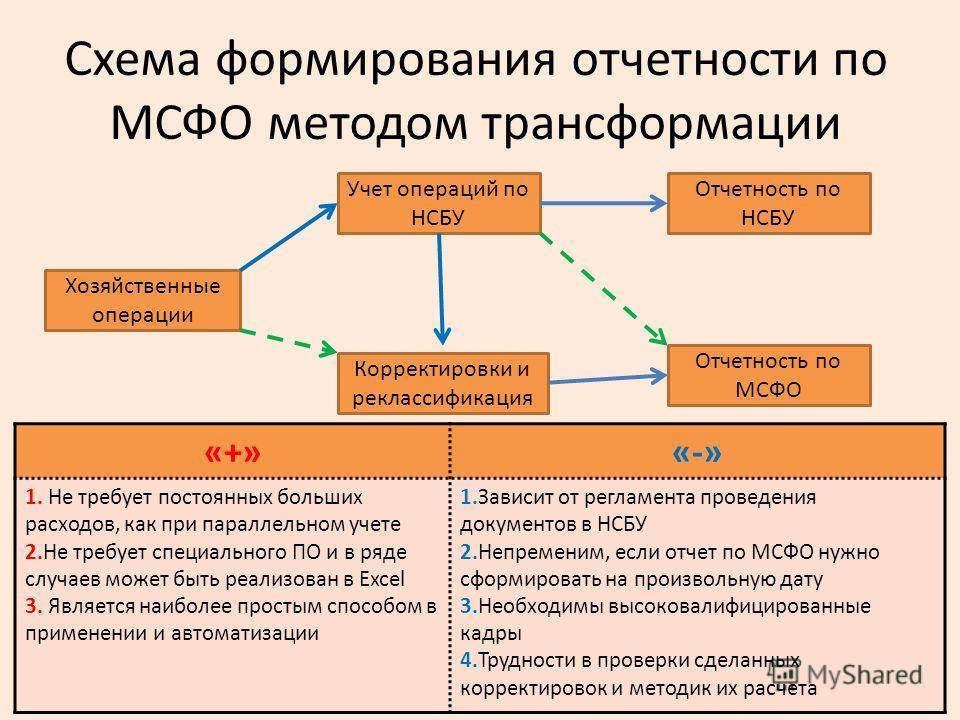

Процедуры, которые реализуются на предварительном этапе, в точности соответствуют тем же процедурам при составлении отчетности методом трансформации.

Особенностью данного этапа для этого метода можно назвать необходимость значительного внимания к выбору программного продукта, так как из-за того, насколько адекватным он будет, во многом зависит способность оптимизировать трудозатраты и обеспечение бесперебойности информационной системы.

Определение 2

Сущность рабочего этапа составления отчетности данным методом состоит конкретно в его реализации – то есть непосредственно в ведении учета, создающего систему показателей финансовой отчетности.

Также данный метод отличается от метода трансформации тем, что использование курса валюты, выбранной как валюта отчетности, осуществляется по мере отображения хозяйственных операций, а не в процессе, в котором будут формироваться отдельные показатели отчетности.

Процедуры последнего этапа составления финансовой отчетности данным методом соответствуют таким же процедурам при использовании метода трансформации.

Замечание 3

Стоит указать на то, что данный метод стоит обсуждать исключительно применительно к формированию индивидуальной отчетности. Составление консолидированной отчетности происходит с помощью сбора данных в унифицированных формах (шаблонах), формируемых из информации учета, который ведется согласно МСФО.

Понимание международных стандартов финансовой отчетности (МСФО)

МСФО призваны обеспечить единообразие языка, практики и отчетности бухгалтерского учета, а также помочь предприятиям и инвесторам проводить обоснованный финансовый анализ и принимать решения. Фонд МСФО устанавливает стандарты, чтобы «обеспечить прозрачность, подотчетность и эффективность финансовых рынков по всему миру… укрепляя доверие, рост и долгосрочную финансовую стабильность в мировой экономике». Компании получают выгоду от МСФО, потому что инвесторы с большей вероятностью вложат деньги в компанию, если ее деловая практика прозрачна.

Комиссия по ценным бумагам и биржам США (SEC) заявила, что не будет переходить на международные стандарты финансовой отчетности, но продолжит рассмотрение предложения, позволяющего использовать информацию по МСФО для дополнения финансовой отчетности США. GAAP был назван «золотым стандартом» бухгалтерского учета. Однако некоторые утверждают, что глобальное принятие МСФО позволит сэкономить деньги на дублировании бухгалтерской работы и на расходах на анализ и сравнение компаний на международном уровне.

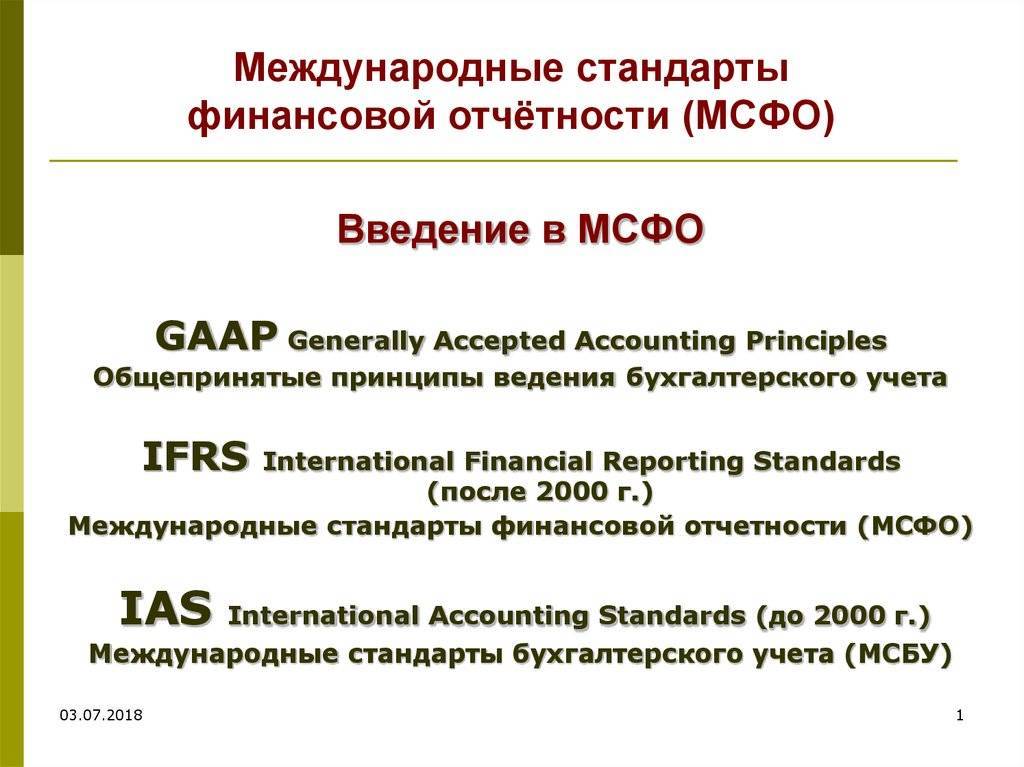

Иногда МСФО путают с Международными стандартами финансовой отчетности (МСБУ), которые представляют собой более старые стандарты, пришедшие на смену МСФО. МСБУ был выпущен с 1973 по 2000 год, а Совет по международным стандартам финансовой отчетности (КМСФО) заменил Комитет по международным стандартам финансовой отчетности (КМСФО) в 2001 году.

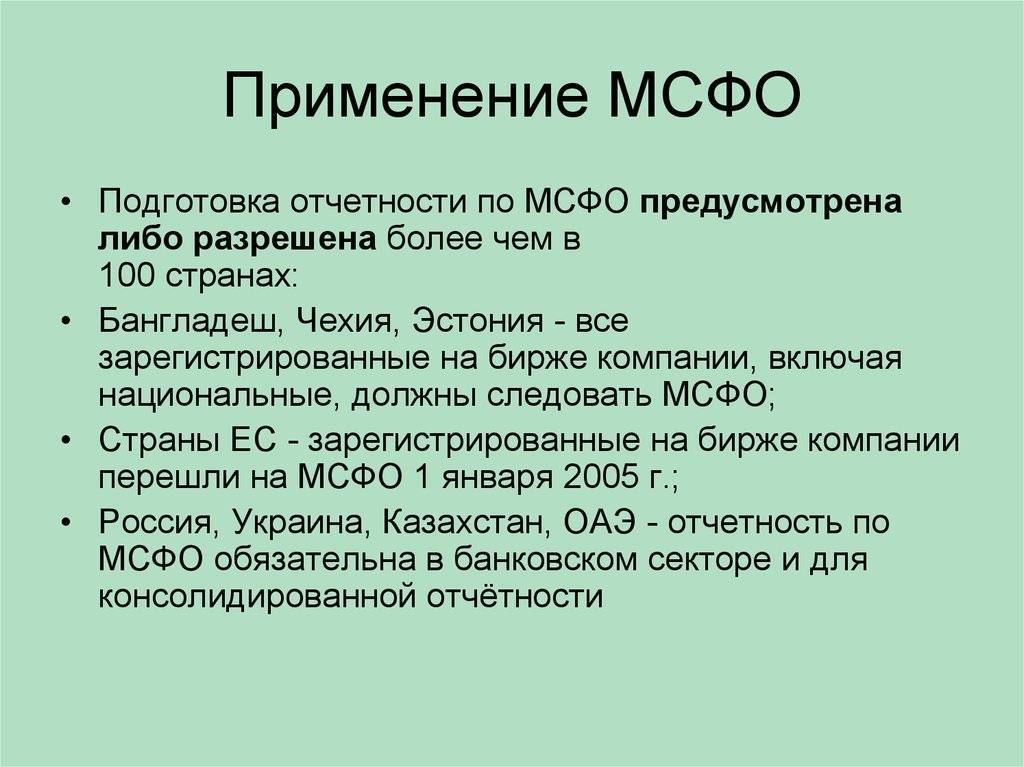

120

По состоянию на 2020 год МСФО используются как минимум в 120 странах, включая страны Европейского Союза (ЕС) и многие страны Азии и Южной Америки, но в США используются общепринятые принципы бухгалтерского учета (GAAP) .

Стандартные требования МСФО

МСФО охватывают широкий спектр бухгалтерской деятельности. Есть определенные аспекты деловой практики, для которых МСФО устанавливают обязательные правила.

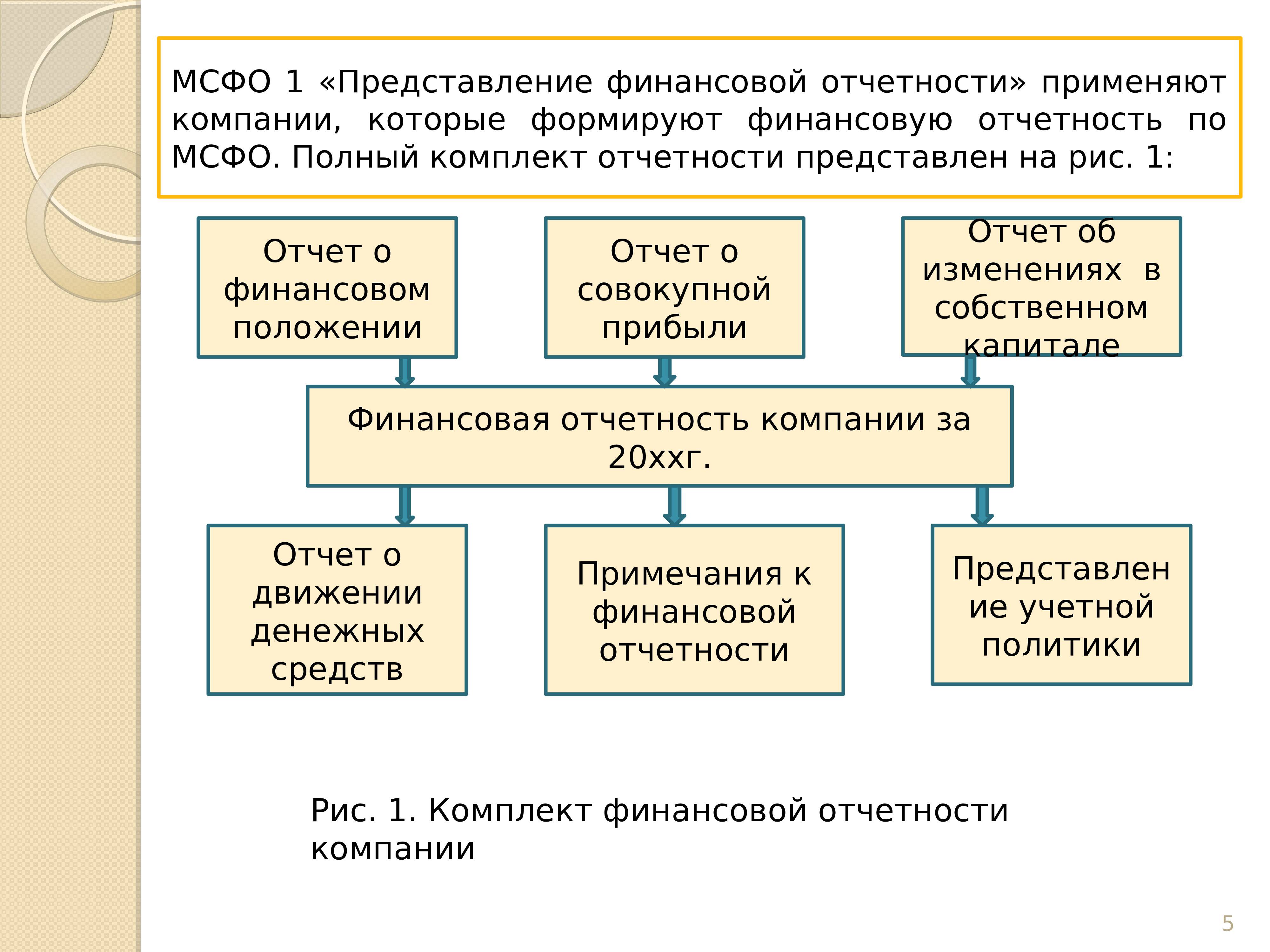

- Отчет о финансовом положении: он также известен как баланс . МСФО влияют на способы представления компонентов баланса.

- Отчет о совокупном доходе: он может иметь форму одного отчета или может быть разделен на отчет о прибылях и убытках и отчет о других доходах, включая основные средства.

- Отчет об изменениях в капитале: также известный как отчет о нераспределенной прибыли, он документирует изменение прибыли или прибыли компании за данный финансовый период.

- Отчет о движении денежных средств: в этом отчете приводится сводная информация о финансовых операциях компании за указанный период, с разделением денежных потоков на операции, инвестиции и финансирование.

В дополнение к этим основным отчетам компания должна также предоставить краткое изложение своей учетной политики. Полный отчет часто отображается рядом с предыдущим, чтобы показать изменения в прибылях и убытках. Материнская компания должна создавать отдельные отчеты по счетам для каждой из своих дочерних компаний.

МСФО и американские стандарты

Между МСФО и Общепринятыми принципами бухгалтерского учета (ОПБУ) других стран существуют различия, которые влияют на способ расчета финансового коэффициента. Например, МСФО не так строго определяет выручку и позволяет компаниям сообщать о выручке раньше, поэтому, следовательно, баланс по этой системе может показывать более высокий поток выручки, чем GAAP. МСФО также предъявляют другие требования к расходам; например, если компания тратит деньги на развитие или инвестиции в будущее, это не обязательно должно указываться как расходы (их можно капитализировать).

Еще одно первым пришел – первым ушел (FIFO) и последний пришел – первым ушел (LIFO). FIFO означает, что последний инвентарь остается непроданным до тех пор, пока не будет продан старый инвентарь; LIFO означает, что самые свежие запасы будут проданы в первую очередь. МСФО запрещают LIFO, в то время как американские и другие стандарты позволяют участникам свободно использовать любой из них.

История МСФО

МСФО зародились в Европейском союзе с целью сделать бизнес и счета доступными на всем континенте. Идея быстро распространилась по всему миру, поскольку общий язык позволил расширить общение по всему миру. Хотя США и некоторые другие страны не используют МСФО, большинство из них используют, и они распространены по всему миру, что делает МСФО наиболее распространенным глобальным набором стандартов.

На веб-сайте МСФО есть дополнительная информация о правилах и истории МСФО.

Цель МСФО – максимально упростить международные сравнения. Эта цель не была достигнута полностью, потому что, помимо США, использующих GAAP, некоторые страны используют другие стандарты. И ОПБУ США отличается от ОПБУ Канады. Синхронизация стандартов бухгалтерского учета по всему миру – это постоянный процесс в международном бухгалтерском сообществе.

Отечественные проблемы при внедрении МСФО

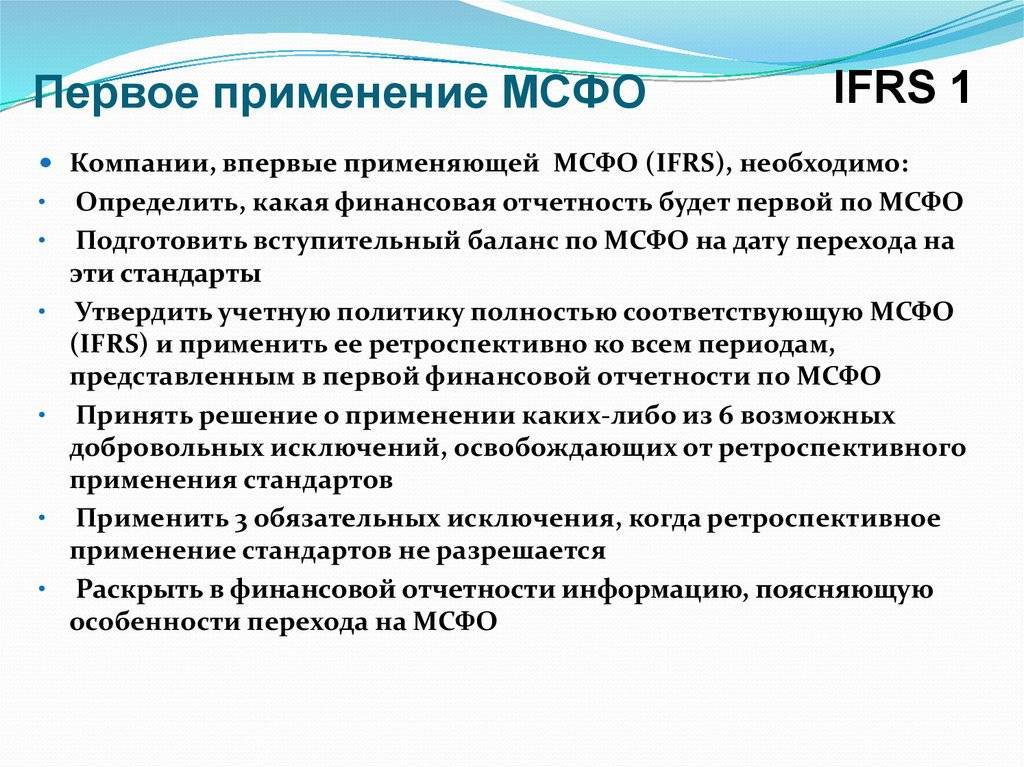

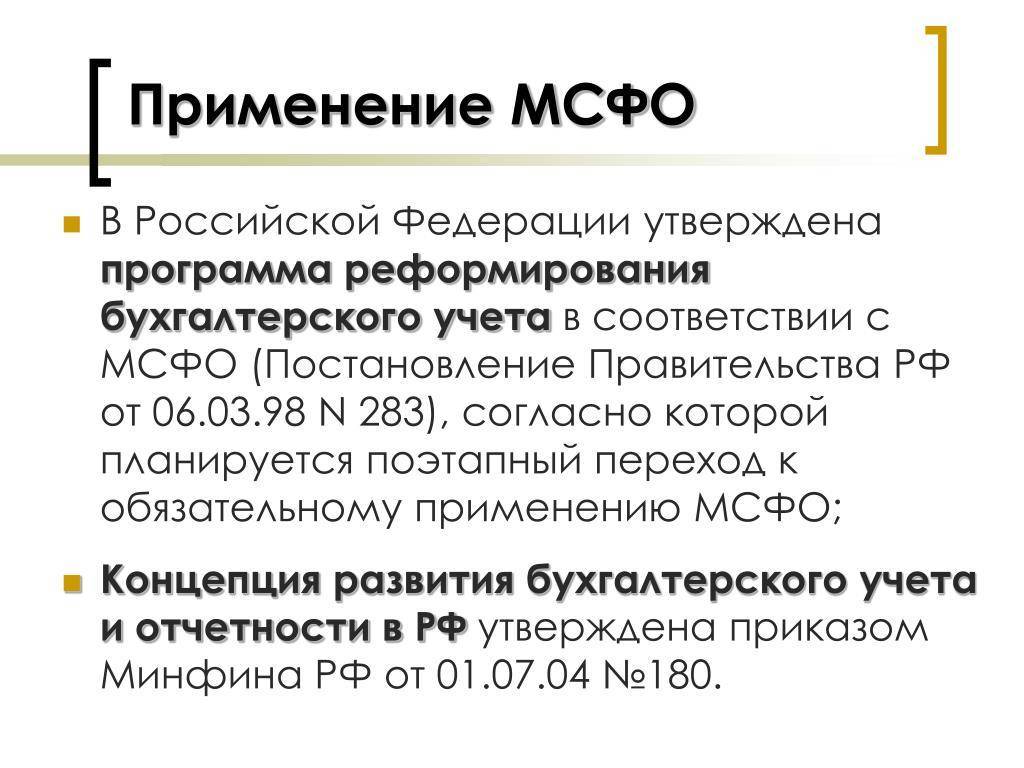

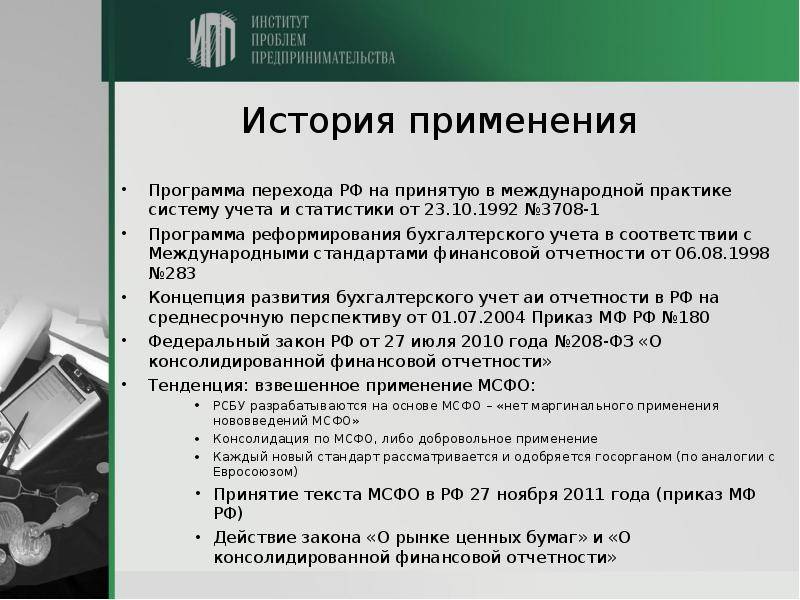

С 1998 года в России действует программа по реформированию бухучета, приведении его в соответствие с МСФО.

Закон, принятый в 2010 году, обязал переработку бухгалтерской отчетности по МСФО приведенных в нем категорий организаций, начиная с 2012 года. Принятие или приостановка действия того или иного стандарта на территории Российской Федерации принимается Министерством Финансов РФ. Именно на сайте Минфина тексты МСФО на русском языке доступны для широкого изучения.

Некоторые трудности, связанные с внедрением МСФО в РФ, выявились с началом практической работы по их применению, главным образом, аудиторской практики. Можно скомпоновать их по нескольким направлениям:

- Трудности перевода. Текст на русском языке, приведенный на сайте МинФина, к сожалению, не вполне совершенен в качестве перевода. Чтобы перевести стандарт с официального английского на русский, нужна работа представителей Комитета по МСФО, после чего сделанный перевод должен пройти процедуру обсуждения экспертами. Поэтому изменения в МСФО в переводе появляются с большой задержкой.

- Несоответствие основного принципа де-факто. Несмотря на то что в российских стандартах отчетности также провозглашен приоритет содержания над формой, на практике он далеко не всегда соблюдается. В отечественной документации крайне жестко регламентированы сами способы документального сопровождения финансовых операций. Это делает затруднительным трансформацию отечественных результатов учета в требующиеся по нормам МСФО.

- Разный подход к активам и обязательствам. В нашей стране имущественные активы классифицируются немного не так, как это принято по международным стандартам. Кроме того, при формировании финансового показателя нужна рыночная оценка актива, что далеко не всегда будет справедливо в современных российских реалиях.

- Юридические разночтения. Бухучет любого государства всегда входит в его законодательную базу, он не может находиться в противоречии с нормативными документами. Также нельзя пользоваться иной терминологией, нежели предусмотренная, к примеру, в Налоговом кодексе и других законах. Это создает некоторые сложности при взаимодействии с иными нормами. Корректировать такой законодательный «пат» на данном этапе крайне затруднительно, если вообще возможно.

- Расширение круга информации. Стандарты МСФО предусматривают больший объем обнародуемой информации, в том числе и о лицах, от которых зависят финансовые показатели, нежели это принято в РФ.

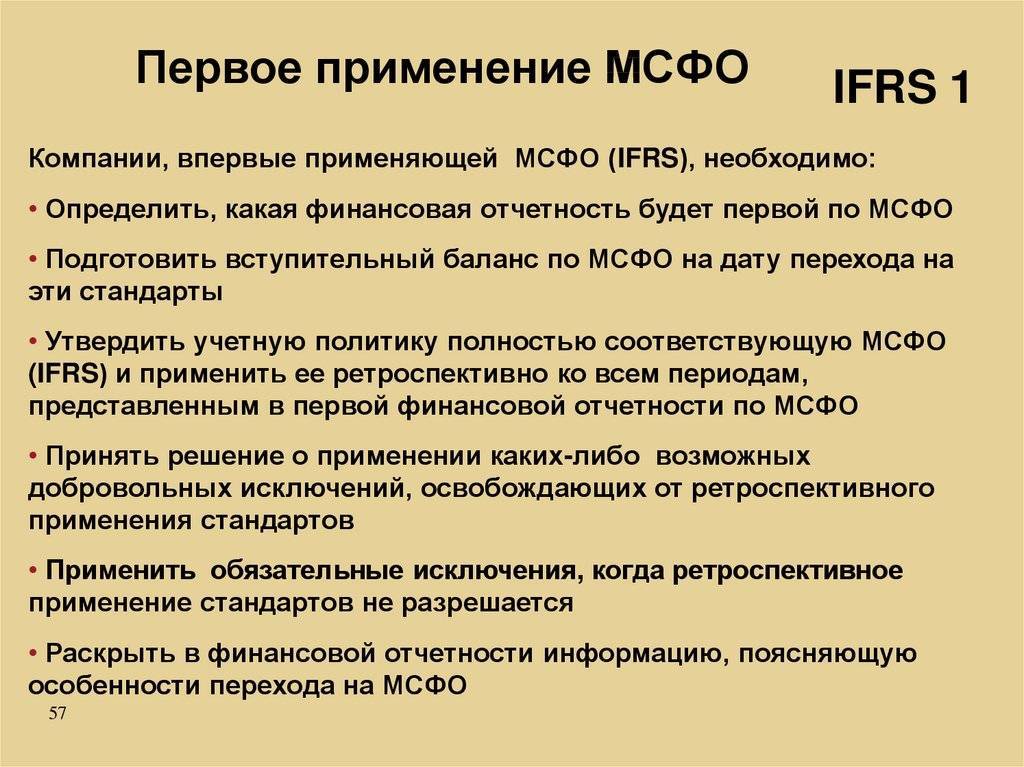

Отчетность МСФО 1

Отчетность МСФО 1 была создана специально для того, чтобы ее могли применять все заинтересованные лица. Его изначальная идея была в том, чтобы он применялся, как самый используемый стандарт отчетности. Итогом является полная картина о деятельности предприятия. Так как специфика компаний разная, был разработан набор индикаторов, который подойдет разным направлениям бизнеса.

Специалисты, на основании готовой отчетности МСФО 1 могут планировать, контролировать и предлагать решения по увеличению эффективности работы компании. За основу может браться работа конкурентов.

Так как в основе формирования отчетности лежат показатели, благодаря им легче достигать поставленных задач.

Показатели могут быть следующими:

- активы, обязательства и их динамика, после принятия каких-либо важных управленческих решений;

- прибыль, издержки и их изменения, в зависимости от внешних и внутренних факторов;

- вклады и прочие выплаты, как собственникам, так и акционерам;

- такие потоки финансовых средств отражают движение денег внутри фирмы и отражают эффективность работы всех подразделений.

Анализ показателей позволяет руководящему составу вовремя и правильно принимать управленческие решения, которые могут скорректировать работу бизнеса в лучшую сторону. Помимо общей информации, можно контролировать ресурсы фирмы и целесообразность их использования.

Сложности при применении МСФО в России

Сложности с применением МСФО начинаются на этапе перевода международных стандартов на русский язык. Часто возникают разночтения в трактовке тех или иных терминов, а процесс корректировки ранее переведенных стандартов требует еще больше времени.

Объем информации к раскрытию: российские стандарты не предъявляют столько требований к подобной информации, как в МСФО, поэтому и составить отчетность по РСБУ намного проще.

Нормативно-правовая база также разная – часто возникают несоответствия в трактовке некоторых терминов между РСБУ и МСФО.

Стоит отметить разный подход к классификации некоторых активов и обязательств. Поэтому составление МСФО отчетности требует трансформации результатов бухгалтерского учета и отчетности, составленной по российским стандартам – и с этим как раз и возникают проблемы у бухгалтеров.

Чтобы облегчить подготовку отчетности по МСФО, компании применяют различные программные продукты – вручную учитывать рекласс каждой операции – процесс трудозатратный. ПО для автоматизации МСФО каждая компания выбирает и подстраивает под собственные потребности. На начальном этапе использования международных стандартов для формирования трансформационных файлов подходит упрощенный вариант – таблица Microsoft Excel. Тем не менее, существуют различные продукты на базе платформы «1С:Предприятие», которые позволяют автоматизировать процесс составления отчетности по МСФО. Например, «1С:Управление холдингом». Подробнее о нем можно посмотреть здесь >>>.

Применение в разных государствах

Международные правила действуют как обязательные в нескольких европейских странах. В большинстве государств финансовая документация по МСФО готовится предприятиями, акции которых котируются на биржах. В США используются собственные правила US GAAP. В 2008 г., в августе, Комиссия по биржам и ценным бумагам представила предварительный проект перехода на МСФО. В 2011 г. процесс был приостановлен. Работа была вновь возобновлена в 2014 г. В России мероприятия по реформированию бухучета были начаты в 1998 г. С 2005 г. все банковские, кредитные организации обязаны формировать финансовые документы по международным правилам.

В июле 2010 г. был введен ФЗ № 208. По его положениям система МСФО обязательна для консолидированной отчетности общественно значимых предприятий. К ним кроме кредитных относятся страховые компании, а также прочие организации, ценные бумаги которых допущены к торгам на фондовых биржах.

В 2011 г. утверждено Положение о признании международных правил и разъяснений к ним на территории РФ. При этом полностью отказываться от отечественной системы ведения документации финансовые ведомства не планировали. МСФО предполагалось ввести для консолидированной отчетности. Федеральные нормы планировалось распространить на документы, составляемые юрлицами. В настоящее время больше 140 предприятий в России формируют и публикуют отчетность согласно международным правилам.

Показатели, характеризующие финансовое состояние компании

Два главных показателя, характеризующие финансовое состояние компании:

1) Прибыльность (рентабельность) — способность зарабатывать прибыль, достаточную для привлечения и удержания уставного или инвестиционного капитала;

2) Ликвидность — наличие достаточных платежных средств для оплаты в установленные сроки всех обязательств компании.

Управленческая отчетность разрабатывается самой компанией, носит конфиденциальный характер и предназначена для внутреннего использования и принятия экономических и управленческих решений менеджерами компаниии.

Международные стандарты выделяют два основополагающих допущения:

- Непрерывность деятельности компании — предполагает, что в обозримом будущем (по крайней мере, в данном отчетном году) компания продолжит свою деятельность;

- Принцип начисления — результаты операций и прочих событий признаются по факту их совершения.

ЭЛЕМЕНТЫ ФИНАНСОВОЙ ОТЧЕТНОСТИ

Финансовая отчетность отражает результаты хозяйственных операций и других событий, объединяя их в широкие категории, называемые элементами финансовой отчетности:

- доходы — gain on …, revenue

- расходы — expenses

- активы — assets

- обязательства — liabilities

- капитал — equity

Основное балансовое уравнение: Активы = Обязательства + Капитал

Налог на прибыль для обособленных подразделений в 1С

В этой статье речь пойдёт о корректном расчёте и уплате налога на прибыль для обособленных подразделений, а также формировании и сдачи отчётности, которая его касается. У данного налога много своих нюансов. Однако для начала рассмотрим само понятие подразделения организации, которое является обособленным. Обособленное подразделение организации – это то, которое территориально находится на некотором расстоянии от здания главного предприятия и, к тому же, на нём есть рабочие места стационарного типа, которые могут служить не менее месяца. Такая формулировка дана согласно 11-ой статье НК РФ.