Как заплатить транспортный налог, если нет квитанции?

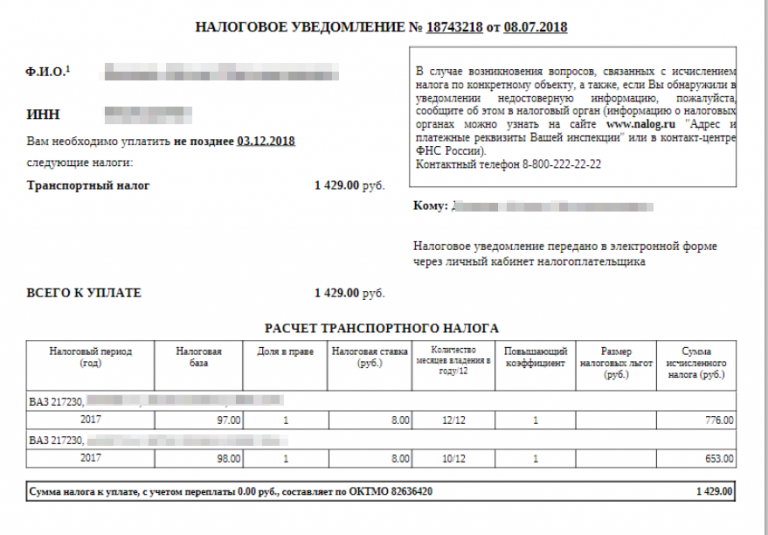

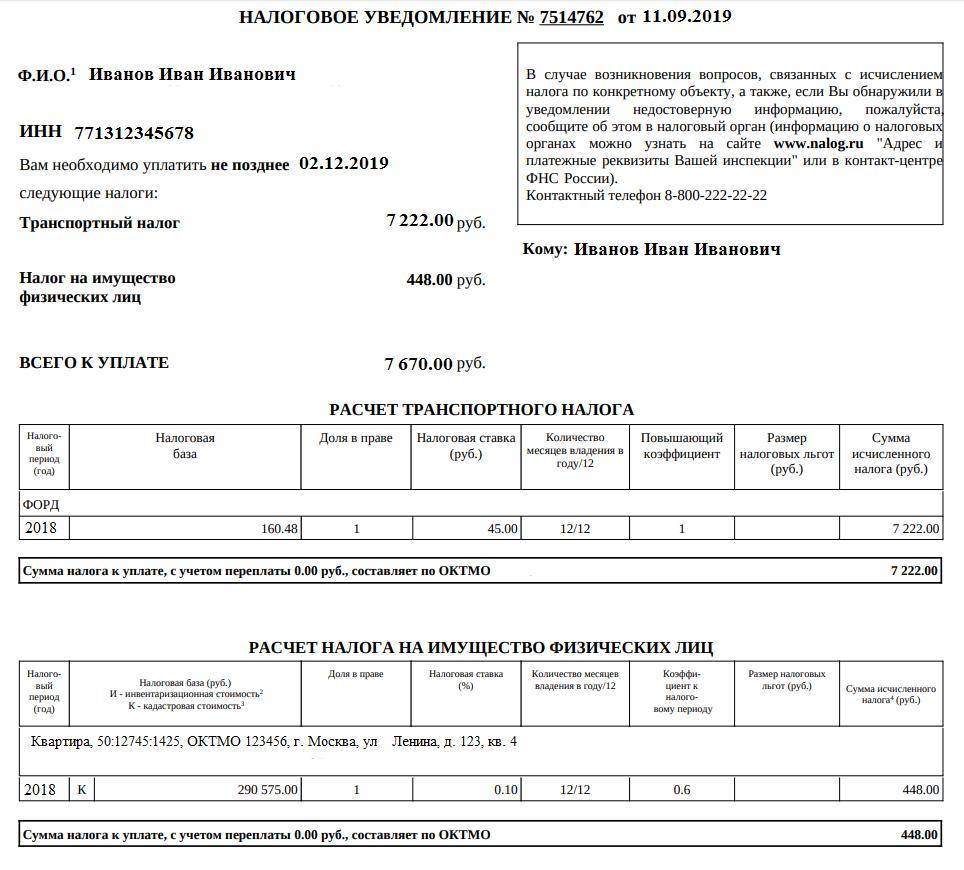

В соответствии со ст.362 Налогового кодекса России граждане не считают транспортный налог за себя. Расчетом занимаются инспекции — они не только исчисляют суммы налогов, но и формируют уведомления в виде таблицы, а также рассылают письма всем плательщикам.

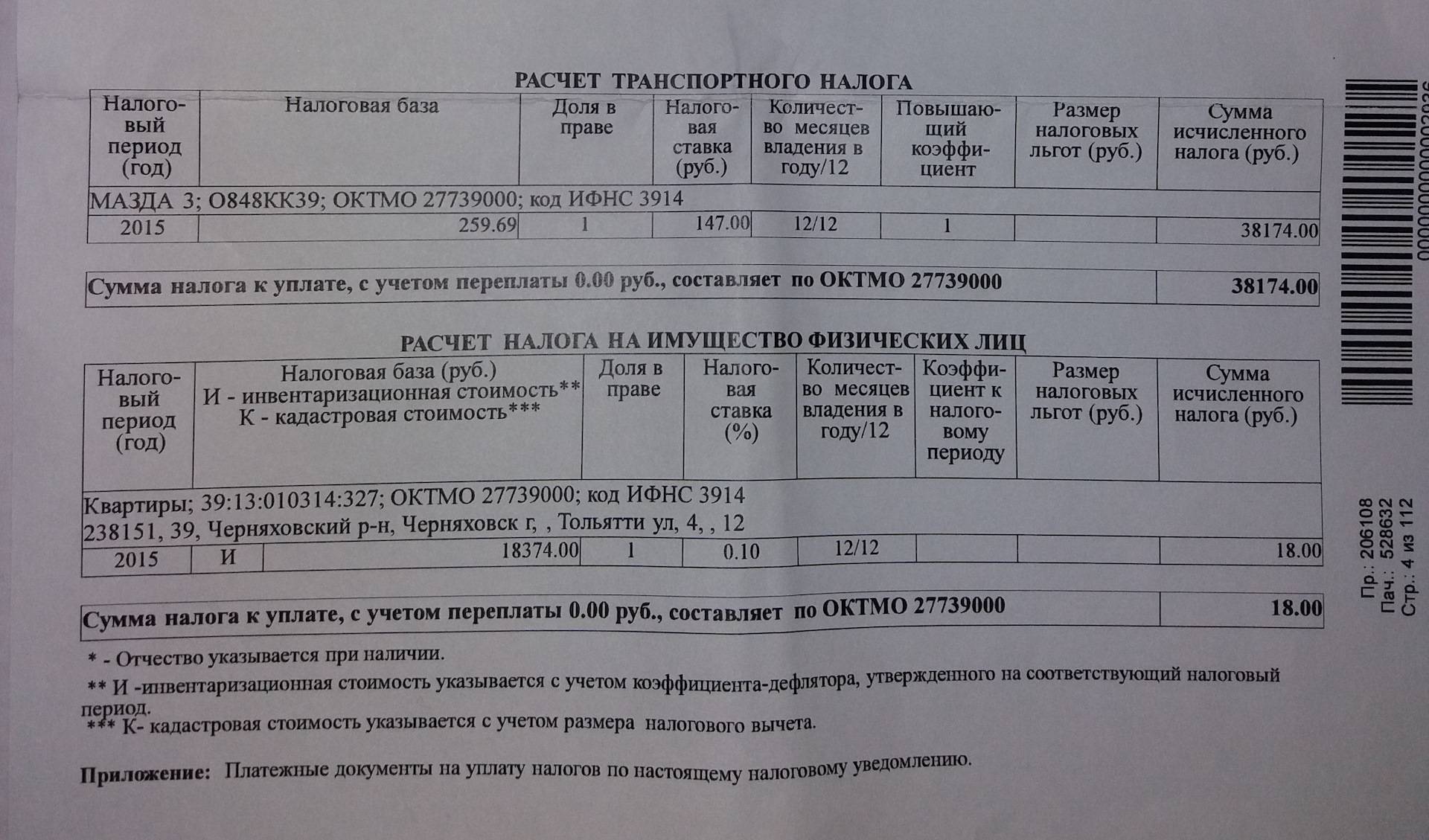

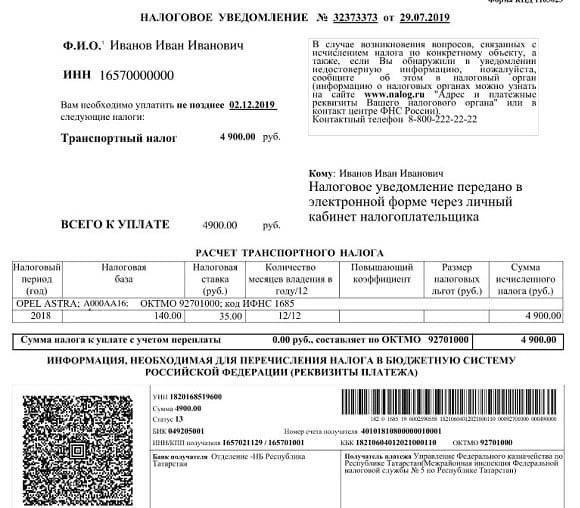

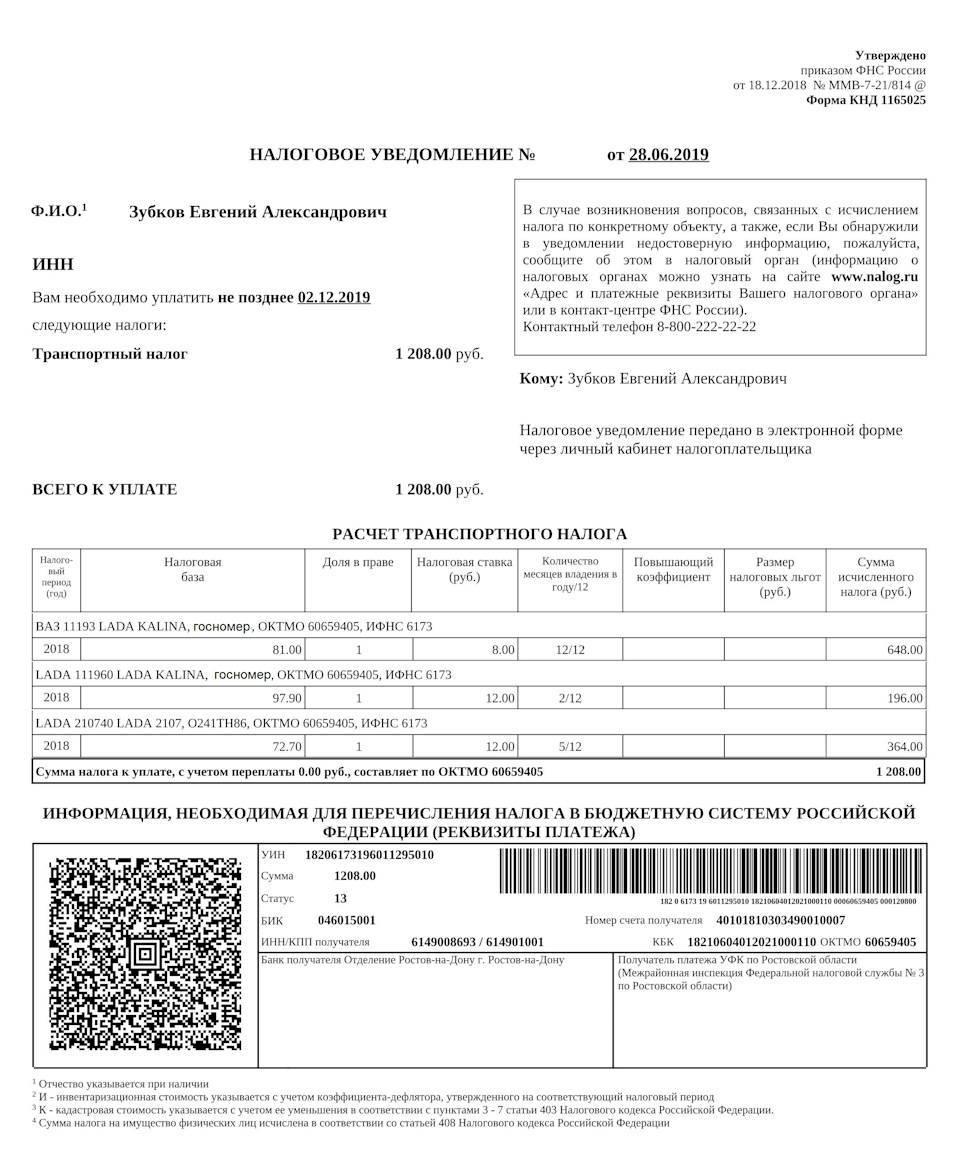

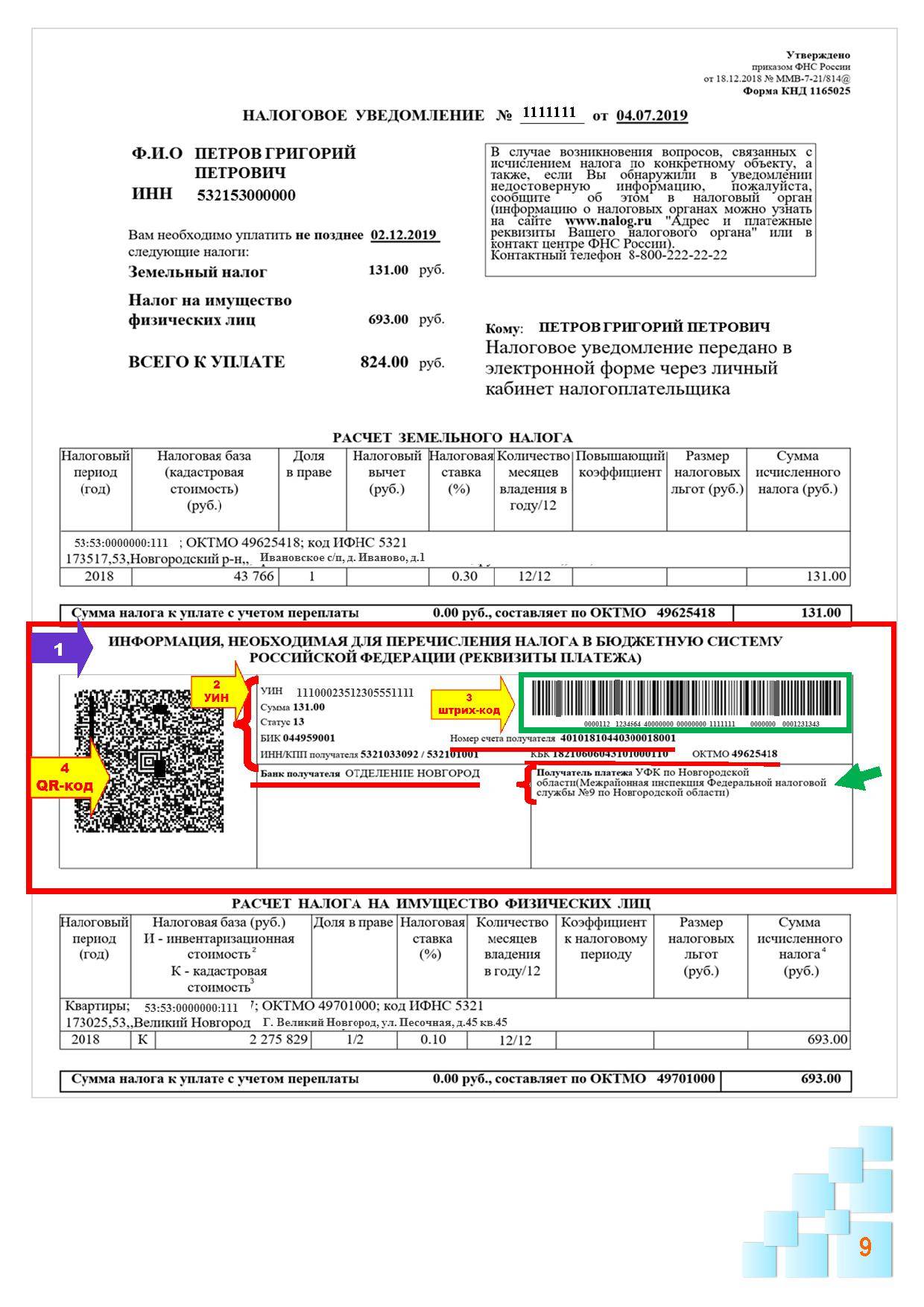

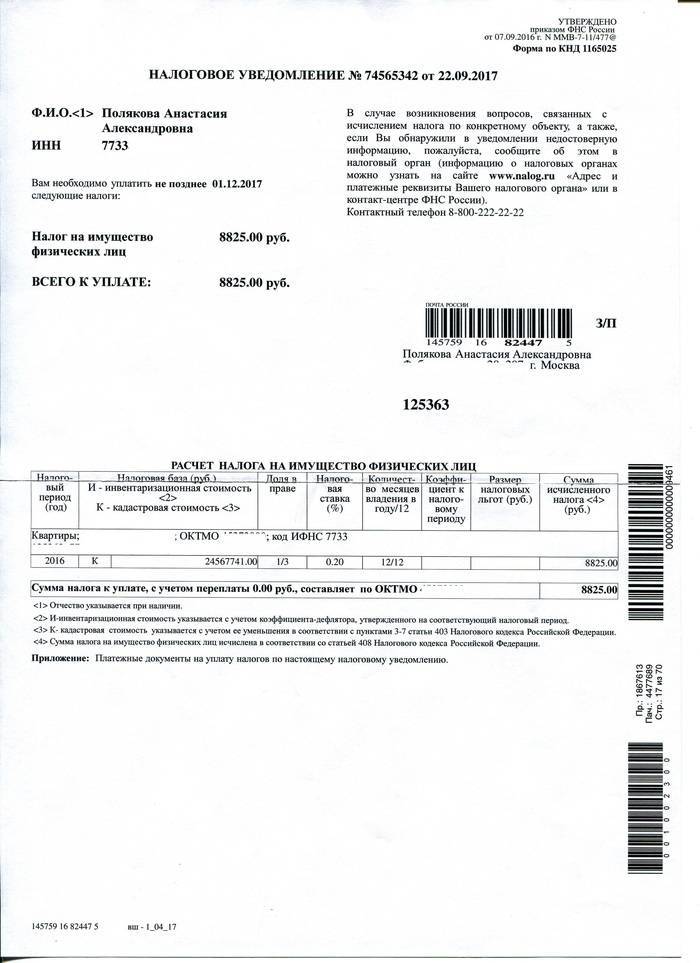

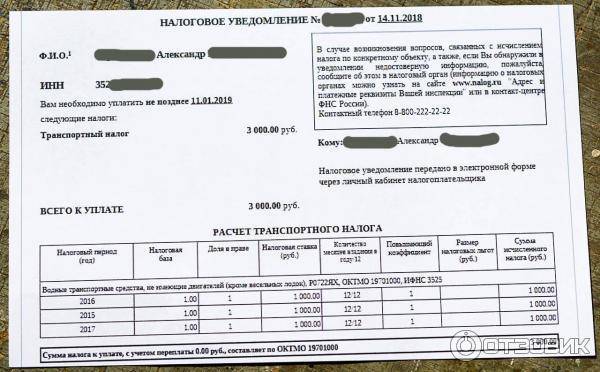

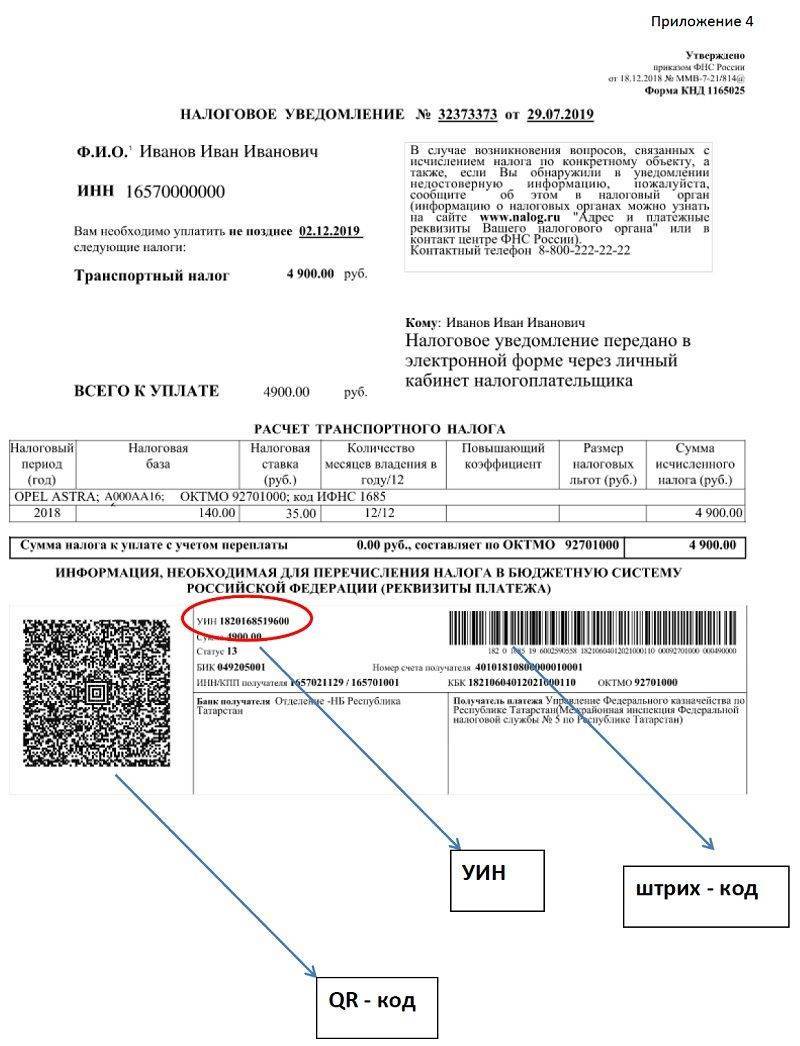

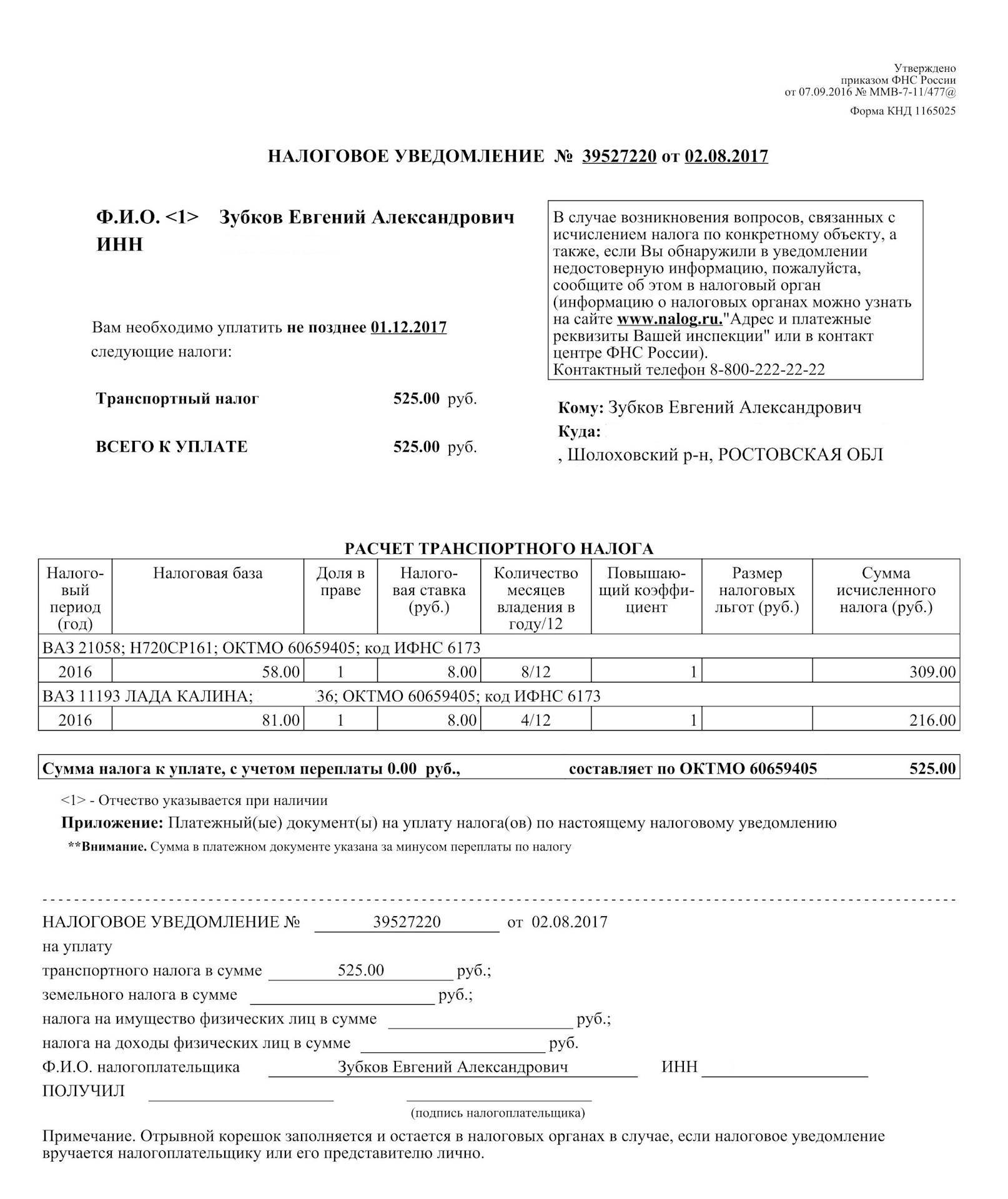

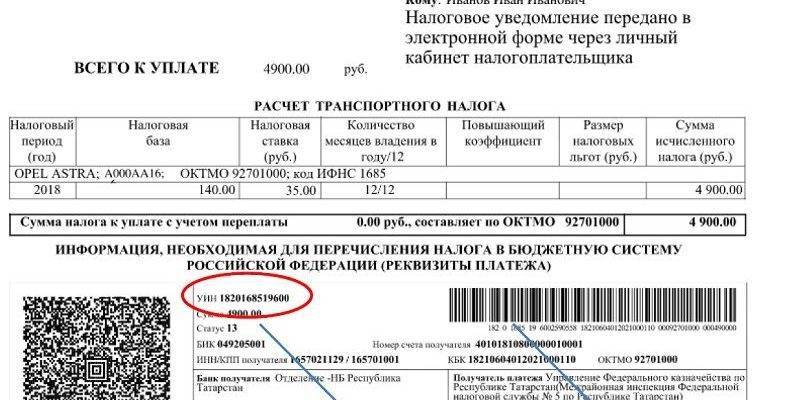

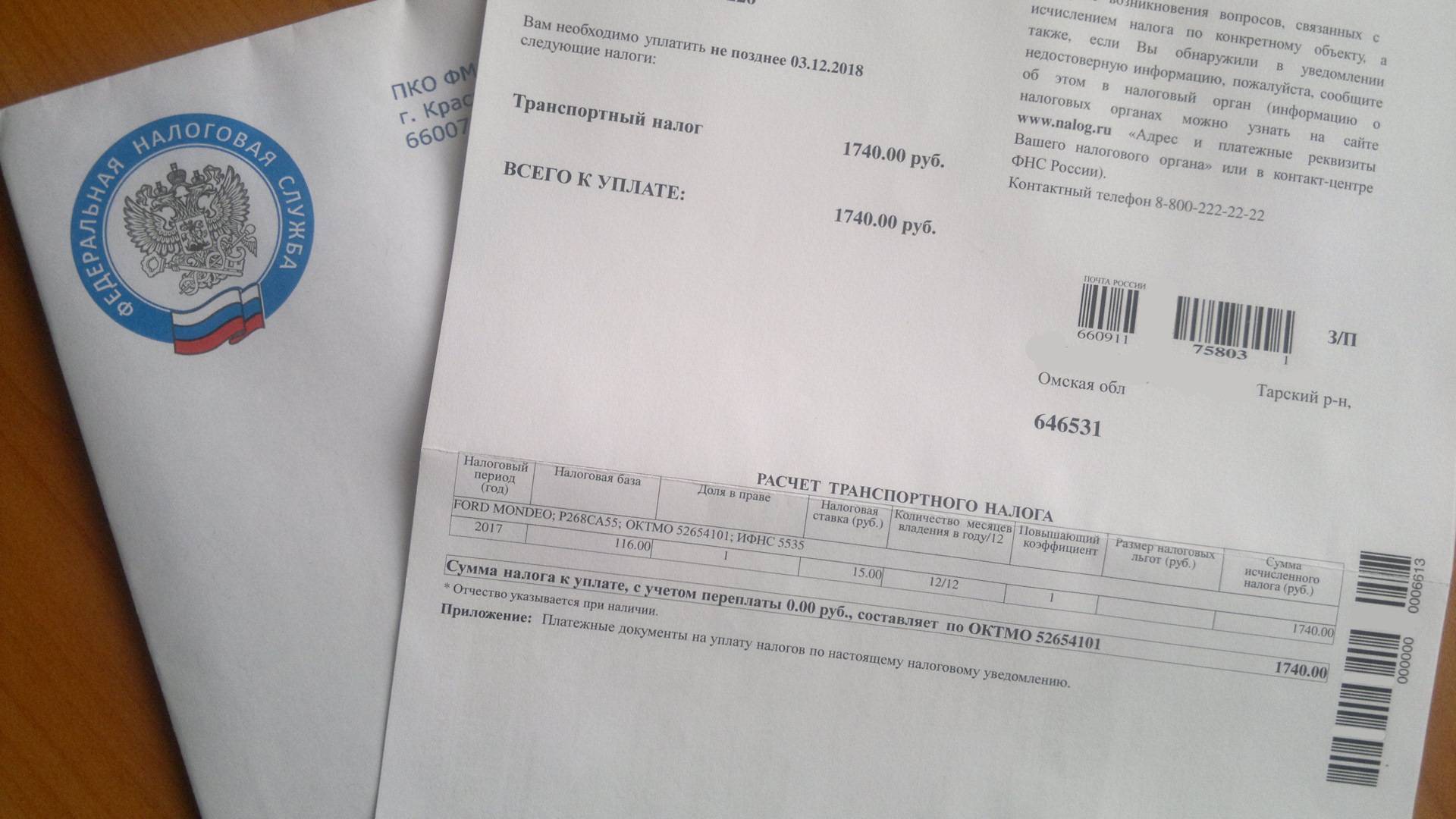

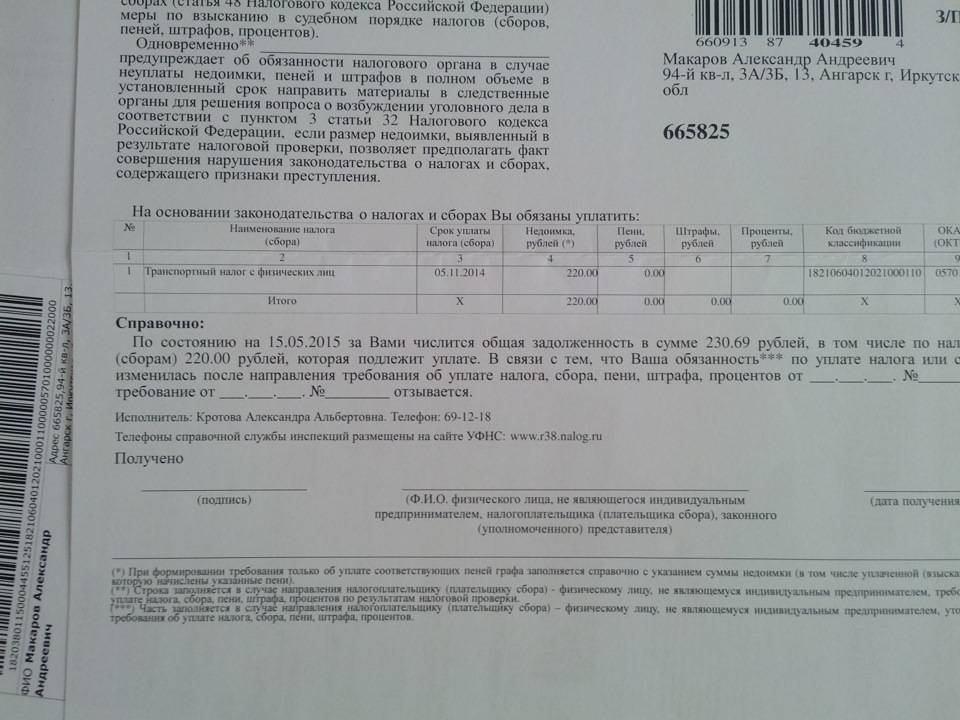

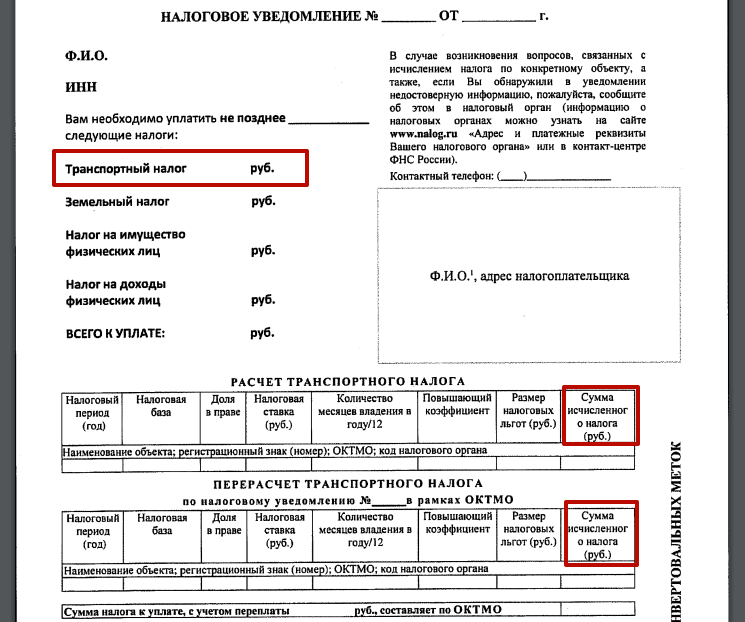

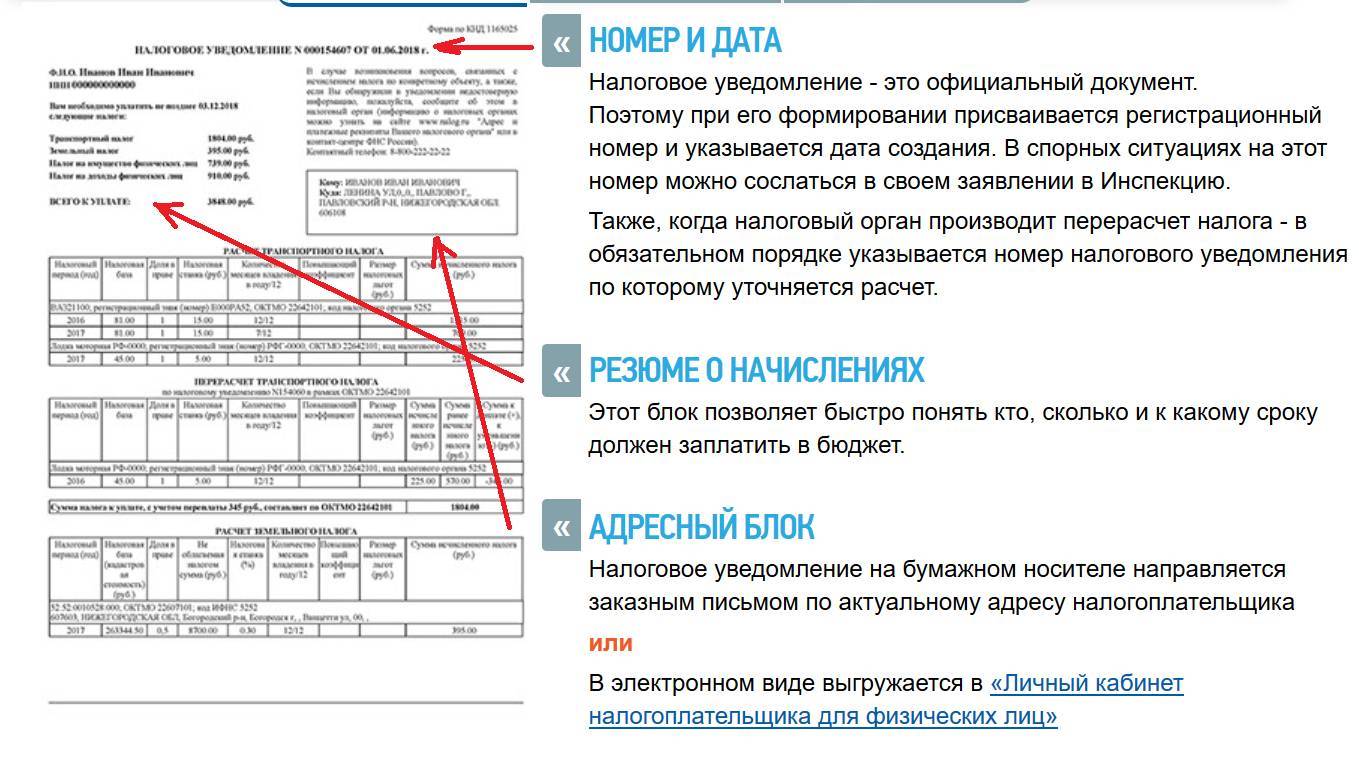

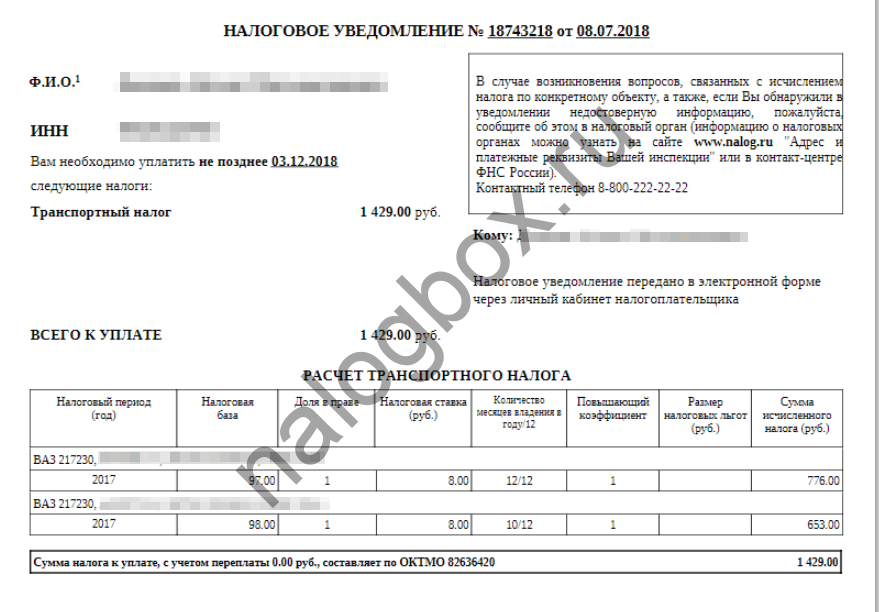

В письме находится уведомление:

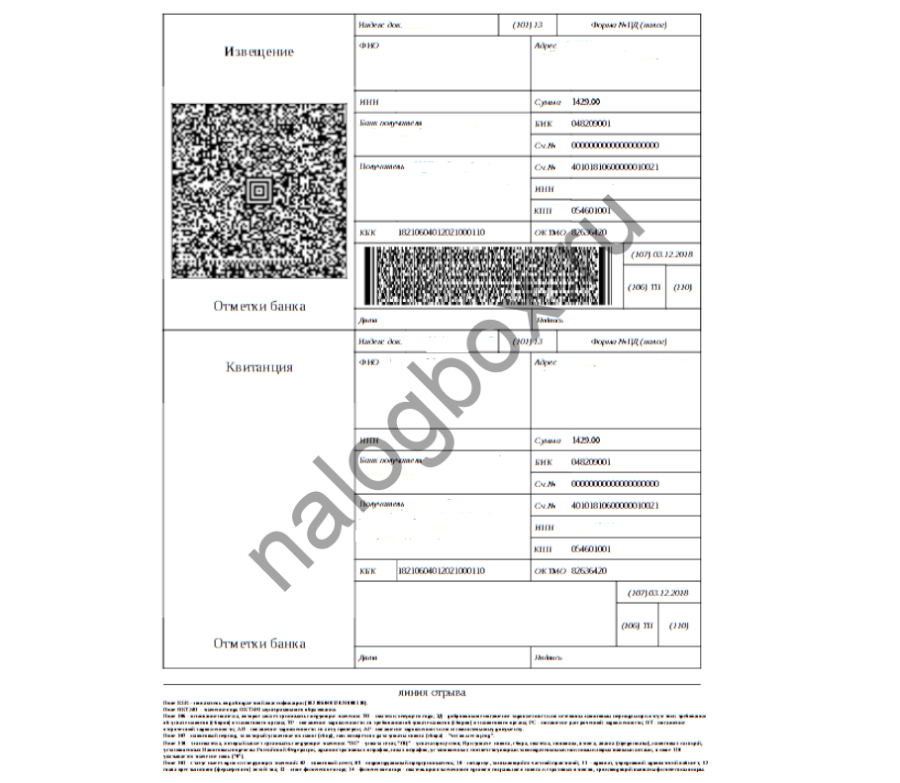

Если у вас несколько предметов обложения, то все они будут указаны в одном своде согласно ст.52 НК РФ. Вместе с уведомлением в письме будет платежное извещение:

Важно!

Если вам не пришел налог на автомобиль, вы не сможете его оплатить.

Без извещения вы не будете знать, какова сумма к уплате и по каким реквизитам платить. Варианты действий:

- заплатить сумму, опираясь на прошлогодний налог; рекомендуется, перечислить сумму с запасом, чтобы не возникло недоимки из-за возможного изменения суммы в связи с повышением ставок или коэффициентов;

- проверить электронные сервисы — «Личный кабинет налогоплательщика» и портал «Госуслуги» (если вы зарегистрировали их), возможно, письма пришло на один из них в электронном виде;

- если вы живете не по адресу прописки и не оповестили ИФНС об этом, письма будут приходить вам на старый адрес; чтобы получать уведомления по месту фактического проживания, подайте в инспекцию заявление;

- если у вас есть «Личный кабинет» или профиль на «Госуслугах», вы можете самостоятельно загрузить извещение и оплатить транспортный налог без квитанции;

- можно воспользоваться сервисом «Единый налоговый платеж» — пополнить счет в «Личном кабинете» с помощью своей карты и оплачивать налоги через него;

- при отсутствии доступа к этим услугам вам нужно обратиться в ИФНС лично и получить дубликат квитанции;

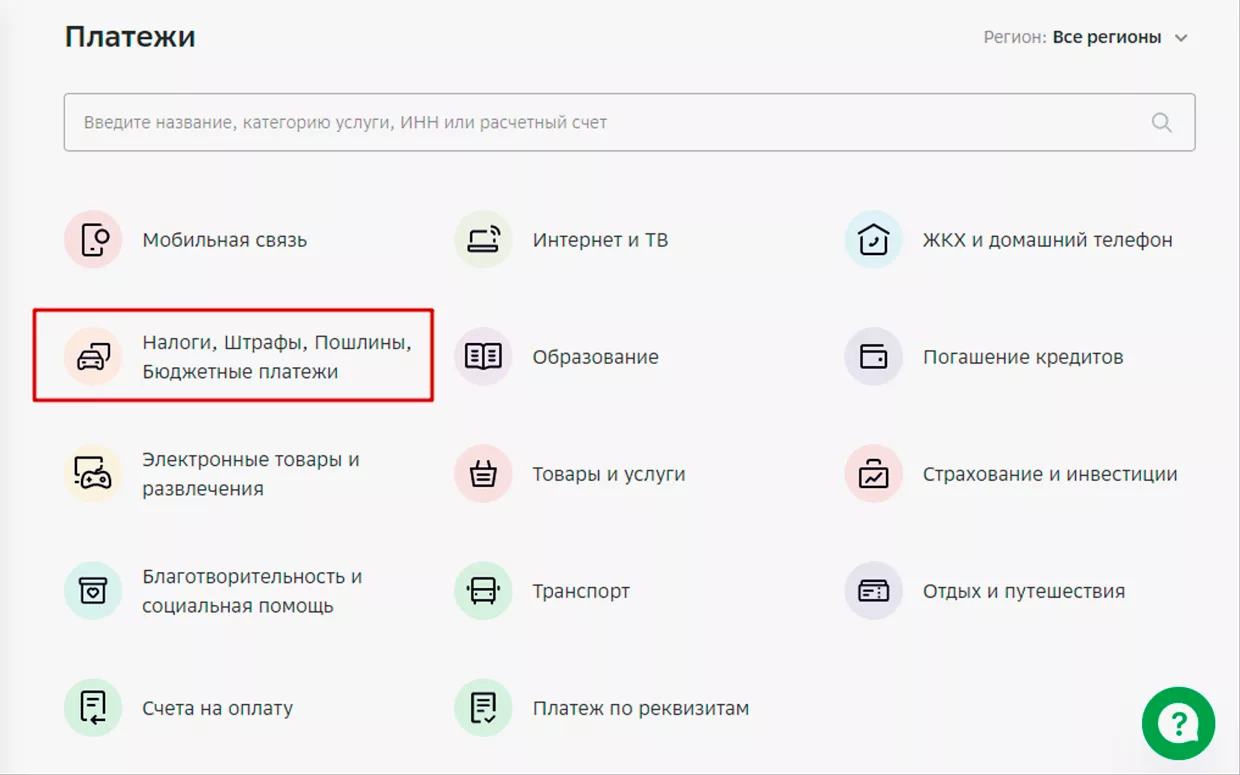

- оплатить налог можно и через сторонние ресурсы — сервисы обслуживающих вас банков и электронных счетов и кошельков, а также специальные платежные системы и сайты, терминалы и банкоматы.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Звонок по всей России бесплатный 8 800 350-94-43

Оплата

Налогоплательщик имеет несколько способов, как оплатить транспортный налог если нет квитанции. Он может выбрать для себя наиболее удобный вариант. Далее подробно о каждом из них.

Через Сбербанк

Для оплаты ежегодного налога за машину нужно воспользоваться сервисом «Сбербанк онлайн». Чтобы получить к нему доступ, необходимо иметь открытый счет и банковскую карту банка «Сбербанк России».

Также у этой карты должен быть зарегистрирован личный кабинет на официальном сайте Сбербанка. Также, данный способ подойдет для тех водителей, кто все-таки запросил повторную квитанцию для оплаты налога.

Сбербанк онлайн

Пошаговая инструкция для оплаты следующая:

- для регистрации такого кабинета гражданину следует обратиться в любое отделение Сбербанка, где ему выдадут логин и пароль;

- зайти на сайт Сбербанка, перейти в раздел «Сбербанк онлайн» и ввести свой логин и пароль, а затем войти по СМС-коду;

- после загрузки личного кабинета кликнуть на раздел «Переводы и платежи», затем выбрать «Федеральная налоговая служба»;

- перейти в «Поиск и оплата налогов ФНС»;

- далее откроется карточка платежа, где необходимо ввести индекс документа – специальный код, состоящий из 15 или 20 знаков. Он располагается в верхней части квитанции и такой код уникален;

- оплата налога.

Кроме того, у граждан есть возможность воспользоваться любым терминалом Сбербанка и через него, по квитанции, оплатить сумму налога. Или же обратиться в любое отделение этого банка.

Через сайт Федеральной налоговой службы

Сайт ФНС России предлагает 2 способа для оплаты транспортного налога:

- через сервис «Уплата налогов физических лиц»;

- через личный кабинет.

Для оплаты через специальный сервис, необходимо зайти на сайт ФНС России, перейти в указанный раздел.

Далее, выбрать там оплату транспортного налога, а в открывшемся затем окне заполнить все необходимые данные (адрес и сумма налога).

Размер налога можно посмотреть в квитанции или посчитать самостоятельно. Излишне уплаченная сумма будет числиться на счету налогоплательщика и ее можно будет потратить на уплату иных налогов.

Затем сайт попросит выбрать наличную или безналичную форму оплаты. Если гражданин планирует оплатить наличными, сервис сформирует для него платежный документ, с которым он сможет пойти в банк.

При выборе же безналичной формы оплаты, стоит просмотреть список банков, через которые совершается оплата. Как правило, наиболее популярный вид оплаты – это через Kiwi-кошелек.

Но, если у налогоплательщика есть карта любого из указанных на сайте банков-партнеров, то при указании ее реквизитов, налог будет оплачен оттуда. Остается только нажать «Оплатить» и платеж можно считать завершенным.

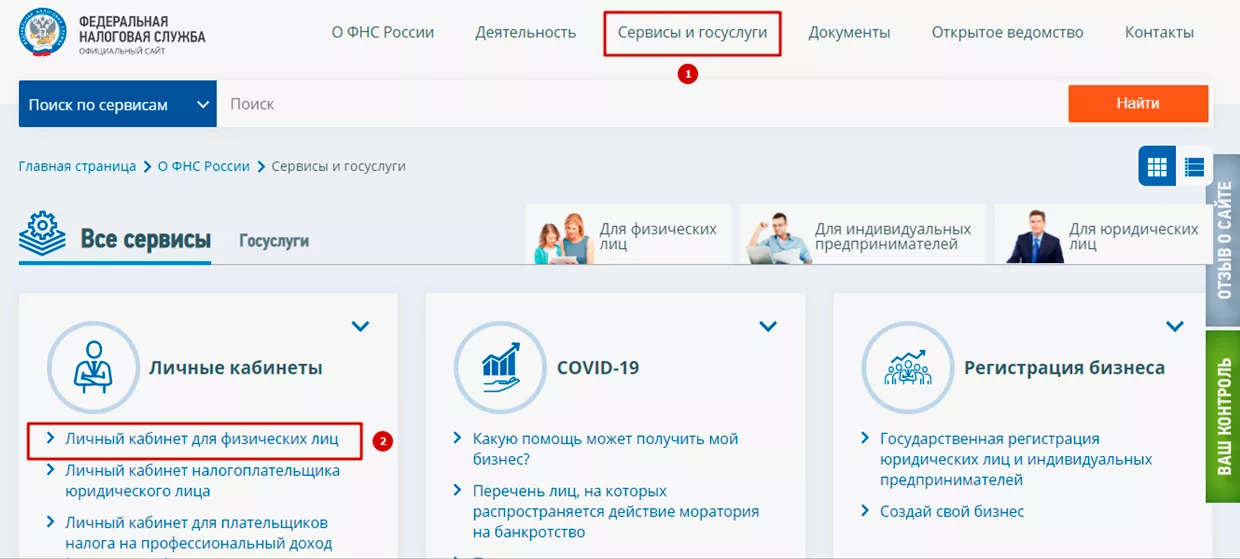

Чтобы воспользоваться вторым способом оплаты, необходимо быть зарегистрированным на сайте https://www.nalog.ru, с личным логином и паролем.

Для получения логина и пароля налогоплательщику необходимо обратиться в свою районную ИФНС.

Для проверки налога, в личном кабинете следует перейти в раздел «Объекты налогообложения» и выбрать затем авто, по которому, возможно, начислен налог.

Если водитель уверен в том, что налог уже пришел, необходимо открыть вкладку «Начислено» и далее – «Оплатить начисления». В появившемся окне выбрать сумму по налогу за транспорт и нажать на него.

Затем можно выбрать либо формирование платежки, либо оплату по безналу, опять же, если у плательщика имеется карта банка-партнера, или электронный кошелек.

Через налоговую

К сожалению, отсутствует возможность напрямую оплатить транспортный налог в ИФНС по соответствующему району.

Единственное, что можно сделать – это обратиться в инспекцию с паспортом и написать заявление на повторную выдачу квитанции, а также выяснить, был ли начислен транспортный налог.

Оплачивать же можно только теми способами, о которых было рассказано в настоящей статье.

Помимо перечисленных, есть и способы оплаты через интернет-сервисы, благодаря которым можно не только проверить наличие долга по транспортному налогу по номеру машины, но и погасить его. Например, портал Госуслуги, сайт судебных приставов.

Дорогие читатели! Наша статья могла устареть.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справаИли звоните по телефонам:

Это быстро и бесплатно!

Как оплатить налог без квитанции

Не всегда налоговая служба имеет возможность вовремя отправить налогоплательщику квитанцию с уведомлением. В случае переезда на другое место и регистрации там автомобиля, должно пройти время до того момента, когда налоговая инспекция перешлет владельцу автомобиля квитанцию.

И все бы ничего, но бывают случаи, когда заплатить транспортный налог очень нужно. Например, если срочно нужно ехать заграницу. Тогда можно предпринять следующие действия:

Пути решения, если нет квитанции

- сделать расчеты по налогу самостоятельно и отправить нужную сумму через Сбербанк

- зайти на сайт налоговой инспекции и там узнать сумму налога

- оплатить через Портал Государственных Услуг

- на сайте ФНС есть функция формирования документа – с ее помощью можно самостоятельно скачать и распечатать квитанцию

- если нет возможности использовать интернет, то нужно самолично явиться в отделение налоговой инспекции и там получить нужный документ

Если же квитанция не пришла, а владелец машины так ничего и не предпринял, то его ожидает наложение штрафов в размере 20 процентов от полной суммы долга. Если налогоплательщик будет сопротивляться в оплате пошлины, то ее взысканием начнет заниматься суд. В любом случае, государство будет снимать эту сумму с зарплаты.

Оплата через терминал

Терминалы

Сбербанк обладает огромным количеством терминалов по всей стране. Поэтому оплачивать таким способом транспортный налог проще всего именно в этом банке.Терминалы могут считывать в автоматическом режиме штрих-коды, которые должны быть на уведомлении от налоговой инспекции. Эта функция очень упрощает проведение операции для пользователя, но не всегда можно найти терминал, поддерживающий такую услугу.

В другом случае можно оплатить счет через терминал при помощи номера квитанции. Для этого сначала нужно выбрать получателя – налоговую службу. Затем ввести номер квитанции-уведомления. После проверки и оплаты нужно взять чек, который нужно будет сохранить.

Владельцы пластиковых карт Сбербанка также имеют возможность оплачивать налог на транспорт в банкоматах. Если сравнить с терминалами, то именно у банкоматов есть более прочная система защиты. Уже после ввода собственного пин-кода налогоплательщик имеет доступ к своему счету, с которого можно перевести средства.

Сколько надо платить?

Точные технологии расчетов транспортного налога мы разбирали в данном материале. Поэтому здесь лишь коротко напомним, что величина выплат зависит от нескольких основных параметров:

- Мощности двигателя (т.н. налоговая база).

- Налоговой ставки за 1 л.с. в конкретной категории двигателей (их мощности).

- Времени владения конкретным ТС (сколько месяцев в году принадлежит налогоплательщику).

- Региональных коэффициентов.

- Повышающего коэффициента в случае дорогих авто (стоимость свыше 3 млн рублей).

Что касается налоговой ставки за 1 л.с., то федеральное законодательство устанавливает ее размер, зависящий от категорий мощности, но регионам делегировано право изменять этот показатель в любую из сторон, но не более чем в 10 раз от федеральной.

Как узнать, сколько надо платить?

Хорошая новость в том, что владелец транспортного средства вправе знать, как начисляется его налог, может проверять, уточнять и требовать корректировок в случае ошибок, но изначально всеми расчетами ему заниматься не нужно. Федеральная Налоговая Служба сама производит необходимую калькуляцию и выставляет готовый счет к оплате. В задачи собственника ТС входит только получить квитанцию, проверить и своевременно оплатить.

Однако знать наперед, какой будет сумма налога иногда полезно. Это поможет и спланировать расходы, и даже выбрать себе автомобиль (об этом подробнее поговорим далее). Существует множество специальных сервисов и онлайн-калькуляторов, позволяющих узнать сумму по введенным параметрам. Однако мы рекомендуем пользоваться официальным на сайте ФНС России.

Как законно платить меньше?

Фактически автовладелец может законно заплатить налог со скидкой только в одном случае – выбрав для проживания, а, следовательно, и регистрации ТС, соответствующий регион. Очевидно, что менять место жительства ради скидок по налоговым выплатам – это, мягко говоря, вариант не для каждого.

Однако сэкономить можно, изначально выбрав менее затратный автомобиль. Причем без особого снижения качества будущего ТС. Например, ощутить разницу при управлении между двигателем в 199 и 201 л.с. вряд ли удастся без специальных приборов, при этом разница ставки за «лошадь» у этих двух параметров в некоторых регионах двукратная.

Не стоит забывать и про повышающие коэффициенты для дорогих авто. У них цифры налогов измеряются в десятках тысяч рублей. Если к подобным затратам не готовы, есть смысл подумать о машине подешевле. Напомним, что перечень дорогих ТС обновляется Правительством РФ ежегодно. Ознакомиться с ним можно в документе ниже:

2021n_compressed

Еще один совет – своевременно проверяйте наличие выставленных счетов. Оплату налога надо произвести в положенные сроки, т.к. опоздание приведет к начислению пени. Оплата в срок не поможет уменьшить налог, но позволит не потерять больше на штрафах.

Москва +7(499) 325-45-68

Санкт-Петербург +7(812) 467-40-78

Бесплатная консультация 7(800) 350-23-68

Москва +7(499) 325-45-68

Санкт-Петербург +7(812) 467-40-78

Как исчисляется транспортный налог?

Для исчисления транспортного налога в соответствие с налоговым законодательством необходимо иметь представление о следующих характеристиках транспортного средства:

- мощность двигателя;

- количество лет, прошедших с года выпуска транспортного средства;

- стоимость;

- экологический класс.

Для исчисления транспортного налога можно воспользоваться следующей формулой:

| Транспортный налог | = | Мощность двигателя (л.с.) | * | Налоговая ставка | * | Количество месяцев |

В случае, если в силу вступает повышающий коэффициент (п.2 ст.362 НК РФ) – размер транспортного налога исчисляется по следующей формуле:

| Транспортный налог с учётом коэффициента | = | Транспортный налог, исчисленный по общим правилам | * | Повышающий коэффициент |

Пример:

У Пирожкова П.П. имеется в собственности мотороллер 2015 г.в. с мощностью двигателя 19 л.с. и средней стоимостью 150 000 рублей.

Налоговая ставка – 1

Повышающий коэффициент к не применяется.

Транспортный налог составит 19 * 1 * 12 = 228 рублей.

Читайте так же статью ⇒«От чего зависит ставка на транспортный налог?»

Последствия неуплаты налога на автомобиль

Если не пришло извещение о транспортном налоге, и гражданин не внес оплату до 1 декабря, ФНС начисляет пеню за каждый день просрочки. Ее размер — 1/300 от ставки рефинансирования Центрального банка. Неплательщика может ждать:

- штраф в размере 20 % от всей задолженности;

- арест транспортного средства (применяется только по решению суда);

- запрет на выезд за границу.

Арест машины и другие методы взыскания неуплаты осуществляются приставами. Предварительно они должны связаться с владельцем автомобиля для мирного урегулирования вопроса. Но если гражданин не указал актуальные контактные данные в ФНС или ГИБДД, пристав вправе сразу наложить арест или запрет на выезд за границу.

Как получить в личном кабинете налогоплательщика усиленную неквалифицированную электронную подпись налогоплательщика?

Для того чтобы отправить уведомление в налоговый орган о необходимости получения налоговых документов на бумажных носителях почтой РФ, необходимо подать заявление в Личном кабинете налогоплательщика, которое необходимо заверить усиленной неквалифицированной электронной подписью налогоплательщика.

Для того чтобы получить электронный ключ для подписи вам необходимо под своим логином и паролем войти в личный кабинет налогоплательщика и пройти дальше по адресу: https://lk2.service.nalog.ru/lk/

Авторизировавшись в личном кабинете, вам необходимо нажать на вкладку «Профиль» налогоплательщика в левом верхнем углу страницы личного кабинета.

Затем вы должны нажать на ссылку “Получение сертификата ключа проверки электронной подписи” (см. скриншот).

Далее вы должны выбрать, где будет храниться “ключ электронной подписи”. Например, можете выбрать, чтобы ключ хранился на сервере Федеральной налоговой службы. Кроме того можно выбрать, чтобы электронный ключ хранился на вашем личном компьютере.

При создании “ключа электронной подписи” в личном кабинете налогоплательщика, вам необходимо будете придумать безопасный пароль, срок годности которого будет составлять 12 месяцев (1 год с момента создания пароля к электронному ключу подписи).

Создав электронный ключ для электронной подписи у вас появляется возможность заверять своей электронной подписью, которая фактически заменяет вашу личную подпись на бумажном носителе, любые нужные документы отправляемые в налоговые органы.

Получение извещений через личный кабинет на сайте ФНС

2 июня 2016 года в свою законную силу вступил Федеральный закон № 130 «О внесении изменений в часть первую Налогового кодекса Российской Федерации», который регламентировал правила и порядок рассылки налоговых уведомлений. Так, согласно данному закону, физические и юридические лица, имеющие личный кабинет на сайте ФНС более не будут получать бумажные письма от налоговой службы. Все извещения, в том числе и уведомление об уплате транспортного налога, будут отправлять им посредством электронного письма на указанном сайте. Также регистрация на сайте дает возможность электронного обращения в налоговую. То есть через интернет можно подать заявление об указании на недостоверную информацию, которая была размещена в уведомлении о необходимости уплаты транспортного налога.

Как оплатить налог на имущество физических лиц?

Порядок аналогичен указанному выше — вы можете узнать сумму платежа через портал госуслуг или сайт ФНС либо подойти в налоговый орган. Нужно тщательно проверить правильность начисления налога, так как расчет с использованием кадастровой стоимости недвижимости нередко приводит к завышению суммы платежа.

Вот как можно оплатить сбор на имущество физических лиц, если не возникает возражений по сумме расчета:

- по квитанции через банк;

- через портал госуслуг или ФНС;

- через банкоматы и банковские терминалы (можно ввести данные о платеже вручную или отсканировать код с квитанции);

- через приставов, если сбор уже взыскан и передан на исполнение.

Для этого нужно доказать, что показатель кадастровой стоимости существенно превышает рыночную цену квартиры.

Что делать, если после оплаты налога задолженность осталась в базах данных?

Информация о платеже будет учтена в федеральных базах данных с момента ее зачисления на счет в УФК. Это период может составлять от нескольких дней до нескольких недель. Если платеж длительное время не отражается в информации на онлайн-ресурсах, обратитесь в местный налоговый орган с подтверждающим платежным документом.

К наиболее распространенным причинам несвоевременного учета платежа можно отнести следующие:

- ошибка в сведениях о плательщике — обязательно проверяйте свои личные данные еще до момента оплаты (ФИО, ИНН и т.д.);

- ошибка в реквизитах платежа — даже одна неточная цифра в счете получателя не позволит учесть платеж, поэтому внимательно сверьте данные в квитанции и информацию на официальном сайте ФНС;

- оплата через сомнительные интернет-ресурсы — выбирайте только проверенные сервисы для платежей (например, систему онлайн-банкинга).

Чтобы устранить ошибку, вы можете обратиться в ИФНС с заявлением об уточнении платежа либо заполнить бланк о его возврате с одновременной оплатой по правильным реквизитам.

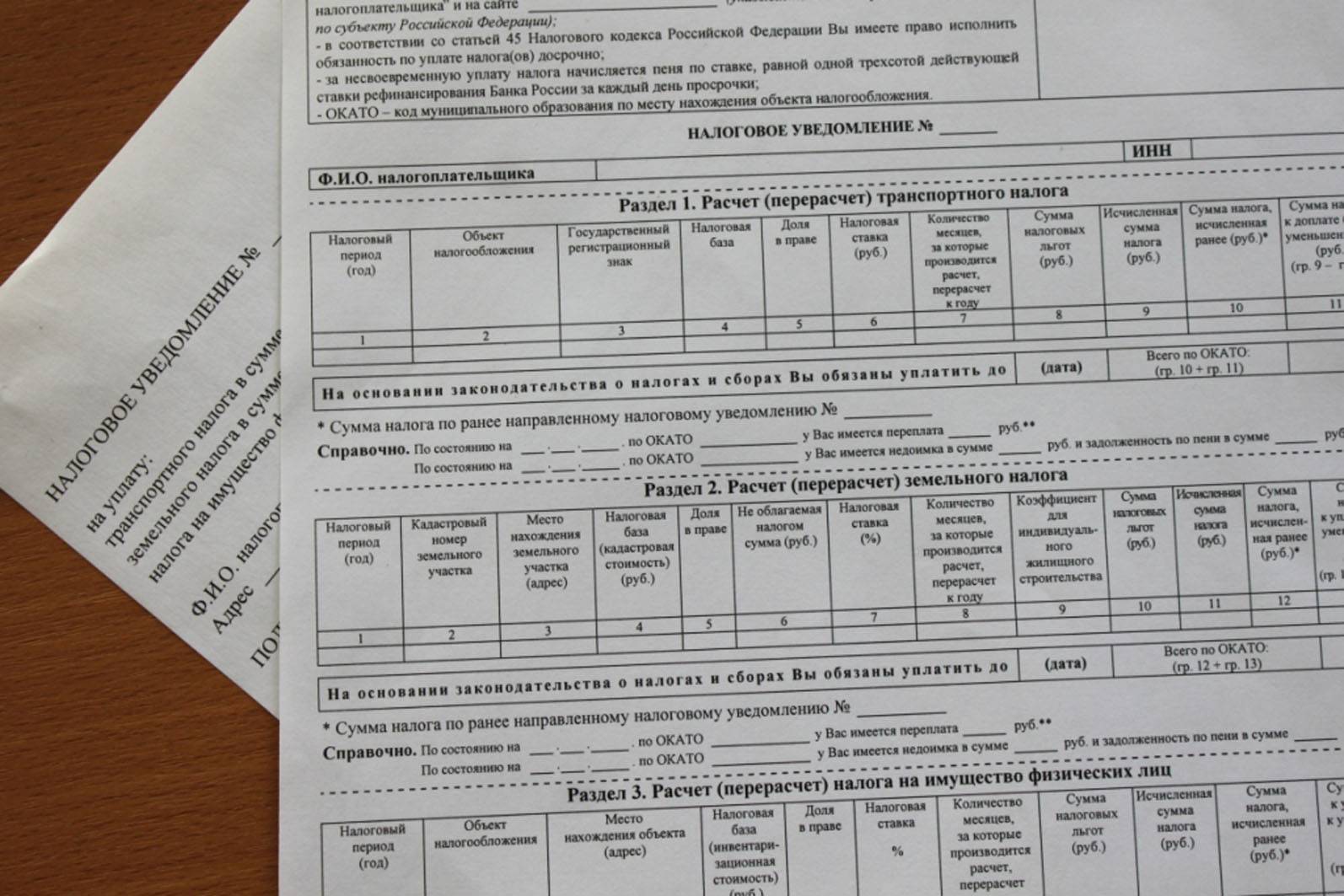

Какие налоги включены в единое налоговое уведомление

Налоговым кодексом РФ до 01.01.2015 (до момента вступления в силу Закона № 52-ФЗ от 02.04.2014) предусмотрен уведомительный порядок уплаты имущественных налогов для физических лиц. Если до 2012 года на каждый вид имущества приходило отдельное , то с марта 2012 года ФНС решило сэкономить на бумаге и теперь направляет физическим лицам – собственникам зарегистрированного на них имущества единое налоговое уведомление по уплате:

Новое единое уведомление с содержит единый срок уплаты налога на имущество, транспортного, земельного налога – до 1 декабря (Закон от 23.11.2015 № 320-ФЗ, действующий с 01.01.2016) следующего года. Это значит, что:

Налоговая инспекция обязана в текущем году направить такое уведомление об уплате налогов за прошлый год не позднее 30 октября;

Уведомление, которое отправлено позже этой даты фактически .

Требование об уплате налога на имущество, транспортного, земельного налога за прошлый (к примеру – 2021 год) год должно быть направлено налогоплательщику не позднее 1 апреля следующего (2022) года.

Требование, которое отправлено позже считается незаконным и также .

Перед тем как направить уведомление налоговые органы обязаны расчитать каждый налог и (как предписывает пункт 2 статьи 52 Налогового кодекса РФ) не позднее 30 дней до наступления срока оплаты направить налогоплательщику уведомление об уплате имущественных налогов.

В уведомлении должны быть указаны: размер налога, расчет налоговой базы, срок уплаты налога. В этот же конверт для удобства налогоплательщика вкладывают уже заполненную квитанцию.

Налоговый кодекс РФ предусматривает 3 способа вручения налогового уведомления:

передать лично под расписку налогоплательщику или его доверенному лицу (кстати, сейчас всех работников налоговых органов обязали вручать такие уведомления всем соседям. Как это будет работать – посмотрим);

направить по почте заказным письмом;

Примечание: 13.09.2018 ФНС сообщила о новой функции в сервисе “Обратиться в ФНС России” – физлица, которые не подключены к личному кабинету налогоплательщика, смогут отправлять сообщения о содержании налогового уведомления в конкретную налоговую инспекцию. Для удобства налогоплательщиков выделены 3 основные группы жизненных ситуаций, по которым наиболее часто поступают обращения:

об или расчете налога;

о ;

о применении .

В той или иной группе необходимо выбрать интересующий вопрос. Далее указывается номер налогового уведомления с некорректными сведениями, выбирается вид налога, по которому допущена ошибка, год, за который рассчитан налог, а также номер налоговой инспекции. В случае затруднений можно воспользоваться подсказкой, которая есть в каждом поле обращения.

передать в электронном виде по телекоммуникационным каналам связи.

На бумаге все выглядит гладко и хорошо, как говорится – не проскочишь. Но – это на бумаге, а в жизни (как обычно) – все по-другому: многих беспокоят вопросы о том что делать и почему налогоплательщик годами не получает “писем счастья”, что делать, если потом “вдруг” выяснится, что налогоплательщик должен Родине уплатить налоги и сразу за несколько лет.

До 2015 года пока не пришло единое уведомление об уплате налога обязанности уплатить налог на имущество, транспортный и земельный налог не возникало. С (если уведомление не пришло) налогоплательщик обязан в налоговый орган по (для транспортного налога) и по месту нахождения (для недвижимого имущества) о наличии у него таких объектов в срок года, следующего за истекшим .

Все это происходит из-за того, что наши налоговые органы не отличатся пунктуальностью, зато они отличаются тем, что могут прислать уведомление на уплату налога умершему человеку или на автомобиль, который уже давно продан, или требования об уплате налогов за последние 10 лет.

Почему не пришло налоговое уведомление

В соответствии со статьей 52 Налогового кодекса РФ, уведомление не направляется если:

сумма начислений составляет менее 100 рублей (в этом случае налогоплательщик получит уведомление либо в следующем году (если начисления будут более 100 рублей), либо уведомление с расчётом налогов за три года, если сумма к уплате составит менее 100 рублей;

в этом нет начислений по налогам;

в инспекцию не поступили сведения из регистрирующих органов о возникновении права собственности на объекты налогообложения. У налогоплательщика есть обязанность однократно сообщить о таких случаях в любую налоговую.

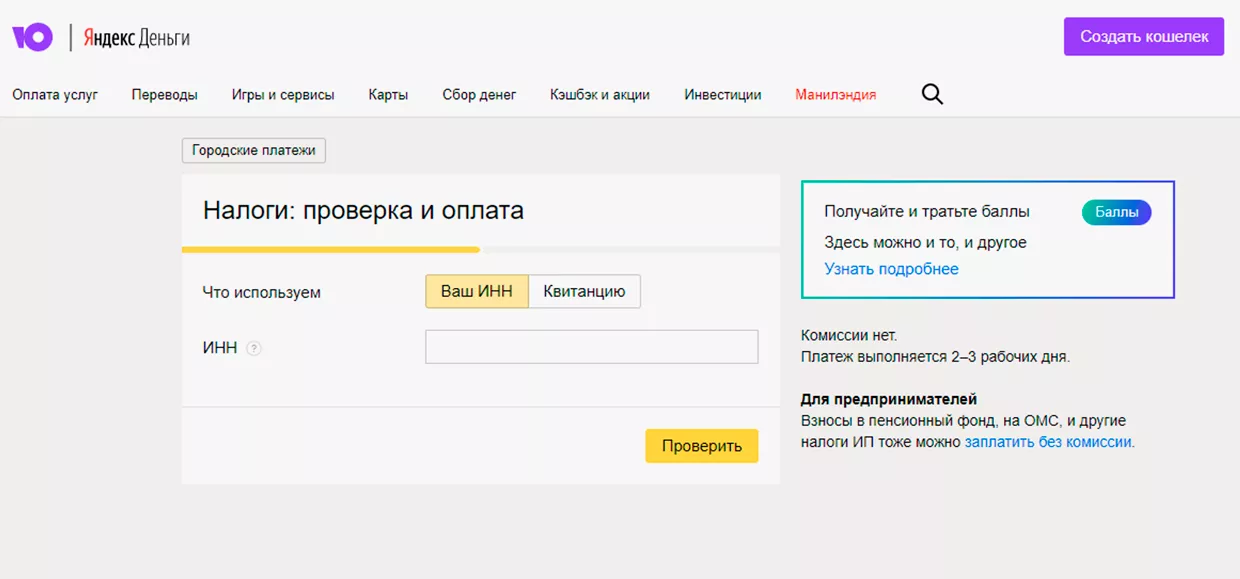

Еще одной причиной, по которой вы не получили налоговое уведомление, может быть его потеря на почте. В этом случае лучше периодически проверять сведения о начислении налогов через личный кабинет, сервис госуслуг или яндекс-денег. Восстановить налоговое уведомление можно в любой налоговой инспекции.

4 способа заплатить налоги без комиссии

1. Через портал Госуслуг

Чтобы оплатить через Госуслуги налоги, нужна подтверждённая учётная запись. Получить её можно, обратившись в ближайший МФЦ, Пенсионный фонд, ФНС или отделение «Почты России».

После этого достаточно авторизоваться на сервисе, зайти в раздел «Оплата по квитанции» и ввести номер из налогового уведомления (номер квитанции).

Если не внести платёж вовремя, то после 1 декабря на Госуслугах также можно будет проверить и оплатить образовавшуюся налоговую задолженность по номеру ИНН.

2. Из личного кабинета на сайте ФНС

Зайти в личный кабинет на сайте налоговой можно через подтверждённую учётную запись на Госуслугах либо по номеру ИНН и паролю (его можно получить только лично в любом отделении ФНС).

В личном кабинете вы найдёте своё налоговое уведомление (если вы не видите его на главной странице, зайдите в раздел с сообщениями и ищите там информацию о начисленном налоге).

Выберите это сообщение, и вы сразу сможете оплатить налог с помощью любой банковской карты без комиссии.

3. С помощью ЮMoney (бывшие «Яндекс.Деньги»)

Если вы не зарегистрированы на сайте ФНС и у вас нет подтверждённой учётной записи на Госуслугах, то вы можете оплатить налог без комиссии через сервис ЮMoney (услуга доступна только на сайте ).

Нужно просто ввести ваш ИНН или индекс из квитанции (если она у вас есть). Сервис найдёт задолженность и предложит её оплатить. Оплачивать можно как с электронного кошелька, так и с привязанной карты любого банка.

Если вы оплачиваете услугу с помощью своего электронного кошелька на ЮMoney, то за это вам начислят 0,5–1% по программе балльного кэшбэка .

4. В Сбербанке или любом другом банке

По закону банки не имеют права взимать комиссию за операции по уплате налогов, даже если деньги переводятся через банкомат.

Что делать, если не приходит уведомление?

Если гражданин не получил налоговое уведомление на транспортный налог, то выполняются им действия:

- самостоятельно рассчитывается налог, после чего средства перечисляются на основании реквизитов, располагающихся на сайте ФНС;

- посещает гражданин отделение налоговой службы для получения уведомления от работников учреждения;

- распечатывается квитанция из личного кабинета на сайте ФНС;

- вносится оплата онлайн на сайте службы.

Важно выполнить все эти действия до 1 декабря, так как иначе возникнет просрочка. Это приведет к начислению штрафа и пени, поэтому значительно увеличится сумма, подлежащая уплате

Если не приходят налоговые уведомления на транспортный налог, это не является основанием для неуплаты сбора, поэтому налогоплательщик должен самостоятельно позаботиться о внесении средств.