Вопросы

Выше были освещены все основные моменты, связанные с получением налогового вычета. Но все же, иногда возникают нестандартные ситуации, которые требуют определенного уточнения. Вот ответы на наиболее часто возникающие вопросы.

Льготы при строительстве дома мужа на земле жены

Необходимо учитывать ситуацию в каждом конкретном случае, если недвижимость приобретается на двоих супругов:

- Если она совместная, то претендовать на получение налогового вычета может каждый супруг с учетом своей доли в собственности.

- Если один из супругов уже исчерпал свой лимит на получение налогового вычета на недвижимость, то лучше оформлять возведение дома на второго супруга.

Особенности налогообложения для пенсионеров

При приобретении недвижимости пенсионерами или строительства собственного частного дома – для них налоговый период, в течение которого можно получить компенсацию увеличивается до 4 лет.

Например, если человек уходит на пенсию в 2020 году, а в 2021 приобретает недострой или строит жилой дом, то он имеет следующие возможности:

- Использовать период 2020 года для того, чтобы получить вычет. Этот период считается таковым, в течение которого образуется переносимый остаток имущественных НВ в соответствии со статьей 220 (пункт 10) Налогового Кодекса Российской Федерации.

- А в предшествующие налоговые периоды входят 3 года до периода, в котором образуется переносимый остаток. То есть в конкретном случае – это 2019, 2018 и 2017 гг.

Вычет для супругов

Если жилая недвижимость оформлена на обоих супругов, то каждый из них может подать документы на налоговый вычет. Но, только на половину от потраченной суммы.

Пример расчета для двоих супругов:

- Супружеская пара потратила на строительство дома в совокупности 4.000.000 руб.

- Отдельно муж и жена подают на налоговый вычет, но каждый на сумму только максимум в 2.000.000 руб.

- Итого, каждый из них получит сумму возмещения в виде 260.000 руб. Общая компенсация составит для двоих супругов 520.000 руб.

Общая информация

Налоговый вычет предоставляется для того, чтобы граждане могли получить возможность два раза не уплачивать налоговый сбор.

Всего существует несколько областей, в которых работает такая налоговая скидка:

- имущество;

- дети;

- ценные бумаги;

- лечение;

- благотворительность.

Это основные направления. И по ним гражданин, получающий доход может осуществить вычет. Таким образом он получит обратно уплаченный по таким операциям налоговый сбор в виде НДФЛ.

Необходимые термины

В терминологическом плане обязательно нужно владеть следующей базой:

| Понятие | Его обозначение |

| Налоговый вычет | Процедура, которая предоставляет возможность вернуть налоговый сбор, который был уплачен в ряде отдельных сфер |

| Декларация | Это документ, который заполняют для предоставления отчетности по доходам человека |

| ФНС | Федеральная налоговая служба — это государственная организация, которая осуществляет надзор за выполнением налоговых обязательств всеми гражданами страны |

| Лимит | Это показатель, превысить которой нельзя |

| НДФЛ | Это налог на доходы физических лиц, которые уплачивают за совершенные операции по покупке или продаже имущества |

| Подоходный налог | Вид налогового сбора, который является прямым налогом. По сути, это тот же НДФЛ, который уплачивают все физические лица |

Кому он положен

Для того, чтобы получить выплату налога обратно, следует соответствовать тем требованиям, которые государство выдвигает к кандидатам.

Поскольку изначально подается пакет документов, который подтверждает основания для получения вычета. И нужно понимать, стоит ли человеку заниматься формированием пакета бумаг.

Существует два основных требования к тем, кто собрался оформить вычет:

| Иметь статус резидента Российской Федерации | Необходимо иметь гражданство и проживать на территории страны не менее полугода |

| Совершать отчисления | По НДФЛ со своих доходов |

Последний фактор чаще всего отметает возможность получить компенсацию. Суть состоит в том, что если гражданин получает доход, который не облагается НДФЛ, то он не может оформить вычет.

Поскольку вычет совершается исходя из тех доходов, на основании которых уплачивались определенные действия — в том числе и строительство жилья.

Перечень расходов, которые были со стороны претендента

Ограничения в законодательстве касаются не только категорий граждан, которые могут участвовать в предоставлении вычета, но и сфер трат, которые были совершены в процессе строительства жилого помещения.

Вернуть уплаченный налог можно только по таким затратам:

- рабочие услуги по возведению здания и по его отделке — как внутренней, так и внешней;

- материалы для возведения жилого помещения и для его отделки;

- подключение жилого помещения к коммуникациям — газоснабжению, водоподведению и отведению и так далее;

- разработка проекта возведения здания;

- уплату процентных показателей по ипотеке для строительства дома;

- на уплату процентов по рефинансированным ипотекам.

Один из нюансов получения вычета на строительства дома становится и состояние жилья при покупке. Если приобретался дом недостроенный, то это обязательно нужно указывать в соответствующих документах.

При покупке жилья с земельным участком, можно будет получить возврат налогового сбора и на покупку земельного участка и на дом.

Какие затраты не входят

После того, как были определены показатели по затратам, на которые положен вычет, стоит назвать и те, по которым такую операцию провести нельзя.

К ним относятся:

- приобретение мебели;

- покупка внутренней отделки;

- сантехнические приспособления;

- украшения, аксессуары и предметы создания уюта, интерьера;

- работа дизайнера помещений;

- бытовые приборы.

Покупки такого плана возместить при помощи вычета не получится. Их собственник оплачивает в полном размере.

Правовая база

Для получения налогового вычета, да и при любой работе с налоговой инспекцией обязательно нужно ознакамливаться с законодательной базой.

Согласно Письма Минфина России под номером 03-04-05/27085, получить вычет по жилью может только тот, кто имеет на него право собственности и возможность регистрировать в нем граждан.

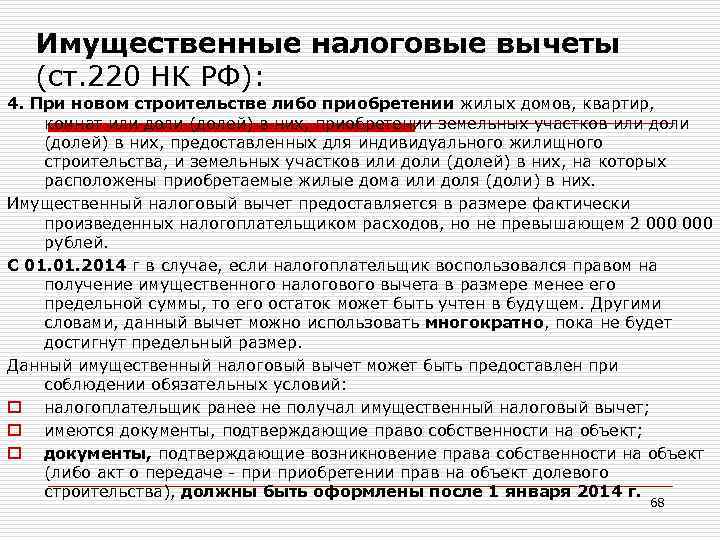

Что касается перечня работ, на которые распространяется вычет налога, то он описан в статье 220 Налогового кодекса Российской Федерации. Именно этот документ в полной мере регулирует весь процесс предоставления вычетов.

Сама по себе статья 220 содержит полную информацию об имущественном вычете — как на покупку дома, так и квартиры. О налоговых вычетах в целом говорится в статье 117. А статья 172 НК РФ говорит о том, каким образом возможно оформление этого возврата.

Вычет через работодателя

Данный способ подразумевает возможность получать вычет сразу после возникновения на него права, не дожидаясь окончания календарного года, как в первом случае. Но получить одновременно одной суммой его не получится, так как он будет предоставляться ежемесячно в виде той суммы налогов, вычитаемые работодателем из заработной платы в пользу государства. Для оформления вычета таким способом действовать необходимо таким образом:

- Запросить справку 2-НДФЛ у работодателя за текущий год. Здесь содержится вся информация о налоговом агенте, через которого вы планируете реализовывать свое право.

- Оформить декларацию 3-НДФЛ, она заполняется аналогично, как и при возврате переплаченных налогов. Оформляется она за текущий год, а все сведения переписываем из справки от работодателя. В ней надо отразить общую сумму расходов и рассчитать нужную сумму вычета. Посмотреть пример оформления и порядок действий можно здесь.

- Написать заявление о подтверждении права. Данный документ заполняется в свободной формате и пишется аналогично первому способу. В этом документе различий не будет, поэтому заполняем по образцу, представленному в этой статье.

- Написать заявление на предоставление уведомления об имеющемся праве. Именно этот документ требуется работодателю в качестве подтверждения того, что данный человек имеет право на получение конкретной суммы вычета. Оно оформляется в свободной форме. Порядок его заполнения представлен в этой статье.

- Написать заявление о разделе доли вычета между супругами, этот документ потребуется, только если оба супруга будут владеть совместно построенным домом, и совместно будут получать вычет. В заявлении потребуется указать, в каком процентном соотношении супруги желают получить данный вычет. Последовательность заполнения этого заявления можете изучить здесь.

- Собрать обязательный пакет документов, перечисленных в этой статье выше. С помощью этих бумаг налоговые органы проверяют наличие права у заявителя на получение налогового вычета в заявленном объеме.

- Подать все бумаги в ФНС. В данном случае можно подавать не только по месту регистрации налогоплательщика, но и по месту нахождения юридического лица работодателя. Заявитель может самостоятельно выбрать орган ФНС, куда ему удобнее направить бумаги.

- Дождаться уведомления в течение 30 дней. Оно должно быть направлено в срок по указанному заявителем адресу, либо выдано в местном органе ФМС.

- Написать заявление работодателю с просьбой осуществлять вычет в конкретном размере по причине произведенных затрат на строительство жилого объекта. Необходимо указать, с какого месяца надо осуществлять данный вычет и приложить полученное уведомление из ФНС.

- Получать ежемесячный вычет вместе с заработной платой в течение календарного года.

После окончания года потребуется повторно подавать заявление в ФНС на получение нового уведомления. К нему надо приложить все те же документы. При расчете оставшейся суммы вычета надо вычесть вычет, полученный в прошлом году. Для этого справка 2-НДФЛ должна быть предоставлена за прошлый календарный год. И затем на основании оставшейся суммы налоговые органы подтвердят право на вычет.

К тому же если вы получали вычет через работодателя на все 12 месяцев, то после окончания года вы имеете право подать заявление на возврат переплаченного налога за те месяцы, когда работодатель не производил вычет. Обычно первые 2-3 месяца в году уходит на получение уведомления от налоговых органов для работодателя, поэтому вычет он производит только 9-10 месяцев. А в начале следующего года вы можете вернуть их, подав одновременно заявление на возврат переплаченного налога вместе со всеми документами.

Основные условия

Чтобы максимально точно понять, кто и как может получить компенсацию стоит обратиться к положениям налогового законодательства нашей страны. О возможностях получить налоговый вычет при строительстве жилого дома говорит статья 220 пункты 1 и 3. Именно здесь регламентированы все расходы за которые в будущем можно получить выплаты от государства. Итак, рассмотрим, на какие расходы можно получить выплату:

- расходы на проектировку строения и составление сметы;

- проведение коммуникаций;

- покупка жилого участка под строительство;

- приобретение недостроенного жилого дома;

- расходы на достройку или перестройку жилья;

- оплату услуг строительных организаций;

- закупку материалов для строительных работ и внутренней отделки.

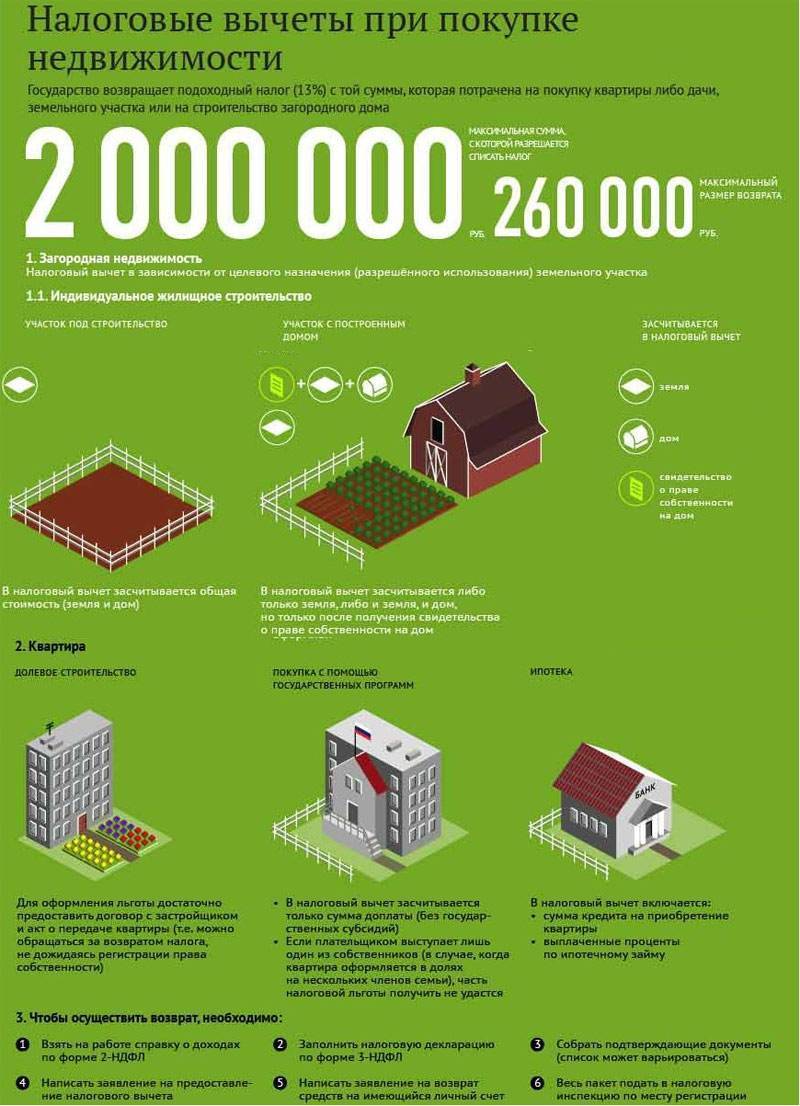

Если говорить простыми словами то получить компенсацию можно практически за все расходы, связанные с возведением жилого дома начиная с приобретения участка земли. Налоговая ставка в данном случае составляет 13%, она равна удержанию подоходного налога. Рассчитать размер выплаты достаточно просто: достаточно сложить все расходы и умножить их на 13%.

Приведем простой пример. Всего стоимость строительства сложилась из затрат на покупку земельного участка 1 млн 200 тысяч рублей, услуги строительной компании обошлись в 800 тысяч рублей, закупка стройматериалов 1 млн 500 тысяч рублей. Если сложить в сумме все расходы составили 3 млн 500 тысяч рублей, но эта сумма превышает максимально доступный предел, соответственно, расчет следует производить следующим образом: 2000000*13%=260000 рублей. А вот если бы все мероприятие обошлось в два раза дешевле, то расчет бы выглядел так 1750000*13%=227500 рублей.

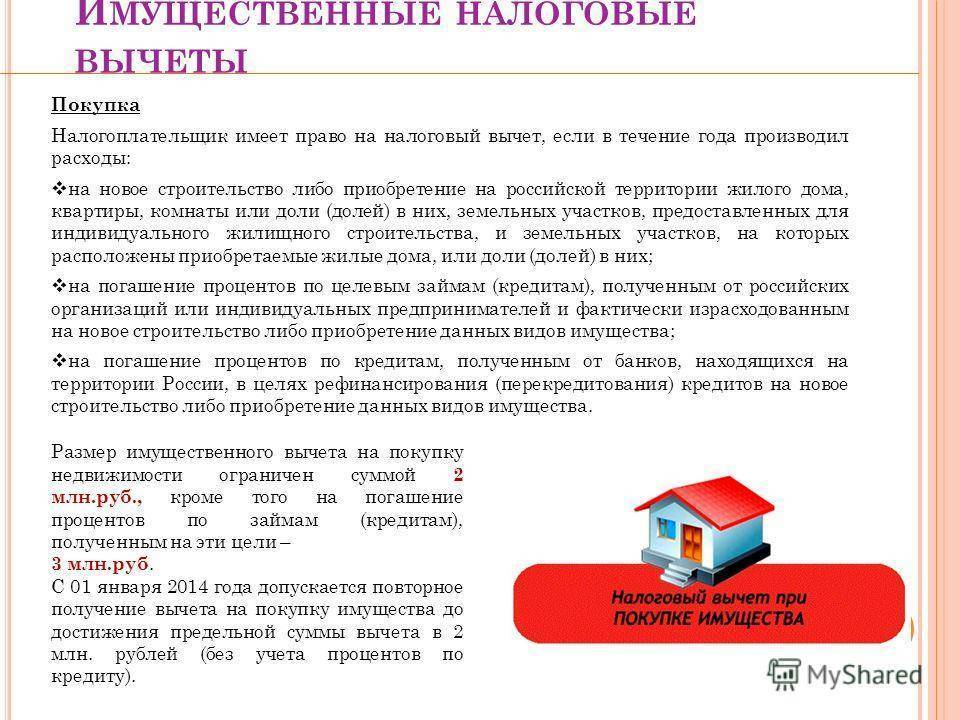

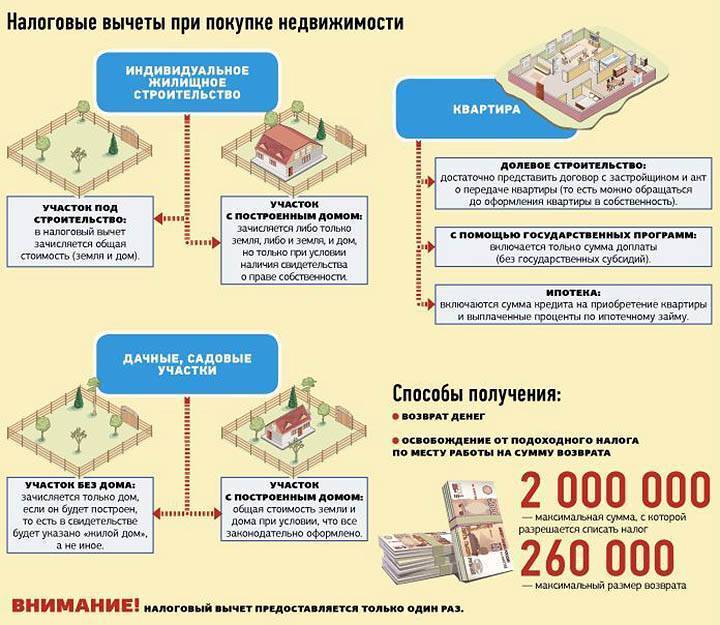

Размер денежной компенсации

Максимальный размер суммы, с которой предоставляется вычет, составляет 2 миллиона рублей. При превышении расходами этой цифры возмещение всё равно будет даваться именно с 2 миллионов, если же она ниже, то вычет предоставляется с суммы покупки.

Сумма, с которой предоставляется вычет с процентов по кредиту, максимально может составить 3 миллиона рублей. Но здесь не следует путать – имеется в виду именно сумма процентов, а не взятая в кредит. Например, если в кредит было взято 2,5 миллиона, а возвращено должно быть 3,7, то возврат даётся в размере 13% от 1,2 миллиона рублей, а не от 2,5.

Есть ещё пара нюансов относительно размера возврата: при долевой собственности ранее вычет распределялся между всеми дольщиками пропорционально их долям. Теперь же каждый из получающих долю может применить его отдельно.

Второе значимое изменение – если раньше такой вычет был доступен лишь единожды, то теперь его можно применять и несколько раз, пока не будет выплачена максимальная установленная сумма в 260 000 рублей. Например, если в первый раз дом был построен за 1,2 миллиона и возврат составил 156 000, то при втором строительстве либо приобретении недвижимости максимально возвращено может быть 104 000 рублей.

Правила расчёта

Исходя из приведённых ранее параметров денежной компенсации, рассчитать сумму, которая будет предоставляться в виде вычета, совсем несложно – она должна составлять 13% от той суммы, с которой этот вычет предоставляется, поскольку именно такова ставка подоходного налога

Помимо указанных ранее ограничений, следует принимать во внимание также то, что возвращено может быть не более, чем выплачено в виде налогов за расчётный период

С учётом всего этого проведём расчёт при следующих параметрах: на строительство дома было потрачено 3,8 миллиона рублей, заработная плата гражданина, которому должен быть сделан возврат, составляет 50 000 рублей, других источников дохода он не имеет.

Сумма, с которой предоставляется вычет, ограничивается 2 миллионами, а значит, максимальная сумма возврата составляет: 2 000 000 x 0,13 = 260 000 рублей. Получая 50 000 в месяц, гражданин имеет в год 50 000 x 12 = 600 000 дохода, и выплачивает с них в виде НДФЛ 600 000 x 0,13 = 78 000.

Это значит, что из положенных ему 260 000 за год может быть возвращено лишь 78 000. Это не означает, что оставшуюся сумму он никогда не получит – в следующие налоговые периоды до погашения всей этой суммы он может продолжать получать вычет.

Мы привели простейший расчёт без учёта факторов, которые могут влиять на выплачиваемую в виде налогов сумму, и единственным источником дохода служит заработная плата – обычно факторов больше, и все их требуется учесть.

Сумма, с которой он может быть дан максимально, равняется 3 миллионам рублей. Но это вычет именно с процентов. Так, если в только что рассмотренном нами случае со строительством дома за 3,8 миллиона рублей эти деньги были взяты в банке, а в итоге по условиям договора ему должно быть возращено 5,5 миллиона, то вычет даётся с 5 500 000 – 3 800 000 = 1 700 000, а значит, его сумма составит: 1 700 000 x 0,13 = 221 000 рублей – именно столько будет возвращено гражданину.

И отдельно от него даётся также рассмотренный ранее основной вычет – здесь нет необходимости выбирать какой-то один, а основной вычет даётся и с тех средств, которые взяты в кредит, поскольку они также израсходованы на строительство.

Если строительство было профинансировано кредитными средствами лишь частично, например, на дом потрачено 3 миллиона, из которых в кредит было взято 1,5, вычет с процентов также будет доступен, но, соответственно, уменьшится возвращаемая сумма.

Оформлять вычет с процентов можно как ежегодно, так и после завершения кредитования, сразу за всё время целиком, чтобы получить всю сумму – но во втором случае нужно рассчитать, чтобы налоговые выплаты за год превышали сумму вычета, иначе придётся растягивать возврат на несколько лет.

Что называют налоговым вычетом

Под этим определением подразумевается возможность частичного возврата денежных средств, потраченных на строительство или покупку жилья. Распространяется это право только на граждан РФ и только после регистрации права участка (пп. 1, 2, 6 п. 3, п. п. 4, 5 ст. 220 НК РФ). Кроме этого, сумма вычета зависит от фактических расходов, понесённых налогоплательщиком, но не может превышать установленных на законодательном уровне норм.

На кого распространяется

Как упоминалось выше, воспользоваться этим правом может только гражданин Российской Федерации, понесший денежные траты на:

- Постройку загородного дома;

- Приобретение частного домовладения;

- Покупку жилплощади, в том числе, с привлечением заёмных средств (ипотечное кредитование).

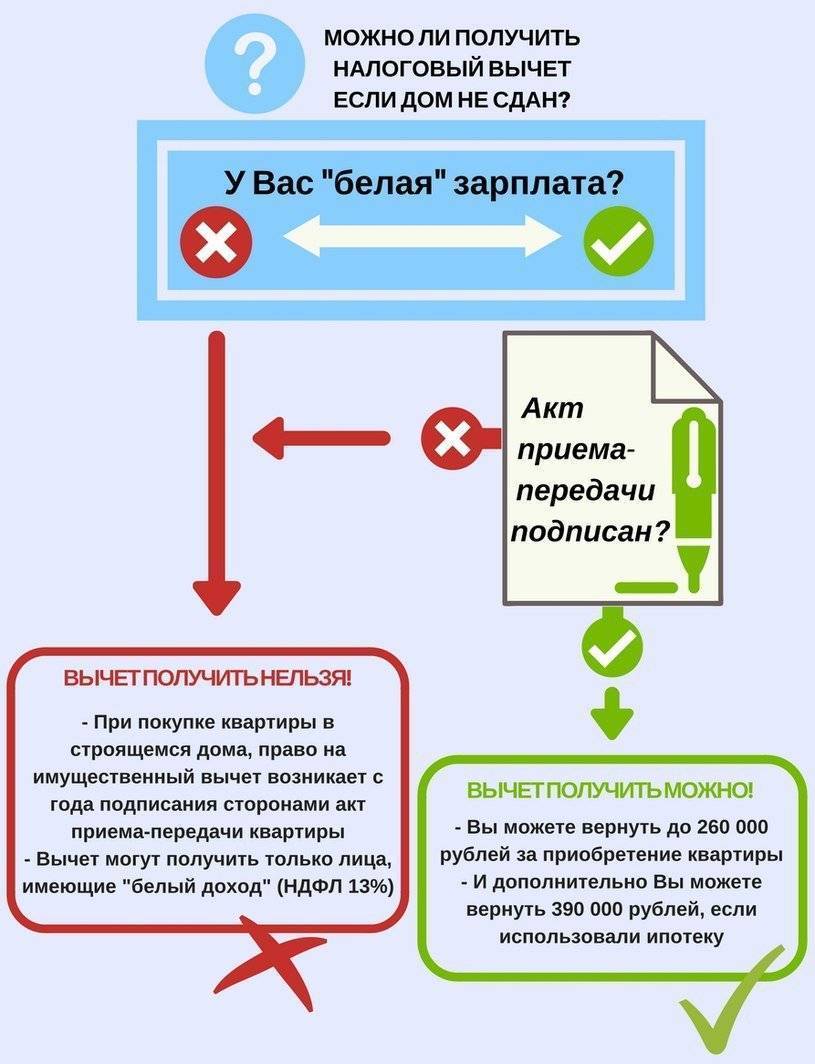

Обязательное условие для налогового вычета — получатель должен относиться к категории налогоплательщиков, и в отношении него делаются соответствующие отчисления. В частности, здесь речь идёт об оплате подоходного налога в размере 13%.

Важно! Без наличия налогооблагаемой базы, применение имущественного вычета становится технически невозможным

Частные домовладения и налоговый вычет

Здесь возможно два варианта:

- Собственник выстроил жилой дом. Здесь нужно отметить, что право воспользоваться привилегиями сохраняется только для владельцев построек, пригодных для проживания и прописки. Например, если вы соорудили небольшой дачный домик, который по техническим характеристикам не может считаться жилым строением, вычет не предоставляется (Письмо Минфина России от 08.02.2018 N 03-04-07/7700);

- Завершение строительства. Распространённая ситуация: человек приобретает недострой и завершает возведение своими силами. Однако здесь нужно учитывать важный нюанс: такая недвижимость должна фигурировать в договоре именно в качестве объекта незавершенного строительства.

Условия предоставления

Первое, о чём следует помнить: предоставление налогового вычета допускается исключительно в заявительном порядке. Помимо заявления, должны соблюдаться 4 условия:

- Российское гражданство;

- Официальный источник дохода, с которого платится налог;

- Документальное подтверждение: правоустанавливающая документация на объект застройки, квитанции и чеки;

- Построенный дом пригоден для прописки и жилья.

Допустимые затраты

Сюда входят следующие статьи расходов (пп. 3 п. 3 ст. 220 НК РФ):

- Покупка земельного надела под индивидуальную жилищную застройку;

- Приобретение незавершенного объекта строительства;

- Заказ проектно-технической документации;

- Расходы на строительно-отделочные материалы (При этом данные расходы можно включить в состав вычета уже после государственной регистрации права собственности на дом (Письмо Минфина России от 06.12.2018 № 03-04-07/88679), а также расходы на работы и услуги по строительству дома;

- Подведение и подключение инженерных коммуникаций.

Что исключается

Вполне естественно, что далеко не все расходы по строительству подлежат частичному возмещению. Налоговая льгота не распространяется, например, на такие траты:

- Перепланировка либо реконструкция объекта недвижимости, даже если эти работы согласованы с надзорными органами;

- Возведение дополнительных этажей или пристроек, пригодных для проживания;

- Установка сантехнического и газового оборудования;

- Возведение хозпостроек на приусадебном участке: сараи, гаражи, курятники, бани и пр.

В общих чертах, вычет актуален только для жилых домов и работ, необходимых для ввода здания в эксплуатацию. Например, за подведение к дому водопроводных и газовых труб можно получить налоговый вычет. За подключение душевой кабины или газовой колонки уже нет.

Порядок оформления и получения имущественного вычета на дом

Как же (какими способами) можно получить налоговый имущественный вычет в связи со строительством дома?

Существует только два следующих способа:

- Первый способ — получение имущественного вычета у работодателя. Получить вычет можно в течение календарного года, в котором появилось право на вычет. В этом случае надо представить работодателю заявление о предоставлении вычета вместе с уведомлением о подтверждении права на получение имущественного вычета (уведомление надо предварительно получить в налоговой инспекции).

- Второй способ – получение имущественного вычета в налоговой инспекции. В этом случае необходимо заполнить и подать в инспекцию налоговую декларацию 3-НДФЛ в следующем году после года, в котором возникло право на налоговый вычет. Если декларация не подана в следующем календарном году, то ничего страшного. Её можно подать в течение трех лет после окончания года, в котором возникло право на имущественный налоговый вычет.

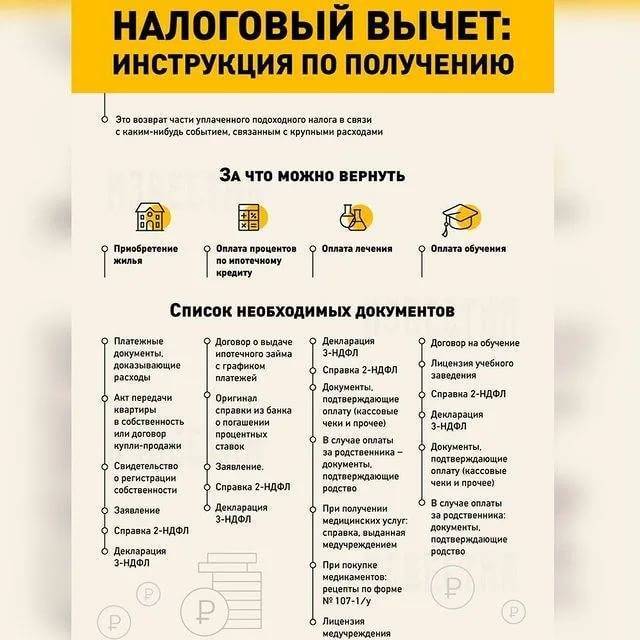

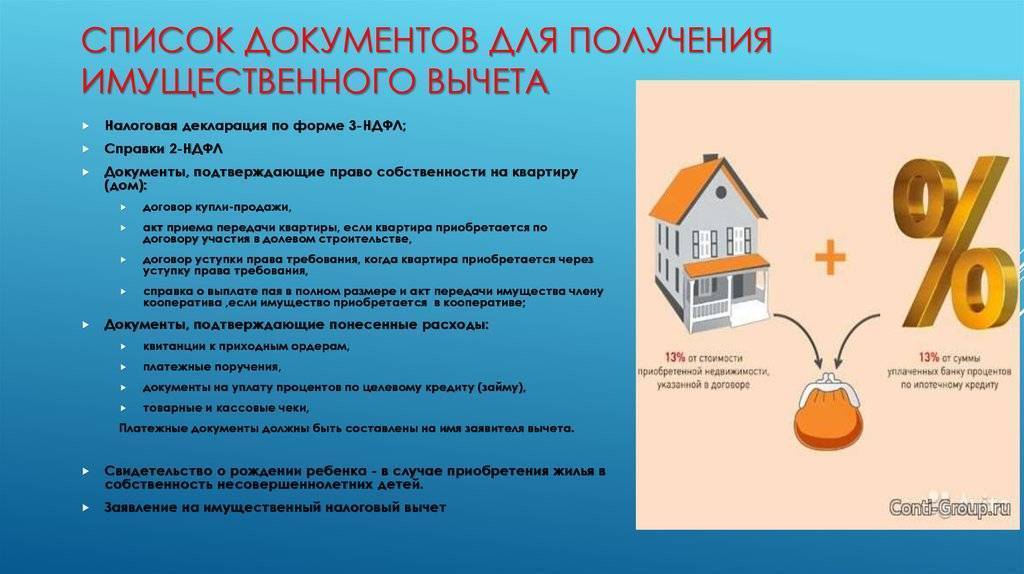

Для подтверждения права и получения налогового имущественного вычета в связи со строительством частного дома и приобретением земельного участка необходимы следующие документы:

- документы, подтверждающие право собственности на построенный дом. К таким документам относятся либо копия свидетельства о регистрации права собственности (такие свидетельства выдавались до 15.07.2016), либо выписка из Единого государственного реестра недвижимости (ЕГРН);

- копия договора о приобретении земельного участка, а также документы, подтверждающие право собственности на земельный участок. Этот документ нужен только в случае получения вычета в связи с покупкой земельного участка;

- документы, подтверждающие произведенные фактические расходы в связи со строительством дома, заявленные в составе налогового вычета. К таким документам относятся квитанции об оплате, банковские выписки о перечислении денег на счет продавца, товарные и кассовые чеки.

В случае если гражданин брал кредит в банке, то для получения имущественного вычета на уплату процентов по кредиту помимо указанных выше документов, необходимых для подтверждения права на налоговый вычет по расходам на строительство дома, ему потребуются:

- копия кредитного договора;

- документы, подтверждающие уплату денежных средств в погашение процентов по кредиту. К таким документам относятся справка из банка о размере уплаченных процентов по кредиту, банковские выписки о перечислении денег, квитанции к приходным кассовым ордерам.

Виды и подтверждение расходов

Вычет можно получить как непосредственно с потраченных на строительство средств, так и с выплаченных за покупку участка под него, а при задействовании кредита – с тех, что ушли на выплату процентов.

Вычет при строительстве даётся по чётко определённому кругу расходов, напрямую связанному именно с сооружением и подготовкой к нему, а именно:

- создание сметы;

- проектирование;

- приобретение строительных и отделочных материалов;

- плату исполнителям, занимающимся возведением и отделкой;

- подведение к дому и внутри него обязательных коммуникаций, то есть организацию водоснабжения и канализации, снабжения электричеством и тому подобное.

А вот при необходимости рефинансировать целевой кредит право на получение вычета с процентов будет сохранено за гражданином, но для этого требуется, чтобы в договоре о новом кредите было указано, что рефинансируется именно целевой кредит.

Перечень документов

Чтобы подтвердить расходы, потребуется предъявить ряд документов, а кроме того, нужно также подтвердить и получение прав на дом. Понадобятся:

- выписка из ЕГРН;

- различные чеки, квитанции, банковские выписки, договоры – все бумаги, подтверждающие понесённые при строительстве расходы, снабжённые чётким указанием, на что именно были израсходованы средства.

Поскольку, документов иногда бывает очень много из-за того, что статей расхода тоже большое количество, часть из них иногда можно не собирать – если общие расходы на строительство значительно превышают 2 миллиона, ведь только с этой суммы будет выполняться возврат. Но слишком увлекаться этим тоже не следует: часть представленных документов по каким-либо причинам может быть не засчитана, а потому лучше, чтобы они покрывали большую сумму.

При получении вычета с процентов, порядок оформления предусматривает необходимость предоставить:

- договор целевого кредитования;

- график погашения с указанием суммы выплачиваемых процентов;

- подтверждение, что они были выплачены – справка из банка, выписка, чек.