Определение ставки дисконтирования (r) для инвестиционного проекта

Расчет ставки дисконтирования является важной задачей в расчете текущей стоимости инвестиционного проекта. Ставка дисконтирования представляет собой альтернативную доходность, которую мог бы получить инвестор

Одна из самых распространенных целей определения ставки дисконтирования – оценка стоимости компании.

Для оценки ставки дисконтирования используют такие методы как: модель CAPM, WACC, модель Гордона, модель Ольсона, модель рыночных мультипликаторов Е/Р, рентабельность капитала, модель Фамы и Френча, модель Росса (АРТ), экспертная оценка и т.д. Существует множество методов и их модификаций для оценки ставки дисконта. Рассмотрим в таблице преимущества и исходные данные, которые используются для расчета.

| Методы | Преимущества | Исходные данные для расчета |

| Модель CAPM | Учет влияния рыночного риска на ставку дисконтирования | Котировки обыкновенных акций (биржа ММВБ) |

| Модель WACC | Возможность учесть эффективность использования как собственного, так и заемного капитала | Котировки обыкновенных акций (биржа ММВБ), процентные ставки по заемному капиталу |

| Модель Гордона | Учет дивидендной доходности | Котировки обыкновенных акций, дивидендные выплаты (биржа ММВБ) |

| Модель Росса | Учет отраслевых, макро и микро факторов, определяющих ставку дисконтирования | Статистика по макроиндикаторам (Росстат) |

| Модель Фамы и Френча | Учет влияния на ставку дисконтирования рыночных рисков, размера компании и ее отраслевой специфики | Котировки обыкновенных акций (биржа ММВБ) |

| На основе рыночных мультипликаторов | Учет всех рыночных рисков | Котировки обыкновенных акций (биржа ММВБ) |

| На основе рентабельности капитала | Учет эффективность использования собственного капитала | Бухгалтерский баланс |

| На основе оценки экспертов | Возможность оценки венчурных проектов и различных трудно формализуемых факторов | Экспертные оценки, рейтинговые и бальные шкалы |

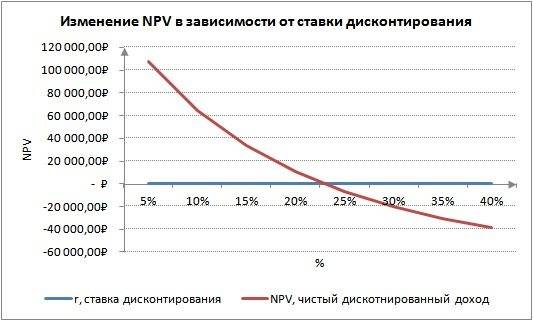

Изменение ставки дисконтирования нелинейно влияет на изменение величины чистого дисконтированного дохода, данная зависимость показана на рисунке ниже. Поэтому необходимо при выборе инвестиционного проекта не только сравнивать значения NPV, но и характер изменения NPV при различных значениях ставки. Анализ различных сценариев позволяет выбрать менее рискованный проект.

Про ставку дисконтирования и современные методы и формулы ее расчета, вы можете более подробно прочитать в моей статье: Ставка дисконтирования. 10 современных методов расчета.

Существующие методы оценки

Методы оценки эффективности инвестиций являются краеугольным камнем в работе любого профессионального инвестора. Без них невозможно себе представить осуществление успешных вложений. С помощью разработанных методик можно отследить реальную эффективность использования инвестируемого капитала.

Зачастую в финансовой литературе принято выделять четыре основные группы подобных методов.

1. В первом случае оценка эффективности инвестиций производится с использованием соотношения значений расходов и доходов.

2. Статистические методы, которые применяются при краткосрочном характере инвестиционных проектов.

3. Динамические методы, которые учитывают фактор влияния времени. В качестве примера можно привести вычисление эффективности инвестиций с учетом временной стоимости денег.

4. Способы, в которых эффективность инвестиционной деятельности определяется исходя из проведения анализа бухгалтерской отчетности за интересующий период.

Помимо этого, существуют 3 разновидности оценки эффективности:

- экономическая;

- бюджетная;

- финансовая.

Экономическая оценка эффективности вложений иллюстрирует собой существующую разницу между расходной и доходной частью проекта.

Бюджетная оценка эффективности произведенных инвестиций показывает финансовые результаты для бюджетов разного уровня.

Финансовая оценка рассматривает результативность осуществленного инвестиционного проекта с точки зрения инвестора.

Конкретные методики инвестиционного анализа подбираются в зависимости от реально существующего процесса инвестирования. С помощью применения существующих методов можно осуществить детальный инвестиционный анализ. Выявленная эффективность инвестиций поможет правильно выбрать наиболее привлекательный объект для вложения денег.

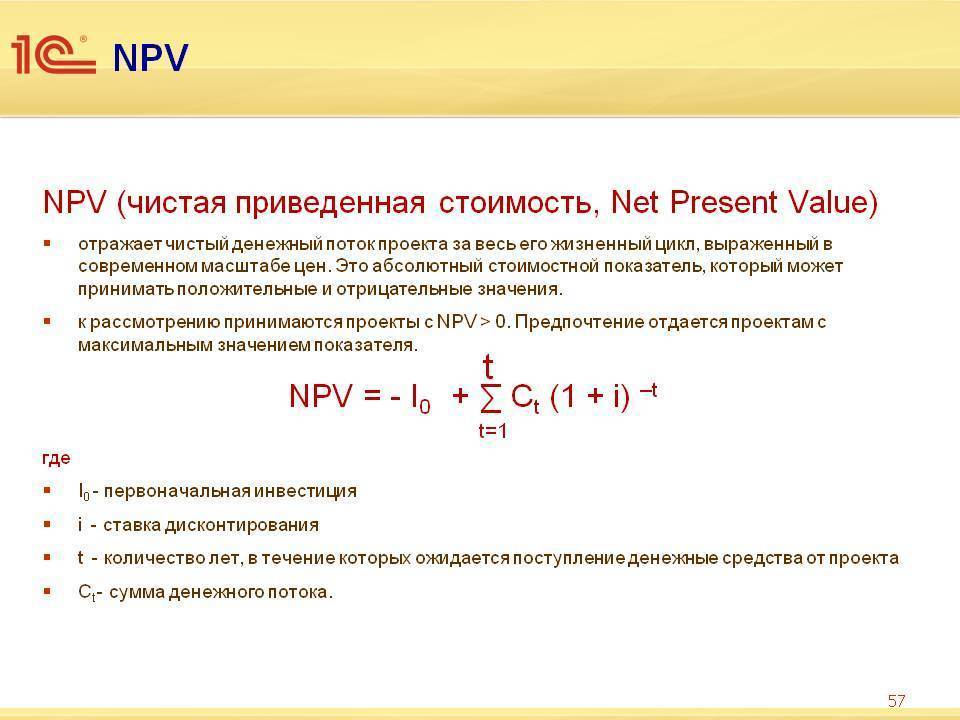

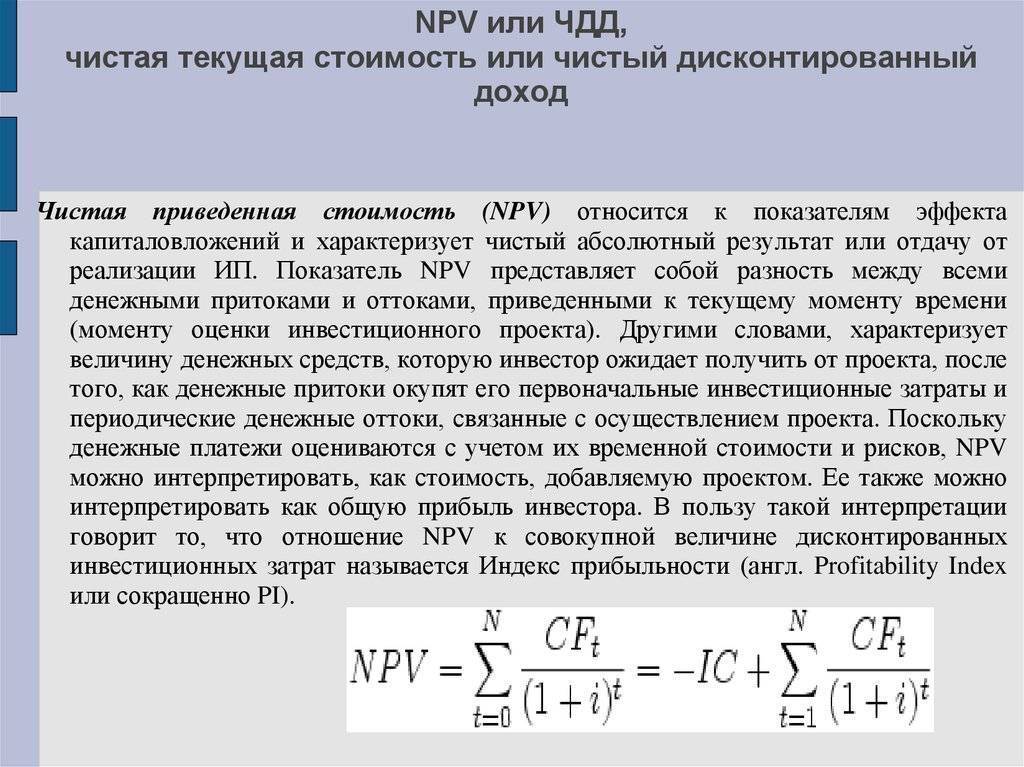

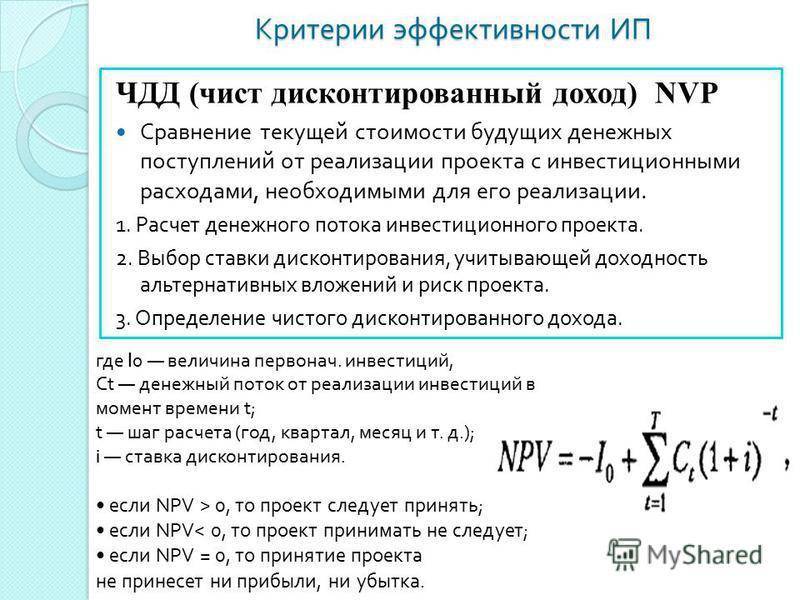

Что показывает NPV

Согласитесь, спокойнее за свои деньги, если в вопросах инвестирования полагаешься не только на интуицию или советы неизвестно насколько умных дяденек.

Net Present Value — так на английском языке расшифровывается аббревиатура. Переводится словосочетание по-разному, чаще всего используется название ЧПС (чистая приведенная стоимость), реже — чистый дисконтированный доход (ЧДС) или чистая текущая стоимость (ЧТС).

Понятнее не стало, правда? Я буду использовать английское название NPV, а разбираться с ним по-русски и на примерах.

NPV показывает, насколько выгодно вкладывать средства в тот или иной инвестиционный проект. Казалось бы, все просто: вложил тысячу, получил через пять лет полторы — выгодно. 50 % чистой прибыли! На самом деле полученные деньги к этому времени могут стоить дешевле вложенных.

Рассчитывают NPV, если требуется:

- оценить доходность инвестиций и сроки, когда можно ожидать прибыль

- сравнить несколько предложений и выбрать наиболее удачное.

Пример расчета по NPV

Чтобы лучше понять, как это работает, разберем примеры.

Инвестору предлагают два равно неизвестных варианта вложения денег. Условно обозначим эти проекты А и Б. При этом проект А обеспечивает резкий возврат средств, угасающий со временем. А проект Б увеличивает выгоды постепенно. Дисконт в обоих случаях составляет десять процентов. Схематически это выглядит примерно так:

А

| Год | Денежные средства |

| -20000 | |

| 1 | 10000 |

| 2 | 4000 |

| 3 | 3000 |

Б

| Год | Деньги |

| -10000 | |

| 1 | 1000 |

| 2 | 3000 |

| 3 | 5000 |

Рентабельность можно найти либо рассчитав все вручную, либо воспользовавшись программой Excel. В разделе экономических формул присутствует необходимая нам формула ЧПС.

После всех вычислений получаем:

- Для А получаем, что значение отрицательно и равно минус 2400 рублей (-2400 руб.).

- Для Б – минус семьсот двадцать семь (-727 руб.).

Таким образом, для инвестиций оказался непригоден ни один из проектов. При том, что потери в проекте А больше.

Основы оценки эффективности проектов

Перед тем, как мы перейдем непосредственно к осмыслению NPV (net present value), хотелось бы кратко восстановить в памяти основные моменты оценочной методологии. Ее ключевые аспекты позволяют наиболее грамотно рассчитать группу показателей эффективности проекта, включая и NPV. Среди участников проекта главной фигурой, заинтересованной в оценочных мероприятиях, является инвестор. Его экономический интерес основан на осознании допустимой нормы дохода, который он намерен извлечь из действий по размещению средств. Инвестор действует целенаправленно, отказывая себе в потреблении располагаемых ресурсов, и рассчитывает на:

- возврат вложенных средств;

- компенсацию за свой отказ в будущие периоды;

- лучшие условия в сравнении с возможными альтернативами вложений.

Под нормой дохода, выгодной для инвестора, мы будем понимать минимально допустимое соотношение приращения капитала в форме чистой прибыли компании и сумм инвестиций в ее развитие. Это соотношение в течение проектного срока должно, во-первых, компенсировать обесценение средств из-за инфляции, возможные потери в связи с наступлением рисковых событий, во-вторых, обеспечить премию за отказ от текущего потребления. Размер этой премии соответствует предпринимательским интересам инвестора.

Мерой предпринимательского интереса служит прибыль. Лучшим прообразом механизма формирования прибыли для целей оценки инвестиционного проекта является потоковая методология отражения денежных средств (ДС) с позиции доходной и расходной частей. Эта методология именуется в западной управленческой практике cash flow (CF или кэш флоу). В ней доход заменяется понятиями «поступления», «притоки», а расходы – «выбытие», «оттоки». Фундаментальными понятиями кэш флоу относительно инвестиционного проекта являются: денежный поток, расчетный период и шаг (интервал) расчета.

Денежный поток для целей инвестиций показывает нам поступления ДС и их выбытия, возникающие в связи с проектной реализацией во время всей продолжительности расчетного периода. Период времени, в течение которого существует необходимость отслеживания денежных потоков, генерируемых проектом и его результатами, для оценки эффективности инвестиций называется расчетным периодом. Он представляет собой продолжительность, которая может выходить за временные рамки инвестиционного проекта, включая переходный и эксплуатационный этапы, вплоть до завершения жизненного цикла оборудования. Интервалы (шаги) планирования обычно исчисляются годами, в отдельных случаях для небольших проектов может быть применена помесячная интервальная разбивка.

Пример расчета

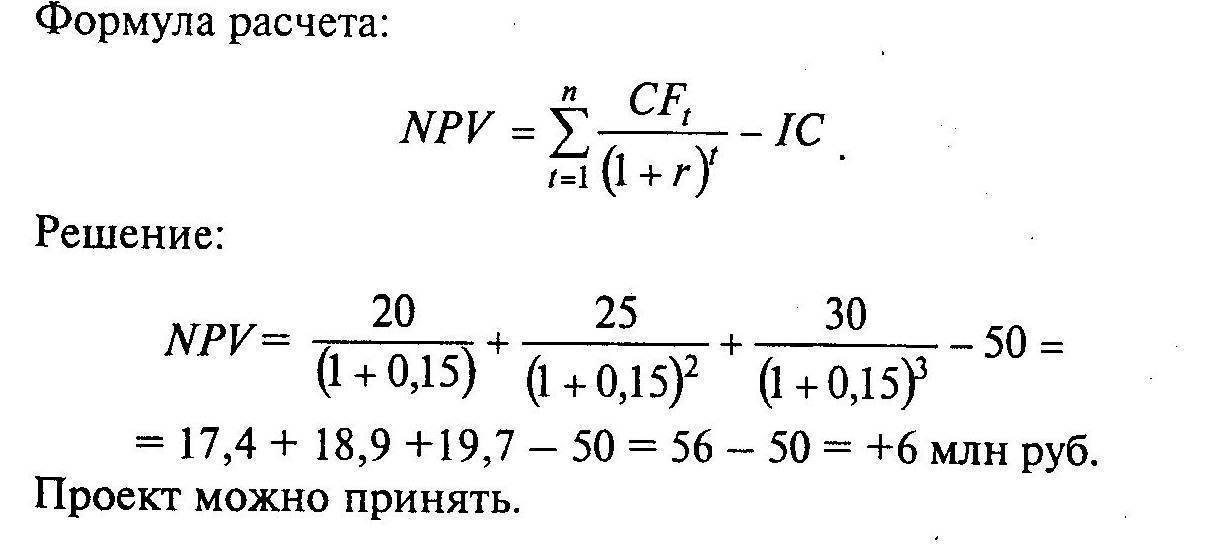

Выполним расчет NPV по классической формуле на основании исходных данных:

Инвестиционный капитал, руб.1000000

| Срок проекта | 4 года |

| Ожидаемые денежные поступления, руб. | 400000 |

| Ставка дисконтирования | 15% |

[ NPV=400000/1,15+400000/1,15^2+400000/1,15^3+400000/1,15^4-100000=141991,35 руб. ]

Как видим, чистый приведенный доход является положительной величиной. Это означает, что проект себя оправдывает.

Что касается ставки дисконтирования, то для ее определения есть несколько вариантов:

- Если мы анализируем инвестиционный портфель, то в качестве индикатора i обычно берется усредненная доходность по ценным бумагам в стране, где ведется деятельность. Если проект международный – принимается среднее значение доходности по индексам. Далее эта базовая величина уменьшается на ставку по безрисковым активам (чаще всего облигациям).

- Если капитал выведен из уже существующего бизнеса, то в качестве ставки дисконтирования принимается показатель ROE. Напомню формулу его расчета:

- [ ROE= Чистая прибыль/Собственный капитал ]

При использовании заемных средств используется ставка по кредиту.

- Если инвестирование происходит из разных источников (например, часть средств выведена с банковского депозита, а часть – взята в кредит), то ставка дисконтирования рассчитывается исходя из их пропорций. Приведем пример:

( IC )=37 500 000 руб. (500 000 $ или 14 500 000 грн.), в т.ч.:

22 500 000 руб. (300 000 $ или 8 700 000 грн.) – средства на депозите под 8%;

15 000 000 руб. (200 000 $ или 5 800 000 грн.) – кредит под 11%.

( i )=(300000/500000)*8%+(200000/500000)*11%=9,2%.

Но 9,2% – этого недостаточно, поскольку есть еще риск несвоевременных поступлений денег от дебиторов. Поэтому полученное значение следует еще увеличить на размер премии за риск. Для ее вычисления чаще всего используется метод экспертной оценки, основанный на исследованиях аналитиков в разрезе данной отрасли.

Значение показателя DCF

Английское словосочетание Discounted Cash Flow, означающее дисконтирование денежных потоков, обычно представлено в формулах в виде аббревиатуры DCF или, в русском варианте, – ДДП. Инвестор, принимающий решение о наиболее выгодных вложениях, использует этот результат в целом ряде других методов, представляющих доходный подход, для более точного прогнозирования будущей ситуации и выбора экономической и финансовой стратегий. Среди них:

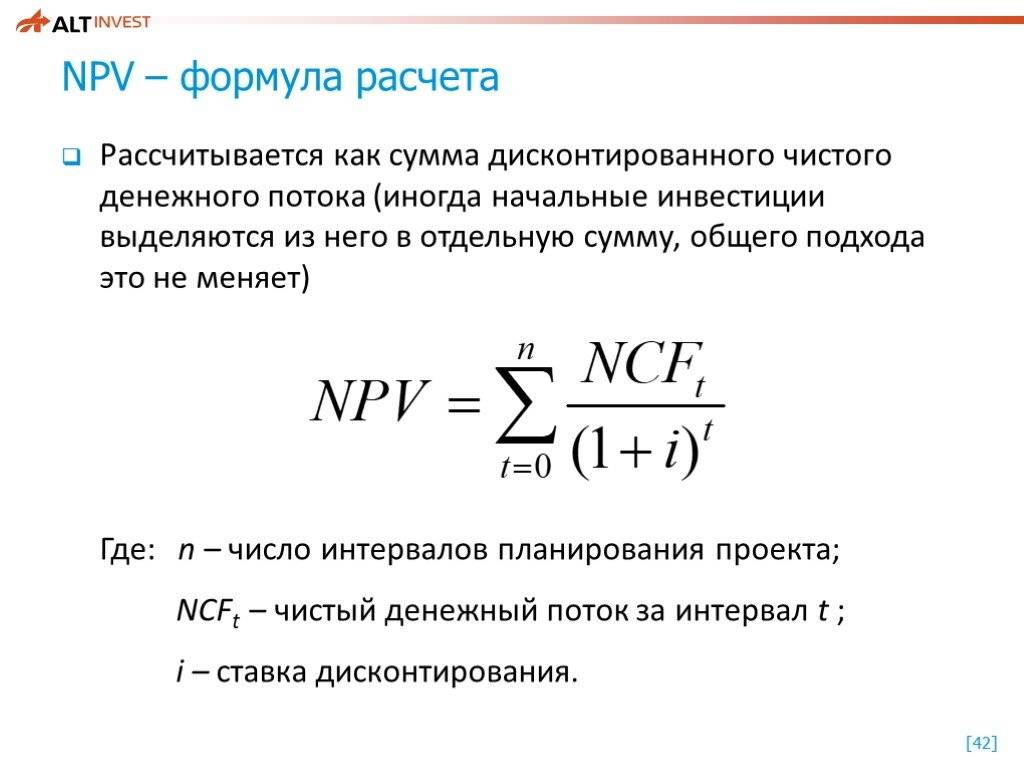

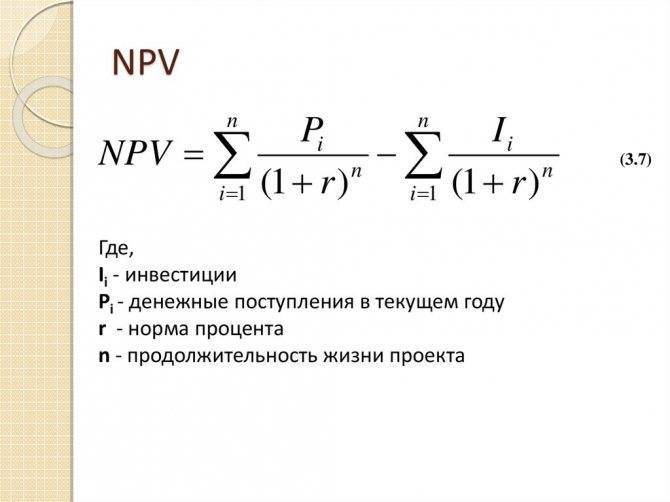

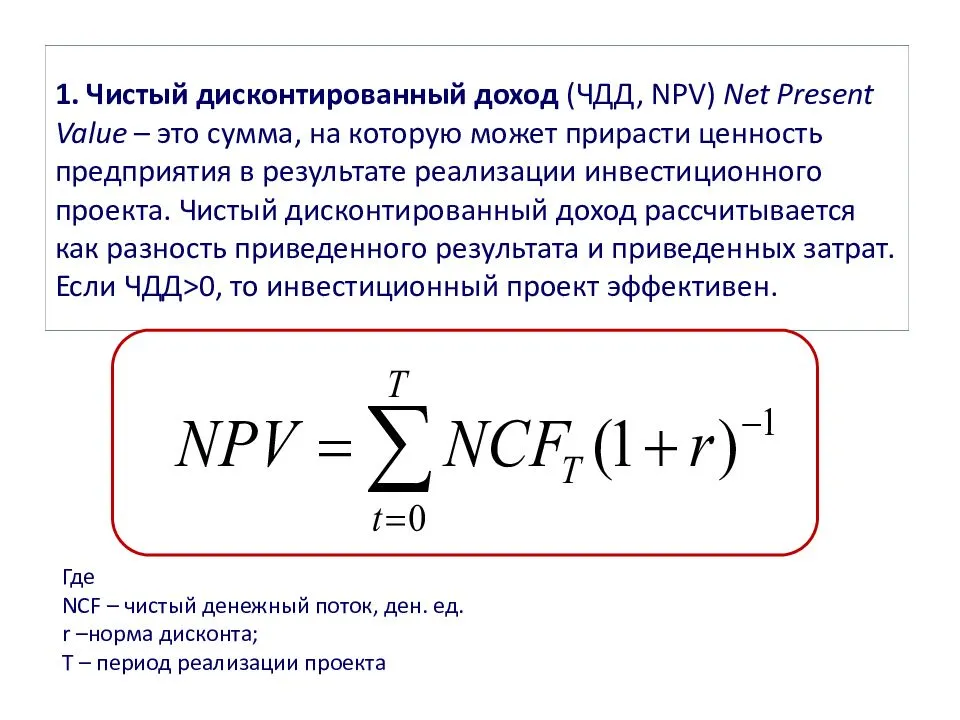

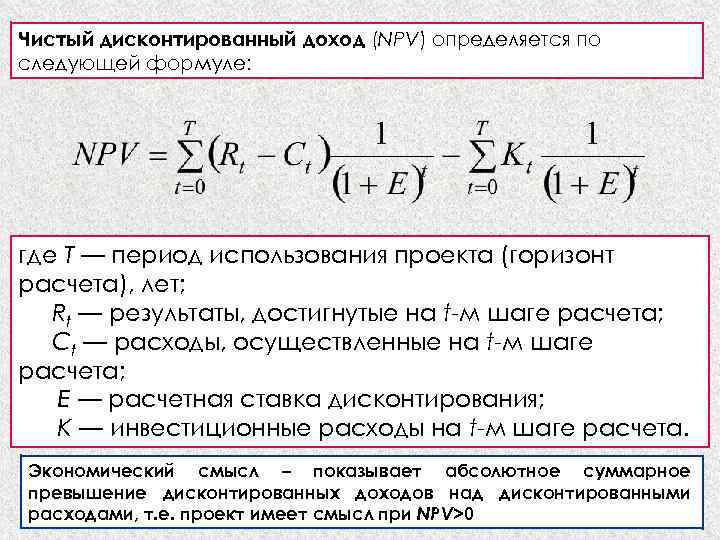

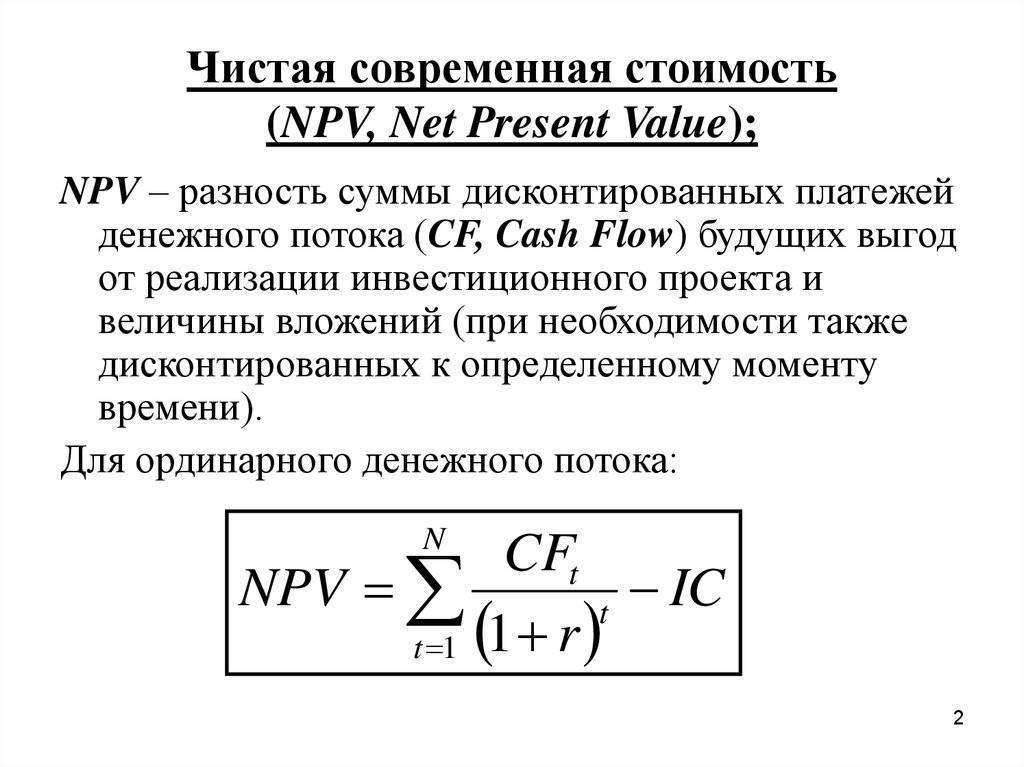

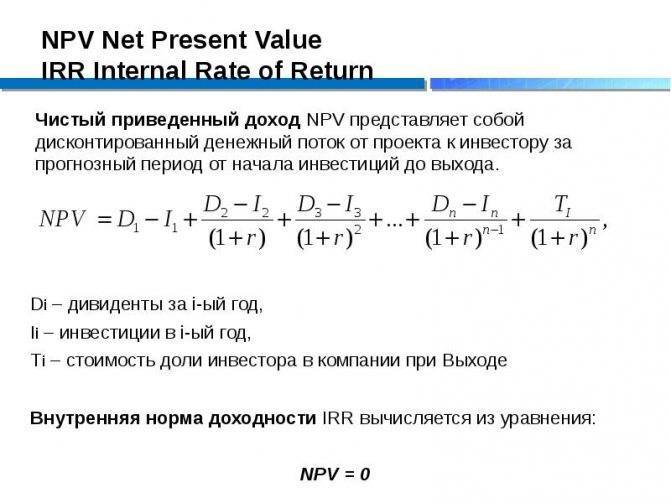

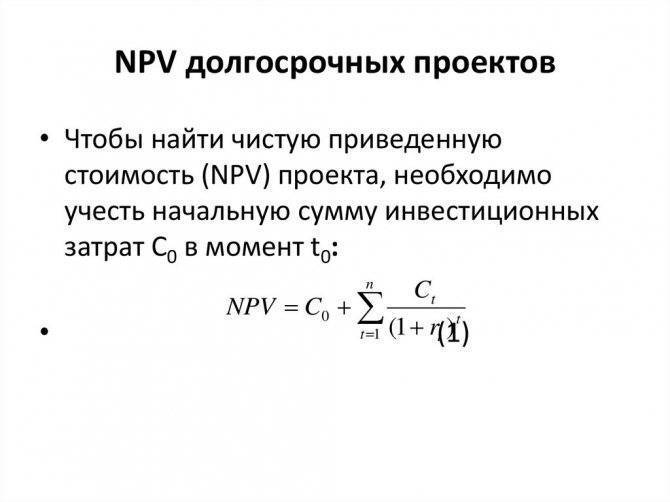

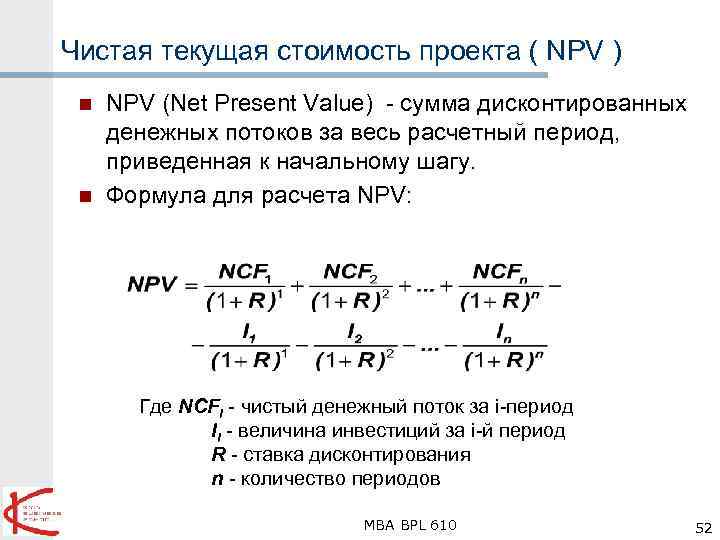

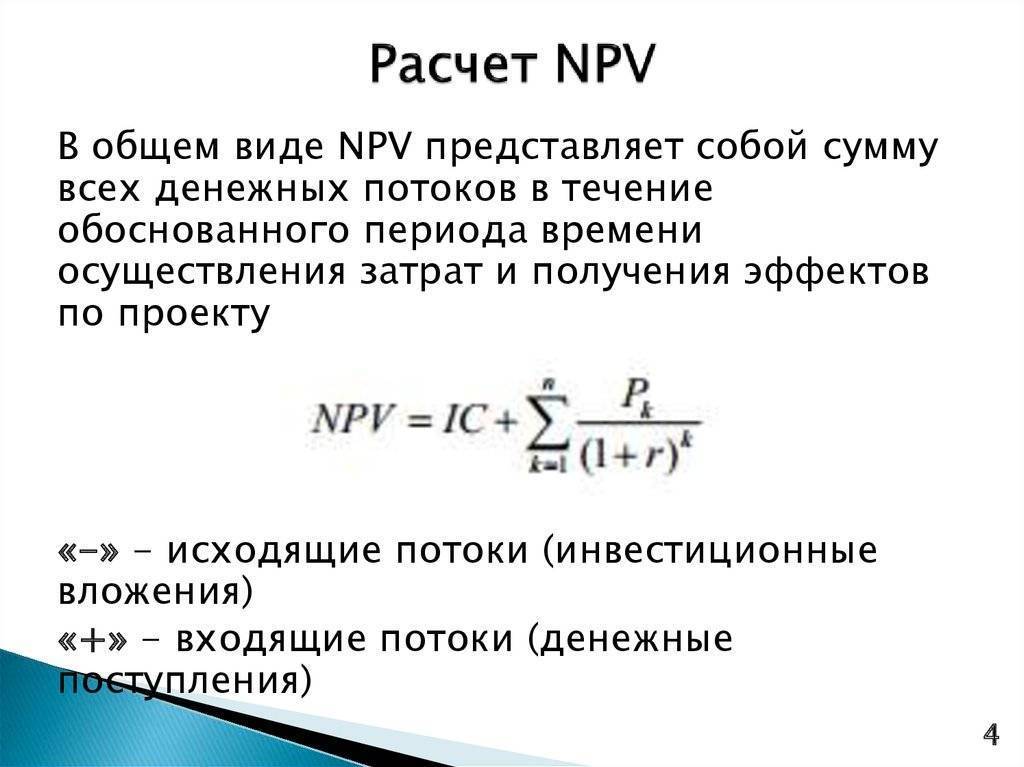

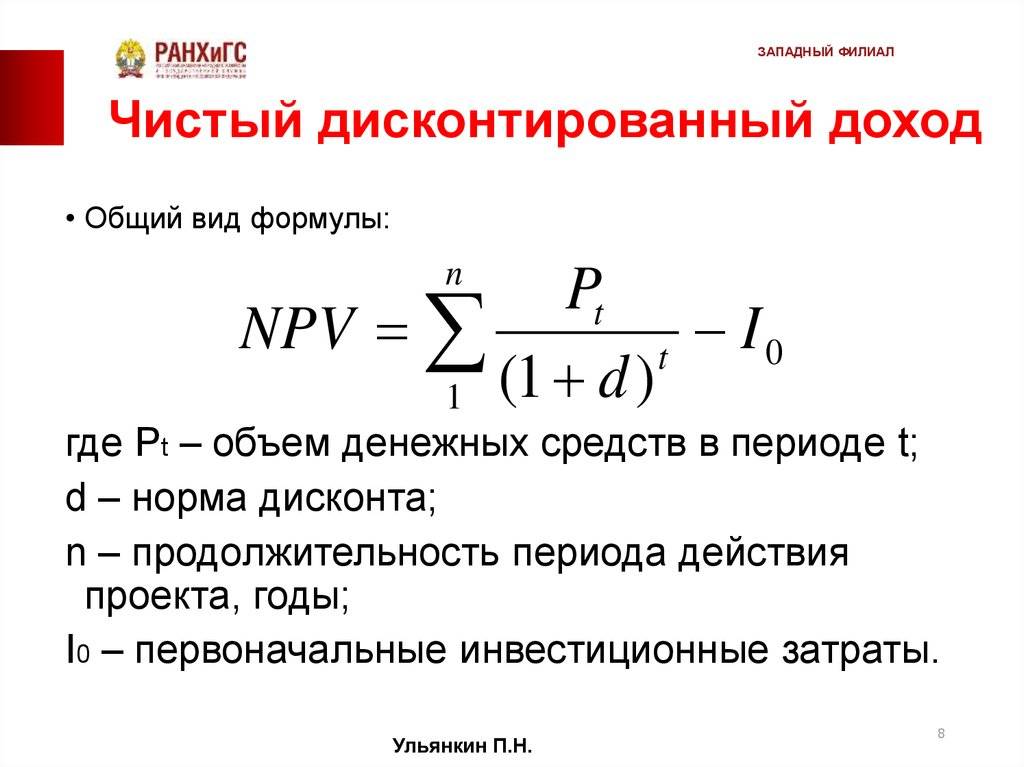

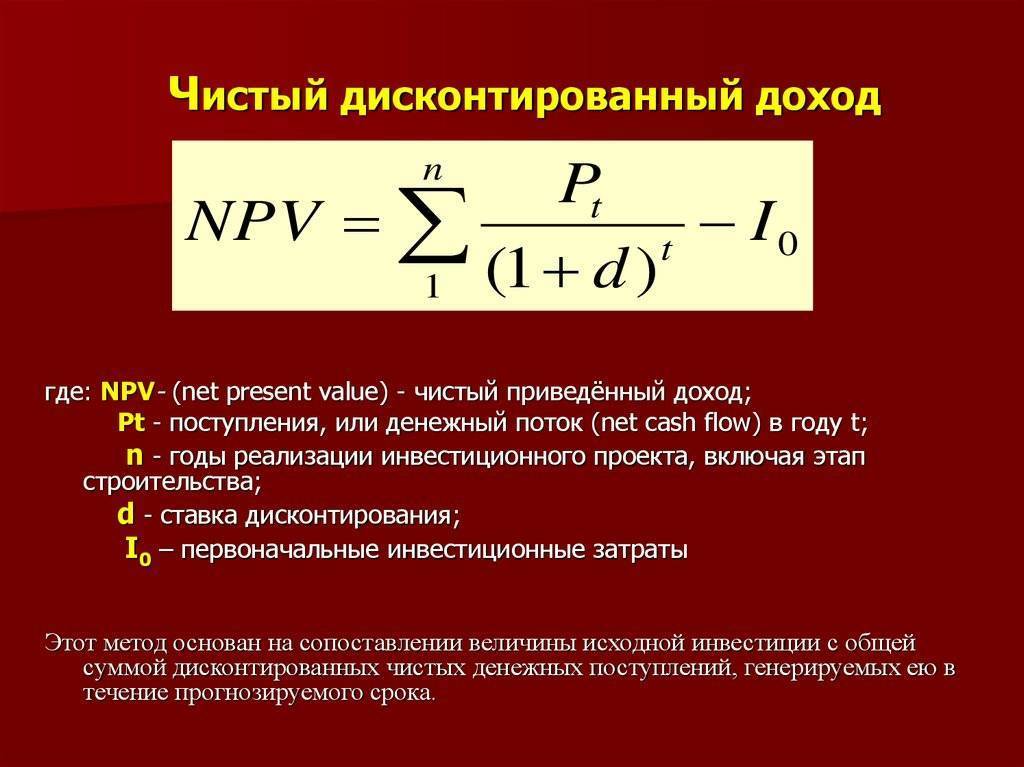

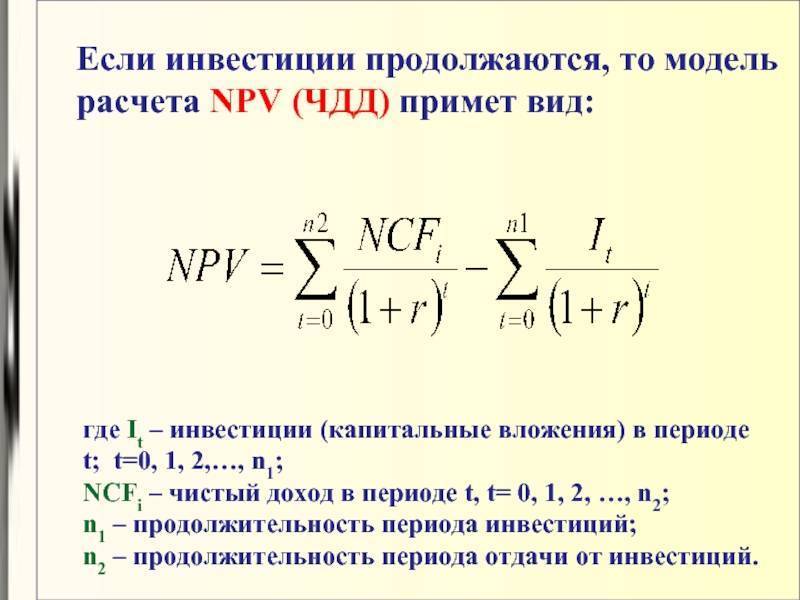

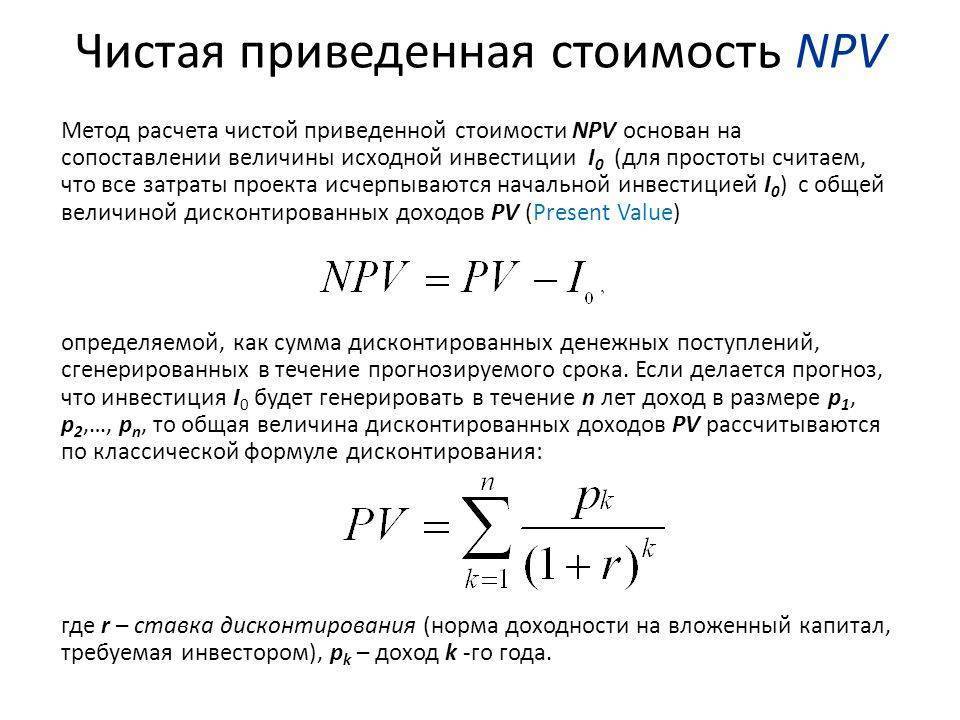

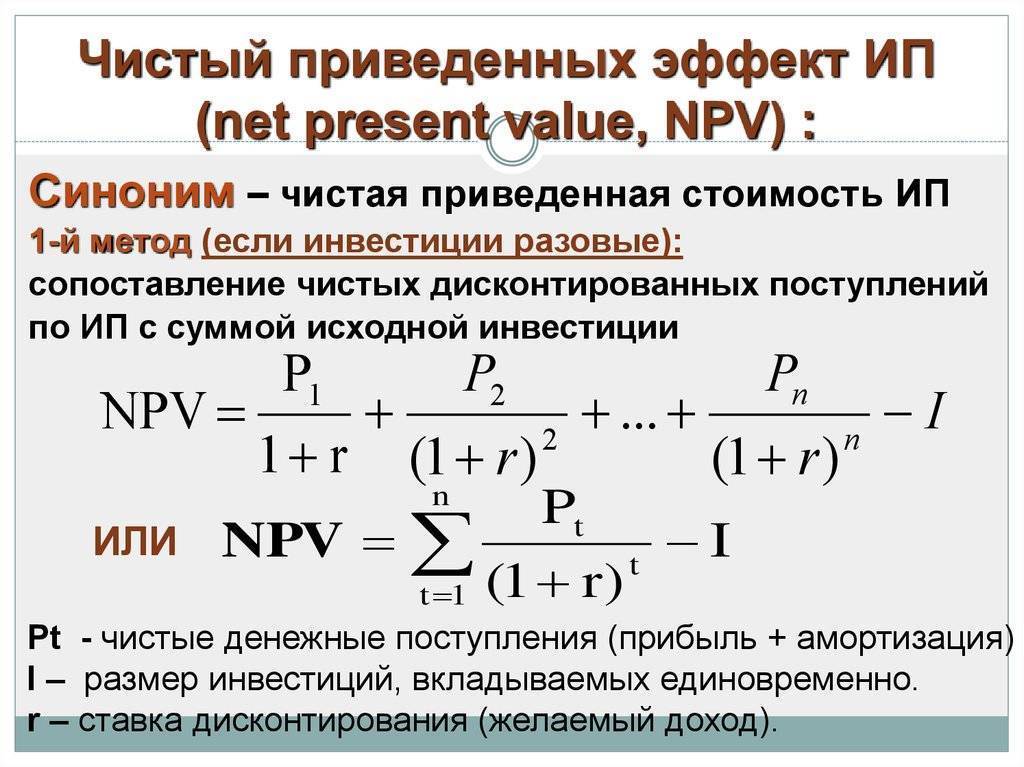

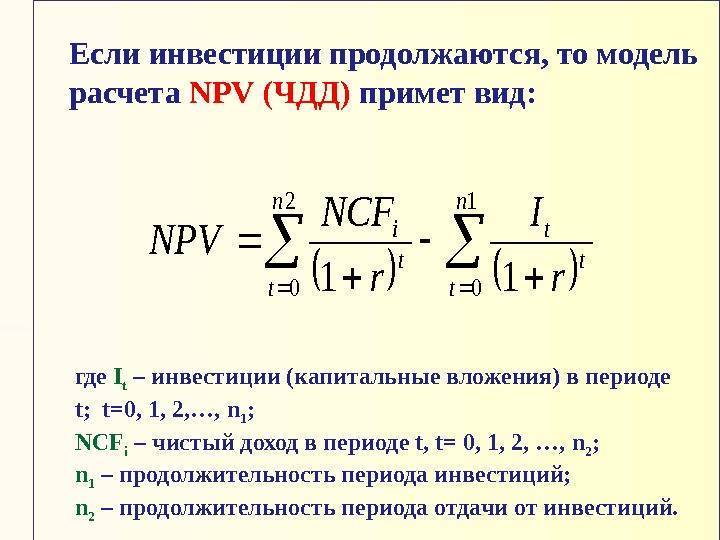

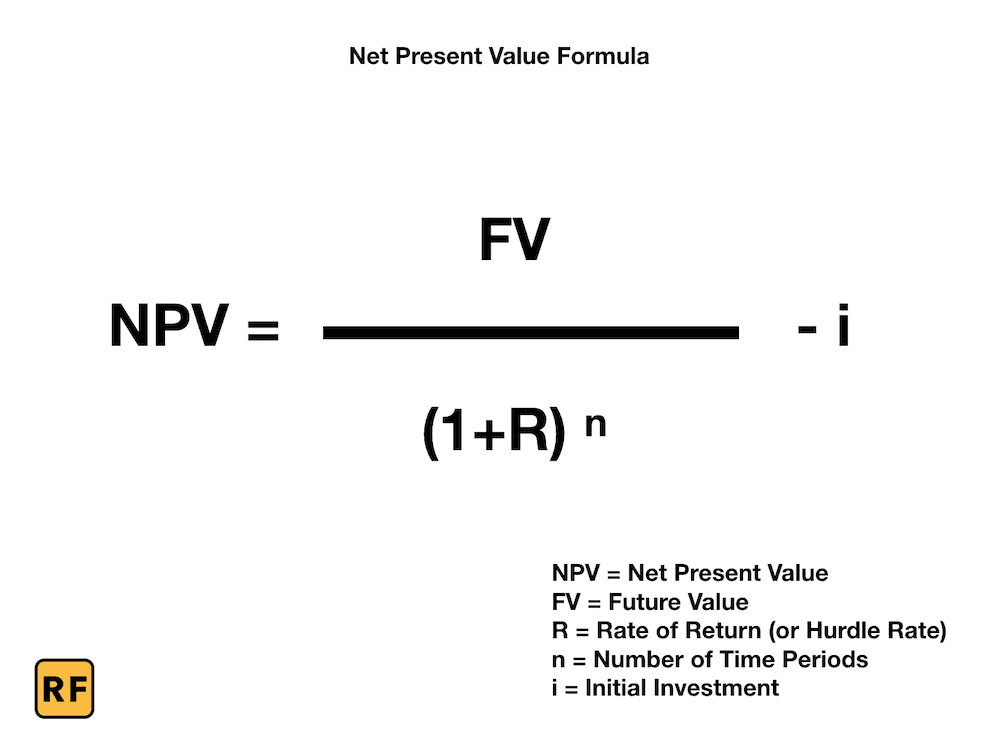

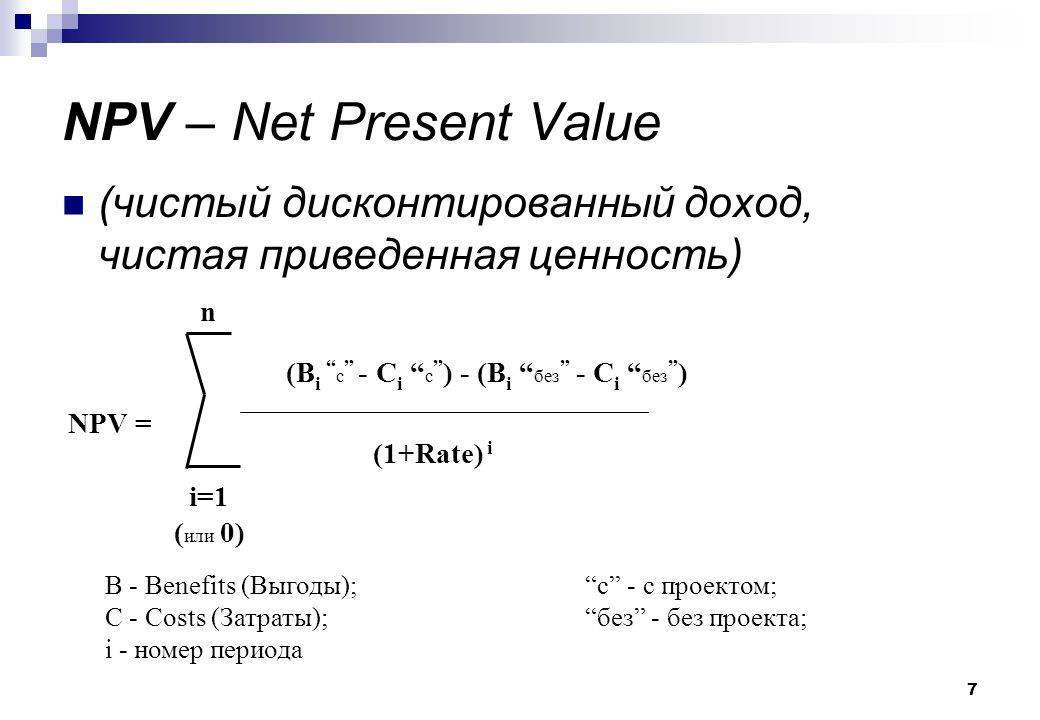

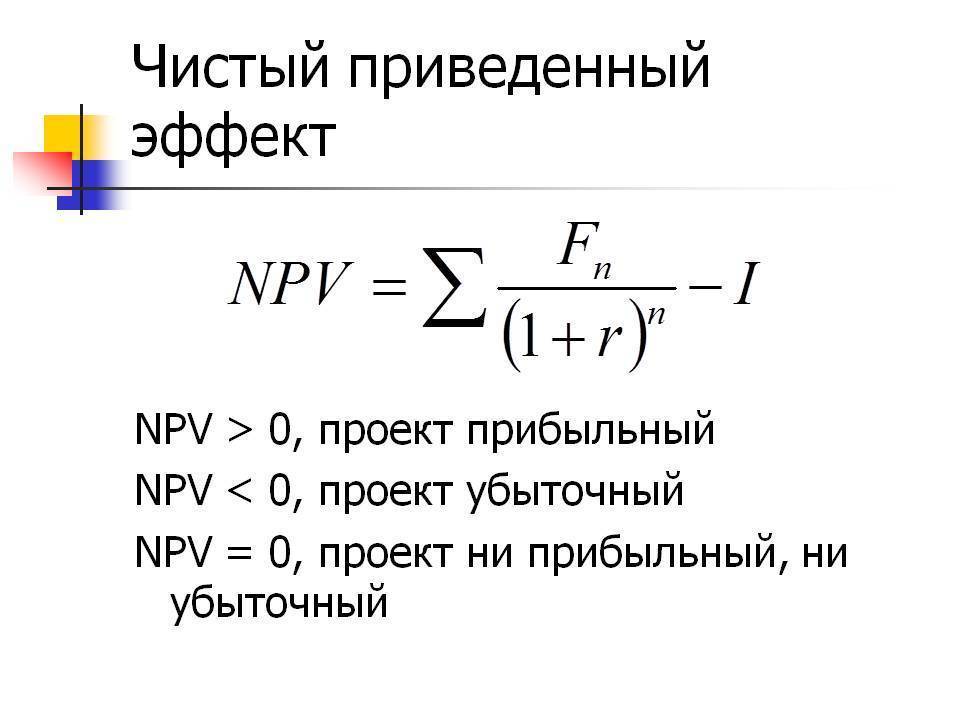

- NPV – метод чистого дисконтированного дохода (ЧДД). Формула его расчёта, похожая на формулу DCF, отличается тем, что в NPV включены ещё и первоначальные инвестиционные затраты.

- IRR – внутренняя норма прибыли.

- NUS – эквивалент ежегодной ренты.

- PI – индекс прибыльности.

- NFV – чистая будущая стоимость.

- NRR – чистая норма доходности.

- DPP – дисконтированный срок окупаемости.

Так, например, введение параметра DCF в формулы расчётов срока окупаемости (DPP) делают результаты вычислений практически более достоверными, поскольку именно изменение стоимости денег во времени позволяет оценить общие перспективы проекта в движении. Благодаря учёту фактора движения в оценке эффективности инвестиционных проектов такие методы ещё принято называть динамическими.

Методы дисконтирования включены как составляющие в доходный подход, и в этом качестве помогают вычислить общую цену бизнеса и его потенциал. Даже при нестабильности финансовых потоков метод дисконтированных денежных потоков оправданно применим, поскольку демонстрирует высокую точность. Для повышения точности расчёт проводят с учётом специфических характеристик и способов поступления денежных средств.

Однако метод дисконтирования денежных потоков (Discounted Cash Flow Method) имеет и недостатки. Среди основных, чаще всего, называют два:

- Изменение экономической, политической, социальной среды влияет на ставку дисконтирования, но спрогнозировать изменения этой ставки на сколько-нибудь продолжительный период всегда довольно сложно.

- Так же сложно спрогнозировать изменение размеров будущих денежных потоков с учетом всех внешних и внутренних обстоятельств.

Тем не менее, метод активно применяется, если есть вероятность того, что прибыльность будущих финансовых потоков начнёт отличаться от прибыльности в настоящий момент, если потоки зависят от сезонности, если строительный проект находится на стадии реализации, и в ряде других случаев. Для того чтобы привести к текущему моменту чистый денежный поток (ЧДП) используют коэффициент дисконтирования.

Как рассчитать NPV в Excel с помощью функции XNPV

Чтобы рассчитать NPV инвестиционного проекта, вы должны учитывать приведенную стоимость всех денежных поступлений и всех денежных выплат, связанных с проектом. Как правило, если результат больше нуля долларов, мы должны принять проект. В противном случае мы должны отказаться от него. Другими словами, реализация проекта с NPV больше нуля долларов добавит стоимости компании.

Выбор ставки дисконтирования обычно связан с уровнем риска для проекта. Если проект эквивалентен среднему риску компании, мы можем использовать средневзвешенную стоимость делового капитала.

Таким образом, если взять таблицу денежных потоков по инвестиционному проекту:

Кроме того, если мы предположим ставку дисконтирования 10% и срок службы машины 15 лет, это будет результат:

Формула чистой приведенной стоимости в Excel:

NPV = – 232 000 долларов США + 38 800 долларов США (1 + 0,10) -1 + 38 800 долларов США (1 + 0,10) -2 + 38 800 долларов США (1 + 0,10) -3 +… + 38 800 долларов США (1 + 0,10) -15

NPV = 63 116 долларов США

Это означает, что, решив выделить сегодня 232 000 долларов на замену машины, компания в конечном итоге должна вырасти на 63 116 долларов.

Краткий обзор

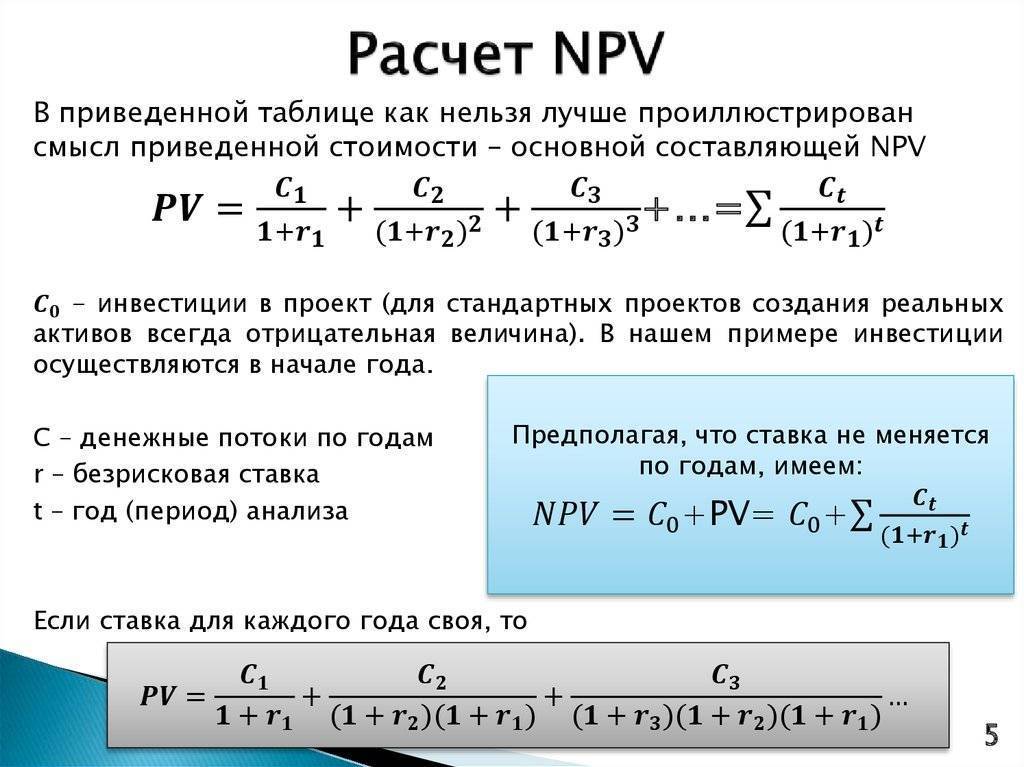

Расчет текущей стоимости суммы, которая будет получена в будущем, называется дисконтированием. Когда рассчитывается будущая стоимость текущей суммы, это называется капитализацией.

Денежные потоки в конце периода

В случае, если денежные потоки всегда собираются в один и тот же день каждого года – конец периода – вы можете просто использовать базовую функцию Excel, NPV. Для этой функции (как показано ниже) требуются два параметра: ставка дисконтирования и диапазон денежных потоков.

Денежные потоки на начало периода

В случае, если денежные потоки всегда собираются в одну и ту же дату каждый год, но более раннюю дату, чем конец периода, просто умножьте NPV на (1 + ставка). Действительно, базовая функция Excel предполагает, что денежные потоки получены в конце периода. Точно так же в таком сценарии первый поток следует рассматривать в момент времени 0, поэтому мы могли бы просто исключить функцию NPV и добавить ее к NPV трех других потоков, которые затем будут учитываться в конце периода движения денежных средств, но с отставание в год (см. пример ниже).

Денежные потоки в разные моменты времени с использованием XNPV

Наконец, если вы пытаетесь рассчитать NPV проекта, который генерирует денежные потоки в разные моменты времени, вы должны использовать функцию XNPV, которая включает три параметра: ставку дисконтирования, серию денежных потоков и диапазон дат, когда денежные потоки поступают вовремя.

Использование Excel может сделать расчет NPV быстрым и (относительно) простым.

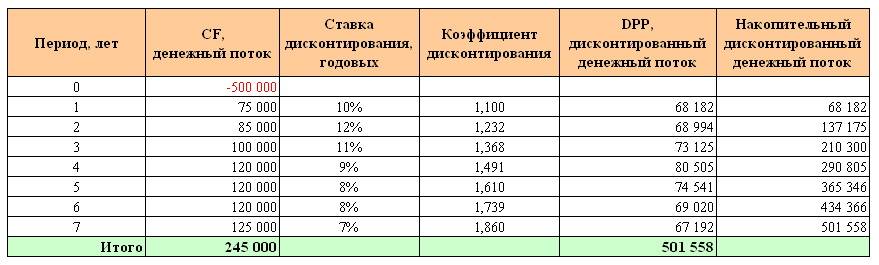

Примеры расчёта дисконтированного срока окупаемости инвестиций

Предположим, что первоначальные инвестиции в проект составляют 500 тыс., а денежные потоки на протяжении 7 лет реализации проекта имеют значения, как приведено в таблице ниже. Дисконтирование будем осуществлять по ставке 10% годовых.

Приведённые данные свидетельствуют о том, что при первоначальных инвестициях в 500 тыс. за 7 лет суммарные денежные потоки по проекту составят 745 тыс., при этом за первые 5 лет денежные потоки, генерируемые проектом, составят 500 тыс., т.е. окупаемость проекта составляет ровно 5 лет. Но это простой расчёт, который не учитывает стоимость денег во времени.

Если же продисконтировать ожидаемые денежные потоки по ставке 10%, то окупаемость проекта составит практически 7 лет, т.к. накопительный дисконтированный денежный поток за 7 лет превысит первоначальную сумму инвестиций.

Как отмечалось выше, ставка дисконтирования может быть не только фиксированной, но и переменной величиной. На размер ставки дисконтирования могут оказывать влияние ряд факторов, в частности, инфляционные ожидания, стоимость привлечения ресурсов, изменение доходности альтернативных инвестиционных инструментов и т.п. Рассмотрим пример расчёта дисконтированного срока окупаемости с разными уровнями ставки дисконтирования.

Коэффициент дисконтирования определяем по стандартной формуле (1 + r)n. Например, в нашем случае для третьего года коэффициент дисконтирования составит:

(1 + 0,1) * (1 + 0,12) * (1 + 0,11) = 1,368

То есть, при расчёте коэффициента дисконтирования для третьего года используются ставки дисконтирования соответственно за первый, второй и третий год.

Разделив денежный поток периода на соответствующий ему коэффициент дисконтирования, получим дисконтированный денежный поток. Как и в первом примере, дисконтированный срок окупаемости инвестиций составит 7 лет.

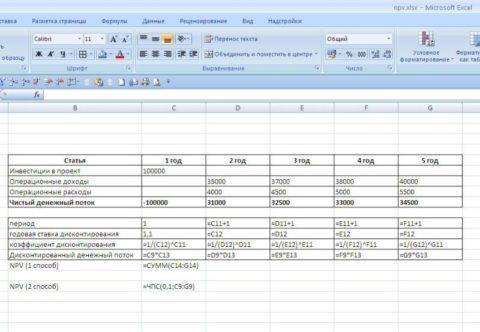

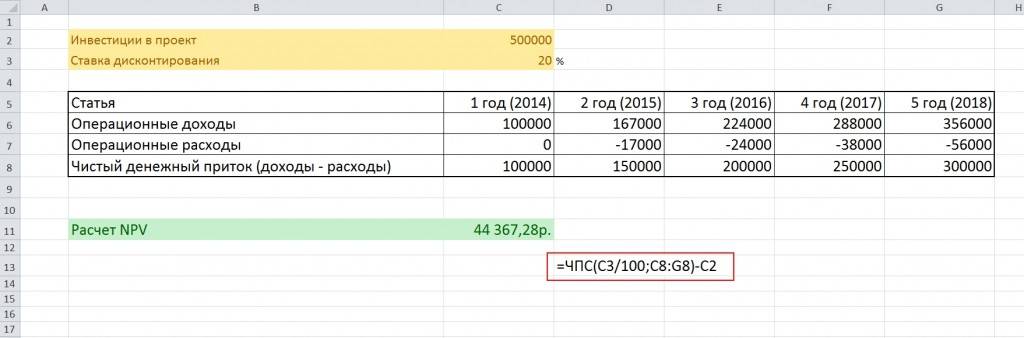

Как рассчитать NPV в «Microsoft Excel»

Можно рассчитать NPV онлайн, но мы хотим проиллюстрировать, как рассчитать NPV в «Microsoft Excel». Для этого заведем уже знакомый нам пример в таблицы.

В «Microsoft Excel» есть формула, которая рассчитывает чистую приведенную стоимость. Для этого вам нужно знать ставку дисконтирования (указывается без знака «проценты») и выделить диапазон чистого денежного потока. Вид формулы такой: = ЧПС (процент; диапазон чистого денежного потока) — инвестиции.

На создание подобной таблицы уходит не больше 3-4 минут, то есть благодаря «Microsoft Excel» вы сможете рассчитать необходимое значение гораздо быстрее.

Достоинства и недостатки метода IRR

Для оценки инвестиционных возможностей главным образом применяются два метода – вычисление NPV и IRR. Метод определения внутренней нормы доходности относителен, поэтому не может претендовать на высокую точность, однако обладает рядом преимуществ:

- помогает достаточно просто оценить рентабельность инвестиционного проекта;

- показывает максимально допустимый размер затрат для вложения в проект;

- позволяет сравнивать различные проекты по рентабельности, даже если они отличаются по масштабу и протяженности во времени.

Недостатки метода IRR:

нельзя посчитать абсолютную доходность инвестиции (то есть сколько конкретно денег – рублей, валюты – она может принести инвестору);

возможно завышение инвестиционного эффекта, если ВНД сильно отличается от уровня реинвестиций компании (то есть положительные денежные потоки «возвращаются» инвестору с процентной ставкой, не совпадающей с ВНД);

при вычислении имеет место пренебрежение последовательностью денежных потоков (для формулы не важно, в какой последовательности наступают затраты и приходит прибыль, тогда как на практике это может иметь решающее значение);

возможны искажения при оценке взаимоисключающих инвестиционных проектов.

Способы расчета ЧПС

При помощи чистого дисконт дохода проекта можно дать оценку инвестиционному КПД. Формула подсчёта чистой текущей стоимости бизнеса выглядит следующим образом:

, где:

N — число временных промежутков, за которые необходимо рассчитать инвестпроект;

t — время, за которое принимается чистый финпоток;

CF — ∑ чистых финпоступлений;

Программа Excel даёт возможность посчитать чистую текущую инвестиционную стоимость несколькими способами. Формула расчёта NPV будет работать только при корректно заданной ставке дисконта и выделенном «коридоре» NPV или ЧДП. Для начала работы в Excel выбирается вкладка «формула», после этого «финансовые» в заключении «ЧПС».В ячейке «аргументы функции» выбирают строку «Ставка» и указывают величину дисконтставки. В строчке «Значение 1» вписывают приведённые финансовые потоки NPV

Важно! В отмеченном диапазоне нужно отключить первую ячейку со стартовыми вложениями. Иначе чистый инвестиционный дисконтдоход проекта будет показывать неточный результат.

С использованием калькулятора

Дисконтная ставка проекта для NPV может быть рассчитана несколькими способами. К примеру, взять её эквивалентной рентабельности по минимальной инвестиционной доходности консервативных вложений средств. Или же принять в виде дисконта для NPV процентную ставку кредита либо индекс процентного преобразования величины цен за конкретный временной отрезок. «Ручной» мониторинг осуществляется поэтапно:

- Считается сумма первоначальных капиталовложений (к ним относятся все денежные средства, которые инвестор планирует вложить на начальной стадии, в том числе непрямые затраты).

- Выбирается временной отрезок (t) для инвестиционного анализирования.

- Определяется финансовый поток проекта за все временные отрезки. Если необходимо найти чистый дисконтированный доход на 6 лет, то и инвестиционных финансовых потоков будет также 6. Между ними может быть разница по объёму, но они могут быть и одинаковыми.

- Устанавливается дисконт ставка.

- Уменьшаются финпотоки за каждый год на дисконтставку (дисконтирование финпоступлений).

- Выполняется суммирование всех полученных инвестиционных дисконтпотоков. Из результата вычитается ∑ стартовых капиталовложений.

Произвести математический расчёт чистой текущей стоимости проекта довольно просто. Достаточно знать все переменные величины для определения чистого дисконтированного дохода. Но именно на этом этапе у большинства инвесторов возникают трудности.