Прекращение ЕНВД с 2021 года

Если вы планируете перейти на вмененку или уже работаете на этом режиме, то стоит знать, что его действие будет прекращено по всей России с 2021 года.

А еще раньше – с 2012 года – был запрещен ЕНВД в Москве. В 2020 году виды деятельности для московских организаций и ИП не могут переводиться на вмененку. Но даже когда этот режим в столице применялся, то разрешалось только одно его направление — наружная реклама с использованием рекламных конструкций.

Сокращен перечень вмененных видов деятельности и в других городах федерального значения — Севастополе и Санкт-Петербурге. Решение о том, что ЕВНД будет прекращен досрочно, с 2020 года, приняли в Пермском крае.

Дело в том, что поступления в бюджет от плательщиков налога на вмененный доход совсем небольшие. В данном случае интересы государства и бизнеса вошли в противоречие. Низкая налоговая нагрузка на ЕНВД оборачивается низкими доходами региональных бюджетов.

Что делать после отмены режима плательщикам ЕНВД? В Москве в 2020 году виды деятельности, которые в принципе были бы доступны для вмененки, можно вести в рамках патентной системы налогообложения. Правда, приобрести патент могут только индивидуальные предприниматели, да и не всегда это выгодно.

Например, для патента на оказание услуг по ремонту компьютеров столичные власти установили очень высокий потенциально возможный доход – 5 млн рублей в год. Это означает, что патент ИП на 12 месяцев стоит 300 000 рублей. Много даже для Москвы.

Но остается еще упрощенная система налогообложения с объектом «Доходы» или «Доходы минус расходы». Чтобы выбрать свой вариант УСН, надо рассчитать долю расходов в получаемых доходах. Если их больше 65%, скорее всего, вам будет выгоден УСН «Доходы минус расходы».

Когда ЕНВД становится более выгодным режимом, нежели ОСН и УСН?

Если рассматривать отличия ЕНВД и других систем налогообложения, можно выделить ряд преимуществ:

- Работая по ЕНВД, предприниматель или юридическое лицо освобождается от большого количества налогов: на прибыль, на имущество, на добавленную стоимость, уплачивая только единый налог на вмененный доход. Осуществляя деятельность по общей системе налогообложения, предприниматель вынужден рассчитывать каждый из этих налогов.

- При расчете ЕНВД не важна сумма фактически полученной прибыли. Он осуществляется с учетом базовой доходности и физических показателей, а также коэффициентов, установленных органами местной власти. Иными словами, применять ЕНВД следует тогда, когда прибыль значительно превышает доход, вмененный государством для того или иного вида деятельности (как правило, устанавливаются небольшие значения).

- Есть возможность уменьшить сумму налога на уплаченные в бюджет страховые взносы за себя и сотрудников, что нельзя отметить для общей и упрощенной систем налогообложения.

Рассмотрим условную ситуацию и рассчитаем, какой из налоговых режимов будет выгоднее.

ООО «Лидер Групп» планирует открыть розничный магазин в г. Архангельске. Основной вид деятельности ООО – продажа непродовольственных товаров. Планируются следующие показатели:

- размер ежемесячного дохода от продажи товаров – 1 500 000 рублей;

- размер помещения – 70 квадратных метров;

- количество сотрудников – 5 человек;

- сумма затрат на приобретение продукции, заработную плату ежемесячно – 900 000 рублей;

- размер ежемесячных страховых взносов, уплачиваемых за сотрудников – 17 000 рублей.

Расчет налога по упрощенной системе налогообложения (доходы)

Сумма налога может быть рассчитана по формуле:

Если работа осуществляется по УСН, сумму налога можно уменьшить на величину страховых взносов за сотрудников, но не более чем на 50%.

Общий размер страховых отчислений за год составил: 17 000 * 12 = 204 000 руб.

Итого в бюджет потребуется уплатить: 1 080 000 – 204 000 = 876 000 руб.

Расчет налога по ЕНВД

Для того чтобы рассчитать суммы налога по ЕНВД, нет необходимости учитывать прибыль.

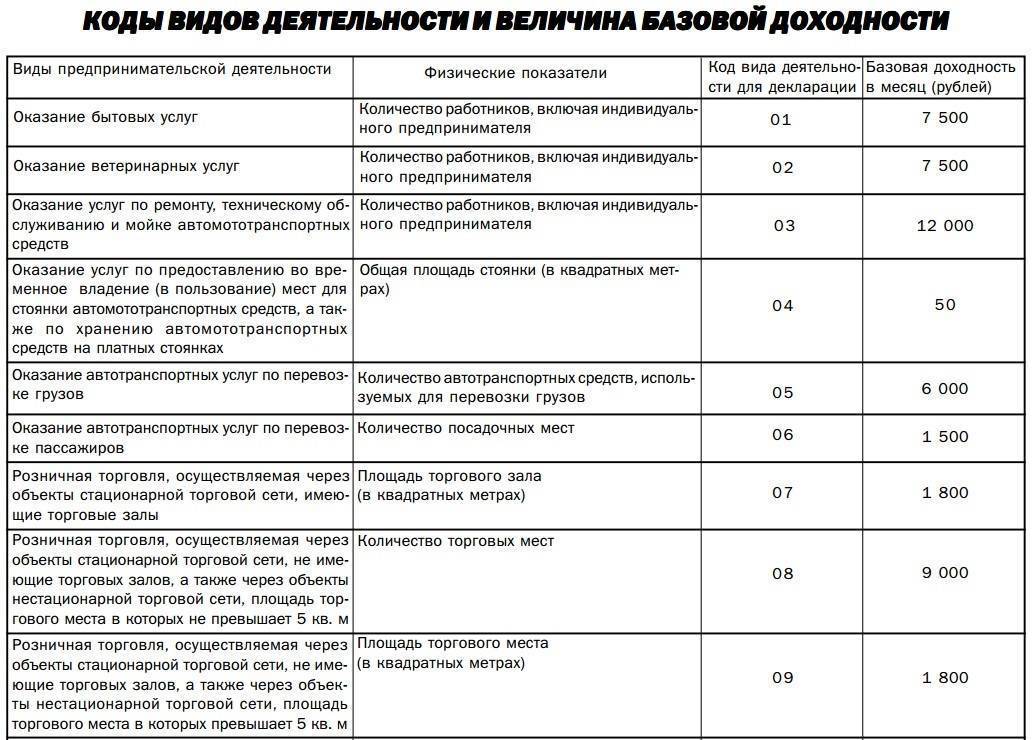

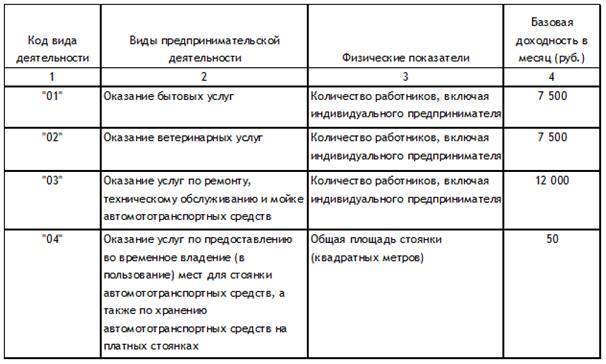

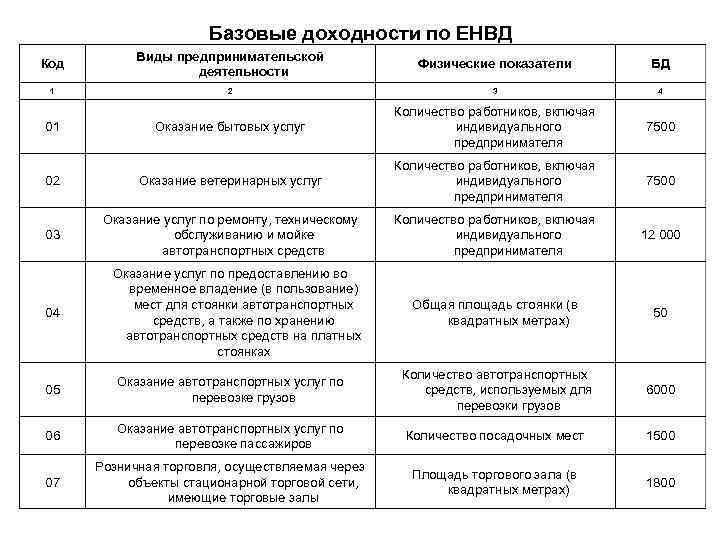

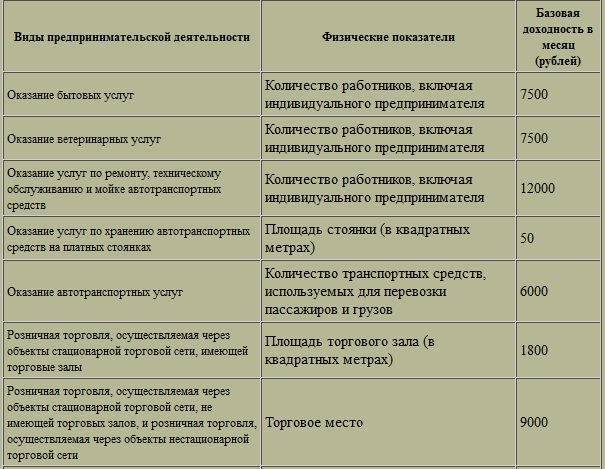

Базовая доходность вида деятельности ООО «Лидер Групп» – 1800.

К1 (коэффициент-дефлятор) в Архангельской области равен 1,915.

К2 в Архангельской области для данного вида деятельности – 1,0.

Физический показатель: площадь торгового зала – 70.

- ВМЕНЕННЫЙ ДОХОД = 1800 * 1,915 * 1,0 * 12 * 70 = 2 895 480 руб.

- ЕНВД = (РАССЧИТАННАЯ НАЛОГОВАЯ БАЗА * СТАВКА НАЛОГА)

- ЕНВД = 2 895 480 * 0,15 = 434 322 руб.

Можно уменьшить сумму налога на величину страховых взносов, уплаченных за работников, но не более чем на 50 %.

Итого к уплате: 434 322 * 0,5 = 217 161 руб.

Расчет налога по общей системе налогообложения

Рассчитаем сумму затрат за год: (900 000 + 17 000) * 12 = 11 004 000 руб.

Годовой доход составит: 1 500 000 * 12 = 18 000 000 руб.

Налогооблагаемая прибыль за год: 18 000 000 – 11 004 000 = 6 996 000 руб.

Налог на прибыль = 6 996 000 * 0,2 = 1 399 200 руб.

НДС = 18 000 000 * 0,18 = 3 240 000 руб.

Помещение арендуется, поэтому налог на имущество ООО «Лидер групп» оплачиваться не будет.

Общая сумма налога к перечислению в бюджет: 1 399 200 + 3 240 000 = 4 639 200 руб. (и это при чистой прибыли 6 996 000).

Так, выгоднее всего осуществлять деятельность именно по ЕНВД – придется заплатить всего 217 161 руб. Конечно, такой показатель не сравнится с рассчитанным нами значением по ОСН – 4 639 200 руб.

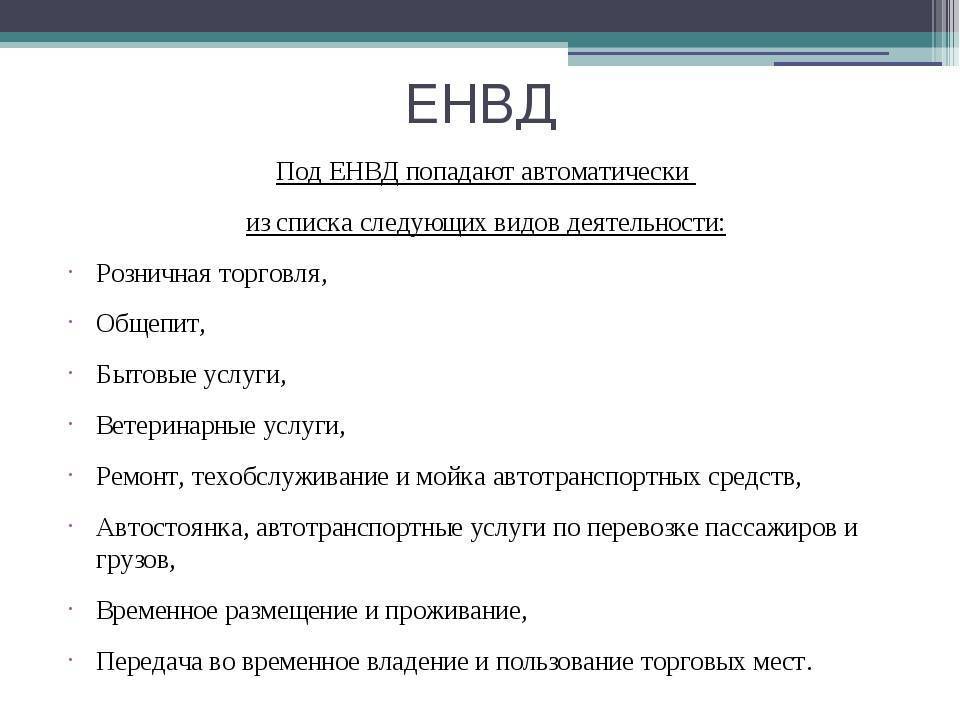

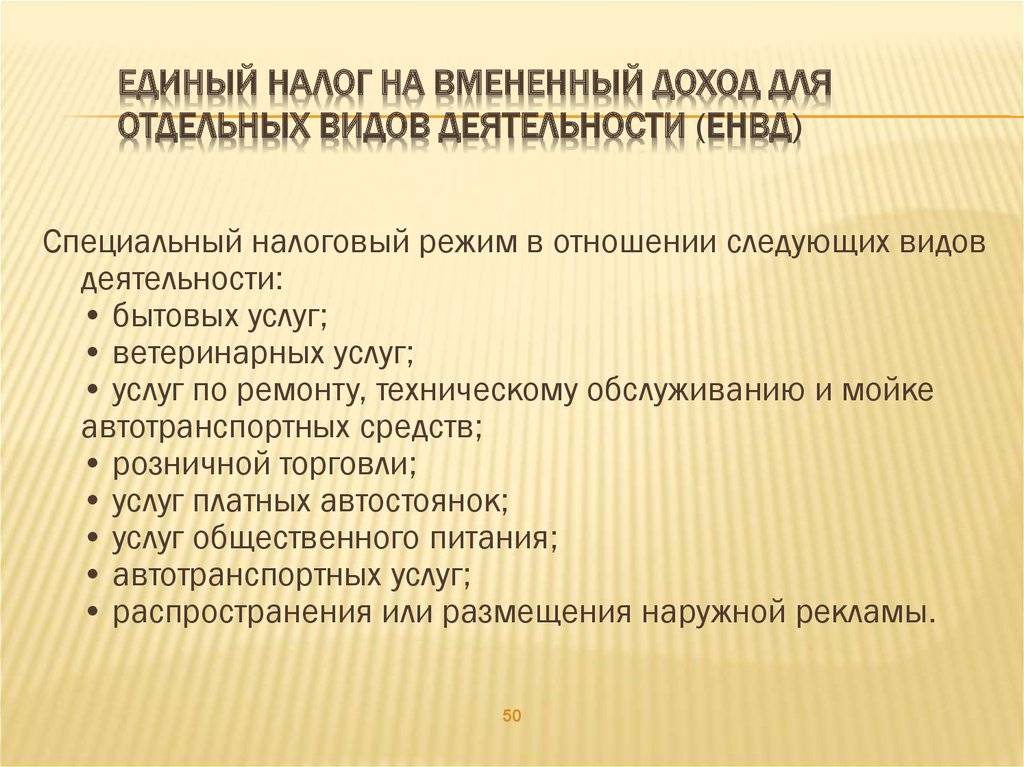

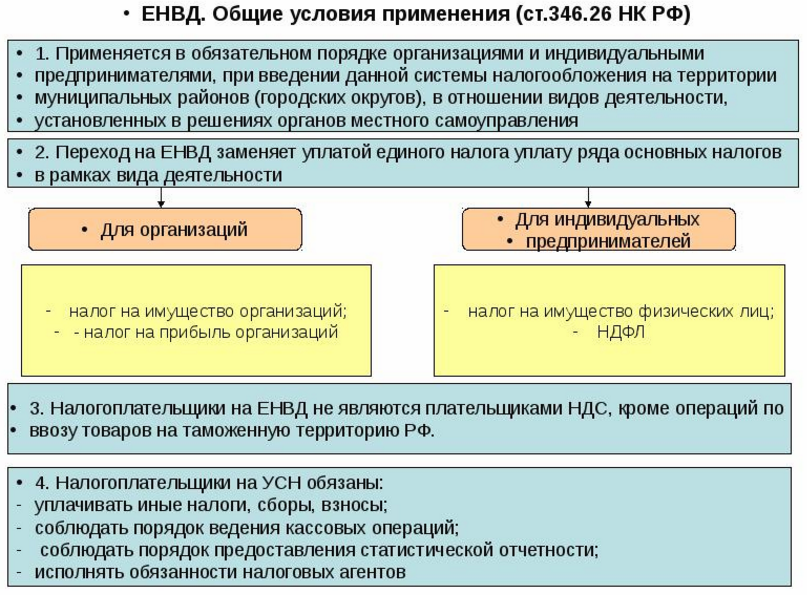

Кто может использовать ЕНВД в 2018 году?

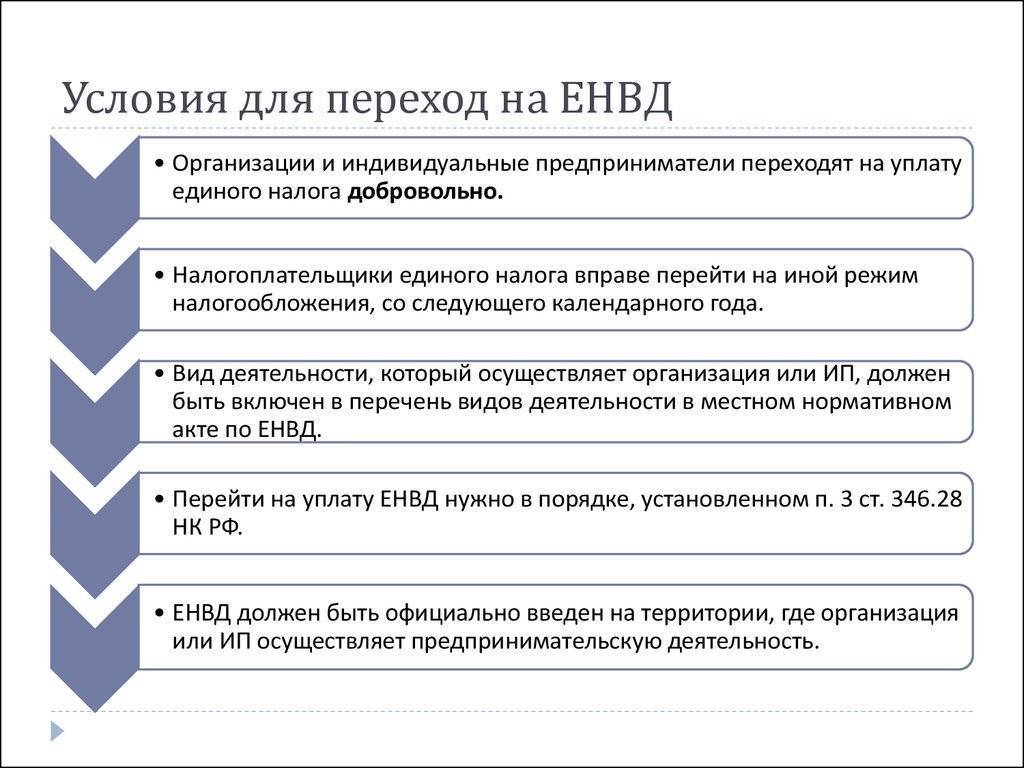

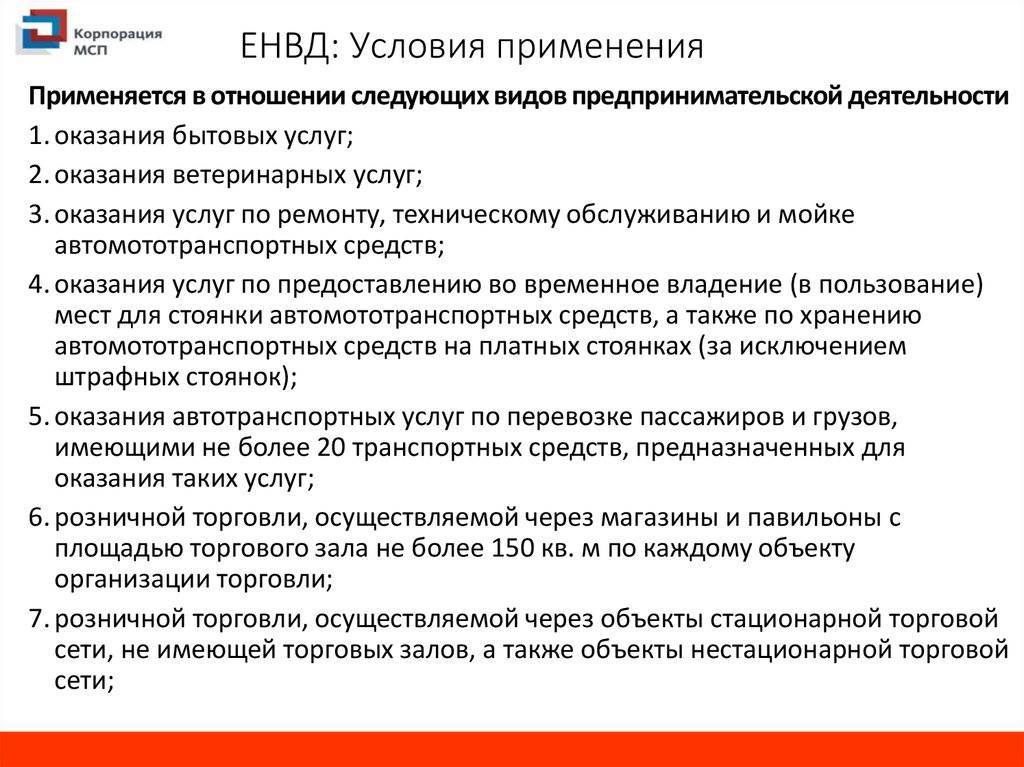

ЕНВД («вмененка») – это специальный режим, который может уменьшить нагрузку на предпринимателя. Вводится этот налог муниципалитетами, а распространяется только на определенные виды деятельности. Режим является абсолютно добровольным, а по истечении отчетного периода плательщик вправе перейти на другой режим. ЕНВД заменяет собой НДС, НДФЛ и некоторые другие налоги, а использовать его могут как частные предприниматели, так и ООО.

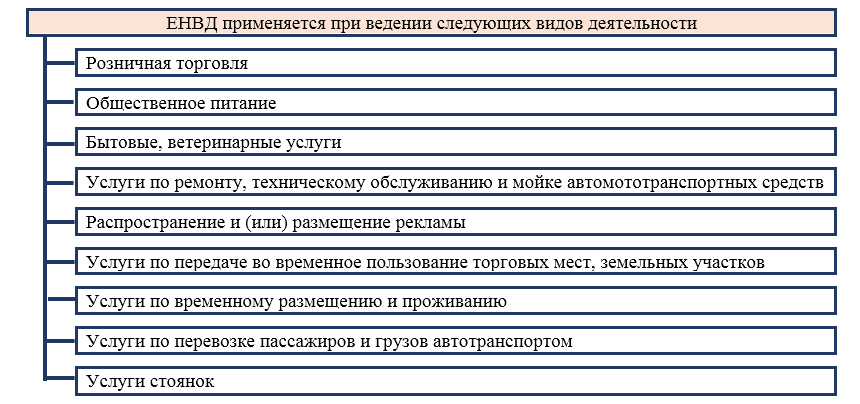

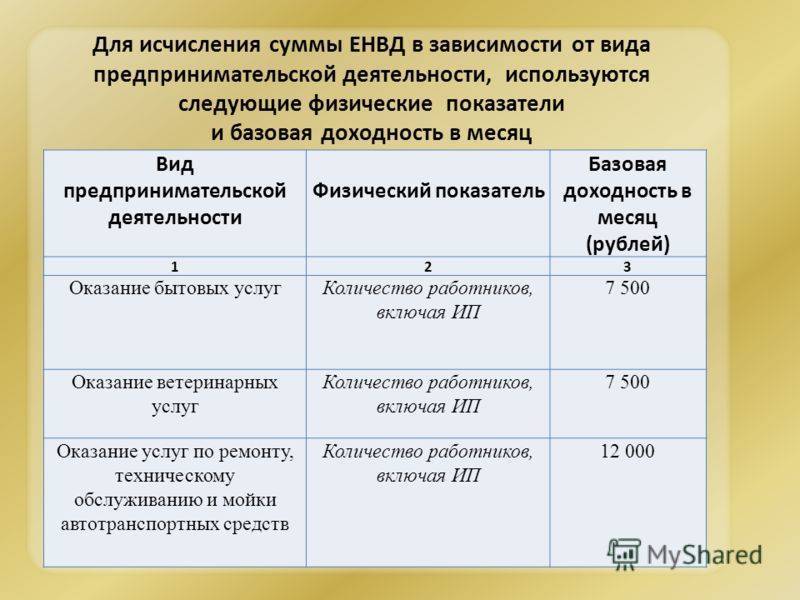

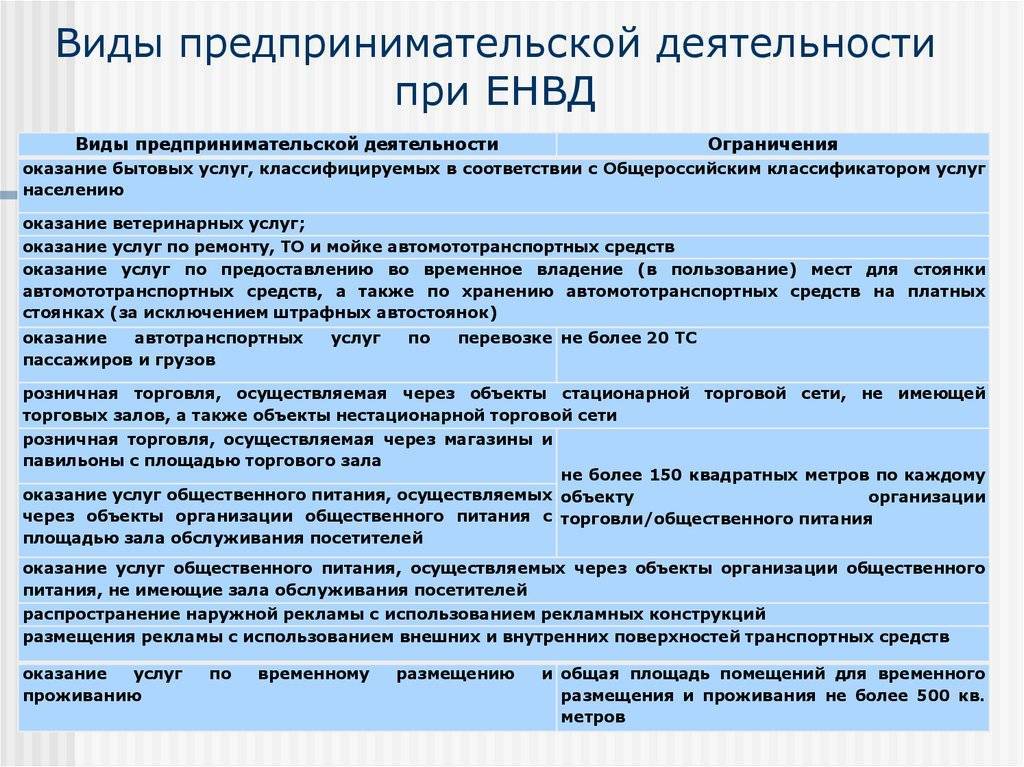

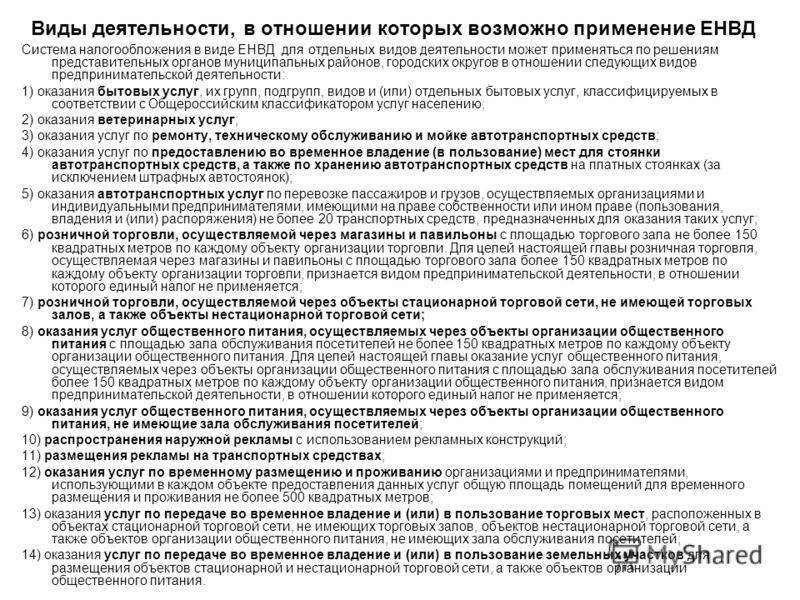

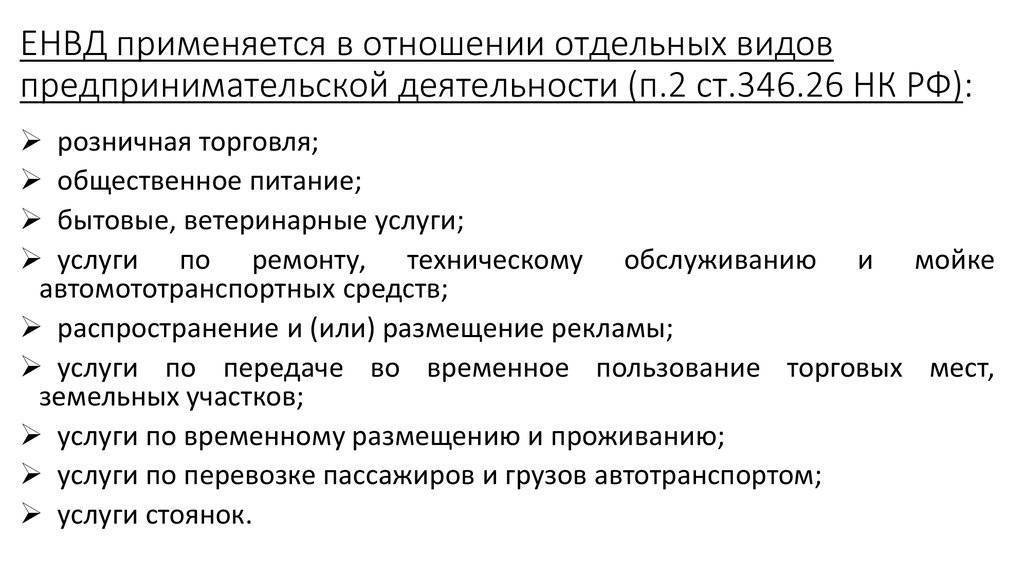

«Вмененка» – фиксированный налог, размер которого равен 15%, а для расчета базы используется специальная сложная формула. На размер обязательного платежа влияют тип деятельности, период работы, площадь торгового участка, количество рабочих, уровень инфляции (влияет на коэффициент-дефлятор) и так далее. Использовать «вмененку» могут следующие виды деятельности:

- Оказание некоторых бытовых услуг.

- Ветеринария.

- Обслуживание автомобилей (ремонт, техническое обслуживание и мойка).

- Предоставление услуг, связанных с парковкой.

- Перевозка пассажиров и грузов в случае, если перевозчик является владельцем не более 20 авто.

- Розничная торговля, когда площадь каждого торгового павильона составляет менее 150 кв. м.

- Розничная торговля через торговые сети.

- Общественное питание, где площадь каждой столовой составляет менее 150 кв. м.

- Общественное питание без столовой.

- Установка наружной рекламы.

- Различные услуги, которые связаны с временным проживанием и хранением товаров на складах (площадь каждого такого участка должна составлять менее 500 кв. м).

- Различные услуги, связанные с предоставлением торговых участков.

- Услуги, связанные с предоставлением земли под торговые участки и склады.

Подводные камни ЕНВД

Многие индивидуальные предприниматели считают, что при выборе в качестве режима налогообложения вмененки, проблем с налоговой возникнуть не должно. Но это не так. ЕНВД для многих видов деятельности имеет ряд особенностей:

Бытовые услуги не могут оказываться юридическим лицам, так как в этом случае они не могут попадать под вмененку

Виды услуг, которые могут облагаться налогом по вмененке, отражены в соответствующем классификаторе ОКУН.

При определении площади автомобильной стоянки для целей налогообложения принимается вся территория, в том числе проезды и будки охранников.

При расчете налогооблагаемой базы в случае автотранспортных перевозок принимаются во внимание только те транспортные средства, которые в этот период используются в деятельности. Однако при переходе на ЕНВД максимальное количество автомобилей составляет 20

При этом рассматриваются абсолютно все транспортные средства. Даже те, которые находятся в лизинге или аренде.

В розничной торговле нюансов также немало. Не облагается вмененкой реализация продукции собственного производства, а также подакцизных товаров. Получается, что при торговле разными типами товаров придется вести раздельный учет, а ЕНВД платить со всей площади. Проблемы с налоговой могут также возникнуть, если магазин открывается в помещении, которое не предназначено изначально для этих целей.

Если осуществляется деятельность по общественному питанию в учреждениях медицины, образовании, она не попадает под ЕНВД. Кроме того, общепитом не признается простая продажа товаров без их изменения.

При деятельности по рекламе разработка, изготовление, а также сдача в аренду рекламных площадей под ЕНВД не попадает. По вмененке могут облагаться налогом только распространение и размещение рекламных материалов.

При сдаче в аренду торговых площадей ЕНВД можно платить только со стационарных мест для торговли, которые находятся в торговых центрах, на рынках, ярмарках и т.д.

Как уменьшить сумму налога на ЕНВД за счет выплаченных страховых взносов

Индивидуальные предприниматели, не имеющие работников, могут уменьшить рассчитанный налог на всю сумму уплаченных за себя страховых взносов ИП 2020.

✐Пример ▼

ИП без работников оказывает автотранспортные услуги по перевозке пассажиров на принадлежащем ему микроавтобусе, в котором 20 посадочных мест. Сумма страховых взносов за себя, уплаченная в первом квартале 2020 года, равна 10 000 рублей. Данные для расчета вмененного налога следующие:

- Базовая доходность – 1500 рублей на единицу физического показателя, т.е. одного посадочного места;

- Физический показатель – 20;

- К1 в 2020 году – 2,005;

- Региональный коэффициент К2 – 0,8.

Считаем сумму налога за месяц по рассмотренной выше формуле:

БД * ФП * К1 * К2 * 15% = 1500 * 20 * 2,005 * 0,8 * 15% = 7 218 рублей

Сумма вмененного налога за квартал составит 7 218 * 3 месяца = 21 654 рубля. Уменьшить налог можно на всю сумму выплаченных предпринимателем за себя страховых взносов, т.е. на 10 000 рублей. Итого, ЕНВД к уплате равен 21 654 – 10 000 = 11 654 рубля.

Если у ИП есть хотя бы один работник, то уменьшить налог на сумму взносов за себя и за работников, можно не более, чем на 50 %. Для ООО действует то же правило – за счет уплаченных страховых взносов за работников уменьшить рассчитанный вмененный налог можно не более, чем наполовину.

✐Пример ▼

Организация занимается в г. Омске розничной торговлей продуктами питания в магазине с площадью торгового зала в 30 кв. м. Сумма страховых взносов за работников, уплаченная в первом квартале 2020 года, равна 36 400 рублей. Данные для расчета вмененного налога следующие:

- Базовая доходность – 1800 рублей на единицу физического показателя, т.е. кв. м;

- Физический показатель – 30;

- К1 в 2020 году – 2,005;

- Региональный коэффициент К2 – 0,7.

Считаем налог за месяц по формуле:

БД * ФП * К1 * К2 * 15% = 1800 * 30 * 2,005 * 0,7 * 15% = 11 368,35 рублей

Сумма вмененного налога за квартал составит 11 368,35 * 3 месяца = 34 105 рублей. Хотя взносов за работников уплачено на 36 400 рублей, уменьшить рассчитанный налог можно не более, чем на 50%. Итого, ЕНВД к уплате равен 34 105/2 = 17 053 рубля.

Как считают налог на ЕВНД

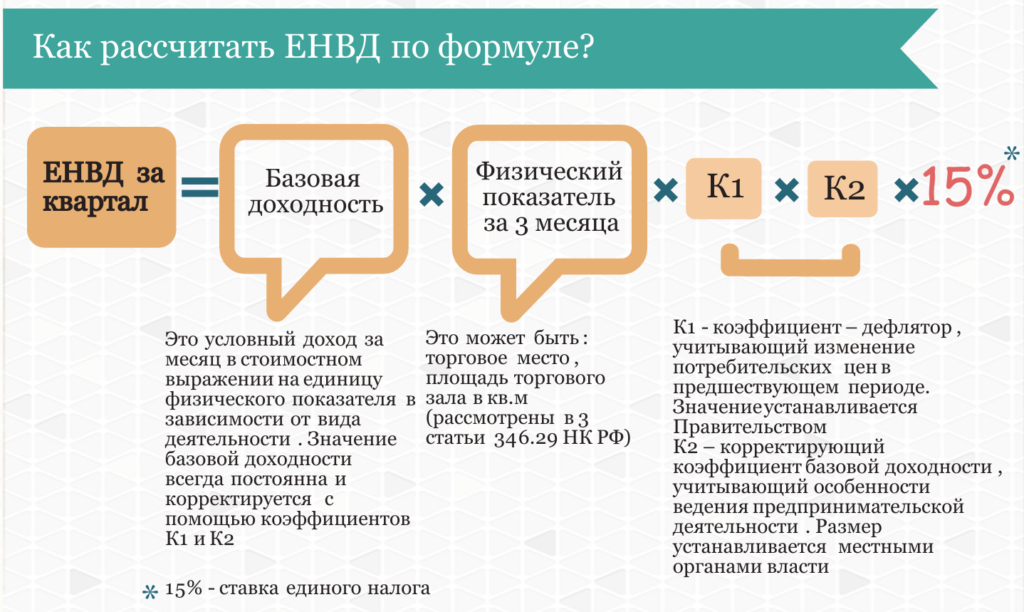

Расчет вменённого дохода производится по особой формуле БД * ФП * К1 * К2, показатели в которой означают:

- БД – базовая месячная доходность на единицу физического показателя в рублях;

- ФП – физический показатель, которым может быть площадь торгового зала или заведения общепита; количество работников, оказывающих услуги; количество единиц грузового транспорта или посадочных мест в пассажирском автобусе и др.;

- К1 – коэффициент-дефлятор, который ежегодно устанавливает приказ Минэкономразвития (в 2020 г. К1 равен 2,005);

- К2 – региональный корректирующий коэффициент, который снижает предполагаемый доход.

Далее этот рассчитанный вменённый доход умножается на налоговую ставку в 15%, в результате мы получаем сумму налога к уплате в месяц.

Несмотря на такую громоздкость формулы налога на ЕНВД, рассчитать его довольно легко. Все показатели, кроме К2, известны заранее и одинаковы для всех налогоплательщиков в России. Региональный К2 (составляет от 0,005 до 1) может существенно снизить налог к уплате, поэтому местные власти используют его для развития отдельных видов деятельности.

Сделаем такой простой расчёт на примере грузоперевозок для двух единиц транспорта, причём, К2 возьмем максимально высокий, т.е. равным 1. Цифры для БД и ФП указаны в статье 346.29 НК РФ.

Считаем вменённый доход по формуле выше: 6 000 * 2 * 2,005 * 1 = 24 060 рублей. То есть предполагается, что именно такую выручку принесут перевозчику грузоперевозки двумя единицами транспорта. Налог же с этой суммы составит 3 609 рублей в месяц или 10 827 рублей в квартал.

В реальности, конечно же, эти две единицы транспорта при полной загрузке могут принести за месяц доход не менее, чем на 500 000 рублей. Если перевозчик работает на УСН Доходы, где налог считают от реальной выручки, то в бюджет при таком доходе придётся уплатить 30 000 рублей в месяц, что почти в 10 раз больше!

Примечание: дополнительно рассчитанный налог на ЕНВД и УСН Доходы можно ещё уменьшить на взносы, уплаченные ИП за себя или за работников.

Рекомендуем для расчета ЕНВД пользоваться нашим бесплатным калькулятором.

Из этого примера видно, что для государства система ЕНВД невыгодна, потому что сильно снижает налоговую нагрузку на бизнес. Именно поэтому этот режим уже не раз пытались отменить, но окончательная дата всё время переносилась.

С 2021 года вменёнка в России не применяется, но региональные власти были вправе запретить её действие на своей территории и ранее (например, в Москве этот режим не действует с 2014 года). После отмены ЕНВД индивидуальные предприниматели могут работать на схожем по налоговой нагрузке режиме ПСН. К сожалению, патенты доступны только для ИП, хотя не раз предлагалось дать такую возможность и юридическим лицам.

Но пока вменённый режим ещё действует, бизнесменам стоит воспользоваться предлагаемыми налоговыми льготами. Узнаем дальше, какие именно виды деятельности подпадают под ЕНВД в 2020 году для организаций и предпринимателей.

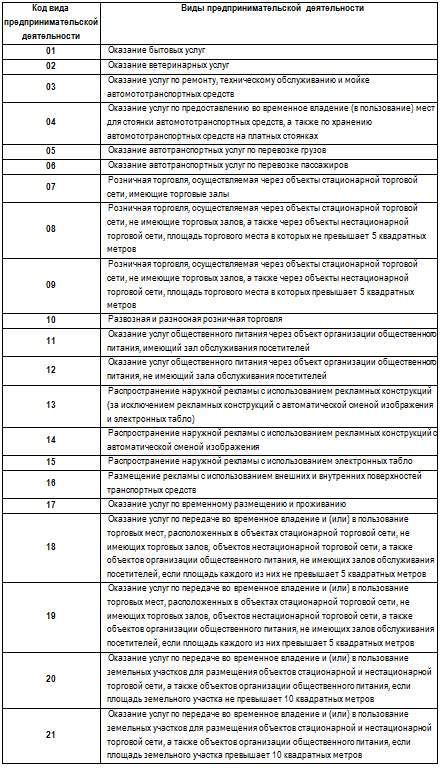

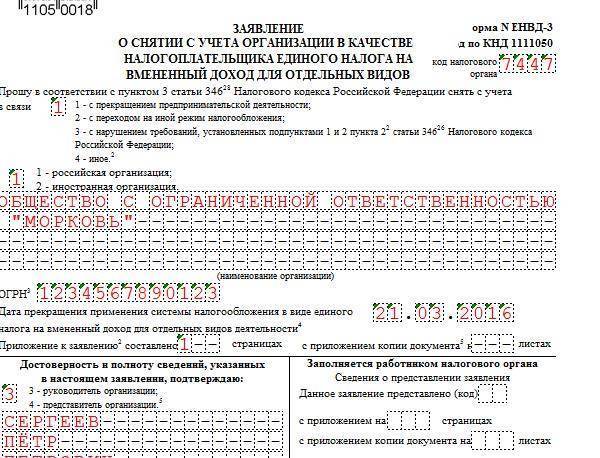

Где указывают коды видов деятельности для ЕНВД

Мы уже отмечали, что вид деятельности в соответствии с кодами из таблицы выше указывают в заявлении при переходе на ЕНВД. Причём, разработаны разные формы заявлений для ИП и юридических лиц:

- ЕНВД-1 для постановки на учёт организации;

- ЕНВД-2 для постановки на учёт индивидуального предпринимателя.

Бланки и образцы заполненных заявлений о переходе на спецрежим опубликованы в статье «Как заполнить заявление на ЕНВД ».

Кроме того, эти коды указывают в квартальной декларации по вменённому налогу (в разделе 2). А вот на титульной странице декларации надо вписать код экономической деятельности, который соответствует классификатору ОКВЭД.

Например, если ИП на ЕНВД занимается ремонтом бытовой техники, то на титульной странице декларации он вписывает код 95.21, а в разделе 2 – код 01, т.е. «оказание бытовых услуг».

Отличие кодов ОКВЭД от кодов для заявления ЕНВД

Чем различаются коды видов деятельности для заявления о переходе на ЕНВД и коды экономической деятельности по ОКВЭД?

В первую очередь, обратите внимание, что в заявлении на ЕНВД указывается только две цифры кода, в то время как коды ОКВЭД при регистрации бизнеса по видам деятельности имеют четыре и более знаков.

Во-вторых, классификатор видов экономической деятельности имеет сложную разветвленную структуру из сотен разных кодов, имеющих от двух до шести знаков. А кодов видов деятельности, которые указывают в заявлении ЕНВД, всего 22.

В-третьих, коды утверждены разными нормативно-правовыми актами:

- приказом ФНС России от 11.12.2012 № ММВ-7-6/941@ для заявления о переходе на вменёнку;

- приказом Росстандарта от 31.01.2014 N 14-ст для классификатора ОКВЭД.

Код вида предпринимательской деятельности ЕНВД надо брать из этой таблицы (утв. приказом ФНС России № ММВ-7-6/941@).

Коды ЕНВД расшифровка

Коды по видам деятельности | Вид деятельности |

01 | Оказание бытовых услуг |

02 | Оказание ветеринарных услуг |

03 | Оказание услуг по ремонту, техническому обслуживанию и мойке автомототранспортных средств |

04 | Оказание услуг по предоставлению во временное владение (в пользование) мест для стоянки автомототранспортных средств, а также по хранению автомототранспортных средств на платных стоянках |

05 | Оказание автотранспортных услуг по перевозке грузов |

06 | Оказание автотранспортных услуг по перевозке пассажиров |

07 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы |

08 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых не превышает 5 квадратных метров |

09 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых превышает 5 квадратных метров |

10 | Развозная и разносная розничная торговля |

11 | Оказание услуг общественного питания через объект организации общественного питания, имеющий зал обслуживания посетителей |

12 | Оказание услуг общественного питания через объект организации общественного питания, не имеющий зала обслуживания посетителей |

13 | Распространение наружной рекламы с использованием рекламных конструкций (за исключением рекламных конструкций с автоматической сменой изображения и электронных табло) |

14 | Распространение наружной рекламы с использованием рекламных конструкций с автоматической сменой изображения |

15 | Распространение наружной рекламы с использованием электронных табло |

16 | Размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств |

17 | Оказание услуг по временному размещению и проживанию |

18 | Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них не превышает 5 квадратных метров |

19 | Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них превышает 5 квадратных метров |

20 | Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка не превышает 10 квадратных метров |

21 | Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка превышает 10 квадратных метров |

22 | Реализация товаров с использованием торговых автоматов |

Как видно, далеко не каждый вид деятельности можно вести на ЕВНД. В список разрешённых направлений бизнеса не попали производство, оптовая торговля, услуги коммерческим субъектам и др. Но и эти виды деятельности по вменёнке имеют некоторые ограничения, например, торговая площадь не должна превышать 150 кв. м по каждому объекту торговли, а количество единиц автотранспорта – 20 машин.

Особенности применения спецрежима

Даже для разрешённых операций существуют ограничения и дополнительные критерии:

Предприниматели, деятельность которых в 2019 г. связана с автоперевозками, имеют право использовать в рамках обложения ЕНВД до 20 единиц техники:

- автобусы;

- легковые автомобили;

- грузовые машины.

Для целей вменённой системы автотранспортным средством не является прицепной состав и мотоциклы. При пассажирских перевозках количество посадочных мест не включает водительское и кондукторское сидение.

Законодательство по вменённому налогу для ИП в 2019 году с видом деятельности торговля запрещает реализовывать следующие категории товаров:

- бензин, газ, ДТ, моторные масла;

- еда и напитки в заведениях общепита;

- залоговые вещи в ломбарде;

- легковые и грузовые авто, мотоциклы, автобусы, прицепы, спецтранспорт;

- изделия через почту, интернет, электронную прессу, телефон;

- продукция собственного изготовления;

- техника для торговли (в том числе весы и ККТ);

- офисное оборудование;

- материалы для дантистов;

- любые товары, предназначенные для ведения хозяйственной деятельности, а не для личных нужд.

При оказании услуг по размещению посетителей (гостиницы, квартиры, хостелы, дома, комнаты), в расчёт лимита площади 500 кв. м входят только целевые помещения. Квадратура туалетов, душевых, коридоров, лестниц, столовых и прочих нежилых территорий не учитывается.

Таблица из налогового приказа:

| Код | Вид деятельности |

| 01 | Бытовые услуги |

| 02 | Ветеринарные услуги |

| 03 | Услуги по ремонту, ТО, мойке транспорта |

| 04 | Сдача в аренду мест для стоянки транспорта и обеспечение безопасности |

| 05 | Перемещение грузов автотранспортом |

| 06 | Перемещение людей автотранспортом |

| 07 | Продажа товаров поштучно в торговых помещениях |

| 08 | Розничная реализация через стационарные и передвижные точки, в которых отсутствует зал для покупателей, с площадью до 5 кв. м. |

| 09 | Розничная реализация через стационарные и передвижные точки, в которых отсутствует зал для покупателей, с площадью свыше 5 кв. м. |

| 10 | Развозная и разносная торговля поштучно |

| 11 | Услуги общепита с отделом для посетителей |

| 12 | Услуги общепита без помещения для посетителей |

| 13 | Наружная реклама на конструкциях без автоматики и экрана |

| 14 | Наружная реклама с автоматическим изменением картинки |

| 15 | Наружная реклама с электронным щитом |

| 16 | Реклама снаружи и внутри транспорта |

| 17 | Услуги временного поселения и аренды жилья |

| 18 | Услуги по сдаче в аренду торговых стационарных и передвижных точек без отдела для покупателей, заведений общепита без помещения для посетителей, с квадратурой до 5 кв. м. |

| 19 | Услуги по сдаче в аренду торговых стационарных и передвижных точек без отдела для покупателей, заведений общепита без помещения для посетителей, с квадратурой свыше 5 кв. м. |

| 20 | Услуги по сдаче внаём земельных участков площадью до 10 кв. м. под общепит и торговлю в постоянных и передвижных точках |

| 21 | Услуги по сдаче внаём земельных участков площадью свыше 10 кв. м. под общепит и торговлю в постоянных и передвижных точках |

| 22 | Вендинговая продажа товаров |

В чём суть ЕНВД

В обыденной жизни слово «вменённый» мало кто употребляет, но чтобы понять суть ЕНВД, надо выяснить значение этого слова. Для налогообложения «вменённый доход» означает такой доход, который государство вменяет, предполагает или считает возможным для получения налогоплательщиком в каждом конкретном случае.

При этом вменённый доход измеряется не в реальной сумме выручки за товары и услуги в рублях, а в зависимости от того, какие и сколько показателей принимаются в расчёте налога. Например, грузоперевозчик на одной машине заработает определённую сумму, а если машин у него будет две или три, то и доход будет больше, соответственно, ровно в два или три раза.

По той же логике магазин площадью 40 квадратов будет в два раза прибыльнее, чем магазин площадью 20 квадратов. Далее – если в салоне красоты работает три парикмахера, то, наняв ещё троих мастеров, работодатель удвоит выручку ровно в два раза. Конечно, на самом деле это не так, реальный доход будет значительно выше (но иногда и ниже), чем расчётный.

Уход с вмененки

Иногда складываются ситуации, когда в процессе ведения деятельности становится ясно, что применение другого режима налогообложения будет гораздо выгоднее. В таких случаях может быть принято решение об уходе с вмененки. Но следует знать, что если перейти на нее можно в любой момент, то добровольно уйти – только с 1 января. Для этого нужно подать соответствующее заявление в налоговую о снятии с учета как плательщика ЕНВД.

Очень важно не забыть указать все виды деятельности, какие подпадают под ЕНВД на вашем предприятии и по которым планируется уход. Если один из них будет по какой-то причине забыт, то вы будете обязаны продолжать по нему отчитываться и платить налоги

Если уход с вмененки не добровольный, а происходит в силу того, что налогоплательщик перестал соответствовать критериям, по которым он мог относиться к вмененщикам, то он обязан перейти на общую систему налогообложения.

Важно! Если причиной ухода стало превышение численности, то придется пересчитать налоги за тот квартал, когда это случилось. В остальных случаях переход происходит с первого числа следующего квартала

Что такое ЕНВД и кто может им воспользоваться?

Единый налог на вмененный доход используется по определенным видам деятельности. При этом для налогообложения не имеет значения реально получаемый доход, налог рассчитывается на основании вмененной его суммы.

С 2013 года применение вмененки стало добровольным. До этого момента оно было обязательно. Теперь индивидуальный предприниматель имеет право самостоятельно выбрать удобный и наиболее эффективный режим.

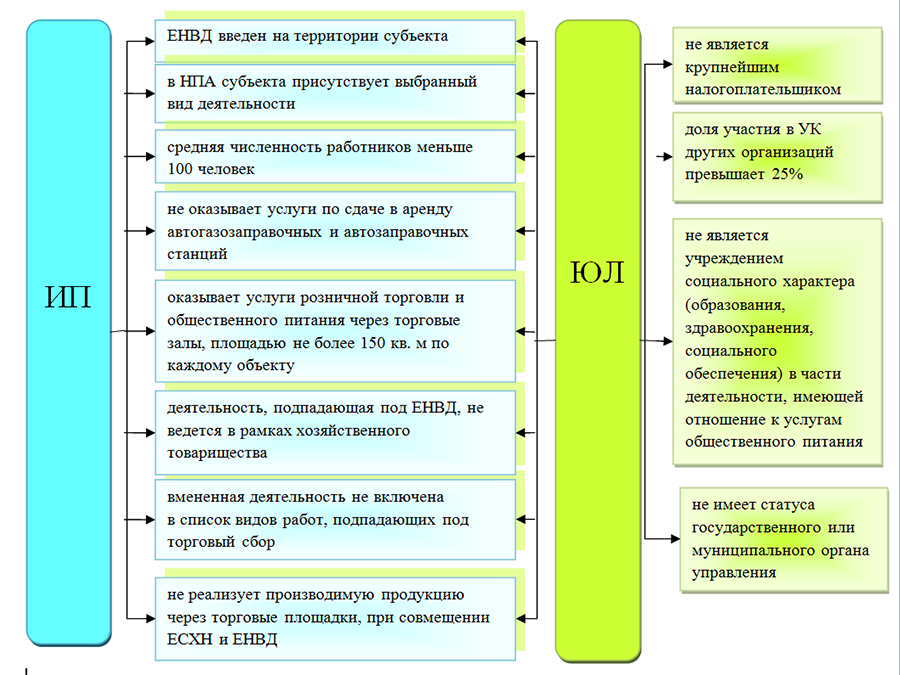

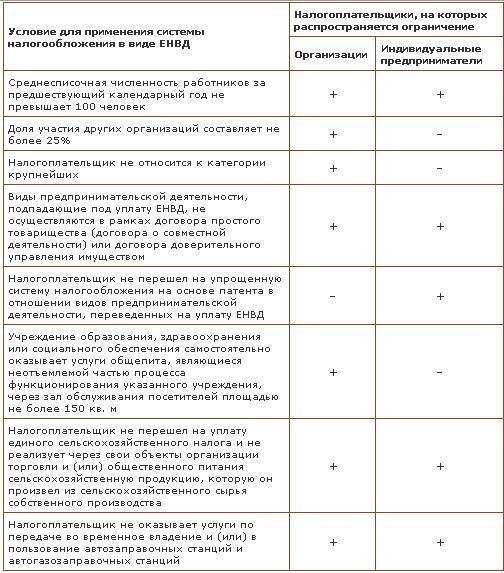

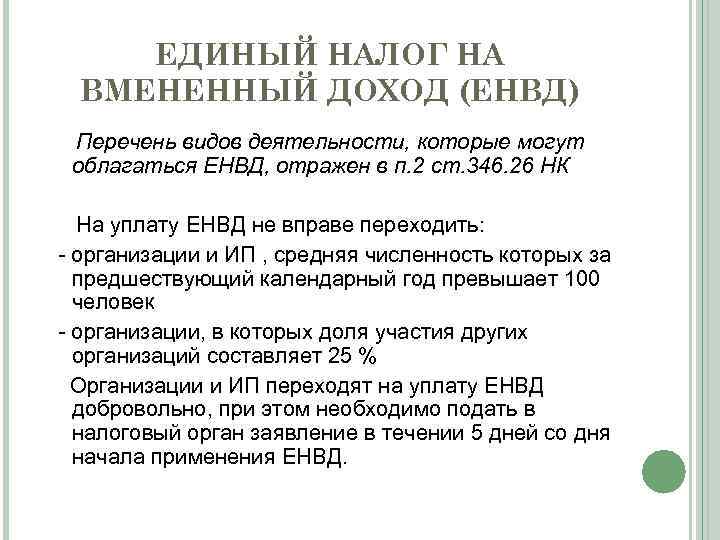

Тем не менее, использовать ЕНВД могут не все предприниматели. Чтобы иметь такое право, необходимо одновременное соблюдение целого ряда условий. Не могут применять вмененку:

- крупнейшие налогоплательщики;

- если средняя численность работников у ИП в предыдущем году была >100;

- при сдаче в аренду заправок;

- деятельность ведется по договору доверительного управления.

Для того чтобы встать ИП на ЕНВД необходимо заполнить заявление по форме ЕНВД-2.

Кто может быть плательщиком ЕНВД в 2020 году

Право на вмененку имеют организации и ИП, которые предполагают вести один из разрешенных для этого режима видов деятельности. Так же, как и для упрощенной системы, возможность работы на вмененке ограничена рядом условий:

- среднесписочная численность работников налогоплательщика не должна превышать 100 человек;

- доля участия в организации других организаций должна быть не более 25 %, кроме организаций потребкооперации и тех, в которых более половины работников составляют инвалиды;

- организации и ИП не должны быть плательщиками единого сельхозналога;

- налогоплательщик не должен относиться к категории крупнейших;

- деятельность не должна вестись в рамках договора простого товарищества, совместной деятельности или доверительного управления;

- площадь торгового зала или зала обслуживания посетителей (общепит) не должна превышать 150 кв м.

Кроме того, ЕНВД не применяют при передаче в аренду автозаправочных и автогазозаправочных станций и при оказании услуг общепита учреждениями образования, здравоохранения и соцобеспечения.

Что касается ограничений по размеру полученных доходов, то для ЕНВД их нет, что естественно, т.к. учет доходов для этого режима не ведется, налоговая база рассчитывается по уже рассмотренной выше формуле.

Порядок расчёта

Определение налога на вменённый доход в 2019 году для ИП происходит по старым правилам. Для этого используют следующие параметры, которые перемножают между собой:

ЕНВД = ОД х Ф х К1 х К2 х Т

Расшифровка показателей:

- Основная доходность (ОД). В Налоговом кодексе РФ установлена фиксированная сумма для каждого вида деятельности.

- Физический параметр (Ф). Применяется число сотрудников, количество мест или используемых объектов, метраж площади.

- Коэффициент-дефлятор (К1). Закреплён законодательно, в 2019 году составляет 1,868.

- Корректирующий индекс (К2). Региональные власти используют этот множитель для снижения нагрузки на бизнес определённых категорий плательщиков.

- Тариф (Т). Может меняться решением муниципалитета в диапазоне 7,5%-15%. Ставка причитающегося налога по ЕНВД в 2019 году для ИП повсеместно составляет 15%

Например: ИП торгует продуктами в павильоне с залом 10 кв. м., нанял 2 реализаторов. Физический критерий — площадь, базовая доходность — 1800, муниципальный коэффициент — 1.

ЕНВД за 1 месяц = 1800 х 10 х 1,868 х 1 х 0,15 = 5044 р.

Так как показатели в течение квартала не меняются, то можно эту сумму умножить на 3. Получается 5044 р. х 3 = 15 132 р.

Если в каком-либо периоде деятельность велась не постоянно, то расчёт осуществляется за фактическое время, для чего сумма делится на календарные дни месяца и умножается на действительно отработанные. Например, ИП зарегистрирован 14 августа, тогда ЕНВД = (1800 х 10 х 1,868 х 1 х 0,15) / 31 х 18 = 2929 р.

Если коммерсант занимается не одним видом операций, то разрешённые вычеты из единого налога на вменённый доход производятся только после подведения итогов по совокупному обязательству.

Чтобы обосновать для налоговой инспекции применение физического показателя, необходимо иметь подтверждающие документы, такие как договора, паспорта, выписки, табеля. Обязанность вести учёт не касается доходов и расходов.

Количество работников для подстановки в формулу определяется общим итогом за месяц. Если люди увольнялись или принимались посредине периода, они всё равно включаются в результативный показатель.

Заключение

Вмененка – достаточно интересный и комфортный для налогоплательщиков спецрежим. Он позволяет достоверно прогнозировать объемы расходов на налоговые платежи и оптимизировать нагрузку по сдаче всевозможных отчетов и деклараций. Но он хорош только для стабильно работающего бизнеса. Тем, кто не может гарантировать получение стабильного дохода, может быть, стоит присмотреться к другим системам налогообложения, потому что вне зависимости от того, был ли достаточный заработок за прошедший период, срок уплаты налога наступит.

На российской земле вмененка прижилась. Данный режим вводился с перспективой отмены, однако благодаря многочисленным обращениям дата его отмены уже несколько раз отодвигалась. Последний раз предлагалось прекратить ее использование с 2018 года, что вызывало даже определенную панику в бизнес-сообществе. Он уже наступил, но вмененка по-прежнему остается с нами. На сегодняшний день предполагается, что она должен прекратить свое существование с начала 2021 года. Но… Поживем – увидим! Как говорят – нет ничего более постоянного, чем временное. Может, государство все-таки примет решение о ее бессрочном функционировании.