15 % идут на финансовые приоритеты

После выделения 50 % на основные расходы вам нужно выделить 15 % чистого дохода на финансовые приоритеты. Если у вас есть долг, вы будете использовать эту сумму для его погашения. Те, у кого есть финансы, должны использовать эту часть, чтобы сэкономить (создать чрезвычайный фонд, выработать частный пенсионный план, сделать долгосрочные инвестиции).

Основные ценности на работе: важность и как успешно использовать их для карьеры

Экологичность, спрос: стоит ли открывать производство ламината

Как чувствовать себя увереннее с людьми, которые выше статусом, и быть наравне

Финансовые приоритеты являются важными финансовыми целями для поддержания адекватного уровня жизни в будущем, поэтому подумайте, что важно для вас, чтобы определить, как вы будете инвестировать эту часть. Помните, что тем, у кого есть долги, возможно, придется какое-то время выделять не менее 15 % чистого дохода, чтобы сбалансировать финансовое положение

Глубокое погружение в ваши текущие привычки по тратам

Перед составлением бюджета 50/30/20 внимательно посмотрите на свои расходы. Время взяться за глубокий анализ ваших привычек. Опираясь на цифры, ответьте себе честно на вопрос: «За что вы переплачиваете?». За одежду? Готовую еду? Такси? Алкоголь? Дорогое хобби? Выяснение ваших вредных привычек и слабостей очень поможет вам в работе над бюджетом.

Если вы обнаружили проблему – например, вы слишком много тратите на готовую еду – придумайте план, как избежать этого сценария. Составляйте меню на неделю, готовьте на несколько дней вперед, изучите сервисы по доставке продуктов на дом. Придумайте компромиссный план и на тот случай, когда вы будете уставшим и голодным – и захотите действовать по привычному сценарию (заказать дорогую еду из любимого ресторана). Это может быть, например, привычка держать дома готовую замороженную еду или полуфабрикаты хорошего качества, которые вы можете приготовить быстрее, чем к вам придет доставка. И которые будут нести меньше риска для вашего кошелька и, возможно, для вашего здоровья.

Мы рассказали об основных принципах, как составить бюджет по правилу 50/30/20. Оно кажется очень простым, но способно существенно помочь вам в достижении финансовых целей. Чтобы реализовать такой бюджет, вы можете воспользоваться программой Домашняя бухгалтерия.

ПОДПИСАТЬСЯ НА БЛОГ

Классический метод распределения бюджета

Метод конвертов в классическом исполнении использовали еще наши бабушки. Он действительно уже проверен временем и показал себя в действии. Задумка невероятно проста. Все заключается в том, что для каждой статьи расходов необходимо завести отдельный конверт.

Подготовив конверты их необходимо подписать. Помимо названия следует указать сумму предстоящих расходов. Категории могут быть разнообразными, к примеру, одежда, еда, деньги на лекарства, коммунальные услуги, развлечения и услуги транспорта.

Получив доход, деньги распределяются по конвертам. Начинать следует с обязательных платежей, например, еда, коммунальные услуги, кредиты.

После того, как деньги распределены, «одалживать» средства из других конвертов строго запрещено. К примеру, если в конверте «развлечения» средства закончились, это значит, что дальнейшие развлечения отменяются.

Если же деньги закончились в конверте «питание», придется перезанять в другом конверте. Однако в будущем, сумму лимита данного конверта придется пересмотреть.

В конце месяца следует подвести итог. Если в каких-то конвертах остались свободные деньги их можно переложить в конверт «сбережения». Таким образом, можно не ограничивать себя в тратах и даже экономить.

Личный финансовый план

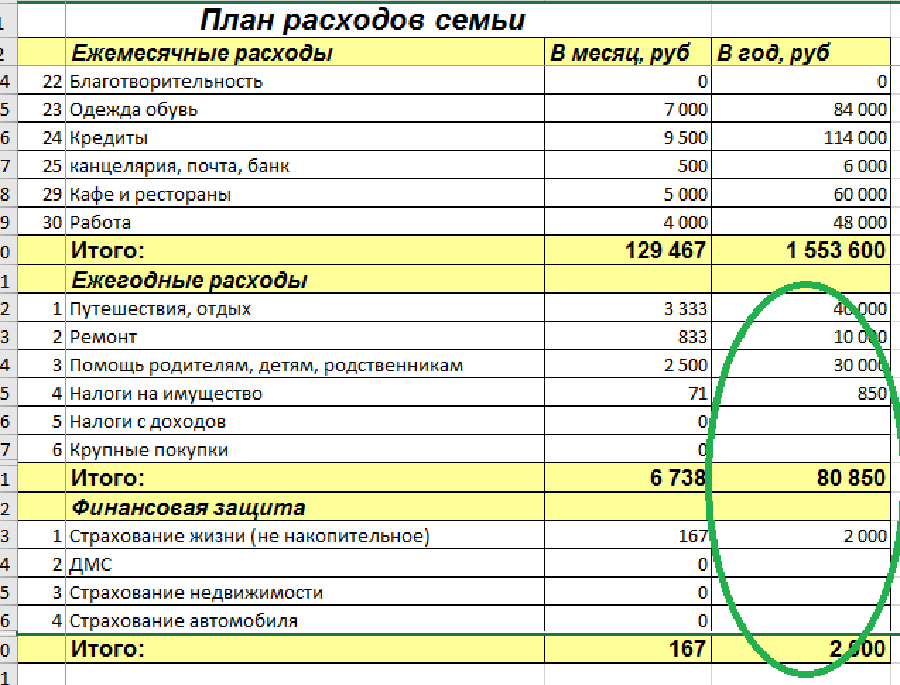

Детальный план расходов, учитывающий каждый аспект жизнедеятельности, нельзя уместить в голове. Схему трат и поступлений лучше выразить на бумаге, использовать удобную для визуального восприятия форму.

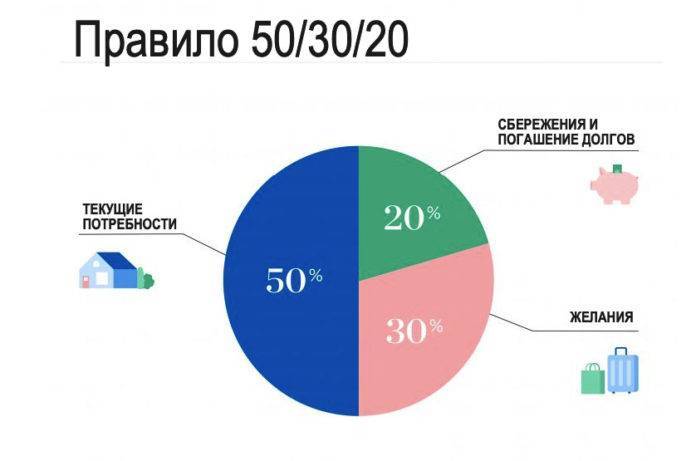

Планировать свои финансы настолько же важно, как составлять расписание на будущий день, или заводить будильник. Положить начало осознанному распоряжению накоплениями поможет система «50-30-20»

Что нужно знать о распределении активов?

Правило «50-30-20»

- 50% от доходов уходит на оплату коммунальных платежей, покупку одежды, продуктов и другие нужды;

- 30% выделяют на развлечения, путешествия, отдых и другие траты ради удовольствия;

- 20% откладывают в неприкосновенный запас или выделяют на погашение долгов.

Эта простая схема научит бережно распоряжаться финансами, поможет перестать тратить деньги на незапланированные покупки.

Обратите внимание:

- Оставить .

- Подписать договор на сайте или дождаться представителя.

- После открытия счета можно сразу начинать инвестировать.

Если у вас есть вопрос по формированию своего инвестиционного портфеля, пишите на почту [email protected].

Шаг 3.Вести учет расходов

Учет расходов поможет понять, куда уходят деньги, и потом скорректировать семейный бюджет. Есть специальные программы для учета, например:

- Изифинанс;

- Коин-кипер;

- Дзен-мани.

Но можно записывать траты просто в блокноте, заметках на телефоне или Экселе. Главное — чтобы было удобно и просто это делать. Со сложными программами есть риск забросить это дело.

Расходы можно записывать в гугл-таблице с подробностями Или кратко в заметках на телефоне

Записывать расходы нужно, чтобы потом отнимать их из общего бюджета. В начале месяца в таблице с семейными расходами записано по статьям, на что сколько денег есть:

Когда тратим деньги на какую-то категорию, отнимаем из суммы в бюджете, сколько потратили. Например, отложили на ипотеку, вычитаем от строчки «Ипотека», закупили продукты из списка еженедельных на 1500 ₽, вычитаем из строчки «Продукты еженедельное».

Вычитать можно не каждый день, а раз в три — пять дней, но важно делать это регулярно, иначе траты забудутся и учет расходов будет неверным. Вот так будет выглядеть бюджет в середине месяца:

Вот так будет выглядеть бюджет в середине месяца:

Игорь и Люба уже заплатили за квартиру, сотовую связь, закупили продукты и потратили часть денег на стики, парикмахерскую и развлечения

А так — в конце:

У Игоря осталось еще 150 ₽ на стики, Люба потратила лишние 500 ₽ в парикмахерской, но сэкономила столько же на развлечениях

Если вышли за пределы какой-то статьи расходов, придется компенсировать из другой, например, так получилось у Любы из таблички: она потратила на парикмахерскую больше, чем планировала, но зато сэкономила на развлечениях.

В следующем месяце нужно пересмотреть ту категорию, траты по которой получились больше плана. Надо подумать, будет ли такое повторяться, и если да, увеличить сумму.

Выясните, сколько вы реально можете сохранить или вложить

Прежде чем вы начнете, нужно определить, сколько вы можете реально сэкономить, говорит Бергер. Например, кто-то с высокими расходами и высоким долгом, возможно, должен будет скорректировать правило до 80-10-10, пока не снизится долг и не увеличатся сбережения.

Но прежде чем предположить, что Вы не можете позволить себе сэкономить именно 20 процентов, Бергер советует потратить время и проверить свои расходы. Особенно те, которые составляют 30% (развлечения, отдых и т.п.). Если у вас сложная финансовая ситуация, то сократите свои «хотелки», чтобы откладывать 20% на сбережения, возврат долгов или инвестирование.

Держите свои желания в узде и живите по средствам

Бергер говорит, что у многих самая большая проблема — это контролировать свои желания и жить по средствами. Особенно это затрагивает молодых специалистов, впервые устроившихся на работу. Желания хорошей квартиры, машины превышают реальные возможности и вгоняют людей в долги. И тогда они говорят, что не могут экономить 20%. На самом деле, если следовать советам, которые дает Бергер, все возможно.

Определите для себя возможный образ жизни, создайте его и не изменяйте до тех пор, пока не погасите долги и не создадите сбережения.

После окончания юридической школы в 1990-х годах Бергер получил десятки тысяч долларов долга. Кроме того, он боролся с ипотекой, автомобильными платежами и другими ежемесячными расходами, которые накапливались. Благодаря тщательному составлению бюджета, он говорит, что его долги были выплачены к 2016 году. Главная причина, по которой он и его жена теперь без долгов , потому что они продолжали жить теми привычками, которые сформировали ранее.

«Мы живем в том же доме, в котором жили — мы купили его 14 лет назад, это тот же дом, в котором мы жили, когда мы зарабатывали намного меньше денег”, — говорит он. Бергер говорит, что они также внесли свои сбережения на инвестиционный счет, так как они погасили свои задолженности, которая выросла в свои заначки.

“Таким образом, мы сохранили свой образ жизни, несмотря на то, что наш доход вырос, и мы все это вложили, чтобы погасить этот долг… в накопление и инвестирование”, — говорит он.

Совет Бергера тем, кто хочет быть свободным от долгов, прост: пообещайте себе не влезать больше в долги.

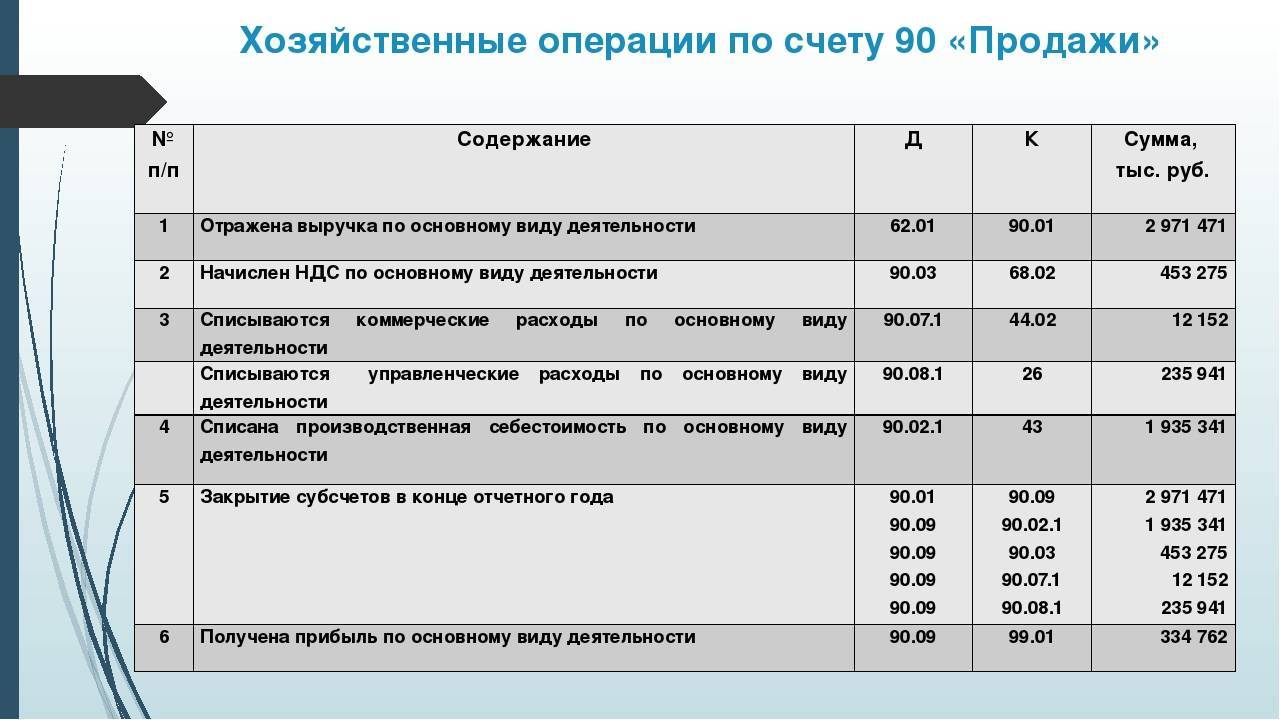

Закрытие счета 26

Затраты, не связанные с производством продукции, выполнением работ, оказанием услуг, в себестоимость производства не включаются (п. 26 ФСБУ 5/2019).

Поэтому с 2021 года на счете 26 в программе следует учитывать только управленческие затраты.

Теперь в настройках учетной политики не требуется выбирать порядок распределения общехозяйственных затрат – они в полном объеме включаются в расходы текущего периода. Но порядок списания затрат, учтенных на счете 26, будет различаться для организаций, использующих и не использующих в учете счет 20.

На счет 90.08

Если в настройках учетной политики организации включены флаги Выпуск продукции и/или Выполнение работ, оказание услуг заказчикам, то затраты, учтенные на счете 26, при закрытии месяца списываются на счет 90.08 “Управленческие расходы” (ранее в программе такой метод именовался “директ-костингом”).

На практике в ряде случаев управленческие расходы требуется распределять. Это касается контрактов, например, с бюджетными учреждениями или с госкорпорациями, когда стоимость контракта определяется в том числе затратами, понесенными исполнителем. В этом случае исполнитель должен отчитываться перед заказчиком о понесенных затратах, в том числе о доле управленческих расходов, приходящихся на контракт с конкретным заказчиком. Организациям с особенностями учета, вызванными участием в контрактах такого рода, рекомендуется использовать “1С:Бухгалтерию 8 КОРП”.

В “1С:Бухгалтерии 8 КОРП” при закрытии месяца управленческие расходы могут быть распределены по номенклатурным группам пропорционально базе распределения, указанной в учетной политике. Для этого к счету 90.08 необходимо добавить субконто Номенклатурные группы.

Если организация, которая работает по госконтрактам, использует особые правила распределения затрат, то их следует указать не только для счета 25, но и для счета 26.

На счет 90.02

Организации, деятельность которых не связана с производственным процессом, также используют счет 26 для обобщения информации о расходах на ведение этой деятельности.

Это комиссионеры, агенты, брокеры, дилеры и другие организации, оказывающие услуги непроизводственного характера, кроме организаций, осуществляющих торговую деятельность (приказ Минфина России от 31.10.2000 № 94н “Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению”).

Для таких организаций, не использующих в учете счет 20, все затраты со счета 26 должны списываться на счет 90.02 “Себестоимость продаж”, чтобы достоверно сформировать показатель валовой прибыли. Ведь если все затраты относить на счет 90.08, то валовая прибыль всегда будет равна выручке, что не соответствует сути показателя.

Чтобы этого не произошло, в настройках учетной политики флаги Выпуск продукции и Выполнение работ, оказание услуг заказчикам должны быть выключены. В этом случае при выполнении регламентной операции по закрытию счетов затрат в бухгалтерском учете все затраты со счета 26 будут списаны на счет 90.02.

В налоговом учете косвенные затраты, учтенные на счете 26, всегда списываются на счет 90.08.

Затраты торговых организаций рекомендуется учитывать на счете 44 “Расходы на продажу”.

Как применить правило 50-15-35 в действии?

Чтобы начать применять правило 50-15-35, первым делом необходимо организовать свои учетные записи, разделив их на три широкие категории, представленные в правиле. Перечисляя все свои чистые доходы и расходы, вы можете проанализировать, сколько вы тратите в каждой области, и внести соответствующие коррективы, чтобы остаться в пределах установленного лимита.

После перечисления всех расходов, возможно, вам придется внести некоторые коррективы, чтобы остаться в рамках правила. Если вы превысили свои цели по расходам в любой категории, сократите как можно больше. Всегда легче начать с сокращения расходов, связанных с образом жизни, таких как отдых, личный уход и покупки более дорогих товаров. Также рассмотрите возможность сокращения некоторых важных расходов, таких как счета за электричество и телефонную связь, путем изменения привычек в домашних условиях.

После планирования вашего личного бюджета важно следить за тем, достигли ли вы своей цели, и при необходимости корректировать собственные финансовые потоки

Если же по каким-то причинам достичь желаемого результата, скажем, в первое время не получится, не расстраивайтесь, а попробуйте заново проанализировать свои расходы. Вполне может быть, что где-то вы допустили просчет или слишком увлеклись растратами. В любом случае какое-то приемлемое решение все равно найдется. Не получится выявить ошибку с первого раза, еще раз посмотрите, как необходимо организовать бюджет, чтобы правило работало. А работает оно действительно очень четко. И это доказано множеством примеров. Не зря же многие читатели отзываются об этой уникальной методике самым лучшим образом.

Комментарии

Ольга 04.09.22 (09:45)

Благодарю

Наталия 04.07.22 (11:51)

Благодарю, отличная таблица!

Гриша 21.11.21 (09:39)

Спасибо, пользуюсь, очень удобно!

Сергей Т 07.06.21 (15:38)

Скачал таблицу. По моему, очень полезная штука. Жена тоже оценила. Будем пробовать. Благодарю!

Олег 23.03.21 (03:40)

Спасибо, скачал таблицу эксель. На вид – очень даже ничего. Попробую.

Александр Сергеевич 20.03.21 (12:49)

К тому же плоды своих «трудов» вы увидите сразу – ваши расходы удивительным образом сократятся. Вы лично убедиться в том, что некоторые траты были лишними и от них без вреда для семьи можно отказаться.

Не знаю на кого бы так подействовал контроль расходов. Два года записывал все свои доходы и расходы (вплоть до покупки жвачки). Стало видно, куда уходят основные средства – еда и содержание автомобиля. Сначала считал, что при контроле расходов смогу найти места где можно существенно экономить, но так и не нашел. Сэкономить можно было бы, но жить стало бы невыносимо тоскливо) Поэтому, покупая какую-то мелочь, чтобы себя побаловать, я больше не переживал, что это серьезно скажется на моем бюджете, так как эти затраты ничтожны по сравнению с затратами на еду и автомобиль.

таня 13.10.20 (20:00)

класс

Анастасия 15.07.20 (12:37)

Очень актуально и полезно, спасибо.

Ян 01.03.20 (18:30)

Давно искал такие шаблоны, ПРО на мой взгляд, очень удобный.

Вера 30.10.19 (12:13)

Еще проще вести бюджет с Telegram-ботом.

Можно ему даже фото QR-кода с чека отправлять. Бот сам распределит все позиции по категориям.

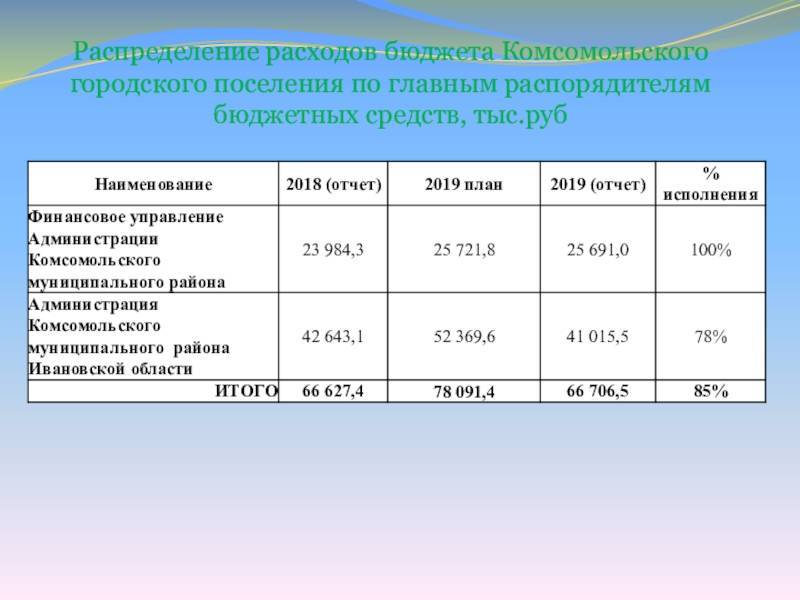

Распределение затрат по источникам финансирования

Пункт 31 Требований к составлению и утверждению плана финансово-хозяйственной деятельности государственного (муниципального) учреждения, утвержденных Приказом Минфина РФ от 31.08.2018 № 186н, предусматривает раздельный учет при планировании расходов по источникам их финансового обеспечения в случае принятия органом-учредителем соответствующего решения. В связи с этим рассмотрим, как в Методических рекомендациях решается вопрос разнесения затрат доходных центров по источникам финансирования.

Распределение прямых затрат осуществляется по данным учета о фактических затратах на медпомощь, оказанную в рамках:

1) выполнения государственных заданий;

2) реализации программы ОМС;

3) предпринимательской деятельности.

При этом затраты по каждой статье (оплата труда основного персонала (с начислениями), стоимость потребленных материальных запасов и т. д.) распределяются по источникам финансирования пропорционально объемам выполненных услуг (койко-дней, посещений, пациенто-дней, вызовов бригад скорой медицинской помощи в общем объеме оказанной медпомощи) или методом прямого счета.

Косвенные затраты, отнесенные на доходный центр, распределяются по источникам финансирования пропорционально объемам помощи, выполненным в рамках:

– исполнения заданий на оказание государственных услуг;– реализации программы ОМС;– предпринимательской деятельности (в соответствии с удельным весом койко-дней, посещений, пациенто-дней, вызовов бригад скорой медпомощи в общем объеме оказанной медпомощи).

Заключение

Поскольку полные затраты рассчитываются исходя из предположений о связи расходов с объектом учета (услугой, структурным подразделением, источником финансирования), себестоимость является показателем, исчисленным лишь с определенной степенью достоверности. На уровне учреждения в целом можно говорить об абсолютной точности данных, но разнесенные по объектам учета расходы учреждения становятся относительно точными.

Исчисленная в результате таких искажений себестоимость может привести к ошибкам, последствием которых станет закрытие прибыльных направлений и, наоборот, сохранение убыточных. Именно для того, чтобы не допустить неверных управленческих решений, и решается задача корректного распределения затрат.

Орлова О. Е., эксперт информационно-справочной системы «Аюдар Инфо»

Отправить другу

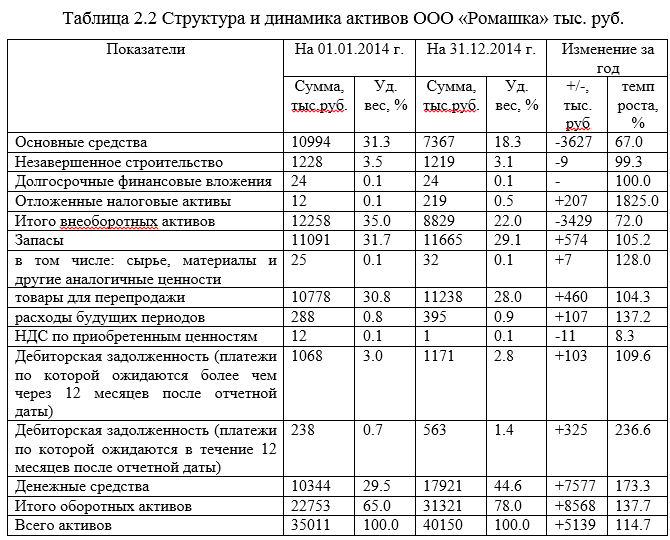

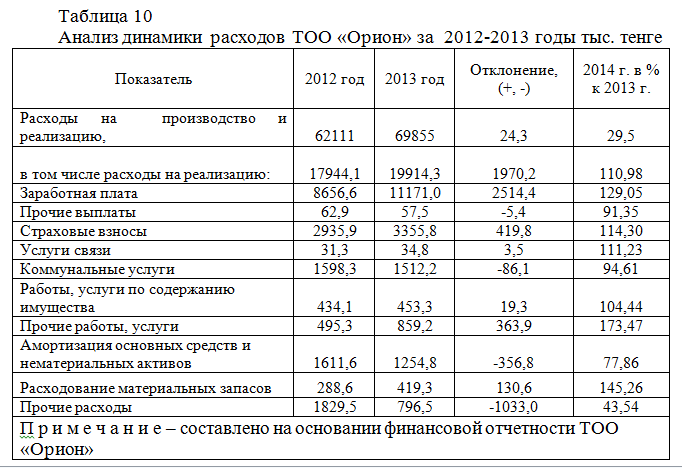

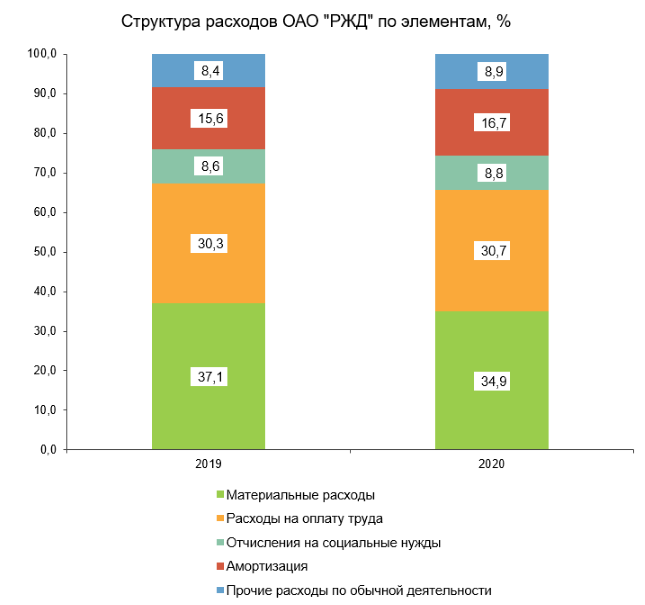

Этап 2. Анализ структуры расходов

На втором этапе рассчитываются удельные веса. Сначала для основных и прочих расходов в целом. Затем для компонентов основных.

Для расходов по обычной деятельности разумно оценить структуру двояко: исходя из ее представления в отчете о финансовых результатах, а также по элементам из пояснений к отчетности.

На что обратить внимание в ходе анализа полученных цифр? На три момента.

Первый. Насколько доля основных трат превышает прочие

Если ненамного или даже не превышает, то это тревожный момент. Выходит, основной бизнес в упадке, так как второстепенные расходы сопоставимы с теми, что по обычной деятельности.

Важно помнить: прочая составляющая в отчетности – это нечто незначительное. Нарушение данного правила говорит о нестабильности главных направлений деятельности.. Второй. Каковы доли трат на сбыт и управление в сравнении с себестоимостью продаж

Второй. Каковы доли трат на сбыт и управление в сравнении с себестоимостью продаж

У производственного или торгового предприятия удельный вес последней должен быть ощутимо больше. Почему? Потому что если компания очень мало производит и продает, то чем оправдать значительные расходы на нужды сбытовиков и управленцев. Это не касается тех, кто только начинает бизнес. Речь про давно функционирующие организации.

Третий. Сколько процентов приходится на прочий элемент в расходах по обычным видам деятельности

Заметьте, мы сейчас не про прочие расходы, а про то, что остается в основных, если из них убрать зарплату с отчислениями, материальный компонент и амортизацию. Если доля оставшегося больше 10-15%, то это повод провести тщательный анализ. Там оседают, например, траты на командировки, представительские расходы, услуги внешних консультантов, аудиторов и т.п.

Возможно, сумма обоснована и вызвана потребностями бизнеса. А возможно, здесь что-то прячут. Известны случаи, когда в прочие траты по обычной деятельности относили стоимость в разы завышенных услуг клининговой компании. Причина завышения: сговор главбуха с начальником предприятия, наводящего чистоту.

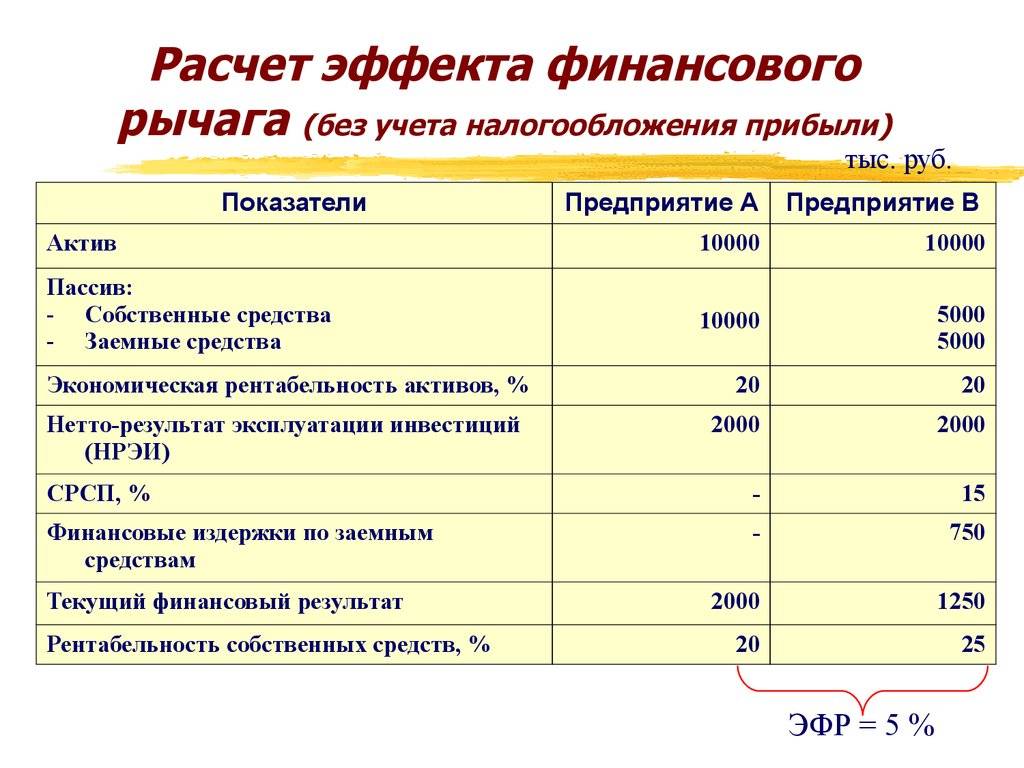

Посмотрим, как обстоят дела в ОАО «РЖД».

Таблица 2. Оцениваем структуру

Показатель | 2019 | 2020 | ||

сумма, млн руб. | уд. вес, % | сумма, млн руб. | уд. вес, % | |

Расходы по обычным видам деятельности по функции: | 1 681 830 | 100,0 | 1 695 754 | 100,0 |

– себестоимость продаж | 1 542 195 | 91,7 | 1 549 908 | 91,4 |

– коммерческие | 83 | 0,0 | 108 | 0,0 |

– управленческие | 139 553 | 8,3 | 145 738 | 8,6 |

Расходы по обычным видам деятельности по характеру: | 1 681 830 | 100,0 | 1 695 754 | 100,0 |

– материальные | 623 715 | 37,1 | 592 398 | 34,9 |

– на оплату труда | 509 361 | 30,3 | 520 827 | 30,7 |

– на социальные нужды | 145 217 | 8,6 | 148 397 | 8,8 |

– амортизация | 261 851 | 15,6 | 283 851 | 16,7 |

– прочие по обычной деятельности | 141 687 | 8,4 | 150 281 | 8,9 |

Прочие расходы: | 199 628 | 10,6 | 260 006 | 13,3 |

– проценты к уплате | 72 148 | 36,1 | 77 627 | 29,9 |

– остальные | 127 480 | 63,9 | 182 379 | 70,1 |

Итого расходов | 1 881 458 | 110,6 | 1 955 760 | 113,3 |

– по обычным видам деятельности | 1 681 830 | 89,4 | 1 695 754 | 86,7 |

– прочих | 199 628 | 10,6 | 260 006 | 13,3 |

- доля прочей составляющей в 2019-2020 гг. в среднем была около 12%. Это нормально. Показывает, что траты на основную деятельность существенно преобладают. Так и должно быть. Однако наметилась тенденция к росту прочих расходов. Выходит, компании есть резон тщательно отслеживать, что в них попадает. Возможно, получится отыскать очевидный источник для роста чистой прибыли. Например, в 2020-м ОАО «РЖД» потеряло 49,5 млрд руб. на отрицательных курсовых разницах. В таких случаях разумно найти дополнительные пути снижения валютных рисков;

- доля коммерческих расходов мизерная. Составила в среднем 0,0055%. А вот траты на управленцев более значимы – около 8,4%. Однако в целом структура по функции обоснована. Наибольший удельный вес принадлежит себестоимости продаж, т.е. расходам на основной продукт;

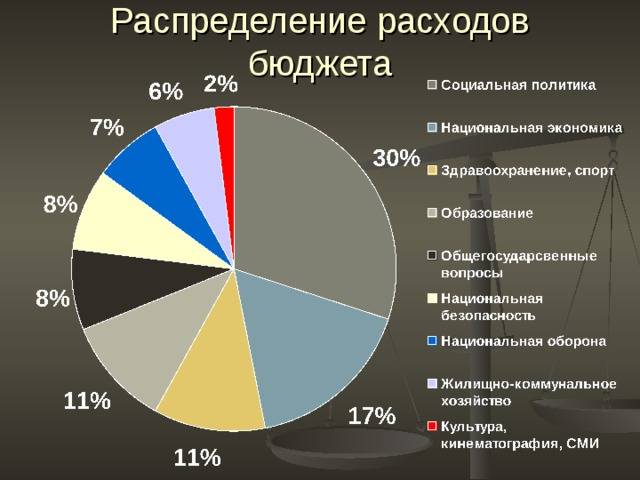

- уровень прочих трат по обычной деятельности невысок – около 8,6%. Наибольшая же доля принадлежит материальному компоненту. Далее идут зарплата и амортизация. Все это в полной мере соответствует специфике компании и не вызывает вопросов о нерациональности структуры. Показали ее на графике. Заметим: это традиционное распределение расходов между элементами в компаниях, где трудится много людей, и полно материальных ресурсов, которые надо обслуживать.

Финансовая структура учреждения

На основании Методических рекомендаций учет расходов учреждения организуется в разрезе центров финансовой ответственности (ЦФО). Сделаем небольшое отступление и напомним, что такое финансовая структура организации.

В системе бюджетирования распределение доходов и расходов производится с помощью финансовой структуры, представляющей собой специальную иерархическую систему ЦФО. Разработка финансовой структуры подразумевает выявление видов (статей) затрат и доходов, на которые оказывают влияние те или иные подразделения, присвоение подразделению категории ЦФО (например, центр доходов или центр затрат), установление финансовых связей между ЦФО. В целях организации учета можно объединить функционально, технологически и организационно связанные подразделения в один ЦФО.

В Методических рекомендациях выделены два вида ЦФО: затратные и доходные. В первую группу включены вспомогательные и общеучрежденческие подразделения. Вспомогательными являются отделения и службы, деятельность которых носит медицинский характер и обеспечивает лечебно-диагностический процесс. К общеучрежденческим относятся структурные подразделения, обеспечивающие деятельность медицинской организации в целом, но не участвующие непосредственно в медико-технологическом процессе. Доходные центры – это структурные подразделения, непосредственно оказывающие медицинскую помощь и реализующие тарифицированные медицинские услуги в рамках программы ОМС («зарабатывающие» подразделения). Доходные центры одновременно являются и затратными центрами.

Таким образом, финансовая структура медицинского учреждения согласно Методическим рекомендациям имеет следующий вид:

Как увеличить эффективность управления финансами — оперативный учет средств

Сущность оперативного управления финансами — ежедневная проверка поступлений денежных средств

При этом важно не упустить ни одной проплаты, не увеличивая временные затраты на выполнение этой работы. Достичь поставленной цели можно путем автоматизации процессов при помощи программы 1С

Ежедневные рабочие операции включают:

проверку остатков по текущим счетам;

сверку поступлений на счет с отчетом по дебиторской задолженности и с плановой сметой;

принятие и проверку заявок на оплату — особое внимание уделяется заявкам на срочные платежи и тем, срок оплаты по которым истек;

внесение корректив в недельный план по оплатам;

формирование внутренних заявок на оплату (заработная плата, кредиты и т. д.);

контроль над выполнением оплат по договорам

Практика показывает, что подобный подход занимает не более 5 часов рабочего времени сотрудника притом, что количество оплачиваемых счетов может быть больше сотни.