Резиденты и нерезиденты страны — кто это, Финансовый гений

Эти понятия очень актуальны во многих финансовых сферах, например, в банковском обслуживании, при уплате налогов, выводе средств за границу, оформлении наследства и в других случаях, поэтому нужно очень четко понимать, кто такой резидент, кто такой нерезидент, и в чем между ними разница. Об этом, применительно к физическим лицам, и пойдет речь в сегодняшней статье.

Начать хочу с того, что, скажем так, “средний обыватель”, далекий от финансовых вопросов, когда слышит понятия резиденты и нерезиденты, полагает, что резиденты – это граждане страны, а нерезиденты – это иностранцы. Так вот, это очень серьезная ошибка! На самом деле понятие резиденства имеет определенную связь с понятием гражданства, но при этом имеет и существенные отличия. То есть, резидент – это не обязательно гражданин страны, а нерезидент – это не обязательно иностранец. Далее – подробнее.

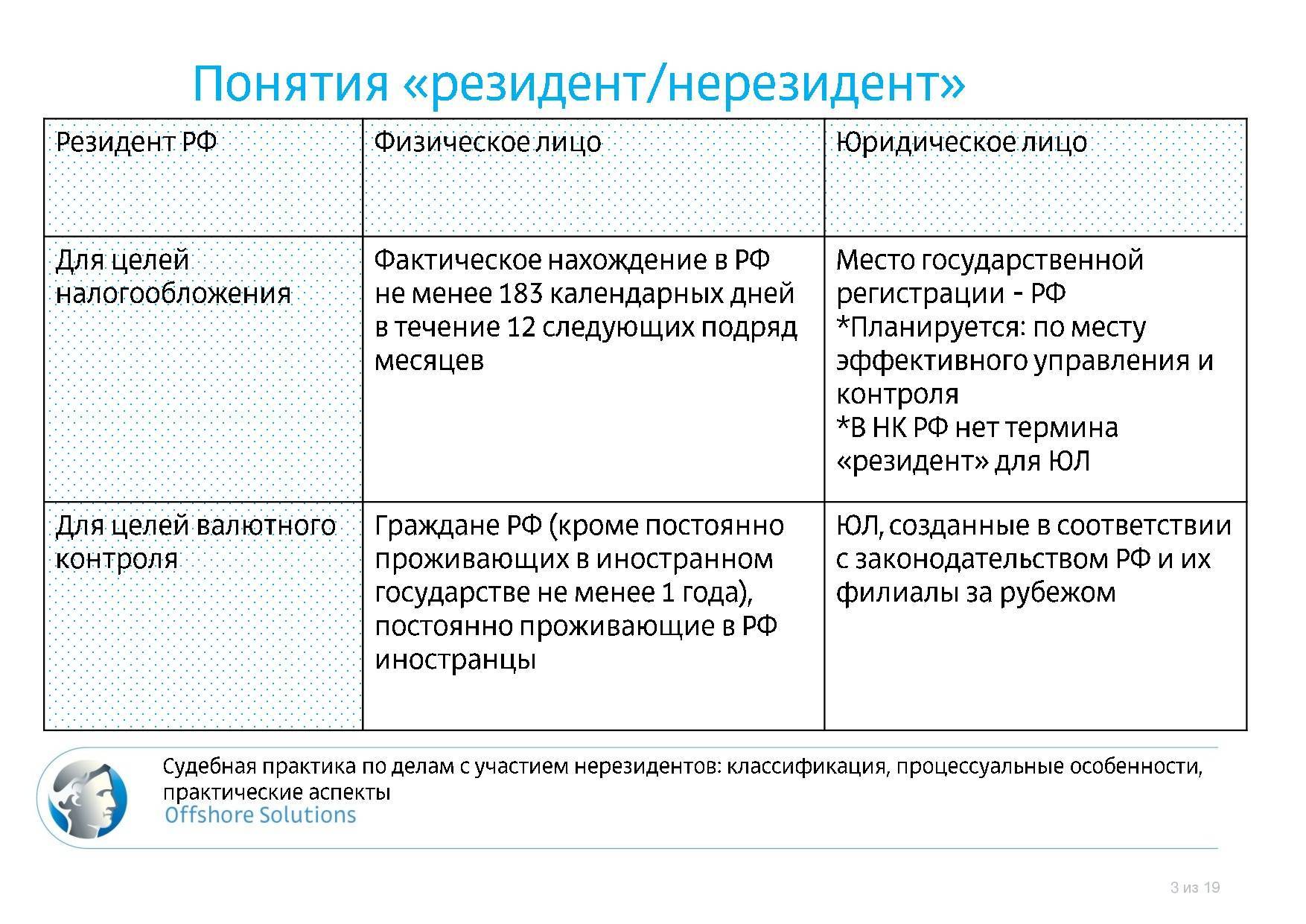

Определения резидентов и нерезидентов даются в законодательных актах каждого государства, и могут иметь определенные отличия для разных стран.

Мало того, в России, например, понятие резидента и нерезидента даже отличается внутри страны: при осуществлении валютного контроля действуют одни определения, а при налоговом контроле – другие.

Эти определения могут меняться, путем внесения соответствующих изменений в законодательную базу, поэтому всегда нужно для верности просматривать законы с последними внесенными изменениями.

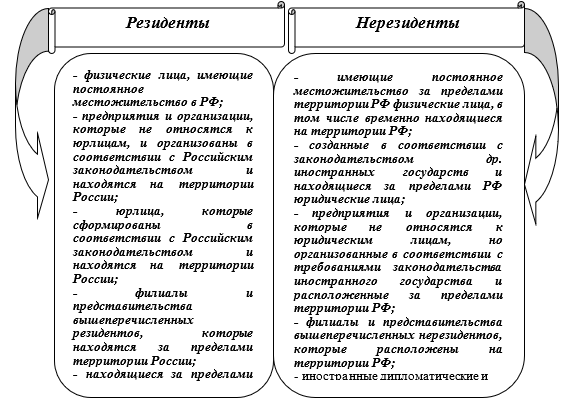

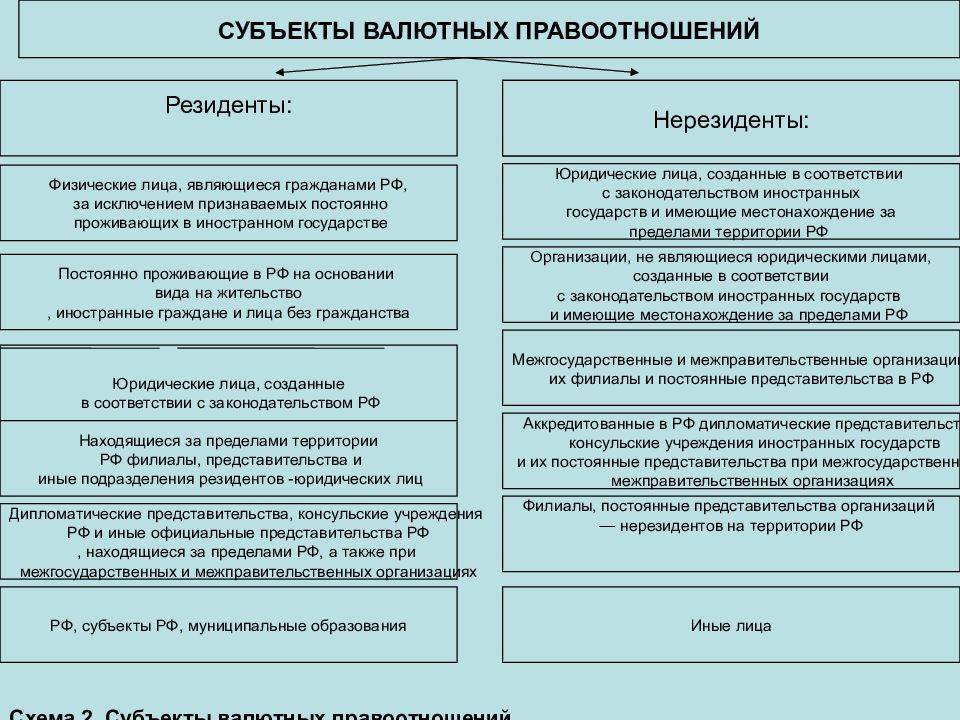

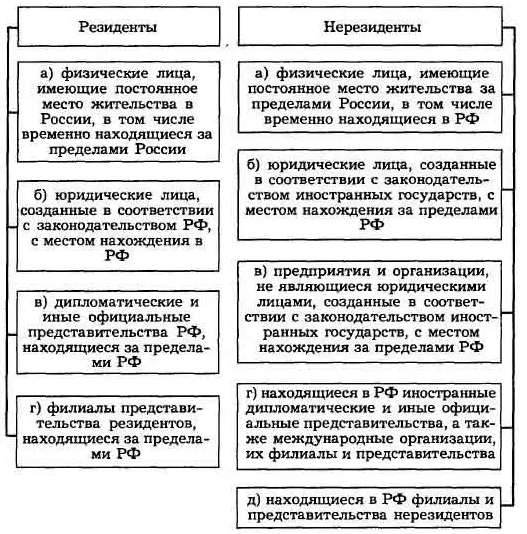

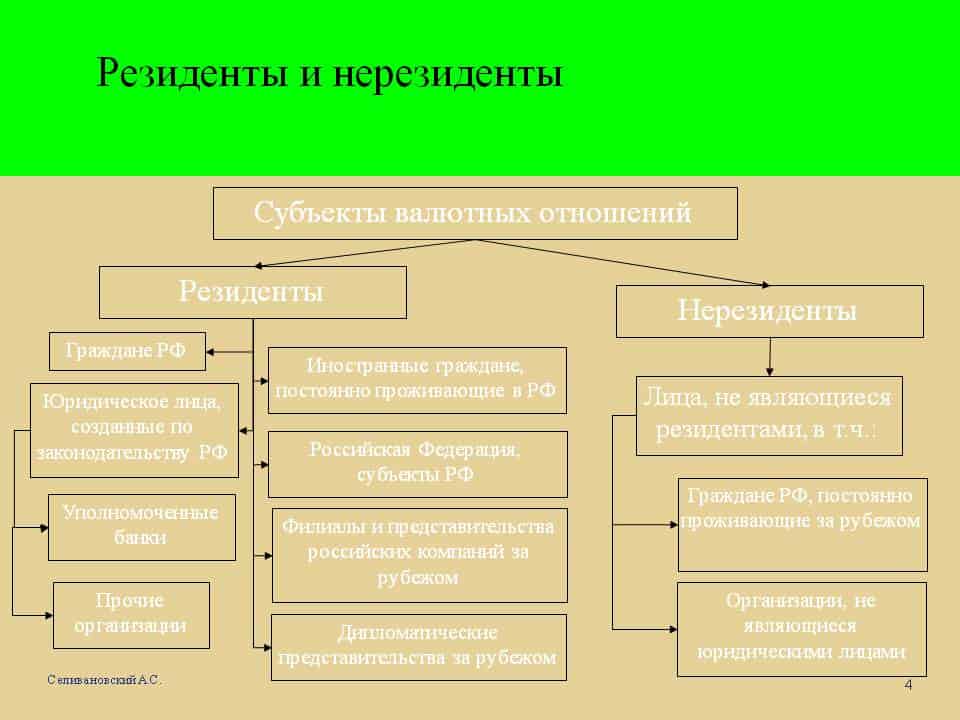

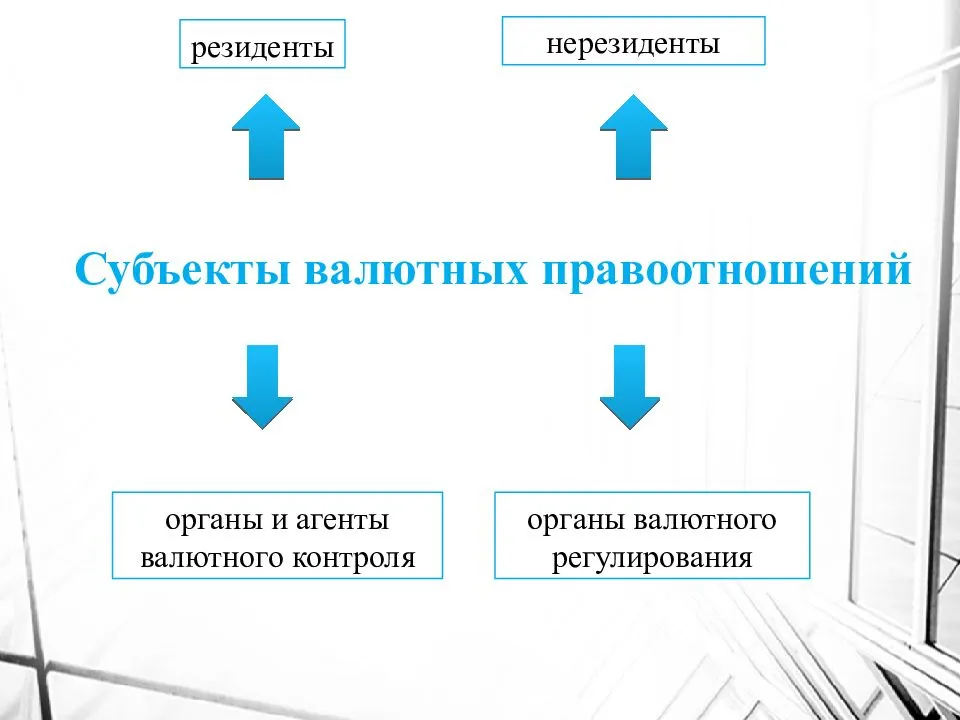

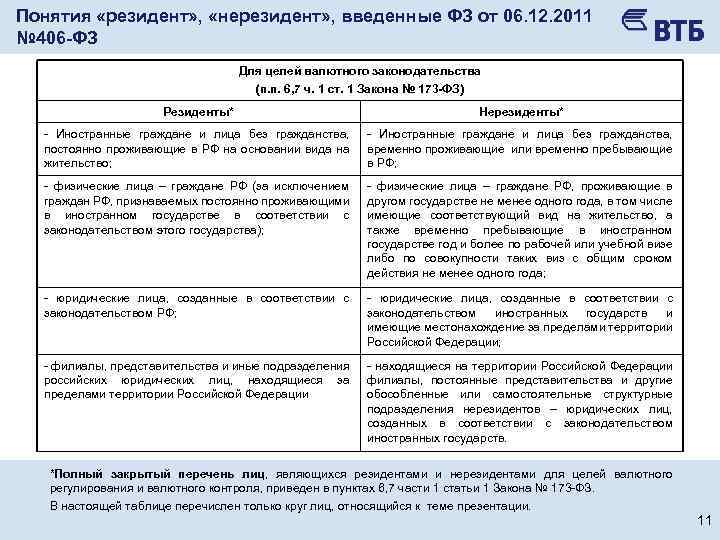

Резиденты и нерезиденты в России: валютное законодательство.

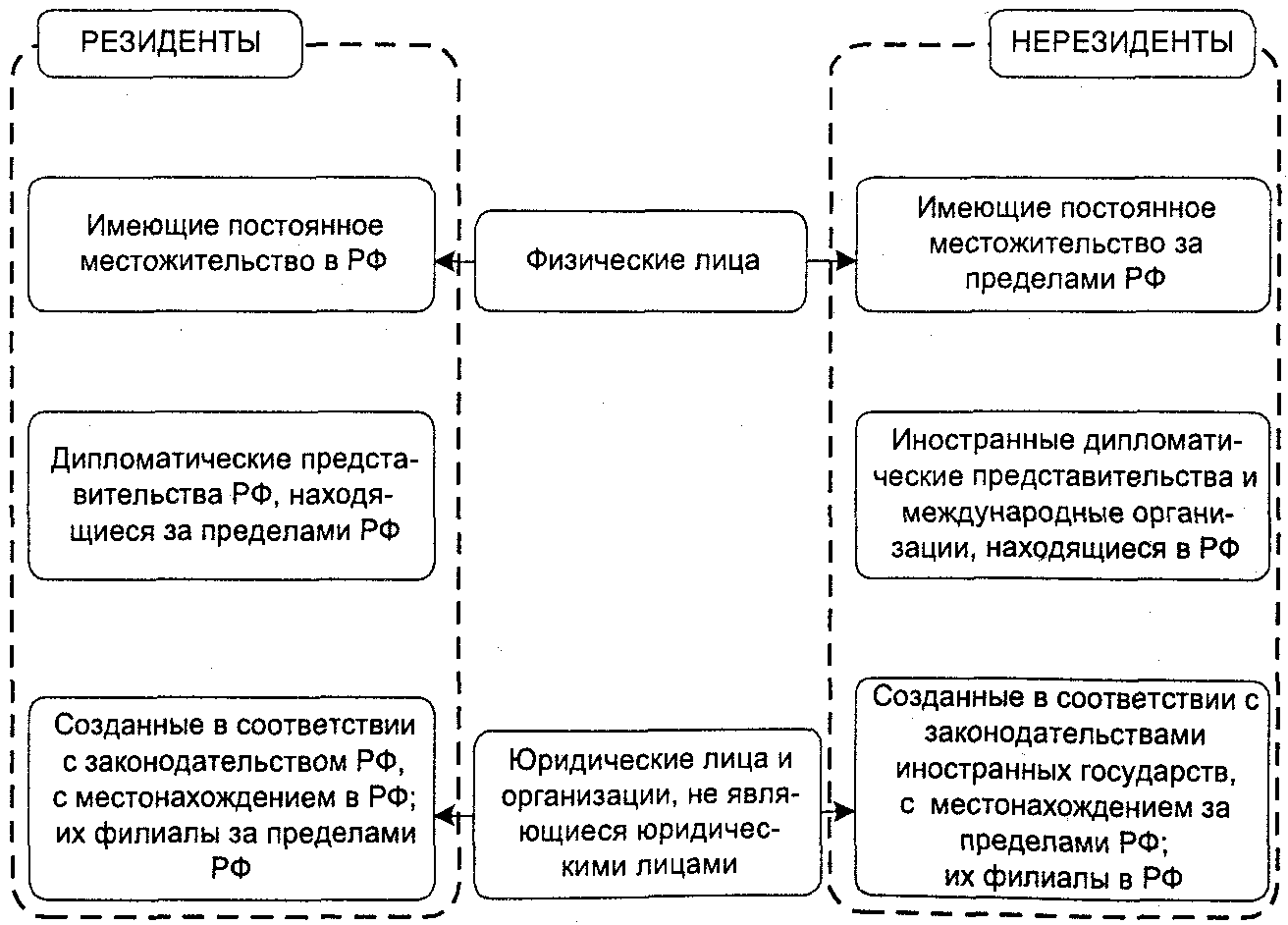

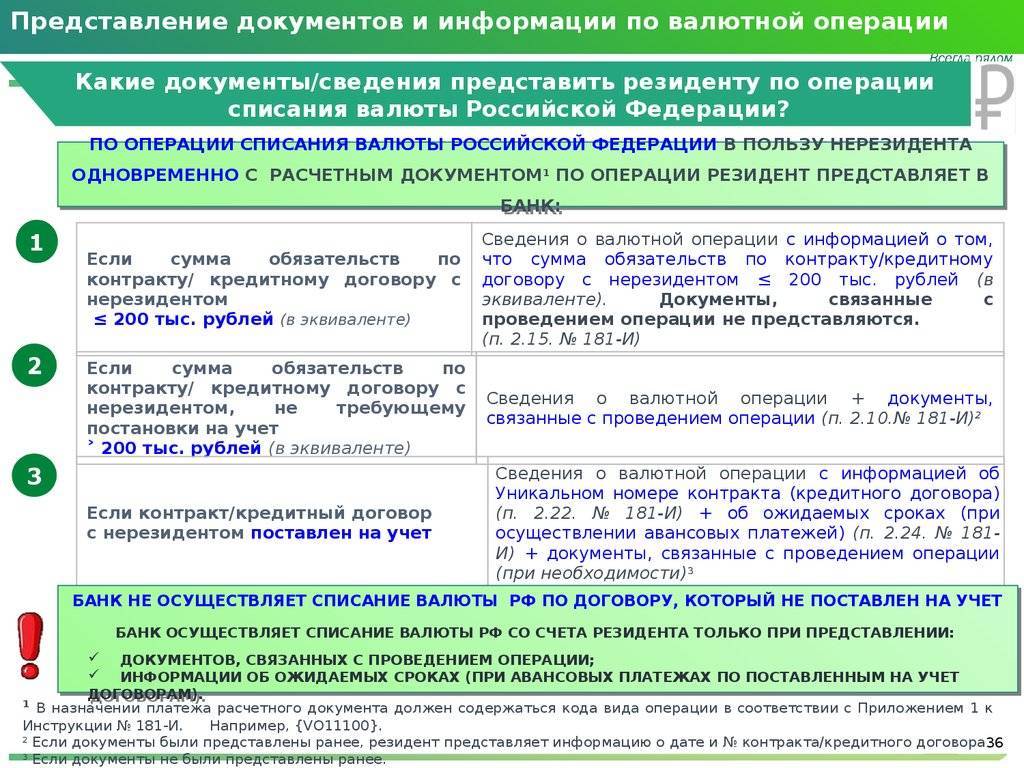

В области валютного контроля РФ понятия резидента и нерезидента определены Законом “О валютном регулировании и валютном контроле” № 173-ФЗ от 10.12.2003г. Согласно этому нормативному акту, статус резидента имеют:

- Граждане РФ, кроме постоянно проживающих на территории иностранных государств;

- Иностранцы и лица без гражданства, постоянно проживающие на территории РФ.

Для резидентов и нерезидентов в России действуют разные условия открытия и обслуживания банковских счетов, осуществления валютных операций, получения/отправки денежных переводов, многих других банковских операций и не только.

Резиденты и нерезиденты в России: налоговое законодательство.

Налоговые резиденты и нерезиденты в России определяются иначе, чем в области валютного контроля. Их определения обозначены в ст. 207 Налогового кодекса РФ. Согласно этому документу, статус налогового резидента в России имеют:

- Граждане РФ, иностранцы и лица без гражданства, фактически находящиеся в стране на протяжении не менее 183 дней из идущих подряд 12 месяцев (то есть, не менее полугода в течение года);

- Военнослужащие и государственные служащие, даже если они командированы на работу за пределами РФ.

Налоговые нерезиденты платят существенно более высокие налоги, в частности, на текущий момент налог на доходы нерезидентов РФ составляет 30%, тогда как для резидентов – 13%.

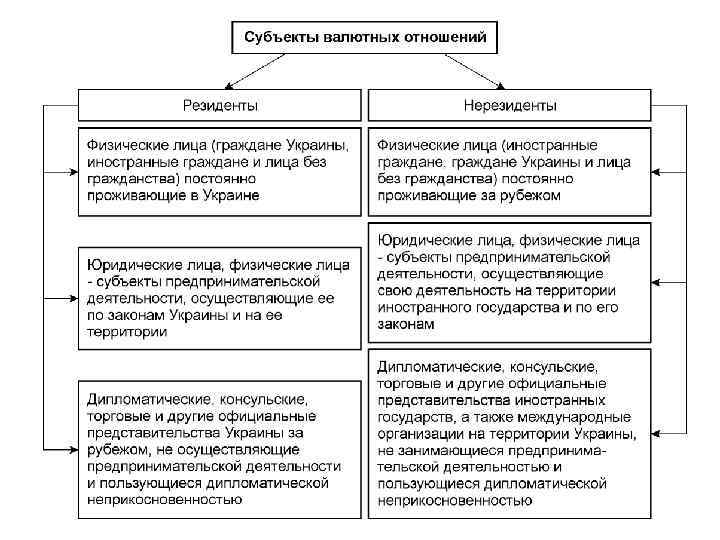

Резиденты и нерезиденты в Украине.

В Украине определение резидентов и нерезидентов дано в Налоговом кодексе, в ст. 14. в п. 14.1.213. Согласно этому документу, статус резидента в Украине имеют физические лица, постоянно проживающие на территории Украины, независимо от того, являются ли они гражданами Украины, иностранцами или лицами без гражданства. Соответственно, физические лица, постоянно проживающие за пределами Украины, являются нерезидентами, даже если они – граждане Украины.

Теперь вы имеете представления о том, кто такой резидент и нерезидент страны для физических лиц. Что касается юридических лиц – понятия резидентов и нерезидентов тоже определены в указанных законодательных актах, если необходимо – вы без проблем их там найдете.

Надеюсь, что эта информация была вам полезна, и помните, что в законы могут вноситься изменения, поэтому всегда проверяйте актуальную информацию в первоисточнике.

По данным с http://sparmoscow.ru/vazhnye-sovety/rezidenty-i-nerezidenty-strany-kto-jeto-finansovyj

Нерезидент в России

Кто такие нерезиденты РФ? К ним относятся:

- Физлица, не являющиеся резидентами.

- Физлица, беспрестанно проживающие за границами РФ, в том числе временно пребывающие на ее территории.

- Юрлица, созданные согласно канонам зарубежных стран и местонахождению за границами РФ.

- Организации и предприятия, не являющиеся юрлицами, созданные согласно канонам иноземных стран и местонахождению за границами РФ.

- Аккредитованные в РФ консульские, дипломатические учреждения иноземных стран и беспрестанные представительства этих стран при межправительственных и межгосударственных организациях.

- Межправительственные и межгосударственные организации, их представительства и филиалы в РФ.

- Иные лица, не указанные в виде резидентов.

Понятие репатриации

Особенностью репатриации является то, что:

- Все компании, которые задействованы во внешних расчетах, должны обязательно обеспечить по всем своим контрактам, заключенным с иностранными контрагентами, поступление средств на счета и, наоборот, обеспечить возвращение денег от иностранных контрагентов за не поставленную в Россию продукцию или невыполненные услуги.

- Организации, которые осуществляют экспортно-импортные операции, обязаны своим уполномоченным банкам предоставлять всю информацию по действующим контрактам: сумма сделки, объект договора, сроки его действия. Проще говоря, они предоставляют контракты в валютный отдел банка, который (отдел) их сопровождает.

- Вся иностранная валюта, которая поступила на счет резидентов за границей, должна быть использована только на выполнение ими своих обязательств или быть перечислена на счет в уполномоченном банке.

Узнайте также о статусе резидента на территории России.

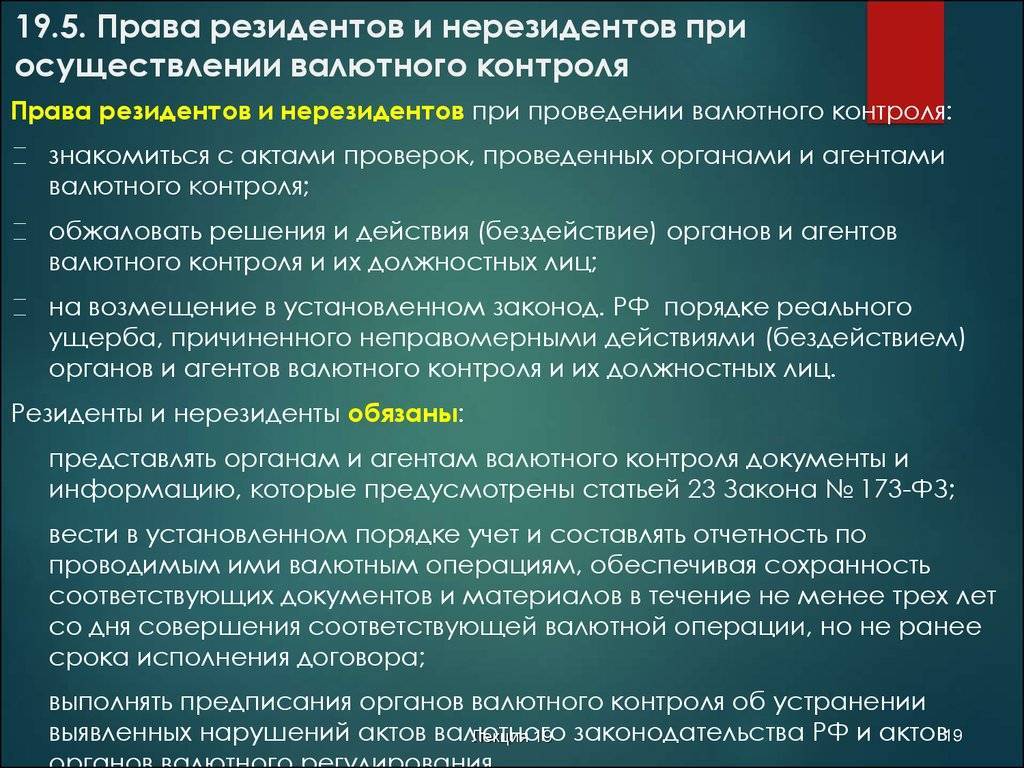

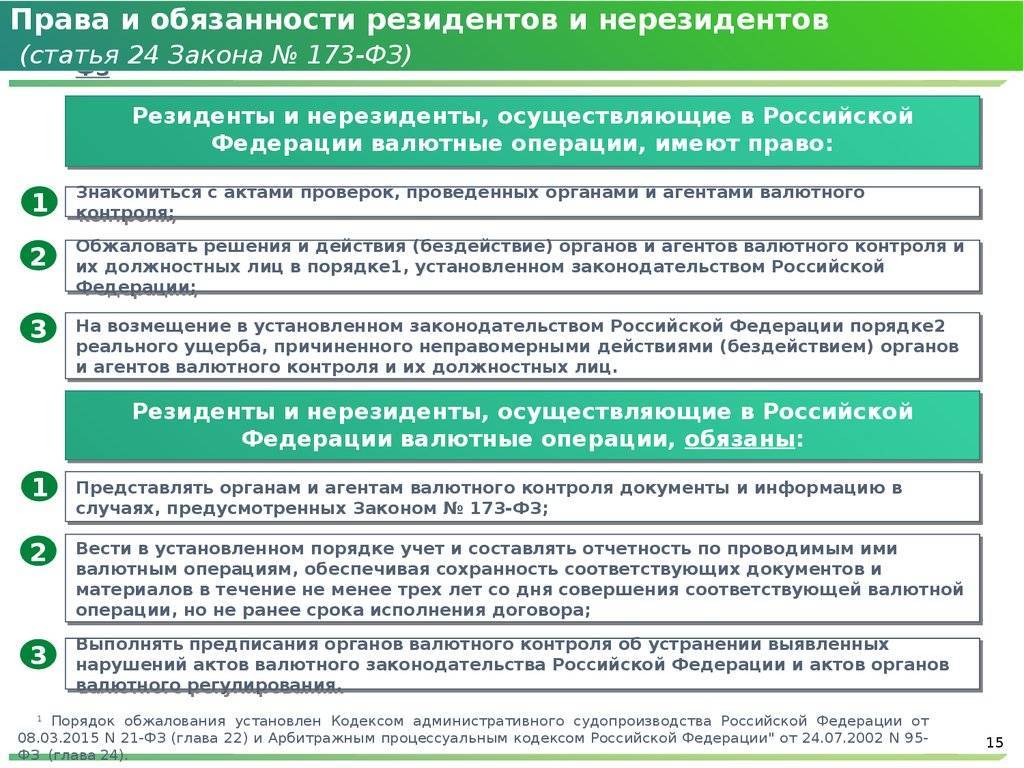

Какая ответственность грозит за нарушения

За несоблюдение требований валютного законодательства резидентам придётся расплачиваться рублём, отметила старший юрист UFG Wealth Management Баина Бурслугинова.

К примеру:

- если резидент не уложился в сроки или предоставил отчёт об открытии или закрытии счёта, а также об изменении его реквизитов в неверной форме, ему положен штраф в размере 1000–1500 рублей;

- если резидент не предоставил отчёт о движении средств, выпишут штраф на 2000–3000 рублей;

- если резидент не уведомит об открытии зарубежного счёта, ему выставят штраф на 4000–5000 рублей;

- если резидент не сообщил о переводе денег через иностранные электронные средства платежа — штраф в размере от 20% до 40% от суммы операции;

Порой валютных резидентов могут освободить от административной ответственности, напомнила член Ассоциации юристов России, адвокат бюро Mialegis Екатерина Вернюк. Это произойдёт, если:

- сумма обязательств резидента по внешнеторговому договору с нерезидентом не превышает 200 000 рублей;

- резидент зачислил деньги на счёт в иностранном банке и списал их в течение 45 дней в полном объёме.

Если человек скрывает информацию об иностранных счетах, власти могут предположить, что российский валютный резидент пытается уклониться от уплаты налогов — а это уже . Если в деле будут фигурировать крупные или особо крупные размеры, то нарушителя могут наказать штрафом до полумиллиона рублей и даже тюремным заключением на срок до шести лет.

Нового вида ответственности за нарушение последних валютных ограничений для резидентов в законодательстве не появилось. Но нужно понимать, что всё может измениться в любой момент — это доказывают события февраля и марта 2022 года.

Отличия статусов резидентов и нерезидентов РФ

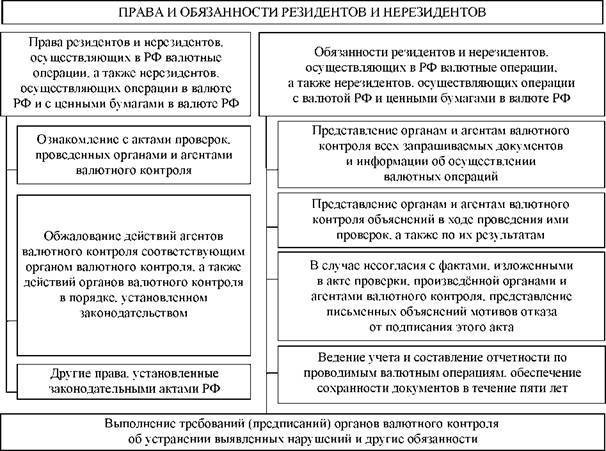

Ключевые различия данных статусов заключаются в:

- Размерах ставок налогов на доход и прибыль (для физ- и юрлиц соответственно);

- Перечне объектов налогообложения;

- Порядке определения налоговой базы;

- Возможности предоставления налоговых вычетов;

- Порядке исчисления налога на доход или прибыль.

Размеры ставок

Для резидентов (физ- и юрлиц) ставка ограничена значениями в 13 и 20 % соответственно. Для нерезидентов обеих означенных категорий значение ставки составляет 30 %. Однако в отдельных случаях для нерезидентов размер ставки может снизиться.

Условиями для этого являются:

Вам также могут понравиться

- Принадлежность к определенной категории налогоплательщиков, среди которых: члены экипажей морских судов, переселенцы, беженцы, работники по трудовому патенту, обладатели статуса ВКС, граждане ЕАЭС. Значение НДФЛ для означенных лиц составляет 13 %;

- Осуществление инвестиционной деятельности. Налоговая ставка на доход, полученный в результате вложения средств в российские организации, может быть понижена до 15 %.

Объекты налогообложения

Резиденты обязаны декларировать и уплачивать налоги на все доходы, в т.ч. поступившие из-за границы. Объект налогообложения для нерезидентов – только доходы, полученные в РФ.

Налоговая база

Для резидентов налоговая база исчисляется нарастающим итогом с последовательным ежемесячным начислением по всем полученным доходам. Для нерезидентов – определяется лишь суммой доходов, полученных за прошедший месяц.

Предоставление вычетов

Резидентам, при условии наличия на то законодательно установленных оснований, может быть предоставлен определенный налоговый вычет. Для нерезидентов данная возможность отсутствует.

Порядок исчисления

Для резидентов сумма налога рассчитывается последовательно – с начала календарного года, с нарастанием общего итога по результатам каждого прошедшего месяца. Для нерезидентов данная сумма рассчитывается по каждой отдельной сумме полученного дохода.

Законодательная база

Соответственно с п. 2 ст. 207 НК РФ налоговыми резидентами считаются физические лица, которые находятся в РФ не меньше 183 дней на протяжении года.

Налоговый нерезидент должен оплачивать НДФЛ в сумме 30 % со всех доходов. А если иностранный гражданин является налоговым резидентом в России, то его налоговая ставка составит 13 %.

В ФЗ «О валютном регулировании и валютном контроле» также даются определения понятий «резидент и «нерезидент».

Согласно части 1 ст. 14 данного закона, резиденты имеют право без ограничений открывать в банках банковские счета в иностранной валюте, если другое не определяется указанным ФЗ.

Изменение статуса налогового резидента

У физического лица на изменение статуса есть 1 год. Каждый раз, когда сотрудник будет получать оплату за труд, необходимо уточнять и его статус. Это требуется для того, чтобы не удерживать с гражданина лишней суммы налога. Для этого, ежемесячно в момент начисления зарплаты следует проверять, сколько времени работник находился в России на протяжении 12 месяцев.

Вместе с этим, по итогам календарного года, нужно еще раз уточнить статус гражданина. Если возникнет необходимость, стоит провести перерасчет НДФЛ за 12 месяцев. Если физическое лицо получает статус резидента, у него есть право на возврат переплаченной суммы по НДФЛ, которая накопилась за текущий год с 1 января. В обязанности работодателя входит перерасчет НДФЛ, учитывая ставку 13% с начала года и с учетом излишне оплаченной суммы налога.

Если по истечению 12-ти месяцев не получается перевести всю переплаченную сумму, у работника есть право на подачу заявления в налоговую, чтобы там занялись проведением перерасчёта и в итоге, вернули переплаченные средства. Со стороны сотрудника понадобится справка 2-НДФЛ, документ о резидентстве, а также декларация.

Если гражданин в течение года потерял статус резидента, с 1 января текущего года произойдет перерасчет НДФЛ по ставке 30%, не предоставляя налоговые вычеты. Когда будет начисляться зарплата, кроме налога следует удерживать сумму задолженности с 1 января текущего года, которая не может превышать 50% от зарплаты. Если год уже закончен, необходимо предоставить справку 2-НДФЛ в ФНС (ставка 30%). Чтобы избежать этого продолжительного процесса возврата долга, можно попробовать договориться с работником о том, что он внесет наличные средства, которые пойдут на погашение налоговой задолженности.

Особенности налогообложения граждан Украины

Между Правительствами России и Украины заключено Соглашение от “Об избежании двойного налогообложения доходов и имущества и предотвращении уклонений от уплаты налогов” (далее – Соглашение).

По условиям пункта 1 статьи 15 Соглашения доходы граждан Украины от работы по найму в России облагаются НДФЛ в России. Но если гражданин Украины проработал в России в общей сложности менее 183 календарных дней течение календарного года, то его доходы подлежат налогообложению на Украине.

Для этого (по правилам пункта 2 статьи 232 НК РФ) работнику – гражданину Украины следует представить работодателю и в налоговый орган, где работодатель состоит на налоговом учете, подтверждение своего постоянного местопребывания на территории Украины, выданное налоговыми органами Украины.

Таким документом может быть:

- официальное подтверждение того, что работник является налоговым резидентом Украины;

- документ о полученном доходе и об уплате налога на Украине, подтвержденный налоговой инспекцией Украины.

Федеральным законом от № 285-ФЗ “О внесении изменений в статьи 217 и 224 части второй Налогового кодекса Российской Федерации” (имеющим обратную силу и подлежащим применению с ) для лиц:

- признанных беженцами;

- получившими временное убежище на территории России,

установлена ставка налога на доходы физических лиц в размере 13%

Исчисление и уплата НДФЛ, а также подача налоговой декларации иностранными гражданами, осуществляющими трудовую деятельность по найму в Российской Федерации на основании патента, выданного в соответствии с Федеральным законом от № 115-ФЗ, производятся в порядке, установленном статьей 2271 НК.

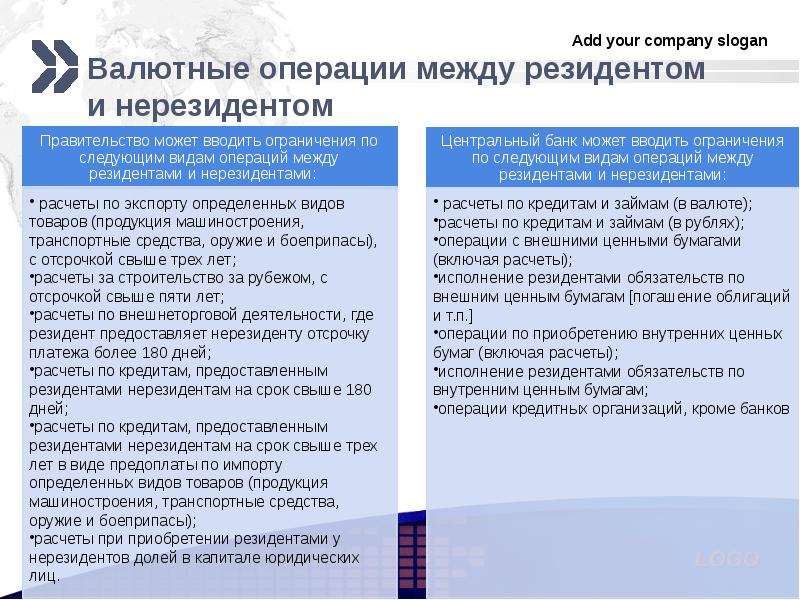

Ограничения в операциях между резидентами и банками

Операции с валютой, производимые между полномочными кредитными организациями и резидентами, могут производиться без ограничений, если они будут касаться определенного перечня нужд. Каких, узнаем далее в таблице.

Таблица 2. Операции между резидентами и банками без ограничений

| Ситуация | Описание |

|---|---|

| Процедуры, связанные с кредитованием | В данную категорию входят такие операции, как:получение займа; выплата процентов по кредиту; начисление штрафов и пени; возврат кредита и т.д. |

| Операции со счетом в банке | Такие простые операции, как внесение средств, или их снятие со счета в банке, ничем не ограничиваются. |

| Получение гарантий | Могут беспрепятственно предоставляться гарантии банка, направленные на выполнение резидентом его обязанностей. |

| Приобретение веселей банков | Нет ограничений на покупку веселя, который ранее был выдан уполномоченным банком, и получением по ним платежей при предъявлении. |

| Покупка иностранных денег | В список входит также приобретение валюты в обмен на отечественные рубли. |

| Комиссия | Также следует упомянуть уплату комиссионного вознаграждения банкам. |

Следует отметить, что все эти возможности открыты лишь в том случае, когда резидент взаимодействует с банком, имеющим соответствующие полномочия. Дело в том, что эти системы относятся к участника рынка Центробанка, и имеют право на обслуживание и открытие счетов брокерского типа, которые нужно завести нерезидентам, входящим в перечень их клиентов, ради того, чтобы производить впоследствии денежный учет.

Если закон не предоставляет ограничений на операции, значит, подразумевается обязательное выполнение каких-либо сопутствующих процессам перевода средств условий

Если условия проведения операций с валютой будут нарушены, например, истекут сроки поступления денег на счета резидентов страны, то сторона, оказавшаяся правонарушителем, может понести соответствующие последствия в виде штрафа, определение величины которого будет производиться на основании актуальной ставки рефинансирования ЦБ РФ.

В какой сфере используются данные термины, и по какой причине?

Вышеупомянутые термины достаточно известны многим россиянам и гражданам других стран, однако, использоваться они могут в разных сферах. Речь идет о таких направлениях:

- налоговая сфера, где статус налогового резидента или нерезидента указывает на источник получения доходов: в государстве или за пределами страны. С учетом этой характеристики в дальнейшем определяются и ставки налогообложения;

- валютная сфере, где речь идет об установлении контроля над проводимыми операциями. Резиденты, в этом случае обязаны подчиняться определенным правилам и сдавать соответствующую отчетность в рамках действующего регламента;

Следует также отметить, что терминология присутствует и в других сферах, к примеру, при разрешении вопросов о наследовании имущества. В этой связи, чтобы уметь в правильном ключе трактовать данные понятия, необходимо четко понимать, в чем заключается разница между понятиями «резидент РФ» и «нерезидент».

Как определить, какой статус имеет конкретное лицо?

Стоит отметить, что даже одного месяца достаточно, чтобы статус налогоплательщика поменялся. Для этого достаточно выехать за пределы государства или вернуться назад в страну. Впрочем, никаких указаний в действующем законодательстве в отношении того что придется отсылать уведомление в ИФНС о смене статусу, не существует.

Важным моментом является еще и то, что гражданство никак не влияет на определение данного статуса. В отдельных случаях, правда, предусмотрено, что даже если гражданин покидал пределы страны на длительное время, этот период в учет не принимается. Речь идет о следующих моментах:

- человек покидал РФ на срок не более полугода для прохождения лечебного курса;

- гражданин проходил обучение в течение полугода в другом государстве;

- налогоплательщик числился как откомандированный для добычи нефти и газа за пределами своей страны.

Некоторые нюансы по определению статуса, могут возникнут в том случае, когда человек желает эмигрировать из России и продает собственное имущество. Фактически такие лица уже не являются резидентами, хотя формально, продолжают ими считаться. Им необходимо будет уплатить НДФЛ и вот здесь размер платы зависит от статуса. Дело в том, что по ставке 13% платят резиденты, а вот по ставке в 30% уже нерезиденты.

Комплексное решение для переезжающих в Великобританию

Как видите, налоговое право в Англии не такое простое, как пишут в рекламных статьях. Если вам требуется помощь на стадии налогового планирования и в ходе конкретных мероприятий, направленных на уменьшение налоговой нагрузки, стоит обращаться к специалистам, которые практикуют комплексный подход, не замыкаясь только на одной узкой задаче.

Подобный комплексный метод решения вопросов клиентов выгодно отличает нашу компанию от многих подобных фирм. Суть метода в том, что смена места проживания рассматривается как совокупность задач совершенно разной тематики, которые, тем не менее, решаются все вместе. В то же время другие предложения на рынке иммиграционных услуг в большинстве своём помогут вам только в чем-то одном: в оптимизации налогов, в подготовке активов или в оформлении иммиграционных документов.

Иммиграционные юристы нашей компании сделают все, чтобы ваш переезд в Великобританию стал приятными хлопотами без незапланированных и неприятных затрат.

#Налогообложение Великобритании

#Оптимизация налогов

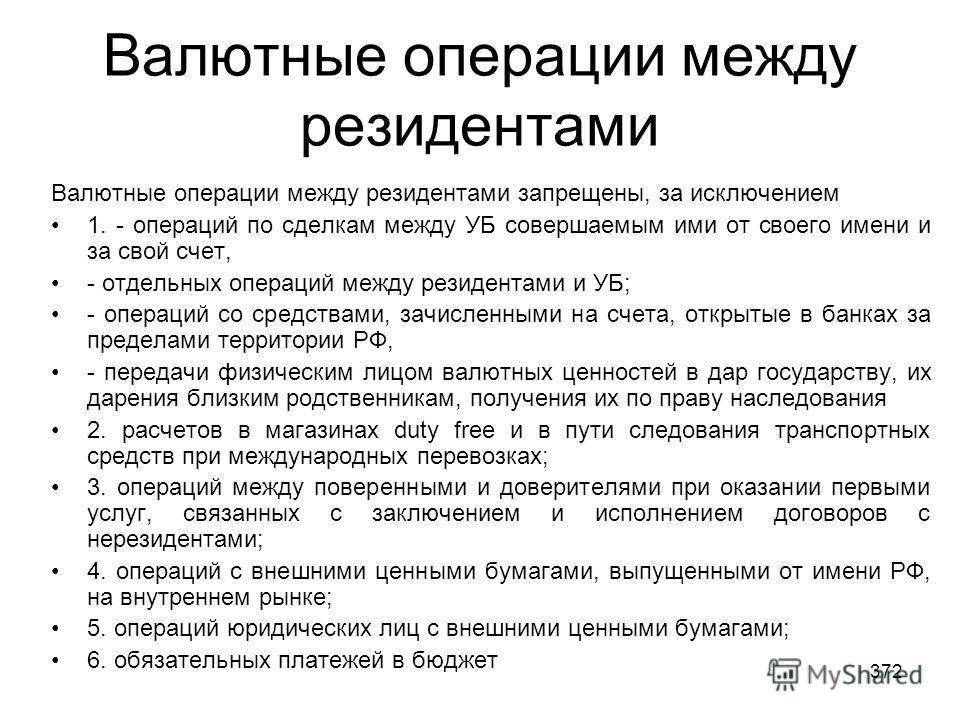

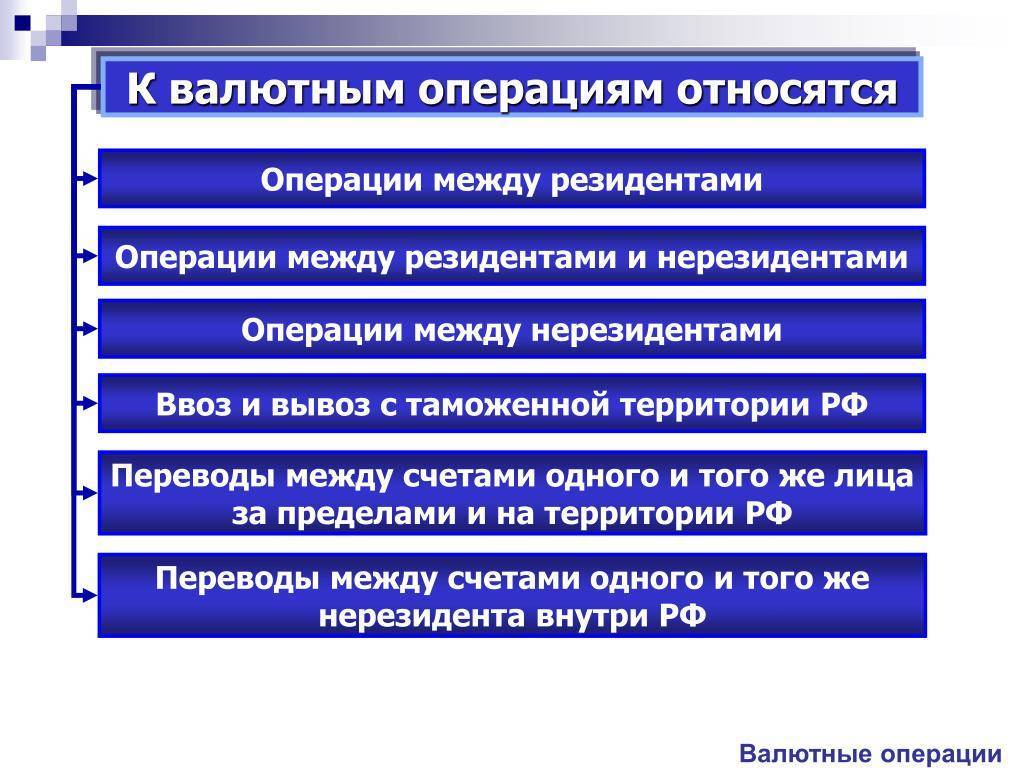

Валютные операции между резидентами

Определенные лимиты на расчеты, где участники – граждане страны, (резидентами) накладывает ст. 9 Закона, указанного выше. Перечень данных ограничений с каждым годом сокращается. Список операций с валютой довольно широкий, включает в себя:

- расчеты с внешними ценными бумагами;

- оплата командировок заграницу;

- оплата труда при работе по трудовому договору с компанией заграницей;

- сделки по договору комиссии (при условии, если тот, кто получает услугу в самом конце, – нерезидент);

- реализация товаров во время поездок за рубеж;

- переводы без ограничений по сумме друг другу, если отправитель и получатель являются родственниками, если нет, то лимит 500 долларов или эквивалент в евро (если родственники хотят подарить иностранные деньги друг другу, или завещать их, лимитов нет);

- клиринговые расчеты;

- расчеты между физическими лицами и транспортными компаниями за границей;

- внесение депозитов;

- приобретение/реализация банкнот и монет с целью коллекционирования;

- возврат кредитов и др.

Потребности субъектов экономики, существующие сегодня, стали причиной того, что перечень операций в валюте, не запрещенных законами, для этой категории лиц постоянно дополняется. Если же будет введено полный запрет на такие расчеты, в различных сферах бизнеса, будут возникать большие проблемы, что, в свою очередь, негативно отразится на всей экономике страны, которая сегодня и так не в лучшем состоянии.

Особенности требования банка

Нерезидентам разрешено открывать валютные счета в российских банках, об этом указывается в ФЗ-173.

При этом не во всех банках разрешены такие операции, только для тех, кому Центральных Банк дал специальное уполномочие. С каждым разом, перечень этих банков изменяется.

В ст. 846 ГК РФ указаны правила, которые используют при открытии банковских счетов для нерезидентов.

Обязательные документы для проведения валютных операций, а так же открытия счета идентичны как для резидентов.

Чтобы воспользоваться услугами, необходимо предоставить такой пакет документов:

- Анкета.

- Паспорт гражданина.

- Миграционная карта с действующей датой.

- Разрешение на пребывание в стране.

- Разрешение от ЦБ об открытие банковского счета.

Кто такие валютные нерезиденты

Под данную категорию людей попадают граждане, проживающие на территории других государств не менее года, имеющие рабочую либо учебную визу на срок не менее года либо имеющие вид на жительство. На обычном примере это выглядит так: вы проживаете в Англии, имеете вид на жительство в этой стране, а ваш ребенок учится в одном из колледжей страны более года. Таким образом, вы являетесь нерезидентами РФ и имеете полное право открыть счет в любом зарубежном банке. На операции по данным счетам не действуют ограничения. Этим, собственно, и отличаются валютные резиденты и нерезиденты друг от друга.

Резиденты и нерезиденты страны — кто это, Финансовый гений

Эти понятия очень актуальны во многих финансовых сферах, например, в банковском обслуживании, при уплате налогов, выводе средств за границу, оформлении наследства и в других случаях, поэтому нужно очень четко понимать, кто такой резидент, кто такой нерезидент, и в чем между ними разница. Об этом, применительно к физическим лицам, и пойдет речь в сегодняшней статье.

Начать хочу с того, что, скажем так, “средний обыватель”, далекий от финансовых вопросов, когда слышит понятия резиденты и нерезиденты, полагает, что резиденты – это граждане страны, а нерезиденты – это иностранцы. Так вот, это очень серьезная ошибка! На самом деле понятие резиденства имеет определенную связь с понятием гражданства, но при этом имеет и существенные отличия. То есть, резидент – это не обязательно гражданин страны, а нерезидент – это не обязательно иностранец. Далее – подробнее.

Определения резидентов и нерезидентов даются в законодательных актах каждого государства, и могут иметь определенные отличия для разных стран.

Мало того, в России, например, понятие резидента и нерезидента даже отличается внутри страны: при осуществлении валютного контроля действуют одни определения, а при налоговом контроле – другие.

Эти определения могут меняться, путем внесения соответствующих изменений в законодательную базу, поэтому всегда нужно для верности просматривать законы с последними внесенными изменениями.

Резиденты и нерезиденты в России: валютное законодательство.

В области валютного контроля РФ понятия резидента и нерезидента определены Законом “О валютном регулировании и валютном контроле” № 173-ФЗ от 10.12.2003г. Согласно этому нормативному акту, статус резидента имеют:

- Граждане РФ, кроме постоянно проживающих на территории иностранных государств;

- Иностранцы и лица без гражданства, постоянно проживающие на территории РФ.

Для резидентов и нерезидентов в России действуют разные условия открытия и обслуживания банковских счетов, осуществления валютных операций, получения/отправки денежных переводов, многих других банковских операций и не только.

Резиденты и нерезиденты в России: налоговое законодательство.

Налоговые резиденты и нерезиденты в России определяются иначе, чем в области валютного контроля. Их определения обозначены в ст. 207 Налогового кодекса РФ. Согласно этому документу, статус налогового резидента в России имеют:

- Граждане РФ, иностранцы и лица без гражданства, фактически находящиеся в стране на протяжении не менее 183 дней из идущих подряд 12 месяцев (то есть, не менее полугода в течение года);

- Военнослужащие и государственные служащие, даже если они командированы на работу за пределами РФ.

Налоговые нерезиденты платят существенно более высокие налоги, в частности, на текущий момент налог на доходы нерезидентов РФ составляет 30%, тогда как для резидентов – 13%.

Резиденты и нерезиденты в Украине.

В Украине определение резидентов и нерезидентов дано в Налоговом кодексе, в ст. 14. в п. 14.1.213. Согласно этому документу, статус резидента в Украине имеют физические лица, постоянно проживающие на территории Украины, независимо от того, являются ли они гражданами Украины, иностранцами или лицами без гражданства. Соответственно, физические лица, постоянно проживающие за пределами Украины, являются нерезидентами, даже если они – граждане Украины. Теперь вы имеете представления о том, кто такой резидент и нерезидент страны для физических лиц. Что касается юридических лиц – понятия резидентов и нерезидентов тоже определены в указанных законодательных актах, если необходимо – вы без проблем их там найдете.

Надеюсь, что эта информация была вам полезна, и помните, что в законы могут вноситься изменения, поэтому всегда проверяйте актуальную информацию в первоисточнике.

По данным с http://sparmoscow.ru/vazhnye-sovety/rezidenty-i-nerezidenty-strany-kto-jeto-finansovyj

Основное отличие резидента и нерезидента

Чтоб понять, в чем отличие юридического лица-резидента от нерезидента, важно разбираться в особенностях налогообложения, предусмотренных российским налоговым законодательством. По факту, резиденство определяет страну, в которой такая компания будет уплачивать все предусмотренные ее законодательством налоги:

- так, все компании, независимо от их места прописки, если они имеют статус резидента РФ, будут обязаны платить налоги на прибыль и имущество независимо от страны, в которой они были получены, сделок, по которым были получены, валюты и иных особенностей;

- компании-нерезиденты РФ, зарегистрированные за пределами России, обязаны платить в российский бюджет лишь налоги с прибыли и имущества, полученного ими от российских источников. Таковыми будут признаны не только коммерческие, но и так называемые пассивные доходы, в том числе дивиденды, проценты по кредитным договорам, пени от российских резидентов, доходы от реализации имущества и имущественных прав.

Определение резидентства по косвенным признакам

Если вышеуказанных условий недостаточно, чтобы идентифицировать компанию как резидента/нерезидента, либо сведения для проверки указанных условий недоступны, проверить резидентство можно по косвенным признакам, в том числе:

- по номеру лицевого счета, присвоенного Центробанком;

- по ИНН или КПП;

- при помощи электронных сервисов от ФНС.

По номеру расчетного счета

Пожалуй, самый верный способ проверить контрагента на предмет резидентства – это проанализировать его расчетный счет в банке. Так, любая организация, для ведения коммерческой деятельности в РФ обязана иметь собственный расчетный счет. Валюта такого счета не имеет значения, куда более важным является его структура.

Так, каждый расчетный счет имеет двадцатизначный код и свою структуру, представленную в формате «ААААА-BBB-C-DDDD-EEEEEEE» – в него и «зашит» признак компании резидента или нерезидента. Как можно заметить, структура такого счета разбита на группы, где первые 5 цифр (ААААА) относят указанный счет к некой группе счетов банковского баланса, предусмотренных положением ЦБ № № 579-П от .

Ее, в свою очередь, можно разбить на счета первого (ААА) и второго порядка (АА). Анализ указанного положения позволяет нам четко определить, какие конкретно счета банковского баланса будут принадлежать физическим и юридическим лицам-нерезидентам.

Все расчетные счета, включающие счет первого порядка «408» и счета второго порядка 04-09, 12, 14, 15, 18 присваиваются исключительно нерезидентам.

По ИНН

- АААА – индекс, определяемый ФНС при регистрации;

- БББББ – код иностранной организации;

- С – проверочная цифра.

Как правило, любая иностранная организация, при первичной регистрации в ФНС, начиная с 2005 года, получает индекс (АААА) в виде кода «9909», обозначающего Межрегиональную инспекцию ФНС, где она находится на учете. Таким образом, любая компания, чей ИНН начинается с указанных цифр, будет иностранной.

Но, как мы знаем, иностранный статус не определяет резидентство – с большой долей вероятности ИК может оказаться резидентом, ИНН у нерезидентов юридических лиц каких-либо ключевых отличий не имеет. Для точности определения нужно использовать другие источники.

По КПП

Таким образом, как и ИНН, номер КПП организации позволяет нам определить иностранное происхождение предприятия, но не его резидентство.

Проверка с помощью электронного сервиса ФНС

Для использования этого сервиса достаточно использовать наименование компании, ее ИНН/КПП или фактический адрес местонахождения.

По результату пользователю предоставляется:

- полное наименование иностранного предприятия;

- наименование его представительства, если оно действует в РФ;

- ИНН и КПП;

- статус, стоит или не состоит на учете в данный момент;

- орган ФНС, где иностранное предприятие состоит/состояло на учете.

Как мы видим, информации о резидентстве также не представлено. Однако информация о налоговом органе позволяет связаться с ним и навести некоторые справки, что в отдельных случаях может быть удобно.

Подведём итоги

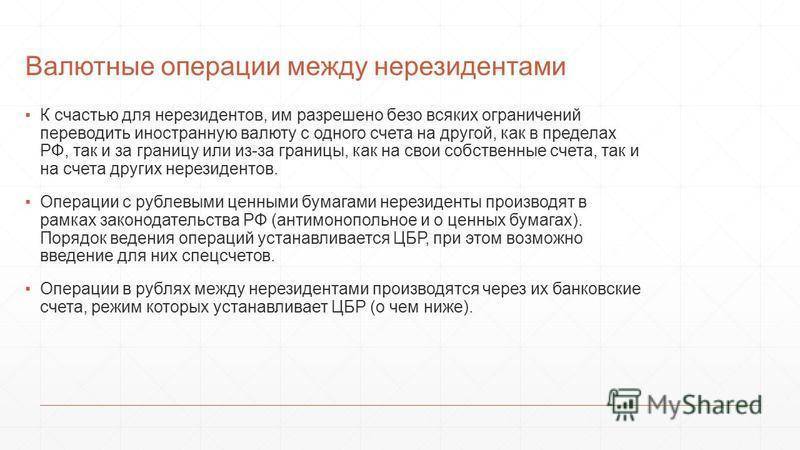

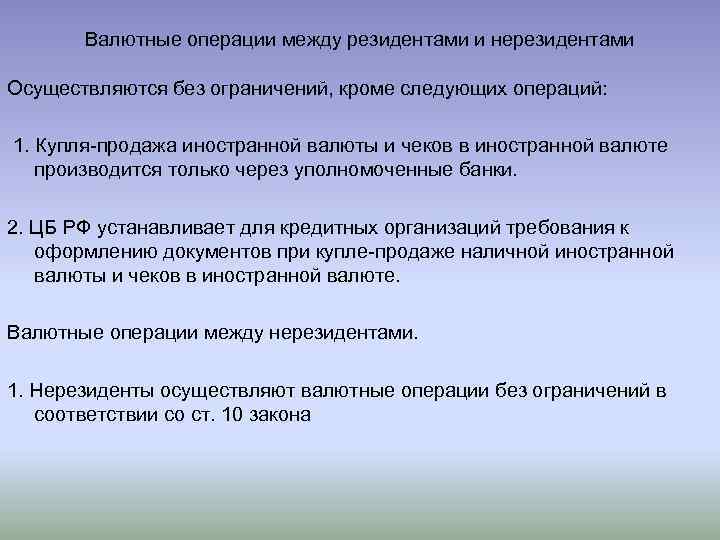

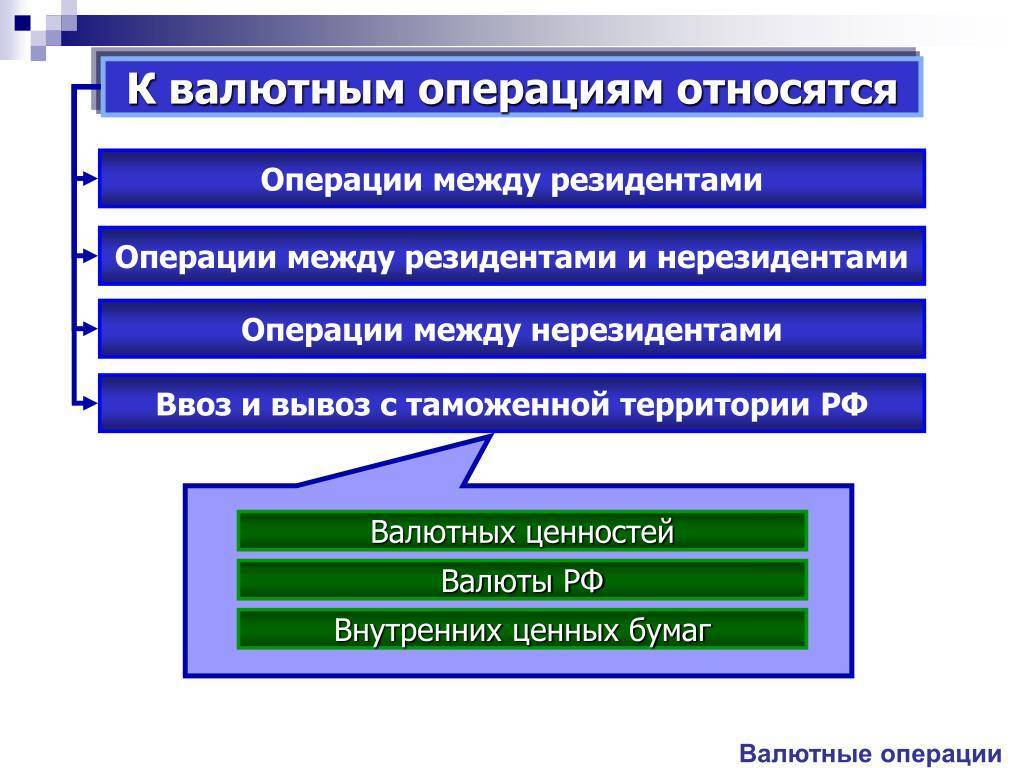

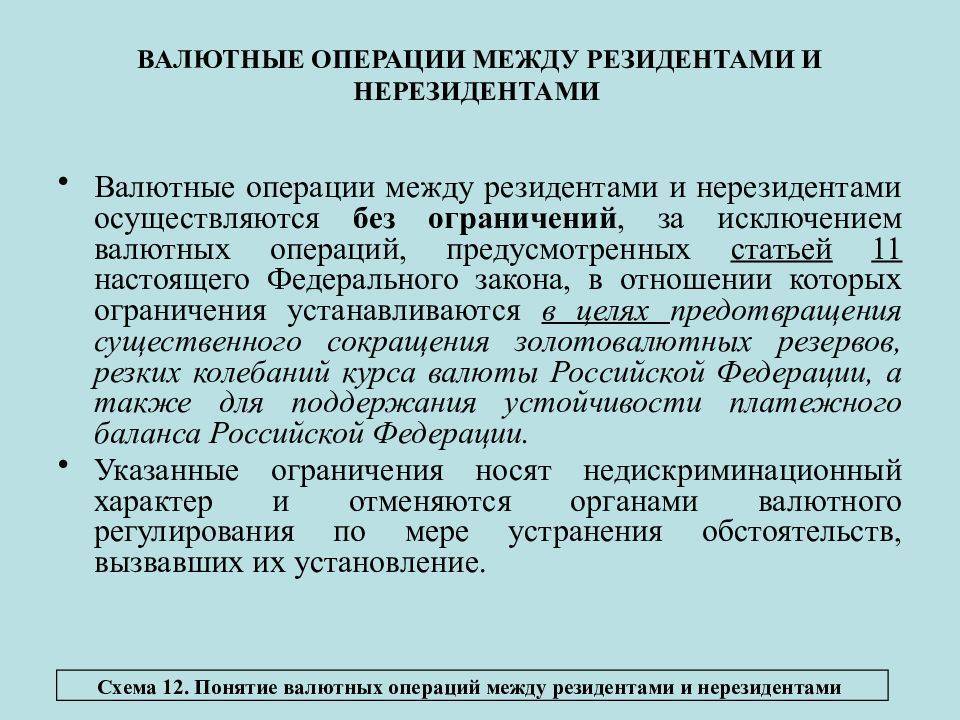

На территории нашей страны действует запрет на проведение валютных операций между резидентами, за исключением случаев по определенному перечню, когда он не будет действовать. Ознакомительный перечень указан выше в статье, а полный вы можете изучить самостоятельно, открыв Федеральный закон № 173-ФЗ.

Существует перечень законодательных ограничений в области проведения операций с валютой. Полный список можно изучить на страницах закона № 173-ФЗ

Что же касается операций с валютой, в которых принимают участие резиденты и нерезиденты, а также операций исключительно между нерезидентами, то каких-либо существенных препятствий для них в законе не обозначено, необходимо лишь соблюдать установленный на официальном уровне порядок.