Шаг 7. Идём в налоговую

Этот шаг в последнее время претерпел кардинальные изменения в плане удобства оказания услуги регистрации государственными органами физ лица в качестве ИП.

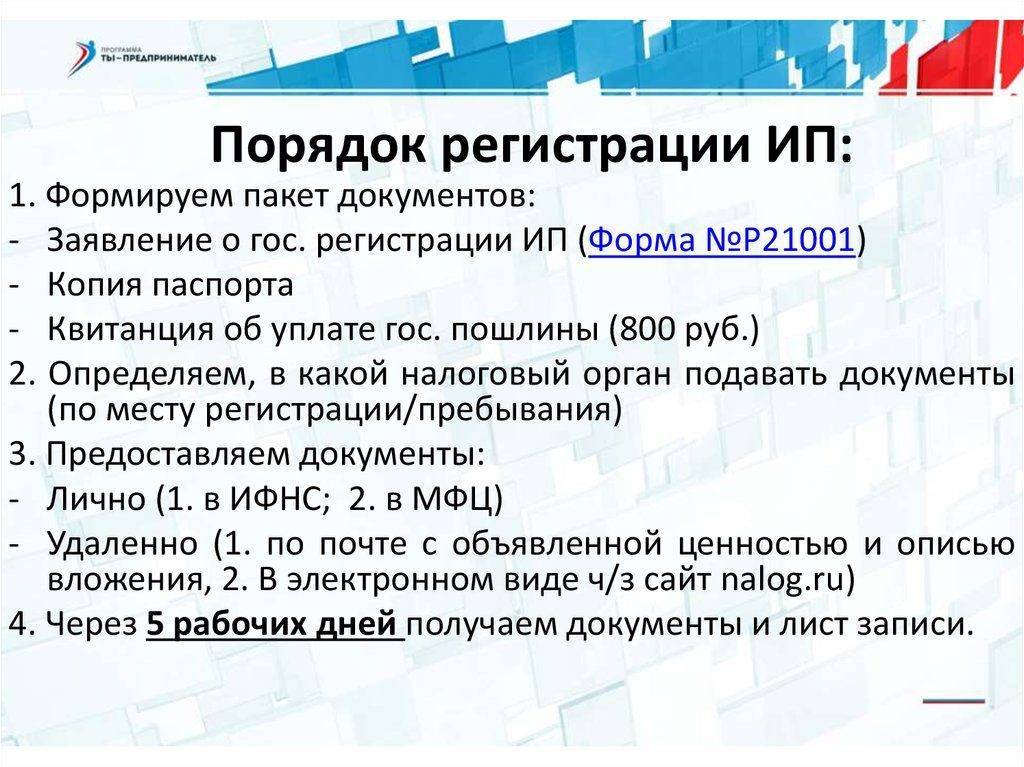

Делается это следующим образом:

Заходите в любую поисковую систему и набираете запрос “МФЦ Казань” (вместо Казань, разумеется, указываете свой населённый пункт), далее переходите, как правило, на первую ссылку в выдаче.

На сайте ищите тот филиал МФЦ, который располагается ближе к вашему дому. Если не нашли, позвоните по телефону, который указан там же и спросите, в какой МФЦ вам ближе будет обратиться.

Приходите туда в любое время со всем пакетом на регистрацию ИП и берёте соответствующий талон электронной очереди.

Поскольку эти центры созданы не так давно, учтены большинство минусов так называемой “бумажной бюрократии”, и многие люди, уже воспользовавшиеся МФЦ, остались довольны оказанными услугами.

Однако следует заметить, что не все МФЦ могут оказать услугу приёма ваших документов для открытия ИП. Это нужно уточнять в каждом отдельно взятом подобном учреждении. Но таких, к счастью, меньшинство.

Причины, по которым могут отказать в регистрации ИП

Работники инспекции ФНС примут у вас документы, чтобы открыть ИП, но рассматривать их они будут в вашем отсутствии. Чаще всего в регистрации отказывают по следующим причинам:

- пакет документов оказался неполным;

- в документах обнаружены неверные сведения, допущены ошибки и опечатки;

- обращение произошло не в ту инспекцию ФНС, в которую следовало;

- физическое лицо, обратившееся за регистрацией, имеет запрет на занятие этой деятельностью;

- менее 1 года назад ИП был признан банкротом.

Тщательно подготавливайте и проверяйте документы. Не пытайтесь обмануть ФНС. При соблюдении этих правил вы сможете осуществить свою мечту без особых затруднений.

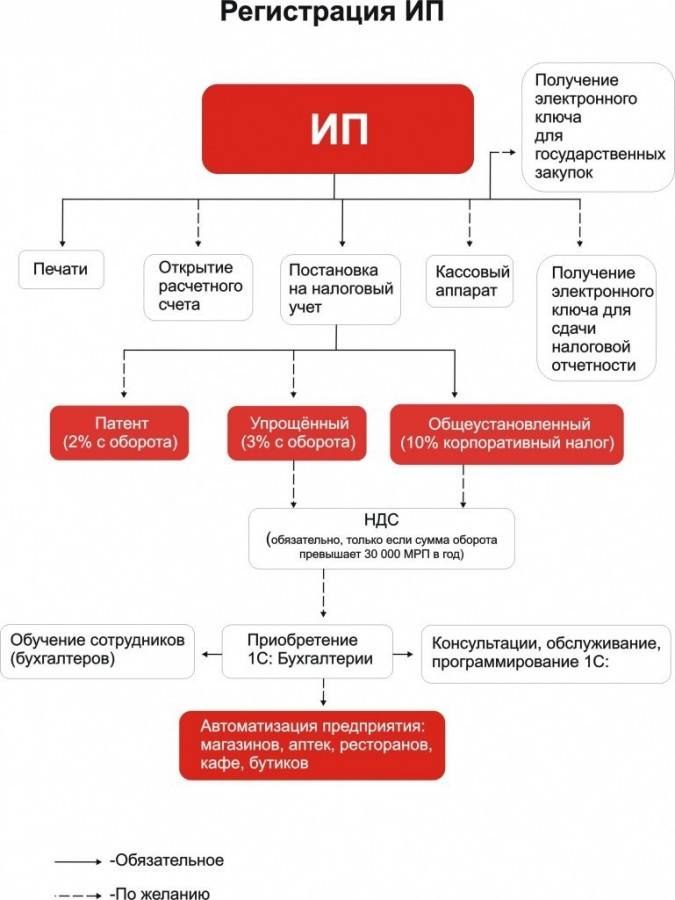

Выбор системы налогообложения

Размер налога, который оплачивает государству индивидуальный предприниматель, определяется системой налогообложения.

Все платежи, которые уплачивает ИП, можно разделить на 4 вида:

- в предыдущие годы фиксированные взносы ИП на обязательное пенсионное и медицинское страхование рассчитывались на основе действующего МРОТ. Но размер МРОТ в 2022 году не будет влиять на размер фиксированных взносов. Дело в том, что размер фиксированных взносов на пенсионное и медицинское страхование на 2022 год установлен постановлением правительства РФ в конкретных значениях.*

- налоги, которые нужно уплачивать исходя из системы налогообложения, на которой находится ИП;

- установленная плата (во внебюджетные фонды), которая взимается с зарплаты наемных работников (ИП должен исключать 13% от суммы дохода своего работника и перечислять в бюджет);

- дополнительные налоги, которыми может облагаться данный вид предпринимательской деятельности (торговый сбор, транспортный налог, сбор за добычу водных биологических ресурсов).

* – Размер фиксированных взносов на 2022 год установлен правительством РФ в следующих значениях:

На пенсионное страхование:

- если размер дохода плательщика за расчетный период (2022 год) не превышает 300 000 рублей, – 34 445 рублей за 12 календарных месяцев 2022 года;

- если размер дохода плательщика за расчетный период (2022 год) превышает 300 000 рублей, – 34 445 рублей + 1,0% суммы дохода плательщика, превышающего 300 000 рублей за расчетный период.

На медицинское страхование:

независимо от размера дохода – 8 766 рублей за 12 календарных месяцев 2022 года.

Напомним, размер фиксированных взносов на 2021 год был установлен правительством РФ в следующих значениях:

На пенсионное страхование:

- если размер дохода плательщика за расчетный период (2021 год) не превышает 300 000 рублей, – 32 448 рублей за 12 календарных месяцев 2021 года;

- если размер дохода плательщика за расчетный период (2021 год) превышает 300 000 рублей, – 32 448 рублей + 1,0% суммы дохода плательщика, превышающего 300 000 рублей за расчетный период.

На медицинское страхование:

независимо от размера дохода – 8 426 рублей за 12 календарных месяцев 2021 года.

Напомним, что платежи индивидуального предпринимателя исчисляются, исходя из налогового режима, который он использует.

Системы налогообложения, которые может выбрать ИП, следующие:

- Общая система налогообложения (ОСН).

- Упрощенная система налогообложения (УСН).

- Патентная система налогообложения (ПСН)

- Единый сельскохозяйственный налог (ЕСХН).

- Автоматизированная упрощенная система налогообложения (АУСН – должна быть введена в тестовом режиме с 2022 года в нескольких регионах России).

У каждого из этих специальных режимов налогообложения есть свои особенности, преимущества и недостатки. Вы можете перейти по ссылкам выше, чтобы получить детальную информацию о каждом налоговом режиме, или ознакомиться с ними в статье – “Сколько налогов платит ИП“.

Выбирая ту или иную систему налогообложения, следует помнить о том, что вид предпринимательской деятельности по ОКВЭД может не соответствовать системе налогов и не подпадать под ее действие.

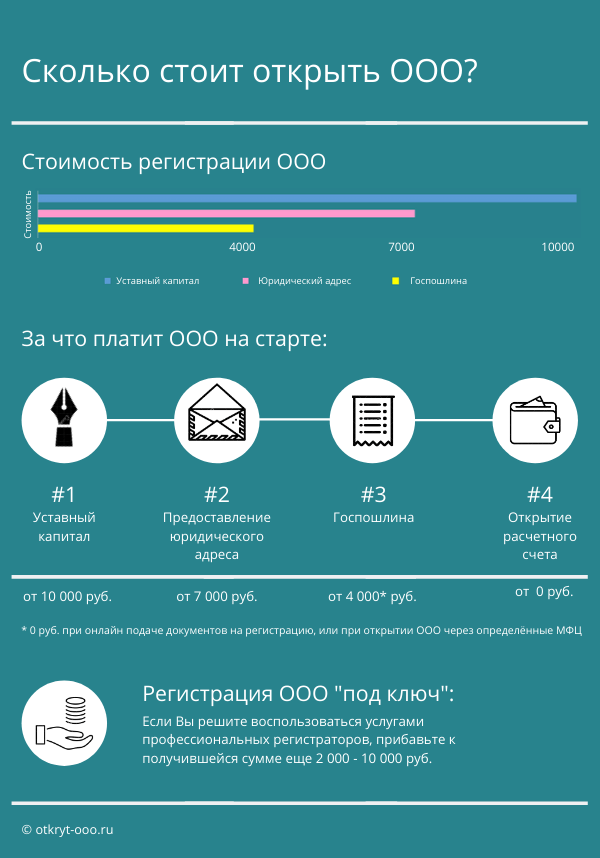

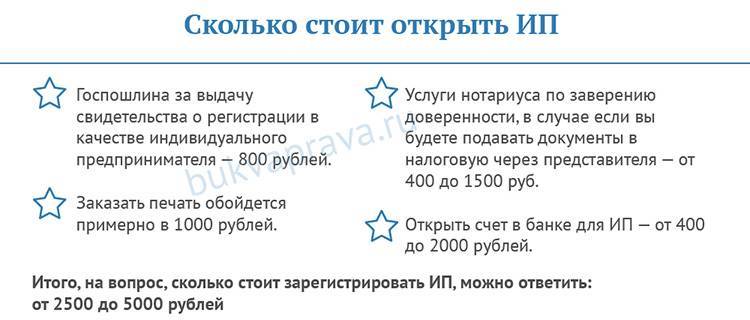

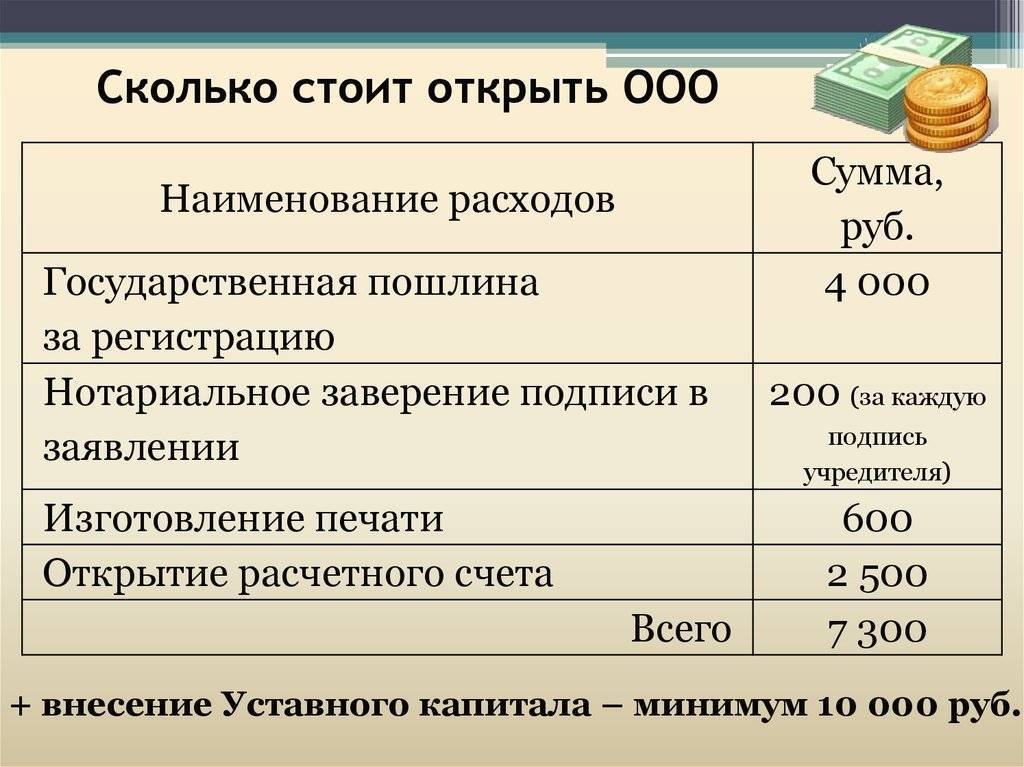

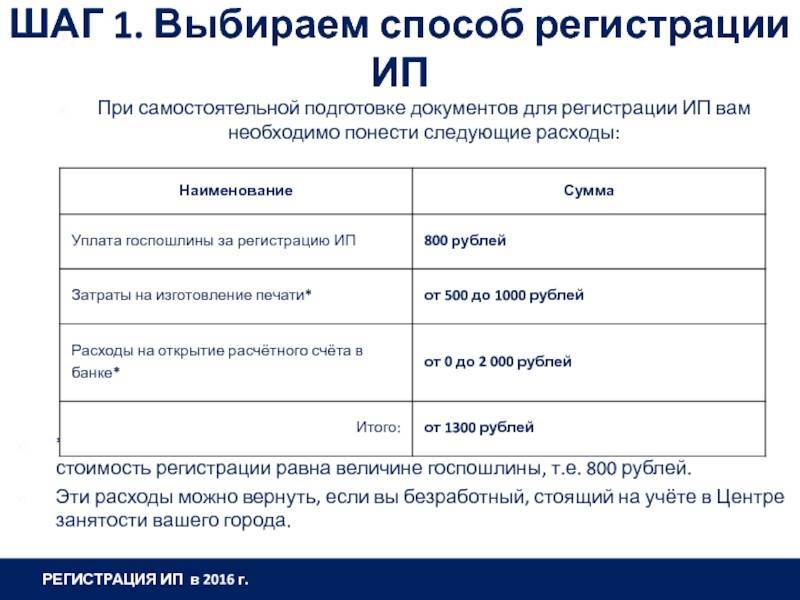

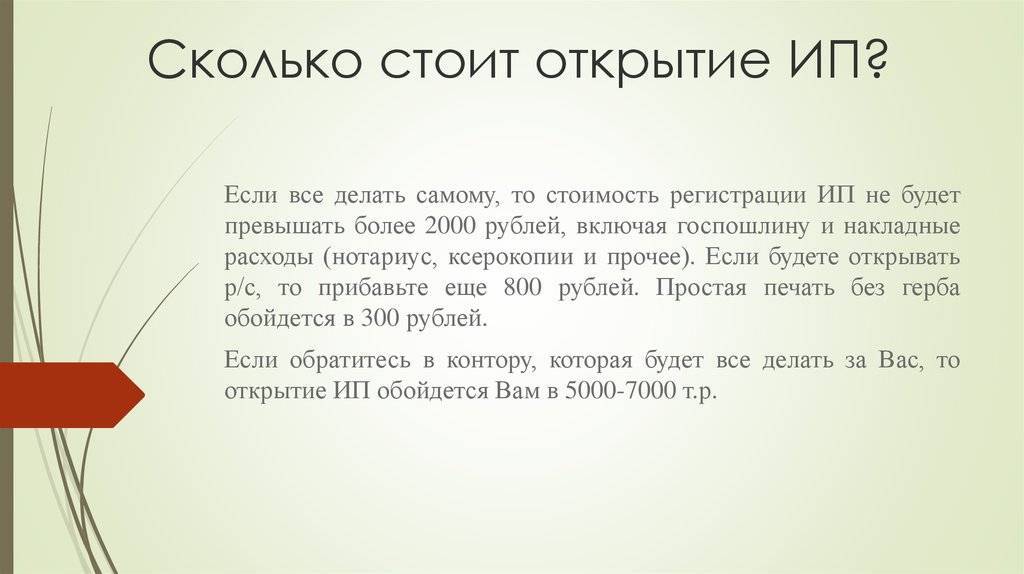

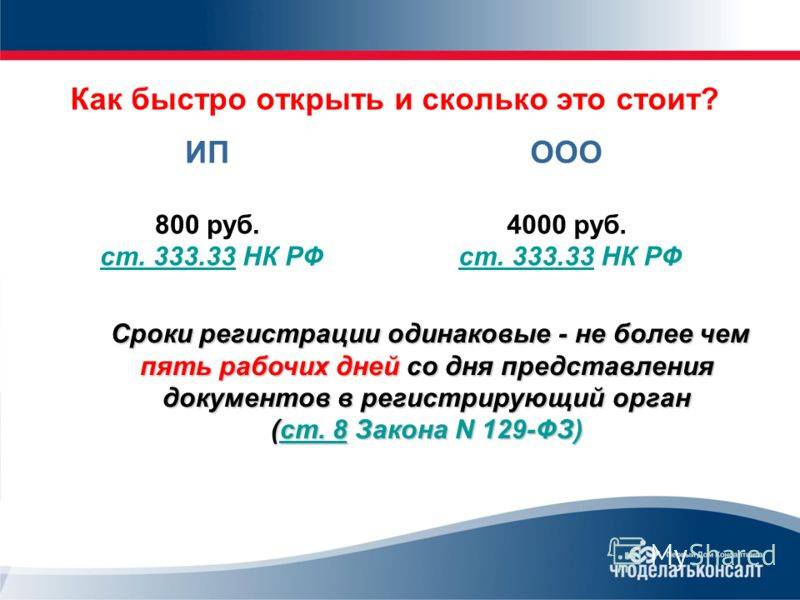

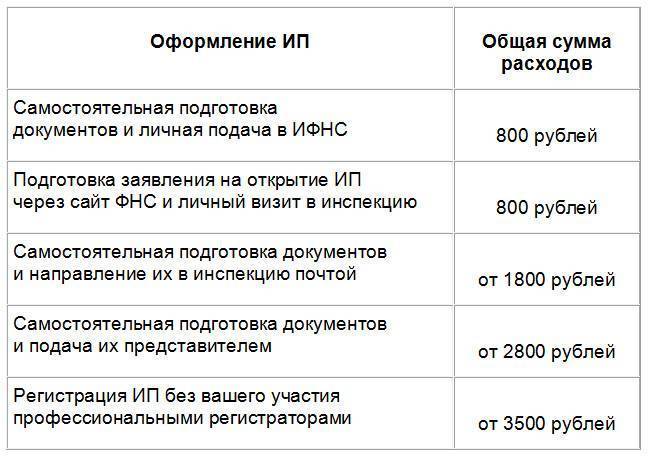

Стоимость открытия ИП

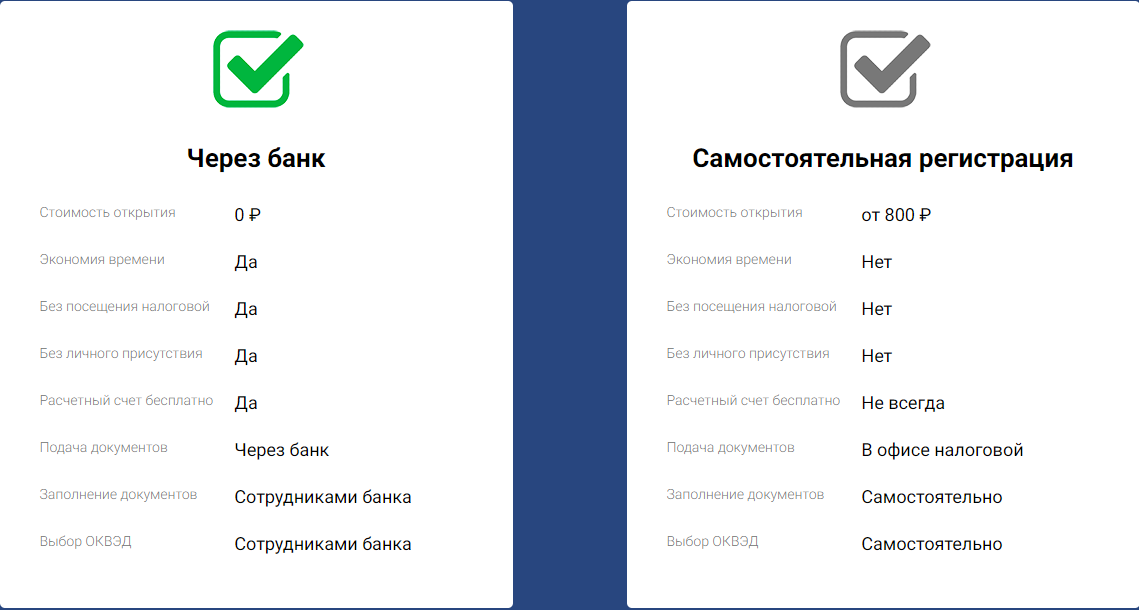

Ответ на вопрос о том, сколько стоит открыть ИП, не так прост, как кажется с первого взгляда — все зависит от метода, с помощью которого вы будете регистрировать этот статус. Существуют следующие пути:

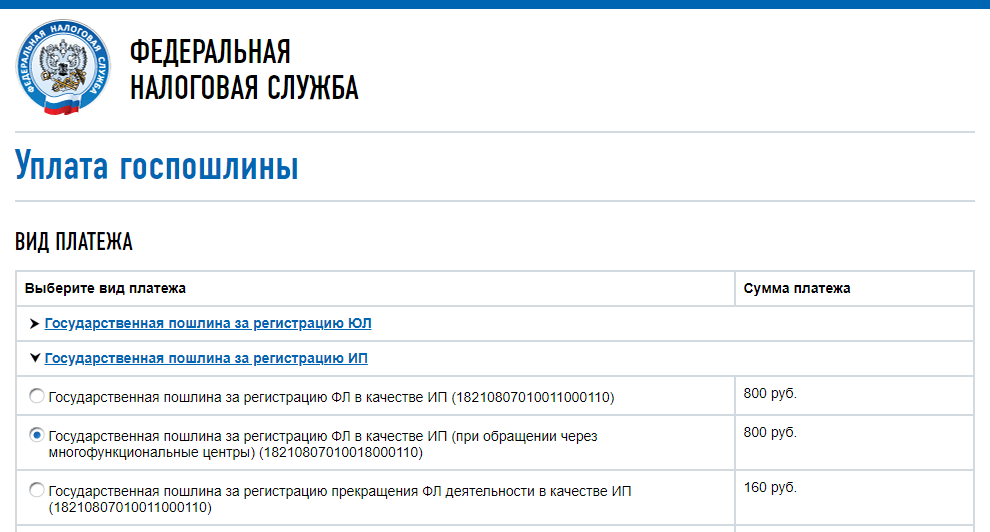

- Отправка документов для регистрации ИП в электронном виде с электронной подписью. Этот вариант бесплатный. От уплаты госпошлины такая регистрация освобождена пп. 32 п. 3 ст. 333.35 НК РФ.

- Подача документов на открытие ИП лично, через представителя или отправка их почтой. Этот вариант обойдется в 800 рублей. Именно такой размер государственной пошлины установлен пп. 6 п. 1 ст. 333.33 НК РФ.

- Обращение в специализированную юридическую фирму. Стоимость услуг по регистрации ИП может колебаться примерно между 1 и 5 тысячами рублей, в зависимости от региона обращения и конкретной юридической компании. Дополнительно придется уплатить госпошлину и сделать платное нотариальное заверение доверенности и заявления по форме Р21001.

Конечно, за услуги юристов придется заплатить. Но в этом случае вам не придется тратить время и нервы. Документы точно будут оформлены правильно, и открыть ИП удастся с первого раза.

Шаг 2. Подбор ОКВЭД

Начать оформление ИП следует с подбора кодов ОКВЭД — виды предпринимательской деятельности, которые вы будете осуществлять. Наши советы и рекомендации помогут вам в этом.

В заявление о регистрации для этого отведён Лист А. Перечень ОКВЭД подразделяется на 21 раздел, имеющий буквенное обозначение.

Каждый раздел, кроме буквенного обозначения, имеет название соответствующей отрасли. Например, Раздел L — «Операции с недвижимым имуществом». Внутри раздела есть классификация кодов. Она состоит из:

- классов — 2 цифры;

- подклассов — 3 цифры;

- групп — 4 цифр;

- подгрупп — 5 цифр;

- видов — 6 цифр.

Коды, которые требуется указывать в заявлении, не должны содержать менее 4-х цифр. Это позволит вам вести деятельность по всем видам, входящим в эту группу. Если же вы укажете код из пяти знаков, то ваше ИП сможет вести деятельность только по одному конкретному виду.

Порядок заполнения листа А не содержит требования к количеству указываемых кодов. Их может быть столько, сколько вы посчитаете нужным указать

Важно лишь проставить основной вид деятельности, он должен быть один, а дополнительных сколько угодно

Если вы заполняете документы в нашем бесплатном «Умном сервисе», то на этапе выбора кодов ОКВЭД вам будут даваться подсказки.

Выбрать ОКВЭД в сервисе проще, потому что мы сделали описание к каждому коду простыми словами и структурировали список, чтобы вам было удобно:

Если пользуетесь бесплатной услугой «Опытный специалист», то все ОКВЭД заполняет за вас специалист-регистратор.

Перейти к услуге

Перейти в сервис

Шаг 6. Получение документов после регистрации ИП

Рассмотрение заявления на регистрацию и сам процесс регистрации ИП в налоговой занимает 3 рабочих дня.

Заключительным этапом служит получение документа, подтверждающего регистрацию физлица в качестве ИП.

Таким документом с 01.01.2017 стал лист записи ЕГРИП. Именно с этой даты налоговиками больше не выдаётся свидетельство о госрегистрации ИП. А вот свидетельство ИНН о постановке на учёт в налоговом органе физ. лица по-прежнему действует. Если вы его до этого не получали, то вам его также выдадут, но уже не на спец. бланке, как раньше, а на обычной офисной бумаге формата А4.

После получения электронных документов вы можете по запросу получить их бумажную версию.

Получить готовую документацию в бумажном виде можно:

- лично в налоговом органе;

- через доверенное лицо (с нотариальной доверенностью);

- по почте России;

- через курьерскую доставку DHL Express и Pony Express (доступно для Москвы и Московской обл.).

Или в электронном виде:

- через нотариуса, услугами которого вы воспользовались при подаче документов;

- в личном кабинете на портале Госуслуг.

Дополнительно из налоговой вам придут коды статистики из Росстата. Если их вам не прислали, то можно запросить самостоятельно в через сервис Росстата.

Перейти к услуге

Перейти в сервис

Регистрация ИП в налоговой

Регистрация ИП в налоговой — это промежуточный этап на пути к завершению всего процесса. Но этот этап является наиболее важным.

Регистрация ИП в налоговой — это промежуточный этап на пути к завершению всего процесса. Но этот этап является наиболее важным.

Для того чтобы все сделать правильно, необходимо:

- Подойти к автомату электронной очереди и выбрать цель визита, которая звучит как «Подача документов для регистрации физического лица в качестве ИП».

- Получить талон и ожидать своей очереди.

- Тщательно следить за информационным табло и когда рядом с вашим номером появится номер окошка, обратится туда.

- Представить паспорт и все остальные документы.

- Получить расписку, в которой стоит штамп и дата. По этой дате совершить обратный визит за документами.

- При подаче 2 бланков о переходе на УСН, обязательно сохранить бланк, в котором указано время и печать на протяжении всего времени существования вашего ИП.

В среднем такая процедура занимает в пределах 15 минут времени с учётом ожидания.

Что нужно знать перед открытием ИП?

Инструкция по открытию ИП самостоятельно должна включать изменения, которые коснулись предпринимателей в 2021 году. В частности, их можно свести к следующим пунктам:

- Отмена государственного сбора (пошлины), связанного с регистрацией индивидуального предпринимательства в электронном формате.

- Для новичков действуют налоговые каникулы.

- ИП могут применять налог, предназначенный для самозанятых.

- Некоторым ИП по закону придется использовать онлайн кассы.

- Повышение налога с 18% до 20% согласно введенным в N 303- ФЗ поправкам.

- Рост фиксированных платежей ИП.

- Некоторым видам ИП вменена обязанность по сдаче декларации о влиянии на окружающую среду.

Это изменения, которые коснулись ИП в 2019 году. Прежде чем организовывать бизнес в этой правовой форме, следует их внимательно изучить и учесть.

Что такое ИП

ИП – это гражданин, который регистрируется для ведения бизнеса, но без образования юридического лица. Фактически бизнесмен обладает правами последнего.

К работе ИП применяются положения статей ГК РФ, которые регулируют работу ЮЛ. Кроме случаев, когда отдельные законы устанавливают правила поведения ИП в предпринимательской деятельности (ст. 23, п.3 ГК РФ).

На практике, ИП составляют большую часть малого бизнеса. Это объясняется тем, что ИП недоступны определенные виды деятельности в силу их организационно-правового статуса.

Отличие ИП от других структурно-правовых форм предприятия

Отличия двух организационно-правовых форм собственности носят принципиальный характер. Во многих случаях решения о создании бизнеса в виде ЮЛ или ИП принимаются будущими предпринимателями на основе разницы в деятельности двух субъектов предпринимательства.

| ИП | ООО |

|---|---|

| Гражданин отвечает по долгам личным имуществом. После закрытия бизнеса он обязан внести все платежи во внебюджетные фонды, рассчитаться с налоговой. Все неоплаченные финансовые обязательства копятся в виде долга. В случае неоплаты на гражданина заводится исполнительное производство. | Учредители отвечают по финансовым обязательствам только в пределах доли, вложенной в организацию. Личным имуществом они не отвечают. |

| Упрощенная форма бухгалтерского учета. | Полный бух.учет с 2013 года. |

| ИП может работать один. В этой ситуации за работников он не платит взносы во внебюджетные фонды, например, в ФСС. | ООО всегда делают взносы за работников. Ежеквартально: ЕРСВ, 4-ФСС, 2-НДФЛ, 6-НДФЛ. |

| Привязка к географии: регистрация ИП проходит по месту регистрации гражданина, если прописки нет, то по временному адресу. | Работа ООО проходит по юридическому адресу: и им не обязательно выступает место жительства учредителя компании. Работает ООО по всей России, в других регионах регистрируются филиалы ЮЛ. |

| Трудности в получении кредита на развитие бизнеса из-за отсутствия полноценной бухгалтерии. Банкам сложно проследить эффективность бизнеса ИП, поэтому с него часто требуют залог и поручителей. | Простая система получения займа на развитие бизнеса. Привлекательность ООО для инвесторов. |

| ИП платит фиксированные деньги в ПФР вне зависимости от того, работает ли он или приостановил свою деятельность. | ООО, если он приостановил деятельность, закрывает декларацию 0 выручкой. |

| Р/с ИП застрахован: если банк обанкротится, предприниматель возвращает деньги по аналогии с физическими лицами. | Р/с ООО не застрахован: если финансовое учреждение объявит себя несостоятельным, то деньги возвращаются через общую очередь кредиторов. |

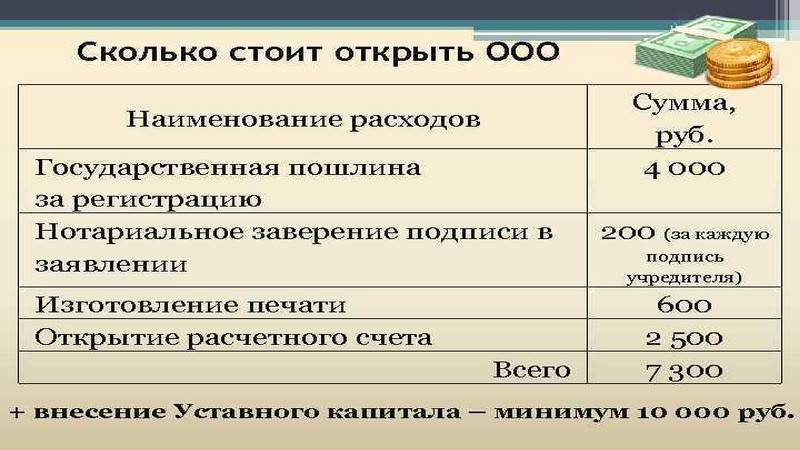

| При регистрации гражданин не несет существенных расходов на открытие расчетного счета, печать, уставный капитал. | Все перечисленное обязано иметь ООО. |

| ИП ограничено в выборе видов деятельности, например, не может торговать алкогольной продукцией. | ООО доступны любые виды деятельности. |

| ИП не переоформляется, не продается. | Эти процедуры разрешены для ООО. |

Плюсы и минусы индивидуального предпринимательства

В открытии ИП основной плюс заключается в упрощенной процедуре регистрации и отсутствии первоначальных затрат на бизнес.

Главный минус – ИП отвечает по долговым обязательствам личным имуществом.

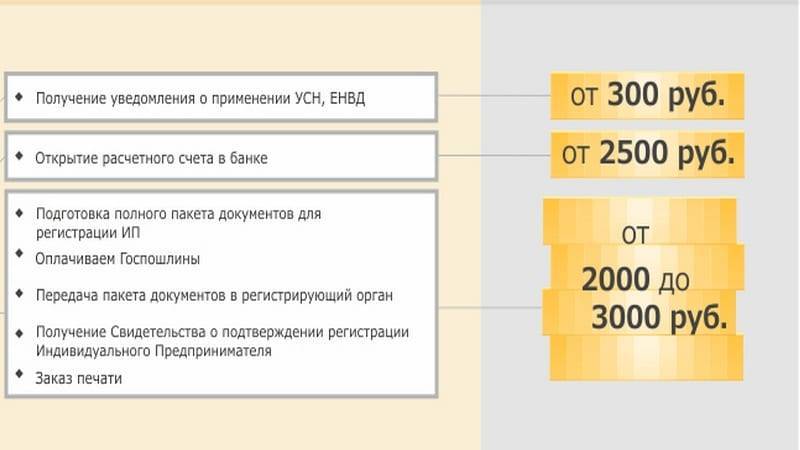

Стоимость регистрации ИП под ключ

Когда речь идёт о стоимости регистрации, нужно определиться со способом оформления ИП. Рассмотрим основные расходы.

| Способ регистрации ИП | Расходы |

|---|---|

| При личном посещении ИФНС | Государственная пошлина — 800 рублей |

| При личном посещении отдела МФЦ | Государственная пошлина — 800 рублей |

| При посещении МФЦ, которая осуществляет электронный документооборот с налоговой | 0 рублей |

| Почтовым отправлением | Заверение заявления Р21001 нотариусом — 500-1300 рублей |

| Заверение копии паспорта или другого удостоверения — 200-500 рублей | Почтовые расходы — 300-1000 рублей |

| На сайте Государственных услуг | Госпошлина — 800 рублейЕсли у будущего предпринимателя есть действующая Электронная подпись, то пошлину можно не платить |

| На сайте налоговой | 800 рублей госпошлина или бесплатно при наличии подписи |

| Частные юристы, фирмы профессиональных регистраторов | 500-7000 рублей |

| Через сервис «Моё дело» | Бесплатная подача документов и бесплатный выпуск Электронной подписи, что позволит сэкономить на пошлине |

Обратите внимание, что цена открытия ИП по каждому пункту приведена в среднем значении. Услуги будут варьироваться от региона, расценок фирм, юристов и нотариусов, а также от спектра услуг — консультация или работа «под ключ»

Отдельно скажем и об Электронной подписи. Стоимость её оформления в среднем начинается от 3000 рублей. Этот вариант будет особенно выгоден, если подпись пригодится ИП в дальнейшей работе.

Можно и не платить за электронную подпись, если регистрировать ИП через «Моё дело». Сервис её бесплатно предоставит, поможет подготовить документы и направит их в налоговую. При необходимости поможет ещё подобрать наиболее выгодную систему налогообложения и откроет счёт в банке на выгодных условиях, которые большинству начинающих предпринимателей недоступны.

Если подавать документы будет ваш представитель, к стоимости нужно добавить и оформление нотариальной доверенности — 1000-3000 рублей, в зависимости от региона и расценок специалистов.

В целом, обязательной является только оплата государственной пошлины. Остальных трат можно избежать, если заниматься подачей документов самостоятельно или обратиться к помощи профессионалов сервиса «Моё дело».

Регистрация бизнеса под ключ бесплатно

- Подготовка документов для регистрации

- Резервирование расчетного счета в банке

- 2 месяца интернет-бухгалтерии в подарок

Узнать подробнее

В случае отказа налоговой, предприниматель по закону имеет право подать документы снова без повторной оплаты пошлины, если его случай подходит под определённые условия:

- повторная подача возможна в течение трёх месяцев после получения решения ИФНС;

Как открыть свое ИП – пошаговая инструкция

Если определена сфера деятельности и выбрана система налогообложения, то можно перейти по регистрированию собственного дела:

- Следует подать комплект документов в налоговую, чтобы получить идентификационный номер, присваиваемый каждому налогоплательщику.

- В случае, когда ИНН уже имеется, то можно сразу оплачивать госпошлину за совершение действия госорганом.

- Подать заявление на присвоение ИНН можно совместно с документами на госрегистрацию ИП, но процесс может затянуться.

Подробное описание .

Если документы собраны, то зарегистрировать ИП самостоятельно можно в налоговой по месту регистрации (не жительства!). Процесс этот поэтапный и имеет последовательность. Пошаговая инструкция состоит из подготовки пакета документов и подачи их в налоговую. Дальнейшие условия, позволяющие создать юридическое лицо с нуля, будь то объект торговли или маленькое свое дело, предприятие по пошиву одежды, одинаковы. Примерный пошаговый алгоритм после оформления самого ИП:

Так же есть возможность удаленно подготовить все документы и отправить заявку на открытие ИП. Для этого воспользуйтесь .

Ответы на часто задаваемые вопросы

Ниже ответим на те вопросы, которые чаще всего задают предприниматели на стадии регистрации бизнеса.

В какую налоговую инспекцию нужно обращаться?

В каждом регионе имеются специально уполномоченные для регистрации ИП налоговые инспекции. Обращаться за регистрацией необходимо туда, но у вас должна быть прописка в том регионе, где вы будете подавать документы.

При формировании документов в нашем сервисе, мы автоматически показываем адрес вашей регистрирующей налоговой.

Если же вы регистрируете ИП с бесплатной услугой специалиста, то документы в нужную налоговую подаются онлайн и не нужно никуда ходить.

Сколько времени займёт процедура регистрации?

Сроки, в течение которых происходит процедура регистрации, составляет 3 рабочих дня. Дата подачи и выдачи документов в подсчёт не входит. В общей сложности на практике регистрация занимает 5 дней с учётом дня подачи и получения готовых бумаг.

Кто может быть заявителем при регистрации ИП

Подать заявление на регистрацию физического лица в качестве ИП может дееспособный гражданин — сам владелец бизнеса — или его представитель по доверенности, оформленной нотариально. Зарегистрировать ИП может и несовершеннолетний, но с согласия его родителей, оформленного у нотариуса.

Следует знать, что закон устанавливает запрет на регистрацию ИП целому кругу лиц.

Не может оформить ИП:

- госслужащий;

- иностранный гражданин, не имеющий разрешение на проживание и работу на территории РФ;

- военнослужащий;

- сотрудник силовых ведомств, суда, прокуратуры.

Причины отказа в открытии ИП

ФНС может отказать в регистрации ИП. Основания для отказа:

- физлицо уже имеет статус индивидуального предпринимателя;

- заявителю запрещено по суду заниматься предпринимательской деятельностью;

- вид планируемой деятельности не разрешён для ведения в форме ИП;

- заявитель ранее был зарегистрирован в качестве ИП и был признан банкротом;

- физлицо не смогло правильно заполнить заявление (есть ошибки, помарки, исправления);

- заявитель недееспособен;

- заявление подано не в тот регистрирующий орган.

Порядок ведения бухгалтерии ИП и сдача отчётности

Сразу же рекомендуем вам пользоваться специальными сервисами по ведению бухгалтерии и сдачи отчетности: «Мое дело» или «Эльба»! Сервисы будет считать все автоматически, вы не допустите ошибок, не получите штрафов и сэкономите время!

Законодательство разрешает индивидуальным предпринимателям не вести бухучёт, а делать запись фактов своей финансово-хозяйственной деятельности в «Книге доходов и расходов» (КУДиР). Порядок её ведения зависит от применяемой системы налогообложения. Так, если ИП выбрал УСН «Доходы», то в книге поквартально заполняется часть, предназначенная для отражения поступающей выручки. Все занесённые доходы облагаются по ставке 6%.

Если применяется режим УСН «Доходы минус расходы», то в книге заполняются все её части в поквартальной разбивке. В случае превышения доходов над расходами ИП получает прибыль, которая облагается ставкой в 15%. В некоторых регионах ставка может быть понижена по распоряжению местных властей.

Полученные и в том, и другом случае суммы — это авансовые платежи по УСН, перечисляемые по истечении каждого квартала. Декларация по УСН представляется по итогам года.

Выбрали налоговый режим ЕНВД? Будьте готовы делать расчёты, налоговые платежи и представлять декларацию ежеквартально. Налог рассчитывается по формуле:

В свою очередь, схема для определения налоговой базы выглядит следующим образом:

Ставка равна 15%. Оплачивать нужно до 25 числа месяца, следующего за отчётным кварталом.

Предприниматели, применяющие общую систему налогообложения, по итогам отчётного периода (календарного года) представляют декларацию о доходах 3-НДФЛ и при наличии прибыли уплачивают 13%.

И наконец, патентная система налогообложения. Тут всё просто — покупаете патент на 3, 6 или 12 мес. Предприниматели на патенте не сдают деклараций, но ведут учёт доходов в «Книге учёта дохода по ПСН». Но виды деятельности, на которые распространяется ПСН сильно ограничен.

Независимо от системы налогообложения все ИП-работодатели в полном объёме ведут расчёты с работниками и сдают в установленные сроки необходимую отчётность:

- СЗВ-М;

- СЗВ-стаж;

- сведения о среднесписочной численности работников;

- 2-НДФЛ;

- 6-НДФЛ;

- РСВ;

- 4-ФСС.

Перейти к услуге

Перейти в сервис

Что делать после регистрации

Открыть счет. Если не успели выбрать банк на этапе оформления, самое время подключить РКО после получения выписки из ЕГРИП. Счет можно не открывать, но тогда вы не сможете принимать и делать переводы более 100 тыс. руб., подключить онлайн-кассу или заключить договор с поставщиком.

Подключить кассу. Точно нужна, если планируете принимать оплату по безналу и платежными картами. Обычно подключить кассу можно в банке, в котором открыли РКО или у его партнеров. Так проще и дешевле.

Нанять сотрудников. С каждым нужно заключить трудовой договор, передать данные в фонды, завести трудовые книжки. Если планируете нанимать более 10 работников, лучше сразу нанять и бухгалтера. Отчетность и зарплатные ведомости отнимают слишком много времени.

Уведомить контролирующие органы. Это делают ИП в отдельных видах деятельности. Например, если открываете магазин или кафе, необходимо уведомить Роспотребнадзор. А если планируете заниматься перевозками – Ространснадзор. Вот тут указано, кто и кого должен уведомить. Обычно это можно сделать через МФЦ или по почте. Иначе рискуете получить штраф.

Оформить печать. На самом деле это не обязательно. Но предприниматели часто выпускают печать по привычке – чтобы накладные, договоры и платежки точно не вызывали вопросов у партнеров.

Дополнительные расходы

Этапы регистрации ИП

Этапы регистрации ИП

Нормативно-правовые источники регламентируют необходимость получения разрешительных бумаг на ведение определенных видов деятельности. Такие требования касаются всех субъектов хозяйствования, в том числе и индивидуальных предпринимателей. Получение лицензии требует дополнительных расходов, однако работа без разрешений грозит штрафами, размеры которых намного превышают стоимость получения бумаг у представителей уполномоченных органов.

Стоимость разрешительных документов не отличается постоянной величиной. Она зависит от факторов:

- вид деятельности;

- требования лицензирующего органа, выраженные в наличии помещения и квалификации определенного персонала;

- способ получения лицензии: самостоятельно или при помощи посредников.

Получение лицензии связано не только с оформлением разрешительных бумаг, но и с обеспечением требуемых параметров производственной деятельности. В некоторых ситуациях после завершения регистрационных мероприятий, ИП не имеет возможности реализовывать хозяйственную деятельность, поскольку его бюджет не позволяет обеспечить соответствующие условия труда и получить разрешительные бумаги на свои действия.

С целью недопущения таких событий, перед открытием предпринимательства, следует разобраться с тем, сколько стоит зарегистрировать ИП, и нужно ли получать лицензию на планируемый вид деятельности. Чтобы исключить неожиданности, следует составить бизнес-план, который поможет исключить проблемные ситуации, связанные с финансированием и функционированием, целью которого является получение прибыли.

Шаг 1. Ищем свои ОКВЭДы

ОКВЭДы – это коды видов бизнеса, которыми мы планируем заниматься. Есть специальный справочник, в котором все виды деятельности разбиты на категории и каждому присвоен отдельный шифр. Нужно найти самые близкие к вашему делу и как минимум один указать в заявлении.

Вручную искать коды сложно. В справочнике около 2,5 тыс. кодов. Они разбиты на классы, подклассы и группировки. Чтобы указать корректный код, нужно как минимум найти свою группировку. Иногда для этого приходится пролистать весь справочник. Разберем на примере Василия.

Василий занимается ремонтом одежды в своем ателье. Чтобы пройти регистрацию ИП самостоятельно, Василию нужно найти подходящий код ОКВЭД. Он посмотрел оглавление справочника и не нашел в нем раздела “Ремонт одежды”. Зато в разделе “Предоставление прочих видов услуг” Василий нашел класс 95 “Ремонт компьютеров, предметов личного потребления и хозяйственно-бытового назначения”.

Пролистав до середины, Василий нашел группировку, которая включает ремонт и перекройку одежды.

Еще ниже Василий нашел и нужный код: 95.29.11 “Ремонт одежды”. Теперь Василий может указать этот код в заявлении в качестве основного.

Проще найти свой код с помощью сервиса. Например, в конструктор документов Dokia вшит справочник, который сам подбирает коды по ключевым словам и автоматически вставляет их в заявление.

Василий ввел название своего вида деятельности и тут же получил подходящие коды. Перебирать весь справочник не пришлось.

Нужен как минимум один основной код. В заявлении можем внести сколько угодно видов бизнеса, но один нужен как основной – это то занятие, на котором мы будем больше всего зарабатывать. Кроме основного шифра можем указать несколько дополнительных – это виды бизнеса, которые планируем развивать параллельно.

Кроме ремонта одежды, Василий планирует продавать пуговицы, молнии и нитки. А еще шить на заказ кожаные аксессуары – перчатки, ремни и пр. Ему нужно добавить еще 2 кода в заявление:

- 47.51.2 “Торговля розничная галантерейными изделиями в специализированных магазинах”;

- 14.19.31 “Производство аксессуаров одежды из натуральной или композиционной кожи”

Лучше выбирать только 4-значные коды. В справочнике мы встретим шифры с количеством знаков от 2 до 6. Шифры с 2 и 3 цифрами брать нельзя – это классы и подклассы. В заявлении разрешено указывать коды, в которых от 4 до 6 цифр – это коды группировок и уточняющие коды. Правильнее всего указывать 4-значные коды группировки – тогда в заявку автоматически войдут все уточняющие коды на 5 и 6 цифр.

Василий сократил все выбранные коды до кодов группировок – так он автоматически откроет и другие близкие виды деятельности, без их уточнения в Р21001. Сначала Василий выписал все коды в блокнот, а позже, когда дело дошло до заполнения заявления, вписал их в поля на листе А формы Р21001.

Лучше указывать только реальные виды деятельности. Те, которыми точно будете заниматься или планируете развивать. Закон не ограничивает количество кодов в заявлении – можно вписать столько, сколько захотите. На случай, если сегодня ремонтируете одежду, а завтра захотите продавать продукты или варить кофе на вынос.

Но есть риск: банки и ФНС России не любят, когда у предпринимателей много кодов и рассматривают как косвенный признак фирмы-прокладки

В этом нет ничего незаконного, но после самостоятельной регистрации ИП возможно повышенное внимание со стороны инспекции. Или отказ банка в открытии расчетного счета

ОКВЭДы можно изменить, добавить новые. Если ИП заранее не знает, чем точно будет заниматься или в процессе ведения хозяйственной деятельности меняет направление бизнеса, коды можно сменить. Для этого в налоговую подают заявление по форме Р24001 (ст. 22.2 закона № 129-ФЗ). Нужно заполнить лист “Д” и указать:

- на странице 1 – новые коды, которые хотим добавить в ЕГРИП;

- на странице 2 – коды, которые хотим удалить из ЕГРИП.

Если вовремя не изменить коды, можно получить штраф. За несвоевременное представление сведений об ИП в налоговый орган, включая сведения о новых видах деятельности, которыми занимается ИП, налоговая привлекает к административной ответственности. Могут сделать предупреждение или наложить штраф до 10 тыс. руб. (ч. 3-4 ст. 14.25 КоАП РФ).

За доходы от видов деятельности, не указанных в ЕГРИП, могут доначислить налоги. Если ИП на УСН ведет деятельность, которой нет в ЕГРИП, есть риск что доходы от такой деятельности, будут облагаться 13% НДФЛ (Письмо Департамента налоговой и таможенной политики Минфина России от 22 ноября 2017 г. № 03-04-06/77155).

Пошлина

Но сколько стоит открыть ИП в целом? Если честно, то, как видите, можно сказать, что учитывать нужно лишь обязательные траты. А их в данной деятельности крайне мало. Точнее, имеется всего один-единственный пункт. И это не что иное, как оплата государственной пошлины. То есть при “идеальном” расчете стоимости вы должны учесть лишь размер платежа за непосредственное открытие.

В 2016 году сумма государственной пошлины при регистрации ИП составляет всего 800 рублей. Чек об оплате вы должны будете сохранить и предоставить в налоговую службу. Без него вам попросту откажут в деятельности. Получается, что на деле процесс открытия собственного бизнеса не такой уж и дорогой. Только некоторые люди уверяют: по деньгам вы заплатите не слишком много, а вот нервов и времени придется “убить” предостаточно. Но если знать, как правильно регистрировать себя в качестве индивидуального предпринимателя, можно избежать некоторых проблем и сократить время на открытие.

Шаг 1. Подбираем коды под ваши виды деятельности

Всем видам деятельности, которыми вы будете заниматься, необходимо подобрать соответствующие им коды. Они записаны в специальном справочнике ОКВЭД – общероссийском классификаторе видов экономической деятельности. Эти коды ОКВЭД потом нужно будет вписать в заявление на открытие.

В заявлении требуется указать как минимум один код – основной. Он должен соответствовать той деятельности, которую вы будете вести, и за которую будут уплачиваться налоги. При желании к нему можно добавить и дополнительные. Количество дополнительных кодов не ограничено. Рекомендуем выбирать их с запасом, так как они не повлияют на налоги и по ним не нужно будет отчитываться.

Например, сейчас вы решили заниматься общепитом, но в будущем планируете попробовать себя в розничной торговле или в сфере услуг. В этом случае, в качестве основного кода вы выбираете код, связанный с услугами общепита, а в качестве дополнительных – коды по розничной торговле и услугам, которые планируете оказывать в будущем.

Обратите внимание на два обязательных требования при подборе кодов:

- Коды необходимо выбирать из последней редакции справочника. В 2022 году – это «ОК 029-2014 (КДЕС Ред. 2)». Если код будет выписан из устаревшей редакции – в регистрации ИП будет отказано.

- Коды должны содержать не менее 4-х цифр. Можно конкретизировать деятельность, выбрав код, состоящий из 5 или 6 цифр. Но вполне достаточно остановиться и на 4-х значном коде, так как он включает в себя все подкоды.

Даже, если вы забыли добавить какой-то код – ничего страшного. Это можно сделать потом, составив одну небольшую форму и сдав ее в налоговую по месту прописки.