Размер дохода и численность персонала

Параметрами, которые рассматриваются для определения размера налогоплательщика, является его годовой доход и средняя численность работников за прошлый год. Чтобы относиться к той или иной категории МСП, субъект должен подходить под оба условия: и по размеру дохода, и ко количеству сотрудников.

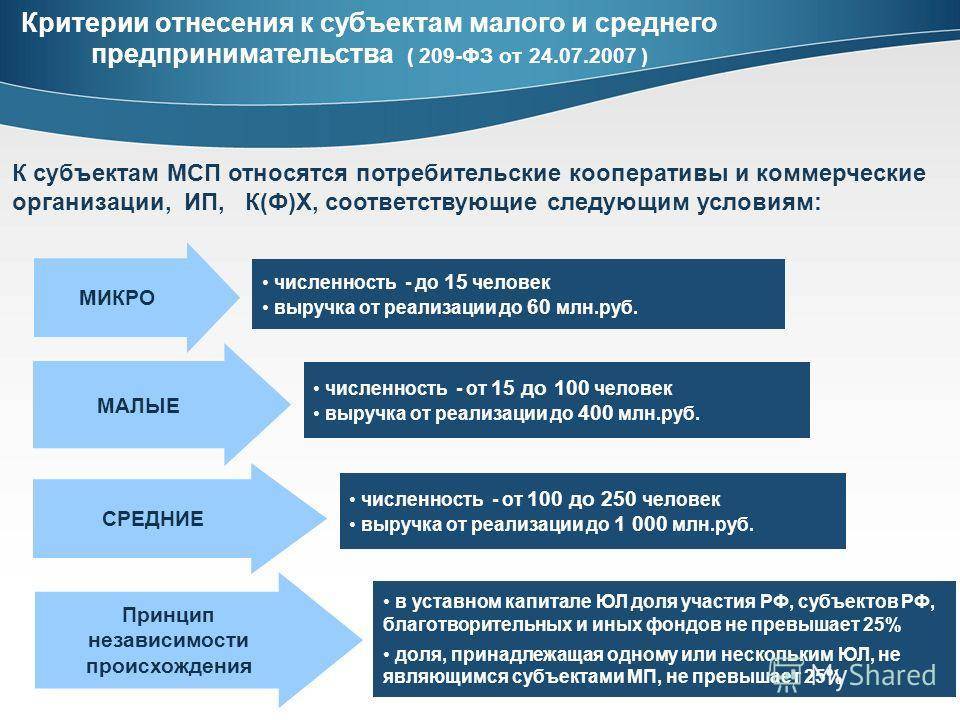

Итак, критерии 2020 года для отнесения субъекта к малому / среднему бизнесу таковы:

- если годовой доход составляет до 120 млн рублей, а среднесписочная численность работников не превышает 15 человек, то это микропредприятие;

- если годовой доход – до 800 млн рублей, а среднесписочная численность – не более 100 человек – это малое предприятие;

- если годовой доход – до 2 млрд рублей, а среднесписочная численность – не более 250 человек – это среднее предприятие.

Особенности отнесения ИП

Говоря о малом и среднем бизнесе и его критериях в 2020 году, следует отдельно упомянуть индивидуальных предпринимателей.

Выше мы отмечали, что ИП, фермерские хозяйства и кооперативы оцениваются исключительно по доходу и численности сотрудников. Но что касается ИП, тут есть нюансы:

- при отсутствии нанятого персонала учитывается только доход предпринимателя;

- ИП на патенте относятся к микропредприятиям (численность их работников не может превышать 15 человек, а размер выручки они не учитывают).

Господдержка в 2022 году

В 2022 году чиновники планируют компенсировать бизнесу часть расходов на участие в международных выставках и ярмарках, сделать более доступным отечественное программное обеспечение, а также усовершенствовать процесс получения займов.

Упростили доступ к господдержке участников международных выставок

На основании Постановления Правительства от 22.09.2021 г. № 1591 экспортерам упростили процесс формирования заявок на получение субсидий из федерального бюджета. Эти средства можно потратить на компенсацию расходов при участии в международных проектах — затрат на аренду площадок, мебели и оборудования, оплату взносов для регистрации. Заявку можно подавать онлайн через систему «Одно окно».

На данный момент экспортеры могут через систему отправлять заявки на подтверждение ставки по НДС в размере 0% или подавать заявление об участии в выставке, оформить сертификат свободной продажи.

С 2021 года юрлица и ИП получают субсидии на участие в международных выставках и ярмарках. Величина такой государственной поддержки по каждому мероприятию для субъектов МСП — 700 тыс. руб., для крупного бизнеса — 2 млн. руб. В течение года субъекты могут получить субсидии на возмещение расходов по 3-м мероприятиям.

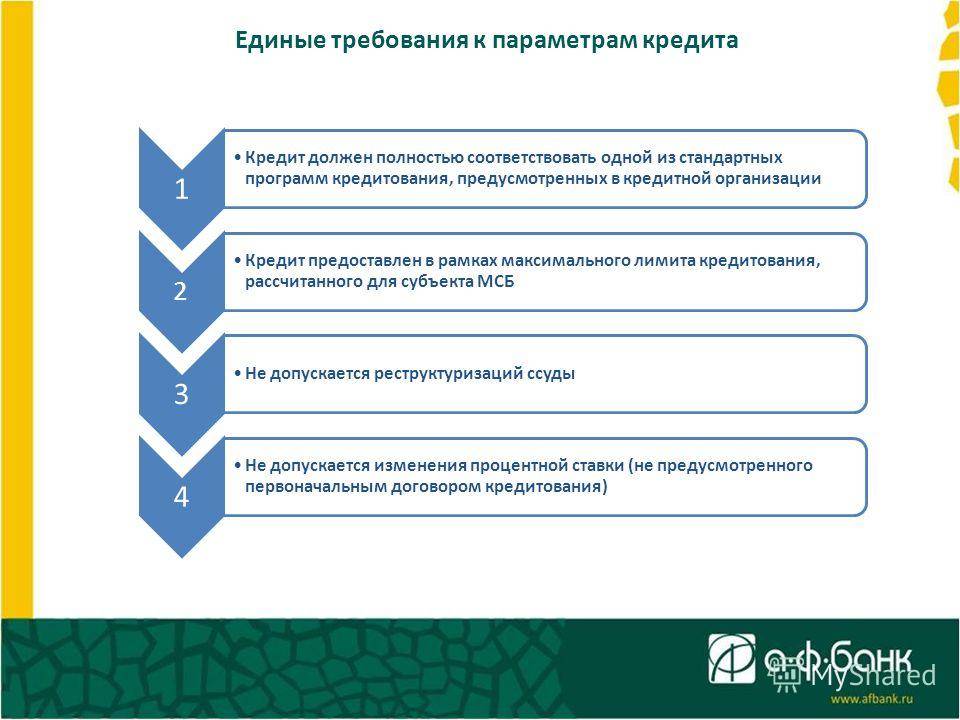

Работает «зонтичный» механизм получения займов в качестве финансирования

Данный механизм предоставления поручительств дает предпринимателям возможность получать кредитные средства и снижать окончательные процентные ставки по ним. Поручительство обеспечивает до 50% от размера займа, а бизнес может получить его в «одном окне» банка.

Оплата комиссии за поручительство возлагается не на предпринимателя, а на кредитную организацию. Заемщики, относящиеся к средней группе риска, могут повысить величину привлеченных средств через поручительства и высвободить залоги. Заемщики, относящиеся к низкой группе риска, смогут получать займ с более низкой ставкой — в среднем меньше на 1-2%.

Компенсируют затраты на покупку отечественного программного обеспечения

В соответствии с обновленным механизмом господдержки субъектов МСП предприниматели получили возможность покупать отечественное программное обеспечение дешевле вдвое. Однако для этого требуется удовлетворять критериям по среднесписочной численности сотрудников и доходам.

Продлили программу субсидирования субъектов МСП при размещении бумаг на бирже

Данная программа будет работать до 2024 года и, как и ранее, доступ к ней будет у тех субъектов, информация о которых включена в реестр МСП (Постановление Правительства от 30.12.2020 г. № 2374). При этом предполагается частичная компенсация расходов на выпуск акций и облигаций (до 1,5 млн. руб.) и выплату по купонам (до 70%).

Отбор субъектов для участия в программе производится дважды в год — до 1 июля и 1 октября календарного года.

На какую поддержку можно претендовать в любом случае?

Специальные условия мойбизнес.рф

Микрозаем от 3,25%

Итоговая ставка в каждом конкретном случае будет зависеть от выбранной программы микрофинансирования, от величины залога или его отсутствия. Средняя ставка — около 7%.

Поручительство по кредитам, взятым в коммерческих банках (до 25 млн. руб. на одного заемщика)

Комиссия составит 0,5% годовых от суммы, на которую вы планируете попросить поручительство.

Льготный кредит до 11,25%

Подойдет для предприятий малого и среднего бизнеса, которые не задерживали сотрудникам зарплату. Деньги можно потратить на покупку оборудования, недвижимости, закупку сырья или зарплатный фонд.

Поручительство в Гарантийном фонде поддержки предпринимателей

Если внушительный залог становится стоп-фактором к оформлению займа, обратитесь в Гарантийный фонд по займам предпринимателей в своем регионе.

Как это работает?

Пример: вам необходимо два млн. руб. на открытие пекарни.

На эти два млн. руб. гарантийный фонд предоставляет гарантию на 70% от суммы займа (1,4 млн.)

Тогда вам необходимо предоставлять залог не на два млн. руб., а на 600 тыс. Сейчас это почти любой автомобиль.

Как получить гарантию?

- написать и предоставить готовый бизнес-план вместе с пакетом документов;

- если вы приобрели франшизу, уведомили фонд о бэкграунде управляющей компании и подкрепили это реальными данными о прибыльности и репутации, вам будет легче вести переговоры с кредитной организацией;

- подать информацию о залоге в установленной форме;

- получить финансирование с гарантией.

Подтвердить статус социального предпринимателя

Сделав это в своем регионе, вы сможете претендовать на субсидии и невысокие проценты по займам.

Чтобы получить такой статус, достаточно соответствовать утвержденным критериям (посмотреть полный перечень можно в свежей редакции Федерального закона «О развитии малого и среднего предпринимательства в Российской Федерации»).

На поддержку может рассчитывать бизнес, связанный с товарами и услугами, которые входят в обязательную часть потребительской корзины:

- продукты питания, составляющие около 50% всей стоимости;

- непродовольственные, куда подходят аптеки;

- ЖКХ.

К примеру, пекарни производят продукт, который составляет обязательную часть потребительской корзины и соответствуют пункту «осуществляют деятельность, направленную на достижение общественно полезных целей и способствующую решению социальных проблем общества».

А наш партнер из Невельска получил статус «социального предпринимателя» и ежегодно может претендовать на гранты до 500 тыс. рублей.

Зачем государству поддерживать малый бизнес?

Малый бизнес во всем мире признан одной из ключевых движущих сил экономики. Бизнесмены и малые предприятия создают новые рабочие места, способствуют росту конкуренции, работают там, где крупный бизнес работать не хочет.

Вместе с тем представители малого бизнеса остаются наиболее уязвимыми – они чувствуют на себе любые перемены в экономике и законодательстве страны. Особенно трудно приходится тем бизнесменам, которые только открывают свое дело.

Согласно законодательству России, есть несколько градаций в сегменте малого и среднего предпринимательства (МСП):

- микропредприятие: фирма или ИП с выручкой не больше 120 миллионов рублей в год и численностью персонала до 15 человек;

Еще к микропредприятиям относят ИП, работающих на патентной системе налогообложения.

- малое предприятие: фирма или ИП с выручкой до 800 миллионов рублей и численностью сотрудников до 100 человек;

- среднее предприятие: фирма или ИП, получающая выручку до 2 миллиардов рублей в год, на которую работает до 250 человек.

Все относительно, и в небольшом городе среднее предприятие вполне может восприниматься как крупное, а, например, в Москве таких весьма много.

Больше всего в России индивидуальных предпринимателей (ИП) – недавно их количество перевалило за 4 миллиона, сравнявшись с количеством организаций. Предприятий в России в общей сложности около 2,4 миллионов. При этом есть масса ИП, которые фактически не ведут деятельность (сдают «нулевые» декларации), таких много и среди фирм.

Учитывая долю государства в экономике далеко за 70%, малый бизнес очень важен для экономики страны. Но при всем этом он сталкивается с большим количеством проблем (и с годами их становится все больше).

Проблемы, в основном, такие:

- сложно привлекать деньги. Банки неохотно кредитуют ИП, в лучшем случае они могут рассчитывать на обычный потребительский кредит. Найти стороннего инвестора практически невозможно;

- государство активно «вставляет палки в колеса». Многочисленные проверки от различных контролирующих органов, постоянно возрастающие требования и масса ненужной отчетности;

- конкуренция со стороны крупного бизнеса, который за счет своих размеров вполне может получать помощь от государства;

- падение доходов населения. Оно продолжается с 2014 года и сильно ударило по малому бизнесу.

Тем не менее, малый бизнес в России растет – преимущественно за счет ИП.

В прошлом году в стране насчитывалось 6,2 миллиона представителей сегмента МСП (это официальный реестр, кого-то в нем может не быть), то есть, на 1000 человек населения малых предпринимателей уже 42 – это очень неплохие цифры, даже по сравнению с Европой.

Но по уровню участия в экономике малый и средний бизнес – это менее 22% ВВП, тогда как в развитых странах цифра доходит до 70%.

Поэтому активизация поддержки малого бизнеса – цель одного из национальных проектов, начатых в 2018 году. Плановая цифра, которую нужно достичь к 2024 году – 32,5% ВВП должно производиться сегментом МСП. Для этого у государства есть несколько видов поддержки, главный из которых – помощь с деньгами.

VI. Средний бизнес

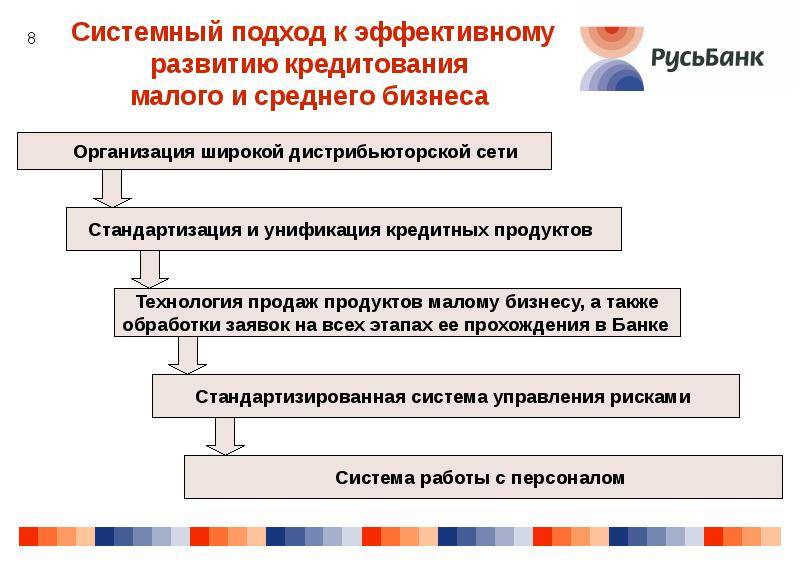

В сегменте среднего бизнеса в 2020 году продолжился тренд на рост кредитного портфеля и увеличение количества кредитующихся компаний.

Кредитный портфель средних предприятий по итогам 2020 года приблизился к отметке в 1 трлн. рублей, увеличившись за квартал на 7,1%, в годовом выражении рост составил 16,8%.

Количество кредитующихся средних предприятий растет девятый год подряд. С 2012 по 2020 год их количество увеличилось больше чем в 2 раза. За 2020 год — на 8,9%.

Как и у микро- и малого бизнеса затраты среднего бизнеса на выплату процентов снизились на 14,2% в 2020 году за счет действия программ поддержки МСБ и низкой ставки рефинансирования.

Как и у микро- и малых предприятий уровень риска по портфелю средних предприятий вырос в 2020 году. Доля в портфеле компаний с уровнем риска ниже среднего сократилась на 1,8% за год. Доля компаний со средним уровнем риска снизилась на 2,6%. На 4,4% выросла доля компаний с высоким и очень высоким уровнем риска.

Объем выдачи кредитов средним предприятиям по итогам 4 квартала 2020 года составил 233,9 млрд. рублей, увеличившись за квартал на 10%. Всего за 2020 год кредитные организации выдали среднему бизнесу кредитов на 843 млрд рублей, что на 4,7% меньше, чем годом ранее.

В 2020 году средний бизнес чаще отдавал предпочтение длинным деньгам, чем в 2019 году. В среднем по году произошло увеличение доли кредитов сроком более полугода и сокращение доли овердрафтов и кредитов сроком менее 6 месяцев.

Средняя ставка по кредитам у среднего бизнеса в 2020 году была менее подвержена колебаниям, чем у микро- и малого бизнеса, что говорит о том, что они меньше пользовались программами льготного кредитования по сравнению с другими компаниями сегмента МСБ.

Индекс качества кредитного портфеля среднего бизнеса в 2020 году практически не изменился, ухудшившиеся на 0,2%. Доля средних предприятий с просрочкой более 30 дней в течение 6 месяцев выросла за год с 3,6% до 3,8%.

Как и у малого бизнеса, когортный анализ портфеля среднего бизнеса демонстрирует низкий уровень потерь кредитных организаций при кредитовании.

Льготы для субъектов малого предпринимательства

На государственном уровне для организаций и ИП, отвечающих критериям микропредприятия, предусмотрен ряд льгот, а именно:

Возможность применения упрощенного бухгалтерского учета;

Возможность составлять упрощенную бухгалтерскую отчетность;

Упрощенный порядок кассовых операций. Так малые предприятия могут не утверждать лимит остатка кассы (п. 2 Указания ЦБР от 11.03.2014 № 3210-У);

Минимум кадровой документации;

Приоритет при участии в госзакупках (на долю микропредприятий должно приходиться не менее 15% общего годового объема госзакупок).

- Право на субсидии и гранты;

На многих малых предприятиях в 2019 году нельзя проводить плановые проверки (но речь не идет о проверках органами ФНС, ПФР или ФСС).

Микропредприятия могут рассчитывать на безвозмездные субсидии для компенсации части расходов в рамках договора лизинга, на обеспечение кредита и расходов, понесенных в связи с участием в профильных и тематических мероприятиях (конференции, выставки и т.д.).

Льготы для МСП в 2020 году

Попадающие под перечисленные критерии предприятия малого бизнеса в 2020 пользуются определенными льготами:

ВАЖНО!

Льготы по ведению бухучета не распространяются на акционерные общества и ООО с доходами свыше 800 млн рублей, так как для этих компаний обязательно проведение аудита.

- освобождены от ежегодного сплошного статистического наблюдения (такое наблюдение проводится раз в пять лет, в промежутках — выборочное);

- вправе обратиться к региональным властям за субсидиями и инвестициями — для спецрежимников регионы снижают налоговые ставки. Также для малого бизнеса на уровне регионов предусмотрены льготы по налогу на имущество;

- имеют преференции в системе госзакупок;

- микропредприятия вправе полностью или частично отказаться от принятия локальных нормативных актов, таких как правила внутреннего распорядка, графики сменности, положения о премировании и т. д. Но в таком случае работодатель включает все необходимые условия в трудовой договор с сотрудником. Такие трудовые договоры должны заключаться по типовой форме, которая утверждена постановлением правительства от 27.08.2016 №585. Но при утрате статуса микропредприятия работодатель в течение 4 месяцев обязан восстановить все локальные нормативные акты.

О том, как составить трудовой договор для микропредприятий, мы писали в отдельной статье.

Для чего чаще всего берет кредиты средний бизнес

Банк может предоставить кредитные средства для:

- пополнения оборотных средств;

- закупки товаров, которые необходимы для ведения основной деятельности (сырье, полуфабрикаты и так далее);

- приобретения транспортных средств и оборудования;

- покупки коммерческой недвижимости;

- осуществления строительных, ремонтных, монтажных работ в коммерческих целях;

- выплаты зарплаты работникам;

- реализации других целей, которые напрямую связаны с деятельностью предприятия или с реализацией новых проектов (сертификационные, лицензионные, изыскательские работы и пр.).

Кредиты для бизнеса позволяют решать различные проблемы (расширить производство, закупить новое оборудование или транспорт и так далее).

Нет особой разницы в особенностях кредитования малого и среднего бизнеса. Могут отличаться размеры финансирования и сроки погашения ссуды.

Структура управления

Здесь всё проще: если компания управляется напрямую директором или через одно звено заместителей – это мелкий бизнес, если звеньев 2-4 – предприятия среднего бизнеса, 5 и больше – крупного.

Разумеется, и здесь не обошлось без своих нюансов. Например, компаний, у которых наличие одного звена управления связано со спецификой. Различия задает еще и разный подход руководителей: кто-то считает правильным нагромождать бесполезные пирамиды звеньев, а кто-то, наоборот, старается ограничиться минимумом уровней управления. Но всё это скорее исключение, нежели правило, и именно поэтому данный критерий является наиболее точным.

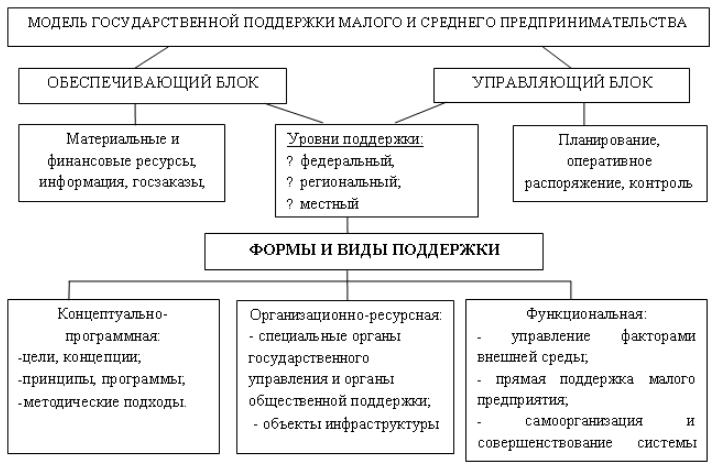

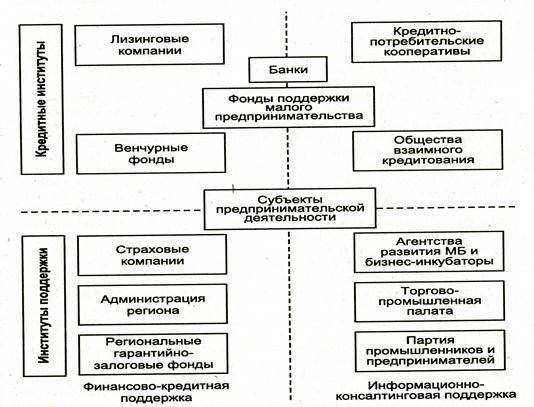

Что представляют собой программы по поддержке малого бизнеса

Поддержка малого бизнеса и предпринимательства – совокупность мер по созданию оптимальных условий для развития и стабилизации небольших предприятий. Она включает в себя не только денежную помощь, но и ряд других мероприятий.

Существуют федеральные и региональные программы поддержки малого предпринимательства. Реализуемые в федеральной программе мероприятия и требования определяет приказ Минэкономразвития России на определенный год.

Федеральная программа действует на всей территории России, также она является образцом для создания региональных программ для каждого субъекта РФ. Региональный план создается в среднем на 5 лет.

Понятие субъекта малого и среднего предпринимательства

Лица, которые ведут деятельность для получения дохода, относятся к субъектам малого и среднего предпринимательства.

Рост бизнеса

Сфера деятельности может быть разнообразной:

- использование жилого или нежилого имущества;

- продажа или перепродажа товара;

- оказание услуг или выполнение самых разнообразных работ.

Критерии отнесения к субъектам

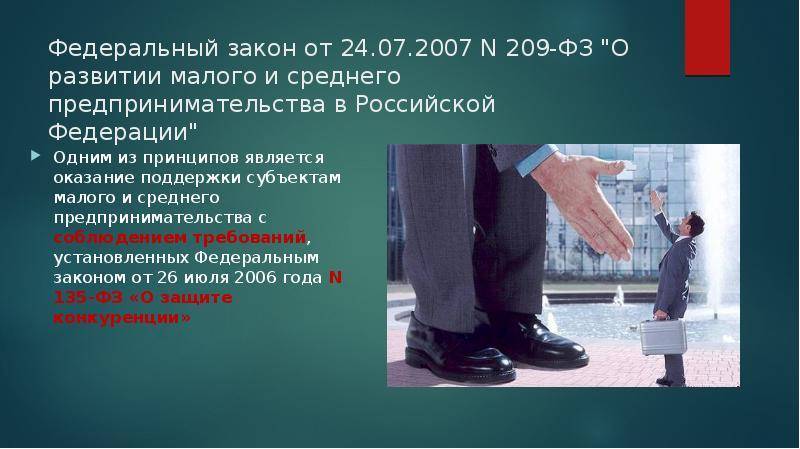

Законодательное обоснование, будет ли являться отдельно взятое предприятие субъектом малого бизнеса или отнесено к среднему, разъяснено в статье 4 закона «О развитии малого и среднего предпринимательства в РФ» в 2007 году. Данный документ с точностью приводит разделение на средний бизнес и указывает главные критерии малого бизнеса.

Внимание! Крупный бизнес критерии своего зачисления в реестр определяет также по закону и к нему относятся «акулы бизнес элиты». Сумма дохода превышает 2 млрд. рублей, количество работников должно насчитывать более 250 человек

рублей, количество работников должно насчитывать более 250 человек.

Для организаций малого и среднего бизнеса критерии отнесения в 2019 году следующие:

- Численность сотрудников. Для предприятия малого бизнеса — до 100 человек, для средних — до 250 человек.

- Доходность мелкого бизнеса не должна превышать 800 млн. рублей в год, среднее предпринимательство — до 2 млрд. рублей.

- Доля участия внешних организаций в капитале. К данной категории субъектов малого и среднего предпринимательства относятся те фирмы, суммарная доля участия в которых государственных предприятий не достигает 25 %. Также к ним могут относиться некоммерческие, религиозные или благотворительные фонды. При условии, если юридические компании или организации, которые не являются субъектами малого или среднего бизнеса, обладают долей не более 49 % в их уставном капитале.

- Предприятие осуществляет инновационную или интеллектуальную деятельность. К ним относятся все подразделения «Сколково», все акционерные общества, занимающиеся разработкой, внедрением инновационных или высокотехнологичных продуктов. Также обязательному включению в реестр подлежат научные общества, организации, производящие внедрение интеллектуального продукта на рынок.

Согласно принятому закону, данные цифры не относятся к обществам с ограниченной ответственностью, которые имеют внешний (иностранный) капитал, и организациям, не относящимся к микро предприятиям.

Категории субъектов

Определение категории субъектов, относящихся к малому или среднему бизнесу, определяется по наивысшему значению численности работников и доходной составляющей деятельности. Изменению категория подлежит только в случае, если «пиковые» показатели превышаются в течение 2-х лет подряд.

Численность работников рассчитывается с учетом всех сотрудников, даже тех, которые работают по трудовым соглашениям или по совместительству, берется усредненное количество за отчетный период.

К чему относится ИП

Расшифровка общепринятой аббревиатуры ИП — индивидуальный предприниматель. Физические лица, которые зарегистрировались в установленном законом порядке и осуществляющие деятельность по получению прибыли называются ИП или индивидуальными предпринимателями. Также к данной категории относятся крестьянско-фермерские хозяйства.

Предпринимательская деятельность

Внимание! Лица, которые не зарегистрированы в установленном законом порядке, не могут называться индивидуальными предпринимателями. ИП, согласно российскому законодательству, также относятся к субъектам малого или среднего бизнеса. Главное условие — деятельность должна отвечать всем вышеперечисленным требованиям и не выходить за законные рамки

Главное условие — деятельность должна отвечать всем вышеперечисленным требованиям и не выходить за законные рамки

ИП, согласно российскому законодательству, также относятся к субъектам малого или среднего бизнеса. Главное условие — деятельность должна отвечать всем вышеперечисленным требованиям и не выходить за законные рамки.

Документы для получения кредита от государства

В некоторой степени сбор большого пакета необходимой документации является минусом для оформления поддержки от государства. Но на данный момент правила таковы и им нужно следовать.

Итак, перечень документации:

- Бизнес-план;

- Оригинал + ксерокопия вашего паспорта;

- Свидетельство ИНН;

- СНИЛС в оригинале;

- Справка об отсутствии задолженности перед ФНС;

- Ваше заявление.

Помимо этих бумаг, у вас вполне могут запросить документацию, которая подтвердит ваши полномочия на оформление кредита. Отметим также, что перечень документации отличается в разных регионах.

Если вы оформляете кредит в банковской организации,которая участвует в программе поддержки малого предпринимательства, нужно будет собрать документы, перечень которых вам выдаст банк.

Чтобы получить поддержку от Центра занятости, нужно предоставить:

- Ваш паспорт;

- ИНН;

- Диплом о высшем или среднем специальном образовании;

- По требованию инспектора иную документацию.

Льготное кредитование

Вопросы льготного кредитования оговорены в Федеральном законе №209-ФЗ. Кредиты предоставляются АО «МСП Банк», банками-партнерами и другими организациями.

Документы собираются в соответствии с требованиями той организации, у которой запрашивается кредит. После подачи документов банк проверяет соответствие организации критериям отбора и выносит решение о предоставлении кредита.

Кредиты не предоставляются следующим организациям:

- страховым компаниям, инвестиционным и негосударственным пенсионным фондам, ломбардам, биржевым брокерам;

- представителям игорного бизнеса;

- предприятиям, осуществляющим продажу или производство подакцизных товаров, указанных в статье 181 Налогового кодекса РФ;

- предприятиям, добывающим полезные ископаемые;

- нерезидентам РФ.

Дополнительные меры поддержки для организаций и ИП в наиболее пострадавших отраслях

Есть отрасли, которые в период распространения коронавирусной инфекции больше всего пострадали от ограничений и снижения деловой активности. Проверьте, входит ли ваш бизнес в список пострадавших отраслей.

Осуществление организациями и индивидуальными предпринимателями деятельности в пострадавшей отрасли определяется по коду основного вида деятельности, информация о котором содержится в ЕГРЮЛ либо в ЕГРИП по состоянию на 1 марта 2020 г.

Для бизнеса в этих отраслях предусмотрены дополнительные меры поддержки.

1. Перенесены сроки уплаты налогов для субъектов МСП

Вид налога | На сколько продлен срок уплаты |

Налог на прибыль, УСН, ЕСХН за 2019 год | на 6 месяцев |

Налоги (авансовые платежи по налогам) за март и 1 квартал 2020 года Налоги (авансовые платежи по налогам) за март и 1 квартал 2020 года для отдельных категорий налогоплательщиков Исключения: НДС, НПД, НДФЛ, уплачиваемые через налогового агента. Для них срок не переносится | на 6 месяцев на 9 месяцев |

Налог по патентной системе налогообложения, срок уплаты которого приходится на 2 квартал 2020 года | на 4 месяца |

Налог (авансовый платеж по налогу) за апрель-июнь, полугодие (2 квартал) 2020 года. Исключения: НДС, НПД и НДФЛ, уплачиваемые через налогового агента. Для них срок не переносится | на 4 месяца |

НДФЛ для ИП за 2019 год со сроком уплаты до 15 июля 2020 года | на 3 месяца |

Авансовый платежпо транспортному налогу, налогу на имущество организаций и земельному налогу за первый квартал 2020 года Авансовый платежпо транспортному налогу, налогу на имущество организаций и земельному налогу за первый квартал 2020 года для отдельных категорий налогоплательщиков | до 30 октября 2020 до 30 декабря 2020 |

Авансовый платежпо транспортному налогу, налогу на имущество организаций и земельному налогу за второй квартал 2020 года | до 30 декабря 2020 |

ЗагрузитьПодробная таблица изменений сроков представления деклараций и уплаты налогов (взносов) в соответствии с Постановлением Правительства РФ №409 от 02.04.2020

Уплачивать налоги (авансовые платежи), страховые взносы, срок уплаты которых был продлен, можно равными частями в размере 1/12 суммы ежемесячно, не позднее последнего числа месяца, начиная с месяца, следующего за месяцем, в котором наступает продленный срок уплаты соответствующих платежей.

Например, если налог, подлежащий уплате по сроку до 25 апреля, составляет 12 000 руб. и срок уплаты этого налога продлен на 6 месяцев, т.е. до 25 октября, то уплату этой суммы можно будет осуществить равными частями по 1 000 руб. ежемесячно в течение года не позднее последнего числа каждого месяца. Первый платеж в сумме 1 000 руб. необходимо будет осуществить не позднее 30 ноября.

2. Перенесены сроки уплаты страховых взносов для субъектов МСП

Вид взносов | На сколько переносится срок уплаты взносов |

Страховые взносы за март—май 2020 года Страховые взносы за март 2020 года для отдельных категорий налогоплательщиков | на 6 месяцев на 9 месяцев |

Страховые взносы за июнь—июль 2020 года | на 4 месяца |

Страховые взносы, исчисленные с суммы дохода ИП, превышающей 300 000 рублей, подлежащие уплате не позднее 1 июля 2020 года | на 4 месяца |

ЗагрузитьПодробная таблица изменений сроков представления деклараций и уплаты налогов (взносов) в соответствии с Постановлением Правительства РФ №409 от 02.04.2020

3. Мораторий на возбуждение дел о банкротстве

С 6 апреля 2020 года по 7 января 2021 по решению Правительства введен мораторий на возбуждение дел о банкротстве по заявлению кредиторов.

Он действовал только в отношении налогоплательщиков из наиболее пострадавших отраслей.

О принадлежности к пострадавшим отраслям можно узнать в специальном сервисе.

В случае, если дело о банкротстве таких налогоплательщиков будет возбуждено в течение трех месяцев после прекращения действия моратория, то на них будут распространяться положения пункта 4 статьи 9.1 Закона о банкротстве, предусматривающие исчисление срока для обжалования сделок должника и определения статуса требований кредиторов (реестровые либо текущие) с даты введения моратория, а не с даты возбуждения дела о банкротстве.