Расчет земельного налога по кадастровой стоимости

Сотрудники Росреестра рассчитывают кадастровую стоимость земли каждые пять лет на основании ряда факторов:

- месторасположения;

- площади;

- социально-экономического развития региона;

- качества почвы;

- инфраструктуры;

- наличия удобств и жилых домов.

Информация о расценочной стоимости содержится в базе ЕГРН. Её можно узнать на сайте Росреестра, для этого надо ввести кадастровый номер или адрес участка. Или заказать платную выписку.

Выписка в электронном виде стоит 250 рублей для граждан и 700 рублей для организаций, в бумажном – 400 р. и 1100 р. соответственно.

Если владелец считает размер кадастровой стоимости завышенной, он пишет заявление в Росреестр и просит пересчитать цену, а в случае отказа обращается в суд.

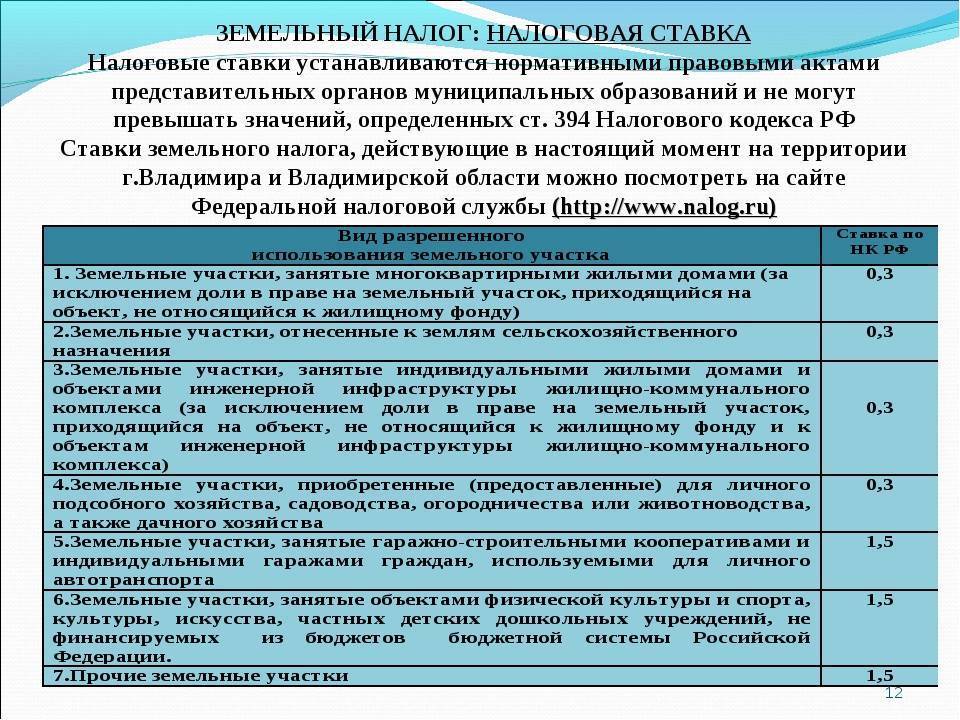

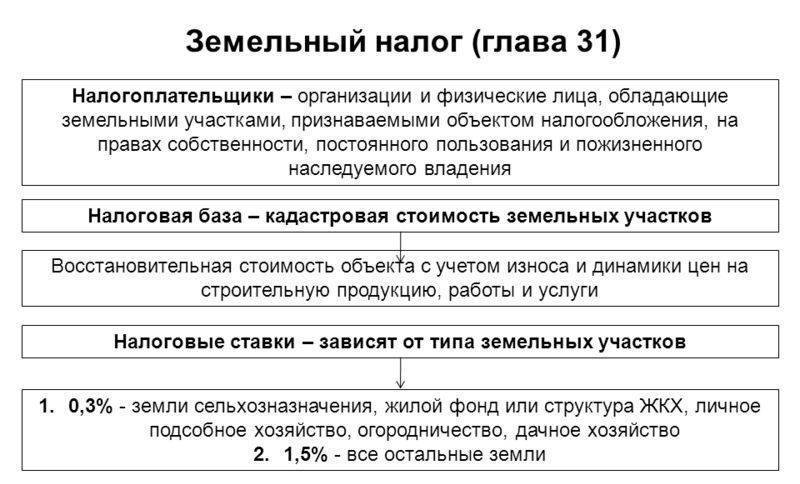

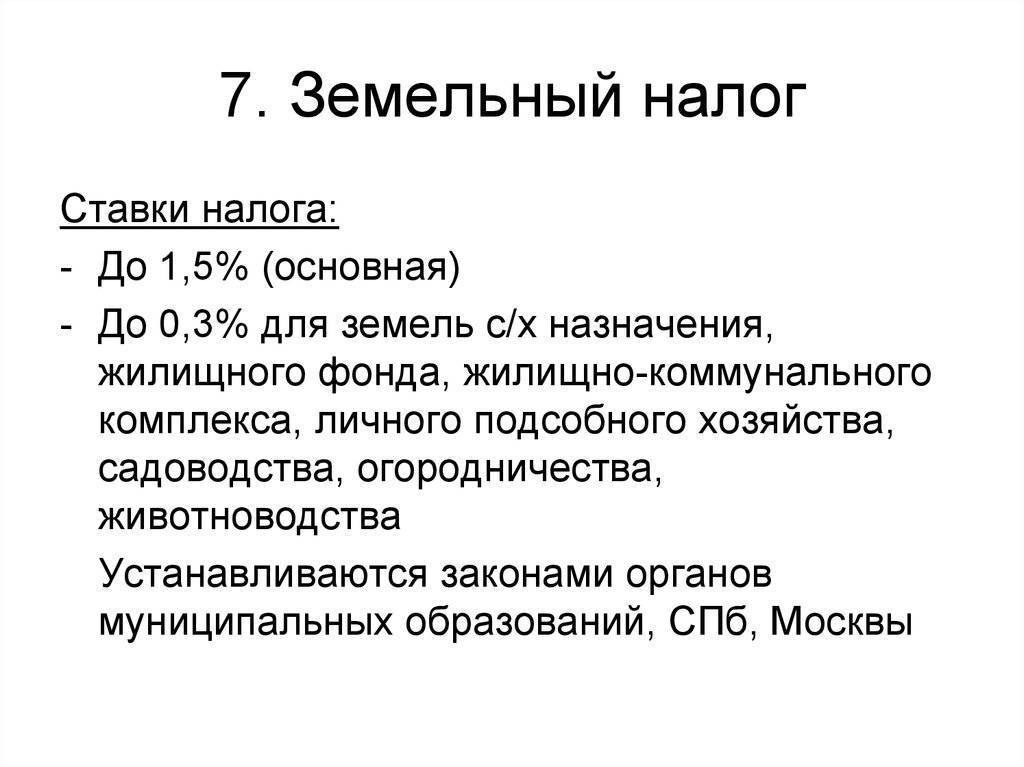

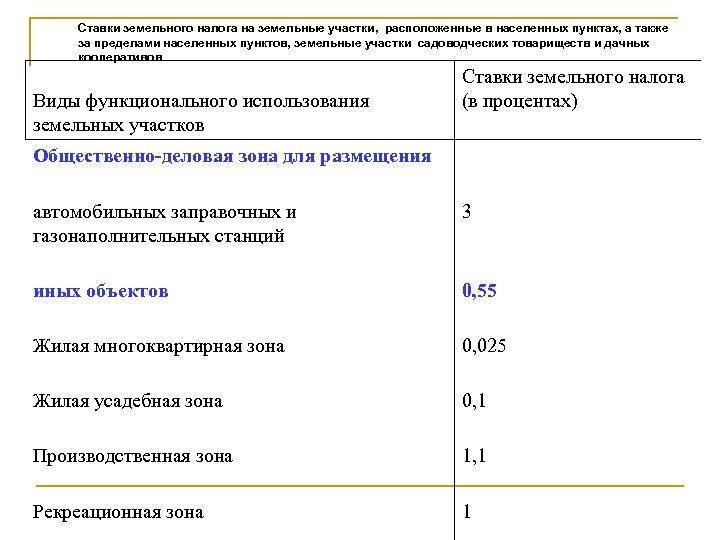

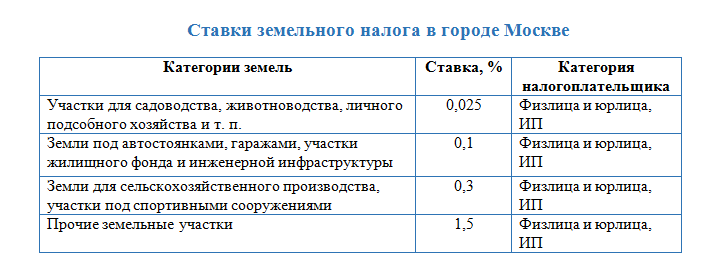

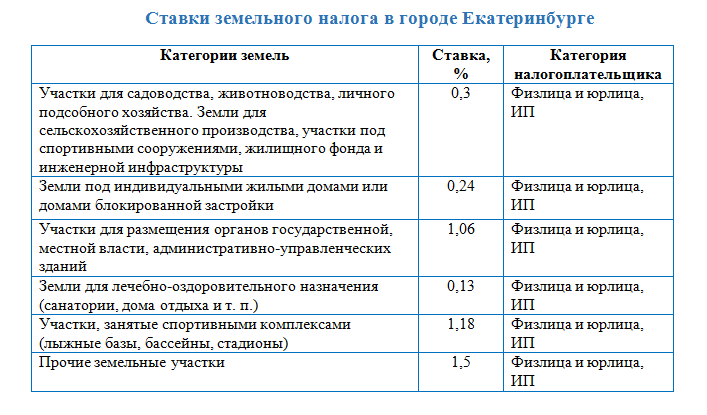

Чтобы самостоятельно рассчитать налог на землю надо узнать два параметра: кадастровую цену и тарифную ставку. Налоговую ставку устанавливает государство. Региональные власти согласно Налоговому кодексу вправе уменьшить ее размер.

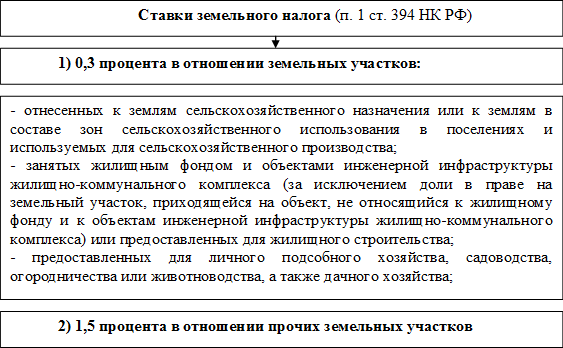

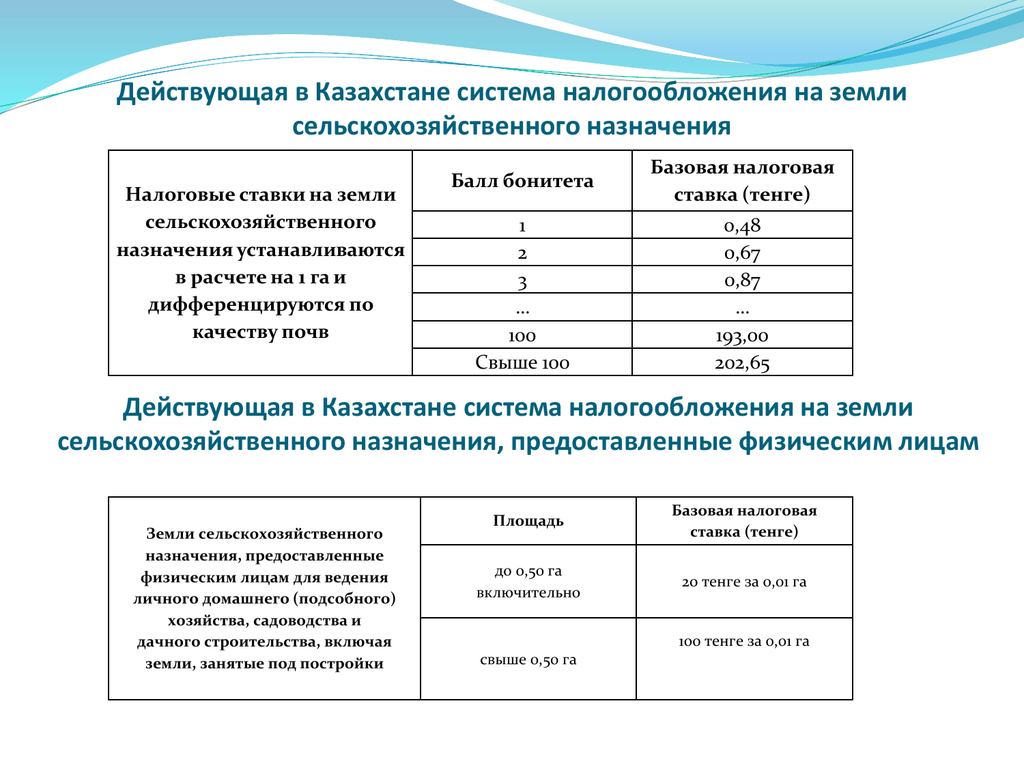

Законодательно установлена ставка в размере 0,3% для земель сельскохозяйственного назначения и жилищного строительства. Для расчета налога остальных участков – 1,5%. Правительство имеет право уменьшить эту цифру до 0,1% или ввести льготы для отдельных граждан. Разница компенсируется из местного бюджета.

Как рассчитать налог на землю по ее кадастровой стоимости

Положениями кодекса устанавливается, что организации должны производить расчет платежа самостоятельно. Это не так уж и сложно сделать, воспользовавшись формулой расчета земельного налога.

Основное место в расчетах занимает стоимость участка, указанная в кадастре. Для граждан все расчеты по данному платежу производятся налоговой. Плательщик лишь получает уведомление с указанием подлежащей уплате суммы. Поскольку все могут допускать ошибки, то лучше проверять расчеты самостоятельно.

Рассчитать налог на землю можно самому, используя формулу и сведений о цене земли и ставках по налогу. Напомним, что о стоимости участка можно узнать в Росреестре.

Для тех, кто не хочет тратить время на самостоятельные подсчеты, существуют специальные онлайн сервисы. Пользоваться ими очень просто, нужно лишь ввести запрашиваемые данные и получить результат. Такой калькулятор расчета земельного налога по кадастровой стоимости имеется на сайте ФНС. ⇐

Как рассчитываются налоговые платежи для граждан — физ. лиц

Рассчитывается платеж для физических лиц работниками налоговой. Но это не лишает их права произвести свой расчет во избежание ошибок. Проще всего воспользоваться для этой цели онлайн калькуляторами. Для начала следует узнать цену участка, как это сделать описывалось ранее. Что касается ставки, но для граждан, в основном, она составляет 0,3%.

Следует также знать, какие льготы и ставки применяются на территории расположения земли.

Гражданам также придется платить и за долю в собственности на участок под МКД. Здесь налог рассчитывается исходя из цены всего участка, а потом разделяется пропорционально между всеми жильцами МКД.

Расчеты для организаций (юридических лиц)

Расчет земельного налога для юридических лиц производится по той же формуле, что и для физических.

Важно установить стоимость землевладения и ставку по налогу. Организации могут владеть различными категориями земель, поэтому при определении ставки им нужно быть повнимательнее. Расчеты они должны производить самостоятельно, поэтому уведомления от налоговой ждать не стоит

Расчеты они должны производить самостоятельно, поэтому уведомления от налоговой ждать не стоит.

Как земельный налог рассчитывается в СНТ

Рассчитать земельный налог в СНТ тоже несложно. Главное, учесть особенности земель в таких товариществах.

Помимо отдельных участков под садоводство, в СНТ имеются и земли общего пользования. За собственные участки владельцы уплачивают налог самостоятельно. За земли, находящиеся в общей собственности, платежи вносятся пропорционально размеру участков.

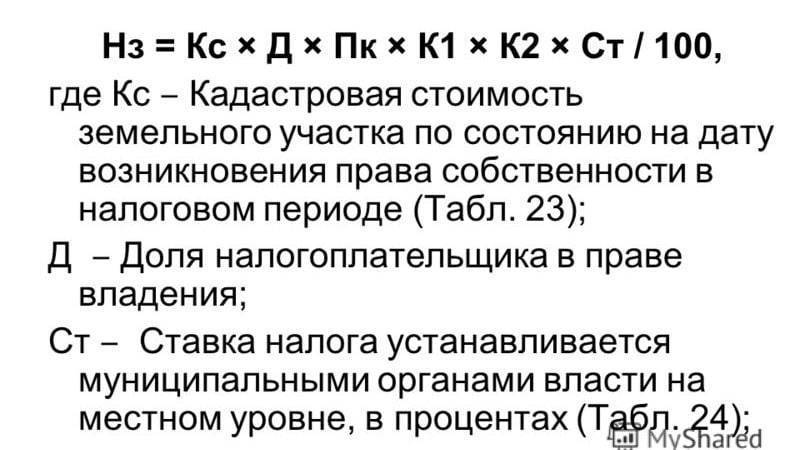

Формула, применяемая для расчетоа налога

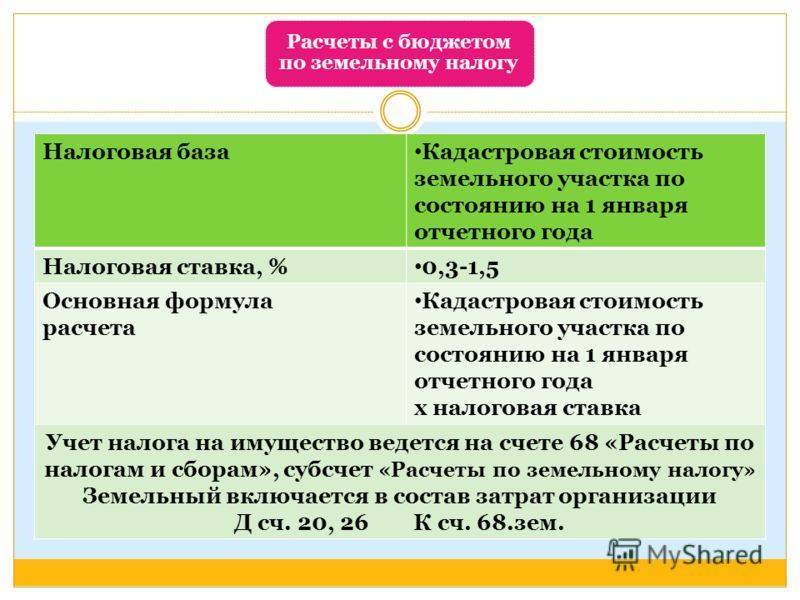

Формула, применяемая для расчета земельного налога, представляет собой произведение цены конкретного земельного надела на установленную по налогу ставку. Следовательно, если у плательщика никаких льгот нет, то он должен просто помножить указанные показатели. Если же имеется основание для снижения платежа, то следует его учесть.

Расчет земельного налога для физических лиц: пример

Исчисляется налог для граждан по указанной выше формуле. Для наглядности приведем пример такого расчета. Например, цена участка составляет 20 тыс. руб., а используется для садоводства. Следовательно, расчет будет таким:

20 000 * 0,3 : 100 = 60 руб.

Теперь рассмотрим вариант, когда плательщик имеет возможность уменьшить налог на 10 тыс. руб.

(20 000 – 10 000) * 0,3 : 100 = 30 руб.

Расчет земельного налога для юридических лиц, пример

Приведем пример расчета земельного налога для юридических лиц. Для этого берется все та же формула, и в нее подставляются нужные значения. Например, стоимость земли составляет 650 тыс. руб., а ставка 1,5 процента.

650 000 * 1,5 : 100 = 9 750 руб.

Особенности расчёта земельного налога

Расчёт земельного налога для физических и юридических лиц ведётся отдельно и различается по ставкам. Справедлив тот факт, что организации всегда платят больше.

Для организаций и ИП, которые ещё и занимаются застройкой на этом участке, земельный налог применяется с увеличивающим коэффициентом, чтобы стимулировать быструю стройку объектов. В чём заключаются особенности подсчёта налога на землю для юридических и физических лиц?

Как узнать кадастровую стоимость для расчета земельного налога, расскажет это видео:

Особенности и формула

Организации не только должны своевременно оплачивать налоги, но и рассчитывать их самостоятельно и отражать полученные суммы в своей отчётности. Поэтому бухгалтерия юридического лица заинтересована в том, чтобы знать самую актуальную информацию из государственного реестра недвижимости, чтобы определять кадастровую стоимость используемых наделов.

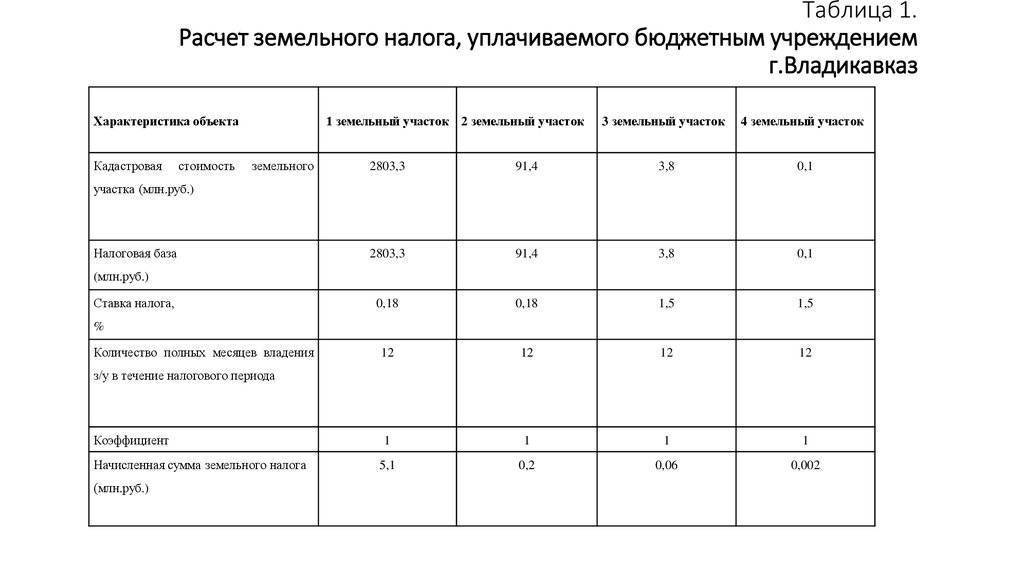

Земельный налог (ЗН) для юридических лиц рассчитывают по формуле Н=КС х %ставка х Кв, где:

- КС – кадастровая стоимость надела;

- Кв – коэффициент владения.

Кадастровая стоимость может уменьшаться на определённую сумму, если муниципалитет установил соответствующую льготу для этого юридического лица.

Процентную ставку тоже устанавливают местные власти. В расчёте её значение делится на 100, чтобы вычислялся процент от кадастровой стоимости. Максимальное её значение не может превышать 1,5 %. Ну а в целях поддержки отечественных сельхозпроизводителей для расчёта их земельного налога применяется 0,3 % ставка максимально.

Коэффициент владения учитывает период в целых месяцах, в течение которых участок принадлежал налогоплательщику. Он определяется как отношение этих месяцев к 12. В случае полного года владения Кв=1.

Пример

Пример:

- КС земельного участка юридического лица равна 7800000 рублей;

- Льготой установлено уменьшение налоговой базы на 1200000 рублей;

- Налоговая ставка равна 1,5%, а Кв принят за 1, так как организация владела участком целый год.

Тогда можно вычислить сумму ЗН за налоговый период, как: ЗН=(7800000-1200000) х 0,015 х 1 = 99000 рублей.

Организации часто платят налог поквартально, если того требуют постановления местных властей. Но власти вправе также и не устанавливать авансовые платежи, это не является обязательным условием.

Для физических лиц

В плане расчёта налогов простым гражданам и индивидуальным предпринимателям переживать вообще не стоит. Отчитываться с помощью деклараций за землю им не нужно, а сумму к оплате земельного налога им пришлют по квитанции из сервисных центров налоговой службы. Единственное, что от них требуется, это своевременно заявить о своей льготе, если таковая будет действовать на территории муниципального образования.

В плане расчёта налогов простым гражданам и индивидуальным предпринимателям переживать вообще не стоит. Отчитываться с помощью деклараций за землю им не нужно, а сумму к оплате земельного налога им пришлют по квитанции из сервисных центров налоговой службы. Единственное, что от них требуется, это своевременно заявить о своей льготе, если таковая будет действовать на территории муниципального образования.

Формула расчёта земельного налога для физических лиц точно такая же, как и для организаций. Только в этом случае данные по стоимости кадастра будут предоставляться в ФНС другими государственными службами, ведущими кадастровый учёт и регистрацию прав собственности.

Большинство простых граждан имеют земельные участки, на которых расположены либо их дома вместе с приусадебным хозяйством, либо дачи, сады или огороды. Поэтому налоговая ставка для них не может превышать 0,3 %. В отдельных регионах она колеблется от 0,1 до 0,2 %. Коэффициент владения учитывает случаи, когда участок находился в пользовании не весь период, а был продан или, наоборот, только куплен.

Для физических лиц особых категорий так же могут действовать льготы, предусмотренные на всей территории страны, либо специальные льготы, установленные местными властями. В отдельных регионах уменьшение налоговой базы также может быть предусмотрено и для пенсионеров.

Теперь давайте узнаем, как и чем определен порядок исчисления (расчета) и уплаты земельного налога.

Кадастровая стоимость земельного участка в Московской области

Земельный кодекс Российской Федерации (статья 66) определяет, что кадастровая стоимость земельных участков устанавливается по результатам Государственной кадастровой оценке земель, проводимой в соответствии с законом об оценочной деятельности. Кадастровая стоимость земельного участка на момент проведения оценки равна его рыночной стоимости . Средний уровень кадастровой стоимости земель по районам области утверждаются органами исполнительной власти Подмосковья. Государственная кадастровая оценка земель Московской области проводится не чаще чем один раз в течение трех лет и не реже чем один раз в течение пяти лет. Таким образом, следующая переоценка подмосковных земель будет в 2021 – 2021 годах.

Кадастровая стоимость участка равна площади участка, измеряемой в квадратных метрах, умноженной на удельный показатель кадастровой стоимости (УПКС) земельного участка, выраженный в рублях за кв.м. УПКС определяется оценщиками в ходе Государственной оценки земель Подмосковья. Площадь участка берется из данных кадастрового учета. Если Ваш участок не поставлен на учет, то у него не определена кадастровая стоимость и, соответственно, нет и налога на землю. Напомним, что в одной сотке сто квадратных метров. Соответственно, шесть соток – это 600 кв.м. земли, а 15 соток – 1 500 кв.м. Для двух близко расположенных участков земли, один из которых площадью 6 соток, другой 12 соток, логично предположить, что кадастровая стоимость меньшего участка должна быть ровно в два раза меньше стоимости второго. Соответственно, и налог на землю шестисоточного участка должен быть ровно в два раза меньше налога по земельному участку в двенадцать соток. Однако, результаты переоценки подмосковных земель показывают, что это далеко не всегда так.

Где найти кадастровую стоимость земельного участка

Кадастровую стоимость своего участка земли, если он поставлен на учет, несложно найти, воспользовавшись справочной информацией по объектам недвижимости в режиме online на официальном сайте Росреестра.

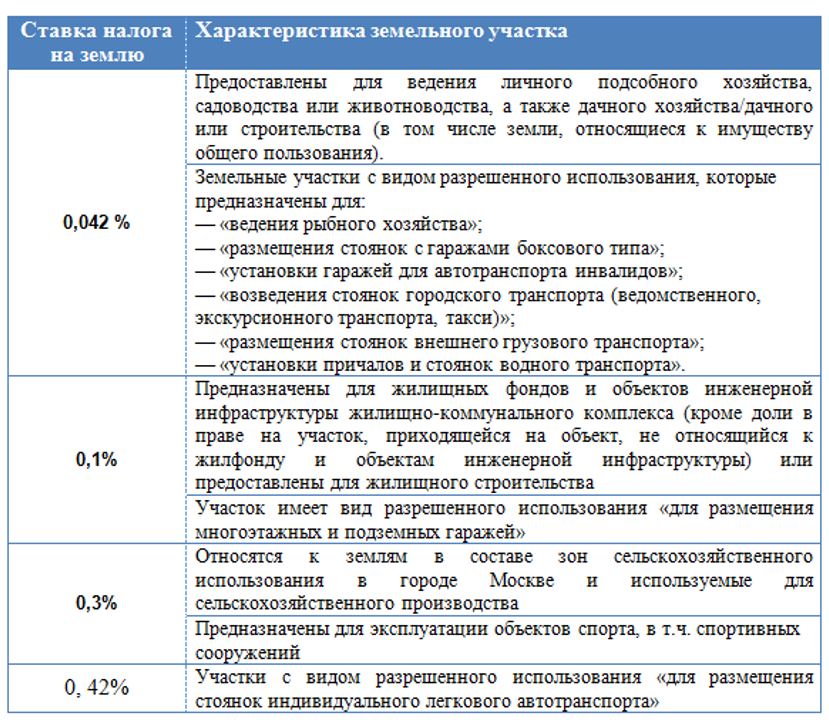

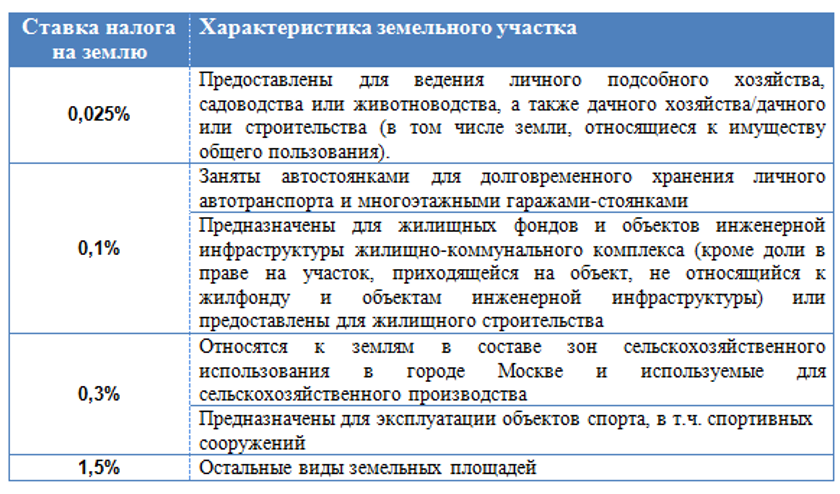

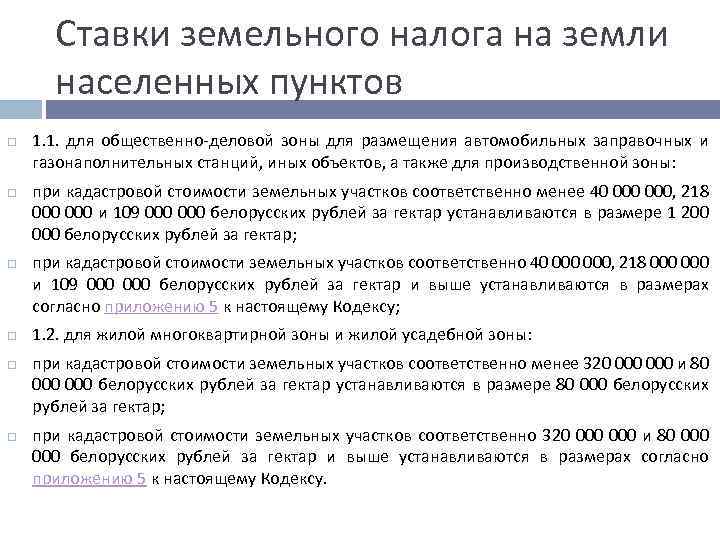

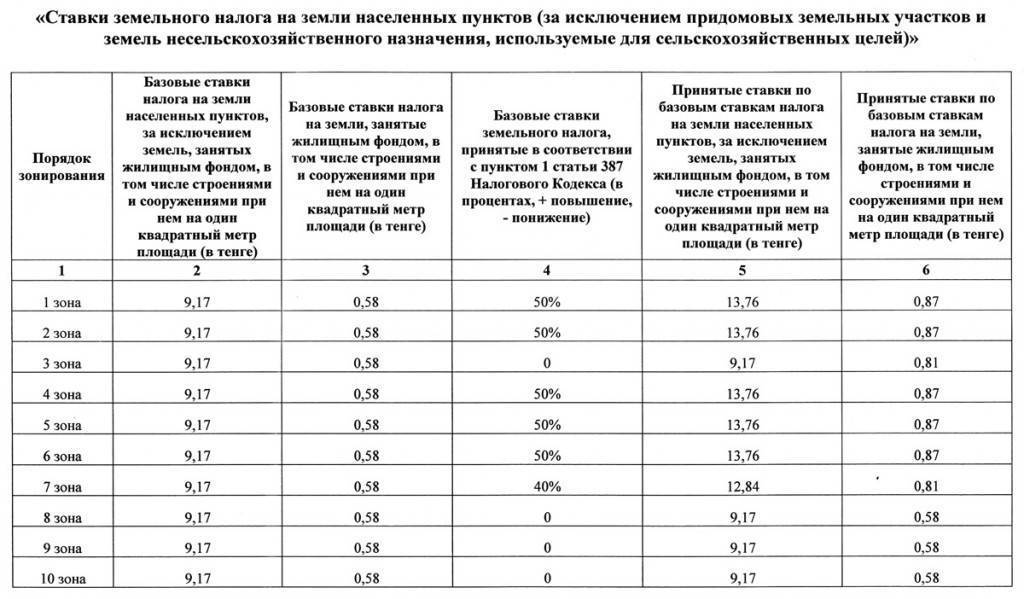

Как узнать налоговую ставку по земельному участку

Ставки земельного налога устанавливаются местными властями. В отличии от ставок налога на жилые дома, ставка по земле на большей территории Подмосковья одинаковая (0,3 процента). Встречаются районы, где местами применяются меньшие ставки – 0,1%, 0,15%, 0,2%. Большим разнообразием потрясает Раменский район, где в различных сельских поселениях используются множество «некруглых» ставок налога на приусадебные участки, например, 0,07%, 0,12%, 0,13%, 0,14%, 0,15%, 0,16%, 0,17%, 0,19%, 0,29%. Почти всю информацию о действующих ставках налога на землю в Московской области можно найти на официальном сайте Федеральной Налоговой службы в разделе «Справочная информация о ставках и льготах по имущественным налогам».

Где узнать про льготы по земельному налогу

Актуальная информация о местных и федеральных льготах по налогу на землю содержится на официальном сайте Налоговой службы (www.nalog.ru) в разделе справочной информации о льготах по имущественным налогам.

Как платить земельный налог физическому лицу

Несмотря на то что налог на землю для физических лиц можно рассчитать самостоятельно, делать этого необязательно, потому что местное отделение федеральной налоговой службы сделает это и письменно уведомит налогоплательщика о сумме к оплате. То есть с апреля по сентябрь налогоплательщику придет письмо с суммой налога и приложенной квитанцией. Кстати, оплатить ее нужно до 1 октября, в противном случае будут начислены штраф и пеня.

Если сумма, указанная в письме, не совпадает с расчетами или у плательщика появилось право на льготу, то необходимо обратиться в местное управление налоговой службы, ее сотрудники обязаны сделать перерасчет. В противном случае можно обратиться в суд.

Формула расчета налога на землю

Формула расчета налога на землю

Как платить? ↑

А также по налоговой ставке, установленной в соответствии с НК и законодательными актами субъектов федерации. Также при расчёте необходимо учитывать льготы, если они имеются.

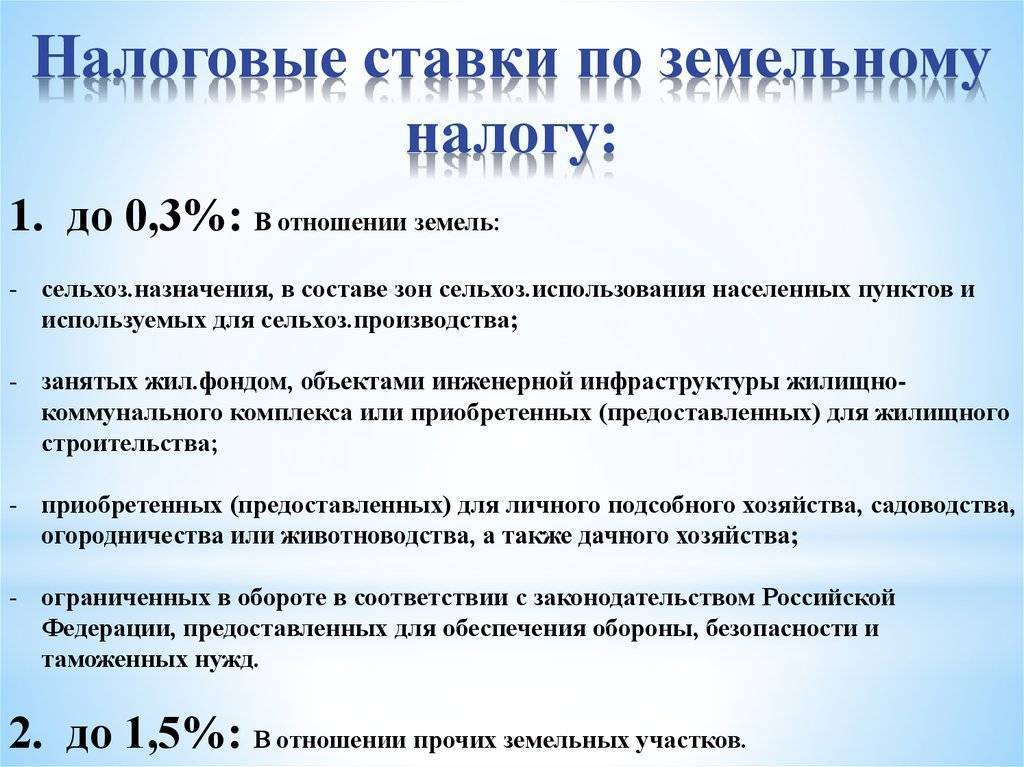

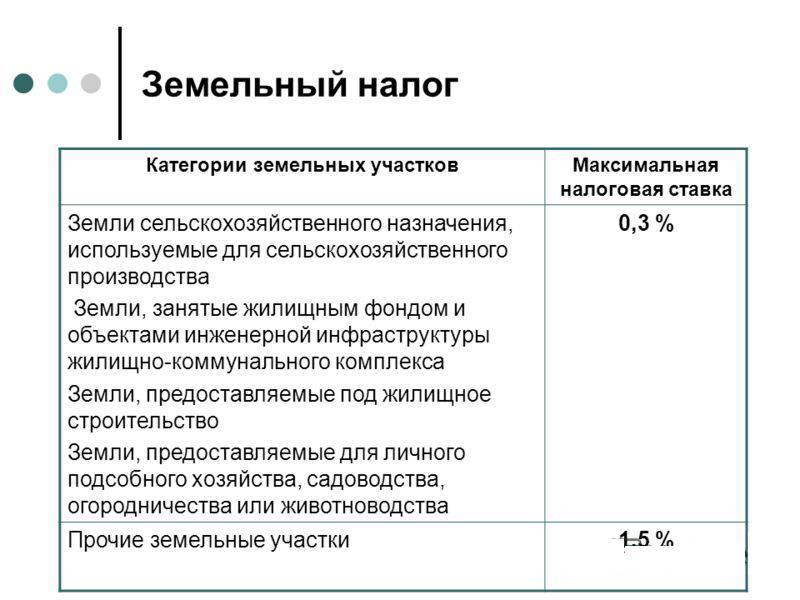

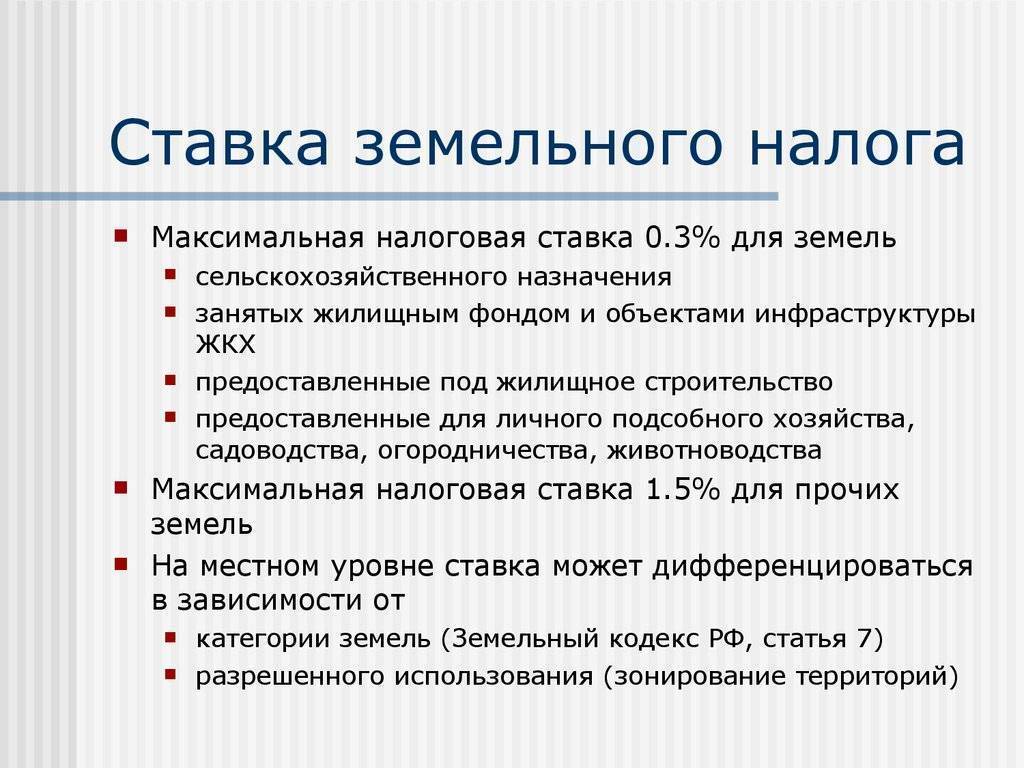

Ставки

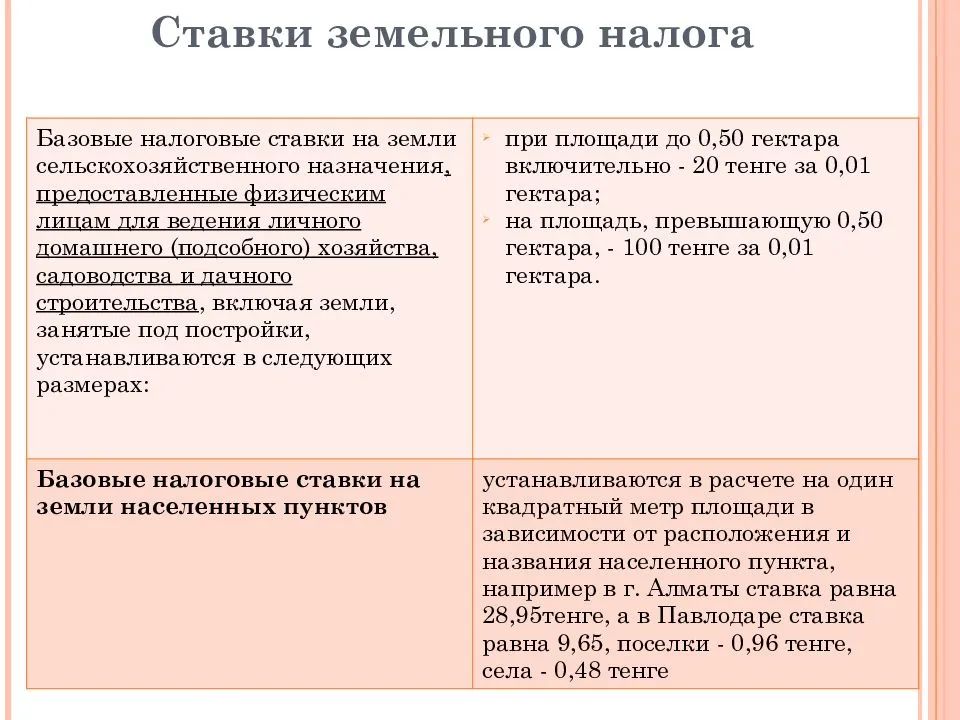

Существует 2 размера налоговых ставок по земельному налогу – 0,3% и 1,5% от кадастровой стоимости.

Ставка в 0,3% предусмотрена для участков земли, которые:

- Имеют сельскохозяйственное назначение и используются для производства сельхоз продукции в населённых пунктах.

- Используются в ЖКХ, но при этом не относятся к жилому фонду.

- Приобретены для садоводства, огородничества и подсобного хозяйства.

- Ограничены в обороте из-за того, что они используются для нужд обороны, таможни и безопасности.

Кроме этого, субъектам федерации разрешено в законодательном порядке изменять процентные ставки по налогу в зависимости от категории земель и их назначения. Но превышать предел, установленный в НК РФ нельзя.

Льготы (освобождение)

Государство предоставляет некоторым юридическим лицам льготы по земельному налогу.

Полностью освобождены от уплаты следующие категории юридических лиц:

- Организации уголовно-исполнительной системы нашей страны. Они освобождены от уплаты налога только в отношении земель, которые используются по назначению организации.

- Организации, владеющие на праве пожизненного владения земельными участками, которые заняты государственными автомобильными дорогами.

- Религиозные организации. Они освобождены от налога в отношении земель, на которых располагаются объекты религиозной и общественной направленности.

- Все организации инвалидов. Это касается как общественных объединений, так и объединений предприятий, уставный капитал которых на 80% состоит из взносов инвалидов.

- Организации народных промыслов.

- Организации, являющиеся резидентами особой экономической зоны в отношении тех участков земли, которые располагаются в пределах этой зоны и используются для осуществления предпринимательской деятельности организации.

- Организации, которые являются управляющими компаниями в Сколково.

- Организации судостроения, которые являются резидентами особой экономической зоны.

Порядок исчисления и уплаты

Многих интересует вопрос: с какого момента у юридических лиц возникает обязанность по уплате земельного налога? Ответ на этот вопрос разъяснил в своем письме от 12 октября 2009 г. N 03-05-05-02/62.

Юридические лица самостоятельно рассчитывают и уплачивают годовой земельный налог и авансовые платежи в течение года.

В качестве налоговой базы берётся кадастровая стоимость участка на 01 января текущего года. То есть, для уплаты налога за 2020 год, для расчёта берётся кадастровая стоимость на 01 января 2020 года.

Если право собственности на участок земли возникло в середине года, то рассчитывать налог нужно с учётом кратного числа количества месяцев в собственности.

Если участок земли достался юридическому лицу в наследство, то уплачивать налог нужно с 01 числа того месяца, в котором было открыто наследство.

Если юридическое лицо иметь льготы по налогу, то в налоговую инспекцию необходимо предъявить документы, которые эту льготу подтверждают.

Пример

Пример 1. Компания ООО «АВС» владеет на праве собственности участком земли, кадастровая стоимость которого на 01. 01. 2020 года равна 15 487 452 рублей.

За 2020 год компания должна уплатить налог в сумме:

15 487 452 * 1,5% = 232 311,8 рублей

Видео: земельный налог для организаций

https://youtube.com/watch?v=vCJZI_qeK0c

Сумма авансового платежа за каждый квартал будет равна:

232 311,8 / 4 = 58 078 рублей.

Пример 2. Компания ООО «Гамма» владеет участком земли сельскохозяйственного назначения, который используется для выращивания плодово-ягодных деревьев, необходимых для производства джема.

Производство джема, конфет и других кондитерских изделий является основной деятельность компании.

На 01. 01. 2020 года кадастровая стоимость земли определена в размере 58 785 412 рубля.

За 2020 год компания ООО «Гамма» должна уплатить налог в сумме:

58 785 412 * 0,3% = 176 356, 2 рубля.

Сумма авансовых платежей за каждый квартал равна:

176 356,2 / 4 = 44 089 рубля.

Пример 3. Компания ООО «Родник» получило в наследство участок земли. Наследство было открыто в марте 2020 года. На 01. 01. 2020 года кадастровая стоимость участка равна 26 840 259 рублей.

В 2020 году компания будет владеть участком 10 месяцев. Для расчёта необходимо применить коэффициент, равный 10/12 (по количеству месяцев владения участком в году).

За 2020 года компании должна будет заплатить:

26 840 259 * 1,5% * 10/12 = 335 503,2 рубля

Вычисления в зависимости от кадастровой стоимости

Как уже отмечалось, кадастровая расценка играет главную роль в расчете сбора на землю. Выражение стоимости определяется в значении, применимом к квадратному метру данного участка – таким образом для того, чтобы ее рассчитать, потребуется умножить общую площадь участка на значение стоимости за единицу.

Узнать значение такой стоимости можно следующим образом:

- из кадастрового паспорта;

- подать заявление в отделение кадастра или картографии;

- посмотреть на сайте госуслуг.

Расчет земельного побора по кадастровой цене

Расчет земельного побора по кадастровой цене

Дальнейшее определение величины оплачиваемого налога уже будет осуществляться в соответствии с данными, которые используются в общей формуле.

Как рассчитать земельный налог для граждан?

Физические лица платят налог с участков, собственником которых они выступают, только 1 раз в год – за все 12 месяцев одной суммой по годовым итогам.

Один раз в год граждане получают уведомление от налоговой, содержащее сумму к уплате, а также исходные данные, применяемые для вычислительного процесса. Рекомендуется проверить проведенный расчет, для этого гражданину нужно ознакомиться с местными законодательными актами, касающимися налога с земельных участков физлиц.

Из этих законодательно-нормативных актов нужно уточнить:

- Возможность воспользоваться системой льготирования;

- Величину стоимости объекта обложения земельным налогом;

- Утвержденную ставку для нужной земельной категории.

В каждом МО действует своя система предоставления льгот физическим лицам. Чтобы узнать информацию о том, можно ли ей воспользоваться, нужно обратиться в отделение ФНС, к которому территориально относится земля, подлежащая налогообложению.

Если льгота положена, то право на нее документально подтверждается – пишется заявление для налоговой, к которому прикладывается подтверждающая документация.

Если физическое лицо не имеет право на освобождение от налогового бремени, то следует узнать, что выступает базой для вычисления. Расчет для физических лиц проводится по кадастровой стоимости земельного объекта. Данный показатель берется на начало отчетного года. Налоговая запрашивает такие сведения в Росреестре и использует их для расчета.

Если есть сомнения в правильности используемой для расчета стоимости, то можно уточнить актуальные данные в Росреестре самостоятельно – передать запрос в письменном виде в Росреестр или кадастровую палату по адресу расположения земли. Сведения предоставляются в форме справки без взимания дополнительной платы. В заявлении следует указать, кадастровая стоимость какого объекта интересует заявителя. Также пишется дата, на которую должны быть предоставлены сведения, данный реквизит необходим, иначе стоимость будет указана на день подачи заявления.

После того, как будут получены данные о кадастровой стоимости, нужно выяснить действующую ставку, после чего приступать к расчетам.

Ставку устанавливает также МО, ее величина зависит от земельной категории участка. Чтобы выяснить ставку, можно самостоятельно просмотреть местные нормативные акты либо обратиться за помощью в налоговую.

Налоговый кодекс не позволяет регионам превышать предельные значения ставки по земельному налогу:

- 0,3% – для отдельных категорий, в частности для дачных участков, сельхозземель;

- 1,5% – для прочих категорий.

Если физическим лицом уточнены права на льготу, кадастровая стоимость, ставка, то можно приступать к вычислениям.

Следует использовать такую формулу:

Налог на землю = кадастр.стоим. * ставка

Если физическое лицо имеет возможность применить льготу в виде необлагаемой налогом суммы, уменьшающей базу для исчисления, то в формуле следует это учесть.

Налог на землю с учетом льготы = (кадастр.стоим. – необлагаемая налогом сумма) * ставка.

Если земля получена или утеряна гражданином в течение года, то следует учитывать число тех месяцев, на протяжении которых физлицо числилось владельцем участка. Не потребуется платить налог за те месяцы, в течение которых человек не был собственником земли. В расчет земельного налога в данном случае берутся только полные месяцы владения.

Пример расчета налога на землю для физлиц

Гражданин продал дачный участок в августе 2016г, до этого момента он владел им единолично. Право собственности было утеряно им 20.08.2016.

Исходные данные:

| Кадастровая стоимость | 940 000 руб. |

| Ставка | 0,025% |

| Льготы | Нет |

| Авансы | Нет |

| Число месяцев владения в году | 8 |

Земельный налог = 940 000 * 0,025% * (8 / 12) = 157 руб.

Ответственность

Оплата налога на землю физических лиц является обязательной, и сделать это нужно будет своевременно, чтобы избежать увеличения суммы. Если задержать выплату, то потом придется переплатить до 20% больше, чем было начислено изначально.

Если не платить налог совсем, то последствия могут быть довольно тяжелыми. Потому что ФНС рано или поздно подаст в суд на должника и в судебном порядке обяжет выплатить всю сумму со штрафами и пенями. После суда дело передадут в ФССП и они могут наложить арест на заработную плату, пенсию либо имущество должника, а также наложат арест на земельный участок.

Когда у юрлиц возникают налоговые обязательства

Согласно общему порядку, Ваша организация имеет обязательства по уплате земельного налога, если:

- юрлицо владеет землей на правах собственности;

- компания имеет право на бессрочное пользование участком;

- фирма получила землю в качестве пожизненного наследуемого имущества.

Если Ваша компания заключила договор аренды земли, то оплачивать налог Вы не должны. Такое же правило действует для земельных наделов, полученных в порядке безвозмездного срочного пользования.

Основанием для возникновения налоговых обязательств для компании является наличие документов, подтверждающих права на землю (свидетельство из Росреестра).

Юрлица – неплательщики земельного налога

Если фирма владеет землей на правах собственности, это не всегда значит, что она является плательщиком налога. Законом предусмотрен порядок, согласно которому некоторые собственники-юрлица могут быть освобождены от налоговых обязательств. Главный критерий в данном случае – категория, к которой отнесен земельный участок. Ваша компания может не оплачивать земельный налог, если, в частности, она владеет землей, находящейся в имуществе многоквартирных домов.

Также от оплаты налога освобождены земли, отнесенные к категории ограниченных в обороте или полностью изъятых из такового. Это земли лесного и водного фондов, а также занятые культурными объектами государственного значения. В общей массе данные земли являются федеральной и муниципальной собственности, коммерческая компания может владеть таким участком лишь в некоторых случаях, предусмотренных ст. 27 ЗК.

Скачать пояснение по налогоплательщикам земельного налога

Скачать пояснение по льготам для земельному налогу

Скачать пояснения по ставке земельного налога

Скачать пояснения по определению налогооблагаемой базы

Скачать пояснение по декларации по налогу

Кто имеет право на льготы

Как видим, законом не предоставляет для юрлиц широкого право на освобождение от обязательств по земельному налогу. Но с другой стороны существуют утвержденные нормативные акты, согласно которым юрлицо может оформить льготы и существенно уменьшить сумму налога к оплате.

Ниже в таблице представлена информация об организациях, за которыми на общегосударственном уровне закреплена 100% льгота по уплате налога.

| Категория организаций | Описание |

| Общественные организации инвалидов | Вы можете не платить налог, если в состав Вашей организации входят 80% инвалидов (и более). От уплаты налога освобождаются только те участки, которые используются для деятельности организации согласно уставу. |

| Организации народных промыслов | Если организация использует землю для производства и реализации товаров народных промыслов (что подтверждено документально), то налог на землю она может не платить. |

| Учреждения уголовно-исправительной системы | Земля, находящаяся в собственности Минюста РФ и использующаяся в пределах полномочий Пенитенциарной системы. К данной категории относятся земли под СИЗО, колонии и прочие учреждения, исполняющие наказания. |

| Организации с 100% уставным капиталом инвалидов | Организация инвалидов, которая ведет производственную деятельность, освобождается от налоговых обязательств в случае, когда сотрудники-инвалиды составляют не половины общего количества работников (доля в фонде оплаты труда – не менее ¼). Налог Вы можете не платить только за ту землю, которая используется для производственной деятельности организации. |

С полным перечнем категорий организаций, имеющий право не платить налог, Вы можете ознакомиться в НК (ст. 395).

Отметим, что льготы по земельному налогу предоставляются не только федеральным, но и местным законодательством. В зависимости от того, в каком регионе ведет деятельность Ваша организация, Вы можете получить льготу в виде пониженной налоговой ставки или вычета из общей налогооблагаемой суммы. Для того, чтобы выяснить, может ли Ваша компания рассчитывать на налоговую скидку, обратитесь в районную администрацию по месту регистрации Вашей компании.

Важно знать, что региональные власти могут только дополнить список организаций-льготников или увеличить размер налоговых скидок. Те компании, право которых на льготу утверждено на федеральном уровне, местная власть отменить не может

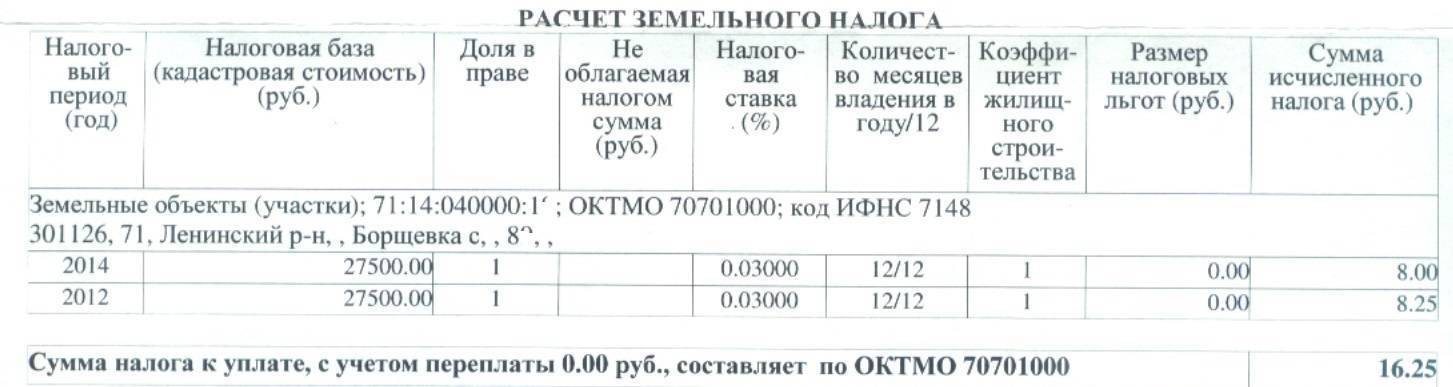

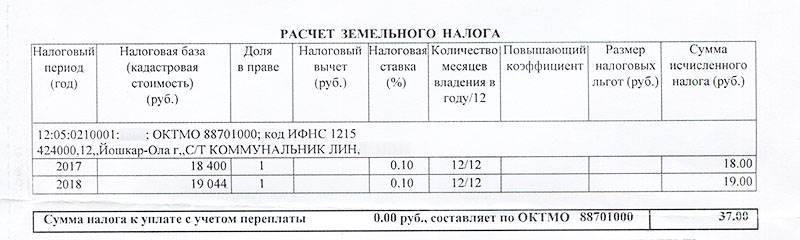

Налоговое уведомление

Физическим лицам земельный налог рассчитывает налоговая служба, после чего направляет по их адресу места жительства уведомление, в котором содержится информация о размере налога, сроке его оплаты и т.д.

Налоговые уведомления в 2021 году за 2020 год будут направлены жителям России в период с апреля по сентябрь.

В случае обнаружения ошибочных данных в уведомлении необходимо написать в налоговую службу заявление (бланк заявления направляется вместе с уведомлением). После подтверждения этих данных будет сделан перерасчет суммы налога и в адрес налогоплательщика направлено новое уведомление.

Налоговое уведомление не пришло

Многие владельцы земельных участков ошибочно полагают, что если им не пришло уведомление из налоговой службы, тогда земельный налог платить не нужно. Это не так.

C 1 января 2015 года вступил в силу закон, согласно которому налогоплательщики в случае неполучения налоговых уведомлений обязаны самостоятельно сообщать в налоговый орган о наличии у них объектов недвижимого имущества, а также транспортных средств.

Вышеуказанное сообщение, с приложением копий правоустанавливающих документов, необходимо предоставить в ИФНС в отношении каждого объекта налогообложения однократно в срок до 31 декабря следующего года. Например, если земля была куплена в 2020 году, а уведомлений по ней не приходило, то в ИФНС предоставить информацию необходимо в срок до 31 декабря 2021 года.

Поэтому в случае неполучения уведомления ФНС рекомендует проявлять инициативу и обращаться в инспекцию лично (для онлайн записи на прием можно воспользоваться этим сервисом).

В случае, если гражданин самостоятельно сообщит о наличии у него земельного участка, по которому не был начислен налог, расчет платежа будет произведен за тот год, в котором было подано указанное сообщение. Однако данное условие действует только, если в налоговой отсутствовали сведения о сообщенном объекте. Если уведомление на уплату не было направлено по иным причинам (например, неверно указан адрес налогоплательщика или оно было утеряно на почте), то расчет будет произведен за все три года.

За непредставление такого сообщения в установленный срок гражданин будет привлечен к ответственности по п.3 ст. 129.1 НК РФ и оштрафован в размере 20% от неуплаченной суммы налога по тому объекту, по которому он не представил сообщение.