Расчеты ИП по соцстраху

У ИП нет обязанности платить за себя на социальное страхование. Но за нанятых работников взносы на социальное страхование уплачиваются им в стандартном порядке. Получателем взносов на страхование от ВНиМ является ФНС.

Поскольку сам индивидуальный предприниматель не является застрахованным лицом, он теряет право на получение пособий ФСС, например, в случае материнства. Также пропадает страховой стаж для расчета страховых выплат в будущем.

Однако ИП может заключить с ФСС договор добровольного страхования.

ОБРАТИТЕ ВНИМАНИЕ! Добровольные платежи на социальное страхование делаются именно в сам ФСС, а не в ИФНС, в отличие от обязательных страховых взносов. Делая такие перечисления в соцстрах, также нужно ставить верные КБК в платежках

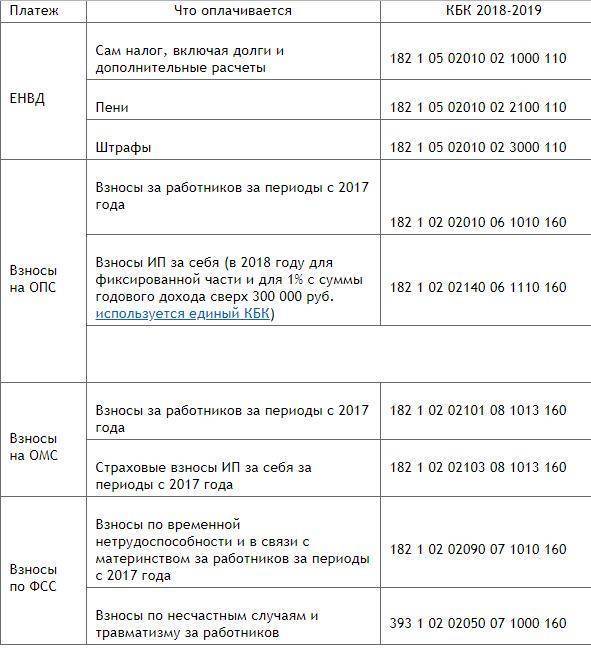

Делая такие перечисления в соцстрах, также нужно ставить верные КБК в платежках.

Учет и отчетность

ООО на ЕНВД должно вести обычный бухгалтерский учет — применение вмененки на это никак не влияет. Предприниматели на спецрежимах от необходимости вести бухгалтерию освобождены.

В плане налогового учета ситуация обстоит следующим образом. Поскольку для вмененки не важны размеры доходов и расходов, то учитывать их незачем. Это верно в том случае, если вмененка применяется в чистом виде и никаких других операций не ведется. А вот что нужно учитывать плательщикам ЕНВД, так это физические показатели, на базе которых рассчитывается налог.

Если же этот налоговый режим совмещается с другим, возникает необходимость отдельно учитывать доходы и расходы, которые относятся к деятельности в рамках каждого режима. Ведение раздельного учета предписано Налоговым кодексом для того, чтобы компания могла верно исчислять налоги.

Сложности в плане раздельного учета обычно связаны с отнесением расходов на ту либо иную деятельность. Есть подразделения, чья работа относится к компании в целом, а не к каким-то определенным операциям. Например, это администрация, бухгалтерия, склад и другие отделы. Затраты этих подразделений должны быть распределены между облагаемыми и необлагаемыми ЕНВД операциями пропорционально тому, какая доля дохода приходится соответственно на облагаемую и необлагаемую деятельность в общем объеме доходов организации.

В целом вести раздельный учет не слишком сложно. Но если проводятся разноплановые операции и осуществляется много расходов, то это может быть затруднительно. Во избежание подобных проблем нередко для облагаемой ЕНВД деятельности открывают отдельную бизнес-структуру.

Плательщики вмененки в обязательном порядке подают декларацию по ЕНВД, а также отчетность, связанную с прочими уплачиваемыми ими налогами. Если у компании только один вид деятельности и по нему платится ЕНВД, то обязательно сдавать только декларацию по этому налогу. Делать это нужно каждый квартал до 20 числа месяца, следующего после его окончания. Работодатели также подают отчетность по НДФЛ налогового агента, персонифицированную отчетность в ПФР, отчеты в фонд социального страхования и прочие общепринятые формы.

Скачать форму новой декларации по ЕНВД (применяется с IV квартала 2018 года).

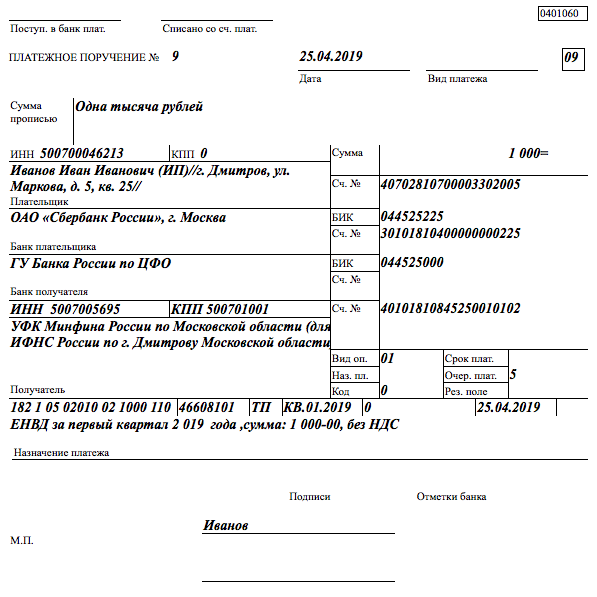

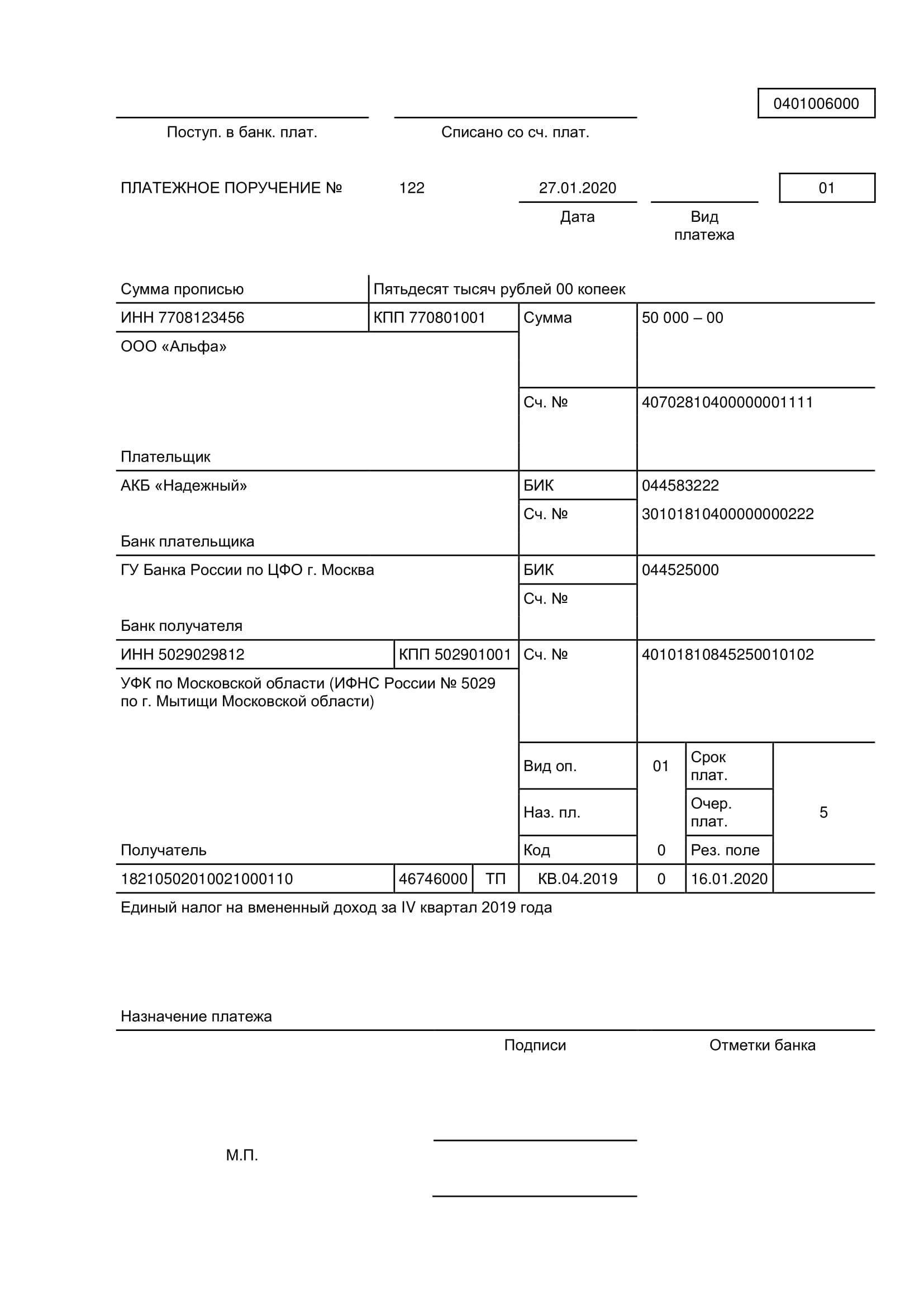

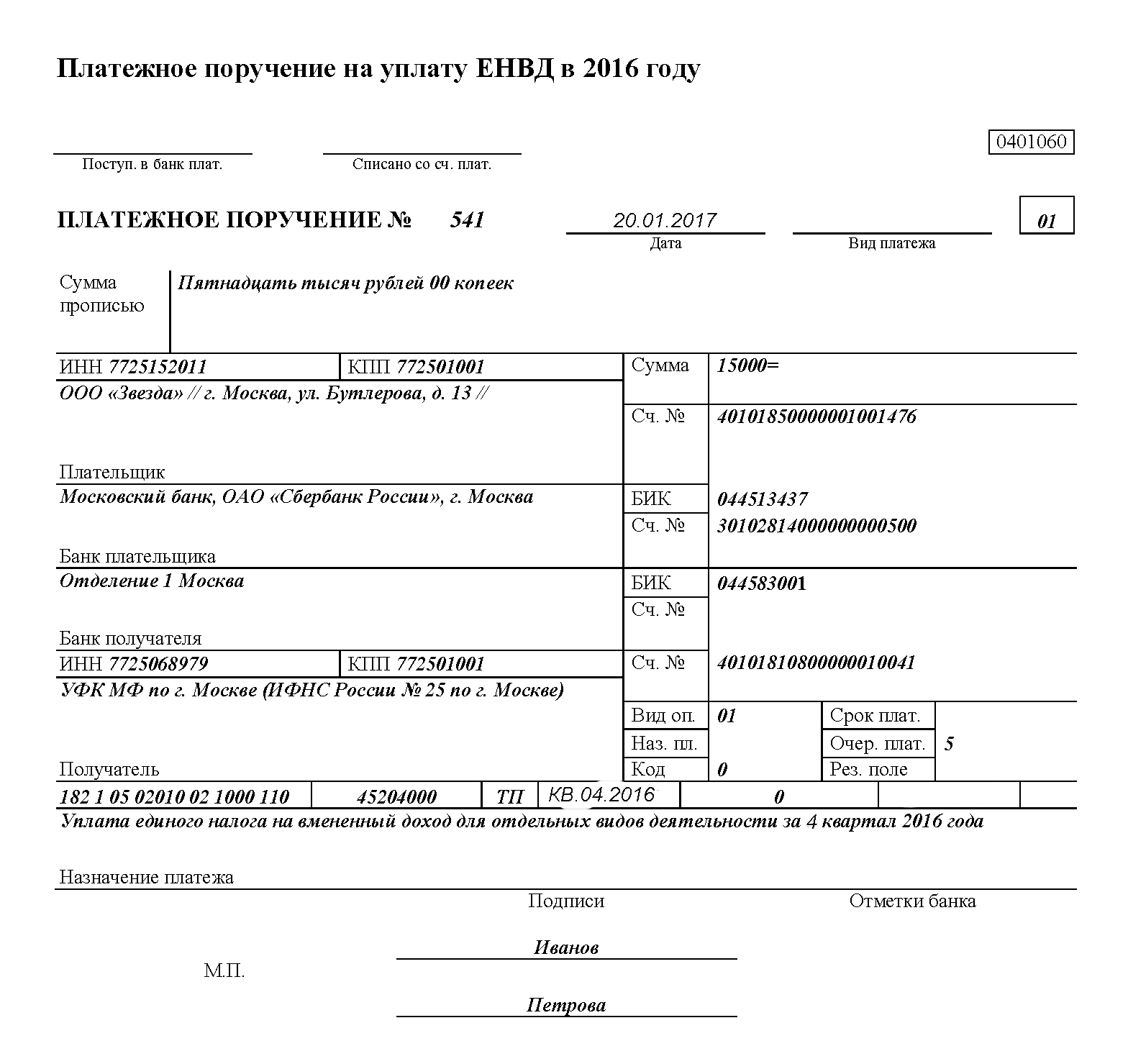

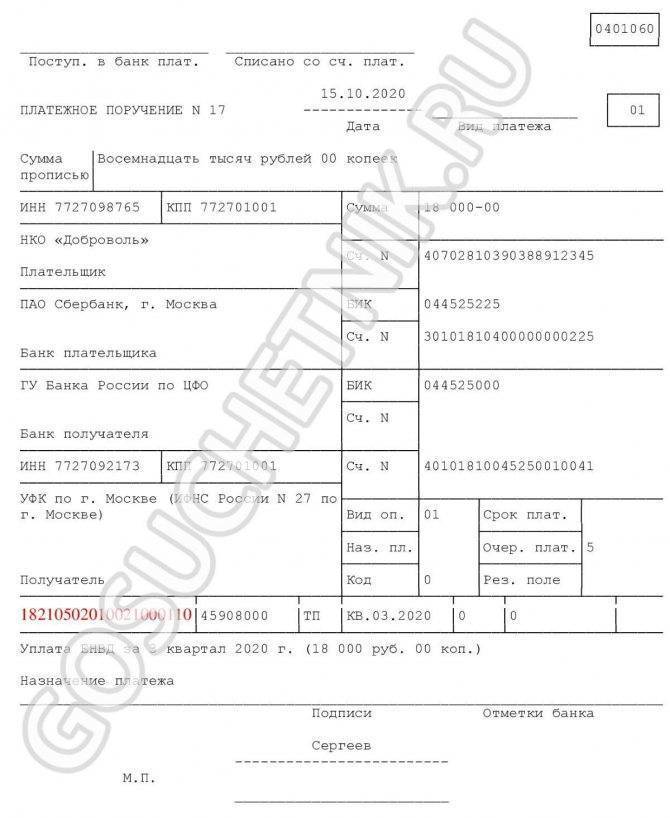

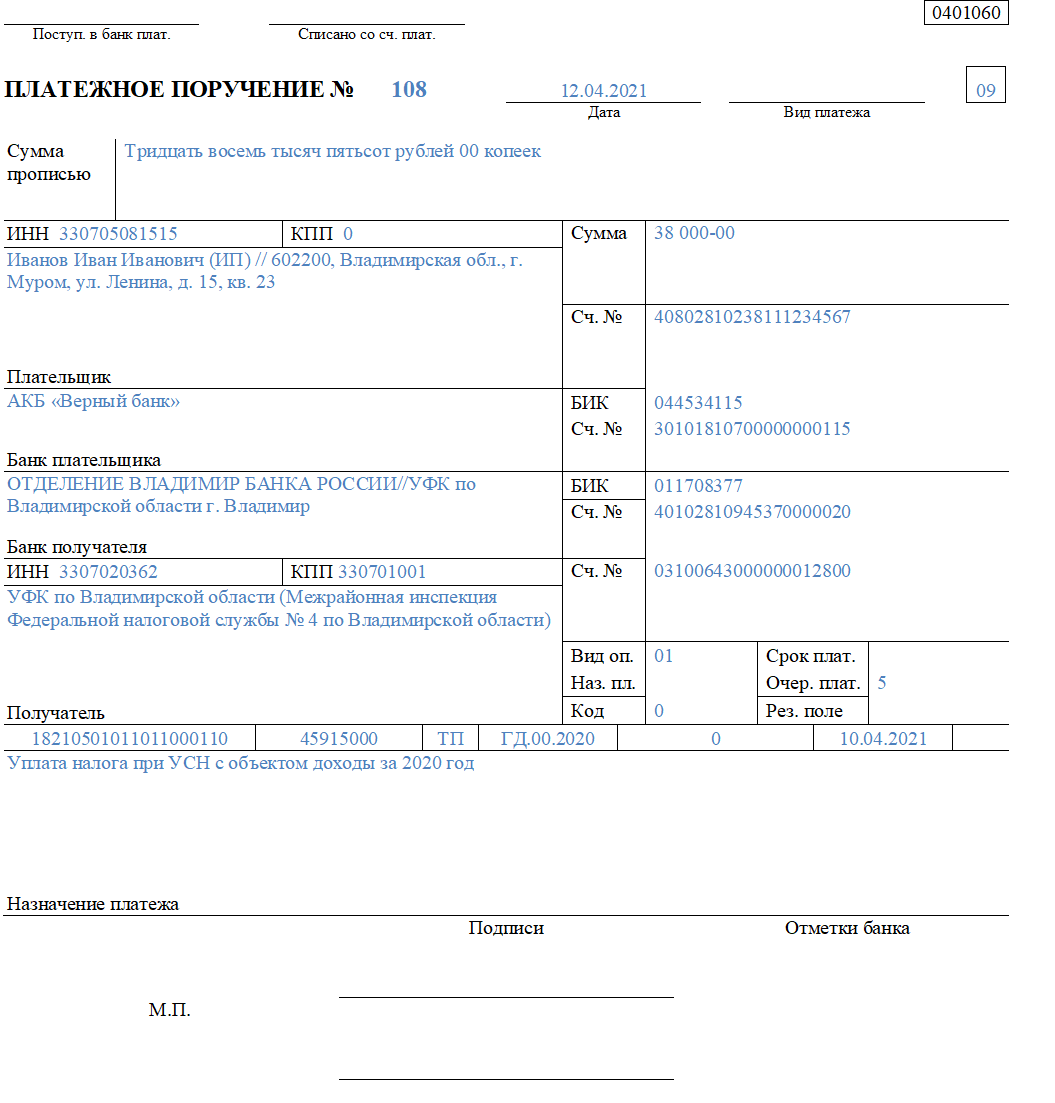

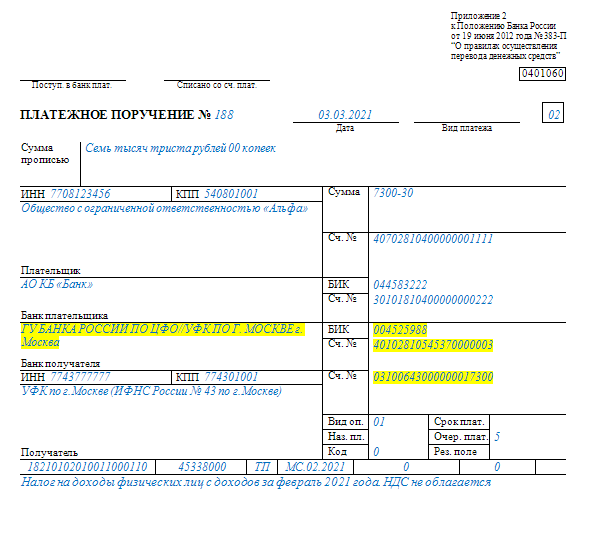

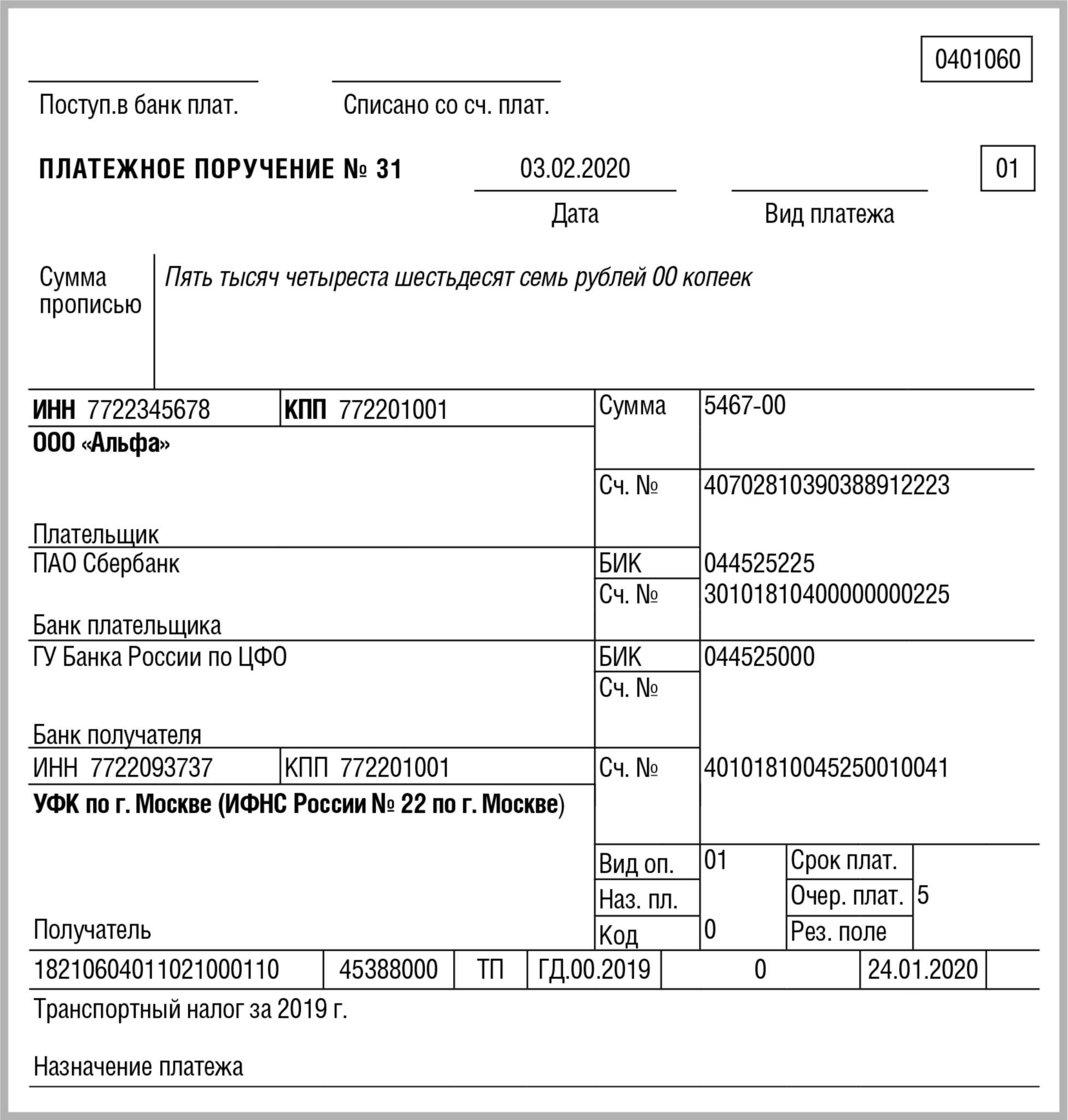

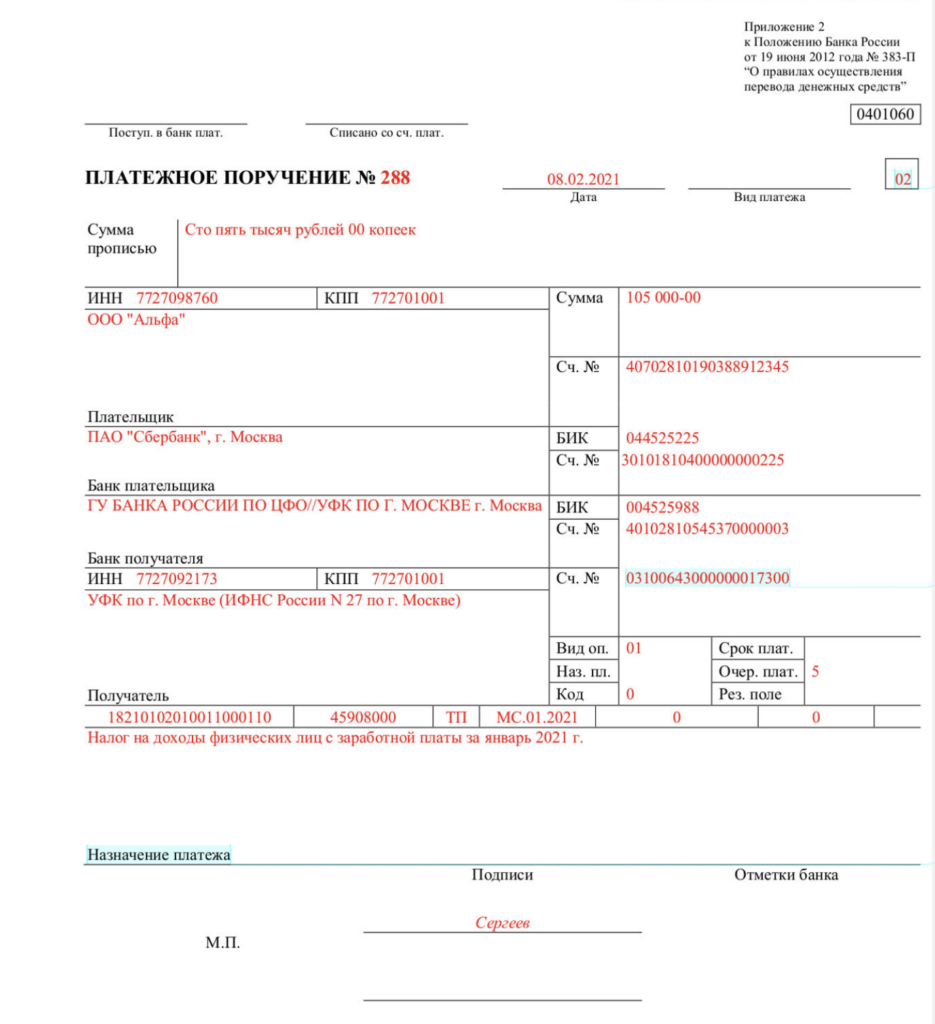

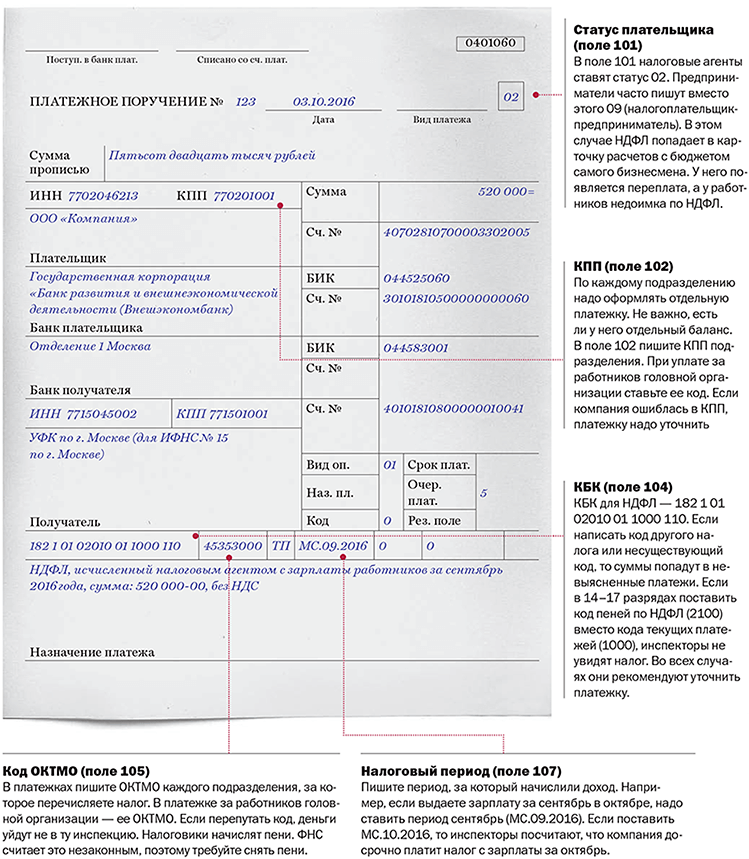

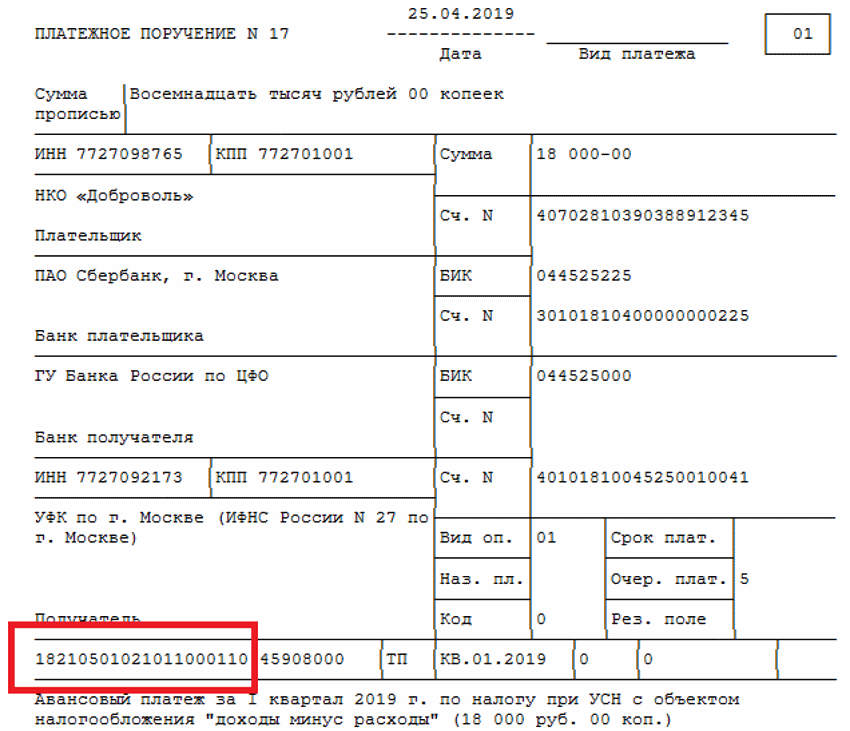

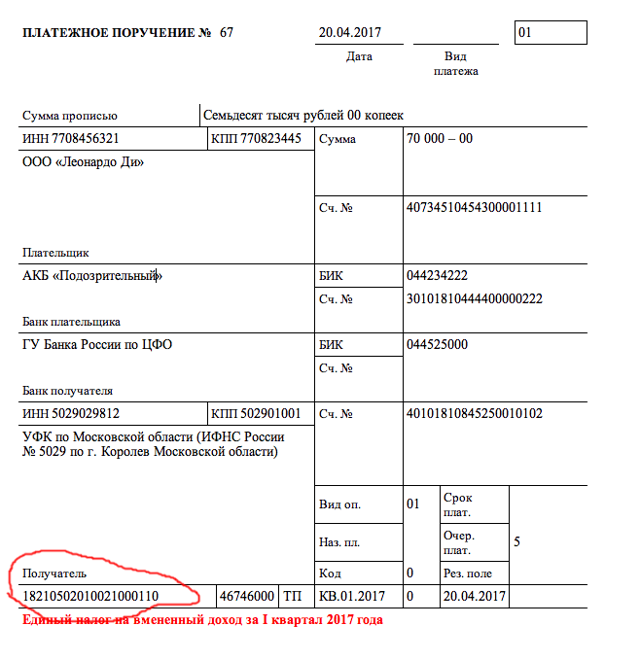

Как применять КБК в платежном поручении

Код указывают в поле 104 платежного поручения. Платеж осуществляется в налоговую по месту нахождения организации — по ее юридическому адресу. Если есть обособленные подразделения вне местонахождения головного офиса, филиалы, сбор с зарплаты сотрудников этих подразделений и филиалов перечисляется в ИФНС по месту их нахождения.

При перечислении денег за работников в поле 101 ставится указание на налогового агента — код 02. Далее указываем код — КБК по пени за НДФЛ за сотрудников в 2021 году (182 1 01 02010 01 2100 110) или другой подходящий.

Утвержденный бланк платежного поручения разбит на поля, каждое из которых имеет свое значение. Основные поля содержат реквизиты для уплаты ННФЛ за работников или пеней (штрафов):

- в поле 16 указывается наименование получателя, для ИФНС проставляется не только наименование отделения, но и сокращенное название органа Федерального казначейства;

- в 18 — вид операции; ставится 01, так как выполняется операция по перечислению средств по поручению;

- в 21 указывается код 05, обозначающий очередность в соответствии с нормами НК РФ;

- поле 22 предназначено для значения кода УИП; если ИФНС отдельно не указала значение, в требовании ставится 0;

- 101 отведено для обозначения статуса плательщика: 09 — ИП, платящий за себя, 02 — налоговый агент (как юрлицо, так и ИП);

- 102 — это КПП плательщика; если подразделению организации присвоен КПП, он ставится в платежках о переводе денег за сотрудников этого подразделения;

- в 104 проставляется КБК по штрафу за НДФЛ для юридических лиц в 2021 году или другой подходящий;

- в 107 — за какой месяц произведен платеж.

Особенности

Режим, основанный на уплате ЕНВД, применяется к определенным видам, а не ко всей деятельности бизнес-субъекта. Иначе говоря, фирма может применять одну из прочих налоговых систем — основную (ОСН) либо упрощенную (УСН) — и при этом по отдельному или нескольким направлениям деятельности быть плательщиком ЕНВД. Отличительная черта вмененки — налог рассчитывается от суммы потенциального дохода, а не реального объема выручки (прибыли). Это значит, что ЕНВД платится вне зависимости от того, получила ли фирма в отчетном периоде прибыль или закрыла его с убытком.

Еще одна особенность — ЕНВД можно применять лишь в отношении некоторой деятельности, хотя эти направления весьма популярны. Общий список представлен в Налоговом кодексе (статья 346.26, пункт 2). Однако решающую роль в этом смысле играет местное законодательство. Рассматриваемый режим должен быть введен в действие в городе или муниципальном районе, где ведется бизнес.

Также местные власти утверждают перечень деятельности, при занятии которой можно перейти на вмененку (в границах НК РФ). Так, ЕНВД облагается торговля в небольших магазинах. Однако бизнесмены из Москвы плательщиками этого налога являться не могут, поскольку на территории столицы вмененка не введена. А вот, например, в Санкт-Петербурге этот режим есть, хоть и с ограничениями.

Таким образом, чтобы точно понимать, может ли хозяйствующий субъект рассчитывать на уплату ЕНВД, следует:

- проверить по Налоговому кодексу, включена ли его деятельность в список облагаемых;

- свериться с актами местного законодательства и выяснить, введен ли ЕНВД в конкретной местности в отношении указанной деятельности.

Порядок расчета пеней по ЕНВД

ЕНВД — особый налоговый режим, который применяется при таких видах деятельности, как розничная торговля и оказание бытовых услуг, при этом сам налог рассчитывается исходя из базовой доходности и физических показателей. П. 1 ст. 346.32 НК РФ обязывает налогоплательщика оплатить исчисленный налог в следующем за отчетным периодом месяце до 25-го числа. В случае несвоевременной оплаты за каждый календарный просроченный день, начиная со следующего после установленной даты для платежа, необходимо исчислить и уплатить пени.

ВНИМАНИЕ! С января 2021 года ЕНВД отменен на территории всей России

При этом важно своевременно оплатить налог за 4 квартал 2020 года (25 января 2021 года). В противном случае налоговики начислят пени

В противном случае налоговики начислят пени.

Пеня — разновидность ответственности налогоплательщика за несвоевременную уплату налога, выраженная в денежном эквиваленте (п. 4 ст. 75 НК РФ). Пени для индивидуальных предпринимателей, уплативших налог несвоевременно, рассчитываются по формуле:

П = ДП × ∑налога × 1/300 × СтРЦБ,

где: П — пени;

ДП — количество дней просрочки;

∑налога — сумма ЕНВД;

СтРЦБ — ставка рефинансирования ЦБ, значение которой с 01.01.2016 приравнено к величине ключевой ставки ЦБ.

Информацию о размере ключевой ставки вы найдете здесь.

Юридические лица могут использовать эту формулу только в 2 случаях: если задолженность по оплате налога возникла до 01.10.2017 или если просрочка платежа составляет не более 30 дней. Начиная с 31-го дня просрочки пени для налогоплательщиков — юридических лиц будут рассчитываться по формуле:

П = ∑налога × СтРЦБ / 300 × 30 + ∑налога × СтРЦБ / 150 × (ДП – 30).

Для расчета пени воспользуйтесь нашим калькулятором пеней.

Пример 1

3 × 1/300 × 7,5% ×15 000 = 11 руб.25 коп.

12 × 1/300 × 7,25% × 15 000 = 43 руб. 50 коп.

Итого к уплате 54 руб. 75 коп.

ВАЖНО! При расчете пеней за предыдущие налоговые периоды необходимо использовать действующую в те периоды ставку рефинансирования. Пример 2

Пример 2

14.08.20ХХ бухгалтер ООО «Василек» обнаружил ошибку в декларации по ЕНВД за 1-й квартал 20ХХ года, в результате которой образовалась недоимка 7 000 руб. Поскольку п. 1 ст. 122 НК РФ в этом случае грозит наложением штрафа, перед сдачей уточненки необходимо погасить недоимку и рассчитанные пени. Предполагаемая дата оплаты — 15.08.20ХХ. Предельный срок уплаты налога в апреле 20ХХ года приходился на 25.04.20ХХ.

Рассчитаем пени:

| Дата начала | Дата окончания | Число дней просрочки | Ключевая ставка | Пени за период, руб. | Расчет |

| 26.04.20ХХ | 25.05.20ХХ | 30 | 7,75% | 54,25 | 7000 × 7,75% / 300 × 30 |

| 26.05.20ХХ | 16.06.20ХХ | 22 | 7,75% | 79,57 | 7000 × 7,75% / 150 × 22 |

| 17.06.20ХХ | 28.07.20ХХ | 42 | 7,5% | 147,00 | 7000 × 7,5% / 150 × 42 |

| 29.07.20ХХ | 15.08.20ХХ | 18 | 7,25% | 60,90 | 7000 × 7,25% / 150 × 18 |

| ИТОГО начислено пени за период | 341,72 |

Перечень используемых при ЕНВД КБК, а также образец платежного поручения, подготовили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Путеводитель по налогам.

КБК для уплаты пени по налогу на прибыль

| ПЕНИ, ПРОЦЕНТЫ, ШТРАФЫ | КБК | |

|---|---|---|

| Пени, проценты, штрафы по налогу на прибыль, зачисляемый в федеральный бюджет | пени | 182 1 01 01011 01 2100 110 |

| проценты | 182 1 01 01011 01 2200 110 | |

| штрафы | 182 1 01 01011 01 3000 110 | |

| Пени, проценты, штрафы по налогу на прибыль, зачисляемый в бюджеты субъектов РФ | пени | 182 1 01 01012 02 2100 110 |

| проценты | 182 1 01 01012 02 2200 110 | |

| штрафы | 182 1 01 01012 02 3000 110 | |

| Пени, проценты, штрафы по налогу на прибыль при выполнении соглашений о разделе продукции, заключенных до вступления в силу Закона от 30.12.1995 г. № 225-ФЗ (фактически до 21.10.2011 г.) | пени | 182 1 01 01020 01 2100 110 |

| проценты | 182 1 01 01020 01 2200 110 | |

| штрафы | 182 1 01 01020 01 3000 110 | |

| Пени, проценты, штрафы по налогу на прибыль с доходов иностранных организаций, не связанных с деятельностью в РФ через постоянное представительство | пени | 182 1 01 01030 01 2100 110 |

| проценты | 182 1 01 01030 01 2200 110 | |

| штрафы | 182 1 01 01030 01 3000 110 | |

| Пени, проценты, штрафы по налогу на прибыль с доходов в виде прибыли контролируемых иностранных компаний | пени | 182 1 01 01080 01 2100 110 |

| проценты | 182 1 01 01080 01 2200 110 | |

| штрафы | 182 1 01 01080 01 3000 110 | |

| Пени, проценты, штрафы по налогу на прибыль с доходов российских организаций в виде дивидендов от российских организаций | пени | 182 1 01 01040 01 2100 110 |

| проценты | 182 1 01 01040 01 2200 110 | |

| штрафы | 182 1 01 01040 01 3000 110 | |

| Пени, проценты, штрафы по налогу на прибыль с доходов иностранных организаций в виде дивидендов от российских организаций | пени | 182 1 01 01050 01 2100 110 |

| проценты | 182 1 01 01050 01 2200 110 | |

| штрафы | 182 1 01 01050 01 3000 110 | |

| Пени, проценты, штрафы по налогу на прибыль с доходов российских организаций в виде дивидендов от иностранных организаций | пени | 182 1 01 01060 01 2100 110 |

| проценты | 182 1 01 01060 01 2200 110 | |

| штрафы | 182 1 01 01060 01 3000 110 | |

| Пени, проценты, штрафы по налогу на прибыль с доходов в виде процентов по государственным и муниципальным ценным бумагам | пени | 182 1 01 01070 01 2100 110 |

| проценты | 182 1 01 01070 01 2200 110 | |

| штрафы | 182 1 01 01070 01 3000 110 |

ФАЙЛЫСкачать КБК для уплаты налога на прибыль в .PDFСкачать КБК для уплаты налога на прибыль в формате картинки .JPG

Почему меняются коды бюджетной классификации?

Это крик души подавляющего большинства предпринимателей: насколько было бы проще, будь эти коды едиными и установленными раз и навсегда. Но Министерство финансов практически каждый год вносит в КБК те или иные изменения. У предпринимателей и бухгалтеров далеко не всегда есть возможность вовремя отслеживать новшества и исправлять указанные КБК, особенно ярко это проявляется в отчетные периоды. Ответственность за неверно указанный код лежит целиком на плечах бизнесменов, часто выливается в непредвиденные траты и хлопоты по исправлению ошибки и доказательствам своей правоты.

Существуют различные версии, которые выдвигают предприниматели и никак не комментирует Минфин и Минюст.

- Чем больше поступлений прошли по неверным КБК, тем больше средств на некоторое время окажутся «подвешенными» как невыясненные. До исправления ошибок их можно использовать на неблаговидные цели, а в масштабах страны это огромные суммы.

- Дополнительное наполнение бюджета путем начисления штрафов и пеней за «просроченные» платежи, которые прошли по уже недействующему КБК. Доказательство своевременности оплаты достаточно хлопотное.

- Несогласованность действий Минфина, присваивающего коды, и Минюста, утверждающего их.

- Поскольку КБК напрямую «привязаны» к государственному сектору, любые изменения внутри соответствующих структур, поступление новых директив и т.п. ведут за собой и смену кодирования.

К СВЕДЕНИЮ! Есть мнения, что, поскольку это кодирование – внутреннее дело казначейства, то и производиться оно должно им, а не налогоплательщиками. Код КБК могут присвоить сотрудники банка на основании указанных данных о получателе и назначении платежа, либо сотрудники казначейства при его получении. Тем не менее, на сегодня дополнительный труд по кодированию возложен на плечи плательщиков, уклониться от него они не могут, а значит, остается только соблюдать действующие требования и быть в курсе последних новаций.

Что такое КБК новые 2022 НДФЛ, УСН, ЕСХН, торговый сбор, страховые взносы

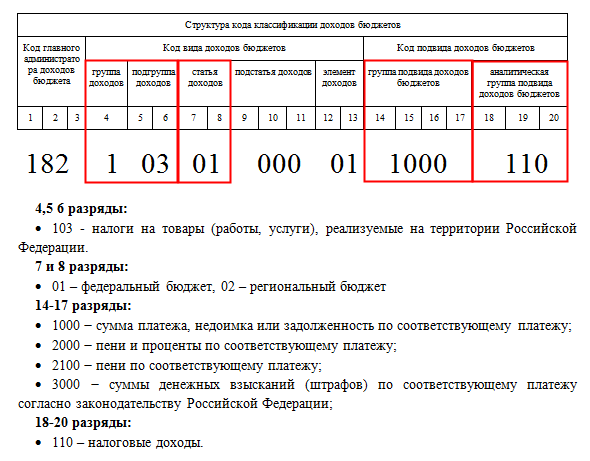

КБК – Коды Бюджетной Классификации. Бюджетная классификация – группировка доходов, расходов и источников финансирования дефицитов бюджетов бюджетной системы РФ, используемая для составления и исполнения бюджетов, составления бюджетной отчётности, обеспечивающая сопоставимость показателей бюджетов бюджетной системы РФ. Коды бюджетной классификации (КБК) принято делить на доходные и расходные. Оба вида имеют двадцатизначные значения. Структура кода доходов представлена в виде четырех составных частей. Структура кода доходов представлена в виде четырех составных частей.

Кбк енвд 2021 пеня

До 2021 года коэффициент-дефлятор индексировался ежегодно. С 2021 до 2021 года лимиты не будут индексироваться на коэффициент-дефлятор. Работать на упрощенной системе налогообложения смогут компании и индивидуальные предпринимали, если за 9 месяцев предыдущего года их доходы не превысили 90 млн.

руб. (Федеральный закон от 3 июля 2021 г. № 243-ФЗ). То есть перейти на УСН с 2021 года смогут те организации и ИП, у кого доходы за 9 мес. 2021 года не больше 90 млн. руб.

Однако же считая предельный размер доходов для перехода на УСН с 2021 года, надо смотреть действующие нормы и умножать 45-миллионный лимит накоэффициент-дефлятор(п. 2 ст. 346.12 Налогового кодекса РФ).

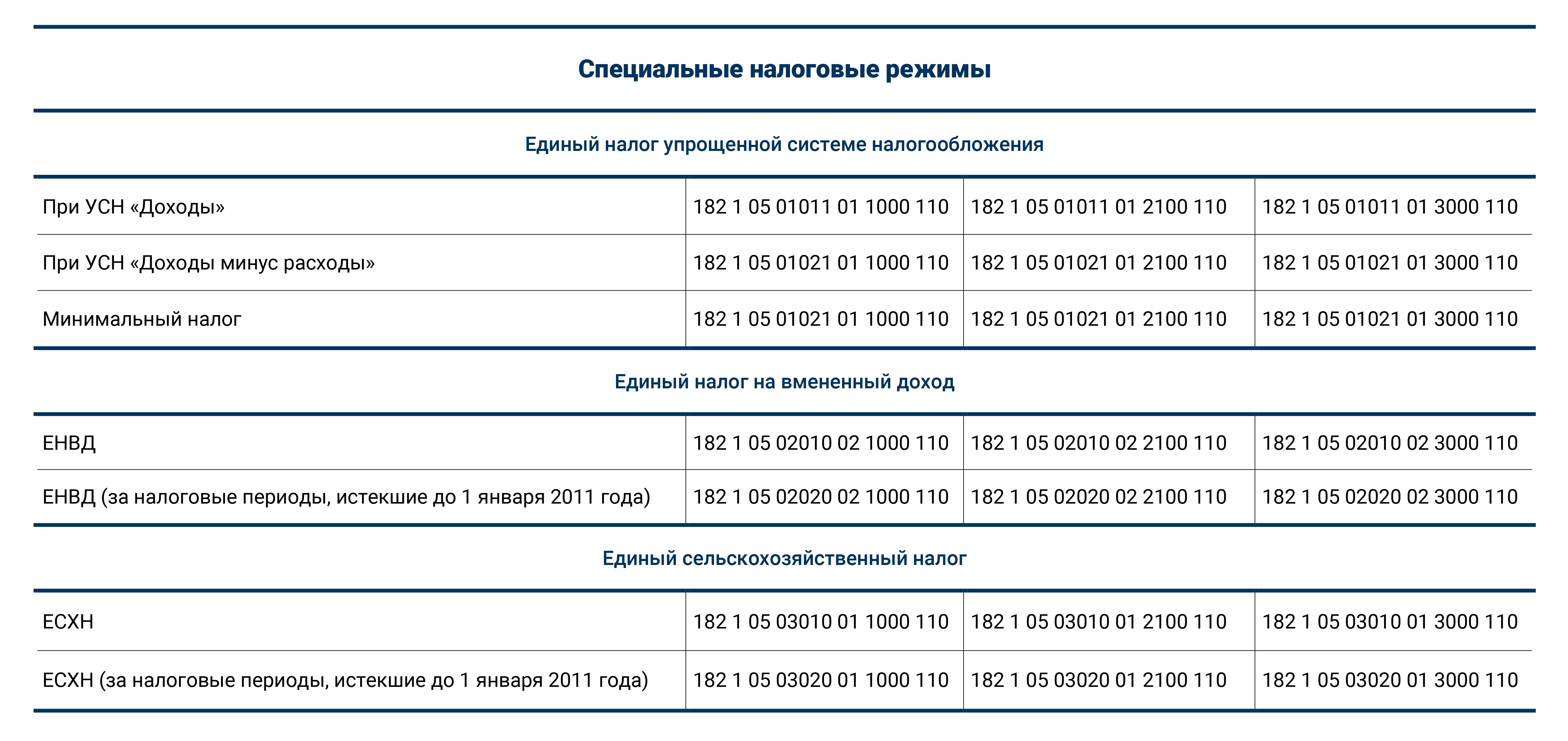

В списке приведены только КБК по налогам, взносам и другим платежам, администрируемым ФНС и внебюджетными фондами (Пенсионный фонд и Фонд социального страхования).

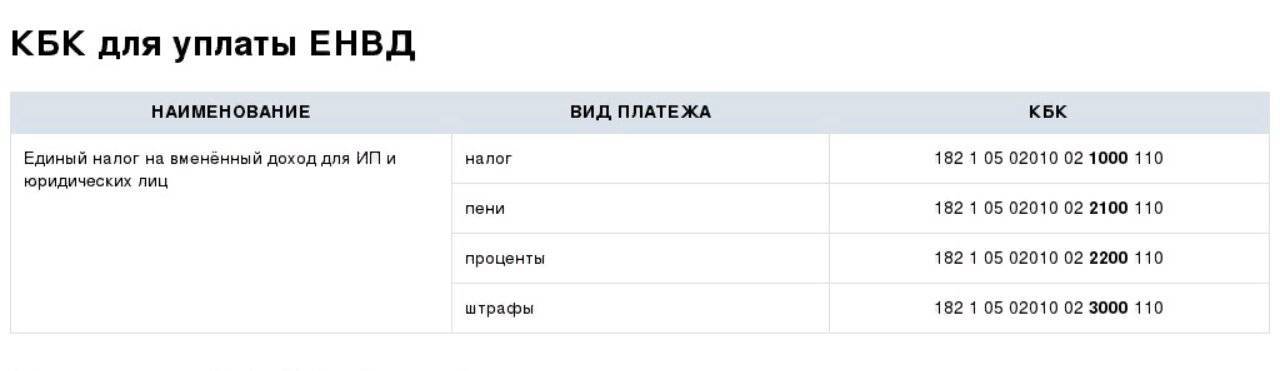

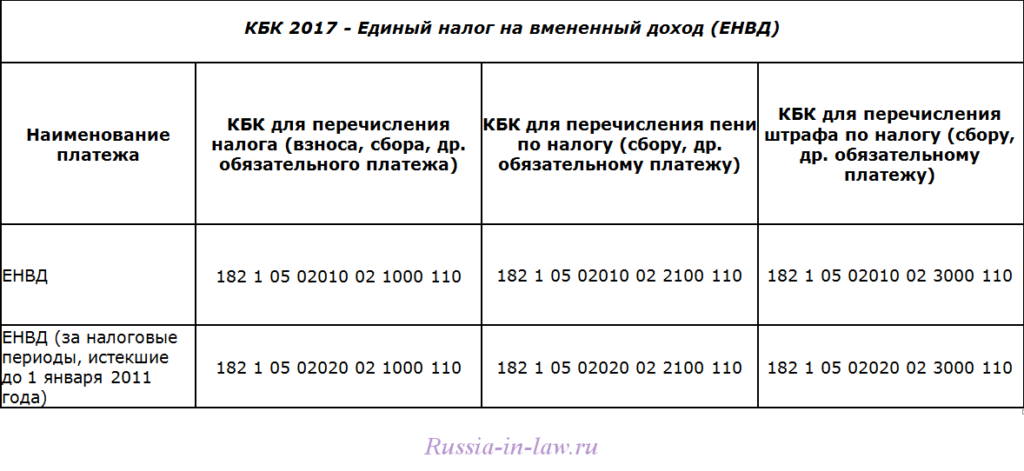

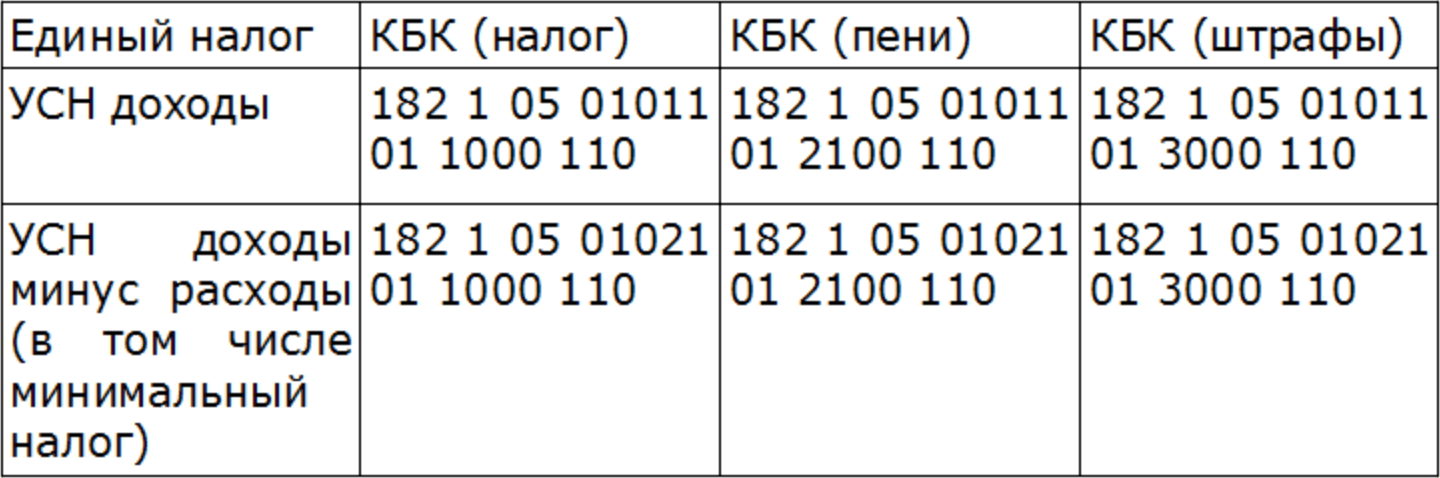

Согласно установленной структуре кодов бюджетной классификации в подвиде доходов бюджета от взимания налогов и сборов ( 14-17 цифра в КБК) указывается:

- 2100 — пени по соответствующему налогу

- 3000 — штрафы по соответствующему платежу

- 1000 — сумма налога, недоимка и задолженность по соответствующему платежу, в том числе по отмененному

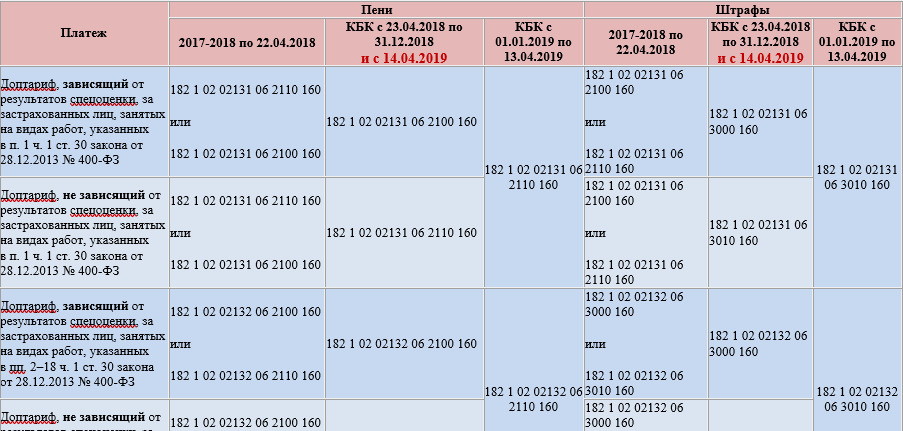

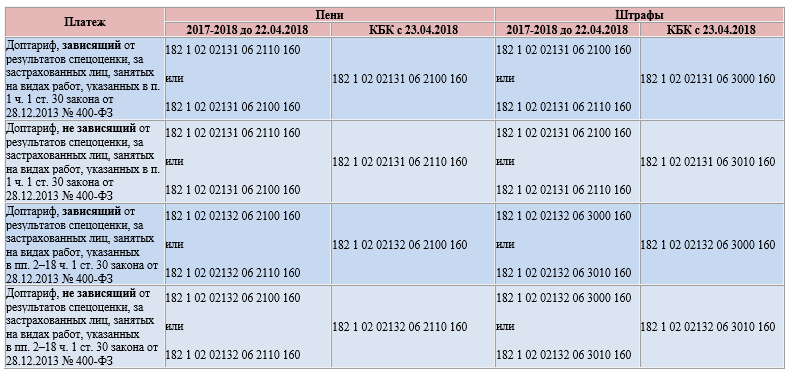

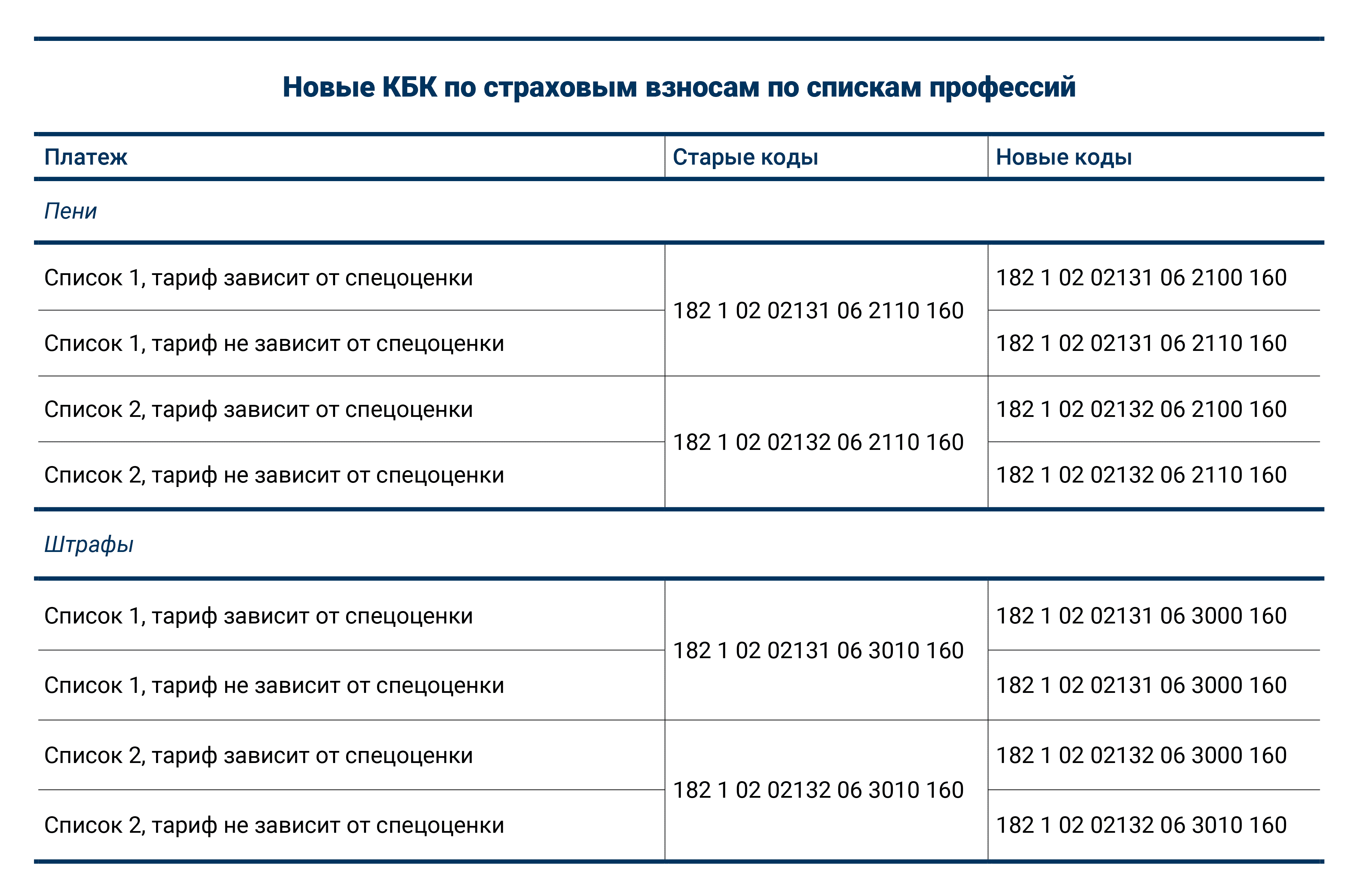

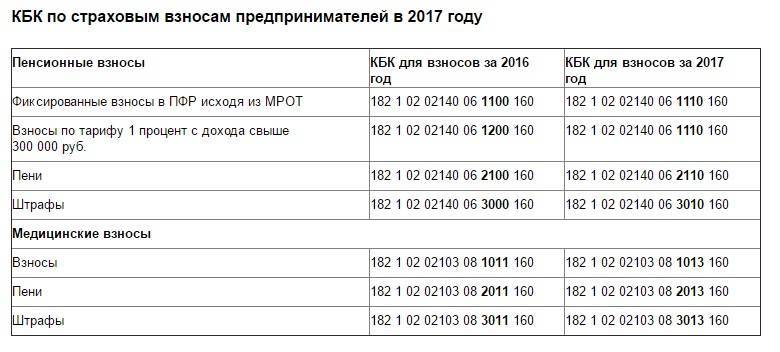

КБК пеней и штрафов по страховым взносам указаны в таблице, вместе с КБК взносов, поскольку общее правило замены знаков в подвиде доходов у них соблюдается не всегда.

Обратите внимание

Кбк по страховым взносам на 2021 год

С 1 января 2021 года отправлять все страховые взносы нужно в ФНС.

за исключением взноса на «травматизм», который по-прежнему будет платиться в ФСС. В связи с этим должны измениться и КБК, указываемые в платежных поручениях плательщиками.

Эти двадцатизначные коды необходимо указывать в поле 104 платежки для правильного распределения налогов и взносов, поступающих в бюджет.

На сегодня, новых утвержденных КБК для страховых взносов еще нет, хотя по многим налогам коды для 2021 года уже приняты.

В этой статье мы попробуем разобраться, какие КБК будут действовать в следующем году для взносов.

Для тех, кто старается до окончания 2021 года уплатить страховые взносы за декабрь, сразу разъясним, что перечислять взносы в декабре нужно в фонды, и использовать при этом КБК, действующие в 2021 году.

Если же взносы декабря будут перечисляться в январе 2021 года, то получателем их будет уже налоговая инспекция, а значит и коды нужно указывать новые.

Коды КБК на 2021 год утверждены приказом Минфина России от 1 июля 2013 г.

№ 65н. Последние изменения в него внесены приказом Минфина России от 8 июня 2015 г. № 90н. Изменения внесли в КБК по страховым взносам.

И теперь пенсионные взносы с доходов в пределах лимита надо перечислять по одному коду, а сверхлимитные отчисления — по другому коду.

Кроме того, пени и проценты по взносам надо платить по разным КБК. КБК – необходимы для группировки доходов, расходов и источников финансирования бюджетов бюджетной системы России.

В 2021 году КБК используются для составления и исполнения бюджетов и составления бюджетной отчетности. КБК состоит из 20 цифр (разрядов).

В них, в частности, указывают код главного администратора доходов бюджета (или распорядителя бюджетных средств), код вида доходов (или расходов), код классификации операций сектора государственного управления.

Пени енвд кбк

1 пункта 1 ст.

394 НК РФ и применяемым к объектам налогообложения, расположенным в границах внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга Пени по земельному налогу в Москве и Санк-Петербурге Штрафы по земельному налогу в Москве и Санкт-Петербурге Государственная пошлина по делам, рассматриваемым в арбитражных судах Государственная пошлина по делам, рассматриваемым в судах. В представленной таблице собраны коды КБК на 2021 год по всем налогам, сборам и взносам (КБК для уплаты УСН, КБК по налогу на прибыль, КБК НДФЛ на 2021, КБК транспортного налога, КБК в ПФР, КБК НДС, КБК ЕНВД 2021, КБК в ФСС, КБК в ФФОМС и пр.).

Уровень выше: КБК Единый налог на пени енвд кбк вмененный доход Скачать коды КБК 2013.227, 227.1, 228 НК РФ.

Коды бюджетной классификации (КБК) на 2021 год

Чтобы перечисляемые налоги, страховые взносы и прочие платежи, поступив в бюджет, не затерялись и были правильно зачислены, для каждого из них предусмотрен специальный уникальный код, обозначающий конкретный вид налога, взноса, акциза, штрафа, пени и т.п.

Код бюджетной классификации (КБК) указывается в поле 104 платежного поручения. Какие коды нужно использовать при перечислениях в бюджет в 2021 году, узнаете из этой статьи. 7 декабря 2021 г. Минфин издал приказ № 230н, которым были внесены изменения в КБК, действовавшие ранее (приказ от 01.07.2013 № 65н).

Где необходимо указать КБК

В первую очередь коды бюджета необходимо указывать в платежных поручениях при перечислении налогов, сборов, пеней и штрафов. В действующей форме платежки, приведенной в приложении 3 к Положению Банка России от 19.06.12 № 383-П, для КБК предназначено поле 104 (подробнее о примерах платежного поручения в налоговую). Следует заметить, что в платежном поручении можно указать только один код бюджетной классификации. Если предстоит сделать платежи, относящиеся к двум, трем и более КБК, придется оформить две, три и более платежки.

Кроме того, КБК следует указывать в некоторых налоговых декларациях: по налогу на прибыль, по НДС, по транспортному налогу, а также в расчете по страховым взносам. Это позволяет инспекторам зафиксировать на лицевом счете налогоплательщика задолженность по платежу с тем или иным КБК. Как только от данного налогоплательщика поступит сумма, отмеченная этим КБК, задолженность будет погашена.

Заменяет налоги

^К началу страницы Для юридических лиц:

- Налог на прибыль организаций В отношении прибыли, полученной от предпринимательской деятельности, облагаемой единым налогом

- Налог на имущество организаций В отношении имущества, используемого для ведения предпринимательской деятельности, облагаемой единым налогом (за исключением объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость в соответствии с настоящим Кодексом)

- Налог на добавленную стоимость В отношении операций, признаваемых объектами налогообложения в соответствии с главой 21 НК РФ, осуществляемых в рамках предпринимательской деятельности, облагаемой единым налогом).

Для индивидуальных предпринимателей:

- Налог на доходы физических лиц В отношении доходов, полученных от предпринимательской деятельности, облагаемой единым налогом

- Налог на имущество физических лиц В отношении имущества, используемого для ведения предпринимательской деятельности, облагаемой единым налогом

- Налог на добавленную стоимость В отношении операций, признаваемых объектами налогообложения в соответствии с главой 21 НК РФ, осуществляемых в рамках предпринимательской деятельности, облагаемой единым налогом)

^К началу страницы

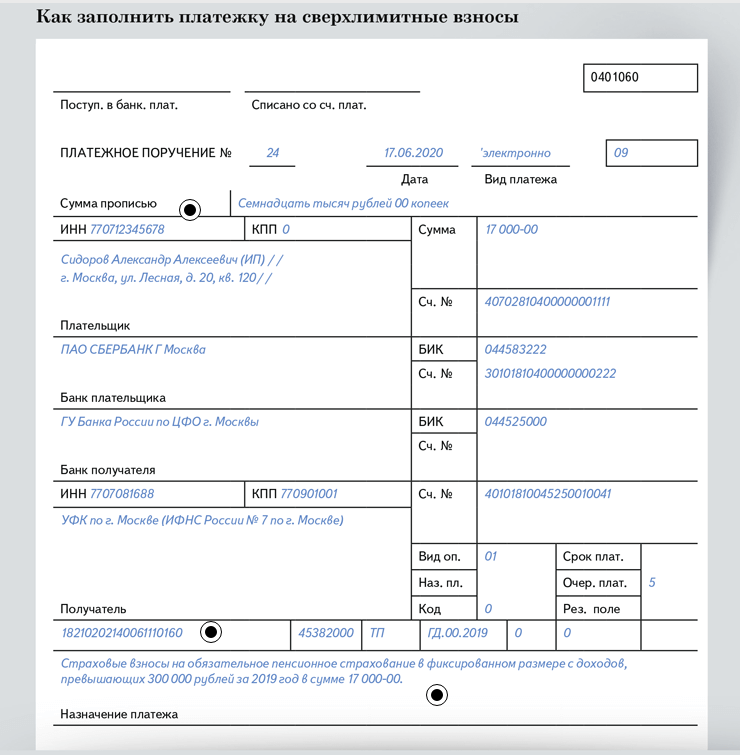

Расчеты ИП с Пенсионным фондом и ФОМС

В настоящее время платежи на ОПС и ОМС предприниматели перечисляют не в фонды, а в налоговую. Основная особенность при расчетах по пенсионному и медицинскому страхованию для ИП на ЕНВД заключается в том, что кроме взносов за наемных работников ИП еще уплачивают обязательные платежи за себя.

Суммы выплат за себя определяются следующим образом:

- при доходе до 300 000 руб. они являются фиксированными, соответствующими конкретной сумме, которую надо уплатить за год (в 2017 году она зависела от величины МРОТ, установленного на начало года, а на период 2018–2021 годов в НК РФ для каждого года приведены конкретные значения платежей);

- при доходе свыше 300 000 руб. к фиксированному платежу добавляется сумма, рассчитанная как 1% с доходов, превышающих 300 000 руб.

ОБРАТИТЕ ВНИМАНИЕ! Вторая часть расчета (1% с доходов свыше 300 000 руб.) относится только к пенсионным взносам. Подробнее про взносы ИП читайте здесь

Подробнее про взносы ИП читайте здесь.

Ст. 346.32 НК разрешает:

- уменьшить величину ЕНВД к уплате за налоговый период на сумму страховых взносов, уплаченных за себя, причем если ИП без работников, то уменьшение возможно на полную сумму взносов;

- уменьшить величину ЕНВД к уплате на сумму страховых взносов за работников, если у ИП есть работники (в этой ситуации допускается уменьшение подлежащего уплате ЕНВД на величину до 50%);

- применить вычет на расходы по приобретению ККТ.

Подробнее о том, как происходит уменьшение рассчитанного налога на взносы, читайте здесь.

Чтобы использовать право на вычет по страховым взносам, они должны быть фактически уплачены. Для этого тоже понадобится указать верные КБК.

ОБРАТИТЕ ВНИМАНИЕ! Суммы пеней и штрафов по страховым взносам относить в уменьшение вмененного налога нельзя

Порядок расчета пеней по ЕНВД

ЕНВД — особый налоговый режим, который применяется при таких видах деятельности, как розничная торговля и оказание бытовых услуг, при этом сам налог рассчитывается исходя из базовой доходности и физических показателей.

П. 1 ст. 346.32 НК РФ обязывает налогоплательщика оплатить исчисленный налог в следующем за отчетным периодом месяце до 25-го числа. В случае несвоевременной оплаты за каждый календарный просроченный день, начиная со следующего после установленной даты для платежа, необходимо исчислить и уплатить пени.

Пеня — разновидность ответственности налогоплательщика за несвоевременную уплату налога, выраженная в денежном эквиваленте (п. 4 ст. 75 НК РФ). Пени для индивидуальных предпринимателей, уплативших налог несвоевременно, рассчитываются по формуле:

П = ДП × ∑налога × 1/300 × СтРЦБ,

где: П — пени;

ДП — количество дней просрочки;

∑налога — сумма ЕНВД;

СтРЦБ — ставка рефинансирования ЦБ, значение которой с 01.01.2016 приравнено к величине ключевой ставки ЦБ.

Юридические лица могут использовать эту формулу только в 2 случаях: если задолженность по оплате налога возникла до 01.10.2017 или если просрочка платежа составляет не более 30 дней. Начиная с 31-го дня просрочки пени для налогоплательщиков — юридических лиц будут рассчитываться по формуле:

П = ∑налога × СтРЦБ / 300 × 30 + ∑налога × СтРЦБ / 150 × (ДП – 30).

Пример 1

Налогоплательщик уплатил ЕНВД 09.08.2019 вместо 25.07.2019, то есть опоздал на 15 календарных дней (в соответствии с разъяснениями ФНС России из письма от 06.12.2017 № ЗН-3- 22/7995@ день фактической уплаты не включен в расчет пеней). Сумма налога — 15 000 руб. Ключевая ставка ЦБ в период с 26.07.2019 по 28.07.2019 составляла 7,5%, с 29.07.2019 по 09.08.2019 — 7,25%.

3 × 1/300 × 7,5% ×15 000 = 11 руб.25 коп.

12 × 1/300 × 7,25% × 15 000 = 43 руб. 50 коп.

Итого к уплате 54 руб. 75 коп.

ВАЖНО! При расчете пеней за предыдущие налоговые периоды необходимо использовать действующую в те периоды ставку рефинансирования.

Пример 2

14.08.2019 бухгалтер ООО «Василек» обнаружил ошибку в декларации по ЕНВД за 1-й квартал 2019 года, в результате которой образовалась недоимка 7 000 руб. Поскольку п. 1 ст. 122 НК РФ в этом случае грозит наложением штрафа, перед сдачей уточненки необходимо погасить недоимку и рассчитанные пени. Предполагаемая дата оплаты — 15.08.2019. Предельный срок уплаты налога в апреле 2019 года приходился на 25.04.2019.

Рассчитаем пени:

Дата начала | Дата окончания | Число дней просрочки | Ключевая ставка | Пени за период, руб. | Расчет |

26.04.2019 | 25.05.2019 | 30 | 7,75% | 54,25 | 7000 × 7,75% / 300 × 30 |

26.05.2019 | 16.06.2019 | 22 | 7,75% | 79,57 | 7000 × 7,75% / 150 × 22 |

17.06.2019 | 28.07.2019 | 42 | 7,5% | 147,00 | 7000 × 7,5% / 150 × 42 |

29.07.2019 | 15.08.2019 | 18 | 7,25% | 60,90 | 7000 × 7,25% / 150 × 18 |

ИТОГО начислено пени за период | 341,72 |

Другие разделы КБК

- Пенсионные взносы. Расшифровка кодов бюджетной классификации пенсионных взносов на 2021 год.

- Взносы на обязательное социальное страхование. Расшифровка кодов бюджетной классификации взносов на на обязательное социальное страхование 2021 год.

- Взносы на обязательное медицинское страхование. Расшифровка кодов бюджетной классификации взносов на обязательное медицинское страхование 2021 год.

- Налог на доходы физлиц (НДФЛ). Расшифровка кодов бюджетной классификации налогов на доходы физлиц (НДФЛ) 2021 год.

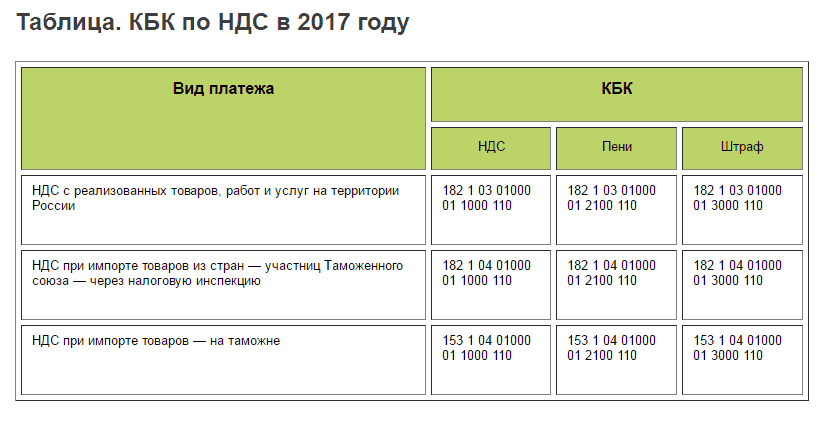

- Налог на добавленную стоимость (НДС). Расшифровка кодов бюджетной классификации налога на добавленную стоимость (НДС) 2021 год.

- Налог на прибыль. Расшифровка кодов бюджетной классификации налога на прибыль 2021 год.

- Акцизы. Расшифровка кодов бюджетной классификации акцизов на 2021 год.

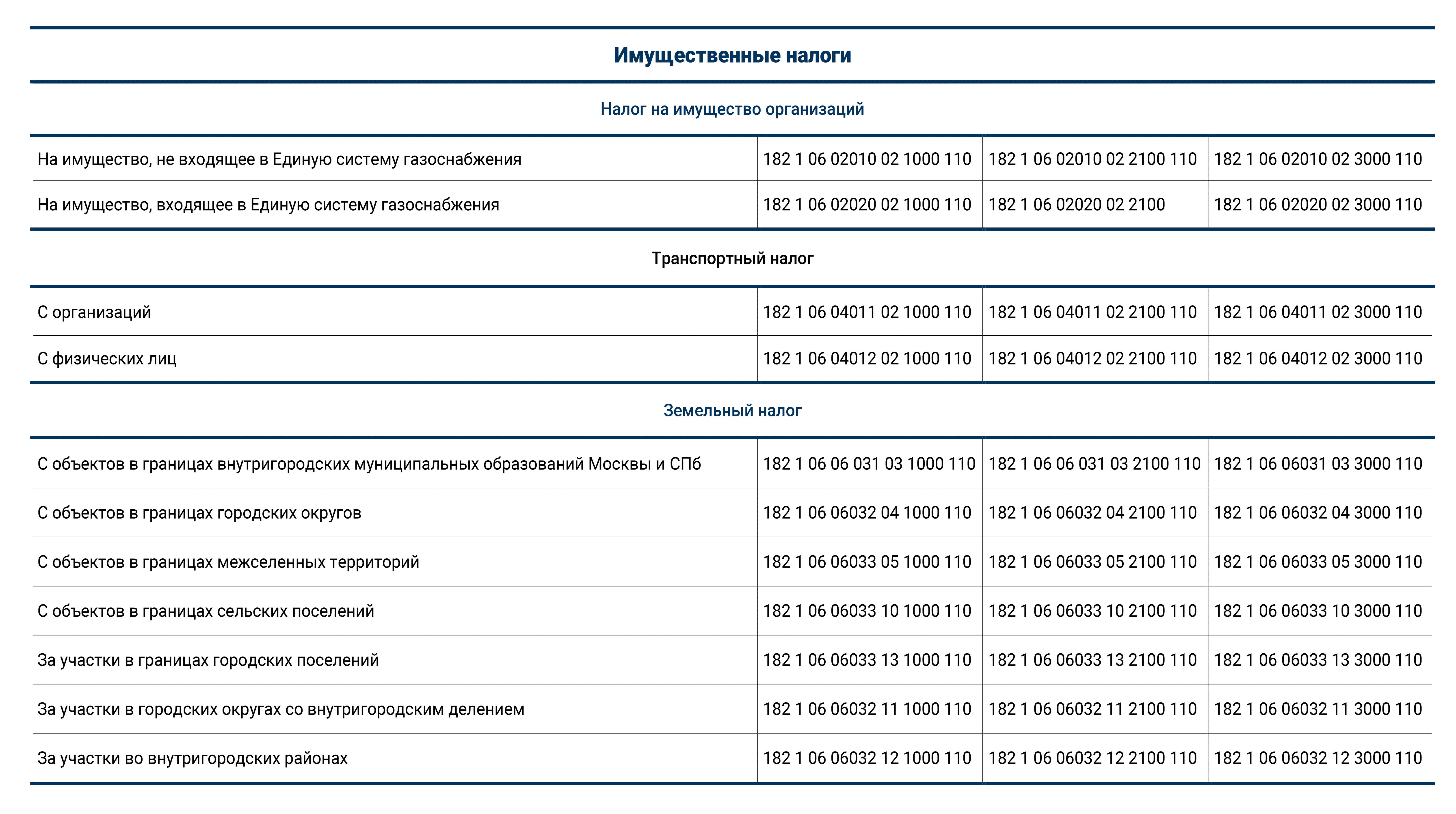

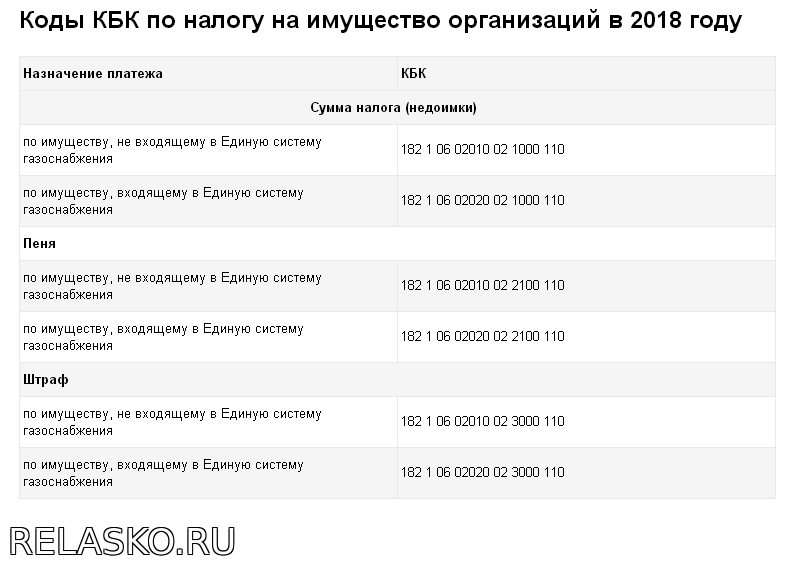

- Налог на имущество организаций. Расшифровка кодов бюджетной классификации налога на имущество организаций 2021 год.

- Земельный налог. Расшифровка кодов бюджетной классификации земельного налога на 2021 год.

- Транспортный налог. Расшифровка кодов бюджетной классификации транспортного налога на 2021 год.

- Единый налог при упрощенке. Расшифровка кодов бюджетной классификации единого налога при упрощенке на 2021 год.

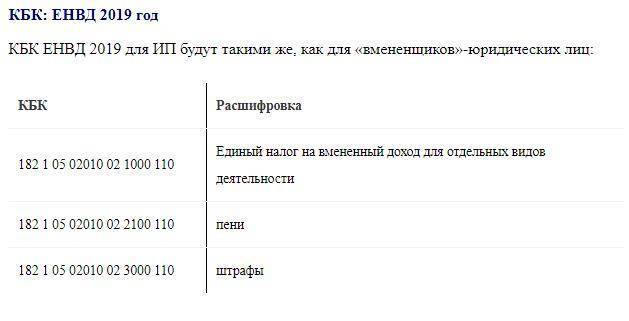

- Единый налог на вмененный доход (ЕНВД). Расшифровка кодов бюджетной классификации единого налога на вмененный доход (ЕНВД) 2021 год.

- Единый сельскохозяйственный налог (ЕСХН). Расшифровка кодов бюджетной классификации единого сельскохозяйственного налога (ЕСХН) 2021 год.

- Налог на добычу полезных ископаемых (НДПИ). Расшифровка кодов бюджетной классификации налогов на добычу полезных ископаемых (НДПИ) 2021 год.

- Сбор за пользование объектами водных биологических ресурсов. Расшифровка кодов бюджетной классификации сбора за пользование объектами водных биологических ресурсов 2021 год.

- Сбор за пользование объектами животного мира. Расшифровка кодов бюджетной сбора за пользование объектами животного мира 2021 год.

- Водный налог. Расшифровка кодов бюджетной классификации водного налога на 2021 год.

- Платежи за пользование недрами. Расшифровка кодов бюджетной классификации платежей за пользование недрами на 2021 год.

- Платежи за пользование природными ресурсами. Расшифровка кодов бюджетной классификации платежей за пользование природными ресурсами на 2021 год.

- Налог на игорный бизнес. Расшифровка кодов бюджетной классификации налога на игорный бизнес 2021 год.

- Государственная пошлина. Расшифровка кодов бюджетной классификации государственной пошлины на 2021 год.

- Доходы от оказания платных услуг и компенсации затрат государства. Расшифровка кодов бюджетной классификации доходов от оказания платных услуг и компенсации затрат государства 2021 год.

- Штрафы, санкции, платежи за возмещение ущерба. Расшифровка кодов бюджетной классификации штрафов, санкций, платежей за возмещение ущерба 2021 год.

- Торговый сбор. Расшифровка кодов бюджетной классификации торгового сбора на 2021 год.

Источники

- https://nalog-nalog.ru/uplata_nalogov/rekvizity_dlya_uplaty_nalogov_vznosov/rasshifrovka_kbk_-_18210102010011000110_i_dr/

- https://www.buhgalteria.ru/article/kbk-na-2021-god

- https://kbk1.ru/ip/18210102010011000110.php

- https://xn—-btbhxcbx.xn--p1ai/nalog-na-doxodyi-fizlicz-(ndfl)/182-1-01-02010-01-1000-110.html