Дополнительные сведения

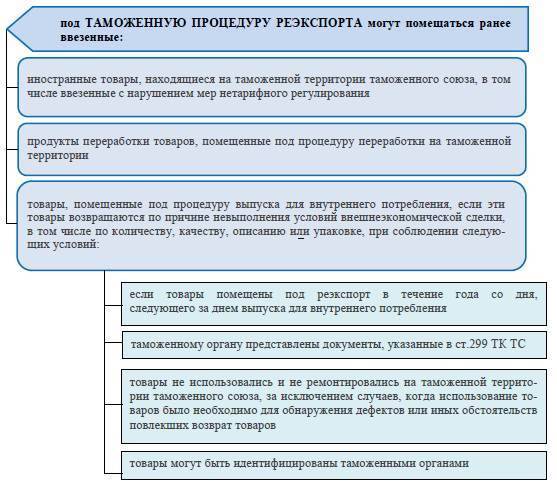

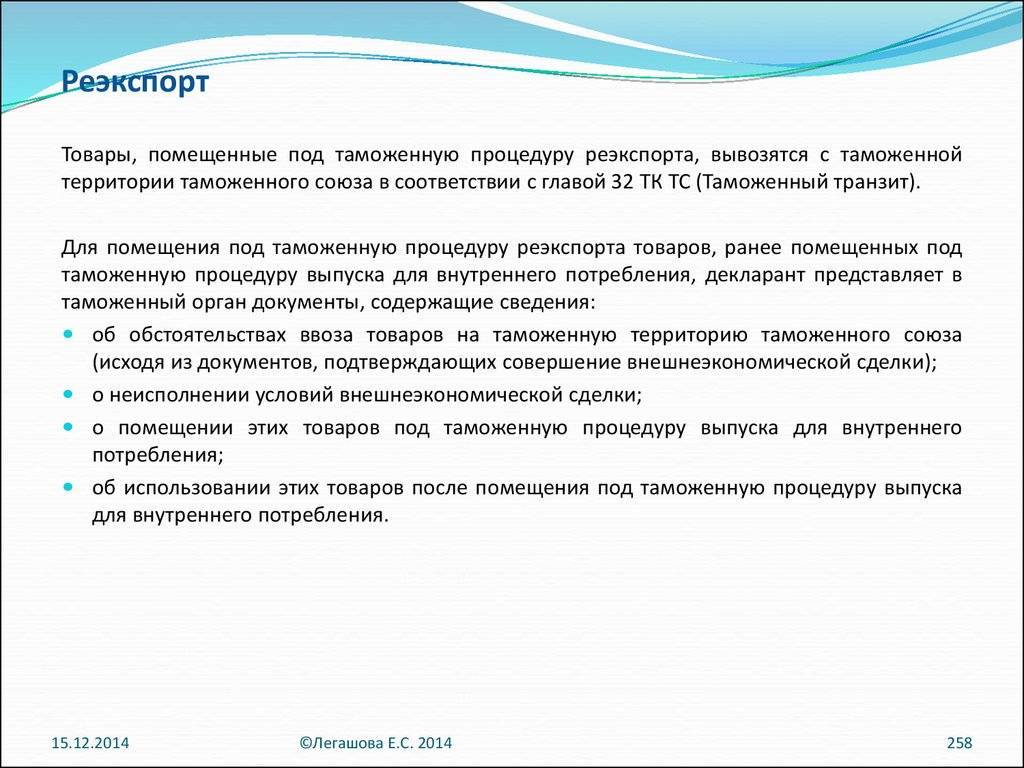

Выше было сказано, что в отношении определенных категорий грузов таможенная процедура реэкспорта действует при предоставлении контрольной службе пакета бумаг. Перечень документации приводится в ст. 299 ТК ТС. В бумагах должны присутствовать сведения о:

- Невыполнении условий внешнеэкономического контракта.

- Эксплуатации изделий после оформления их выпуска для внутреннего использования.

- Обстоятельствах ввоза груза на территорию ТС. Они указываются в соответствии с документами, подтверждающими факт заключения внешнеэкономической сделки.

- Помещении продукции под процедуру выпуска для внутреннего использования.

Классификация реэкспорта

Помимо этого существует следующая классификация реэкспорта:

- Вынужденный – возникает в том случае, если привезенный товар импортного производства непригоден для реализации по различным причинам, к примеру, дефекты товара или отсутствие спроса.

- Спекулятивный – встречается в ситуациях, когда ожидается резкий взлет спроса на товар. Порой, в этих случаях, продукция отправляется на прилавки прямиком с таможни.

- Учетный – в данную категорию попадают операции, которые не требуют ввоза товара на территорию государства. Тем не менее эти операции контролируются таможней и учитываются в ее статистических данных.

- Технологический – встречается у современных компаний, реализующих проекты «под ключ».

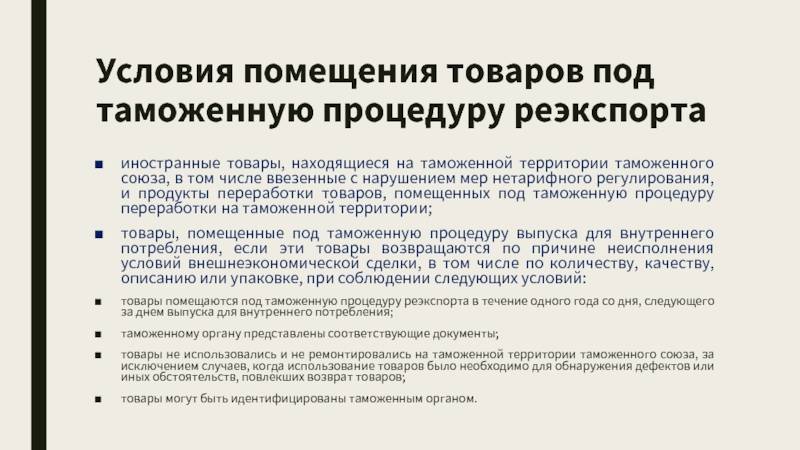

Условия помещения товаров под реэкспорт

Процедура помещения любых видов импортированных товаров под реэкспорт предполагает соблюдений следующих обязательных условий:

Все товары, предъявляемые для помещения под реэкспорт, обязаны иметь статус иностранных товаров.

Обязательное предъявление специального разрешения, предоставляющего официальное право на реэкспорт конкретной группы товаров.

Обязательное предоставление органам таможенного контроля тех контрактов, которые свидетельствуют о том, что имеющийся перечень товаров не содержит продукцию, запрещенную к реэкспорту. Владелец товаров должен представать два вида контрактов – контракты на ввоз и на вывоз товаров.

Принятие декларантом всех обязательств, которые касаются обратного вывоза товара. Согласие декларанта подтверждается соответствующей распиской, которая составляется в присутствии специально приглашенного представителя таможни.

Представление сотрудникам таможни гарантийного письма, в котором указывается перечень весь обязательств, связанных со своевременным и безопасным вывозом продукции, а в случае оставления товаров на хранение на складах, принадлежащих таможне, – расписки о согласии на уплату всех таможенных платежей, связанных с предоставлением этой услуги.

Специфика документации

В первую очередь необходимо отметить, что разрешение на помещение объектов под реэкспорт предоставляется органом, принявшим декларацию от субъекта. В документе проставляется штамп или делаются иные отметки, подтверждающие возможность выпуска. Вместе с декларацией субъект предоставляет сведения об обстоятельствах, в связи с которыми объекты находятся на территории ТС. Ими могут быть:

- Подтверждающие бумаги таможенной службы, осуществляющей контроль указанных товаров. Они могут быть представлены в виде письма, подписанного начальником органа или его заместителем и заверенного оттиском печати подразделения ФТС. В данном документе указывается информация о соблюдении условий и требований процедуры, в соответствии с которой товары находятся на территории ТС.

- Бумаги, удостоверяющие факт размещения груза в зоне контроля. Такие документы необходимы в случае, если в отношении объектов не была заявлена никакая таможенная процедура.

Товары, которые можно поместить под СТП

Помещение товаров под специальную таможенную процедуру осуществляется на некоммерческой основе и только после оформления необходимых сопроводительных документов. Под СТП можно поместить товары, указанные в Решении КТС ЕАЭС, где перечислены типы грузов, которые разрешено беспошлинно перевозить через границу. От группы, к которой относится перевозимое имущество, зависит какие меры нетарифного ограничения могут быть к нему применены.

Основные группы товаров, указанные в Решении КТС ЕАЭС:

- Имущество посольств, консульских служб РФ, вывозимое за рубеж, а также имущество посольств, консульских служб иных стран мира, ввозимое в нашу страну. Аналогичное имущество всемирных организаций и их российских филиалов.

- Диппочта, в т.ч. вализа. Не требуется заполнение таможенной декларации (ДТ), ее функцию выполняет курьерский лист, либо другой официальный документ. Почта перемещается в таре с нанесенными внешними знаками.

- Оружие, боевая техника, боезапасы Армии России, перемещаемые через государственную границу с целью участия в военных учениях и выполнения специальных операций.

- Гуманитарная помощь (продукты питания, одежда, палатки, спальные мешки), аварийно-спасательное оборудование, мобильные госпитали, медикаменты. Запрещено декларировать алкогольные напитки (кроме этанола), сигареты, драгметаллы. ДТ заполняется и подается госорганом, уполномоченным в сфере ЧС.Товары (кроме безвозмездно распределенной гуманитарной помощи) должны быть возвращены назад. Сроки возврата устанавливает таможня.

- Оборудование для проведения научно-исследовательских работ за рубежом. ДТ подается вместе с официальным подтверждением уполномоченного госоргана.

- Зарубежные товары, ранее ввезенные под процедурой временный ввоз (допуск), и нуждающиеся в ремонте (модернизации) за рубежом. Они вывозятся за рубеж на срок не дольше полугода. Обязательное требование – возможность идентификации товара, (он должен иметь идентификационный номер, по которому его можно будет опознать в дальнейшем). При последующем ввозе в страну взимается ввозная пошлина, которая взимается со стоимости произведенного ремонта.

- Оборудование для спорта, снаряжение, инвентарь (гоночные автомобили, форма, судейская аппаратура), препараты спортивной медицины, допинг-пробы. Не декларируются алкогольные напитки, сигареты, стройматериалы, оружие, средства криптографии и др. ДТ подается вместе с официальным подтверждением уполномоченного госоргана (при перемещении допинг-проб необходимо получить официальное письмо из антидопинговой организации). Также необходимо предоставить паспортные данные декларанта и лица, перемещающего декларируемые товары. Задекларированные товары вывозятся за рубеж и возвращаются в полном составе после завершения спортивного соревнования (срок может быть пролонгирован еще на 3 месяца с момента завершения мероприятия). Если товары были розданы (например, в качестве сувениров, памятных знаков) на таможню предоставляются соответствующие документальные сведения.

- Высокотехнологическое российское оборудование, применяемое в международных космических программах.

- Донорские органы, предназначенные для трансплантации. ДТ подается вместе с письменным заключением (разрешением, лицензией), выданным уполномоченных госорганом.

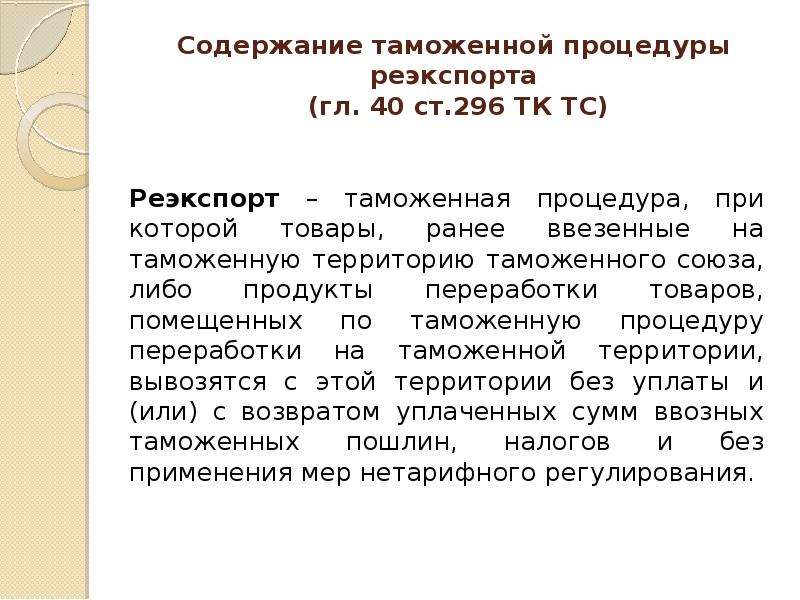

Что такое реэкспорт

Реэкспорт – это один из особых таможенных режимов, при котором вся импортированная продукция вывозится с территории принявшего ее государства для дальнейшей продажи в других странах. Иначе говоря, это процедура вывоза из страны ранее привезенных товаров с целью перепродажи в других государствах. При этом возможно реэкспортировать продукцию как в первоначальном виде, так и после небольшой обработки (например, переупаковки и сортировки), исключающей переработку.

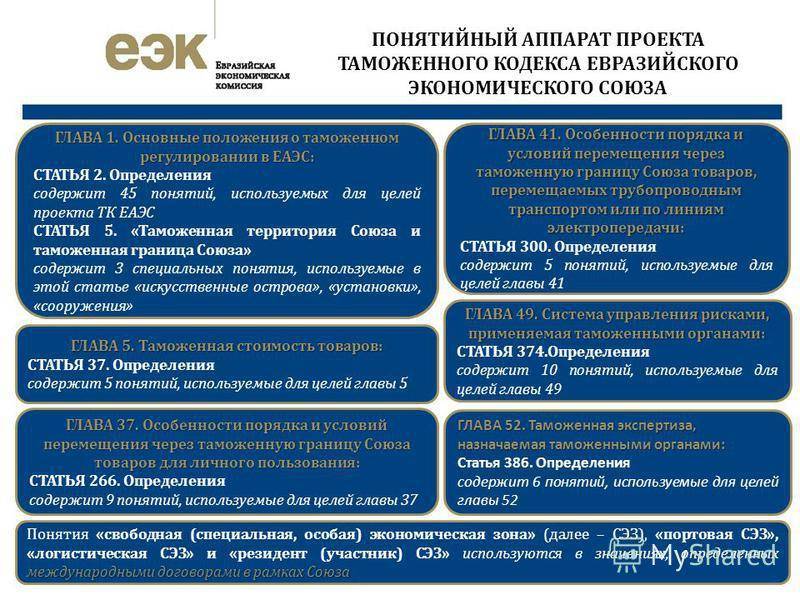

Глава 32 ТК ЕАЭС (Таможенного кодекса Евразийского экономического союза) «Таможенная процедура реэкспорта» регулирует применение этого режима.

Суть процесса

Реэкспорт развивает качество механизмов купли-продажи, что увеличивает эффективность работы в сфере частного бизнеса. Организации начинают наращивать свою финансовую прибыль за счет закупки иностранных товаров по низким ценам и их перепродажи по более высокой стоимости. Также один из плюсов этого процесса – расширение производства (как упоминалось ранее, товар может перепродаваться после незначительной обработки).

Положительный момент для всех участников внешнеэкономической деятельности (ВЭД), использующих такую процедуру, – возможность возврата ранее уплаченных таможенных платежей. Но, безусловно, здесь не обходится и без отрицательных сторон: сроки нахождения продукции в России и сроки подготовки дополнительных документов для таможни ограничены.

В каких случаях применяется

Нельзя просто так взять и применить процедуру реэкспорта. Законодательством установлены определенные ситуации, при которых субъект ВЭД вправе ее использовать. К ним относятся:

- ситуация, когда закупленный иностранный продукт возвращается продавцу, поскольку имеет брак или не соответствует условиям заключенного договора;

- случай проведения трехсторонних сделок, когда российская фирма перепродает иностранный товар торговым партнерам из других стран по их просьбе.

Суть и назначение режима

Реэкспорт товаров является одним из таможенных режимов, который позволяет ввозить иностранную продукцию с таможенной границы России. При этом не взимается и не возвращается ввозная таможенная пошлина и налоги, а также не применяется экономическая политика.

Реэкспорт товаров является одним из таможенных режимов, который позволяет ввозить иностранную продукцию с таможенной границы России. При этом не взимается и не возвращается ввозная таможенная пошлина и налоги, а также не применяется экономическая политика.

Процесс реэкспорта осуществляется при определенных условиях. Имеется ряд запретов:

- Не реэкспортируется продукция, которая находится на территории государства больше 12 месяцев.

- Не реэкспортируются товары, которые описаны 299 ТК таможенного союза.

- Не реэкспортируется продукция, если были проведены ремонтные работы вещей, которые должны были быть реэкспортированы, либо их не использовали в стране. Но в этом случае имеются исключения: для определения недостатков нужно применение продукта по назначению, произведение оценки на качество.

- Нельзя реэкспортировать товар, если таможенная служба не может провести идентификацию.

Каждое государство разработало свои правила с особенностями по таможенному режиму реэкспорта продуктов. Этот режим необходим лицам для получения большей экономической выгоды, но с соблюдением закона.

В России данный таможенный режим является самостоятельным, который не обязует и не привязывает участников процедуры и таможенный орган. Инициатор этой сделки – импортер, если режим по передаче товара выгоден и удобен, чем альтернативные варианты.

Следует учитывать и действующие нормы, которые установил таможенный орган того или иного государства. Российское государство в данном случае не исключение, поэтому были установлены свои временные ограничения, товарные требования. Введение на территорию нашего государство реэкспортных товаров проводится на 12 месяцев. Пошлина возвращается в течение 6 месяцев.

Таможенный кодекс Евразийского экономического союза ЕАЭС, схема возврата косвенного реэкспорта в России

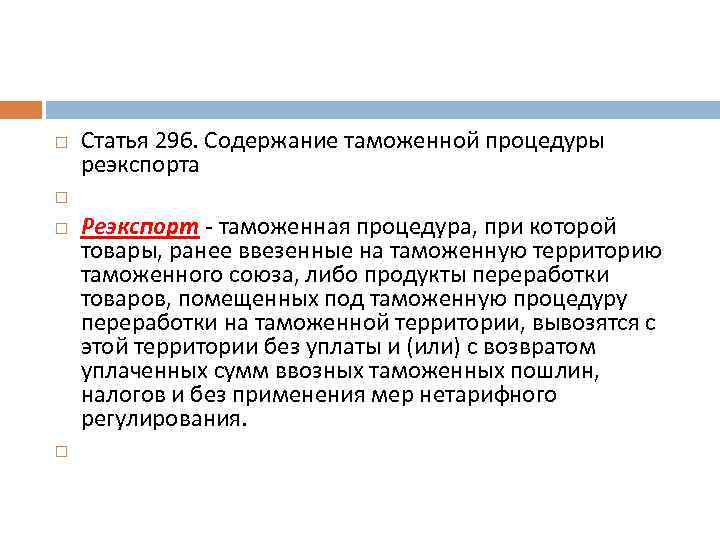

Таможенная процедура реэкспорта

Статья 238. Содержание и применение таможенной процедуры реэкспорта

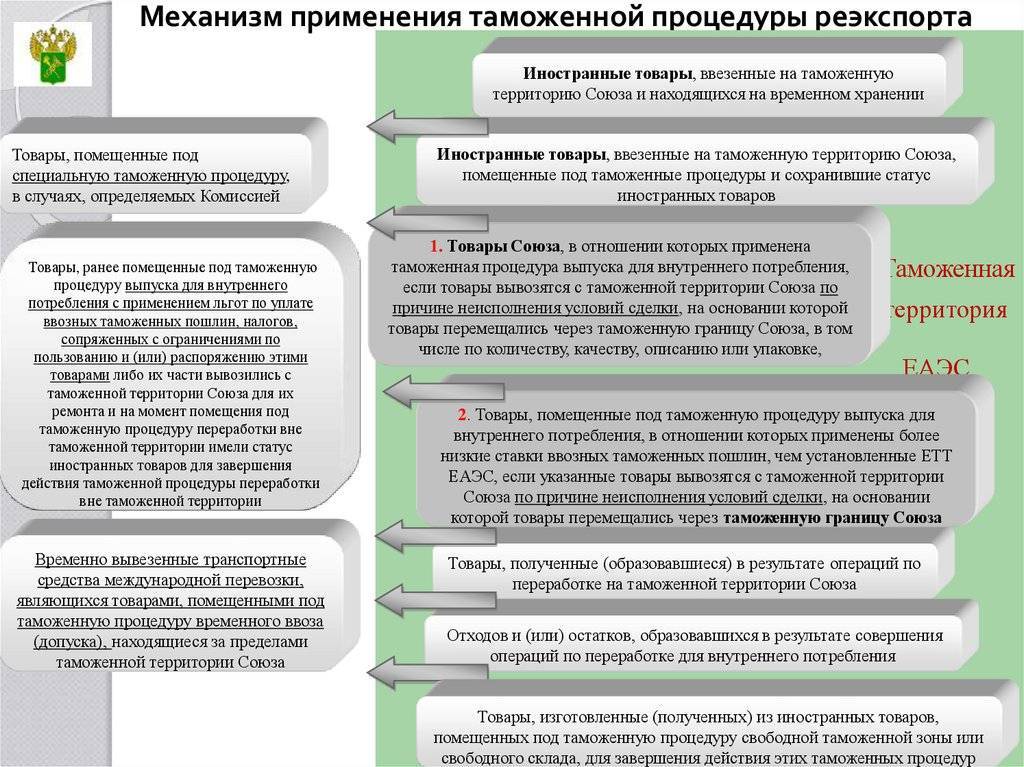

Таможенная процедура реэкспорта — таможенная процедура, применяемая в отношении иностранных товаров и товаров Союза, в соответствии с которой иностранные товары вывозятся с таможенной территории Союза без уплаты ввозных таможенных пошлин, налогов, специальных, антидемпинговых, компенсационных пошлин и (или) с возвратом (зачетом) сумм таких пошлин и налогов в соответствии со статьей 242 настоящего Кодекса, а товары Союза — без уплаты вывозных таможенных пошлин при соблюдении условий помещения товаров под эту таможенную процедуру в ЕАЭС.

Товары Союза, указанные в подпункте 6 пункта 2 настоящей статьи, помещенные под таможенную процедуру реэкспорта и фактически вывезенные с таможенной территории Союза, утрачивают статус товаров Союза. Допускается применение таможенной процедуры реэкспорта в отношении вывезенных с таможенной территории Союза.

Товары, указанные в пункте 4 настоящей статьи, помещаются под таможенную процедуру реэкспорта без их ввоза на таможенную территорию Союза.

Статья 239. Условия помещения товаров под таможенную процедуру реэкспорта

Условиями помещения товаров, указанных в подпунктах 1 — 5 пункта 2 статьи 238 настоящего Кодекса, под таможенную процедуру реэкспорта являются:

соблюдение запретов и ограничений в соответствии со статьей 7 настоящего Кодекса; представление таможенному органу сведений об обстоятельствах ввоза товаров на таможенную территорию Союза, вывоза товаров с таможенной территории Союза, которые подтверждаются представлением таможенных и (или) иных документов либо сведений о таких документах.

Условиями помещения товаров, указанных в подпунктах 6 и 7 пункта 2 статьи 238 настоящего Кодекса, под таможенную процедуру реэкспорта являются:

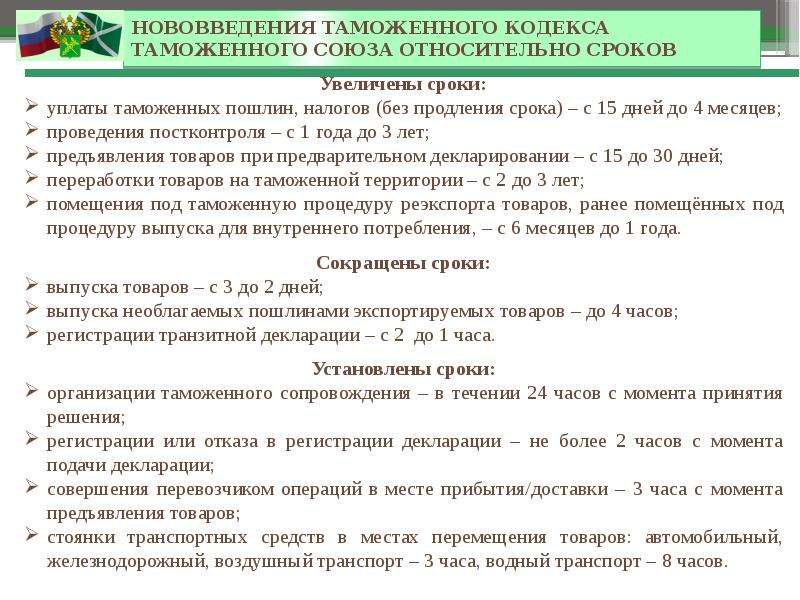

помещение товаров под таможенную процедуру реэкспорта в течение 1 года со дня, следующего за днем их помещения под таможенную процедуру выпуска для внутреннего потребления; представление таможенному органу сведений об обстоятельствах ввоза товаров на таможенную территорию Союза, неисполнении условий сделки, на основании которой товары перемещались через таможенную границу Союза, помещении этих товаров под таможенную процедуру выпуска для внутреннего потребления, использовании этих товаров после помещения под таможенную процедуру выпуска для внутреннего потребления, которые подтверждаются представлением таможенных и (или) иных документов либо сведений о таких документах.

Статья 240. Действия с товарами, помещенными под таможенную процедуру реэкспорта

Для перевозки (транспортировки) по таможенной территории Союза товары, помещенные под таможенную процедуру реэкспорта, помещаются под таможенную процедуру таможенного транзита, за исключением:

товаров, которые указаны в подпункте 6 пункта 2 статьи 238 настоящего Кодекса; товаров, которые вывозятся с территории портовой СЭЗ или логистической СЭЗ и местом убытия таких товаров является место перемещения товаров через таможенную границу Союза, к которому примыкает такая портовая СЭЗ или логистическая СЭЗ;

Товары, помещенные под таможенную процедуру реэкспорта, должны быть вывезены с таможенной территории Союза в срок, не превышающий 4 месяцев со дня, следующего за днем помещения таких товаров под такую таможенную процедуру, за исключением товаров, ввезенных на территорию портовой СЭЗ или логистической СЭЗ.3.

В случае если в течение 3 рабочих дней, следующих за днем помещения иностранных товаров под таможенную процедуру реэкспорта, такие товары не были помещены под таможенную процедуру таможенного транзита либо не убыли с таможенной территории Союза, они должны быть помещены на временное хранение.

При невывозе с таможенной территории Союза иностранных товаров, помещенных под таможенную процедуру реэкспорта, за исключением случаев их уничтожения и (или) безвозвратной утраты вследствие аварии или действия непреодолимой силы либо безвозвратной утраты в результате естественной убыли при нормальных условиях перевозки (транспортировки) и (или) хранения, до истечения срока, установленного пунктом 2 настоящей статьи, действие таможенной процедуры реэкспорта прекращается, а такие иностранные товары задерживаются таможенным органом в соответствии с главой 51 настоящего Кодекса.

С сайта: https://vladrieltor.ru/tk-eaes-glava32

Оформление паспорта сделки

Первый шаг в документальном оформлении экспортных операций – оформление паспорта сделки (далее – ПС).

Он представляется в банк при осуществлении расчетов через счет российского экспортера, открытый в уполномоченном банке, за вывозимые с таможенной территории Российской Федерации в рамках внешнеторгового экспортного контракта товары.

Представить документы для оформления паспорта сделки необходимо не позднее осуществления первой валютной операции по контракту или иного исполнения обязательств по контракту. Валютной операцией в данном случае может быть либо отгрузка по контракту, либо получение денежных средств от покупателя в зависимости от того, что было произведено ранее.

По каждому контракту оформляется один паспорт сделки в одном банке в порядке, установленном в Инструкции Банка России от 15.06.2004 N 117-И.

Для оформления паспорта сделки необходимо представить в банк:

два экземпляра ПС, заполненного в соответствии с Приложением 4 к Инструкции N 117-И;

контракт (договор), являющийся основанием для проведения валютных операций по контракту.

Кроме паспорта сделки, при взаиморасчетах с иностранным контрагентом в банк как орган валютного контроля необходимо представить и другие документы.Сроки представления документов по конкретным операциям следующие:

справка о поступлении валюты Российской Федерации (2 экз.) – не позднее 15 календарных дней, следующих за месяцем поступления валюты Российской Федерации, полученной от иностранного контрагента;

справка о валютных операциях (2 экз.) – не позднее 15 календарных дней, следующих за месяцем поступления валюты от иностранного контрагента;

справка о расчетах через счета за рубежом по форме, установленной банком (2 экз.), а также копии банковских выписок – не позднее 45 календарных дней, следующих за месяцем списания денег со счета в банке-нерезиденте (зачисления денег на счет) в рамках контракта с иностранным контрагентом.

При вывозе товаров из России представляются справка о подтверждающих документах (2 экз.), а также подтверждающие документы (таможенные декларации) – в согласованный с банком срок, не превышающий 15 календарных дней со дня, следующего за датой выпуска вывозимых товаров, указанной в таможенной декларации (датой принятия декларации – при выпуске товаров до декларирования).

При исполнении обязательств по контракту иным способом, отличным от денежных средств, представляются также справка о подтверждающих документах (2 экз.) и сами подтверждающие документы, например вексель, – в срок, согласованный с банком, не превышающий 15 календарных дней после даты оформления документов, подтверждающих исполнение обязательств иным способом.

Формы указанных документов приведены в Инструкции Банка России от 15.06.2004 N 117-И и в Положении Банка России от 01.06.2004 N 258-П.

Паспорт сделки оформляется до совершения валютной операции.

После представления паспорта сделки и всех необходимых документов банк проверяет их в течение трех рабочих дней (п. 3.10 Инструкции N 117-И). Если все документы оформлены правильно, оба экземпляра паспорта сделки подписываются ответственным лицом банка и заверяются печатью банка, после чего один из экземпляров ПС возвращается резиденту.

Обратите внимание! Если общая сумма кредитного договора не превышает в эквиваленте 5000 долл. США по официальному курсу по отношению к рублю, установленному Банком России на дату заключения кредитного договора (в случае изменения суммы кредитного договора – на дату последних изменений (дополнений) кредитного договора, предусматривающих такие изменения), оформлять паспорт сделки не надо (п

3.2 Инструкции N 117-И).

Особенности налогообложения

Особенности налогообложения при перемещении товаров через таможенную границу РФ закреплены в ст. 151 НК РФ. Отметим, что данная норма является специальной по отношению к ст. 146 НК РФ и устанавливает порядок налогообложения в зависимости от таможенной процедуры, избранной участником ВЭД при пересечении таможенной границы РФ.

В соответствии с пп. 3 п. 1 ст. 151 НК РФ при ввозе товаров на территорию РФ в режиме реэкспорта налог не уплачивается.

Согласно пп. 4 п. 2 ст. 151 НК РФ при вывозе товаров с таможенной территории РФ в соответствии с иными по сравнению с указанными в пп. 1 – 3 п. 2 ст. 151 НК РФ таможенными режимами освобождение от уплаты налога не производится, если иное не предусмотрено таможенным законодательством. Следовательно, товары, вывозимые в таможенных режимах, указанных в пп. 1 – 3 п. 2 ст. 151 НК РФ (в перечень которых включен реэкспорт), освобождены от уплаты НДС.

Кроме того, при вывозе товаров за пределы таможенной территории РФ в режиме реэкспорта уплаченные при ввозе на таможенную территорию РФ суммы налога возвращаются налогоплательщику в порядке, предусмотренном таможенным законодательством РФ (пп. 2 п. 2 ст. 151 НК РФ).

Таким образом, при реэкспорте иностранных товаров налогоплательщик не только освобождается от уплаты налога; ему также возвращаются суммы “таможенного” НДС.

Особый режим

Итак, чем же принципиально отличается реэкспорт от прочих таможенных режимов?

Он подразумевает под собой вывоз с территории государства товаров, которые были поставлены иностранными поставщиками.

Это порождает множество вопросов, связанных с оформлением.

В зависимости от страны назначения, могут варьироваться правила декларирования, оплаты пошлин, запреты с ограничениями, а так же права и обязанности юридических либо физических лиц.

В соответствии с законодательством Российской Федерации, существует четыре типа таможенных режимов:

- Основные: режим экспорта, международного транзита и выпуска для внутреннего потребления. При каждом из них уплачивается ряд налогов и обязательных таможенных платежей.

- Экономические: режим переработки, временного ввоза, таможенного и свободного склада.

- Завершающие: режимы реэкспорта и реимпорта, отказа и уничтожения в пользу государства.

- Специальные: режим беспошлинной торговли, временного ввоза и прочие.

Перевозчик или владелец груза вправе указать в декларации любой режим, но в некоторых случаях в выборе его ограничивают предписания действующего законодательства.

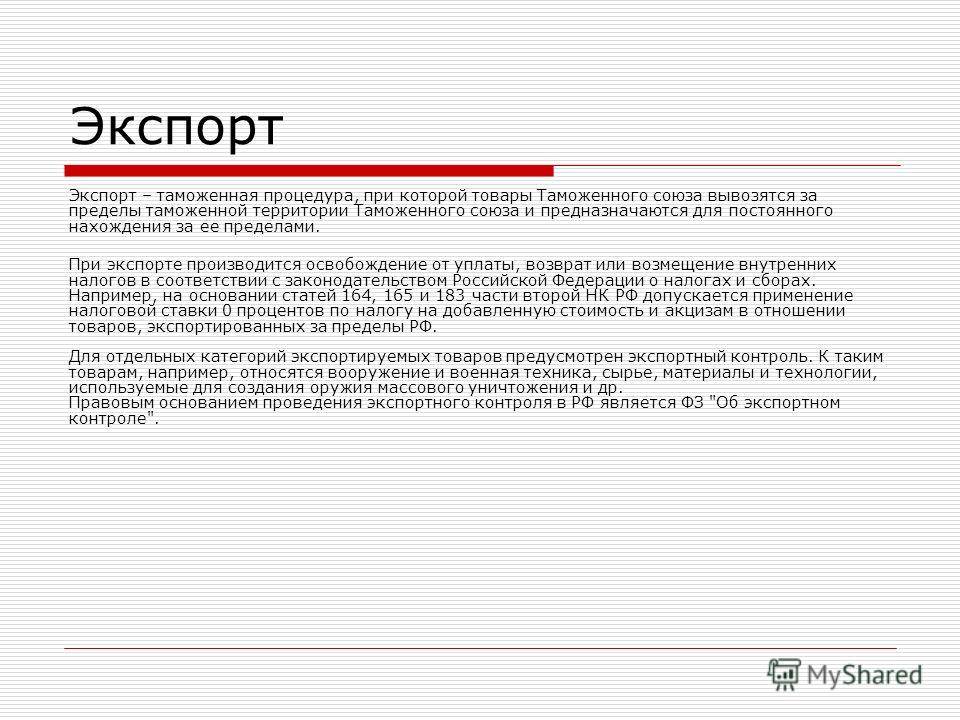

Экспорт продукции означает вывод товаров «в один конец», а в случае реэкспорта ввезенный груз вновь пересекает границу в обратном направлении, при этом таможенные пошлины не платятся.

Есть ряд условий для признания груза пригодным к реэкспорту, таких как наличие несоответствий, либо дефектов у товара в момент пересечения границы

Благодаря этому фактору может быть осуществлен возврат товара поставщику или продавцу.

Второе условие – это отсутствие каких-либо манипуляций с товаром, будь то ремонт или использование, поскольку это затруднит сотрудникам таможни работу по установлению принадлежности груза.

Ну, и еще одно важное условие – продукция может быть вывезена с территории Российской Федерации только через шесть месяцев после ввоза.. Неважно, с какой точки зрения смотреть — закона или экономики – экспорт и реэкспорт являются двумя совершенно разными и раздельными таможенными режимами

Неважно, с какой точки зрения смотреть — закона или экономики – экспорт и реэкспорт являются двумя совершенно разными и раздельными таможенными режимами. Реэкспорт несет в себе изрядную долю предпринимательской привлекательности, ведь в случае наличия у товара изъянов, можно объявить сделку недействительной и направить продукцию обратно

Реэкспорт несет в себе изрядную долю предпринимательской привлекательности, ведь в случае наличия у товара изъянов, можно объявить сделку недействительной и направить продукцию обратно.

В последние годы доля реэкспорта в международной торговле значительно увеличилась, достигнув рекордной отметки в четверть всего общемирового экспорта. Все новые и новые государства начинают поддерживать политику транзитной торговли, а лидерами в этой области по-прежнему остаются Соединенные Штаты, Голландия, Гонконг и Российская Федерация.

Завершающие этапы

После того как будет осуществлен условный выпуск реэкспортируемого товара, таможенная служба предоставляет экземпляр декларации. Этот документ необходим для последующего предъявления в контрольном органе, расположенном на пропускном пункте через госграницу РФ при убытии объектов с территории ТС.

Вывоз груза допускается только при наличии соответствующего разрешения. Оно выдается органом, находящимся на пропускном пункте через госграницу России. Разрешение предоставляется при предъявлении декларации, удостоверяющей факт помещения груза под процедуру реэкспорта. Вся документация должна быть оформлена в соответствии с требованиями, предусмотренными в ТК ТС. При отсутствии нарушений объекты вывозятся с территории Таможенного союза в пункт назначения.

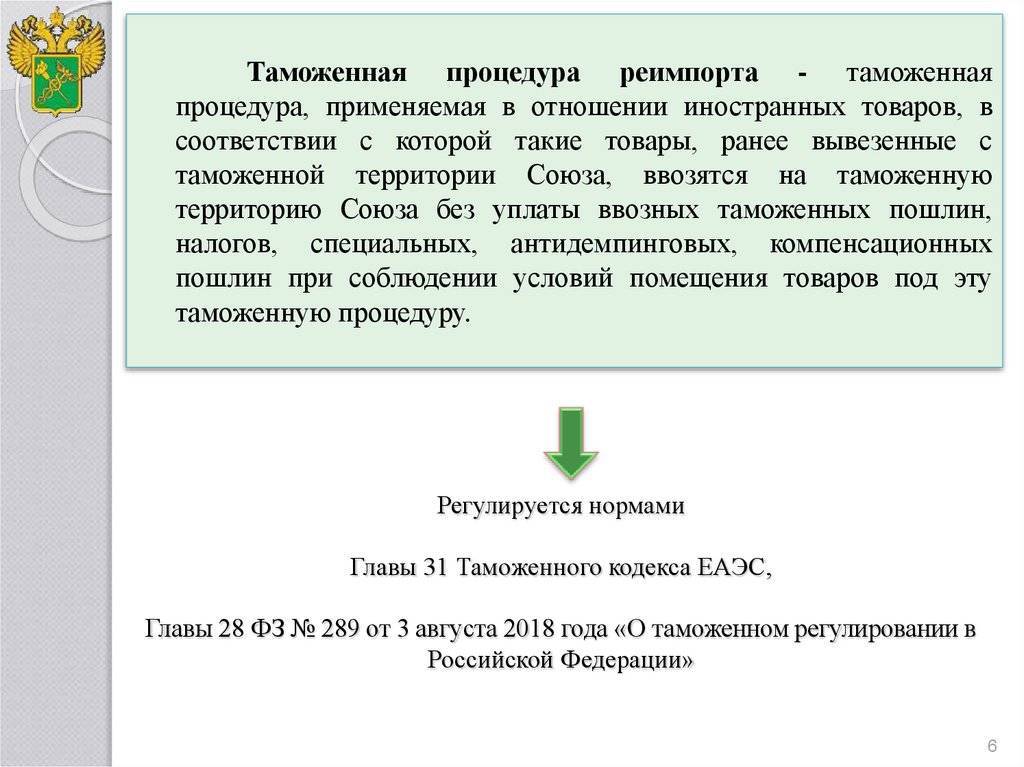

Реимпортируемые товары

Чтобы попасть под режим реимпорта, товары должны быть:

- ранее вывезены из РФ без нарушений требований экспорта;

- российского или иностранного производства в свободной продаже – до того, как их вывезли;

- в практически неизмененном состоянии с момента вывоза.

К ремпортным чаще всего относят такие товары:

- различные предметы, которые не продались на аукционах;

- товары, которые не удалось реализовать с консигнационных складов;

- продукты с истекшим сроком годности;

- товары, которые забраковал получатель.

К СВЕДЕНИЮ! Если даже за границей товар использовался в предпринимательских целях, это не является препятствием для его реимпортирования.

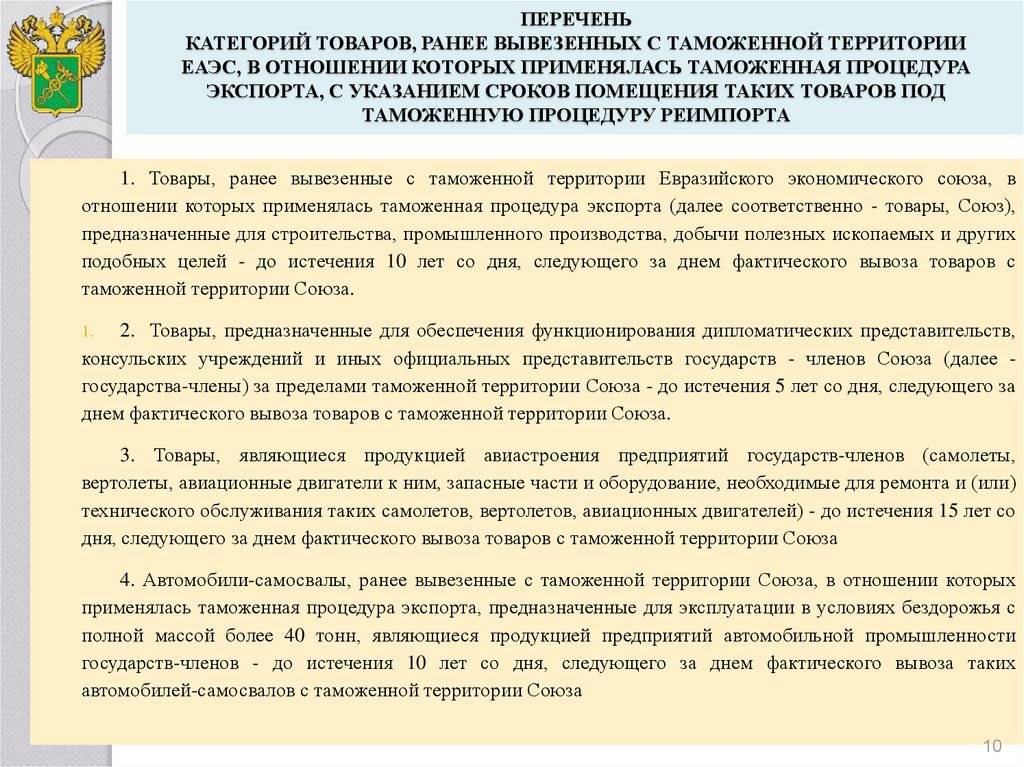

Сроки реимпорта

При реимпорте критичны сроки: с момента первичного вывоза продукции не должно пройти больше 10 лет. Пошлины и налоги, уплаченные при экспорте, можно получить обратно, если еще не прошло 3 лет. Для отдельных категорий (специальное оборудование и пр.) этот срок может быть продлен по мотивированному запросу с предоставлением соответствующих документальных подтверждений. Запрос нужно подать не позднее месяца до дня декларирования товаров. Рассматривать его будут не дольше 30 дней, причем, если потребуются дополнительные сведения или документы, их запросят через 15 дней. Отказ мотивируется.

Документы для ремпорта

Для помещения товаров под таможенный режим реимпорта необходима следующая сопроводительная документация:

- таможенная декларация, которая составлялась при первичном вывозе с территории ТС;

- подтверждение даты первого пересечения товарами госграницы;

- если с товарами за пределами ТС производились какие-то манипуляции (ремонт, смена маркировки, переупаковка и т.п.), нужны подтверждающие бумаги.

Порядок возврата “таможенного” НДС

В отношении товаров, реэкспортируемых по причине неисполнения условий внешнеэкономической сделки, возврат (зачет) уплаченных сумм налога производится в соответствии с гл. 13 ТК ТС. Такой порядок установлен ст. 301 ТК ТС.

Согласно ст. 90 гл. 13 ТК ТС возврат ранее уплаченного “ввозного” НДС осуществляется только в отношении фактически вывезенных с территории ТС товаров и в порядке, установленном законодательством государства – члена таможенного союза, в котором произведены уплата и (или) взыскание таких таможенных пошлин с учетом особенностей, установленных международным договором государств – членов таможенного союза.

Отметим, что ст. 356 ТК РФ российский законодатель определил перечень случаев (дав им название “отдельные (иные) случаи”), при наступлении которых (в отличие от случаев <4>, перечисленных в ст. 355 ТК РФ) действует специальный срок для возврата таможенных пошлин и налогов, равный одному году. В частности, в данном перечне поименован случай, когда при вывозе иностранных товаров с таможенной территории РФ предусмотрен возврат уплаченных при ввозе налогов (пп. 5 п. 1 ст. 356 ТК РФ).

<4> В случаях, перечисленных в ст. 355 ТК РФ, для подачи заявления на возврат НДС предусмотрен трехлетний срок со дня уплаты или взыскания налога.

В соответствии с п. 2 ст. 356 ТК РФ возврат таможенных пошлин и налогов в случаях, указанных в п. 1 данной статьи, производится при подаче заявления об этом не позднее одного года со дня, следующего за днем наступления обстоятельств, влекущих за собой возврат уплаченных сумм таможенных пошлин, налогов.

С учетом того, что при вывозе иностранных товаров с территории РФ в режиме реэкспорта предусмотрен возврат “таможенного” НДС, данный режим подпадает под отдельные (иные) случаи возврата налога, перечисленные в ст. 356 ТК РФ.

Итак, для возврата “таможенного” НДС реэкспортеру необходимо подать соответствующее заявление до истечения годичного срока, исчисляемого со дня, следующего за датой фактического вывоза товара, помещенного под таможенный режим реэкспорта.

В этой связи возникает вопрос: каким образом применяется порядок возврата “таможенного” налога, если товары ввозятся на территорию РФ через один таможенный пост, а реэкспортируются через другой?

Согласно п. 2 ст. 356 ТК РФ возврат налога в случае реэкспорта производится при подаче заявления в соответствии со ст. 355 ТК РФ применительно к возврату излишне уплаченных или излишне взысканных таможенных платежей. Это означает, что заявление о возврате налога подается в течение года в тот таможенный орган, который осуществляет администрирование данных денежных средств либо которым было произведено его взыскание (п. 2 ст. 355 ТК РФ).

Рассмотрим пример, исходные данные которого позаимствованы из Постановления ФАС МО от 18.05.2010 N КА-А40/4416-10.

Пример 1. Российская организация произвела на одной из российских таможен (A) оформление груза, ввозимого на территорию РФ, уплатив на ее расчетный счет таможенные пошлины и НДС. После проведения таможенного оформления груза у части товара были выявлены производственные дефекты, данный товар с целью замены был возвращен иностранному поставщику в режиме реэкспорта, но через другую российскую таможню (B). За ввоз товара, поставленного взамен бракованного, организация перечислила авансовый таможенный платеж на счет таможни B, а после вывоза товара подала заявление о возврате излишне уплаченных таможенных пошлин и НДС. В ответ таможня B вернула организации заявление о возврате денежных средств, указав, что ГТД на ввоз всей партии товара, в том числе и бракованного, оформлялась таможней A, поэтому данное заявление нужно направить в ее адрес, что и было сделано. Однако таможня A отказала в возврате таможенной пошлины и НДС на основании того, что заявление к ним поступило по истечении срока, установленного п. 2 ст. 356 ТК РФ.

Правомерен ли отказ таможни A, если учесть, что заявление на таможню B было направлено до истечения одного года после фактического вывоза товара в режиме реэкспорта?

В данном случае таможенные органы не отступили от регламента, установленного таможенным законодательством, поскольку заявление на возврат было получено таможней A после истечения срока, установленного п. 2 ст. 356 ТК РФ, то есть по истечении года со дня фактического вывоза бракованного товара в режиме реэкспорта.

Таким образом, в ситуации, когда товары ввозятся на территорию РФ через один таможенный пост, а реэкспортируются через другой (например, с целью экономии транспортных расходов), следует учитывать, что заявление на возврат ранее уплаченного при ввозе “таможенного” НДС должно направляться в адрес того таможенного поста, на счет которого были перечислены суммы налога.