Нелепости законодательства

Как известно, все в жизни меняется. Вот и в правительстве задумали воплотить в жизнь довольно разумную реформу — включить дорожный налог в стоимость топлива. Идея, в общем-то, замечательная. Ну согласитесь, что дачник-пенсионер, выезжающий из гаража пару раз в неделю, и таксист, накручивающий по 300–400 км в день, загрязняют окружающую среду и портят дороги абсолютно по-разному.

Нелепо и то, что старые мотоциклы, не снятые с учета и доживающие свой век в гараже, и новомодные байки, колесящие по просторам нашей Родины, обходятся своим владельцам примерно одинаково. Да и то, что налог одинаков для автомобилей и мотоциклов тоже не справедливо. Ведь машины передвигаются по дорогам весь год, а мотоцикл используется лишь 6–7 месяцев.

Приведет ли сей благой замысел к хорошему результату, покажет время. Опыт соседних стран говорит о том, что цена на бензин-то поднимется, а вот станут ли от этого лучше дороги? Не факт. Что ж, подождем и будем надеяться на лучшее.

Наказание за неуплату транспортного налога

За неуплату транспортного налога владельца ТС могут оштрафовать.

Штраф состоит из трех частей:

- Пеня. Она рассчитывается по следующей формуле: размер пени = (1/300) X (размер налога) X (процентная ставка Центробанка) X (количество дней просрочки). Например, если задолженность по транспортному налогу составляет 5.000 рублей, то за год пеня составит более 500 рублей.

- Штраф за уклонение от уплаты налога. Размер штрафа составляет 20 либо 40% от стоимости задолженности (в зависимости от наличия умысла).

- Также может быть назначено принудительное взыскание долга через судебных приставов. В таком случае приставы приходят в дом нарушителя и изымают имущество, чтобы погасить задолженность. В таком случае также придется заплатить дополнительно 7% от стоимости неуплаченного налога либо 1.000 рублей (исполнительский сбор).

Чтобы узнать о порядке уплаты налога, можно посмотреть вот это видео.

Теперь вы знаете о том, каков размер транспортного налога. Подведем итоги. Во-первых, размер транспортного налога определяется региональными нормативными актами, а общая сумма налога зависит от типа автомобиля, его мощности, класса и стоимости. Во-вторых, некоторые лица имеют льготу на транспортный налог. В-третьих, если налог не платить, то нарушитель может быть оштрафован.

Калькулятор налога на мотоцикл

Рассчитать налог за год:

Регион:

Алтайский КрайАмурская областьАрхангельская областьАстраханская областьБелгородская областьБрянская областьВладимирская областьВолгоградская областьВологодская областьВоронежская областьЕврейская АОЗабайкальский крайИвановская областьИркутская областьКабардино-Балкарская РеспубликаКалининградская областьКалужская областьКамчатский крайКарачаево-Черкесская РеспубликаКемеровская областьКировская областьКостромская областьКраснодарский крайКрасноярский КрайКрымКурганская областьКурская областьЛенинградская областьЛипецкая областьМагаданская областьМоскваМосковская областьМурманская областьНенецкий АОНижегородская областьНовгородская областьНовосибирская областьОмская областьОренбургская областьОрловская областьПензенская областьПермский КрайПриморский крайПсковская областьРеспублика АдыгеяРеспублика АлтайРеспублика БашкортостанРеспублика БурятияРеспублика ДагестанРеспублика ИнгушетияРеспублика КалмыкияРеспублика КарелияРеспублика КомиРеспублика Марий ЭлРеспублика МордовияРеспублика СахаРеспублика Северная Осетия – АланияРеспублика ТатарстанРеспублика ТываРеспублика ХакасияРостовская областьРязанская областьСамарская областьСанкт-ПетербургСаратовская областьСахалинская областьСвердловская областьСевастопольСмоленская областьСтавропольский крайТамбовская областьТверская областьТомская областьТульская областьТюменская областьУдмуртская РеспубликаУльяновская областьХабаровский КрайХанты-Мансийская АОЧелябинская областьЧеченская РеспубликаЧувашская РеспубликаЧукотский АОЯмало-Ненецкий АОЯрославская область

АвтобусыГидроциклыАвтомобили легковыеГрузовые автомобилиСнегоходы, мотосаниМотоциклы и мотороллерыНесамоходные (буксируемые) судаЯхты и другие парусно – моторные судаСамолеты, имеющие реактивные двигателиСамолеты, вертолеты и иные воздушные суда, имеющие двигателиКатера, моторные лодки и другие водные транспортные средстваДругие водные и воздушные транспортные средства, не имеющие двигателейДругие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу

Мощность транспортного средства:

кВт

ЛС

Рассчитать за период:

Сумма транспортного налога к уплате: руб.

Понравился калькулятор?

Забери к себе!

Как рассчитать транспортный налог на машину?

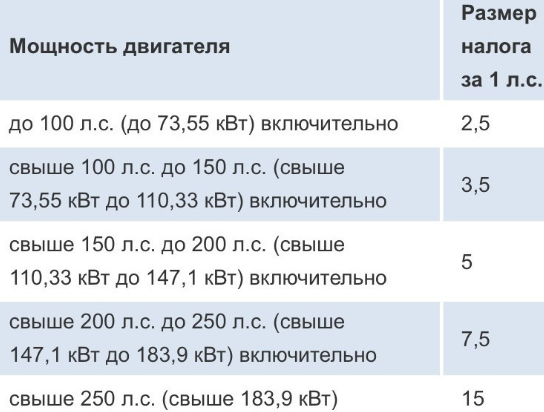

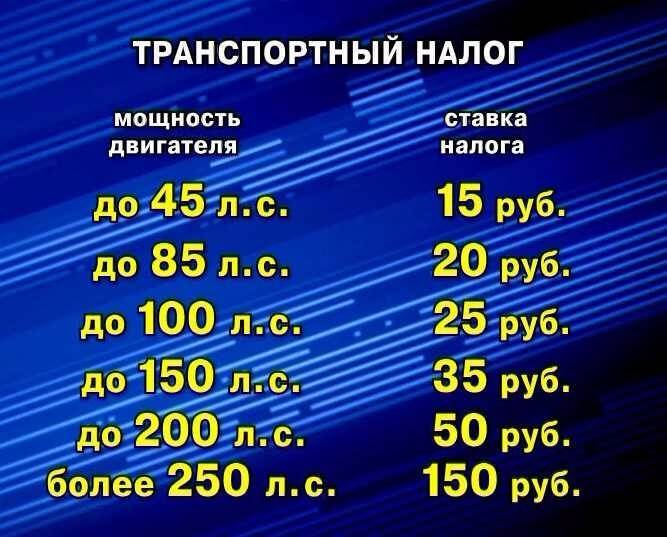

Итак, для расчета размера транспортного налога в 2020 году в Налоговом кодексе предусмотрена специальная таблица:

| Мощность двигателя | Размер налога за 1 л.с. |

| до 100 л.с. (до 73,55 кВт) включительно | 2,5 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 3,5 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 5 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 7,5 |

| свыше 250 л.с. (свыше 183,9 кВт) | 15 |

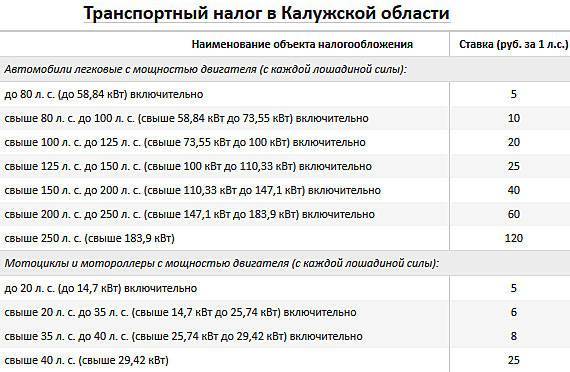

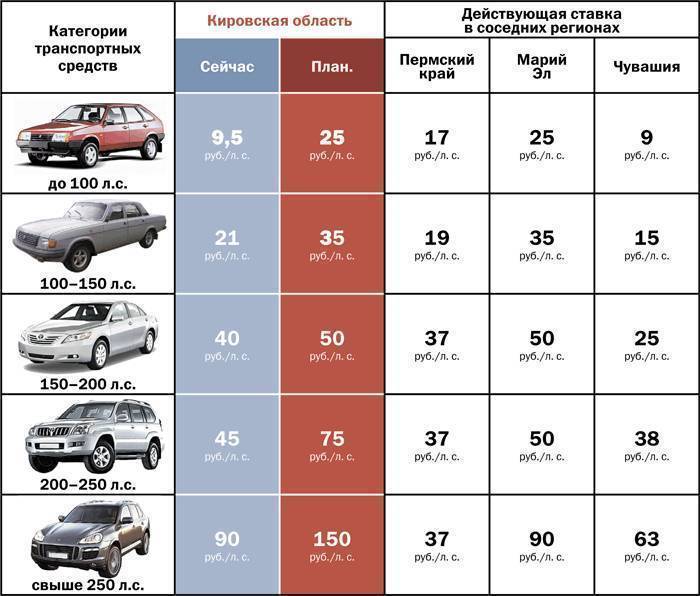

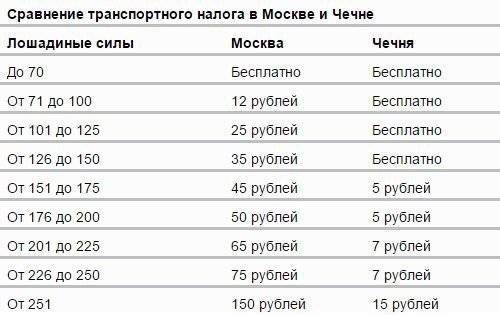

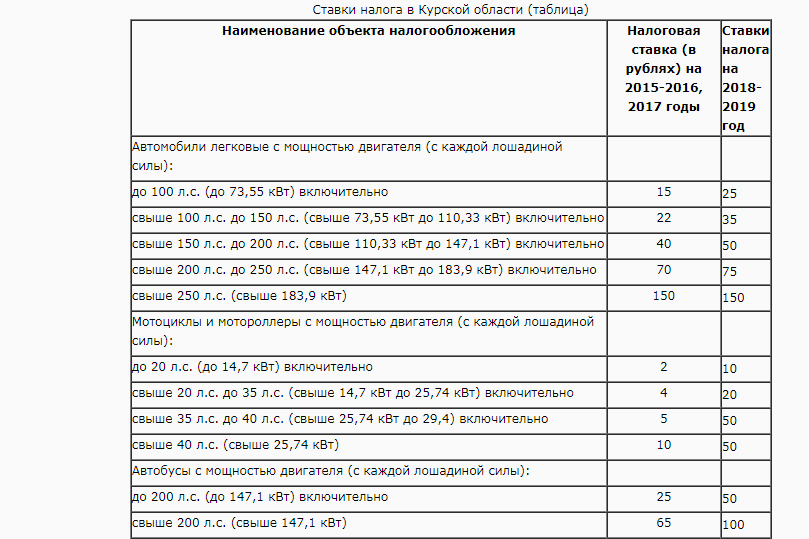

Однако сразу же хочу обратить внимание, что законодательная власть регионов РФ может менять эту таблицу в некоторых пределах. Например, транспортный налог на один и тот же автомобиль может быть разным в Москве и в Московской области

Например, транспортный налог на один и тот же автомобиль может быть разным в Москве и в Московской области.

Поэтому прежде чем брать в руки калькулятор для расчета транспортного налога рекомендую Вам уточнить налоговые ставки в Вашем конкретном регионе.

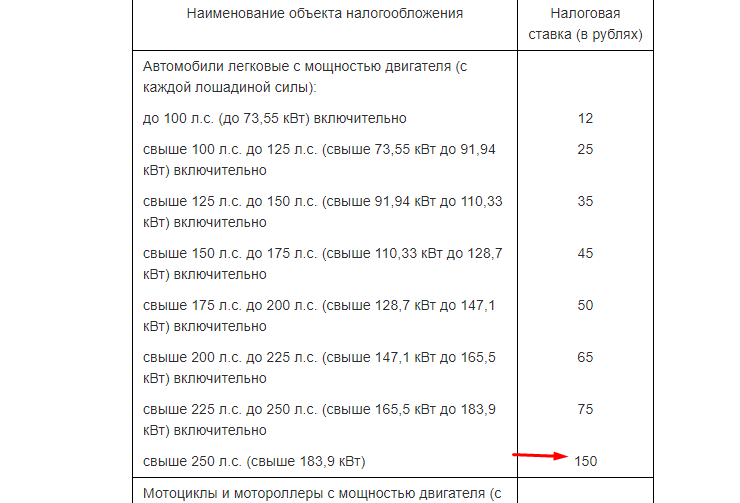

Например, в Москве используются следующие коэффициенты для расчета налога:

| Мощность двигателя | Размер налога за 1 л.с. |

| до 100 л.с. | 12 |

| 100 — 125 л.с. | 25 |

| 125 — 150 л.с. | 35 |

| 150 — 175 л.с. | 45 |

| 175 — 200 л.с. | 50 |

| 200 — 225 л.с. | 65 |

| 225 — 250 л.с. | 75 |

| свыше 250 л.с. | 150 |

Примечание. В 2020 году регионы могут менять налоговые ставки лишь в определенных пределах. Цифры из таблицы выше могут быть увеличены либо уменьшены, но не более чем в 10 раз.

Для наглядности рассмотрим еще одну таблицу, в которую дополнительно внесены максимальный и минимальный размер налога за лошадиную силу.

| Мощность двигателя | Минимальный налог за 1 л.с. | Размер налога за 1 л.с. | Максимальный налог за 1 л.с. |

| до 100 л.с. | 2,5 | 25 | |

| 100 — 150 л.с. | 3,5 | 35 | |

| 150 — 200 л.с. | 0,5 | 5 | 50 |

| 200 — 250 л.с. | 0,75 | 7,5 | 75 |

| свыше 250 л.с. | 1,5 | 15 | 150 |

Обратите внимание, что минимальный размер налога для автомобилей мощностью до 150 л.с. снизу не ограничен, т.е

теоретически в некоторых регионах с автомобилей первых двух групп транспортный налог вообще могут не взимать.

Таким образом, минимальный размер транспортного налога равен 0.

Давайте рассчитаем и максимально возможный размер транспортного налога.

Для расчета я выбрал автомобиль Mercedes GLS (557 л.с.). Уверен, бывают автомобили и мощнее, однако для нашего примера вполне подойдет и этот.

Итак, для данного автомобиля минимальный размер транспортного налога: 557 * 1,5 * 3 = 2506,50 рублей/год.

Максимальный же размер налога: 557 * 150 * 3 = 250 650 рублей/год.

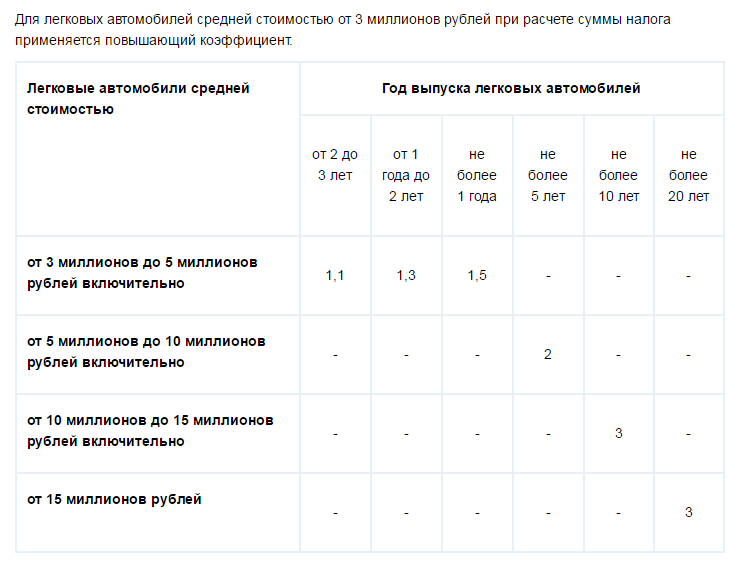

Обратите внимание, рассматриваемый автомобиль попадает в список роскошных машин, поэтому для него применяется повышающий коэффициент 3. Более подробная информация про коэффициенты для дорогих автомобилей приведена в отдельной статье

Теперь Вы знаете на какую максимальную сумму транспортного налога нужно ориентироваться.

Что же нужно для того, чтобы рассчитать размер транспортного налога на практике:

1. Найдите таблицу ставок налога для Вашего региона. Например, если Вы живете в Тульской области, то Вам нужно найти закон Тульской областной Думы «О транспортном налоге». В тексте этого документа найдите таблицу, содержащую коэффициенты для расчета.

Примечание. Регионы имеют право также устанавливать ставки транспортного налога и в зависимости от года выпуска автомобиля. Так что в некоторых случаях таблица будет иметь больше граф.

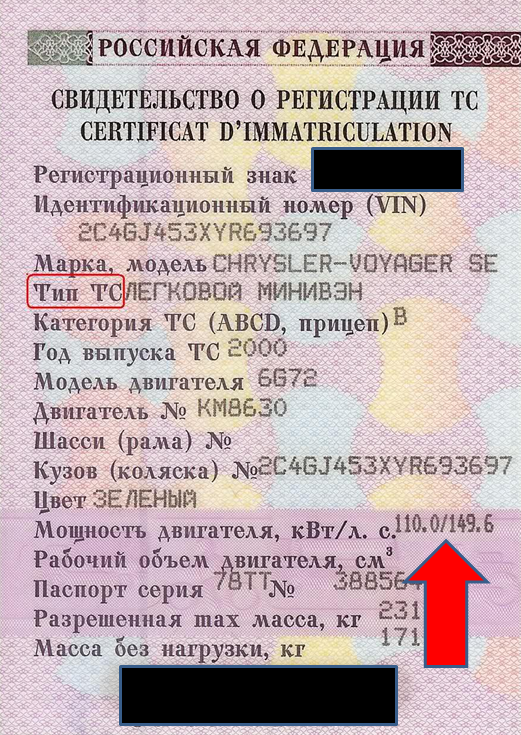

2. Узнайте мощность двигателя автомобиля, который Вы планируете приобрести. Мощность указывается в ПТС и в свидетельстве о регистрации автомобиля.

3. Узнайте год выпуска автомобиля.

4. Найдите подходящую графу в таблице и умножьте указанную в ней цифру на мощность двигателя машины.

5. Если стоимость автомобиля составляет более 3 миллионов рублей, то проверьте, не попал ли он в перечень роскошных автомобилей. Если попал, то следует умножить налог на повышающий коэффициент.

На самом деле расчет транспортного налога очень прост. Главное — найти правильную таблицу со ставками. Ну а после получения итоговой суммы, можно переходить к ее оплате:

Загрузка системы поиска штрафов

Идет поиск штрафов!

процесс может занять несколько минут

Удачи на дорогах!

Рекомендуем также прочитать:

Формула расчета транспортного налога

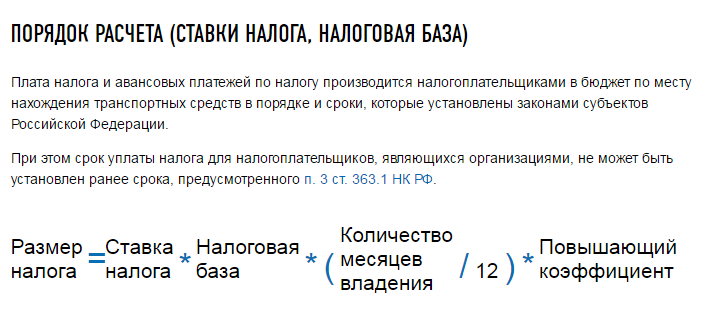

Как рассчитать транспортный налог на автомобиль в 2020 году, и что влияет на его размер? Формула его расчета отражает зависимость размера обязательства налогоплательщика от следующих показателей:

- мощность двигателя (лошадиные силы);

- период владения;

- ставка налога;

- стоимость ТС.

Также, если вы относите себя к следующим группам граждан: пенсионеры, ветераны или многодетные семьи, то рекомендуем к ознакомлению с льготами по транспортному налогу.

Мощность двигателя

Чтобы узнать мощность своего мотора можно просто ознакомиться с паспортом автотранспорта. Там «лошадки» и указаны. Если движок находился на длительном ремонте, а в авто был помещен менее мощный аналог, собственник вправе подать заявление о перерасчете налогового обязательства. Основанием для госоргана послужит справка СТО с указанием номеров обоих двигателей.

Период владения

Данный нюанс должен интересовать автособственников, владеющих своим ТС менее трехлетнего периода. Ведь оплачивается налог лишь с момента госрегистрации прав на транспортное средство. Это необходимо учитывать и относительно автотранспорта, который является частью наследства.

Если физлицо зарегистрировало на себя транспорт до 15 числа, то за этот месяц налог насчитывается в полном объеме.

Ставка налога

Налоговым кодексом определены базовые ставки транспортного налога. При этом субъектам Федерации разрешается устанавливать их размер самостоятельно, в зависимости от экономической ситуации региона. Также, местные власти уполномочены освобождать определенные категории граждан от данного обязательства (например, многодетные семьи).

Базовый порядок расчет ставки транспортного налога:

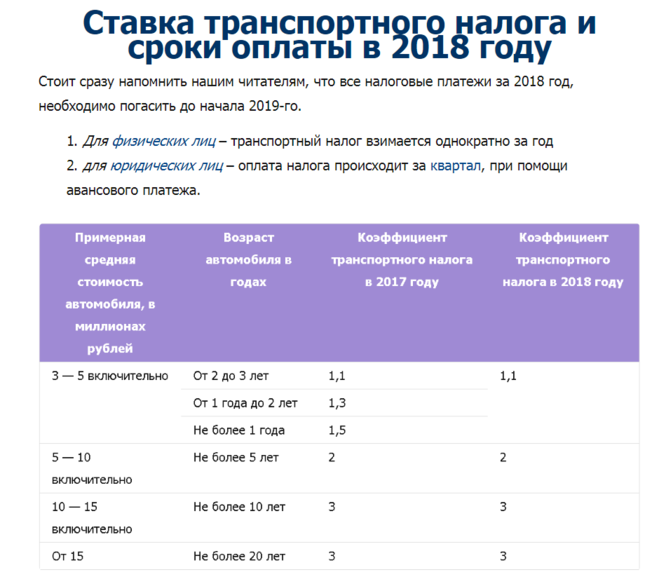

Как рассчитывается повышающий коэффициент транспортного налога:

Перечень легковых автомобилей средней стоимостью от 3 миллионов рублей размещается ежегодно не позднее 1 марта на официальном сайте: //minpromtorg.gov.ru/docs/list/.

Типовые ситуации расчета транспортного налога. Видео.

Стоимость автотранспорта

Если цена автотранспортного средства превышает трехмиллионный барьер, применяется . Также учитывается стаж автомобиля. Точный порядок применения коэффициентов утверждается местными исполнительными властями.

Юрист коллегии правовой защиты. Бухгалтер и эксперт по налогам и аудиту с более чем 10-летним стажем.

Льготы

Все без исключения владельцы мотоциклов обязаны оплачивать налог на транспорт. Но для определённых категорий лиц всё-таки существуют льготы.

Перечень тех, кто не обязан платить налог:

- ветераны и инвалиды, участники ВОВ и УБД;

- узники лагерей времён Второй мировой войны;

- ветераны труда (только в некоторых регионах);

- лица, награждённые Орденами Славы любой степени (то есть герои СССР и РФ);

- инвалиды 1 или 2 группы вне зависимости от причины увечья;

- лица, принимавшие участия в ликвидации техногенных катастроф, получившие облучения в Чернобыле и принимавшие участие в испытаниях ядерного оружия;

- семьи, воспитывающие ребёнка-инвалида (льготу может получить только один родитель).

Многодетные семьи и семьи с ребёнком-инвалидом, а также пенсионеры получают право на освобождение от налога в случае, если транспортное средство не превышает 100 л. с. Если этот показатель будет превышен, то налог начисляется только на ту часть, которая зарегистрирована выше разрешенного показателя.

Для получения льготы понадобиться собрать и предоставить в налоговую ряд документов и справок. Все собранные документы относятся в то отделение, к которому гражданин прикреплён по прописке.

Перечень документов:

- личный паспорт и его копия (первые две страницы с общей информацией, а также страница с регистрацией и страница с социальным статусом);

- ИНН налогоплательщика;

- паспорт транспортного средства;

- свидетельство о постановке на учёт ТС;

- документы, подтверждающие право на льготу: пенсионное свидетельство, удостоверение ветерана ВОВ, членам многодетной семьи нужно предоставить справку от органа соцзащиты.

Полный список бумаг, подтверждающих право на льготы, стоит уточнить в местной налоговой инспекции по вашему району.

Сроки и способы уплаты налога

Граждане обязаны оплачивать до 1 декабря года, за который должен быть совершен платеж. Например, за период с 2018 по 2020 гг. оплата производится до 01.12.2019г., а с 2020 по 2020 г. – до 01.12.2020г.

При нарушении сроков будет начисляться пеня в размере 1/300 от ставки рефинансирования ЦБ РФ за каждый день просрочки.

Чтобы оплатить налог вовремя, стоит воспользоваться любым из удобных способов:

- Посетить отделение Сбербанка. Полученная от ИФНС квитанция предоставляется сотруднику банка, платеж он проводит самостоятельно после получения денег от клиента.

- При помощи банкомата Сбербанка. Для этого понадобится квитанция – информация с нее вводится в меню устройства согласно подсказкам. После выполнения операции рекомендуется взять чек и сохранить его.

- Используя онлайн-сервисы. Если есть личный кабинет с привязанной пластиковой картой, достаточно выбрать вид платежа, ввести реквизиты плательщика и получателя, определиться с картой для списания и подтвердить операцию.

Деньги будут перечислены в течение нескольких дней, но срок зависит от условий конкретного финансового учреждения.

Наиболее приемлемым способом при наличии задолженности является использование портала «Госуслуги». Если на нем есть авторизованный аккаунт, для оплаты налога на мотоцикл вместе с пеней необходимо выполнить следующее:

- Пройти идентификацию, введя логин и пароль.

- Перейти во вкладку «Услуги», затем выбрать «Налоги» и «Узнать задолженность».

- Заполнить заявление по форме.

- . Дождаться ответа. В систему поступит документ с описанием всех долгов по налогам вместе с пеней.

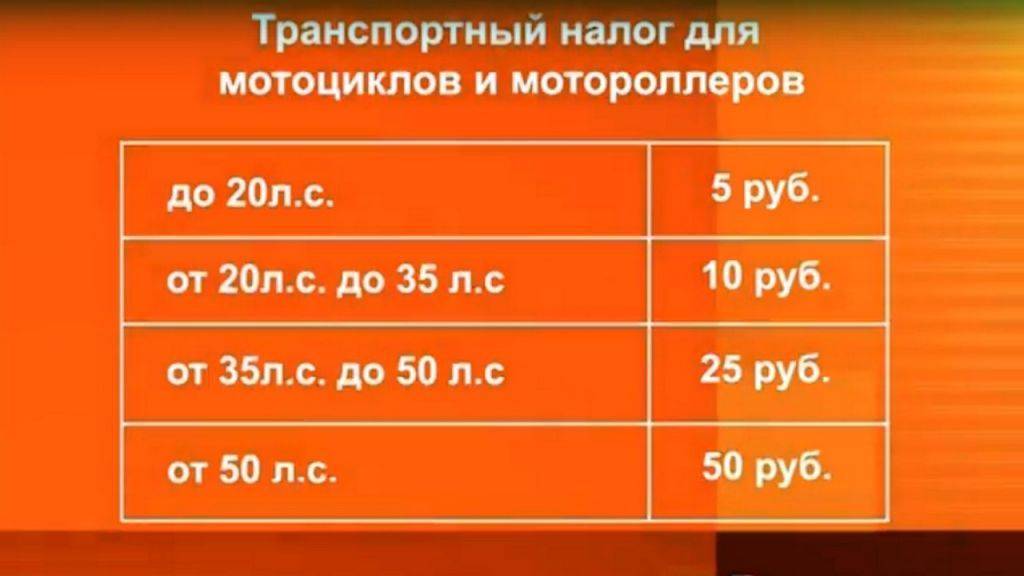

Сумма налога на транспорт для мотоциклистов зависит от мощности техники и региона проживания. В некоторых субъектах действуют сниженные ставки, благодаря чему можно ограничиться минимальными тратами.

Ставки транспортного налога по регионам в 2022 году

| Регион | Ставка руб. за 1 л.с. | 0-100 | 100-150 | 150-200 | 200-250 | 251+ |

|---|---|---|---|---|---|

| Адыгея, республика | 10 | 20 | 40 | 70 | 130 |

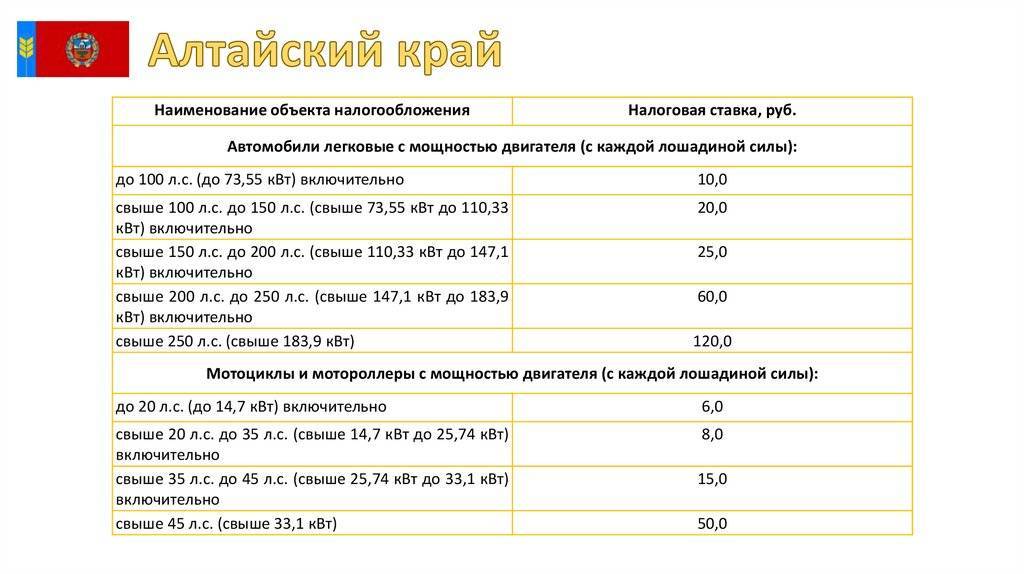

| Алтайский край | 10 | 20 | 25 | 60 | 120 |

| Алтай, республика | 10 | 14 | 20 | 45 | 120 |

| Амурская область | 15 | 21 | 30 | 75 | 150 |

| Архангельская область | 14 | 24 | 50 | 75 | 150 |

| Астраханская область | 14 | 27 | 48 | 71 | 102 |

| Башкирия, республика | 25 | 35 | 50 | 75 | 150 |

| Белгородская область | 15 | 25 | 50 | 75 | 150 |

| Брянская область | 10 | 18 | 40 | 75 | 130 |

| Бурятия, республика | 9.5 | 17.9 | 25.5 | 38.3 | 76.5 |

| Владимирская область | 20 | 30 | 40 | 75 | 150 |

| Волгоградская область | 9 | 20 | 40 | 75 | 150 |

| Вологодская область | 25 | 35 | 50 | 75 | 150 |

| Воронежская область | 25 | 35 | 50 | 75 | 150 |

| Дагестан, республика | 8 | 10 | 35 | 50 | 105 |

| Еврейская АО | 8 | 16 | 40 | 60 | 95 |

| Забайкальский край | 7 | 10 | 20 | 33 | 65 |

| Ивановская область | 10 | 20 | 35 | 60 | 120 |

| Ингушетия, республика | 5 | 7 | 10 | 30 | 40 |

| Иркутская область | 10.5 | 14.5 | 35 | 52.5 | 105 |

| Кабардино-Балкария, республика | 7 | 15 | 35 | 65 | 130 |

| Калининградская область | 2.5 | 15 | 35 | 66 | 147 |

| Калмыкия, республика | 11 | 22 | 47 | 75 | 150 |

| Калужская область | 10 | 25 | 50 | 75 | 150 |

| Камчатский край | 9 | 24 | 40 | 68 | 130 |

| Карачаево-Черкесия, республика | 7 | 14 | 25 | 35 | 95 |

| Карелия, республика | 6 | 30 | 50 | 75 | 150 |

| Кемеровская область | 8 | 14 | 45 | 68 | 135 |

| Кировская область | 20 | 30 | 44 | 60 | 120 |

| Коми, республика | 15 | 20 | 50 | 75 | 150 |

| Костромская область | 14 | 26.8 | 38 | 60 | 120 |

| Краснодарский край | 12 | 25 | 50 | 75 | 150 |

| Красноярский край | 5 | 14.5 | 29 | 51 | 102 |

| Крым, республика | 5 | 7 | 15 | 20 | 50 |

| Курганская область | 10 | 27 | 50 | 75 | 150 |

| Курская область | 15 | 22 | 40 | 70 | 150 |

| Ленинградская область | 18 | 35 | 50 | 75 | 150 |

| Липецкая область | 15 | 28 | 50 | 75 | 150 |

| Магаданская область | 6 | 8 | 12 | 18 | 36 |

| Марий Эл, республика | 25 | 35 | 50 | 90 | |

| Москва, город | 12 | 35 | 50 | 75 | 150 |

| Мордовия, республика | 17.3 | 25.9 | 37.9 | 75 | 150 |

| Московская область | 10 | 34 | 49 | 75 | 150 |

| Мурманская область | 10 | 15 | 25 | 40 | 80 |

| Ненецкий АО | 25 | 50 | |||

| Нижегородская область | 22.5 | 31.5 | 45 | 75 | 150 |

| Новосибирская область | 6 | 10 | 30 | 60 | 150 |

| Омская область | 7 | 15 | 30 | 45 | 90 |

| Оренбургская область | 15 | 50 | 75 | 150 | |

| Орловская область | 15 | 35 | 50 | 75 | 150 |

| Пензенская область | 15 / 21 | 30 | 45 | 75 | 150 |

| Пермский край | 25 | 30 | 50 | 58 | |

| Приморский край | 18 | 26 | 43 | 75 | 150 |

| Псковская область | 13 / 15 | 25 | 50 | 75 | 150 |

| Ростовская область | 12 | 15 | 45 | 75 | 150 |

| Рязанская область | 10 | 20 | 45 | 75 | 150 |

| Самарская область | 16 | 20 | 45 | 75 | 150 |

| Санкт-Петербург, город | 24 | 35 | 50 | 75 | 150 |

| Саратовская область | 14 | 30 | 50 | 75 | 150 |

| Сахалинская область | 10 | 21 | 35 | 75 | 150 |

| Свердловская область | 2.5 | 9.4 | 32.7 | 49.6 | 99.2 |

| Северная Осетия, республика | 7 | 15 | 20 | 45 | 90 |

| Севастополь, город | 5 | 7 | 25 | 75 | 100 |

| Смоленская область | 10 | 20 | 40 | 60 | 100 |

| Ставропольский край | 7 | 15 | 36 | 75 | 120 |

| Тамбовская область | 20 | 30 | 50 | 75 | 150 |

| Татарстан, республика | 25 | 35 | 50 | 75 | 150 |

| Тверская область | 10 | 21 | 30 | 45 | 90 |

| Томская область | 5 | 8 | 20 | 30 | 75 |

| Тульская область | 10 | 25.4 | 50 | 75 | 150 |

| Тыва, республика | 7 | 11 | 20 | 30 | 70 |

| Тюменская область | 10 | 30 | 34 | 40 | 66 |

| Удмуртия, республика | 8 | 20 | 50 | 75 | 100 |

| Ульяновская область | 12 | 30 | 45 | 65 | 115 |

| Хабаровский край | 12 | 16 | 30 | 60 | 150 |

| Ханты-Мансийский АО | 5 | 7 | 40 | 60 | 120 |

| Хакасия, республика | 6 | 15 | 25 | 40 | 75 |

| Челябинская область | 7.7 | 20 | 50 | 75 | 150 |

| Чечня, республика | 7 | 11 | 24 | 48 | 91 |

| Чувашия, республика | 13 | 23 | 50 | 75 | 150 |

| Чукотский АО | 5 | 7 | 10 | 15 | 30 |

| Якутия, республика | 8 | 13 | 17 | 30 | 60 |

| Ямало-Ненецкий АО | 15 | 24.5 | 25 | 37.5 | 75 |

| Ярославская область | 15.8 | 28.1 | 45 | 68 | 145 |

Величина налога зависит от многих факторов. Среди них – тип транспортного средства, срок его эксплуатации, мощность двигателя, наличие льгот. Кроме этого, базовая ставка в разных регионах России может значительно отличаться, а для дорогих автомобилей применяется повышающий коэффициент. Ставку для каждого из регионов и отдельно по транспортным средствам можно посмотреть на официальном сайте ФНС, либо воспользоваться одним из калькуляторов, который предлагают многочисленные специализированные сайты.

Чтобы рассчитать транспортный налог или проверить расчет, сделанный инспекцией, можно воспользоваться специально разработанным для этих целей калькулятором. Для этого укажите сведения о транспортном средстве в соответствующих полях.

Расчет носит справочный характер и не может быть основанием для совершения юридически значимых действий.

Калькулятор транспортного налога предоставлен сайтом calcus.ru

Новые идеи для инвестиций и заработка в нашем Telegram ⇨

Есть ли льготы по уплате транспортного налога?

Государство предоставляет льготы отдельным категориям россиян. Применять их или нет — решают регионы. В ряде районов есть льготы для многодетных семей, инвалидов, ветеранов, но могут быть предусмотрены ограничения.

ФНС не знает о льготах, положенных конкретному лицу. Поэтому лучше позаботиться об этом заранее, предоставив инспекции подтверждающие документы. Если вы не сообщите ФНС, что относитесь к льготной категории, налог вам посчитают по полному тарифу. В некоторых случаях налоговая делает перерасчет за предыдущие годы.

Что нужно сделать для получения льготы:

- Удостовериться, что вы подходите под льготную категорию.

- Обратиться в ИФНС с заявлением о предоставлении льготы.

- Предоставить документы, которые подтверждают ваше право на получение льготы.

После того как вас зарегистрировали как льготную категорию, проверьте, верно ли вам посчитали налог. Случается, что сотрудники ФНС ошибаются и начисляют налог без льгот. Написать обращение на перерасчет вы можете как лично в инспекцию по месту жительства, так и через сайт ФНС.

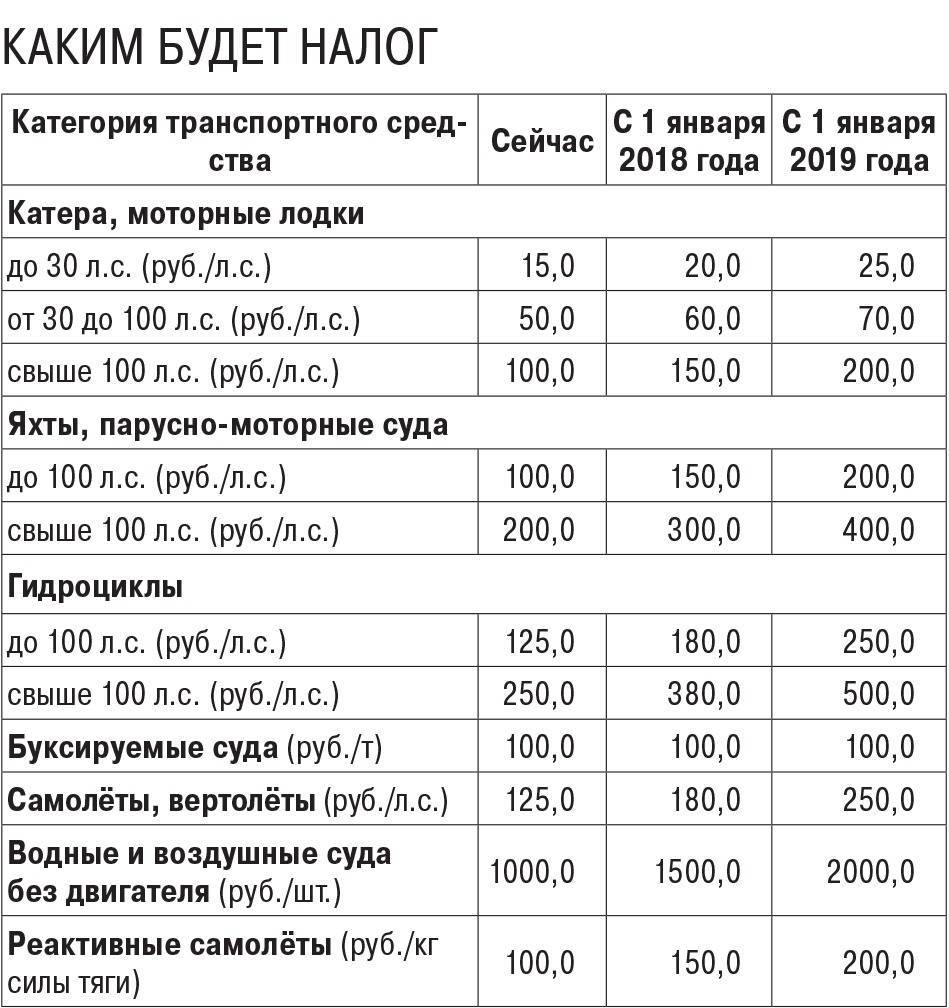

Изменения налогообложения мототранспорта

Конец 2020 года ознаменовался изменениями налогового законодательства на федеральном уровне. И с этого момента владельцы мотоциклов будут получать уведомления с расчетами подлежащей уплате суммы налога по новым правилам, которые существенно подняли размеры налога для владельцев старых агрегатов. Это изменение не было первым, повысившим налогообложение для мотоциклистов, еще в 2013 году владельцы мототранспорта с мощностью мотора от 150 л.с., ощутили на себе и своем кошельке повышение. Тогда каждая лошадиная сила сверх 150 л.с. оценивалась на федеральном уровне в 25 рублей, а с учетом того, что регионы свои ставки устанавливают самостоятельно и в больших размерах, то сумма становилась внушительной.

Тарифы дорожного налога на мото по регионам

В 2020 году для разных регионов установлены следующие ставки при расчете налогов для мотоциклистов:

| Субъект | Количество л.с. | Стоимость за одну л.с. (руб.) |

| Москва | До 20 л.с | 7 |

| От 20 до 35 | 15 | |

| От 35 | 50 | |

| Санкт-Петербург | До 20 | 10 |

| От 20 до 35 | 20 | |

| От 35 до 90 | 30 | |

| От 90 | 50 | |

| Воронеж | До 20 л.с. | 4 |

| От 20 до 35 | 8 | |

| 35-40 | 20 | |

| Более 40 | 50 | |

| Владимир | До 20 л.с. | 2 |

| 20-35 | 5 | |

| Свыше 35 л.с. | 20 | |

| Белгород | До 20 | 10 |

| 20-35 | 20 | |

| Свыше 35 | 50 | |

| Волгоград | До 20 | 6 |

| 20-36 | 10 | |

| Более 36 | 24 | |

| Иркутск | С года выпуска прошло менее 7 лет | Более 7 лет |

| До 20 л.с. – 4 руб. | До 20 л.с.-2 руб. 50 коп. | |

| 20-35 – 7 руб. | 20-35 – 5 руб. | |

| 35-40 – 10 руб. | 35-40 – 6 руб. | |

| Свыше 40 – 13 руб. | Более 40 – 8 руб | |

| ЯНАО | До 20 л.с. | 6 |

| 20-35 | 16 | |

| 35-50 | 25 | |

| Более 50 | 50 | |

| Мурманск | До 20 | 4 |

| 20-35 | 8 | |

| Более 35 | 25 | |

| Карелия | До 20 | 7 |

| 20-35 | 10 | |

| 35-38 | 30 | |

| Свыше 38 | 30 | |

| Севастополь | До 20 | 2 |

| 20-35 | 4 | |

| Более 35 | 10 | |

| Краснодарский край | До 35 | 8 |

| 35-50 | 15 | |

| 50-100 | 35 | |

| Более 100 л.с. | 50 | |

| Архангельская область | До 20 | 6 |

| 20-36 | 12 | |

| Свыше 36 л.с. | 50 |

Если сравнивать текущие показатели с предыдущими годами, налоговые ставки в регионах практически не изменились.

Как уменьшить транспортный налог

Если машина уже есть, уменьшить транспортный налог можно только с помощью региональных льгот. И только если на них есть право. Других законных способов не платить или платить меньше нет.

Но можно уменьшить транспортный налог, если машину пока не купили. Вот советы, как не переплатить.

Проверяйте ставки налога и характеристики машины до покупки. Из-за одной лошадиной силы ставка может быть в два раза выше. Например, для 200 лошадиных сил она составит 30 рублей, а для 201 лошадиной силы — уже 60 рублей. На мощность машины не повлияет, а расходы вырастут.

Сверяйтесь с перечнем дорогих машин. Автомобили одного и того же класса и марки, но разных моделей и года выпуска могут быть в перечне, а могут и не быть. Если машина попадет в список для повышающих коэффициентов, расходы на налог вырастут. Хотя на комфорте водителя это не отразится. С дорогими машинами счет идет на десятки тысяч рублей.

Следите, чтобы новый владелец снял машину с регистрации. Или снимите сами через 10 дней. Тогда вам перестанут начислять налог, а остальное — проблемы покупателя.

Проверяйте уведомление. Сумма транспортного налога к уплате указана в налоговом уведомлении. Если есть личный кабинет, его пришлют только туда. Если личного кабинета нет, уведомление придет по почте. За месяц до срока уплаты все должны получить документы с начислениями и реквизитами.

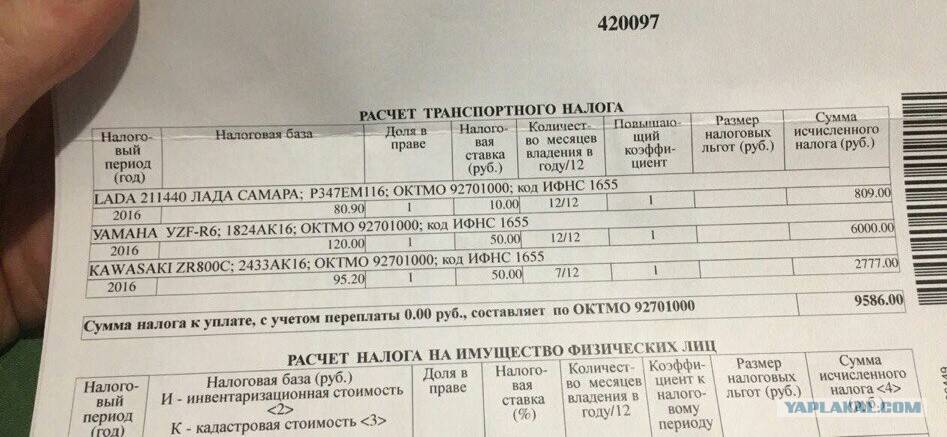

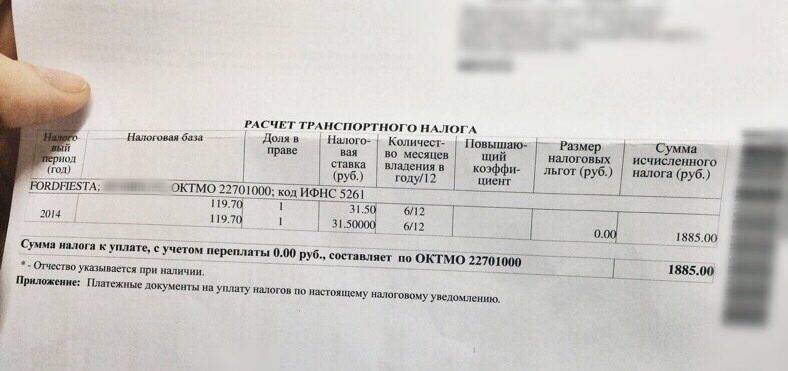

Выписка из налогового уведомления по транспортному налогу

Посмотрите, что указала налоговая при расчете: характеристики, сроки и за какую машину вам вообще начислили налог. Бывает, что при переезде налог начисляют в одном регионе, а потом еще раз в другом. Причем за несколько лет. Для налоговой это техническая ошибка, а у человека проблемы, которые можно потом решать месяцами.

6. Нужно ли самостоятельно сообщать в налоговую о своих транспортных средствах?

Информацию о транспортном средстве, его характеристиках, владельце и сроках регистрации в налоговую инспекцию предоставляет орган, который проводит государственную регистрацию транспортных средств.

Однако, если вы никогда не получали единого налогового уведомления и при этом не относитесь к льготным категориям, вы обязаны сообщить в налоговую о своем автомобиле (мотоцикле). Если вы не сделаете этого, с вас могут взыскать штраф в размере 20% от неуплаченной суммы налога. Такое правило действует с 1 января 2017 года.

В налоговую нужно представить:

- сообщение об имуществе (можно заполнить как от руки, скачав бланк на сайте Федеральной налоговой службы (ФНС), так и в электронном виде, использовав специальную программу в личном кабинете налогоплательщика);

- копию документа, подтверждающего государственную регистрацию транспортного средства.

Подать документы можно:

- лично или через представителя (требуется нотариально удостоверенная доверенность) в удобную вам налоговую инспекцию или в любой центр госуслуг «Мои документы»;

- по почте с описью вложения;

- онлайн через личный кабинет налогоплательщика на сайте ФНС.

Указанную в едином налоговом уведомлении сумму налога нужно уплатить не позднее 1 декабря года, следующего за истекшим налоговым периодом (налоговый период представляет собой один календарный год). Уплачивается налог не более чем за три налоговых периода, предшествующих году направления налогового уведомления. Вы также можете оплатить транспортный, земельный налог и налог на имущество физических лиц единым платежом.

Уплатить налог можно:

- лично (в банке);

- онлайн при помощи специального сервиса на сайте ФНС.

На сайте налоговой службы также можно сформировать квитанцию для уплаты в банковском отделении. Для формирования платежного поручения пользователю необходимо ввести фамилию, имя, отчество, адрес, ИНН, выбрать налог, адрес местонахождения и сумму.

Узнать актуальные налоговые ставки можно на сайте ФНС.