Открытие и закрытие валютного счета в иностранном банке — помощь от наших экспертов

Если вы испытываете надобность в открытии или закрытии иностранного банковского мультивалютного счета, предлагаем воспользоваться бесплатной помощью наших экспертов. Вы получите бесплатную консультацию по выбору иностранного банковского учреждения в зависимости от ваших запросов и потребностей. К вашему сведению, стать клиентом иностранного банка можно абсолютно дистанционно и без личного присутствия.

Подробную информацию о том, как получить бесплатно такую консультацию вы можете узнать в следующей статье.

Если вы хотите узнать подробности о других наших услугах, включая регистрацию иностранной компании, оформление ВНЖ и ПМЖ, напишите нам на электронную почту [email protected]. Наши эксперты проведут вам подробную консультацию и предоставят свои услуги.

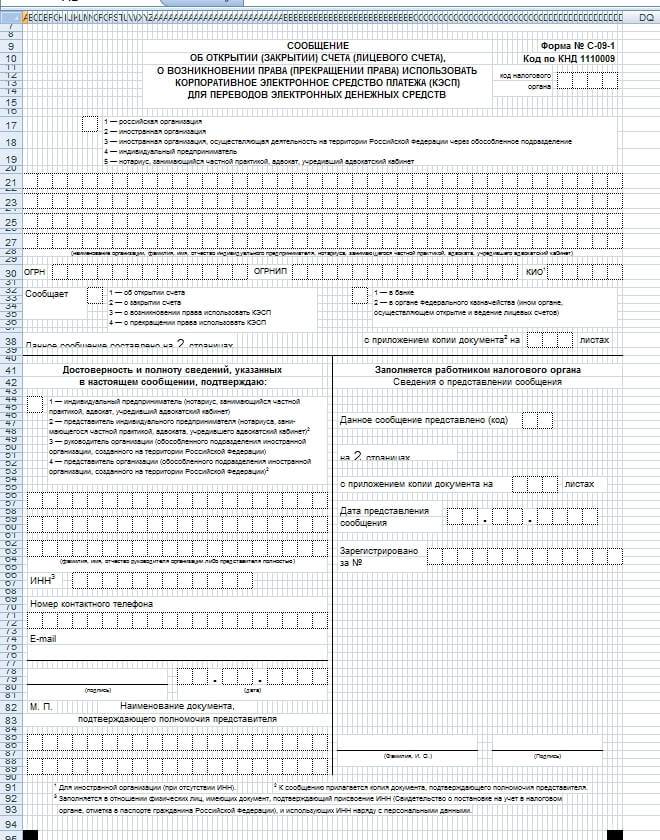

Кто должен уведомлять налоговую об открытии валютного счета в 2020 году?

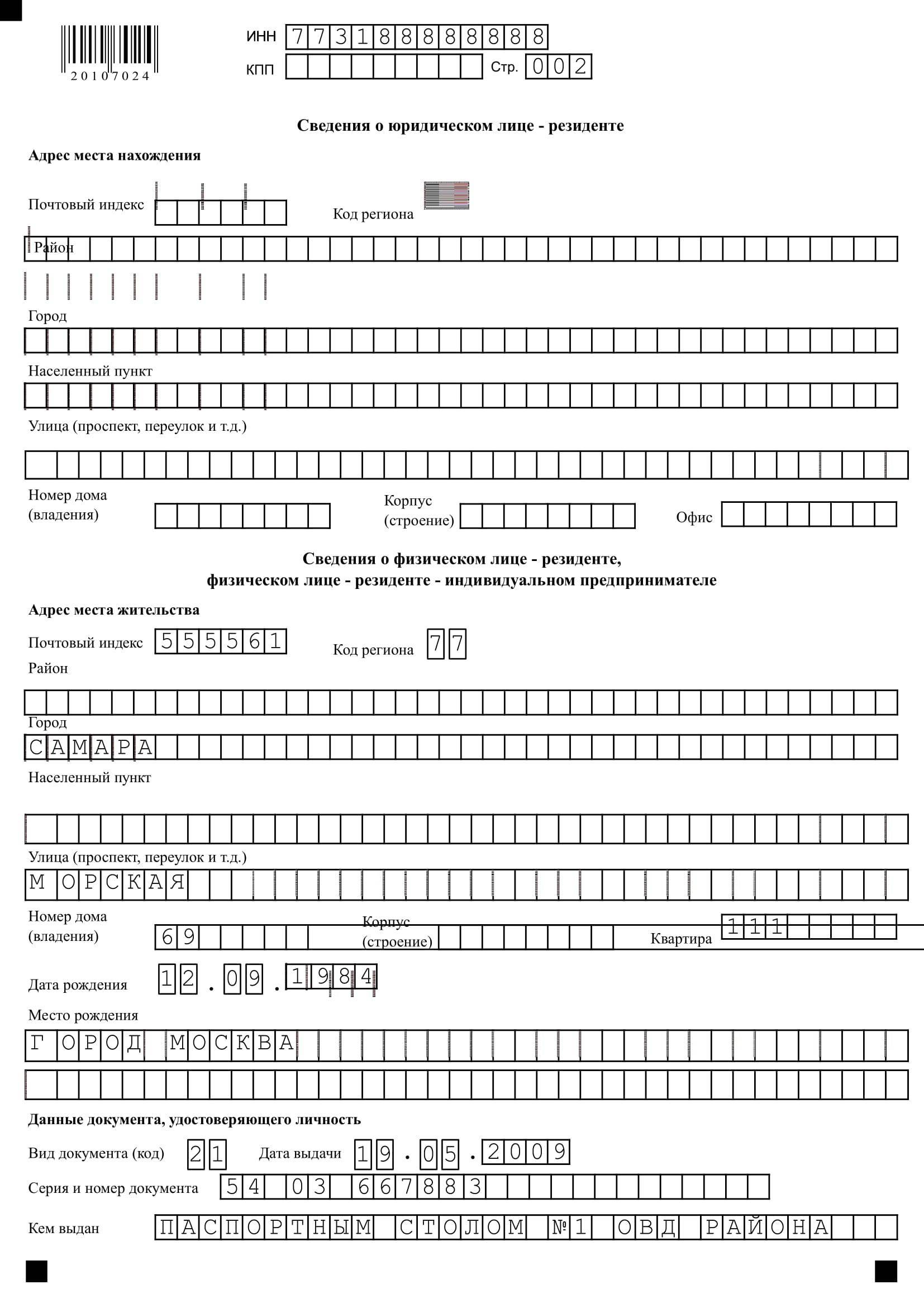

Все физические лица, которые являются по законодательству валютными резидентами, обязаны уведомлять налоговую инспекцию об открытии валютного счета в иностранном банке в течение 1 месяца с момента этого действия. Валютный резидент — это гражданин России, который провел на её территории за последний календарный год более 183 дней. Если валютный счёт открывают в отечественном банки, уведомление не нужно. В Украине, России и других странах СНГ банки обязаны уведомлять налоговую службу об открытии валютных счетов гражданами. Привязка идет по индивидуальному идентификационному налоговому номеру.

Какие штрафы за неуведомление налоговой об открытии валютного счета?

Если физическое лицо допустила неточность подача информации в уведомление об открытии иностранного счета, Налоговый орган может назначить штраф 1500 рублей, а для юридических лиц — 100 000. Если нарушаются сроки подачи отчета, на виновника накладывается штраф в размере 5000 рублей для физических лиц в случае первого нарушения. Повторный случай грозит штрафом в 20 000. На компании накладывают штрафные санкции в размере до 1 миллиона рублей. Наибольший штраф в размере до 300 000 рублей накладывают, если уведомление не было подано, а по иностранному расчёту началось движение денежных средств.

Нужно ли уведомлять налоговую о закрытии валютного счета в иностранном банке?

Физическим лицам необходимо также уведомлять налоговые органы о закрытии собственных счетов в иностранных банках. Все действия о которых необходимо уведомлять фискалов:Закрытие банковского счёта с указанием причины.Замена реквизитов.Подача отчета о движении средств за предыдущий год — подается до 1 июня нового периода.При каждом заходе крупной суммы не надо подавать информацию об этом в налоговые органы. Это нужно сделать один раз в году.

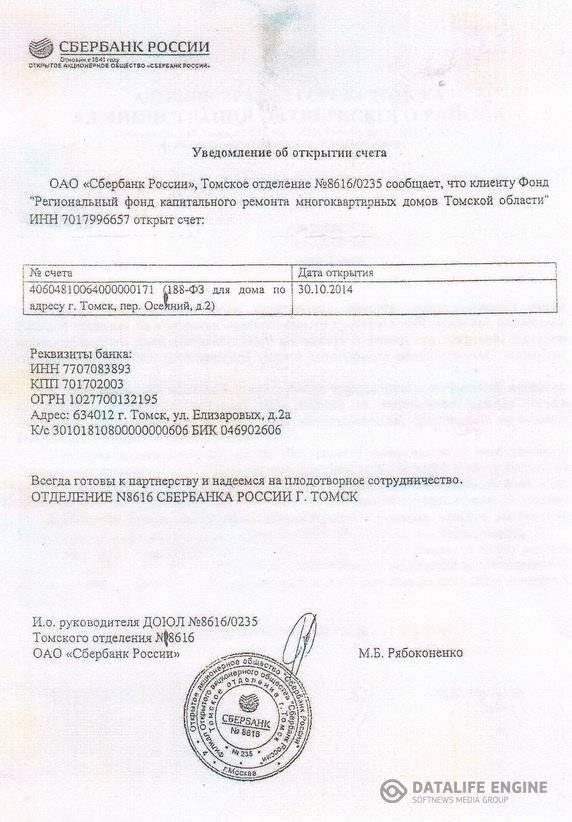

Уведомление об открытии расчётного счёта

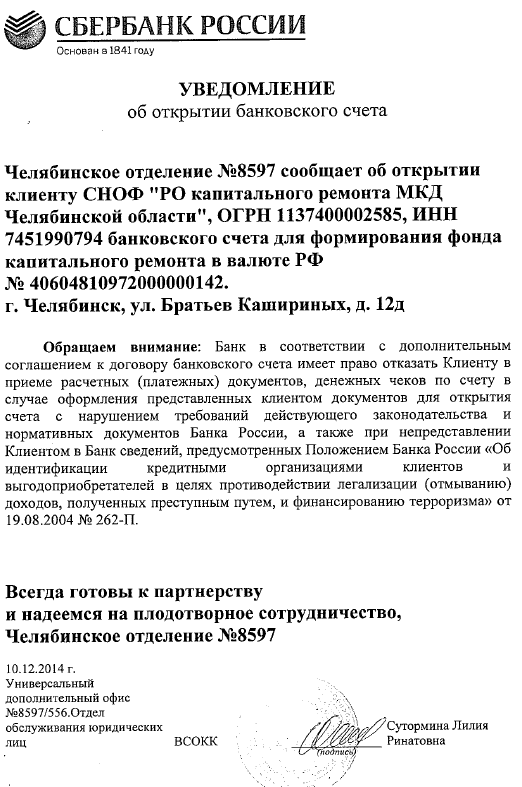

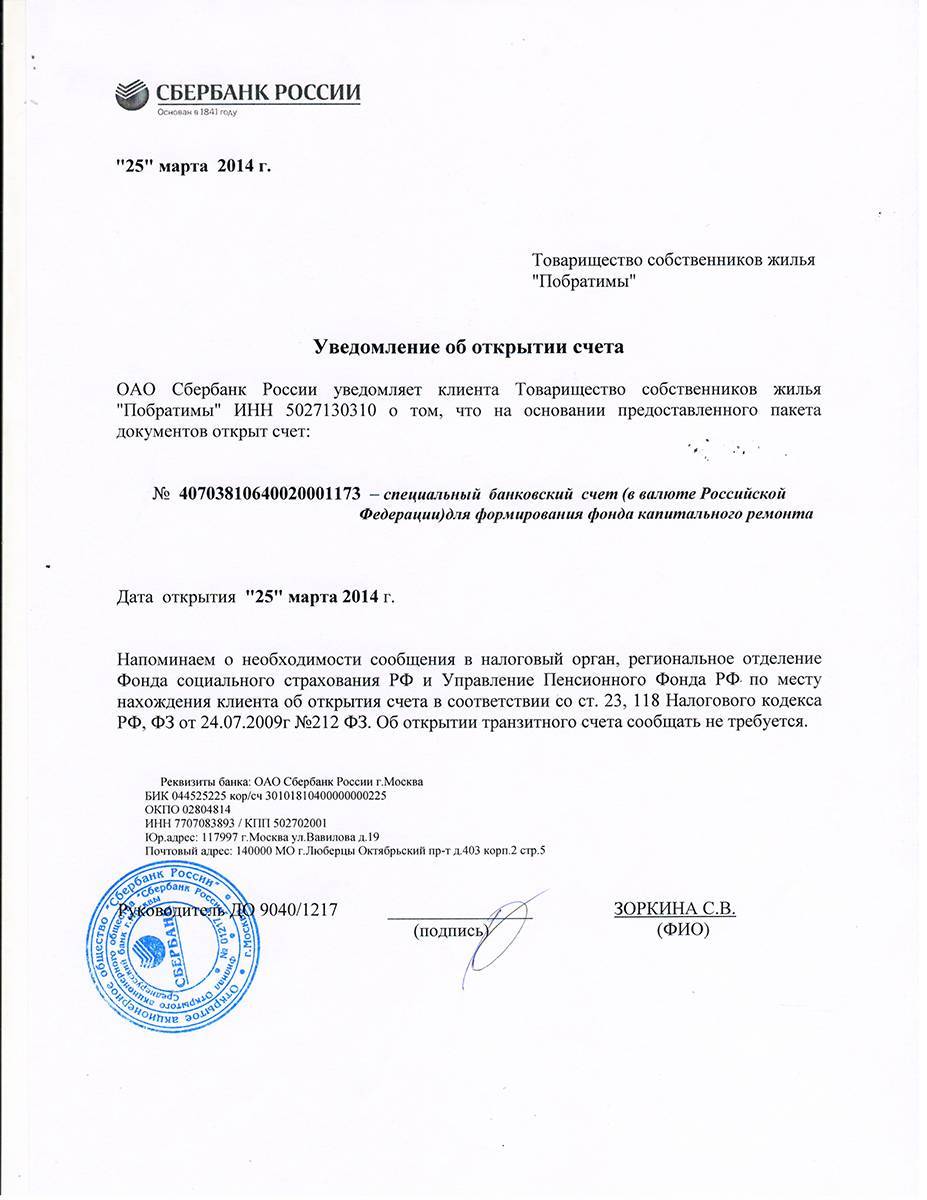

Уведомление об открытии расчётного счёта – это документ, подтверждающий наличие учётной записи организации в кредитно-финансовом учреждении.

Три основные структуры, куда направлялось уведомление о создании РС ранее, – ФНС, ПФР и ФСС. Оповещение этих инстанций являлось обязанностью юрлиц и предпринимателей. Ниже попытаемся разобраться, сохранилось ли такое положение дел, или произошли какие-то изменения.

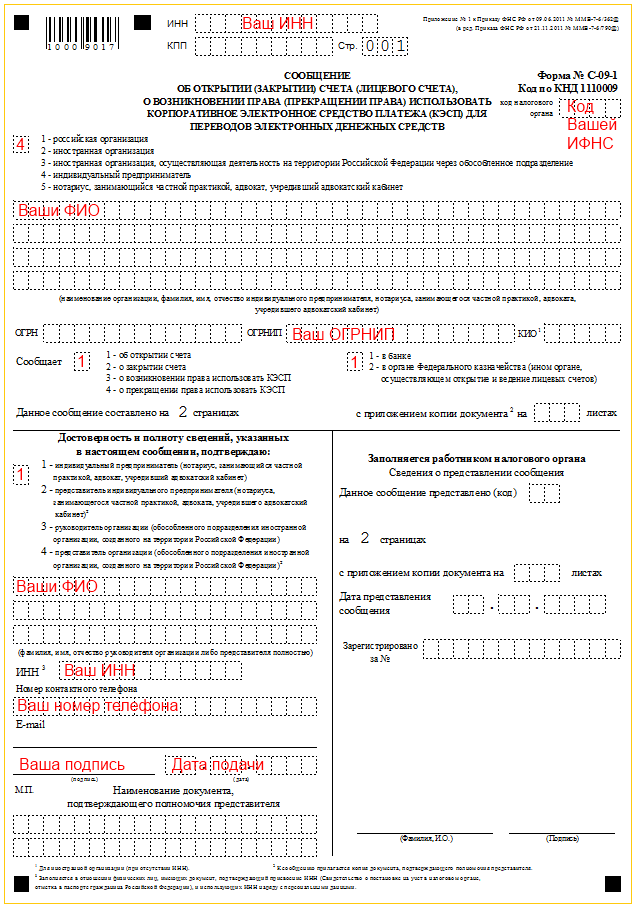

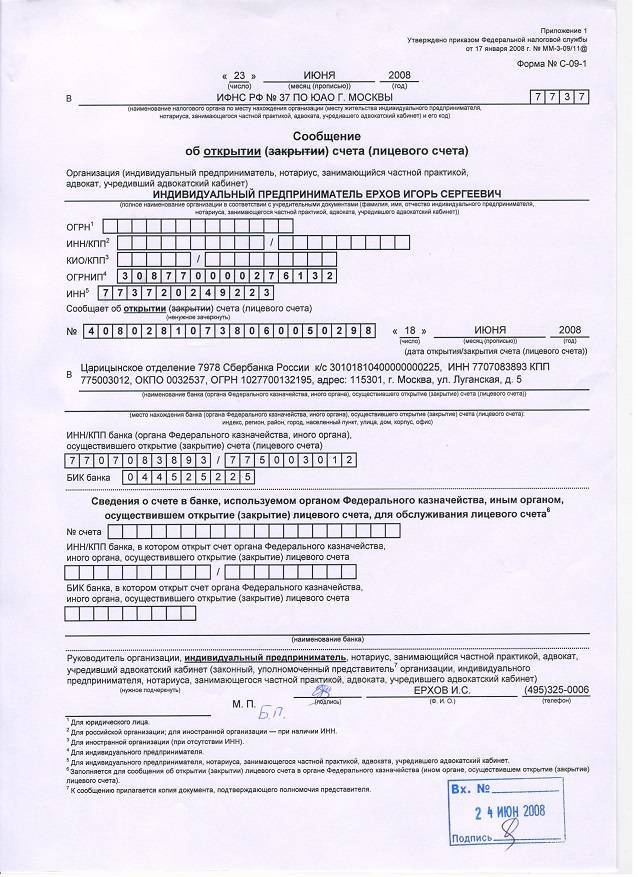

В Федеральную налоговую службу

Ещё совсем недавно тем же индивидуальным предпринимателям обязательно нужно было извещать налоговую об открытии РС. Однако в 2014 году законодательство изменилось: ответственность за подачу сведений была переложена на бухгалтерию банка.

Преобразования определены в частности Федеральным законом “О внесении изменений в статью 86 части первой Налогового кодекса Российской Федерации” от 03 июля 2016 г. №241-ФЗ

Особенное внимание стоит обратить на дополнение 1.1 ко 2-му пункту статьи 1-ой

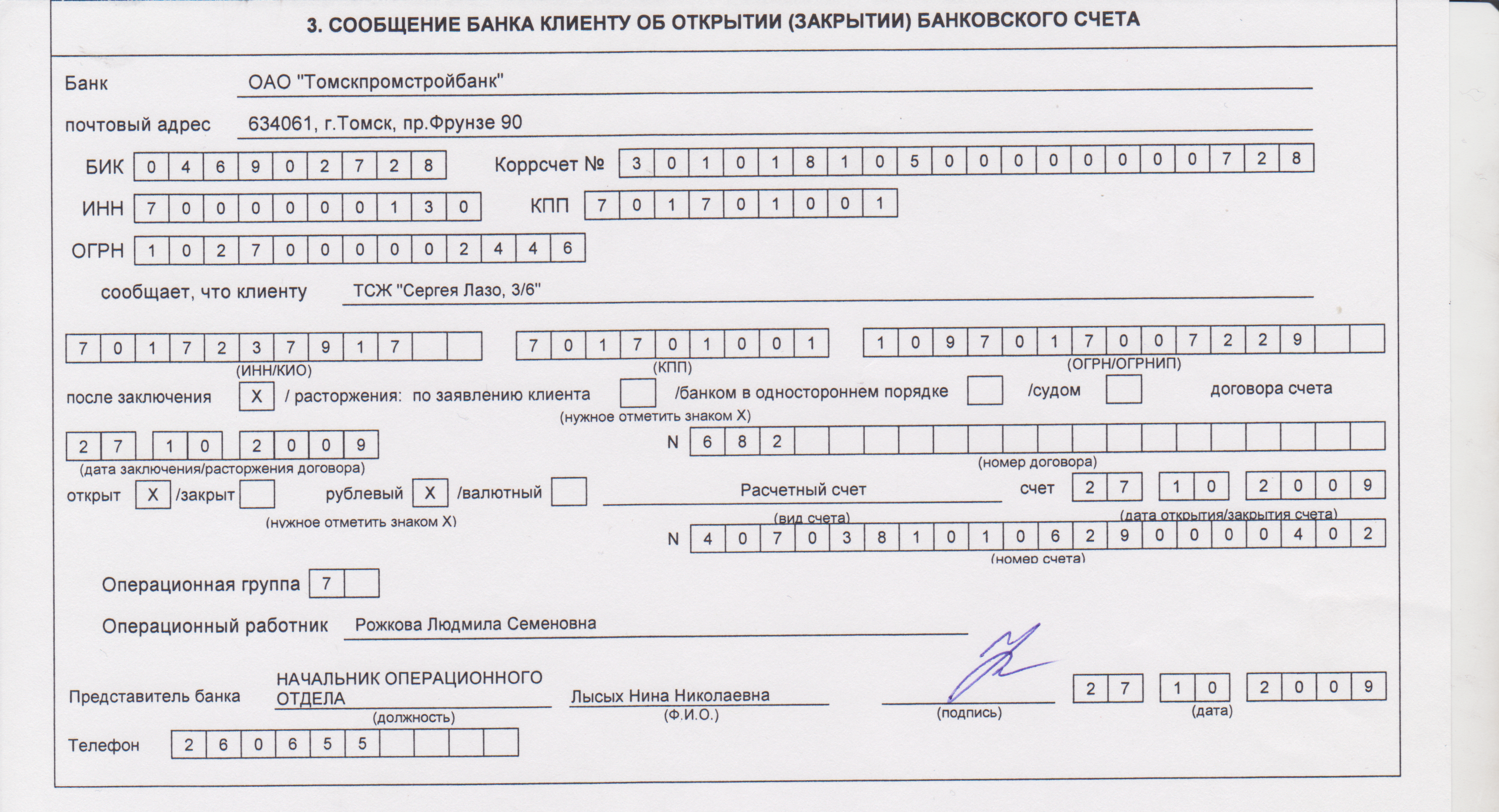

Важно! В 2019 году и далее в ближайшей перспективе именно банковская компания несёт ответственность за информирование Федеральной налоговой службы по поводу открытия РС. На это у банковских работников есть 5 суток.. Примечание 1

Также с 2014 г. ИП и юрлица больше не отвечают за непредоставление информации как об открытии, так и о закрытии счетов. До этого же момента по отношению к организациям применялись большие штрафы – особенно для ООО

Примечание 1. Также с 2014 г. ИП и юрлица больше не отвечают за непредоставление информации как об открытии, так и о закрытии счетов. До этого же момента по отношению к организациям применялись большие штрафы – особенно для ООО.

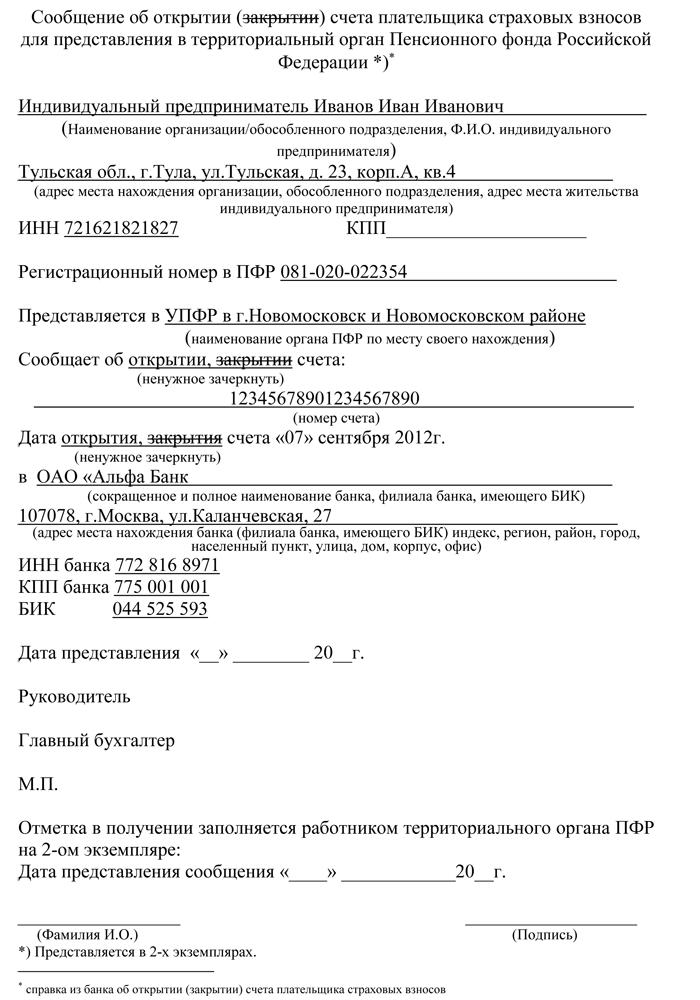

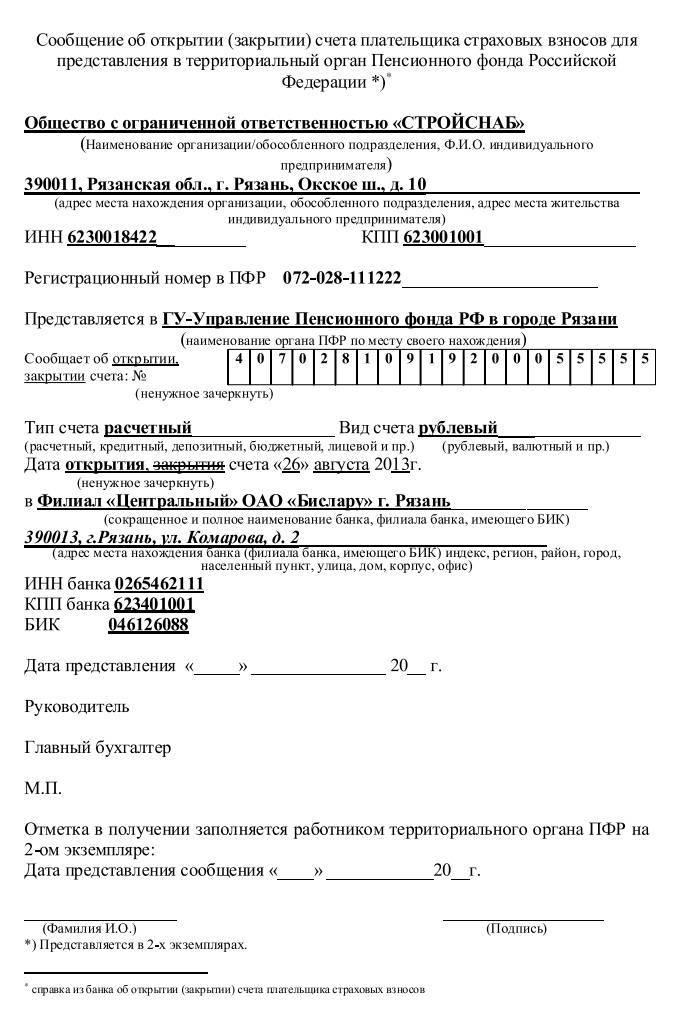

В Пенсионный фонд

На текущий момент юридические лица и индивидуальные предприниматели не обязаны оповещать ПФР о создании счетов или об их закрытии.

Соответствующие поправки в законодательстве зафиксированы в Федеральном законе “О внесении изменений в отдельные законодательные акты Российской Федерации в части сокращения сроков регистрации юридических лиц и индивидуальных предпринимателей в государственных внебюджетных фондах и признании утратившими силу отдельных положений Федерального закона “О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования” от 02 апреля 2014 г. №59-ФЗ.

Интересно, что сообщение по данной теме есть на официальном сайте пенсионного фонда здесь. Законодательный акт для изучения можно скачать на этом же ресурсе.

Изменения серьёзно упростили деятельность бизнесменов и сократили объём используемых бумаг.

Примечание 2. Ранее компаниям давалась одна неделя на подачу данных, касающихся открытых РС.

В Фонд соцстрахования

Уведомлять ФСС сегодня также нет нужды. Данный момент закреплен в уже упомянутом выше 59-ФЗ. Какие-либо санкции за неподачу сведений отсутствуют.

Примечание 3. Изменения касаются и тех счетов, что открыты в иностранных банках.

Штрафы за нарушение срока уведомления ФНС, ФСС, ПФР об открытии (закрытии) счета в 2012 — 2013 году

Для забывчивых законами предусмотрен штраф — по 5 000 рублей за несвоевременное сообщение в каждый из указанных гос. органов.

| Гос орган | Ответственность должностного лица организации | Ответственность юридического лица | Ответственность индивидуального предпринимателя |

| ИФНС | предупреждение или штраф от 1 000 до 2 000 (ч. 1 ст. 15.4 КоАП РФ) | 5 000 (ст. 118 НК РФ) | 5000 (ст. 118 НК РФ) |

| ФСС | предупреждение или штраф от 1 000 до 2 000 (ч. 1 ст. 15.33 КоАП РФ) | 5 000 (ст. 46.1 ФЗ № 212-ФЗ) | 5 000 (ст. 46.1 ФЗ № 212-ФЗ) |

| ПФ | предупреждение или штраф от 1 000 до 2 000 (ч. 1 ст. 15.33 КоАП РФ) | 5 000 (ст. 46.1 ФЗ № 212-ФЗ) | 5 000 (ст. 46.1 ФЗ № 212-ФЗ) |

Как правило, орган гос контроля привлекает к ответственности организацию (ИП).

Уведомление ИФНС, уведомление ФСС и сообщение в ПФР об открытии счета — это разные юридические действия. И если Вы выполнили одно из них, но не выполнили другое, то будете нести отвественность за его несовершение. Возьмите это на заметку и вовремя сообщайте об открытии и закрытии счетов.

Итог:

расчетный счет предоставляет Вам право производить расчеты с конрагентами по бизнесу, уплату налогов и взносов в безналичной форме.

Теперь Вам остается только вовремя сдавать налоговую отчетность. Какую отчетность сдавать и в какие сроки зависит от выбранной Вами системы налогообложения. Подробную информацию об объеме отчетности и сроках ее предоставления, а также об ответственности за несвоевременную и неполную сдачу налоговой отчетности можно узнать по каждой из систем налогооболжения:

- Налоговая отчетность для общего режима налогообложения

- Налоговая отчетность для упрощенной системы налогообложения

- Налоговая отчетность для системы налогообложения в виде ЕНВД

- Налоговая ответственность за не сданную налоговую декларацию

- Налоговая ответственность за не уплаченные налоги

- Налоговая ответственность за неявку по вызову в налоговиков

ВНИМАНИЕ!

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Возможность работы ИП без счета

Предприниматели, бизнес которых находится в начальной стадии или не имеет крупных оборотов, иногда предпочитают обходиться без банковского счета. Причиной этому, чаще всего, является желание сэкономить на платежах за обслуживание и ведение счета при малых количествах безналичных операций. Существует несколько вариантов работы ИП без оформления счета в банке.

Расчеты производятся наличными деньгами

Если деятельность ИП связана с оказанием услуг населению или мелкой розничной торговли, то открывать банковский счет нет необходимости. Подобная деятельность относится к ЕНВД, и установка кассового аппарата не обязательна. Подтверждение приема денежной выручки производится квитанцией БСО или иными документами (билеты, турпутевки, абонементы).

Безналичные расчеты производятся с частного счета ИП

Предприниматели, имеющие собственный счет в банке, открытый на физлицо, иногда осуществляют расчеты с продавцами с его использованием. Такая практика достаточно распространена, хоть и не разрешена с точки зрения закона. Положение Центробанка не содержит ни официального запрета на использование личного счета ИП в предпринимательской деятельности, ни финансовых либо иных санкций.

Тем не менее, налоговая инспекция может предъявлять претензии в части денежных поступлений, не связанных с предпринимательством, на личный счет/карточку ИП. Кроме того, при обнаружении нарушений налогового законодательства все штрафы и неустойки будут списаны с личного счета ИП.

Читайте подробнее: Как оплачивать счета, не имея расчетного счета.

Закрытие расчетного счета ИП при прекращении деятельности

Однако до вступления в силу положений Федеральных законов № 59-ФЗ и № 52-ФЗ, касающихся отмены обязательного уведомления ФСС, ПФР и налоговой инспекции об открытии и закрытии счетов в банках, организации и индивидуальные предприниматели должны исполнять эти обязанности по-прежнему.

Главное отличие расчетного счета от дебетового состоит в том, что за ведение расчетного счета финансовая организация взимает плату за услуги. Дебетовый счет напротив приносит владельцу проценты. Когда расчетный счет становится не нужен, как его закрыть? Кому нужен расчетный счет Расчетный счет не является необходимостью для частных предпринимателей, если расчеты по операциям не превышают сто тысяч рублей. ООО и другие формы организаций должны иметь расчетный счет для уплаты налогов.

Чтобы закрыть ИП и закрыть расчетный счет, потребуется сделать вывод остатка:

- переводом другой организации в качестве оплаты по договору, банку, физлицу;

- снятием наличных средств.

Вывод остатка осуществляют перед тем, как закрыть расчетный счет ИП в банке, после перечислений по долгам, возможным штрафам и пене. При проведении операций банк снимает комиссию и оплату самой процедуры вывода, если это предусмотрено договором.

В соответствии с нормами гражданского права расторжение соглашения о банковском обслуживании может наступить в любой момент, по требованию одной из сторон. Необходимое условие для закрытия счета – тщательное соблюдение регламента прохождения процедуры, которое поможет избежать конфликтов с контрагентами или фискальными органами.

Закрытие счета по заявлению владельца

Банковский счет может быть ликвидирован на основании собственноручного заявления клиента при наступлении следующих обстоятельств:

- реорганизационные мероприятия, вследствие которых ИП или ООО прекращает существование или обретает иную форму собственности;

- вынужденная ликвидация ООО или ИП (банкротство);

- наличие претензий клиента к качеству обслуживания в банковской организации;

- географическая отдаленность обслуживающего банка при отсутствии или слабой организации работы интернет-банкинга;

- выбор другого финансового учреждения в силу более выгодных параметров обслуживания;

- закрытие банка.

Договор банковского обслуживания может быть прекращен по требованию финансовой организации в одностороннем порядке. Подобная ситуация предусматривает полную блокировку движения денежных ресурсов, размещенных на счете клиента, и происходит в следующих случаях:

- остаток денег на счете не соответствует лимиту, предусмотренному договором;

- финансовые транзакции не совершаются на протяжении длительного времени (2 года);

- судебное решение относительно ИП, преступившего нормы закона.

Важно! Если банк решил закрыть счет клиента по основанию отсутствия неснижаемого остатка, он обязан письменно предупредить владельца счета о предстоящем разрыве договора банковского обслуживания за 60 дней до предполагаемого расторжения. В таком случае у владельца счета есть возможность внести недостающие средства и продолжать пользование услугами банка

При выявлении «заброшенного» расчетного счета, по которому больше двух лет не совершаются приходно-расходные операции, финансовое учреждение может инициировать перед судебными властями вопрос о принудительном расторжении договора банковского счета. По решению суда такой недействующий счет закрывается и клиент получает соответствующее уведомление от банка.

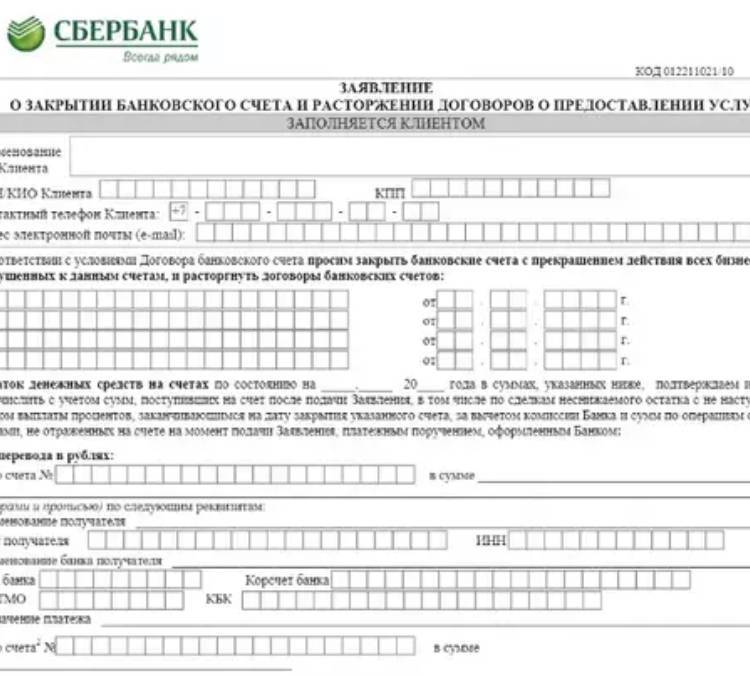

Добровольное расторжение соглашения об открытии расчетного счета начинается с подачи соответствующего заявления в обслуживающую финансовую организацию. Как правило, в каждом банке разрабатывается собственная форма такого заявления, поэтому заполнить его придется непосредственно в офисе.

Заявителем по закрытию счета должен выступать руководитель ООО, чья подпись фигурирует в банковской карточке либо третье лицо, наделенное нотариально удостоверенными полномочиями. Подпись заявителя заверяется печатью компании.

ИП обязан лично подавать заявление на аннулирование счета, при этом банк требует обязательного наличия личных документов гражданина.

Надо помнить! В заявлении обязательно указание даты, с которой прекращается действие договора банковского счета и мотив закрытия счета.

При подаче заявления банк обязан проверить все регистрационные документы, на основании которых действует ООО или ИП, поэтому их наличие является обязательным условием для расторжения договора с банком. В дополнение к учредительным документам кредитное учреждение может потребовать «свежую» выписку ЕГРЮЛ, приказ о вступлении на должность руководителя.

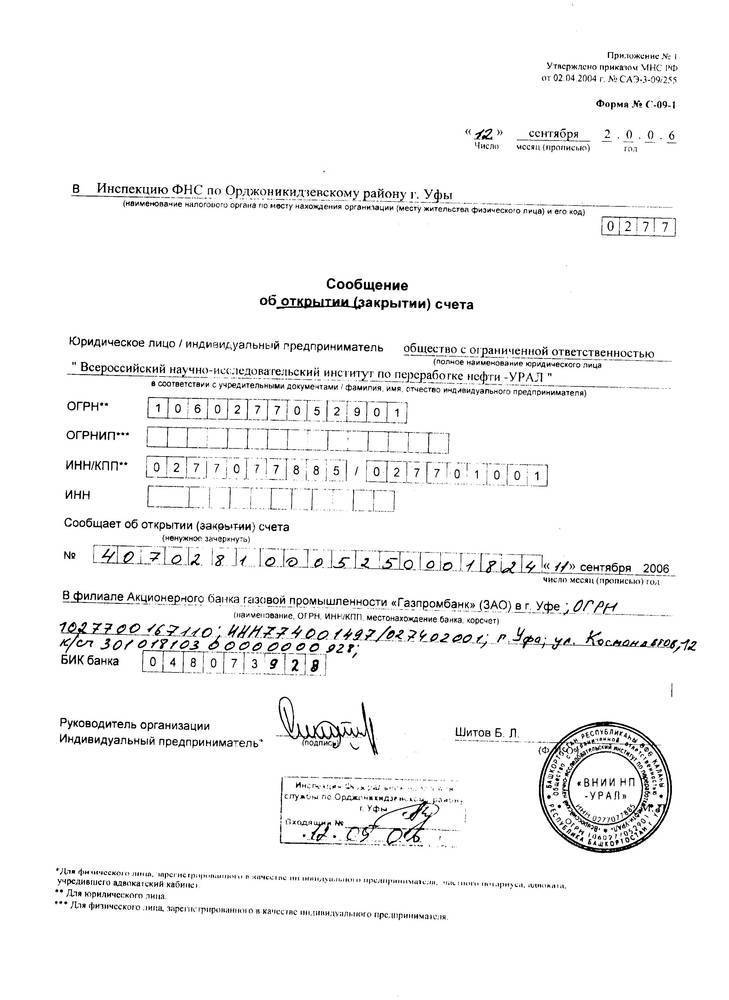

Кем и для чего подается документ

Контролирующие органы требуют подачи уведомления по следующим причинам:

- для контроля своевременности и полноты уплаты налогов и взносов;

- для установления соответствия выбранной системы налогообложения осуществляемой деятельности, а также для выявления незаявленных ее видов;

- для взимания налоговых штрафов и пени, а также для возможности арестовать счет в случае неисполнения обязательств перед бюджетом.

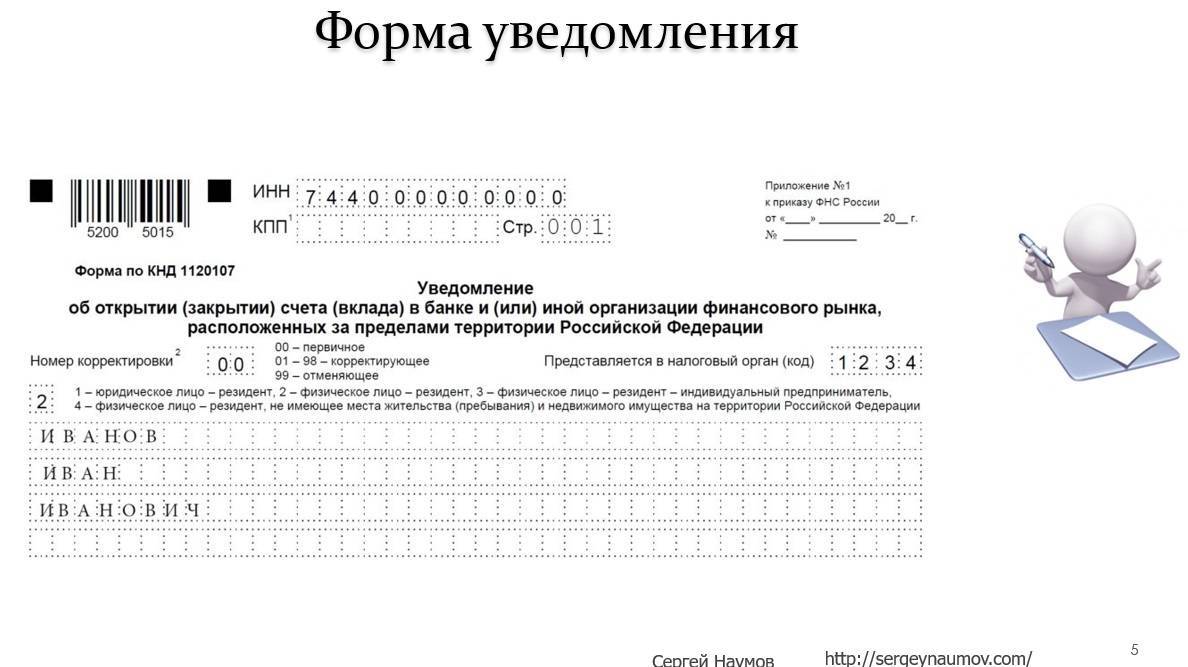

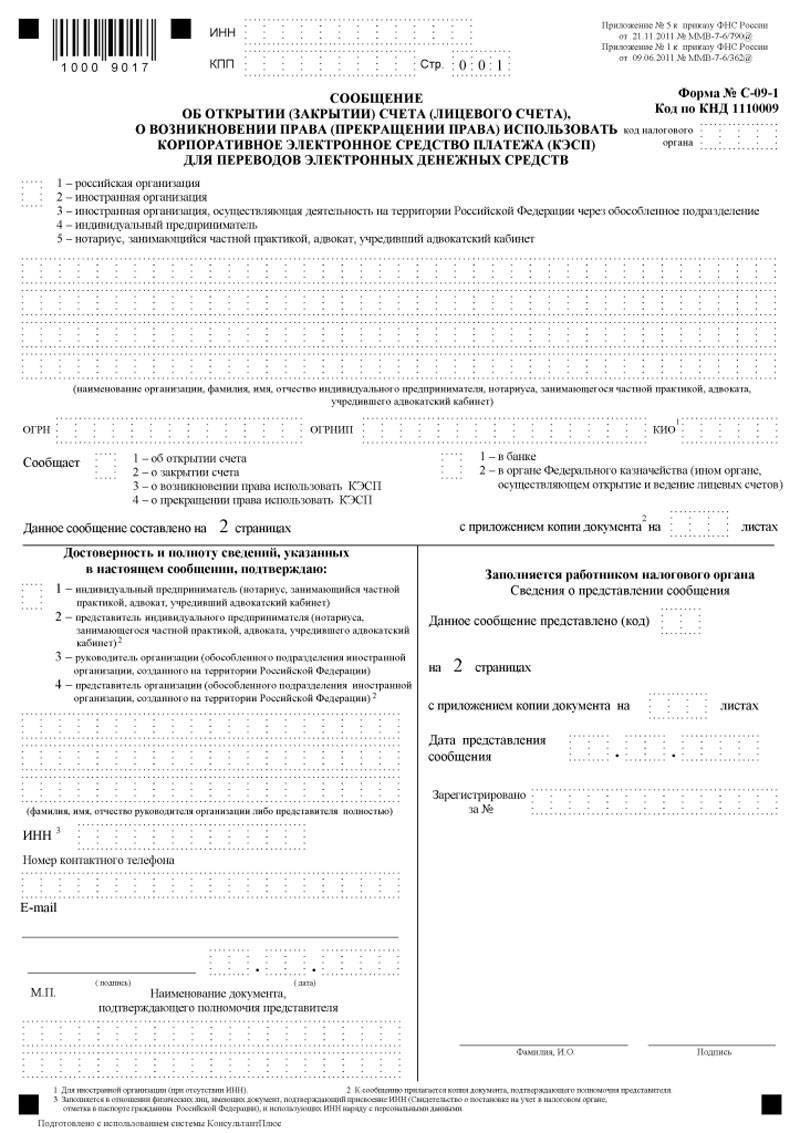

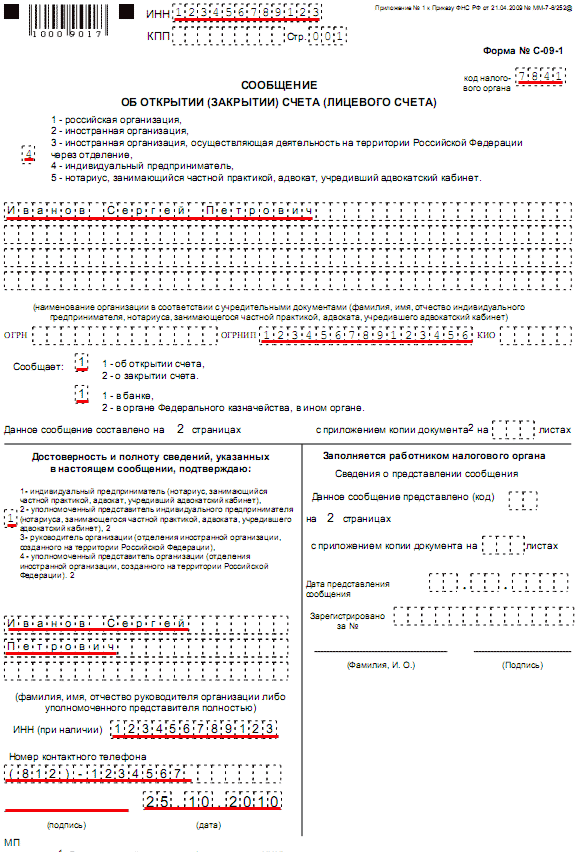

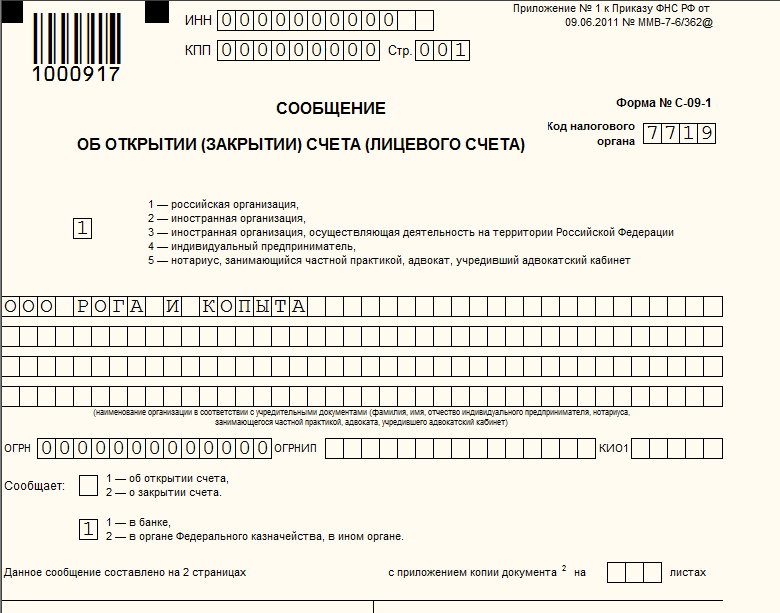

До 2014 года информировать налоговую службу и гос. внебюджетные фонды после открытия банковского счета должны были сами предприниматели и организации. Эта обязанность на них возлагалась статьями 23 и 24.1 НК РФ. Сведения должны были подаваться в органы контроля по форме C-09-01 в течение 1 недели с момента открытия счета. За неисполнение обязанности нарушителю полагался штраф до 5000 рублей.

Внесенные в 2014 году в Налоговый кодекс и закон о страховых взносах изменения, согласно ФЗ№52 и ФЗ№59 от 02.04.2014г., сняли данную обязанность с владельцев счетов, и переложили ее на сотрудников кредитных организаций. В настоящее время именно они должны разослать уведомления во все контролирующие органы сразу после заключения договора РКО.

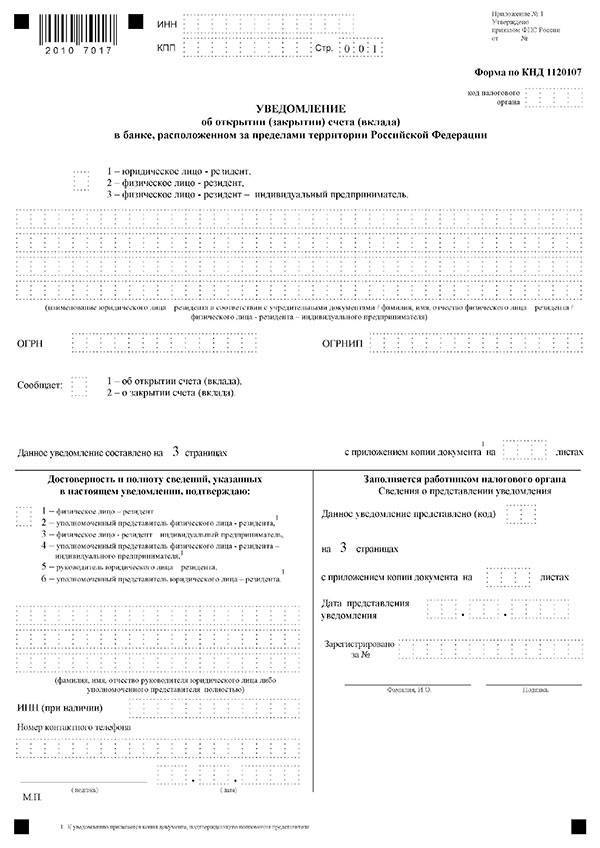

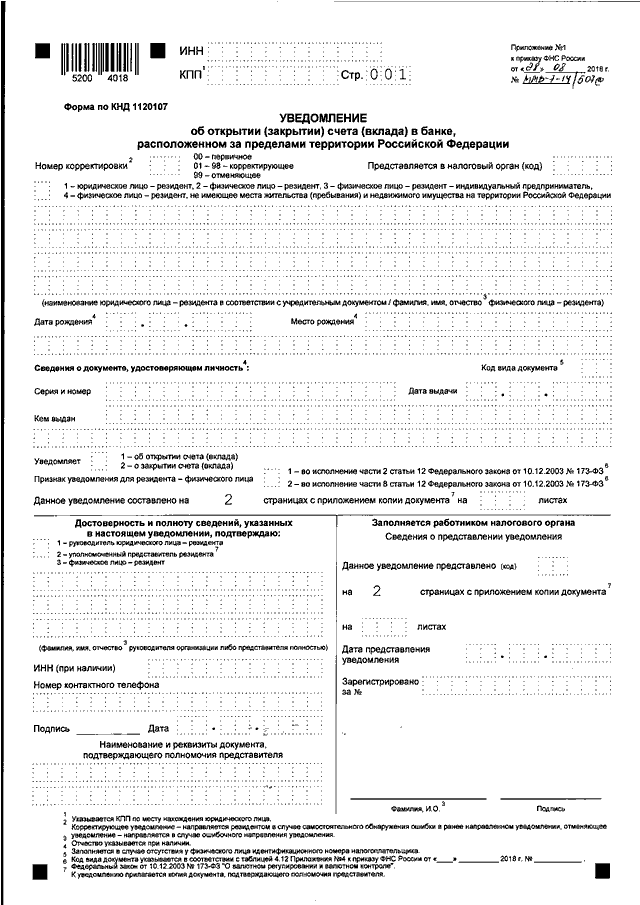

Изменения коснулись только случаев открытия счетов в банках на территории России. Если резидент РФ открывает счет в заграничном банке, ему необходимо самостоятельно проинформировать органы, в которых он стоит на учете. В ФНС сведения подаются в обязательном порядке, а во внебюджетные фонды только в случае, когда владелец счета обязан уплачивать страховые взносы, то есть имеет наемный персонал.

Уведомления об открытии счета в банке детально рассмотрено в этом видео:

Какие документы потребуются для открытия счета

Пакет документов, запрашиваемых при подаче заявки на открытие счета, могут отличаться в разных финансовых организациях. Для юридических лиц и ИП действуют разные критерии в формировании комплекта документов.

Расчетный счет для ООО

Открытие банковского счета организациями (ООО), в общем случае, возможно при наличии основного списка документов:

- свидетельства, выданные ФНС – о регистрации (ОГРН) и о нахождении ООО на учете в территориальном налоговом органе (ИНН/КПП);

- актуальный вариант Устава (с зарегистрированными изменениями);

- лист Выписки из ЕГРЮЛ, полученный при регистрации;

- протокол (или решение) об образовании юрлица (с указанием руководителя ООО), учредительный договор;

- коды Росстата;

- паспорт руководителя и приказ о назначении на должность гендиректора;

- разрешительные документы и лицензии – при их наличии;

- подтверждение местонахождения организации (арендный договор, свидетельство о праве собственности).

Все бумаги предъявляются в банк в виде оригиналов и копий. Нотариального удостоверения скопированных экземпляров крупные банки обычно не требуют, поскольку заверяют их самостоятельно.

Следует знать: Если банк снимает копии с учредительных документов своими силами, то будущему клиенту, чаще всего, придется оплатить эту услугу. В целях экономии целесообразно предоставить собственные электронные и бумажные копии всех предоставляемых подлинников.

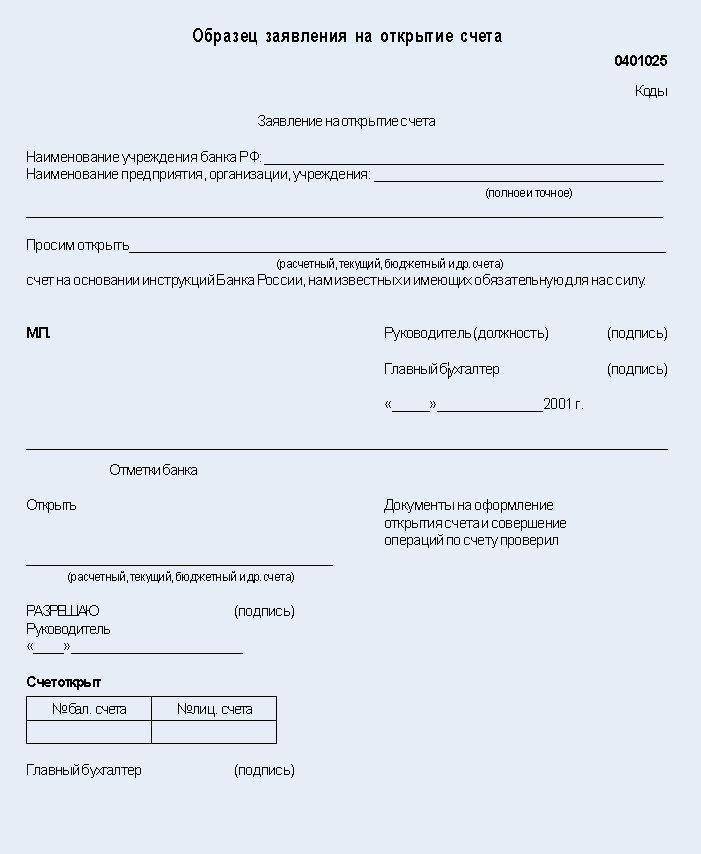

Заявление на оформление счета и карточка, в которой фиксируется образец подписи директора и копия оттиска круглой печати организации, можно заполнить у банковского менеджера. Карточка предусматривает наличие примеров оригинальных подписей директора и бухгалтера. Если в штате компании нет единицы счетного работника, запись об этом должна быть отмечена на карточке и завизирована печатью и подписью.

В офисе банка также заполняется и подписывается договор расчетного счета и соглашение о дистанционном обслуживании.

Состав документов для ИП

Физическому лицу-предпринимателю, желающему зарегистрировать расчетный счет, потребуется несколько меньший пакет документов. Он включает:

- свидетельство, выданное налоговой инспекцией и удостоверяющее регистрацию ИП;

- выписка (или лист) ЕГРИП;

- подтверждение ИФНС о налоговом учете;

- коды Росстата;

- паспорт/удостоверение личности гражданина-ИП.

Заявление об открытии счета и карточку с эталоном подписи можно заполнить в банке. Если предприниматель работает с круглой печатью, то на карточке ставится ее оттиск. Местонахождение (юридический адрес) ИП подтверждается либо фактом регистрации по паспорту, либо документом о праве собственности/договоре аренды на помещение, предназначенное для работы.

Имейте в виду: Количество расчетных счетов, открываемых в банках, законодательно не регламентируется. Компания или ИП может иметь несколько счетов в различных банках и валютах.

Когда потребуется оформить уведомление об открытии расчетного счета

Предпринимательская деятельность сопровождается необходимостью денежных расчетов. Они осуществляются в безналичной форме через расчетный счет (р/с). Это уникальный цифровой код, присваиваемый банком предприятию или индивидуальному предпринимателю.

Присвоение р/с происходит на основании документов, состав их может варьироваться в зависимости от требований конкретного банка. Но в любом случае основанием для его оформления, в том числе, являются:

- свидетельства, выданные налоговым органом, подтверждающие регистрацию юридического лица или ИП, присвоение ему кодов ИНН, КПП и ОГРН;

- выписка из единого реестра, подтверждающая факт государственной регистрации юридического лица (ЮЛ) или индивидуального предпринимателя.

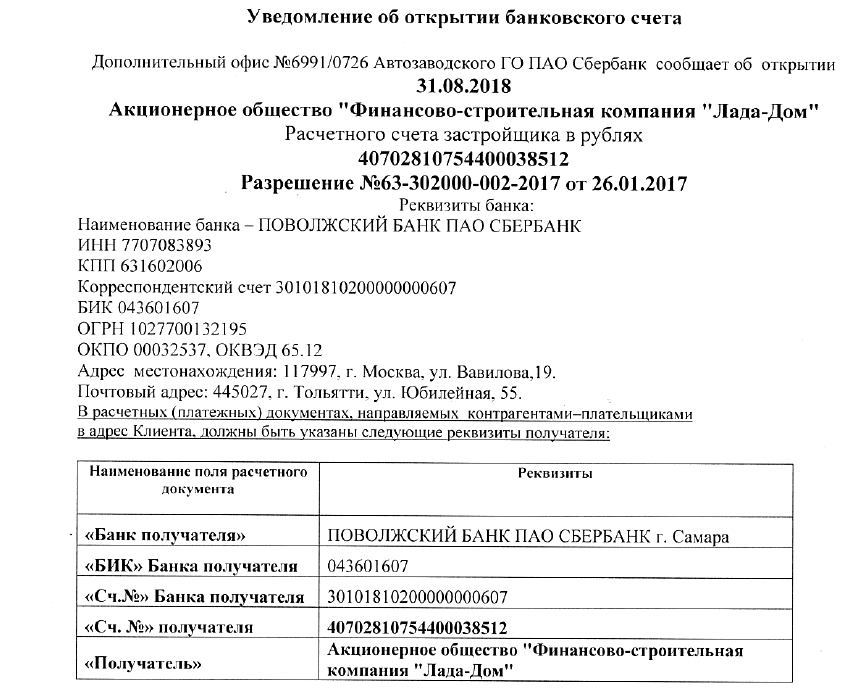

После того как необходимые документы будут банку предоставлены, заключается договор о банковском обслуживании и открывается расчетный счет. Затем новоиспеченный клиент получает на руки подтверждение — специальный отрывной талон. В нем содержится информация о присвоенном предприятию или ИП уникальном номере р/с и дате, когда он был открыт. Эти два параметра относятся к числу обязательных реквизитов, указываемых в 2018 году в сообщении об открытии расчетного счета.

Главбух Ассистент поможет вам быстро, удобно и бесплатно зарегистрировать ООО и ИП, открыть расчетный счет в банке-партнере и подобрать оптимальный тариф для вашего бизнеса

Обязательно ли оформлять р/с и сообщение об открытии счета

Обязанность юрлиц или ИП открывать р/с в банке законодательно не закреплена. Но все взаиморасчеты между контрагентами регламентируются положениями Гражданского кодекса. В этом законе содержится требование проводить оплату банковскими переводами. Сделать это можно только после того, как в банке будет открыт собственный расчетный счет.

Когда у организации или ИП нет своего р/с, максимальная сумма наличных денег, которыми они могут оперировать, составляет всего 100 тысяч рублей. Это существенно сужает круг деловых операций и партнеров. Расчет наличными, кроме того, может быть произведен только с использованием такого средства регистрации, как кассовый аппарат.

Поскольку юрлицо или ИП обязаны своевременно выплачивать налоги и сборы, сделать это можно только в безналичной форме. А для этого, опять-таки, потребуется оформить расчетный счет и разослать сообщение об открытии счета всем заинтересованным организациям.

Кого уведомить об открытии расчетного счета ↑

Главный вопрос – куда подавать извещение? Большинство учредителей организаций знают, что подается уведомление в налоговую инспекцию.

В налоговую (ФНС)

Уведомление отправляется в день открытия счета. Сотрудники налоговой обязаны на следующий день отправить в банк уведомление с ответом – поставлен ли счет на учет.

При уведомлении налоговой службы существуют определенные правила, которых стоит придерживаться:

| Об открытии счета налоговая инспекция уведомляется, если выполнены 2 условия | Счет открыт на основании соглашения с банком и на счет могут поступать средства или сниматься с него |

| Форму оповещения общепринята | N С-09-1 «Сообщение об открытии или закрытии счета». Документ подписывается руководителем организации |

| Отправка возможна двумя путями | Первый – доставить в канцелярию инспекции (при этом ее сотрудники должны поставить штамп о получении уведомления на втором экземпляре). Второй вариант – отправить письмо |

| С момента открытия счета не должно пройти больше недели | Срок для уведомления службы |

| Оповещать нужно ту налоговую | Которая относится к месту регистрации организации |

Если налоговая инспекция будет оповещена не вовремя, организации грозит штраф размером 5 тысяч рублей. Кроме этого, к ответственности административного характера может быть привлечен руководитель учреждения.

С него взимается штраф размером 1 000-2 000 рублей. Если уведомление отправлено сроки, но при указании номера счета была допущена ошибка или бланк уведомления старого образца, штраф не предусмотрен.

В ПФР

Кроме налоговой службы оповестить необходимо и Пенсионный фонд. Большинство предпринимателей или юридических лиц забывают об этом факте, поэтому приходится оплачивать штраф.

Если оповещение предоставляется в произвольном виде, в нем должны быть указаны такие сведения:

- название, адрес и код заявителя;

- номер регистрации страхователя;

- номер расчетного счета и данные банка;

- дата открытия;

- подпись и печать компании.

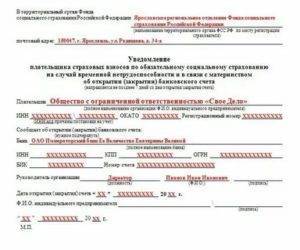

Сообщение в Пенсионный фонд подается в двух экземплярах. Второй возвратят заявителю – на нем будет стоять печать контролирующего органа, подпись ответственных лиц и дата получения.

В ФСС

Начиная с 2010 года, юридическое или физическое лицо должно сообщать Фонду страхования социального типа об открытии счета. Сделать это нужно в продолжение недели.

На сайте службы имеется форма бланка, которую необходимо заполнить и отправить. Данная форма не является установленной законодательством, поэтому оповещение можно составлять в произвольном виде.

На бланке необходимо указать следующие реквизиты:

- название, адрес почтового отделения Фонда страхования;

- название, месторасположение и код компании или ИП;

- номер регистрации страховки;

- номер счета и реквизиты банка, в котором он открыт (полностью);

- дата создания счета;

- данные начальника организации или индивидуального предпринимателя, печать.

Оповещать необходимо о каждом новом счете. Если их открыто несколько – бланк заполняется для каждого отдельно.

В какие сроки

Расчетный счет может открываться как в рублях, так и иностранной валюте. Оповещение отправляется в соответствующие органы государства. До 2020 года сроки уведомления составляли 7 дней.

Если счет открыт за границей

Для ведения бизнеса необходим счет в банке. Как уведомить об открытии расчетного счета за рубежом? Резидентами Российской Федерации считаются – организации, которые создаются согласно законодательству РФ; те, которые находятся за пределами государства.

Предоставляется оповещение по месту учета, не позже, чем через месяц после открытия счета. Способы подачи следующие:

| Личное посещение | Налоговой инспекции |

| По почте | При помощи заказного письма (уведомление о том, что оно получено, обязательно) |

| Доверенным лицом | При этом необходимо доверенность на него от нотариуса |

| В режиме онлайн | Если имеется электронная подпись |

Когда средства впервые перечисляются из России в зарубежный банк, в кредитное учреждение предоставляется оповещение налоговой инспекции об открытии счета.

На нем должна обязательно присутствовать отметка о том, что счет принят. На него можно переводить финансы как с российских банков, так и с зарубежных.

Если сроки уведомления нарушены, грозит штраф размером 1 тысяча – 1,5 тысячи рублей. Если оповещение вовсе не было подано, штраф увеличивается до 5 тысяч рублей.

Таким образом, после открытия расчетного счета обязательно необходимо оповестить об этом действии внебюджетные фонды – налоговую службу, Пенсионный фонд, Фонд социального страхования.

Срок – неделя, в противном случае грозит ответственность в виде штрафа. Форма бланка установлена. Начиная с 2020 года, оповещать службы нет необходимости. Эти занимается банк, в котором счет открыт.

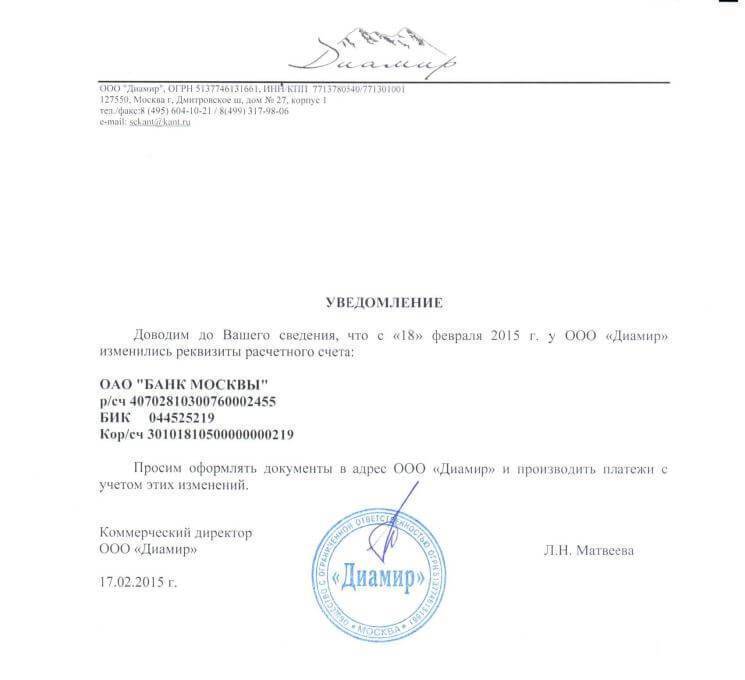

Как уведомить заказчика об изменениях

После того как исполнителю стало известно о дате начала действия новой информации, он составляет образец уведомления о смене банковских реквизитов организации.

Передать ее заказчику можно лично либо воспользоваться услугами почты. Для того чтобы оперативно поставить покупателя в известность, можно дополнительно отправить ему копию в электронном виде. Однако действительной будет считаться та форма документа, которая определена в госконтракте (например, письменная).

Получение сообщения на такой адрес свидетельствует о получении сообщения самим контрагентом, пока он не докажет обратное.

При направлении уведомления уточните, согласован ли в договоре исключительный адрес контрагента для отправки юридически значимых сообщений. В том числе это может быть адрес электронной почты. Если адрес согласован, то отправьте уведомление по нему. Исключение — если вам известно (должно быть известно), что он недостоверен (п. 64 Постановления Пленума ВС РФ от 23.06.2015 № 25).

Если в договоре такой адрес не закреплен, направьте уведомление по адресу, указанному:

- в ЕГРЮЛ, если контрагент — юридическое лицо;

- в ЕГРИП, если контрагент — индивидуальный предприниматель.

Если уведомление доставят по этому адресу, оно считается полученным, даже если лицо там не находится (п. 3 ст. 54, п. 3 ст. 23 ГК РФ).

При направлении дополнительного соглашения руководствуйтесь такими же правилами, как для направления уведомления. Однако если в договоре в качестве исключительного адреса для отправки юридически значимых сообщений согласован электронный адрес, вам все равно придется направить контрагенту курьером или почтой проект дополнительного соглашения, подписанный с вашей стороны. На электронную почту в этом случае рекомендуем отправить уведомление об изменении банковских реквизитов и указать, что вы подготовили, подписали и направили по адресу контрагента курьером (почтой) дополнительное соглашение к договору.