Нужно ли отдельное допсоглашение?

Впрочем, премудрости работы с договорной валютной оговоркой не исчерпываются вышеперечисленными приемами. Например, у компаньонов вполне может возникнуть такой вопрос: а правомерно ли изменять цену контракта (пусть даже согласно валютной оговорке), не подписывая при этом дополнительное соглашение? Или это будет противоречить правилам ст. ст. 450 и 452 Гражданского кодекса, согласно которым изменение условий договора возможно только при оформлении письменного допсоглашения? Не так давно ответ на этот вопрос искали два крупных предприятия и самарские арбитры.

Итак, организации заключили договор поставки. При этом в спецификации они указали, что цена контракта устанавливается в рублях и рассчитывается на основании курса евро. Если же курс евро увеличится более чем на два процента, то каждый непогашенный платеж изменяется пропорционально его изменению к рублю на дату платежа. Также было специально оговорено условие, что при изменении стоимости продукции стороны в обязательном порядке подписывают соответствующее дополнительное соглашение к спецификации.

Вся сумма сделки должна была вноситься в четыре этапа (каждый из которых также мог быть разделен на несколько частей). Три платежа прошли без повышения курса. А к моменту четвертой выплаты произошло то самое двухпроцентное увеличение. Соответственно, получив оплату, поставщик пересчитал ее размер пропорционально курсу евро и направил перерасчет покупателю с проектом дополнительного соглашения. Однако заказчик отказался подписывать документ, мотивируя это тем, что весь заказ он уже оплатил и что-либо перечитывать и подписывать теперь поздно. На все претензии он ответил отказом, и продавец был вынужден обратиться в арбитражный суд с исковым заявлением о взыскании задолженности.

Решением всех трех инстанций исковые требования поставщика были удовлетворены (Решение Арбитражного суда Самарской области от 9 октября 2015 г. и Постановление Одиннадцатого арбитражного апелляционного суда от 18 декабря 2015 г. по делу N А55-16058/2015).

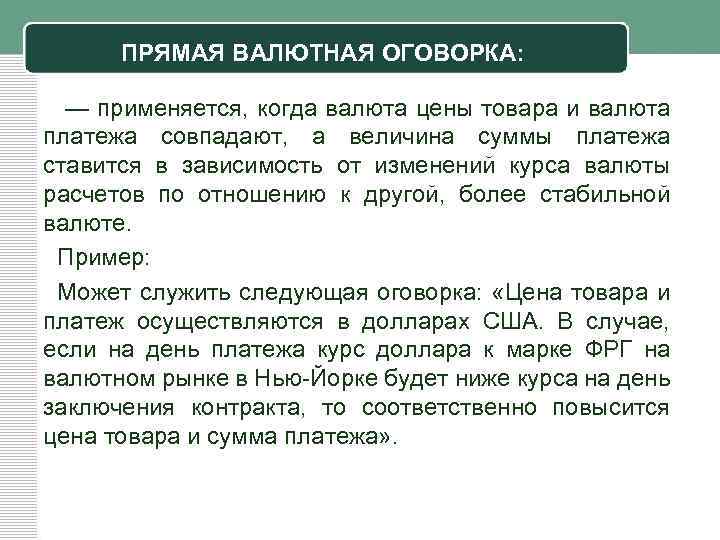

Свои выводы арбитры объяснили так. Закрепленное в спецификации условие об изменении цены контракта в зависимости от изменения курса евро является прямой валютной оговоркой. И раз данная формулировка включена сторонами в договорной порядок оплаты, это, по мнению судей, является фиксацией оговорки в порядке оплаты. А включение в контракт данного условия уже само по себе предусматривает изменение цены и суммы платежа в случае изменения курса валюты.

Конечно, стороны установили, что изменение цены “активируется” только путем подписания дополнительного соглашения к спецификации. Но, подчеркнули арбитры, в данном случае условие об оформлении дополнительного соглашения является только способом отражения на бумаге уже свершившегося факта – измененной цены, а условием ее изменения является не оформление бумаги, а увеличение курса евро более чем на два процента. То есть подписание допсоглашения не является условием изменения цены, а лишь констатирует факт ее повышения. Именно поэтому отказ ответчика-покупателя от подписания документа, вносящего исправление в спецификацию, не отменяет увеличение цены, случившееся в связи с ростом курса евро по отношению к рублю. Арбитры подытожили: заказчик обязан перечислить поставщику ту разницу, которая возникла из-за скачка курса валют (Постановление АС Поволжского округа от 25 марта 2016 г. N Ф06-7114/2016 по делу N А55-16058/2015).

А.Мишина

Рубль падает по двум причинам: пандемия и нефть

18 марта доллар подорожал к рублю более чем на 5 рублей за одну торговую сессию и приблизился к отметке 82 рубля. 19 марта за 10 минут рубль отыграл на 2 рубля вчерашнее падение. Российская валюта признана одной из самых волатильных в мире.

ФРС США и другие центробанки пока не справляются с проблемой недостатка долларовой ликвидности, несмотря на колоссальные ее вливания на рынки.

Эксперты говорят, что рубль от падения до критических уровней может спасти возвращение к договору ОПЕК+. Тогда после окончания паники из-за CIVID19 рубль может вернуться до значений 72-75 рублей за доллар при нефти 40-45 долларов за баррель.

Образец оговорки

Согласно общим нормам и нюансам, оговоренных в рамках действующего законодательства РФ, расчетные мероприятия должны осуществляться в российской рублевой валюте. В силу неустойчивой финансовой ситуации, которая наблюдается в стране, необходимо принятие мер, нацеленных на предотвращение финансовых убытков, причем для обеих сторон, принимающих участие в сделке.

В связи с этим и применяются нормы по валютной оговорке, которая нужна строго для исполнения обязательств денежного характера.

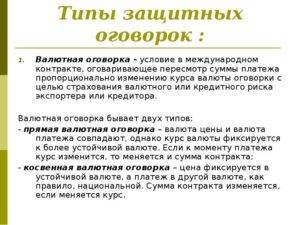

В договоре оговорка может быть оформлена с применением нескольких способов. Она выступает в качестве валютного и платежного регулятора. В данном случае следует рассматривать два понятия – валюта договора ВД (которая предусмотрена в соглашении), валюта платежа ВП (выражена средствами, в которых производится оплата). В договорном соглашении могут быть прописаны следующие разновидности оговорок:

- прямая – она предполагает тот факт, что ВД и ВП являются идентичными, т. е. стартовая стоимость сделки подлежит определению в иностранной валюте, в которой и производятся расчетные действия;

- косвенная – она предусматривает различную ВД и ВП, изначально в ее качестве выступает наиболее стабильная единица, хотя проведение платежей происходит в рублях РФ;

- определенная оговорка – установление в соглашении стоимости в валюте, в которой произойдут дальнейшие расчетные мероприятия;

- неопределенная оговорка способствует установлению цены договора в иностранных валютных единицах.

В рамках отечественной практики распространено применение ВО в соглашениях аренды. Невзирая на то, что пересмотр этой платы в соответствии с законом допустим лишь разово в годовой период, включение данного феномена в текст договора свидетельствует о перерасчете для внесения суммы обязательств, которая выражена в эквиваленте, исходя из динамики курса валют.

Курс рубля в договоре привязан к официальному курсу ЦБ РФ

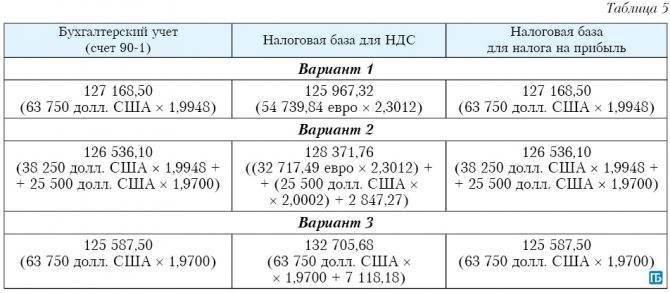

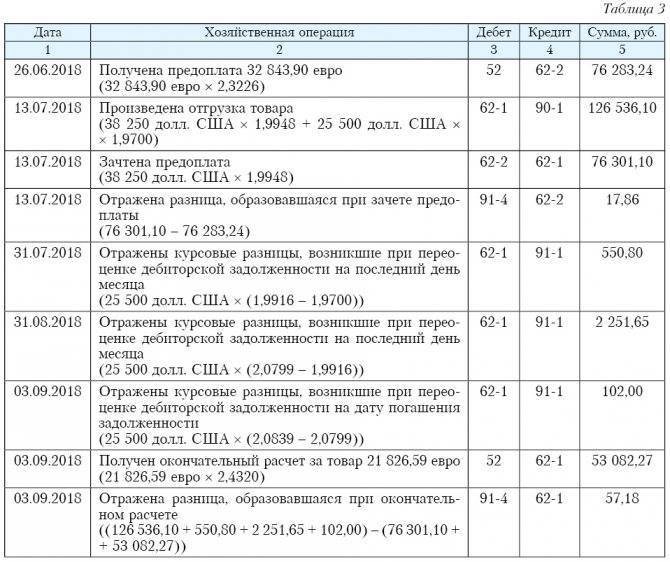

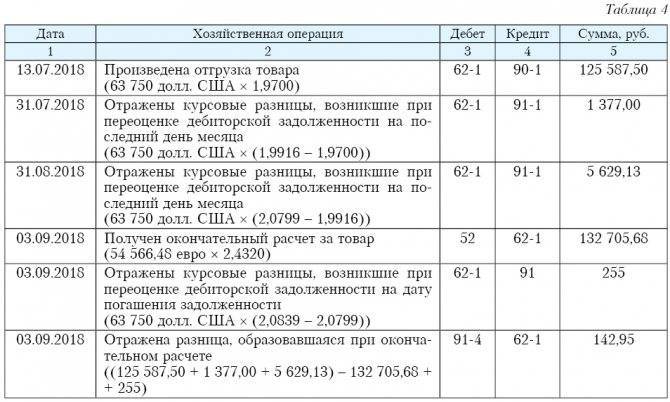

Рассмотрим ситуацию, когда курс в договоре привязан к официальному курсу ЦБ РФ. В этом случае все просто: курс берется официальный ЦБ РФ на дату предоплаты в случае предоплаты, на дату отгрузки в случае постоплаты:

- при 100% предоплате НДС и налог на прибыль считаются по курсу ЦБ РФ на дату предоплаты;

- при частичной оплате НДС и налог на прибыль на предоплату считаются по курсу ЦБ РФ на дату предоплаты, НДС и налог на прибыль на постоплату — по курсу ЦБ РФ на дату отгрузки (выполнения работ, оказания услуг);

- при постоплате — НДС и налог на прибыль на постоплату — по курсу ЦБ РФ на дату отгрузки (выполнения работ, оказания услуг).

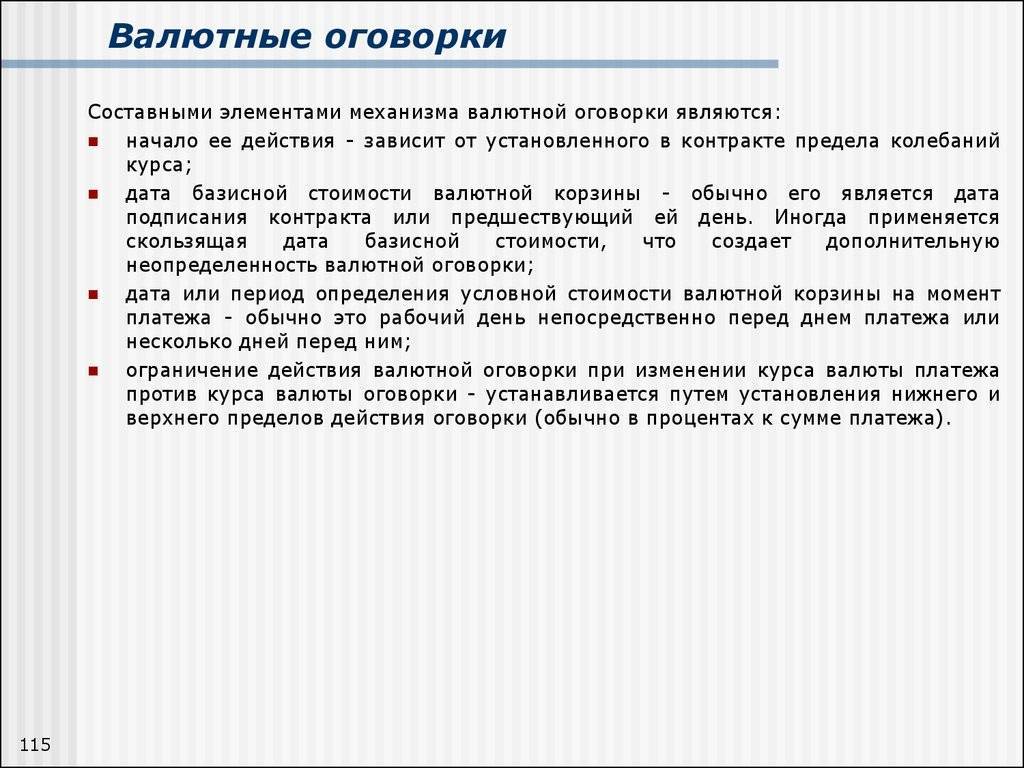

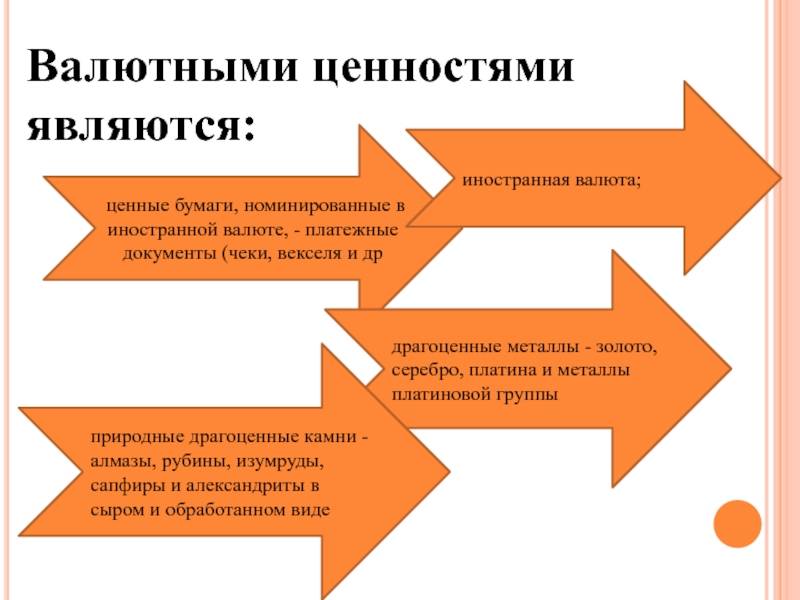

Сущность и понятие института

В связи с неустойчивостью курсов валют возникают определенные рисковые факторы, связанные с потерей финансов по причине неблагоприятных колебаний курса. В качестве одной из методик защиты от подобных убытков выступает привязка курса валюты или цены к иной валюте, у которой наблюдается стабильность курса и тенденция к росту.

В данной ситуации в случае обесценивание денег, в которых осуществляется платеж, в соответствии с условиями соглашения происходит увеличение суммы платежа в обесцененной валюте.

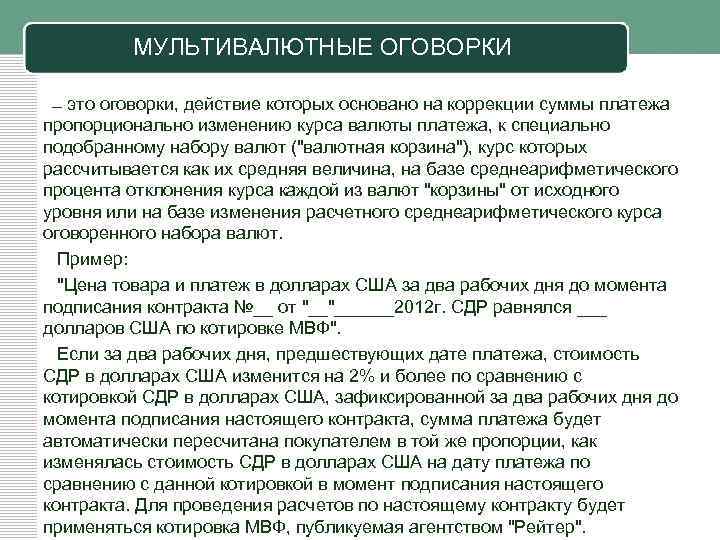

Порой с практической точки зрения наблюдается факт привязки наиболее неустойчивой валютной единицы не к конкретной валюте, а к их корзине. Получается, что производятся расчеты по среднему арифметическому или взвешенному курсу.

Данная оговорка именуется мультивалютной и предполагает использование международных единиц расчетов. Суть заключается в получении количества валюты в корреляции с ее действующим курсом, невзирая на факт обесценивания.

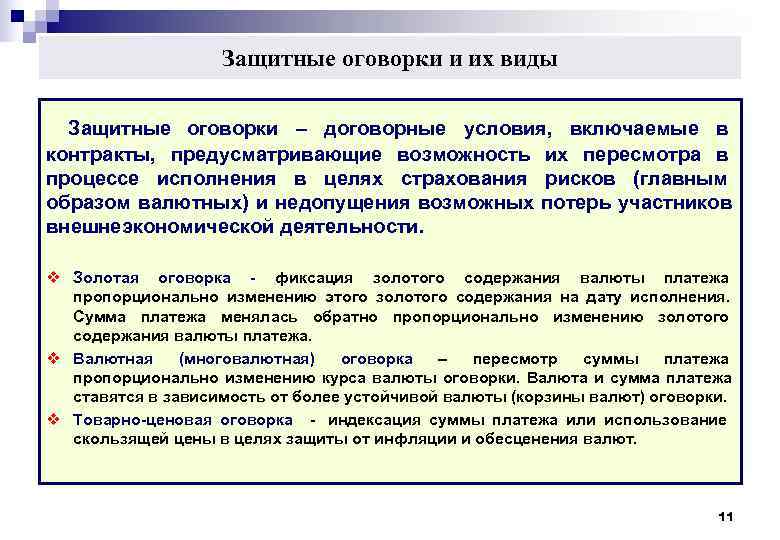

На базе перечня рисковых факторов, которые охватывает данная оговорка, индивидуальных нюансов сделок, подлежащих оформлению, стоит выделять следующие разновидности нюансов.

- Прямые и косвенные. Под косвенными принято понимать условия, в которых платежи в рамках соглашения осуществляются в национальных валютных единицах, а цена зафиксирована в другом измерении. В случае же с прямой оговоркой стоимость товара выражается в одной валюте, отличающейся относительной стабильностью. Но для дополнительной подстраховки происходит внесение условия, по которому платеж может содержать внесенные коррективы при существенном изменении валютного курса.

- Односторонние и двусторонние направления. Цель первого вида оговорок – подстраховка лишь одной стороны соглашения. В качестве ее выступает получатель финансовых ресурсов по контракту. На практике изменение валютного курса касается и той стороны, которая вносит плату по контракту. Поэтому составление оговорки осуществляется с учетом интересов всех сторон – и плательщиков, и получателей. К примеру, на практике может быть предусмотрена «вилка» курсов, в рамках которой происходит пересчет в автоматическом порядке, а в случае колебаний в игру вступает иной механизм нивелирования негативных воздействий.

- Другие оговорки, которые иногда применяются сторонами, участвующими в заключении соглашения. Они нацелены на обеспечение дополнительной защиты сторон от всевозможных рисковых факторов и безопасности участников договора.

Так, значение валютной оговорки для современных экономических реалий является колоссальным, ведь оно позволяет минимизировать риски сторон и соответственно – сократить всевозможные убытки.

Нюансы: мультивалютные оговорки, «золотые» оговорки и оговорки в договоре займа

Мы рассмотрели основные виды оговорок по валютным рискам. Прочие оговорки, которые могут встретиться на практике, являются производными от основных.

В качестве примеров наиболее часто встречающихся оговорок можно привести:

- Мультивалютные — когда вместо курса одной устойчивой валюты, в качестве «привязки» берется некий расчетный курс по группе валют (корзине).

- «Золотые» — в качестве «привязки» используется цена на золото: установленная стоимость контракта выражается в золотом эквиваленте. Например, принятая сторонами биржевая стоимость 1 тройской унции золота на 25.01.2017 составляет 1 196,00 USD. Стоимость товаров по заключаемому в этот же день контракту — 1 000 000 USD. Тогда цена контракта по оговорке будет 836,12 тройской унции. При изменении биржевой цены золота расчеты по контракту будут изменяться в соответствии с ней.

Как отдельный нюанс можно также выделить оговорки, включаемые в договора займа. Например, в подобных договорах между резидентами РФ часто можно встретить условие, что рублевая сумма в договоре должна быть рассчитана исходя из «условных единиц». В роли таких единиц выступает обычно все та же устойчивая валюта. Просто в силу действующих в РФ валютных ограничений на валютные операции между резидентами стороны предпочитают избегать заключения договоров займа сразу в инвалюте.

Интересным моментом в таких договорах является то, что валютная оговорка в данном случае страхует стороны не столько от риска колебания курса валют на международном рынке, сколько от снижения покупательной способности рубля внутри страны, которая ожидается за время течения самого договора займа. То есть если резидент-заимодавец РФ дает взаймы 70 000 рублей и знает, что сегодня он мог бы купить на эти деньги новый айфон, то он хочет быть уверен, что как минимум будет иметь возможность купить айфон в день, когда получит обратно свои деньги от заемщика.

Валютная оговорка в договорах как способ реализации принципа свободы договора

Принцип свободы договора, который предусмотрен ст. 421 ГК РФ, предполагает, что граждане и юридические лица свободны в заключении договора. Одним из способов реализации этого принципа является определение условий договора по усмотрению сторон, кроме случаев, когда содержание соответствующего условия предписано законом или иными правовыми актами (п. 4 ст. 421 ГК РФ). Валютная оговорка в договоре – одно из его условий, выбор которого зависит от воли сторон. Закон, равно как и иные правовые акты, не предписывает никаких специальных правил, касающихся валютной оговорки <2>. Если стороны решили ее включить, то в дальнейшем ее применение обязательно исходя из незыблемости договора (pacta sunt servanda).

<2> В последнее время появляются предложения внести в закон ограничения, касающиеся включения в договор валютных оговорок, однако они лишь подтверждают, что такие ограничения сейчас отсутствуют и нужно руководствоваться принципом свободы договора.

Выбор такого условия договора, как валютная оговорка, предполагает, что стороны (прежде всего продавец, арендодатель, подрядчик и т.д., с которым соглашается другая сторона) хотят защититься от понижения курса рубля, привязывая цену договора к более устойчивой иностранной валюте или иному эквиваленту. Одновременно при повышении курса рубля это позволяет покупателю, арендатору, заказчику получить дополнительные преимущества, поскольку на ту же сумму в рублях приходится сумма иностранной валюты или иного денежного эквивалента. Значит, интерес сторон во включении валютной оговорки является взаимным, особенно если в договоре не зафиксирована твердая сумма в рублях, подлежащая уплате при любых обстоятельствах <3>.

<3> Как это имеет место в договорах между ПАО “Вымпел-Коммуникации” и ПАО “Тизприбор”.

В силу того что Россия вовлечена в мировую систему экономических отношений, падение курса национальной валюты одновременно означает, что снижается ее покупательная способность, растут цены на товары, работы и услуги, повышается инфляция. Поэтому абсолютно правомерен интерес субъектов гражданско-правовых отношений защититься от действия перечисленных негативных факторов, включив соответствующие страхующие условия в договор. Принцип свободы договора позволяет включать в соглашения не только валютные оговорки, но и иные условия, защищающие от инфляционных факторов. В частности, возможна корректировка платежей в рублях исходя из индекса потребительских цен или величины инфляции (подобная корректировка не предусмотрена ст. 317 ГК РФ, но вытекает из принципа свободы договора).

Напротив, запрет корректировки платежей по договору исходя из валютной оговорки или имевших место инфляционных факторов явно несправедлив, поскольку нарушает интересы субъектов гражданско-правовых отношений, которые получают меньшее количество благ, чем предполагалось. Ведь они уже понесли расходы, необходимые для того, чтобы начать извлекать доходы по заключенному договору. К тому же нельзя не учитывать, что изменение курса национальной валюты практически всегда зависит от политики государства. Лишая граждан и организации возможности защититься от падения курса или покупательной способности национальной валюты, государство нарушает свои конституционные обязанности перед ними (см. ст. ст. 2, 7 и 8 Конституции РФ).

Примеры из практики

Курсовая разница не создает убытки

В одном из дел суды не усмотрели убытки у арендодателя в ситуации, когда арендатор перечислил арендную плату с опозданием. Вследствие просрочки ее сумма получилась меньше. Риск увеличения курса иностранной валюты лежит на арендаторе, как на плательщике, а риск падения курса на арендодателе, как на получателе платежа. Заключая договор, в котором арендная плата установлена в долларах США с условием оплаты по курсу ЦБ РФ в рублях на дату — 1 рабочий день до даты платежа, стороны должны были осознавать связанные с этим риски, в том числе возможность колебания курсов валют (постановление Арбитражного суда Московского округа от 2 февраля 2021 года по делу № А40-43012/2020).

Курсовая разница образует убытки

В другом деле, суд того же региона по спору о взыскании долга по лизинговым платежам пришел к противоположному выводу и указал, что заявленная ко взысканию сумма в виде курсовой разницы является убытком истца и подлежит взысканию с ответчика (постановление Арбитражного суда Московского округа от 9 декабря 2019 года по делу № А40-35460/2019).

Причиной такого шатания практики является, чаще всего, некорректная формулировка оговорки. Классическая формула оговорки звучит так:

«Плательщик производит платеж в рублях, эквивалентный 100 долларов США по курсу на дату платежа».

На первый взгляд, такая конструкция защищает и устраивает всех. Но именно она порождает неопределенность для получателя платежа, когда для него разница отрицательная. В частности, когда плательщик допускает просрочку и получатель платежа в убытке. Не факт, что суд такой убыток взыщет.

Как арендодателю избежать убытков и споров в суде?

Риск образования убытков от отрицательной курсовой разницы исключается, если сформулировать условие об оплате арендных платежей следующим образом:

«Арендатор не позднее 15 числа календарного месяца оплачивает арендную плату в сумме, эквивалентной 100 долларов США. Если на дату платежа курс доллара США по данным ЦБ РФ будет равен или меньше 58 рублей за 1 доллар США, то арендатор производит платеж, исходя из курса 60 рублей за 1 доллар США».

Также можно включить в договор условие о неустойке на случай просрочки платежа и ее росте по мере продолжительности просрочки, что стимулирует контрагента заплатить быстрее или же платить больше.

А если в суд?

Ни одна валютная оговорка, как и самый проработанный договор не защитят компанию, если она не исполняет обязательства по нему, то есть живет по принципу «подписал и забыл». Рассмотрим базовую ситуацию. В договоре согласована валютная оговорка. К дате исполнения платежа курс вырос, что дало получателю платежа возможность изменить размер оплаты в большую сторону (положительная курсовая разница).

Изменение размера оплаты происходит на основании уведомления плательщика, как было указано в примере формулировки в договоре поставки в юанях. Если получатель платежа такое уведомление до совершения платежа не направит, то взыскать положительную для себя курсовую разницу не сможет.

Пример из практики

ООО «Агрохимторг» включил в договор валютную оговорку. Звучала она так: «Поставщик вправе произвести перерасчет стоимости товара, если курс доллара поднимется выше 60 рублей за доллар».

«Агрохимторг» отгрузил товар покупателю. Тот не заплатил, чем спровоцировал первый иск о взыскании долга в рублях. Пока суд рассматривал дело курс стал выше 60 рублей. Поставщик цену договору не изменил и суд взыскал долг в рублях.

После взыскания долга Агрохимторг вспомнил, что пока рассматривалось первое дело курс доллара вырос и решил взыскать его, как убытки: «Посчитав, что за период март–апрель 2018 года имело место повышение курса доллара США выше отметки установленной договором, истец направил в адрес ответчика требование об оплате поставленного товара, с учетом перерасчета задолженности в размере 547 137 рублей (постановление Арбитражного суда Московского округа от 13 ноября 2020 года по делу № А46-24505/2019).

Суды убытки взыскивать не стали, поскольку к моменту подачи иска решение суда о взыскании долга было исполнено и договор, соответственно, прекращен надлежащим исполнением. Поскольку решили изменить цену в связи со скачком валюты, то уведомление надо было направлять до подачи иска в день платежа.

Нужен фиксированный рубль

Как сказал «Правде.Ру» экономист и публицист, специалист в области государственного управления экономикой, финансов, риск-менеджмента и социального обеспечения Никита Кричевский, чтобы избежать волатильности рубля, надо вводить фиксированный его курс, потому что » у нас развивающаяся экономика».

Китайский опыт, по словам экономиста, показывает, что административная фиксация курса — это лучшее средство для поддержки своей экономики, собственных производителей, в первую очередь для экспорта. Курс меняет Центробанк, а не биржа, «где главенствуют спекулянты».

Экономист не советует россиянам бежать в банки и менять рубли на доллары или наоборот. Сейчас лучший совет — это успокоиться на месяц-другой, посмотреть, что будет происходить, и после этого принимать решение.

Валюта договора и валюта платежа

Получение оплаты за товары и услуги в инвалюте становится реальным, когда компания работает с иностранным контрагентом. Валютой оплатить договор разрешено, если тот заключен с зарубежными партнерами.

Валютой договора выступает та, которую стороны, заключая контракт, выбрали для выражения цены. Ее определение – одно из нерушимых требований, соблюдаемых при внешнеторговых сделках.

Правила проведения сделок с инвалютой отрегулированы ФЗ. Его положения слегка сужают возможности операций с условными единицами между резидентами и нерезидентами.

Неоспоримым остается то, что куплю-продажу инвалюты разрешено лишь уполномоченным банкам.

С помощью сделок с инвалютой они:

- удовлетворяют нужды клиентов в ее необходимом количестве;

- проделывают перелив денег с одной инвалюты в иную;

- осуществляют спекулятивные и арбитражные операции.

Сотрудничая с зарубежными компаниями не обойтись без определения валюты платежа – в ней производится комплекс расчетов по заключенным договорам.

Валютой платежа выступает любая денежная единица, которую стороны согласились установить. Ее выбирают, учитывая:

- движение курса валют;

- особенности подхода к валютному контролю и регулированию.

Нередко на этот выбор влияют устоявшиеся традиции. Валютные платежи оформляются в американских долларах ($), евро (€), британских фунтах стерлингов (£), в японских иенах (¥).

Предприятия и компании, созданные согласно законодательству РФ, являются резидентами. Представительства или филиалы, главный офис которых находится за границей, но сами они заблаговременно получили регистрацию в РФ, выступают нерезидентами.

Поэтому отечественные предприятия должны получать беспрепятственно на транзитные счета в банке инвалюту от своих зарубежных партнеров (филиалов и представительств). Но нельзя забывать о необходимости своевременного представления в отделы валютного контроля своего банка полного пакета документов, подтверждающих законность проведенных сделок с инвалютой.

Операции с иностранными денежными единицами находятся под постоянным присмотром госорганов. В целом регулирование доверено правительству, фискальным и таможенным службам с четко прописанными правами и обязанностями.

Оговорка в тексте контракта или банковская страховка?

Обезопасить себя от валютных рисков предприятия могут не только с помощью валютных оговорок в контракте, но и с помощью банковских инструментов, таких как хеджирование.

Чтобы понять суть операции хеджирования, снова рассмотрим пример.

Пример

Японская фирма заключила контракт на 6 месяцев на поставку товаров в США. Допустим, оплата по контракту — 1 000 000 USD — должна поступить тоже через 6 месяцев, в USD. На случай колебаний соотношения JPY к USD в течение срока контракта фирма-продавец заключила договор со своим банком о том, что через 6 месяцев фирма продаст банку, а банк приобретет 1 000 000 USD по курсу 0,0087 USD за 1 JPY (средний рыночный на день заключения договора). Даже если курс JPY через 6 месяцев изменится невыгодным для японского поставщика образом — его риски будут нивелированы договором с банком, по которому банк все равно купит вырученные USD по 0,0087.

Таким образом, банковская страховка применительно к валютным рискам — это возможность стороны по контракту воспользоваться банковскими инструментами вместо внесения в контракт оговорки. Что выбрать — зависит от каждой конкретной сделки и общеэкономической ситуации. Например, в России подобные операции практически не распространены, при этом действуют правила репатриации валютной выручки (установлены ст. 19 закона от 10.12.2003 № 173-ФЗ «О валютном регулировании»). То есть для российских участников внешнеторговых отношений остается только вариант с оговоркой в контракте: ни оформить хеджирование в России, ни получить выручку на счет в иностранном банке, где возможно хеджирование, не получится.

Разумеется, вариант с «обычной» страховкой, оформленной в страховой компании, тоже может быть. Если, конечно, удастся застраховать валютные риски по неустойчивой валюте в рамках договора страхования.