История развития налоговой системы

В древности налогами и сборами были обременены только некоторые группы населения. Налоговая система в древнем Египте заключалась в том, что землевладельцы делились частью своего урожая, ремесленники – частью своих изделий на нужды армии и администрации (остальное продавали), а купцы расплачивались деньгами.

В древнем Риме благодаря военным походам и получению дани с побеждённых были введены денежные пособия. В результате войн и богатой добычи к 167 г. до н. э. налог с римских граждан был снят.

В раннем средневековье, в условиях натуральной экономики и действующих монархических законодательств, большая часть налогов представляла собой дань, оброк. Денежные налоги существовали только на территориях с функционирующей товарно-денежной экономикой.

В высоком и позднем средневековье налоги имели небольшое значение, поскольку доходы правители извлекали в основном от земных владений и военных побед. Под влиянием быстрого роста крупной земельной собственности и расширения товарно-денежной системы дань поддалась дезинтеграции. Угас принцип пропорционального разделения доходов между отдельными звеньями монархии.

В XV веке налоговая система наиболее активно развивалась во Франции и Англии. Подоходный налог был введён в Великобритании уже в XVIII веке, а в Пруссии только в 1891 г.

В XIX веке бремя налогов значительно выросло, а налоги стали инструментом финансовой политики.

Основные функции налога

Под функциями налога принято понимать его внутренние свойства, определяющие сущность, основное назначение и содержание данного обязательного платежа.

Основным функциями указанных платежей являются следующие:

- Финансовая (фискальная). Заключается в отчуждении части доходов налогоплательщиков в пользу государственной казны для обеспечения нужд государства.

- Социальная. Представляет собой перераспределение доходов между малообеспеченными и обеспеченными гражданами. Достигается это путем неравного обложения дохода в зависимости от его размера, а также путем предоставления льгот, отсрочек, скидок или освобождения от уплаты налогов в целом.

- Поощрительная. Заключается в предоставлении определенных поощрений некоторым категориям граждан (инвалидам, участникам ВОВ, ликвидации аварии на Чернобыльской АЭС и т. д.).

- Стимулирующая. Сущность данной функции состоит в снижении налоговых ставок, предоставлении льгот, направленных на развитие различных сфер и отраслей хозяйства. В частности, например, поддержка отечественных товаропроизводителей, российского автопрома и т. п.

- Контролирующая. Осуществляется посредством контроля за доходами налогоплательщиков, за соблюдением ими налогового законодательства.

Понятие и сущность налога выражаются в его основных функциях. Их можно охарактеризовать как воздействие норм права на его субъект, имеющее постоянный характер и обеспечивающее, в свою очередь, реализацию государством своих целей и задач.

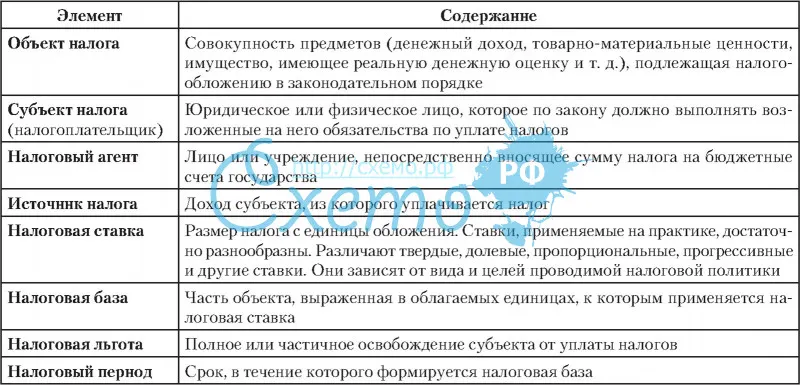

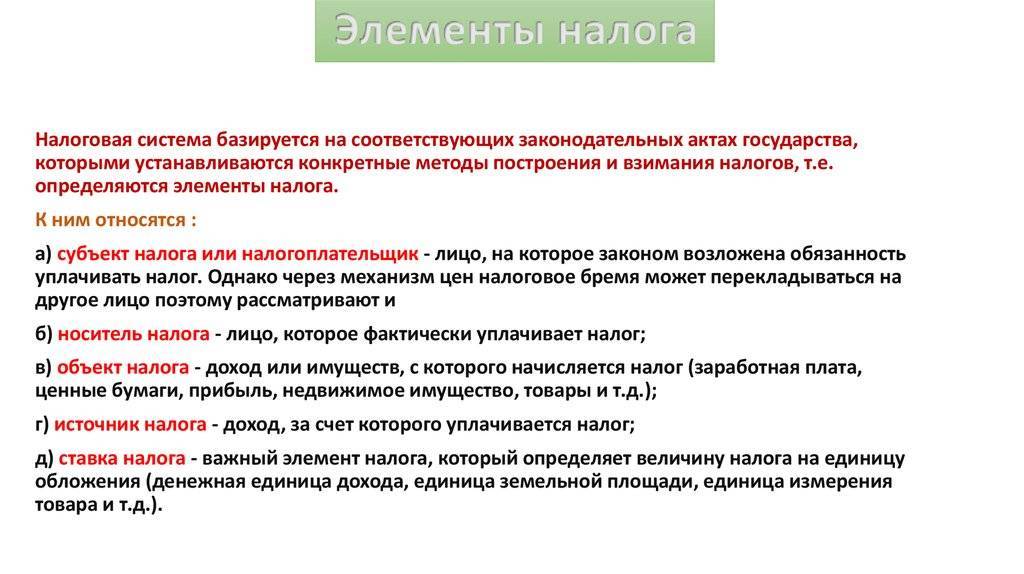

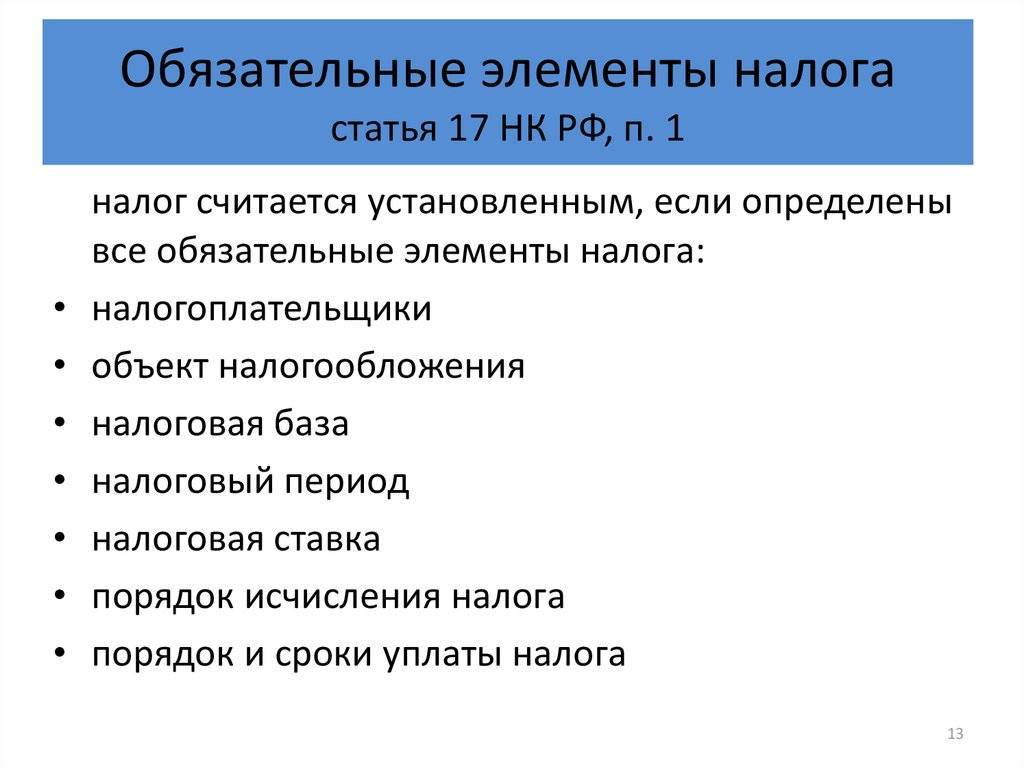

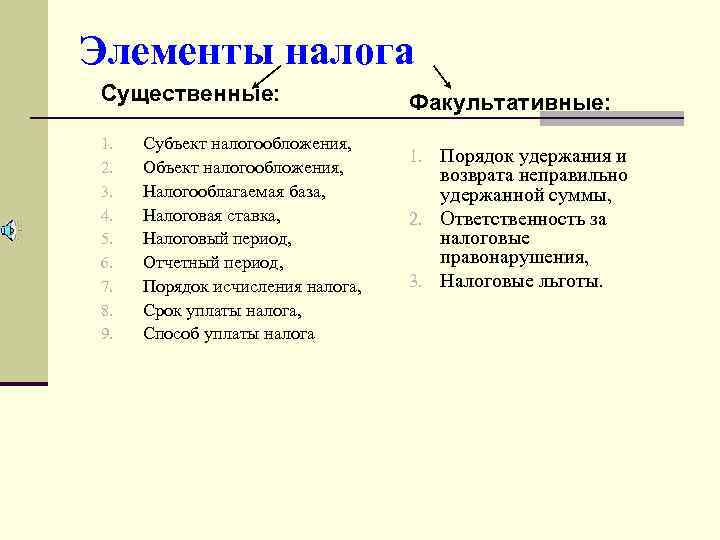

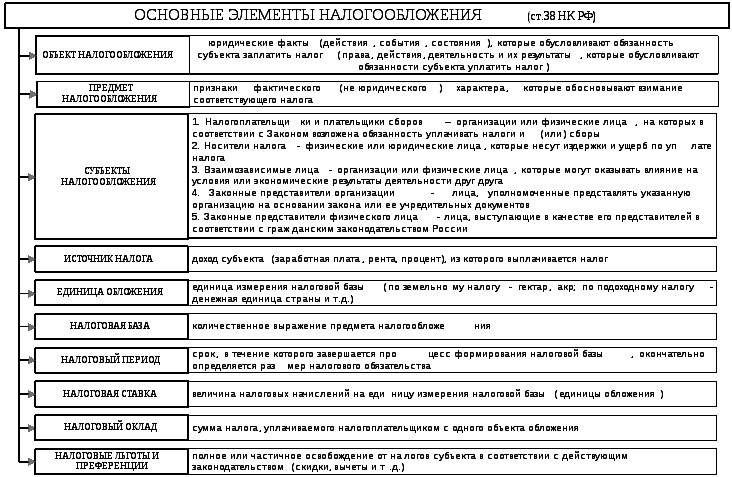

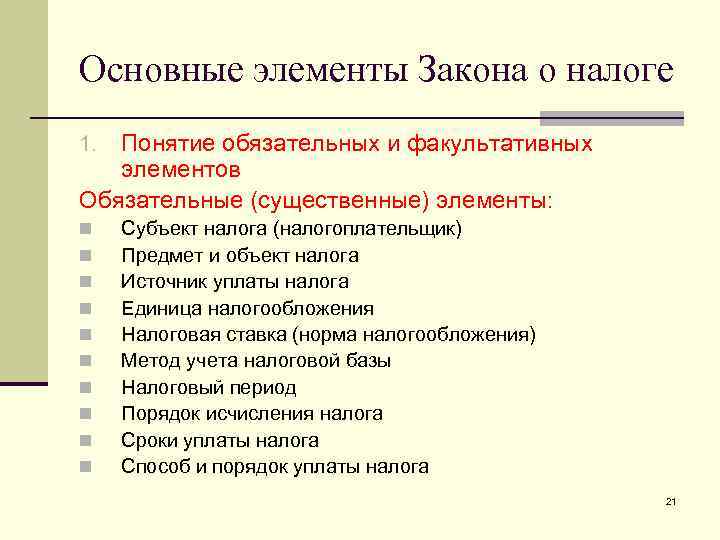

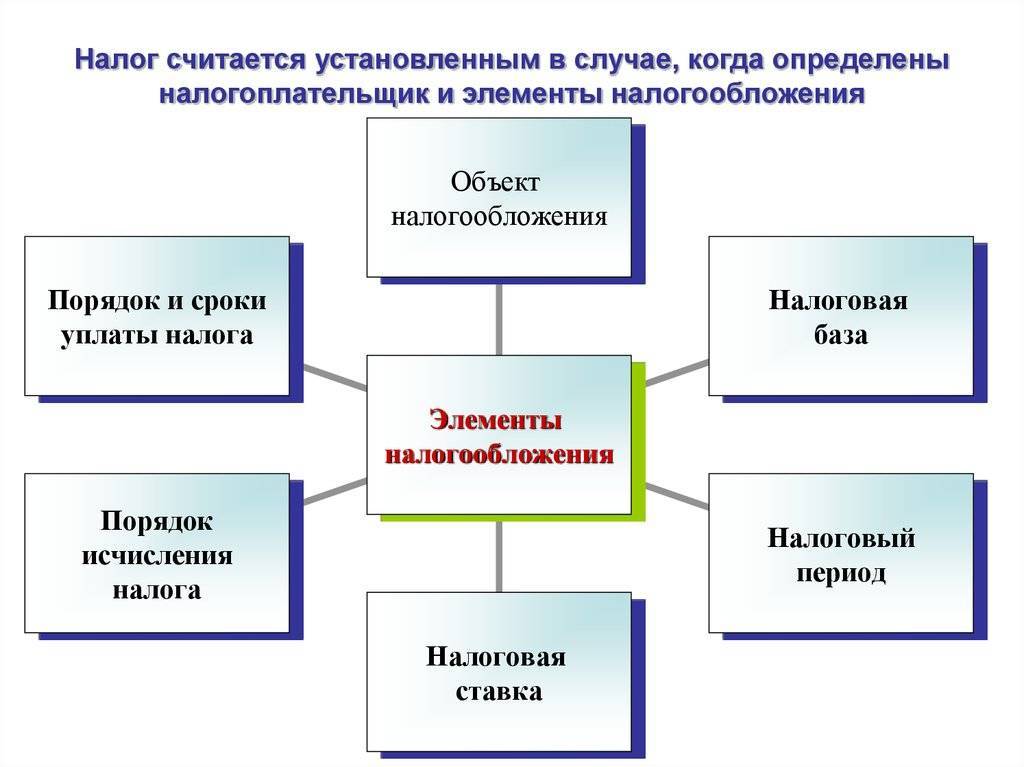

Элементы налога

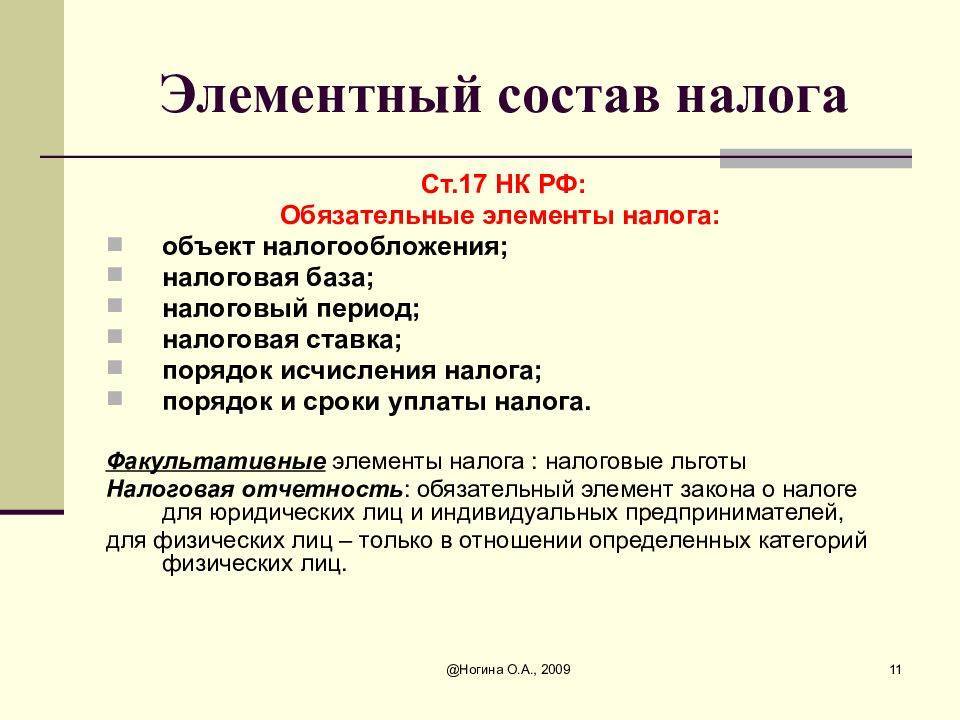

В Налоговом Кодексе закреплены данные основания. Таким образом, в статье 17 говорится то, что налог признается установленным только в случае определения налогоплательщиков и элементов налогообложения, в частности:

- объекта налогообложения;

- налоговой базы;

- налогового периода;

- налоговой ставки;

- порядка расчета налога;

- порядка и сроков уплаты налога.

Замечание 1

В некоторых случаях при определении налога в законодательном акте, касающемся налогов и сборов, могут предполагаться налоговые льготы с основаниями для их применения плательщиком налога.

В данной ситуации сформулирован конкретный алгоритм построения особых законодательных актов, регулирующих уплату соответствующих налогов/сборов. В случае если законодательством не установлен или не определен хотя бы 1 из составляющих юридической структуры налога, значит, это говорит об отсутствии налоговой обязанности, так как сложный юридический состав ее появления не закреплен в правовых нормах.

Юридические составляющие налога обладают унифицированной структурой, особым порядком расположения статей. Наряду с этим, порой в законодательстве о налоге есть какая-то специальная норма (касаемо бюджетного возмещения, особого порядка и перечня вычетов, льгот и т.п.), которую нельзя применить по иным налогам.

Разновидности налоговых платежей

Существует три основных классификации обязательных платежей в бюджет. Выделяются они в зависимости от особенностей элементов налогов.

1. Прямые и косвенные

Прямые платежи перечисляются с поступлений налогоплательщика (его доходов от производственных факторов). Ярким примером перечислений этого типа может служить налог на прибыль и подоходный платеж.

Косвенные же налоги содержатся в ценнике на предлагаемые товары и услуги. Приобретая такой товар, человек уплачивает в бюджет косвенный платеж. Типичный пример этих перечислений – НДС и акцизы.

2. Аккордные и подоходные

Величина аккордных перечислений никак не коррелирует с размерами доходов налогоплательщика. А вот сумма подоходных налогов как раз и определяется поступлениями плательщика. Здесь возможно два варианта: средняя ставка (установленная для всех категорий налогоплательщиков) и ставка, которая увеличивается по доходам, превышающим установленный предел.

3. Прогрессивные, регрессивные, пропорциональные

Эти типы налогов различаются в зависимости от «поведения» ставки:

- Прогрессивные налоги – те, ставка по которым растет по мере увеличения базы;

- Регрессивные – платежи, ставка по которым, наоборот, снижается с ростом базы;

- Пропорциональные – перечисления в бюджет, ставка которых никак не зависит от размера базы, то есть установлена в фиксированном размере.

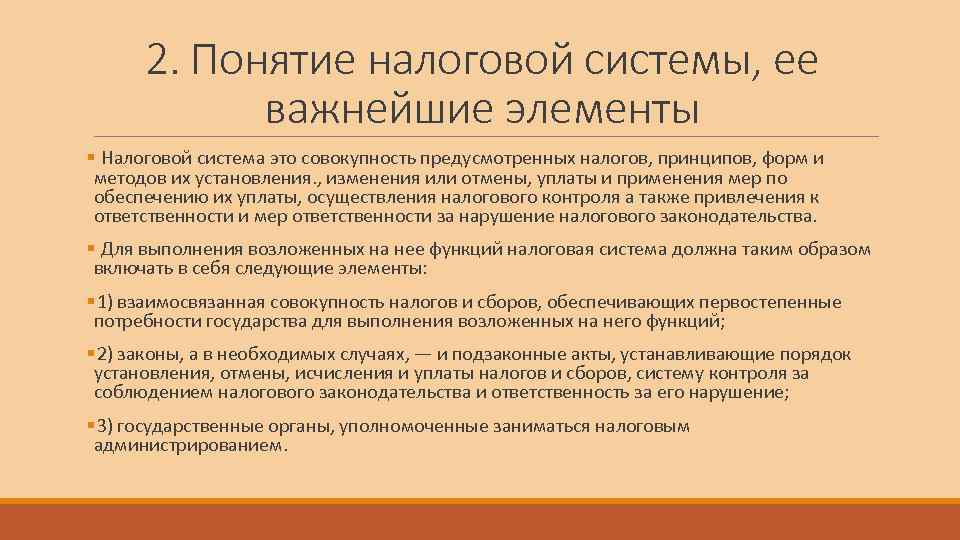

Налоговый кодекс

Налоговый кодекс – это кодифицированный законодательный акт, устанавливающий систему налогов и сборов в РФ.

Был принят:

1 часть — в 1998 году Госдумой и Советом Федерации, вступила в силу

1 января 1999 г.

2 часть – принята в 2000 году, вступила в силу 1 января 2001 г.

Налоговый кодекс постоянно редактируется, в него вносятся поправки, отражающие современное состояние экономики в РФ.

Так, с 1 января 2003 года введены поправки:

- введён транспортный налог

- упрощённая система налогообложения

На сегодняшний день действует редакция от 15 февраля 2016 года.

Налоговая политика – это налоговый механизм, который используется для взимания налогов. Она называется фискальной политикой государства.

Основные направления налоговой политики в РФ

- создание эффективной и стабильной налоговой системы

- обеспечение устойчивости госбюджета, поддержание его сбалансированности

- поддержка инвестиций

- повышение предпринимательской активности

- сокращение теневой экономики

- поддержка малого и среднего бизнеса (например, снижение налоговой ставки, упрощение процедуры регистрации)

- упрощение налогового администрирования

Предмет

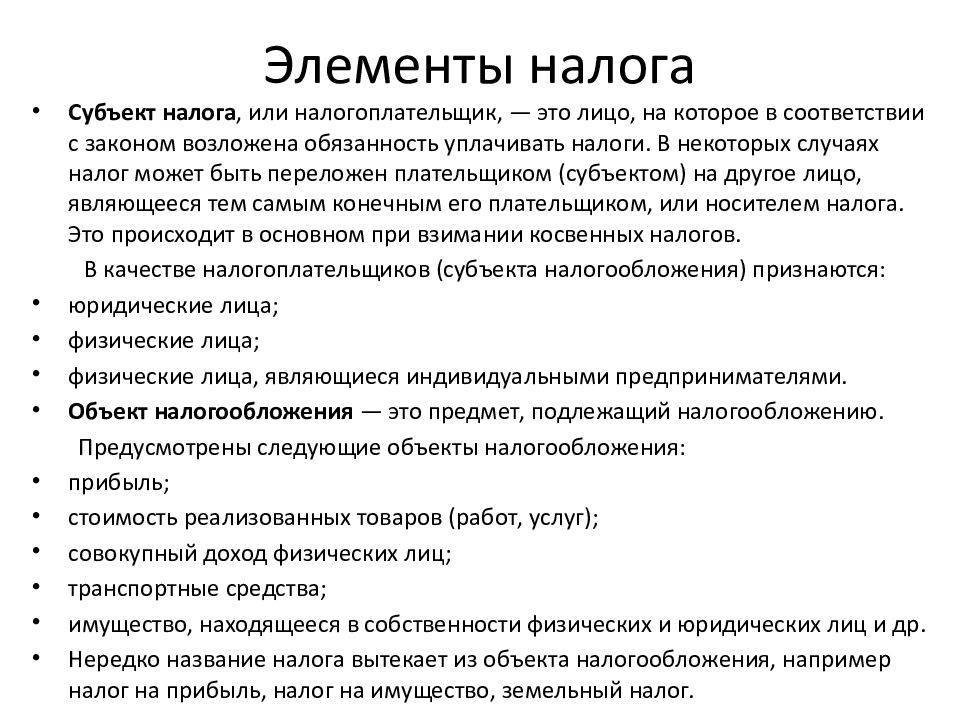

Он представляет собой материальное выражение обязательного платежа. В некоторых случаях определить основные элементы налога достаточно просто. В частности, в приведенном выше примере, субъектом является собственник, объектом – право, предметом – материальные ценности. Сложнее выделить элементы налогов личного и косвенного характера. Особенно проблематично бывает определить их предмет. К примеру, рассмотрим элементы налога на прибыль. Субъектом здесь является лицо, получающее доход, предметом – сами поступления, объектом – право лица на эти средства. Такую же схему можно составить и относительно НДС. В этом случае предмет – непосредственно добавленная стоимость, объект – факт реализации работ, продукции или услуг.

4 функции налогов

Рассмотрим подробнее ключевые четыре функции налогов.

1. Фискальная роль. Это самая важная и исторически первоначальная функция системы. Ее сущность заключается в формировании государственного бюджета, за счет которого происходит финансирование важных видов деятельности в стране. Реализуется фискальная роль за счет контроля и санкций налогового характера. Цель этих мероприятий – обеспечение максимальной собираемости налоговых платежей и пресечение случаев уклонения от их перечисления.

Привлечение средств для формирования госбюджета – ключевая функция налоговой системы. Все остальные роли носят уже производный от нее характер.

2. Распределительная роль. С помощью налоговой системы осуществляется распределение финансовых ресурсов. За счет перечислений от плательщиков, составляющих наиболее сильную (в смысле финансового положения) категорию населения, обеспечиваются нужды менее состоятельных и защищенных граждан.

3. Контролирующая роль. Данная функция позволяет госорганам следить за соблюдением сроков и размеров поступлений в бюджет налоговых платежей.

4. Регулирующая роль. В налоговой системе присутствуют механизмы, позволяющие государству регулировать решение определённых вопросов в области экономики и политики. В рамках регулирующей функции выделяются три подфункции:

- Стимулирующая – основная роль подфункции заключается в поддержке определенных процессов и явлений со стороны государства, а реализуется она через налоговые льготы и освобождения; например, в РФ значительные преференции существуют для малого предпринимательства, организаций инвалидов, сельскохозяйственных объектов и т.д.;

- Дестимулирующая – напротив, представляет собой механизм препятствования развитию определённых явлений через установление налоговых барьеров;

- Воспроизводственная – сущность данной подфункции состоит в иммобилизации финансовых средств, которые затем направляются на воспроизводство эксплуатируемых людьми природных ресурсов.

Налоги: сущность, функции, виды

Ключевая сущность фискальных платежей заключается в том, что государство взимает часть доходов налогоплательщиков для обеспечения деятельности органов власти.

Основные функции:

- Фискальная. Заключается в том, что налоговая система является основным источником доходной части государственной казны. Реализация данной функции производится за счет контроля и санкционирования. Остальные функции являются производными от фискальной, то есть направлены на ее реализацию.

- Распределительная. Данная функция заключается в перераспределении денежных средств между разными категориями населения. Например, органы власти взимают обязательные платежи с налогоплательщиков и направляют эти средства на поддержку малообеспеченных и незащищенных слоев населения.

- Регулирующая. Функция направлена на урегулирование политических и экономических вопросов государства. Иными словами государство разрабатывает такую налоговую политику, которая подразумевает не только всеобщее обложение и изъятие, но и предусматривает право воспользоваться льготами, вычетами, освобождениями и прочими привилегиями.

- Контрольная. Позволяет государству контролировать правильность, полноту и своевременность расчетов с бюджетом. Иными словами специально созданная служба непрерывно контролирует полноту и своевременность уплаты обязательных платежей в бюджет. За нарушение (просрочки, недоимки, уклонения) предусмотрены штрафные санкции.

Все фискальные обязательства имеют сложную классификацию по различным принципам. Далее рассмотрим основные налоги, их виды, сущность и понятие для каждого платежа.

Виды и примеры налогов и сборов

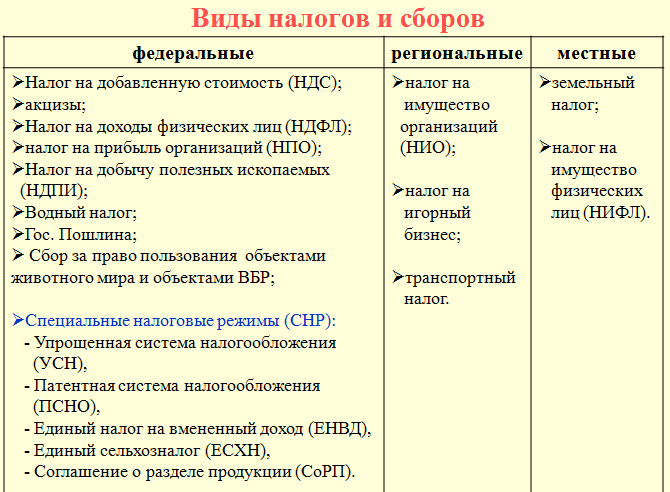

Если делить налоги по месту их конкретизации, то можно выделить:

федеральные – к ним относится НДС, НДФЛ, единый социальный, на прибыль организаций, акцизные сборы и т.д.

региональные – налог на имущество фирм и т.д.;

местные – налог на имущество физлиц, на рекламу, земельный и др.

Беря во внимание способ взимания, разделяют:

прямые налоги – связанные с получением дохода и других выгод, в том числе предполагаемых;

косвенные – зависят от расходования тех или иных благ (налоги на расходы), связаны с реализацией товаров, услуг, работ, например, налог с продаж, сбор за недропользование и пр.

По принципу пополнения того или иного бюджета:

закрепленные (пополняющие только федеральный бюджет) – например, таможенные сборы;

регулирующие – распределяются между бюджетами разных уровней для недопущения дефицита.

По субъекту платы:

запланирован для оплаты только физическими лицами;

платят исключительно организации (юридические лица);

предназначен одновременно для представителей обеих организационно-правовых форм.

Внесем ясность в определения

Налог государство определяет как платеж, который вносится в бюджет в виде определенной денежной суммы как физическими, так и юридическими лицами. Особенности этого вида платежа:

- безвозмездность – деньги платятся, не предполагая получения за них чего-либо взамен;

- обязательность – у граждан нет выбора, совершать данный платеж или нет;

- принудительность – сумма будет изъята в обязательном порядке, причем за несвоевременность предусмотрены санкции;

- принадлежность определенному бюджету – изымаемые средства предназначаются на обеспечение нужд государства на уровне федеральной единицы, региона или местных властей;

- вычисляемость – величина каждого платежа зависит от базы, которая берется за основу, и установленной процентной ставки.

Элементами налога являются:

- законодательно определенная основа – база;

- процентная ставка;

- объект налогообложения;

- период;

- порядок и сроки взимания.

Сбор – это взнос, который производится в качестве оплаты за произведенные действия государственным органом, то есть оказание той или иной государственной услуги, значимой с юридической точки зрения. Теоретически, сбор является добровольным взносом, но так как оплачиваемые услуги в подавляющем большинстве случаев являются необходимыми для дальнейшей предпринимательской деятельности, причем это закреплено в законодательстве, платить за них так или иначе приходится. Сумма сбора устанавливается фиксированно. Плательщик сбора собирается вступить в правовые отношения с государством, желая получить:

- определенное право;

- лицензию на ту или иную деятельность;

- действие в правовом поле (например, регистрацию).

Элементами сбора считаются только плательщики и элементы обложения (в каждом конкретном случае свои).

Влияние на экономику

На макроэкономическом уровне снижение налогового бремени стимулирует повышение совокупного спроса и предложения. Чем меньше субъектам приходится выплачивать в бюджет, тем доход, которым располагают хозяйства, выше. Благодаря этому увеличивается совокупное потребление, что, в свою очередь, влечет повышение спроса. В этой связи государство, при необходимости, может проводить стимулирующую политику. В ее рамках снижаются налоги с целью выведения страны из дна цикла. Сдерживающая политика, соответственно, предполагает повышение налогов. Это необходимо для предотвращения ” перегрева” экономики. Предприятия воспринимают такую политику как дополнительные издержки. Поэтому они начинают сокращать предложение своей продукции.

Понятие налоговой базы, периода, ставки

Определение 1

Налоговая база является стоимостной либо физической характеристикой объекта налогообложения.

Налоговая база рассчитывается плательщиками самостоятельно на основании сведений из бухгалтерского учета и (либо) на основании другой документально подтвержденной информации об объектах, которые подлежат налогообложению либо связаны с ним.

Определение 2

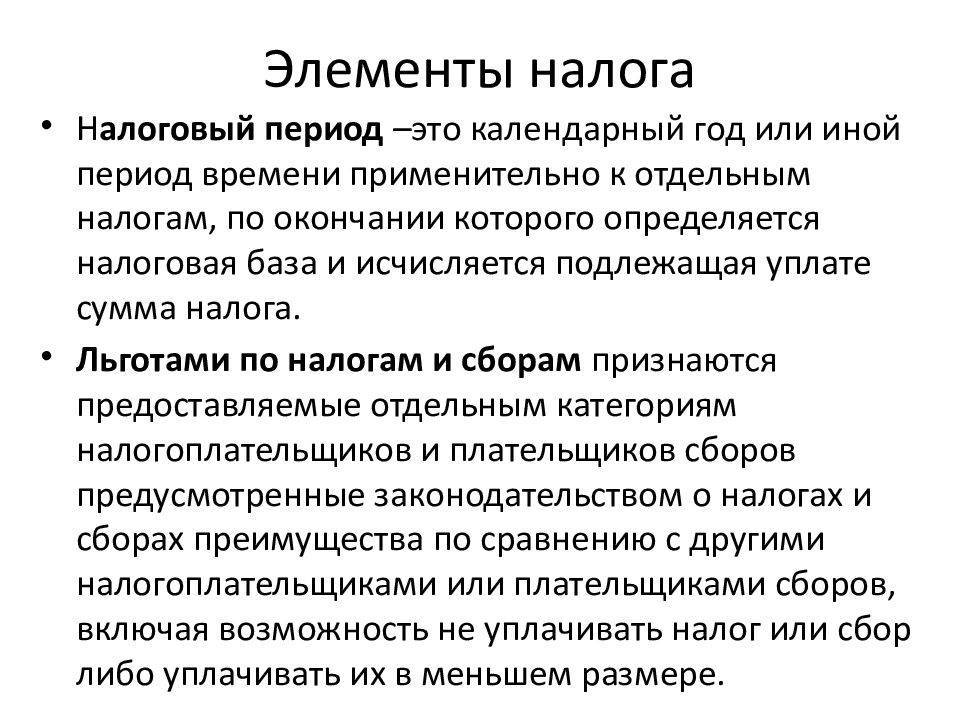

Налоговым периодом признается календарный год либо другой временной период, который применяется к отдельным видам налогов, по завершении которого исчисляется налоговая база и сумма налога к уплате.

Применительно к некоторым видам налогов налоговый период включает несколько отчетных периодов, по результатам которых подлежат уплате авансовые платежи. Длительность (начало и окончание) каждого налогового периода устанавливает законодательство о налогах и сборах по отношению к каждому отдельному виду налога.

Определение 3

Налоговая ставка – это величина налоговых начислений на единицу исчисления налоговой базы.

При определении налоговой ставки законодатель должен соблюдать принципы экономической обоснованности налога, а также реальной способности субъектов уплачивать данный налог (статья 3 Налогового Кодекса).

Ставки бывают твердыми и процентными (квоты). Первые определяются в абсолютной сумме на единицу налогообложения.

Определение 4

Порядок расчета налога является процессуальным действием, в соответствии с которым налогоплательщик сам рассчитывает сумму налога, которая подлежит уплате за соответствующий налоговый период.

При исчислении суммы налога в расчет принимается налоговая база, налоговая ставка и налоговые льготы. Иногда в некоторых ситуациях, которые прямо предусмотрены в налоговом законодательстве, обязанность по расчету суммы налога может возлагаться на налоговую службу либо налогового агента.

Порядок, а также сроки уплаты налога определяются по нормам Налогового Кодекса применительно по каждому виду налога. По общим правилам уплата налога осуществляется разовой уплатой полной суммы налога в наличной либо безналичной денежной форме. Что касается федеральных налогов и сборов, то порядок уплаты здесь определяет Налоговый Кодекс. А при определении порядка уплаты налогов субъектов Российской Федерации и местных налогов приоритет отдается соответствующим региональным законам либо решениям органов местного управления.

Налоговые льготы

Особое место в налоговых ставках и налоговом регулировании занимают налоговые льготы. Научно обоснованные, чрезмерно высокие ставки снижают интересы предпринимателей, приводят к снижению производства и снижению доходов государственного бюджета. Есть и обратная сторона таких налоговых льгот. Из истории развитых стран по налоговым ставкам можно заметить следующее:

- если размер налога превышает 50 процентов дохода налогоплательщика, то это приводит к прекращению производства;

- если размер налога охватывает от 45 до 50 процентов дохода налогоплательщика, то это просто приведёт к обычному воспроизводству;

- если размер налога составляет от 35 до 40 процентов от дохода налогоплательщика, то это приведёт к увеличению производства.

Квазиналоги

На сегодняшний день в Российской Федерации все еще продолжается реформирование системы налогообложения. Этот процесс в целом уже утратил радикальный характер, тем не менее продолжается кропотливая правовая работа по уточнению состава налогов и сборов, совершенствованию их юридических конструкций

Соответствующим проблемам уделяется огромное внимание со стороны государства и общества, они также являются предметом многочисленных научных исследований. На этом фоне явно обойдены вниманием фискальные сборы, иные обязательные платежи, которые по своей правовой природе тесно примыкают к налоговым платежам, имеют с последними много общих признаков, но с правовой точки зрения им не тождественны

Система неналоговых платежей (квазиналоги) является неоднородной, поскольку включает как фискальные сборы, так и другие обязательные платежи, не являющиеся источником формирования доходов бюджета.

Квазиналог – это обязательный платеж, у которого отсутствует какой-либо юридический признак налога, так как такой платеж, как правило, является возмездным.

К квазиналогам можно отнести: страховые взносы в государственные внебюджетные фонды, патентную пошлину, портовый сбор, консульский сбор, парафискалитет и др.

Страховые взносы в государственные внебюджетные фонды имеют очень много общего с налогами. Отличие страховых взносов от налогов заключается в том, что признак индивидуальной безвозмездности у страховых взносов отсутствует, т.е. они являются возмездными. При этом факт уплаты или неуплаты страховых взносов не влияет на право получения социальных пособий, так как они гарантированы государством.

Патентная пошлина не предусмотрена налоговым законом, это сбор, взимаемый патентным ведомством за совершение юридически значимых действий, связанных с патентом. При этом перечень действий, за совершение которых взимаются патентные пошлины, их размеры и сроки уплаты, а также основания для освобождения от их уплаты, уменьшение их размеров или возврата пошлин устанавливаются Правительством РФ.

Консульские сборы взимаются за консульские действия и иные консульские услуги, предоставляемые гражданам и юридическим лицам в соответствии с тарифом, утвержденным Министерством иностранных дел Российской Федерации.

Портовые сборы – это государственные регулируемые тарифы, взимаемые за услуги, оказываемые судам в морских торговых судах Российской Федерации. К регулируемым портовым сборам относятся: корабельный, маячный, канальный, причальный, якорный, экологический, лоцманский и навигационный.

Ставки портовых сборов определяются Министерством транспорта РФ по согласованию с Министерством экономики РФ, при этом начальники морских администраций портов вправе предоставлять отдельным судовладельцам (судоходным компаниям) скидки. Полученные от уплаты портовых сборов средства используются на ремонт, развитие и строительство портовых сооружений и объектов.

Парафискалитет – обязательный сбор, главной отличительной особенностью которого является то обстоятельство, что он уплачивается не в бюджет, а в пользу отдельных субъектов публичного или частного права в целях частичного покрытия этими субъектами своих расходов.

Парафискалитет – сбор, устанавливаемый в пользу организаций публичного или частного права, не являющихся органами государственной власти и управления. Примером парафискальных платежей могут служить третейские сборы, идущие на покрытие общих расходов, связанных с деятельностью третейского суда для разрешения экономических споров при Торгово-промышленной палате Российской Федерации.

показать содержание

Налоги и сборы

Налоги — обязательные платежи, безвозмездные, носят обязательный характер.

Сборы — это платежи за определённую государственную услугу, то есть пошлины. Такая плата носит единовременный характер и носит добровольный характер ( например, госпошлина за техосмотр автомобиля, таможенные пошлины за перевозку товаров и др.).

Различия между налогом и сбором

- Налог исчисляется в процентном отношении к какой-либо базовой единице, а сбор является фиксированным размером платы за услугу;

- Налог удерживается со всех субъектов налогообложения без учета их желаний, тогда как сбор является свободным действием плательщика;

- Налог уплачивается на безвозмездной основе, а сбор подразумевает получение от государственных органов какой-либо информации или услуги.

- Налог имеет определенную периодичность оплаты, в то время как сбор является разовым платежом.

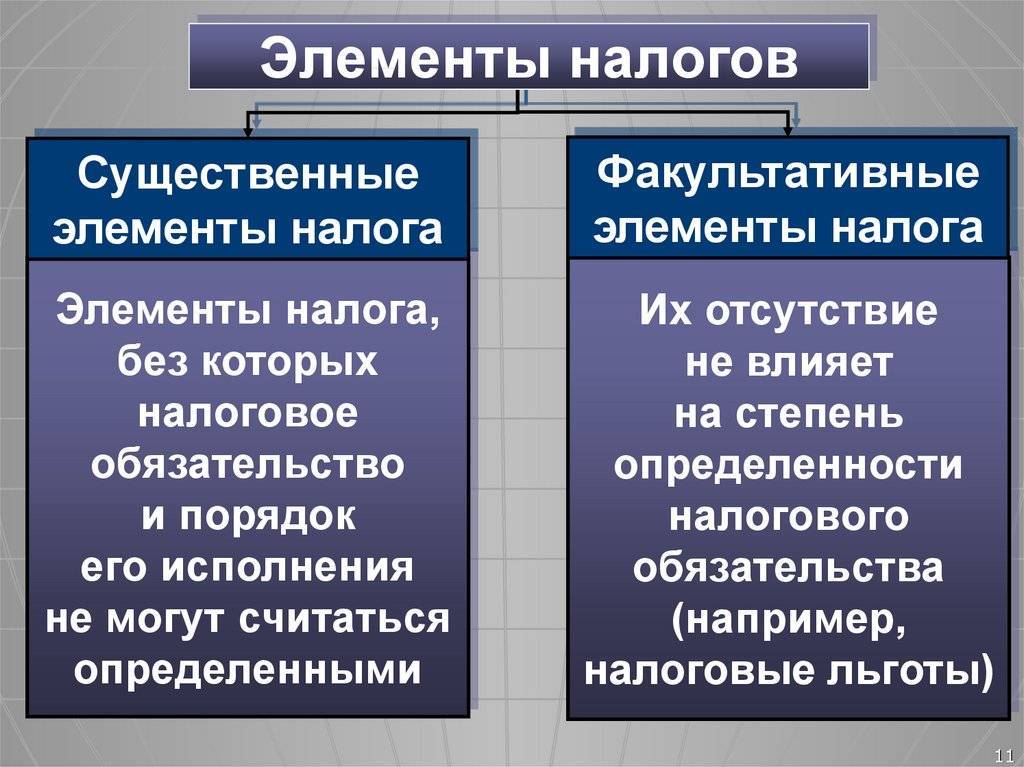

Факультативные элементы

Группу обязательных элементов дополняет группа факультативных элементов, раскрытие которых при установлении налога не обязательно, а возможно. Соответственно отсутствие факультативных элементов не может приводить к ситуации, когда налог будет считаться неустановленным.

К факультативным элементам следует отнести:

- налоговые льготы и основания для их применения;

- порядок возмещения налога;

- отчетный период;

- получателя налога.

Каждый налог характеризуется своей совокупностью этих факультативных элементов, которые дополняют обязательные элементы, позволяя тем самым лучше раскрыть внутреннее устройство налога и сделать его более понятным для налогоплательщиков.

Налоговая льгота — факультативный элемент, характеризующий предоставление налоговым законодательством отдельным категориям налогоплательщиков (плательщикам сборов) исключительных преимуществ, включая возможность не уплачивать налог (сбор) или уплачивать в меньшем размере, а также иное смягчение налогового бремени для налогоплательщика (плательщика сбора). Налоговые льготы могут уменьшать налоговую базу, налоговую ставку, налоговый оклад и производить отсрочку или рассрочку уплаты налога.

Отчетный период — факультативный элемент, характеризующий срок, по истечении которого налогоплательщиком уплачиваются авансовые платежи по налогу и предоставляется соответствующая отчетность. В некоторых налогах налоговый и отчетный периоды совпадают (например, НДС, НДПИ), в некоторых — различаются (например, НДФЛ, ЕСН, налог на прибыль организаций).

Источник налога — факультативный элемент, характеризующий соответствующий экономический показатель налогоплательщика, за счет которого следует уплачивать налог. Источник налога (выручка, прибыль или доходы) не выбирается налогоплательщиком произвольно, а регламентируется законодательством о налогах и сборах.

Получатель налога — факультативный элемент, характеризующий субъекта, которому предназначается сумма налога. Такими субъектами являются государственные внебюджетные фонды и бюджеты различных уровней. Получатель налога может быть установлен как законодательством о налогах и сборах, так и бюджетным законодательством.

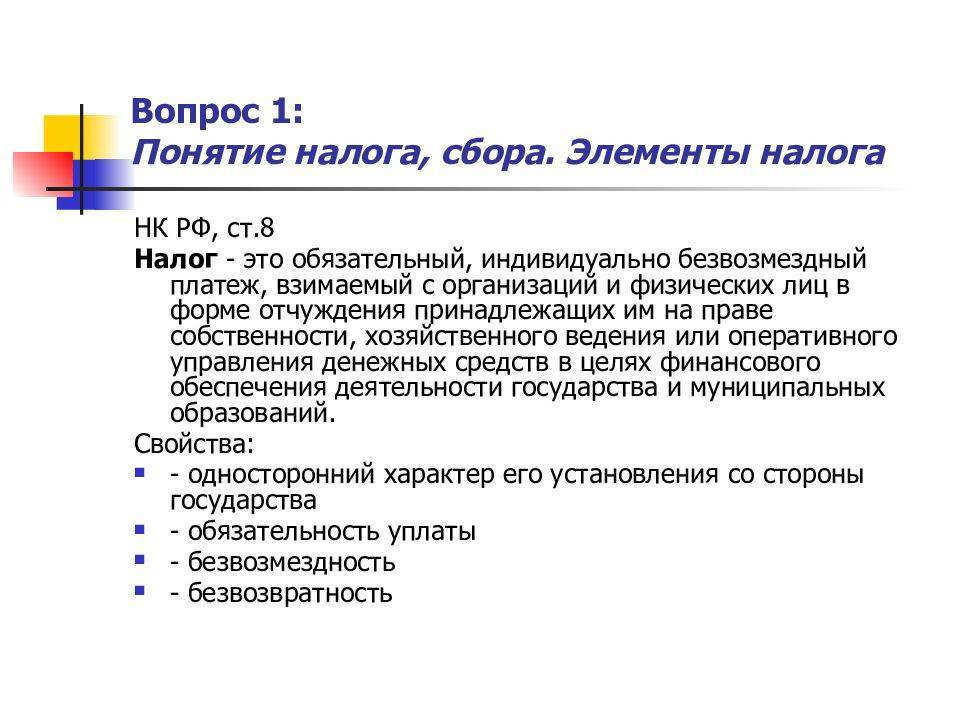

Понятие налога

Налог – это платеж, собираемый с физических и юридических лиц в обязательном порядке с целью формирования бюджета для финансирования функционирования государства, регионов и муниципалитетов. От пошлин и сборов налог отличает его безвозмездный характер: то есть это не платеж за предоставление каких-либо услуг или выполнение определенных действий, а средства, которые налогоплательщик обязан перечислять в бюджет с установленной регулярностью.

Сам процесс взимания налогов строго регламентирован налоговым законодательством, и прежде всего – НК РФ. В нем перечислены все виды налогов, порядок их исчисления и уплаты, способы представления информации по платежам.

В нашей стране существует три типа налогов, которые контролируются и регламентируются соответствующими уровнями власти: федеральные, региональные и муниципальные.

Классификация налоговых платежей

Ключевая группировка подразумевает разделение всех фискальных обязательств на три группы:

- Федеральные — платежи, условия и нормы налогообложения по которым утверждаются на высшем уровне — Правительством Российской Федерации. Например НДФЛ, налог на прибыль, НДС. Региональные и муниципальные власти не могут ставить дополнительные условия, нормы и порядок налогообложения по таким платежам.

- Региональные — обязательства, условия применения которых устанавливаются законодательными властями региона, субъекта, автономной области. Например транспортный сбор.

- Местные или муниципальные — это сборы, которые регулируются на уровне муниципальных образований. Например земельный сбор.

ВАЖНО!

Полный перечень налогов и их виды, принципы налогообложения закреплен в НК РФ, то есть на федеральном уровне. Региональные и местные власти не могут вводить новые обязательства, однако вправе регулировать порядок обложения по отдельным обязательствам (ставки, объекты обложения, льготы, вычеты, отчетные периоды, авансовые расчеты).. Вторая по значимости группировка — классификация по способу изъятия

Выделяют прямые и косвенные обязательства. К прямым относят те сборы, которые налогоплательщики уплачивают напрямую с полученного дохода, прибыли, имущества. К примеру, НДФЛ, имущественный, земельный, транспортный сбор

Вторая по значимости группировка — классификация по способу изъятия. Выделяют прямые и косвенные обязательства. К прямым относят те сборы, которые налогоплательщики уплачивают напрямую с полученного дохода, прибыли, имущества. К примеру, НДФЛ, имущественный, земельный, транспортный сбор.

Косвенные — это надбавка определенного рода, которая включается в стоимость товара, работы или услуги. Например, НДС или акциз.

Сущность и функции налогов

Налоги представляют собой обязательные сборы, которые взимает государство с хозяйствующих субъектов и с граждан по ставке, установленной в законодательном порядке. Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства. Развитие и изменение форм государственного устройства всегда сопровождаются преобразованием налоговой системы.

Экономическую категорию «налог» следует рассматривать в следующих аспектах:

- по экономической сущности;

- по формам проявления;

- с организационно-правовой стороны.

Экономическая сущность налогов проявляется в денежных отношениях, которые возникают в государстве с юридическими и физическими лицами по поводу принудительного изъятия части созданной стоимости и формирования фонда финансовых ресурсов государства. Материальной основой налогов является реальная сумма средств, которые мобилизуются государством.

Конкретными формами проявления категории налога являются виды налоговых платежей, устанавливаемых законодательными органами власти.

С организационно-правовой стороны налог — это обязательный платеж, поступающий в бюджетный фонд в определенных размерах и установленные сроки.

Налоговым отношениям свойственны отличительные особенности, позволяющие выделить их из общей совокупности финансовых отношений. В частности это обязательный характер налогов и их относительная необратимость.

В современной финансовой науке и налоговом законодательстве используют три основных термина, которыми обозначаются платежи государству — сборы, отчисления, налог. Рассмотрим различия между ними.

Сбором (платой, взносом) является обязательный платеж в соответствующий бюджет, взимаемый с плательщиков сборов, с условием получения ими специальной выгоды, в том числе в результате совершения в пользу таких лиц государственными органами, органами местного самоуправления, иными уполномоченными органами и лицами юридически значимых действий.

Отчисления предусматривают целевое назначение платежей. Они могут быть либо частичными, в том числе установленные согласно экономического содержания платежей, или полными, если средства в полном объеме используются только по целевому назначению.

Налогом является обязательный, безусловный платеж в соответствующий бюджет, взимаемый с налогоплательщиков в соответствии с налоговым кодексом. Налог — это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства и муниципальных образований.

Характерными признаками налогов, которые позволяют отличить их от других платежей, является то, что они не имеют ни элементов полного эквивалентного обмена, ни конкретного целевого назначения.

Раскрытие сущности и общественного назначения налогов невозможно без определения функций налогов:

- фискальной;

- регулирующей;

- стимулирующей.

Фискальная функция налогов является важнейшей в характеристике сущности налогов, т.к. она определяет их общественное назначение. С ее помощью образуются государственные денежные фонды, то есть создаются материальные условия для функционирования государства. Именно эта функция обеспечивает реальную возможность перераспределения части стоимости национального дохода в пользу наименее обеспеченных социальных слоев общества.

Через стимулирующую функцию налогов государство воздействует на процесс воспроизводства, стимулируя его развитие, усиливая накопление капитала, расширяя платежеспособный спрос населения, создавая дополнительные стимулы для деловой и инвестиционной активности, мотивации к работе, поддерживая уровень занятости. В процессе реализации этой функции стимулирующее влияние на общественное производство обеспечивается через дифференциацию налоговых ставок, установления системы льгот и др.

Сущность регулирующей функции налогов заключается в том, что государство, маневрируя налоговыми ставками, льготами, штрафами, условиями налогообложения, создает условия для ускоренного (или замедленного) развития тех или иных производств и отраслей экономики.

Порядок исчисления и уплаты

Эти элементы налогов регламентируются законодательством. Порядок исчисления – это комплекс определенных действий лица по расчету суммы, подлежащей отчислению в бюджет. На практике существуют следующие стадии:

- Ведение учета по объекту обложения.

- Расчет базы.

- Определение ставки, подлежащей использованию при вычислениях.

- Применение льгот.

- Окончательный расчет налога.

Порядок уплаты – это правила, установленные в НК. В соответствии с ними осуществляется переход предмета платежа от субъекта к государству. Если налог денежный, то выплата осуществляется соответствующей суммой. Если отчисление должно производиться в натуральной форме, то субъект передает в пользу государства соответствующие материальные ценности (продукцию). Порядок уплаты включает в себя способы, формы и сроки перехода предмета.