Срок окупаемости инвестиций (Payback Period, PP)

Наиболее распространенным статическим показателем оценки инвестиционных проектов является срок окупаемости (Payback Period – PP).

Под сроком окупаемости понимается период времени от момента начала реализации проекта до того момента эксплуатации объекта, в который доходы от эксплуатации становятся равными первоначальным инвестициям (капитальные затраты и эксплуатационные расходы).

Данный показатель дает ответ на вопрос: когда произойдет полный возврат вложенного капитала? Экономический смысл показателя заключается в определении срока, за который инвестор может вернуть вложенный капитал.

Для расчета срока окупаемости элементы платежного ряда суммируются нарастающим итогом, формируя сальдо накопленного потока, до тех пор, пока сумма не примет положительное значение. Порядковый номер интервала планирования, в котором сальдо накопленного потока принимает положительное значение, указывает срок окупаемости, выраженный в интервалах планирования.

Общая формула расчета показателя РР имеет вид:

РР = min n, при котором

где Pt – величина сальдо накопленного потока;

1B – величина первоначальных инвестиций.

При получении дробного числа оно округляется в сторону увеличения до ближайшего целого. Нередко показатель РР рассчитывается более точно, т. е. рассматривается и дробная часть интервала (расчетного периода); при этом делается предположение, что в пределах одного шага (расчетного периода) сальдо накопленного денежного потока меняется линейно. Тогда “расстояние” тот начала шага до момента окупаемости (выраженное в продолжительности шага расчета) определяется по формуле:

где Pк– – отрицательная величина сальдо накопленного потока на шаге до момента окупаемости;

Pк+ – положительная величина сальдо накопленного потока на шаге после момента окупаемости.

Для проектов, имеющих постоянный доход через равные промежутки времени (например, годовой доход постоянной величины – аннуитет), можно использовать следующую формулу периода окупаемости:

PP = I/A

где РР – срок окупаемости в интервалах планирования;

I – суммы первоначальных инвестиций;

А – размер аннуитета.

Следует иметь в виду, что элементы платежного ряда в этом случае должны быть упорядочены по знаку, т. е. сначала подразумевается отток средств (инвестиции), а потом приток. В противном случае срок окупаемости может быть рассчитан неверно, так как при смене знака платежного ряда на противоположный может меняться и знак суммы его элементов.

Пример расчета IRR

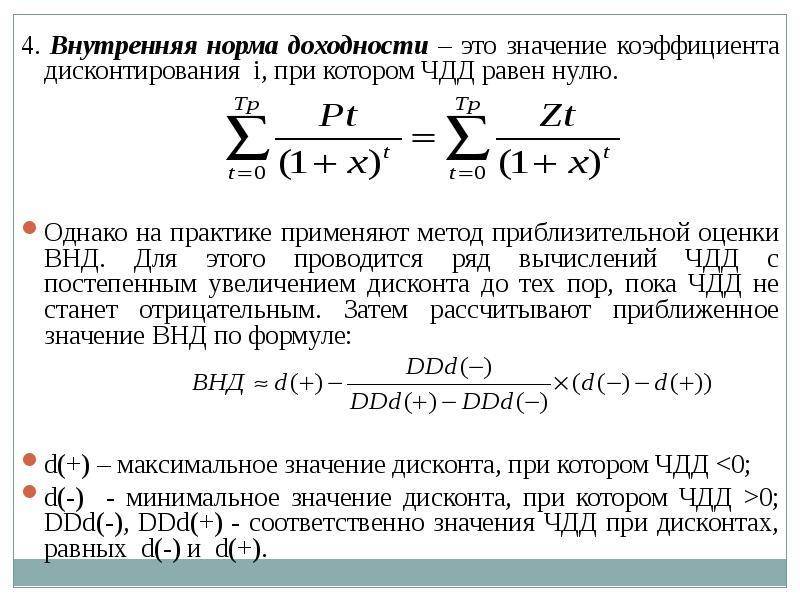

В рамках примера, используем аппроксимирующую формулу для расчета IRR. Рассмотрим следующие данные.

| Период | Исходные данные (0%) | Дисконт 10% | Дисконт 15% | Дисконт 20% |

| -1000 | -1000 | -1000 | -1000 | |

| 1 | 550 | 500 | 478,26 | 458,33 |

| 2 | -600 | -495,87 | -453,69 | -416,67 |

| 3 | 1550 | 1164,54 | 1019,15 | 896,99 |

| NPV | 500 | 168,67 | 43,72 | -61,34 |

Стоит отметить, что 5% это достаточно большой интервал и в примере он приведен лишь для простоты вычислений.

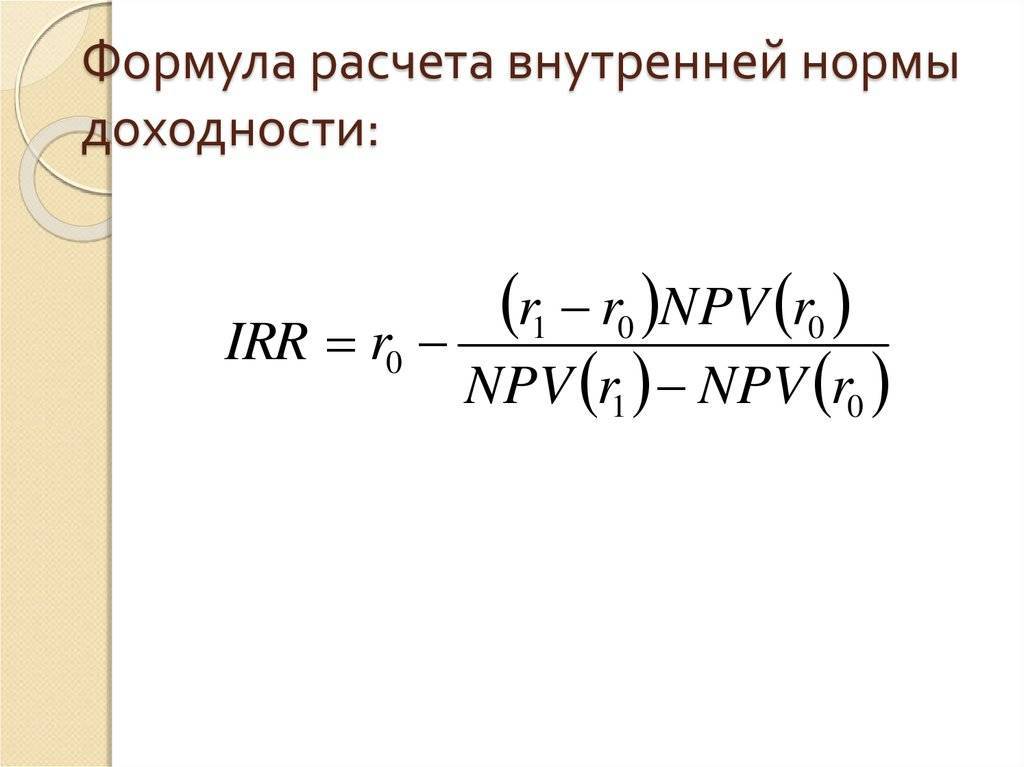

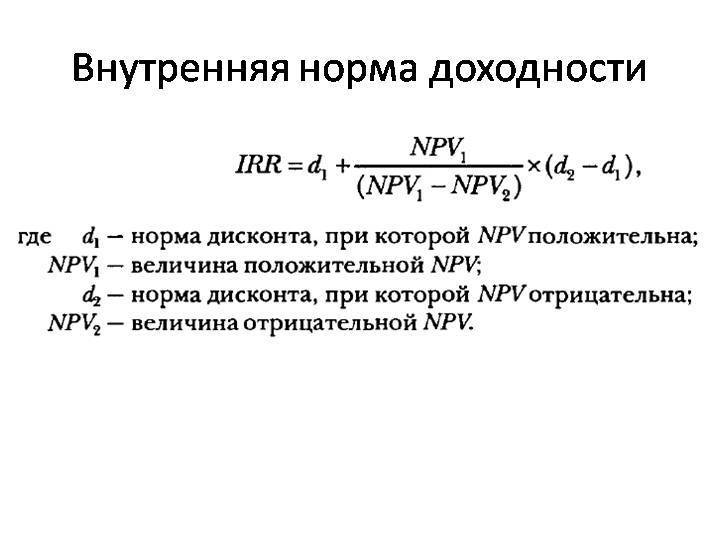

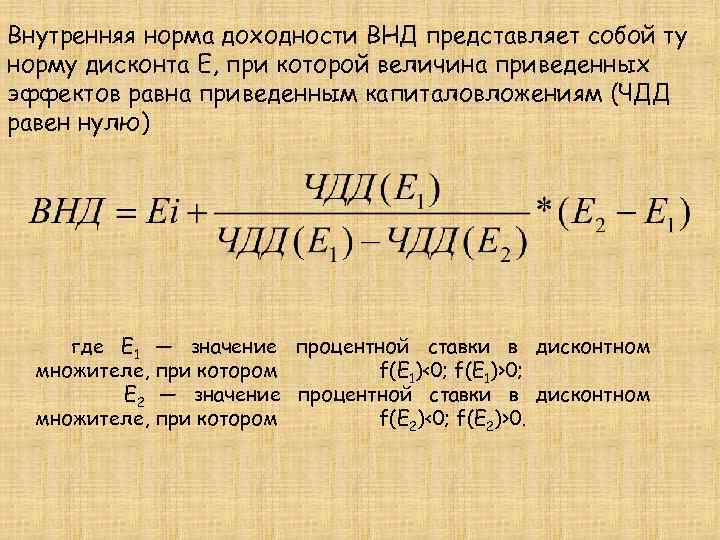

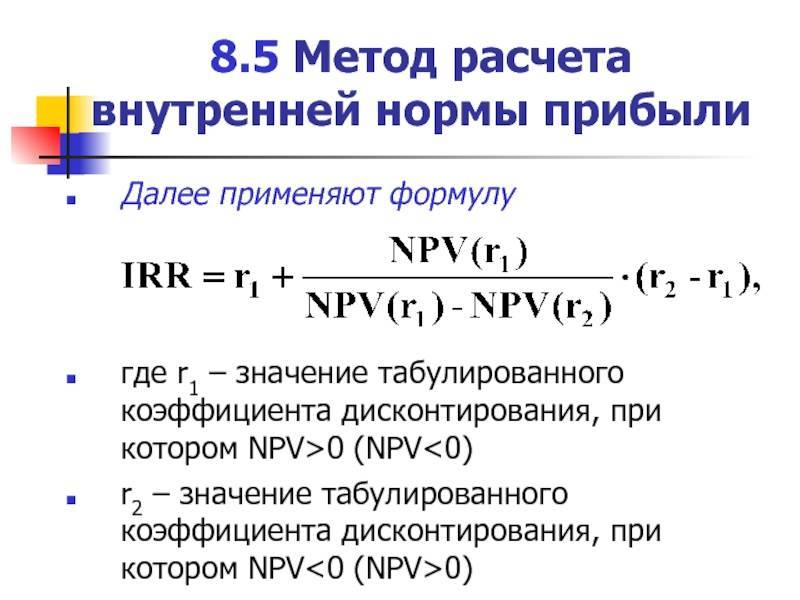

Как видите, IRR находится между 15% и 20%. Используем аппроксимирующую формулу.

IRR = 0,15 + (0,2 — 0,15) * 43,72 / (43,72 — (-61,34)) = 0,17 (17%). Если же использовать функцию IRR из OpenOffice Calc, то результат будет 16,98%, что достаточно близко.

Примеры расчетов

Приведем пару примеров расчета IRR.

Вклад в банке

Самый простой для расчета вариант. Олег решил разместить 100 000 рублей на вкладе Сбербанка «Сохраняй» на три года без капитализации процентов. Годовая процентная ставка по вкладу — 4,20% годовых.

| CF0 | -100 000 |

| CF1 | 4200 |

| CF2 | 4200 |

| CF3 | 100 000 + 4 200 = 104 200 |

Расчет функции ВНД в Excel показывает, что IRR = 4,2% = ставке процента. Такой инвестиционный проект будет выгоден при любой депозитной ставке.

Но лишь при одном условии: Олег размещает в банке собственные средства. Если бы он планировал взять в одном банке кредит и положить их на депозит в Сбербанк, то ставка IRR оказалась бы ниже ставки по кредиту. И такая инвестиция стала бы заведомо убыточной.

Покупка облигации

Олег решил не размещать деньги на депозите, а купить на 100 000 рублей облигации Роснефти серии 002Р-05. Номинал облигаций составляет 1000 рублей, а их текущая стоимость – 1001,1 рубль. Облигации погашаются через 10 лет. Купонная доходность – 7,3% годовых. Объем покупки: 100 облигаций на сумму 100 110 рублей (по текущей цене).

| CF0 | — 100 110 |

| CF1 | 7300 |

| CF2 | 7300 |

| CF3 | 7300 |

| CF4 | 7300 |

| CF5 | 7300 |

| CF6 | 7300 |

| CF7 | 7300 |

| CF8 | 7300 |

| CF9 | 7300 |

| CF10 | 100 000 + 7 300 = 107 300 |

Подставляем значения в формулу Excel. Получаем IRR = 7,28% (чуть меньше, чем предложенный купонный доход в 7,3% годовых). Так получилось, потому что КД применяется к номинальной стоимости облигаций, а Олег покупал бонды по более высокой цене.

Вложения в МФО

На первый взгляд, кажется, что расчет IRR примитивен и не имеет смысла. Но это только потому, что мы инвестируем конкретную сумму, потом каждый год получаем одну и ту же доходность, а в конце срока – возвращаем обратно первоначальные вложения.

Но не всегда все так просто. Вернемся к примеру с МФО. Олег решил инвестировать в микрофинансовую организацию «Домашние деньги». Минимальная сумма инвестиций начинается с 1,5 млн. рублей. Эти деньги Олег берет у знакомого под 17% годовых.

Норму доходности инвестиционного проекта примем на уровне 20% в первый год и 15% — во второй.

Теперь наша таблица выглядит так.

| CF0 | -1 500 000 |

| CF1 | 300 000 |

| CF2 | 225 000 + 1 500 000 = 1 725 000 |

Подставляя значения в таблицу Excel, получаем, что IRR инвестиционного проекта равен 17,7%. Это значит, что если ставка по заемным средствам для Олега будет меньше — проект принесет прибыль. И предложение знакомого (17% годовых) выглядит не так привлекательно, как хотелось бы.

Покупка квартиры

Олег решил купить квартиру в Воронеже за 1 000 000 рублей и сдавать ее в аренду в течение пяти лет за 15 000 рублей в месяц. Олег оптимист и уверен, что через пять лет квартиру можно будет продать за 1 300 000 рублей.

| CF0 | — 1 000 000 |

| CF1 | 180 000 |

| CF2 | 180 000 |

| CF3 | 180 000 |

| CF4 | 180 000 |

| CF5 | 180 000 +1 300 000 = 1 480 000 |

Подставив значения в формулу, получим, что IRR равен 23%. Совсем неплохо! Если, конечно, Олегу удастся сдавать квартиру за 15 000 рублей каждый месяц и продать ее через пять лет за 1,3 млн. рублей.

Другие примеры расчета

Бизнес: Автобизнес

Автозаправка

Автомойка

Автосервис

Магазин Автозапчастей

Такси

Шиномонтажная мастерская

Бизнес: Безопасность

Охранное предприятие

Бизнес: Бытовые услуги

Ателье по пошиву одежды

Клининговая компания

Прачечная

Химчистки

Бизнес: Гостиничный бизнес

Хостел

Бизнес: Деньги и Финансы

Ломбард

Бизнес: Животные

Ветеринарная аптека

Ветеринарная клиника

Зоомагазин

Бизнес: Здоровье

Массажный салон

Медицинский кабинет

Стоматологический кабинет

Бизнес: Красота

Барбершоп

Парикмахерская

Тату-салон

Тренажерный зал

Фитнес-клуб

Фотостудия

Бизнес: Образование

Детский развивающий центр

Репетиторский центр

Частный детский сад

Бизнес: Общепит

Блинная

Кальянная

Столовая

Бизнес: Одежда и обувь

Магазин детской одежды

Магазин обуви

Бизнес: Продукты питания

Кондитерская

Магазин разливного пива

Мини-пекарня

Продуктовый магазин

Продуктовый магазин формата «У дома»

Бизнес: Развлечения

Баня

Детская игровая комната

Магазин детских игрушек

Сауна

Бизнес: Растения

Магазин (салон) цветов

Бизнес: Туризм

Туристическое агентство

Бизнес: Фармацевтика

Аптека

Бизнес: Хозтовары

Магазин бытовой химии

Интерпретация внутренней нормы доходности

Главное правило, по которому оценивают возможность инвестирования по показателю ВНД: проект можно принять, если IRR выше, чем средневзвешенная стоимость капитала для компании (WACC). Это значит, что инвестору стоит занимать деньги для вложения, и они, вероятнее всего, принесут добавочную прибыль.

НАПРИМЕР. Банк может предоставить инвестору деньги под 12% годовых. Инвестор собирается взять кредит и вложить средства в проект, ВНД которого 16%. Это значит, что 16% годовых – верхняя планка, по которой можно занять деньги для этого проекта. Если проект действительно принесет 16% прибыли, в пользу инвестора останется 4%, в любом случае он сможет вернуть заемные средства без убытка для себя.

Пример применения ВНД

Приведем жизненный пример оценки внутренней доходности, который может осознать обычный гражданин, а не только предприниматель.

Сдача квартиры в аренду – вроде бы выгодное мероприятие. Но все зависит от того, есть ли эта квартира в собственности. Если это так, то первоначальная инвестиция равна нулю, поэтому проект заведомо рентабелен. Но если планируется вложить средства в покупку квартиры, сдавать ее, а затем продать, чтобы вернуть взятый на это кредит?

Посчитаем, получится ли этот проект выгодным. Пусть квартира стоит 5 млн руб., а сумма аренды за год составит 25 000 руб. Пренебрежем налоговыми расходами на оформление покупки квартиры и аренды. За 3 года доход от аренды составит 25 000 х 3 = 75 000 руб. Представим, что конъюнктура рынка недвижимости за 3 года не изменилась и квартиру удастся продать за цену покупки. Значит, спустя три года инвестиция принесет доход 75 000 + 5 млн руб. ВНД такого проекта получится равным приблизительно 6%.

Как известно, ставка кредитования в банке приблизительно составляет 9%, значит, имея в своем распоряжении свободные средства (например, получив их в наследство), их выгоднее положить на депозит, чем покупать квартиру с целью аренды.

Но если стоимость квартиры за эти годы существенно увеличится, ВНД проекта также изменится в лучшую сторону.

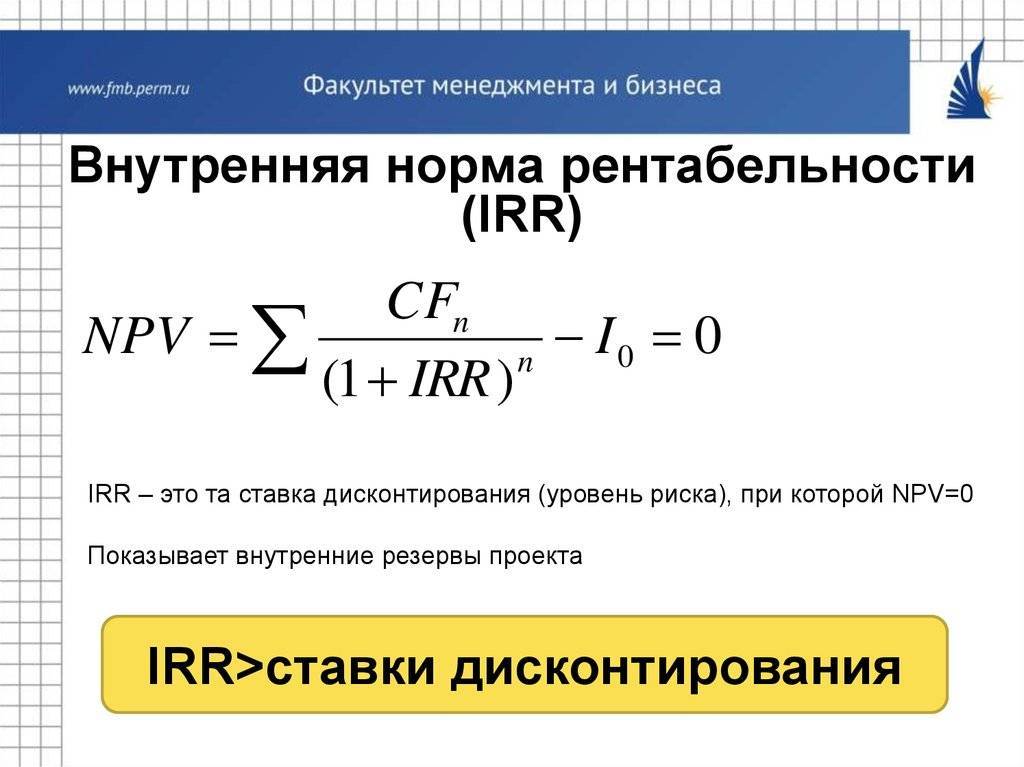

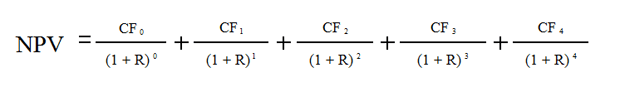

NPV formula CF

В которой NPV — обозначает чистую приведенную цены, а значение CF — финансовые потоки, R — процентная ставка, цена капитала, 0, 1, 2, 3, 4 — число временных отрезков(периодов) от настоящего момента.

Если мы попробуем сравнять значение NPV до нуля и заменить значение CF финансовыми потоками, которые будут соответствовать всем проектам, в таком случае в описанном уравнении сохранится лишь одна единственная переменная — это переменная R. Процентная ставка, которая станет решением для обозначенного уравнения, то есть при которой слагаемые формулы в сумме равняются «0», получит название IRR.

Как пользоваться показателем IRR для оценки инвестиционных проектов?

Инвестиционные процессы подразумевают присутствие первоначального поступления денег, что впоследствии будет приносить доход. Этот норматив указывает нам на процент, с учетом которого вложение не будет убыточным.

Особенности оценивания программы инвестиций:

Если величина IRR проекта больше стоимости капитала для компании (т.е. WACC), то проект следует принять.

Представим, Вы оформили кредит под бизнес при условии кредитной ставки 14% в год. Доходная составляющая бизнеса будет 20%. По этому в таком случае Вы получите прибыль. Например, если прибыль будет меньше 14%, Вы будете обязаны вернуть кредитной организации больше денег, чем Вы бы получили в качестве дохода от вложения. Соответственно, это будут убытки.

Банк, в свою очередь, делает аналогично – получает от своих клиентов средства, как пример 10% в год ставка по размещенным депозитам, и выдает их в займы под 20% (нереальные данные, пример). До того момента, пока ставка по депозиту будет меньше, чем кредитная, Банк будет получать прибыль.

Определив уровень доходности мы можем определить граничный уровень кредитных активов, которые можно вложить в инвестицию. Если цена таких активов больше ВНД, то это не принесет доход. В ином случае, когда стоимость активов меньше, чем доходность – ситуация является аналогичной с Банком.

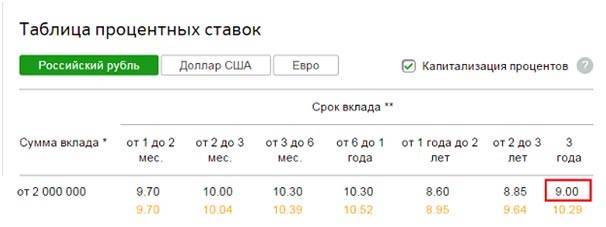

Есть в доступе деньги в сумме 6 млн. рублей. Вы можете разместить такую сумму на 3 года на депозитный счет в Банке.

На этот день существует возможность разместить деньги с 9% в год, если сумма свыше 2 млн. рублей без возможности пополнения, или 10,29% – при условии капитализации на ежемесячной основе. Ознакомиться с понятием «капитализация вклада» есть возможность здесь.

Мы хотим забирать насчитанные проценты по депозиту каждый год, и по этому нам подходят условия без капитализации. Ставка по вкладу будет 9%. По итогу каждого отчетного года нам предоставляется возможность снимать 540 тыс. рублей.

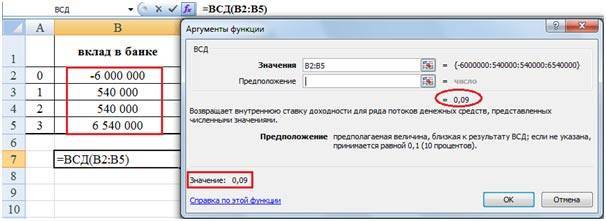

По истечению срока вклад закроем, и заберем насчитанные % за последний период и основную сумму.

Депозиты в финансовых учреждениях также являются инвестиционными проектами. Поэтому мы может произвести просчет IRR.

Результат этого норматива при наших условиях будет равным депозитной ставке, а именно 9%.

Оформление этой суммы в кредит с последующим размещением в виде депозитного вклада в другой организации, дохода не даст. Так устроена банковская сфера.

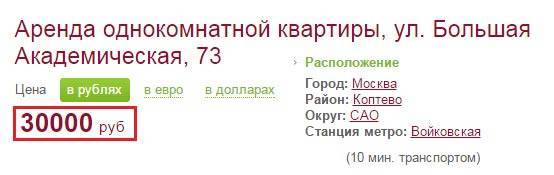

Деньги можно вложить в покупку недвижимости, с последующей арендой ее на 3 года. Потом продать ее, и вернуть первоначальный взнос. Для облегчения расчетов представим, что плата вносится один раз ежегодно, и стоимость недвижимости не изменится.

Аренда аналогичной квартиры стоит порядка 30 тыс. руб. ежемесячно

Оплату налогов для легкости математических действий не берем во внимание

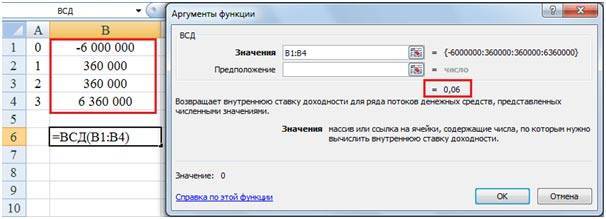

Следовательно, общая стоимость составит 360 тыс. руб. Для наглядности информация по двум вариантам внесена в виде таблицы.

Визуально можно сказать, что больше дохода получим при размещении этих денег на депозит. После выполнения наших условий норматив ВНД составит всего 6%.

Если эта сумма взята в кредит, то покупать квартиру и сдавать ее в аренду не является разумным способом. Кредитная процентная ставка будет намного больше, чем уровень доходности.

Показатели будут больше, если брать во внимание подорожание недвижимости за этот промежуток времени. Например, после трехлетнего срока недвижимость продадим за 7 769 520 рублей (первоначальную цену увеличим на 10,9 и 8%%). При таком росте доходность составит 14,53%

Но с учетом реалий нынешней банковской сферы, такое вложение денег является не выгодным

При таком росте доходность составит 14,53%. Но с учетом реалий нынешней банковской сферы, такое вложение денег является не выгодным.

Для чего используется IRR?

При планировании капиталовложений одним из популярных сценариев использования IRR является сравнение рентабельности создания новых производств и расширения существующих. Например, энергетическая компания может использовать IRR при принятии решения об открытии новой электростанции или реконструкции и расширении существующей электростанции. Хотя оба проекта могут увеличить стоимость компании, скорее всего, один из них будет более логичным решением, как предписывает IRR

Обратите внимание, что поскольку IRR не учитывает изменение ставок дисконтирования, он часто не подходит для долгосрочных проектов, ставки дисконтирования которых, как ожидается, будут меняться

IRR также полезен для корпораций при оценке программ выкупа акций. Очевидно, что если компания выделяет значительные средства на выкуп своих акций, то анализ должен показать, что собственные акции компании являются лучшей инвестицией, то есть имеют более высокий IRR, чем любое другое использование средств, например, создание новых торговых точек или приобретение других компаний.

Люди также могут использовать IRR при принятии финансовых решений – например, при оценке различных страховых полисов по их страховым взносам и выплатам в случае смерти. Общее мнение таково, что полисы с одинаковыми страховыми взносами и высоким IRR гораздо более предпочтительны

Обратите внимание, что страхование жизни имеет очень высокий IRR в первые годы действия полиса – часто более 1 000%. Затем он снижается с течением времени

IRR очень высок в первые годы действия полиса, потому что если бы вы сделали только один ежемесячный взнос, а затем внезапно умерли, ваши бенефициары все равно получили бы единовременное пособие.

Еще одно распространенное использование IRR – анализ доходности инвестиций. В большинстве случаев рекламируемая доходность предполагает, что любые процентные выплаты или денежные дивиденды реинвестируются обратно в инвестиции. Что если вы не хотите реинвестировать дивиденды, но нуждаетесь в них как в доходе, когда они выплачиваются? И если предполагается, что дивиденды не будут реинвестированы, выплачиваются ли они или остаются в наличности? Какова предполагаемая доходность денежных средств? IRR и другие допущения особенно важны для таких инструментов, как аннуитеты, где денежные потоки могут стать сложными.

Наконец, IRR – это расчет, используемый для определения взвешенной по деньгам нормы доходности инвестиций (MWRR). MWRR помогает определить норму прибыли, необходимую для начальной суммы инвестиций с учетом всех изменений денежных потоков в течение инвестиционного периода, включая доходы от продажи.

Покупка облигации

Рассчитаем выгодность вложений в облигации. Возьмем, к примеру, облигации банка Тинькофф, которые, к слову, торгуются на Нью-Йоркской бирже в долларах. Определим необходимые показатели:

- купонный доход за год — 140 USD;

- номинальная стоимость облигации — 1000 USD;

- рыночная текущую стоимость облигации – 1166 USD;

- время до погашения – 2 года.

Выполним несколько действий для расчета по формуле:

(А + В)/С

- А = купонный доход за год;

- В = (номинальная стоимость — текущая стоимость) / время до погашения;

- С = (номинальная стоимость + текущая стоимость) = 2.

(140 + ((1000 – 1166)/2)) / (1000 + 1166) : 2

(140 + (-83) / 1583 = 0,036 * 100 % = 3,6 %

Как мы видим, доходность есть, показатель выше нуля, но такая маленькая, что нужно подумать о рентабельности инвестиций.

Купим на 5 млн акций, переведя эти деньги в доллары по курсу 58 руб. за доллар.

Всего = 86 206 USD. На них мы покупаем 74 облигации.

За 2 года мы получим определенную доходность:

- За первый год — 140 USD * 74 облигации = 10 360 USD.

- За второй год — 140 USD * 74 облигации = 10 360 USD

Всего — 20 720 USD. Если курс не поменялся, то 20720 * 58 рублей = 1 201 760 рублей.

Но первоначальные инвестиции мы получим по номинальной стоимости:

74 облигации * 1000 USD = 74 000 USD

Итого в долларах: 74 000 + 20720 — 86206 = 8514 USD за 2 года или 4257 USD за каждый год. Переведем в рубли по курсу 58 рублей = 246 906 рублей за год.

Внутренняя норма доходности: пробная версия и ошибка

До возраста компьютеров очень мало людей нашли время для расчета IRR. На самом деле не существует заданного уравнения для IRR; это скорее концепция, чем истинная формула. Конечной целью IRR является определение ставки дисконта, которая делает текущую стоимость суммы годовых номинальных денежных потоков равными первоначальным чистым денежным расходам на инвестиции.

Перед вычислением IRR вам необходимо понять концепции учетной ставки и чистой текущей стоимости (NPV). Чтобы выяснить эти термины, рассмотрите следующую проблему: человек предлагает вам $ 10 000, но вы ждете один год, чтобы получить его. Сколько денег вы бы заплатили сегодня, чтобы получить 10 000 долларов в год?

Другими словами, вы ищете настоящий эквивалент (NPV) гарантированного $ 10 000 за один год. Вы можете сделать это, оценив обратную процентную ставку (дисконтную ставку), которая работает как расчет стоимости денег в обратном направлении.Например, если вы используете 10-процентную ставку дисконтирования, то 10 000 долларов США за один год будут стоить 9 090.90 долларов сегодня (10 000 / 1. 1).

Вернуться к IRR: IRR равен учетной ставке, которая делает NPV будущих денежных потоков равными нулю. Он говорит вам, какова будет годовая доходность для данной инвестиции – независимо от того, как далеко в будущем – и ожидаемого будущего денежного потока.

Например, предположим, что вам нужно 100 000 долларов, чтобы инвестировать в проект, и вы полагаете, что проект будет генерировать денежные потоки в размере 35 000 долларов каждый год в течение трех лет. IRR – это ставка, при которой эти будущие денежные потоки могут быть дисконтированы до 100 000 долларов США.

IRR предполагает, что дивиденды и денежные потоки реинвестируются по учетной ставке, что не всегда так. Если реинвестирование не будет таким же надежным, IRR сделает проект более привлекательным, чем на самом деле.

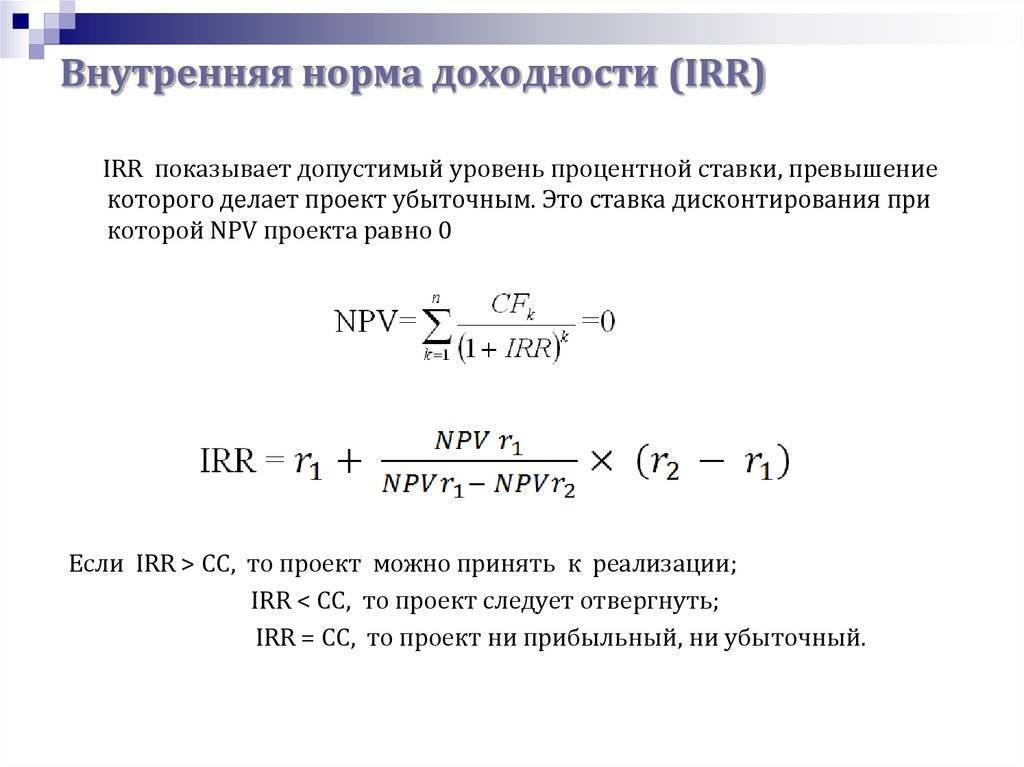

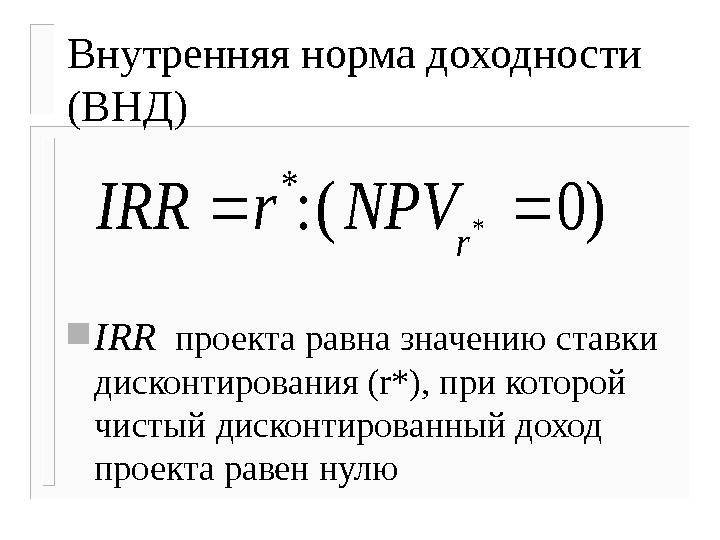

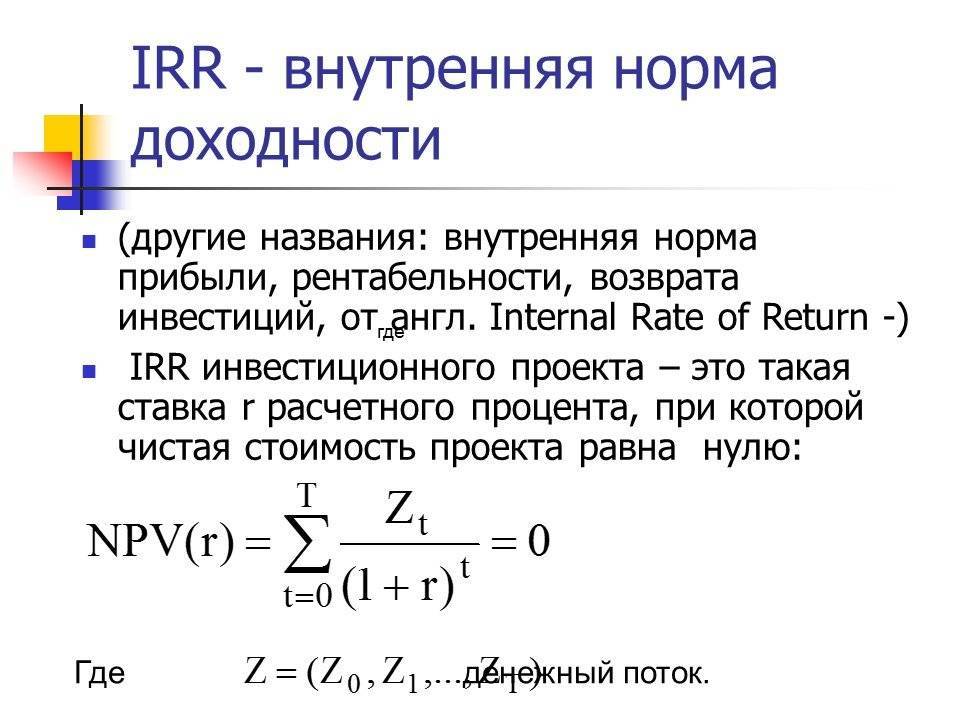

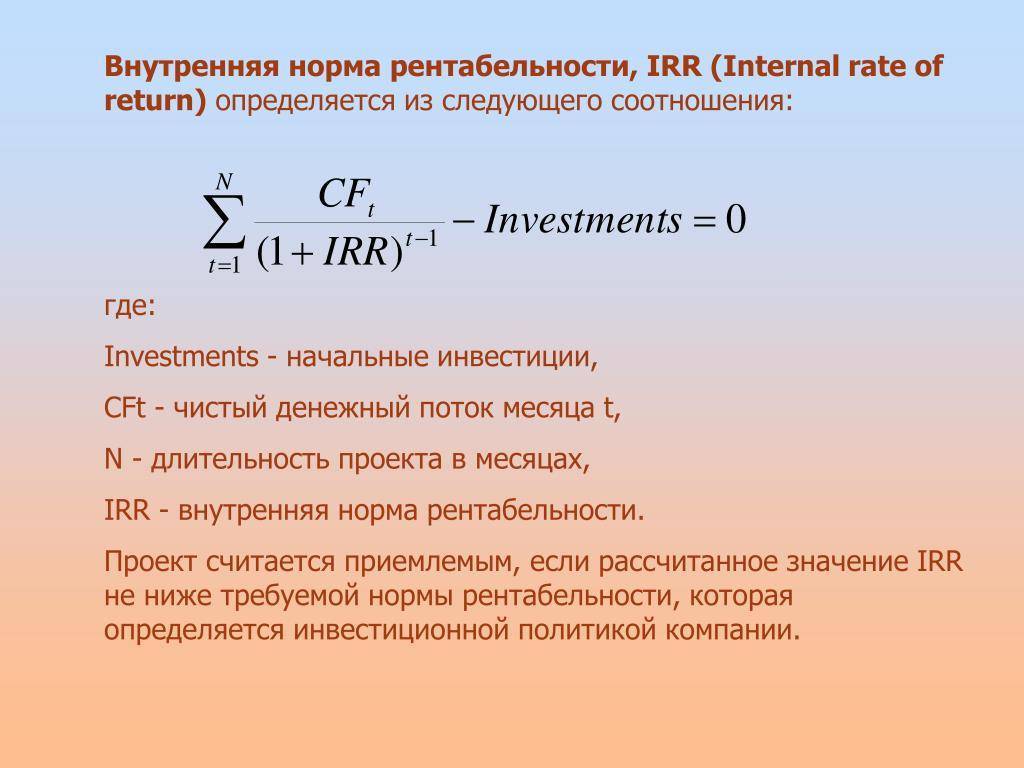

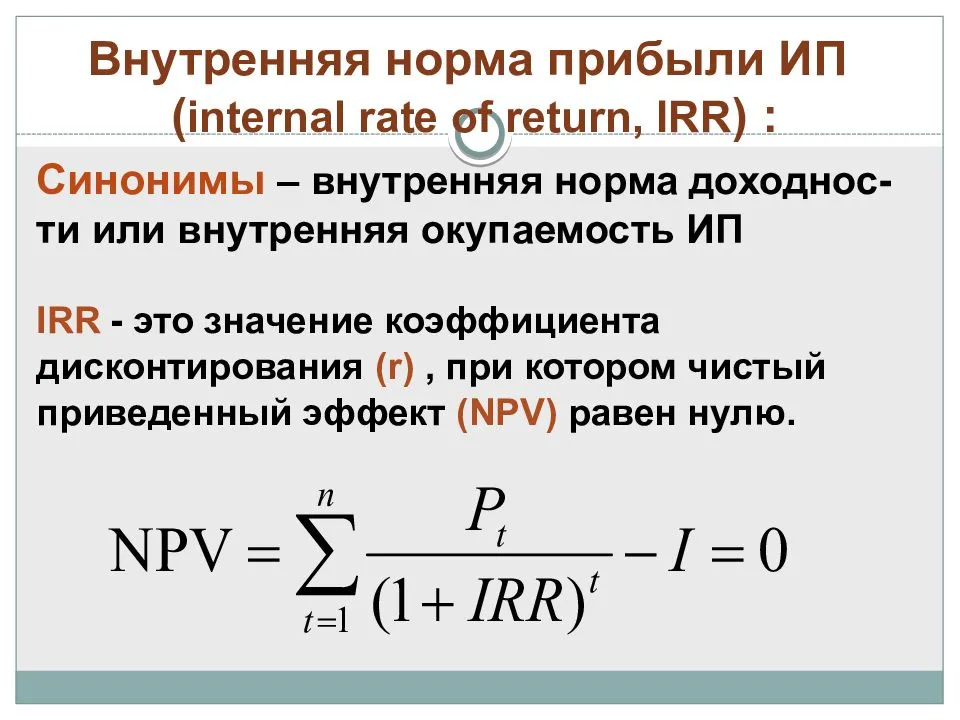

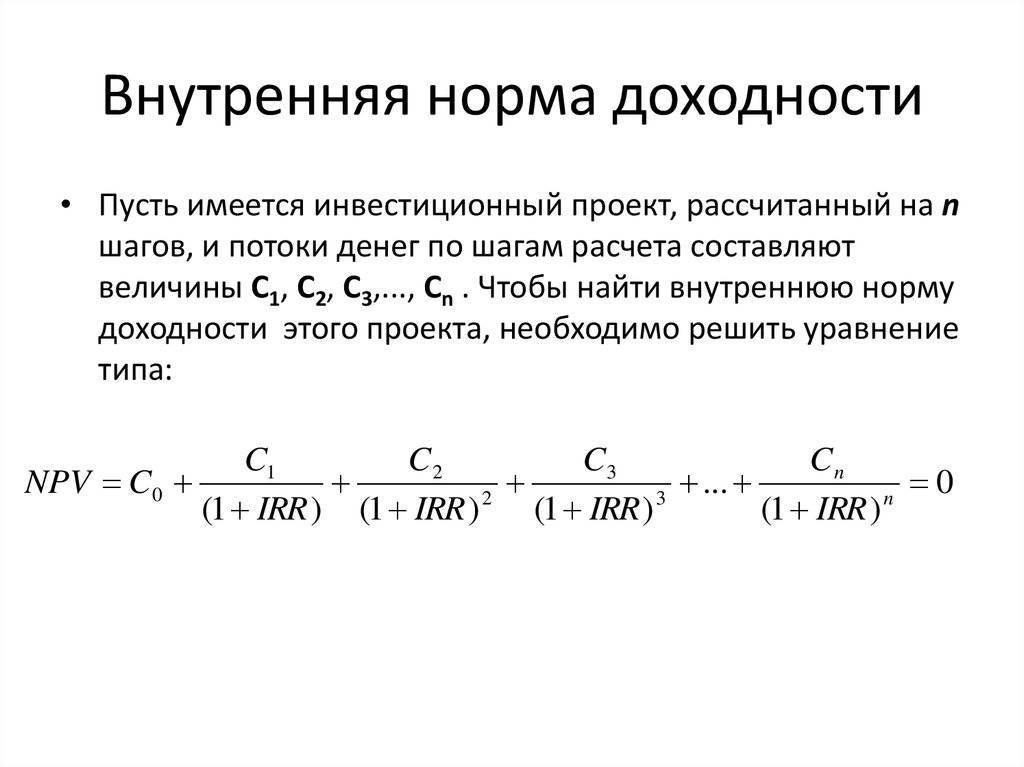

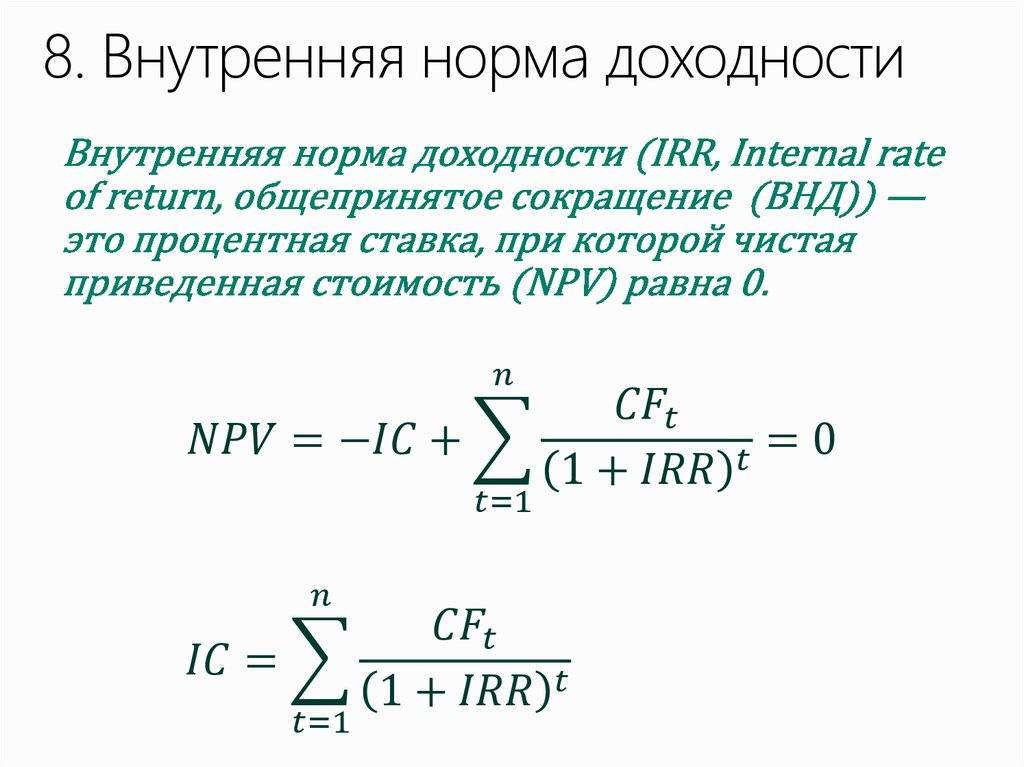

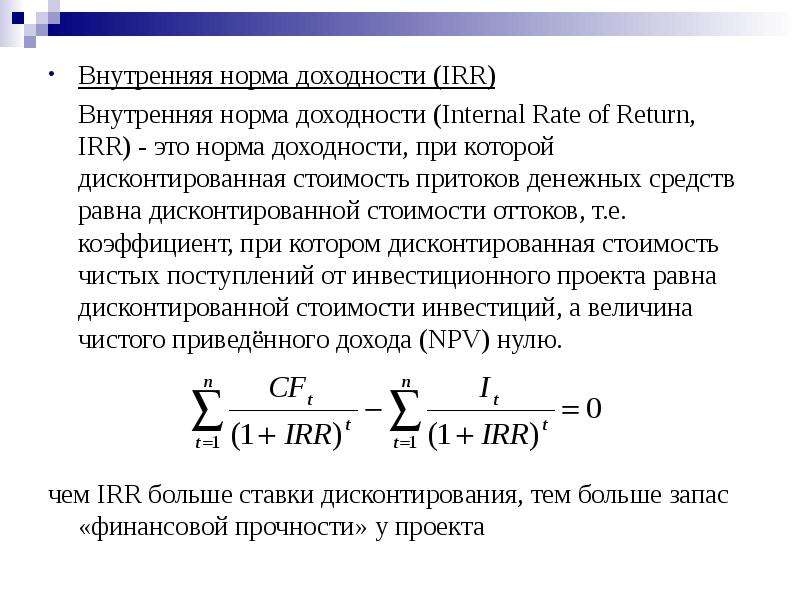

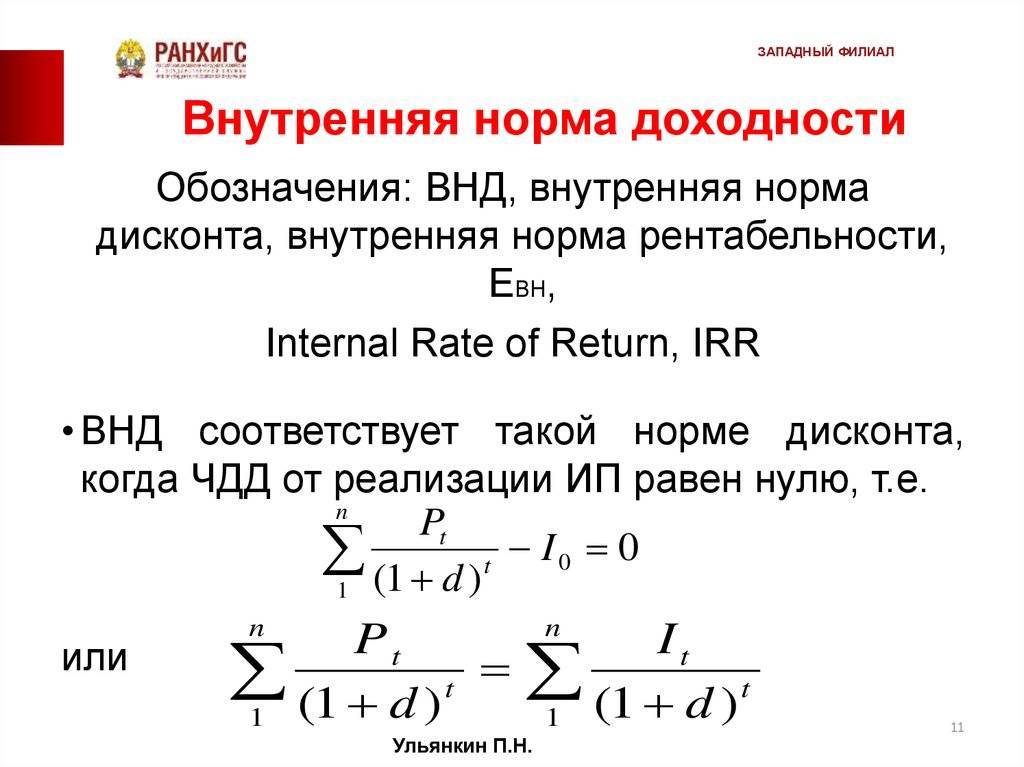

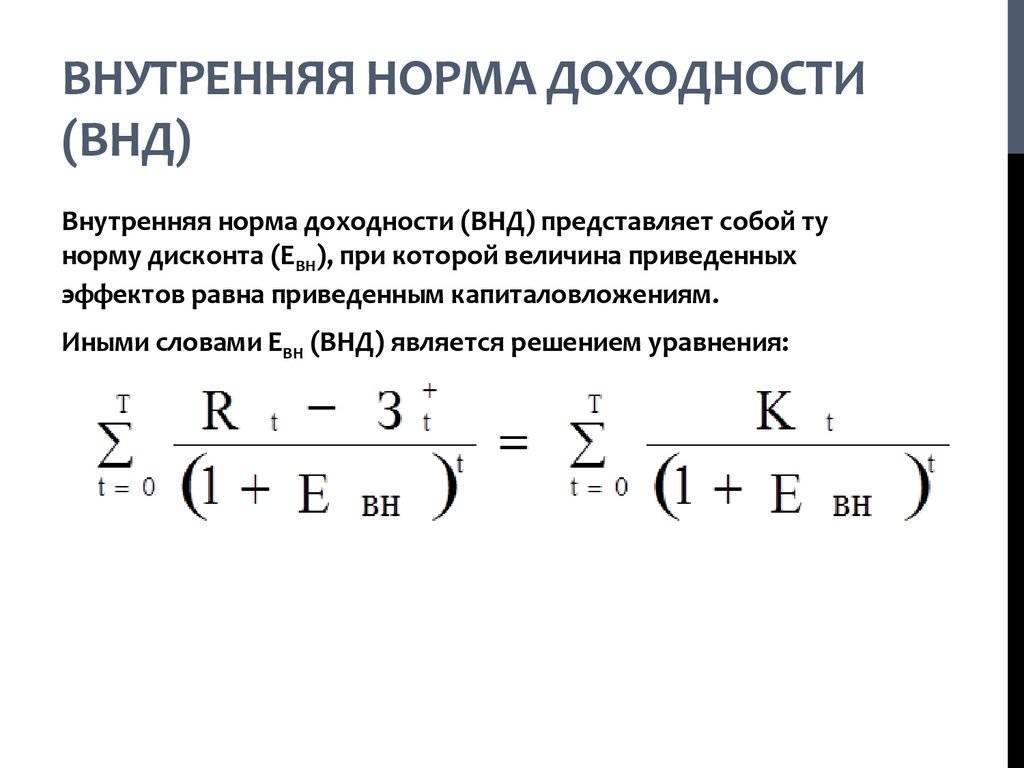

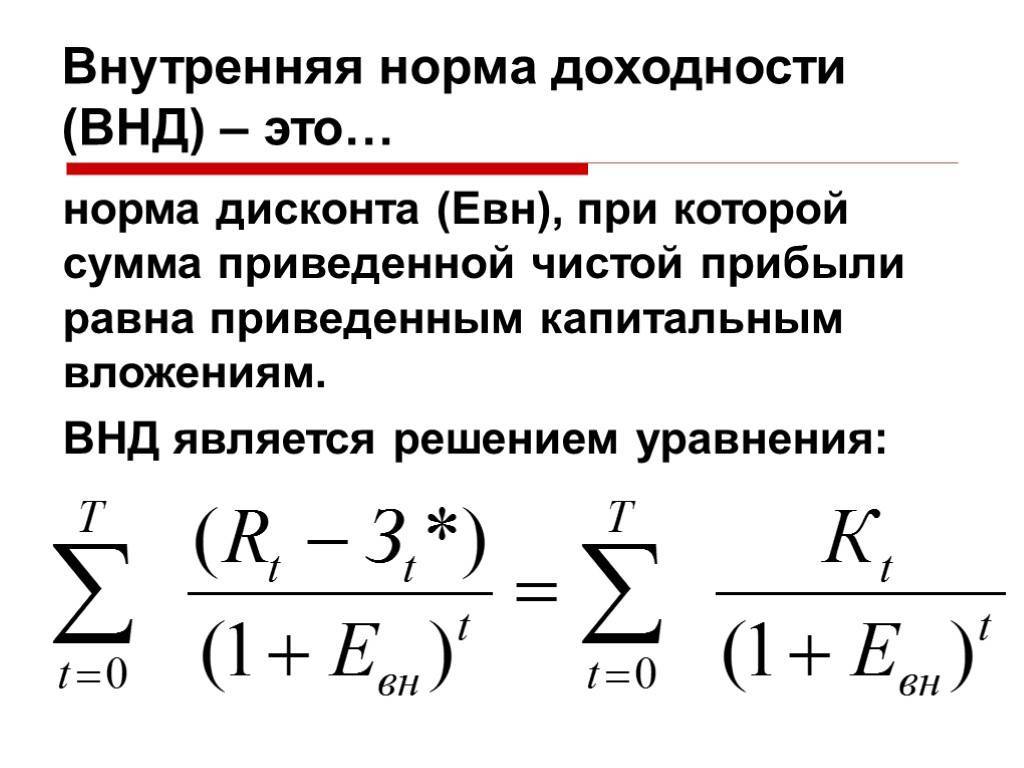

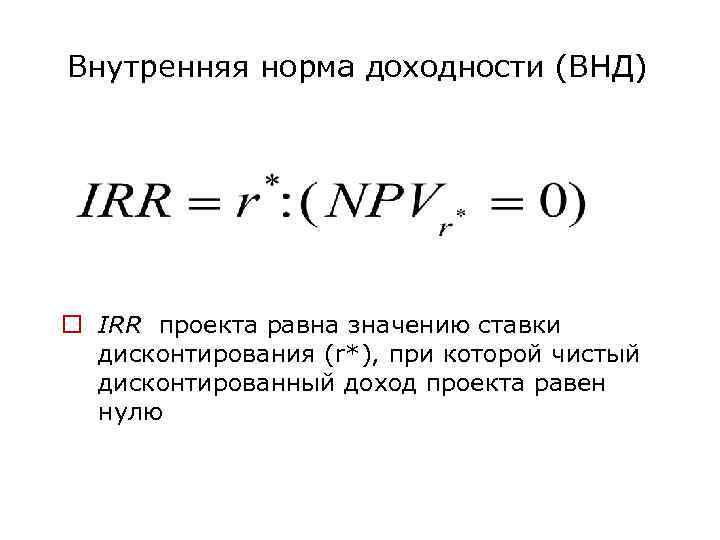

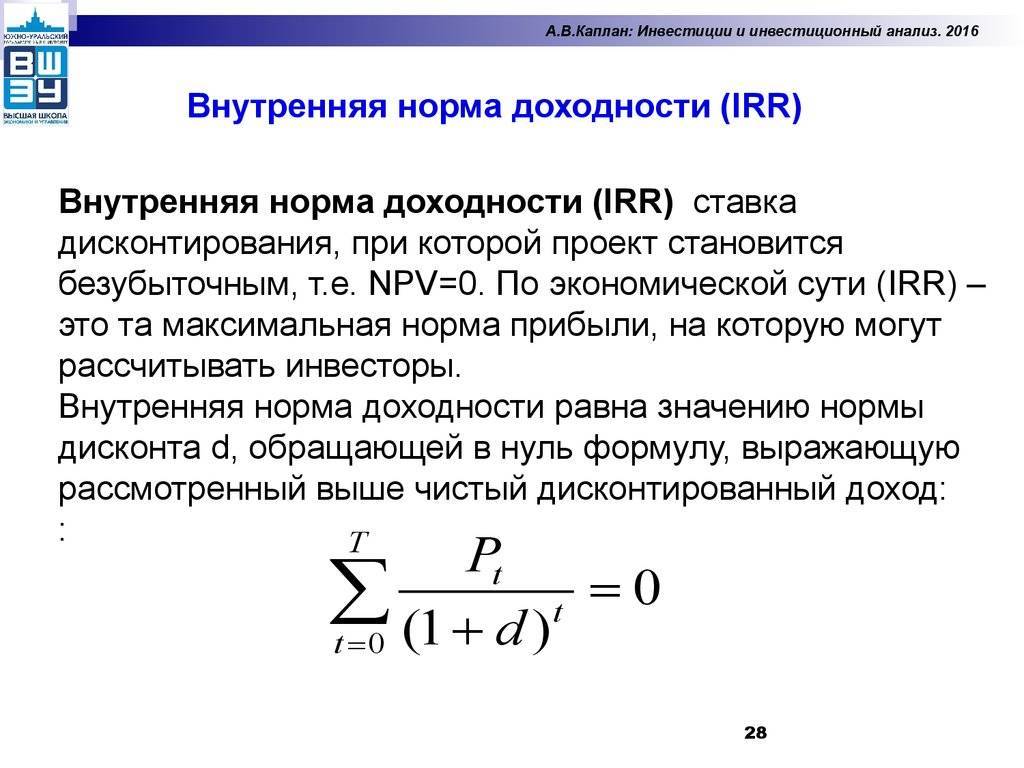

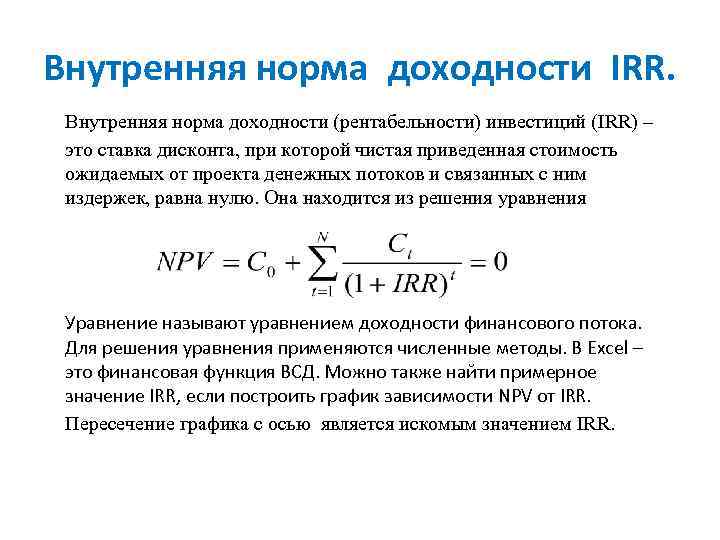

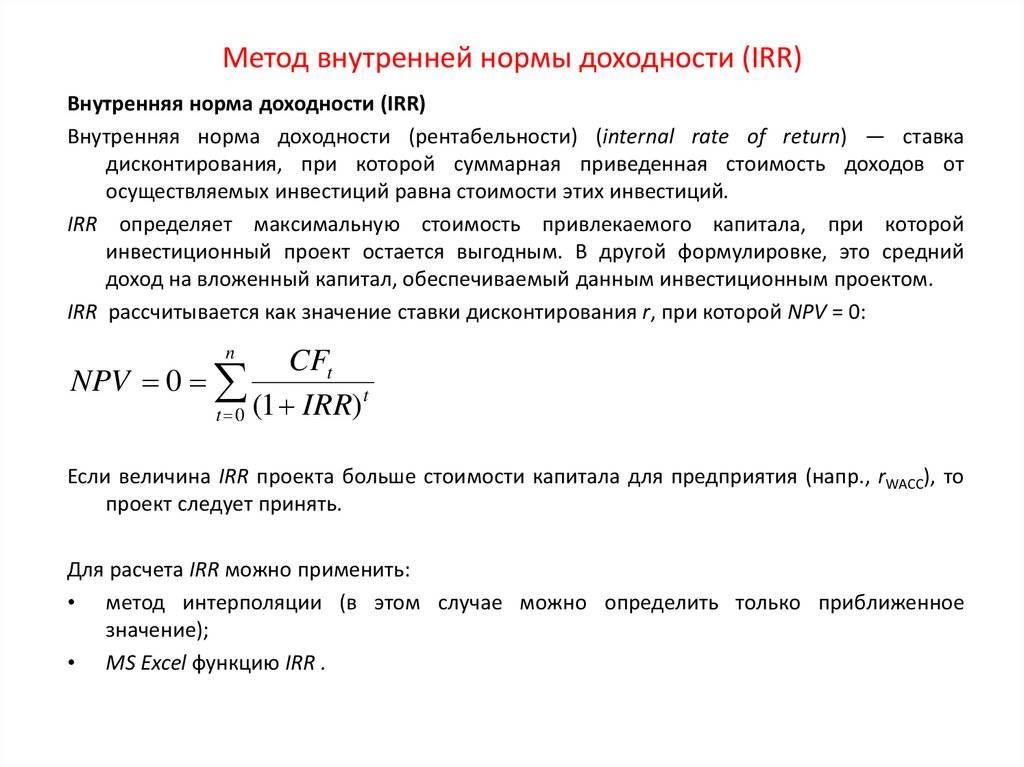

Внутренняя норма доходности – IRR

Внутренняя норма доходности (англ. Internal Rate of Return, IRR), известная также как внутренняя ставка доходности, является ставкой дисконтирования, при которой чистая приведенная стоимость (англ. Net Present Value, NPV) проекта равна нолю.

Другими словами, настоящая стоимость всех ожидаемых денежных потоков проекта равна величине первоначальных инвестиций.

В основе метода IRR лежит методика дисконтированных денежных потоков, а сам показатель получил широкое использование в бюджетировании капитальных вложений и при принятии инвестиционных решений в качестве критерия отбора проектов и инвестиций.

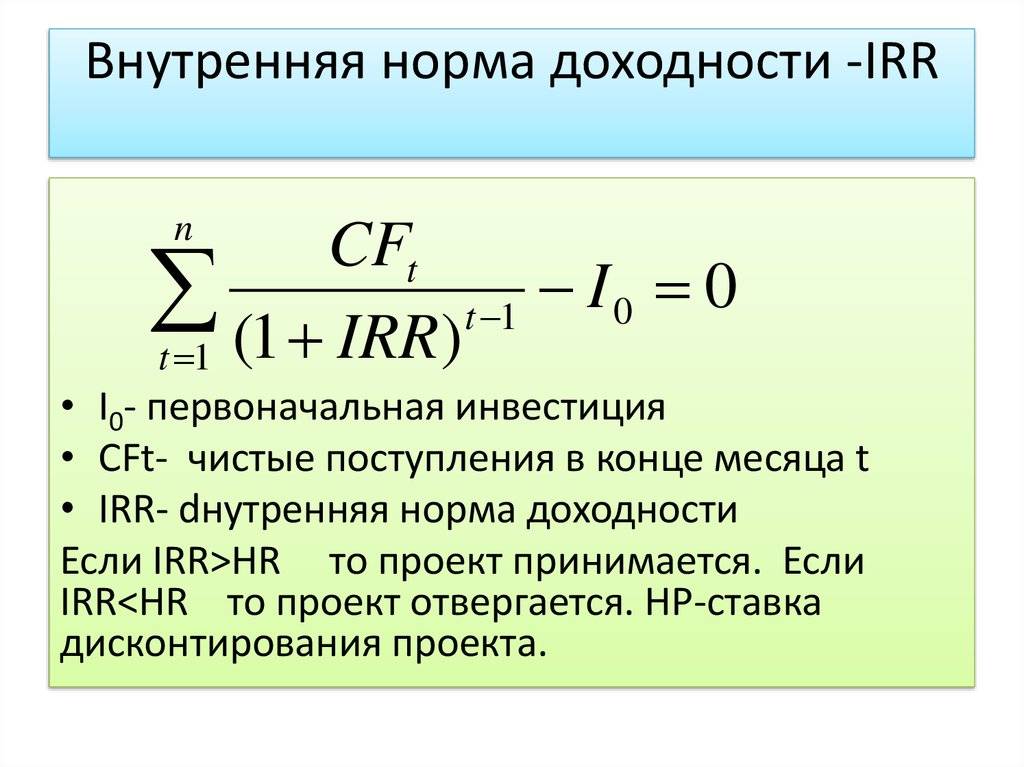

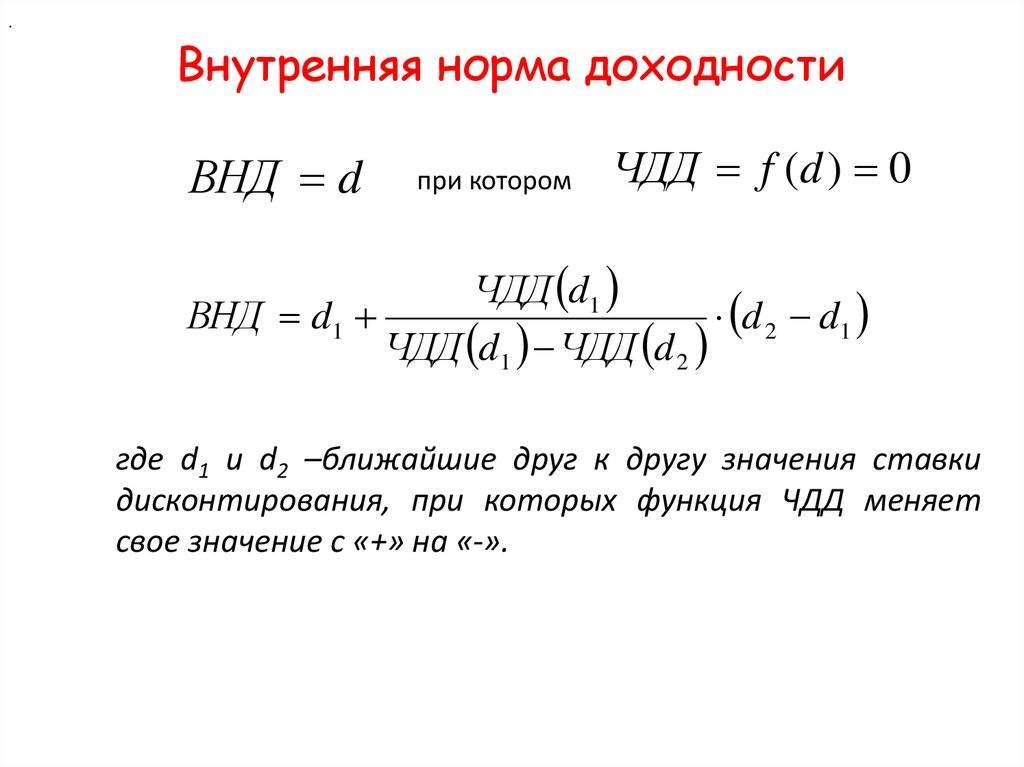

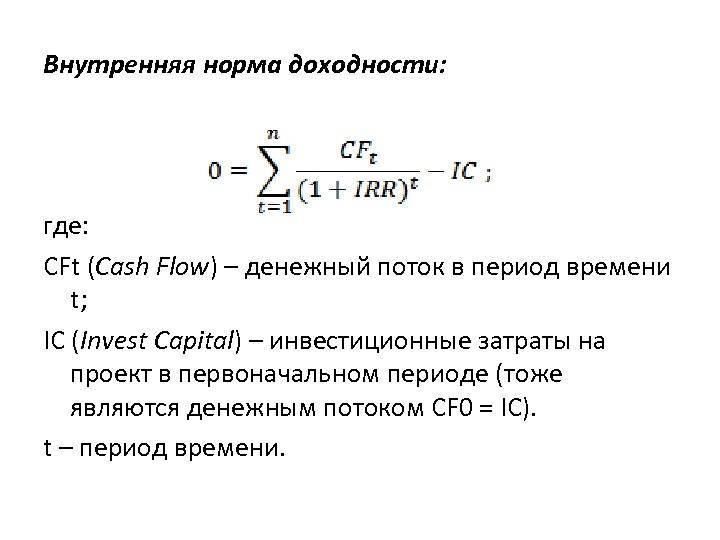

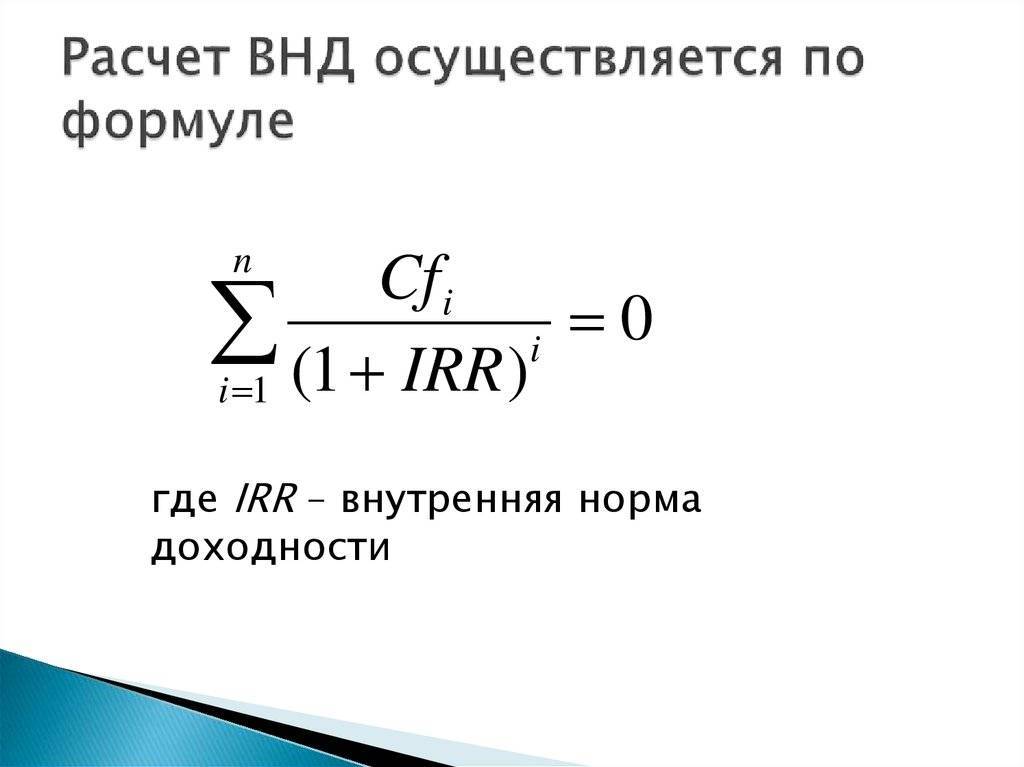

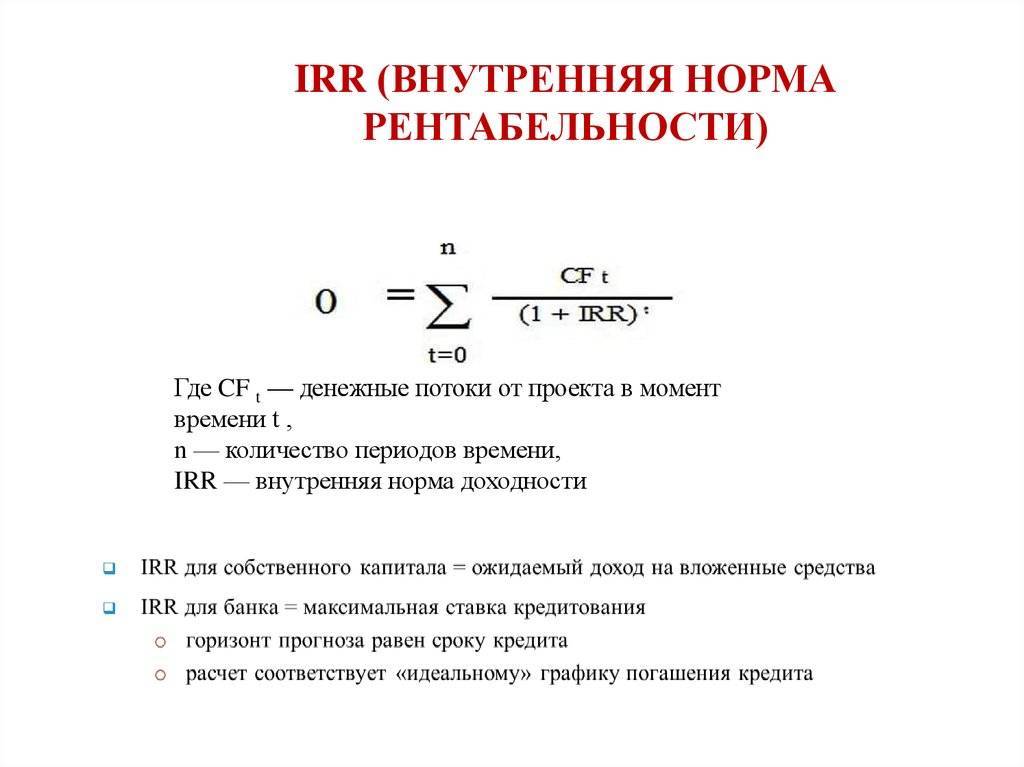

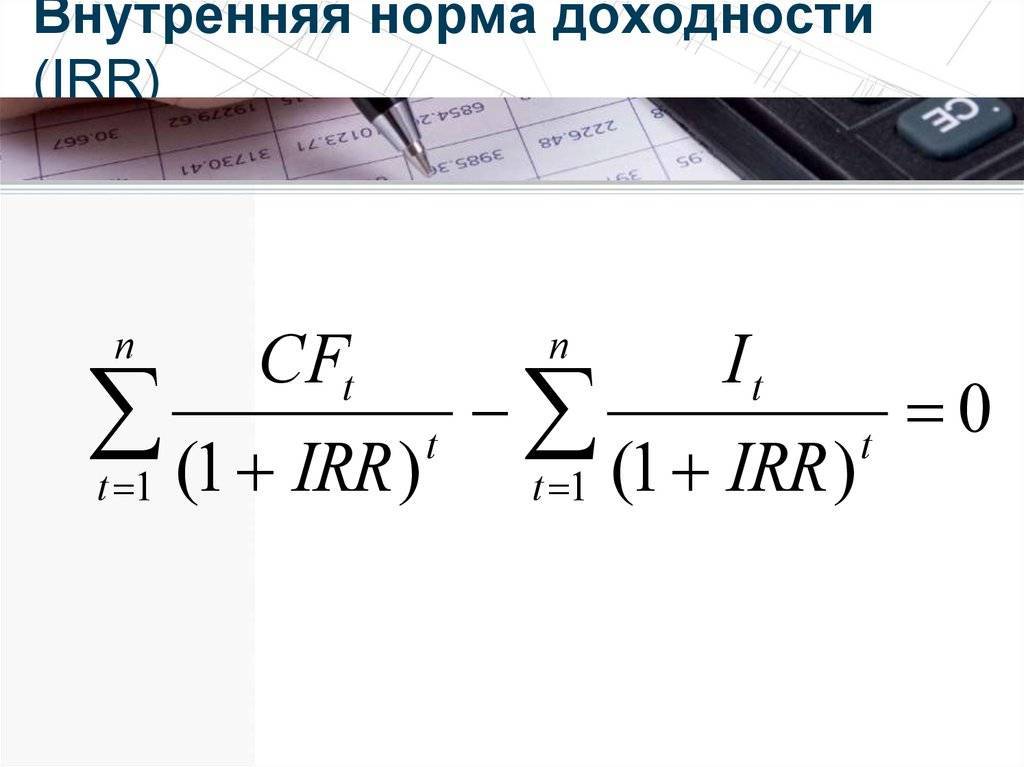

Формула IRR

Чтобы рассчитать внутреннюю норму доходности проекта необходимо решить следующее уравнение, приравняв NPV проекта к нолю.

Критерий отбора проектов

Правило принятия решений при отборе проектов можно сформулировать следующим образом:

- Внутренняя норма доходности должна превышать средневзвешенную стоимость капитала (англ. Weighted Average Cost of Capital, WACC), привлеченного для реализации проекта, в противном случае его следует отклонить.

- Если несколько независимых проектов соответствуют указанному выше критерию, все они должны быть приняты. Если они являются взаимоисключающими, то принять следует тот из них, у которого наблюдается максимальный IRR.

Пример расчета внутренней нормы доходности

Предположим, что существует два проекта с одинаковым уровнем риска, первоначальными инвестициями и общей суммой ожидаемых денежных потоков. Для более наглядной иллюстрации концепции стоимости денег во времени, поступление денежных потоков по Проекту А ожидается несколько раньше, чем по Проекту Б.

Подставим представленные в таблице данные в уравнение.

Для решения этих уравнений можно воспользоваться функцией «ВСД» Microsoft Excel, как это показано на рисунке ниже.

- Выберите ячейку вывода I4.

- Нажмите кнопку fx, выберите категорию «Финансовые», а затем функцию «ВСД» из списка.

- В поле «Значение» выберите диапазон данных C4:H4, оставьте пустым поле «Предположение» и нажмите кнопку OK.

Таким образом, внутренняя ставка доходности Проекта А составляет 20,27%, а Проекта Б 12,01%. Схема дисконтированных денежных потоков представлена на рисунке ниже.

Предположим, что средневзвешенная стоимость капитала для обеих проектов составляет 9,5% (поскольку они обладают одним уровнем риска). Если они являются независимыми, то их следует принять, поскольку IRR выше WACC. Если бы они являлись взаимоисключающими, то принять следует Проект А из-за более высокого значения IRR.

Преимущества и недостатки метода IRR

Использование метода внутренней нормы доходности имеет три существенных недостатка.

- Предположение, что все положительные чистые денежные потоки будут реинвестированы по ставке IRR проекта. В действительности такой сценарий маловероятен, особенно для проектов с ее высокими значениями.

- Если хотя бы одно из значений ожидаемых чистых денежных потоков будет отрицательным, приведенное выше уравнение может иметь несколько корней. Эта ситуация известна как проблема множественности IRR.

- Конфликт между методами NPV и IRR может возникнуть при оценке взаимоисключающих проектов. В этом случае у одного проекта будет более высокая чистая приведенная стоимость, но более низкая внутренняя норма доходности, а у другого наоборот. В такой ситуации следует отдавать предпочтение проекту с более высокой чистой приведенной стоимостью.

Рассмотрим конфликт NPV и IRR на следующем примере.

Для каждого проекта была рассчитана чистая приведенная стоимость для диапазона ставок дисконтирования от 1% до 30%. На основании полученных значений NPV построен следующий график.

При стоимости капитала от 1% до 13,092% реализация Проекта А является более предпочтительной, поскольку его чистая приведенная стоимость выше, чем у Проекта Б. Стоимость капитала 13,092% является точкой безразличия, поскольку оба проекта обладают одинаковой чистой приведенной стоимостью. При стоимости капитала более 13,092% предпочтительной уже является реализация Проекта Б.

С точки зрения IRR, как единственного критерия отбора, Проект Б является более предпочтительным. Однако, как можно убедиться на графике, такой вывод является ложным при стоимости капитала менее 13,092%. Таким образом, внутреннюю норму доходности целесообразно использовать в качестве дополнительного критерия отбора при оценке нескольких взаимоисключающих проектов.

- ← Индекс рентабельности, PI

- Проблема множественности IRR →

Ограничения и упрощения

В учебной Таблице 1 никак не учитывались налоги, которые необходимо платить с дохода от проектов и от вложений в акции, но также не учтены и, например, дивиденды, которые могли бы добавить доходности вложений в акции (например, каждая акция Сбербанка принесла в 2021-м году 16,27 руб. дивидендов за вычетом налогов). Возможно, некоторая модификация формул потребуется, если необходимо учитывать вложения и доход в иностранной валюте.

В пакете финансовых функций электронных таблиц есть и более мощные функции для расчета внутренней ставки доходности (XIRR) и чистой приведенной стоимости (XNPV) – они позволяют вычислять указанные значения не только для случая регулярных выплат (ежемесячных, как в учебной таблице в этой статье), но и для произвольного набора дат выплат/вложений средств в проекты. К сожалению, мне неизвестна модификация функции XIRR, которая бы позволяла указывать ставку реинвестирования, следовательно, рассчитанная с помощью нею ставка внутренней доходности проекта подразумевает, что все поступления от проекта реинвестируются в него же, что не всегда возможно. Кроме того, иногда будет слишком громоздко указывать отдельный набор дат выплат/вложений для каждого проекта, особенно если их несколько. Конечно, можно сделать учебную таблицу с ежедневным учетом, но в этом случае она потеряет обозримость и затруднит практическую применимость, а стоит ли это увеличение точности расчета – решать инвестору.

Обсуждение результатов

Предложенный в Таблице 1 метод и формулы можно использовать для одного из главных инструментов планирования (два других – баланс активов и пассивов и отчет о прибылях и убытках) – Отчета о движении денежных средств, дополнив более детализированными значениями расходов и доходов, автор успешно пользуется такой таблицей более пяти лет для учета доходности двух десятков инвестиционных проектов, а также планирования доходов и расходов на несколько лет вперед. Для этого достаточно расширить таблицу вправо на несколько месяцев/лет и дополнить, помимо инвестиционных проектов – разделом “Расходы” со строками, в которых, например, отражать расходы на потребление, планируемые в будущем расходы на отпуск, крупные траты и т.д. Тогда общий итог будет показывать, есть ли у вас резервы на инвестирование, или надо сокращать расходы/повышать доходы, поможет оценить реалистичность и сроки накопления необходимых сумм для крупных трат, и, в целом, оценивать тренд – увеличивается благосостояние вас и вашей семьи, или необходимы некие коррективы.

В следующей статье на тему сравнения инвестиций автор предложит собственную методику сравнения доходности обычных инвестиционных проектов с доходностью вложений в инструменты фондового рынка, а также сравнения доходности портфеля проектов с бенчмарком в виде отдельного тикера фондового рынка (акций Сбербанка, Газпрома и т.д.)