Возникновение права на получение государственной компенсации строительных затрат

У гражданина появляется право потребовать денежной компенсации затрат на построенный самостоятельно дом тогда, когда он регистрирует его, в качестве собственности жилой. Чтобы доказать, что процедура регистрации налогоплательщиком успешно пройдена, необходимо предоставить в соответствующие структуры справку из Единого государственного реестра недвижимости.

Обращение в отделение налоговой службы за получением денег возможно лишь по завершению календарного годичного периода, ставшего временем прохождения регистрации недвижимого жилого имущества

Получается, если вы возвели коттедж на своем участке в 2014 году, то подать обращение в Федеральную налоговую службу за компенсацией средств вы имеете право в 2015.

Приведем пример. Вы запустили процесс возведения жилого дома в начале 2012 года, закончили его строительство в середине 2014 года. Оформление построенного коттеджа в собственность с занесением в Единый государственный реестр недвижимости произошло в 2015 году, получается, что обращение в органы подать на возврат некоторой части средств вы можете только по наступлению 2016 года.

Одновременно с этим, подача на последующий год после периода прохождения регистрационной процедуры не является обязательной, у вас есть еще время, так как подать бумаги на получение вычета можно за прошедшие 36 месяцев.

Приведём пример. В 2013 году вы построили на своем участке коттедж и прошли процедуру регистрации в собственность. В 2013 и 2014 годах вы не были официально трудоустроены, и лишь в 2015 году получили работу с «белой» заработной платой и договором о трудоустройстве. Получается, что активировать возврат подоходного налога вы можете лишь в 2016 году и получить все выплаты за 2015. При этом полагающаяся вам сумма, не выданная полностью, перенесется на последующие годы.

Если же справка из Единого государственного реестра недвижимости уже у вас на руках и ждать конца года вы не хотите, то обратитесь за получением средств по месту работы. Да, вы не получите единую выплату, однако будете постепенно возвращать по 13% от заработной платы каждый месяц, пока вся полагающаяся вам сумма не будет выдана.

Какой способ получения денег удобнее, решать вам, однако мы думаем, что лучше по возможности дождаться возвращения полной суммы, которую можно ощутить реально

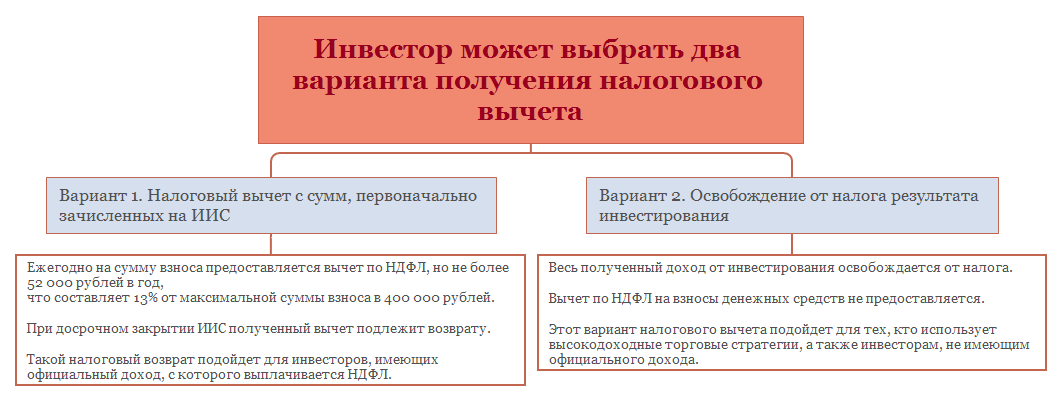

Варианты вычета

В зависимости от конкретной ситуации, сумма налогового вычета будет складываться из разных составляющих самого процесса получения подобной недвижимости. Поэтому в каждом случае необходимо понимать, на что можно рассчитывать.

Если вы построили дом

В ситуации, когда частное лицо возводит на уже имеющемся участке строение, которое в последствие регистрирует, как жилое, возможно возместить:

- Расходы на приобретение материалов на строительство жилого дома, а также проведение в дальнейшем отделочных работ.

- Траты на оплату услуг специалистов, которые задействованы в процессе строительства на любой его стадии, а также отделке строения.

- Таким образом, построенный дом в результате может обойтись на 13% дешевле от первоначально вложенной суммы.

Если участок с недостроенным домом

Существуют еще некоторые нюансы с точки зрения даты приобретения:

Если участок и недостроенный дом приобрели до 2019 года, то на налоговый вычет могут претендовать только те собственники, в документах у которых недвижимость зарегистрирована, как «жилой дом». Интересно, что вплоть до 1 января 2019 года «жилое строение» и «жилой дом» не являлись идентичными понятиями, в результате чего часть собственников была лишена возможности получения такой компенсации.

Если приобретение было совершено с 01.01.2019 г., то эта запись не является ключевой с точки зрения возможности получения выплаты. То есть, на компенсацию НДФЛ претендуют и собственники «жилых домов» и «жилых строений»

А это важно для владельцев, которые строили недвижимости на земельном участке садового товарищества – на так называемых «дачах». Именно в этом случае, если участок купили до 2019 года,а дом построили на нем позже, он попадает под ту категорию недвижимости, на которую положен налоговый вычет.

Если дома пока вообще нет

В ситуации, пока не построен дом, но для него куплены строительные материалы, собственник может возместить налог, уплаченный при их приобретении. Это можно осуществлять частями, до достижения максимальной суммы.

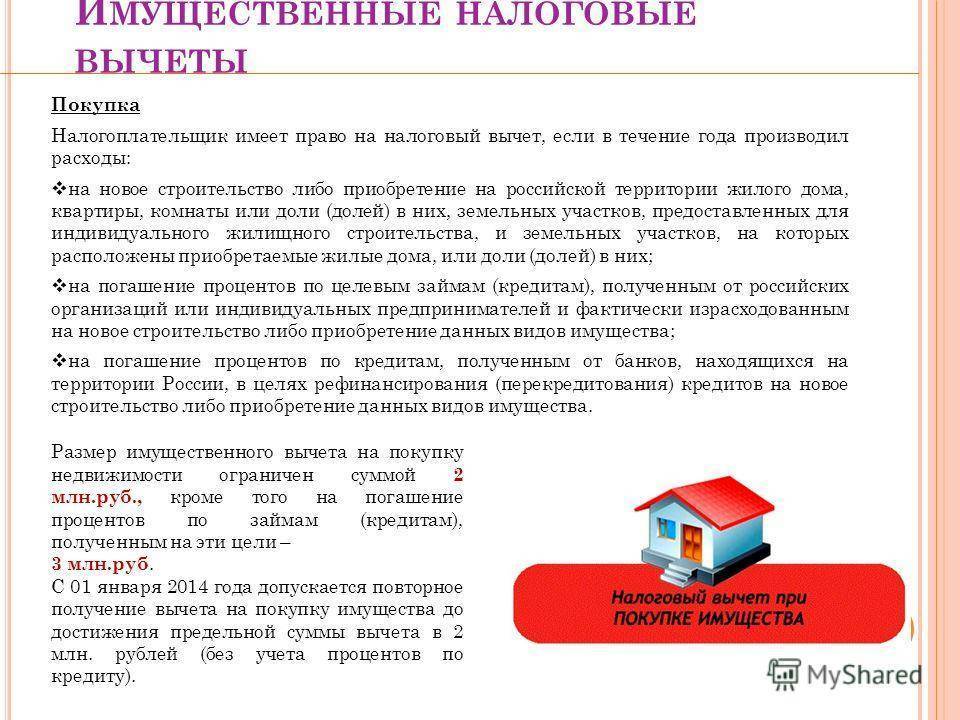

За свои средства или в ипотеку

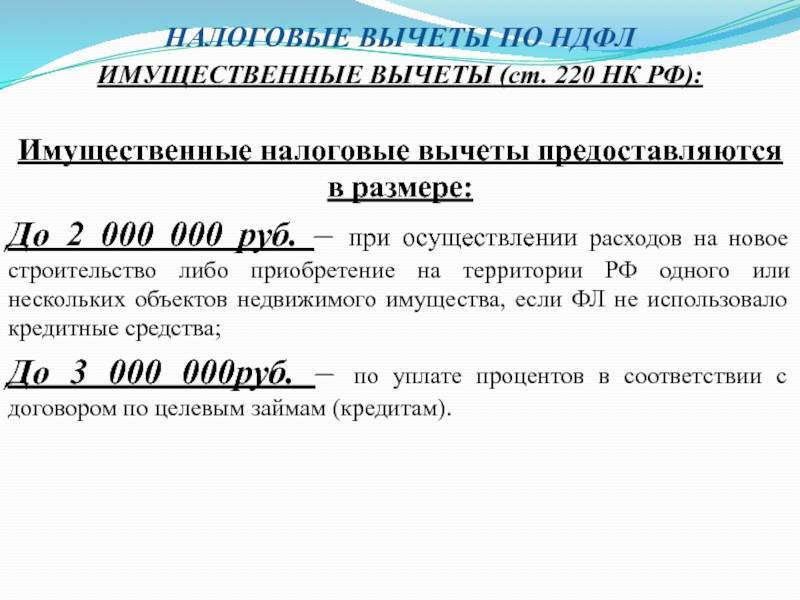

Существуют нюансы с точки зрения максимальной суммы, потраченной на возведение собственного дома, с которой государство возместит выплату НДФЛ:

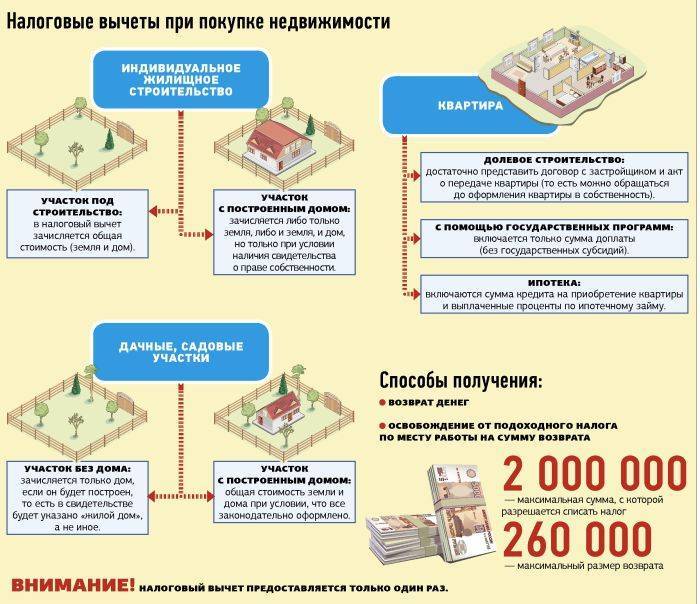

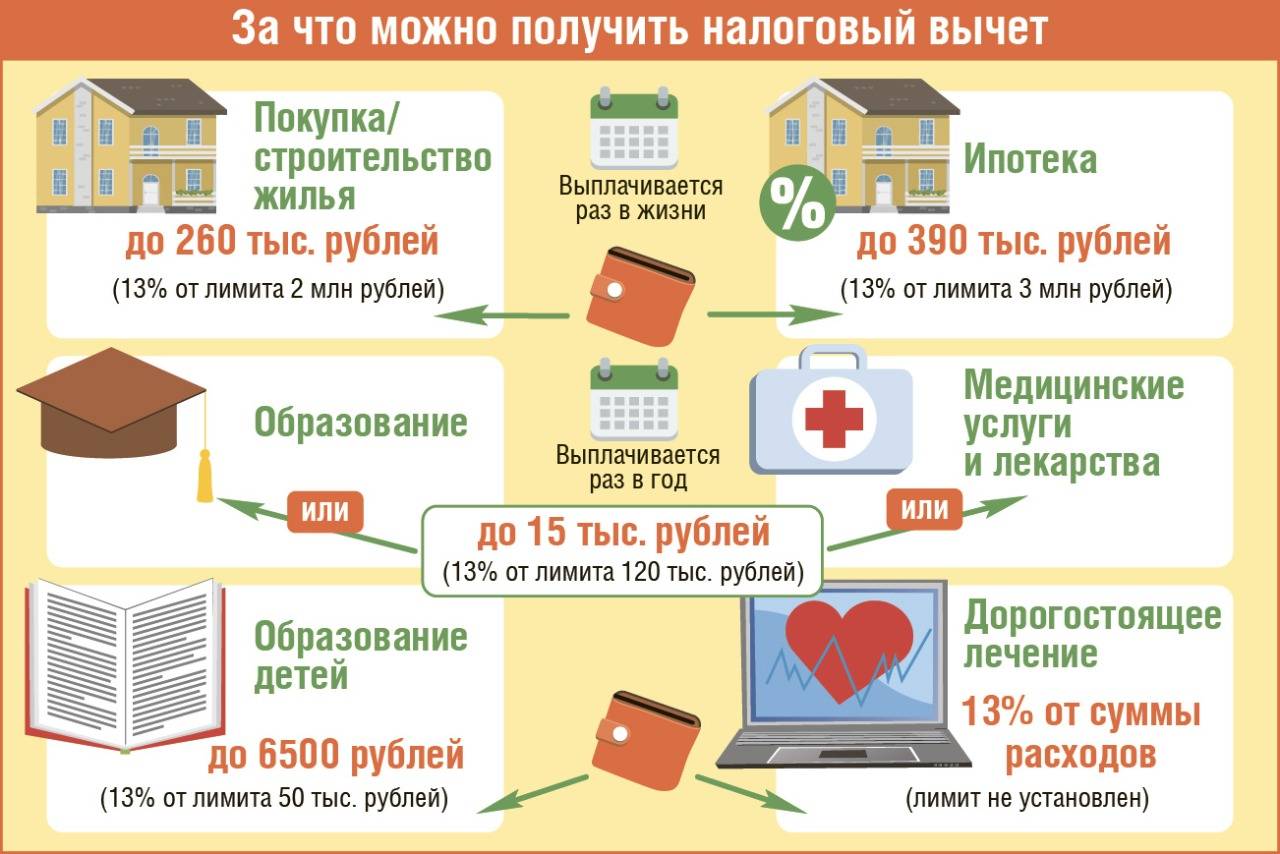

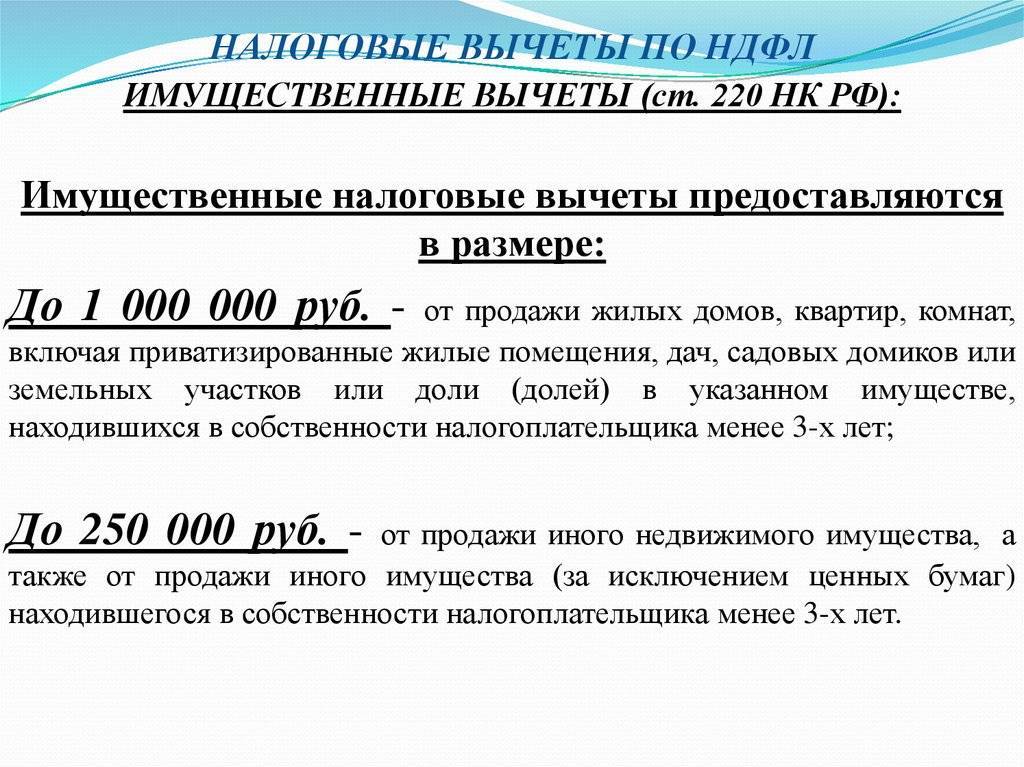

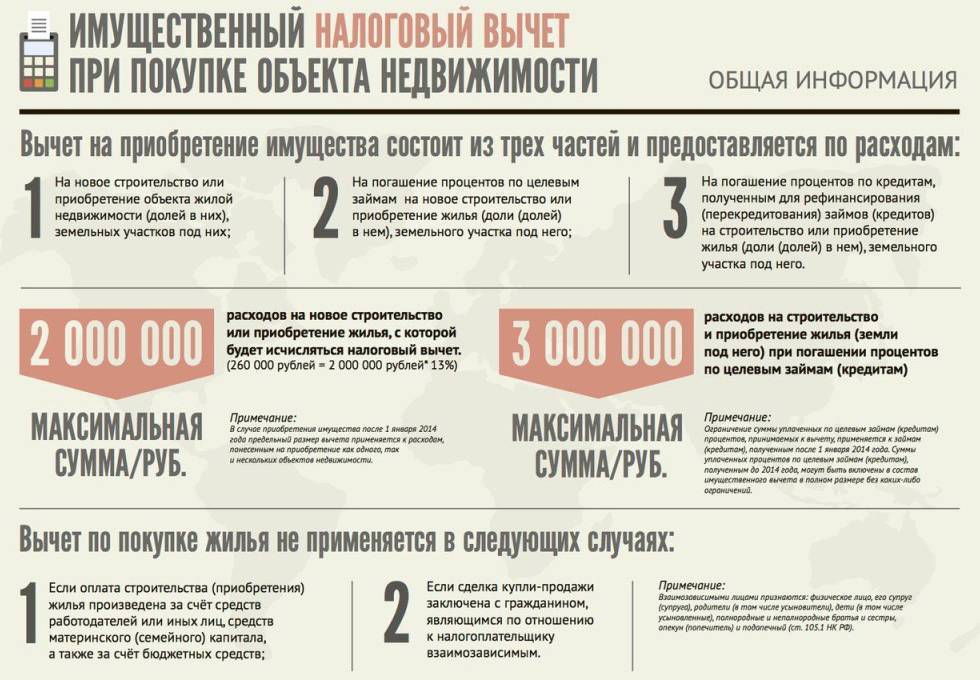

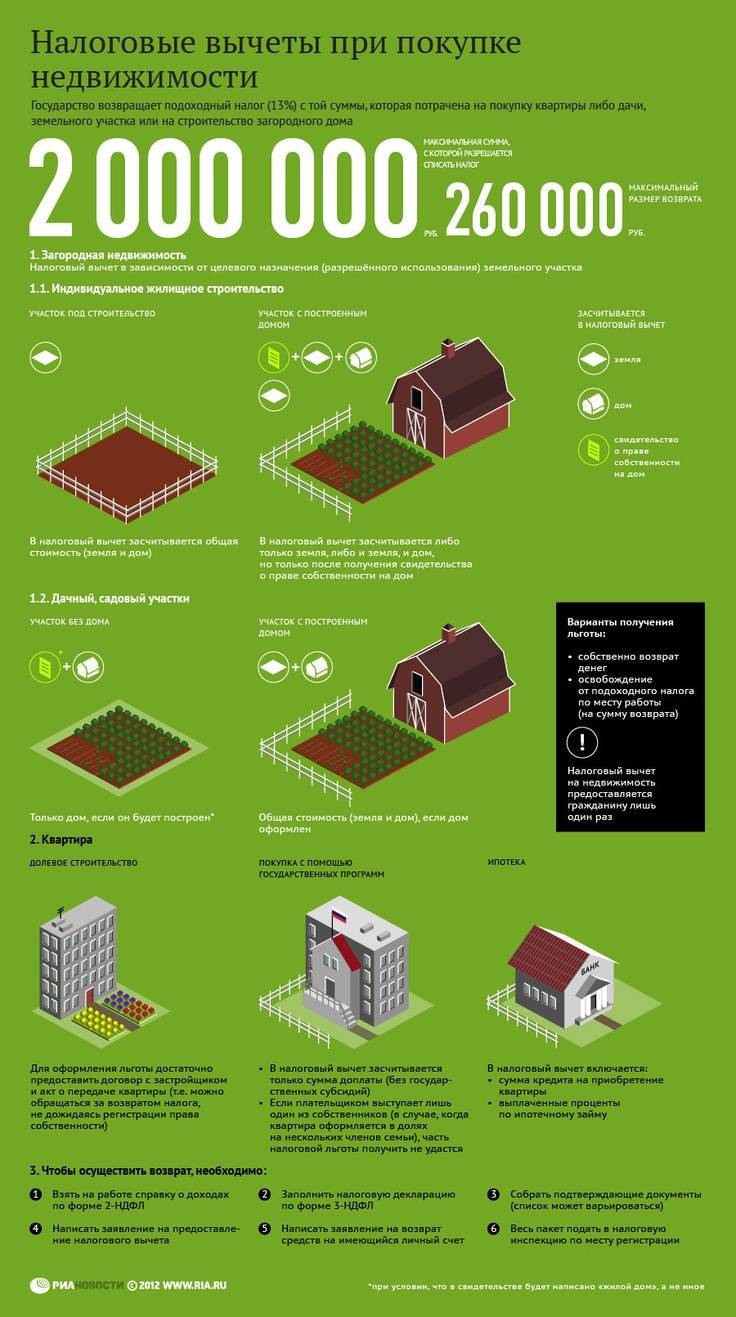

- Если все манипуляции с объектом недвижимости по его строительству и отделке выполняются за собственные средства, то максимальная сумма, с которой можно будет получить налоговый вычет, составляет 2 млн. руб. на одного гражданина. Таким образом, компенсация с этой суммы составит 260.000 руб.

- Если строительные работы ведутся за счет заимствованных средств у финансовой организации, то компенсация будет рассчитана с максимальной суммы в 3 млн. руб. с вычетом по процентам ипотечного займа. А в данном случае НВ на одного гражданина составляет 390.000 руб.

Особенности получения вычета при покупке земельного участка

Когда собственник приобретает участок под ИЖС, он в дальнейшем может претендовать на компенсацию, связанную исключительно со строительством. Ведь налоговый вычет за покупку земельного участка налоговым законодательством не предусмотрен.

Вычет при покупке садового дома

Далеко не все частные лица знают, можно ли вернуть часть затраченных средств на приобретение садового участка с возведенным домиком, дачи или аналогичной недвижимости.

Освещая данный вопрос, стоит отметить, что начиная с 1 января 2019 года Министерство финансов разрешило законным владельцам садовых и дачных участков получить налоговый вычет. Но только в случае, если дом на земле, принадлежащей к этим категориям, был оформлен в собственность с 2019 года и позже. Только с этого периода такая недвижимость интерпретируется не просто, как дача, а как пригородный участок для строительства жилого дома.

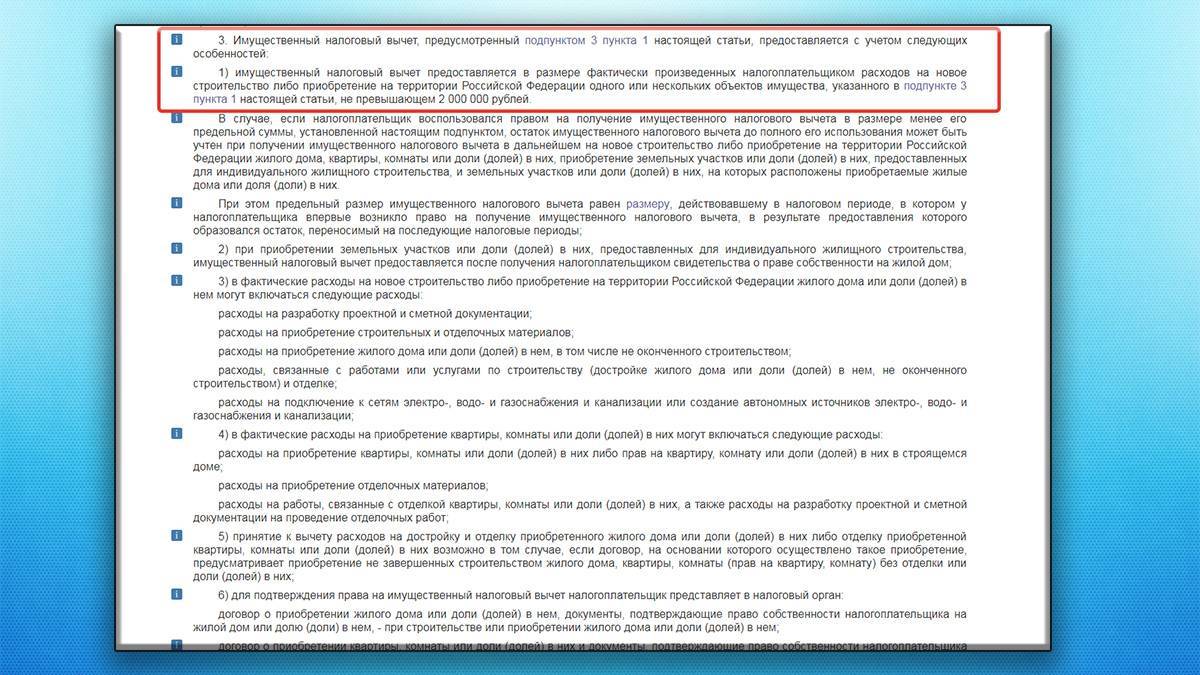

Законодательная база вопроса

Право на налоговый имущественный остаток прописано в законодательстве. Вопрос возврата вычета регулируют:

- 220 ст. Налогового Кодекса, где внесены условия его получения.

- ФЗ №212, где прописан процесс его получения.

- Письмо Минфина, где отрегулирован процесс получения сумм по вычету для обоих супругов.

Важно! В законодательстве обращается внимание на то, что его выдают снова тем, кто строит дом с 2014 года

По нормам Российского законодательства налогоплательщик имеет право на вычет на приобретённую землю, на недостроенное жилье и даже на отделку имущества, если она там отсутствует. Но на расходы, которые понес прежний собственник, строя дом, получить компенсацию нельзя. Необходимо документальное подтверждение приобретения недостроенной недвижимости.

Что включается в расходы на строительство

Если планируете получить возврат подоходного налога при строительстве частного дома, обязательно сохраняйте все документы, способные подтвердить ваши расходы. В затраты могут включаться:

- чеки и платежки за строительные и отделочные материалы;

- квитанции за оплату разработки проектной документации и сметы;

- выписка из банковского счета за покупку недостроя;

- копии договоров на оказание строительных услуг и выполнение отделочных работ;

- платежи коммунальным предприятиям за проведение и подключение коммуникаций (свет, вода, газ, канализация).

Внимание! Все стройматериалы должны относиться к возведению именно дома. Если вы приобрели, например, бревна для возведения бани, эти деньги не будут входить в расчетную сумму

Как вернуть НДФЛ

К декларации необходимо обязательно приложить справку формы 2-НДФЛ, подтверждающую доходы гражданина и уплаченные налоги в пользу государства. Бумага запрашивается у работодателя или бухгалтера либо, если налогоплательщик выступает как ИП, форма заполняется самостоятельно.

Предлагаем ознакомиться: Алименты с налогового вычета в 2019 году

Кроме этих документов, следует подтвердить право собственности специальным свидетельством или предоставить выписку из ЕГРН и подать копии платежных документов.

Для справки! Инспектор вправе потребовать оригиналы подаваемых справок.

Куда обращаться

Подать документы на возврат НДФЛ можно через две инстанции:

- Работодателя. Прежде чем обратиться к начальству, необходимо запросить уведомление, разрешающее возврат налога. После получения бумаги можно идти с пакетом документов, декларацией и заполненным заявлением к работодателю или бухгалтеру.

- ФНС. Гражданину следует направить необходимые документы и заявление для рассмотрения инспектором. После положительного решения на экземпляре ставится отметка о получении.

Обратиться налогоплательщик в обе инстанции может по истечении года, когда строился дом. При обращении в налоговую вычет отдается общей суммой, а работодатель прекращает удерживать с зарплаты сотрудника НДФЛ, тем самым осуществляя возмещение вычета по частям.

Компенсировать получится только за 3 последних года, других ограничений по срокам нет. Оформляя деньги через налоговую инспекцию, обратиться можно в год, идущий за отчетным.

Например: дом строили в 2020, а подать документы на вычет можно в 2020 году. С начальством все гораздо проще: выплата оформляется сразу, как поданы документы.

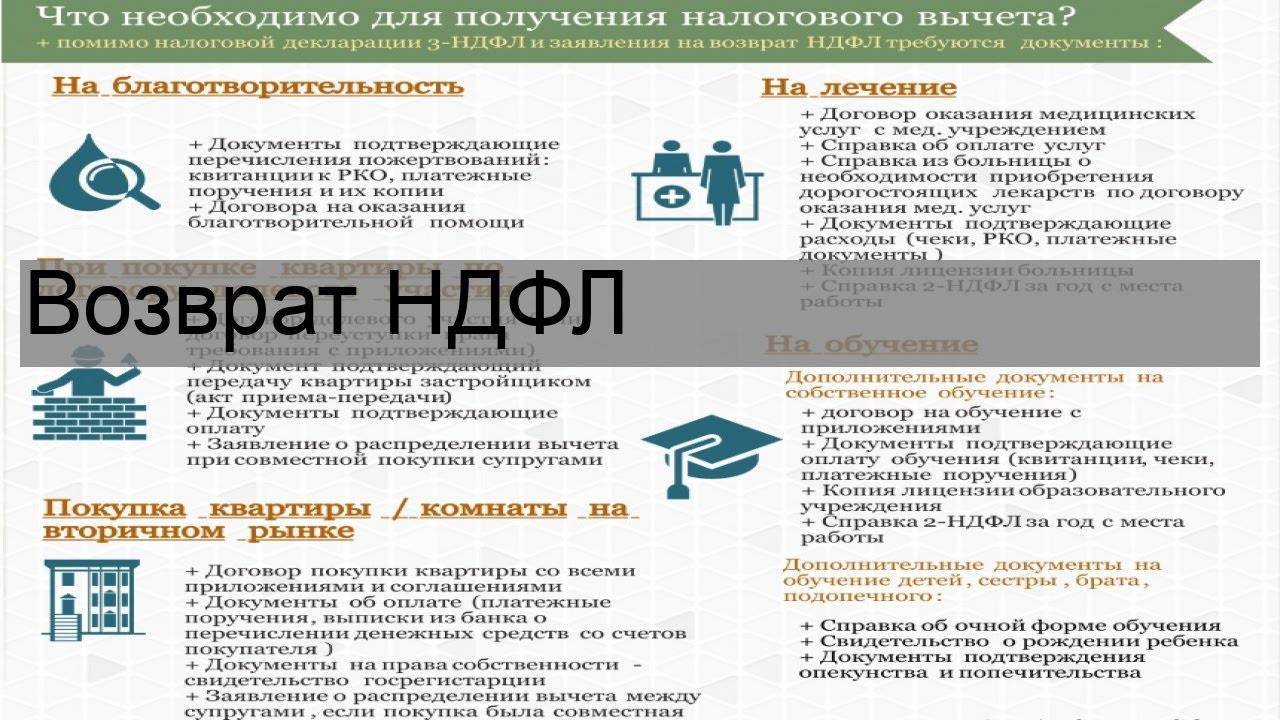

Для возврата налога за строительство дома потребуются бумаги:

- паспорт гражданина РФ;

- заявление;

- декларация по форме 3-НДФЛ;

- выписка из ЕГРН или свидетельство о праве собственности;

- справка о доходе и уплате налогов;

- бумаги, подтверждающие расходы;

- кредитный договор и справка об удержанных процентах (если на стройку брали кредит или ипотеку);

- свидетельство о браке (если супруги захотят разделить вычет);

- письменное согласие супруга/супруги на раздел налоговых средств.

Если стройка велась самостоятельно, то стоит сохранять все платежные документы:

- чеки от закупки стройматериалов;

- договоры на оказание строительных и ремонтных работ;

- расписки от граждан, работавших по найму.

Работа ведется не один день, поэтому все платежные бумаги стоит собирать сразу. Но что делать, если нет чеков{q} Существует два варианта решения проблемы:

- заказать в банке платежные выписки с карточки;

- запросить дубликат платежного документа в магазине.

При ипотеке

Гражданин имеет право оформить все необходимые средства даже в случае с ипотечным займом. Причем претендовать он может на имущественный вычет и уплату процентов, но инспектор затребует расширенный пакет документов.

Встречаются ситуации, когда строительство жилого частного объекта происходит в долевом участии: человек владеет не целым домом, а лишь его долей. Тогда все выплаты делятся по частям: сколько дольщиков, столько и частей. Если владение участка не соответствует законодательству, то части делятся согласно размерам долей.

Налоговый вычет при строительстве дома в 2020 году

В том случае, если гражданин решил построить дом и начал (или уже закончил) строительство, он получает право на налоговый вычет. Таким образом, он сможет снизить размер суммы, затраченной на постройку данного объекта недвижимости.

Более того, в российском законодательстве отсутствует запрет на получение налогового вычета с заемных средств.

Поэтому даже если расходы на строительство были покрыты с ипотечного кредита, соответствующую компенсацию с них все равно можно получить.

Однако при этом нужно учитывать целый ряд условий, включая основания и порядок получения средств в качестве налогового вычета.

За какие расходы положен вычет

Многие граждане мечтают переехать из городской квартиры в собственный загородный домик. Желание это вполне осуществимо, правда и расходы будут немаленькими. Возврат 13% НДФЛ позволяет частично окупить их и вернуть часть потраченных средств.

Налоговый вычет при строительстве жилого дома распространяется на реальные траты. Это касается финансирования:

- Проектной и сметной деятельности.

- Закупки стройматериалов.

- Услуг по отделке, строительству.

- Обустройства инженерных коммуникаций (систем снабжения газом, подвода воды и электричества).

В перечень действий, при которых предусмотрен частичный возврат затраченных средств, входят покупка земельного участка для последующего возведения жилья, выплаты за услуги по достройке, покупка недостроенного сооружения. В последнем варианте в соглашении должно быть обозначено, что предметом сделки является незавершенный объект. В ином случае нет никаких шансов на получение привилегии.

Бывают и такие работы, которые нельзя включать в сумму, учитываемую при подсчете возврата. Это относится к возведению дополнительных конструкций в виде сараев либо гаражей, а также ограждений.

На возведение объектов своими силами возмещение налога не распространяется. В этой связи необходимо хранить любые документы, которыми можно подтвердить выплаты за работы: акты с печатями, чеки, договора.

После оплаты картой возможно получение банковской выписки.

Важно! Возврат подоходного налога при строительстве частного дома возможен однократно. Когда гражданин воспользовался этим правом ранее, а потом решил выстроить очередной дом, вторично льгота ему уже не положена

Имущественный вычет на строительство жилого дома не выдается в ситуациях:

- Внесения изменений в устройство, планировку готового объекта.

- Возведения пристройки, достраивания этажей.

- Реконструкции построенных сооружений.

- Монтажа кабины для душа, сантехнических приборов, газовых и других аппаратов.

Приобретение части дома является основанием для предоставления льготы в форме вычета.

Важно! Если в строительстве использовались не личные деньги, а средства из материальной помощи, всевозможные субсидии, материнский капитал, возврат налога за дом не положен

Документы

При оформлении налогового возврата потребуется собрать определенные НК документы:

Заявление. Требуется только при получении компенсации на месте работы. Для ФНС с 2014 года данный документ не подается. Составляется в произвольном виде. Должно включать следующие реквизиты:

- наименование ФСС или название организации, куда подается заявка на возврат;

- ФИО заявителя.

В тексте излагается просьба о предоставлении налогового вычета с указанием периодов, за которые он рассчитывается. Указывается перечень прилагаемых к заявлению бумаг. Документ должен быть подписан и проставлена дата его составления.

Личные документы заявителя. Обычно требуется подлинник и копия паспорта, а также ИНН.

Документ о праве собственности. Обязательно прилагается выписка из Росреестра, в которой указан в качестве одного из владельцев построенного частного жилья заявитель.

При оформлении налогового возврата потребуется собрать определенные НК документы

Бумаги, свидетельствующие от понесенных затратах на строительство и отделку. В налоговый орган предъявляются чеки или другие финансовые бумаги, в которых указана вся затратная сторона, пошедшая на постройку индивидуальной недвижимости.

Допускается принести договор с подрядной организацией, которая занималась постройкой. В случае потери чеков и при безналичной оплате можно как подтверждение взять выписку в банке.

Также следует выписать дубликат товарного чека, в котором будет указано наименование магазина стройматериалов и проставлена печать.

Форма 3-НДФЛ.

Что называют налоговым вычетом

Под этим определением подразумевается возможность частичного возврата денежных средств, потраченных на строительство или покупку жилья. Распространяется это право только на граждан РФ и только после регистрации права участка (пп. 1, 2, 6 п. 3, п. п. 4, 5 ст. 220 НК РФ). Кроме этого, сумма вычета зависит от фактических расходов, понесённых налогоплательщиком, но не может превышать установленных на законодательном уровне норм.

На кого распространяется

Как упоминалось выше, воспользоваться этим правом может только гражданин Российской Федерации, понесший денежные траты на:

- Постройку загородного дома;

- Приобретение частного домовладения;

- Покупку жилплощади, в том числе, с привлечением заёмных средств (ипотечное кредитование).

Обязательное условие для налогового вычета — получатель должен относиться к категории налогоплательщиков, и в отношении него делаются соответствующие отчисления. В частности, здесь речь идёт об оплате подоходного налога в размере 13%.

Важно! Без наличия налогооблагаемой базы, применение имущественного вычета становится технически невозможным

Частные домовладения и налоговый вычет

Здесь возможно два варианта:

- Собственник выстроил жилой дом. Здесь нужно отметить, что право воспользоваться привилегиями сохраняется только для владельцев построек, пригодных для проживания и прописки. Например, если вы соорудили небольшой дачный домик, который по техническим характеристикам не может считаться жилым строением, вычет не предоставляется (Письмо Минфина России от 08.02.2018 N 03-04-07/7700);

- Завершение строительства. Распространённая ситуация: человек приобретает недострой и завершает возведение своими силами. Однако здесь нужно учитывать важный нюанс: такая недвижимость должна фигурировать в договоре именно в качестве объекта незавершенного строительства.

Условия предоставления

Первое, о чём следует помнить: предоставление налогового вычета допускается исключительно в заявительном порядке. Помимо заявления, должны соблюдаться 4 условия:

- Российское гражданство;

- Официальный источник дохода, с которого платится налог;

- Документальное подтверждение: правоустанавливающая документация на объект застройки, квитанции и чеки;

- Построенный дом пригоден для прописки и жилья.

Допустимые затраты

Сюда входят следующие статьи расходов (пп. 3 п. 3 ст. 220 НК РФ):

- Покупка земельного надела под индивидуальную жилищную застройку;

- Приобретение незавершенного объекта строительства;

- Заказ проектно-технической документации;

- Расходы на строительно-отделочные материалы (При этом данные расходы можно включить в состав вычета уже после государственной регистрации права собственности на дом (Письмо Минфина России от 06.12.2018 № 03-04-07/88679), а также расходы на работы и услуги по строительству дома;

- Подведение и подключение инженерных коммуникаций.

Что исключается

Вполне естественно, что далеко не все расходы по строительству подлежат частичному возмещению. Налоговая льгота не распространяется, например, на такие траты:

- Перепланировка либо реконструкция объекта недвижимости, даже если эти работы согласованы с надзорными органами;

- Возведение дополнительных этажей или пристроек, пригодных для проживания;

- Установка сантехнического и газового оборудования;

- Возведение хозпостроек на приусадебном участке: сараи, гаражи, курятники, бани и пр.

В общих чертах, вычет актуален только для жилых домов и работ, необходимых для ввода здания в эксплуатацию. Например, за подведение к дому водопроводных и газовых труб можно получить налоговый вычет. За подключение душевой кабины или газовой колонки уже нет.

Можно ли вернуть 13 процентов со строительства дома по чекам

Пример: В 2018 году Сергеев А.А. построил жилой дом. Расходы на строительство и отделку дома составили в общей сумме 10 млн рублей.

Сергеев вправе получить имущественный вычет в сумме расходов на строительство, но не более 2 млн. руб., так как это максимальная сумма вычета. Если Сергеев находится в официальном браке, то его супруга также сможет заявить вычет в размере 2 млн.

руб. (подробнее в статье «Особенности налогового вычета при покупке жилья супругами»).

Пример: Сергеев С.А. приобрел по договору купли-продажи объект незавершенного строительства — недостроенный двухэтажный коттедж. После покупки Сергеев коттедж достроил и оформил право собственности на него. Сергеев сможет получить вычет как по расходам на приобретение, так и на достройку и отделку коттеджа.

За что можно вернуть 13 процентов

- Фирмы, осуществляющие благотворительную деятельность.

- Организации религиозного характера. При этом вернуть часть средств возможно только в том случае, если пожертвования были направлены для обеспечения уставной деятельности.

- Некоммерческие компании, которые ориентированы на социальную составляющую.

- Фирмы некоммерческого типа, деятельность которых связана с научной сферой, культурной и образовательной. Кроме того, среди них можно выделить организации, осуществляющие защиту окружающей среды, а также прав и свобод человека.

- Некоммерческие компании.

При этом налоговый вычет предусматривается лишь в том случае, если пожертвования были направлены на развитие или образование целевого капитала.

Налоговым кодексом Российской Федерации предусмотрена возможность вернуть 13%, которые отчисляются с доходов работника как подоходный налог.

Существуют различные ситуации, позволяющие получить обратно свои деньги. Все они имеют особенности и нюансы, поэтому изучение подобных сведений является крайне рекомендуемым.

- расходы на приобретение земельного участка под строительство;

- расходы на приобретение неоконченного строительством жилого дома;

- расходы на покупку строительных и отделочных материалов;

- расходы, связанные с работами или услугами по строительству и отделке;

- расходы на составление проектно-сметной документации, а также расходы на подключение к инженерным сетям и коммуникациям.

Подробно о всех необходимых документов можно узнать из видео, представленного ниже: Особенности получения выплат Если вы сделали все согласно перечню документов на получение налогового вычета, то, скорее всего, задаетесь вопросом, когда же будут возвращены средства.

Постараемся ответить на этот вопрос

Это важно! По закону представители налоговой инспекции обязаны рассмотреть ходатайство и выплатить деньги в срок не более четырёх месяцев с момента подачи заявления. Если же выплаты задерживаются, то это нарушение законодательных норм

Налоговый вычет при строительстве дома: документы для возврата

Ежегодно вы имеете право на возвращение суммы, не превышающей отчисленных с ваших доходов в бюджет страны в это же время в совокупности средств. Если за указанное время вы не получите деньги в полном размере, то оставшуюся часть перемещают к выплате на последующие 12 месяцев и так пока все деньги в полагающемся объеме не будут возвращены.

Рекомендуем прочесть: Льготные условия для молодых родителей

Приведем пример. Вы запустили процесс возведения жилого дома в начале 2012 года, закончили его строительство в середине 2014 года.

Оформление построенного коттеджа в собственность с занесением в Единый государственный реестр недвижимости произошло в 2015 году, получается, что обращение в органы подать на возврат некоторой части средств вы можете только по наступлению 2016 года.

Получение налогового вычета при строительстве дома

- Предоставит все документы, справки, чеки, подтверждающие расходы.

- Предоставит документацию и соглашения на возведение дома.

- Предоставит справку 2-НДФЛ, а также другие необходимые документы, которые подтвердят факт уплаты гражданином налогов на сумму 260 000 рублей за прошедшие 3 года с момента подачи заявления на получение налогового вычета при строительстве дома.

Если сумма, которая была уплачена государству, меньше, то и возврат составит меньшую сумму.

Каждый гражданин захочет вернуть налоговый вычет при строительстве дома.

Давайте разберемся, возможен ли возврат подоходного налога при строительстве частного дома, какие изменения вступили в силу в 2017 году, а также какие документы необходимы для использования налогового возврата. Ведь строительство дома в любом случае потребует немалых денежных затрат, которые, конечно же, хотелось бы компенсировать.

Условия для возврата подоходного налога

Поскольку государство возвращает уже уплаченные налоги, можно сразу сказать, что налоговый вычет при строительстве частного дома положен не всем. На возврат НДФЛ при строительстве частного дома могут претендовать лишь следующие категории граждан:

Резиденты Российской Федерации, которые трудоустроены официально, а также регулярно уплачивают налоги со своих доходов в государственную казну.

Это нужно знать! Не каждый в нашей стране способен разделять понятия «резидент» и «нерезидент». По закону, резидентом является лицо, постоянно проживающее на территории Российской Федерации. Но есть некоторые особенности. Например, гражданин, имеющий вид на жительство в другой стране или двойное гражданство и проживающий на территории РФ менее 183 суток в году, является нерезидентом в одном конкретном налоговом периоде. Также резидентом могут быть признаны граждане другой страны, имеющие вид на жительство в России и проживающие там более половины налогового периода.

Пенсионеры, которые работают на официальной основе, то есть уплачивающие НДФЛ со своей зарплаты или любой другой прибыли.

Это интересно! При расчете суммы возврата как у пенсионеров, так и у обычных граждан учитываются только три последних налоговых периода. Предыдущие налоговые периоды не учитываются, то есть аннулируются.

Можно сделать вывод, что для получения налогового вычета на строительство дома следует иметь статус резидента. А также регулярно уплачивать налог с прибыли.

Дополнительные условия

Но все не так просто, также необходимо, чтобы гражданин:

- Не получал налоговый вычет при покупке жилья ранее в полном объёме. Полный объём по новому законодательству, действующему в 2017 году, – 260 тысяч рублей с двух миллионов стоимости покупки. Больше этой суммы вернуть можно только в случае ипотечного кредитования.

- Квартира, дом или дача должны быть куплены/построены за счёт ходатайствующего, а не за счет других лиц или организаций. Кроме того, дом не должен быть построен при помощи полученных жилищных субсидий в денежном эквиваленте или с использованием программ государственной помощи различным категориям граждан.

- Построенный дом должен быть зарегистрирован на ходатайствующего или его (ее) супруга. В случае постройки дома в период брака вычеты могут получить оба супруга.

- Заявитель является совершеннолетним.

- Ходатайствующий не является индивидуальным предпринимателем, который работает согласно упрощенным схемам налогообложения.

На что можно получить налоговый вычет при строительстве дома

Итак, условия получения имущественного вычета при строительстве дома понятны. Теперь стоит разобраться с вопросом, можно ли получить налоговый вычет при строительстве и на что конкретно предусмотрен налоговый возврат.

Возврат НДФЛ возможен на:

- Строительство частного дома или ремонт квартиры.

- Покупку квартиры или дома, а также доли в них.

То есть возврат НДФЛ при строительстве частного дома все-таки возможен. Но на что можно получить возврат?

Возврат 13 процентов налога при строительстве частного дома предусмотрен на:

- Оплату работы по возведению строения, а также на оплату внутренней и внешней отделки здания.

- Приобретение материалов, которые необходимы для проведения работ.

- Оплату за проведения коммуникаций — газ, электричество, канализация.

- Разработку соответствующими организациями проекта дома и оформление документации.

- Уплату процентных ставок по кредиту, если дом был приобретен с использованием льготного ипотечного кредитования.

- Перекредитование и погашение процентов по кредитам жилищного предназначения.

Это важно! Если дом покупается в виде, ненадлежащем для жилья, то есть недостроенным, вернуть 13 процентов налога можно будет только при наличии соответствующей информации в документации. Покупка земли для строительства дома еще один немаловажный момент

Не многие знают, что и за нее тоже можно вернуть 13 процентов налогооблагаемой базы. Для этого следует подать соответствующие документы в налоговые органы по месту жительства

Покупка земли для строительства дома еще один немаловажный момент. Не многие знают, что и за нее тоже можно вернуть 13 процентов налогооблагаемой базы. Для этого следует подать соответствующие документы в налоговые органы по месту жительства.

Подробнее об этом можно узнать из видео:

Это нужно знать! Государство не вернет денежные средства за обустройство дома, то есть за покупку мебели, сантехники, полов, гарнитуров и так далее. Возврат возможен только за строительство или покупку недвижимого имущества.