Снижение ставки по действующей ипотеке в ВТБ в 2022 году

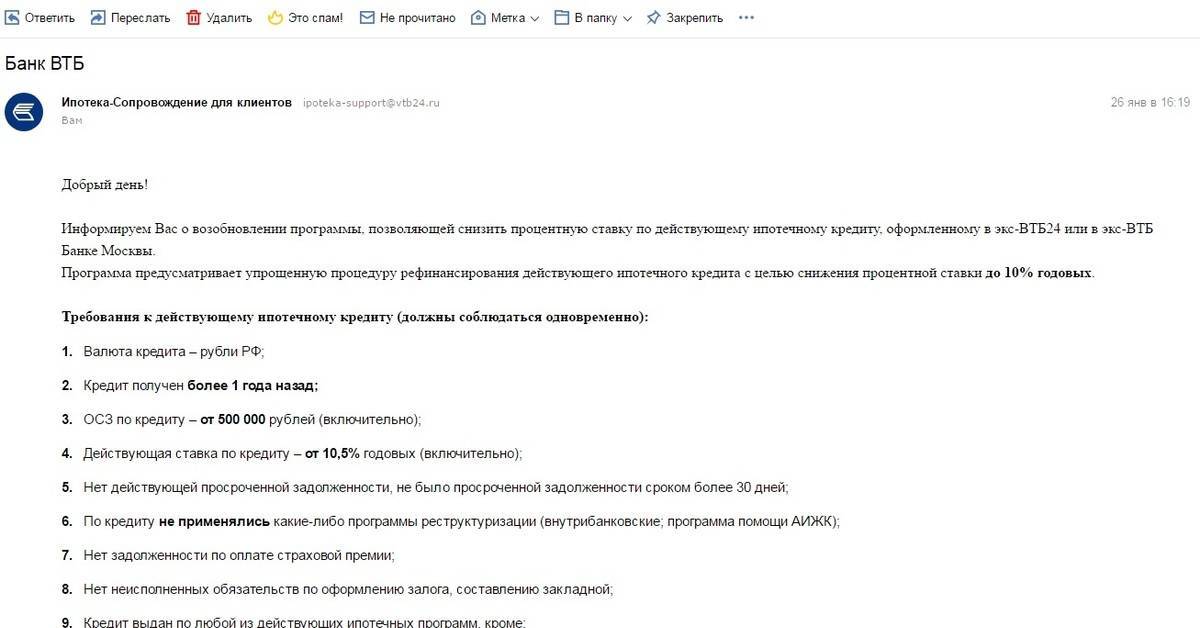

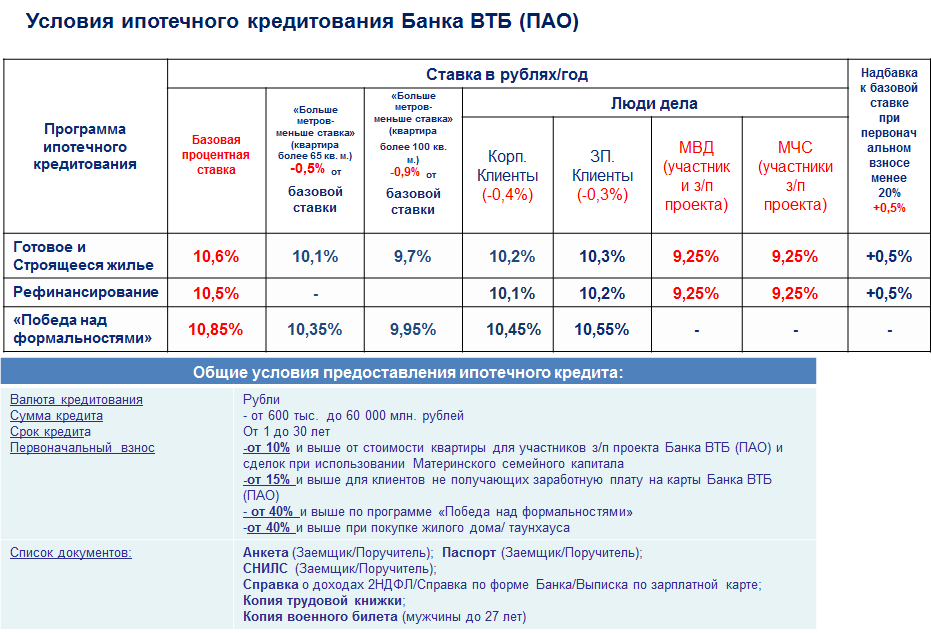

Снижение ставки по ипотеке в банке ВТБ возможно для займов, удовлетворяющих условиям кредитора. Прежняя ипотека должна быть оформлена в рублях и получена от 12 месяцев назад и больше. Размер остаточного долга от 0,5 млн. рублей и больше, а текущая ставка от 11-12% (этот показатель все время меняется)

Кроме того, важно правильное оформление залога и неиспользование реструктуризации ранее

Когда возможно снижение ставки по ипотеке в банке ВТБ — требования

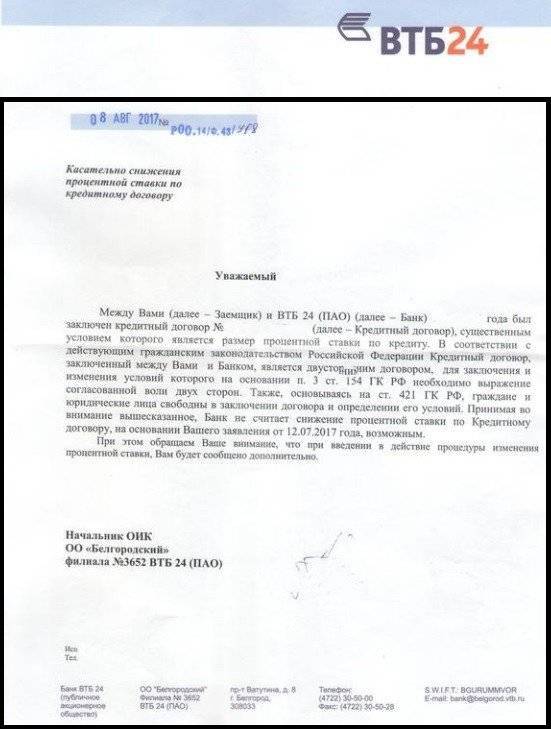

Заявка на снижение процентной ставки (в том числе по действующей ипотеке) изучается в срок до 2 месяцев. Банк изучает обстоятельства, проверяет бумаги и выносит решение. На практике процесс занимает меньше времени — до 30 дней.

Вторая стратегия, напротив, должна убедить сотрудников банка в том, что финансовое положение клиента ухудшилось, но он искренне пытается совместными усилиями решить возникшие проблемы. В подобной ситуации кредитной организации намного проще пойти на уступки, чем запускать длительную и малоперспективную процедуру взыскания долга в судебном порядке.

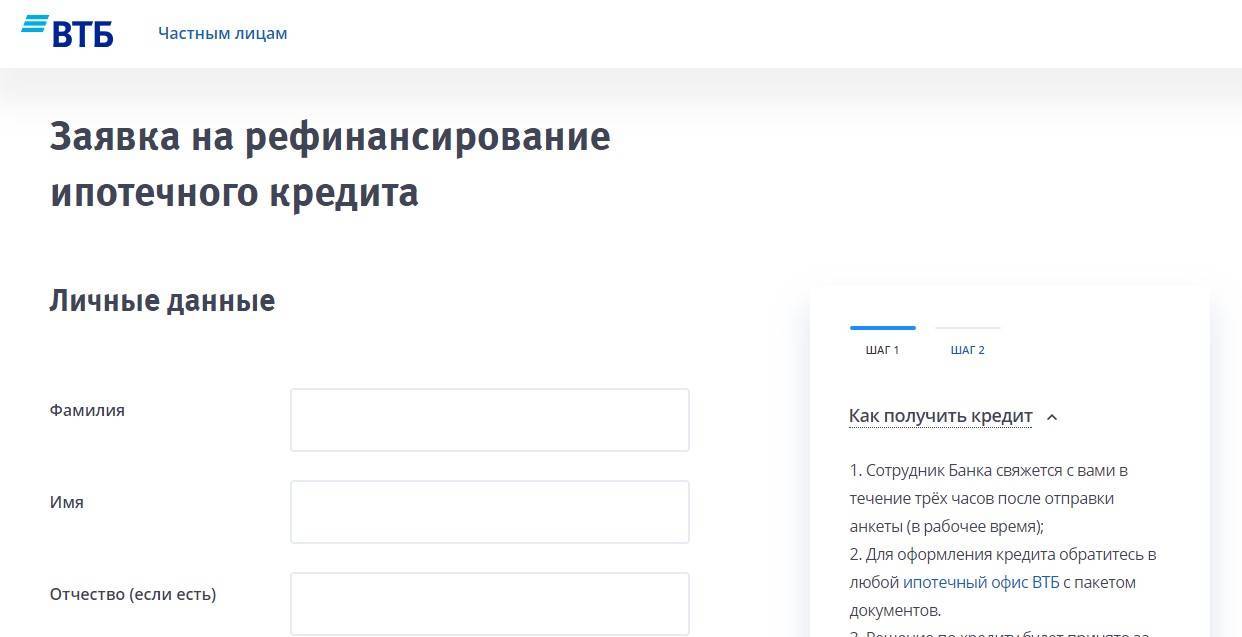

Вместе с тем, растущая конкуренция на банковском рынке сделала популярной услугу рефинансирования, по которой заемщик имеет право даже без согласия банка перейти в другое финансовое учреждение, закрыв за счет полученных средств существующие обязательства по ипотеке. В частности, на уже упомянутом портале ВТБ этой услуге посвящена отдельная интернет-страница, расположенная на vtb.ru.

Как повысить вероятность одобрения?

- данные о заемщике, включая ФИО, реквизиты паспорта и другие подобные сведения, позволяющие идентифицировать заявителя;

- реквизиты заключенного с ВТБ, а также работавшими до слияния в одну структуру самостоятельно ВТБ 24 или ВТБ Банк Москвы ипотечного договора;

- действующую ставку по займу и желательный для клиента процент по кредиту;

- возможные средства связи с заемщиком, включая мобильный телефон, адрес электронной почты и т.д.

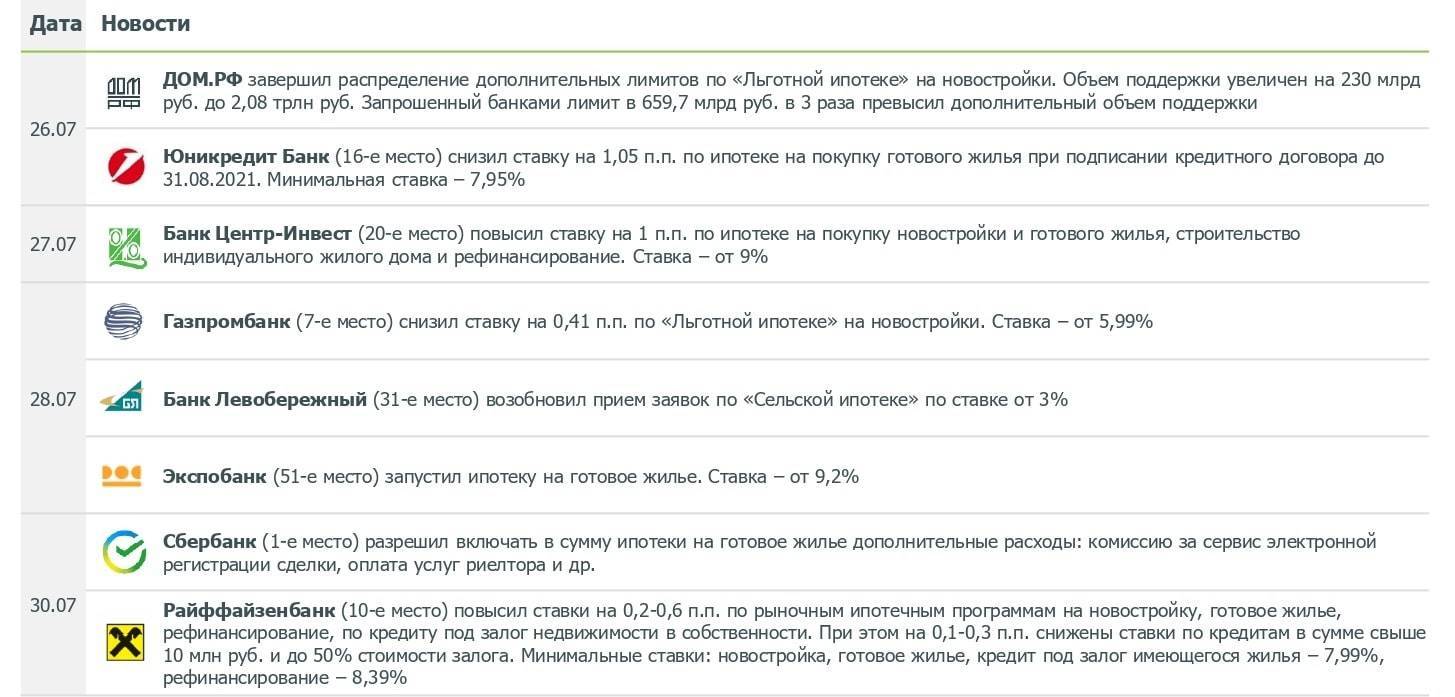

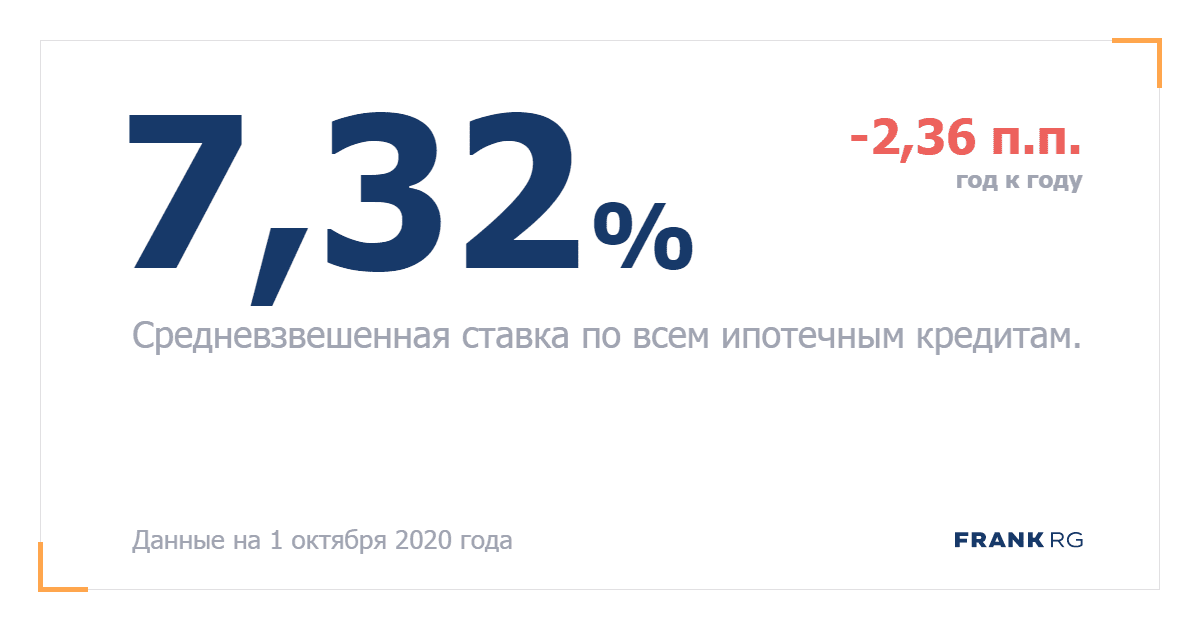

Недавно Центробанк РФ заявлял о снижении средневзвешенной ставки по ипотеке на 0,25 пунктов. В июне по официальным данным ее значение составило 10,28 %. В мае показатель достиг пикового уровня в 10,53%. Первое сообщение от ВТБ поступило в июле, когда банк сообщил о снижении ставки по выдаваемым кредитам на 0,5 процентных пункта.

Как уменьшить ипотеку другими способами

Только сам заемщик решает, пользоваться ли ипотекой со старыми условиями, если ставки снижены. Можно продолжать платить по первоначальному графику, попробовать рефинансировать кредит, использовать другие варианты погашения долга.

Также рекомендуем:

- регулярно проверять в своем банке новые программы и предложения для постоянных заемщиков;

- просчитывать и оценивать предложения от других банков, предлагающих рефинансировать ипотеку или выдать потребительский кредит со сниженной ставкой;

- уточнять сроки действия и условия государственных программ для заемщиков, так как новые нормативные акты принимают практически ежегодно.

Досрочное погашение ипотеки от ВТБ 24

Для большинства банков досрочное погашение ипотечного кредита является невыгодным. Финансовая организация в этом случае получает минимальный доход. Некоторые банки прописывают в договоре отдельным пунктом, что в случае досрочного погашения кредита заемщиком для последнего даже предусмотрены штрафные санкции. Таким образом, кредит он может погашать только заранее оговоренными минимальными платежами один раз в месяц установленный период времени.

В последствии Правительством РФ был принят ряд поправок в законодательство, благодаря которым досрочное погашение ипотечного долга стало возможным с первого дня действия договора. Это условие распространяется и на ипотеку от ВТБ 24. Но, прежде чем приступить ко внесению платежей большими суммами, необходимо уведомить об этом кредитную организацию.

Внесение платежа по ипотеке

ВТБ 24, как и другие финансовые организации, принимает досрочное частичное или полное погашение долговых обязательств по ипотеке. Сделать это становится возможным с первого дня вступления в силу договора между банком и заемщиком, при этом никаких штрафных санкций за досрочное погашение нет.

Внесенный платеж, точнее его минимальная часть, оговоренная в договоре, идет на списание основного долга, а сумма, заплаченная свыше, должна будет списаться банком со счета клиента только в том случае, если им написано соответствующее заявление. Таким документом клиент должен уведомить банк минимум за 15 дней до наступления очередной даты списания платежа по ипотеке. В банке ВТБ 24 действует ограничение — к списанию по досрочному погашению принимается только тот платеж, величина которого составляет более 15 тысяч рублей.

Погашать задолженность по ипотеке можно одним из следующих способов:

- непосредственно через кассу банка;

- в банкомате с функцией приема наличных денег;

- в банкомате при помощи пластиковой карты, с которой будет переведен платеж;

- в отделения Почты России;

- через удаленный доступ Телебанка.

Внесение изменений в график выплат

Любой кредит связан с переплатой. Чем больше период кредитования, тем больше клиент переплачивает процентов за пользование им. Именно для снижения уровня переплаты в ВТБ 24 существует услуга досрочного погашения по ипотеке.

Вы сами сможете выбрать наиболее подходящие для вас условия по ипотечному договору при его частичном досрочном погашении. При помощи онлайн калькулятора на сайте банка можно рассчитать размер платежа.

Преимущества досрочного погашения ипотечного кредита:

- клиент быстрее сможет освободиться от долгового бремени;

- квартира быстрее перейдет в собственность клиента от банка, он сможет распоряжаться ею по собственному усмотрению;

- досрочное погашение снижает сумму ежемесячного платежа, а значит, что и нагрузка на семейный бюджет уменьшается.

Для наглядного изображения всех преимуществ досрочного погашения ипотеки, переведенного в денежный эквивалент, можно воспользоваться специальным калькулятором, находящимся на сайте ВТБ 24.

При погашении части ипотечного долга заранее возможно несколько вариантов изменения условий договора:

- Сохраняются прочие условия, но меняется сумма ежемесячного платежа в сторону уменьшения.

- Сохраняется величина ежемесячных выплат, но сокращается срок кредитования.

Можно ли снизить процент по ипотеке в ВТБ-24, и как это сделать?

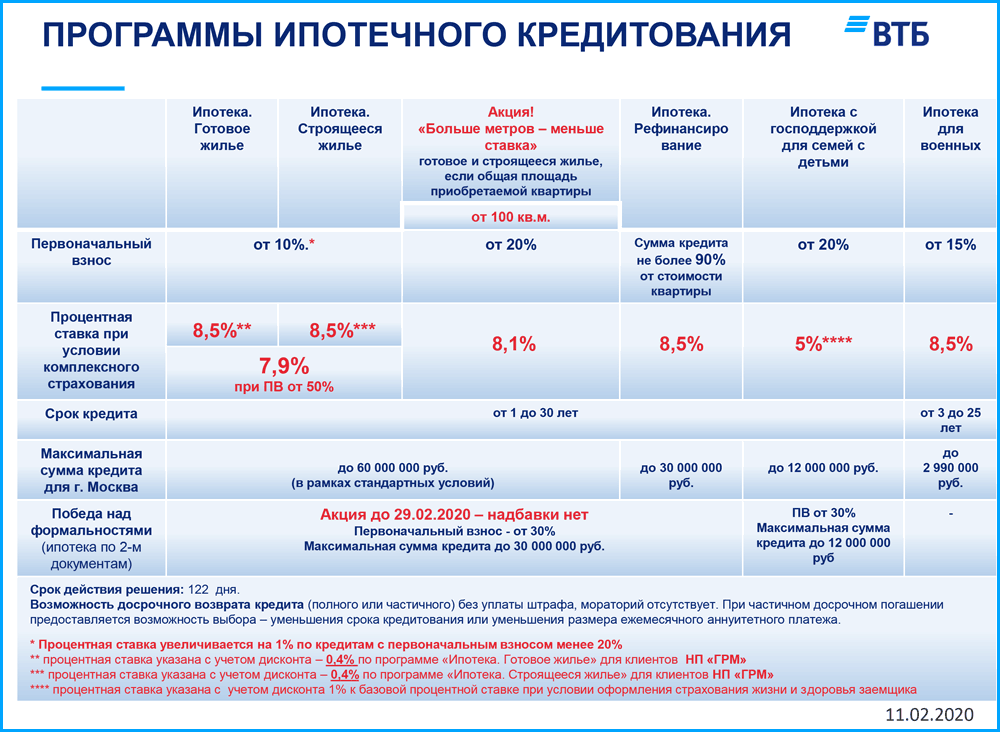

В настоящее время ВТБ-24 – это одна из крупнейших организаций во всей стране. Ее сервис подразумевает оказание гражданам большого количества розничных услуг. Активными темпами сегодня развивается и ипотечное направление. Если рассматривать ситуацию на практике, то можно отметить, что в конце мая этого года ставка стала равняться от 10,9% для первичного рынка и от 11,25% для вторичного рынка.

Если мы мысленно вернемся в 2014-2015 года, то сможем заметить, что в то время многие банковские организации были вынуждены предоставлять ипотечное кредитование по завышенным ставкам. Как уже отмечалось, такое положение вещей было связано непосредственно с повышением ставки рефинансирования в ЦБ РФ. И граждане, которые брали ипотеку в те времена, обнаруживают заметные «дыры» в своем бюджете сегодня, ежемесячно внося платежи по ипотечному кредитованию.

Общая ситуация усугубляется тем, что такие потери придется терпеть еще много лет, ведь ипотека в среднем предоставляется на большие сроки. Есть ли возможность исправить это положение вещей в 2022году, и что именно стоит предпринять для решения этих задач – рассмотрим в материале.

Вариант №1 Заключение соглашения с банком

В соответствии с 450-й ст. Гражданского кодекса РФ, изменение договорных условий может происходить в соответствии с обоюдным согласием сторон. Поэтому сначала вам необходимо сделать обращение в банковскую организацию и попросить о снижении годовой ставки в связи с переменой рыночных обстоятельств. Сами банки тоже предоставляют услуги по рефинансированию ипотеки, но они изначально рассчитаны на клиентов других банковских учреждений, желающих перевести свои обязательства в ВТБ-24. Это позволяет учреждению расширять свою базу клиентов.

Но эта возможность умело используется и действующими клиентами банков в целях продвижения их собственных интересов. В заявлении следует отметить основополагающие параметры вашего кредита, а также отметить тот факт, что за последние годы условия по ипотечному кредитованию заметно изменились, и вам стало невыгодно платить по ссуде.

Клиент также может указать и тот факт, что если от банка последует отказ, он рассмотрит предложения по рефинансированию кредита в других банках.

Скорее всего, при отсутствии «косяков» с вашей стороны банк будет заинтересован в продолжении отношений. Но стоит понимать и тот факт, что для каждой банковской организации показатель ставки играет самую важную роль, так что гарантировать тот факт, что вы получите положительное решение, никто не может. Тем не менее, никто не отменял ваше право на обращение в сторонние организации, большинство из них с радостью предоставит вам самые выгодные условия кредитования.

Вариант №2 Рефинансирование обязательства

С целью заключить договорные отношения с новыми заемщиками большое количество банков предлагает услуги, связанные с рефинансированием кредитного обязательства, это относится и к ипотечному продукту. Здесь заемщику следует отыскать наиболее выгодное предложение, то есть узнать, какая выгода вас ожидает после того, как вы перейдете для обслуживания в другой банк.Далее необходимо заключить соответствующее соглашение, в соответствии с которым погашение нового ипотечного кредита переходит под ответственность банковской организации. У ВТБ-24 не имеется никакого запрета и моратория на досрочное погашение, поэтому вы сможете заблаговременно финансировать обязательства без лишних расходов. Вот, как можно получить более выгодные условия на уже взятую ипотеку.

Причины для отказа

Специалисты банка ВТБ 24 тщательно проверяют целиком всю кредитную историю абсолютно каждого клиента и получают все нужные новости быстрее, чем остальные. Об этом знают почти все граждане, желающие получить кредит.

Исходя из этого, заёмщики с плохой кредитной историей, которые имеют много кредитных долгов или же много просрочек даже не приходят в банк с целью получить рефинансирование. Все они понимают, что это бесполезно.

К этому списку также можно добавить и тех личностей, которые постоянно забывают о продлении имущественной страховки. Но отказ не всегда зависит от вышеуказанной информации. Отказ могут получить и добросовестные люди. Этому могут послужить такие причины, как:

- Очень низкая процентная ставка по ипотечному кредитованию.

- Ставка по кредиту полностью покрывает финансовые риски банка и обеспечивает ему стабильный доход.

- Малая значимость ставок по самому договору. Увеличение может быть невыгодно для самого банка, даже если она намного выше текущей процентной ставки.

- Очень маленький кредитный остаток. Каждый платёж по ипотеке выплачивается таким образом, что в первую очередь выплачиваются абсолютно все проценты за полный срок займа. Если же ипотеку оформили давно и банк уже получил свои доходные проценты, то изменять условия для рефинансирования абсолютно невыгодно. Даже для удержания клиента этого банк делать не станет.

Cнижение процентной ставки по ипотеке

Для проведения этой процедуры, заемщик должен уведомить банк о своем желании, узнать возможно ли это сделать в этом же банке или воспользоваться предложениями другой организации. Получив разрешительное письмо, клиент должен собрать заново весь пакет документов. Стоит отметить, что сама процедура довольно трудоемкая и имеет смысл, когда новая ставка будет отличаться от прежней на 2-3%, а срок ипотеки не перевалил за половину (при аннуитетной схеме).

Реструктуризация ипотечного займа. Она подразумевает изменение условий действующего кредита в этом же банке. Другими словами, клиенту, в силу сложившихся обстоятельств, пересматривают условия выплат. Обычно в этом случае банк увеличивает срок выплат (если клиенту стало совсем сложно оплачивать кредит) или уменьшает ставку (если клиент заявил о своем желании перекредитоваться в другом учреждении), чтобы окончательно не потерять заемщика и не нести убытки из-за невыплат. Для проведения данной процедуры заемщику придется предоставить заново пакет документов, и, при принятии положительного решения, заемщик получает новый график выплат и приложение к существующему договору с измененными параметрами.

Уменьшить % за счет незаконно взимаемых комиссий по решению суда. Ранее банки брали различные комиссии в процессе оформления и обслуживания ипотечных займов. Сейчас же это все отменено на законодательном уровне, а в судебном порядке можно вернуть потраченные деньги и заставить банк снизить процентную ставку по ипотеке. Для этого нужно уточнить правомерность всех платежей, запросить в письменном виде о возможности пересмотра %-та по ипотеке, опираясь на статьи нарушения. Если банк отказывается, то стоит обращаться в суд. На практике решение в основном принимается в пользу клиента, и ставка может быть снижена на 0,5-1%.

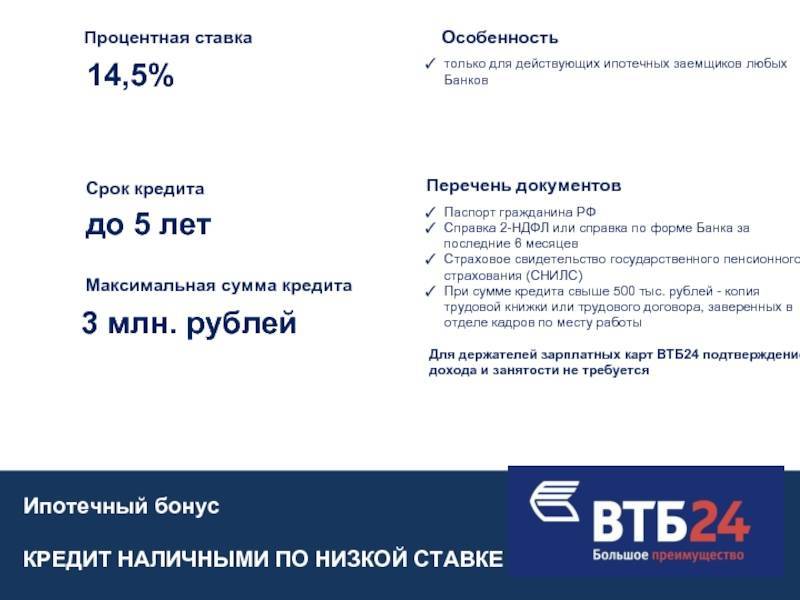

- Рефинансирование. Оно подразумевает снижение процентной ставки по ипотеке за счет перекредитования – покрытия действующего кредита новым с более выгодными параметрами. Это можно сделать у своего же кредитора, либо подыскать другого, который предоставит такие условия. Многие банки, такие как Сбербанк, ВТБ 24, Газпромбанк, УралСиб и др. довольно охотно рефинансируют ипотеку, заполучая тем самым новых клиентов. При рефинансировании можно изменить два параметра: срок и ставку. Снижение второго варианта будет наиболее выгодным.

Что влияет на процентную ставку по ипотеке

Каждый банк сам определяет условия кредитования граждан и юридических лиц. Сильно завышать ставку процентов не имеет смысла, так как иначе клиент уйдет в другую кредитную организацию. При определении ставки по различным программам банки учитывают следующие факторы:

- показатель ключевой ставки ЦБ РФ, так как он напрямую влияет на кредитование, на стоимость заемных ресурсов в финансовой системе страны;

- кредитные программы и предложения от других банков, так как все они конкурируют за привлечение новых клиентов;

- операционные риски, которые связаны со статусом и доходами потенциальных заемщиков, их отношением к ранее взятым обязательствам.

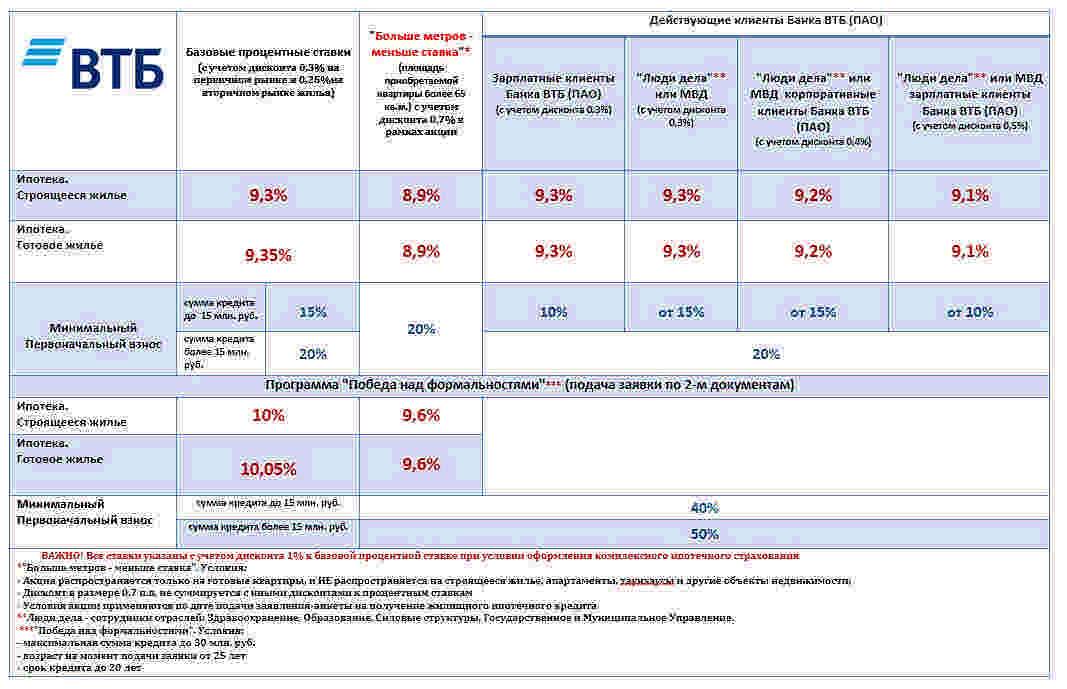

Чаще всего банки прописывают в рекламных предложениях условие о процентной ставке так «от …. % годовых». Это позволяет рассматривать каждую заявку индивидуально, давать снижение процентов постоянным и добросовестным заемщикам, и зарплатным клиентам. Также льготы могут предоставляться при снижении операционных рисков за счет добровольного страхования. Банк может уменьшить процент по ипотеке для клиентов другой кредитной организации, если они обратятся за рефинансированием.

Может ли процент по ипотечному кредиту меняться автоматически за то время, что клиент его обслуживает?

Может ли заемщик повлиять на условия ипотечного договора

Клиент не может заставить банк при принятии решения о кредитовании снизить процентную ставку по ипотеке или дать другие льготы. Исключением являются только государственные программы, где порядок предоставления льгот прописан в нормативных актах. Например, можно получить отсрочку или рассрочку по платежам, если воспользоваться ипотечными каникулами.

В большинстве случаев заемщик должен подстраиваться под требования банка, чтобы снизить ипотеку, получить выгодный график платежей.

Повлиять на условия ипотечного договора можно:

- при оценке кредитных программ от разных банков, выборе предложений с меньшей ставкой, с наличием дополнительных преимуществ;

- путем выполнения дополнительных требований, заявленных банком (например, добровольное страхование жизни, участие поручителя);

- путем изменения условий действующего ипотечного договора через свой банк или другую кредитную организацию (рефинансирование, реструктуризация).

К сожалению, даже при соответствии всем условиям кредитной программы, невозможно заранее знать, снизят ли банки процент. В каждом случае решение принимается индивидуально, а отказ могут вынести даже самому добросовестному заемщику. Только по государственным программам банк обязан дать льготы или преимущества, если клиент выполнил обязательные требования.

Что такое кредит с плавающей ипотечной ставкой и к какому показателю эта ставка привязана?

Снижение ставок по действующей ипотеке ВТБ 24

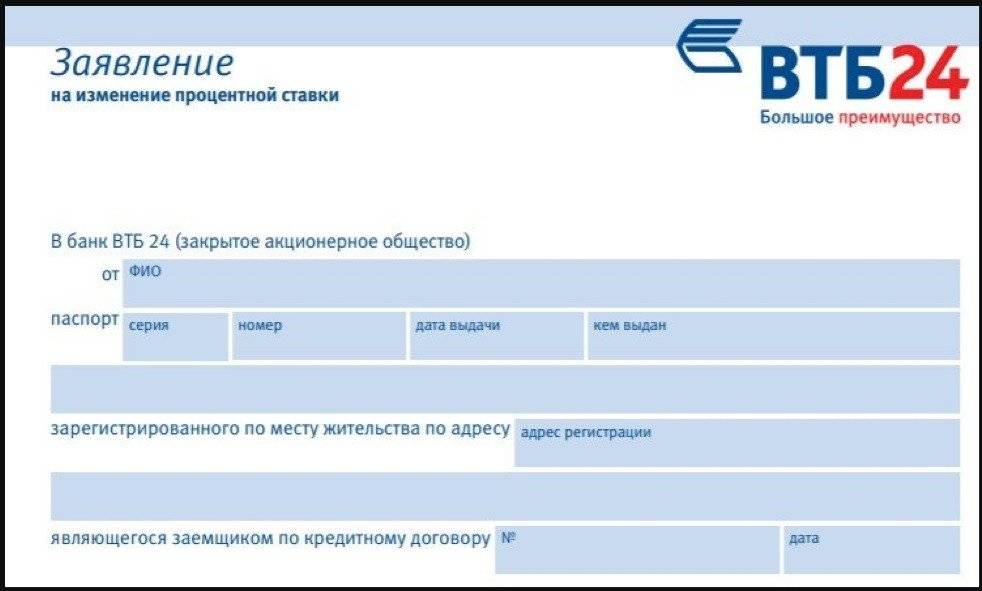

Банк ВТБ 24 принимает от своих заемщиков с открытым ипотечным кредитом заявления с просьбой выгодного уменьшения процентов. Документ составляется в свободной форме на имя руководителя кредитной организации.

Разберем далее, какие требования предъявляются к кредиту и заемщику, из чего состоит пакет необходимых документов, а также сроки рассмотрения заявления на уменьшение процентов.

Заявление

Заявление о снижении процентов по действующей ипотеки ВТБ 24 составляется в свободной форме и должно сдержать:

- ФИО заемщика;

- Данные по ипотеке (номер договора, дату выдачи, остаток долга, срок, текущую ставку);

- Указать причины для снижения ставки (общее снижение ставок + личные обстоятельства);

- Указать желаемую ставку;

- Информацию куда направить ответ.

Требования к заемщику и кредиту для снижения ставки

Заемщик должен соответствовать следующим основным требованиям:

- Постоянная регистрация в регионе присутствия банка.

- Достаточная платежеспособность (учитываются различные формы подтверждения дохода).

- Хорошая кредитная история (данный фактор тщательно анализируется банковскими служащими и исключает любые просрочки или нарушения условий заключенного кредитного договора).

- Полная дееспособность.

- Отсутствие долгов по оплате страховки.

Сам займ также проверяется на наличие установленных требований и ограничений, среди которых:

- валюта – российские рубли;

- займ получен более 1 года назад;

- остаточная задолженность по ипотеке больше или равна 500 тыс. руб.;

- текущая процентная ставка – от 8,8% в год;

- отсутствие фактов применения любых программ реструктуризации ранее (например, программы поддержки АИЖК или продукты ВТБ 24);

- залог (обременение) оформлен должным образом;

- кредит выдан по любой ипотечной программе, за исключением программ «Военная ипотека» и «Социальная ипотека РЖД».

Куда обращаться

Заявление на снижение ставки по ипотеке ВТБ 24 следует подавать в то отделение, в котором она оформлялась. Это могут быть или специализированные ипотечные центры, которые обычно обособлены от обычных офисов, или же многофункциональные отделения, которые занимаются проведением широкого спектра операций и обслуживания различных категорий клиентов.

Обращаться к кредитору рекомендуется с уже готовым комплектом документом, чтобы минимизировать временные издержки.

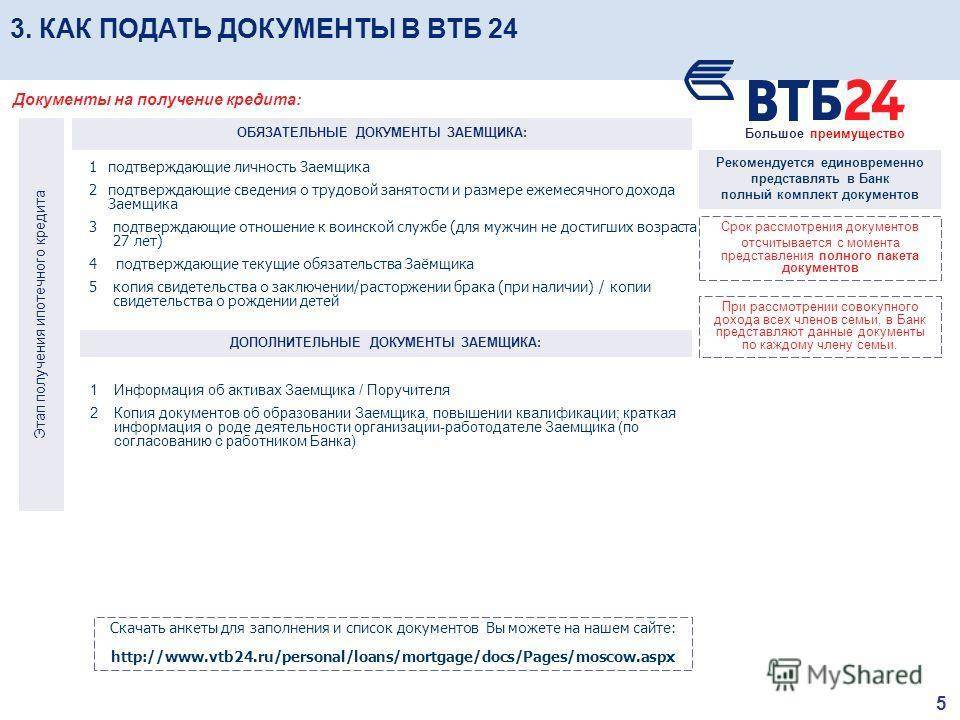

Пакет документов

Если заемщик оформлял ипотечный кредит в банке ВТБ и не первый год является его клиентом, то пакет документов при подаче заявки на снижение ставки для него будет минимальным. Потребуется предоставить только паспорт и собственноручно написать заявление.

Для клиентов бывшего ВТБ Банка Москвы возможно специалисты потребуют продублировать документы.

Потребуется предоставить:

- российский паспорт;

- документы, подтверждающие занятость и кредитоспособность;

- отчет об оценке объекта недвижимости;

- копия кредитных документов (кредитного договора с графиком погашения, договора об ипотеке);

- документы на залоговое имущество;

- копия договора страхования и квитанция об уплате страховой премии;

- заявление.

Окончательный состав пакета бумаг определяется отдельно для каждой заявки.

Срок рассмотрения

Официальный срок рассмотрения каждого заявления составляет не более 60-ти дней. Именно за этот период банк обязуется рассмотреть ситуацию клиента, изучить документы и вынести окончательное решение о смягчении условий кредитования.

Что делать после одобрения заявки на снижение

После получения положительного ответа от банка стороны заключают дополнительное соглашение к заключенному кредитному договору. Его неотъемлемой частью станет новый график платежей, рассчитанный с учетом изменившейся процентной ставки.

Для подписания бумаг обоюдно выбирается удобный день и назначается конкретное время. Заемщик начнет выплачивать ипотеку по новой ставке с 1-го дня платежного периода, который следует за периодом подписания документов. Вся необходимая информация будет отображена в графике.

Как составить заявление

Чтобы оформить в «ВТБ» понижение процентной ставки по ипотеке в заявлении нужно указать следующую информацию:

- личные данные заемщика;

- текущие условия кредитования;

- реквизиты договора;

- причину обращения;

- желаемые изменения;

- обратный адрес.

Заявка оформляется в свободной форме на имя руководителя кредитной организации. В качестве причин уменьшения процентов могут быть указаны:

- личные обстоятельства;

- изменение ключевой ставки Центробанка.

К личным причинам относится ухудшение материального положения в связи с заболеванием или потерей работы. Так же в качестве аргумента можно указать, что подобная услуга предусмотрена во всех крупных финансовых учреждениях или более низкие проценты по рефинансированию, предложенные конкурентами.

Решение, принятое «ВТБ» будет направлено на адрес, указанный в заявлении. Можно выбрать один из нескольких способов уведомления:

- по электронной почте;

- SMS оповещение;

- заказное письмо.

Подготовка

Естественно, как при оформлении ипотечного кредита, так и при его рефинансировании, банк учитывает, насколько клиент является платежеспособным. Поэтому в подготовительный этап входит следующее:

- повторный сбор нужных бумаг по недвижимости и относительно заемщика;

- гарантии на согласие процедуры банк не дает;

- придется нести дополнительные расходы;

- если ипотека будет погашена в ближайшее время, попытка уменьшить ставку может обернуться убытками, а не выгодой.

Перед тем как решаться на программу, при которой снижаются проценты, желательно сделать следующее:

- проверить свою кредитную историю;

- приобрести банковскую карту, куда будет перечисляться заработная плата.

Варианты снижения процентной ставки в ВТБ

Банк ВТБ нацелен на привлечение как можно большего количества клиентов. Для заемщиков же основным параметром является действующая процентная ставка. Некоторые даже пытаются ее уменьшить уже после оформления ипотеки. Такое сегодня действительно возможно. Непосредственно в банке ВТБ уменьшить ставку можно следующими способами:

- снижение текущей ставки по заявлению в банк;

- сокращение переплаты путем использования Мультикарты.

Снижение ставки по заявлению

Главной целью любого банка является получение прибыли. Заключая ипотечный договор с заемщиком, кредитор рассчитывает на определенную сумму дохода. Снижение процентной ставки по заявлению заемщика для него всегда означает уменьшение прибыли. Однако банки идут навстречу своим клиентам, т. к. многие из них будут готовы уйти в другое финансовое учреждение для рефинансирования собственного займа.

Главной целью любого банка является получение прибыли. Заключая ипотечный договор с заемщиком, кредитор рассчитывает на определенную сумму дохода. Снижение процентной ставки по заявлению заемщика для него всегда означает уменьшение прибыли. Однако банки идут навстречу своим клиентам, т. к. многие из них будут готовы уйти в другое финансовое учреждение для рефинансирования собственного займа.

Снижение процентной ставки по текущей ипотеке в том же банке – это, по сути, одна из форм рефинансирования кредита. Сделать расчет рефинансирования ипотеки без посещения банка можно в специальном онлайн-калькуляторе.

Однако не всегда есть возможность ее использовать. Если речь идет о кредите в ВТБ, то банк оставляет за собой право отказать или одобрить снижение ставки.

Иногда банки оповещают своих действующих заемщиков о возможности снижения ставки по ипотеке централизованно. Такое обычно связано с существенным снижением ключевой ставки Центробанка. Например, в ВТБ сейчас такая акция не проводится.

Среди действующих предложений банка есть рефинансирование ипотеки, но касается оно тех клиентов, которые оформили кредит в другом финансовом учреждении и хотят перейти в ВТБ. Получается, снизить ставку действующим заемщикам нельзя? Такая возможность существует. Для этого необходимо:

Составить письменное заявление в свободной форме с указанием сведений о заемщике, ипотеке

Важно указать не только желаемую ставку по кредиту, но и прописать аргументы в пользу снижения. Чаще всего здесь указывают уменьшение текущих ставок и личные обстоятельства

При наличии созаемщика, тот также должен дать согласие на изменение условий договора.

Дождаться ответа по заявке. Сроки варьируются от нескольких недель до 2 месяцев.

Будьте готовы к тому, что банк может отказать. Он оставляет за собой право на принятие такого решения. Более того, к заявителю предъявляется ряд обязательных требований, невыполнение которых автоматически приводит к отказу в снижении ставки. Претендовать на уменьшение процента можно при следующих условиях:

- ипотека взята не меньше 1 года назад;

- долг по кредиту – 500 000 руб. или больше;

- валюта договора – рубли;

- ранее процедура реструктуризации в отношении этого кредита не применялась;

- отсутствие действующих просрочек, а также задержек по выплатам в прошлом на период более 30 дней.

Есть определенные требования и к действующей процентной ставке. Если она и так низкая, то заявление о снижении вряд ли одобрят. Тут стоит отталкиваться от ставки на рефинансирование ипотеки. Реструктуризацию долга текущего заемщика не сделают по более выгодным условиям. К примеру, сейчас в ВТБ ипотеку других банков рефинансируют от 8% годовых. Действующим заемщикам реально снизить ставку не ниже этого значения, а на практике она будет не ниже 8,9 – 9,6% годовых. Решение о новых процентах банк принимает индивидуально.

Есть определенные требования и к действующей процентной ставке. Если она и так низкая, то заявление о снижении вряд ли одобрят. Тут стоит отталкиваться от ставки на рефинансирование ипотеки. Реструктуризацию долга текущего заемщика не сделают по более выгодным условиям. К примеру, сейчас в ВТБ ипотеку других банков рефинансируют от 8% годовых. Действующим заемщикам реально снизить ставку не ниже этого значения, а на практике она будет не ниже 8,9 – 9,6% годовых. Решение о новых процентах банк принимает индивидуально.

Использование Мультикарты

ВТБ стимулирует своих заемщиков к использованию других продуктов. Так, по ипотеке можно получить дисконт в размере до 0,6% годовых по ставке. Для этого нужно:

- Оформить кредитную Мультикарту.

- Подключить по ней опцию «Заемщик».

- Использовать карту для оплаты каждый месяц.

Такая кредитка имеет беспроцентный период до 101 дня, поэтому пользоваться заемными средствами можно бесплатно в течение долгого времени. Дополнительно вы экономите на платежах по ипотеке. Как это действует:

- вы расплачиваетесь картой;

- в дату ежемесячного платежа вносите сумму в соответствии с графиком платежей;

- возврат разницы в ставке получаете посредством кэшбэка (максимальный размер – 5 000 руб.).

Чтобы иметь экономический эффект от этой акции, необходимо погашать задолженность по Мультикарте в беспроцентный период. Иначе весь кэшбэк может уйти на уплату процентов по кредитке.

Как оформить процедуру снижения ставок

Как и любая банковская процедура — снижение процента по ипотеке требует документального оформление, происходящее по определенной процедуре. Она может быть разделена на несколько этапов, информацию о которых лучше уточнить у консультанта ВТБ.

Оформление заявления

Снижение ставки по действующей ипотеке начинается с написания заявления, что делается лично в отделении финансового учреждения. Оно составляется на имя руководителя банка, а к структуре нет особых требований, но существуют реквизиты, необходимые для указания в документе. В их числе следующие сведения:

- ФИО заемщика, который фигурирует в основном договоре;

- информация о действующей ипотеке, можно указать номер текущего договора, дата его оформления, остаток по сумме возврата;

- причины для снижения, они сугубо индивидуальны, но в целом можно указать состоявшееся понижение общей ставки по ипотечным кредитам, снижение уровня дохода;

- желаемая ставка, основанная на изучении рынка кредитования;

- контактный адрес для получения ответа.

При заполнении заявления будет нелишней консультация у сотрудника банка. Он может подсказать, что лучше указать в документе и как снизить процент по ипотеке ВТБ.

Основные этапы мероприятия

После написания заявления оно подается кредитному консультанту банка, также могут потребоваться дополнительные бумаги. К примеру, это могут быть копия кредитного договора и графика погашения, копии чеков о взносах и документы на недвижимость. Далее специалисты изучают запрос, на что уходит от нескольких рабочих дней до 2-3 недель, также необходимо быть готовым к истребованию дополнительной информации.

Как при положительном, так и отрицательном решениях, банк обязан предоставить ответ по адресу, который был указан в заявлении. При одобрении заявления нужно явиться в отделение, куда оно подавалось, где подписывается дополнительное соглашение, служащее приложением к основному договору. Составляется и новый график погашения с учетом понижения ставки, по которому с момента выдачи нужно платить взносы.