Выходное пособие: порядок и правила расчёта

Правила расчета выходного пособия при ликвидации

Обязанность по проведению всех расчётов ложится на плечи руководителя, либо главного бухгалтера. Законодательство говорит о том, что любые компенсации выплачиваются только в денежной форме. Проводя перечисления, требуется опираться не только на сам Трудовой Кодекс, но и на Федеральный Закон №90-ФЗ от 30 июня 2006 года.

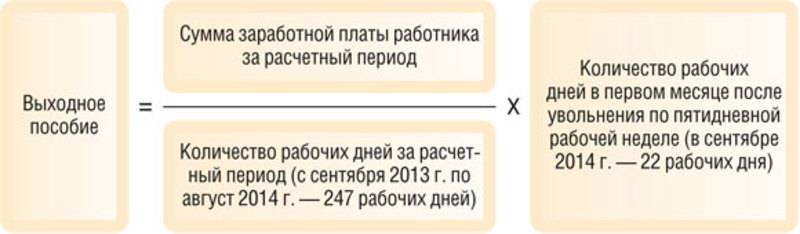

Главным фактором для определения суммы пособия становится средняя заработная плата, которая начисляется за 30 дней. Обычно берётся период, который предшествовал настоящему, и состоял из 12 месяцев. Если же сотрудник отработал менее года, то используют средний арифметический показатель за время, пока трудовые обязанности исполнялись фактически.

Средний заработок – обязательное понятие, которое сопровождает вычисление любых пособий. Для определения данного параметра надо понять, сколько дней было отработано в действительности. Дополнительно вычисляют сумму выплат за тот или иной конкретный период.

На каждом предприятии заводят свой собственный производственный календарь. Он помогает определить, сколько рабочих дней было в каждом месяце. Из формул исключаются только выходные дни и праздники.

Иногда возможны ситуации, когда компенсации увеличиваются по сравнению с базовыми показателями. Чаще это становится следствием взаимного соглашения, заключённого сторонами.

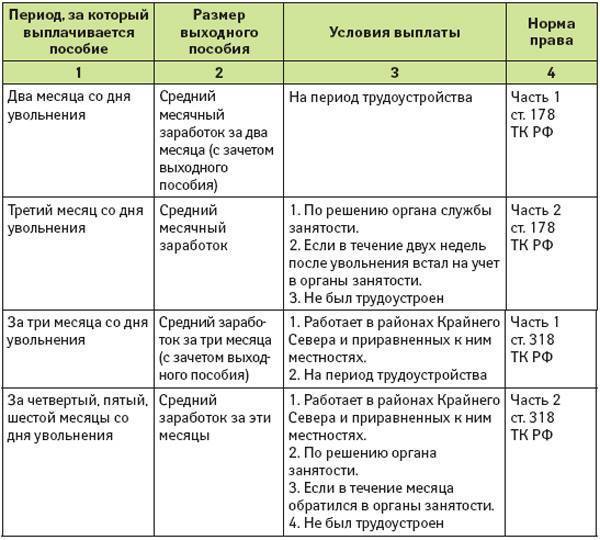

Не стоит забывать о денежных средствах, которыми компенсируется период трудоустройства. Перечисления не могут быть меньше средней величины заработной платы.

Максимально их перечисляют на протяжении двух месяцев после увольнения. Если за 14 дней органы занятости не подобрали новую должность, пособие по заявке сотрудника сохраняется и на протяжении третьего месяца.

Выплаты по беременности и родам

При ликвидации предприятия беременная имеет такие же права, как и другие работники.

При ликвидации предприятия беременная имеет такие же права, как и другие работники.

Трудовой договор с беременной расторгается с ее письменного согласия до истечения срока, положенного по закону.

В этом случае, сотруднице нужно начислить дополнительную компенсацию, что равна среднему заработку за период со дня фактического увольнения до дня ликвидации предприятия.

Увольнение беременной производится в соответствии с Трудовым кодексом РФ. Должен быть издан специальный приказ, с которым женщина должна быть ознакомлена под расписку.

По ее заявлению перед увольнением должны быть выданы:

- справка о заработной плате;

- справка о сумме заработка, используется для расчета пособий по временной потере способности работать, по беременности и родам, а также пособия по уходу за ребенком до 1,5 лет при ликвидации предприятия;

- копии приказов о принятии на работу, переводах и увольнении;

- расчетные листки.

Беременная сотрудница имеет право на такие выплаты:

- выходное пособие;

- заработная плата за весь фактически отработанный, но еще не оплаченный период по день увольнения включительно;

- компенсацию за неиспользованный отпуск.

После увольнения беременной, она может рассчитывать только на выплаты, которые положены ей в рамках социальной помощи.

В соответствии с законодательством пособие по беременности и родам при ликвидации предприятия назначает и выплачивает управление социальной защиты населения по месту жительства женщины.

Для получения нужно предъявить:

- Заявление с просьбой выплатить пособия по беременности и родам.

- Больничный лист.

- Заверенная выписка из трудовой о последнем месте работы.

- Документ из службы занятости о признании ее безработной.

Когда закончится больничный лист, женщина может:

- Обратиться в УСЗН, встать на учет в качестве безработной, затем заниматься собственным трудоустройством.

- Уйти в отпуск по уходу за малышом.

В первом случае, служба занятости будет выплачивать ей пособие по безработице до момента пока женщина не найдет работу. Во втором случае — выплаты по уходу за малышом до 1,5 лет.

В первом случае, служба занятости будет выплачивать ей пособие по безработице до момента пока женщина не найдет работу. Во втором случае — выплаты по уходу за малышом до 1,5 лет.

Таким образом, при ликвидации компании руководство обязано соблюдать требования, предъявлены законодательством, и права увольняемых.

До момента завершения процедуры ликвидации, должен быть произведен расчет и выплачены все пособия каждому работнику без исключения.

Увольнение работников оформляется приказом. Что касается увольнения беременных при ликвидации — они вправе получить такие же пособия, что и остальные сотрудники.

- Предыдущая записьПособие по временной нетрудоспособности

- Следующая записьКак оформить и сколько платят по уходу за инвалидом?

Обжалование действий работодателя

При ликвидации предприятия у его собственника появляется внушительная статья расходов – компенсации трудовому коллективу. В результате прекращения деятельности иногда приходится выплачивать уволенным сотрудникам по 2-3 средние зарплаты. Недобросовестные работодатели нередко пытаются экономить именно за счет бывших подчиненных.

Неправомерные действия обычно выглядят так:

- работников увольняют по другим основаниям, например, по собственному желанию или по соглашению сторон;

- нарушаются сроки предупреждения о предстоящем увольнении;

- администрация не выплачивает работникам положенные им компенсации.

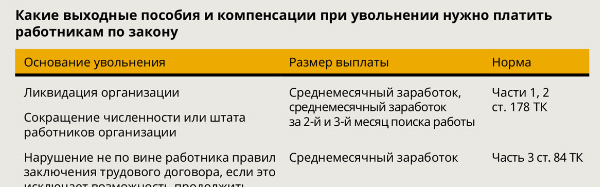

Другие основания

Если лицу предлагают добровольно уволиться по другому основанию, выбор в конечном итоге остается за увольняемым. Сотрудник может согласиться, а может и отказаться.

При расторжении трудовых отношений по собственному желанию или по соглашению сторон закон не устанавливает подобных возмещений. Если имеет место принуждение к увольнению по собственному желанию, пострадавшее лицо вправе обратиться в суд и аннулировать расторжение контракта.

Несоблюдение сроков

Законодатель нормативно не закрепляет последствия несоблюдения сроков уведомления сотрудников о предстоящем увольнении. Однако сложившаяся судебная практика показывает, что информирование менее чем за 2 месяца вполне может стать основанием для признания расторжения трудового договора незаконным и изменения даты увольнения.

Выплата компенсаций

Очень часто споры между работодателем и уволенными работниками возникают именно по причине невыплаты положенных компенсаций. Согласно ст. 64 ГК РФ требования по перечислению задолженности по заработной плате и выходным пособиям удовлетворяются во вторую очередь, после возмещения вреда, причиненного жизни и здоровью.

Как действовать работнику, права которого были нарушены при увольнении в связи с ликвидацией:

- Внимательно изучить трудовой договор, коллективный договор, другие локальные акты либо обратиться в профсоюзную организацию и выяснить перечень компенсаций, которые полагаются сотрудникам при освобождении в связи с ликвидацией (в ЛНА могут быть предусмотрены дополнительные виды возмещений).

- Вместе с другими пострадавшими коллегами составить коллективную жалобу и направить ее работодателю.

- При отсутствии реакции со стороны администрации жаловаться в Государственную инспекцию труда, прокуратуру. Эти органы вправе инициировать проверку на предприятии и издать предписание или предоставление об устранении нарушений.

- Составить исковое заявление с требованием выплатить задолженность (признать увольнение незаконным, изменить дату увольнения) и направить документ в суд.

В суде можно добиться выплаты не только долга по зарплате и выходному пособию, но и неустойки за просрочку перечисления денег. Пеня насчитывается за каждый день задержки. Один день опоздания будет стоить нарушителю сумму, равную произведению общей задолженности на 1/150 действующей ставки ЦБ РФ.

Скачать образец искового заявления о взыскании выходного пособия при ликвидации предприятия

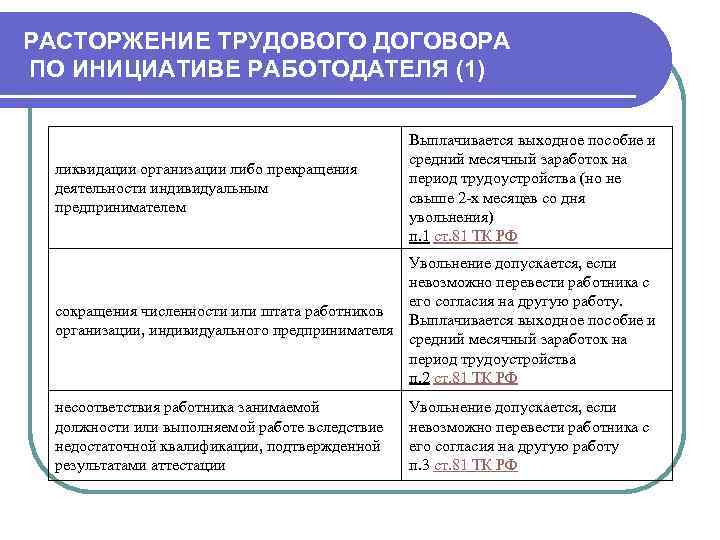

- ТК РФ Статья 81. Расторжение трудового договора по инициативе работодателя

- ТК РФ Статья 136. Порядок, место и сроки выплаты заработной платы

- ТК РФ Статья 127. Реализация права на отпуск при увольнении работника

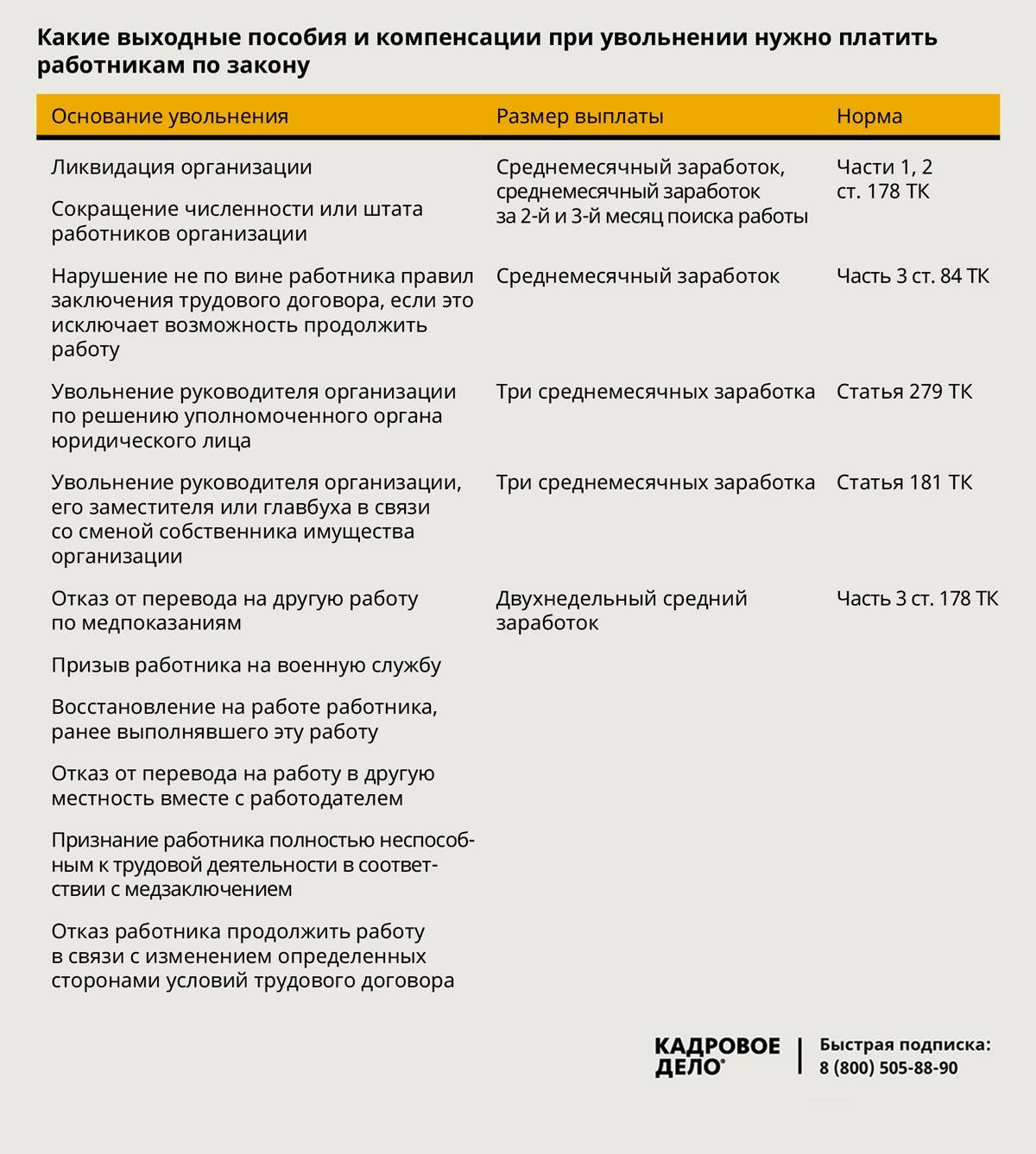

- ТК РФ Статья 178. Выходные пособия. Выплата среднего месячного заработка за период трудоустройства или единовременной компенсации

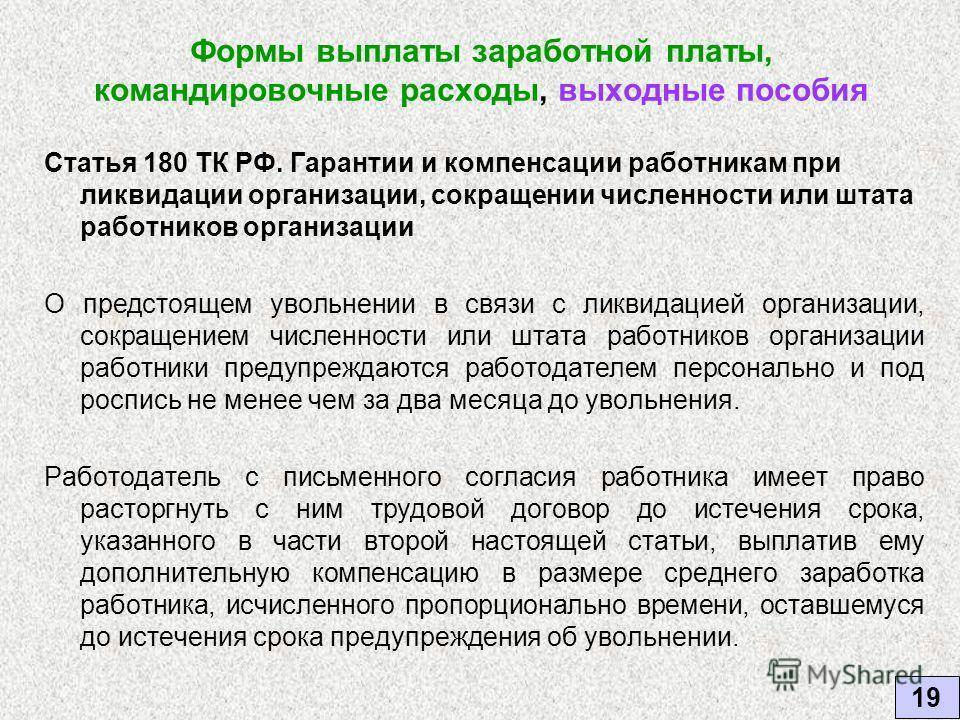

- ТК РФ Статья 180. Гарантии и компенсации работникам при ликвидации организации, сокращении численности или штата работников организации

- ТК РФ Статья 296. Расторжение трудового договора с работниками, занятыми на сезонных работах

- Федеральный закон «Об организации предоставления государственных и муниципальных услуг» от 27.07.2010 N 210-ФЗ

БЕСПЛАТНЫЕ КОНСУЛЬТАЦИИ всегда доступны для Вас! Именно Вашу проблему можно решить так:

- опишите вашу ситуацию юристу в онлайн чат;

- напишите вопрос в форме ниже;

- позвоните 8 (499) 350-55-06 доб. 145 – Москва и Московская область

- позвоните 8 (812) 309-06-71 доб. 704 – Санкт-Петербург и область

- позвоните 8-800-555-67-55 доб. 686 – По России, звонок бесплатный

Распечатать

Что делать, если работодатель не выплачивает?

Часто конфликт возникает из-за юридической неграмотности сотрудников. Когда организация ликвидируется, то любой работодатель пытается снизить собственные расходы. Для этого руководители хитростью вынуждают сотрудников написать заявление на увольнение по собственному желанию. Уволенное лицо в этом случае лишается возможности получения положенных ему дополнительных выплат в виде выходного пособия.

В случае нарушения прав трудящихся следует написать заявление в инспекцию по труду и судебный орган. Претензия составляется в 2-х экземплярах, чтобы у работодателя не было возможности сообщить о том, что сотрудник сам не являлся за расчетом.

Также перед обращением в органы власти, следует уведомить руководство о своем намерении взыскать положенную выплату в судебном порядке. Эти действия иногда способны предотвратить судебные разбирательства, администрация предприятия соглашается выплатить всю сумму пособия.

Если полагающиеся суммы выплачены с задержкой, то к компенсации добавляются еще и начисленная неустойка в размере 1/150 ключевой ставки ЦБ РФ (ст.236 ТК РФ).

За данное нарушение также законодательством предусмотрено административное наказание по ст. 5.27 КоАП в размере:

- от 1000 до 5000 рублей для руководителей компаний;

- от 30000 до 50000 рублей для юридических лиц.

Самое суровое наказание за просроченные выплаты — уголовное (ст. 145.1 УК РФ).

При задержке выплаты более чем на 2 месяца по причине личной корысти руководителя предусмотрены санкции:

- штраф до 120000 рублей или годовой доход сотрудника;

- запрет на занятие определенным видом деятельности;

- лишение свободы на 2 года.

Ликвидацию организации не стоит путать с реорганизацией и сменой собственника активов. У ликвидируемого предприятия нет правопреемников. О предстоящем увольнении работодатель обязан уведомлять сотрудников в письменном виде за 2 месяца до разрыва трудовых отношений. Если сотрудник не присутствует на рабочем месте по каким-либо причинам, то ему направляется заказное письмо. Двухмесячный срок исчисляется с момента получения письма, а не с даты его отправления. Когда срок уведомления истек, готовится приказ о расторжении договоров в связи с ликвидацией на основании п.1 ст.81 ТК РФ.

Выплаты для всех

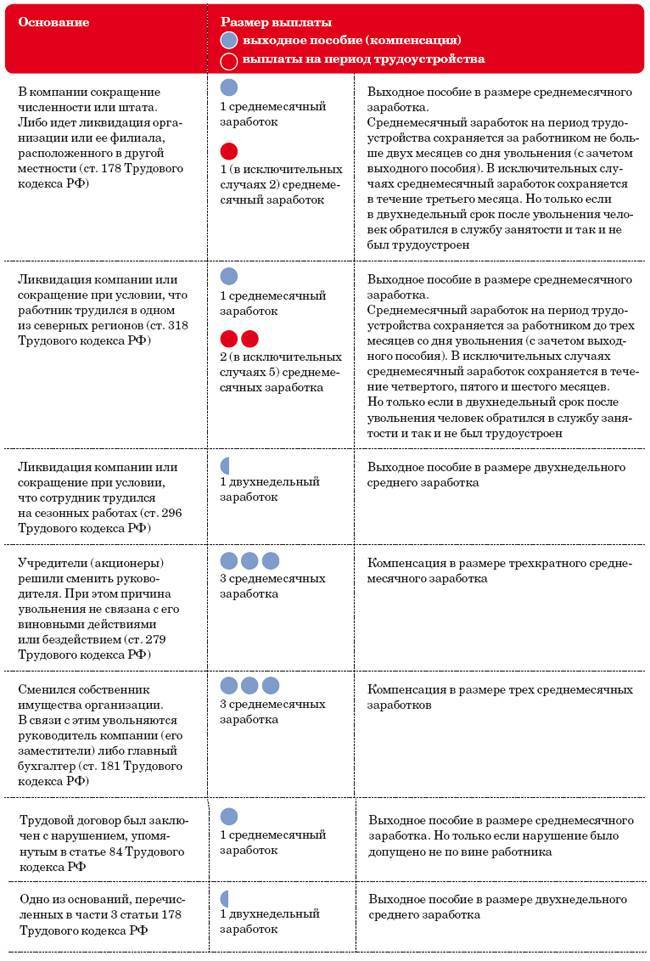

Ликвидация фирмы подразумевает выплаты двух видов:

- стандартные выплаты при увольнении;

- выплаты, связанные непосредственно с ликвидацией.

Часть «ликвидационных» выплат носит обязательный характер, а другую увольняемый сотрудник может получить при определенных условиях.

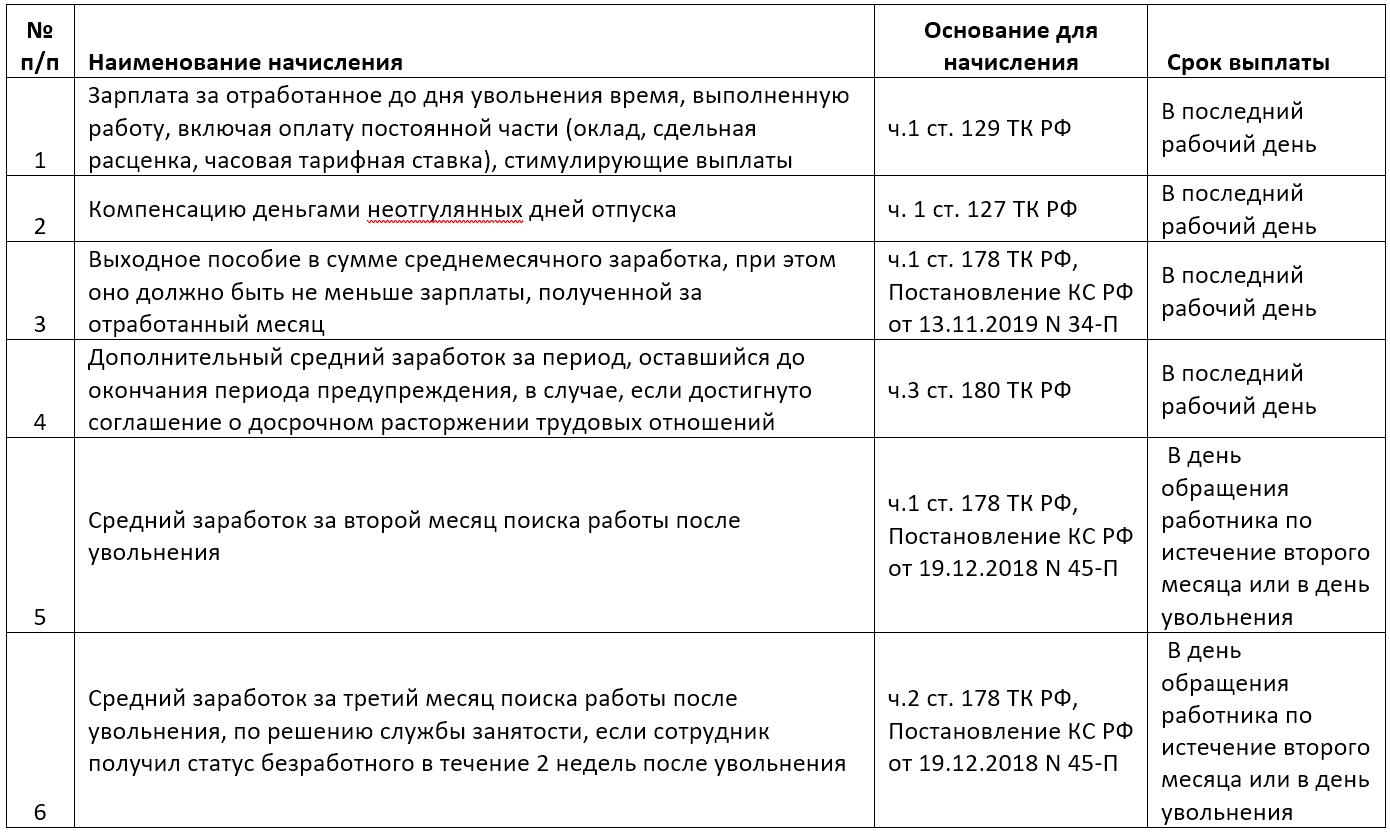

Стандартные выплаты (по тексту ст. 127, 136 ТК РФ):

- Заработная плата за период до увольнения, с премиями, надбавками, повышающими коэффициентами за работу в выходные и нерабочие дни, сверхурочно. Ликвидация не является причиной лишения каких-либо выплат, например, премиальных.

- Компенсация за отпуск (отпуска), если он не использован полностью до ликвидации.

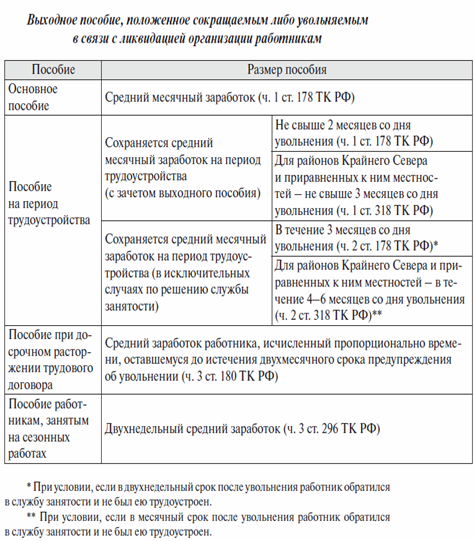

«Ликвидационные» выплаты:

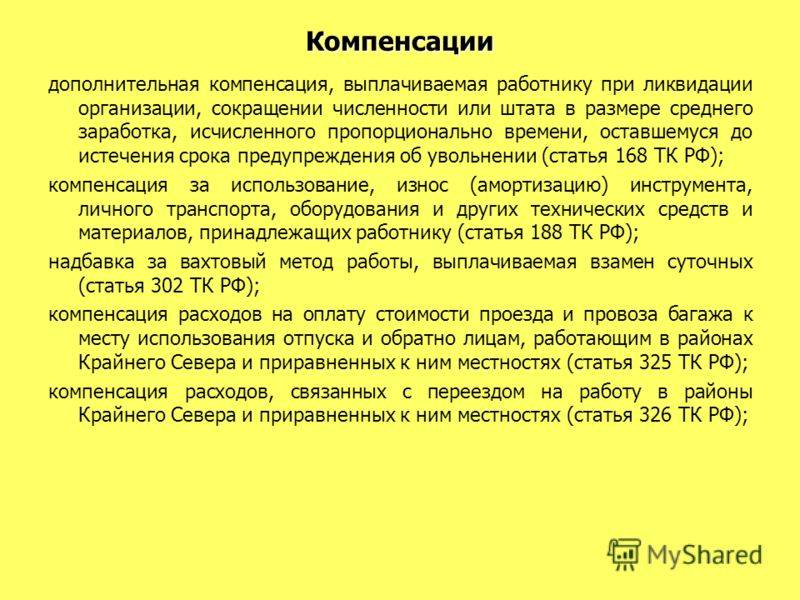

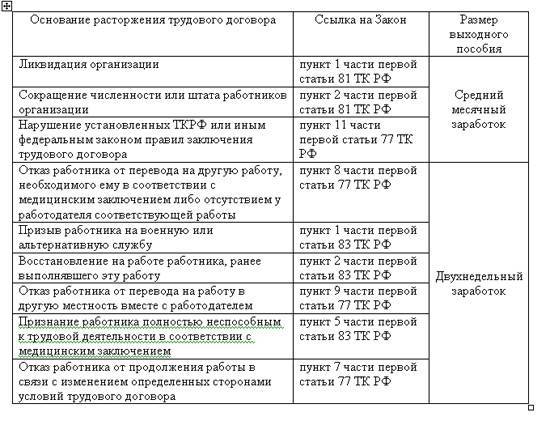

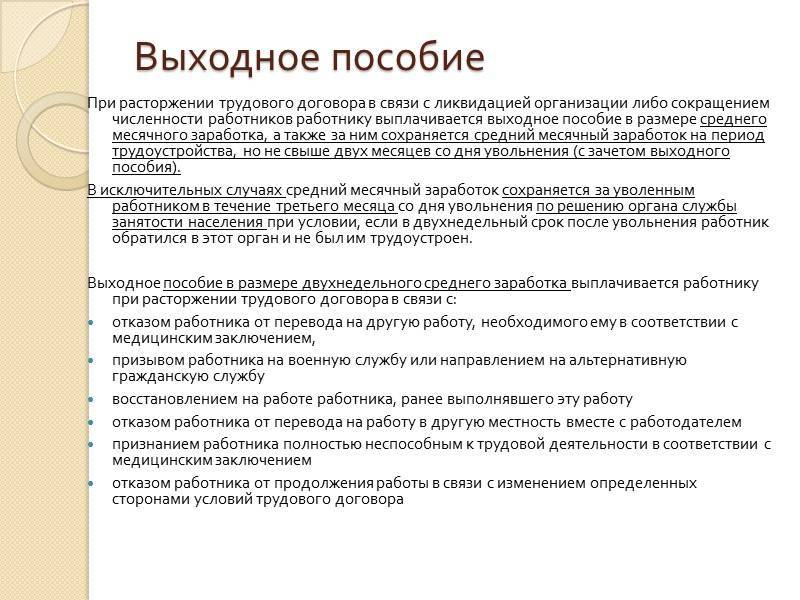

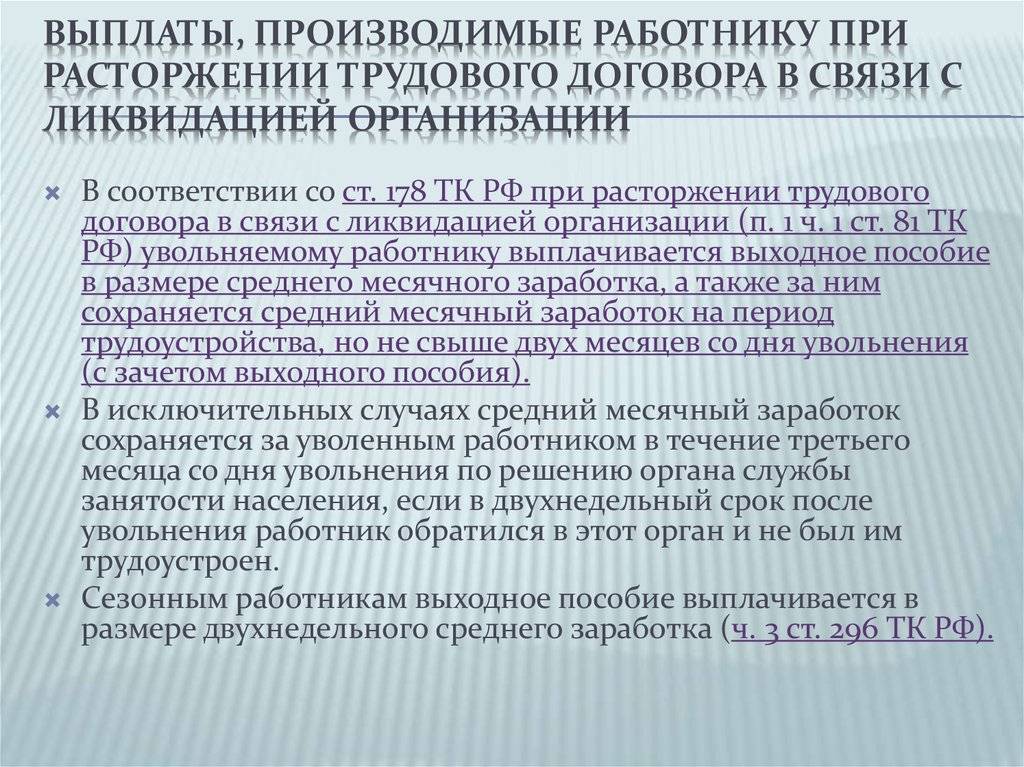

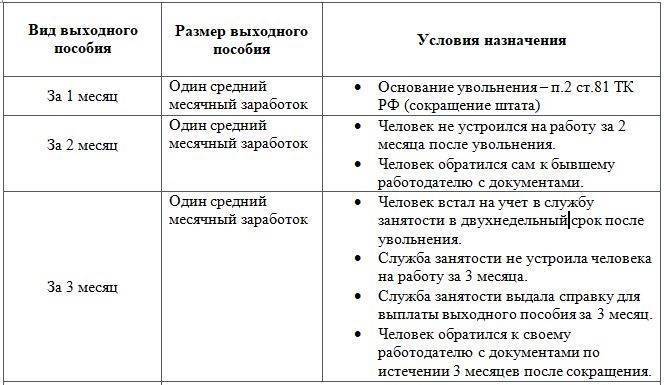

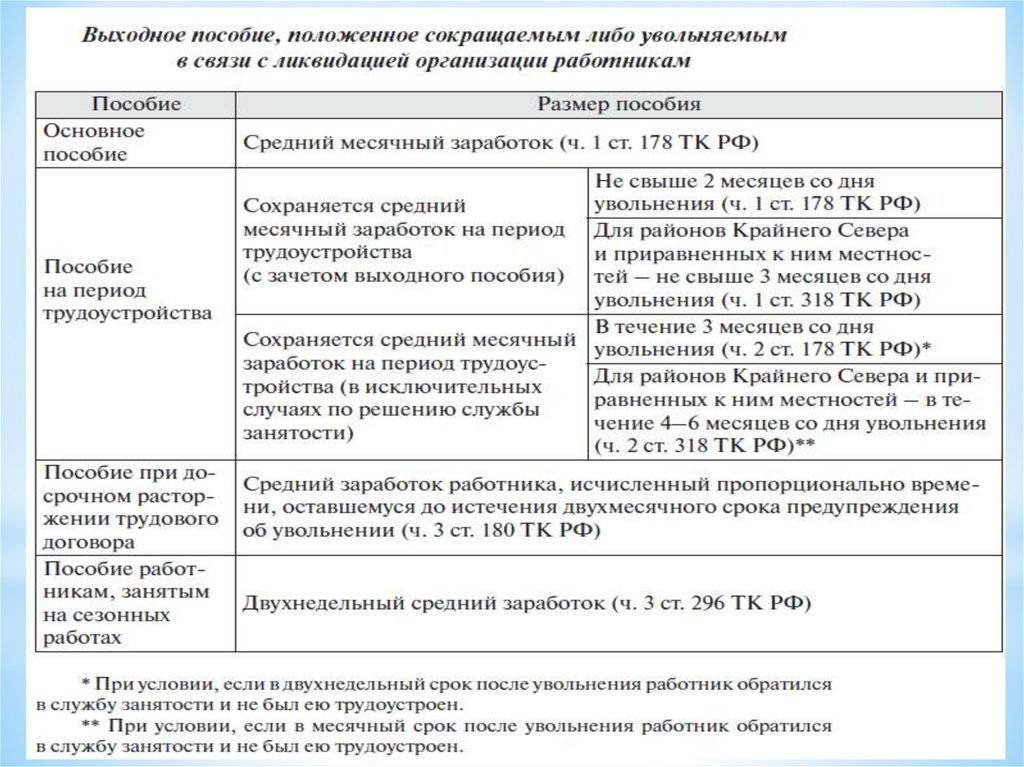

Выходное пособие в связи с ликвидацией. Выплачивается в объеме среднемесячного заработка сотрудника. Среднемесячный заработок рассчитывается согласно Положению, утвержденному правительственным постановлением № 922 от 24/12/07. В документе рассматриваются особенности исчисления среднего заработка. Рассчитывают пособие умножением среднедневного заработка на число рабочих дней месяца, следующего за увольнением – именно этот месяц оплачивается. Берется не календарный месяц, а период после увольнения, начиная с первого дня. Например, если увольнение произошло 13/08, период будет рассчитываться с 14/08 по 13/09, согласно производственному календарю и табелю учета рабочего времени.

Если человек не трудоустроился и во второй месяц после увольнения, он имеет право получить от работодателя средний заработок и за этот период или его часть, до момента трудоустройства во втором месяце

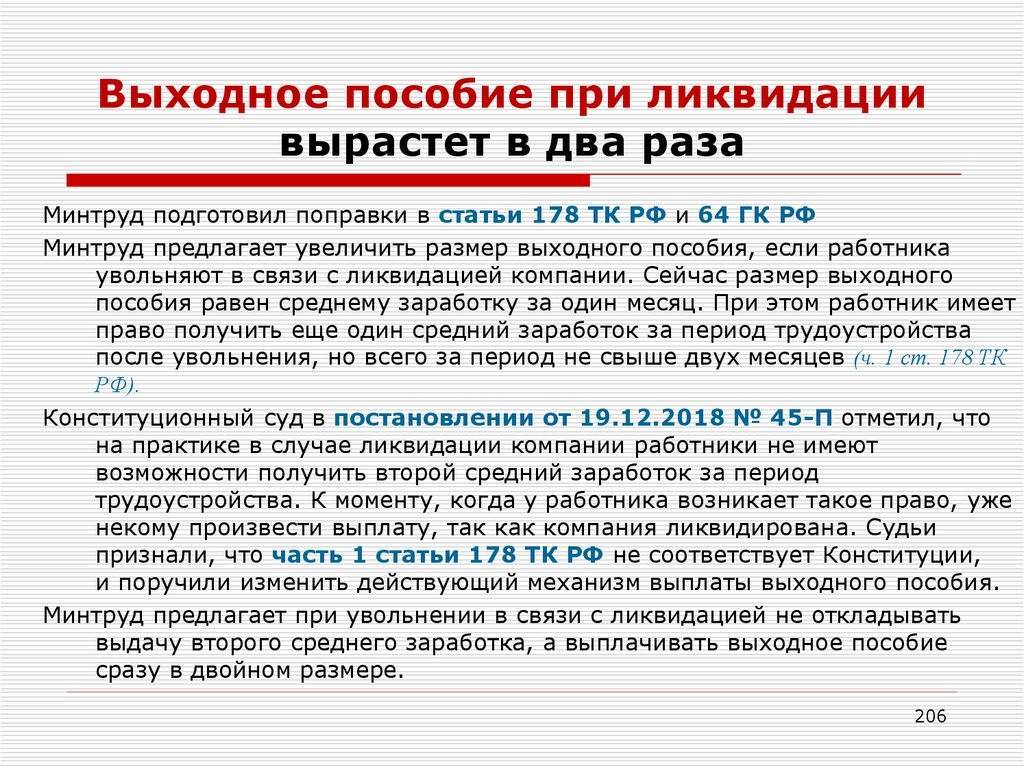

Обратите внимание, такая формулировка статьи 178 ТК РФ только что введена в действие. Новая редакция в целом конкретизирует материальную ответственность работодателя за нетрудоустроенного сотрудника, делая акцент именно на ней

Для сравнения: ранее в указанной статье шла речь о «сохранении среднего месячного заработка на период трудоустройства, но не свыше двух месяцев со дня увольнения (с зачетом выходного пособия)», т.е. формулировка была более расплывчатой.

Если работник не найдет работу в третий месяц после ликвидации, такой случай закон называет исключительным; но дает шанс получить от работодателя аналогичную выплату полностью или частично. Решение об этом принимает служба занятости, если гражданин обратился в нее в течение 14 рабочих дней со дня увольнения и работы до сих пор не имеет.

Для получения выплат за второй-третий месяц работник обязан соблюдать срок:

не позднее 15 рабочих дней, соответственно, после окончания второго и третьего месяца, следующего за увольнением. Сроки не исключают необходимости иметь на руках решение службы занятости, о котором говорилось выше. Для выплаты бывшему работодателю отведен тот же срок – 15 с дней с момента обращения, но в календарных днях.

Работодатель имеет право единовременно выплатить работнику компенсацию в размере двухкратного среднего месячного заработка вместо выплат среднего месячного заработка за второй и третий месяцы. Если за второй месяц средний заработок уже был выплачен, компенсация рассчитывается с учетом этой выплаты. Все выплаты должны быть завершены до окончания процесса ликвидации в соответствии с законодательством.

Если администрация по договоренности с работником прекращает с ним трудовые отношения раньше, чем истечет срок предупреждения об увольнении, гражданину положена еще одна компенсация, пропорционально оставшимся дням. Она также исчисляется по среднему заработку.

Колдоговором либо трудовым договором могут быть прописаны иные «ликвидационные» выплаты. Они тоже должны быть начислены и выданы работнику. Выплаты производятся в день увольнения либо, если речь идет о суммах, связанных со вторым и третьим месяцем трудоустройства, строго до завершения ликвидации фирмы. Указанные выплаты и порядок расчета с работником регламентируются рядом статей ТК РФ: ст. 136, ст. 127, ст. 178, 180, 140.

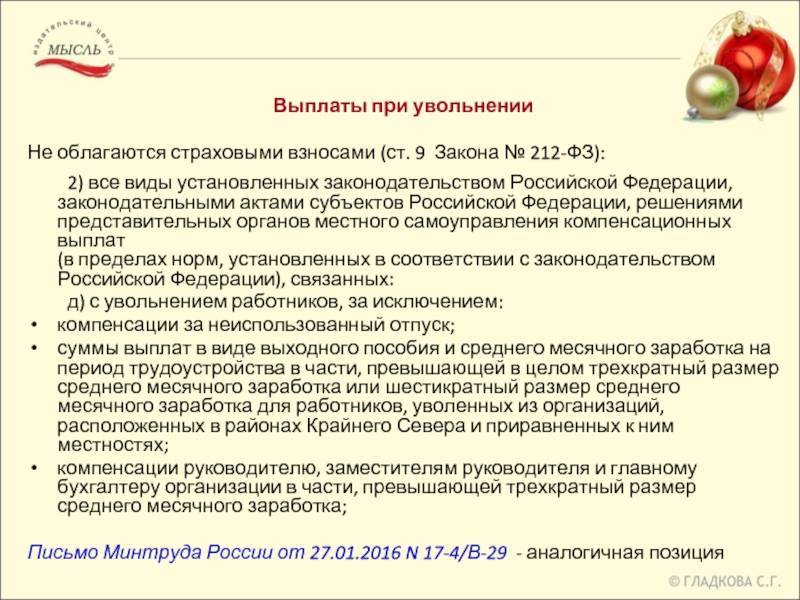

Важно! Компенсации, связанные с ликвидацией, не облагаются НДФЛ и страховыми взносами (ст. 217, ст

422 НК РФ, ФЗ № 125 от 24/07/98 ст. 20.2-1-2).

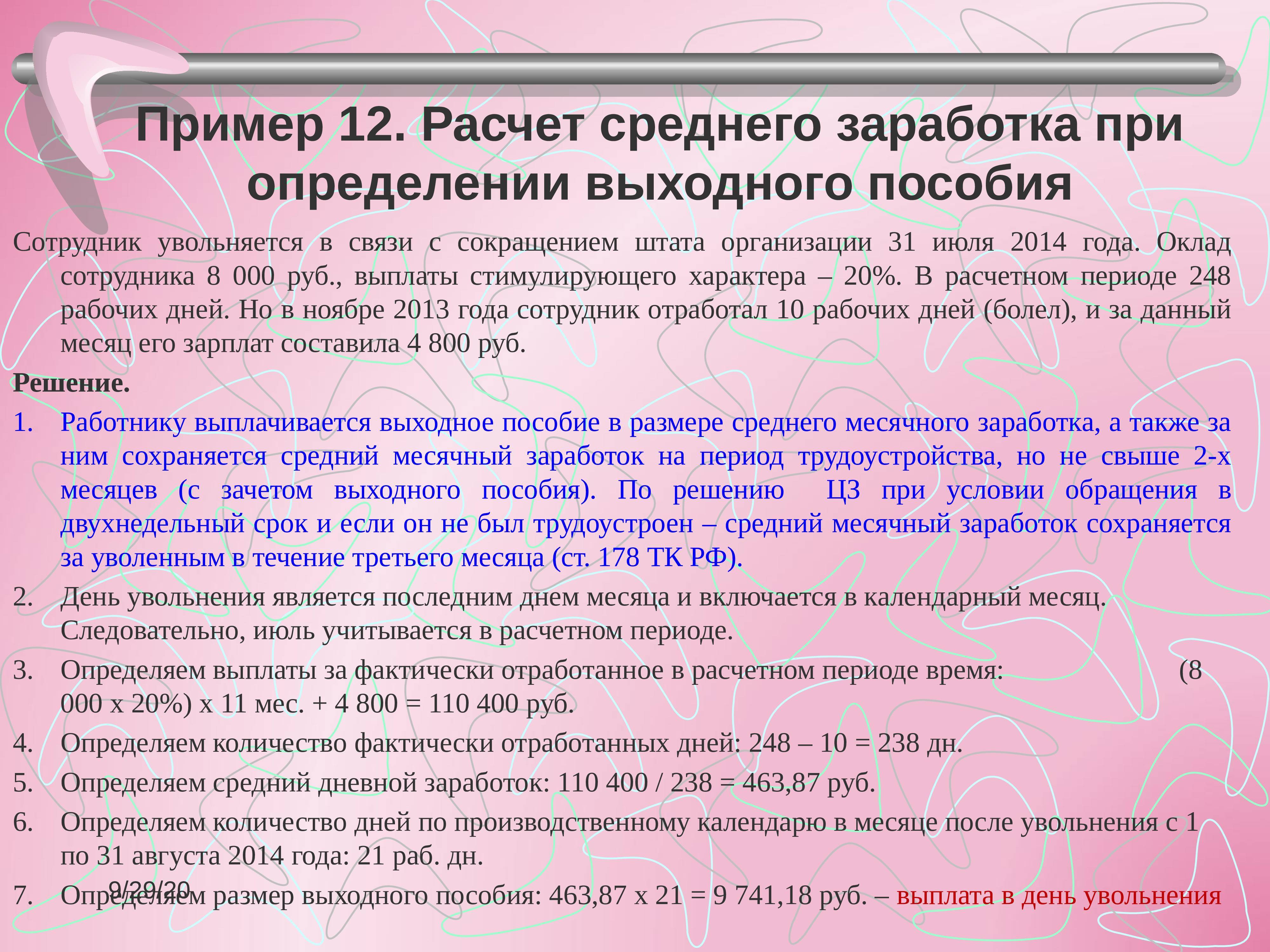

Порядок расчета выходного пособия при ликвидации компании

Одним из наиболее распространенных вопросов в подобных обстоятельствах является вопрос о том, как рассчитывать выходное пособие при ликвидации организации.

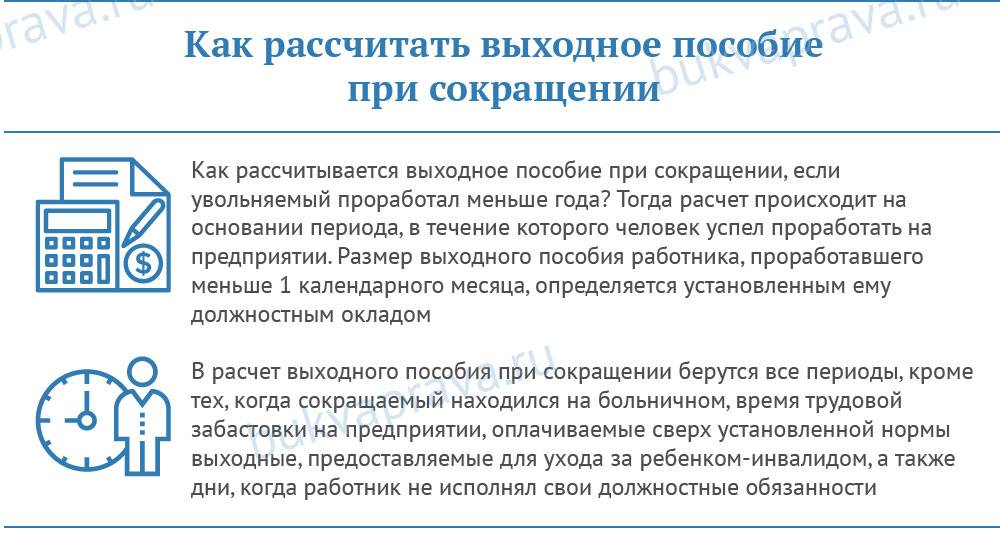

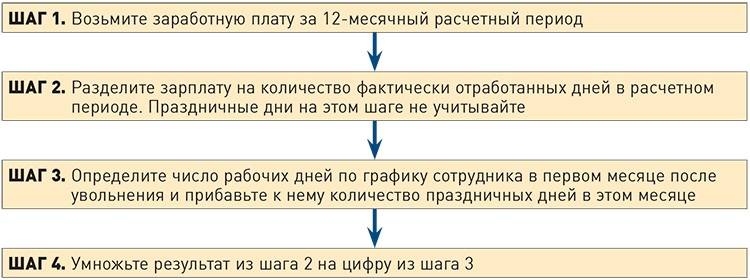

На основании положений трудового законодательства можно сделать вывод, что объем соответствующего пособия равен среднемесячной заработной плате сотрудника. Данная величина исчисляется путем умножения фактически отработанных дней за расчетный период на среднюю зарплату субъекта в день. Таким образом, итоговый объем выплаты будет зависеть от количества отработанных дней, приходящихся на остаток периода до момента увольнения.

Так как сумма пособия зависит от заработной платы, это обуславливает индивидуальный подход к расчетам для каждого отдельного сотрудника.

Среднедневной заработок исчисляется на основании правил ст. 139 ТК РФ и ПП РФ № 922 от 24.12.2007г. Данные нормативы фиксируют такие нюансы расчетов:

- в ситуации, когда отработанный срок равен году или более данного периода труда в конкретной компании, средний заработок за день будет равен объему фактической зарплаты, которая была получена за год, предшествующий месяцу увольнения, разделенный на число фактически отработанных дней;

- в ситуации, когда отработанный срок менее одного года, данные для расчета среднедневного заработка базируются на сведениях по зарплате и количестве фактически отработанных дней за рассматриваемый период до момента увольнения;

- когда сотрудник был принят на работу и уволен с нее в один и тот же месяц, сроком для исчислений считается количество фактически отработанных дней и установленный трудовым соглашением заработок.

Также существуют организации, в которых отчетный период зафиксирован как особый срок, отличный от стандартного года. В таких обстоятельствах исчисления осуществляются дважды: в первую очередь по требованиям трудового законодательства, далее – исходя из требований локальных нормативов. Так, среднюю зарплату за день, исчисленную по локально установленному периоду, правомерно использовать при итоговом расчете пособия только в тех обстоятельствах, когда ее сумма выходит в объеме не меньшем, чем при расчете по правилам ТК РФ.

В частности, формула по расчету пособия за полный месяц будет выглядеть таким образом:

П = ЗПм = ЗПд * Д,

где П – объем пособия;

ЗПм – среднемесячная заработная плата;

ЗПд – среднедневная заработная плата;

Д – количество трудовых будней в отчетном месяце, определенное по графику конкретного субъекта.

Для расчета пособия в неполном месяце используют такую формулу:

П = ЗПд * Дн,

где Дн – фактическое количество трудовых будней, фиксирующееся в неполном отчетном месяце, исходя из конкретного рабочего графика субъекта.

В свою очередь, средний дневной заработок будет равен:

ЗПд = ЗПо / Дф,

где ЗПо – объем заработной платы за отчетный период;

Дф – фактическое количество отработанных дней в рассматриваемом периоде.

Примеры расчёта выходного пособия

В качестве иллюстрации можно привести некоторые примеры расчётов выходного пособия.

Пример 1. Сотрудник Ветров проработал 1 полный год грузчиком на предприятии. Заработная плата сотрудника в первые 2 месяца текущего года составляла 19 000 и 24 000 рублей, а остальные месяцы — 32 000 рублей. За текущий год Ветров не брал больничный или отгул. Исходя из этого, выходное пособие для сотрудника Ветрова составляет среднемесячный заработок.

Первым делом необходимо рассчитать общую сумму зарплаты за расчётный период:

ОЗП = (19 000 + 24 000 + 32 000 × 10) = 363 000.

Теперь рассчитаем среднедневной заработок:

СДЗ = 363 000 / (29,3 × 12) = 1 032.

Наконец, рассчитаем выходное пособие:

ВП = 1 032 × 29,3 = 30 238.

Таким образом, выходное пособие сотрудника Ветрова составит 30 238 рублей.

Пример 2. Крылова Н.С. каждое лето на протяжении 5 лет работала на предприятии, получая зарплату летом. Сотрудница получала 21 тысячу рублей каждый месяц в первый год работы, 24 – во второй, 27 – в третий, 28 – в четвёртый и 29 тысяч рублей в месяц на пятом году работы. Этим летом Крылова Н.С. трижды брала отгул.

Так как расчётный период в данном случае составляет 12 месяцев, то для расчёта учитывается заработная плата 29 тысяч. рублей. И в силу того, что Крылова Н.С. была занята сезонно, ей полагается двухнедельное среднемесячное выходное пособие. Исходя из этого, рассчитаем его.

Сперва необходимо рассчитать общую сумму зарплаты за расчётный период:

ОЗП = 29 000 × 3= 87 000.

Рассчитаем среднедневной заработок:

СДЗ = 87 000 / (29,3 × 3) = 990.

Учитывая, что данным летом Крылова Н.С. 3 раза брала отгул, рассчитаем выходное пособие:

ВП = (990 × 29,3 – 990 × 3) / 2 = 13 018.

Следовательно, выходное пособие Крыловой Н.С. составит 13 018 рублей.

Пример 3. 18 октября 2016 года на фирму за зарплату 63 тысячи рублей устроился менеджером Перов В.Н. Однако 20 февраля 2017 года был уволен по причине ликвидации предприятия. За всё время сотрудник ни разу не пропустил работу.

В силу того, что Перов В.Н. проработал менее года, для расчёта учитывается время с 18.10.2016 до 19.02.2017 включительно, что усложняет подсчёты. Сотрудник не получал полную заработную плату за октябрь и февраль.

Рассчитаем среднедневной заработок в те месяцы, в которые Перов В.Н. получал полную заработную плату:

СДЗ = 63 000 × 3 / (29,3 × 3) = 2 150.

Рассчитаем общую сумму зарплаты за расчётный период:

ОЗП = 3 × (2 150 × 29,3) + 2 150 × 14 + 2 150 × 19 = 259 935.

Рассчитаем среднедневной заработок:

СДЗ = 259 935 / (29,3 × 5) = 1 774.

Рассчитаем выходное пособие:

ВП = 1 774 × 29,3 = 51 987.

Следовательно, при увольнении Перов В.Н. получит выходное пособие в размере 51 987 рублей.

Таким образом, выходное пособие – это, зачастую, обязательная выплата бывшим сотрудникам, имеющая свои тонкости, с которыми Вы были ознакомлены в данной статье. В случае возникновения трудностей в выплате или получении выходного пособия, лучше всего обратиться за платной консультацией к юристу.

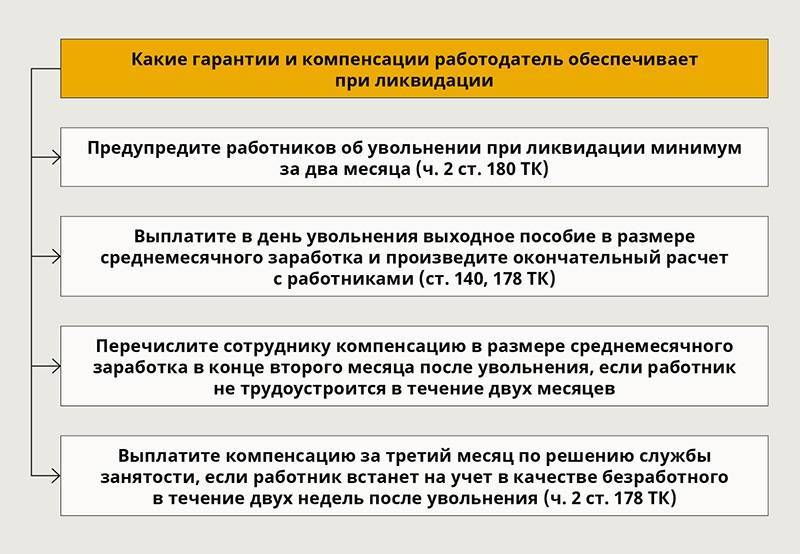

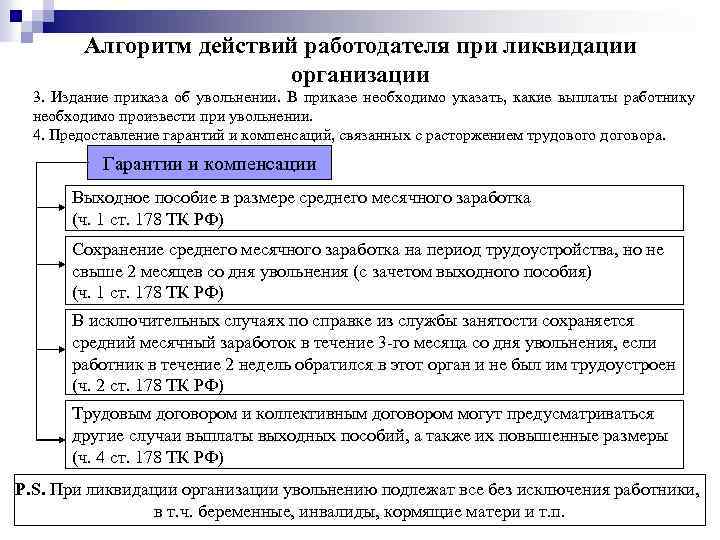

Гарантии в случае ликвидации организации

Многие работодатели и сотрудники не знают, какие выплаты положены при увольнении при ликвидации предприятия. Из-за этого руководство регулярно нарушает права своих подчиненных, а последние не отстаивают свои интересы.

Отношения между работодателем и кадровым составом регулируются Трудовым кодексом России (ТК). Перечень всех гарантий и компенсаций подчиненным в случае ликвидации предприятия приведен в статье №180 ТК РФ.

При угрозе банкротства работодатель должен предпринять все меры по улучшению и стабилизации состояния компании. В случае увольнения по причине сокращения численности либо штата он обязан предложить подчиненным другие вакантные места, которые подходят им по специализации, квалификации и состоянию здоровья.

При ликвидации компании трудовые отношения расторгаются со всеми сотрудниками, в том числе несовершеннолетними и беременными женщинами, молодыми матерями, пенсионерами. О предстоящем увольнении работники должны быть уведомлены в письменном виде и под роспись, за два месяца до даты запланированного сокращения.

При желании подчиненный может уйти с компании раньше установленного срока. Для этого ему необходимо подать на рассмотрение руководству соответствующее заявление.

В случае закрытия организации руководящий состав предприятия должен произвести с работниками полный финансовый расчет. Сотрудникам выплачивается выходное пособие, зарплата за фактически отработанное время и т.п.

Невыплата сотруднику при сокращении предусмотренного законом выходного пособия, влечет за собой административную ответственность для юридических и должностных лиц.

Процедура увольнения

Чтобы уволить работников при ликвидации организации, нужно выполнить следующие действия:

- составить приказ и зафиксировать в нем решение о ликвидации организации;

- предупредить всех работников за 2 месяца;

- уведомить службу занятости о предстоящем массовом увольнении персонала;

- составить приказ об увольнении в последний рабочий день сотрудников;

- внести записи в личные карточки работников;

- внести запись в трудовые книжки сотрудников;

- выдать трудовые книжки на руки;

- рассчитать и выдать сотрудникам положенные выплаты, компенсации и пособие.

Уведомить работником нужно не менее, чем за 2 месяца — это является обязательным. Уведомить следует письменно под роспись. Каждому работнику может быть направлено личное уведомление, в котором будет сообщаться принятое решение о ликвидации организации и увольнении сотрудника на данном основании. Работник, получив уведомление, должен поставить в нем свою подпись в знак того, что он ознакомлен с предстоящими изменениями. Подпись нужна обязательна, иначе работодателю потом будет трудно доказать, что он действовал в соответствии с трудовым законодательством. Если работник не желает ставить свою подпись в уведомлении, то составляется акт об отказе выполнить это действие.

Уведомление может носить массовый характер, можно в одном документе перечислить всех сотрудников организации, после чего до каждого донести его содержимое. При этом напротив своей фамилии сотрудник ставит свою подпись в знак ознакомления.

Службу занятости также следует уведомить не менее, чем за 2 месяца. Форма уведомления в этом случае типовая, уточнить актуальную форму можно, обратившись в службу занятости населения.

В последние рабочий день формируется приказ об увольнении, может быть использована типовая форма Т-8а, которая используется при увольнении нескольких сотрудников. Основание для увольнения при ликвидации организации — пункт 1 статьи 81 Трудового кодекса РФ.

Это же основание указывается в личной карточке каждого работника и в его трудовой книжке. Запись в трудовую книжку выполняется без сокращений, все слова пишутся полностью, указывается номер и дата приказа об увольнении.

Последнее, что должен сделать работодатель — это рассчитать положенные выплаты и выдать их сотрудников.

Выплаты работникам при увольнении при ликвидации организации:

- заработная плата;

- компенсация неиспользованного отпуска;

- выходное пособие.

Как рассчитывается заработная плата, можно посмотреть здесь. В этом статье можно найти порядок расчета компенсации неиспользованных дней отпуска.

Выходное пособие при ликвидации организации

Работодатель обязан каждому сотруднику выплатить выходное пособие. Размер выходного пособия не может превышать трех средних месячных заработков работника.

Выходное пособие в размере среднего месячного заработка за 1 месяц выплачивается абсолютно всем сотрудникам.

Далее если работник не устроился на работу в течение двух месяцев со дня увольнения при ликвидации, то выплачивается еще одной выходное пособие.

Если работник и в третьем месяце не устраивается на работу, при этом он стоит на учете в службе занятости, то он получает еще одной выходное пособие в размере среднего заработка за месяц.

Таким образом, если человек не найдет себе новое место работы в течение трех месяцев со дня увольнения, то он может получить максимум трехкратный средний месячный заработок.

Выходное пособие не облагается налогами и взносами, то есть с него не нужно удерживать НДФЛ и не нужно отчислять взносы на обязательное страхование. Об удержании НДФЛ и страховых взносов с выплат при увольнении читайте здесь.

Не нашли в статье ответ на Ваш вопрос? Получите инструкции, как решить именно Вашу проблему. Позвоните по телефону прямо сейчас: +7 (499) 490-27-62 — Москва — +7 (812) 603-45-17 — Санкт-Петербург — +8 (800) 500-27-29 доб.849 — Санкт-Петербург — Задайте вопрос бесплатно здесь — если вы проживаете в другом регионе. |

Вопрос помощи в трудоустройстве

При увольнении некоторых сотрудников требуется их обязательное трудоустройство. К данной категории относят не только беременных женщин, но и женщин, воспитывающих детей в возрасте до 3-х лет.

Существует требование, согласно которому таких женщин нельзя уволить, пока они не будут соответствующим образом трудоустроены. Таким образом, за увольнение такого работника несет ответственность работодатель.

Выделяют следующие варианты трудоустройства:

- самостоятельное трудоустройство;

- трудоустройство через отделение службы занятости;

- трудоустройство через продажу активов другому предприятию.

Самостоятельное трудоустройство является самым простым вариантом для работодателя. В данном случае речь может идти о трудоустройстве на другое предприятие, которое принадлежит собственнику.

Если у работодателя нет возможности устроить такого работника, приходится обращаться в государственную службу занятости, Работнику в данном случае будет предложено несколько подходящих вариантов работы.

Если осуществляется продажа активов ликвидируемого предприятия другой компании, они могут передаваться вместе с такими работниками. Как правило, эта процедура не представляет сложностей, если в новой компании есть подходящая должность.

Обратите внимание! Необходимо получить доказательство, что работник трудоустроен. В его качестве может выступать копия трудовой книжки, которая заверяется печатью нового работодателя. Но бывают ситуации, когда такой работник отказывается ото всех предложений, даже если они выгодны для него

Но бывают ситуации, когда такой работник отказывается ото всех предложений, даже если они выгодны для него.

В этом случае необходимо заранее предпринять следующие действия:

- в момент ознакомления с уведомлением о предстоящем увольнении необходимо востребовать письменные пожелания относительного нового места работы, хотя это и необязательно;

- все предложения должны предлагаться в письменной форме под личную подпись;

- все отказы необходимо брать в письменной форме с пояснениями причин отказов;

- необходимо составить акт о том, что работник отказался ото всех предложенных вариантов.

И все же, важно прийти к соглашению. Это связано с тем, что при нарушении с увольнением может возникнуть трудовой спор. В результате может наступить ответственность за нарушение

В результате может наступить ответственность за нарушение.

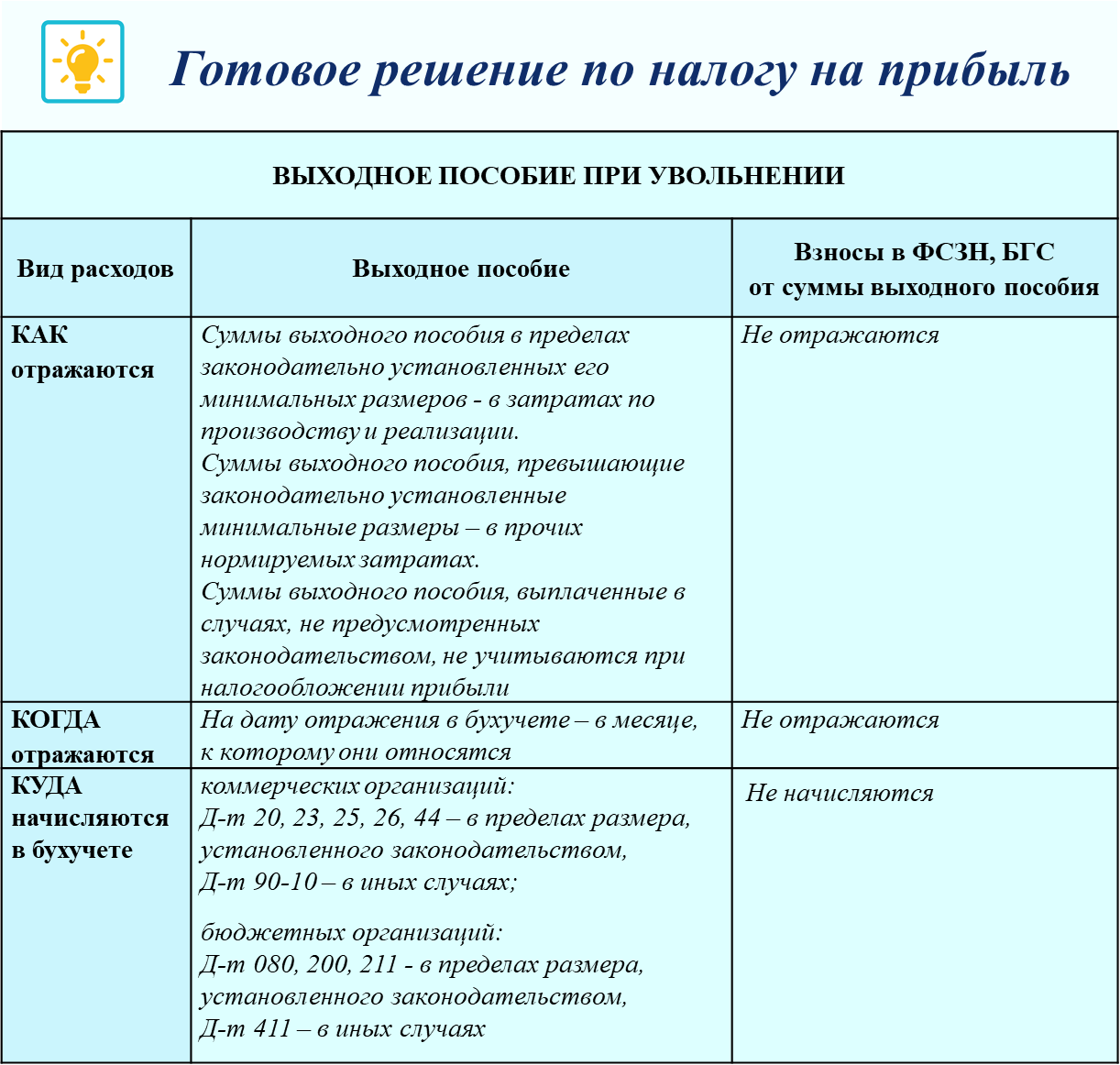

Налогообложение

Если сумма пособия не превышает трехкратного размера среднего месячного заработка, то в соответствии с пунктом 3 статьи 217 Налогового кодекса НДФЛ с этой выплаты удерживать не нужно. Если же работодатель назначает пособие в повышенном размере, то сумма превышения трехкратного заработка облагается НДФЛ. Удержать его нужно в момент выплаты (крайний срок — последний день работы), а перечислить — не позднее следующего дня.

То же самое правило распространяется на страховые взносы. То есть если сумма пособия не превышает трехкратный средний заработок, то взносы с нее начислять не нужно.

Комментарий эксперта об обложении пособий взносами и НДФЛ: