Сложные моменты при расходовании средств добавочного фонда

Приведенными выше ситуациями использование добавочного фонда не ограничивается, и есть случаи, когда оно вызывает споры. Нередко фирмы получают отрицательный финансовый результат и рассматривают вопрос о его покрытии из добавочного фонда. Допустимость таких действий с точки зрения закона специалисты расценивают по-разному. Прямого указания на возможность такого решения в российском законодательстве нет, но и явного запрета тоже. Чиновники настаивают на том, что использовать средства добавочного фонда таким образом нельзя только в части суммы дооценки внеоборотных активов.

ОБРАТИТЕ ВНИМАНИЕ! Однако если фирма использует добавочный фонд на покрытие отрицательного финрезультата, наказания не последует, об этом говорится в письме Минфина РФ от 21.07.2000 № 04-02-05/2. Исходя из данной практики, получается, что отсутствие запрета на совершение подобных действий освобождает фирму от ответственности, однако для такого использования средств фонда придется подобрать соответствующее обоснование

Описанная проблема не единственная, существуют и иные спорные ситуации. Хотя возможность увеличить уставный капитал за счет добавочного была упомянута нами выше, на практике и данный подход не всегда однозначен. Дело в том, что добавочный фонд складывается из разных источников, поэтому возникает вопрос, все ли его части допустимо применять в этих целях. В частности, в состав фонда входит сумма переоценки ОС, которая не генерирует реальный денежный поток.

Если обратиться к ПБУ 6/01, то оно допускает использование данной части средств на покрытие уценки и для включения в состав нераспределенной прибыли при снятии объекта ОС с учета. О том, что подобные суммы могут применяться для пополнения уставного капитала, в ПБУ ничего не говорится. В то же время никаких законодательных ограничений на применение суммы добавочного фонда в зависимости от источника поступления в него средств нет. Контролирующие органы также не усматривают в подобных действиях каких-либо признаков нарушений, на это указывает, например, письмо УФНС РФ по г. Москве от 01.04.2005 № 20-12/21866.

Получается, что компаниям не запрещается самостоятельно определять направления использования ресурсов добавочного фонда по своему усмотрению.

***

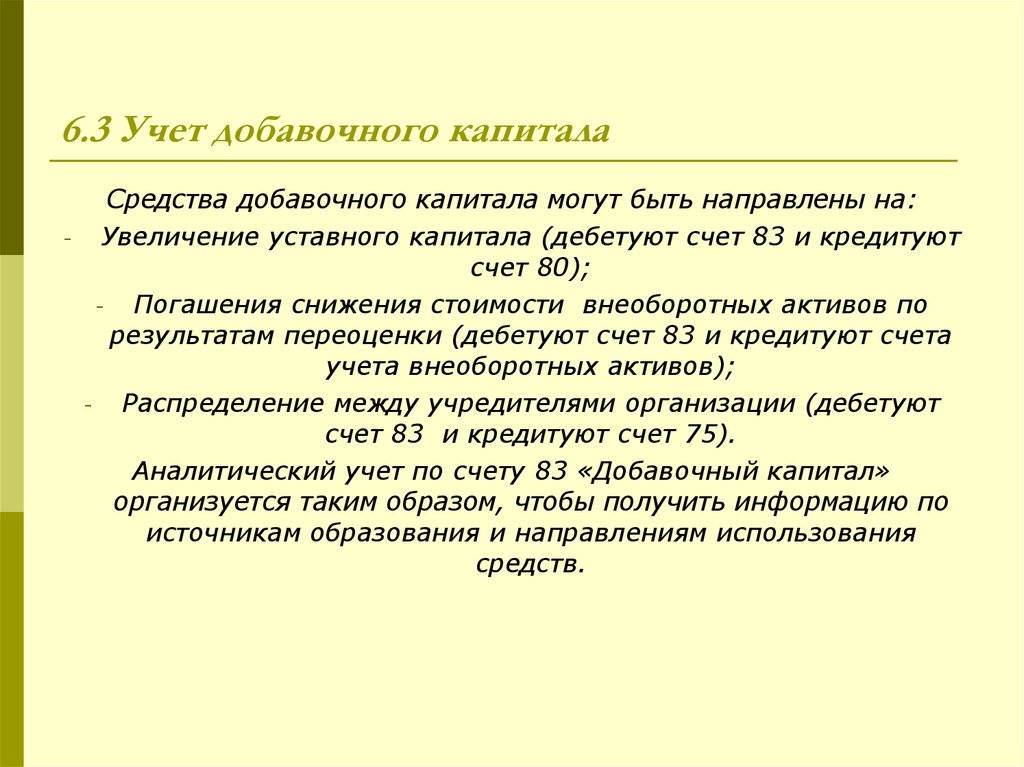

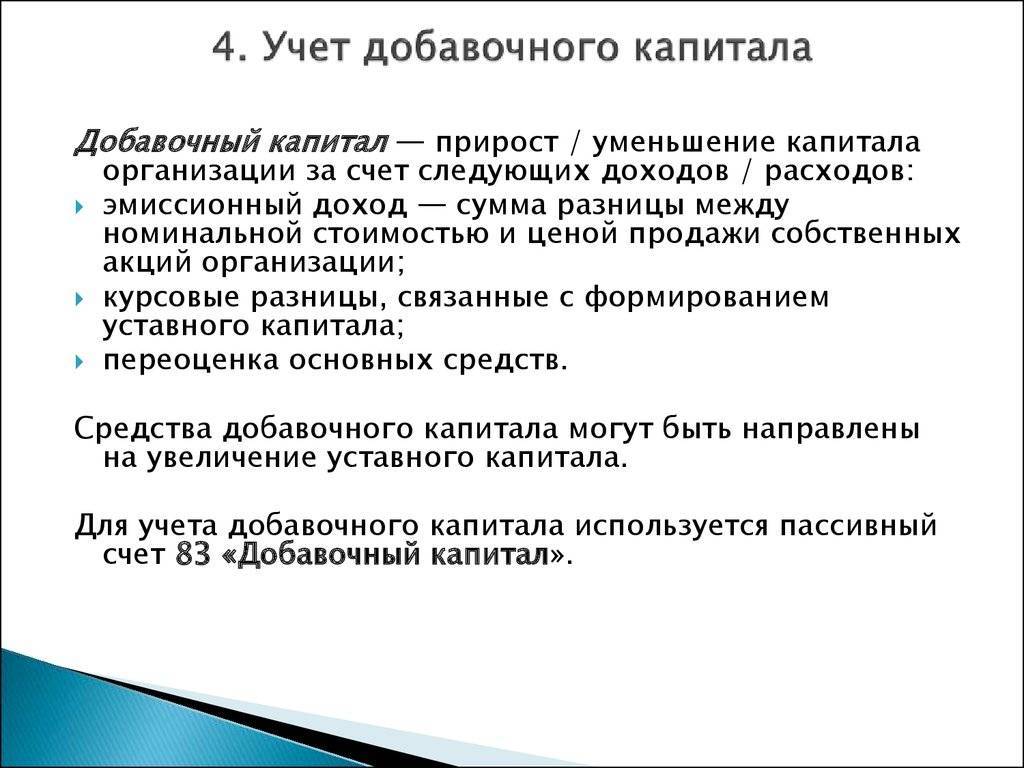

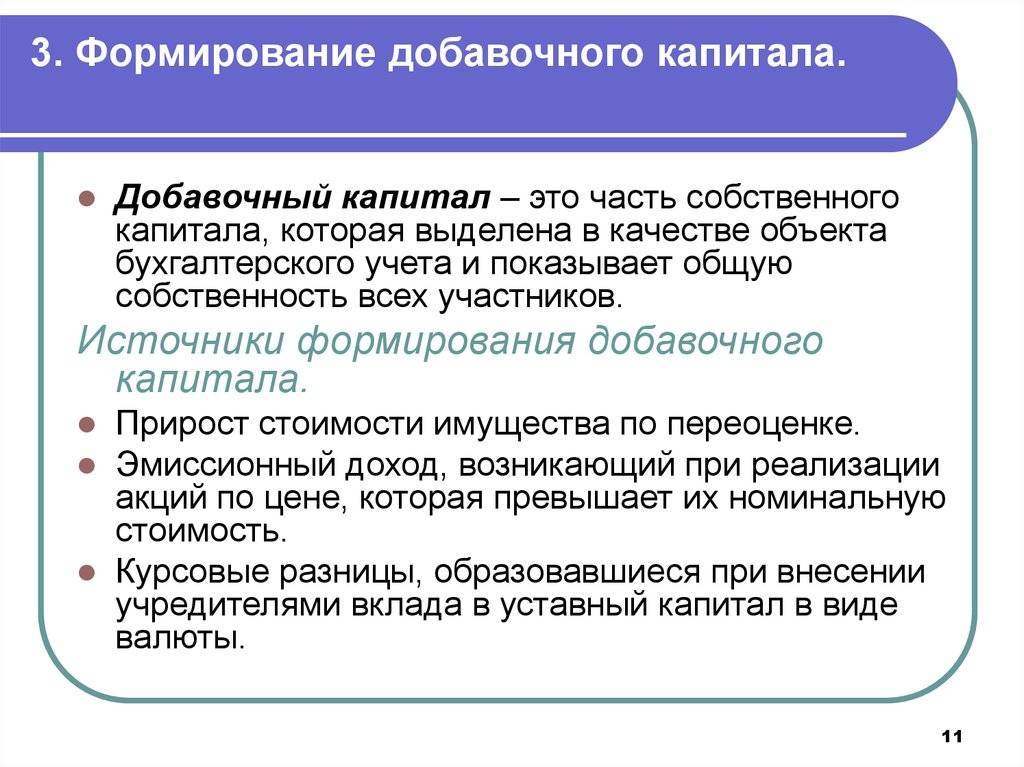

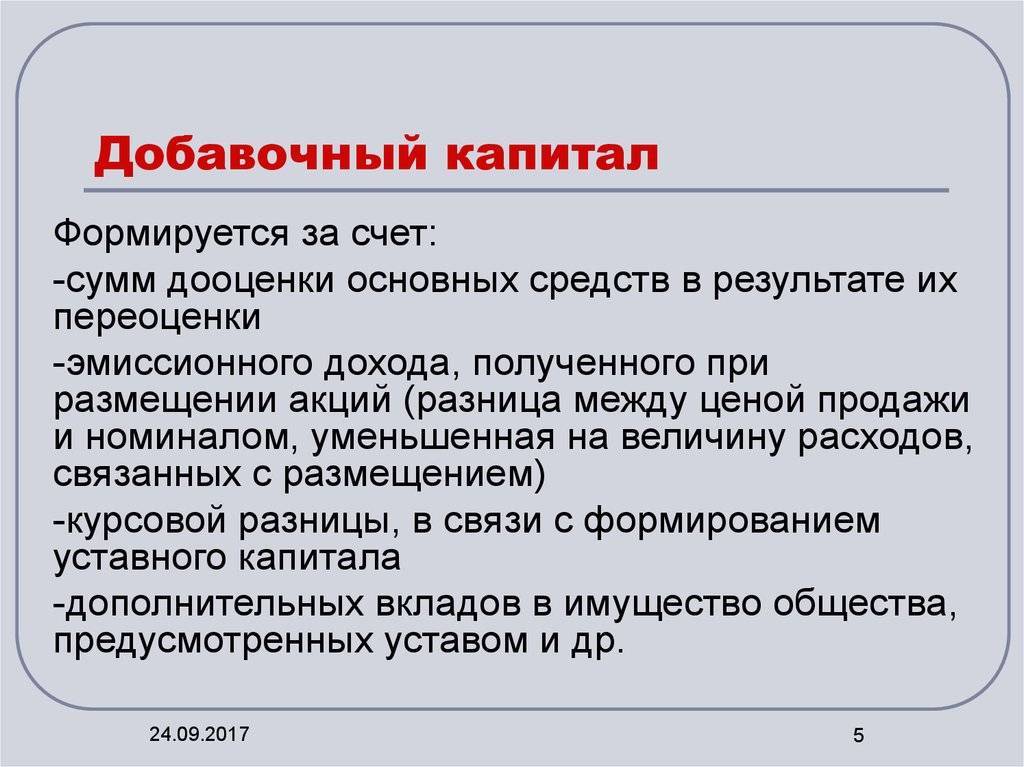

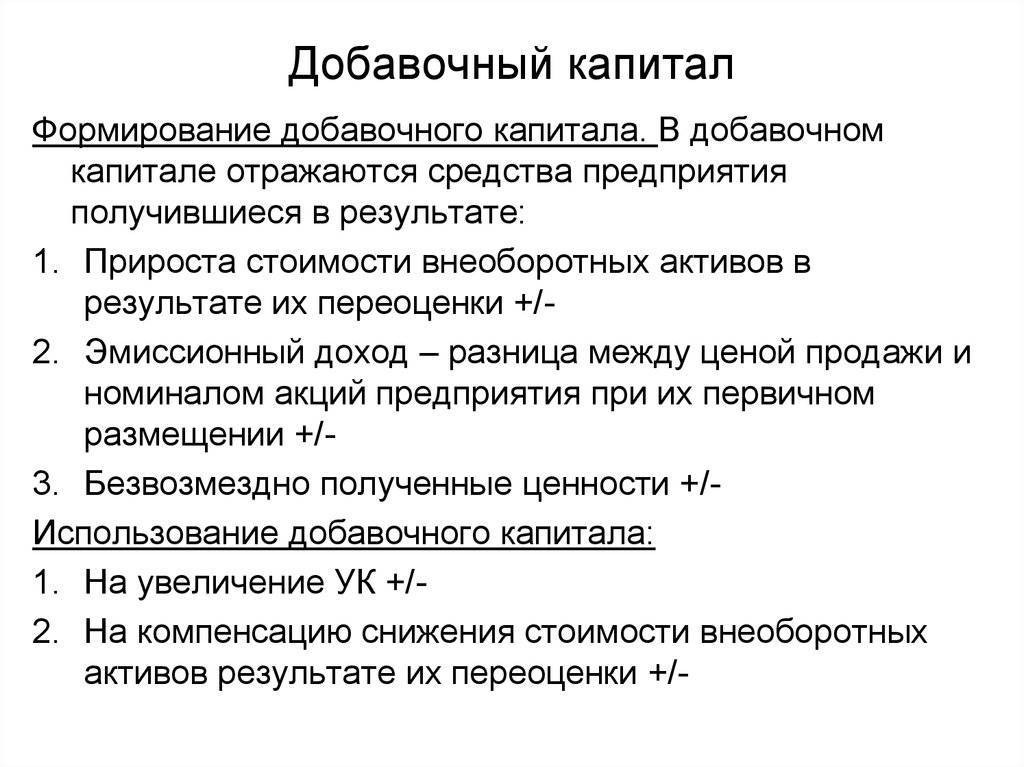

В ряде ситуаций добавочный фонд служит отличным инструментом повышения финансовой устойчивости компании. Выбор методов его образования ограничен суммами переоценки внеоборотных активов, эмиссионным доходом от реализации акций по более высокой стоимости и иными суммами со схожей природой происхождения. Нужно учитывать, что расходование средств добавочного капитала также ограничено несколькими направлениями. В частности, это погашение падения стоимости ОС после переоценки, увеличение объема уставного фонда, распределение средств добавочного капитала среди соучредителей.

Существуют и иные направления расходования средств добавочного фонда, однако правоприменительная практика по ним еще не сформирована до конца и порождает немало споров. В то же время прямого запрета на проведение таких операций нет, что дает основания считать их допустимыми.

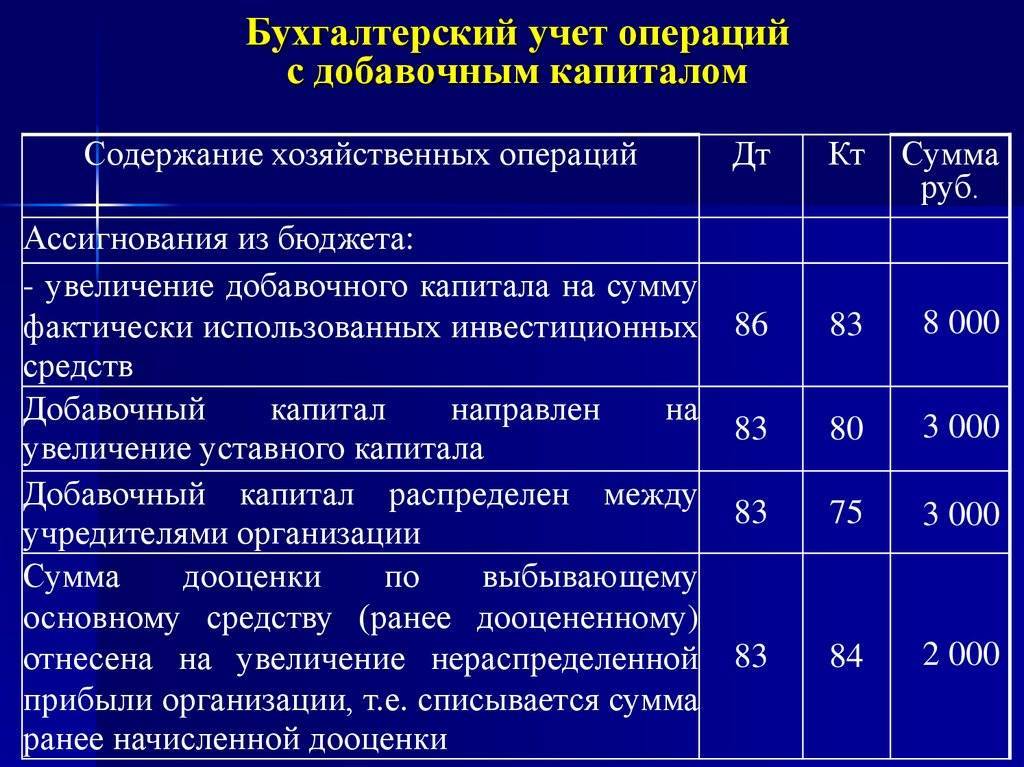

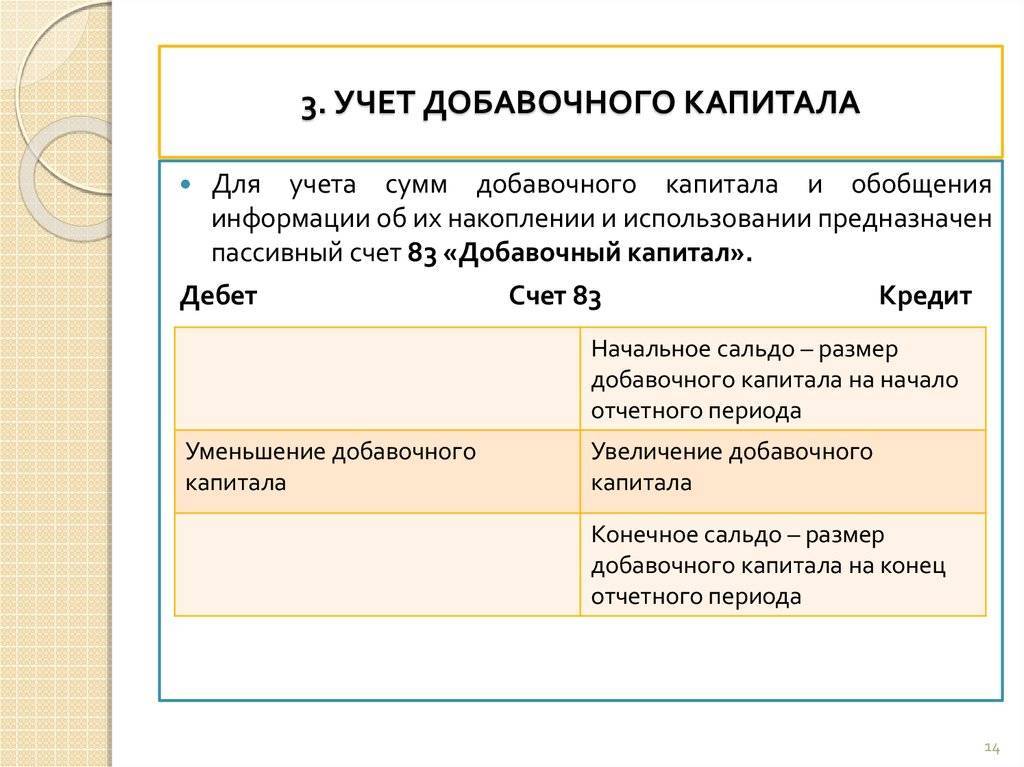

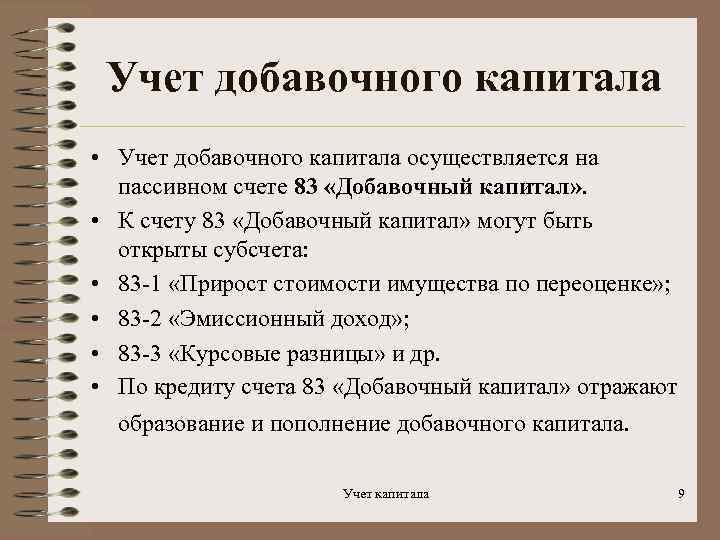

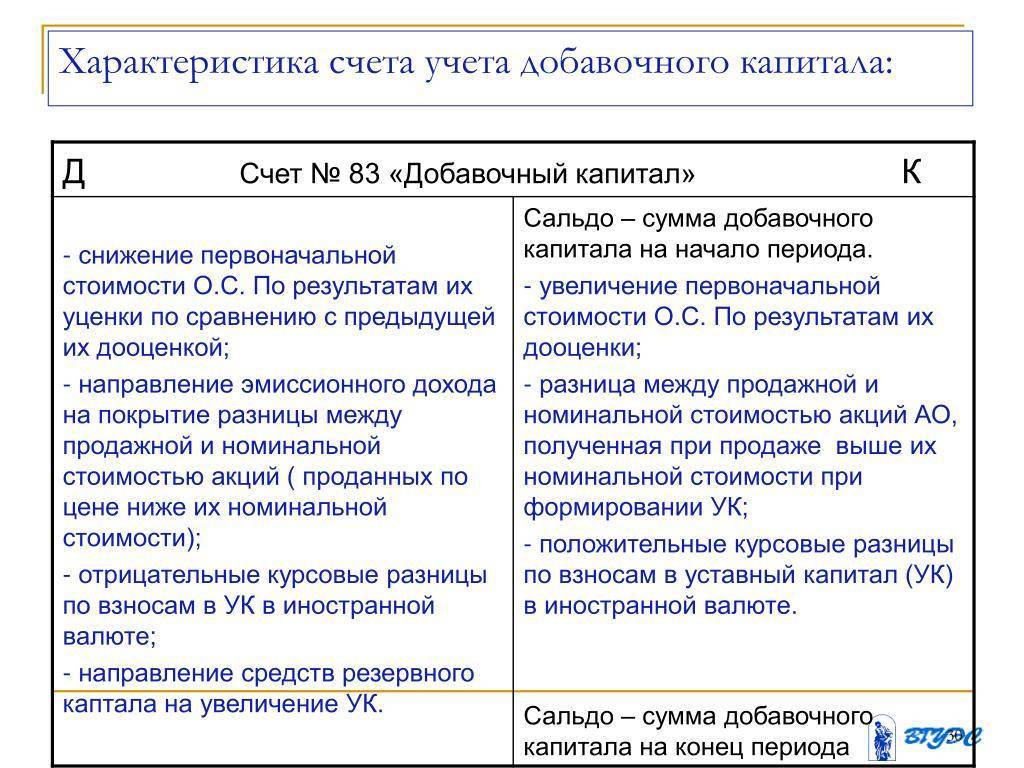

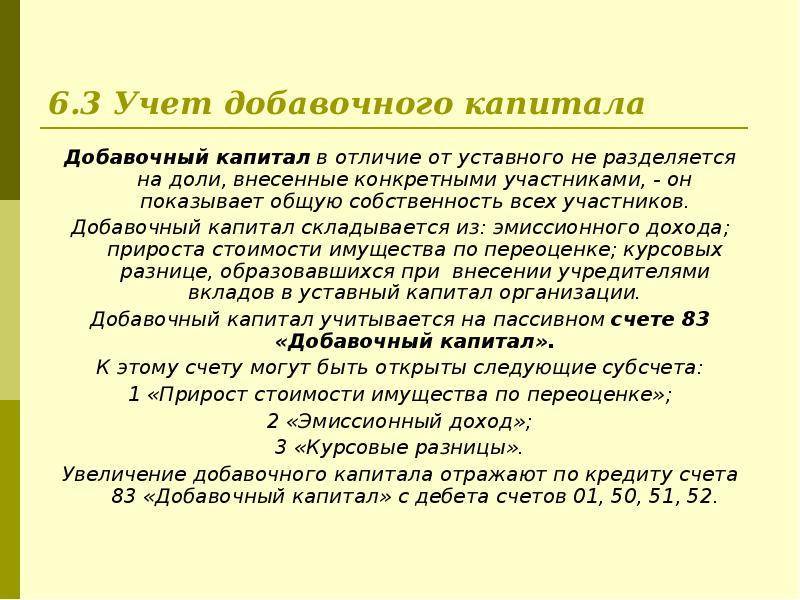

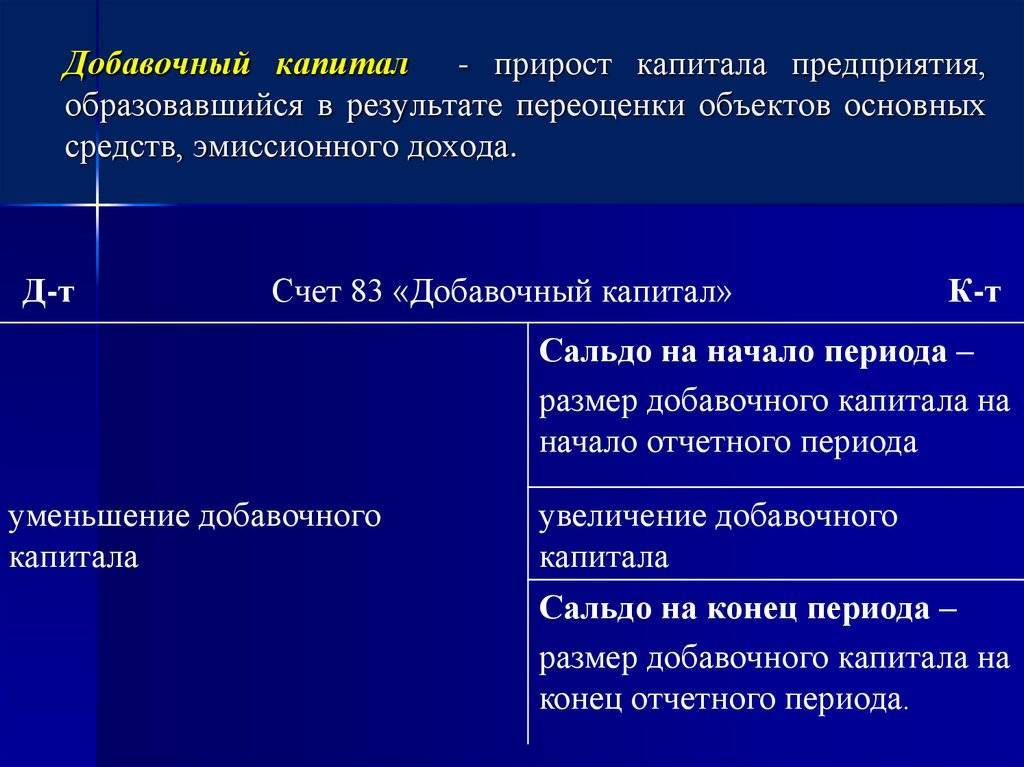

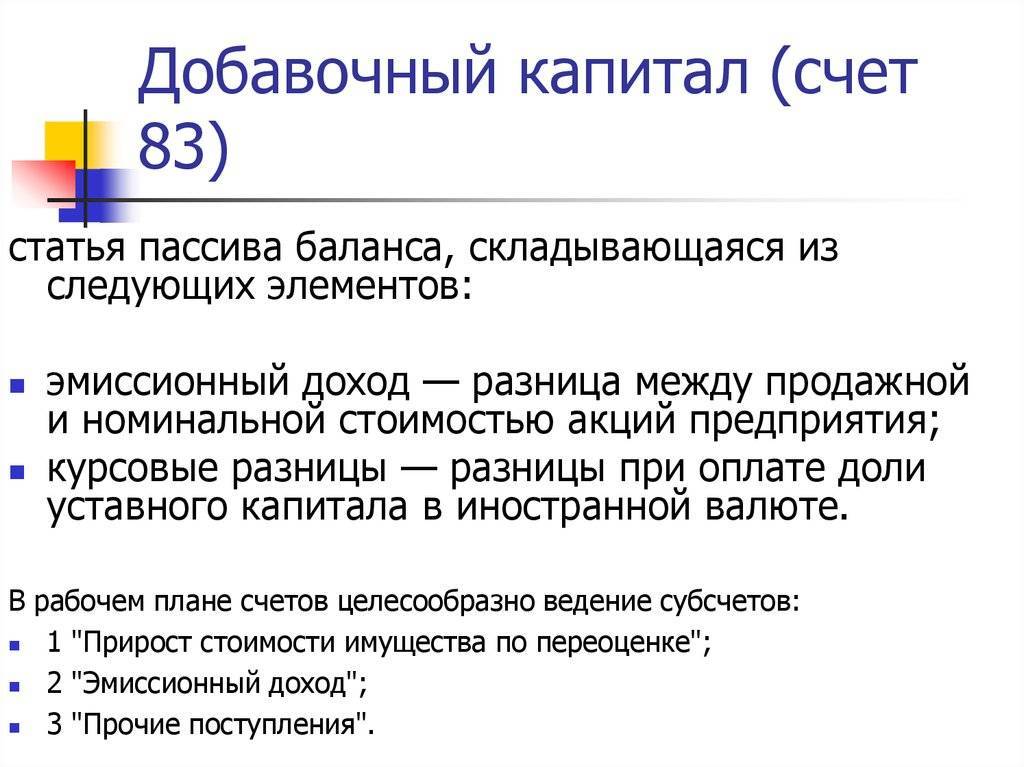

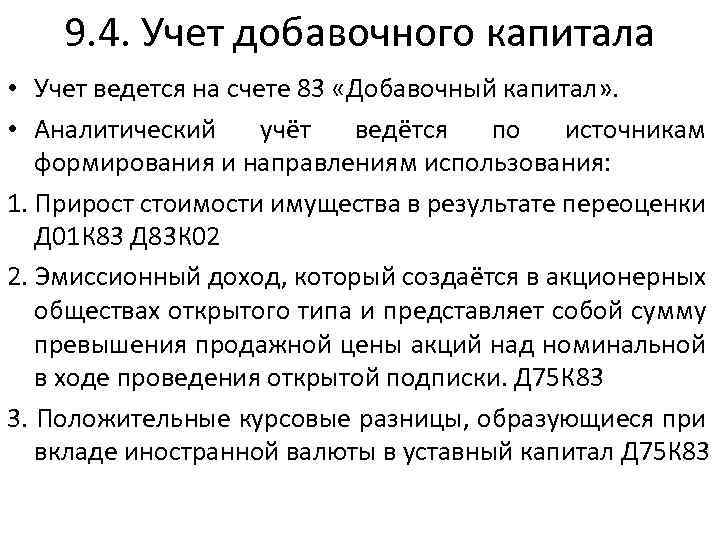

Для отражения средств добавочного фонда в учетных регистрах применяется пассивный счет 83. Его остаток отражается в балансе в составе раздела 3. В целях детализации составных частей, за счет которых образовался добавочный фонд, компаниям необходимо организовать соответствующий аналитический учет с применением системы субсчетов. Выбор кодировок при этом остается на усмотрение компании, увеличение фонда проходит по кредиту, а его использование — по дебету счета 83.

Переоценка основных средств: порядок проведения и учёт

Как правило, в структуре добавочного капитала наибольший удельный вес занимает переоценка ОС. Поэтому рассмотрим эту тему подробнее. Сумма оценки внеоборотных активов (и ОС в частности) — это единственный показатель ДК, который может изменяться в зависимости от рыночной конъюнктуры. Она может быть как положительной (дооценка), так и отрицательной (уценка).

Организация вправе принимать самостоятельное решение о необходимости переоценки внеоборотных активов. Но она должна производиться не чаще 1 раза в год. Переоцениваются все объекты ОС, входящие в группу однородных объектов (например, транспортные средства, оборудование, здания и сооружения).

Ещё один момент — проведя переоценку один раз, потом делать её нужно регулярно, чтобы данные по текущей рыночной стоимости имущества существенно не отличались от данных бухучёта.

Ситуации, при которых проводят переоценку ОС

Необходимость в переоценке основных средств возникает в следующих случаях:

- увеличение уставного капитала;

- получение кредитов и займов (для оформления залоговой массы);

- формирование реальной себестоимости продукции (в части начисления амортизации);

- продажа активов;

- реструктуризация или продажа компании;

- привлечение инвестиций.

Информация необходимая для переоценки ОС

Чтобы сформировать реальную и адекватную стоимость ОС на текущую дату, нужно ориентироваться на:

- Информацию по аналогичной продукции, полученную от её производителей;

- Данные по уровню цен, содержащиеся в отчётах районных отделений Госкомстата, Минэкономики, торговых инспекций, и т.д.;

- Данные по уровню цен, опубликованные в СМИ, в интернет, в специальной литературе.

В бухгалтерском учёте должна содержаться следующая информация по состоянию на 31 декабря отчётного года:

- По первоначальной стоимости переоцениваемого объекта ОС;

- По сумме амортизации, начисленной за всё время эксплуатации;

- По восстановительной стоимости объекта ОС (если раньше переоценка этого ОС уже проводилась).

Порядок проведения переоценки ОС

Переоценка проводится на основании приказа или распоряжения, который доводится до всех служб, задействованных в процедуре. Создаётся комиссия, для которой готовят перечень объектов ОС для переоценки. В перечне должно быть указано:

- точное название объекта ОС,

- инвентарный номер,

- дата его приобретения,

- дата включения объекта в учёт.

Комиссия устанавливает новую стоимость объектов ОС и составляет акт переоценки. К акту прилагаются все документы, на основании которых эта стоимость была определена. Стоимость ОС после переоценки вносится в инвентарную карточку учёта объекта ОС (форма ОС-6).

В зависимости от итогов переоценки, проводки в бухгалтерском учёте будут разными

Если объект ОС ранее не переоценивался

| Увеличение стоимости ОС после переоценки | Уменьшение стоимости ОС после переоценки | ||

|---|---|---|---|

| Проводка | Операция | Проводка | Операция |

| Дт 01 – Кт 83 | Увеличили стоимость ОС | Дт 91 – Кт 01 | Уценили объект ОС |

| Дт 83 – Кт 02 | Доначислили амортизацию | Дт 02 – Кт 91 | Уменьшили амортизацию |

Если объект ОС ранее уценённый, в результате переоценки увеличил свою стоимость, то на стоимость предыдущей уценки делают проводки:

- Дт 01 – Кт 91 — учли дооценку объекта ОС в пределах предыдущей уценки;

- Дт 91 – Кт 02 — увеличили амортизацию в пределах предыдущей уценки.

Превышение суммы дооценки над суммой предыдущей уценки включают в ДК:

- Дт 01 – Кт 83 — отразили дооценку объекта ОС свыше предыдущей уценки;

- Дт 83 – Кт 02 — увеличили амортизацию свыше предыдущей уценки.

Если объект ОС ранее дооценённый, в результате переоценки уменьшил свою стоимость, то на стоимость предыдущей дооценки делают проводки:

- Дт 83 – Кт 01 — учли уценку объекта ОС в пределах предыдущей дооценки;

- Дт 02 – Кт 83 — уменьшили амортизацию в пределах предыдущей дооценки.

Превышение суммы уценки над суммой предыдущей дооценки относится на финансовый результат в составе прочих расходов:

- Дт 91 – Кт 01 — отразили уценку объекта ОС свыше предыдущей дооценки;

- Дт 02 – Кт 91 — уменьшили амортизацию свыше предыдущей дооценки.

Переоценка не отражается в налоговом учёте. Поэтому при дооценке будет возникать ПНО (постоянное налоговое обязательство) за счёт превышения начисленной амортизации в бухучёте над амортизацией в налоговом учёте. Делаем проводку:

При уценке возникнет ПНА (постоянный налоговый актив) Это обратная ситуация: начисленная амортизация в бухучёте меньше чем в налоговом учёте. Проводка:

Резервный капитал

Определение

Резервный капитал – это два типа резервных фондов.

Резервный капитал является обязательным в соответствии с законодательством России. Объём резервного капитала не должен быть менее 15% от уставного капитала предприятия, в том числе не менее 25% на предприятиях с иностранным капиталом.

Формирование резервного капитала происходит за счёт отчислений чистой прибыли предприятия размером в 5 и более процентов. Отчисления останавливаются, когда объём фонда достигает намеченной суммы. Средства фонда направляются на покрытие убытков от хозяйственной деятельности. В акционерных обществах эти средства идут на погашение облигаций общества и выкупа собственных акций, но только в том случае, если иные средства отсутствуют.

Замечание 2

Деньги резервного фонда можно использовать исключительно на цели, описанные выше и никуда больше.

Из чего следует, что резервный капитал предприятия, согласно мировой практике, используется для покрытия убытков или для погашения облигаций и выкупа собственных акций в акционерных обществах. В случае, когда использование резервного фонда происходит по правилам, то его пополнение происходит из прибыли до момента её налогообложения. Это свидетельствует о том, что у предприятия есть льгота, а отчисления в резервный фонд не подлежат налогообложению.

Необязательные резервные фонды предприятия могут использоваться на следующие цели:

- В случае недостатка оборотных средств для формирования производственных запасов, незавершённого производства и готовой продукции.

- Если оборотных средств достаточно, то для краткосрочных финансовых вложений.

Если резервный капитал расходуется на данные цели, то его пополнение происходит уже из чистой прибыли, иначе говоря, отсутствует льгота по налогообложению. Стоит отметить, что акционерные общества формируют из чистой прибыли специальный фонд акционирования работников общества. В первую очередь он расходуется на приобретение акций сообщества, которые продают акционеры, с целью последующего размещения их работникам. С учётом постоянного развития производства, это может оказать положительное действие на новых высококвалифицированных специалистов.

Пример 2

Акции акционерного общества могут быть использованы в качестве премии для работников данного предприятия.

Кроме всего прочего, надо акцентировать особое внимание на тот факт, что концентрация большей части выпущенных акционерным обществом акций среди сотрудников данного предприятия является мощным стимулом для повышения эффективности производства. В РФ значение резервного капитала небольшое

Его доля традиционно не превышает 1%

В РФ значение резервного капитала небольшое. Его доля традиционно не превышает 1%.

Всё ещё сложно?

Наши эксперты помогут разобраться

Все услуги

Решение задач

от 1 дня / от 150 р.

Курсовая работа

от 5 дней / от 1800 р.

Реферат

от 1 дня / от 700 р.

Резервный капитал

Данная часть материальных активов представляет собой определенную долю капитала организации, играющую роль своеобразного буфера.

По закону (ФЗ №208) ее минимальный размер должен составлять 5% от уставного капитала (капитала, определенного уставов организации)

и быть не менее 5% от прибыли, полученной за предыдущий год.

В случае с унитарными предприятиями его размер определяется самой организацией.

Формирования резерва является обязательным для ОАО и ЗАО, унитарных предприятий и добровольным для ООО

Его формирование учитывается на дебетовом счете №84 «Неучтенная прибыль» или №82 «Резервный капитал» и происходит за счет следующих составляющих:

- резервный фонд;

- фонды, предусмотренные уставом организации;

- фонд акционеров (для АО);

Резервный капитал на предприятиях служит для следующих целей:

- Покрытие убытков при возникновении таковых.

- Оплата кредитов организации.

- Выкуп акций.

- Выплата долгов при банкротстве.

- Гарантия интересов акционеров и/или учредителей организации.

Проводка резервного капитала.

Использование средств резервного капитала и его пополнение должно отражаться на следующих кредитовых счетах:

- Счет№84 «Непокрытый убыток».

- Счет №66 «Расчеты по краткосрочным кредитам и займам».

- Счет №67 «Расчеты по долгосрочным кредитам и займам».

Учет проводится в корреспонденции с дебетом 84 или 82.

Пример проводки резервного капитала.Резервный фонд организации включает в себя 350.000 рублей, из которых 100.000 рублей согласно уставу предназначены для покрытия убытков при их возникновении.

Проводка будет иметь вид:

Дебет 82 Кредит 84 100.000 рублей.

Дооценка нематериальных активов

Сумма дооценки нематериальных активов, проведенной по результатам их переоценки, относится на добавочный капитал организации (абз. 1 п. 21 ПБУ 14/2007, п. 68 Положения по ведению бухгалтерского учета и отчетности). Порядок переоценки нематериальных активов и отражения ее результатов в бухучете аналогичен правилам переоценки основных средств. В то же время имеется и особенность: переоценка нематериальных активов проводится путем пересчета их остаточной стоимости (п. 19 ПБУ 14/2007).

Пример формирования добавочного капитала организации за счет сумм дооценки объекта нематериальных активов

По состоянию на 31 декабря ЗАО «Альфа» провело первичную переоценку объекта нематериальных активов – исключительных прав на изобретение (патент). Других исключительных прав на изобретения у организации нет.

Первоначальная (балансовая) стоимость объекта равна 50 000 руб. На дату проведения переоценки по указанному объекту начислена амортизация в сумме 20 000 руб.

Остаточная стоимость объекта составляет 30 000 руб. Текущая рыночная стоимость патента по результатам переоценки – 36 000 руб.

Поскольку нематериальные активы подлежат переоценке по остаточной стоимости, остаточная стоимость объекта после переоценки должна составить 36 000 руб.

Коэффициент переоценки равен: 36 000 руб. : 30 000 руб. = 1,2.

Первоначальная стоимость объекта нематериального актива после переоценки составит: 50 000 руб. × 1,2 = 60 000 руб.

Сумма дооценки первоначальной стоимости объекта нематериального актива равна: 60 000 руб. – 50 000 руб. = 10 000 руб.

Сумма начисленной амортизации после переоценки составит 24 000 руб. (20 000 руб. × 1,2), а сумма дооценки амортизации – 4000 руб. (24 000 руб. – 20 000 руб.).

Результаты переоценки объекта нематериального актива бухгалтер «Альфы» отразил в учете следующими проводками:

Дебет 04 Кредит 83 – 10 000 руб. – отнесена на добавочный капитал организации сумма дооценки первоначальной стоимости объекта нематериального актива;

Дебет 83 Кредит 05 – 4000 руб. – произведена дооценка амортизации объекта нематериального актива после переоценки.

Распределение добавочного капитала

Распределение добавочного капитала при ликвидации общества

Участники (акционеры) общества вправе получить в случае ликвидации общества часть имущества, оставшегося после расчетов с кредиторами, или его стоимость (ст. 61, п. 8 ст. 63, п. 1 ст. 67 ГК РФ, абз. 7 п. 1 ст. 8, п. 1 ст. 58 Закона N 14-ФЗ, п. 1 ст. 23, п. 2 ст. 31 Закона N 208-ФЗ).

Распределение имущества между участниками (акционерами) отражается в бухгалтерском учете как возникновение обязательства перед ними в размере стоимости имущества, причитающегося им при ликвидации, с уменьшением на эту стоимость средств собственного капитала (уставного, добавочного капитала, а также нераспределенной прибыли).

Основанием является ликвидационной баланс, расчет стоимости имущества, причитающейся участнику/акционеру.

Распределение добавочного капитала при уменьшении уставного капитала

Общество вправе уменьшить свой уставный капитал (п. 1 ст. 101 ГК РФ, п. 1 ст. 20 Закона N 14-ФЗ, п. 1 ст. 29 Закона N 208-ФЗ).

Уменьшение уставного капитала может осуществляться путем уменьшения номинальной стоимости долей (акций) или сокращения количества акций (и (или) погашения долей, принадлежащих обществу) (п. 1 ст. 20 Закона N 14-ФЗ, п. 1 ст. 29 Закона N 208-ФЗ).

При фактическом уменьшении уставного капитала сумма выплат участникам (акционерам) может превышать номинальную стоимость уменьшения. Эту разницу можно покрыть за счет собственных средств общества, в том числе за счет той части добавочного капитала.

Основанием для осуществления выплат участникам (акционерам) являются решение внеочередного собрания участников/акционеров об уменьшении уставного капитала, бухгалтерская справка-расчет.

Распределение добавочного капитала в других случаях

Законодательством предусмотрен только один источник выплат участникам (акционерам) — чистая прибыль (п. 1 ст. 28 Закона N 14-ФЗ, п. 2 ст. 42 Закона N 208-ФЗ).

Возможность распределения между учредителями (акционерами) сумм добавочного капитала общества законодательством не предусмотрена, установлена только возможность увеличения уставного капитала за счет имущества (собственных средств) общества (п. 2 ст. 17 Закона N 14-ФЗ, п. 5 ст. 28 Закона N 208-ФЗ).

Имущество, созданное за счет вкладов учредителей (участников), а также произведенное и приобретенное хозяйственным обществом в процессе деятельности, принадлежит на праве собственности хозяйственному обществу (п. 1 ст. 66 ГК РФ).

Собственник вправе по своему усмотрению совершать в отношении принадлежащего ему имущества любые действия, не противоречащие закону и иным правовым актам и не нарушающие права и охраняемые законом интересы других лиц, в том числе отчуждать свое имущество в собственность другим лицам, передавать им, оставаясь собственником, права владения, пользования и распоряжения имуществом, отдавать имущество в залог и обременять его другими способами, распоряжаться им иным образом (п. 2 ст. 209 ГК РФ).

Поэтому возможность и условия распределения добавочного капитала между учредителями общества могут быть установлены:

- уставом общества (п. 2 ст. 12 Закона N 14-ФЗ, п. 3 ст. 11 Закона N 208-ФЗ);

- решением общего собрания участников (акционеров) общества, оформленным протоколом (абз. 10 п. 2 ст. 65.3, п. 3 ст. 181.2 ГК РФ, п. 1 ст. 32, пп. 13 п. 2 ст. 33, п. 6 ст. 37 Закона N 14-ФЗ, п. 1 ст. 47, пп. 20 п. 1 ст. 48, ст. 63 Закона N 208-ФЗ).

Соответственно, документами, на основании которых производится распределение добавочного капитала между учредителями организации, являются устав общества и (или) протокол общего собрания участников (акционеров).

Для выплаты учредителям (акционерам) организации денежных средств в виде распределенной части добавочного капитала обществу, по нашему мнению, целесообразно установить те же ограничения, что и для начисления и выплаты дивидендов (ст. 29 Закона N 14-ФЗ, ст. 43 Закона N 208-ФЗ).

Е.В. ОрловаНачальник отдела аудитаООО «ПАРТИ»

Правила формирования добавочного капитала

Данный вид капитала нельзя создавать средствами, поступающими в виде доходов от коммерческой деятельности.

Есть и другие источники формирования, составляющие стандартный список:

- Инвестиции от партнёров за рубежом, разница между курсами.

- От прироста активов, после получения безвозмездных средств, имущества.

- Выручка от продажи акций, цена которых превышает номинальную.

- Если увеличивается стоимость активов, которые называются внеоборотными, когда проводится их переоценка.

Счёт и происхождение добавочного капитала

Стартовый капитал – средства, необходимые каждому предприятию. Без них невозможно осуществлять свою деятельность.

Соответствующие поправки вносятся в бумаги при любых изменениях капитала, даже незначительных. Но на практике такой подход не очень удобен. Потому и возникла необходимость в создании добавочного капитала.

Его по праву называют «львиной долей» в собственном капитале. Для его ведения и учёта используется счёт 83. Он как бы становится дополнением к 80 счёту, который регулирует все изменения, связанные с данной сферой.

Бухучёт по добавочному капиталу

Только на одноимённом счёте 83 ведут учёт добавочного капитала. Это балансовая, пассивная разновидность счёта. Кредитная сторона нужна для пополнений в капитале, либо процессов образования. Дебет нужен для:

- Отражения ситуации, когда ценность внеоборотных активов падает, появляется разница.

- Отображения суммы, распределенной между учредителями.

- Средств, за счёт которых капитал растёт.

Для отражения каждой из сумм используют субсчета. Каждый из субсчетов необходимо открыть только в том случае, если в применении средств появилось новое направление.

Одним из важнейших документов в организации является должностная инструкция. Именно она определяет обязанности сотрудников. Образец должностной инструкции механика по автотранспорту можно посмотреть тут.

На счетах бухучёта в данном случае отражаются следующие проводки.

Источники формирования добавочного капитала.

Когда добавочный капитал снижается?

Операции по распределению, уценке добавочного капитала получили широкое распространение. Здесь также есть свои правила.

Использование добавочного капитала.

Часто задаваемые вопросы

Хотим использовать добавочный капитал чтобы покрыть убытки прошлых лет. Насколько это правомерно?

Прямого разрешения в законе нет. Но нет и запрета. Единственное, нельзя это делать за счёт средств от дооценки ОС (Письмо Минфина России от 21.07.2000 №04-02-05/2). Получается, что за счёт остальных источников ДК организация может покрывать убытки.

Могут ли средствами добавочного капитала воспользоваться участники общества?

Могут, но только в случае уменьшения уставного капитала. Например, когда акционеры или участники получают суммы, больше чем стоимость снижения УК. Тогда за счёт добавочного капитала можно покрыть разницу.

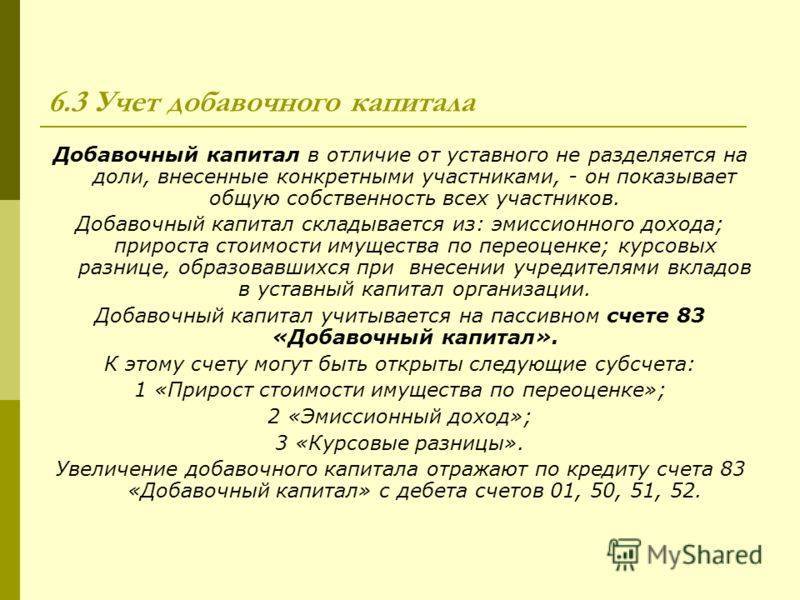

Добавочный капитал. Что это?

В бухгалтерском законодательстве нет четкого определения этому понятию. Как учетный объект он возник для отражения различных процессов инфляции и дефляции. Понять, что такое добавочный капитал, можно, перечислив те направления, за счет которых он складывается. Их мы рассмотрим чуть позже.

Уверенно о добавочном капитале можно сказать следующее – это одна из важных частей собственных финансовых средств организации. Он выступает отдельной, обособленной частью в совокупности всего капитала фирмы и непосредственно влияет на экономические результаты, в том числе и на налогообложение.

Добавочный капитал – активная часть денежных средств организации. Что включать в его состав и как распределять средства далее, решают только собственники общества. В процессе деятельности любой организации идет последовательный оборот добавочного капитала. Он меняет свою денежную форму на материальную, превращаясь в товары и услуги, потом вновь превращается в деньги, которые готовы начать следующий кругооборот.

Добавочный капитал

Под данным параметром понимается часть денежных активов предприятия,

чья фактическая стоимость увеличилась в результате переоценки или иных нефинансовых вливаний.

Добавочный капитал образуется за счет суммирования четырех основных показателей:

Эмиссионный доход. Он представляет собой наценку на акции компании для сторонних покупателей.

- Доход от разницы в курсе валют. Образуется при исчислении доли капитала в иностранной валюте или в результате переводов. По факту данная величина может быть отрицательной.

- Наценка на собственные средства предприятия. К ним относится имущество организации и средства производства.

- Восстановленный НДС (является составляющей добавочного капитала с 2006 года по приказу Минфина №07-0506).

Добавочный капитал формируется из «случайных» видов прибыли, которые организация не планирует, но может предполагать их возникновение.

Добавочный капитал, проводки.

Добавочный капитал содержит информацию об изменении активов организации, не вызванные какими-либо финансовыми манипуляциями.

Для его отражения в бухгалтерии

Добавочный капитал при отрицательном балансе должен быть отражен в обязательном порядке

Также это необходимо при

- дополнительных вливаниях в капитал организации,

- разделении активов между учредителями,

- выделении одному из акционеров компании его доли.

Пример проводки добавочного капитала.

При переоценке стоимости материальных активов и средств производства на производстве было выявлено увеличение в 100.000 рублей (с 500.000 рублей до 600.000 рублей). Сумма амортизации за тот же период времени составила 50.000 рублей.

Бухгалтерская проводка будет выглядеть так:

Дебет 01, Кредит 83 – 100.000 рублей.

Дебет 83, Кредит 02 – (600.000/500.000)*50.000-50.000 = 10.000 рублей.

Исходя из этого, фактическое увеличение добавочного капитала составило:

100.000 – 10.000 = 90.000 рублей.

Данный добавочный капитал сформировался за счет увеличения среднерыночной стоимости используемого оборудования.

Процедура смены и выхода учредителя из ООО

Вывод учредителя – это процедура, представляющая собой прекращение участником обязательственных прав перед обществом. В статье разберемся, как происходит выход из состава учредителей ООО, как поменять учредителя, как им стать.

Порядок выхода учредителя из ООО

Выход участника может происходить по двум сценариям:

- Самим участником на добровольной основе по письменному заявлению на имя руководителя органа, согласно Уставу, определяющему состав учредителей. Им может быть генеральный директор – исполнительный орган, или председатель учредительного собрания.

- Учредительным собранием общества или генеральным директором. Как правило, в таком случае учредитель отказывается покинуть свой пост и руководству общества необходимо обратиться с исковым заявлением в суд о лишении участника права владения и управления в данном обществе.

Процедура исключения из состава учредителей подлежит регистрации в налоговом органе с обязательным внесением изменений в учредительные документы компании. Также стоит учесть, что доля участника в Уставном капитале передается обществу и в дальнейшем распределяется между учредителями или выставляется на продажу. Гражданский кодекс РФ обязывает общество выплатить вышедшему участнику полную стоимость его доли денежными средствами или имуществом в течение 3 месяцев с момента подачи им заявления или даты выдачи решения суда, если иное не предусмотрено Уставом организации

Важно помнить, что законодательством запрещен вывод единственного учредителя или всех учредителей одновременно из состава ООО

Документы для выхода из учредителей ООО

После поступления заявления от участника бухгалтер или юрист должен собрать необходимый пакет документов и передать его в налоговый орган в течение 1 месяца. Документы, необходимые для регистрации изменений в ЕГРЮЛ:

- заявление по форме 14001 (заверенное нотариально)

- протокол собрания об изменении состава участников ООО или решение единственного участника, в случае если остается один учредитель

- заявление о выходе из ООО

- оригинал паспорта заявившего (сотрудник налоговой инспекции делает копию и паспорт возвращает)

Документы можно сдать лично или по почте, но как показывает практика, лучше сдать лично.

Документы о внесении изменение в ЕГРЮЛ будут готовы через 5 рабочих дней. Получить их можно по доверенности лично или ожидать их получения по почте. Последним этапом вывода учредителя из ООО является выплата вышедшему участнику его доли.

Смена учредителя в ООО

Зачастую вывод учредителя из ООО совпадает с вхождением в состав общества новых участников. Как поменять учредителя в ООО? В таком случае рекомендуется действовать в следующем порядке:

- Сначала принять в состав новых участников.

- Произвести вывод необходимых участников.

Такой алгоритм замены учредителя в ООО особенно актуален в случае, когда требуется произвести смену единственного учредителя. Тем более такой порядок действий больше соответствует понятию – смена.

Процесс вывода учредителя был рассмотрен выше, сейчас подробнее о порядке включения в состав новых участников.

Как стать учредителем?

Для того, чтобы войти в состав участников ООО, нужно придерживаться следующего порядка:

- Желающие стать учредителями общества подают заявления с указанием предполагаемого размера доли и варианта внесения доли (денежными средствами или имуществом).

- Протоколом общего собрания или решением единственного участника утверждается новый состав учредителей ООО.

- В течение трех дней подается пакет документов в ФНС для регистрации изменений в учредительных документах:

- Устав новой редакции в двух экземплярах

- Форма 14001 (заверенная нотариально)

- Выписка из ЕГРЮЛ

- Протокол собрания или решение единственного участника об изменении состава учредителей ООО

- Свидетельство о государственной регистрации ООО

- Квитанция для подтверждения оплаты государственной пошлины

Через пять рабочих дней необходимо забрать из налогового органа документы, подтверждающие внесение изменений в ЕГРЮЛ.

Теперь можно смело переходить к процедуре вывода учредителя (-ей) из состава ООО.

Важно: документы подписывают участники в новом составе, а также новый директор, если была произведена и смена руководителя исполнительной власти