Хозяйственные операции и субсчета

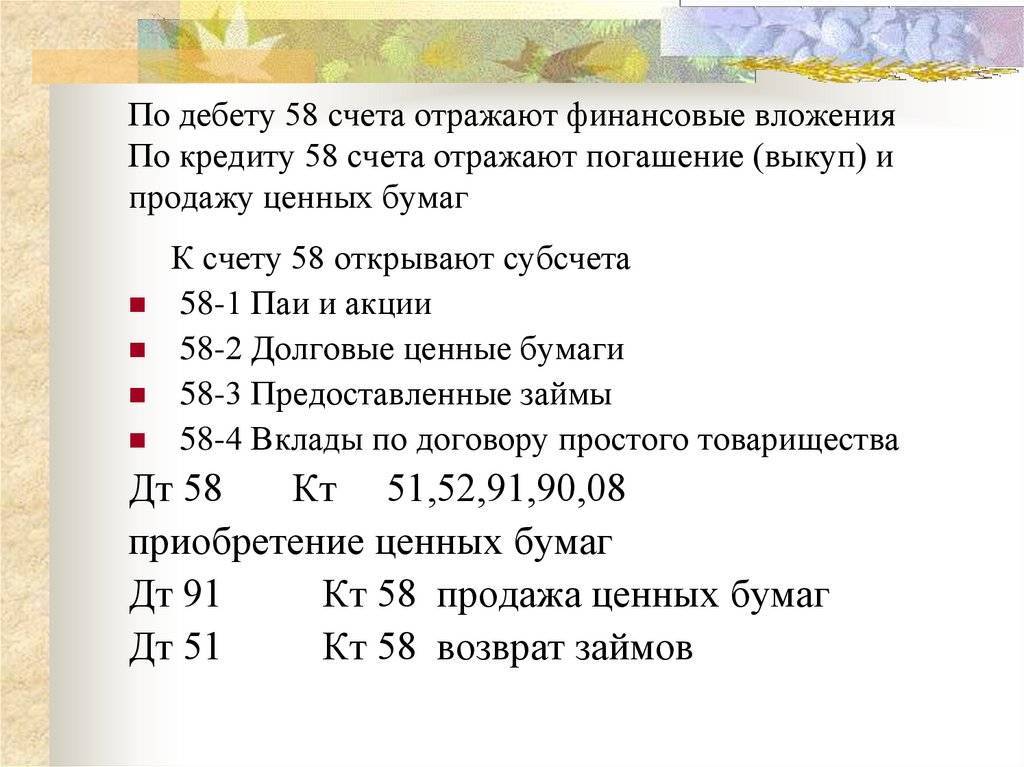

Типовым открытием субсчетов по счету 58 является:

- 58-1: Паи и акции;

- 58-2: Долгoвые ЦБ;

- 58-3: Предоставленные займы;

- 58-4: Bклады по договору простого товарищества.

Если цена на ЦБ при их приобретении компенсирует номинальную, то в финансовых проводках делается определенная запись. В дебете отражается итоговый доход от вложений в ЦБ, а в кредите — разность сумм между расчетом с дебиторами и кредиторами и инвестициями.

Ссуды отражаются на обеспечении векселей, поэтому данный этап проводок проходят обособленно. Средства, которые передаются в пользование сторонним организациям, отражаются в дебете, а при возврате этих средств производится запись в обратном порядке.

Операция выдачи вклада физическому или юридическому лицу проводится по дебету, соответственно при возмещении его по договору назад проводится обратная запись в балансовом учете. Непосредственно от того, какая операция произведена в действие, счет 58 отражается то активным, то пассивным.

Ведение учета, который предоставляет полную видимость краткосрочным и долгосрочным активам, называется аналитикой. Превышение стоимости курса над номиналом – это ажио, понижение – дизажио. Превышение в балансовом учете не фиксируется, а понижение отражается на счете 59, который показывает резервы обесценивания ЦБ.

Участие предприятия в других фирмах отражается в балансе как ценности для вложений и передачи. Зачастую такая активность выражается приобретением акции других компаний. Свое отражение такие вложения нашли в строке баланса «Финансовые вложения в пределах покупной стоимости».

Понятие текущего курса в статьях актива отражают цену, по которой можно зафиксировать акции и облигации на настоящий момент. Курс зачастую колеблется, поэтому проводится многочисленная переоценка. Здесь следует акции учесть по их фактической цене, но при понижении текущего курса сумму разности списать в убыток.

Сумма фактической стоимости ЦБ показывается в субсчете 58-1 и исчисляется суммой вложенных денежных средств в акции и облигации. Соответствие между капиталом и ЦБ отсутствует, поэтому проведение инвентаризации усложняется.

Цена номинала входит в актив по этим показателям. Инвентаризацию проводить намного удобнее, так как сумма и сальдо номинала приравниваются. Единственным недостатком в такой операции является несоответствие фактической и номинальной цены.

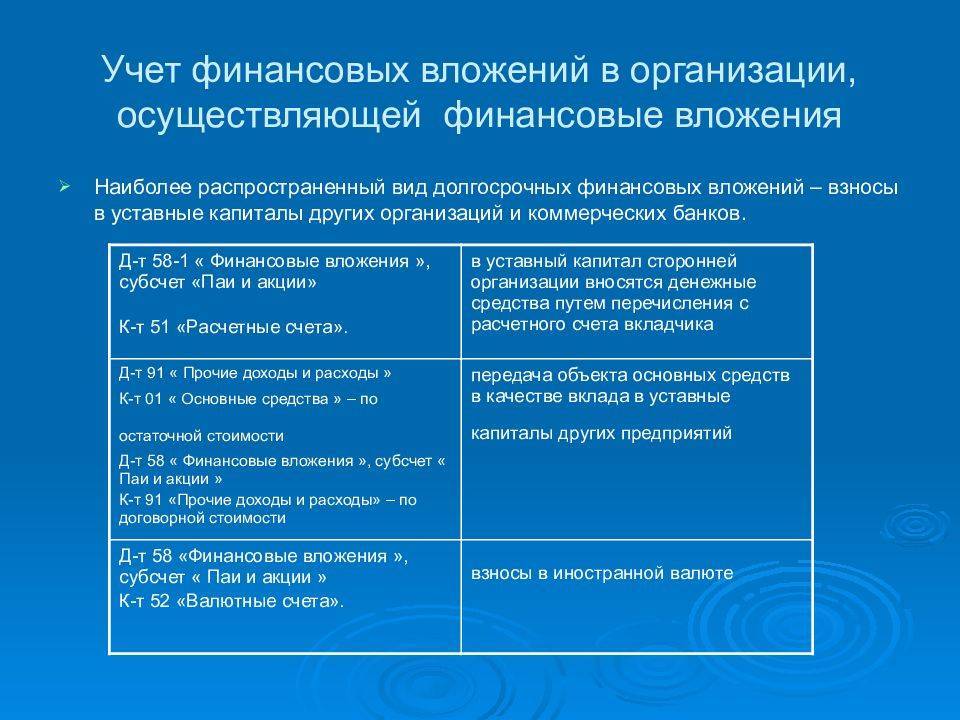

Субсчет 58-1 отображает акции и паи, по сути, обозначая возможность руководителя подконтрольного ему предприятия произвести инвестирование в уставный капитал коммерческой компании, т.е. купить их акции. На законодательном уровне такая процедура может осуществиться при:

- Передаче денежных средств для приобретения ценных бумаг данной компании.

- Передаче материальных и нематериальных активов.

- Вкладе денежного номинала в капитал сторонней организации.

При ведении таких операций на балансе фирмы субсчет терпит реформацию своих характеристик. Данные процедуры могут иметь название:

- Материальные счета, которые передаются в другую компанию.

- Счета отражения денежных вложений, определяются Планом счетов и способностью ответственных лиц произвести ликвидность ценных бумаг.

- Расчетный счет, подразумевает передачу и получение капитала от одного предприятия другому.

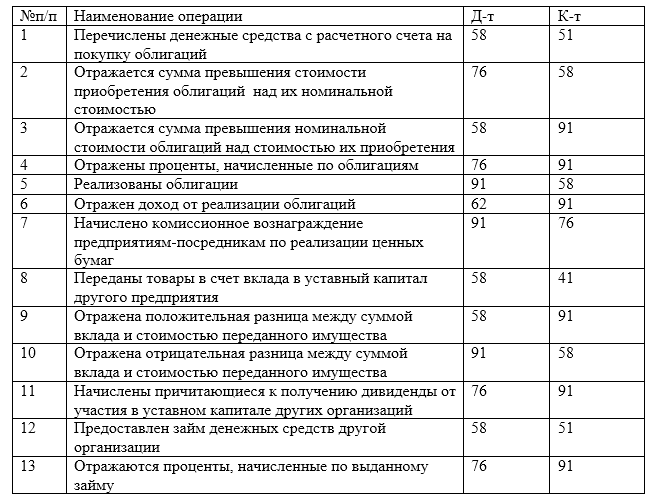

Проводки счета 58 в бухгалтерском учете

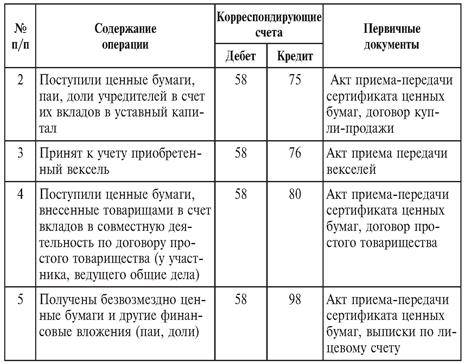

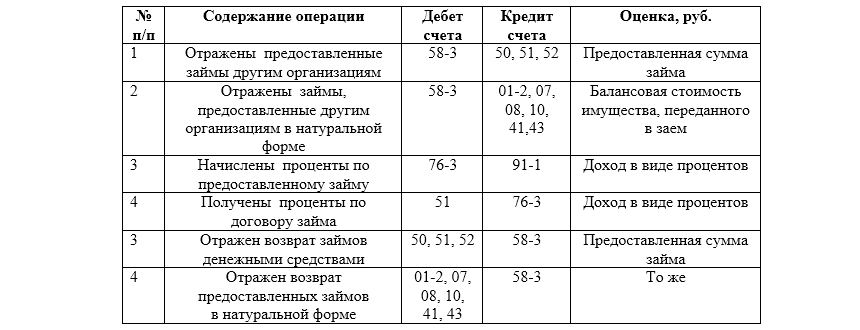

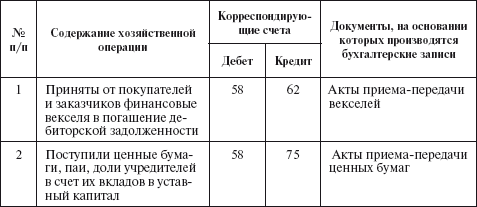

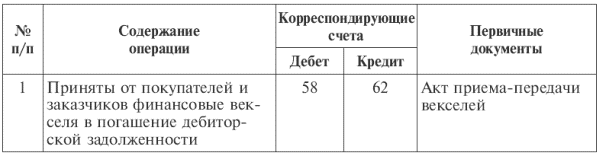

В ПУБ также приведены проводки, используемые для отображения всех операций с использованием счета 58. Рассмотрим проводки по 58 счету подробнее в таблице:

| Описание операции | Дебет | Кредит |

|---|---|---|

| Ценные бумаги были приобретены за валюту. | 58-1 | 52 |

| Облигации были оплачены с расчетного, рублевого счета. | 58-2 | 51 |

| Займ был выдан другой фирме материалами. | 58-3 | 10 |

| По договору простого товарищества основное средство было передано в качестве вклада в УК. | 58-4 | 1 |

| На финансовые результаты была отнесена разница между начальной стоимостью облигации и текущей рыночной ценой. | 58-2 | 91 |

| Переоценка акций по рыночной стоимости на текущую дату. | 91 | 58-1 |

| Оплата по векселю. | 51 | 58-2 |

| Ранее выданный займ был возвращен по безналу. | 51 | 58-3 |

| Объект НМА, переданный по договору простого товарищества, был возвращен. | 4 | 58-4 |

Представленные проводки составлены с использованием не основного счета фин.вложения, а открытых в бухучете предприятия, субсчетов. В представленной таблице дебет 58 счета показывает, что активы предприятия были переданы другой организации, а пассивное положение субсчетов отражает активы, поступившие в компанию.

На заметку! Каждый бухгалтер обязан знать, что 58 счет в балансе указывается по строкам 1170 и 1240.

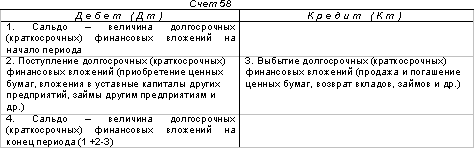

Счет 58 «Финансовые вложения»

Счет 58 «Финансовые вложения»

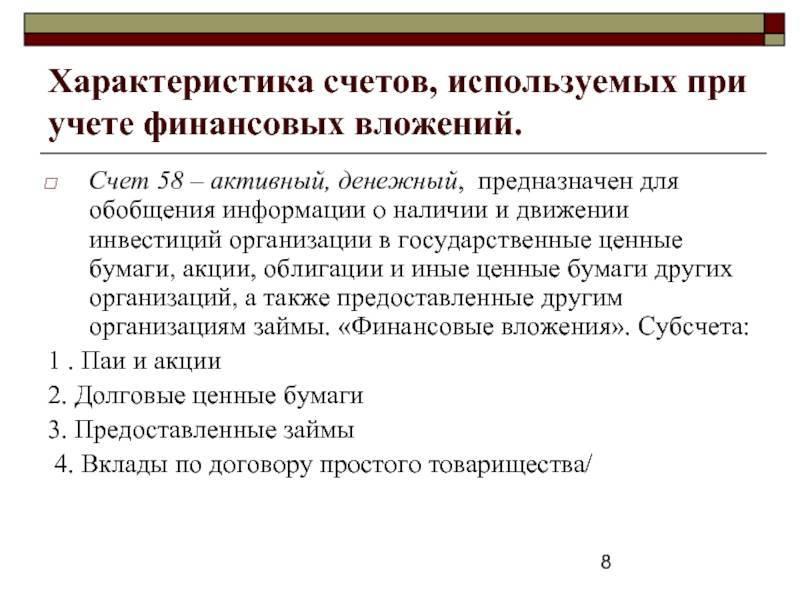

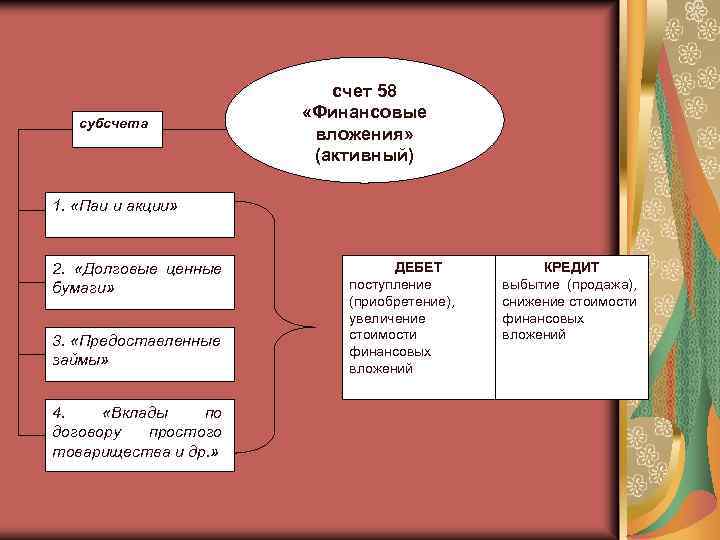

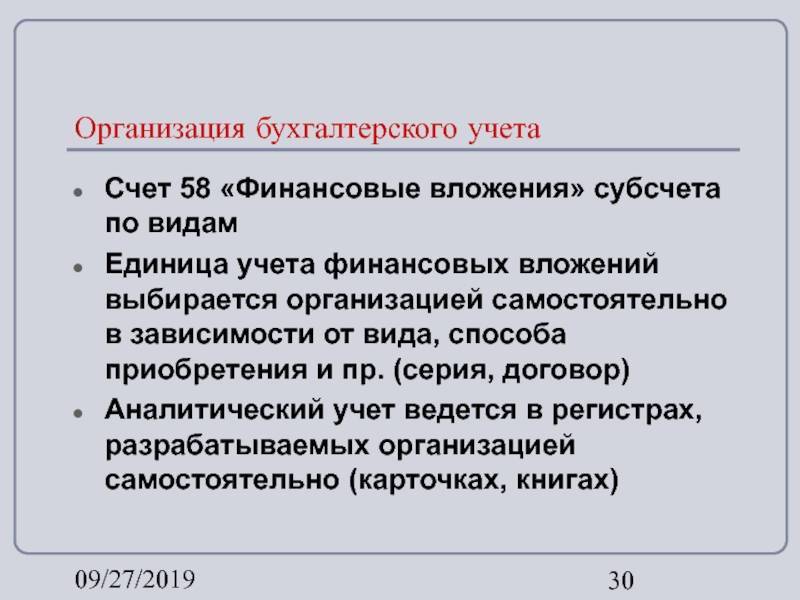

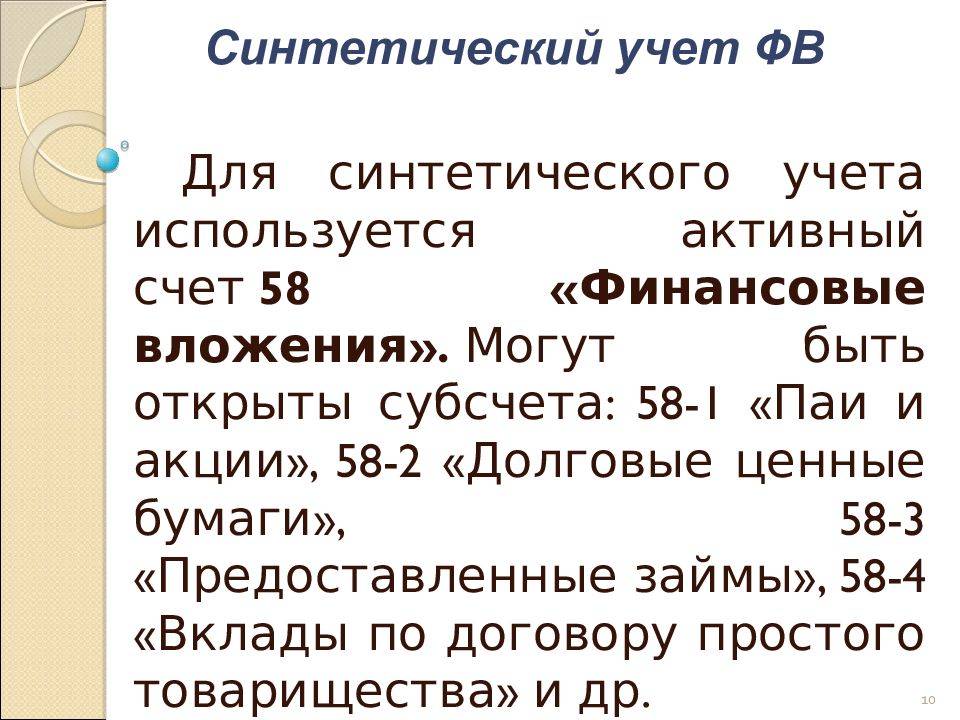

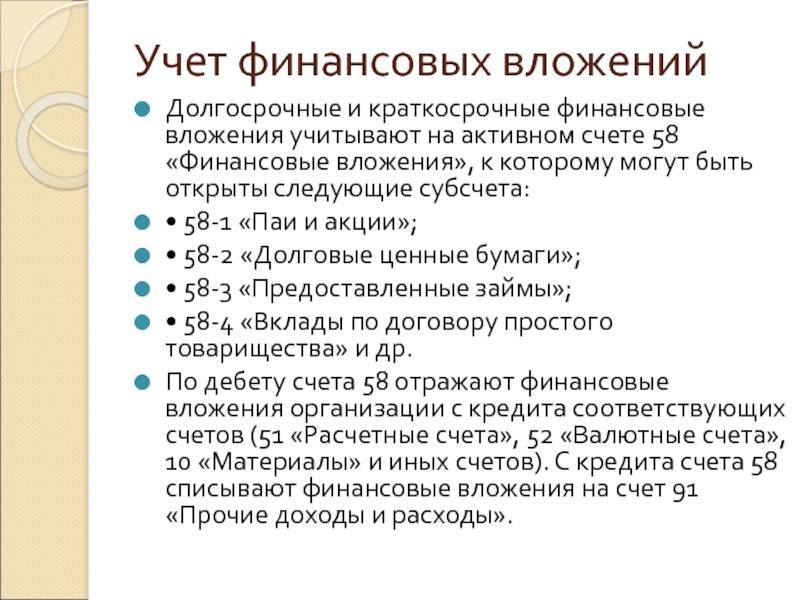

Счет 58 «Финансовые вложения» предназначен для обобщения информации о наличии и движении инвестиций организации в государственные ценные бумаги, акции, облигации и иные ценные бумаги других организаций, уставные (складочные) капиталы других организаций, а также предоставленные другим организациям займы.

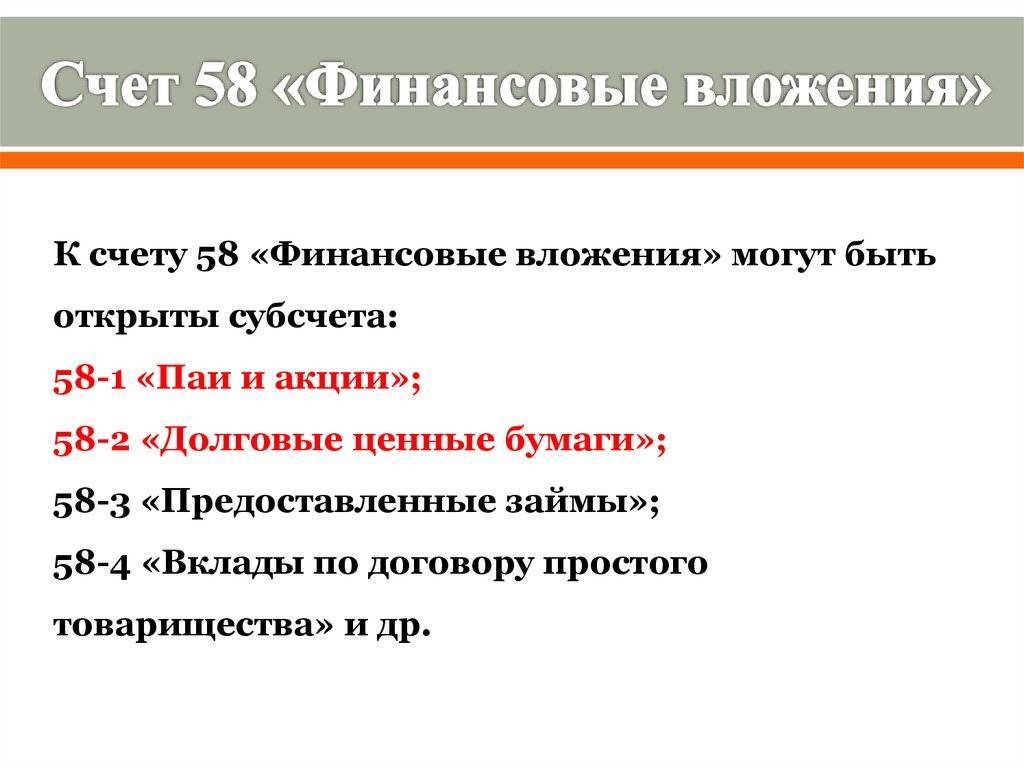

К счету 58 «Финансовые вложения» могут быть открыты субсчета:

58-1 «Паи и акции»;

58-2 «Долговые ценные бумаги»;

58-3 «Предоставленные займы»;

58-4 «Вклады по договору простого товарищества» и др.

На субсчете 58-1 «Паи и акции» учитываются наличие и движение инвестиций в акции акционерных обществ, уставные (складочные) капиталы других организаций и т.п.

На субсчете 58-2 «Долговые ценные бумаги» учитываются наличие и движение инвестиций в государственные и частные долговые ценные бумаги (облигации и др.).

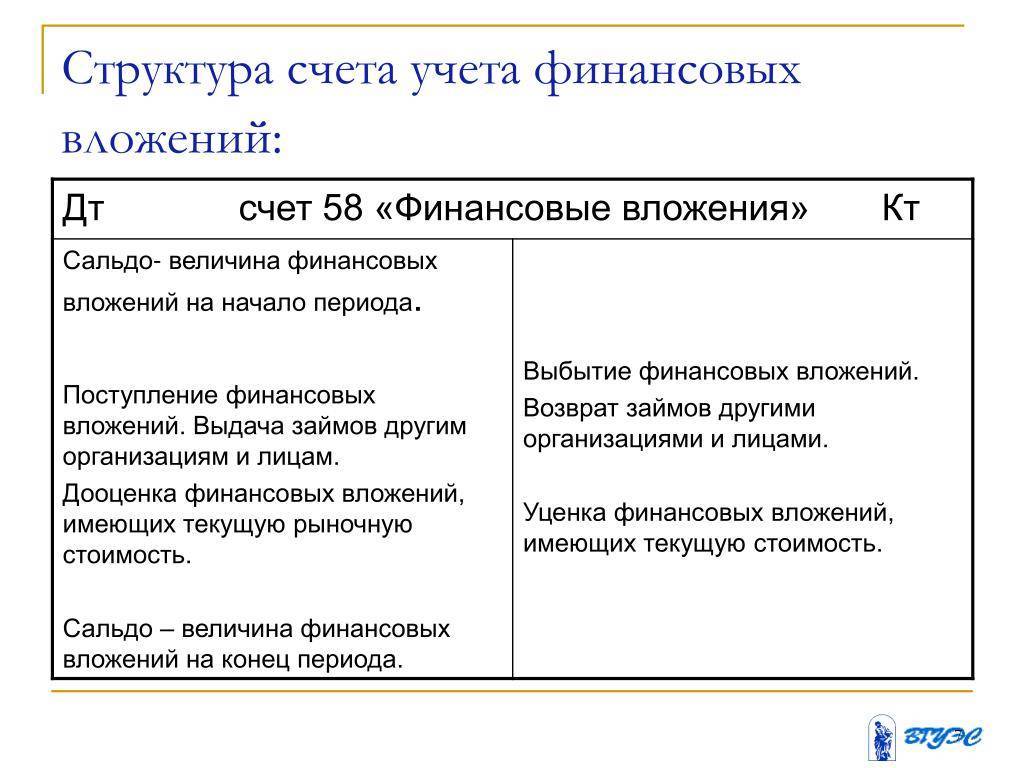

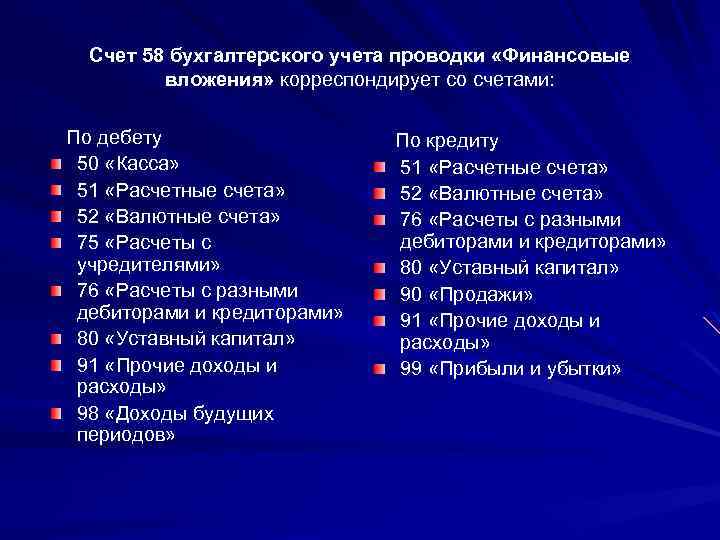

Финансовые вложения, осуществленные организацией, отражаются по дебету счета 58 «Финансовые вложения» и кредиту счетов, на которых учитываются ценности, подлежащие передаче в счет этих вложений. Например, приобретение организацией ценных бумаг других организаций за плату проводится по дебету счета 58 «Финансовые вложения» и кредиту счета51 «Расчетные счета» или 52 «Валютные счета».

По долговым ценным бумагам, по которым не определяется текущая рыночная стоимость, организации разрешается разницу между первоначальной стоимостью и номинальной стоимостью в течении срока их обращения равномерно, по мере причитающегося по ним в соответствии с условиями выпуска дохода, относить на финансовые результаты коммерческой организации или уменьшение или увеличение расходов некоммерческой организации.

При списании суммы превышения покупной стоимости приобретенных организацией облигаций и иных долговых ценных бумаг над их номинальной стоимостью делаются записи по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» (на сумму причитающегося к получению по ценным бумагам дохода) и кредиту счетов 58 «Финансовые вложения» (на часть разницы между покупной и номинальной стоимостью) и 91 «Прочие доходы и расходы» (на разницу между суммами, отнесенными на счета 76 «Расчеты с разными дебиторами и кредиторами» и 58 «Финансовые вложения»).

При доначислении суммы превышения номинальной стоимости приобретенных организацией облигаций и иных долговых ценных бумаг над их покупной стоимостью делаются записи по дебету счетов 76 «Расчеты с разными дебиторами и кредиторами» (на сумму причитающегося к получению по ценным бумагам дохода) и 58 «Финансовые вложения» (на часть разницы между покупной и номинальной стоимостью) и кредиту счета 91 «Прочие доходы и расходы» (на общую сумму, отнесенную на счета 76 «Расчеты с разными дебиторами и кредиторами» и 58 «Финансовые вложения»).

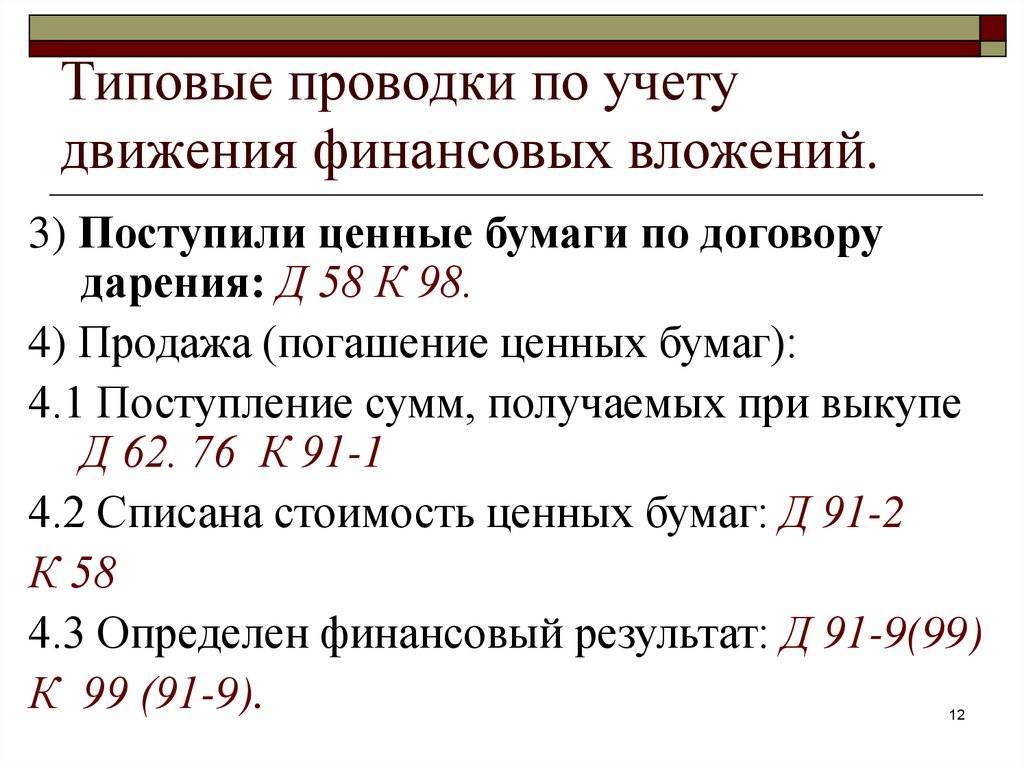

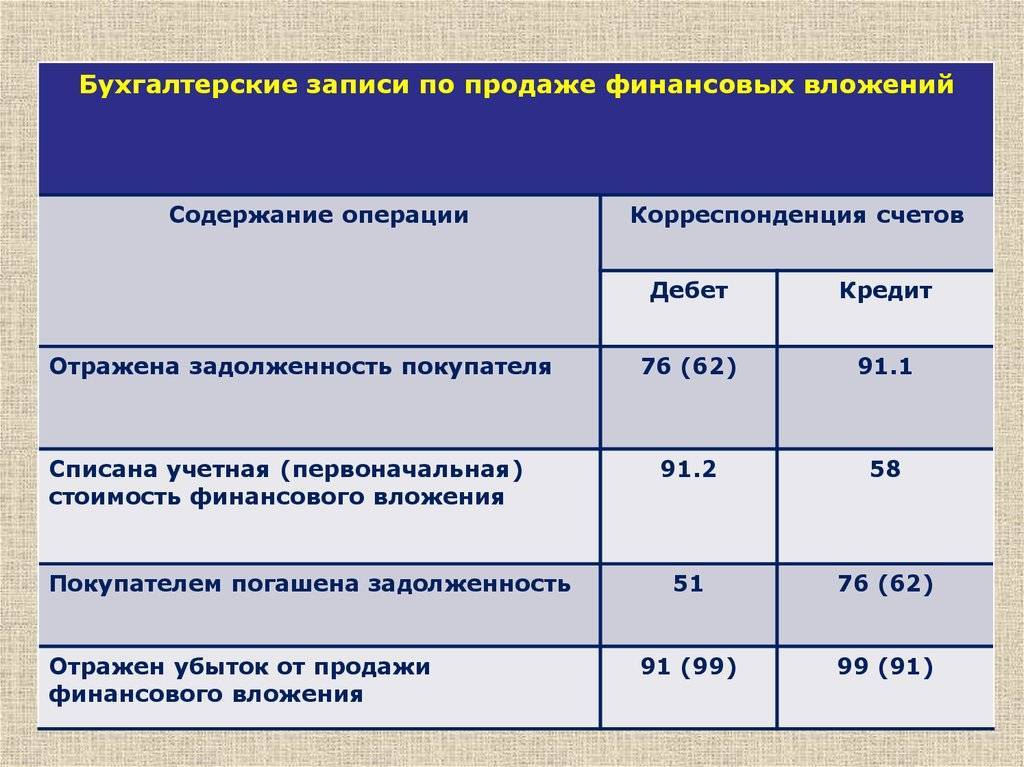

Погашение (выкуп) и продажа ценных бумаг, учитываемых на счете 58 «Финансовые вложения», отражаются по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 58 «Финансовые вложения» (кроме организаций, которые отражают эти операции на счете 90 «Продажи»).

На субсчете 58-3 «Предоставленные займы» учитывается движение предоставленных организацией юридическим и физическим (кроме работников организации) лицам денежных и иных займов. Предоставленные организацией юридическим и физическим лицам (кроме работников организации) займы, обеспеченные векселями, учитываются на этом субсчете обособленно.

Предоставленные займы отражаются по дебету счета 58 «Финансовые вложения» в корреспонденции со счетом 51 «Расчетные счета» или другими соответствующими счетами.

Уступка права требования и перевод долга бухгалтерские проводки

ИнфоПотому, погашение долга проводиться ООО «САНДЕЙ», которое получило право требования по договору цессии:

Ответы на распространенные вопросы Вопрос №1. «Наша фирма выступает цессионарием по договору уступки права требования. Нужно ли по сумме договора делать проводку по НДС?» В случае, когда приобретаемый вами долг возник от реализации товаров(работ, услуг), то начисляется НДС с от суммы превышения по погашаемому долгу над расходами, связанными на его приобретение (НК РФ ст.164, п.4 и ст.155, п.2). Вопрос №2. «Согласие нового кредитор должно быть обязательно в договоре цессии?» Не обязательно.

Вы можете составить отдельный документ, например информационное письмо, в котором новый кредитор подтверждает свое согласие. Вопрос №3. «Основным видом деятельности нашей организации является продажа долгов.В этот же день нужно удержать и зарплатный НДФЛ. < … Главная → Бухгалтерские консультации → Бухгалтерский учет Актуально на: 20 февраля 2017 г. Цессия – это уступка требования кредитором другому лицу (п. 1 ст. 388 ГК РФ). Уступающий требование кредитор именуется цедентом, а лицо, приобретающее долг, — цессионарий. Какие по договору цессии проводки у цессионария, цедента и должника нужно сделать, расскажем в нашей консультации. Учет у цессионария: проводки В соответствии с п. 3 ПБУ 19/02 дебиторская задолженность, приобретаемая на основании уступки права требования, является объектом финансовых вложений при соблюдении определенных критериев (п. 2 ПБУ 19/02).

За сомнительными платежами банки будут следить день и ночь ЦБ РФ решил обратить особое внимание на банковские операции юрлиц, совершаемые в нерабочее время. Так, работодатели смогут учитывать в «прибыльной» базе затраты на оплату услуг по организации туризма, санаторно-курортного лечения и отдыха на территории России для работников и членов их семей (родителей, супругов и детей)

Так, работодатели смогут учитывать в «прибыльной» базе затраты на оплату услуг по организации туризма, санаторно-курортного лечения и отдыха на территории России для работников и членов их семей (родителей, супругов и детей). < … Сверьте зарплаты работников с новым МРОТ С 01.05.2018 размер федерального МРОТ составит 11 163 рубля, что на 1 674 рубля больше, чем сейчас.

Описание счета 58.05 Приобретенные права в рамках оказания финансовых услуг

Счет 58.05 Приобретенные права в рамках оказания финансовых услуг предназначен для отражения финансовых вливаний в виде предоставления финансовых услуг от компании, получившей инвестиции. На счете можно проследить все движение инвестиций или его наличие, объемы. Инвестор при этом получает полное право требовать долг с инвестируемой компании для совершения операций по предоставлению финансовых услуг.

Счет 58.05 Приобретенные права в рамках оказания финансовых услуг является Активным.

Активные счета — это счета бухгалтерского учета, предназначенные для учета состояния, движения и изменения хозяйственных средств по их видам. На активных счетах отображена информация о средствах (в денежном эквиваленте), которые имеются в распоряжении организации, это могут быть банковские счета, имущество на складе и в эксплуатации.

Аналитика по счету 58.05 Приобретенные права в рамках оказания финансовых услуг

Аналитический учет ведется по объектам, в которые осуществлены вложения (субконто «Контрагенты») и основаниям (субконто «Договоры»). Каждый объект — элемент справочника «Контрагенты». Каждое основание — элемент справочника «Договоры «.

| Субконто | Суммовой учет | Только обороты | Учет в валюте |

| Контрагенты | Да | Нет | Да |

| Договора котрагентов | Да | Нет | Да |

Использование счета 58.05 Приобретенные права в рамках оказания финансовых услуг. Проводки

Согласно П.44 ПБУ финансовые инвестиции (вложения) принимаются к учету в размере расходов, фактических понесенных на их приобретение.

Пример 1. Учет договора цессии.

Организация Альфа приобретает дебиторскую задолженность организации Бэтта. Сумма задолженности составляет 200 000 руб., цена приобретения 180 000 руб. Рассмотрим отражение приобретения долга и его последующего погашения организацией Бэтта в учете организации Альфа: 1. Приобретение дебиторской задолженности:

Дебет 58.05 Кредит 76 180 000 руб.;

2. Перечисление денег за приобретенный долг:

Дебет 76 Кредит 51 180 000 руб.;

3. Погашение приобретенной задолженности организацией Бэтта:

Дебет 51 Кредит 58 180 000 руб.

Дебет 51 Кредит 91 20 000 руб.

Пример 2. Приобретение дебиторской задолженности с последующей переуступкой

Организация Альфа приобретает дебиторскую задолженность организации Бэтта, сумма которой составляет 100 000 рублей, за 60 000 руб.

Расчеты, касающиеся формирования уставного капитала АО и ООО

Для расчетов по вкладам создается субсчет 1 к счету 75. Размер уставного капитала и долги учредителей по вкладам отражаются этой проводкой: ДТ75/1 КТ80.

Проводка выполняется на основании сведений из учредительных бумаг. В течение 90 суток с даты регистрации учредители должны внести не менее половины вкладов в капитал. Оставшиеся 50% вносятся в течение 12 месяцев с даты регистрации. В учредительном договоре может быть оговорен меньший срок. Если создатели организации не успели в срок, в бухучете нужно зафиксировать проводку, приведенную выше.

Когда происходит внесение вклада в форме денег в капитал, выполняется эта проводка: ДТ50, 51, 52 КТ75/1. В капитал внесены деньги.

Если вклад выполняется в форме имущества, нужны эти проводки:

- ДТ08, 10, 41, 58 КТ75/1. В капитал внесены нематериальные или материальные активы, продукция, акции или другие объекты.

- ДТ19 КТ75/1. Фиксация НДС по внесенному вкладу.

Бухучет предполагает выполнение оценки вкладов. Это не всегда просто сделать. К примеру, сложно оценить нематериальный актив. Оценка выполняется на основании взаимного согласия создателей. Соответствующее соглашение фиксируется в учредительных бумагах. Если актив представлен не в денежной форме, оценка выполняется независимым оценщиком. Сумма, полученная в результате профессиональной оценки, может быть уменьшена учредителями. Однако она не может быть увеличена на основании пункта 2 статьи 66 ГК РФ.

Пример

Размер капитала составляет 200 тысяч рублей. Он разделен на четыре части:

- АО «Луна» владеет тремя долями. Это 75% от уставного капитала. То есть 150 тысяч рублей.

- Иван Иванов владеет одной долей. Это 25% от капитала. То есть это 50 тысяч рублей.

Для фиксации вкладов открываются эти субсчета:

- Счет 75/1/1. Расчеты по вкладам с АО «Луна».

- Счет 75/1/2. Расчеты по вкладам с Иваном Ивановым.

АО «Луна» внесла в качестве вкладов материалы на сумму 150 тысяч рублей. Сумма НДС составила 22 882 рублей. Иван Иванов внес свой вклад деньгами. Выполняются эти проводки:

- ДТ75/1/1 КТ80. Долг «Луны» на сумму 150 тысяч рублей.

- ДТ75/1/2 КТ80. Долг Иванова на сумму 50 тысяч рублей.

- ДТ08 КТ75/1/1. «Луна» внесла материалы на сумму 140 880 рублей.

- ДТ19 КТ75/1/1. Восстановленный НДС по внесенным материалам на сумму 22 992 рублей.

- ДТ50 КТ75/1/2. Иванов внес вклад на сумму 50 000 рублей.

По окончании всех расчетов сальдо открытого субсчета должно быть равно нулю. Нулевое значение говорит о том, что капитал полностью сформирован.

Беспроцентный займ в 1С 8.3

Беспроцентный займ следует рассмотреть отдельно, потому что его проведение в 1С 8.3 существенно отличается от проведения процентного займа. Отличительными особенностями выданного беспроцентного займа в сравнении с процентным являются:

- Выданный беспроцентный займ не является финансовым вложением

- При получении беспроцентного займа у получателя возникает материальная выгода от экономии на процентах

Беспроцентный займ не является финансовым вложением для выдающей стороны, потому что не соблюдается одно из обязательных условий признания финансового вложения, а именно, условие получения дохода от такой инвестиции (согласно пп. 2 п. 1 Приказа Минфина России от 10.12.2002 N 126н «Об утверждении Положения по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02″, см. КонсультантПлюс).

Материальная выгода от экономии на процентах от полученного займа возникает в соответствии с ). Если организация (или предприниматель) выдает беспроцентный займ физическому лицу, то у нее возникают обязанности налогового агента по налогу на доходы физического лица (НДФЛ) применительно к материальной выгоде физического лица.

Давайте рассмотрим, как эти два условия отразятся на проведении беспроцентного займа в 1С Бухгалтерия 8.3

Как вести субсчет 58-2

Как вести бухучет по активам, по каким не определяется актуальная рыночная стоимость?

Если речь идет о некоммерческой организации, сумму следует отнести к уменьшению или увеличению расходов. Если нужно списать разницу между двумя ценами активов, бухгалтер делает одновременно 3 записи.

Записи следующие:

- «Расчеты с разными дебиторами и кредиторами» – Д-т 76 (здесь указывается сумма дохода по активам);

- «Финансовые вложения – К-т 58 (тут указывается только часть разницы покупной и номинальной стоимости);

- «Прочие доходы и расходы» – К-т 91 (разница между отнесенными на счет 76 и 58 суммами).

Если нужно доначислять разницу между реальной и номинальной ценой активов, также необходимо сделать три записи.

Бухгалтер делает записи:

- Д-т 76 (нужно указать сумму получаемого дохода по ценным бумагам);

- Д-т 58 (по этому счету учитывается только доля разницы между двумя ценами);

- К-т 91 (сюда записывается вся сумма, которая была отнесена на 2 вышеприведенных счета).

Факт выкупа ценных бумаг учитывается по Д-ту 91-го счета и по К-ту рассматриваемого в этой статье счета. Исключением из правила есть компании, учитывающие такие операции с помощью счета «Продажи» (№90).

Термины и понятия

Финансовые вложения –Это такие активы (вложения в активы) находящие в собственности организации, не находящиеся непосредственно на предприятии, но способны приносит доход, одновременно есть риск потерять эти активы частично или полностью.

Учет финансовых вложений регламентирует ПБУ 19/02 УЧЕТ ФИНАНСОВЫХ ВЛОЖЕНИЙ» Этим ПБУ затронуты следующие моменты:

- Условия принятия активов в качестве финансовых вложений.

- Какие активы не признаются финансовыми вложениями.

- Оценка финансовых вложений.

- Порядок выбытия финансовых вложений.

- Доходы и Расходы по финансовым вложениям.

- Обесценение финансовых вложений.

- Раскрытие информации в отчетности по финансовым вложениям.

- Приведены примеры расчета стоимости выбывших финансовых вложений.

Для принятия активов в качестве финансовых вложений необходимо чтобы выполнялось следующие условия:

- Документальное оформление.

- Финансовые риски.

- Актив должен иметь способность приносит доход.

К финансовым вложениям не относиться:

- Собственные акции купленные у акционеров для перепродажи или аннулирования.

- Векселя выданные организацией вексилидателем продавцу, выданные вексели отражаются по счету 60 субчет «Ваксили выданные», а вексели полученные по счету 62 субчет «Векселя полученные»

- Основные средства предназначенные для аренды.

- Драгоценные металлы итп.

К финансовым вложениям относят:

- Ценные бумаги.

- Вклады в уставные капиталы других организациях.

- Депозиты.

- Вклады по договору простого товарищества.

- Выданные займы.

- Купленная дебиторская задолженность.

Одним из видов ценных бумаг это Акция. А так есть много еще ценных бумаг.

Акции в свою очередь бывают:

1а) Обыкновенные.

1б) Привилегированные(дают право на получение фиксированной диведентов)

2а) Именные(содержат имя держателя и есть в реестре).

2б) На предъявителя.

3б) По рыночной стоимости. (Без комментариев).

Также одним видов ценных бумаг -Это Облигация (Почитайте в инете у нас урок бух учет а не Рынок ценных бумаг:))

Финансовые вложения бывают 2х видов:

-Краткосрочные.

-Долгосрочные.

Примеры учета финансовых вложений по 58 счету с проводками

Пример 1

Рассмотрим пример по оплате доли в уставном капитале путем передачи объекта основных средств, бывшего в эксплуатации. Если рыночная цена определена с учетом НДС.

В таблице приведены исходные данные примера:

| Наименование объекта ОС | Первоначальная стоимость, руб. | Сумма амортизации, руб. | Рыночная цена с учетом НДС, руб. |

| Токарно-винторезный станок по металлу | 375000 | 41 250 | 318 000 |

| Вертикально-фрезерный станок по металлу | 296000 | 32 560 | 251 000 |

| Итого | 671000 | 73 810 | 569 000 |

Сформированы следующие проводки по 58 счету:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ |

| 58-1 | 76 | 569000 | Стоимость финансового вложения с учетом НДС | Договор об учреждении ООО, Решение участников об оценке неденежного вклада, Свидетельство о гос.регистрации ООО |

| 02 | 01 | 73810 | Списана начисленная амортизация по оборудованию | Акт о приеме-передаче ОС |

| 76 | 01 | 597190 | Списана остаточная стоимость оборудования (671 000-73 810) | Акт о приеме-передаче ОС |

| 19 | 68 | 107512 | Восстановлен НДС пропорционально остаточной стоимости оборудования ((671000-73810)*18%) | Бухгалтерская справка расчет; Восстановленная сумма НДС указывается отдельной строчкой в Акте о приеме-передаче ОС; При передаче имущества в уставный капитал НК РФ не предусматривает обязанности по составлению передающей стороной счета-фактуры на сумму восстановленного НДС |

| 76 | 19 | 107512 | Сумма восстановленного НДС отнесена на расчеты по передаче имущества, так как рыночная цена определена с учетом НДС | Бухгалтерская справка расчет |

| 91 | 76 | 135702 | Признан прочий расход в виде разницы между остаточной стоимостью ОС+ восстановленного НДС и стоимостью ОС, установленной независимым оценщиком (671000-73810+107512)-569000=135 702 | Бухгалтерская справка расчет |

Пример 2

Рассмотрим пример по оплате доли в уставном капитале путем передачи объекта основных средств, бывшего в эксплуатации. Если рыночная цена определена без НДС.

В таблице приведены данные по примеру:

| Наименование объекта ОС | Первоначальная стоимость, руб. | Сумма амортизации, руб. | Рыночная цена без НДС, руб. |

| Токарно-винторезный станок по металлу | 375 000 | 41 250 | 269 492 |

| Вертикально-фрезерный станок по металлу | 296 000 | 32 560 | 212 712 |

| Итого | 671 000 | 73 810 | 482 204 |

Сформированы следующие проводки по 58 счету:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ |

| 58-1 | 76 | 482204 | Стоимость финансового вложения определена независимым оценщиком без НДС | Договор об учреждении ООО, Решение участников об оценке неденежного вклада, Свидетельство о гос.регистрации ООО |

| 02 | 01 | 73810 | Списана начисленная амортизация | Акт о приеме-передаче ОС |

| 76 | 01 | 597190 | Списана остаточная стоимость оборудования (671000-73810) | Акт о приеме-передачеОС |

| 19 | 68 | 107512 | Восстановлен НДС пропорционально остаточной стоимости оборудования ((671000-73810)*18%) | Бухгалтерская справка расчет; Восстановленная сумма НДС указывается отдельной строчкой в Акт о приеме-передаче ОС При передаче имущества в уставный капитал НК РФ не предусматривает обязанности по составлению передающей стороной счета-фактуры на сумму восстановленного НДС. |

| 58 | 19 | 107512 | Восстановленный НДС отнесен на увеличение первоначальной стоимости финансового вложения, так как рыночная стоимость определена без учета НДС | Бухгалтерская справка расчет |

| 91 | 76 | 114986 | Признан прочий расход в виде разницы между остаточной стоимостью ОС и стоимостью ОС, установленной независимым оценщиком (671000-73810)-482204=114986 | Бухгалтерская справка расчет |

Пример 3

Рассмотрим проводки по 58 счету при реализации акций.

В бухгалтерском учете организации следует отразить следующие проводки по 58 счету при продаже акций:

| Дт | Кт | Сумма, руб. | Описание проводки | Документ |

| 76 | 91.01 | 3 100 000 | Признан прочий доход от продажи акций | Договор купли-продажи акций |

| 91.02 | 58.01 | 2 200 000 | Списана стоимость проданных акций | Данные регистра бух.учета по счету 58.01 |

| 51 | 76 | 3 100 000 | Поступление денежных средств за проданные акции | Выписка банка |

Счет 58. Краткосрочные финансовые вложения

Счет 58 «Краткосрочные финансовые вложения» предназначен для обобщения информации о наличии и движении вложений в ценные бумаги других организаций, облигации государственных и местных займов (если установленный срок их погашения не превышает 12 месяцев) и т.п., а также предоставленных организацией другим организациям займов (на срок менее 12 месяцев).

Финансовые вложения в ценные бумаги других организаций, по которым срок погашения не установлен, учитываются на счете 58 «Краткосрочные финансовые вложения», если по этим вложениям организация намеревается получать доходы менее 12 месяцев.

Краткосрочные финансовые вложения, осуществленные организацией, отражаются по дебету счета 58 «Краткосрочные финансовые вложения» и кредиту счетов 51 «Расчетные счета», 52 «Валютные счета» и других счетов.

При реализации (погашении) ценных бумаг, учитываемых на счете 58 «Краткосрочные финансовые вложения», их стоимость отражается по дебету счетов 90 «Доходы и расходы по текущей деятельности» (в случае, если организация является профессиональным участником рынка ценных бумаг), 91 «Прочие доходы и расходы» (в случае, если организация не является профессиональным участником рынка ценных бумаг) и кредиту счета 58 «Краткосрочные финансовые вложения».

(в ред. постановления Минфина от 20.12.2012 N 77)

Предоставление другим организациям краткосрочных займов отражается по дебету счета 58 «Краткосрочные финансовые вложения» и кредиту счета 51 «Расчетные счета» и других счетов. Погашение краткосрочных займов отражается по дебету счета 51 «Расчетные счета» и других счетов и кредиту счета 58 «Краткосрочные финансовые вложения».

(в ред. постановления Минфина от 20.12.2012 N 77)

Аналитический учет по счету 58 «Краткосрочные финансовые вложения» ведется по видам краткосрочных финансовых вложений и организациям, которым предоставлены эти вложения.

Счет 58 «Краткосрочные финансовые вложения» имеет следующие субсчета:

Счет 58 «Краткосрочные финансовые вложения» корреспондирует со счетами:

Другие счета раздела 5

Счет 50. КассаСчет 51. Расчетные счетаСчет 52. Валютные счетаСчет 55. Специальные счета в банкахСчет 57.

Выдача займа

Выданные займы отразите в бухучете в составе финансовых вложений при одновременном выполнении следующих условий:

наличие оформленного договора, который подтверждает право организации на финансовые вложения;

переход к организации финансовых рисков, связанных с предоставлением заемных средств (например, риск неплатежеспособности заемщика);

способность приносить экономические выгоды (доход) в будущем (проценты за пользование займом).

Об этом сказано в пункте 2 ПБУ 19/02.

Исходя из этого, в составе финансовых вложений отразите только процентные займы (как в денежной, так и в натуральной форме). Для этого используйте счет 58-3 «Предоставленные займы».

Предоставление процентного займа оформите проводкой (в зависимости от того, какое имущество является предметом займа: деньги, товары, материалы и т. д.):

Дебет 58-3 Кредит 51 (50, 41, 10…) – предоставлен процентный заем организации.

Если организация предоставила беспроцентный заем, в составе финансовых вложений учесть его нельзя. Связано это с тем, что в данном случае не выполняется одно из условий для признания займа финансовым вложением, а именно способность приносить экономические выгоды (доход) в будущем (п. 2 ПБУ 19/02). Поэтому беспроцентный заем учтите на счете 76 «Расчеты с разными дебиторами и кредиторами».

Освежите знания по дебету и кредиту в статье дебет кредит простыми словами. На лёгких примерах покажем, что такое дебет, кредит, дебетное и кредитное сальдо.

Предоставление беспроцентного займа отразите проводкой (в зависимости от того, какое имущество является предметом займа: деньги, товары, материалы и т. д.):

Дебет 76 Кредит 51 (50, 41, 10…) – предоставлен беспроцентный заем организации.

Величину процентного займа, предоставленного в натуральной форме, определяйте исходя из стоимости активов, переданных или подлежащих передаче организацией. Такая стоимость устанавливается исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных активов. Об этом сказано в пункте 14 ПБУ 19/02.

Величину беспроцентного займа, предоставленного в натуральной форме, определяйте исходя из стоимости активов, переданных или подлежащих передаче организацией. Такая стоимость устанавливается исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных активов. Об этом сказано в пункте 10 ПБУ 5/01.

При выдаче займа в натуральной форме стоимость имущества, выдаваемого по договору займа, не включается в расходы, как при обычном выбытии (п. 3 ПБУ 10/99). А поступление материальных ценностей при возврате займа не является доходом организации (п. 3 ПБУ 9/99).

Однако для целей расчета НДС передача имущества по договору займа (товарного кредита) считается реализацией (п. 1 ст. 39 НК РФ, письма МНС России от 15 июня 2004 г. № 03-2-06/1/1367/22, УМНС России по г. Москве от 27 августа 2004 г. № 24-14/55637). То есть возникает объект налогообложения НДС (п. 1 ст. 146 НК РФ). Поэтому, если заем в натуральной форме (товарный кредит) предоставляет организация – плательщик НДС, в момент передачи имущества в бухучете сделайте следующую запись:

Дебет 58-3 Кредит 68 субсчет «Расчеты по НДС» – начислен НДС с суммы процентного займа, выданного в натуральной форме;

Дебет 76 Кредит 68 субсчет «Расчеты по НДС» – начислен НДС с суммы беспроцентного займа, выданного в натуральной форме.

Что такое финансовые вложения в балансе?

Финансовые вложения компании отражены в следующих строках:

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

- долгосрочный вариант – строка 1170;

- краткосрочный вариант КФВ – строка 1240.

КФВ – это ценные бумаги, которые легко конвертируются в денежные средства в течение следующих трех-двенадцати месяцев. Они также известны как рыночные ценные бумаги.

Многие краткосрочные финансовые вложения продаются или конвертируются в наличные по истечении всего 3-12 месяцев. Обычно эти инвестиции представляют собой высококачественные и высоколиквидные активы или средства инвестирования.

КФВ также могут относиться конкретно к финансовым активам – аналогичного типа, но с несколькими дополнительными требованиями. Записанные на отдельном счете и перечисленные в разделе текущих активов корпоративного баланса, это инвестиции, которые компания сделала. Они легко могут быть конвертированы в денежные средства в течение одного года.

Краткосрочные инвестиции имеют два основных требования:

- они должны быть легко конвертируемыми в деньги. Это означает, что финансовые вложения в частные компании не могут быть классифицированы как краткосрочные инвестиции, если они не могут быть проданы легко и быстро;

- инвестор должен быть готов продать их в течение одного года.

Целью КФВ для компаний является защита капитала, а также получение дохода.

Краткосрочные финансовые вложения – это…

активы предприятия без материально-вещественной формы, но которые способны приносить дополнительный доход в будущем:

- Ценные бумаги: акции, векселя, облигации и т. д Долговые ценные бумаги включаются в данную категорию, если заранее оговорена цена и дата полного погашения, например векселя. В 1240 строке предприятие должно отражать только те долговые ценные бумаги, срок погашения которых не превышает 12 месяцев.

- Заемные денежные средства, предоставляемые юридическим лицом другим компаниям для получения выгоды в виде выплачиваемых процентов за пользование средствами на срок менее 12 месяцев.

Все процедуры размещения свободных денежных средств на срок более 12 месяцев отображаются в строке 1170 по результатам года. В связи с этим необходимо заранее дополнить сч.58 субсчетами для разделения вложений по срокам.

Краткосрочное финансовое вложение осуществляется при наличии свободных денежных средств, например при сезонности бизнеса. Тогда можно получить большой дополнительный доход за короткий промежуток времени.

В соответствии с правилами ведения бухгалтерского учета, для включения размещенных денежных средств компании в состав активов фирмы возникает необходимость соблюдения ряда обязательных условий:

- наличие документации, подтверждающей права организации на данные активы и на получение дополнительного дохода от использования данного права – например, договор займа и т. д.;

- признание организацией всех потенциальных рисков, связанных с процедурой инвестирования (банкротство контрагентов, колебания цен на фондовом рынке, обесценение активов и т. д.);

- получение дополнительного дохода от осуществленного инвестирования в будущем (например, по операциям с ценными бумагами дополнительный доход может появиться при перепродаже – реализационная стоимость может быть гораздо выше покупной).

Строка 1240 баланса бухгалтерской отчетности относится к разделу оборотных активов: здесь собирается обобщенная информация о произведенных в отчетном периоде краткосрочных финансовых вложениях фирмы на срок менее года, целью которых является извлечение дополнительной выгоды (например, проценты по займам или разница в цене акций при перепродаже).

Примечание от автора! В строке 1240 не отображаются денежные эквиваленты – высоколиквидные финансовые вложения с незначительным риском изменения стоимости и способные легко обращаться в денежные средства (заранее оговоренную сумму).

Примером денежных эквивалентов являются вклады в кредитные учреждения до востребования.