Дела земельные

Не оставили без внимания и пенсионеров. Будучи освобождены от уплаты налога на имущество с одного объекта каждого вида (квартиры, дачи и гаража), они все равно были вынуждены платить земельный налог. Это создавало путаницу – да и сами суммы для многих оказались неподъемными; скажем, в Подмосковье налог может достигать 20 тысяч рублей за обычные шесть соток.

Теперь для пенсионеров предусмотрена федеральная льгота по земельному налогу: с начала 2018 года во всех российских регионах от него освободили шесть соток земли на одного человека. Если же участок больше (скажем, восемь или даже десять соток) или их вообще несколько, то за излишек придется платить на общих основаниях.

Стоит отметить, что налоговые льготы не предоставляются автоматически – поэтому пенсионерам все равно придется подавать заявление в ФНС с просьбой освободить их от уплаты земельного налога. Но с начала нынешнего года процедуру немного облегчили: теперь собирать документы в подтверждение своих прав не нужно – налоговики сами запросят необходимые сведения.

Новые налоговые декларации и документы

О новой форме декларации по налогу на прибыль с 2022 года

Не позднее 28.03.2022 нужно отчитаться по налогу на прибыль за 2021 год на обновленном бланке.

Отличий от прежней формы немного: заменили штрихкоды, добавили строки в разд. «Г» Приложения N 7 к Листу 02 для отражения остатков неучтенного уменьшения налога в федеральный бюджет и инвестиционного вычета, а также строки 035-037 в разд. «А» Листа 03 — для отражения дивидендов международным холдинговым компаниям. Приложение N 2 к декларации, в котором отражают сведения о доходах и расходах в рамках соглашений о защите и поощрении капиталовложений, поделили на два раздела (Приказ ФНС от 05.10.2021 N ЕД-7-3/869@).

О новой форме декларации по налогу на имущество

Отчитываться по налогу на имущество за 2021 год нужно на обновленном бланке. На листах декларации поменяли штрихкоды, в строку 180 раздела 2 включили название федеральной территории «Сириус». В декларации также учтены поправки, внесенные в НК РФ Федеральным законом от 02.07.2021 N 305-ФЗ, согласно которым в ней не требуется отражать сведения о недвижимости, облагаемой по кадастровой стоимости (Приказ ФНС от 18.06.2021 N ЕД-7-21/574@).

О новой форме РСВ

С отчетности за 1 квартал 2022 года по планам ФНС нужно будет применять новый бланк расчета по страховым взносам. уже вынесен на общественное обсуждение. Что изменится в РСВ, рассказываем здесь >>

Об утверждении формы заявления для применения льгот по налогу на имущество

С 01.01.2022 будет применяться новая форма заявления о налоговой льготе по налогу на имущество, утв. Приказом ФНС от 09.07.2021 N ЕД-7-21/646@. Появление новой формы связано с введением заявительного порядка предоставления льгот.

О порядке применения заявления о предоставлении льготы по налогу на имущество

В Письме ФНС от 02.09.2021 N БС-4-21/12421@ разъяснен порядок применения заявления о предоставлении льготы. Заявление применяется с 2022 года, а авансовые платежи с учетом льготы можно перечислять и без него. При отсутствии заявления льгота предоставляется на основании имеющихся у налоговиков сведений. Если сведений о праве на льготу у контролеров нет, то они укажут в сообщении о сумме налога полный размер обязательства, и у компании будет 10 дней для подачи заявления о льготе.

Об утверждении формы заявления о гибели или уничтожении объекта

С 01.01.2022 применяется новая форма заявления о гибели или уничтожении объекта налогообложения по налогу на имущество, утв. Приказом ФНС от 16.07.2021 N ЕД-7-21/668. Новая форма заявления потребовалась в связи с вступлением в силу поправок в порядок исчисления налога на имущество, внесенных Федеральным законом от 02.07.2021 N 305-ФЗ, по которым расчет налога будет прекращаться с первого числа месяца гибели или уничтожения объекта на основании заявления, представленного налогоплательщиком в любую ИФНС.

Об утверждении сообщения об исчисленных налоговым органом налогах

С 01.01.2023 налоговики будут направлять налогоплательщикам специальные сообщения об исчисленных суммах транспортного налога, налога на имущество организаций и земельного налога. Форма и формат сообщения утверждены Приказом ФНС от 16.07.2021 N ЕД-7-21/667@. Сообщение будет формироваться автоматически в АИС ФНС. При наличии у налогоплательщика льгот в размере сумм транспортного налога, налога на имущество организаций, земельного налога сообщение не формируется.

О подаче сообщений по транспорту и земельным участкам

До 31.12.2021 нужно подать в любую ИФНС сообщение об объектах (транспорте, земельных участках), неизвестных налоговым органам (Письмо ФНС от 05.02.2021 N БС-4-21/1353@). Иначе налогоплательщику назначат штраф. Как заполнить это сообщение в 1С и когда оно не требуется совсем, смотрите здесь >>

При удержаниях из зарплаты учтут прожиточный минимум

Основание:

Это изменение напрямую не связано с налогообложением, но оказывает важное изменение на доходы россиян, имеющих задолженность перед банками или другими организациями. В 2022 году должникам обязаны сохранить минимальный доход в размере прожиточного минимума

Если в отношении человека открыто исполнительное производство (например, из-за долгов по кредитам или коммунальных услуг), то он может подать приставкам заявление с просьбой сохранить ему доход в размере прожиточного минимума. При наличии иждивенцев можно защитить от взыскания в счет долгов и большую сумму. Если приставы удовлетворят просьбу должника, новые правила удержаний должны учесть работодатели при выплате зарплаты.

Ограничения не затронут исполнительные листы по взысканию алиментов.

II. Налог на прибыль

ФНС разъясняет порядок уплаты авансовых платежей по налогу на прибыль в 1 квартале 2021 года

В связи с поступающими вопросами об уплате ежемесячных авансовых платежей налога на прибыль организаций в 1 квартале 2021 год ФНС России опубликовала письмо с разъяснениями.

Налоговое ведомство указало, что согласно п. 3 статьи 286 НК РФ организации, у которых за предыдущие четыре квартала доходы от реализации, определяемые в соответствии со ст.249 Кодекса, не превышали в среднем 15 миллионов рублей за каждый квартал, уплачивают только квартальные авансовые платежи по налогу на прибыль организаций по итогам отчетного периода.

На налоговый период 2020 год предельная величина доходов от реализации была увеличена до 25 млн. рублей за каждый квартал (п. 2 ст.2 Федерального закона от 22.04.2020 № 121-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации»).

Как известно, сумма ежемесячного авансового платежа, подлежащего уплате в первом квартале текущего налогового периода, принимается равной сумме ежемесячного авансового платежа, подлежащего уплате налогоплательщиком в последнем квартале предыдущего налогового периода (п.2 ст.286 НК).

Таким образом, если, в связи с применением положений Федерального закона № 121-ФЗ, ежемесячные авансовые платежи на 4 квартал 2020 года у налогоплательщика были равны нулю, ежемесячные авансовые платежи, подлежащие уплате им в первом квартале 2021 года, также равны нулю, в том числе в случаях, когда по итогам 2020 года доходы от реализации, определяемые в соответствии со статьей 249 Кодекса, за предыдущие четыре квартала превысили пороговое значение в 15 млн. рублей.

При этом предоставлять уточненные налоговые декларации по налогу на прибыль организаций за 9 месяцев 2020 года не требуется.

Основание: Письмо ФНС России от 27.01.2021 № СД-4-3/868.

Семьи с детьми освободят от НДФЛ при продаже квартиры

Основание: Федеральный закон от 29.11.2021 №382-ФЗ «О внесении изменений в часть вторую Налогового кодекса РФ»

В конце 2021 года принят закон, который освобождает семьи с двумя детьми от НДФЛ при продаже квартиры. Чтобы не пришлось платить налог за доходы, целью продажи недвижимости должно стать улучшение жилищных условий, то есть семья взамен приобретает квартиру большей площади.

Цель налоговой льготы – поддержать российские семьи в покупке нового более комфортного жилья. Поправка в ст.217 Налогового кодекса имеет обратную силу и распространяется на все доходы, полученные от продажи недвижимости, начиная с января 2021 года.

НДФЛ не нужно будет платить при продаже:

- квартиры;

- дома;

- комнаты;

- доли в праве собственности.

Причем, продолжительность владения недвижимостью для освобождения от налога значения не имеет. Даже если квартира была в собственности несколько месяцев, НДФЛ не начисляется. Но должны соблюдаться дополнительные условия:

- У родителей – не менее двух детей в возрасте до 18 лет (до 24 лет – при условии обучения на очной форме).

- В том же календарном году или не позднее 30 апреля следующего года родители купили другую квартиру. Например, при продаже квартиры в 2022 году новую недвижимость взамен нужно купить не позднее 30 апреля 2023 года, иначе придется заплатить налог.

- Кадастровая стоимость или площадь новой квартиры должна быть больше.

- Кадастровая стоимость продаваемой квартиры должна превышать 50 млн.руб.

- Налогоплательщикам не принадлежит на дату продажи доля более 50% в другой большей по площади недвижимости.

Напомним, что НДФЛ при продаже квартиры платят не все, а только те, кто владел недвижимостью менее положенного срока:

- Менее 5 лет, если квартира получена в собственность в рамках договора купли-продажи или долевого участия.

- Менее 3 лет – при приобретении прав собственности в рамках договора дарения, наследования или приватизации.

Более подробно о налогах при продаже квартиры в отдельном материале: Все о налогах в сделках с недвижимостью в 2021 году – простая схема расчета и уменьшения НДФЛ

НДФЛ

Вычет на фитнес

Федеральным Законом от 05.04.2021 № 88-ФЗ НК РФ, определяющий перечень и порядок предоставления социальных вычетов по НДФЛ, был дополнен пп. 7, посвященным так называемому вычету на фитнес. Этот вычет предоставляется в сумме расходов, уплаченных налогоплательщиком за физкультурно-оздоровительные услуги, оказанные спортивными организациями (ИП), осуществляющими деятельность в области физической культуры и спорта в качестве основного вида деятельности:

ему самому;

его детям (в том числе усыновленным) или подопечным в возрасте до 18 лет.

При этом и сами физкультурно-оздоровительные услуги, и организации (ИП), оказывающие их, должны отвечать определенным требованиям.

Максимальная сумма годовых затрат на физкультуру и спорт, с которых можно получить налоговый вычет, – 120 000 руб. в год ( НК РФ). Возврату подлежат 13 % от потраченной суммы. В эту сумму не включаются затраты на обучение детей и подопечных (в размере не более 50 000 руб. в год на каждого обучающегося для обоих родителей, опекунов, попечителей) и на дорогостоящее лечение ( НК РФ). Согласно НК РФ размер вычета на дорогостоящее лечение не ограничен.

Согласно Закону № 88-ФЗвычет на фитнес должен был начать действовать с 2022 года. Однако ст. 7 Закона № 305-ФЗ порядок вступления в силу правил об этом вычете скорректирован – они начнут действовать с 01.08.2021, а вот применять его нормы можно будет к доходам, полученным налогоплательщиком начиная с 2022 года.

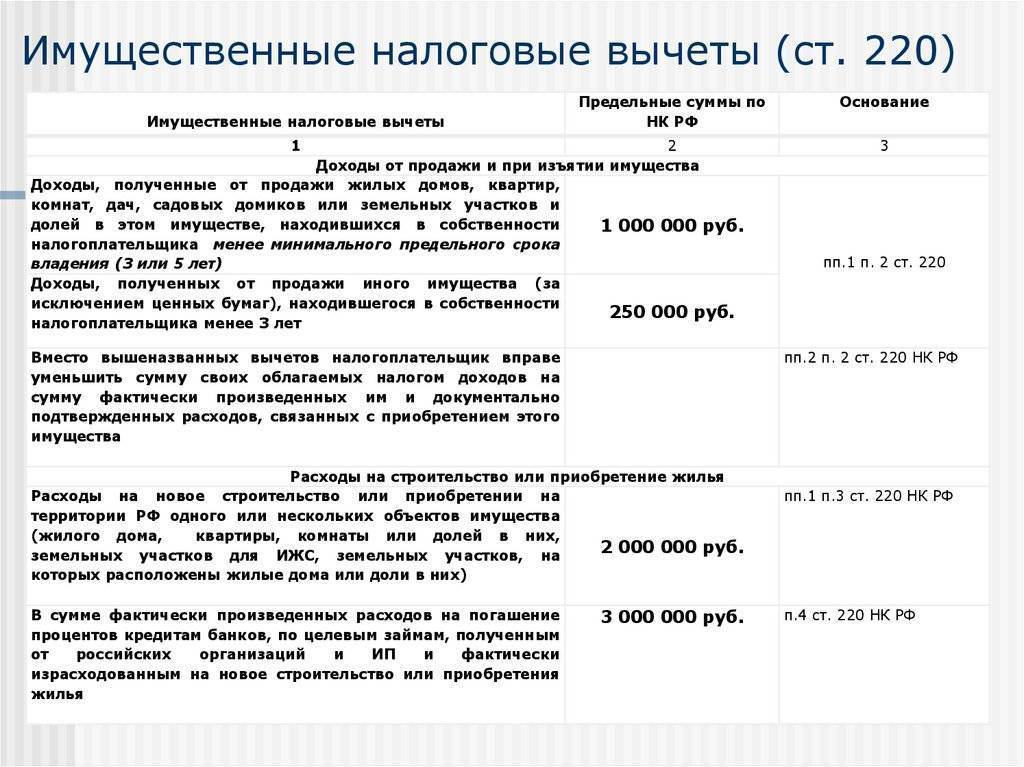

Личный интерес

Законом № 305-ФЗ скорректирован и НК РФ. Благодаря изменениям налогоплательщики со следующего года в ряде случаев могут не указывать в декларации по форме 3-НДФЛ доходы от продажи недвижимости до истечения 3 и 5 лет владения. В частности, в декларации можно не отражать доходы, если в отношении объекта гражданин пользуется правом на имущественный вычет. При этом стоимость проданной недвижимости или совокупность доходов от продажи нескольких объектов не должна превышать предельный размер вычета:

1 000 000 руб. – для жилья, садовых домов и земельных участков (абз. 2 НК РФ);

250 000 руб. – для иной недвижимости (абз. 3 и 4 НК РФ).

Таким образом, налогоплательщикам не нужно будет подавать в налоговую инспекцию декларацию по форме 3-НДФЛ при продаже недвижимого имущества (жилых домов, квартир, комнат, садовых домов или земельных участков) на сумму до 1 000 000 руб., а иного имущества (транспорта, гаражей и т. д.) – до 250 000 руб.

Другие изменения

Обратите внимание еще и на такие изменения:

- с 2022 года компании будут оформлять УКЭП только в ИФНС;

- с июля 2022 года будут назначать штрафы для участников оборота прослеживаемых товаров при выявлении нарушений в счетах-фактурах и отчетных формах;

- в 2022 году увеличится МРОТ — до 13 617 руб.;

- больничные листы будут только электронные;

- с 2022 года некоторые работодатели должны будут сдавать в центр занятости новую отчетность;

- по оплате дополнительных выходных, которые предоставляются для ухода за ребенком-инвалидом, продолжит действовать зачетная система;

- до конца 2022 года будет действовать мораторий на проверки субъектов МСП;

- до конца 2023 года будут действовать налоговые каникулы для ИП;

- с марта 2022 года будут использоваться новые формы по ККТ, а проверять работу по онлайн-кассам будут не планово, а внезапно без предупреждения;

- с 2022 года компании и ИП смогут использовать единый налоговый платеж.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Хотите установить, настроить, доработать или обновить «1С»? Оставьте заявку!

Для 1С:ERP вышло обновление 2.5.7.226: расширили номенклатуру и доработали интеграцию с госинфосистемами

Изменения в трудовом законодательстве в 2022 году

Стандартный вычет

Порядок его оформления и получения регулируется Налоговым кодексом РФ (ст. 218 п. 4), где предусматривается уменьшение налогооблагаемой базы для физических лиц, имеющих детей.

Для трудоустроенного родителя такой базой является зарплата, из которой производятся ежемесячные отчисления в размере 13%.

Как правило, льгота предоставляется работодателем в автоматическом режиме, когда бухгалтерия предприятия самостоятельно оформляет соответствующую документацию.

Если же этого не произошло, налогоплательщик вправе обратиться в инспекцию с просьбой о предоставлении компенсации. Сделать это можно через личный кабинет на сайте государственного органа.

Вернуть часть затраченных средств может и неработающий родитель, если он платит со своих доходов НДФЛ. Для оформления возврата в ФНС необходимо представить следующие документы:

- заявление-анкету;

- копии паспорта заявителя, свидетельства о рождении ребенка, свидетельства о браке;

- документы, подтверждающие установление опекунства, усыновление;

- справку об инвалидности ребенка (при наличии);

- справку из учебного заведения, если ребенок является студентом (аспирантом, практикантом).

Особые случаи при оформлении налогового вычета

Право на вычет нельзя передать родственникам. Когда человек покупает квартиру кому-то из родственников, то права на возврат части средств он не получит. Недвижимость следует оформлять на себя.

Нельзя вернуть деньги, если оплата была произведена за деньги материнского капитала.

Если жилплощадь покупают и оформляют на ребенка до 18 лет, то родители, которые оплачивают эту покупку, могут оформить имущественный вычет. Если жилье покупалось двумя людьми в браке, то оформить налоговый вычет могут оба партнера.

Налоговый вычет пенсионерам отличается особыми правилами. Если гражданин ушел на пенсию и стал собственником недвижимости в тот же год, то он может подать заявку на вычет за 3 прошедших года, поскольку ранее он был налогоплательщиком. Через 3 года после приобретения жилья право на получение возврата части налога аннулируется. Такое право имеют только пенсионеры. Что касается работающих пенсионеров, которые на момент покупки платят НДФЛ, то они на свое усмотрение могут вернуть налог за прошлый период до приобретения недвижимости.

Правительство упростило процедуру возврата налога при покупке квартиры в 2022 году. Налоговый вычет будут возмещать по заявлению, без подачи декларации. Сроки возврата налога при покупке квартиры сократили втрое.

- Налог на имущество физических лиц в 2022 году

- Налог с продажи квартиры в 2022 (менее 3 лет)

- Земельный налог 2022 для физических лиц: как рассчитать, сроки

- Индексация социальной пенсии в 2022 году

- Транспортный налог в 2022 году

Новые федеральные стандарты и бухотчетность

О ФСБУ 25/2018 «Бухгалтерский учет аренды»

С 2022 года станет обязательным применение нового стандарта по аренде ФСБУ 25/2018, утв. Приказом Минфина от 16.10.2018 N 208н. Что учесть в связи с новыми правилами и как облегчить себе работу по новому стандарту при помощи 1С, подробно объясняем здесь >>

О новом ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учете»

Не имеющий прежде аналогов новый ФСБУ 27/2021, утв. Приказом Минфина от 16.04.2021 N 62н, обязателен к применению с 01.01.2022. В стандарте установлены требования только к первичным учетным документам и регистрам бухгалтерского учета, а на бухгалтерскую (финансовую) отчетность и иные бухгалтерские документы он не распространяется. Быстро ознакомиться с новшествами поможет Информационное сообщение Минфина от 10.06.2021 N ИС-учет-33 «Новая редакция правил о документах и документообороте в бухгалтерском учете».

Об применении ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения»

С 01.01.2022 обязательными для всех станут новые стандарты по бухучету основных средств и капитальных вложений, утв. Приказом Минфина от 17.09.2020 N 204н. Мы подготовили для вас подробные разъяснения >>

Стандартный вычет

Порядок его оформления и получения регулируется Налоговым кодексом РФ (ст. 218 п. 4), где предусматривается уменьшение налогооблагаемой базы для физических лиц, имеющих детей.

Для трудоустроенного родителя такой базой является зарплата, из которой производятся ежемесячные отчисления в размере 13%.

Как правило, льгота предоставляется работодателем в автоматическом режиме, когда бухгалтерия предприятия самостоятельно оформляет соответствующую документацию.

Если же этого не произошло, налогоплательщик вправе обратиться в инспекцию с просьбой о предоставлении компенсации. Сделать это можно через личный кабинет на сайте государственного органа.

Вернуть часть затраченных средств может и неработающий родитель, если он платит со своих доходов НДФЛ. Для оформления возврата в ФНС необходимо представить следующие документы:

- заявление-анкету;

- копии паспорта заявителя, свидетельства о рождении ребенка, свидетельства о браке;

- документы, подтверждающие установление опекунства, усыновление;

- справку об инвалидности ребенка (при наличии);

- справку из учебного заведения, если ребенок является студентом (аспирантом, практикантом).

Начнет действовать новый спортивный вычет

Основания: ст.219 Налогового кодекса

С 2022 года россияне, которые посещают фитнес-клубы, бассейны и спортивные секции, смогут воспользоваться новым налоговым вычетом на спорт. Государство начнет компенсировать часть затрат на оплату физкультурно-оздоровительных организаций.

Максимальная сумма расходов в рамках спортивного вычета 120 тысяч рублей в год. Размер вычета — до 15,6 тысячи рублей (120 000 *13%).

Для оформления спортивного налогового вычета требуется одновременной соблюдение 5 условий:

- Спортивная секция оплачена из личных средств. Если абонемент в фитнес-клуб предоставил работодатель или секция – бесплатная, то вычет не положен.

- Получатели вычета – налоговые резиденты (то есть жили в России не менее 183 дней в году).

- Они получают зарплату или имели иные доходы, которые облагаются по ставке 13% НДФЛ.

- Оплаченные спортивные услуги входят в перечень, утвержденный Правительством.

- Организация или ИП, оказывающие физкультурно-оздоровительные услуги, включены в список Минспорта.

Подробнее о порядке предоставления налогового вычета — в отдельном материале: Сколько можно сэкономить благодаря налоговому вычету за спорт и как его получить

Другие изменения

О машиночитаемых электронных доверенностях с 2022 года

С 01.01.2022 действуют новые правила: если электронный документ от имени компании подписывает не директор, а иное уполномоченное лицо своей электронной подписью, нужна электронная доверенность для подтверждения его полномочий (новая ред. Федерального закона от 06.04.2011 N 63-ФЗ «Об электронной подписи»). Такая доверенность составляется по нормам ГК РФ за подписью УКЭП доверителя и возможностью автоматизированной обработки.

Если в информационной системе, куда передается доверенность, нет возможности визуализировать ее в читаемом виде, доверенность можно представить в машиночитаемой форме в формате pdf. Единые требования к таким доверенностям утверждены Приказами Минцифры 18.08.2021 N 857 и .

О новой Товарной номенклатуре ВЭД и Едином таможенном тарифе ЕАЭС

Новая редакция ТН ВЭД и ЕТТ ЕАЭС вступает в силу с 01.01.2022. В номенклатуру добавили актуальные товарные позиции: смартфоны, беспилотные летательные аппараты, гибридные автомобили и электромобили, отходы и лом электрических изделий и другие. А также уточнили понятие светодиодов и источников света LED, модулей с плоской дисплейной панелью.

Изменения позволяют привести номенклатуру в соответствие с действующей международной базой кодирования товаров. Ставки ввозных таможенных пошлин в новой редакции сохранены на прежнем уровне (Решение Совета Евразийской экономической комиссии от 14.09.2021 N 80).

О продлении моратория на проверки малого бизнеса

В 2022 году продолжит действовать запрет на плановые проверки малого бизнеса. Эта мера не распространяется на объекты, представляющие опасность для жизни людей, компании, деятельность которых попадает под обязательное лицензирование и предприятия, где используется атомная энергия (Постановление Правительства N 1520 от 08.09.2021).

Об электронной регистрации ККТ

С 01.03.2022 присылать данные для регистрации кассовой техники разрешается только в электронном виде на сайте ФНС через личный кабинет ККТ, а бумажные документы налоговики не примут (Приказ ФНС от 19.07.2021 N ЕД-7-20/673@).

О новой инструкции ЦБ РФ об открытии, ведении и закрытии банковских счетов

С 01.04.2022 начнет действовать новая Инструкция ЦБ РФ от 30.06.2021 N 204-И «Об открытии, ведении и закрытии банковских счетов и счетов по вкладам (депозитам). Компаниям и ИП нужно учесть, что с указанной даты каждый банк будет сам определять перечень документов, необходимых для открытия расчетного счета. Кроме того, отменяется унифицированная форма карточки с образцами подписей и оттиска печати — заполнять следует форму, установленную банком. Карточки, оформленные по нормам прежней инструкции ЦБ, банки обязаны принимать до 01.10.2022.

Об утверждении формы акта утилизации отходов для производителей и импортеров

С 01.01.2022 вступает в силу Приказ Росприроднадзора от 30.04.2021 N 236, утвердивший форму акта утилизации отходов от использования товаров. Копии акта нужно представлять контролерам в соответствии с пп. «б» п. 14 Правил (утв. Постановлением Правительства от 03.12.2020 N 2010). Ранее форма акта была направлена письмом Росприроднадзора и не носила статус официальной, использовалась не всегда и порождала споры в судах, когда контролеры не учитывали акты неустановленной формы, начисляя значительные суммы неуплаченного экологического сбора.

О передаче сообщений в Роскомнадзор о рекламе в интернете

С 01.09.2022 распространители рекламы и рекламодатели обязаны передавать в Роскомнадзор сведения о рекламе, размещаемой в интернете. Распространителей социальной рекламы это требование не касается. На основе представленных сведений Роскомнадзор планирует создать единую базу интернет-рекламы с целью усиления контроля за самой рекламой, рекламодателями и распространителями (Федеральный закон от 02.07.2021 N 347-ФЗ).

О новом размере взносов, уплачиваемых ИП за себя

С 2022 года увеличится сумма страховых взносов, которую ИП обязаны уплачивать за себя в фиксированном размере (Федеральный закон от 15.10.2020 N 322-ФЗ). Сколько денег придется перечислить предпринимателю в 2022-2023 гг., рассказываем в этом материале.

Электронный документооборот и электронные подписи

О запуске ГИС ЭПД в постоянную работу

ГИС ЭПД (Государственная информационная система электронных перевозочных документов) начнет работать на постоянной основе с 01.01.2022. Для этого вводятся в действие электронные перевозочные документы: транспортная накладная, заказ-наряд и сопроводительная ведомость. Их формируют в ГИС ЭПД грузоотправители, перевозчики, грузополучатели, фрахтователи и фрахтовщики, заключившие соглашение об ЭДО с оператором, включенным в специальный реестр (Федеральный закон от 02.07.2021 N 336-ФЗ).

О новых правилах работы с электронными подписями

С 01.01.2022 подписать документы компаниям и ИП можно будет двумя способами:

- при помощи сертификата, выданного руководителю, предпринимателю ФНС или ее доверенным удостоверяющим центром (УЦ);

- или сертификатом, выданным коммерческим УЦ на имя уполномоченного сотрудника (с приложением электронной доверенности).

Сертификат, полученный до 2022 года, можно использовать до окончания срока его действия, если выдавший его коммерческий УЦ прошел аккредитацию по новым правилам (ст. 17.2, 17.3 Федерального закона от 06.04.2011 N 63-ФЗ «Об электронной подписи» в ред. Федерального закона от 27.12.2019 N 476-ФЗ, Письмо Минцифры от 10.08.2021 N ОП-П15-085-33604). Подробности здесь >>

Упрощенная процедура подачи заявления

На сайте госуслуг в личном кабинете нужно написать заявление на вычет. От грамотного заполнения всех граф зависит скорость оформления. Заявление формируется автоматически. Для выплаты потребуются указать банковские реквизиты личного счета.

Налоговая инспекция самостоятельно обрабатывает заявления. Проверяет все правоустанавливающие документы, налог на доход физических лиц, подаваемый работодателем.

По новым правилам проверка документов не должна превышать 30 дней. В течение двух недель после окончания проверки деньги поступят на счет заявителя.

Заявление о возврате денег от покупки квартиры можно оформлять по месту работы. В этом случае со следующих заработков новый налог взиматься не будет. Если оформлять вычет через многофункциональный центр или сайт госуслуг, деньги поступают целенаправленно на счет.

Размер стандартного вычета

Сумма налогового вычета определяется очередностью появления детей. В 2022 году из общей суммы, подлежащей налогообложению, будет вычитаться:

- по 1,4 тыс. руб. — за первого и второго ребенка;

- 3 тыс. руб. — за третьего и последующих детей;

- 12 тыс. руб. — за ребенка с инвалидностью.

Норма применяется до даты исполнения ребенку 18 лет.

В отдельных случаях (обучение на дневном отделении) срок увеличивается до 24 лет.

Также необходимо учитывать тот факт, что компенсация начисляется за месяцы, когда суммарная величина дохода меньше 350 тыс. руб. По достижении указанной суммы действие льготы прекращается.