Расходы сельхозпроизводителей при расчете ЕСХН

Список расходов, которые могут уменьшить объект налогообложения ЕСХН, опубликован в ст.346.5 НК РФ. Перечисление издержек носит закрытый характер и не может быть дополнен затратами, не входящими в этот список.

Сельхозпредприятие при расчете авансового платежа на ЕСХН принимает в расчет следующие специфические категории затрат:

- покупка/создание объектов, относящихся к основным средствам или нематериальных активам;

- закуп материалов и сырья, используемых в сельскохозяйственном производстве;

- НДС, уплаченный при расчетах с поставщиками;

- оплата труда, все разновидности пособий и компенсаций, а также обязательные отчисления в фонды;

- все виды страхования (транспорта, товарных запасов, будущего урожая и т.д.);

- мероприятия по охране труда работников с/х организаций и содержание медицинских пунктов на территории хозяйств;

- питание сельхозрабочих и экипажей рыболовецких промысловых судов;

- приобретение молодняка сельскохозяйственных животных;

- проценты, выплаченные по банковским займам;

- расходы, понесенные в результате потерь урожая или падежа скота/птицы;

- покупка имущественных прав на недвижимость (земельные участки сельхозназначения).

Внимание: издержки на приобретение земельных участков принимаются в уменьшение объекта налогообложения на протяжении 7 лет равными частями. Если по завершении налогового периода плательщик ЕСХН получил убыток, то на протяжении 10 лет эту сумму можно пропорционально включать в расходы будущих периодов

Однако это правило «работает» только при составлении годовой декларации. При расчете авансовых платежей переносить убытки прошлых лет в произведенные расходы нельзя

Если по завершении налогового периода плательщик ЕСХН получил убыток, то на протяжении 10 лет эту сумму можно пропорционально включать в расходы будущих периодов. Однако это правило «работает» только при составлении годовой декларации. При расчете авансовых платежей переносить убытки прошлых лет в произведенные расходы нельзя.

Налоговую базу ЕСХН формируют, сопоставляя цифры в Книге учета и данных, отраженных на бухгалтерских счетах сельхозорганизации. Если сведения, касающиеся одной и той же хозяйственной операции, расходятся, то для расчета налога следует взять информацию из бухгалтерских книг.

Бухгалтерский учет в компаниях ведется по методу начисления, т.е. именно в том налоговом периоде, когда возникли обязательства. В то же время для целей ЕСХН расходы и доходы определяются по кассовому методу – по сроку исполнения финансовой задолженности. Для того, чтобы избежать ошибок при исчислении авансового платежа по ЕСХН, следует разработать собственные бухгалтерские регистры или использовать оборотные ведомости в части оплаты.

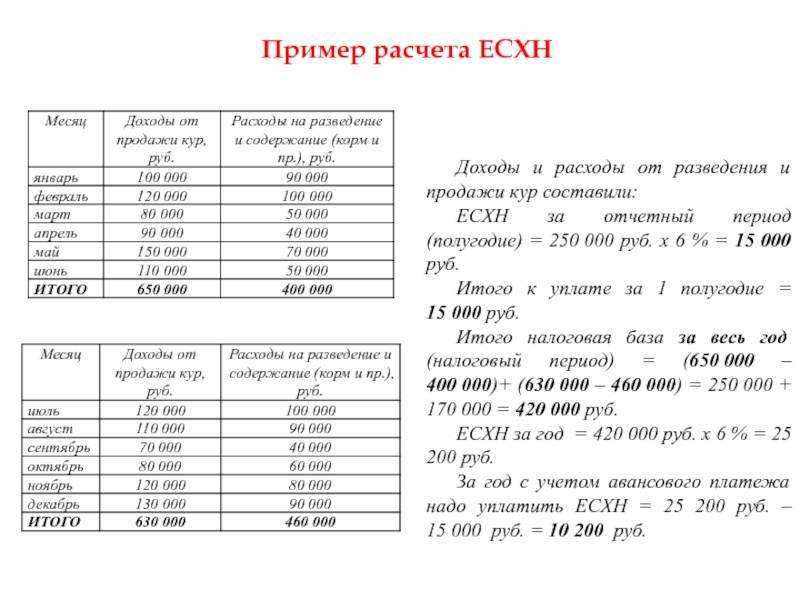

Пример расчета авансовых платежей

ООО Агросила занимается выращиванием и реализацией ягодных культур. Компания использует режим ЕСХН, платит взносы на обязательное страхование (тариф составляет 30%) и страхование от НС И ПЗ (тариф 1,3%).

Выручка от продажи сельскохозяйственной продукции за период январь-июнь составила 910 000 рублей, полностью поступила на банковский счет ООО Агросила. Покупателями был перечислен аванс в счет будущего урожая – 375 000 рублей.

В течение 6 месяцев компанией Агросила было приобретено:

- материалы (комплексные удобрения) на общую сумму 251 600 рублей (в т.ч. НДС – 22 872 руб.). Оплата поставщику произведена частично, на сумму 180 000 рублей (в т.ч. НДС – 16 363 руб.);

- рассада садовой земляники на сумму 582 000 руб. (в т.ч. НДС – 52 909 руб.).

Помимо этого, фирмой произведены следующие текущие расходы:

- начислена заработная плата штатному персоналу – 350 000 рублей, выплачено – 260 000 рублей;

- произведены отчисления в фонды – 105 000 рублей, перечислено фактически – 81 000 рублей;

- взносы на страхование от НС – 4 550 рублей, уплачены в полном объеме;

- оплачен страховой полис ОСАГО на 2 единицы техники – 28 000 рублей.

Таблица расходов и доходов ООО Агросила за 1 полугодие выглядит следующим образом:

| ОПЕРАЦИЯ | Доход, руб. | Расход, руб. |

| Доход, полученный от реализации ягодных культур | 910 000 | — |

| Перечислена предоплата покупателем | 375 000 | — |

| Оплачены комплексные удобрения | — | 180 000 |

| Оплачена рассада поставщику | — | 582 000 |

| Выплата заработной платы персоналу | — | 260 000 |

| Платежные поручения на обязательное страхование | — | 81 000 |

| Уплата взносов от НС и ПЗ | — | 4 550 |

| Уплачена страховая премия ОСАГО | — | 28 000 |

| ИТОГО | 1 285 000 | 1 135 550 |

На основании данных бухгалтерских регистров рассчитывается сумма авансового платежа по ЕСХН.

ЕСХН =(1 285 000 руб. – 1 135 550 руб.) х 6% = 149 450 руб. х 6% = 8 967 рублей.

Исчисленная сумма аванса должна быть переведена на счет Федерального казначейства до 25 июля включительно. При опоздании с платежом, начиная со следующего дня, к сумме налога будут плюсоваться пени за каждый день просрочки.

Знайте: если по итогам полугодия величина затрат превысит сумму полученного дохода, то авансовый платеж признается равным нулю и уплате не подлежит.

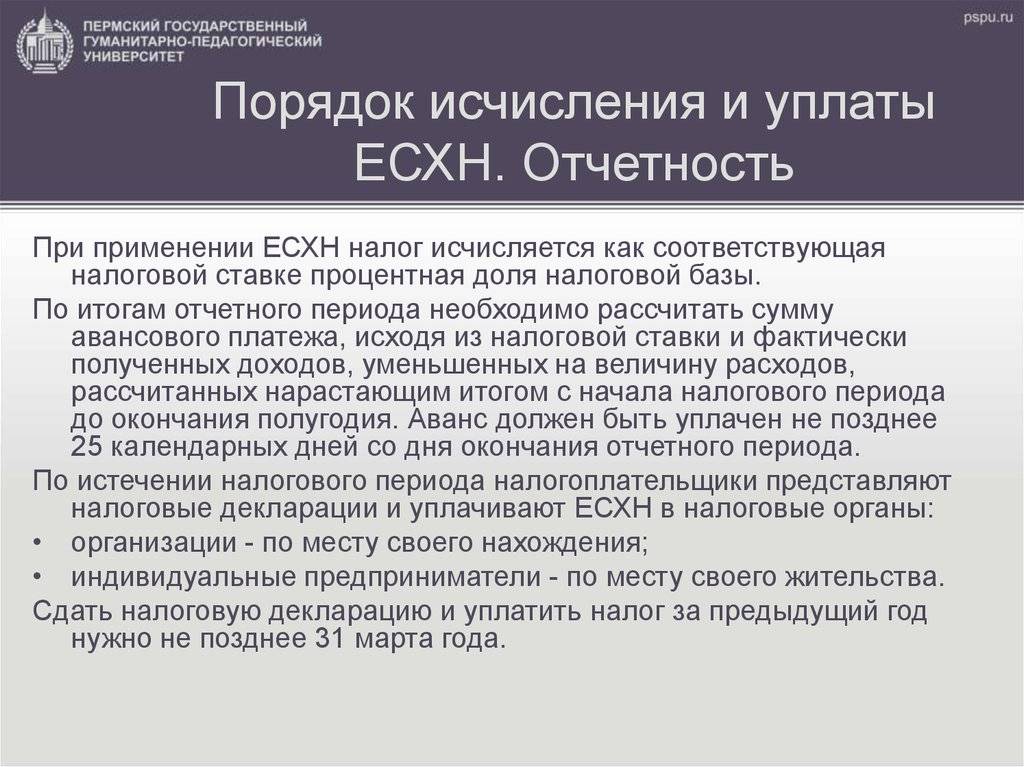

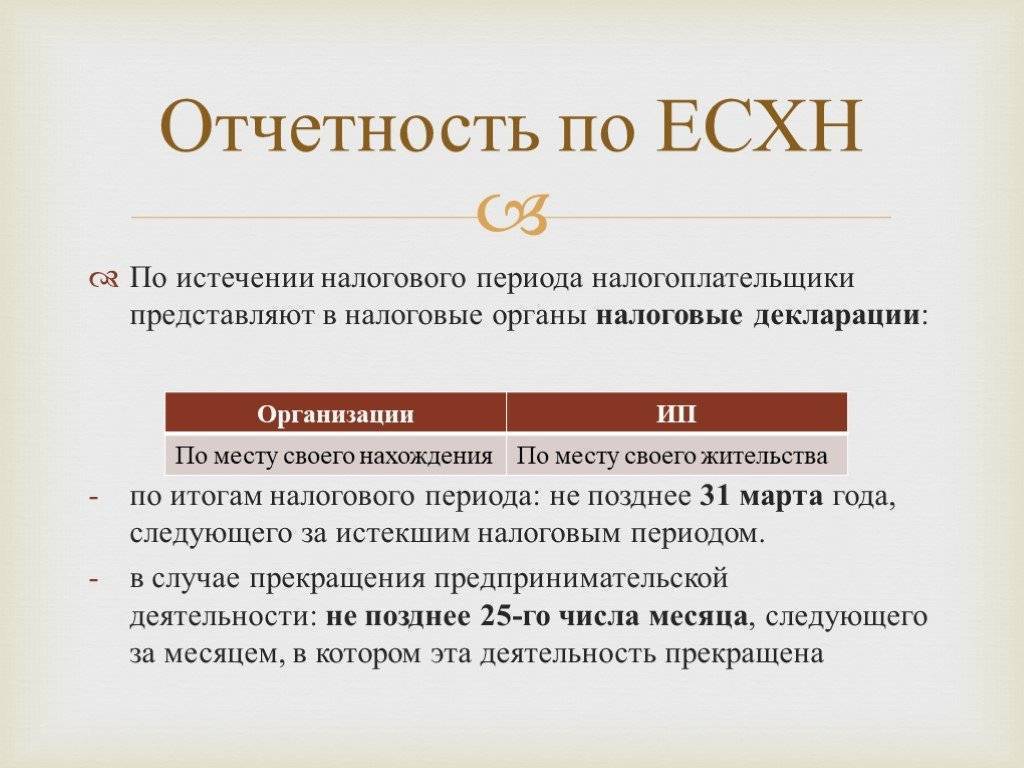

Декларация ЕСХН

Налоговая служба для контроля налогоплательщиков имеет особый нормативный документ – Декларацию (заявление). Она является официальным документом, который контролирует доходы, полученные за определённый промежуток времени. Кроме этого здесь прописывается информация о скидках и льготах, на которые налогоплательщики могут претендовать после полученного дохода.

Унитарный сельхозналог тоже имеет свою декларацию. Она сдаётся один раз в год в конце первого квартала (в марте 30 или 31 числа либо следующим за ним числом, если официальная дата выпадает на выходной день). Отдаётся она частными предпринимателями и иными организациями, которые занимаются производством с/х продукции. Единая форма декларации утверждена законодательством.

Оформляется заявление (декларация) от руки или в печатном варианте, без ошибок и ярких цветов. Печать заявления должна быть на отдельных листах, которые затем закрепляются степлером или скрепками.

Если декларация оформляется в виде таблицы, то в пустых, не использованных графах пишутся прочерки. Текстовая часть оформляется большими буквами, цены указываются в рублях. Каждая страница подлежит нумерации от 1 и т. д.

В заявлении имеются составные части:

- титульный лист;

- разделы (1, 2, 3).

Заполняется декларация следующим образом.

- Оформляем титульный лист:

- Ставим персональные данные юридического лица или индивидуального предпринимателя. Прописываем коды (в каждой организации они индивидуальны), отчётный период, год. Указываем контактные данные (номер телефона, электронную почту и т. д.). Ставим нумерацию страниц.

- Заполняем боковые части документа. Правая сторона дана для работника налоговой службы, левая – для предпринимателя или иного юридического лица, которое нуждается в декларации.

- Заполняем второй раздел. В строках прописываем прибыль, полученную за год, и издержки. Подсчитываем налоговую базу, ставим процентный налог и подсчитываем сам сельхозналог.

- Заполняем строку убытков. Такая графа заполняется не всегда, только если имеются убытки, а не прибыль. Пишем всю сумму расходов и разбиваем её по годам.

- Заполняем первый раздел. В нем прописываем итоговые данные.

- Заполняем третий раздел. Пишем кодовую информацию, данные человека, на которого заполняется декларация, дату и срок действия заявления, указываем сумму поступивших и израсходованных денежных средств. Деньги, которые были не использованы, указываем тоже. В конце пишем итоговые показатели.

В конце документа ставим дату, подпись и, если имеется, печать. Сдаём декларацию в налоговую службу любым удобным способом (почтой, электронным вариантом, лично в руки). Индивидуальные предприниматели отдают её там, где они прописаны, юридические лица там, где находятся в данный момент.

Прибыль и издержки для вычисления базы налогообложения берут из книги учёта доходов и расходов, которая должна быть у каждого работника налоговой службы.

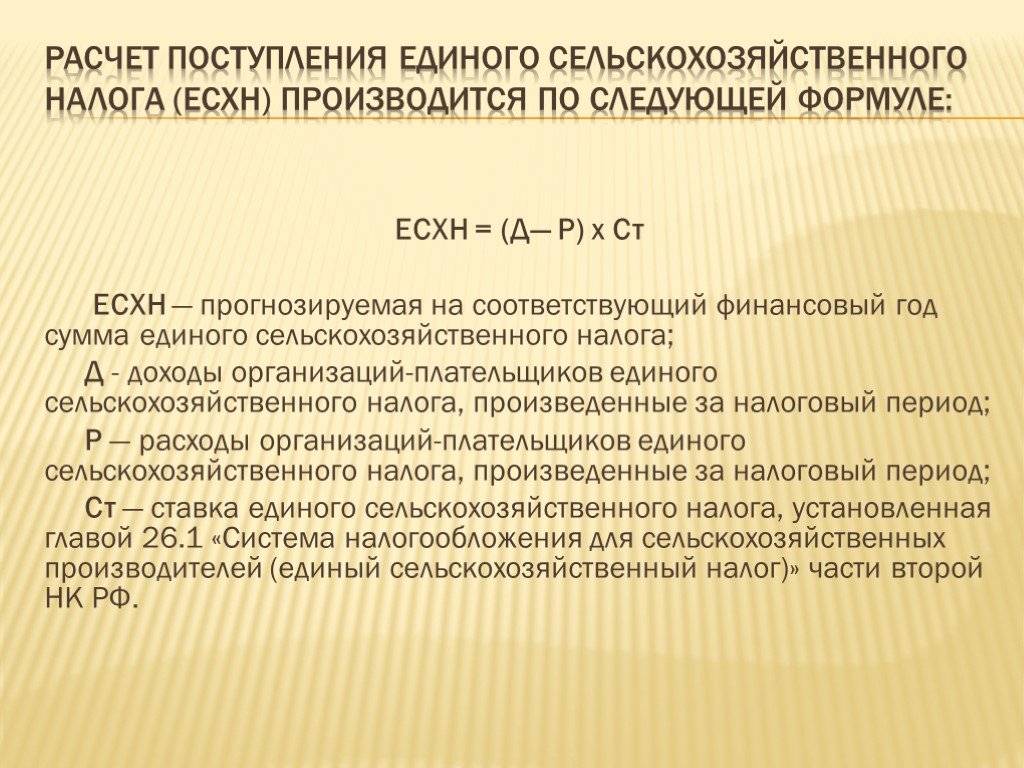

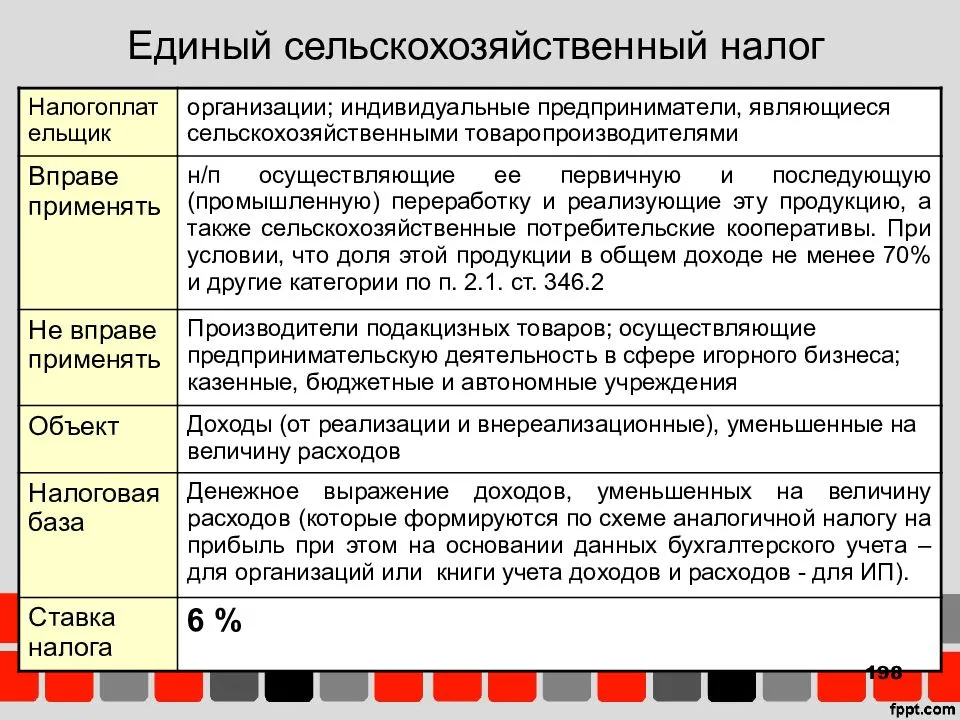

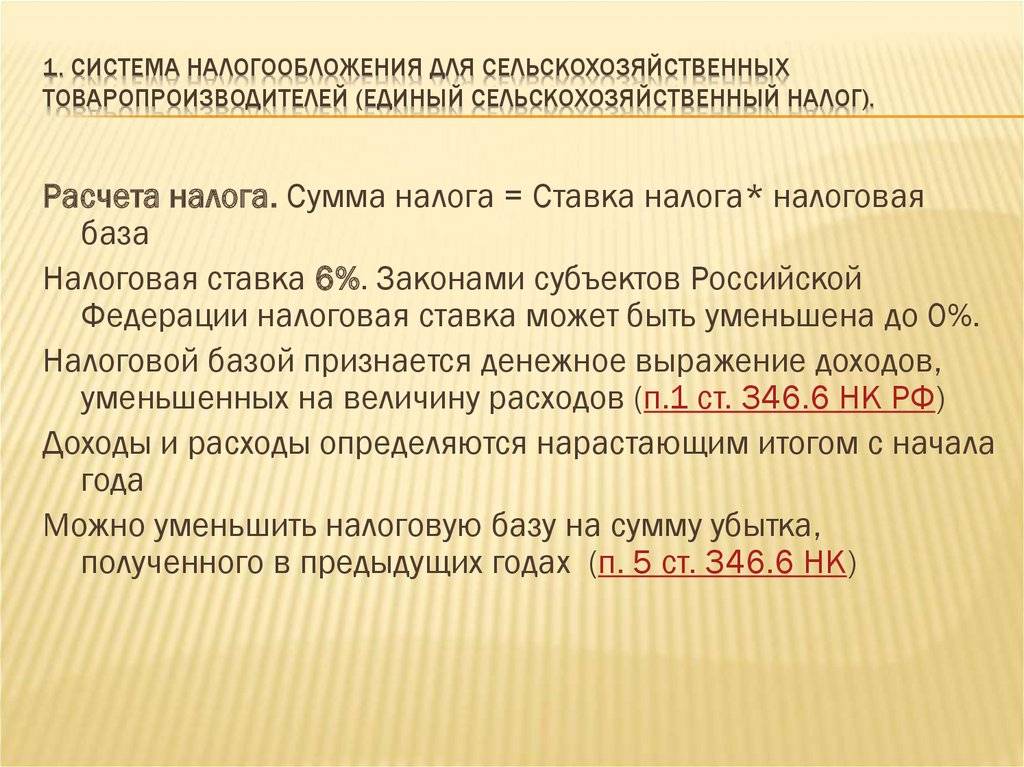

Размеры ставок и порядки вычисления

Согласно статье 346 НК РФ, величина налоговой ставки составляет от 6 % в зависимости от количества работников компании, объема получаемой прибыли, типа выпускаемой продукции и категории плательщика налога. При этом субъекты вправе самостоятельно видоизменять размер ставки, ориентируясь на существующее законодательство, которое опирается на тип деятельности и ее объемы. Расчеты проводятся по такой схеме, как: 25 % от суммы общих налогов делим на площадь земли, выраженной к кадастровой стоимости.

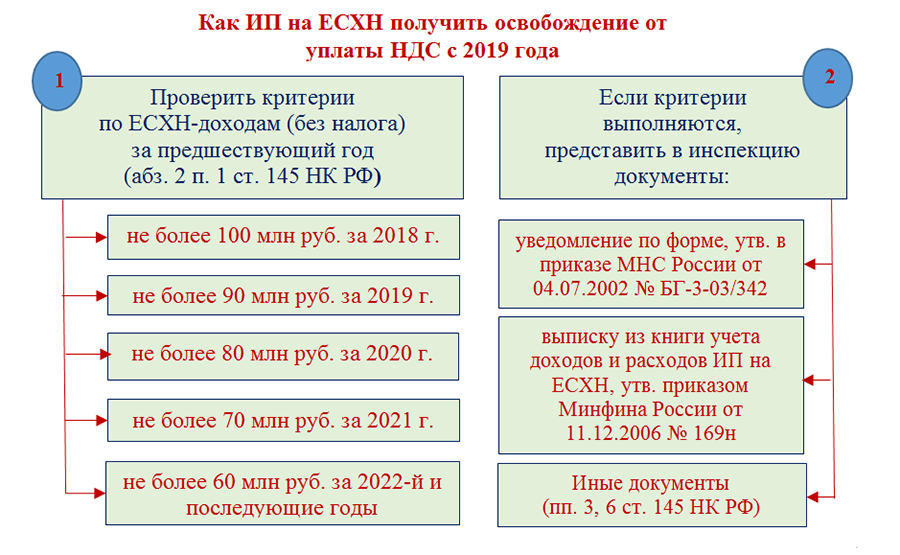

Кроме того, появились некоторые нововведения при порядке вычисления по уплате данного налога. Так, с 1 января 2016 года организации, использующие ЕСХН, могу не учитывать в доходах НДС – это позволит избежать при расчетах двойного налогообложения.

Если используется УСН, уплаченная сумма налога на добавленную стоимость не будет включаться в затраты при вычислении налога. А вот при расчете единого сельскохозяйственного налога из доходов нужно вычесть расходы, после чего полученную сумму нужно умножить на 6 %. Рассчитывают сумму налога за период я 1 января по 31 декабря отчетного года – более подробно об этом сказано в статье 346 НК РФ. В том случае, если расходы превысят доходы, деятельность будет считаться убыточной, что позволит снизить налоговую базу до величины убытков, понесенных в отчетном времени. Однако нужно помнить – нельзя сокращаться налоговую базу на более чем 30 %. При превышении сумм их часть переносят на следующий год.

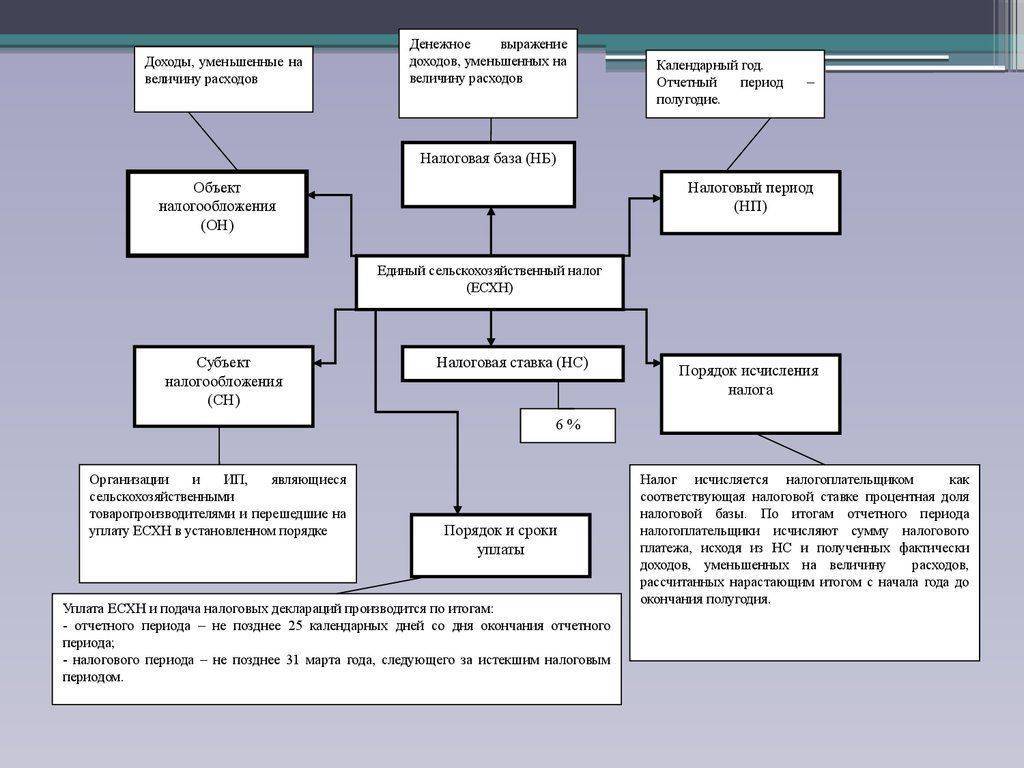

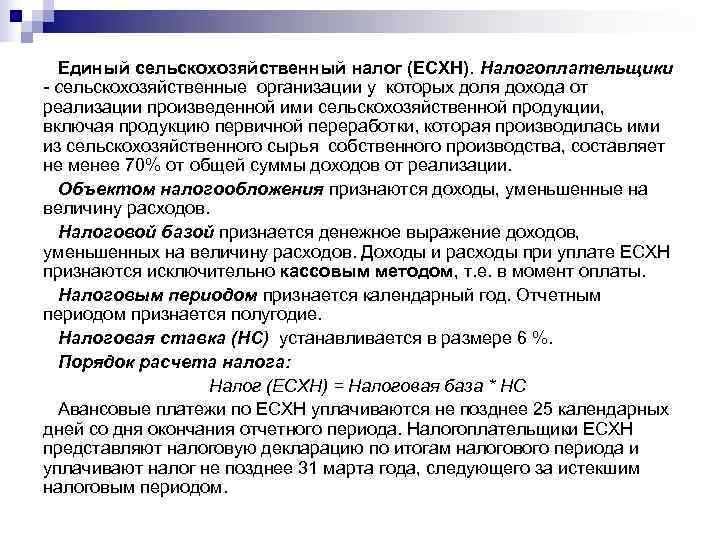

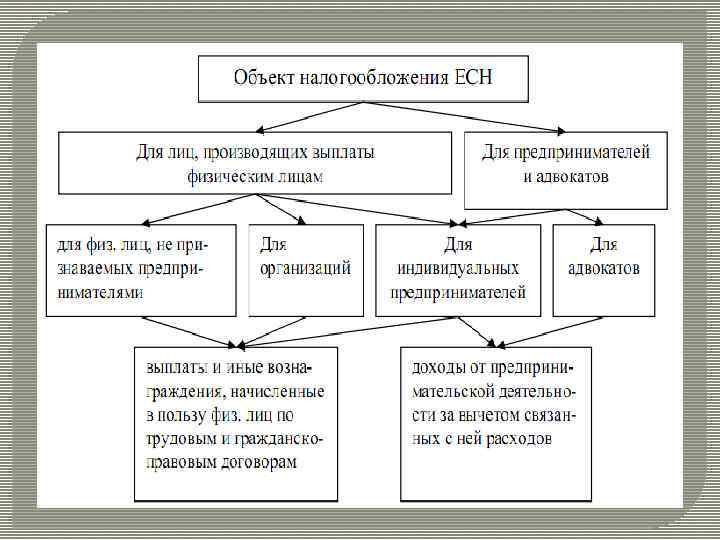

Объект налогообложения и налоговая база

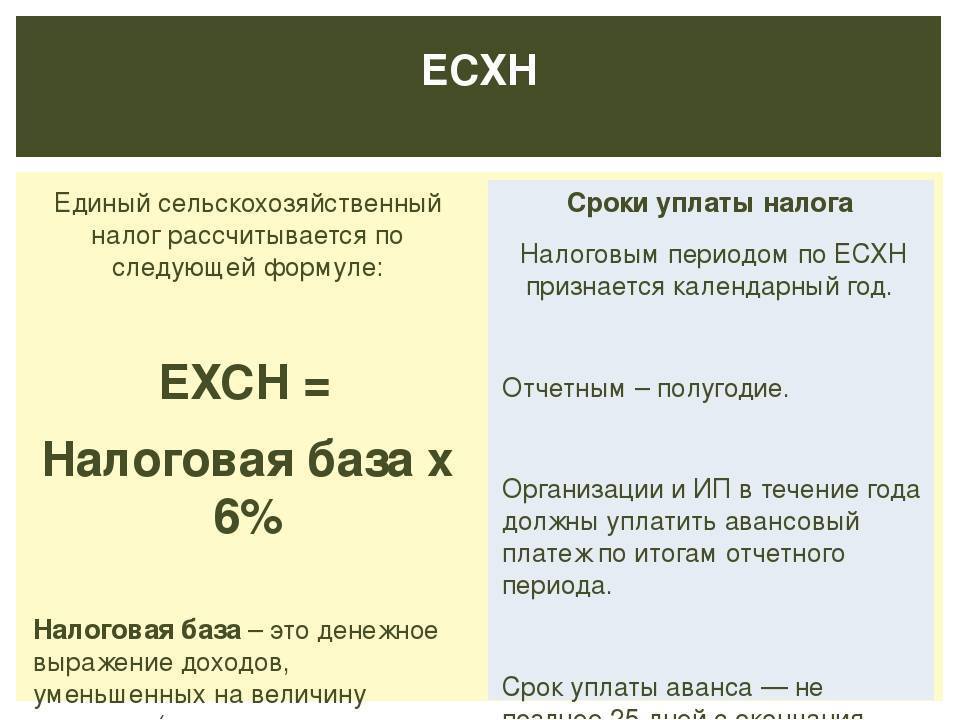

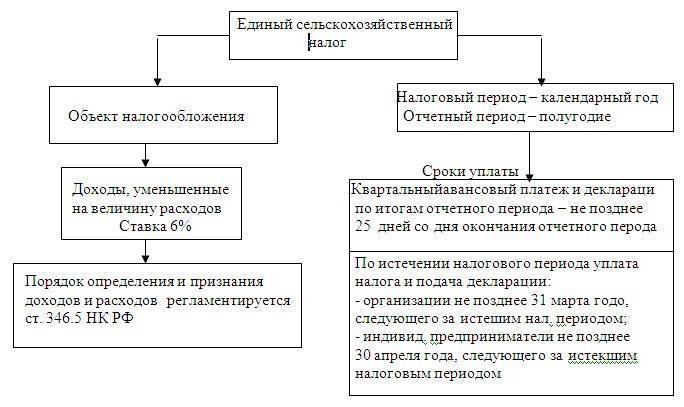

Объект налогообложения при ЕСХН – это доходы, уменьшенные на расходы. Порядок определения доходов и расходов установлен статьей 346.5 Налогового кодекса РФ.

Налоговая база – это денежное выражение доходов, уменьшенных на величину расходов.

Датой получения доходов признается день поступления средств на счета в банках и (кассу), получения иного имущества (работ, услуг), имущественных прав, а также погашения задолженности иным способом (кассовый метод).

Расходами признаются затраты после их фактической оплаты.

Доходы и расходы в валюте пересчитываются в рубли по курсу ЦБ РФ, установленному соответственно на дату получения доходов (дату осуществления расходов). Доходы, полученные в натуральной форме, учитываются исходя из цены договора с учетом рыночных цен, определяемых правилами ст. 105.3 НК.

Налоговую базу можно уменьшить за налоговый период на сумму убытка, полученного по итогам предыдущих налоговых периодов. Налогоплательщики вправе осуществлять перенос убытка на будущие налоговые периоды в течение 10 лет, следующих за тем налоговым периодом, в котором получен этот убыток.

Организации обязаны вести учет показателей своей деятельности, необходимых для исчисления налоговой базы и суммы ЕСХН, на основании данных бухгалтерского учета.

Индивидуальные предприниматели бухгалтерский учет могут не вести, но обязаны вести учет доходов и расходов для целей исчисления налоговой базы по ЕСХН в книге учета доходов и расходов индивидуальных предпринимателей, применяющих ЕСХН. Форма и Порядок заполнения этой книги утверждены Приказом Минфина России от 11 декабря 2006 года N 169н.

Обращаем внимание!

С 1 января 2017 года налогоплательщики, применяющие ЕСХН, могут учитывать в расходах затраты на проведение независимой оценки квалификации работников. Соответствующие изменения внесены Федеральным законом от 03.07.2016 N 251-ФЗ в пп. 26 п. 2 ст. 346.5 НК РФ.

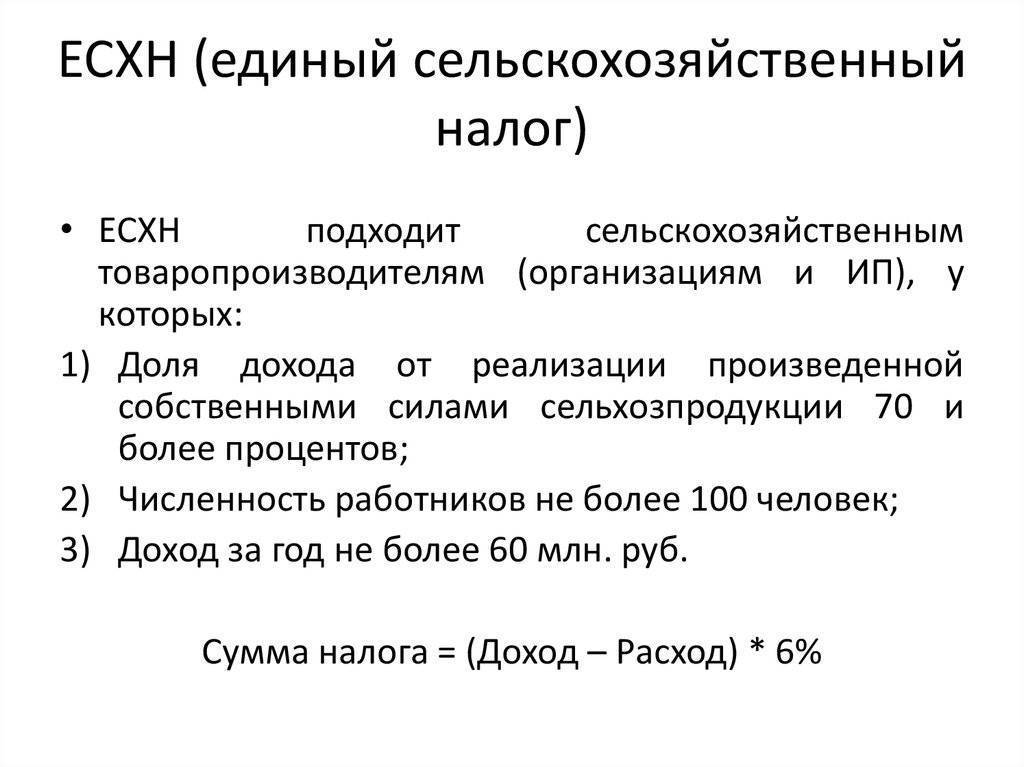

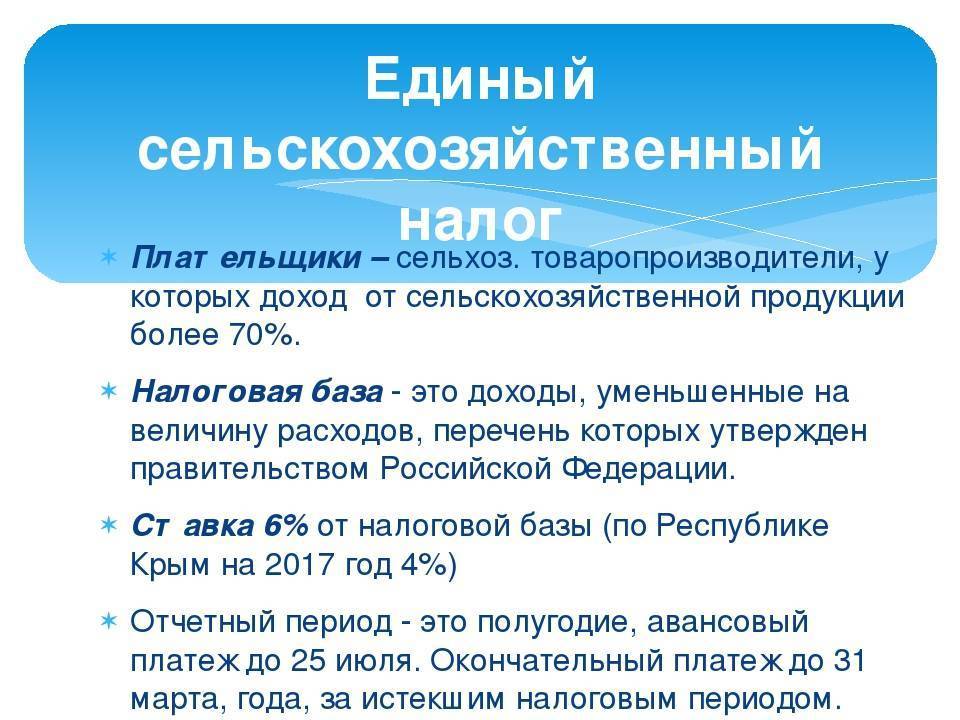

Для чего разработан данный вид налогообложения?

Цель введения

данного налога — поддержка и стимуляция развития малых сельскохозяйственных

предприятий и индивидуальных предпринимателей, работающих в этой области. Аналогично

упрощенной системе налогообложения (УСН) здесь упразднены процессы учета и

отчетности, снижено количество взимаемых налогов. Он распространяется на все

регионы Российской Федерации, подробнее о нем можно прочитать в главе 26.1

Налогового Кодекса РФ.

Для предприятий,

занимающихся производством сельскохозяйственных продуктов, данная система

налогообложения является наиболее выгодной, так как взимается только сумма,

равная 6% от разницы доходов и расходов.

Объекты и налоговая база – ликбез по ЕСХН

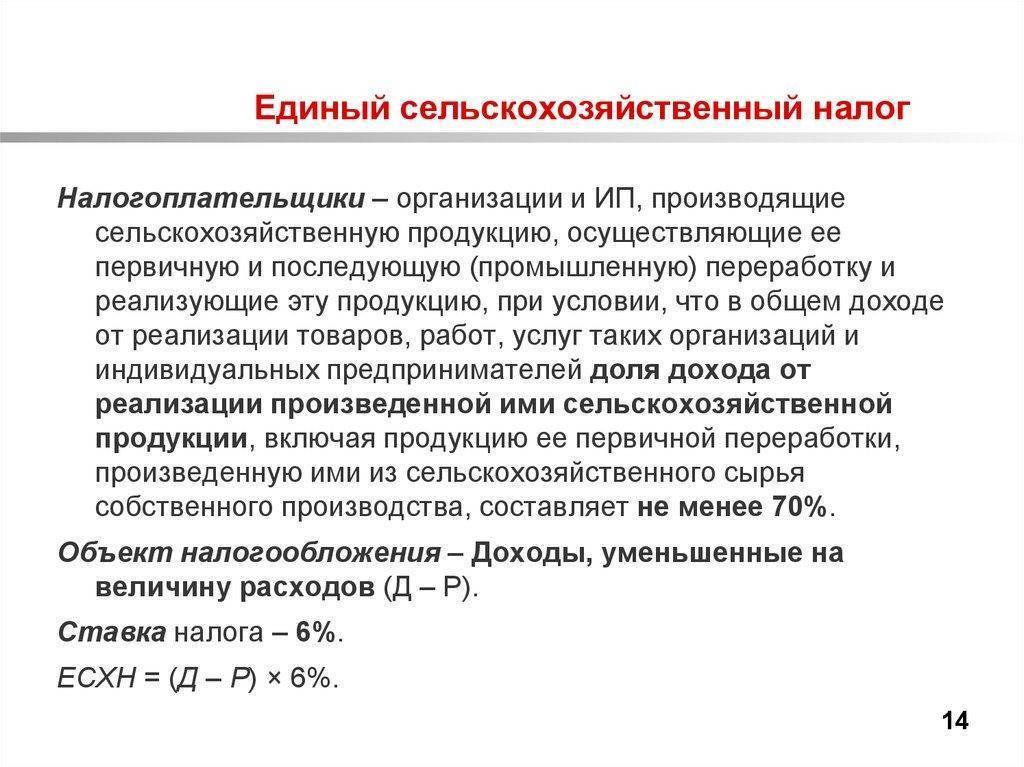

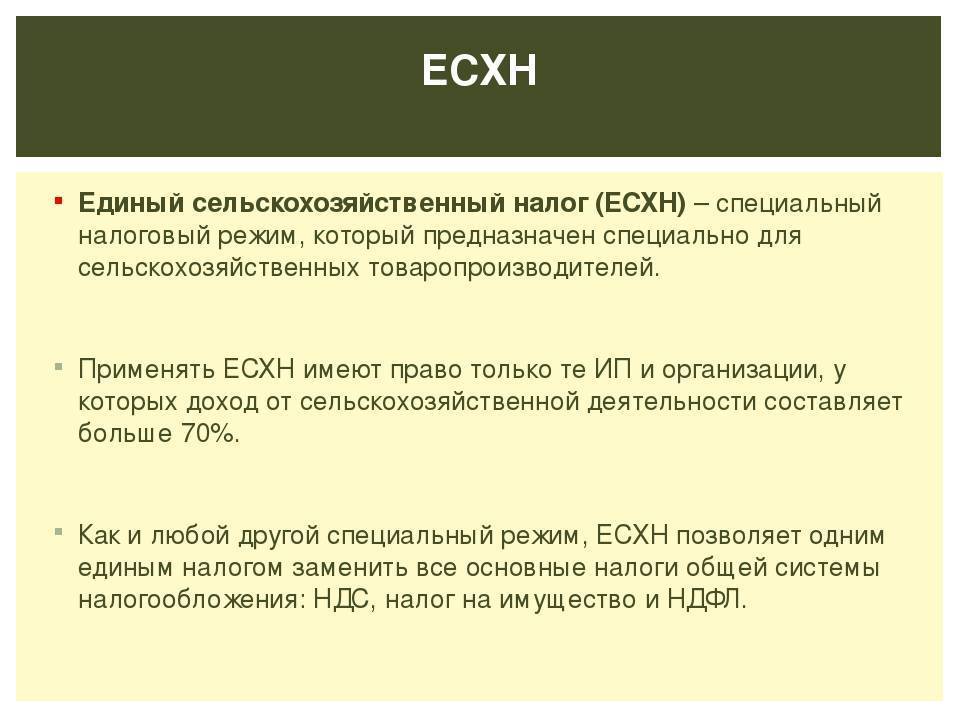

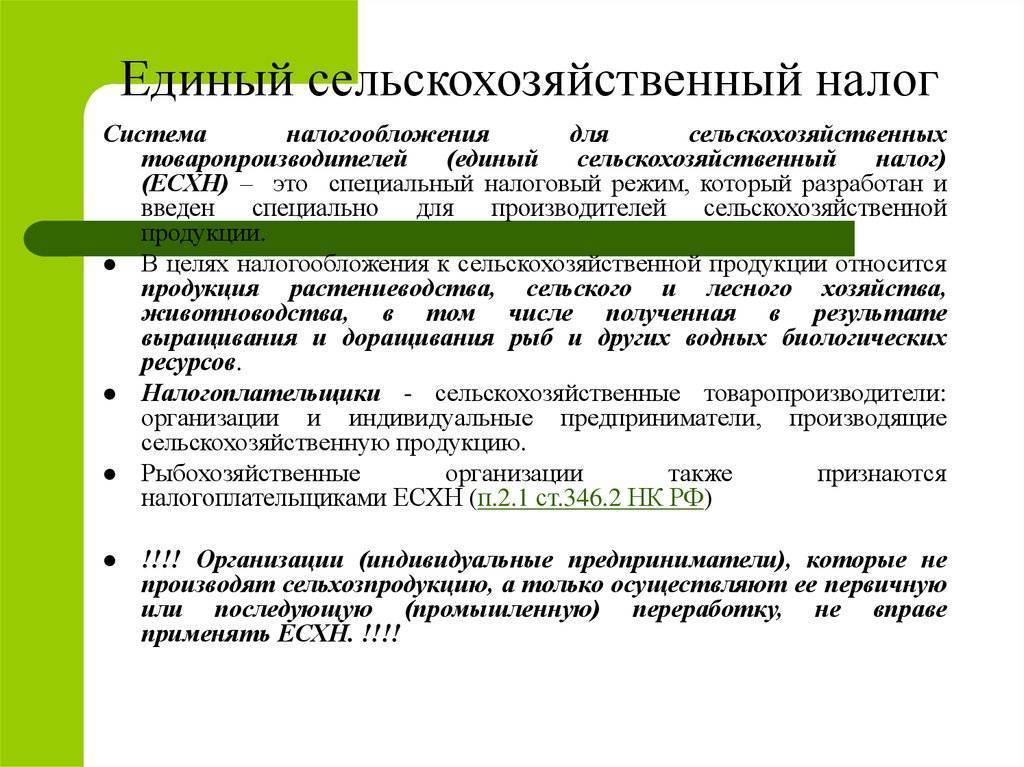

Налогоплательщиками в данном случае являются ИП и компании, осуществляющие производство сельскохозяйственных товаров, перешедшие на оплату ЕСХН. В частности, к таким товаропроизводителям можно отнести:

- Различные кооперативы, например, садоводческие или огороднические, которые, согласно федеральному закону № 193, получают доходы при продаже продукции.

- ИП и компании, выполняющие первичную переработку сельскохозяйственной продукции, продающие ее.

- Компании, осуществляющие рыболовство.

Правда, тут есть важный нюанс: доходы от такой деятельности должны составлять не менее 70 % от всего объема, в обратном случае работать по ЕСХН не получится.

Кроме того, если речь идет о компании, которая занимается рыболовством, то у нее должно быть судно в собственности или арендованное по договору.

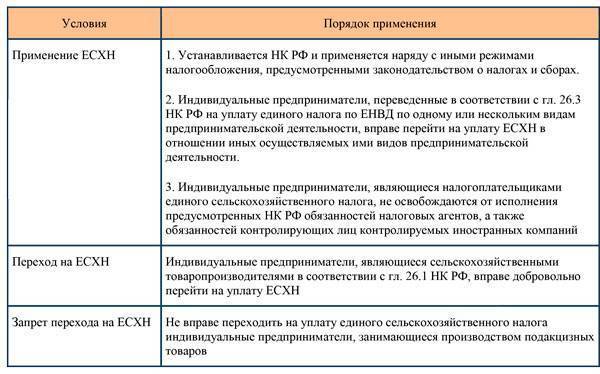

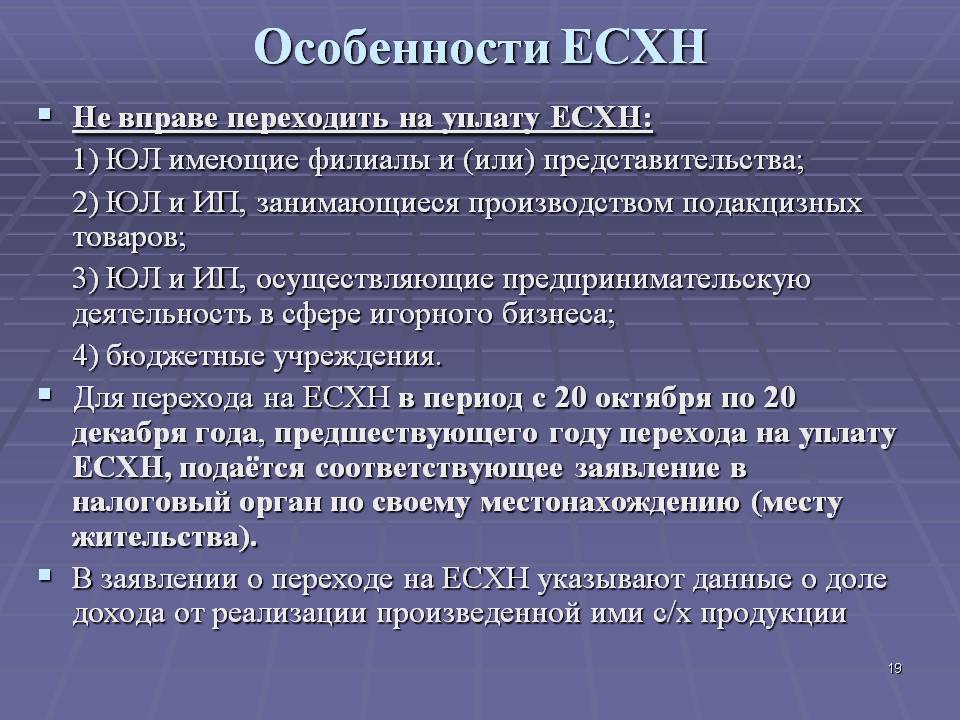

Кто не может работать по ЕСХН?

Но также есть категории лиц, которые не имеют права работать по данной системе. К ним относят:

- Те, кто производит подакцизный товар.

- Компани, осуществляющие деятельность в игорной сфере.

- Бюджетные учреждения.

- Предприятия, у которых есть филиалы или представительства в иных городах.

Бухучет

Дебет 99 Кредит 68 субсчет «Расчеты по ЕСХН»– начислен ЕСХН (авансовый платеж) по итогам налогового (отчетного) периода;

Дебет 99 Кредит 68 субсчет «Расчеты по ЕСХН»– сторнирована излишне начисленная сумма ЕСХН по итогам года.

Перечисление налога в бюджет отразите проводкой:Дебет 68 субсчет «Расчеты по ЕСХН» Кредит 51

Пример расчета и отражения в бухучете авансового платежа по ЕСХН и итоговой суммы налога за год

По итогам года доходы «Альфы» составили 7 000 000 руб., а расходы – 6 500 000 руб.

Сумма авансового платежа по ЕСХН за полугодие равна:(3 000 000 руб. – 2 000 000 руб.) × 6% = 60 000 руб.

Дебет 68 субсчет «Расчеты по ЕСХН» Кредит 51– 60 000 руб. – перечислен авансовый платеж по ЕСХН за первое полугодие.

Сумма ЕСХН за год равна:(7 000 000 руб. – 6 500 000 руб.) × 6% = 30 000 руб.

Поскольку сумма начисленного авансового платежа засчитывается в счет уплаты ЕСХН за год, по итогам года у «Альфы» образовалась переплата. В связи с этим в бухучете должна быть отражена сумма налога к уменьшению:30 000 руб. – 60 000 руб. = –30 000 руб.

Дебет 99 Кредит 68 субсчет «Расчеты по ЕСХН»– 30 000 руб. – сторнирована излишне начисленная сумма ЕСХН.

Расходы на техническое перевооружение, реконструкцию, модернизацию, дооборудование, достройку, изготовление, сооружение, приобретение ОС и НМА принимаются в момент ввода в эксплуатацию. Затраты на получение имущественных прав на землю учитываются равномерно на протяжении срока, установленного субъектом обложения, но не меньше 7 лет.

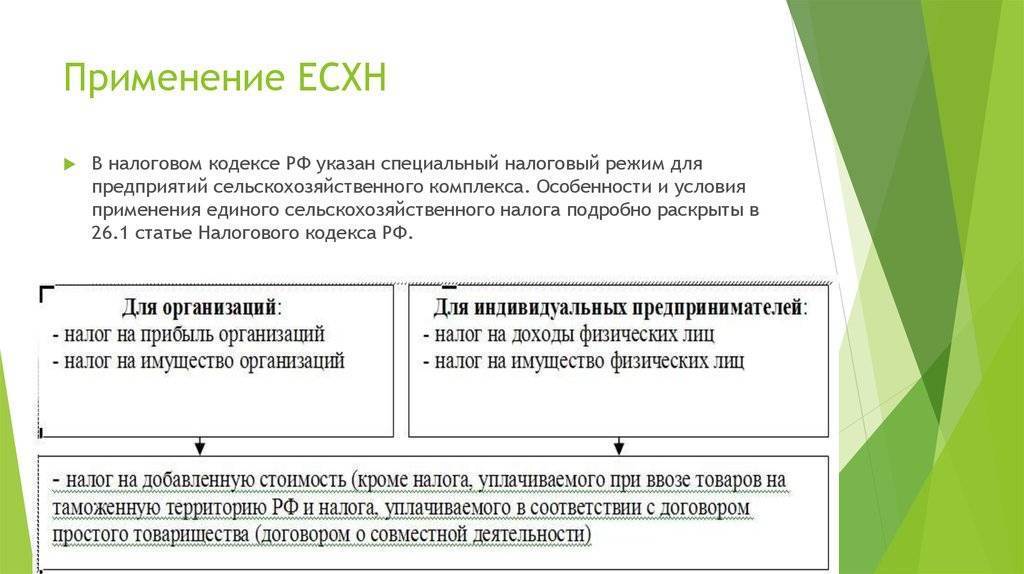

При применении режима налогообложения ЕСХН предприниматели освобождаются от основных налогов, уплачиваемых на общем режиме (ОСНО). Эти налоги заменяются единым налогом, который исчисляется в установленном законом порядке.

Плательщики ЕНВД должны уплачивать следующие налоги:

- ЕСХН по итогам первого полугодия и года (два раза за налоговый период);

- Обязательные страховые взносы в ПФР и ФОМС;

- НДФЛ за наемных работников.

Объектом налогообложения при ЕСХН являются доходы, уменьшенные на величину расходов. Собственно, налоговая база по нему так и считается. Ставка налога составляет 6%.

Вместе с тем ИП на ЕСХН в обязательном порядке должны вести книгу учета доходов и расходов.

Определение ЕСХН в 2019

Сельское хозяйство является одной из наиболее рискованных сфер деятельности, поскольку на показатели прибыли и убытков могут влиять не только экономические показатели, по и непредвиденные факторы (например, неблагоприятные погодные условия). Применение режима ЕСХН позволяет не только уменьшить сумму налоговых обязательств, но и использовать убыток от текущей деятельности для снижения налогов на будущие периоды.

Что такое налогообложение ЕСХН, расскажет видео ниже:

Понятие и особенности

Схема ЕСХН позволяет субъектам заменить ряд самостоятельных видов платежей единым налогов. В частности, выплатой сельхозналога устраняется обязанность по расчету и выплате следующих видов платежей:

- налог на прибыль;

- налог на имущество организаций;

- НДС.

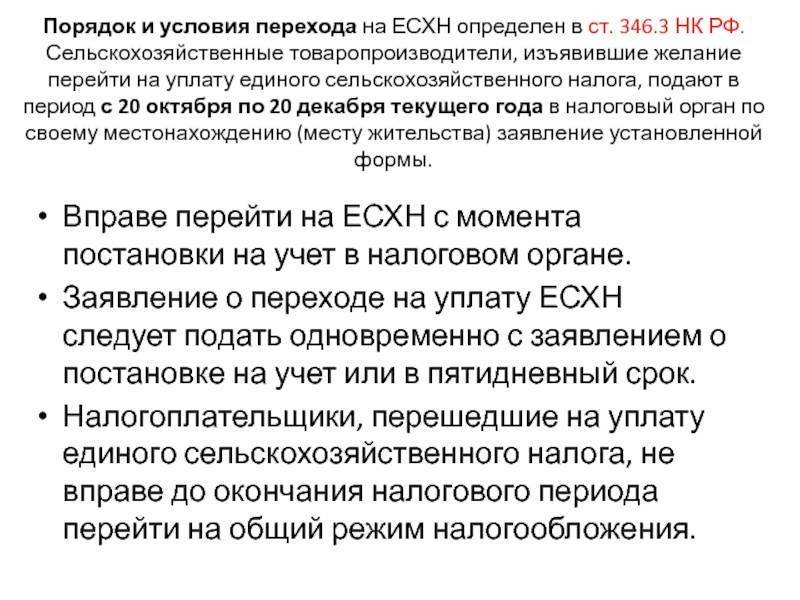

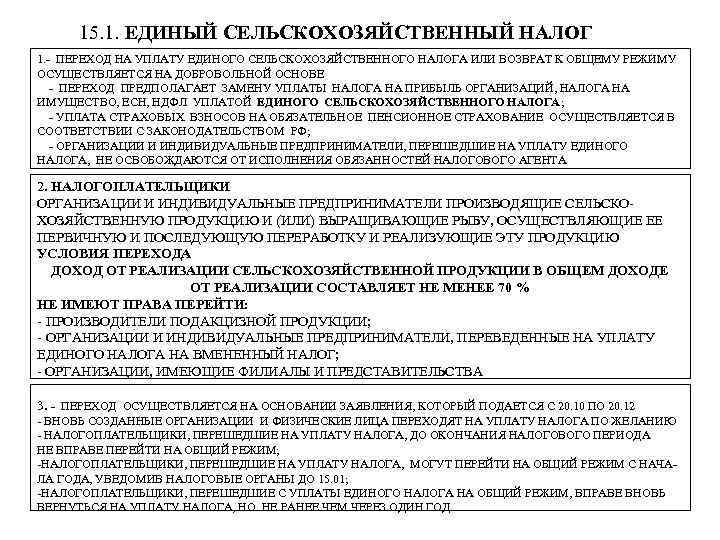

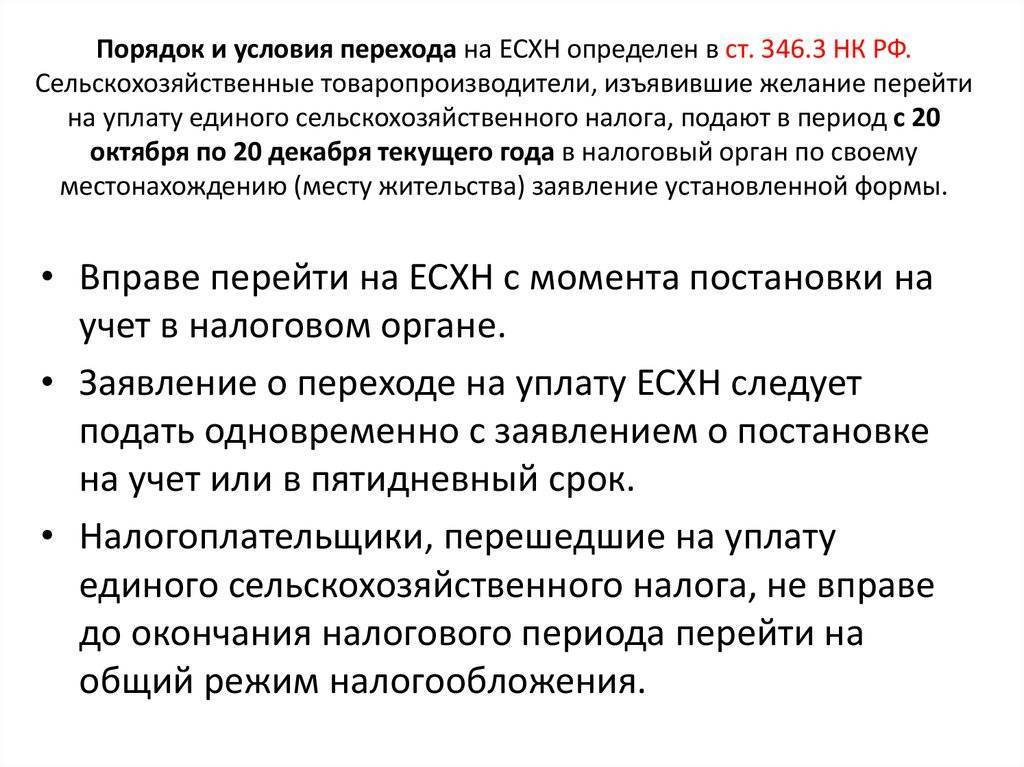

Такое право возникает только при соблюдении определенных условий, поскольку схема ЕСХН доступна далеко не каждому предприятию, работающему в сфере сельского хозяйства. Согласно ст. 346.2 НК РФ возможность перейти на уплату ЕСХН возникает при соблюдении следующих условий:

- налогоплательщик должен заниматься непосредственным производством сельхозпродукции – животноводство, растениеводство и т.д. (закон допускает применение этого режима субъектами, добывающими водные биологические ресурсы);

- право на переход под режим ЕСХН возникнет только в случае, если доля дохода от сельхозпроизводства составит не менее 70% от совокупного размера выручки предприятия;

- переход на схему ЕСХН осуществляется не в автоматическом режиме, а на основании решения плательщика и уведомления, направленного в инспекцию ФНС.

Обратите внимание! Кроме сельхозпроизводителей, в ряде случаев режим ЕСХН могут использовать предприятия, оказывающие услуги субъектам сельхозпроизводства. Однако деятельность по переработке продукции сельского хозяйства не подпадает под льготный режим ЕСХН.

После перехода на ЕСХН у сельхозпроизводителя сохраняется обязанность по выплате страховых взносов за наемных работников

После перехода на ЕСХН у сельхозпроизводителя сохраняется обязанность по выплате страховых взносов за наемных работников.

Нормативное регулирование

- Правовое регулирование режима ЕСХН осуществляется в рамках главы 26.1 НК РФ, которая содержит правила перехода на эту схему, особенности учета доходов и расходов, порядок уплаты авансовых платежей и итоговой суммы налога.

- Помимо этого, рядом подзаконных актов регламентируются требования к форме декларации ЕСХН, порядок ее заполнения. В частности, действующая на данный момент форма декларации утверждена Приказом ФНС № ММВ-7-3/384 с изменениями от 2019 года.

Единый сельскохозяйственный налог имеет свои преимущества и недостатки, о чем и расскажет видео ниже:

https://youtube.com/watch?v=dErX6wvf80U

Преимущества перед другими НС

Хотя правовой режим ЕСХН по отдельным характеристикам напоминает иные схемы налогообложения, он имеет несомненные преимущества.

- В частности, расчет ЕСХН осуществляется по ставке 6% от суммы доходов, уменьшенной на величину годовых расходов. Наиболее схожие условия предусматривает только схема УСН-Доходы, однако по ней ставка 6% применяется без учета произведенных расходов.

- Кроме того, отдельным преимуществом режима ЕСХН является возможность использовать значение убытка по итогам года для переноса на будущие отчетные периоды. Если в текущем периоде сельхозпроизводитель работал в убыток, он сможет уменьшить суммы налоговых обязательств в последующих годах. Для этого сумму убытка нужно указать в годовой декларации по ЕСХН.

Не обязятельно искать ответ на свой вопрос в этой длинной статье! Задайте вопрос прямо сейчас через форму (внизу), и один из наших юристов перезвонит вам, чтобы оказать бесплатную консультацию.

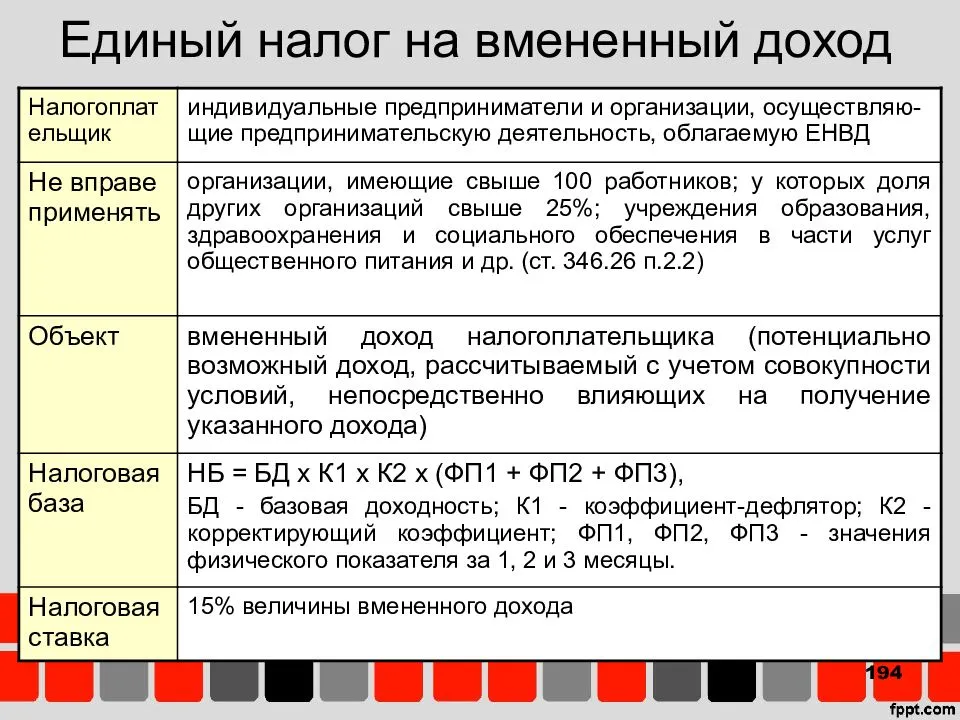

Единый налог на вмененный доход (ЕНВД)

С 1 января 2021 г. ЕНВД применять не получится в связи с его отменой.

Организациям, которые уже применяют ЕНВД, ФНС и Минфин в своих письмах предложили перейти на альтернативные специальные режимы налогообложения (Письмо ФНС России от 20 ноября 2020 г. № СД-4-3/19053@, Письмо Минфина России от 3 ноября 2020 г. № 03-11-11/95726).

По умолчанию с 1 января 2021 г. вас переведут на общий режим налогообложения: организации должны будут платить НДС и налог на прибыль, а ИП – НДС и НДФЛ. Если вы совмещали ЕНВД и УСН, с 1 января 2021 г. будете автоматически применять УСН по всем видам деятельности.

Чтобы перейти с 1 января на УСН с объектом налогообложения «доходы» или «доходы минус расходы», до 31 декабря 2020 г. нужно подать уведомление.

ИП, у которых не больше 15 работников и доход не больше 60 млн руб. в год, по некоторым видам деятельности могут перейти на ПСН, а ИП без работников – стать самозанятыми.

При этом нет необходимости направлять уведомление в налоговый орган о снятии с учета в качестве плательщика ЕНВД. Налоговую декларацию по ЕНВД за IV квартал 2020 г. нужно представить не позднее 20 января 2021 г., уплатить налог – не позднее 25 января 2021 г. (см. указанные выше письма ФНС и Минфина).

Могут ли перевод фирмы на спецрежим квалифицировать как дробление бизнеса?

Специальные налоговые режимы были введены для поддержки малого предпринимательства. Крупные организации зачастую не соответствуют критериям для применения этих режимов. Потому они в порядке реорганизации создают несколько более мелких организаций, которые спецрежимы использовать могут. При этом единственной целью реорганизации становится экономия на налогах. Такие схемы называют дроблением бизнеса, они являются противоправными (ст. 54.1 НК РФ).

Рассмотрим, какие аргументы приводят налоговые органы, чтобы доказать использование организацией подобной схемы.

Во-первых, руководство вновь созданными организациями осуществляют одни и те же лица или взаимозависимые лица. Но одного такого обстоятельства недостаточно. Налоговый орган должен доказать, что дробление бизнеса было осуществлено для уменьшения размера доходов (до 150 млн руб.), дающего право применять УСН, посредством распределения доходов между взаимозависимыми организациями (с одним учредителем, одним главным бухгалтером, общим штатом сотрудников, расчетными счетами в одном банке, едиными номерами телефонов, сайтом и др.).

Во-вторых, вновь созданные организации занимаются теми же видами деятельности, что и реорганизуемый налогоплательщик, и зарегистрированы (или фактически находятся) по одному адресу.

В-третьих, налогоплательщик до реорганизации применял специальные налоговые режимы, но должен был утратить право на них. Дробление же бизнеса позволило ему продолжить работу на этих спецрежимах.

В-четвертых, вновь созданные юрлица или вновь зарегистрированные ИП не обладают должной самостоятельностью: используют в своей деятельности транспортные средства, персонал, контрагентов, складские помещения и оборудование, торговые залы и кассовые узлы, сайты, программное обеспечение, товарные знаки и другие ресурсы реорганизованного лица; деятельность субъектов представляет собой единый производственный процесс.

В-пятых, между взаимозависимыми организациями фактически отсутствует разделение деятельности.

Приведем пример из судебной практики. Суды указали на использование взаимозависимыми организациями схемы дробления бизнеса, направленной на минимизацию налогообложения, с целью недопущения превышения предельных размеров дохода, дающих право на применение УСН. Данный вывод был сделан судом ввиду того, что была создана искусственная ситуация, при которой видимость действий нескольких налогоплательщиков прикрывала фактическую деятельность одного налогоплательщика. При этом отмечалось отсутствие деловой цели в создании трех организаций, которые имели расчетные счета в одном банке, справочную службу с одним номером телефона, единые сайт и рекламу. Созданные организации не имели достаточного количества трудовых ресурсов и не несли расходов, характерных для организаций, ведущих самостоятельную хозяйственную деятельность (Определение Верховного Суда РФ от 8 октября 2020 г. № 301-ЭС20-9592 по делу № А43-34833/2018).

Таким образом, ключевым моментом можно считать наличие деловой цели при дроблении налогоплательщиком своего бизнеса. Для снижения налоговых рисков рекомендуем налогоплательщикам, применяющим специальные налоговые режимы, изучить материалы судебной практики, чтобы понимать, какие обстоятельства будут свидетельствовать о наличии деловой цели при дроблении бизнеса.

Совмещение ЕСХН с другими режимами

На практике сельхозпроизводители часто совмещают ЕСХН с «вмененным» налогом. При таком сочетании видов деятельности следует организовать раздельный учет доходов/расходов с тем, чтобы определение налоговой базы по сельхозналогу было максимально прозрачным.

Все финансовые операции, относящиеся к ЕНВД, учитываются на отдельных субсчетах. Если доход либо расход используется в обеих системах налогообложения, то для расчета авансового платежа по ЕСХН следует определить долю, приходящуюся на этот режим, по следующему алгоритму:

- доля доходов (ЕСХН) = Доходы от деятельности, подлежащей обложению ЕСХН/ Общая сумма полученных доходов;

- доля расходов (ЕСХН) = Расходы по всем видам деятельности х Доля доходов (ЕСХН).

Порядок распределения расходов по видам деятельности предусмотрен налоговым законодательством, однако сельхозпроизводитель вправе самостоятельно разработать регламент отнесения доходов/расходов к различным спецрежимам. В таком случае порядок должен быть зафиксирован в учетной политике фирмы.

Ставка налога

Ставку ЕСХН (в рублях и копейках) устанавливают законодательные власти региона, в котором находится сельхозпроизводитель. Фиксированная плата взимается с одного гектара сельскохозяйственных угодий.

Статья 346.6 устанавливает механизм расчета налоговой ставки. Он состоит в следующем.

- Определяется общая сумма налогов и сборов, которую сельхозпроизводители должны были уплатить в бюджеты всех уровней в соответствии с общим режимом налогообложения за предшествующий календарный год.

- Общая сумма налогов уменьшается на сумму налогов, обязанность по уплате которых сохраняется при переходе на уплату ЕСХН (НДС, акцизы и т.д. в соответствии с п.4 ст.346.1 Закона N 187-ФЗ).

- Полученная величина делится на 4, а затем на сопоставимую по кадастровой стоимости площадь сельскохозяйственных угодий.

При этом непонятно, ставка определяется по каждому налогоплательщику отдельно или устанавливается в целом для сельхозпроизводителей данного региона.

Ответить на этот вопрос – задача законодательной власти субъектов РФ.

Для отдельных категорий плательщиков ЕСХН законодательные власти региона могут увеличивать налоговую ставку. Однако ее размер не может превышать базовую ставку (ставку, определенную по приведенной выше методике) более чем на 25 процентов.

Если сумма дохода, которую сельхозпроизводитель получил в течение квартала, в расчете на один гектар сельскохозяйственных угодий более чем в 10 раз превышает кадастровую стоимость этих угодий, то ставка ЕСХН увеличивается на 35 процентов.

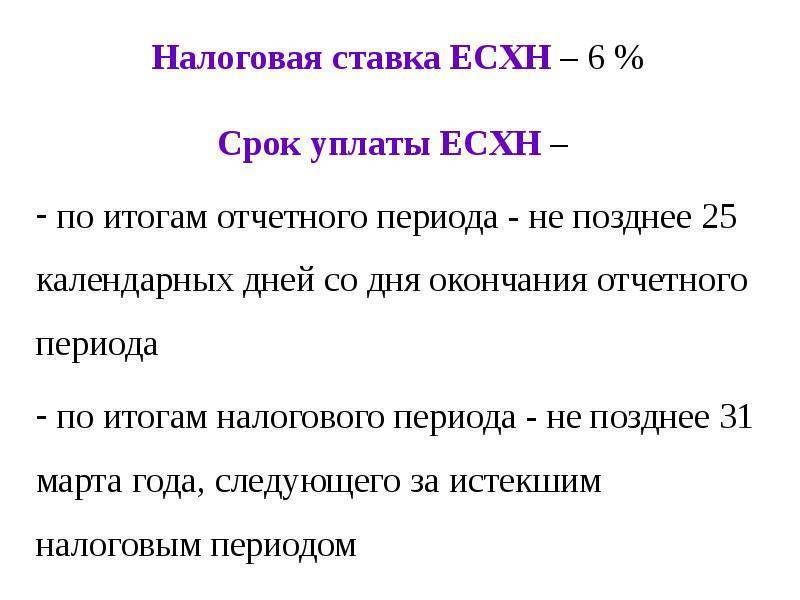

Сроки уплаты налога и представления отчетности

Налоговая декларация по ЕСХН представляется в налоговую инспекцию по местонахождению принадлежащих налогоплательщику сельскохозяйственных угодий. Делать это нужно не позднее 10-го числа месяца, который следует за истекшим кварталом. Сельхозпроизводитель уплачивает ЕСХН ежеквартально не позднее 20-го числа месяца, который следует за истекшим кварталом.

Для уплаты ЕСХН налогоплательщик должен заполнить только одно платежное поручение. Федеральное казначейство распределяет поступившие суммы налога в пропорциях, установленных ст.346.9 НК РФ.

Соответствующие доли налога поступают в федеральный бюджет, фонды обязательного медицинского страхования, ФСС РФ, бюджеты субъектов РФ и в местные бюджеты.

Совмещение ЕСХН с другими режимами

На практике сельхозпроизводители часто совмещают ЕСХН с «вмененным» налогом. При таком сочетании видов деятельности следует организовать раздельный учет доходов/расходов с тем, чтобы определение налоговой базы по сельхозналогу было максимально прозрачным.

Все финансовые операции, относящиеся к ЕНВД, учитываются на отдельных субсчетах. Если доход либо расход используется в обеих системах налогообложения, то для расчета авансового платежа по ЕСХН следует определить долю, приходящуюся на этот режим, по следующему алгоритму:

- доля доходов (ЕСХН) = Доходы от деятельности, подлежащей обложению ЕСХН/ Общая сумма полученных доходов;

- доля расходов (ЕСХН) = Расходы по всем видам деятельности х Доля доходов (ЕСХН).

Порядок распределения расходов по видам деятельности предусмотрен налоговым законодательством, однако сельхозпроизводитель вправе самостоятельно разработать регламент отнесения доходов/расходов к различным спецрежимам. В таком случае порядок должен быть зафиксирован в учетной политике фирмы.

Условия применения ЕСХН в 2017 году

При исчислении ЕСХН в 2021 году систему могут применять только субъекты бизнеса, отвечающие следующим требования:

- Они работают в растениеводстве, животноводстве или рыбном хозяйстве.

- Данные предприятия и ИП занимаются в основном производством продукции этих отраслей, а не их переработкой. При этом доля по основному виду деятельности (производству сельскохозяйственной продукции) не должна быть ниже 70 %.

- Если субъект бизнеса занимается рыболовством и относится к градостроительному предприятию в соответствии с нормами законодательства, или его численность сотрудников не больше 300 человек, используются собственные рыбопромысловые суда или по договорам фрахта, только в этом случае он может исчислять и перечислять единый сельскохозяйственный налог. При этом доля основного дохода должна превышать 70 %.

- Если субъект бизнеса оказывает вспомогательные услуги сельхозпроизводителям по подготовке полей, посевом и уборкой урожая, обследования, выпаса и перегона скота. Доля выручки его от этого вида деятельности не должна быть меньше 70 %.

- Если субъекты являются сельскохозяйственными потребительскими кооперативами, занимающимися торговлей собственной сельхозпродукции. Доля выручки от данной деятельности должна быть свыше 70 %.

бухпроффи Важно! ЕСХН нельзя использовать лицам, которые занимают производством подакцизной продукции, организацией азартных игр, относящимся к казенным, автономным и бюджетным учреждениям

Заключение

Проведённое исследование единого сельскохозяйственного налога позволяет сделать следующие выводы.

Еще до момента перехода на новый налоговый режим в виде ЕСХН предприятиям необходимо провести подготовительную работу, которая позволит свести к минимуму возможные потери. Принимаемые государством меры по совершенствованию системы ЕСХН оказывают положительное влияние на развитие сельского хозяйства, растут поступления этого налога в бюджет. В целом эти изменения сведены к тому, что принципы исчисления единого сельскохозяйственного налога (ЕСХН) максимально приближены к принципам упрощенной системы налогообложения.

Ранее единый сельскохозяйственный налог устанавливался региональными законами и сельскохозяйственный производитель был обязан переходить на его уплату, если в регионе местные власти ввели этот налог. С 2004 г. ЕСХН действует на всей территории России, и переход на его уплату и возврат к общему режиму налогообложения осуществляются добровольно.

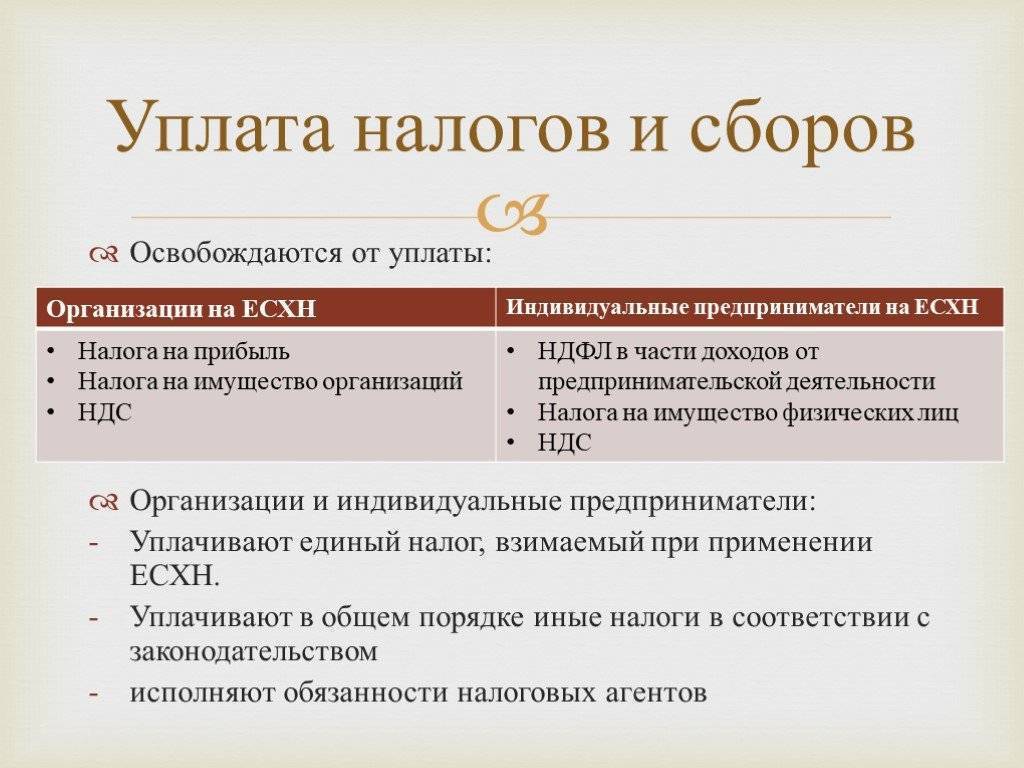

Согласно п. 3 ст. 346.1 НК РФ при переходе на уплату ЕСХН организации освобождаются от уплаты:

• налога на прибыль;

• налога на добавленную стоимость (кроме НДС, уплачиваемого на таможне и в качестве налогового агента);

• налога на имущество организаций;

Индивидуальные предприниматели, уплачивающие ЕСХН, перестают быть плательщиками:

• налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности);

• налога на имущество физических лиц (по имуществу, которое используется в предпринимательской деятельности);

• единого социального налога. Положения гл. 26.1 НК РФ распространяются на крестьянские (фермерские) хозяйства.

Крестьянское (фермерское) хозяйство осуществляет деятельность без образования юридического лица, и глава этого хозяйства признается предпринимателем с момента его государственной регистрации. На крестьянское (фермерское) хозяйство распространяются правила, установленные для индивидуальных предпринимателей.

Организации и предприниматели, перешедшие на уплату ЕСХН, продолжают уплачивать страховые взносы на обязательное пенсионное страхование, а также все иные налоги в соответствии с общим режимом налогообложения, в том числе плату за пользование водными объектами, налог на добычу полезных ископаемых и другие, если плательщиками таковых будут являться. Кроме того, во исполнение статей гл. 26.1 НК РФ, введенных Законом № 147-ФЗ, в обязательном порядке плательщиками, перешедшими на уплату ЕСХН, должен исчисляться и уплачиваться земельный налог. Организации и индивидуальные предприниматели, являющиеся налогоплательщиками единого сельскохозяйственного налога, не освобождаются от исполнения предусмотренных Налоговым кодексом обязанностей налоговых агентов.