Как рассчитать тонкую капитализацию

Норма процентов определяется на заключительную дату квартала или месяца. Если фирмой взят заем в иностранной валюте, ее нужно перевести в рубли в соответствии с курсом ЦБ на день перевода. Перевод % в рубли исполняется в соответствии с курсом на завершающий день месяца, за который они начислены. Для определения размера процентов, который нужно учесть в структуре расходов, нужно сначала определить коэффициент капитализации. Для его расчета используется эта формула:

(Сумма обязательств (свой капитал * доля участия нерезидента) / 3)

Максимальная сумма процентов определяется по этой формуле:

Проценты за квартал или месяц / коэффициент капитализации

Рассмотрим пример. Компания обладает этими финансовыми характеристиками:

- Доля участия иностранного лица составляет 50%.

- Размер контролируемого долга равен 1 миллиону рублей.

- Проценты за третий квартал составляют 10 000 рублей.

- Значение строки 1300 баланса составляет 60 000 рублей, кредитовое сальдо по счету 68 – 110 000 рублей. Собственный капитал – это сложение этих значений. То есть он составит 170 000 рублей.

Сначала нужно определить коэффициент капитализации: (1 000 000 (170 000 * 0,5) / 3). То есть коэффициент составит 3,92.

После этого нужно найти предельную сумму процентов: (10 000 / 3,92). Максимальная сумма процентов составит 2 551,02 рублей. То есть в третьем квартале возможно учесть только 2 551 рублей. Остаток составит 7 449 рублей (10 000 – 2 551). Он не может быть включен в структуру расходов. Этот остаток будет считаться дивидендами. С него будут удерживаться налоги.

ВАЖНО! В том случае, если объем капитала фирмы является отрицательным, и коэффициент, и предел процентов будут нулевыми

Анализ показателей капитализации

Основные коэффициенты из первой группы:

Автономии (КА) – данный коэффициент определяется по формуле:

СобК — собственный капитал;

ВБ — валюта баланса.

Коэффициент автономии указывает на долю собственных источников средств в суммарном значении всех имеющихся активов. При этом увеличение данного показателя в динамике указывает на повышение финустойчивости организации и уменьшение зависимости от кредиторов и внешних инвесторов.

Нормальным значением для этого показателя является 0,5. Если рассчитанный коэффициент получился больше норматива, то это говорит о том, что обязательства компании могут быть покрыты за счет собственных источников.

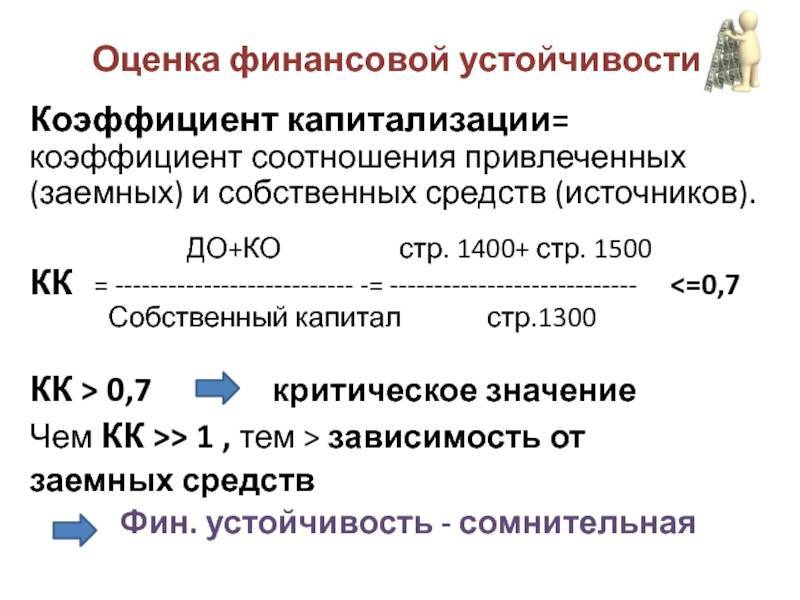

Концентрации заимствованных средств (КК) – данный коэффициент определяется по формуле:

ЗК — заимствованный капитал, который равен сумме краткосрочных и долгосрочных обязательств предприятия;

ВБ — валюта баланса.

Коэффициент концентрации займов указывает на то, какой удельный вес в общей сумме вложений в хоздеятельности компании составляют заимствованные средства. Увеличение данного показателя говорит о снижении финустойчивости компании и росте зависимости от кредиторов.

При этом следует учесть, что всегда будет выполняться следующее равенство:

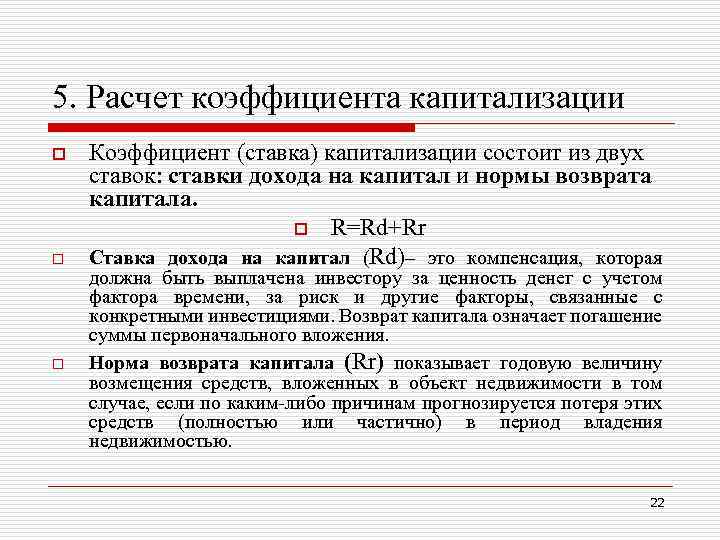

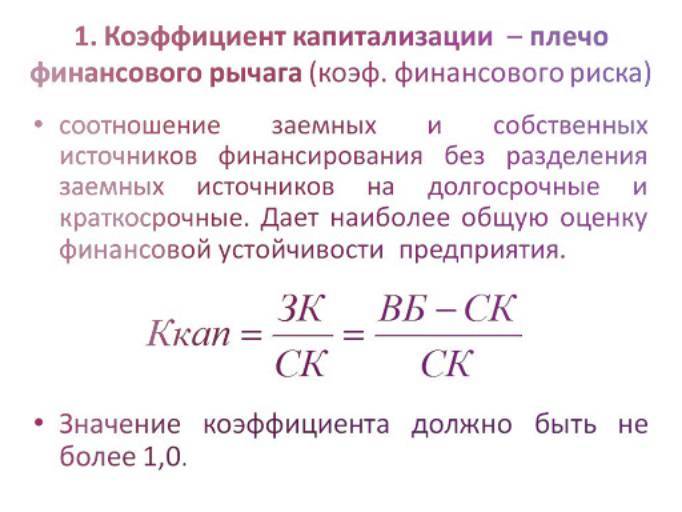

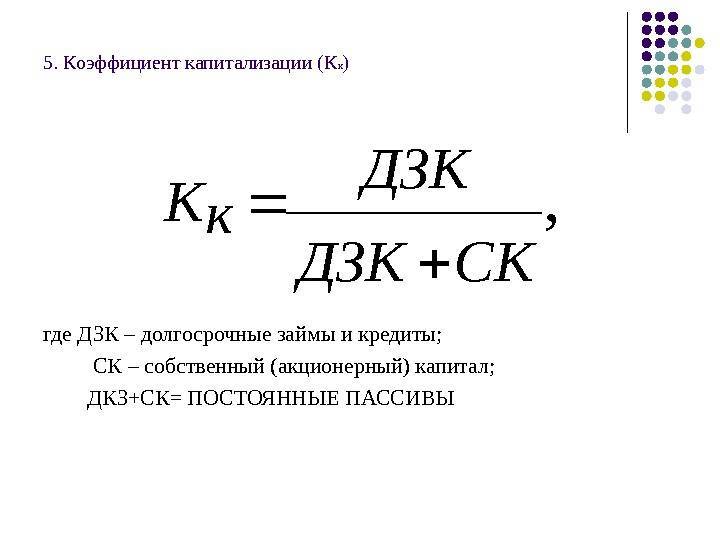

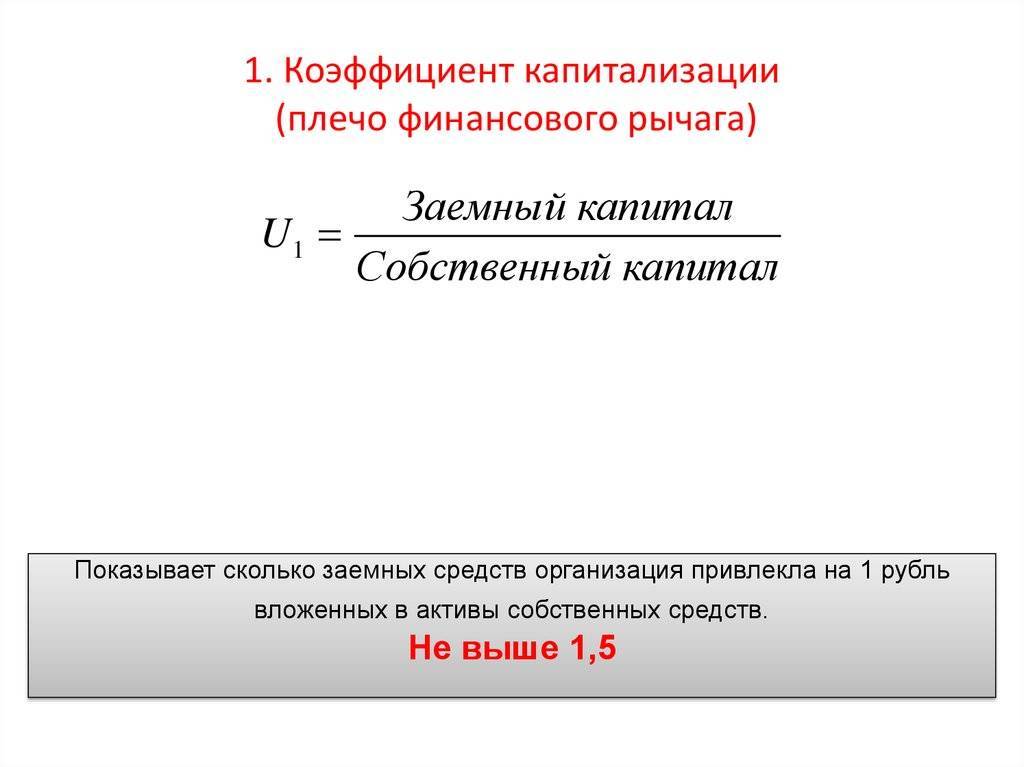

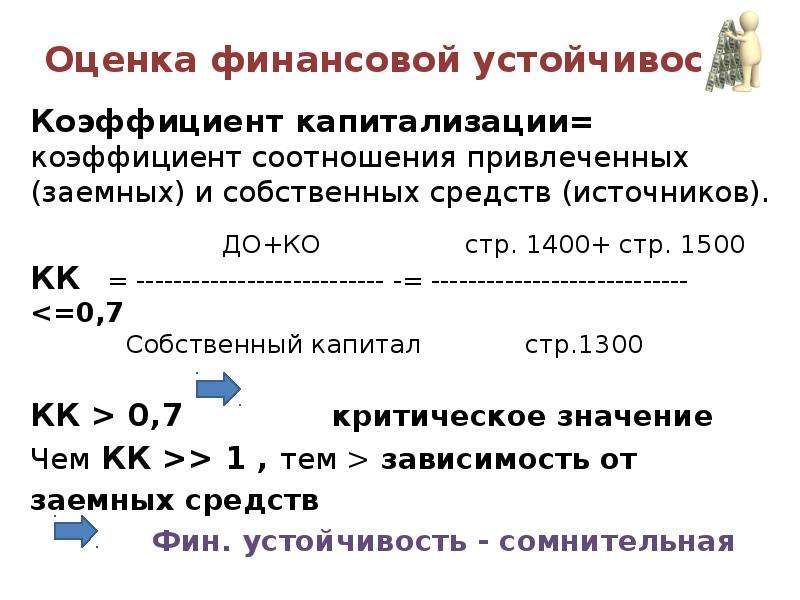

Капитализации (ККап) – данный коэффициент определяется по формуле:

Коэффициент капитализации указывает на то, сколько рублей из займов приходится на 1 рубль собственного капитала. На повышение финустойчивости компании укажет снижение ККап. Нормативным является значение, которое меньше единицы.

Маневренности (КМ) – данный коэффициент определяется по формуле:

ФнК — функционирующий капитал, равный разности между собственными средствами в обороте и долгосрочной плюс просроченной задолженностью дебиторов.

Коэффициент маневренности указывает на то, какая часть принадлежащих компании средств капитализирована, а какая вовлечена в финансирование хоздеятельности компании, т. е. включена в оборотные активы. На показатель оказывает существенное влияние отраслевая принадлежность компании и состав капитала. При увеличении коэффициента можно говорить об улучшении качества балансовой структуры и повышении финустойчивости. Нормативное значение находится в границах 0,2–0,5.

Финустойчивости (Кфину) – данный коэффициент определяется по формуле:

Кфину = СобК / ЗК.

Данный коэффициент демонстрирует общее значение показателя финустойчивости. Увеличение этого показателя во временном промежутке говорит об усилении финансовой устойчивости предприятия. Нормативное значение должно быть больше единицы, минимальным является 0,7, а наиболее оптимальным — 2.

Внеоборотного актива (КВна) – данный коэффициент определяется по формуле:

КВна = ВнОА / СобК.

Коэффициент постоянного внеоборотного актива укажет на то, какая доля собственных средств компании вложена в ее основной капитал.

Финансовой независимости источников капитализации (Кфнки) – данный коэффициент определяется по формуле:

Кфнки = СобК / ЗК.

Коэффициент финнезависимости капитализированных источников указывает на то, какой удельный вес в долгосрочных источниках финансирования занимает собственный капитал. Увеличение этого коэффициента в динамике засвидетельствует улучшение финустойчивости компании и укажет на ее привлекательность для инвесторов. Нормативное значение — это цифра больше 0,6.

Веса задолженности дебиторов в общих активах (Ддз) – данный коэффициент определяется по формуле:

ДебЗ — задолженность дебиторов, включающая долгосрочные и краткосрочные долги, а также ожидаемый возврат оборотных активов;

ВБ — валюта баланса.

Финансового левериджа (Дфл) – данный коэффициент определяется по формуле:

Дфл = ТИчп / ТИвп,

ТИчп — темп прироста чистой прибыли;

ТИвп — темп прироста валовой прибыли.

Коэффициент финансового левериджа укажет на то, во сколько раз быстрее растет чистая прибыль по сравнению с валовой. Рост данного показателя указывает на возрастание степени коммерческого риска, который связывают с потенциальной нехваткой средств для оплаты финансовых расходов.

Более подробную информацию о расчете финлевериджа вы найдете в нашей статье «Коэффициент финансового левериджа — формула для расчета».

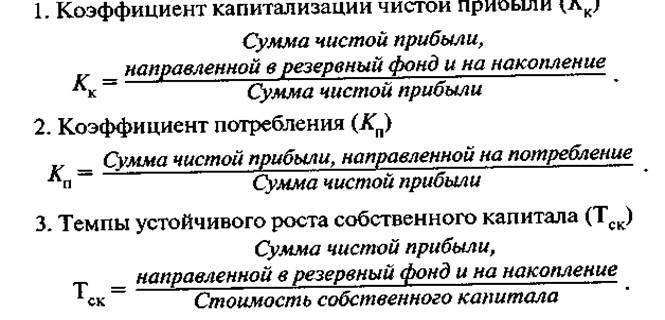

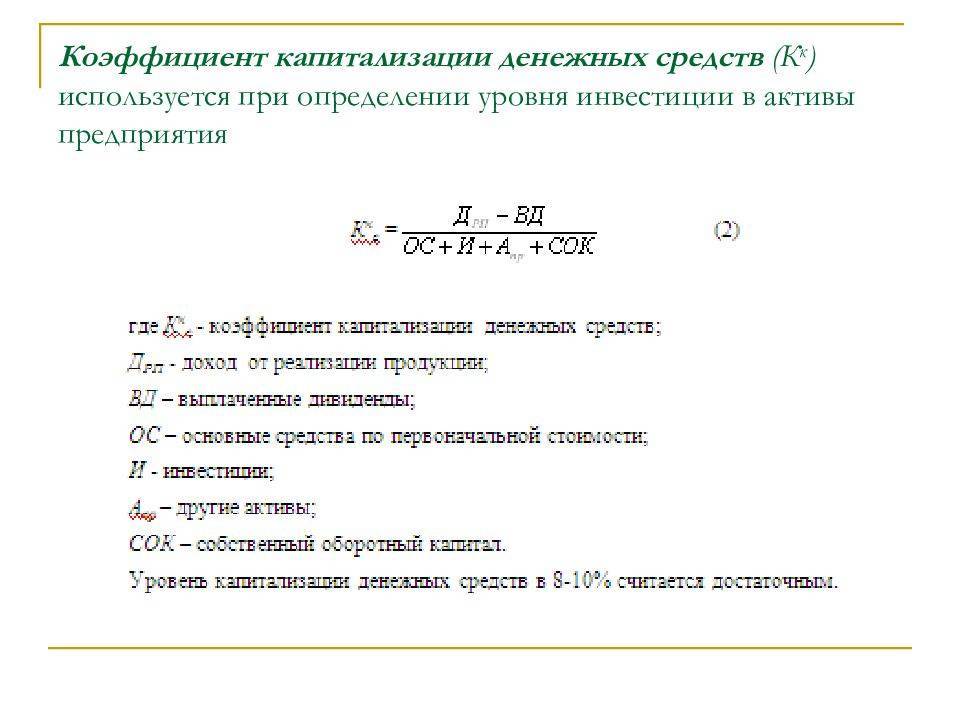

Капитализация дохода

Чтобы соотнести зависимость чистой прибыли от привлечения заемных и собственных средств, следует рассматривать в анализе представленный показатель с позиции капитализации дохода.  Это позволяют выяснить такие методики, как коэффициент финансового рычага, риска, привлечения, самофинансирования и т. д. Это все синонимы. В зависимости от точки зрения, с которой оценивается компания, общий ее доход может быть рассчитан с учетом денежного потока. Балансовую или чистую прибыль предприятия определяют при помощи нормы доходности. Она позволит оценить активность роста объема ее поступлений на баланс или чистой прибыли.

Это позволяют выяснить такие методики, как коэффициент финансового рычага, риска, привлечения, самофинансирования и т. д. Это все синонимы. В зависимости от точки зрения, с которой оценивается компания, общий ее доход может быть рассчитан с учетом денежного потока. Балансовую или чистую прибыль предприятия определяют при помощи нормы доходности. Она позволит оценить активность роста объема ее поступлений на баланс или чистой прибыли.

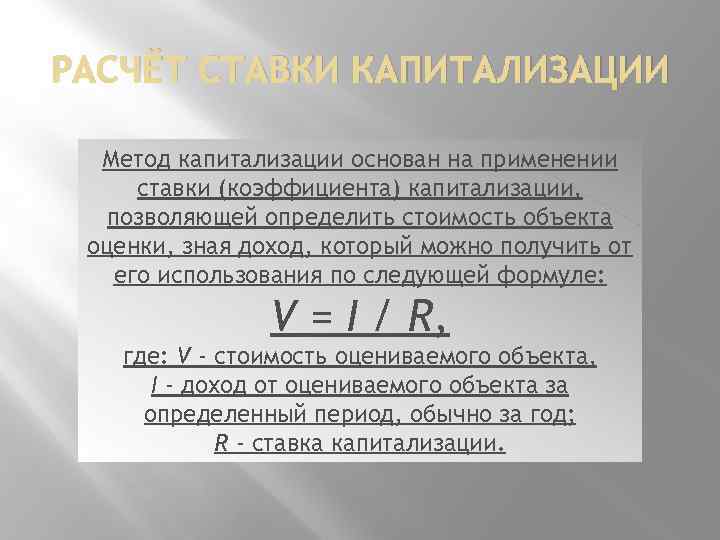

Формула расчета стоимости компании методом капитализации

Формула расчета капитализации доходов имеет следующий вид:

где:

V (англ. value) – стоимость бизнеса (проекта);

I (англ. income) – доход;

R – ставка капитализации.

В таблице ниже более подробно описано как рассчитать показатели модели ↓.

| Показатель модели | Описание | Измерение | Особенности применения |

V | Стоимость бизнеса | Руб. | Показывает рыночную стоимость имущества компании |

I | Доход | Руб. | Рассчитывается на основе показателей отчета о финансовых результатах (форма №2). Доход может быть следующих видов: · Выручка от реализации продукции / услуг · Чистая прибыль компании (стр. 2400) · Прибыль до уплаты налогов (стр. 2300) · Размер дивидендных выплат · Денежные потоки Данные показатели берутся на текущую дату оценки, если они сильно менялись за последние года, то усредняют за несколько лет (3-5 лет) |

R | Ставка капитализации | % | Необходимо определить метод расчета коэффициента. Он зависит от того для какого периода данных будет расчет (по ретроспективным или прогнозным данным дохода) |

Как видно из таблицы, для проведения оценки необходимо определить какой будет выбран доход для капитализации: чистая прибыль, прибыль до уплаты налогов или прибыль от дивидендных выплат. На следующем этапе необходимо выбрать метод расчета ставки капитализации и получить ее оценку.

Какой показатель дохода использовать в модели для расчета базы?

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс “Оценка инвестиционных проектов с нуля в Excel” от Ждановых. Получить доступ

Рассмотрим, какие показатели дохода выбираются для оценки бизнеса.

Выручка применяется, как правило, для оценки предприятий в сфере услуг.

Чистая прибыль используется для оценки крупных компаний.

Прибыль до уплаты налогов применяется для небольших предприятий, чтобы исключить влияние федеральных и региональных льгот и субсидий в формирование дохода.

Доходы в виде дивидендных выплат применяются для оценки компании с обыкновенными акциями на фондовом рынке.

Денежные потоки используются для расчета капитализированной базы для компаний, у которых преобладают основные средства. При этом может быть использован поток только от собственного капитала или инвестиционного (собственный + заемный).

Более подробно про виды прибыли читайте в статье: → «Чистая прибыль прибыль предприятия: формула расчета, анализ«.

После выбора дохода необходимо его скорректировать – на текущие цены, для этого может использовать изменения значения потребительских цен из статистики Росстат, и также необходимо исключить доходы и расходы от активов, которые имели разовый характер и в будущем не будут повторяться.

- Доходы / расходы полученные от продажи / покупки основного актива.

- Внереализационные доходы / расходы: страховые выплаты , потери от заморозки производства, штрафы и пени по судебным искам и т.д.

- Доходы от активов не относящиеся к основной деятельности компании.

Примеры расчета коэффициента

Далее рассмотрим, как найти коэффициент капитализации, используя приведенную выше формулу и исходные данные бухгалтерского баланса.

Предприятие существует более 20 лет, занимается реализацией продуктов питания глубокой заморозки. Регион осуществления деятельности – Санкт-Петербург.

| Наименование показателя | Код | На 31 декабря 2018 г. | На 31 декабря 2017 г. | На 31 декабря 2016 г. |

|---|---|---|---|---|

| БАЛАНС | 1700 | 82453 | 99818 | 83674 |

| АКТИВ | ||||

| Материальные внеоборотные активы | 1150 | 135 | 426 | 631 |

| Запасы | 1210 | 39422 | 35744 | 38563 |

| Денежные средства и денежные эквиваленты | 1250 | 8243 | 1516 | 1076 |

| Финансовые и другие оборотные активы | 1230 | 34653 | 62132 | 43404 |

| БАЛАНС | 1600 | 82453 | 99818 | 83674 |

| ПАССИВ | ||||

| Капитал и резервы | 1370 | 33427 | 38961 | 33209 |

| Краткосрочные заемные средства | 1510 | – | 5700 | – |

| Кредиторская задолженность | 1520 | 49027 | 55157 | 50465 |

Рассчитаем индикатор для каждого финансового года (2016-2018 гг):

CR2018=49027/33427=1,47

CR2017=(5700+55157)/38961=1,56

CR2016=50465/33209=1,52

Таким образом, коэффициент капитализации чуть больше норматива. Для получения более оптимальной величины предприятию рекомендуется выполнить следующие шаги:

- Уменьшить величину товарных запасов путем проведения различных акций. Сокращение запасов уменьшит и размер задолженности перед поставщиками.

- Увеличить размер уставного капитала путем дополнительной эмиссии акций.

Далее рассчитаем коэффициент капитализации для организации, являющейся крупным застройщиком. Данные взяты с официального сайта. Единица измерения – млн. руб.

| Наименование показателя | 2018 г. | 2017 г. |

|---|---|---|

| Собственный капитал | 84353 | 77689 |

| Долгосрочные обязательства | 87966 | 85248 |

| Краткосрочные обязательства | 87201 | 88615 |

| Коэффициент капитализации | 2,08 | 2,24 |

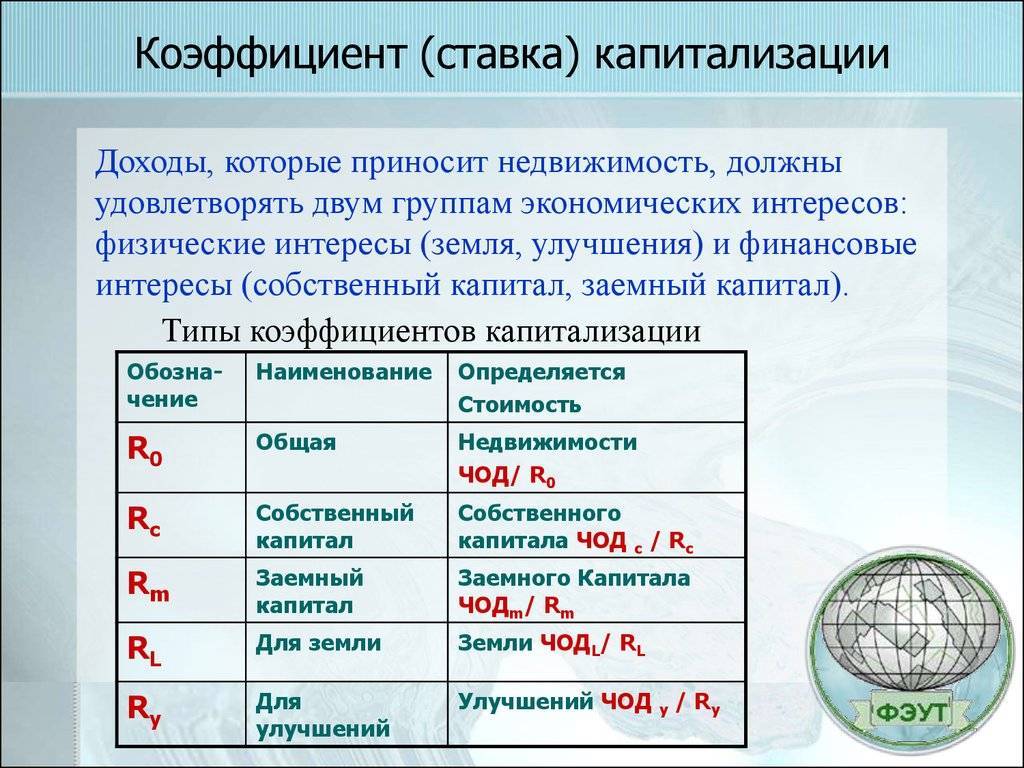

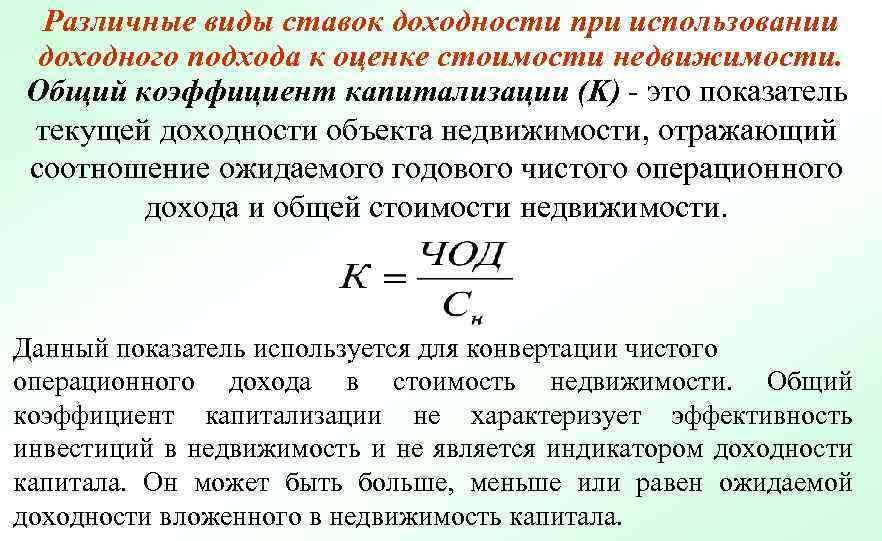

Метод капитализации при оценке бизнеса и недвижимости

Метод характеризуется как соотношение цены бизнеса посредством перевода чистого дохода в стоимость на данный момент.

Метод характеризуется как соотношение цены бизнеса посредством перевода чистого дохода в стоимость на данный момент.

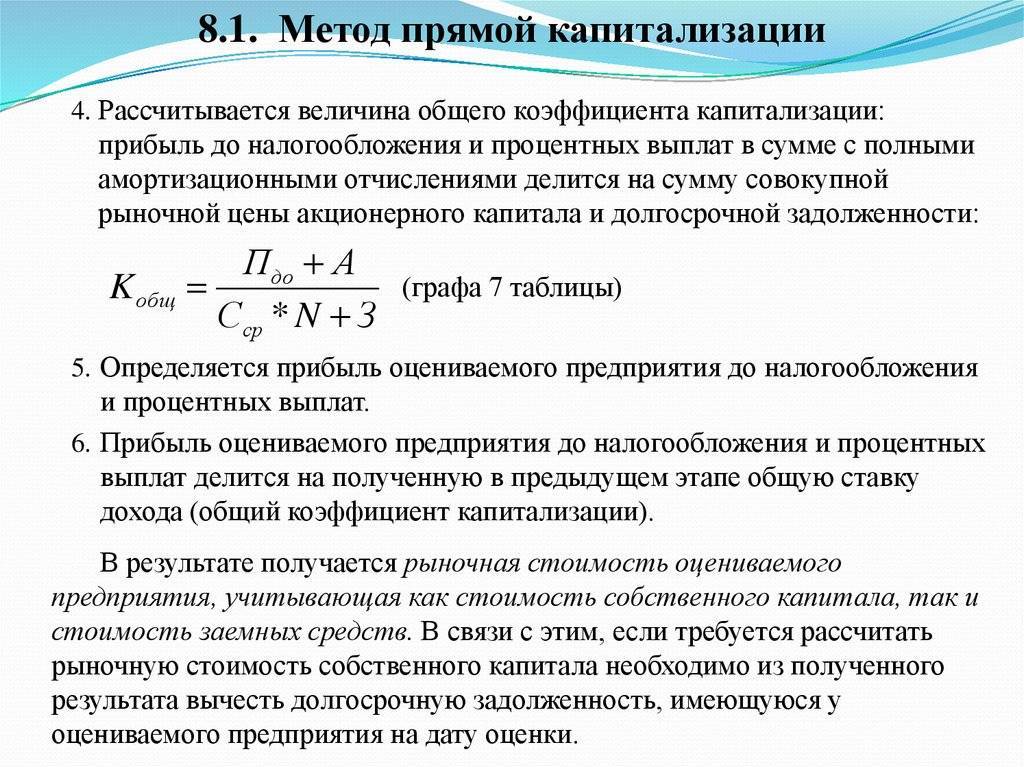

Стоимость объекта по прямому методу капитализации возможно вычислить согласно следующей формуле:

Ср=ЧОД/Кн.

Ср – показатель стоимости объекта, ЧОД – чистый доход, который приносит бизнес, Кн –коэффициент капитализации.

Существует определенная последовательность, согласно которой производится метод капитализации:

- Изначально необходимо узнать такой показатель, как ЧОД (чистый операционный доход). Это показатель обусловлен непосредственно самим объектом недвижимости при его объективном методе использования (не учитываются негативные внешние или внутренние факторы, при которых объект может потерять эксплуатационную способность раньше планируемого срока).

- Математический расчет ставки капитализации.

- В зависимости от показателя ЧОД определяется стоимость объекта и дальнейшего деления на коэффициент капитализации.

В действительности, метод капитализации всегда поможет вычислить точную стоимость различного рода недвижимости

Важно понимать, использовать его возможно только в том случае, когда есть все исходные данные об объекте. Его показатель зависит в первую очередь от состояния инвестиционного объекта

Если говорить о применении метода в строительной сфере, то метод капитализации используется для того, чтобы оценить первоначальную стоимость первичного или вторичного объекта. Что касается сферы бизнеса, то здесь существует много аспектов, при которых оценка может быть затруднена. Чаще всего это происходит в сфере развития малого бизнеса. Не рекомендуется его применять, если предприятие молодое и еще не имеет постоянной финансовой базы. Отсутствие наработанной базы тоже может стать серьезной преградой.

Метод капитализации возможно использовать самостоятельно, даже не имея профессиональных знаний в аналитической сфере деятельности. Но вопрос о том, насколько правильно и целесообразно это делать, остается открытым. Главное достоинство заключается в быстроте подсчетов, но отсутствие хотя бы малейшей информации делают подобного рода оценку субъективной. Поэтому перед тем, как проводить математическую работу и формировать выводы, нужно понимать, подходит ли его использование в конкретной ситуации.

В последнее время, метод капитализации широко используется в банковской сфере деятельности. Он помогает вычислить избыточный доход, поможет сформировать полную картину успеха деятельность финансового института.

Метод капитализации может дать вполне реальное представление об инвестиционном мире, однако в его использовании необходимо проявляться аккуратность и рациональный подход.

Коэффициент капитализации – определение

Коэффициент капитализации показывает соотношение заемных средств и суммарной капитализации и характеризует степень эффективности использования компанией собственного капитала. Он определяет, насколько велика зависимость компании от заемных средств. Коэффициент капитализации используют только в контексте одной отрасли промышленности, а также доходов и потоков наличных денежных средств компании.

Коэффициент капитализации рассчитывается в программе ФинЭкАнализ в блоке Анализ рыночной устойчивости как коэффициент капитализации.

Скачать программу ФинЭкАнализ

Коэффициент капитализации – что показывает

Коэффициент капитализации показывает долю собственного капитала компании в активах. Чем выше этот показатель, тем больше предпринимательский риск организации. Чем больше доля заемных средств, тем меньше предприятие получит прибыли, поскольку часть ее уйдет на погашение кредитов и выплату процентов.

Компанию, большую часть пассивов которой составляют заемные средства, называют финансово зависимой, коэффициент капитализации такой компании будет высоким. Компания, финансирующая собственную деятельность своими средствами, финансово независима, коэффициент капитализации низкий.

Этот коэффициент важен для инвесторов, рассматривающих данную компанию как вложение средств. Их привлекают компании с преобладанием собственного капитала. Однако доля заемных средств не должна быть слишком низкой, так как это уменьшит долю их собственной прибыли, которую они получат в виде процентов.

Коэффициент капитализации – формула

Общая формула для расчета коэффициента

Формула расчета по данным старого бухгалтерского баланса

где стр.490, стр.590, стр.690 – строки Бухгалтерского баланса (форма №1).

Формула расчета по данным нового бухгалтерского баланса

где стр.1400, стр.1500, стр.1300 – строки Бухгалтерского баланса (форма №1).

Коэффициент капитализации – значение

Для российских организаций нормальное значение ≤ 1. То есть номой считается равенство собственного и заемного капитала. В экономически развитых странах нормативное значение ≤ 1.5. То есть объем заёмного капитала в 1.5 раза может превосходить собственный.

Чем больше данный показатель превышает норму, тем больше зависимость организации от заемных средств. То есть финансовая устойчивость организации становится ниже.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | |

| Микропредприятия (выручка < 10 млн. руб.) | 2.500 | 2.388 | 2.841 | 3.401 | 3.924 | 4.367 | 4.814 | 2.625 | 3.209 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | 1.391 | 2.224 | 2.268 | 3.428 | 3.104 | 3.314 | 3.008 | 3.024 | 3.033 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 2.381 | 2.535 | 3.715 | 2.884 | 2.623 | 2.304 | 2.974 | 3.876 | 2.115 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 1.719 | 2.449 | 2.233 | 2.129 | 2.421 | 2.355 | 1.846 | 2.022 | 1.609 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.922 | 1.030 | 1.291 | 1.377 | 1.243 | 1.317 | 1.284 | 1.245 | 1.272 |

| Все организации | 1.105 | 1.361 | 1.642 | 1.724 | 1.590 | 1.614 | 1.624 | 1.667 | 1.512 |

Значения таблицы рассчитаны на основании данных Росстата

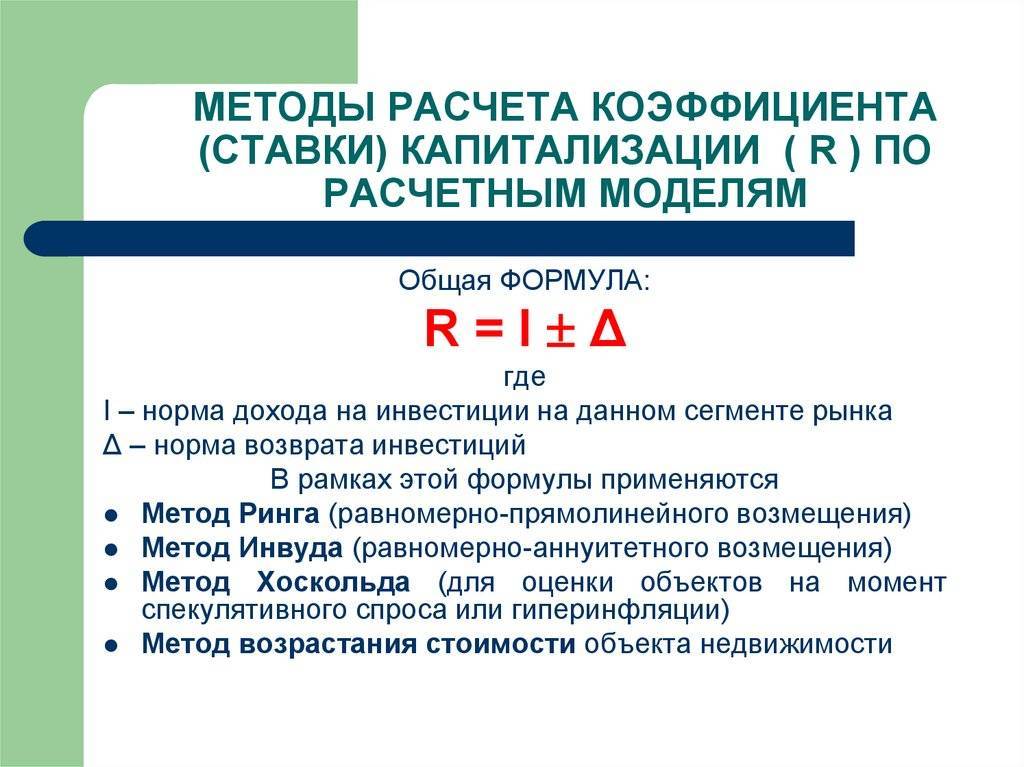

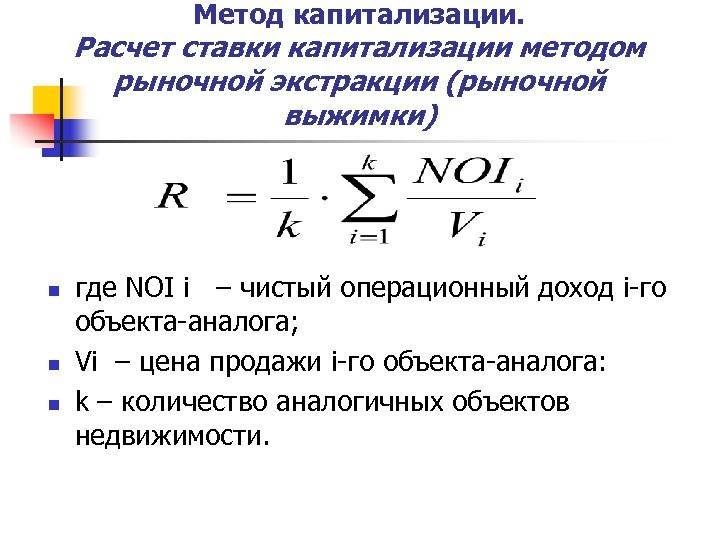

Методы расчета ставки капитализации

Основными методами расчета ставки капитализации являются:

- метод рыночной выжимки;

- метод суммирования;

- метод связанных инвестиций заемного и собственного капитала;

- метод Элвуда.

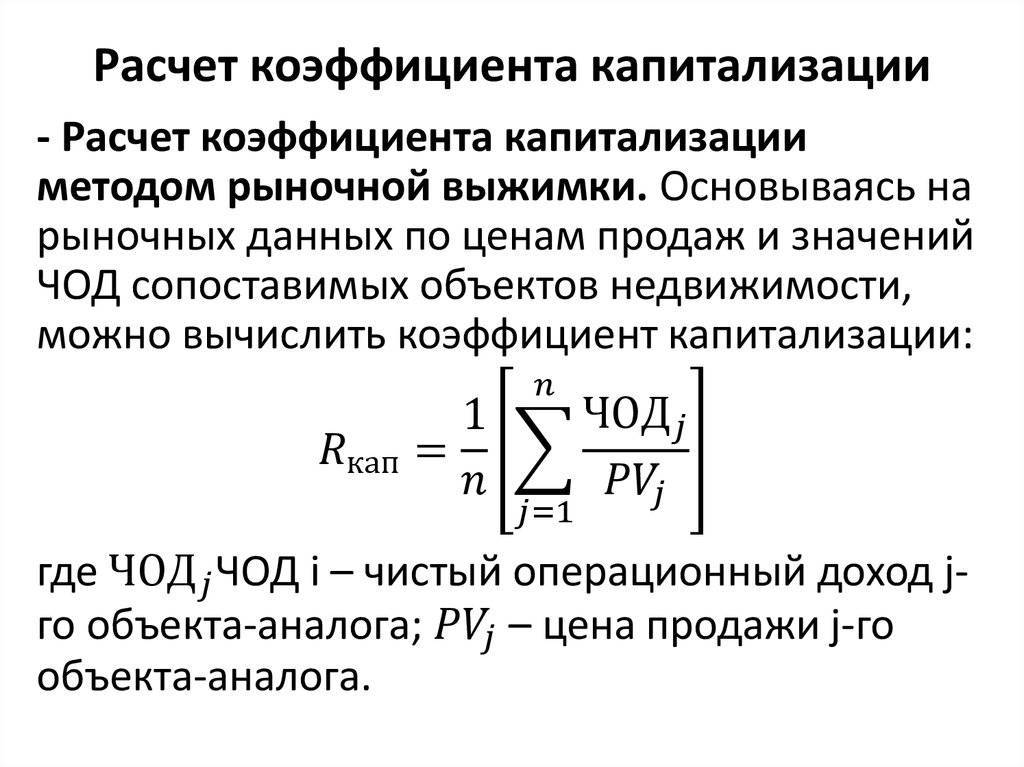

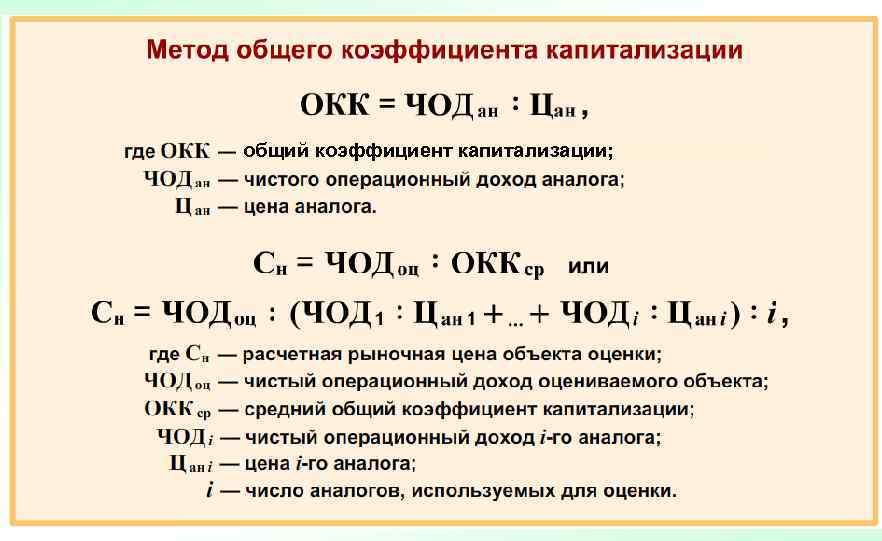

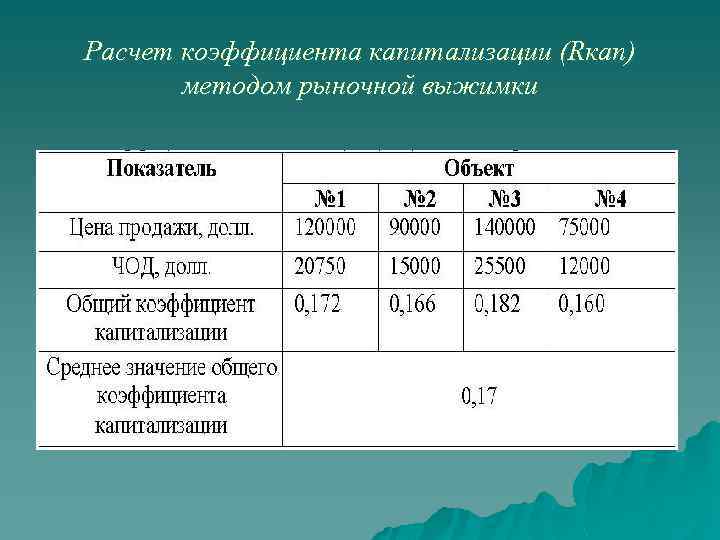

Метод рыночной выжимки

Применятся для оценки активов с помощью собранных на свободном рынке данных по аналогичным активам. Объект оценки и его аналоги должны относиться к одной группе инвестиционных активов, иметь, примерно, одинаковую стоимость, доходность и уровень инвестиционного риска.

При расчете ставки капитализации по методу рыночной выжимки используется формула:

где:

V — цена актива-аналога;

I — чистый операционный доход оцениваемого актива.

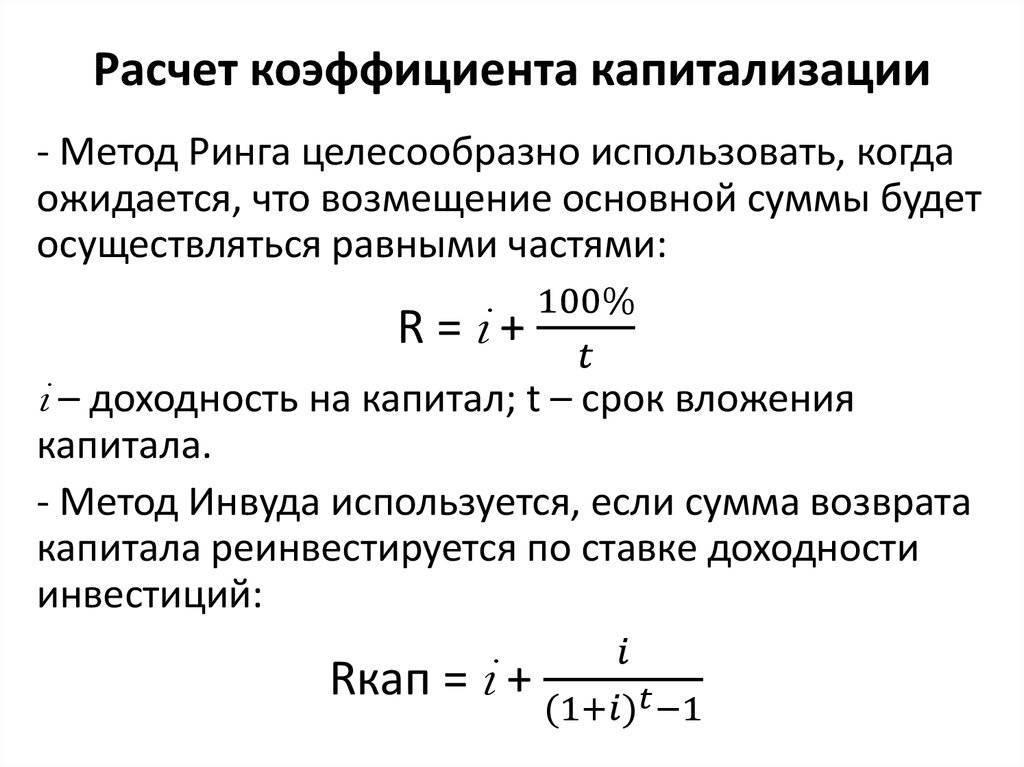

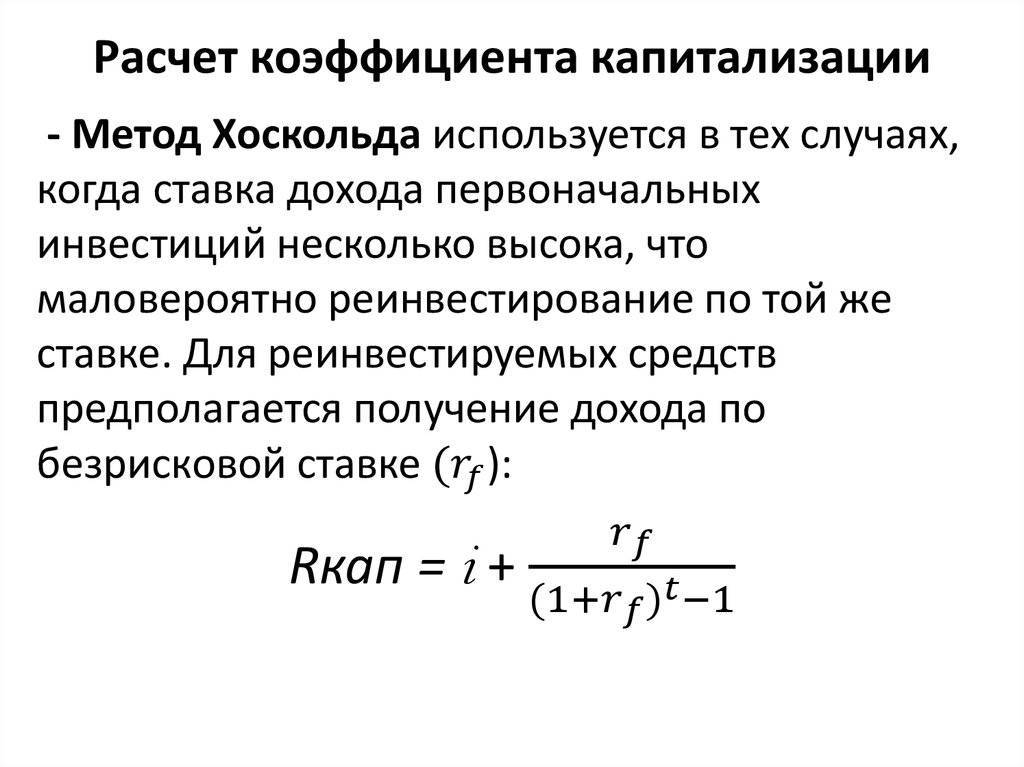

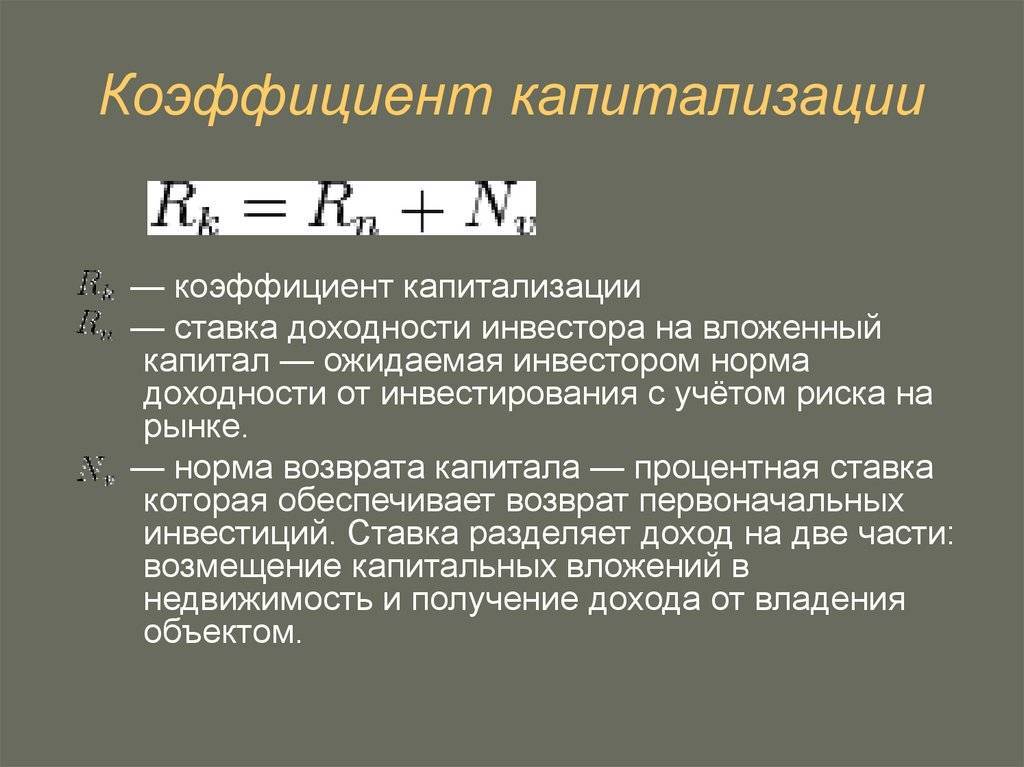

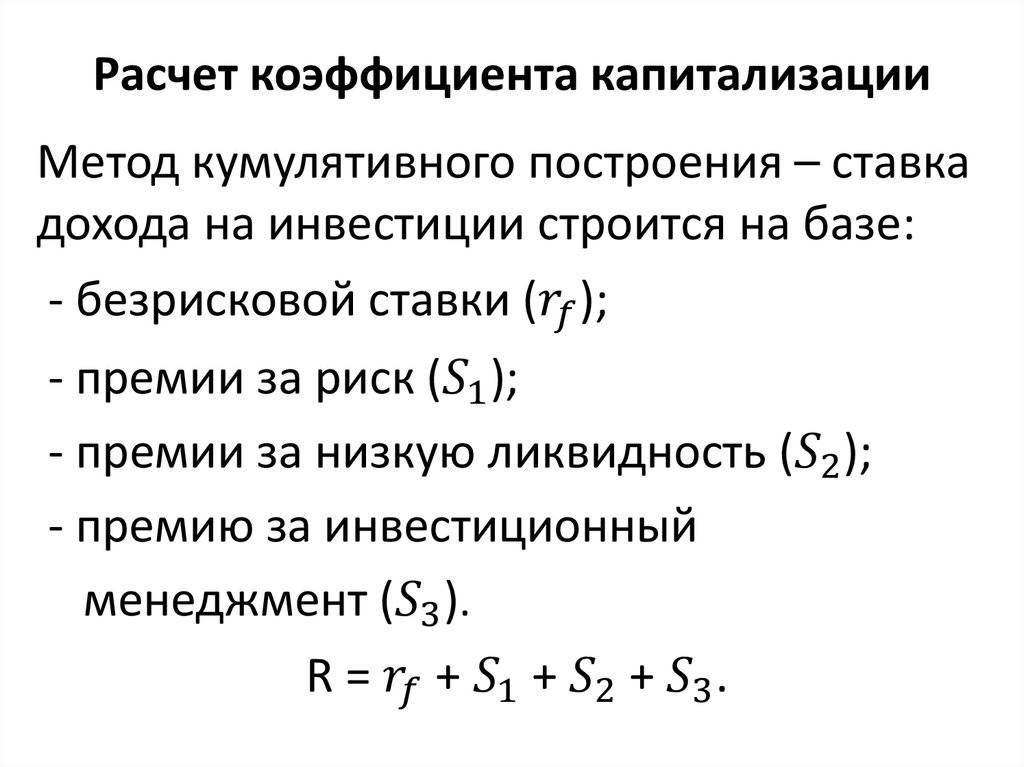

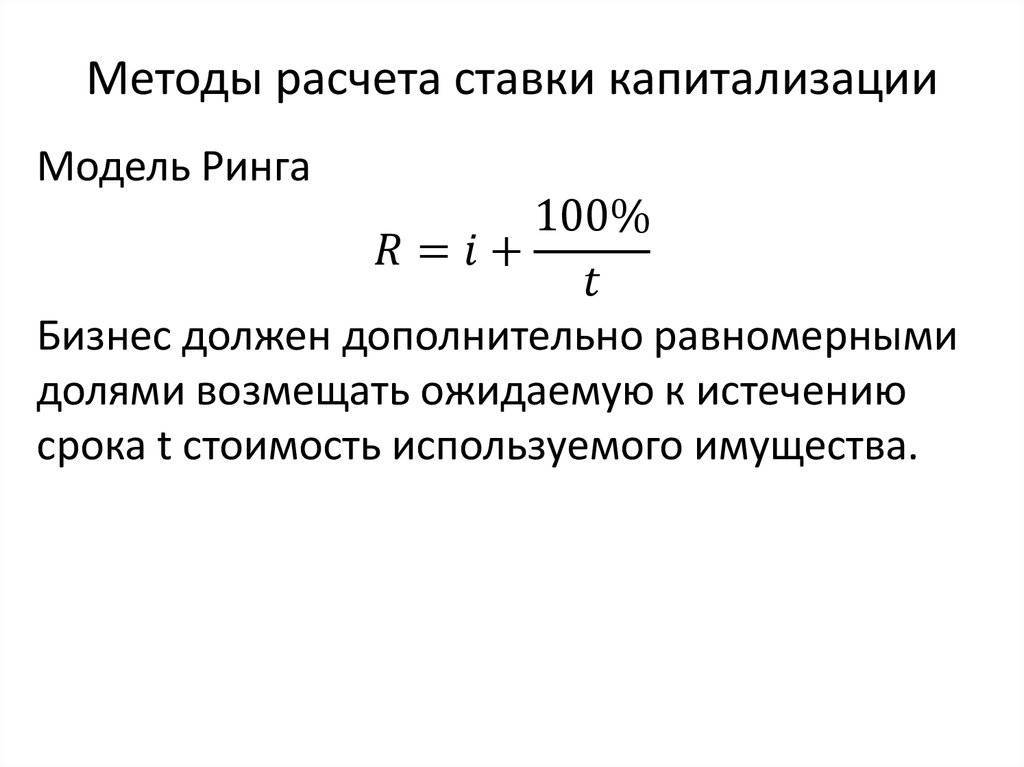

Метод суммирования (кумулятивного построения)

Используется для расчета ставки капитализации с помощью ее разделения на составные части. Основными компонентами ставки капитализации являются ставка возмещения капитала и процентная ставка.

Ставка возмещения капитала рассчитывается по формуле:

где:

T — количество лет требуемое для возврата вложенного капитала.

Коэффициент капитализации рассчитывается с помощью суммирования ставки возмещения капитала и процентной ставки.

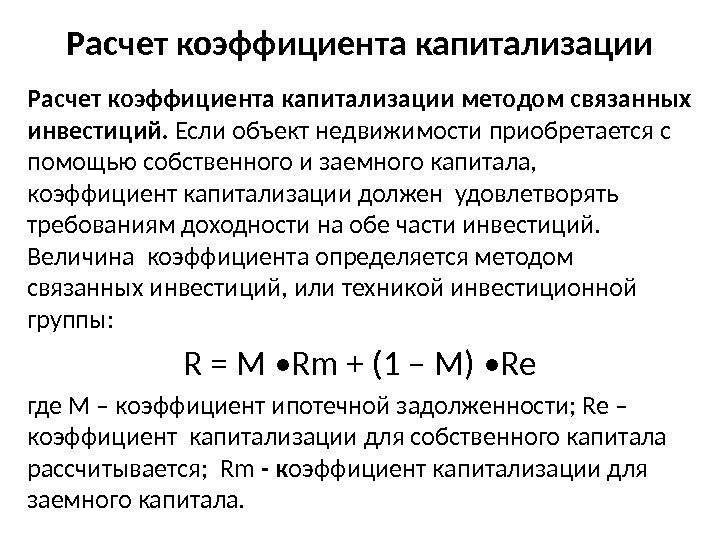

Метод связанных инвестиций заемного и собственного капитала

Инвестор может задействовать собственный и заемный капитал, следовательно суммарная ставка капитализации должна отвечать требованиям по доходности на обе части инвестиции.

Ставка капитализации на заемные средства рассчитывается по формуле:

Ставка капитализации на собственные средства:

Общая ставка капитализации определяется с помощью взвешивания заемного и собственного капитала в составе инвестиции. Соотношение заемного и собственного капитала и рассчитывается по формуле:

Из этого следует, что доля собственного капитала составляет:

где:

1 — суммарный объем капитала.

Когда известны ставки капитализации на заемные и собственные средства можно рассчитать общую ставку капитализации:

Метод Элвуда

Модифицированный метод инвестиций заемного и собственного капитала, учитывающий продолжительность капиталовложений и изменение стоимости имущества. Расчет общей ставки капитализации проводят по формуле Элвуда:

где:

Rc — ставка дохода на собственный капитал;

Мкр — доля заемных средств в суммарном капитале;

С — коэффициент заемных средств;

Dep — снижение стоимости имущества;

арр — увеличение стоимости имущества;

SFF — коэффициент фонда погашения займа при ставке Y.

Коэффициент заемных средств рассчитывается по формуле:

где:

Р — часть кредита, которая будет выплачена;

Rs — процентное соотношение ежегодных платежей по кредиту и основной суммы задолженности.

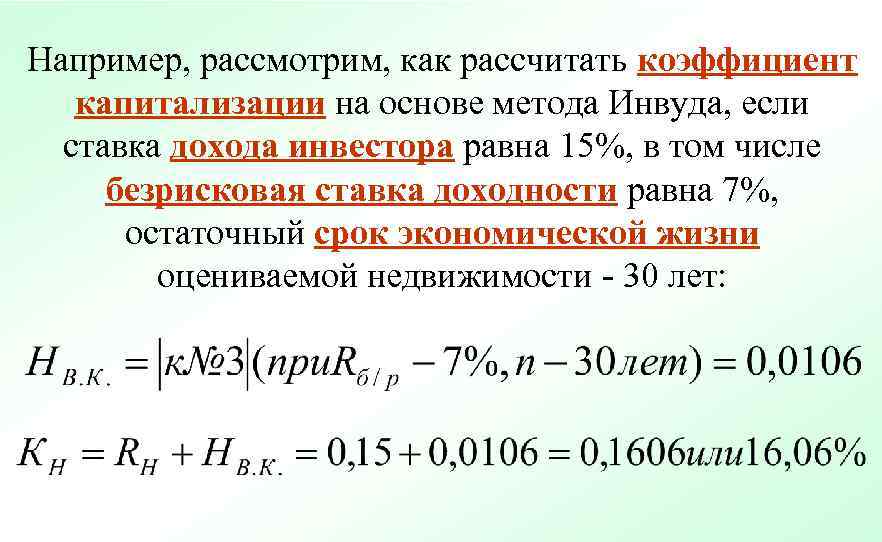

Методы расчёта ставки капитализации

Какие существуют для ставки капитализации методы расчёта? Их несколько:

- кумулятивного построения;

- связанных инвестиций;

- метод рыночной выжимки;

- метод Инвуда и другие.

На практике наиболее распространённым является метод кумулятивного построения. Какие составляющие ставки капитализации? В этом методе используется принцип суммирования показателя ставки без риска, рыночной премии за риск, а также премии за риск, связанный с капиталовложением в определённый актив. Что это значит? Другими словами, чтобы спрогнозировать вероятную прибыль, необходимо учесть такие показатели, как безрисковая ставка, совокупный уровень рыночных рисков и степень риска относительно определённого актива.

Как использовать инвестору

Сам показатель капитализации может дать информацию только о размере компании, сравнить его с другими представителями отрасли. Для глубокого фундаментального анализа инвестор использует различные мультипликаторы.

P/E

P/E – коэффициент, который поможет определить, за сколько лет окупятся инвестиции в акции компании.

В числителе находится рыночная капитализация, в знаменателе – чистая прибыль предприятия. Чем ниже показатель, тем лучше. В России инвесторы ориентируются на значение до 6, что говорит о недооцененности компании. Но делать выводы надо в сравнении с несколькими представителями одной отрасли или со средним значением P/E по отрасли.

Последнее я, например, смотрю на сайте conomy.ru (перейдите сразу на старую версию, новая пока в разработке). Фрагмент таблицы со средними значениями мультипликаторов по отраслям:

P/S

P/S – коэффициент, в знаменателе которого не чистая прибыль, а выручка. Он показывает, насколько товары или услуги компании пользуются спросом. Чистая прибыль может быть, а может и не быть, поэтому не всегда удается рассчитать P/E. А выручка есть у любого предприятия, и она всегда положительная.

Удобно применять для сравнения предприятий с примерно одинаковой прибылью, а также для эмитентов с нестабильной чистой прибылью. Рекомендуемые значение – менее 2. При этом, результат менее 1 скажет о недооцененности акций.

Исходные данные для расчета берем из финансовой отчетности по МСФО или пользуемся уже готовыми значениями с сайтов-агрегаторов. Например, на скрине выше с сайта smart-lab.ru есть несколько популярных мультипликаторов, в т. ч. и P/S.

P/BV

P/BV – отношение капитализации к величине собственного капитала компании.

Часто путают эти две составляющие формулы. Капитализация – это рыночная оценка компании. Собственный капитал – денежная оценка имущества компании, которая никак не зависит от рыночных настроений. Его можно найти в финансовом отчете – балансе, а размер часто бывает значительно ниже рыночной стоимости.

В собственный капитал входят уставный, добавочный и резервный капиталы, нераспределенная прибыль, переоценка внеоборотных активов, собственные акции, выкупленные у акционеров.

Рекомендуемое значение – меньше 1, если больше – в случае банкротства эмитента имущества на всех акционеров может не хватить, потому что на 1 руб. рыночной капитализации приходится менее 1 руб. реальной стоимости. Не актуален показатель для высокотехнологичных и других компаний, которым не требуется увеличение капитала для наращивания прибыли.

EV

Инвесторы для оценки реального положения дел в бизнесе часто пользуются не показателем капитализации, а справедливой стоимостью EV. Она корректирует рыночную стоимость на долговые обязательства и денежные средства.

EV = Рыночная капитализация + Долгосрочные и краткосрочные обязательства – Денежные средства и их эквиваленты.

EV дает более реальную картину положения дел на предприятии, особенно в сравнении с другими в отрасли. Капитализация одной компании может быть выше, но EV ниже за счет больших долгов и отсутствия денег на счетах. Выбор у инвестора будет явно не в пользу первой.

Пример расчета коэффициента капитализации недвижимости

Инвестор хочет сравнить разные компании, чтобы решить, в какую из них инвестировать. Одна компания, которую отслеживает инвестор, например, имеет краткосрочный долг в размере 1 500 000 рублей и долгосрочный долг в размере 3 000 000 рублей. Собственный капитал составляет 6 000 000 рублей. Можем ли мы рассчитать коэффициент капитализации компании на основе этих данных?

Давайте разберем его, чтобы определить значение и значение различных переменных в этой задаче:

- Краткосрочный долг (КО) = 1 500 000.

- Долгосрочная задолженность (ДО) = 3 000 000.

- Собственный капитал (СК) = 6 000 000.

Мы можем применить значения к нашим переменным и рассчитать коэффициент капитализации:

Коэффициент = (Долгосрочные обязательства (ДО) + Краткосрочные обязательства (КО)) / Собственный капитал (СК).

Коэффициент = (1 500 000 + 3 000 000) / 6 000 000.

В этом случае коэффициент капитализации составит 0,75.

На основании этого результата можно сделать вывод, что компания находится в хорошем финансовом состоянии с приемлемым КК. Компания не боится использовать долги для развития своего бизнеса, а также управляет рисками, не используя их слишком много. В этом случае инвестор может выбрать эту компанию в качестве одного из кандидатов для вложения своих денег.

Принято считать, что приемлемый КК составляет менее единицы. Чем выше КК, тем в худшем финансовом состоянии находится компания. То есть нормой считается равенство собственного и заемного капитала. Чем больше данный показатель превышает норму, тем больше зависимость организации от заемных средств.

Какой показатель дохода использовать в модели для расчета базы?

Рассмотрим, какие показатели дохода выбираются для оценки бизнеса.

Выручка применяется, как правило, для оценки предприятий в сфере услуг.

Чистая прибыль используется для оценки крупных компаний.

Прибыль до уплаты налогов применяется для небольших предприятий, чтобы исключить влияние федеральных и региональных льгот и субсидий в формирование дохода.

Доходы в виде дивидендных выплат применяются для оценки компании с обыкновенными акциями на фондовом рынке.

Денежные потоки используются для расчета капитализированной базы для компаний, у которых преобладают основные средства. При этом может быть использован поток только от собственного капитала или инвестиционного (собственный + заемный).

После выбора дохода необходимо его скорректировать – на текущие цены, для этого может использовать изменения значения потребительских цен из статистики Росстат, и также необходимо исключить доходы и расходы от активов, которые имели разовый характер и в будущем не будут повторяться.

- Доходы / расходы полученные от продажи / покупки основного актива.

- Внереализационные доходы / расходы: страховые выплаты , потери от заморозки производства, штрафы и пени по судебным искам и т.д.

- Доходы от активов не относящиеся к основной деятельности компании.

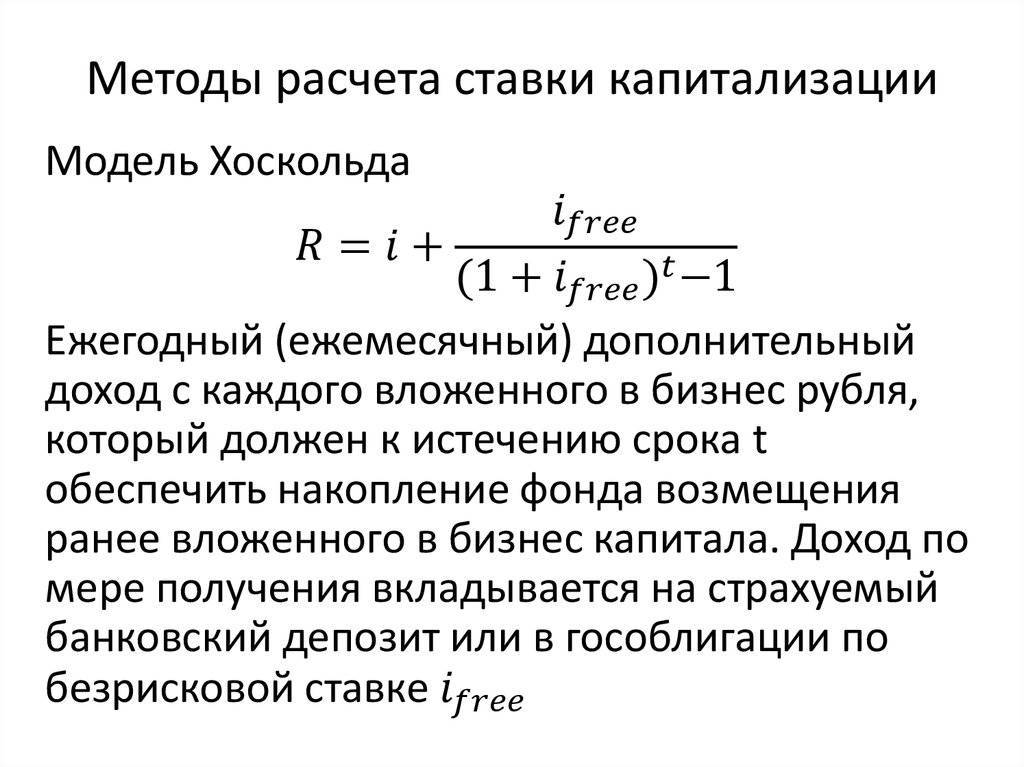

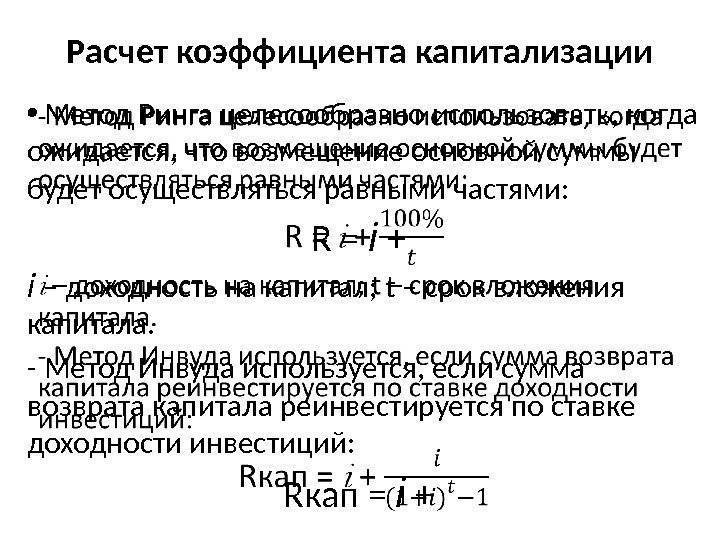

Метод Ринга, Хоскольда, Инвуда в определении коэффициента капитализации

I. Введение

II. Метод

капитализации доходов

2.1 Расчёт

коэффициента капитализации

2.1.1 Метод

прямой капитализации

2.1.2 Метод

связанных инвестиций: заемного и собственного капитала

2.1.3 Метод

связанных инвестиций: земля и здания

2.1.4 Кумулятивный

метод

2.1.5 Метод

Эллвуда

2.2 Определение

чистого операционного дохода

2.2.1 Расчет

потенциального валового дохода (ПВД)

2.2.2 Расчет

действительного валового дохода (ДВД)

2.2.3 Расчет

чистого операционного дохода (ЧОД)

2.3 Учёт

возмещения капитальных затрат в коэффициенте капитализации

2.3.1 Стоимость

капитала не меняется

2.3.2

Прогнозируется снижение стоимости капитала (Методы Ринга, Инвуда, Хоскольда)

2.3.3

Прогнозируется повышение стоимости капитала

III. Метод

дисконтированных денежных потоков

IV.

Экономический анализ реконструкции объекта недвижимости

Заключение

Список

использованной литературы

I. Введение

оценка недвижимость капитализация

дисконтирование

При оценке недвижимости с позиции доходного подхода, к доходам от использования

относятся поступления арендной платы от арендаторов объекта, и текущая

стоимость выручки от будущей перепродажи объекта недвижимости. Необходимо

понимать, что эти доходы – прогнозные величины, рассчитанные оценщиком

на основе анализа целого ряда факторов, характеризующих финансово –

экономическое состояние, как самого оцениваемого объекта недвижимости, так и

той рыночной среды, в которой он находится.

В рамках доходного подхода к оценке недвижимости обычно принято выделять

два основных метода оценки:

· Метод капитализации прибыли

· Метод дисконтирования денежных

потоков

Суть этих методов состоит в том, что бы сначала спрогнозировать величины

доходов и расходов при эксплуатации объекта в течение прогнозного периода, а

затем разделить чистый операционный доход на так называемую ставку

капитализации (дисконтирования), которая, вообще говоря, представляет собой

процент дохода на вложенный капитал. Ставка капитализации

(дисконтирования) определяется оценщиком в соответствии с существующими

методиками.

II. Метод капитализации доходов

Метод капитализации доходов применяется если:

· потоки доходов – стабильные положительные величины;

· потоки доходов возрастают устойчивыми, умеренными темпами.

Метод капитализации доходов заключается в расчете текущей стоимости

будущих доходов, полученных от использования объекта. Доход от использования

объекта недвижимости и выручка от его перепродажи капитализируются в текущую

стоимость, которая и будет представлять собой рыночную стоимость объекта.

Формула, по которой определяется стоимость объекта С, имеет следующий вид:

или или

или

С

– стоимость объекта недвижимости;

Д

(I) – чистый доход, ЧОД (NOI) – Чистый

операционный доход (Net Operation Income)

К() – норма

прибыли, или ставка капитализации.

Метод

капитализации дохода иногда называют методом оценки дохода. Он предполагает

оценку текущей стоимости доходов при наилучшем использовании оцениваемого

имущества.

Собственник

приобретает объект недвижимости в основном по трём причинам:

1. Для собственного использования (например, жилья);

2. Для получения доходов от данного объекта;

3. Для повышения престижа

Доходный подход включает два метода:

. метод капитализации доходов (прямая капитализация);

2. метод дисконтированных денежных потоков.

Основные проблемы данного метода

1. Метод не рекомендуется использовать, когда объект

недвижимости требует значительной реконструкции или же находится в состоянии

незавершенного строительства, т.е. в ближайшем будущем не представляется

возможным выход на уровень стабильных доходов.

. В российских условиях основная проблема, с которой

сталкивается оценщик – «информационная непрозрачность» рынка недвижимости,

прежде всего отсутствие информации по реальным сделкам продажи и аренды

объектов недвижимости, эксплуатационным расходам, отсутствие статистической

информации по коэффициенту загрузки на каждом сегменте рынка в различных

регионах. В результате расчет ЧОД и ставки капитализации становится очень

сложной задачей.

Основные этапы процедуры оценки

методом капитализации:

. Определение ожидаемого годового (или

среднегодового) дохода, в качестве дохода, генерируемого объектом недвижимости

при его наилучшем и наиболее эффективном использовании;

2. Расчет ставки капитализации;

3. Определение стоимости объекта недвижимости на основе чистого

операционного дохода и коэффициента капитализации путем деления ЧОД на

коэффициент капитализации.