Составляющий элемент расчета: оборотные активы

Оборотные активы – это активы баланса, которые можно конвертировать в денежные средства в течение одного года или менее. Счета, которые считаются текущими активами, включают денежные средства и их эквиваленты, ценные бумаги, дебиторскую задолженность, запасы, расходы будущих периодов и прочие ликвидные активы. Эти краткосрочные активы являются ключевым компонентом чистого оборотного капитала компании и краткосрочной ликвидности.

Оборотные активы важны, потому что они используются для оплаты операционных расходов и других краткосрочных финансовых обязательств. Стоимость краткосрочных активов для текущих обязательств дает представление о краткосрочной ликвидности, также известной как чистый оборотный капитал.

Формула расчета оборотных активов:

ОА = ДС + ДЗ+З+ФВ+П,

где ОА – оборотные активы, т.р.;

ДС – денежные средства и их эквиваленты, т.р.;

ДЗ – дебиторская задолженность, т.р.;

З – запасы, т.р.;

ФВ – финансовые вложения, т.р.;

П – прочие ликвидные активы, т.р.

Формула расчета по балансу:

Стр.1200=стр.1210-стр.1220-стр.1230+стр.1240+стр.1250+стр.1260

Денежные средства включают счета, банкноты, монеты, чеки, полученные, но еще не внесенные на хранение, и мелкие денежные средства. Денежные эквиваленты обычно включают деньги на банковских счетах, счетах денежного рынка и краткосрочные инвестиции со сроком погашения 90 дней или менее. Они отражаются в бухгалтерском балансе как первый текущий актив.

Дебиторская задолженность представляет собой стоимость неоплаченных счетов компании, причитающихся с клиентов за предоставленные продукты или услуги. В идеале она должна быть собрана в течение 90 дней или менее с уровнем 90%. Они считаются текущими активами, потому что могут быть конвертированы в наличные при получении от покупателей. Обычно имеют сроки погашения от 30 до 90 дней.

Запасы относятся к любому сырью, незавершенным продуктам или готовой продукции. Товарно-материальные запасы считаются текущим активом, поскольку при продаже они конвертируются в денежные средства. В идеале запасы должны быть проданы в течение одного года или меньше, чтобы не допустить затоваривания.

Финансовые вложения представляют собой краткосрочные инвестиции компании или финансовый инструмент, доступный для продажи. Товарные ценные бумаги считаются текущими активами, поскольку срок их погашения обычно составляет менее одного года. Они торгуются на открытом рынке, например, на публичной бирже или бирже государственных облигаций, по установленной цене для покупателей.

Прочие ликвидные активы включают любые другие активы, которые могут быть конвертированы в денежные средства в течение одного года. Они могут включать в себя предыдущие долгосрочные инвестиции со сроком погашения в течение года или имущество, часть оборудования, которые должны быть проданы в течение года.

Пример № 1. Для расчета текущих активов все, что нужно сделать, это сложить ваши краткосрочные балансовые активы, которые можно конвертировать в денежные средства в течение одного года.

Предположим, что краткосрочные активы компании включают в ваш баланс следующие данные:

- денежные средства и их эквиваленты: 90 000 т.р.;

- дебиторская задолженность: 30 000 т.р.;

- финансовые вложения: 120 000 т.р.;

- запасы: 50 000 т.р.;

- прочие: 18 000 т.р.

На основании приведенных выше данных оборотные активы рассчитываются следующим образом:

90 000 + 30 000 + 120 000 + 50 000 + 18 000 = 308 000 т.р.

Пример расчета

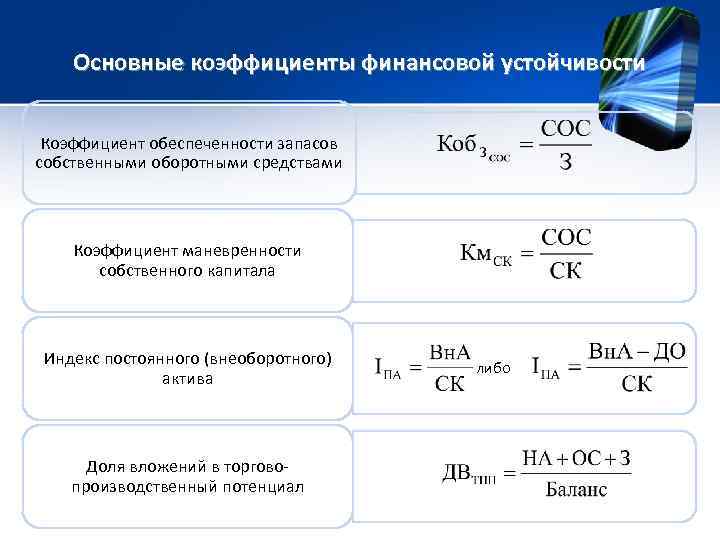

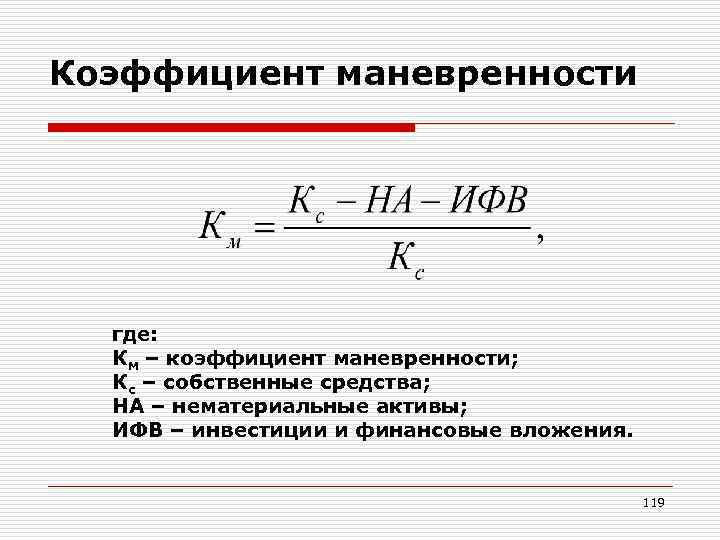

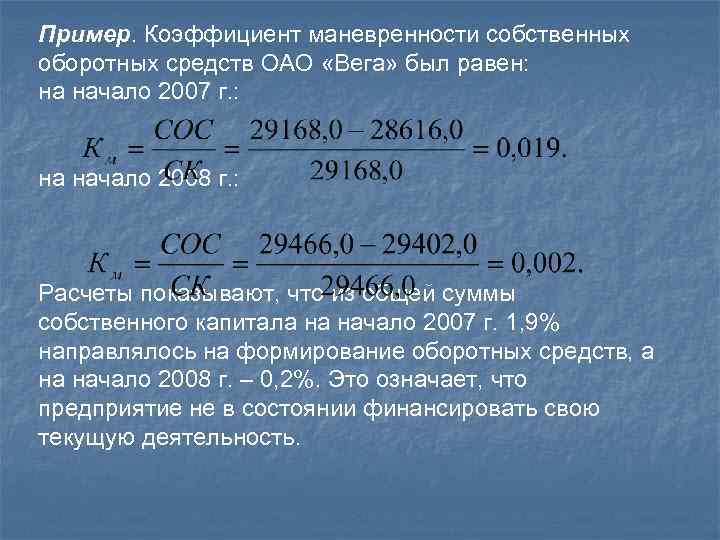

Коэффициент маневренности, значение которого должно соотноситься со среднеотраслевым показателем, рассчитывается довольно несложно.

Для этого необходимо взять для расчетов строки 1100, 1300, 1400 Формы № 1 бухгалтерского отчета за несколько периодов. Лучше, чтобы их было как минимум три.

Допустим, необоротных активов у предприятия в 1 периоде было 7682 млн руб.; во втором – 7722 млн руб.; в третьем – 7812 млн руб. При этом собственный капитал по балансу составил в 1 периоде 8235 млн руб.; во втором – 8354 млн руб.; в третьем – 8532 млн руб. Долгосрочные обязательства составили в 1 периоде 1364 млн руб.; во втором – 1234 млн руб.; в третьем – 1338 млн руб.

Расчет будет следующим:

1 период = (8235 + 1364 – 7682) / 8235 = 23 %.

2 период = (8354 + 1234 – 7722) / 8354 = 22 %.

3 период = (8532 + 1338 – 7812) / 8532 = 24 %.

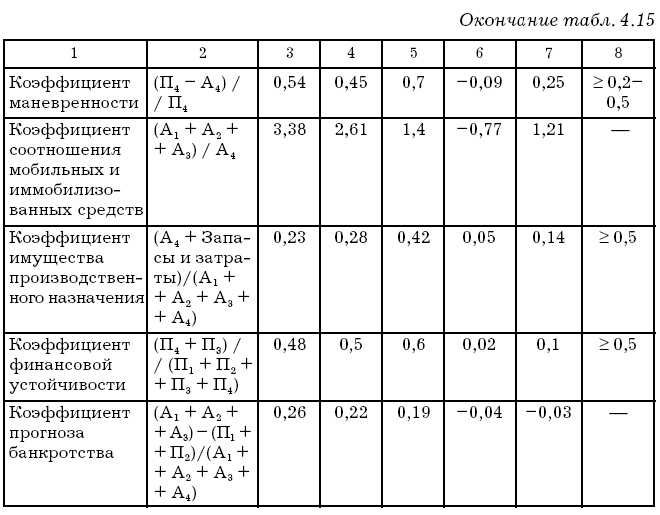

Примеры расчета индикаторов

Код | Статья отчетности | 2014 | 2015 | 2016 |

|---|---|---|---|---|

1300 Ф.1 | Собственные средства и резервы | 378 | 480 | 555 |

1500 Ф.1 | Краткосрочные обязательства | 559 | 703 | 557 |

1400 Ф.1 | Долгосрочные обязательства | 973 | 1024 | 1179 |

1700 Ф.1 | Валюта баланса | 3885 | 4078 | 3573 |

1600 Ф.1 | Совокупные активы | 3885 | 4078 | 3573 |

2300 Ф.2 | Прибыль до налогообложения | 15 | 35 | 56 |

2330 Ф.2 | Проценты к уплате | 4 | 7 | 8 |

Все сведения для определения структуры финансирования компании приведены в финансовой отчетности корпорации – форме №1 (бухгалтерский баланс) и форме №2 (отчет о прибылях и убытках).

№ | Показатель | 2014 | 2015 | 2016 |

|---|---|---|---|---|

1 | Кавт | 0,097297 | 0,117705 | 0,155332 |

2 | Ккзк | 0,394337 | 0,423492 | 0,485866 |

3 | Кфз | 4,05 | 3,60 | 3,13 |

4 | Кпп | 3,75 | 5 | 7 |

Вывод! По итогам расчета коэффициентов структуры капитала для ГК «Внешэкономбанк» была выявлена существенная зависимость заемных источников финансирования. В частности, индикатор автономии свидетельствует о недостаточности собственных средств, а показатель зависимости от займов продемонстрировал чрезмерно высокое значение. От банкротства ее удерживает нормальное значение коэффициента концентрации заемного капитала, а также наличие собственных средств для обеспечения процентных выплат. В динамике заметно медленное увеличение собственных и сокращение заемных средств.

Рисунок 1. Динамика КСК для ГК «Внешэкономбанк» в 2014-2016 гг.

Для «Внешэкономбанка» чрезмерный объем заемного финансирования не угрожает процедурой банкротства, поскольку средства привлекаются с государственной поддержкой – под низкий процент.

Код | Статья отчетности | 2014 | 2015 | 2016 |

|---|---|---|---|---|

1300 Ф.1 | Собственные средства и резервы | 2890 | 3305 | 3872 |

1500 Ф.1 | Краткосрочные обязательства | 110 | 128 | 132 |

1400 Ф.1 | Долгосрочные обязательства | 6 | 5 | 2 |

1700 Ф.1 | Валюта баланса | 3501 | 3906 | 4239 |

1600 Ф.1 | Совокупные активы | 3501 | 3906 | 4239 |

2300 Ф.2 | Прибыль до налогообложения | 335 | 123 | 922 |

2330 Ф.2 | Проценты к уплате | 998 | 3522 | 504 |

№ | Показатель | 2014 | 2015 | 2016 |

|---|---|---|---|---|

1 | Кавт | 0,83 | 0,85 | 0,91 |

2 | Ккзк | 0,03 | 0,03 | 0,03 |

3 | Кфз | 0,04 | 0,04 | 0,03 |

4 | Кпп | 0,34 | 0,03 | 1,83 |

Вывод! По итогам расчета коэффициентов структуры капитала для ПАО «Сургутнефтегаз» установлено, что все показатели находятся в пределах допустимых значений: фирма обладает солидным собственным капиталом (Кавт) и оптимально использует заемное финансирование (Кфз и Ккзк). Что касается Кпп, то в течение 2014-2015 гг. компания получала невысокую прибыль, обусловленную снижением стоимости нефти, что не позволяло ей погашать проценты по обязательствам за счет собственного капитала, однако в 2016 году ситуация изменилась.

Рисунок 2. Динамика КСК для ПАО «Сургутнефтегаз» в 2014-2016 гг.

Расшифровка коэффициента исходя из динамики

Нельзя понять состояние компании исходя из одного показателя. Для получения точных результатов нужно регулярно определять коэффициенты и сравнивать их друг с другом. Отслеживание значения в годовой динамике помогает отследить успешность развития компании. Если наблюдается стабильный рост коэффициента, это обозначает следующие аспекты:

- Предприятие своевременно выплачивает займы и не берет все новые и новые кредиты.

- У предприятия есть ресурсы для расширения и модернизации, закупки нового оборудования.

- Компания имеет возможность продолжать финансирование своей деятельности даже в том случае, если доступ к займам закроется.

- Предприятие имеет возможность диверсифицировать производство.

Если коэффициент постепенно уменьшается, это свидетельствует о следующих фактах:

- Высокий уровень кредитной или общей платежной нагрузки. То есть у компании не хватает средств для самостоятельного финансирования своей деятельности.

- Пониженная прибыльность, возникшая вследствие неэффективного управления или других факторов.

- Невозможность в полном объеме инвестировать средства в модернизацию производства.

- Невозможность успешно диверсифицировать предприятие.

Об аналогичных характеристиках свидетельствует коэффициент, остающийся низким (0,3) на протяжении длительного времени.

ВАЖНО! Значение коэффициентов нужно анализировать на протяжении нескольких месяцев. Анализ динамики на протяжении другого времени (месяц, год) может не дать точных результатов

Анализ изменения коэффициента в течение одного месяца не отображает достаточной динамики. В этом случае показатель практически не изменится. Если же анализировать коэффициент на протяжении года, разброс значения будет слишком большим. Невозможно будет отследить причину изменения значения.

ВНИМАНИЕ! Что делать в том случае, если коэффициент снижается? Нужно искать причину. Следует отследить конкретный период, в котором произошло падение значения

Затем следует проанализировать, что именно произошло в этот период. Также причиной низкого коэффициента может являться неправильное управление компанией.

Структура оборотных средств

Оборотные средства предприятия – это незаменимые ресурсы, которые обладают различными свойствами и признаками. Очень часто в экономической практике именно оборотные средства решают успех производства того или иного товара, так как они способны быстро и оперативно решить управленческие задачи и проблемы.

Ни одна компания на рынке не может существовать без оборотных средств, мало открыть бизнес и начать работать, надо обеспечить текущую деятельность предприятия, которая как раз и формируется и реализуется за счет оборотных средств.

Оборотные средства необходимо планировать заранее, чтобы к моменту поступления заказа организация была готова его выполнить в полном объеме, желательно не прибегая к заемным средствам.

Оборотные средства чаще всего выражаются в денежном эквиваленте.

Определение 1

Структура оборотных средств – это стоимостное выражение доли каждого оборотного средства в общем объеме производственных средств компании.

В структуру оборотных средств входят:

- Запасы производственного характера. К запасам можно отнести: материалы, необходимые для изготовления продукции; основное производственное сырье; топливные материалы; упаковка (тара); комплектующие для ремонта производственного оборудования и т.д. Для любой компании запасы необходимы, но их надо грамотно регулировать и устанавливать лимит, иначе это может привести к перерасходам, которые будут связаны с арендой дополнительных складских мест или порчей готовой продукции. Так или иначе, на предприятии должна действовать политика управления запасами, чтобы не допустить дополнительных расходов;

- Полуфабрикаты и незавершенное производство также относятся к оборотным средствам. Полуфабрикатами является продукция, которая почти готова, но не может пойти в стадию реализации, она лишь готова к последнему этапу производства. Примером может служить предприятие, которое изготавливает пищевую продукцию, она может заготавливать полуфабрикаты, например, фарш для пельменей, чтобы в последующем, на последней стадии превратить полуфабрикат в готовую продукцию. Незавершенное производство также является оборотными средствами, то есть когда производство началось, все оборотные средства вложены, но готовая продукция не получена;

- Расходы будущих периодов. Это оборотные средства, которые вложены предприятием заранее в какое либо мероприятие по дальнейшему производству продукции. Например, компания планирует освоить рынок лекарственных средств, для этого начальство заранее оплачивает арендную плату завода, закупает непортящееся сырье, и материалы для начала производственного процесса. В дальнейшем эти затраты в любом случае пойдут в себестоимость лекарственных средств, которые будут производиться компанией чуть позже;

- Фонды обращения. Надо заметить, что преимущественно фонды обращения формируют большую долю оборотных средств предприятия. К ним можно отнести: уже готовая продукция компании, которая лежит на складе, которая ждет транспортировки, также продукция, которую отгрузили покупателю, но он ее еще не оплатил ввиду различных обстоятельств, нельзя забывать и о денежных средствах фирмы, которые находятся в кассе на данный момент времени или лежат на расчетном счету в банке или задолженность дебиторов.

Таким образом, структуру оборотных средств составляют различные статьи экономических ресурсов и затрат предприятия.

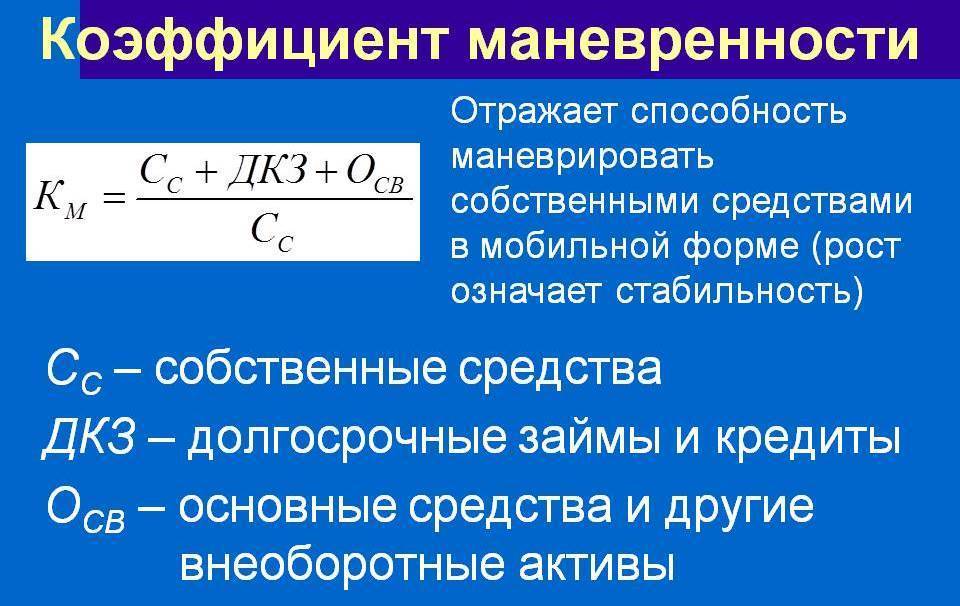

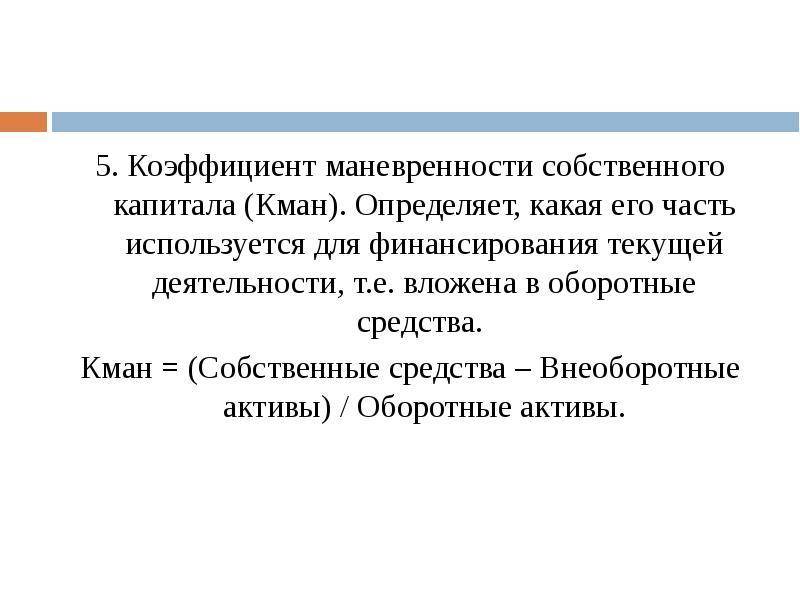

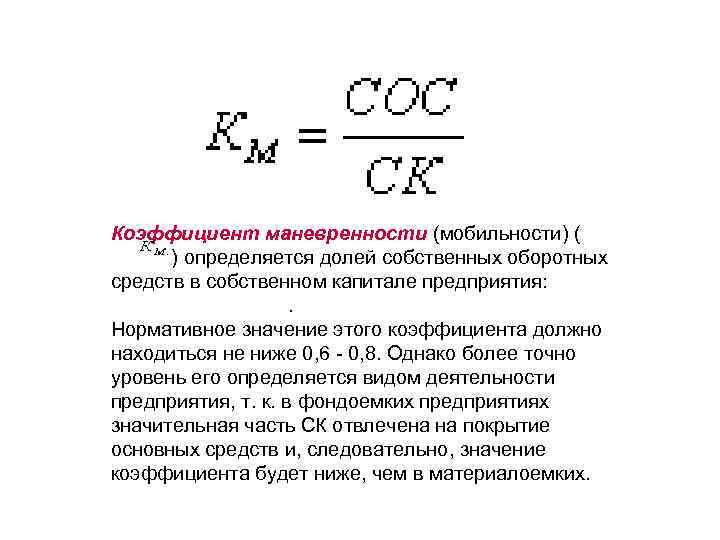

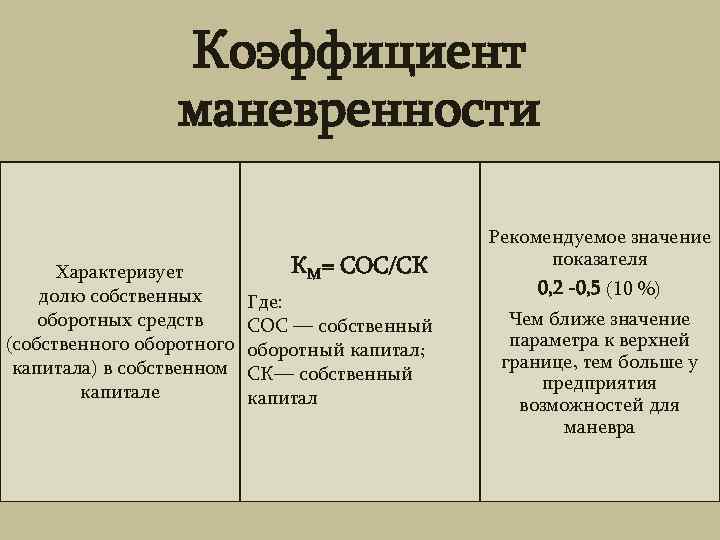

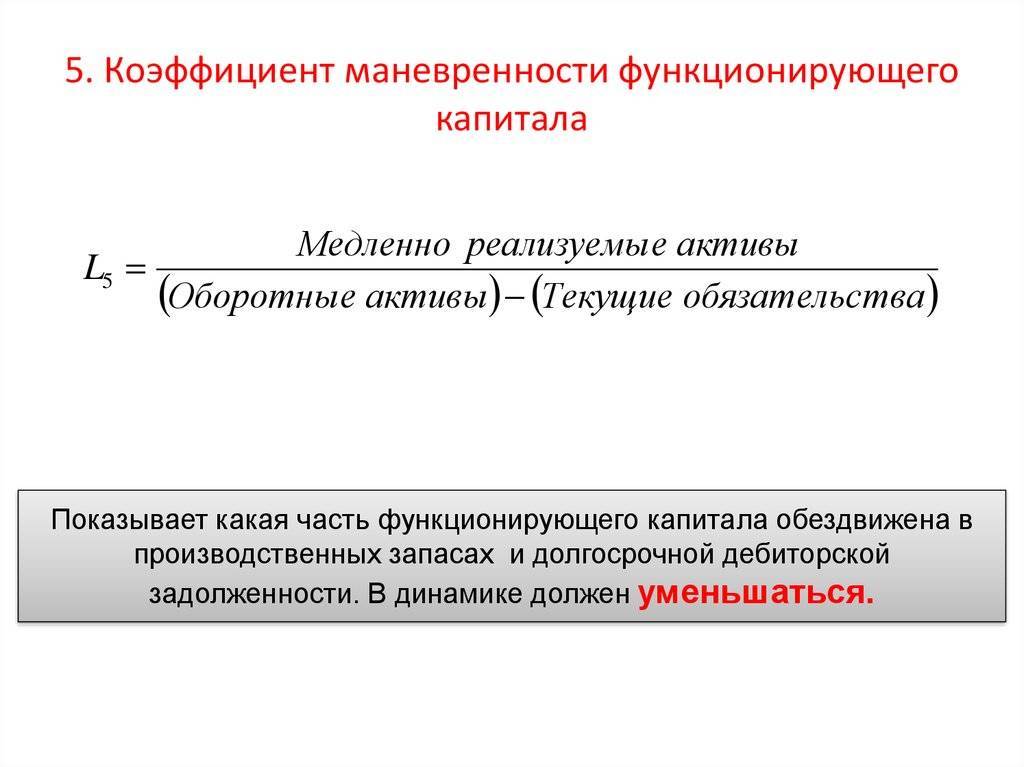

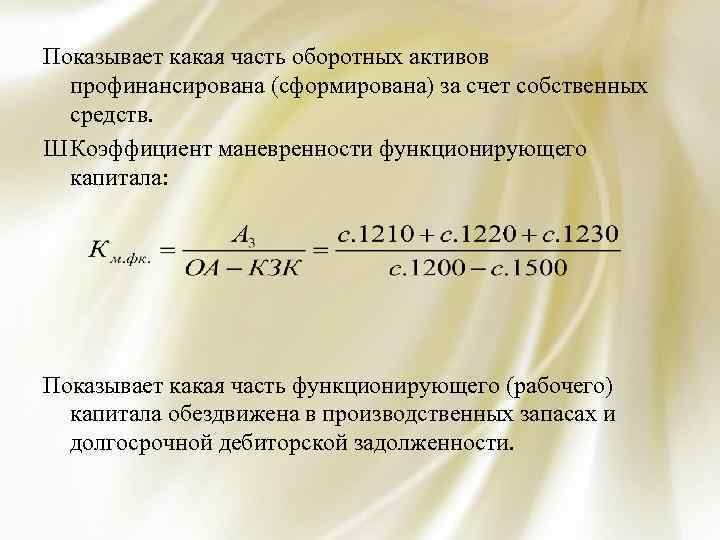

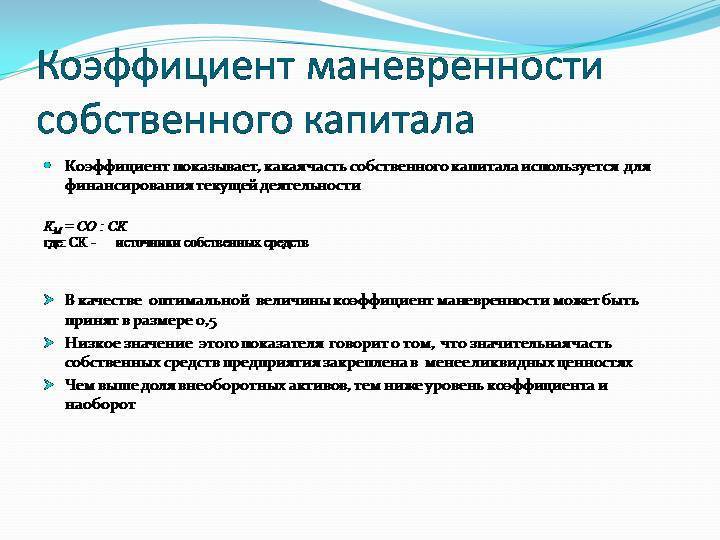

Формула коэффициента маневренности по балансу

Коэффициент маневренности по балансу – важнейший инструмент финансовой деятельности организаций, который отражает степень их независимости от наличия собственных оборотных средств. Факт наличия требуемого объема собственных средств — ключевое условие развития бизнеса, поскольку данный ресурс в большей мере выступает в качестве первостепенного источника инвестиционной деятельности.

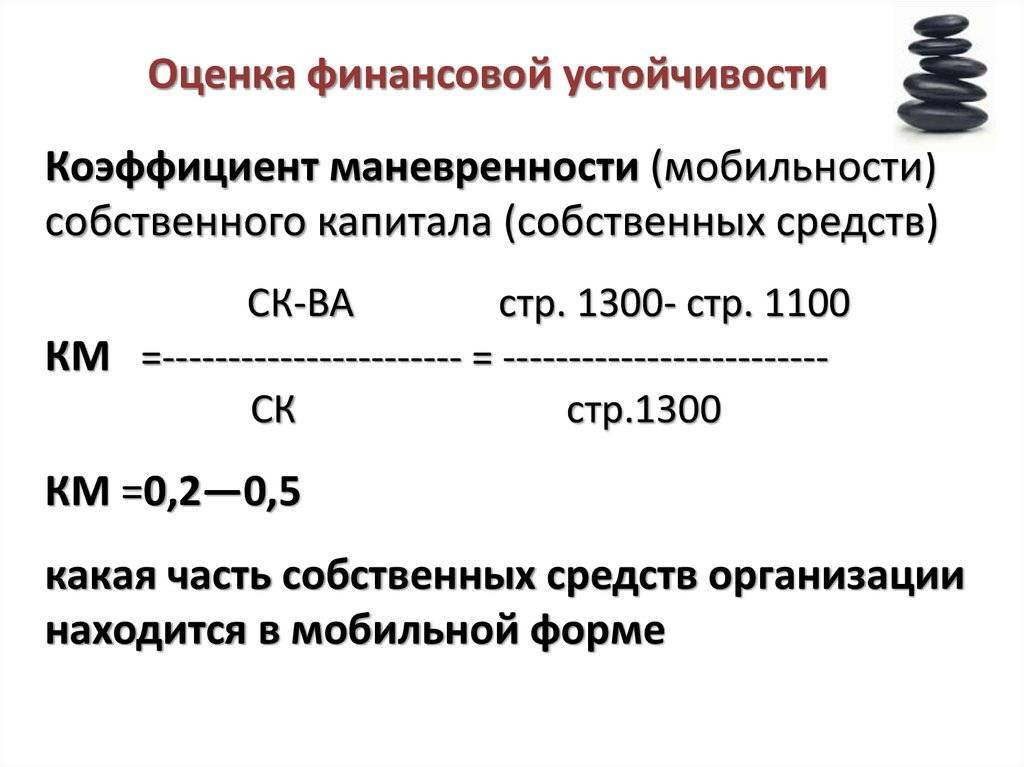

Формула коэффициента маневренности по балансу рассчитывается отношением итоговой суммы собственных оборотных средствк показателюобъема собственного капитала.

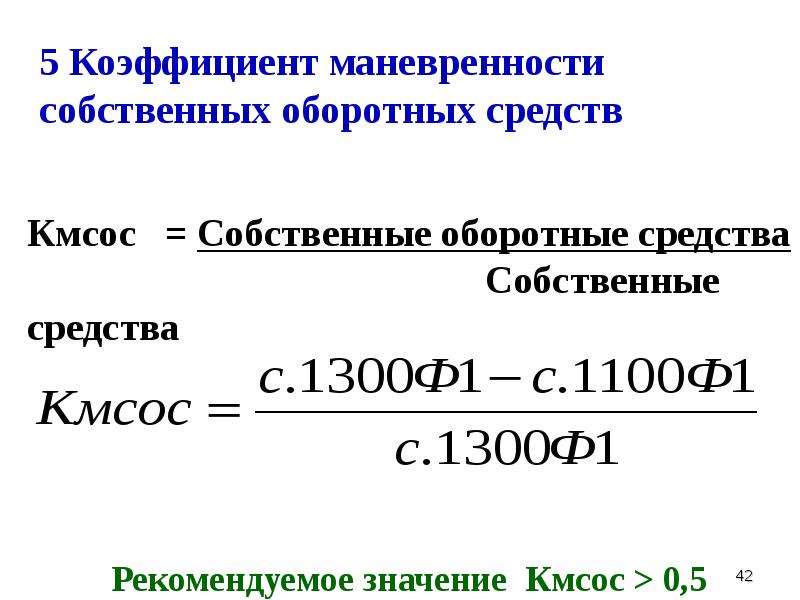

Бухгалтерский баланс используется при всех вариантах расчета формулы. В самом простом виде формула коэффициента маневренности по балансу содержит цифры 1100 и 1300 строк бухгалтерского баланса. Разность строки 1300 и строки 1100 представляет собой величину собственных оборотных средств организации. В этом случае 1300 строка отражает размер капитала предприятия.

Основная формула коэффициента маневренностипо балансу представляет собой следующее равенство:

М = (стр. 1300 – стр. 1100) / стр. 1300

Обратите внимание

Если в структуре пассивов организации большойобъем долгосрочных обязательств, то формула коэффициента маневренностипо балансу дополняется показателями1400 строки бухгалтерского баланса:

М= ((стр. 1300 + стр. 1400) — стр. 1100) / стр. 1300

Компании, обладающие существенным объемом краткосрочных обязательств, определяют коэффициент маневренности посредством формулы, которая рассчитывает размер собственных основных средств разностью 1200 и 1500 строк бухгалтерского баланса. В этом случае коэффициент маневренности по балансу выглядит так:

М = (стр. 1200 — стр. 1500) / стр. 1300

Специалисты, исследуя финансово-хозяйственную деятельность компаний, зачатую пускают в ход еще одну формулу коэффициента маневренности, содержащую показатели 1530 строки ББ, при этом формула выглядит таким образом:

М = ((стр. 1300 + стр. 1400 + стр. 1530) — стр. 1100) / (стр.1300 + стр.1530)

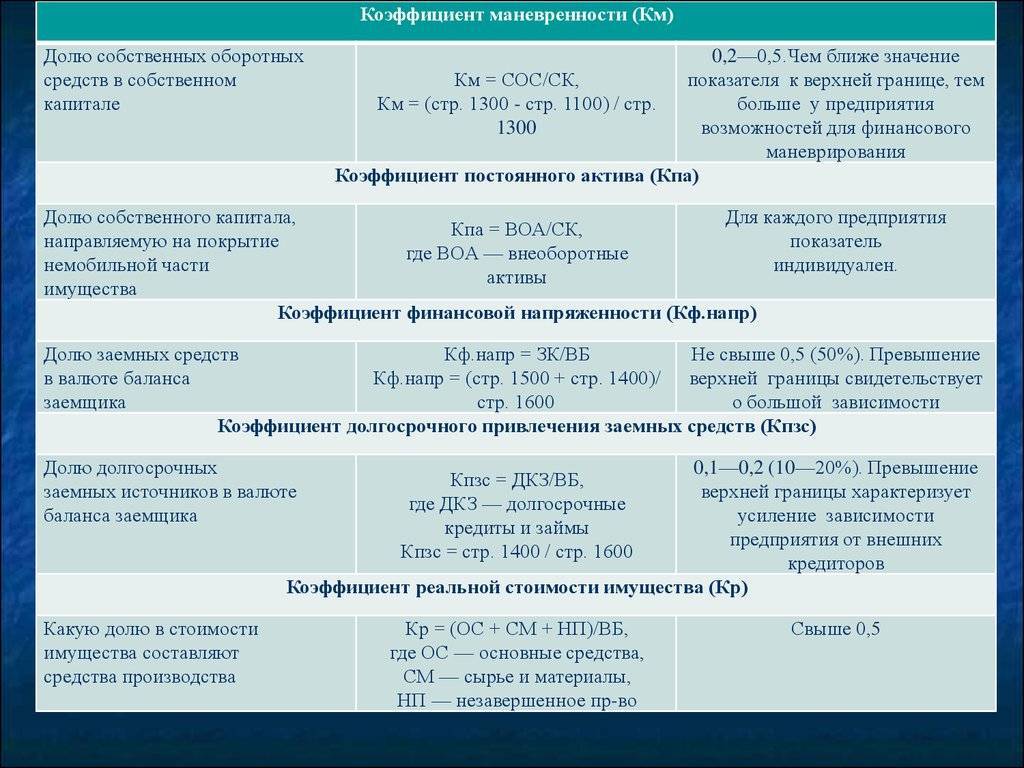

Норматив показателя маневренности

Коэффициент маневренности по балансу позволяет узнать информацию о следующих показателях:

- Долесобственных средств предприятия, находящихсяв обороте;

- Степени финансовой независимости.

В соответствии с полученным значением формулы судят об эффективности ведения бизнеса компанией. При этом коэффициент принимает следующие значения:

- Коэффициент маневренности меньше 0,3 означает серьезные проблемы в развитии компании, высокую степень ее зависимости от заемного капитала, низкую платежеспособность. В большинстве случаев кредиторы отказывают предприятию с таким показателем в предоставлении значительной суммы денежных средств, а инвестор сомневается в перспективе вложений.

- Коэффициент маневренностив диапазоне 0,3-0,6представляет собой оптимальное значение.

- Коэффициент маневренности, превышающий значение0,6, интерпретируется в соответствии со структурой текущих займов, в том числе со степенью ликвидности собственных оборотных средств.

Высокое значение коэффициента маневренности в случае низкой ликвидности собственных оборотных средств можно считать допустимым только при превышении значения 0,6.

Если ликвидность низкая, а коэффициент равен 0,6 (или больше), компания может начать испытывать сложности в области своевременного преобразования собственных оборотных средств в инвестиции, направляемые на расширение и совершенствование производства.

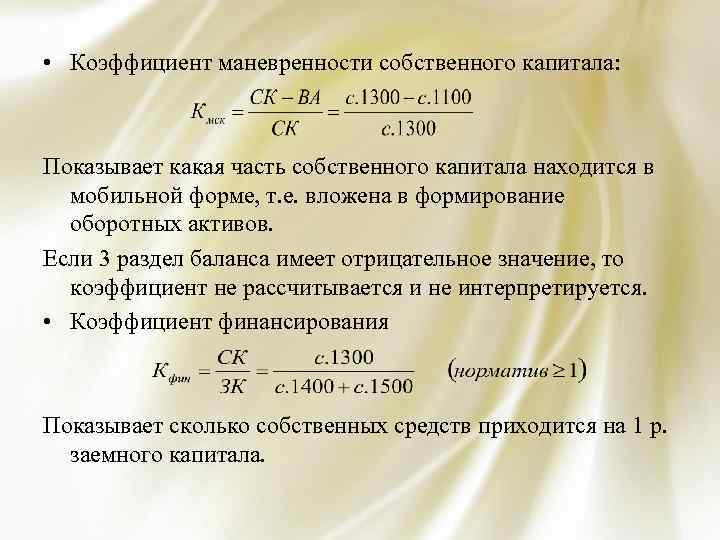

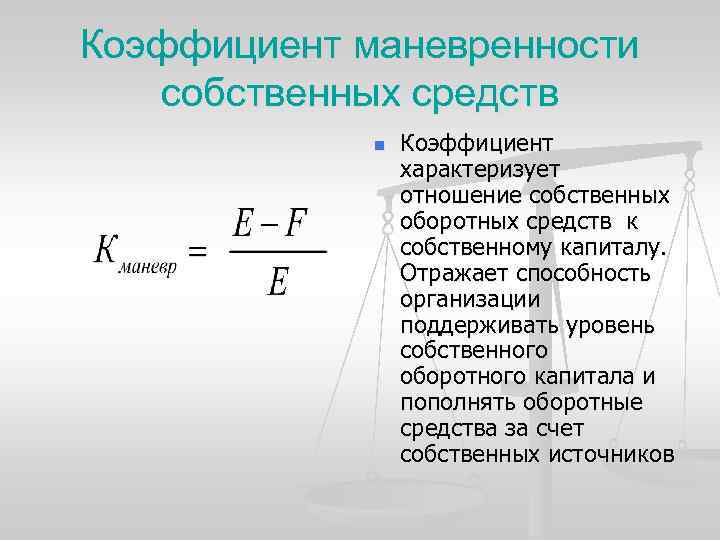

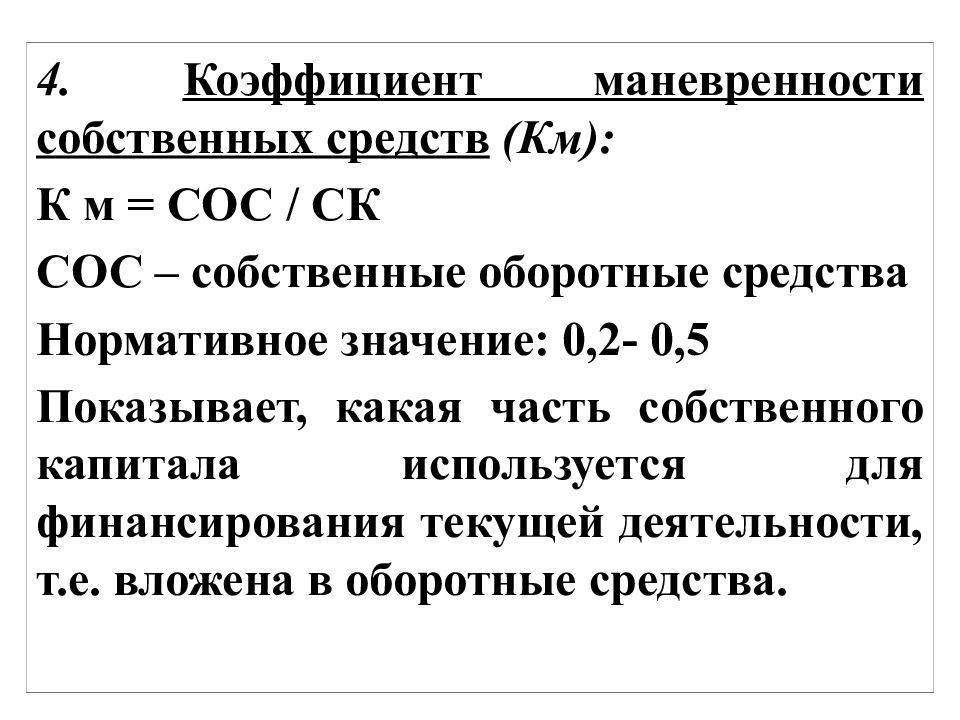

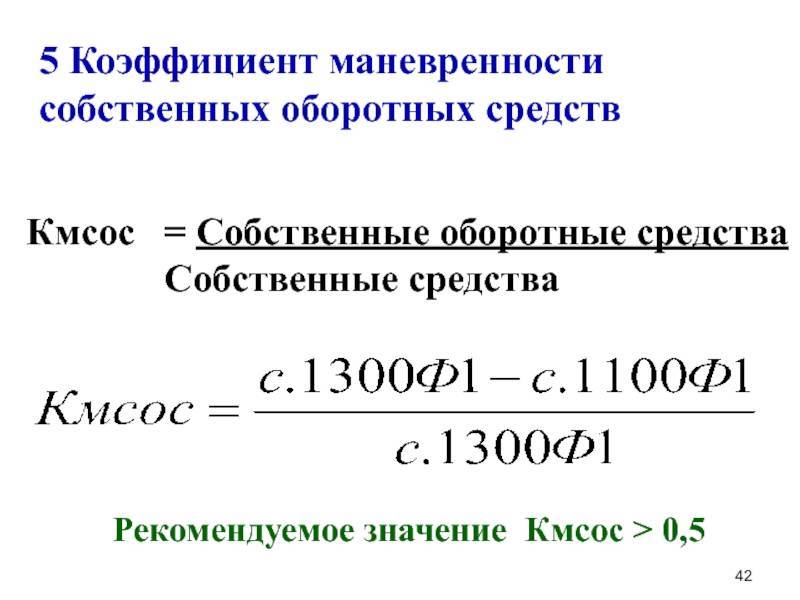

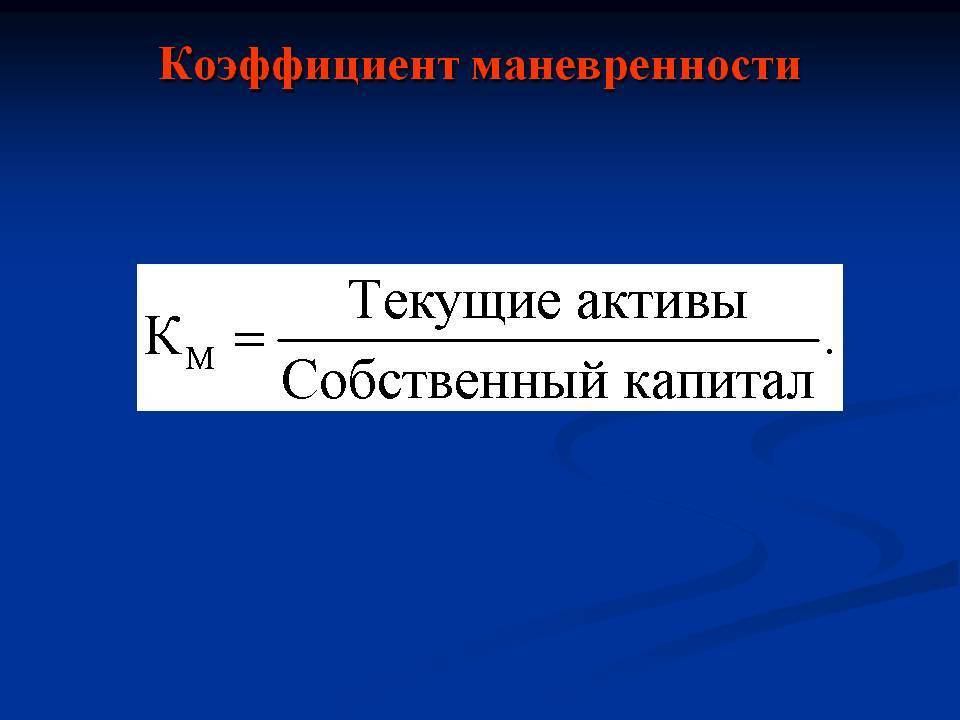

Как рассчитать коэффициент маневренности собственного капитала

Коэффициент маневренности собственного капитала – это отношение собственных оборотных средств компании к общей величине собственных средств. Показатель используется для оценки финансовой устойчивости бизнеса. Смотрите, как считать коэффициент по балансу и что учесть при расчете и анализе.

Используйте пошаговые руководства:

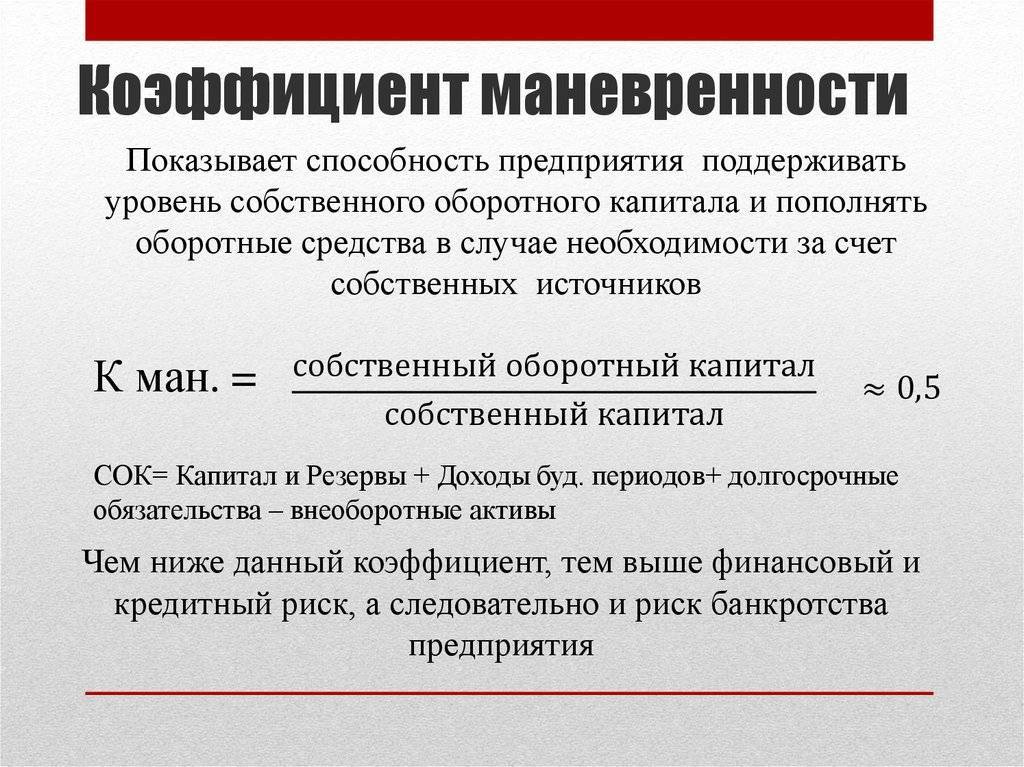

Коэффициент маневренности показывает какая часть собственных средств вложена в оборотные активы (ликвидные), которыми можно быстро маневрировать, а какая капитализирована. Соответственно его значение должно быть достаточно высоким, чтобы обеспечить гибкость в использовании собственного оборотного капитала.

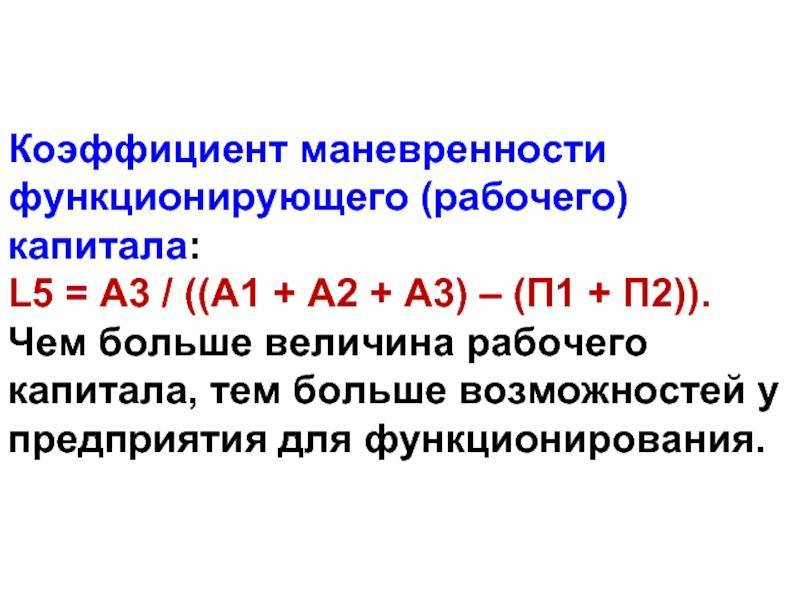

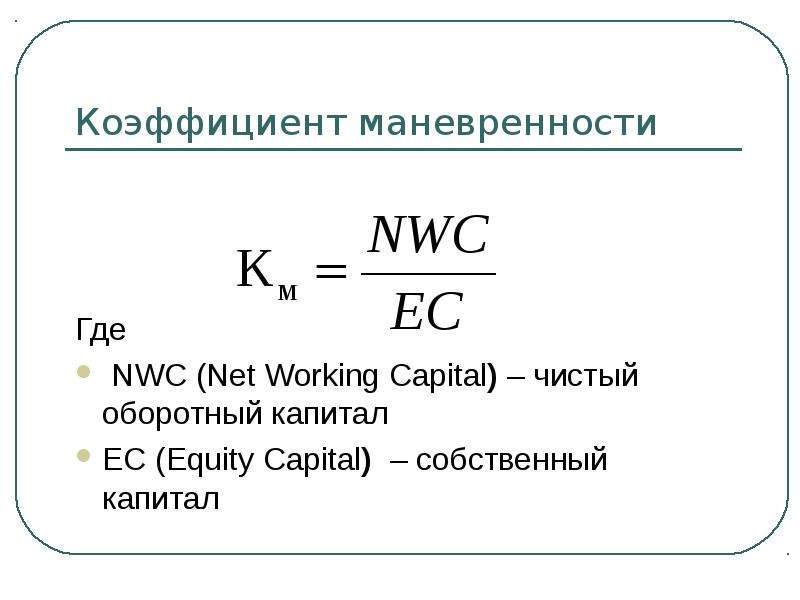

Коэффициент маневренности собственного капитала: формула

Формула расчета коэффициента маневренности выглядит следующим образом:

Км = собственные оборотные средства / собственный капитал.

https://youtube.com/watch?v=UuvTKIdPV1U

При этом собственные оборотные средства определяются как разница между собственным капиталом и внеоборотными активами.

Источником данных для расчета коэффициента маневренности является бухгалтерский баланс (форма №1).

Как рассчитать коэффициент маневренности собственного капитала по балансу

Есть несколько формул для расчета коэффицента по данным бухгалтерского баланса. Самая простая формула выглядит так.

Км = (строка 1300 – строка 1100) / строка 1300

Долгосрочные обязательства включаются в формулу в случае положительного значения:

Км = (строка 1300 + строка 1400– строка 1100) / строка 1300

Можно воспользоваться альтернативной формулой, используя в расчете чистый оборотный капитал:

Км = (строка 1200 – строка 1500) / строка 1300

Нормативное значение коэффициента маневренности собственного капитала

Нормативное значение коэффициента маневренности находится в диапазоне от 0,2 до 0,5. Значение показателя ниже нормы свидетельствует о риске неплатежеспособности и финансовой зависимости компании.

Казалось бы, что чем выше значение коэффициента, тем компания более финансово-устойчива.

Однако данные значения могут свидетельствовать об увеличении долгосрочных обязательств и снижении независимости с финансовой точки зрения.

Отрицательный коэффициент маневренности означает, что собственные средства вложены в медленнореализуемые активы (основные средства), а оборотный капитал сформирован за счет заемных средств. Подобная ситуация приводит к низкой финансовой устойчивости предприятия.

Что учесть при расчете и анализе показателя

Для правильного анализа коэффициента маневренности собственного капитала расчеты необходимо производить в динамике за несколько отчетных периодов. В случае существенных отклонений показателя, следует провести анализ структуры активов и пассивов в балансе.

Оптимальные значения коэффициента маневренности могут отличаться в зависимости от сферы деятельности компании. В связи с этим сопоставление показателя со средними значениями по отрасли дает более точную оценку коэффициента маневренности. Для этого проводят расчет коэффициентов маневренности у конкурентов и выводят среднеарифметическое значение.

Пример расчета коэффициента маневренности

Рассмотрим на примере расчет коэффициента маневренности. Используем данные бухгалтерского баланса в динамике за три года:

Наименование показателя | Код | Период | ||

2016 | 2015 | 2014 | ||

АКТИВ | 1110 | |||

I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||||

Итого по разделу I | 1100 | 385 165 | 371 483 | 352 081 |

II. ОБОРОТНЫЕ АКТИВЫ | 1210 | |||

Итого по разделу II | 1200 | 4 073 301 | 3 963 284 | 3 667 703 |

БАЛАНС | 1600 | 4 458 466 | 4 334 766 | 4 019 783 |

ПАССИВ | 1310 | |||

III. КАПИТАЛ И РЕЗЕРВЫ 6 | ||||

Итого по разделу III | 1300 | 2 485 588 | 2 420 328 | 2 086 631 |

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 1410 | |||

Итого по разделу IV | 1400 | 11 069 | 11 594 | 13 143 |

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 1510 | |||

Итого по разделу V | 1500 | 1 961 808 | 1 902 845 | 1 920 009 |

БАЛАНС | 1700 | 4 458 466 | 4 334 766 | 4 019 783 |

Рассчитаем коэффициент маневренности по годам:

2016 год: (2 485 588 + 11 069 – 385 165) / 2 485 588 = 0,85

2015 год: (2 420 328 + 11 594 – 371 483) / 2 420 328 = 0,85

2014 год: (2 086 631 + 13 143 – 352 081) / 2 086 631 = 0,84

В нашем примере значение коэффициента стабильно на протяжении всего анализируемого периода и находится выше значения 0,6. При этом доля долгосрочных обязательств несущественна. Это свидетельствует, что предприятие не зависит от займов и имеет достаточно средств для инвестирования в производство.

Что означает тот или иной коэффициент

В результате расчетов по формуле получается определенный коэффициент. На основании его можно судить об особенностях деятельности компании. Рассмотрим значение того или иного коэффициента:

- Меньше 0,3. Такой коэффициент говорит о том, что у компании есть затруднения с развитием. Также это говорит о зависимости от заемных средств, пониженной платежеспособности. Что это обозначает на практике? Организации будет сложно получить займы. Кредиторы будут отказывать фирме из-за ее низкой платежеспособности. Отказывать будут и инвесторы, так как инвестиции в такую компанию не «обещают» получения прибыли.

- От 0,3 до 0,6. Это среднее значение. Оно обозначает нормальную платежеспособность, относительную независимость компании от сторонних средств.

- Больше 0,6. Обозначает высокий уровень платежеспособности, независимость фирмы. Однако точная интерпретация определяется структурой нынешних займов, уровнем ликвидности средств.

Коэффициент 0,6 вовсе не обязательно свидетельствует о хорошем состоянии компании. Все зависит от специфики ее хозяйственной деятельности. Если фирма берет долгосрочные (со сроком погашения от 1 года) займы, коэффициент 0,6 обозначает зависимость компании от займов. Связано это с тем, что прибыль предприятия будет направляться на уплату процентов. По этой причине существуют сложности с модернизацией и расширением компании. Средств на это в достаточном объеме просто нет.

Важно! Если большая часть займов является краткосрочной (со сроком погашения до года), коэффициент больше 0,6 обозначает независимость от кредиторов, а также наличие средств для модернизации производства. Соответственно, в таких условиях компания может успешно развиваться

Если в компании наблюдается пониженный уровень ликвидности оборотных средств, успешной ее деятельность может считаться только в том случае, если коэффициент значительно превышает 0,6. Если он составляет ровно 0,6 или незначительно превышает этот уровень, это свидетельствует о недостатке свободных средств, которые могут быть направлены на улучшение производства.

Анализ показателя

Для расчетов данные можно брать за разные периоды – от месяца до года. Лучше всего анализ проводить в динамике, оценивать изменение в течение определенного времени. Таблица 2. Что характеризует рост и падение КМ

| Рост | Снижение |

| Кредитная нагрузка не увеличивается. | Увеличивается доля кредитов среди активов компании. |

| У фирмы есть средства на расширение и модернизацию производства. | Нет достаточного количества средств для инвестирования в производство. |

| Имеются дополнительные ресурсы финансирования. | Нет других источников финансирования. |

| Меньше лишних затрат, связанных с обслуживанием кредитов. | Больше прибыли уходит на обслуживание долга. |

Таким образом, рост показателя означает, что дела у фирмы поправляются, долгов становится меньше, и на их обслуживание уходит минимум денег. Падение же свидетельствует о негативной тенденции для предприятия: увеличения кредитной массы в составе активов, сокращение финансовых запасов.