Как не прогореть с кредитом на бизнес?

Откройте любой поисковик и введите запрос “взял кредит на бизнес и прогорел”, вы увидите реальную, жестокую ситуацию в мире. Случаев много, реально много, настолько много что устанете читать. Поэтому для вас у меня есть несколько советов:

- Прежде чем брать кредит на бизнес, лучше накопите некую часть денег. Это поможет вам на случай “ядерной войны” иметь финансовую подушку. А “ядерная война” будет и не раз. Поверьте, потому что бизнес дело настолько непредсказуемое, насколько только возможно.

- Организуйте себе источник пассивно-активного дохода, который будет приносить вам 5-10-20 000 рублей в месяц. Вы не поверите, даже какие-то жалкие 5 000 в месяц будут вас выручать и не раз. Позже к этому мы вернемся и вы поймете, что иметь такой источник дохода, порой даже необходимо.

- Необходимо знать наверняка, какая сумма вам необходима на открытие бизнеса. И плюсом еще 20% накинуть на непредвиденные расходы. Они точно будут.

Куда обратиться за кредитом

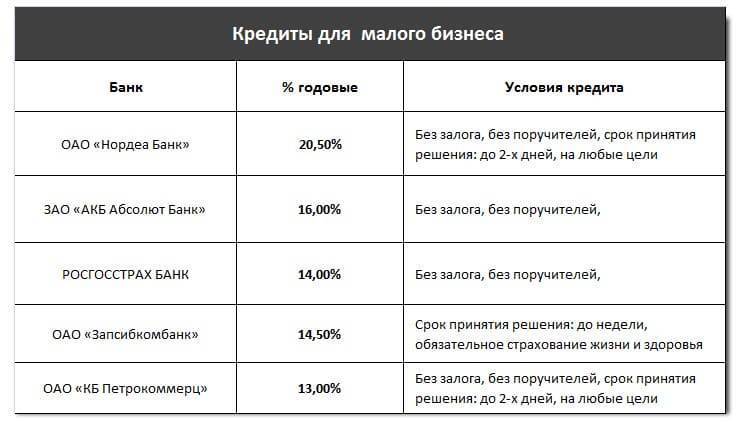

Чтобы получить кредит на открытие малого бизнеса с нуля, отдают предпочтение системе кредитования, обеспечивающей минимальную сумму переплат. Отталкиваясь от финансовых возможностей, кредитной репутации и требуемой суммы, отдают предпочтение финансовым организациям из ТОП -5 банков для начинающих бизнесменов.

- Альфа – банк, программы «Партнер» и «Овердрафт». К услугам организации обращаются как начинающие бизнесмены, так и владельцы личного бизнеса. По системе «Партнер» заемщик получает до 300 тысяч рублей под 17,5% годовых. Обеспечение займа не требуется, срок устранения задолженности – до трех лет. Программа «Овердрафт» предлагает получить 500 тысяч – 6 миллионов рублей под 18 % годовых. В качестве обеспечения выступает поручительство стороннего юридического лица. Срок устранения задолженности – один год.

- Россельхозбанк, программы «Оптимальный» и «Быстрое решение». Первая программа предлагает выдачу нецелевого займа на сумму в 100 тысяч – 7 миллионов рублей. Обеспечение кредита обязательно: заемщик оформляет залог на недвижимость, транспорт или оборудование. Программа «Быстрое решение» предлагает получить не больше 1 миллиона рублей. Длительность погашения задолженности – не более двенадцати месяцев. Оформление залога на имущество не требуется. Величину процентной ставки по займу рассчитывают индивидуально.

- Российский капитал, программа «Бизнес – развитие». Сумма займа 1-150 миллионов рублей под 11% годовых. Срок возмещения задолженности составляет не больше 10 лет. Для заключения договора понадобится оформить залог на имущество, а также заручиться поручительством стороннего юридического лица.

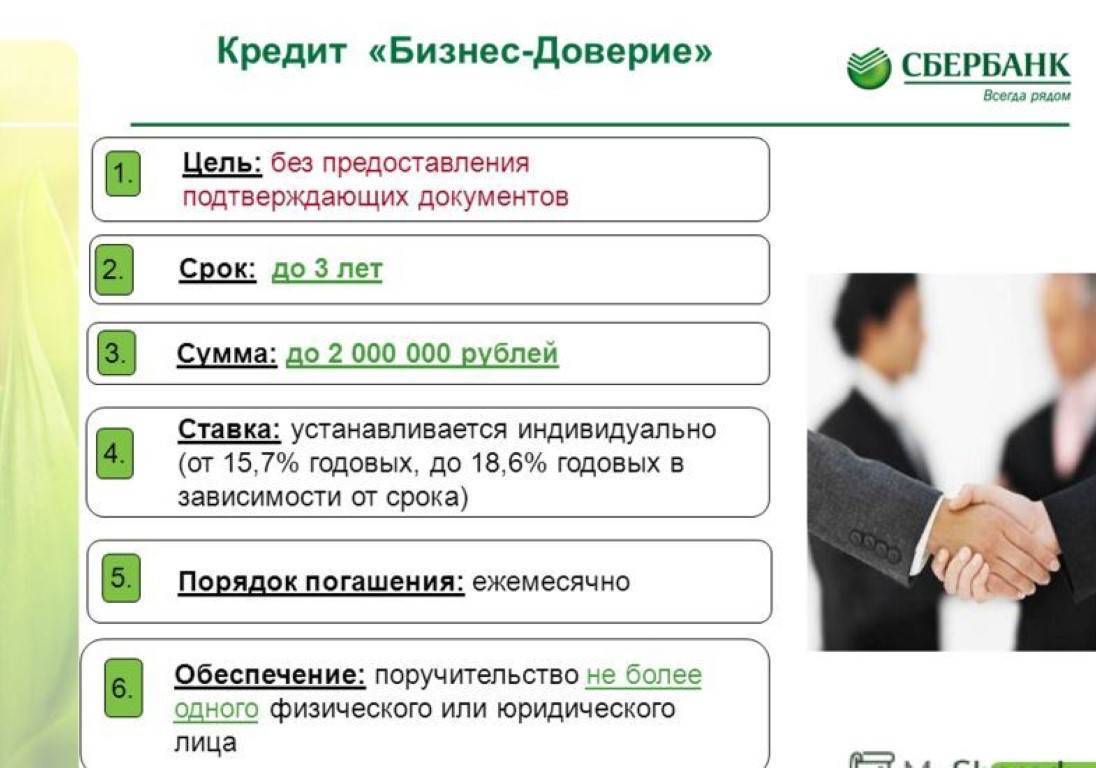

- Сбербанк, предложения по выдаче займов предпринимателям. Банк разработал более десяти вариантов систем для выдачи средств начинающим и опытным предпринимателям. Сбербанк предлагает нецелевые кредиты, займы на покупку спец. техники и недвижимого имущества, выплату задолженностей другим кредиторам или пополнение объема оборотных средств. Кредитный лимит по нецелевым займам достигает 3 миллионов рублей, размер процентной ставки – до 18,5% годовых.

- Банк ВТБ24, программы «Целевой», «Инвестиционный», «Коммерсант». Кредитный лимит в ВТБ 24 определяется возможностями предпринимателя. Минимальный объем заемных средств – 850 тысяч рублей, величина процентной ставки – до 13%. Срок устранения задолженности – не более 5 лет, 10 лет для программы «Целевой».

Воспользоваться услугами перечисленных банков можно как с поддержкой корпорации МСП, так и с поручительством частных лиц. Окончательное решение принимается в соответствии со сферой деятельности фирмы, перспективами в отношении прибыли и кредитной репутации заемщика.

Альфа-Банк — широкий выбор предложений для реализации поставленных задач

- Особенно выгодные условия для зарплатных клиентов банка;

- Продвинутая служба поддержки, которая подробна объяснит, как правильно взять кредит на молодой бизнес в Альфа-Банке;

- Можно осуществить досрочное погашение в любой день и без ограничений;

- Займ можно получить с 21 года (у многих конкурентов с 23 лет).

| Сумма, ₽ | Подтверждение дохода | 1 – 5 лет | |

| Общие условия | 50 000 – 250 000 | – Справка по форме банка – 2-НДФЛ | 16.99 – 24.99% |

| 250 001 – 700 000 | 14.99 – 19.49% | ||

| 700 001 – 3 000 000 | 11.99 – 19.49% | ||

| Зарплатные клиенты | 50 000 – 250 000 | – Не требуется – Справка по форме банка – 2-НДФЛ | 13.99 – 19.49% |

| 250 001 – 700 000 | 12.99 – 19.49% | ||

| 700 001 – 4 000 000 | 11.99 – 19.49% |

Топ-7 банков для получения кредита под бизнес-план с нуля

Кредитные учреждения готовы вкладываться в новый бизнес. Вот перечень банков, которые дают кредит под бизнес-план для открытия бизнеса

Открытие

Банк дает кредит на стартап малого бизнеса. Условия кредитования в «Открытии» следующие:

сумма — до 10 000 000 рублей;

срок кредитования — до 5 лет;

залог не требуется;

ставка — 13,2 %.

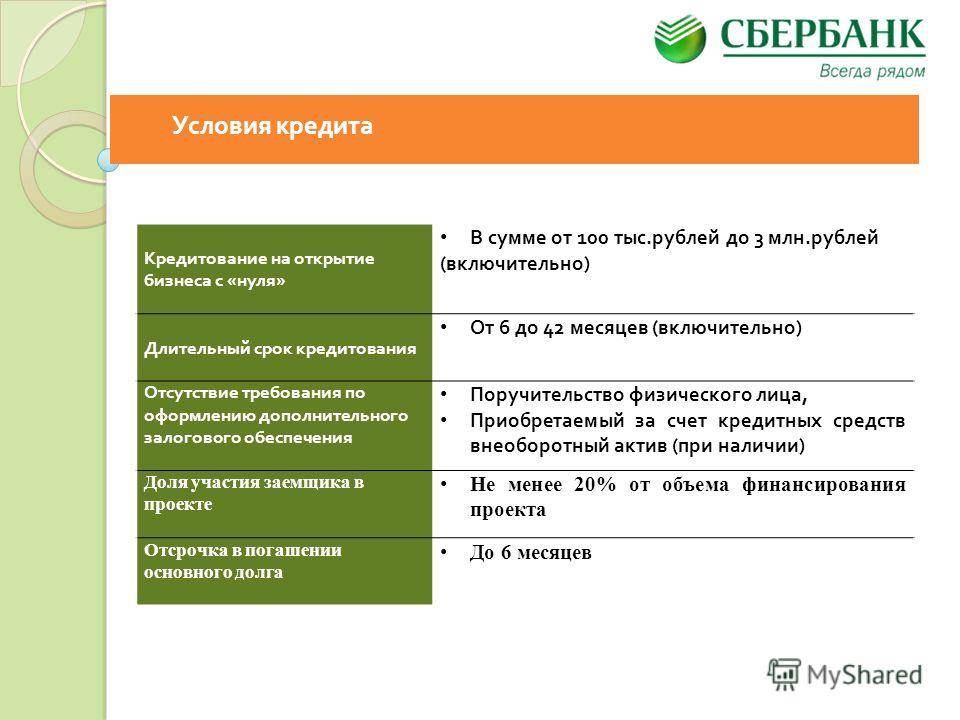

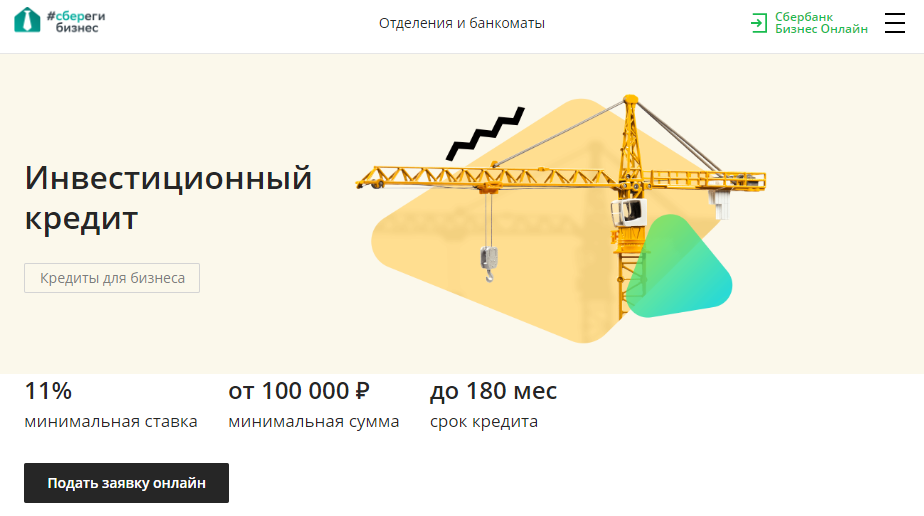

Сбербанк

В Сбербанке ранее была программа «Бизнес-Среда», в рамках которой на льготных условиях можно было получить кредит на покупку франшизы. Сейчас действует программа «Инвестиционный кредит» со следующими условиями:

минимальная сумма от 100 000 рублей;

срок кредитования — до 15 лет;

минимальная ставка — 11 %.

залог не обязателен.

Кредит отлично подходит для малого бизнеса с выручкой до 400 млн рублей. Минус — маловероятно, что Сбербанк выдаст такой кредит стартапу, но можно попробовать использовать его на приобретение франшизы.

Россельхозбанк

В банке есть много программ для кредитования начинающего бизнеса в сфере агропромышленного комплекса под бизнес-план. Например, «Инвестиционный-стандарт»:

сумма — до 60 млн рублей;

срок — до 8 лет;

есть отсрочка погашения основного долга до 18 месяцев;

требуется залог или поручительство.

В целом банк реализует много программ поддержки бизнеса и реализации госпрограмм. Минус — доступны они только сельскохозяйственным предприятиям.

Центр-Инвест

Взять кредит на стартап под бизнес-план можно в банке «Центр-Инвест». Условия кредитования следующие:

сумма — до 3 млн рублей;

срок — до 3 лет;

ставка — от 11%.

Кредит под бизнес-план ИП или ООО в этом банке может получить только в течение 12 месяцев после регистрации.

Банк ВТБ

Ранее в банке также действовала программа для покупки франшиз «Стартап 24». Сейчас программа закрыта. Но малый и средний бизнес может попытать удачу и получить льготный инвестиционный кредит на следующих условиях:

сумма от 500 тыс. рублей до 2 млрд рублей;

срок — до 10 лет;

ставка — 9,95 %.

Банк МСП

Банк МСП создан при поддержке государства для развития малого и среднего предпринимательства. Поэтому условия и ставки здесь лояльнее, чем в коммерческих банках:

сумма — до 2 млрд рублей;

ставка — 7,75 %;

срок кредитования — 84 месяца.

У банка удобный личный кабинет. Кредитование можно получить не посещая офиса.

Не все стартапы могут получить в банке МСП кредит, бизнес должен соответствовать одному из критериев:

работа в высокотехнологичных отраслях;

работа в приоритетных отраслях экономики с использованием инноваций и высоких технологий;

финансовая модель показывает прирост выручки не менее 20 % в год в течение 3-х лет.

Регионы — устойчивое развитие

Конкурс «Регионы — устойчивое развитие» — это совместный проект «Сбербанка», «Россельхозбанка» и Правительства РФ. В нём может участвовать как готовый бизнес, так и стартапы. Условия кредитования следующие:

срок кредита — до 15 лет;

ставка — ставка ЦБ РФ + 1 %;

требуется залог и поручительство.

В рамках конкурса вам назначают куратора, который поможет со сбором документов, пакет которых огромен:

бухгалтерская отчётность;

управленческая отчётность;

расшифровка счетов бухгалтерского учета;

выписка из ЕГРН;

выписка из ЕГРЮЛ или ЕГРИП;

контракты с крупнейшими покупателями и поставщиками;

расшифровка кредиторской и дебиторской задолженности;

проектная документация;

лицензии, разрешения и так далее.

Кроме того, куратор даст вам образец бизнес-плана или ТЭО, которые нужно будет заполнить в помесячном разрезе на протяжении 15 лет.

Конкурс идеально подходит для инновационных проектов, а покупку франшизы скорее всего не одобрят.

Условия открытия кредита

Независимо от выбранной финансовой организации, цели оформления займа и финансового положения фирмы, кредиты малому бизнесу с нуля выдают после предоставления ряда документов:

- паспорт, ИНН и сведения о прохождении военной службы (военный билет – при наличии);

- справка об официальном доходе;

- выписка из ЕГРИП или ЕГРЮЛ для кредитования ООО;

- бизнес-план фирмы;

- письменное подтверждение поручительства стороннего физического лица или представителя другой фирмы (при необходимости);

- свидетельство о праве владения залоговым имуществом (при необходимости).

Полный список бумаг меняется в соответствии с политикой банка. В интересах заемщика единовременно предоставить полный пакет бумаг, свидетельствующих о финансовом благополучии компании и ее владельца

Повышенное внимание уделяют четырем пунктам подготовки к оформлению займа

Подготовка бизнес-плана

Бизнес-план выступает доказательством того, что кредитор получит выделенные средства обратно. В документе предприниматель описывает профиль компании, делает предположения относительно уровня прибыли. Убедительный бизнес-план содержит три вида анализа положения дел:

- финансовый;

- производственный;

- технологический.

Базовые тезисы бизнес-плана включают в сокращенную версию, которую изучает сотрудник банка. Этот документ должен состоять не более чем из десяти страниц. К формированию бизнес-плана привлекают опытных служащих: от правильного планирования будущих статей расходов и доходов зависит решение по кредиту.

Определение залога

В качестве обеспечения кредита предлагают движимое и недвижимое имущество, ценные бумаги, оборудование и технику, принадлежащую фирме. Для оформления залога на любой вид имущества, предприниматель предоставляет справку о праве собственности. Выбранные активы не должны служить залогом для ранее взятого кредита или находиться в совместном владении с другими физическими лицами.

В программах выдачи займов предпринимателям предусмотрено поручительство сторонних юридических лиц. Для оформления понадобится получить письменное подтверждение от владельца компании – поручителя. Гарантом возврата средств выступают фирмы с длительным сроком работы, положительной кредитной репутацией и годовой выручкой не менее 1 миллиона рублей.

Регистрация ИП или ООО

Обязательное требование к бизнесмену, претендующему на открытие целевого кредита на развитие бизнеса – регистрация фирмы как ИП или ООО. Таким образом, государство обязывает бизнесмена выплачивать налоги, определяет и фиксирует тип деятельности компании для дальнейшей поддержки по программе корпорации МСП.

При регистрации ИП или ООО выбирают систему налогообложения, создают устав компании, становятся на учет в налоговой службе. После окончания процесса регистрации бизнесмен получает выписку из ЕГРИП. Если бизнесмен зарегистрировал ООО, банку понадобится выписка из ЕГРЮЛ.

Выбор банка

Как получить кредит малому бизнесу и правильно выбрать банк? При выборе финансовой организации бизнесмен опирается на собственные возможности и отзывы клиентов. Определить банк и программу выдачи займа поможет совокупность критериев:

- предел кредитного лимита;

- срок устранения задолженности;

- размер процентной ставки;

- требования к заемщику.

Так, кредиты от Сбербанка доступны только фирмам, срок работы которых составляет не меньше полугода. Этот вид займа не подойдет для начинающего бизнесмена. Законодательно не запрещено подать заявку в несколько финансовых организаций. Если в течение пяти рабочих дней сотрудники двух и больше организаций дадут положительный ответ, бизнесмен сможет выбрать выгодную программу выплаты средств.

Как взять кредит на открытие и расширение бизнеса

В банках, которые специализируются на финансировании малого и среднего бизнеса, предусмотрено множество программ кредитования без залога. Предприниматель, который не имеет в своем распоряжении залогового имущества, может рассчитывать на получение кредита, но в этом случае годовые проценты будут выше, а требования к бизнесу – жестче. Если речь идет о кредитовании стратапа, то здесь банки ещё более консервативны. Несмотря на то что многие из них заявляют о своей готовности кредитовать бизнес с нуля, на практике такие займы выдаются крайне редко. Проценты по таким кредитам сопоставимы с микрозаймами.

Требования к заемщику

В отличие от потребительских кредитов, суммы которых обычно не превышают сотни тысяч рублей, в нише бизнес-кредитования займы измеряются десятками миллионов рублей. Большие кредиты означают большие риски. Поэтому банки, чтобы сразу отсеять некредитоспособную аудиторию, выставляют ряд требований к заемщику:

- отсутствие непогашенных кредитов;

- своевременная уплата налогов;

- законность предпринимательской деятельности.

Чем выше требования банка, тем выгоднее условия кредитования он сможет предложить. В такой конъюнктуре предприниматель может практически всегда получить средства на развитие бизнеса – вопрос только в условиях. Беззалоговые кредиты под развивающийся бизнес подразумевают условия, сопоставимые с потребительскими кредитами для физических лиц.

Кредит без залога

Многие банки неохотно дают кредит без материального обеспечения, но есть и исключения.

К примеру, Сбербанк предоставляет возможность оформления займа от 30 тыс. до 3 млн руб. на любые цели, но только при наличии поручителя (физ. или юр. лица). Согласованная с банком сумма выдается сроком от 6 месяцев до 3 лет, но при этом процентная ставка выше – 17–18,5% годовых.

Совкомбанк предлагает одно из самых выгодных предложений на рынке РФ. Кредит без залога до 30 млн рублей, сроком до 10 лет. Подробно о продукте здесь.

Есть и дополнительные требования к заемщику:

- годовая выручка от 60 млн рублей;

- минимальный срок ведения бизнеса не менее 3 месяцев.

Способ погашения может быть различным:

- равными долями ежемесячно;

- аннуитетно;

- досрочно, без штрафных санкций.

Заявку можно оформить не только при личном посещении банка, но и онлайн. Решение по выдаче кредита принимается в течение 3 дней.

Центр-инвест «Молодежный бизнес России»

В этом банке можно оформить заем без материального обеспечения и поручительства. Ставка гораздо ниже чем у конкурентов – 12%, максимальная сумма, которую готова предоставить кредитная организация – 300 тысяч рублей.

Перейти на сайт МБР

Основанием для выдачи кредита является бизнес-план, который предварительно оценят специалисты фин. учреждения. При положительном решении деньги выдадут сроком до 3 лет.

В данной организации предоставляют не только финансовую помощь молодым предпринимателям, но и дают консультации по составлению бизнес-планов.

Азиатско-Тихоокеанский Банк, кредит «Доступный»

Организация выдает деньги под бизнес-план, без имущественного обеспечения, сроком на 5 лет. Можно оформить заем до 700 000 рублей, а решение по предоставлению кредита будет принято в день подачи заявки. При этом нет дополнительных комиссий и не требуется подтверждения дохода.

Подробнее

Выводы

Бизнес-план – неплохой «козырь в рукаве», с ним вероятность получения кредита повышается в несколько раз. Деньги на старт бизнеса банки дают неохотно, а вот при смене направления деятельности или освоении нового бизнес-направления получить их намного реальнее. Главное – убедить банк в рентабельности действующего бизнеса и перспективности нового проекта. Для этого бизнес-план должен быть юридически и экономически грамотно составлен.

Зачастую предприниматели допускают ошибки при составлении этого документа: не владеют ситуацией на рынке, соответственно, неграмотно проводят его анализ, слабо понимают терминологию и экономическую суть расчетов, делают неверные маркетинговые выводы, не учитывают дополнительные расходы. Это становится причиной отказа в кредитовании

Чтобы избежать таких последствий, за составлением этого важного документа необходимо обращаться к специалистам

Опубликовано:

Добавить комментарий

Вам понравится

Кредит на открытие бизнеса

- Тинькофф банк. Осуществляет выдачу «Кредита на открытие и развитие бизнеса». Заявка одобряется в день обращения. Подходит для малого и среднего бизнеса. Процентная ставка в год – 9%. Деньги для ООО и ИП становятся доступными сразу же после одобрения. Экспресс-кредит предоставляется под 12% на сумму до 2 млн. рублей до 3-х лет. Требуется лишь паспорт.

- Банк ВТБ. Выдает экспресс-кредиты. Заявку рассматривают всего 1 день. Есть возможность получить полмиллиона рублей на период до 60 месяцев. Ставка – от 13% до 16%. Поручительство должно быть обязательно, а залог можно предоставить по желанию клиента.

- ФК Открытие. Выдает кредиты на «Пополнение оборотных средств». Необходим залог недвижимого или движимого имущества и поручительство. Могут выдаваться необеспеченные займы. Процентная ставка – от 9% годовых на срок до 5 лет. Предоставляется как кредит или кредитная линия. Порядок может быть ежемесячным или в конце срока (зависит от выбранного способа).

- Райффайзенбанк. Предлагает экспресс-кредит. Без комиссий и залога можно получить до 2 млн. рублей. Срок возврата – от 4-х месяцев до 3-х лет. Процент – от 17,9% до 18,9%.

- Модуль банк. Эта новая организация выдает кредиты за 1 день, предоставляя кредитную карточку. Ее лимит составляет до 2 млн. рублей, а льготный период – до 55 дней. Ставка – от 12% годовых.

- Промсвязьбанк. Оформляет «Кредит – Бизнес» на сумму до 250 млн. рублей. Может давать отсрочки до 12 месяцев, практикует к залогу гибкий подход. Оформляется договор на пополнение оборотных средств (на срок до 120 месяцев) и на инвестиционные (до 180 месяцев).

расширенный калькулятор

Сбербанк для предпринимателей

Какие условия для малого и среднего бизнеса предлагает крупнейший банк России? Кредит допускается получить на любые цели: покупку коммерческой недвижимости, машин, оборудования, пополнение оборотных средств, расширение деятельности, модернизацию мощностей.

Оформив кредит для бизнеса можно рассчитывать на:

- сумму займа от 150 тысяч до 600 миллионов рублей (лимит будет различаться в зависимости от выбранной программы кредитования);

- срок действия соглашения от года до 10 лет;

- ставку от 11% годовых.

Оптимальная программа кредитования определяется в зависимости от целей расходования средств и желаний клиента. Оформив продукт «Бизнес-Инвест», можно направить деньги на покупку и строительство недвижимости, рефинансирование долга перед сторонними банками. Программа «Бизнес-Проект» позволит получить средства на развитие бизнеса, начало деятельности в другой сфере, модернизацию производственных мощностей.

К сожалению, предпринимателям, только открывающим собственное дело, оформить бизнес-кредит не удастся. Сбербанк устанавливает минимальный срок ведения хоз. деятельности компании-заемщика, который различается в зависимости от выбранной программы.

Что влияет на решение банка о выдаче кредита

Сотрудники банковской организации имеют право не оглашать причину отказа в оформлении займа. Клиенты могут только догадываться о том, какой фактор стал решающим во время обработки заявки. Решение принимают на основании:

- кредитного лимита, заявленного бизнесменом;

- кредитной репутации;

- прибыли за вычетом выплат по кредиту.

Выделяют и субъективные причины, которые могут негативно отразиться на решении по кредиту. В частности, если предприниматель задействован в судебном процессе или находится в состоянии раздела имущества, банк будет вынужден снизить кредитный лимит.

Кто принимает решение

На этапе предварительной обработки информации из анкеты решение принимает компьютер. В зависимости от кредитной репутации, величины дохода, возраста и семейного положения начисляют и суммируют баллы. Финансовая организация устанавливает пороговое значение: если сумма баллов для данного физического лица превышает заявленный минимум, заявка получает одобрение. В момент рассмотрения полного пакета бумаг на получение кредита, решение принимает комиссия из двух-пяти сотрудников банка. Состав комиссии и тщательность проверки зависит от благонадежности бизнес-клиента. Рассмотрение заявки проходит дистанционно: клиент не участвует в обсуждении и не сможет каким-либо образом подкупить сотрудников организации.

Пошаговая инструкция получения кредита на открытие бизнеса

Пошаговая инструкция получения кредита на открытие бизнеса включает следующие шаги:

- Выбор банка и программы кредитования.

- Сбор документов.

- Подача заявки в банк.

- Подписание договоров.

- Получение средств.

Выбор банка и программы

В России множество банков, которые кредитуют малый бизнес. Задача выявить надежный банк, предоставляющий необходимую сумму под минимальные проценты на необходимы срок.

Выбирая банк, обращайте внимание на:

- рейтинг банка,

- прогнозы экспертов о банке,

- условия получения кредита,

- отзывы.

Помните, что даже если банк, выдавший кредит, обанкротился, то нужно будет выплачивать проценты другому банку. При этом вас обязаны заранее известить об этом и не ухудшать условия кредитования.

Существует несколько типов кредитных программ для бизнеса:

- венчурное кредитование для научных проектов, на длительный срок и под большие проценты,

- овердрафт если кредит нужен на короткий срок, привязывается к расчетному счету предпринимателя,

- товарное кредитование предпринимателю предоставляют оборудование,

- универсальное кредитование на любую деятельность, приносящую доход,

- коммерческая ипотека на недвижимость вроде склада или магазина,

- инвестиционный кредит банк финансирует ваш проект, если вы докажете высокую прибыльность с помощью бизнес-плана,

- факторинг переуступка долга,

- лизинг аренда оборудования у банка с последующим выкупом,

- оборотное кредитование на имущество, которое используется в вашем бизнесе,

- рефинансирование оптимизация условий кредита.

Сбор документов

Документы, которые лучше подготовить заранее:

- паспорт гражданина РФ,

- индивидуальный номер налогоплательщика,

- справка 2-НДФЛ,

- военный билет для мужчин до 27 лет,

- пенсионное свидетельство.

Дополнительные документы, связанные с кредитованием бизнеса:

- бизнес-план: полный и сокращённый, на 10 страницах,

- документ индивидуального предпринимателя,

- документ о франчайзинге или поручительстве,

- бумаги о владении имуществом, доходах.

Подача заявки в банк

После того как вы выбрали банк, изучите его программы и требования к заёмщику. После выбора программы, можно оформлять онлайн-заявку на сайте банка. Сотрудники банка сами свяжутся с вами и предложат назначить встречу. После этого вы сможете прийти с необходимым пакетом документов и подписать договор о кредитовании.

Специалисты советуют подать заявки сразу в 3–4 банка. Так вырастут шансы найти банк, который одобрит заем. Кроме того, это позволит выбрать самое выгодное предложение из согласившихся выдать кредит банков.

Подписание договоров и получение средств

Часто кредиты на бизнес выдаются при внесении заёмщиком первоначального взноса. Если это ваш случай, то после внесения средств останется только подписать составленный сотрудниками банка договор.

Внимательно читайте условия договора. Если вы неуверены, что сможете разобраться самостоятельно, пригласите на подписание договора юриста, который изучит договор. Не стесняйтесь задавать вопросы сотруднику банка по непонятным пунктам соглашения.

На видео рассказывается о рисках при подписании договора кредитования. Видео предоставлено каналом Телеканал «Краснодар».

После подписания договора банк зачисляет деньги на счёт, который нужно открывать заранее.

Разновидности кредитов

Каждая система кредитования имеет свои цели, задачи и особенности. Основные из них:

- Универсальное кредитование. Самый популярный у предпринимателей вид кредитования. Заемные средства бизнесмен может потратить на любые нужды: для расширения бизнеса, для расчетов с партнерами или для увеличения производственных оборотов.

- Лизинг. Постепенный, ежемесячными платежами, выкуп имущества в собственность организации. Обычно бизнесмены берут в аренду у банка недвижимость, транспорт или оборудование, и через определенное количество ежемесячных платежей арендуемое имущество переходит в собственность.

- Инвестиционный кредит. Средства выдаются банком на развитие и рост прибыли предприятия. Получить такой кредит в банке довольно сложно. Прежде всего предпринимателю предстоит через подробный бизнес-план доказать банку, что инвестиции приумножат доход в 20 и более раз.

- Коммерческая ипотека. Ее главное отличие от кредита физическому лицу в том, что средства выдаются на нежилую, коммерческую недвижимость, которая после покупки становится залогом. Если бизнесмен перестает оплачивать ипотеку – недвижимость выставляется на торги.

- Овердрафт. Дополнительные денежные средства на короткий срок. Предоставляет овердрафт банк, обслуживающий расчетный счет предприятия. А именно: если на счете не хватает средств для оплаты, банк кредитует на него недостающую сумму. Дальнейшие поступления на расчетный счет будут автоматически списываться на оплату овердрафта.

- Товарное кредитование. В этом случае заемщику предоставляются не денежные средства, а необходимое оборудование.

- Факторинг. Или переуступка долга. Например, предприниматель берет в рассрочку станок для увеличения объемов производства, а затем обращается в банк, чтобы финансовое учреждение погасило долг перед продавцом.

- Венчурное кредитование. На дальний срок, под большие проценты заинтересованные инвесторы предоставляют необходимые средства для развития малого бизнеса. Такие инвестиции доступны только инновационным проектам, которые обычно связаны с наукой, медициной, новыми технологиями.

- Оборотное кредитование, кредит на текущую деятельность. Деньги выдаются на приобретение не расходуемого имущества.

- Рефинансирование. Используется если необходимо погасить другие кредиты или оптимизировать их условия. Например, оборудование можно приобрести в рассрочку под 20%, или взять кредит под 10% на его покупку. Очевидно, какое решение более выгодное.

Способы взять кредит ИП

Банковское кредитование — эффективное и оперативное решение финансовых проблем, выгодный инструмент для развития малого и среднего бизнеса, возможность своевременно реагировать на возникшие негативные обстоятельства. Кредит для индивидуальных предпринимателей доступно взять на целенаправленное развитие дела, пополнение оборотных средств, на приобретение нового оборудования, наращивание производственной базы. Практически в каждой кредитной организации имеются предложения по кредитам даже для ИП с нулевой отчётностью (декларацией).

Частные предприниматели подтверждают платежеспособность на основании бухгалтерских документов, где указываются доходы от ФХД; с помощью деклараций; доходных и расходных журналов; прочих бухгалтерских отчётов. С целью получения кредита для ИП с нуля необходимо составить перспективный бизнес — план

В нём должны быть отражены конкретные показатели будущих периодов, принимая во внимание специфичность ведения бизнеса на территории России, реальный уровень спроса на конкретные услуги или товары

При рассмотрении заявки на кредит для предпринимателей, банку важно понимать, на какие цели будут направлены кредитные деньги, и из каких средств планируется погашение задолженности. На вопрос о том, как именно получить кредит ИП по выбранной программе, ответит кредитный менеджер банка

Какие кредиты может взять ИП

Для малого и среднего бизнеса банки предлагают кредиты по следующим направлениям:

- Экспресс — кредиты рассчитаны на бизнесменов, ограниченных во времени. Предусмотрен минимальный пакет документов. Решение об одобрении кредита и его выдача производятся в течение часа. Процентная ставка по таким программам значительно выше, срок кредитования меньше.

- Потребительский кредит для ИП. Данный вид кредита ИП может взять ка физическое лицо. Для большой суммы требуется предоставление более широкого пакета документов. Если нужна крупная сумма, следует быть готовыми представить обеспечение по кредиту в виде недвижимости, транспортных средств не старше 3-х лет, либо дееспособных и платежеспособных поручителей.

- Целевые программы, в том числе государственные: включают в себя кредиты для малого бизнеса. Это разновидность финансирования деятельности юридических лиц, когда поручителем может выступать Фонд содействия. Выдаются только под конкретные цели. Рассчитаны на предпринимателей, занимающихся перспективным бизнесом и уже зарегистрированных более трех месяцев.

- Ряд банков предоставляет ИП кредит наличными, возобновляемые/не возобновляемые кредитные линии и овердрафты.

Таким образом, ответить вопрос, где взять кредит для ИП и как его получить не так сложно. Если условия специализированного кредита для малого бизнеса трудновыполнимы, доступно взять стандартную потребительскую ссуду в приемлемой для начала деятельности сумме. Надеюсь, обзор условий банков, выдающих кредит ИП был для Вас полезным и Вы найдете финансирование для своего бизнеса из предложенного списка.