Правила начисления налога на землю

Облагаются налогом данного муниципалитета, только те земельные наделы, которые входят в границы и находятся в аренде, по договорам бессрочного пользования.

Сумма налога начисляется исходя из кадастровой оценочной стоимости одной сотки земли.

Кадастровая оценочная стоимость земли определяется по состоянию первого января 2021 года.

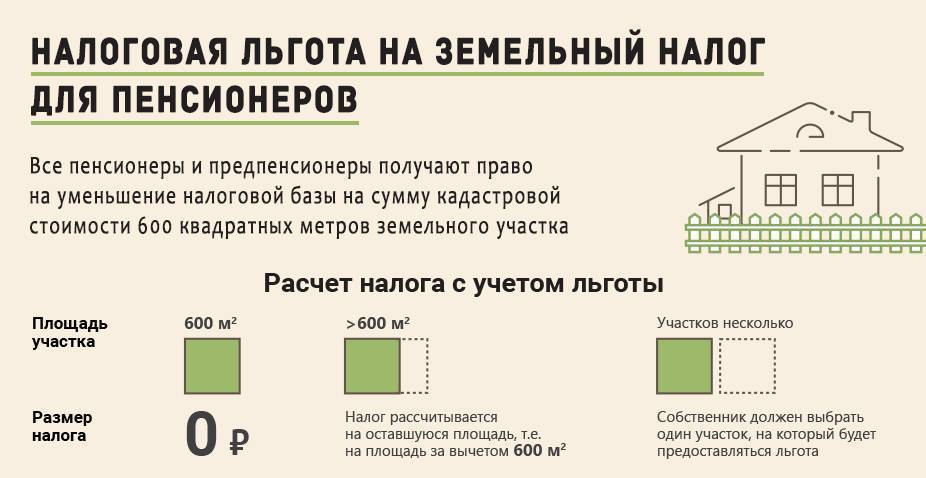

Для льготной категории налогоплательщиков земельного сбора происходит такой порядок расчёта:

- Площадь земельного надела — 600,0 метров квадратных = превышающая площадь льготного надела;

- Исчисляется стоимость по кадастру превышающей площади;

- Стоимость превышающей площади х процентная ставка = сумма к оплате.

Налог исчисляется в зависимости от занимаемой площади и рассчитывается для каждого в индивидуальном порядке.

Процентные ставки

Налоговые ставки на землю, в каждом муниципалитете устанавливаются самостоятельно, но существует предельный максимум, когда ставка не может превысить 0,30%.

Данный максимум относится:

- К угодьям сельскохозяйственного назначения;

- Земли фонда строительства жилья;

- Земельные наделы для личного садоводства;

- Наделы земли для подсобного приватного хозяйства;

- Земли министерства обороны;

- Наделы земли для приграничных служб.

Налог на землю платится до первого декабря текущего года, за предыдущий календарный год, в соответствии с уведомлением, которое отсылается всем налогоплательщикам.

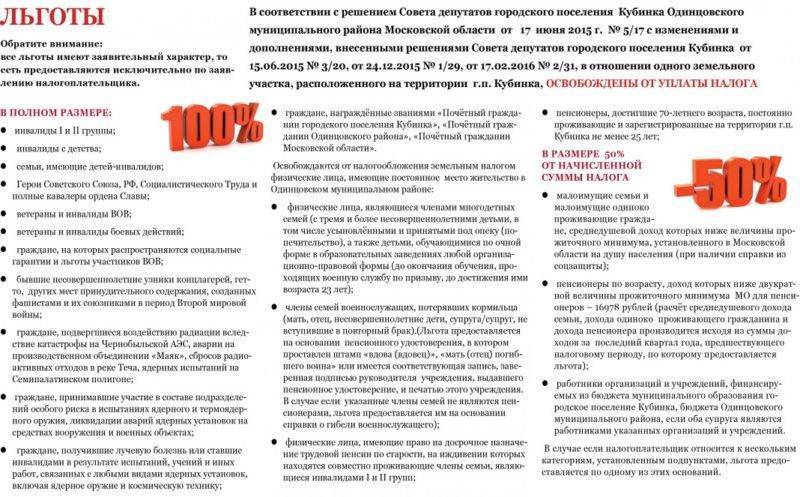

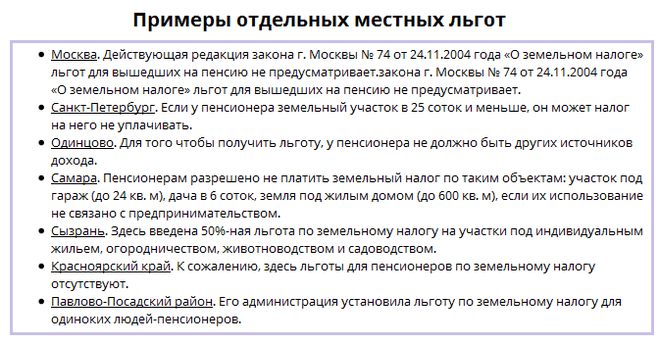

Частные примеры льгот по регионам

Многие местные власти предлагают пенсионерам интересные льготы по оплате налогов по земельным участкам.

Рассмотрим некоторые регионы.

- Московская область дает послабление пенсионерам, во владении которых находятся земельные участки, не превышающие по площади тысячи двухсот квадратных метров.

- Двадцать пять процентов от начисляемого налога по земле уплачивают пенсионеры города Лотошина.

- Скидку в половину суммы начисленного налога на землю могут оформить пенсионеры города Королева, но лишь в том случае, если площадь земельного участка не превышает тысячи двухсот квадратных метров.

- Пенсионеры Читинской области полностью освобождены от уплаты земельного налога, но лишь в случае, когда на искомом участке находится жилая постройка. Такая же льгота применяется в окрестностях Воронежа.

- Самара предлагает льготу пенсионерам, во владении которых находится участок не более шести соток.

В последнее время региональные власти пересматривают вопрос налогообложения земли для пенсионеров, поэтому последние известия по этому вопросу лучше узнавать в местных службах.

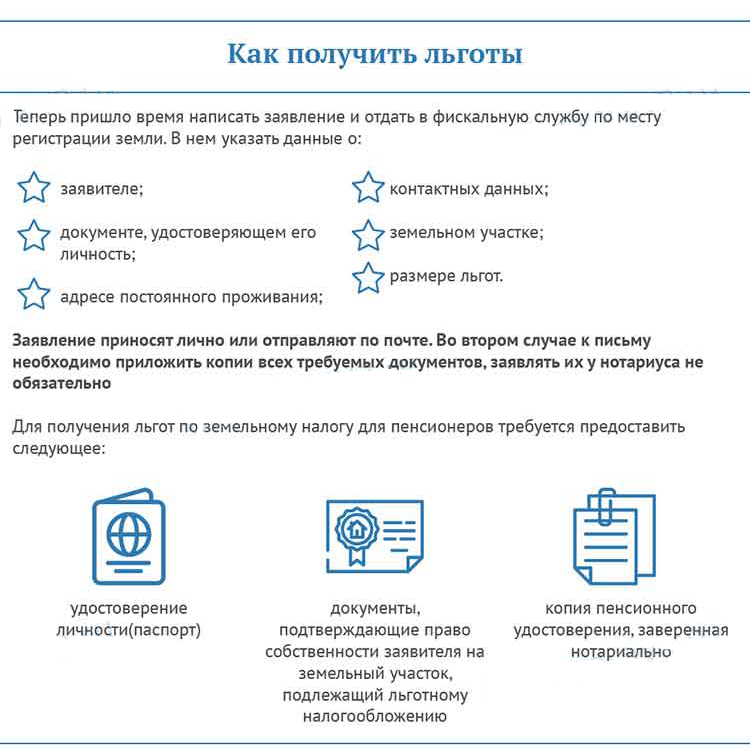

Общий порядок предоставления льгот

Касаемо прочих послаблений, от налогоплательщика также потребуется заявление, чтобы муниципальный орган мог реализовать право на льготу, и документы, подтверждающие статус льготника.

Заполнение должно производиться аккуратно, без ошибок, разборчивым почерком, в письменном или компьютерном виде. Свободная форма заявления также принимается специалистами налоговой. Общие требования к документу в данном случае:

- понятный, логичный текст с ясными формулировками;

- документ не должен содержать исправлений, описок и опечаток;

- подробные сведения о том, кто подает заявление.

Обычно от пенсионера требуют включить данные:

- статус и ФИО руководителя налоговой инстанции;

- полное название налогового отделения, которое будет рассматривать поступившее обращение;

- полное имя обратившегося;

- индивидуальный номер налогоплательщика;

- паспортные данные заявителя;

- постоянная регистрация – адрес гражданина, претендующего на налоговую льготу;

- суть вопроса – по какому поводу случилось обращение;

- формат, в котором будет получен ответ на поданное заявление и предоставленный пакет документов;

- текущая дата заполнения документа.

К заявлению на предоставление льготных условий прикладывается копия пенсионного удостоверения.

Если пенсионер является владельцем нескольких объектов, у него была возможность до 01.11.2016 года определиться с источником налоговых расходов. За тех, кто не успел, этот выбор сделало государство: в качестве налоговой базы определены земельные участки, которые принесут наибольший доход казне.

После принятия положительного решения производится перерасчет от даты вступления в статус льготника, но не более чем за 3 предыдущих года. Например, человек вышел на пенсию 10 лет назад, а подал соответствующие бумаги в текущем году. В таком случае, размер налога за 7 лет он не получает. Работники налоговой инспекции уведомляют заявителя о результатах рассмотрения представленных сведений. Они принимаются и регистрируются в установленном порядке, а затем выносится решение. Соответствующий документ должен быть подготовлен в течение месяца и направлен заявителю.

Кроме налоговой инспекции, этим вопросом занимаются администрации районов. Как правило, никаких проблем с оформлением нового порядка налогообложения не наблюдается.

Отправляя документы заказным письмом, пенсионер не обязан заверять их у нотариуса. По собственном желанию он может это сделать, добавив заверительную и личную подписи с расшифровкой и датой.

В некоторых случаях ФНС может потребовать от потенциального льготника выполнения одного или нескольких из следующих условий:

- льгота предоставляется только неработающему пенсионеру;

- при наличии строения для получения льготы владелец должен проживать там и иметь соответствующую прописку;

- получить льготу более чем на один земельный участок нельзя.

Если заявитель сделал ошибку в тексте заявления или не приложил нужного документа, отправляя сведения почтой, они возвращаются обратно вместе с документом, в котором указаны имеющиеся недочеты и просьба об исправлении.

Электронная подача сведений

Для передачи данных о заявителе в режиме онлайн нужно войти в систему регистрации на сайте ФНС России. Чтобы авторизироваться в личном кабинете, нужно иметь следующее:

- карту регистрации, которую пенсионер получает в местном ФНС. Она выдается, когда данные паспорта проверяют и ставят гражданина на учет;

- электронную подпись со сведениями о налогоплательщике, исключающую ошибку идентификации.

Пользователь заполняет форму на сайте, куда вносятся сканированные копии нужных документов. Они визируются электронной подписью и отправляются в налоговую.

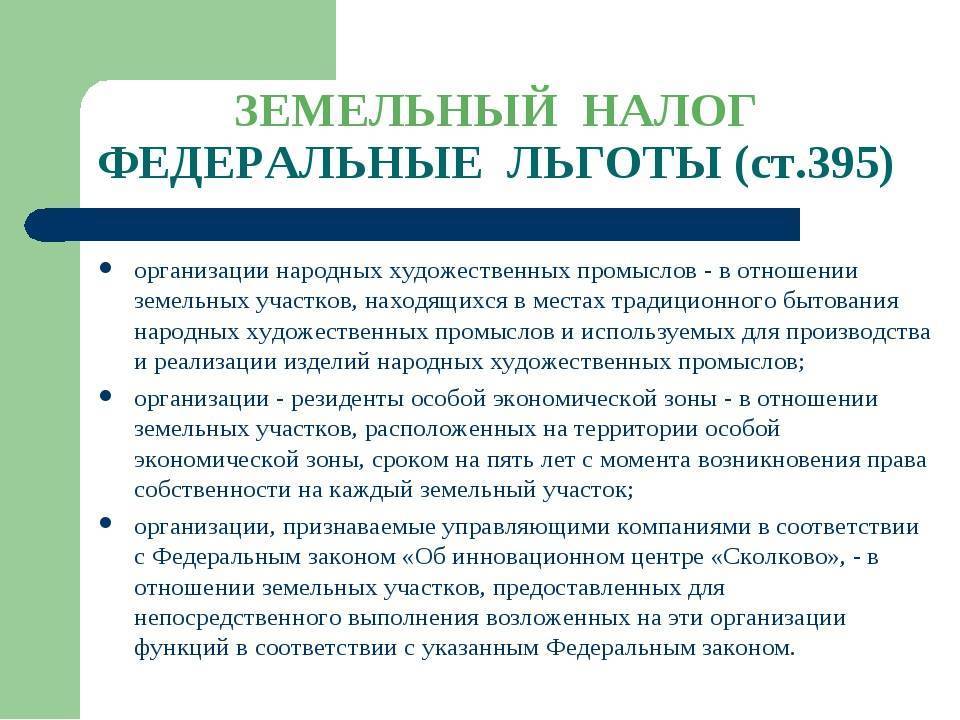

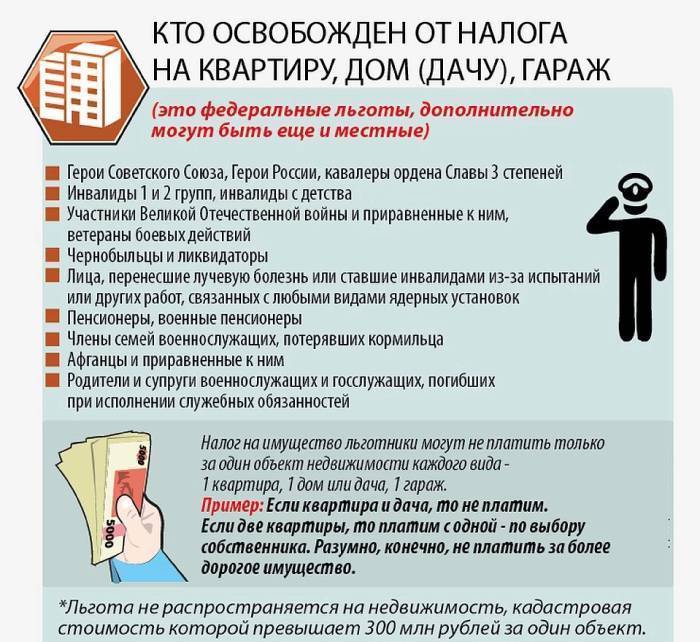

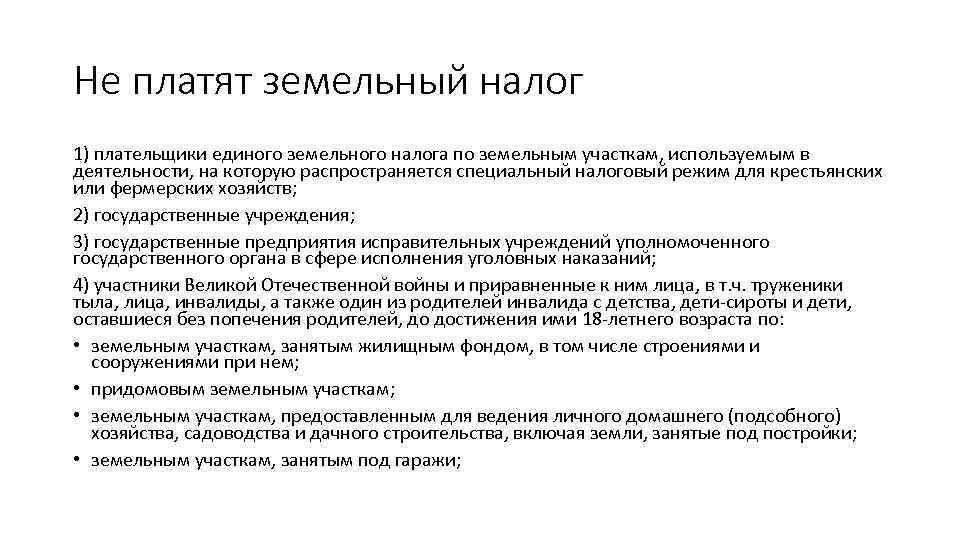

Кто освобождается от уплаты земельного налога? Федеральные и местные льготы

Итак, кто имеет льготы по земельному налогу, кроме пенсионеров, о которых говорится в нашей статье?

Опираясь на санкции законодательства, в число лиц, по праву притязающих на отмену выплат, входят следующие категории владельцев земельных участков:

- Владельцы в статусе Героев СССР, РФ и лица, награждённые орденом Боевой Славы.

- Лица, освобождённые от уплаты как ликвидаторы на основании Закона РФ под № 3061-I, Федеральных Законов – № 175-ФЗ и № 2-ФЗ, включённых в специальный перечень за заслуги перед государством и пострадавшими при возникновении и ликвидации катастроф, носящих ядерный (атомный) характер изменений в окружающем контексте.

- Военнослужащие – участники боевых действий и участники ВОВ, получившие ранения и признанные нетрудоспособными.

- Инвалиды некоторых категорий.

- Жители крайнего севера, северной Сибири и дальнего востока из числа коренных малочисленных народов.

- Поселенцы религиозных общин, зарегистрированные в качестве таковых и расселённых в пределах территории РФ.

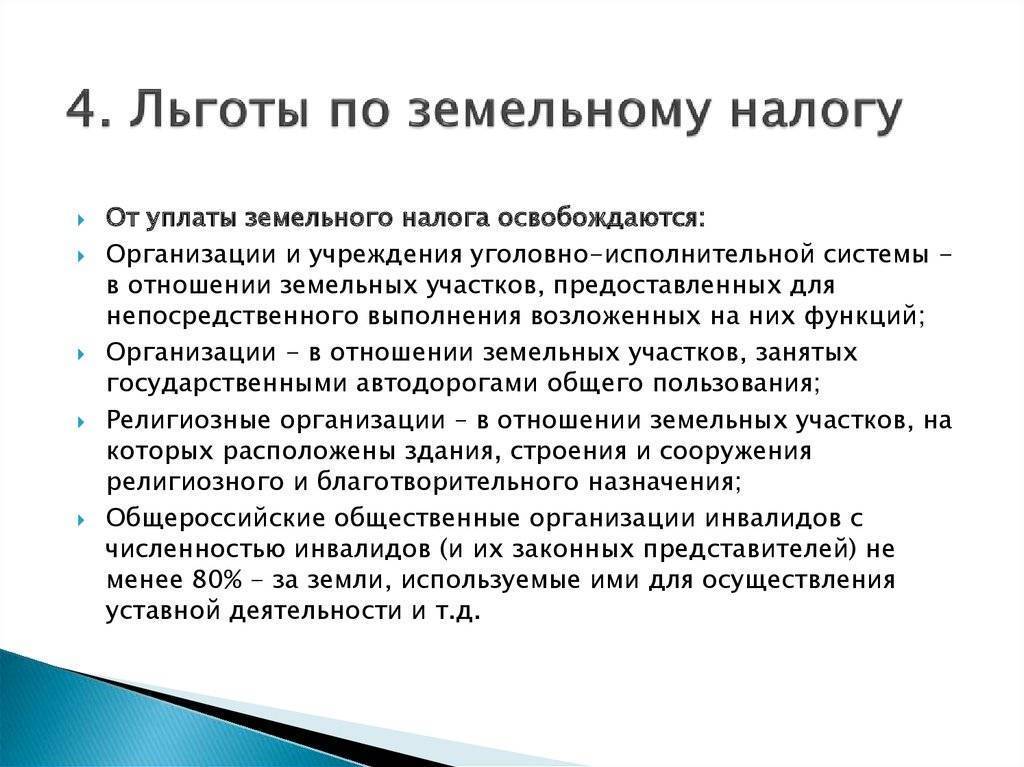

Кроме физических лиц, отмена налоговых выплат допускается в сторону некоторых организаций, которые так же даны в Перечне и утверждены на законодательном уровне. В этом числе:

- Учреждения Минюста РФ, территории которых используются для исполнения наказаний лиц, находящихся в заключении.

- Организации автодорожного и железнодорожного типа, обслуживающие государственные и региональные магистрали. Судостроительные верфи.

- Резиденты земель, выделенных в особую зону.

- Инновационный цент «Сколково».

- Религиозные и благотворительные организации.

- Организации и творческие мастерские, учреждённые для развития народных промыслов, находящиеся на установленных для данного вида деятельности территориях.

- Организации, общества и учреждения инвалидов.

Инвалидность

Освобождение от налогов организаций и лиц с инвалидностью, производится на федеральном уровне. Кроме сообществ, которые для получения преимуществ должны иметь официальную регистрацию в качестве общественной и иной, ориентированной на форму НКО организации, льготы по земельному налогу предоставляют физическим лицам с нетрудоспособностью.

Для учреждений инвалидов установлены условия:

- Не менее 50% членов сообщества должны обеспечиваться утверждённым наличием инвалидности.

- Сумма их заработной платы должна превышать 25% общего дохода учреждения.

- Земли используются только по уставному назначению для обеспечения членов сообщества, допуская санкционированные виды производства и торговли.

В отношении физических лиц с нетрудоспособностью действует регламент:

- нетрудоспособность по 1 и 2 группам инвалидности;

- инвалиды с детства.

К 1 группе принадлежат лица, признанные таковыми на основании положений МСЭ, имеющие установленное свидетельство. Их право закреплено на федеральном уровне. Так как эта группа нерабочая, в отношении её представителей вопросов не возникает.

Другое дело – 2 группа. Федеральное законодательство предусматривает льготы на земельный налог инвалидам 2 группы, не способных полноценно обеспечить собственное существование. На местах нередко применяются положения отмены льгот, если инвалид 2 группы способен трудиться. Следует понимать, что данное решение региональных властей вполне правомерно. Кроме этого играет роль период установления – инвалидность должна быть получена до 2004 года. Некоторые местные законодатели включают в число льготников так же лиц, получивших 3 группу.

Кроме обозначенных льгот по уплате земельного налога, вступивших в действие распоряжением государственной власти, формируются различные виды поддержки отдельных категорий граждан на местах. К таким категориям могут относиться ветераны труда и многодетные семьи, а так же иные категории малоимущих граждан, которым, возможно, потребуется рассчитать ставку по земельному налогу.

Ветераны труда и многодетные семьи

К ветеранам труда относятся лица, официально признанные таковыми на основании выслуги лет и определённых достижений, внесённых в развитие экономики или культуры региона (государства). Они обеспечиваются свидетельствами и удостоверениями, подтверждающими данное звание. Некоторые регионы считают должным давать таковым преимущества, в том числе – в виде налоговых льгот по земельному налогу.

То же касается многодетных семей, которые пользуются поддержкой муниципалитетов. В числе субсидий, предоставляемых таковым, может включаться и аннулирование выплат налога.

Ветеранам труда и многодетным родителям следует проявлять инициативу, получая сведения о допустимых налоговых субсидиях.

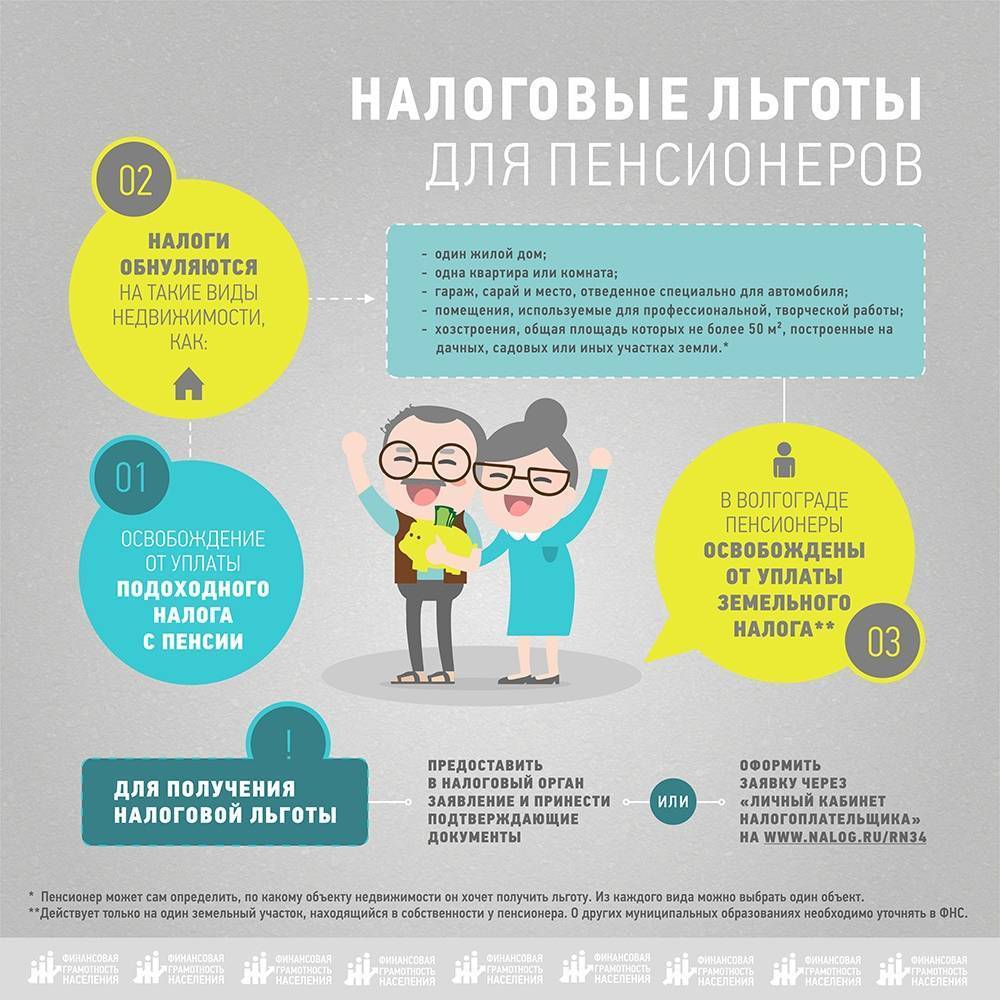

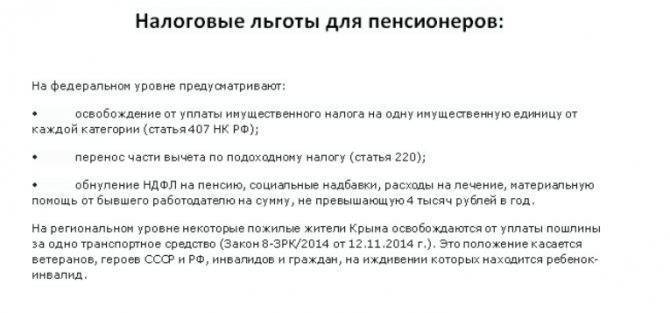

Налоговый вычет при покупке квартиры пенсионерам в 2021 году

Согласно ст. 220 НК РФ, которой регулируется порядок возврата НДФЛ с покупки квартиры и другой недвижимости, предоставление имущественного вычета имеет несколько особенностей:

- Вычет производится в размере фактически осуществленных расходов на приобретение одного или нескольких объектов недвижимости, но не превышающих суммарно 2 млн. руб. Если пенсионер воспользовался данной льготой не в полном размере, то остаток имущественного вычета будет сохранен и перенесен на следующий период.

В величину суммарных расходов по приобретению квартиры включаются расходы на:

- покупку квартиры либо прав на недвижимость в строящемся доме;

- покупку отделочных материалов;

- работы по отделке, разработке проектно-сметной документации на отделочные работы.

В указанные расходы не включаются затраты на перепланировку, реконструкцию, покупку сантехники и другого оборудования, затраты на оформление сделки и т.п.

Стоит отметить, что вернуть налог по расходам на отделочные работы возможно только случае, когда в договоре, по которому приобретена квартира, указано о ее продаже без отделки.

- Не предусматривается возврат НДФЛ по расходам на приобретение недвижимости, если такая покупка была произведена за счет средств работодателей или других лиц, средств материнского капитала, а также если сделка купли-продажи была совершена между физ. лицами, являющимися взаимозависимыми (сделки с супругами, родителями, детьми, братьями и сестрами, опекунами или подопечными).

- При приобретении квартиры супругами во время брака, право на возврат подоходного налога имеют оба лица. Получить вычет за своего супруга можно по доверенности.

Как получить налоговый вычет работающим и неработающим пенсионерам

Работающий пенсионер, который получает официальную заработную плату, имеет право на получение имущественного вычета наравне с другими работающими физическими лицами, так как тоже уплачивает подоходный налог (НДФЛ) в размере 13% от своего дохода. Именно эту величину ранее уплаченного подоходного налога он может вернуть при покупке квартиры.

Для работающих пенсионеров возврат подоходного налога может осуществлять , предусмотренными налоговым законодательством:

- путем обращения в ФНС;

- через своего налогового агента (работодателя).

Если пенсионер осуществляет трудовую деятельность у нескольких работодателей, то получать полагающийся ему налоговый вычет он имеет право у каждого из них.

Для неработающих пенсионеров условия возврата налога отличаются, так как они уже не производят уплату НДФЛ (получаемая ими пенсия подоходным налогом не облагается). Но возможность получить имущественный вычет при приобретении квартиры для них все же есть (как и право на получение ряда других налоговых льгот пенсионерам, предусмотренных НК РФ). Такая возможность предусмотрена Налоговым кодексом в следующих случаях:

- Помимо пенсии гражданин имел какой-либо другой официальный доход, с которого уплачивался НДФЛ, например:

- денежные средства, полученные в результате продажи недвижимости;

- доход от сдачи в аренду недвижимости;

- прибыль от продажи транспортного средства и т.п.

- Гражданин осуществлял трудовую деятельность в предыдущие три года до покупки недвижимости (при условии официального трудоустройства и отчисления подоходного налога в этот период).

Стоит отметить, что возврат подоходного налога неработающему пенсионеру можно будет получить только путем подачи декларации 3-НДФЛ в ФНС по окончанию налогового периода, т.е. в конце календарного года.

Фото pixabay.com

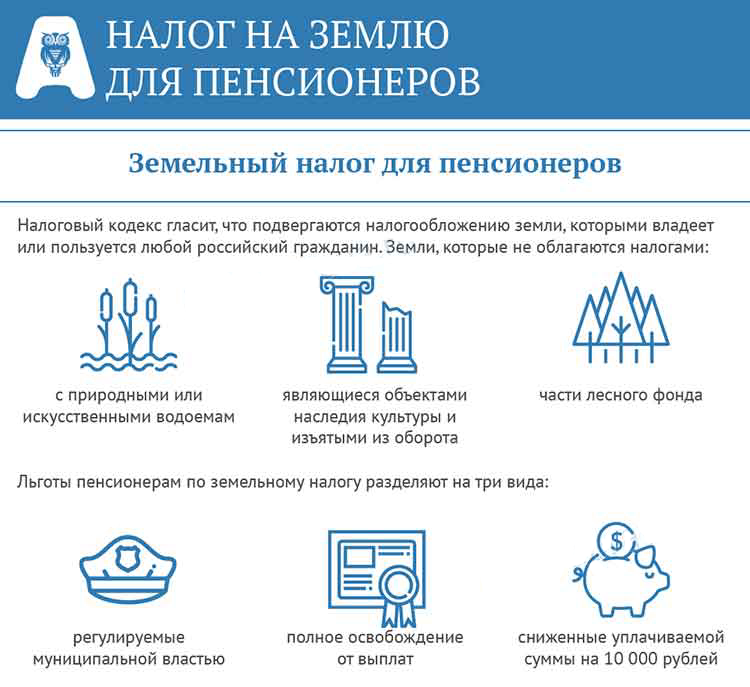

Должны ли пенсионеры платить налог на землю?

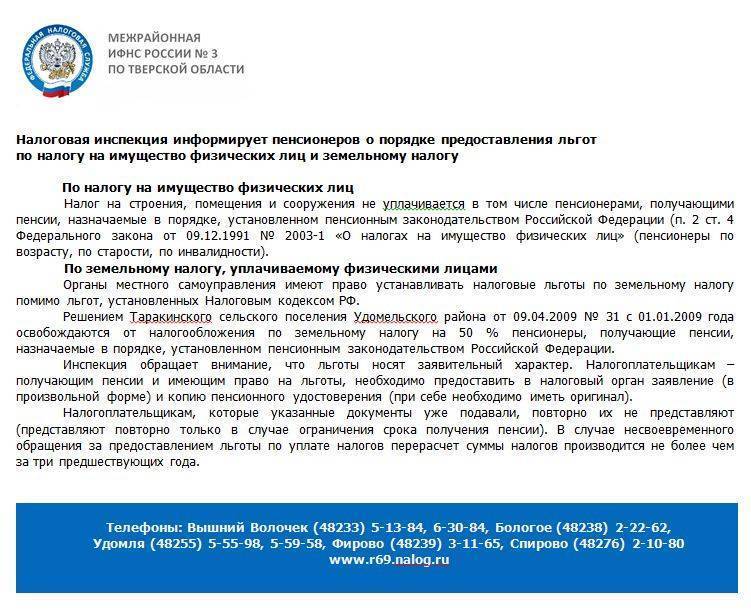

В Налоговом Кодексе РФ не внесено отдельной статьи, которая гласит, что пенсионерам предоставлены льготы при уплате налога на землю. Но второй пункт статьи 387 предусматривает льготы гражданам отдельных категорий.

В связи с тем, что налог на земельные наделы переходит в казну местных бюджетов, то и льготы по данным взносам в бюджет устанавливают органы местного самоуправления.

Поэтому чтобы узнать действует ли этот закон в регионе проживания конкретного гражданина пенсионного возраста, нужно обратиться в налоговую службу или в органы местного самоуправления.

Примечание! Из вышесказанного можно сделать вывод, что официально прописанных в НК РФ льгот по уплате взносов в госбюджет для людей пенсионного возраста не существует. И действуют они только в отдельных регионах РФ. Кроме этого в некоторых регионах, областных центрах и районах эта льгота вообще отсутствует.

Льготы по налогу на землю для пенсионеров

Согласно федеральному законодательству льготы для уплаты налога на землю положены:

- Народам Севера, Сибири и Дальнего Востока, которые являются коренными, и их численность постоянно уменьшается.

- Народы севера, которые применяют земельные ресурсы страны, в целях осуществления народного промысла и поддержания свойственного им образа жизни.

Примечание! Соответственно льготы на выплаты сборов, по земельным наделам, отданы в полномочия местных муниципалитетов. Также в законе РФ есть список граждан страны, которые могут платить на 10 тыс. руб. меньше, данный сбор относиться к перечисленным в этом законе категориям граждан.

В этом списке учтены граждане РФ, вышедшие на пенсию после трудовой деятельности в таких структурах как:

- МВД РФ;

- МЧС Российской Федерации;

- Вооруженные Силы России.

В результате люди, находящиеся на пенсии и ушедшие на заслуженный отдых, после работы в военных структурах РФ, при оплате налога на землю с установленной суммы вычитают 10 тыс.руб., а оставшуюся сумму платят в полном объеме.

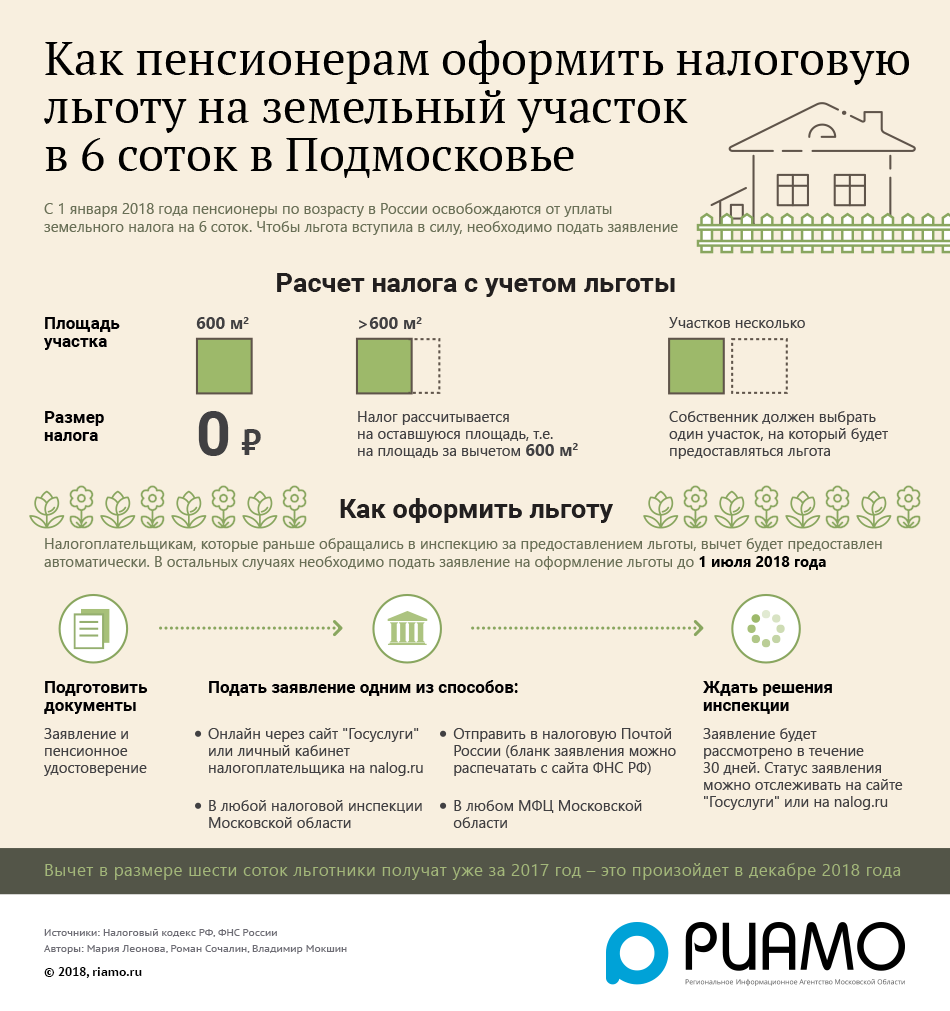

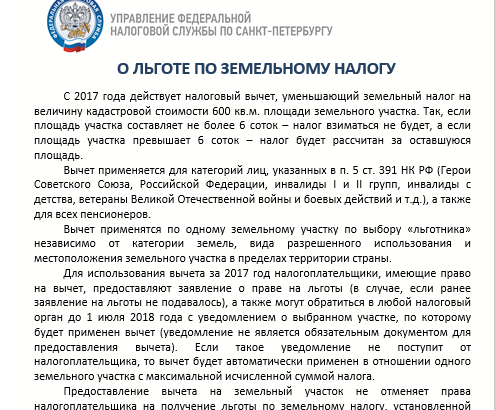

Оплата сбора в бюджет за землю если участок 6 соток:

- В декабре 2017 года был принят закон, на основании которого люди, вышедшие на заслуженный отдых, не платят налог на участки. Если в их владении находиться надел земли, который имеет размер не более 6 соток, то он не подлежит налогообложению.

- В том случае, когда участок земли имеет размеры, превышающие указанные шесть соток, пенсионерам придется платить за остальные сотки своего надела. А за установленные законом минимальные шесть соток сбор не изымается.

Расчет налога

Сумма необходимой выплаты в местный муниципалитет высчитывается по следующему методу:

- Нужно определить кадастровую цену земли.

- Произвести точный расчет для определения размера участка в случае если он недавно приобретен. Так же этот показатель можно узнать по кадастровому номеру земельного надела.

- Умножить полученные показатели на 0.3-1.5 %,. Этот показатель зависит от группы, к которой относиться владелец участка. То есть земля принадлежит предприятию или владельцу и определить в каких целях он используется.

Все необходимые расчеты данной выплаты производит налоговая служба. После всех расчетов на адрес плательщика приходит квитанция. В ней подробно указаны размер надела земли, коэффициент налогового сбора, размер учтенных льгот.

Полезно знать! Для владельцев пенсионного возраста, из общей кадастровой цены земли вычитается стоимость шести соток. А на остальной размер участка насчитывается сбор по представленному выше методу. Если участок шесть соток, то данный налог платить не придется.

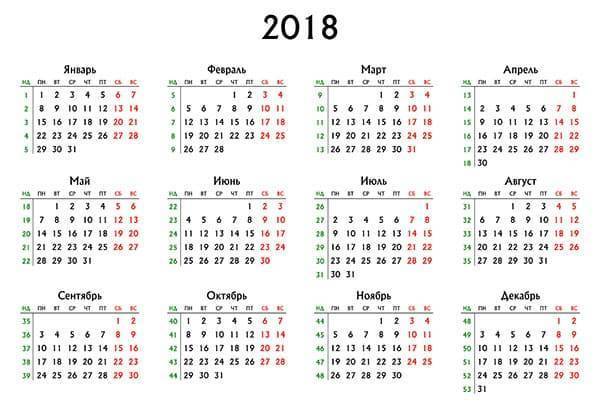

Налог на землю для пенсионеров в 2018 году

С принятием поправок в систему расчета налога на землю, налогооблагаемой базой начали считать кадастровую цену участка, величина платежей значительно повысилась. В некоторых случаях налог увеличился в разы по сравнению с первоначальным. Это особенно чувствительно сказалось на благосостоянии пенсионеров, которые составляют значительную долю дачников.

Связано это с тем, что кадастровая стоимость участков, расположенных в черте больших городов, значительно выше цены аналогичных наделов, находящихся на территории сельских районов. Поэтому жители деревень, посёлков и небольших городков, расположенных на удалении от крупных мегаполисов, в гораздо меньшей степени ощутили на себе эти нововведения. Основная же тяжесть земельного налогового бремени легла именно на дачников, имеющих небольшие наделы для ведения огородного и садового хозяйства близ крупных городов.

Учитывая, что для многих пенсионеров ведение дачного хозяйства позволяет хоть как-то сводить концы с концами, резкое повышение земельного налога было встречено ими крайне неблагожелательно. В адрес местных и региональных правительств, депутатов Дум и Законодательных собраний ежедневно стали поступать сотни гневных писем от пенсионеров-дачников. В итоге, в ходе одной из открытых пресс-конференций, Президент РФ дал поручение правительству разработать закон о льготах для пенсионеров-дачников.

В результате составленный по указу Президента законопроект был представлен на рассмотрение в Госдуму, и принят с третьей попытки в конце 2017 г. В результате внесённых в налоговое законодательство корректив, с начала 2018 г. все лица пенсионного возраста, имеющие садово-огородные участки, были освобождены от оплаты земельного налога.

Данная преференция относится исключительно к участкам размером не более 6 соток – стандартный для большинства российских регионов размер дачных «угодий». Если же размер имеющегося в собственности пенсионера дачно-огородного надела больше, то за излишки всё же придётся заплатить. В этом случае берётся общая площадь надела и из неё вычитаются 6 соток. С оставшейся после этого площади участка пенсионеру и придётся заплатить земельный налог.

Особенность нового закона состоит в том, что он имеет обратную силу. Он распространяется не только на налоги, начисляемые на землю в 2018 году, но и уже начисленные за предыдущий, 2017 г., но ещё не уплаченный пенсионером. В остальном налоговое законодательство в отношении земельных участков осталось прежним. Воспользоваться льготами, помимо пенсионеров, имеют право перечисленные выше категории льготников.

Изменения в НКРФ касаются исключительно садово-огородных и дачных участков, находящихся в собственности граждан, достигших пенсионного возраста. Участки, используемые в коммерческих целях – под производственные цеха или под фермерские хозяйства, — а также под строительство частных жилых домов, являются объектом налогообложения вне зависимости от социальной категории его владельца.

Кроме того, под термином «пенсионеры» в данном случае понимаются граждане, достигшие пенсионного возраста (55 для женщин и 60 лет – для мужчин). Соответственно, лица, не достигшие установленного трудовым законодательством пенсионного возраста, но имеющие в соответствии с ТКРФ право выхода на пенсию в категорию льготников не входят. Сюда относятся люди, работавшие в горячих цехах и приравненных к ним производствам, в силовых ведомствах, в районах с тяжёлыми климатическими условиями. Также не имеют право на новые льготы граждане, получающие пенсии по потере кормильца и прочие пенсионные выплаты, не связанные с достижением пенсионного возраста.

Передача документов в налоговую инспекцию

Подать документы в ИФНС можно несколькими способами:

во время личного посещения инспекции. У способа есть как плюсы, так и минусы. К минусам нужно отнести потерю времени. В плюс сразу несколько моментов:

- Заявление можно не оформлять – на компьютере наберет инспектор.

- Сразу будет дан ответ о принятии вычета или отказе.

- Все допущенные ошибки при самостоятельном заполнении бумаг будут обнаружены и исправлены.

- Посетитель может лично убедиться, что вычет принят.

- через МФЦ. Процедура платная, но освобождает от рутинной работы (заявление заполнит сотрудник службы в присутствии клиента);

- с помощью законного представителя с доверенностью, заверенной у нотариуса;

- заказным письмом с уведомлением о вручении. В нем должна быть опись прилагаемых документов, а копии паспорта и пенсионной книжки заверены заведующим почтовым отделением.

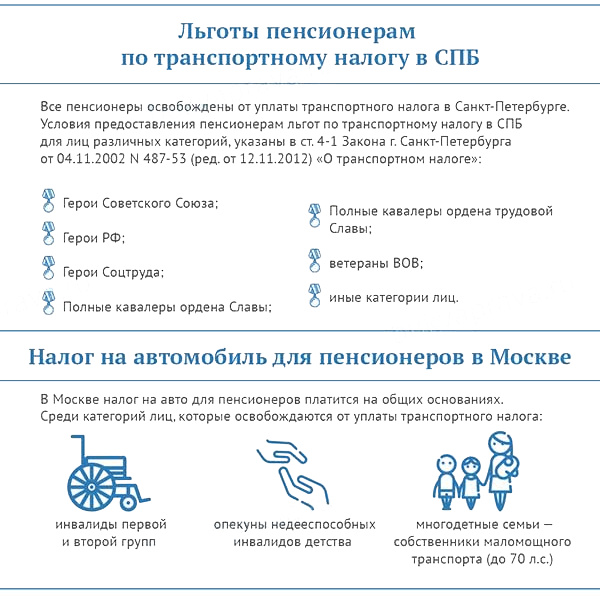

Развитие IT-технологий позволяет воспользоваться еще одним способом: через Личный кабинет на сайте ФНС. Подробно, с фотографиями, инструкция изложена в работе «Транспортный налог для пенсионеров».

Право неработающих лиц на другие вычеты

Но если в том же календарном году, в котором имущество было продано, неработающее лицо вправе также воспользоваться и другими налоговыми вычетами:

Стандартным (при наличии условий, изложенных в статье 218 Налогового кодекса РФ);

Социальным (если лицо понесло расходы на лечение или обучние);

Имущественным вычетом при покупке жилья (дома ИЖС, квартиры).

Таким образом, размер НДФЛ, который надо было бы уплатить с дохода от продажи имущества, можно свести к нулю.

Разъяснение ФНС о вычете неработающим лицам (в т.ч. студентам, пенсионерам)

УПРАВЛЕНИЕ ФЕДЕРАЛЬНОЙ НАЛОГОВОЙ СЛУЖБЫ

ПО Г. МОСКВЕ

ПИСЬМО

от 18 декабря 2008 г. № 18-14/4/118369

Согласно Налогового кодекса РФ налогоплательщики вправе использовать при наличии оснований и в порядке, установленном законодательством о налогах и сборах.

В соответствии с НК РФ налогоплательщики вправе получить имущественный налоговый вычет в сумме, израсходованной ими на новое строительство либо приобретение на территории РФ жилого дома, квартиры, комнаты или доли (долей) в них, в размере фактически произведенных расходов, а также в сумме, направленной на погашение процентов по целевым займам (кредитам), полученным от кредитных и иных организаций РФ и фактически израсходованным ими на новое строительство либо приобретение на территории РФ жилого дома, квартиры, комнаты или доли (долей) в них.

При этом, если в одном налоговом периоде этот вычет не был полностью использован, его остаток может быть перенесен на последующие периоды.

Налоговые вычеты предоставляются плательщикам НДФЛ, если их доходы облагаются по налоговой ставке 13% (п. 3 ст. 210 НК РФ).

Следовательно, имущественные налоговые вычеты, установленные в статье 220 НК РФ, не предоставляются при определении налоговой базы по доходам, в отношении которых предусмотрены ставки, отличные от ставки 13%, а также по доходам, которые освобождены от обложения НДФЛ.

В соответствии с не подлежат обложению НДФЛ пенсии по государственному пенсионному обеспечению и трудовые пенсии, назначаемые в порядке, установленном действующим законодательством.

Согласно пункту 7 статьи 78 НК РФ заявление о зачете или возврате суммы может быть подано в течение трех лет со дня уплаты указанной суммы.

Примечание: у нас по этому вопросу

Таким образом, физическое лицо – покупатель квартиры вправе получить имущественный налоговый вычет в том налоговом периоде, в котором им получены доходы, облагаемые НДФЛ по ставке 13%, но не ранее чем были произведены расходы на покупку квартиры. Возврат НДФЛ производится за счет разницы между суммой НДФЛ, перечисленной в бюджет в течение этого налогового периода, и суммой НДФЛ, исчисленной к уплате в бюджет с учетом суммы предоставляемого имущественного налогового вычета за указанный .

Обратите внимание: заявление о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы налога. Следовательно, при приобретении в 2008 году квартиры физическое лицо вправе воспользоваться имущественным налоговым вычетом уже в 2008 году, но только при условии получения им в 2008 году доходов, облагаемых по ставке 13%, то есть иных, чем

Следовательно, при приобретении в 2008 году квартиры физическое лицо вправе воспользоваться имущественным налоговым вычетом уже в 2008 году, но только при условии получения им в 2008 году доходов, облагаемых по ставке 13%, то есть иных, чем .

Заместитель руководителя Управления

советник государственной гражданской службы 2-го класса

Е.А. Останина

В переводе с русского на понятный Письмо от 18 декабря 2008 г. № 18-14/4 означает, что:

Пенсионеры и не работающие лица могут получить имущественный налоговый вычет при продаже и покупке квартиры, дома, другого недвижимого имущества, указанного в статье 220 Налогового кодекса РФ;

Хотя взаимозачет Налоговым кодексом РФ и не предусмотрен, такие налогплательщики могут воспользоваться сразу двумя вычетами – при продаже (если недвижимое имущество было в собственности – в размере 1 млн. руб; при продаже другого имущества – 250 000 рублей; а если в собственности 3 года и более – в размере полученного дохода) и при покупке (при условии, что ранее этим вычетом налогоплательщик не воспользовался);

Такой вариант применения сразу двух вычетов можно назвать “вычет при улучшении жилищных условий”.

В результате таких “телодвижений” размер НДФЛ, который налогоплательщик обязан уплатить с полученного дохода от продажи недвижимости можно минимизировать до нуля.

Статья написана и размещена в 2009 году. Дополнена 23.10.2012, 04.02.2016, 07.03.2017

ВНИМАНИЕ!

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Льготы до 2020 года

До 2020 года действовали правила, прописанные в НК РФ. В пункте 5 статьи 391 обозначены категории граждан, которые могли воспользоваться правом на налоговые послабления. В их числе — Герои СССР и РФ, полные кавалеры ордена Славы, ветераны и инвалиды ВОВ. Кроме того — ветераны и инвалиды боевых действий и некоторые другие категории граждан.

Список включал 7 категорий, налогоплательщикам из которых предоставлялся налоговый вычет в размере десяти тысяч рублей при оплате земельного налога. То есть хозяин земельного участка, если он представляет льготную категорию граждан, мог рассчитывать на вычет платежа в виде фиксированной суммы. Налоговые органы учитывали эту гарантированную государством льготу при расчете земельной пошлины, и налогоплательщик получал уведомление с суммой налога уже с учетом льготного вычета.

Должны ли пенсионеры платить?

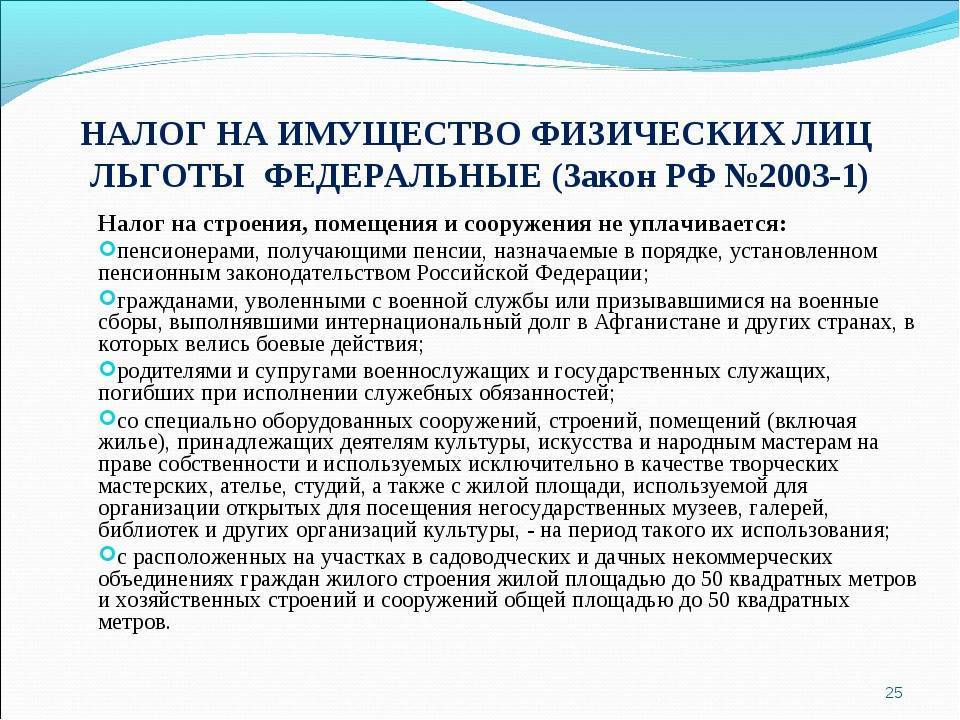

Как было указано, пенсионеры в 90 – х годах полностью освобождались от обязанности по уплате налогов. В 2005 году в законодательство внесены коррективы, согласно которым данный вид льгот отменили. На сегодняшний день законодательными нормами не предусматривается отдельных положений относительно граждан, находящихся на пенсии.

Люди пенсионного возраста относятся к категории малоимущих, так как размер пособия невысок. На большую часть налоговых платежей для пенсионеров предусмотрены льготные условия.

Земельный сбор для пенсионеров

Земельный сбор для пенсионеров

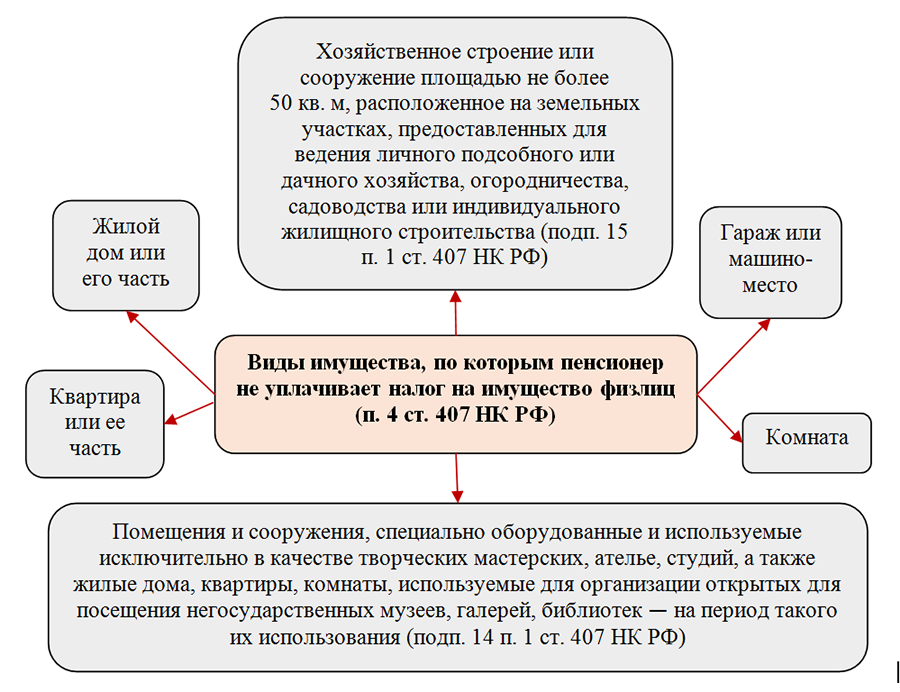

В некоторых ситуациях, выражают ошибочное мнение, согласно которому налог на землю приравнивают к взносам имущественного характера, соответственно относя этот платеж к тем, что производится за недвижимость, находящуюся в собственности. Законодатель устанавливает, что пенсионеры не оплачивают сборы за имущество.

Налогообложение за земельный надел, имеющийся у пенсионеров, существует. Стоит учесть, что налоговым органом разделяются понятия собственности и земельного участка. Поэтому рекомендуют не путать земельный сбор с тем, что платят за имущество.

На законодательном уровне предусматриваются льготы для уплаты этой разновидности сборов, однако определяются они на местном и региональном уровне. В связи с этим можно сказать, что уточнять вопрос относительно наличия льгот необходимо в органах местной власти.

В регионах предусматриваются особые случаи, когда размер налога для пенсионеров понижается. В большинстве случаев крупными регионами снижается финансовая нагрузка для граждан, находящихся на пенсии.

Что это такое?

Налог на землю — обязательный платеж в казну государства. Он взимается со всех лиц, в собственности которых имеются земельные участки.

Налог является местным. Это значит, что все полученные денежные средства будут перечислены в муниципальный бюджет.

Величину отчислений определяют представители государственного органа

Во внимание принимается кадастровая стоимость участка

Дополнительно учитывается размер ставки налога. Его величина зависит от типа территории, которая находится в собственности налогоплательщика.

Размер ставки составит 0,3% от цены недвижимости, если земля входит в одну из следующих категорий:

- садовый или дачный участок;

- земли сельского хозяйства;

- земля для животноводства;

- земли огородничества.

Закон позволяет муниципальным образованиям уменьшить размер процентной ставки. Превышать установленное значение запрещено.